Инвестиции24 января 2019 в 15:0026 251

Анализ отчётности банков

На что обращать внимание при инвестировании в акции компаний банковского сектора

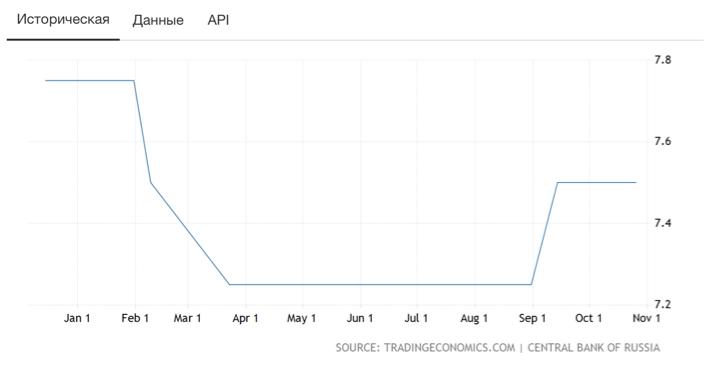

Ключевая ставка ЦБ

Рис. 1. Ключевая ставка ЦБ РФ

Рис. 2. Динамика ключевой ставки

Нюансы анализа операционных результатов

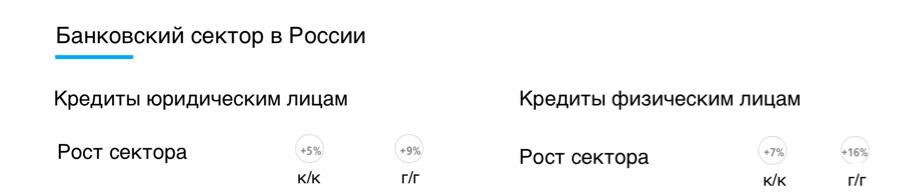

Рис. 3. Динамика кредитного рынка России из презентации «ВТБ» за 9 месяцев 2018 года

Рис. 4. Динамика депозитарного рынка России из презентации «ВТБ» за 9 месяцев 2018 года

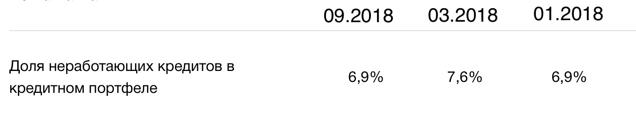

Рис. 5. Данные из отчётности Сбербанка за 9 месяцев

Рис. 6. Показатели из пресс-релиза «ВТБ» за 9 месяцев 2018 года

Рис. 7. Отчётность Сбербанка за 9 месяцев 2018 года по МСФО

Рис. 8. Из пресс-релиза «ВТБ» по итогам 9 месяцев 2018 года

Нюансы анализа финансовых показателей

Рис. 9. Показатель чистой прибыли из пресс-релизов и презентации Сбербанка

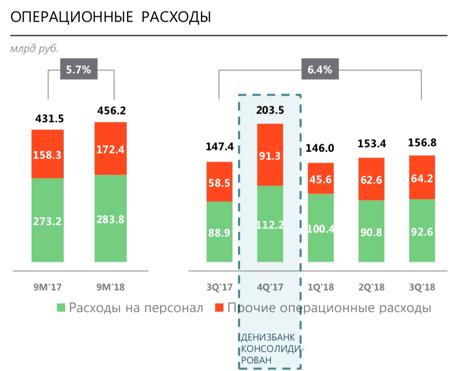

Рис. 10. Операционные расходы из отчётности Сбербанка

Показатели операционной эффективности и рентабельности

Рис. 11. Показатель операционной эффективности из презентации Сбербанка

Рис. 12. Показатель ROE из презентации Сбербанка

МЕСТО ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ В ФИНАНСОВОМ АНАЛИЗЕ ПРЕДПРИЯТИЯ

Оценка рентабельности — одно из направлений финансового анализа деятельности предприятия. Набор направлений финансового анализа и очередность их проведения зависят от целей анализа. В любом случае финансовый анализ — это расчет и анализ комплекса финансовых показателей (коэффициентов), интерпретация и подготовка выводов о финансовом состоянии компании.

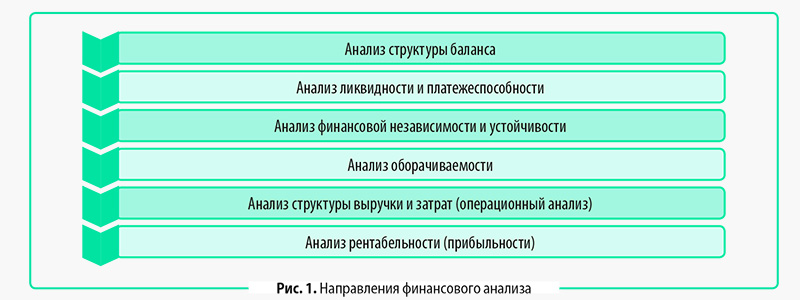

Существуют разные подходы к классификации направлений финансового анализа, однако наиболее часто финансовые показатели рассчитывают по следующим блокам (рис. 1).

Финансовый анализ могут проводить как внутренние пользователи (менеджеры предприятия), так и внешние (кредиторы, инвесторы, контрагенты и т. д.). Данный анализ проводят на основе открытой финансовой отчетности.

Руководство предприятия оценивает финансовое состояние, чтобы определить ключевые проблемы и найти пути их решения для повышения эффективности функционирования компании и роста ее стоимости.

Внешние пользователи анализируют финансовую отчетность конкретного предприятия, чтобы сравнить его показатели с нормативными или показателями альтернативного предприятия (например, при выборе объекта для инвестиций).

Финансовый анализ по каждому направлению можно проводить с разным набором показателей и разной степенью детализации. Так, анализ рентабельности можно провести в целом по предприятию в разрезе различных аналитик: номенклатуре или виду номенклатуры, подразделению компании, региону и др.

НАЗНАЧЕНИЕ ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ

Главное назначение показателей рентабельности — оценить эффективность использования менеджментом различных видов ресурсов, активов и капитала предприятия.

Исходя из этого, все показатели рентабельности являются относительными и определяются по общей схеме: рассчитывают соотношение разных видов прибыли (валовой, операционной, прибыли до налогообложения, чистой) к разным видам сформировавших ее потоков или к активам (капиталу), использованным для получения этой прибыли.

ОБРАТИТЕ ВНИМАНИЕ!

Показатели рентабельности — это индикаторы эффективности управления предприятием. Они показывают, какую величину прибыли смогли получить менеджеры компании при использовании определенной величины ресурсов или активов (капитала).

Чтобы избежать путаницы, отметим следующее: когда речь идет об оценке результатов только операционной деятельности предприятия, в профессиональной литературе отдельные показатели рентабельности часто называют показателями прибыльности. Уточним этот вопрос.

Все показатели рентабельности целесообразно разделить на два блока:

1) рентабельность продаж — показатели, характеризующие эффективность только основной (операционной) деятельности предприятия;

2) рентабельность активов (капитала) — показатели, характеризующие эффективность использования определенного вида актива (капитала) предприятия в целом.

Таким образом, когда используют термин «показатели прибыльности», речь идет, по сути, о показателях рентабельности продаж. В статье будем использовать термин «рентабельность продаж».

В международной практике аналогом показателей рентабельности является группа показателей, название которых начинается словом «return on», что буквально означает «отдача от». Например: «return on assets» (рентабельность активов) или «return on equity» (рентабельность собственного капитала). В статье в дополнение к российскому термину показателя будем приводить и международный термин.

ИНФОРМАЦИОННАЯ БАЗА ДЛЯ РАСЧЕТА ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ

В качестве информационной базы для расчета показателей рентабельности выступают два финансовых отчета:

• Бухгалтерский (управленческий) баланс (далее — форма № 1, ф. 1);

• Отчет о финансовых результатах (отчет о прибылях и убытках) (далее — форма № 2, ф. 2).

Рассмотрим показатели этих отчетов, необходимые для расчета показателей рентабельности.

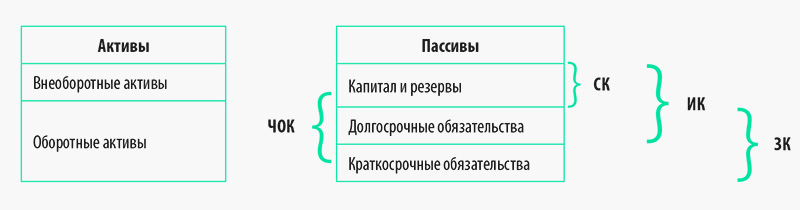

Структуру Бухгалтерского (управленческого) баланса, то есть состав и взаимосвязь его различных частей, можно представить в виде схемы:

Пояснения к схеме:

ЧОК — чистый оборотный капитал (net working capital) (оборотные активы за вычетом краткосрочных обязательств);

СК — собственный капитал (equity) (итого раздела 3 «Капитал и резервы» формы № 1);

ИК — инвестиционный капитал (invested capital) (собственный капитал плюс долгосрочные обязательства);

ЗК — заемный капитал (liabilities) (долгосрочные обязательства плюс краткосрочные обязательства).

ПРИМЕР 1

Рассмотрим консолидированный Бухгалтерский баланс группы компаний «Своя пекарня» (табл. 1) и рассчитаем показатели, характеризующие структуру капитала. Используем также консолидированный Отчет о финансовых результатах данной группы компаний (табл. 2).

|

Таблица 1. Бухгалтерский баланс, тыс. руб. |

||||

|

Статья баланса |

Код строки |

На 31.12.2020 |

На 31.12.2019 |

На 31.12.2018 |

|

Активы |

||||

|

Внеоборотные активы |

1100 |

174 |

424 |

664 |

|

Основные средства |

1150 |

174 |

424 |

664 |

|

Оборотные активы |

1200 |

57 934 |

168 376 |

185 706 |

|

Запасы |

1210 |

15 206 |

79 226 |

93 906 |

|

Дебиторская задолженность |

1230 |

26 502 |

88 118 |

89 898 |

|

Денежные средства |

1250 |

16 226 |

1032 |

1902 |

|

Баланс |

1600 |

58 108 |

168 800 |

186 370 |

|

Пассивы |

||||

|

Капитал и резервы |

1300 |

46 019 |

20 376 |

5262 |

|

Уставной капитал |

1310 |

300 |

300 |

300 |

|

Нераспределенная прибыль (непокрытый убыток) |

1370 |

45 719 |

20 076 |

4962 |

|

Долгосрочные обязательства |

1400 |

10 000 |

10 000 |

0 |

|

Заемные средства |

1410 |

10 000 |

10 000 |

0 |

|

Краткосрочные обязательства |

1500 |

2089 |

138 424 |

181 108 |

|

Заемные средства |

1510 |

0 |

7000 |

10 000 |

|

Кредиторская задолженность |

1520 |

2089 |

131 424 |

171 108 |

|

Баланс |

1700 |

58 108 |

168 800 |

186 370 |

|

Показатели структуры капитала |

||||

|

Чистый оборотный капитал (стр. 1200 – стр. 1500) |

ЧОК |

55 845 |

29 952 |

4598 |

|

Собственный капитал (стр. 1300) |

СК |

46 019 |

20 376 |

5262 |

|

Инвестиционный капитал (стр. 1300 + стр. 1400) |

ИК |

56 019 |

30 376 |

5262 |

|

Заемный капитал (стр. 1400 + стр. 1500) |

ЗК |

12 089 |

148 424 |

181 108 |

|

Таблица 2. Отчет о финансовых результатах, тыс. руб. |

|||

|

Статья отчета |

Код строки |

2020 г. |

2019 г. |

|

Выручка от основной деятельности |

2110 |

290 848 |

281 966 |

|

Себестоимость продаж |

2120 |

–253 330 |

–247 608 |

|

Сырье |

–214 942 |

–208 436 |

|

|

Оплата труда производственного персонала |

–34 082 |

–34 076 |

|

|

Амортизация оборудования |

–2104 |

–3130 |

|

|

Затраты на доставку |

–2202 |

–1966 |

|

|

Валовая прибыль (убыток) |

2100 |

37 518 |

34 358 |

|

Коммерческие расходы |

2210 |

–9994 |

–6944 |

|

Управленческие расходы |

2220 |

–1182 |

–2000 |

|

Прибыль (убыток) от продаж |

2200 |

26 342 |

25 414 |

|

Проценты к уплате |

2330 |

–700 |

–300 |

|

Доходы от прочей деятельности |

2340 |

19 451 |

8914 |

|

Прочие расходы |

2350 |

–2000 |

–1996 |

|

Прибыль (убыток) до налогообложения |

2300 |

43 093 |

32 032 |

|

Единый налог* |

2460 |

–17 450 |

–16 918 |

|

Чистая прибыль (убыток) |

2400 |

25 643 |

15 114 |

* Группа компаний находится на специальном режиме налогообложения, поэтому вместо строки «Текущий налог на прибыль» (2411) здесь указывают сумму единого налога к уплате.

Изучим показатели Отчета о финансовых результатах, необходимые для расчета показателей рентабельности:

• выручка от основной деятельности (sales) — величина произведенной и реализованной (отгруженной) продукции (оказанных услуг, выполненных работ) основного вида деятельности, рассчитанная по методу начисления, без учета косвенных налогов (НДС, акцизов и таможенных пошлин);

• себестоимость продаж (cost of sales) — включает все расходы, связанные с получением выручки от основной деятельности. В себестоимости продаж учитывают как прямые расходы (материальные затраты, оплата труда и страховые взносы производственного персонала), так и отдельные косвенные расходы (например, общепроизводственные расходы и амортизация);

• валовая прибыль (gross profit) — величина прибыли от основной деятельности без учета косвенных управленческих и коммерческих расходов;

• прибыль от продаж или операционная прибыль (operating profit или EBIT), — показывает финансовый результат от операционной деятельности, то есть от всех обычных хозяйственных операций;

• прибыль до налогообложения (EBT) — показывает итоговую величину прибыли от всех видов деятельности предприятия (основной и прочей), а также от финансовых операций до уплаты конкретного налога из прибыли в зависимости от применяемой системы налогообложения;

• чистая прибыль (net profit) — главный показатель, характеризующий финансовый результат деятельности предприятия (разница всех доходов и расходов компании за определенный период).

Кроме рассмотренных показателей, характеризующих финансовые результаты деятельности предприятия, можно применять и другие, например EBITDA.

Показатель EBITDA — прибыль от основной деятельности до уплаты процентов, налогов и амортизации. Значение данного показателя можно рассчитывать несколькими способами. Один из способов — суммирование прибыли от продаж (стр. 2200) и величины начисленной амортизации.

Обычно показатель EBITDA применяют для финансового анализа внешние пользователи (инвесторы, банки, другие кредиторы).

СОСТАВ ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ

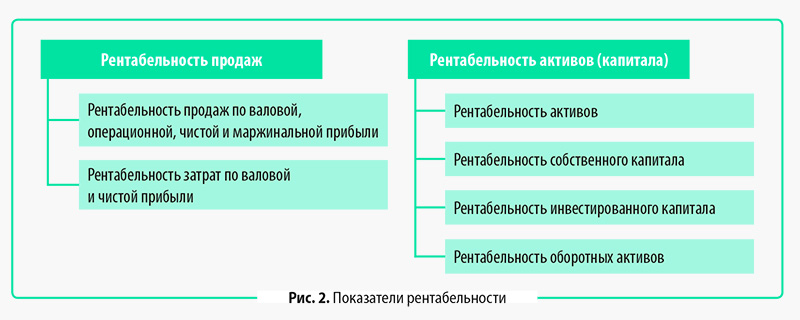

Как было сказано ранее, показатели рентабельности традиционно делят на два блока: рентабельность продаж и рентабельность активов (капитала). Каждый из них включает наборы своих показателей (рис. 2).

Рассмотрим цели анализа и порядок расчета каждого из показателей рентабельности.

Показатели рентабельности продаж

Рентабельность продаж по валовой, операционной, чистой и маржинальной прибыли

Цель анализа рентабельности продаж — оценить эффективность операционной деятельности предприятия (операционную эффективность), то есть определить долю прибыли в каждом рубле дохода от основной деятельности.

Рентабельность продаж рассчитывается как соотношение прибыли к выручке от основной деятельности, полученных в одном периоде. В качестве прибыли применяют разные ее виды: валовая, операционная, чистая (зависит от целей анализа и отраслевой специфики деятельности компании).

Рентабельность продаж рассчитывают по формуле:

РП = ЧП / В,

где РП — рентабельность продаж по чистой прибыли (net profit margin);

ЧП — чистая прибыль (стр. 2400 ф. 2);

В — выручка от основной деятельности (стр. 2110 ф. 2).

Важный момент: если в числителе используется показатель не чистой, а валовой прибыли, применяют международный термин gross profit margin, если операционной — operating profit margin. В любом случае все данные берут из Отчета о финансовых результатах.

Существует еще один вид прибыли — маржинальная прибыль. В Отчете о финансовых результатах, составленном как по российским, так и международным стандартам, этот показатель не указывают, так как нет показателей деления затрат на переменные и постоянные. Ведь маржинальная прибыль рассчитывается как разность между выручкой от основной деятельности и переменными затратами.

Таким образом, по открытой финансовой отчетности невозможно рассчитать рентабельность продаж по маржинальной прибыли. Однако этот показатель имеет большое значение, поскольку позволяет определить границы безубыточности деятельности. Маржинальная прибыль — это своего рода резерв для покрытия постоянных расходов.

Рассчитать рентабельность продаж по маржинальной прибыли (РПМП) можно по данным управленческой отчетности (отчета о прибылях и убытках) по формуле:

РПМП = МП / В,

где МП — маржинальная прибыль (управленческий отчет о прибылях и убытках);

В — выручка от основной деятельности (стр. 2110 ф. 2).

Анализ рентабельности продаж по маржинальной прибыли важно проводить в разрезе аналитик (например, номенклатуре, видам номенклатуры), так как разные виды продукции (товаров) будут иметь совершенно разные показатели рентабельности продаж.

Рентабельность затрат по валовой и чистой прибыли

Цель анализа рентабельности затрат — оценить эффективность производственной деятельности предприятия, то есть определить долю прибыли в каждом рубле затрат на производство продукции.

Рентабельность затрат рассчитывается как соотношение прибыли к себестоимости продаж, полученных в одном периоде. В качестве прибыли можно применять валовую или чистую прибыль. Формула расчета:

Рз = ЧП / Сп,

где Рз — рентабельность затрат по чистой прибыли (или по валовой прибыли);

ЧП — чистая прибыль (стр. 2400 ф. 2) (или ВП — валовая прибыль (стр. 2100 ф. 2));

Сп — себестоимость продаж (стр. 2120 ф. 2).

Показатели рентабельности активов (капитала)

Рентабельность активов

Показатель рентабельности активов (return on assets, ROA) содержит информацию о том, насколько эффективно использует менеджмент все активы предприятия. Это один из ключевых показателей оценки рентабельности деятельности всего предприятия.

Рентабельность активов (РА) рассчитывается как соотношение чистой прибыли за период к среднему уровню активов предприятия по формуле:

РА = ЧП / ((Ана начало периода + Ана конец периода) / 2),

где ЧП — чистая прибыль (стр. 2400 ф. 2);

А — активы (стр. 1600 ф. 1).

Показатель рентабельности активов часто используют для сравнения нескольких предприятий при выборе объекта для инвестиций, так как он характеризует эффективность деятельности всего предприятия.

Рентабельность собственного капитала

Показатель рентабельности собственного капитала (return on equity, ROE) отражает эффективность использования собственных источников финансирования предприятия. Другими словами, он показывает прибыль, которую получают собственники компании.

Рентабельность собственного капитала (РСК) рассчитывают как отношение чистой прибыли за период к среднему уровню собственного капитала по формуле:

РСК = ЧП / ((СКна начало периода + СКна конец периода) / 2),

где РСК — рентабельность собственного капитала;

ЧП — чистая прибыль (стр. 2400 ф. 2);

СК — собственный капитал (стр. 1300 ф. 1).

Рентабельность инвестированного капитала

Цель анализа рентабельности инвестированного капитала (return on invested capital, ROI) — определить эффективность использования всех инвестиций (собственных и заемных) в конкретное предприятие.

Рентабельность инвестированного капитала (РИК) рассчитывают как соотношение операционной прибыли (EBIT) за период к среднему уровню инвестированного капитала по формуле:

РИК = ОП / ((ИКна начало периода + ИКна конец периода) / 2),

где ОП — операционная прибыль (стр. 2200 ф. 2);

ИК — инвестированный капитал (стр. 1300, 1400 ф. 1).

Рентабельность оборотных активов

Показатель рентабельности оборотных активов (return on working assets) используют для оценки способности предприятия получать прибыль от ведения обычных хозяйственных операций.

Оборотные средства являются частью активов, которые непосредственно и постоянно используют в процессе операционной деятельности предприятия, поэтому при оценке эффективности их использования сопоставляют операционную прибыль со средним значением оборотных активов за один период.

Рентабельность оборотных активов (РОА) рассчитывают по формуле:

РОА = ОП / ((ОАна начало периода + ОАна конец периода) / 2),

где ОП — операционная прибыль (стр. 2200 ф. 2);

ОА — оборотные активы (стр. 1200 ф. 1).

Приведенные показатели рентабельности — это стандартный набор показателей (коэффициентов), рассчитываемых как менеджерами предприятий, так и внешними пользователями по данным открытой финансовой отчетности (баланса и отчета о финансовых результатах).

Для более глубокого анализа в дополнение к показателям рентабельности руководство предприятия может применять показатели эффективности использования основных средств (фондоотдача), материальных ресурсов (материалоотдача и др.), рассчитываемых на основе данных управленческого учета.

ПРИМЕР 2

Используем данные консолидированных финансовых отчетов, приведенные в табл. 1, 2, и рассчитаем показатели рентабельности группы компаний «Своя пекарня» (табл. 3).

|

Таблица 3. Показатели рентабельности группы компаний, тыс. руб. |

|||

|

Показатель |

Код строки |

2020 г. |

2019 г. |

|

Показатели рентабельности продаж |

|||

|

Рентабельность продаж (РП), % |

|||

|

по валовой прибыли |

12,9 |

12,2 |

|

|

по операционной прибыли |

9,1 |

9,0 |

|

|

по чистой прибыли |

8,8 |

5,4 |

|

|

Выручка от основной деятельности |

2110 |

290 848 |

281 966 |

|

Валовая прибыль (убыток) |

2100 |

37 518 |

34 358 |

|

Прибыль (убыток) от продаж |

2200 |

26 342 |

25 414 |

|

Чистая прибыль (убыток) |

2400 |

25 643 |

15 114 |

|

Рентабельность затрат (РЗ), % |

|||

|

по валовой прибыли |

14,8 |

13,9 |

|

|

по чистой прибыли |

10,1 |

6,1 |

|

|

Себестоимость продаж |

2120 |

–253 330 |

–247 608 |

|

Валовая прибыль (убыток) |

2100 |

37 518 |

34 358 |

|

Чистая прибыль (убыток) |

2400 |

25 643 |

15 114 |

|

Показатели рентабельности активов (капитала) |

|||

|

Рентабельность активов (РА), % |

22,6 |

8,5 |

|

|

Чистая прибыль (убыток) |

2400 |

25 643 |

15 114 |

|

Активы на начало периода |

1600 |

168 800 |

186 370 |

|

Активы на конец периода |

1600 |

58 108 |

168 800 |

|

Рентабельность собственного капитала (РСК), % |

77,2 |

117,9 |

|

|

Чистая прибыль (убыток) |

2400 |

25 643 |

15 114 |

|

Капитал и резервы на начало периода |

1300 |

20 376 |

5262 |

|

Капитал и резервы на конец периода |

1300 |

46 019 |

20 376 |

|

Рентабельность инвестированного капитала (РИК), % |

61,0 |

142,6 |

|

|

Прибыль (убыток) от продаж |

2200 |

26 342 |

25 414 |

|

Капитал и резервы на начало периода |

1300 |

20 376 |

5262 |

|

Капитал и резервы на конец периода |

1300 |

46 019 |

20 376 |

|

Долгосрочные обязательства на начало периода |

1400 |

10 000 |

0 |

|

Долгосрочные обязательства на конец периода |

1400 |

10 000 |

10 000 |

|

Рентабельность оборотных активов (РОА), % |

23,3 |

14,4 |

|

|

Прибыль (убыток) от продаж |

2200 |

26 342 |

25 414 |

|

Оборотные активы на начало периода |

1200 |

168 376 |

185 706 |

|

Оборотные активы на конец периода |

1200 |

57 934 |

168 376 |

Как видим, показатели рентабельности продаж, характеризующие эффективность основной (операционной) деятельности предприятия, отражают положительную динамику: операционная эффективность компании в рассматриваемом периоде выросла.

Такой же позитивный вывод можно сделать об эффективности производственной деятельности, так как рентабельность затрат в рассматриваемом периоде увеличилась.

Показатели рентабельности активов и капитала отражают достаточно высокий уровень эффективности деятельности предприятия в рассматриваемом периоде. Рентабельность всех активов и рентабельность оборотных активов показывают значительный рост.

Это связано с тем, что при тенденции снижения величины стоимости среднегодовых активов, в том числе оборотных активов, величина операционной и чистой прибыли увеличивается.

Такая динамика свидетельствует о повышении эффективности деятельности предприятия, несмотря на то что показатели рентабельности собственного и инвестиционного капитала за рассматриваемый период показывают снижение.

ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ КАК ОБЪЕКТ НАЛОГОВОГО КОНТРОЛЯ

ФНС России систематически анализирует показатели рентабельности предприятий. Дело в том, что отечественные налоговые органы используют риск-ориентированный подход для осуществления мероприятий налогового контроля, в частности, выездной налоговой проверки. Это означает, что выездные налоговые проверки проводят, когда данные финансовой и налоговой отчетности сигнализируют о возможных нарушениях.

Один из критериев, который анализирует налоговая служба, — показатель рентабельности предприятий по данным двух документов — Бухгалтерского баланса и Отчета о финансовых результатах. Если показатель рентабельности компании по данным финансовой отчетности значительно отличается от среднеотраслевого значения, это повышает риск фискальной проверки.

Учитывая сказанное, предприятиям целесообразно:

- знать методику расчета показателей рентабельности, применяемую налоговыми органами России;

- ежегодно рассчитывать уровень рентабельности и сравнивать его со среднеотраслевыми значениями для оценки налоговых рисков и их снижения.

Налоговые органы рассчитывают два показателя рентабельности:

- рентабельность проданных товаров, продукции (работ, услуг);

- рентабельность активов.

Применяемая налоговой службой методика расчета этих показателей отличается от общепринятой.

Рентабельность проданных товаров, продукции (работ, услуг)

Рентабельность проданных товаров, продукции (работ, услуг) (далее — рентабельность продукции) — это соотношение прибыли от продажи товаров (продукции, работ, услуг) и себестоимости проданных товаров (продукции, работ, услуг) с учетом коммерческих и управленческих расходов. Формула расчета выглядит так:

Рпр = ОП / (Сп + КР + УР),

где Рпр — рентабельность продукции;

ОП — операционная прибыль (стр. 2200 ф. 2);

Сп — себестоимость продаж (стр. 2120 ф. 2);

КР — коммерческие расходы (стр. 2210 ф. 2);

УР — управленческие расходы (стр. 2210 ф. 2).

Рентабельность активов

Рентабельность активов рассчитывается как соотношение прибыли от продажи товаров (продукции, работ, услуг) и стоимости активов предприятия в среднегодовом значении. Для расчета используют следующую формулу:

РА = ОП / ((Ана начало периода + Ана конец периода) / 2),

где РА — рентабельность активов;

ОП — операционная прибыль (стр. 2200 ф. 2);

А — активы (стр. 1600 ф. 1).

Ежегодно на официальном сайте ФНС России публикуются обновленные среднеотраслевые значения показателей рентабельности за предыдущий год. Для примера приведем выборочные данные за 2020 г. (табл. 4).

|

Таблица 4. Среднеотраслевые значения показателей рентабельности за 2020 г. (выборочно) |

||

|

Вид экономической деятельности (согласно ОКВЭД-2) |

Рентабельность проданных товаров, продукции (работ, услуг), % |

Рентабельность активов, % |

|

Всего |

9,9 |

4,5 |

|

сельское, лесное хозяйство, охота, рыболовство и рыбоводство |

22,9 |

8,5 |

|

растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях |

20,8 |

7,8 |

|

рыболовство и рыбоводство |

52,2 |

15,6 |

|

добыча полезных ископаемых |

23,0 |

8,3 |

|

добыча сырой нефти и природного газа |

19,8 |

9,6 |

|

добыча металлических руд |

81,4 |

27,9 |

|

добыча прочих полезных ископаемых |

32,8 |

6,6 |

|

обрабатывающие производства |

12,2 |

5,8 |

|

производство пищевых продуктов |

9,5 |

8,7 |

ПРИМЕР 3

Сравним показатели рентабельности группы компаний «Своя пекарня» со среднеотраслевыми значениями (табл. 5) и оценим налоговые риски, учитывая, что вид экономической деятельности компании — производство пищевых продуктов.

|

Таблица 5. Сравнение показателей рентабельности со среднеотраслевыми значениями |

||||

|

Показатель |

Код строки |

Данные предприятия |

Среднеотраслевое значение |

Отклонение |

|

Рентабельность продукции (Рпр), % |

10,0 |

9,5 |

0,5 |

|

|

Прибыль (убыток) от продаж, руб. |

2200 |

26 342 |

х |

х |

|

Себестоимость продаж, руб. |

2120 |

253 330 |

х |

х |

|

Коммерческие расходы, руб. |

2210 |

9994 |

х |

х |

|

Управленческие расходы, руб. |

2220 |

1182 |

х |

х |

|

Рентабельность активов (РА), % |

23,2 |

8,7 |

14,5 |

|

|

Прибыль (убыток) от продаж, руб. |

2200 |

26 342 |

х |

х |

|

Активы на начало периода, руб. |

1600 |

168 800 |

х |

х |

|

Активы на конец периода, руб. |

1600 |

58 108 |

х |

х |

Согласно данным табл. 5 рентабельность продукции и рентабельность активов рассматриваемой группы компаний выше среднеотраслевых показателей. Это означает, что у нее отсутствуют налоговые риски, так как риски возникают, если показатели рентабельности ниже среднеотраслевых значений на 10 % и более.

ЗАКЛЮЧЕНИЕ

Существует две группы показателей рентабельности:

• рентабельность продаж;

• рентабельность активов и капитала.

Назначение расчета показателей первой группы — оценить эффективность основной (операционной) деятельности.

Назначение второй группы показателей шире — оценка эффективности всей деятельности предприятия в целом.

Все показатели рентабельности направлены на анализ эффективности управления предприятием, то есть оценку эффективности использования менеджментом имеющихся у компании ресурсов, активов и капитала.

Статья опубликована в журнале «Планово-экономический отдел» № 10, 2021.

Финансовые мультипликаторы, применяемые для оценки банков

- 9 Апреля 2020

При оценке нефинансовых компаний обычно используются всем известные показатели, такие как: чистая прибыль, оборачиваемость, EBITDA и ее отношения к долгу. Для финансовых организаций, таких как банки, многие из них утрачивают свое значение из-за специфики бизнеса.

В данной статье будут рассмотрены наиболее популярные показатели, применяемые в банковской отрасли, а также приведены примеры их оптимальных значений. В качестве примеров будут рассмотрены 5 крупнейших банков России.

Полный список:

-

ROE

-

ROA

-

Revenue или Gross income

-

NIM

-

LTD

-

CIR

-

COR

-

CET1

ROE

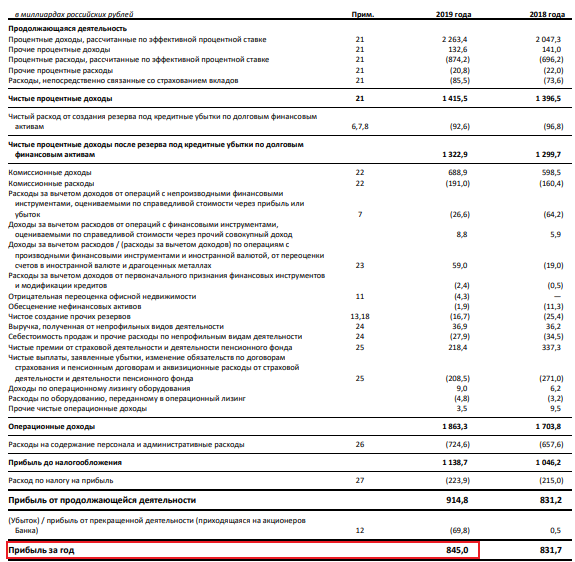

Return on equity или ROE — это отношение чистой прибыли к капиталу компании. Отображает отдачу на вложенные акционерами денежные средства. В странах с развитой экономикой нормальным показателем считается 10%. Для развивающихся стран рассматривается цифра 10-20% и более.

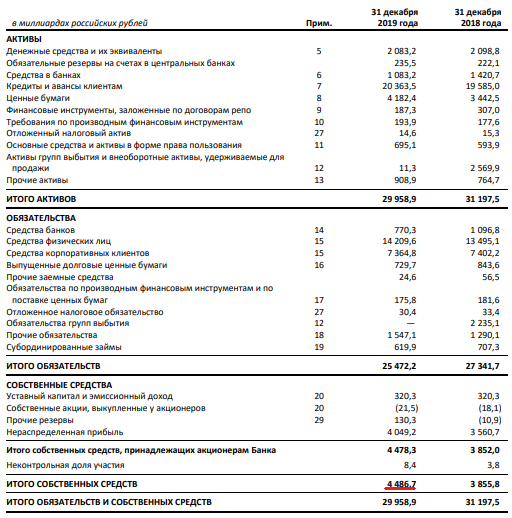

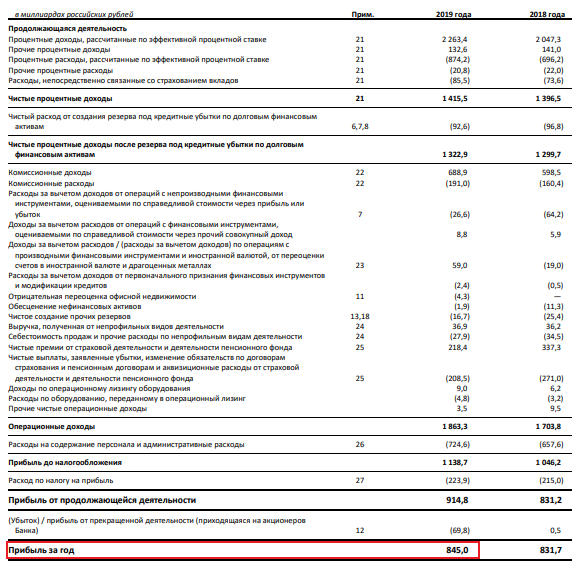

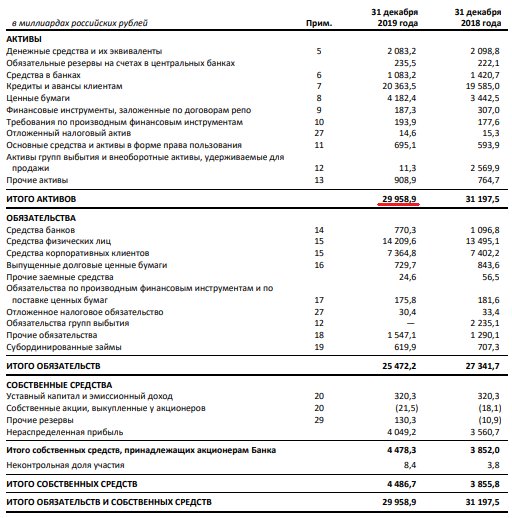

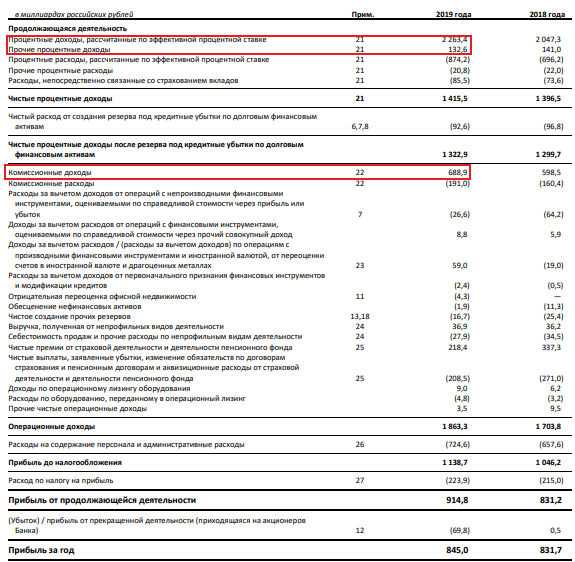

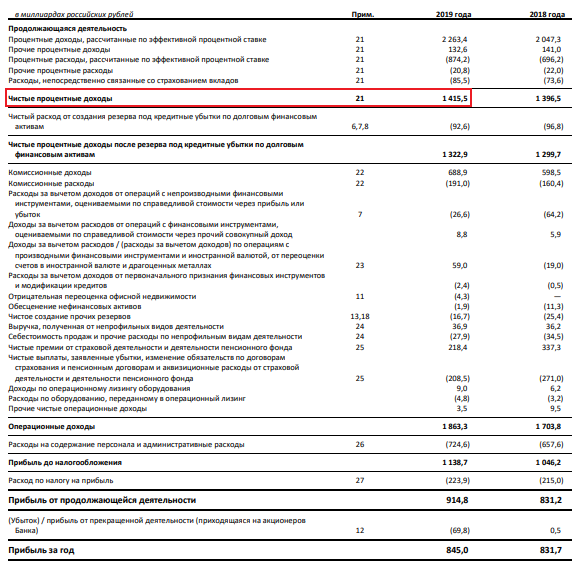

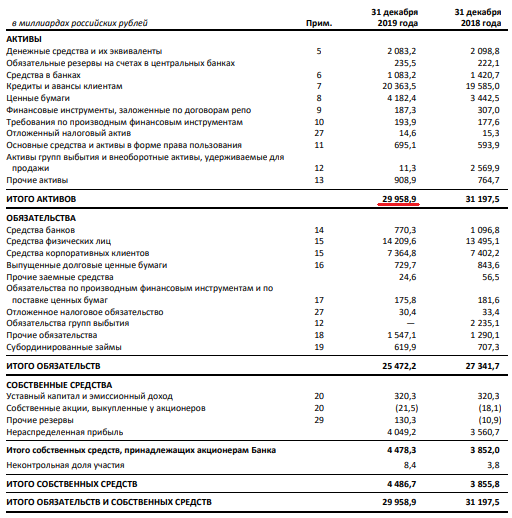

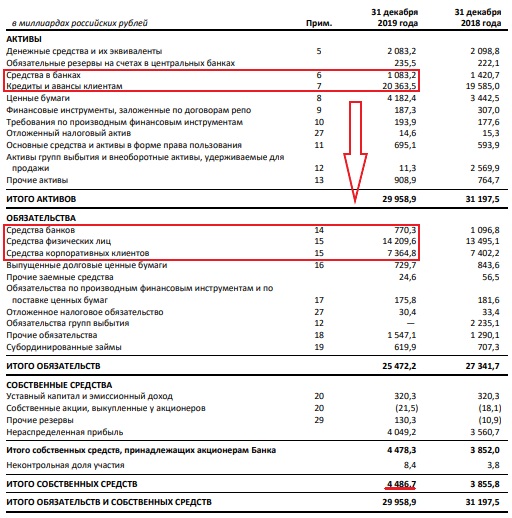

В качестве примера используем отчетность Сбербанка по МСФО за 2019 год. Возьмем чистую прибыль (845 млн рублей), а как капитал будем использовать строку «итого собственных средств, принадлежащих акционерам» (4478,3 млн рублей). Разделив первое на второе получим 18,8% — это один из лучших показателей в отрасли.

У конкурентов этот показатель составит:

-

Tinkoff 37,5%

-

ВТБ 12.1%

-

Банк «Санкт-Петербург» 11,9%

-

Росбанк 7,7%

ROA

Return on assets или ROA, характеризует отдачу от использования всех активов организации. Для банков 2-5% считается хорошим показателем. Однако, много зависит от структуры бизнеса. Бизнес модель Тинькофф предполагает отсутствие банковских отделений, поэтому этот показатель у них будет значительно выше.

Рассчитывается этот показатель похожим на ROE образом, но здесь мы чистую прибыль делим на активы. У Сбербанка этот показатель равен 3,05%

Для остальных рассматриваемых банков:

-

Tinkoff 6,23%

-

Банк «Санкт-Петербург» 1,34%

-

ВТБ 1,29%

-

Росбанк 1,02%

Revenue или Gross income

Revenue (выручка) или Gross income (так у банков называется сумма процентных и комиссионных доходов). Под процентными доходами обычно понимают полученные проценты по кредитам, долговым ценным бумагам и средствам в банках. А под комиссионными доходами непосредственно комиссию за обслуживание всех счетов, кредитов, транзакций и т.п. Соответственно, чем больше эта выручка, тем лучше.

NIM

Net interest margin или чистая процентная маржа, рассчитывается как «чистые процентные доходы» (процентные доходы + процентные расходы) деленные на «итого активы». Показатель, похожий на ROA, также отображает отдачу от использования всех активов организации, но в чистых процентных доходах. То есть в доходах от процентов по кредитам, долговым ценным бумагам и средствам в банках.

Для рассматриваемых банков составляет:

-

Tinkoff 15,3%

-

Сбербанк 4,7%

-

Росбанк 3.8%

-

Банк «Санкт-Петербург» 3,4%

-

ВТБ 2.8%

LTD

Loans to deposit – отношение выданных банком кредитов к депозитам. Данный показатель отображает основную структуру деятельности банка. Нормальным считается соотношение 0.8-1, в РФ 0.7-1. Если показатель меньше 0.7, это значит, что большинство привлеченных банком средств (депозиты), он тратит не на выдачу кредитов, а на вложения в ценные бумаги. Соответственно и уровень доверия к такому банку ниже. Однако для таких банков, как «Санкт-Петербург» это можно считать нормальным (если значение не слишком низкое), так как большинство заемщиков с низким уровнем риска уходят в большие банки, такие как Сбербанк и ВТБ, из-за чего меньшим банкам приходится больше вкладывать в ценные бумаги, которые по их оценкам, могут нести меньшие риски по сравнению с сомнительными заемщиками.

Пример:

-

Сбербанк 0,96%

-

ВТБ 0.93%

-

Росбанк 0,92%

-

Tinkoff 0.8%

-

Банк «Санкт-Петербург» 0,72%

CIR

Cost to income ratio показывает операционные расходы, как процент от операционной прибыли (OPEX/Gross income). Банки всегда стремятся снизить этот показатель. По идее, он должен масштабироваться со временем. То есть, при росте операционных доходов, он должен в процентном соотношении становиться меньше. Это условие должно выполняться, так как операционные расходы у банка обычно фиксированные и не увеличиваются от количества новых кредитов. Соответственно, при увеличении выручки операционные расходы изменяются незначительно, из-за чего данное условие можно считать приемлемым. Если оно выполняется, это значит, что банк хорошо справляется со своими обязанностями.

В зависимости от специфики отчетности банка он может рассчитываться по-разному.

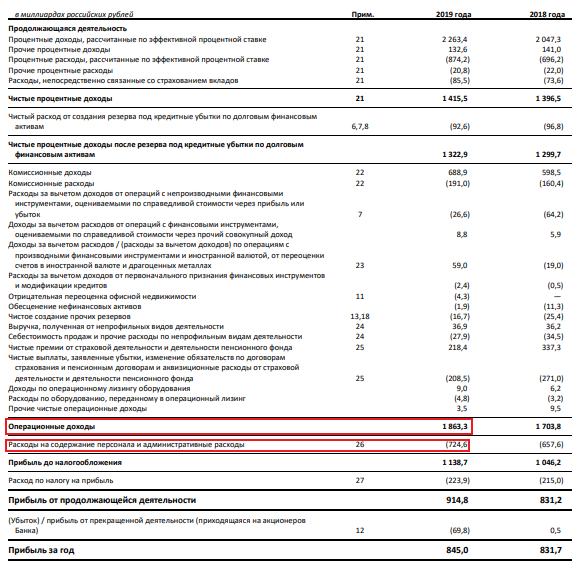

Сбербанк считает его как расходы на содержание персонала/операционные доходы. За 2019 год получается 0.38%.

COR

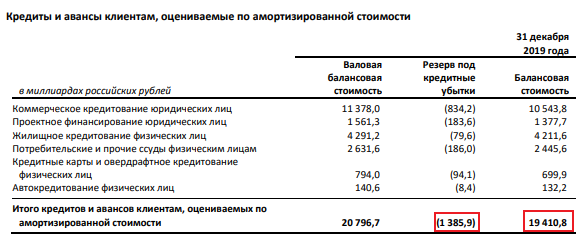

Cost of risk (стоимость риска) — показатель, характеризующий степень риска, которую берет на себя банк выдавая кредиты. Чем ниже показатель, тем лучше. Рассчитывается как сумма созданных резервов под кредитные потери, деленная на размер кредитного портфеля. Также возможен и другой расчет, включающий не все резервы, а только те, которые создавались в конкретном году. Их можно найти в отчете о прибылях и убытках, строка после чистых процентных доходов.

Сами резервы под кредиты рассчитываются по внутренним методикам банка. Обычно берутся показатели дохода, наличия/отсутствия просрочки по кредитам, возраст заемщика и т.п. Также резервы могут увеличиваться в течении жизни кредита. Например, если был взят кредит и по нему регулярно выплачивались проценты, то резерв был одним. Потом заемщик просрочил уплату на 30, 30-90, 90-180 или 180-360 дней и резерв изменялся при прохождении каждой из этих границ. Такие сроки у банков могут быть разными.

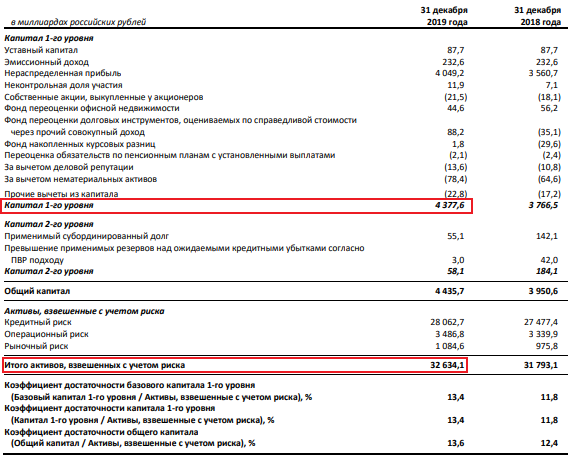

CET1

Common Equity Tier 1 или достаточность базового капитала по Базель III. Показатель, который более интересен ЦБ, нежели обычным инвесторам. Однако, в случае со Сбербанком нас он тоже интересует, так как в дивидендной политике банка указано, что при его соблюдении на уровне 12.5% в дивиденды будет направляться 50% чистой прибыли по МСФО. В противном случае – меньше.

Рассчитывается достаточно сложно. Для этого нужно взять капитал первого уровня (уставной капитал + эмиссионный доход + нераспределенная прибыль – гудвил и/или нематериальные активы) и поделить на активы, взвешенные по риску. Это специально рассчитанные банком активы, которые обычно превышают стоимость активов в стандартном балансе.

Таким образом, мы рассмотрели все наиболее популярные показатели, используемые инвесторами при оценке банков, а также разобрали практические примеры их расчета и показали, где их можно найти в отчетности на примере Сбербанка.

В следующей статье мы разберем оценку структуры кредитного портфеля банка и расскажем, как частный инвестор может самостоятельно оценить надежность банка, не прибегая к расчетам и какие наиболее популярные интернет ресурсы для этого можно использовать.

Теги: обучение

Содержание

- Понятие рентабельности

- Основные показатели рентабельности

- Рентабельность продаж

- Рентабельность продукции

- Рентабельность активов

- Рентабельность собственного капитала

- Заключение

Любой бизнес затевается для получения прибыли, и каждый хороший собственник стремится её увеличить. Чтобы этого добиться, нужно понимать, эффективно ли работают вложенные средства. И в такой оценке помогут различные показатели рентабельности.

Понятие рентабельности

ООО «Берёзка» заработала в июле 2022 года 3 млн рублей. Её владелец, бизнесмен Петров, пытается понять, хорошо это или плохо. На первый взгляд ответ очевиден, ведь компания получила прибыль. Но как понять, 3 млн рублей для ООО «Берёзка» — это много или мало? Для этого нужно сопоставить полученную сумму с другими показателями бизнеса — с выручкой, затратами и различными активами.

Так вот, чтобы бизнесмену Петрову оценить свой бизнес, в первую очередь ему следует посчитать рентабельность. Этот термин происходит от немецкого слова rentabel, означающего «доходный» или «прибыльный». Рентабельность — это выраженный в процентах индикатор доходности бизнеса, показывающий его эффективность. Но можно сказать проще: рентабельность показывает, сколько копеек прибыли приносит каждый рубль, который вложен в бизнес.

Единой формулы, по которой можно рассчитать рентабельность предприятия, не существует. Дело в том, что под этим термином подразумевают группу показателей или, как их ещё называют, коэффициентов. Среди них рентабельность: продаж, собственного капитала, активов, продукции, основных средств, инвестиционного капитала, производства, валовая и другие виды рентабельности. Поэтому выражение «посчитать рентабельность» означает, что необходимо определить какие-либо из этих коэффициентов. Какие именно — это зависит от специфики компании и того, что нужно проанализировать.

Рентабельность бизнеса всегда оценивается за определённый период. Чтобы понять, развивается он или нет, коэффициенты рассматриваются в динамике, то есть сравниваются с теми же показателями прошлых лет, кварталов, месяцев. Если рентабельность растёт, значит, компания работает всё более эффективно. И наоборот.

Общая формула рентабельности выглядит так:

Прибыль / Показатель * 100%.

В этой формуле участвуют такие параметры:

- Прибыль. Обычно в числителе используют чистую прибыль. Эта та её часть, которая остаётся в распоряжении компании после уплаты налогов и прочих обязательных платежей. Для оценки отдельных показателей может браться валовая, операционная и другие виды прибыли.

- Показатель. Это параметр, эффективность которого нужно оценить. Например, при расчёте рентабельности продаж таким показателем будет выручка, при расчёте рентабельности продукции — её себестоимость.

- Рентабельность выражается в процентах, поэтому результат деления умножается на 100%.

Основные показатели рентабельности

На практике для небольшой компании достаточно рассчитать лишь некоторые из множества коэффициентов рентабельности.

Продолжим пример с бизнесменом Петровым и его фирмой «Берёзка». В Таблице 1 упрощённо представлены итоги работы этой компании по данным бухгалтерской отчётности за 2021 год. Давайте на этом примере рассмотрим, как рассчитать рентабельность.

Таблица 1. Показатели работы ООО «Берёзка»

|

Показатель |

Значение, в млн рублей |

|---|---|

|

Сфера бизнеса |

Оптовая торговля |

|

Выручка от продаж |

150 |

|

Себестоимость продаж |

128 |

|

Валовая прибыль (Выручка – Себестоимость) |

22 |

|

Коммерческие и управленческие расходы |

1 |

|

Прибыль от продаж (Валовая прибыль – Коммерческие и управленческие расходы) |

21 |

|

Чистая прибыль |

16 |

|

Среднегодовая стоимость активов |

110 |

|

Собственный капитал |

50 |

Приведённые в таблице показатели, кроме двух последних, организация берёт из отчёта о финансовых результатах. Стоимость активов и собственного капитала есть в Балансе. Индивидуальные предприниматели не обязаны подавать бухгалтерскую отчётность, поэтому таких форм они не составляют. В этом случае нужные показатели следует определить по данным внутреннего учёта, КУДиР, налоговым декларациям.

Рентабельность продаж

Рентабельность продаж рассчитывается по формуле:

Чистая прибыль / Выручка от продаж * 100%.

Этот коэффициент показывает, какая доля прибыли содержится в каждом рубле полученной от продаж выручки.

В нашем примере рентабельность продаж будет равна: 16 / 150×100% = 10,6%. Это означает, что в каждом рубле выручки от продажи товаров содержится 10,6 копеек чистой прибыли.

Нормы рентабельности продаж весьма условны и сильно зависят от сферы бизнеса. Но есть общепринятый взгляд, и он таков:

- до 5% – низкий уровень рентабельности, следует поработать над его повышением;

- 5-20% – средний уровень;

- 20-30% – хороший показатель;

- более 30% – очень высокая рентабельность.

Рентабельность продукции

Коэффициент рентабельности продукции показывает, какая доля прибыли содержится в каждом рубле, затраченном на производство и/или продажу товара (услуги, работы).

Общая формула расчёта рентабельности продукции такова:

Прибыль / Себестоимость * 100%

Можно рассчитать разные показатели рентабельности продукции:

- По чистой прибыли и производственной себестоимости – Чистая прибыль / Себестоимость продаж х 100%.

- По чистой прибыли и полной себестоимости – Чистая прибыль / (Себестоимость продаж + Коммерческие и управленческие расходы) х 100%.

- По прибыли от продаж и производственной себестоимости – Прибыль от продаж / Себестоимость продаж х 100%.

- По прибыли от продаж и полной себестоимости – Прибыль от продаж / (Себестоимость продаж + Коммерческие и управленческие расходы) х 100%.

Важно! При планировании выездных проверок ИФНС анализирует в том числе некоторые показатели рентабельности бизнеса, в частности, рентабельность продукции. Это регламентировано приказом ФНС от 30.05.2007 № ММ-3-06/333@. В приложении № 4 к нему приводятся нормы рентабельности проданной продукции по отраслям за минувшие годы. Риски возникают при отклонении коэффициента от нормативного показателя на 10% и более.

Налоговая инспекция использует для оценки рентабельность, рассчитанную по прибыли от продаж и полной себестоимости (в неё включены коммерческие и управленческие расходы). Это формула 4 из приведённого выше списка. Рассчитаем этот показатель для ООО «Берёзка»: 21 / (128 + 1) х 100% = 16,3%.

Для оптовой торговли, которой занимается компания из нашего примера, нормальный показатель рентабельности продукции по расчёту ФНС равен 10,5%. Бизнесмен Петров может сделать вывод, что его фирма работает гораздо эффективнее, чем среднее предприятие оптовой торговли. В налоговой инспекции вопросов к ООО «Берёзка» по части рентабельности продукции возникнуть не должно.

Рентабельность активов

Что такое активы компании? Это все ресурсы, как собственные, так и заёмные, которые есть в её распоряжении. Это стоимость недвижимости, оборудования, транспорта, товаров, сырья, материалов, товарных знаков и прочих нематериальных активов, наличные деньги, средства на счетах, дебиторская задолженность, а также привлечённые средства.

Рентабельность активов показывает, насколько эффективно компания распоряжается всеми этими ресурсами. Коэффициент рентабельности активов означает долю прибыли в каждом рубле, который «работает», то есть участвует в её генерации.

Ещё раз обращаем внимание на то, что в данном случае совокупно оцениваются собственные и заёмные средства. Например, бизнесмен Петров взял в банке кредит и закупил на него товар. Стоимость этого товара будет учитываться при расчёте рентабельности активов, хотя он приобретён на заёмные деньги.

Рентабельность активов предприятия рассчитывается по формуле:

Прибыль / Стоимость активов * 100%.

На практике в знаменателе обычно используют среднюю за период стоимость активов. Её рассчитывают так: (Стоимость активов на начало периода + Стоимость активов на конец периода) / 2.

Для фирмы «Берёзка» рентабельность активов по чистой прибыли будет равна: 16 / 110×100% = 14,5%. То есть каждый рубль средств в бизнесе, включая заёмные, приносит 14,5 копеек чистой прибыли.

Коэффициент рентабельности активов также применяется ФНС для оценки деятельности компании при назначении выездных проверок. Его нормальные показатели по каждой отрасли за прошедший год можно найти в том же приложении № 4 к приказу № ММ-3-06/333@, о котором мы упоминали выше.

Судя по описанию, которое приводится в приложении, ФНС использует для расчёта рентабельности активов показатель валовой прибыли, а не чистой. Рассчитаем рентабельность активов для нашего ООО по валовой прибыли: 22 / 110×100% = 20%.

Если сравнить полученное значение с нормой, которую рассчитала ФНС для оптовой торговли (13,7%), то можно сделать вывод, что фирма «Берёзка» более эффективно использует свои активы, чем средняя компания из той же сферы.

Кстати, по тем же формулам можно рассчитывать рентабельность в отдельности для разного вида активов. Для этого в знаменатель подставляется стоимость активов того вида, который нужно оценить, например, оборотных или основных средств.

Рентабельность собственного капитала

Ещё одним коэффициентом, который показывает эффективность вложений в бизнес, является рентабельность собственного капитала. Она определяется так:

Чистая прибыль / Собственный капитал * 100%.

Результат показывает, сколько копеек прибыли приносит каждый рубль собственных средств бизнесмена, которые он вложил в компанию.

В отличие от рентабельности активов, рентабельность собственного капитала показывает эффективность использования только тех ресурсов, которыми бизнес владеет. Собственный капитал компании — это денежное выражение разницы между её активами и обязательствами.

Вспомним, что бизнесмен Петров закупил товар для перепродажи на деньги, полученные в кредит. Стоимость этого товара — часть активов компании. А кредитные средства, на которые он приобретён, входят в состав её обязательств. Поскольку Капитал = Активы — Обязательства, то товар, кредит за который не погашен, собственным капиталом не является. Его стоимость при расчёте рентабельности собственного капитала не учитывается.

Рассчитаем рентабельность собственного капитала для ООО «Берёзка»: 16 / 50×100% = 32%. Это значит, что каждый рубль, который бизнесмен Петров вложил в своё предприятие, принёс ему 32 копейки.

Много это или мало? Давайте сопоставим показатели рентабельности собственного капитала и доходности банковского вклада. Так мы определим, сколько мог бы заработать Петров, если бы вместо бизнеса положил деньги в банк. Например, в 2021 году ключевая ставка Банка России не превышала 8,5%. То есть Петров едва бы смог разместить свои средства под более высокий процент. Выходит, он сделал верно, вложив деньги в бизнес, потому что такое его решение принесло гораздо больше прибыли. Ведь рентабельность собственного капитала, вложенного в «Берёзку» (32%), значительно выше процента по вкладу (8,5%).

Можно сравнить рентабельность собственного капитала и с определёнными нормами. Для стран с развитой экономикой и низкой инфляцией нормальным значением этого коэффициента считается 10-12%. Для стран с более высокой инфляцией, к которым относится Россия, нормальным показателем рентабельности собственного капитала считается 20%. Получается, бизнесмен Петров весьма эффективно использует свои деньги.

Заключение

Рентабельность – это целая группа показателей. Чтобы оценить рентабельность бизнеса, нужно рассчитать различные коэффициенты, отследить их изменение, сопоставить свои данные с показателями конкурентов, а также с нормальными и средними по отрасли значениями. Если рентабельность низкая или показывает отрицательную динамику, стоит задуматься о том, как повысить отдачу от бизнеса.

Кроме того, отдельные показатели рентабельности отслеживаются налоговой службой. Слишком низкая или слишком высокая эффективность работы может стать для налоговиков маркером того, что к бизнесу нужно присмотреться более внимательно.

Бесплатное бухгалтерское обслуживание от 1С

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

За счет чего формируется прибыль банка, показатели чистой прибыли ведущих банков РФ. Доход от кредитов, депозитов, карт, от работы с представителями бизнеса. Как заработать деньги в банке физлицу, какие продукты для этого подходят. Актуальная информация на Бробанк.ру.

-

Прибыль российских банков

-

Как банки зарабатывают деньги на вкладах

-

Как банки получают прибыль на кредитах

-

Дебетовые карты — источники банковской прибыли

-

Как заработать на банках

Прибыль российских банков

То, сколько зарабатывают банкиры в России, не является секретом. Эта информация всегда находится в свободном доступе. Банковские организации обязаны вести отчетность перед ЦБ РФ и публиковать финансовые сведения о себе в открытых источниках.

Для наглядности рассмотрим статистику прибыли банков, которые по этому показателю входят в ТОП-10. Прибыль этих компаний только за декабрь 2019 года составила:

- Сбербанк — 814 млн. рублей;

- ВТБ — почти 170 млн.;

- Альфа-Банк — 59 млн.;

- Газпромбанк — 56 млн.;

- Открытие — 46 млн.;

- МКБ — 44 млн.;

- Райффайзенбанк — 36 млн.;

- Совкомбанк — 34 млн.;

- Тинькофф — 26 млн.;

- Траст — 21 млн.

Это именно чистая прибыль финансовой компании и всего за 1 месяц работы. То есть уже можно понять, что за год заработок получается очень и очень существенным. Рассматривая, сколько получает банкир в месяц в России, нужно понимать, что это доход не одного человека. У банка есть собственники — акционеры, между ними в соответствующих пропорциях и делится прибыль.

Первую строчку со значительным отрывом занимает Сбербанк. Что не удивительно. Именно его выбирает для обслуживания большая часть граждан и представителей бизнеса.

Как банки зарабатывают деньги на вкладах

Все банки стремятся привлечь как можно больше вкладчиков, потому что именно деньги клиентов, размещенные на депозитных счетах, формируют важную часть дохода организации. Для начала вкладчика привлекают рекламой, потом делают все возможное, чтобы он держал здесь деньги как можно больше: убирают доход при досрочном закрытии, предлагают пролонгацию и пр.

Что делают коммерческие банки с этими деньгами:

- прокручивают их внутри себя. То есть выдают эти средства уже другим клиентам, но в виде кредитов. Например, если тот же Сбербанк принимает вклады под 5% годовых, то кредиты он выдает в среднем под 16%. В итоге получает 11% чистого заработка;

- вкладывают в другие активы. Налажены серьезные схемы, банки выбирают сторонние качественные активы, в том числе международные, и вкладывают в них имеющийся на руках капитал.

Порой деньги одного вкладчика за срок размещения прокручиваются несколько раз, принося банкиру существенный доход. И закон не запрещает ему распоряжаться этими средствами по своему усмотрению.

Как банки получают прибыль на кредитах

Вторая важная составляющая дохода — выдача кредитов. Как населению, так и представителям бизнеса. Причем бизнес даже более интересен кредиторам, так как там фигурируют гораздо более весомые суммы, а сделки часто обеспечены залогом ликвидного имущества. Но проценты по кредитам для физических лиц выше, поэтому их массовая выдача тоже несет высокий доход.

Некоторые банки даже специализируются практически только на работе с физическими лицами по части привлечения вкладов и выдачи кредитов на упрощенных условиях. Такая стратегия несет хорошую выручку, что проверено тем же банком Тинькофф, да и Альфа-Банк довольно активен в части работы с населением и выдачи им кредитов.

В итоге коммерческие банки получают прибыль за счет:

- процентная ставка. Чем больше риски по кредиту, чем он проще для заемщика по части получения, тем выше ставка. Стандартные кредиты наличными со справками выдаются в среднем под 18% годовых. Деньги на выдачу банки берут у своих вкладчиков (которые стоят ему 5-6%) или у ЦБ РФ по ключевой ставке, на текущий момент на составляет 6,25%. Доход банка равен разнице между процентами привлечения и выдачи;

- дополнительные услуги, сопровождающие оформление кредита. Конечно, речь в первую очередь о страховке. Страховые компании платят большие деньги своим банкам-партнерам по этому направлению, так как по факту не более 1% застрахованных в итоге обращаются за полагающимися выплатами.

А если речь о кредитной карте, то эти источники доходов банка несут еще большую прибыль. Люди тратятся не только на оплату процентной ставки, но и платят за обслуживание каждый год или ежемесячно, многие пользуются платным СМС-информированием. Плюс поступает прибыль от магазинов, которые принимают оплату с карт. Это довольно выгодный для банкиров инструмент, поэтому часто они буквально впихивают его людям, которые получают наличные кредиты. Обрисовывают это как бесплатную дополнительную услугу или бонус.

Дебетовые карты — источники банковской прибыли

Банки также активно выдают людям дебетовые карты. И если рассматривать, из чего складывается доход банка, то это также важное направление. Поэтому многие стремятся сделать как можно больше клиентов зарплатными или пенсионными, чтобы они на постоянной основе пользовались платежными средствами.

В основном прибыль складывается за счет процентов, которые получает банк за то, что его клиент просто расплачивается карточкой в магазине. Это может быть 1-2% от суммы. Поэтому даже если карточка не сопровождается платой за обслуживание, банк все равно получает прибыль, причем пассивную. Если клиент совершает платежи, то он платит комиссию, что также формирует доход банкира.

Это основные методы получения прибыли, но не единственные. Если рассматривать, как коммерческие банки создают деньги, то они делают это абсолютно на всем. Они берут комиссию за прием коммунальных платежей, за обмен валюты, за совершение переводов. Кажется, что это совсем немного, но суммарно получается приличный доход. А есть еще юридические лица, которые также формируют отличный регулярный доходный капитал. Все, чем занимаются банки, несет им доходность.

Как заработать на банках

Как банк зарабатывает деньги — это понятно, но как можно заработать на банках простому человеку? Банки предлагают для этого различные формы инвестирования. Это не только вклады в нашем привычном понимании, но и другие виды вложений.

Как заработать на банках в России:

- открыть вклад, разместить свой капитал и получать за это проценты;

- открыть накопительный счет. Им можно свободно распоряжаться. Ставки ниже, чем по вкладам;

- обезличенные металлические счета. Клиент вкладывает капитал в металлы и получает прибыль за счет роста их стоимости;

- специальные инвестиционные программы, банк помогает управлять инвестициями, вкладывать деньги в ценные бумаги.

Если рассматривать, сколько можно заработать на процентах в банке, то фактически прибыль невысокая. Более менее приличный заработок складывается у граждан, которые могут инвестировать крупный капитал. Если же он небольшой, то речь больше идет о сохранении средств от инфляции, а не о доходности. Ну а банки крутят деньги и получают гораздо больше.