НДС на товары, ввозимые на территорию РФ

|

Наименование доходов |

Коды бюджетной классификации |

|

Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 04 01000 01 1000 110 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации (пени по соответствующему платежу) |

182 1 04 01000 01 2100 110 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации (проценты по соответствующему платежу) |

182 1 04 01000 01 2200 110 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 04 01000 01 3000 110 |

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2023 ГОД

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

НДС НА ТОВАРЫ (РАБОТЫ, УСЛУГИ), РЕАЛИЗУЕМЫЕ НА ТЕРРИТОРИИ РФ

| 182 1 03 01000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 03 01000 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДС НА ТОВАРЫ, ВВОЗИМЫЕ НА ТЕРРИТОРИЮ РФ (ИЗ РЕСПУБЛИКИ БЕЛАРУСЬ И КАЗАХСТАН)

| 182 1 04 01000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 04 01000 01 2100 110 | Пени по платежу |

| 182 1 04 01000 01 2200 110 | Проценты по платежу |

| 182 1 04 01000 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДС НА ТОВАРЫ, ВВОЗИМЫЕ НА ТЕРРИТОРИЮ РОССИИ (АДМИНИСТРАТОР ПЛАТЕЖЕЙ – ФТС РОССИИ)

| 153 1 04 01000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 153 1 04 01000 01 2100 110 | Пени по платежу |

| 153 1 04 01000 01 2200 110 | Проценты по платежу |

| 153 1 04 01000 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Таблица кодов бюджетной классификации на налог на добавленную стоимость (НДС).

Содержание

- НДС на товары (работы, услуги), реализуемые на территории РФ

- НДС на товары, ввозимые на территорию РФ из стран ЕАЭС (республики Беларусь, Казахстана, Армении и Киргизии)

- НДС на товары, ввозимые на территорию РФ из стран, которые не входят в ЕАЭС (администратор платежей — ФТС России)

- Отправка декларации по НДС через Экстерн

| Наименование платежа | КБК |

|---|---|

| Cумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) | 182 1 03 01000 01 1000 110 |

| Пени по платежу | 182 1 03 01000 01 2100 110 |

| Проценты по платежу | 182 1 03 01000 01 2200 110 |

| Суммы денежных взысканий (штрафов) по платежу | 182 1 03 01000 01 3000 110 |

| Наименование платежа | КБК |

|---|---|

| Cумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) | 182 1 04 01000 01 1000 110 |

| Пени по платежу | 182 1 04 01000 01 2100 110 |

| Проценты по платежу | 182 1 04 01000 01 2200 110 |

| Суммы денежных взысканий (штрафов) по платежу | 182 1 04 01000 01 3000 110 |

| Наименование платежа | КБК |

|---|---|

| Cумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) | 153 1 04 01000 01 1000 110 |

| Пени по платежу | 1531 04 01000 01 2100 110 |

| Проценты по платежу | 1531 04 01000 01 2200 110 |

| Суммы денежных взысканий (штрафов) по платежу | 1531 04 01000 01 3000 110 |

Главное на почту — и памятка по ЕНП в подарок

Главное на почту — и памятка по ЕНП в подарокГлавное на почту — и памятка по ЕНП в подарок

КБК для уплаты НДС для юридических лиц (и ИП)

| НАЛОГ | КБК |

|---|---|

| НДС на товары (работы, услуги), реализуемые на территории РФ | 182 1 03 01000 01 1000 110 |

| НДС на товары, ввозимые на территорию РФ из стран — участниц Таможенного союза (из Республик Беларусь и Казахстан) | 182 1 04 01000 01 1000 110 |

| НДС на товары, ввозимые на территорию РФ, на таможне | 153 1 04 01000 01 1000 110 |

КБК для уплаты пени по НДС для юридических лиц (и ИП)

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДС на товары (работы, услуги), реализуемые на территории РФ | пени | 182 1 03 01000 01 2100 110 |

| проценты | 182 1 03 01000 01 2200 110 | |

| штрафы | 182 1 03 01000 01 3000 110 | |

| Пени, проценты, штрафы по НДС на товары, ввозимые на территорию РФ из стран — участниц Таможенного союза (из Республик Беларусь и Казахстан) | пени | 182 1 04 01000 01 2100 110 |

| проценты | 182 1 04 01000 01 2200 110 | |

| штрафы | 182 1 04 01000 01 3000 110 | |

| Пени, проценты, штрафы по НДС на товары, ввозимые на территорию РФ, на таможне | пени | 153 1 04 01000 01 2100 110 |

| проценты | 153 1 04 01000 01 2200 110 | |

| штрафы | 153 1 04 01000 01 3000 110 |

ФАЙЛЫ

Скачать КБК для уплаты НДС в .PDFСкачать КБК для уплаты НДС в формате картинки .JPG

Особенности и нюансы по КБК для уплаты НДС

Этот налог – главный «наполнитель» казны РФ, поэтому с его уплатой предпринимателям стоит быть особенно внимательным. Он платится с реализации товаров и/или услуг, а также с импортных товаров, реализуемых в России. Также его должны платить при передаче товаров для собственных нужд, если это не нашло отражения в налоговой декларации. Актуален он и при импорте товаров.

В уплате налога на добавленную стоимость пару лет назад произошли очень серьезные изменения, поэтому на 2016 год законодатели коснулись этого налога лишь мимоходом, чтобы дать предпринимателям возможность адаптироваться.

Порядок расчета и уплаты

НДС – налог, требующий ежеквартальной декларации и уплаты. Он рассчитывается по итогам каждого квартала: разница налоговой базы и вычетов умножается на налоговую ставку. Таким образом, бюджет получает данные налоговые отчисления четырежды в год.

ВАЖНАЯ ИНФОРМАЦИЯ! Если законные вычеты превысили доходную часть НДС, то бюджет возмещает недостающую долю: сумма будет засчитана в будущие платежи или на погашение какой-либо недоимки. При отсутствии недоимок закон разрешает перечислить сумму возмещения на расчетный счет предпринимателя.

Налоговой базой считается основная характеристика реализуемого товара или услуги – их стоимость на день отгрузки товара или передачи услуги либо день их оплаты (дата того события, которое наступило раньше).

Есть некоторые нюансы, касающиеся налоговых ставок НДС:

- одинаковая ставка – одинаковая база;

- если операции облагаются НДС по разным ставкам, то их база тоже считается отдельно;

- стоимость всегда считается в национальной валюте, выручка от импорта переводится в рубли по текущему курсу.

Главные перемены в уплате НДС на 2016 год

- С 1 января вступают в действие льготные ставки на реализацию предусмотренных НК товаров и услуг. Для некоторых товаров она признана нулевой.

- Упрощены условия подтверждения права на льготный тариф НДС.

- Исключения двойного налогообложения для применяющих УСН и ЕСХН при выставлении счетов-фактур.

- Упразднение бумажных носителей: с этого года сдавать декларацию по НДС можно только в электронном виде.

- Новые коды бюджетной классификации на операции по НДС.

ОБРАТИТЕ ВНИМАНИЕ! Налоговые ставки и способ расчета НДС изменений не претерпели.

Новые КБК для НДС

Для перечисления НДС нужно указывать в платежке актуальные КБК:

1. Если работа, услуга или товар реализуется на территории России, НДС платится по КБК 182 1 03 01000 01 1000 110.

- пени по этому налогу нуждаются в КБК 182 1 03 01000 01 2100 110;

- штрафы за недоимку – КБК 182 1 03 01000 01 3000 110;

- проценты по НДС надо перечислять по КБК 182 1 03 01000 01 2200 110.

2. Производится импорт из какой-либо страны, входящей в таможенный союз? КБК для уплаты НДС в налоговую по таким сделкам – 182 1 04 01000 01 1000 110.

3. Если отчисления НДС за импорт связаны с бюджетом таможни, КБК будет другим: 153 1 04 01000 01 1000 110.

КБК пени по НДС 2022-2023 — без этого кода заполнить платежное поручение по налогу невозможно. Его нужно указывать в платежке и после перехода на ЕНП. При этом есть ряд нюансов, о которых мы и расскажем в нашей статье.

Внимание! С 1 января 2023 года налоги, страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять НДС с помощью ЕНП, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, то переходите к этому образцу.

КБК для уплаты НДС для юридических лиц в 2022-2023 годах

Коды бюджетной классификации используются для структурирования доходов, расходов и источников пополнения дефицита государственного бюджета. Каждый код состоит из 20 цифр, в которых зашифрованы данные о принадлежности дохода или расхода.

В 2023 году применяется перечень КБК из приказа Минфина от 17.05.2022 № 75н (в ред. приказа от 22.11.2022 № 177н). В 2022 году действовал приказ Минфина от 08.06.2021 № 75н.

Покажем на примере НДС на товары, реализуемые на территории РФ, как с помощью приказа найти нужный КБК.

Приложение 1 содержит перечень видов доходов и кодов аналитической группы. Находим в нем код, соответствующий выбранному налогу: 000 1 03 01000 01 0000 110. С помощью приложения 3 определяем администратора дохода — это федеральная налоговая служба, код 182. Сумма платежа по НДС имеет код 1000 на месте 14–17 разрядов, а сумма, например, пени — код 2100. Код ФНС, согласно подразделу «Общие положения» раздела II «Классификация доходов», должен стоять на первом месте. Таким образом, получим искомый КБК — 182 1 03 01000 01 1000 110.

О том, чем грозит несвоевременная уплата НДС, читайте в статье «Какая ответственность за несвоевременную уплату НДС?».

Юридические лица указывают КБК при подготовке платежных поручений по перечислениям в бюджет в поле 104 этого документа. С 2023 года НДС уплачивается посредством единого налогового платежа. Поэтому КБК нужно указывать 182 01 06 12 01 01 0000 510.

В то же время в 2023 году действует переходный период, в который вместо уведомлений об исчисленных налогах разрешено представлять в налоговую платежные поручения (ч. 12 ст. 4 закона от 14.07.2022 № 263-ФЗ). То есть фактически сохранена возможность перечислять налоги отдельными платежками — на КБК для НДС. При любом из вариантов уплаты деньги будут зачислены на единый налоговый счет.

Что касается КБК по НДС в 2023, то они следующие:

- налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории России — 182 1 03 01000 01 1000 110;

- налог на добавленную стоимость на товары, ввозимые на территорию России (из Беларуси и Казахстана) — 182 1 04 01000 01 1000 110 (тоже входит в ЕНП);

- налог на добавленную стоимость на товары, ввозимые на территорию России (администратор платежей — ФТС России) — 153 1 04 01000 01 1000 110. Этот платеж внести посредством ЕНП нельзя, поэтому КБК для него только этот.

КБК для уплаты пени и штрафов по НДС в 2022-2023 годах

Согласно ст. 75 НК РФ пеня начисляется и уплачивается налогоплательщиком, если он просрочил уплату налога. При этом организация может либо самостоятельно рассчитать пеню, либо получить требование от налогового органа.

Подробнее см.: «Как правильно рассчитать пени по НДС?».

Затрудняетесь с расчетом пеней? Воспользуйтесь нашим вспомогательным сервисом «Калькулятор пеней».

Учесть пени по НДС в налоговом и бухгалтерском учете вам поможет Готовое решение от КонсультантПлюс. Пробный доступ к системе бесплатный.

Налоговый штраф является санкцией за правонарушения (ст. 114 НК РФ), одно из которых — неуплата или неполная уплата налога (ст. 122 НК РФ).

После перехода на ЕНП КБК на пени (и штрафы) налогоплательщикам знать не обязательно. С 2023 года чтобы их заплатить, составлять отдельные платежки по конкретному налогу не требуется. При наличии положительного сальдо ЕНС инспекция сама спишет деньги в погашение пеней. Они погашаются в третью очередь после недоимок и текущих платежей. Если средств не хватает, нужно внести деньги на ЕНС в виде единого налогового платежа. Но на всякий случай сообщаем, что КБК на пени и штрафы по НДС в 2023 году остались прежними.

Ниже приведены КБК, установленные для пеней и штрафов по НДС в 2022-2023 году. Пока они остаются такими же, как и ранее.

|

Вид налога |

Пени по НДС |

Штрафы по НДС |

|

Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории России |

182 1 03 01000 01 2100 110 |

182 1 03 01000 01 3000 110 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию России (из Беларуси и Казахстана) |

182 1 04 01000 01 2100 110 |

182 1 04 01000 01 3000 110 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию России (администратор платежей — ФТС России) |

153 1 04 01000 01 2100 110 |

153 1 04 01000 01 3000 110 |

Заполнить налоговую платежку по новым правилам 2023 года вам помогут рекомендации и образец от экспертов КонсультатПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Про новый порядок уточнения налогов читайте здесь.

Итоги

КБК в платежках по НДС с 2023 года заполняется по-новому. Лучше платить его сразу на КБК для ЕНП. Но и в случае указания специального КБК по НДС, в том числе КБК для пеней (штрафов), деньги зачислятся на единый налоговый счет и будут распределяться в установленном порядке.

В Перечне кодов видов доходов бюджетов КБК приведены без уточнения разрядов 1 — 3 (код главного администратора доходов бюджета) и 14 — 17 (группа подвида доходов бюджетов). Администраторы доходов бюджета доводят до плательщиков полный код классификации доходов бюджетов с учетом кода подвида доходов бюджетов (14 — 20 разряды).

|

000 |

1 04 00000 00 0000 000 |

НАЛОГИ НА ТОВАРЫ, ВВОЗИМЫЕ НА ТЕРРИТОРИЮ РОССИЙСКОЙ ФЕДЕРАЦИИ |

2 |

|

000 |

1 04 01000 01 0000 110 |

Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации |

3 |

|

000 |

1 04 02000 01 0000 110 |

Акцизы по подакцизным товарам (продукции), ввозимым на территорию Российской Федерации |

3 |

|

000 |

1 04 02010 01 0000 110 |

Акцизы на этиловый спирт из пищевого и непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец, винный спирт, виноградный спирт, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый, ввозимый на территорию Российской Федерации |

4 |

|

000 |

1 04 02011 01 0000 110 |

Акцизы на этиловый спирт из пищевого сырья, винный спирт, виноградный спирт (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), ввозимый на территорию Российской Федерации |

5 |

|

000 |

1 04 02012 01 0000 110 |

Акцизы на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), ввозимый на территорию Российской Федерации |

5 |

|

000 |

1 04 02013 01 0000 110 |

Акцизы на этиловый спирт из непищевого сырья, ввозимый на территорию Российской Федерации |

5 |

|

000 |

1 04 02020 01 0000 110 |

Акцизы на спиртосодержащую продукцию, ввозимую на территорию Российской Федерации |

4 |

|

000 |

1 04 02021 01 0000 110 |

Акцизы на виноградное сусло, плодовое сусло, плодовые сброженные материалы, ввозимые на территорию Российской Федерации |

4 |

|

000 |

1 04 02030 01 0000 110 |

Акцизы на табачную продукцию, ввозимую на территорию Российской Федерации |

4 |

|

000 |

1 04 02040 01 0000 110 |

Акцизы на автомобильный бензин, ввозимый на территорию Российской Федерации |

4 |

|

000 |

1 04 02060 01 0000 110 |

Акцизы на автомобили легковые и мотоциклы, ввозимые на территорию Российской Федерации |

4 |

|

000 |

1 04 02070 01 0000 110 |

Акцизы на дизельное топливо, ввозимое на территорию Российской Федерации |

4 |

|

000 |

1 04 02080 01 0000 110 |

Акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, ввозимые на территорию Российской Федерации |

4 |

|

000 |

1 04 02090 01 0000 110 |

Акцизы на вина, фруктовые вина, вина наливом (за исключением игристых вин, крепленого (ликерного) вина), плодовую алкогольную продукцию, ввозимые на территорию Российской Федерации |

4 |

|

000 |

1 04 02091 01 0000 110 |

Акцизы на игристые вина, а также винные напитки, виноградосодержащие напитки, плодовые алкогольные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) без добавления спиртованных виноградного или иного плодового сусла, и (или) без добавления дистиллятов, и (или) без добавления крепленого (ликерного) вина, ввозимые на территорию Российской Федерации |

4 |

|

000 |

1 04 02100 01 0000 110 |

Акцизы на пиво, напитки, изготавливаемые на основе пива, ввозимые на территорию Российской Федерации |

4 |

|

000 |

1 04 02110 01 0000 110 |

Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин (кроме крепленого (ликерного) вина), вин наливом, фруктовых вин, плодовой алкогольной продукции, игристых вин, а также за исключением винных напитков, виноградосодержащих напитков, плодовых алкогольных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) без добавления спиртованных виноградного или иного плодового сусла, и (или) без добавления дистиллятов, и (или) без добавления крепленого (ликерного) вина), ввозимую на территорию Российской Федерации |

4 |

|

000 |

1 04 02120 01 0000 110 |

Акцизы на сидр, пуаре, медовуху, ввозимые на территорию Российской Федерации |

4 |

|

000 |

1 04 02130 01 0000 110 |

Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, напитков, изготавливаемых на основе пива, вин, виноматериалов, фруктовых вин, плодовой алкогольной продукции, игристых вин, а также за исключением винных напитков, виноградосодержащих напитков, плодовых алкогольных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) без добавления спиртованных виноградного или иного плодового сусла, и (или) без добавления дистиллятов, и (или) без добавления крепленого (ликерного) вина), ввозимую на территорию Российской Федерации <4> |

4 |

|

000 |

1 04 02140 01 0000 110 |

Акцизы на прямогонный бензин, ввозимый на территорию Российской Федерации |

4 |

|

000 |

1 04 02170 01 0000 110 |

Акцизы на средние дистилляты, ввозимые на территорию Российской Федерации |

4 |

|

000 |

1 04 02180 01 0000 110 |

Акцизы на электронные системы доставки никотина, ввозимые на территорию Российской Федерации |

4 |

|

000 |

1 04 02181 01 0000 110 |

Акцизы на устройства для нагревания табака, ввозимые на территорию Российской Федерации |

4 |

|

000 |

1 04 02190 01 0000 110 |

Акцизы на никотинсодержащие жидкости, ввозимые на территорию Российской Федерации |

4 |

|

000 |

1 04 02200 01 0000 110 |

Акцизы на табак (табачные изделия), предназначенный для потребления путем нагревания, ввозимый на территорию Российской Федерации |

4 |

|

000 |

1 04 02210 01 0000 110 (введен Приказом Минфина России от 22.11.2022 N 177н) |

Акциз на сахаросодержащие напитки, ввозимые на территорию Российской Федерации |

4 |

В данной статье мы расскажем о том, как заполнять платежное поручение на уплату НДС при импорте из стран ЕАЭС. В статье рассмотрены ключевые моменты подготовки платежного поручения:

- сроки уплаты;

- общие реквизиты;

- реквизиты получателя;

- реквизиты платежа в бюджет.

Так же мы вместе проведем платеж и проверим взаиморасчеты с бюджетом.

Содержание

- Порядок уплаты НДС

- Платежное поручение на уплату НДС

- Общие реквизиты

- Реквизиты получателя– ИФНС

- Заполнение реквизитов платежа в бюджет

- Уплата НДС в бюджет

- Проводки по документу

- Контроль

Порядок уплаты НДС

Уплата НДС в бюджет при импорте из стран ЕАЭС осуществляется не позднее 20-го числа месяца, следующего за месяцем (п. 19 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров…, Приложение N 18 к Договору о ЕАЭС от 29.05.2014 (далее Протокол ЕАЭС)):

- принятия на учет импортированных товаров;

- срока платежа, предусмотренного договором лизинга.

Организации и ИП, применяющие специальные налоговые режимы (УСН, ЕНВД, ЕСХН, ПСН), не освобождены от уплаты в бюджет НДС при импорте из ЕАЭС (п. 3 ст. 145 НК РФ, п. 13 Протокола ЕАЭС).

Уплата производится в ИФНС:

- покупателем, по месту регистрации организации или ИП (п. 13 Протокола ЕАЭС, п. 4 ст. 72 Договор о ЕАЭС от 24.04.2014).

НДС в бюджет следует уплатить заранее до подачи в ИФНС декларации по косвенным налогам.

Это связано с тем, что вместе с декларацией сдается документ, подтверждающий уплату налога в бюджет – Заявление о ввозе товаров и уплате косвенных налогов.

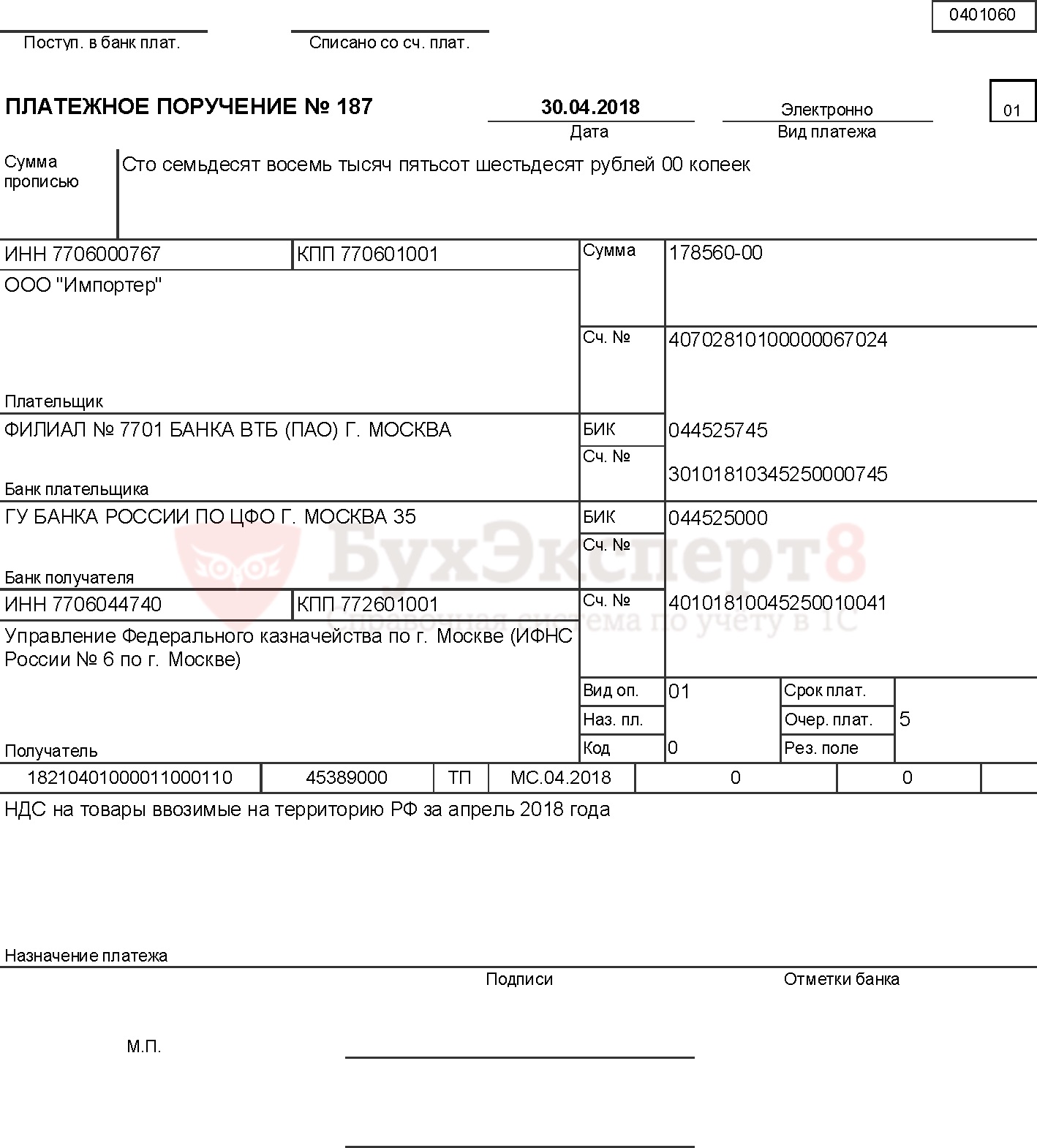

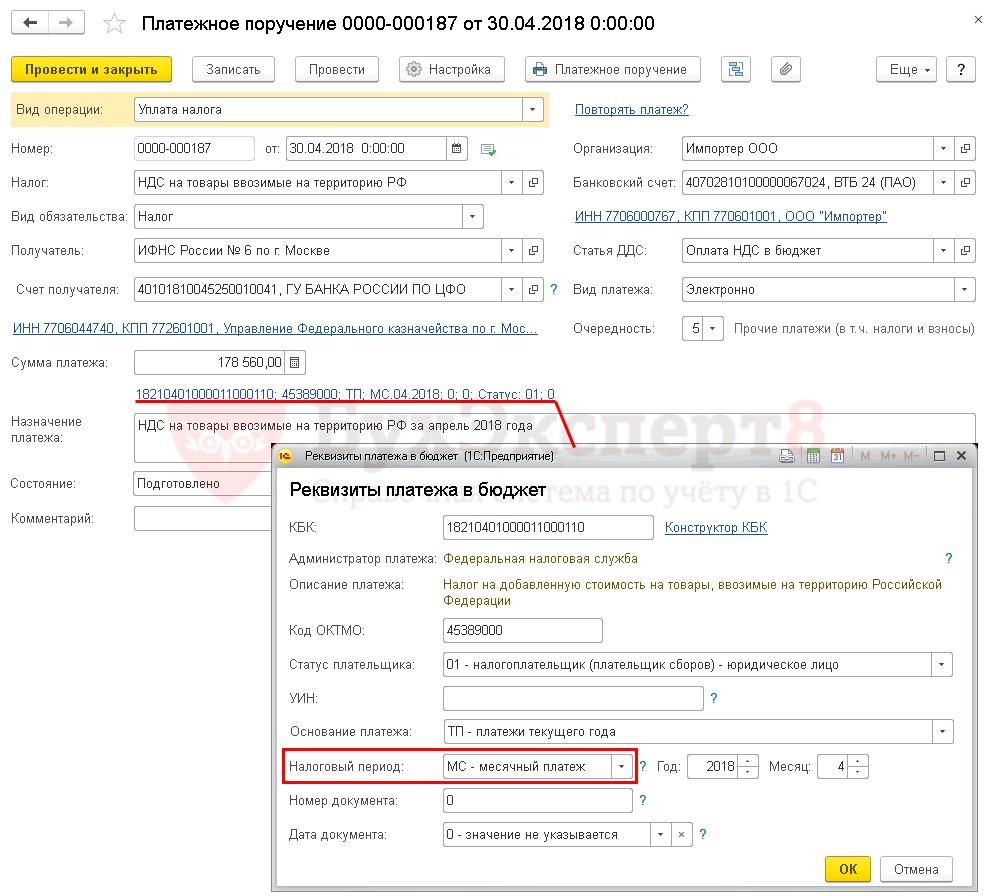

Заполненное платежное поручение на уплату НДС выглядит следующим образом.

Рассмотрим подробнее порядок его формирования и уплаты НДС в бюджет в программе.

Организация заключила импортный контракт с поставщиком KG sportshop на поставку товаров из Казахстана.

18 апреля Организация приняла к учету импортируемые товары.

30 апреля бухгалтер подготовил платежное поручение на уплату НДС при ввозе товаров из стран ЕАЭС на сумму 178 560 руб. Уплата налога прошла в этот же день по банковской выписке.

Платежное поручение на уплату НДС

Общие реквизиты

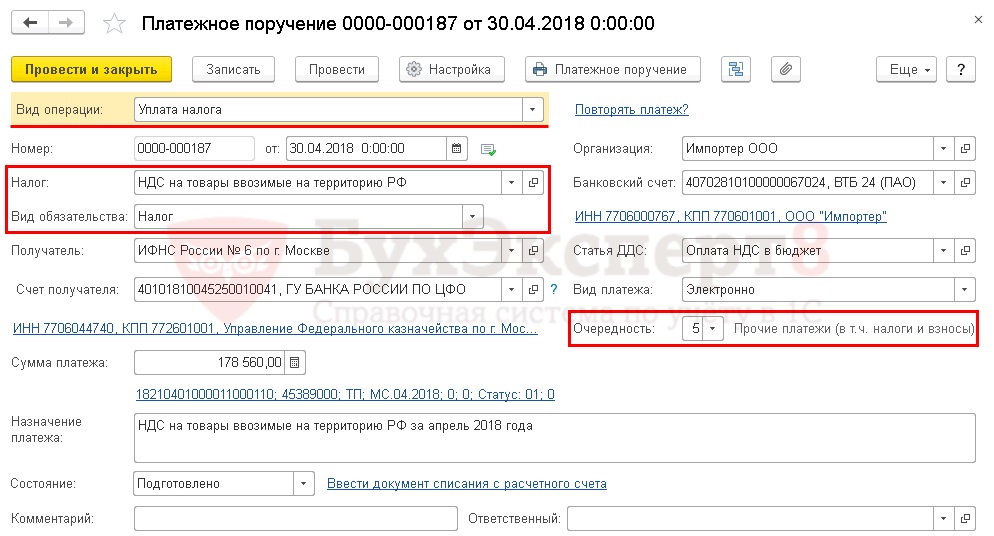

Платежное поручение на уплату НДС в бюджет при импорте из стран ЕАЭС формируется с помощью документа Платежное поручение в разделе Банк и касса – Банк — Платежные поручения.

При этом необходимо правильно указать вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов:

- через раздел Главное – Задачи – Список задач;

- через раздел Банк и касса – Платежные поручения по кнопке Оплатить – Начисленные налоги и взносы.

Необходимо обратить внимание на заполнение полей:

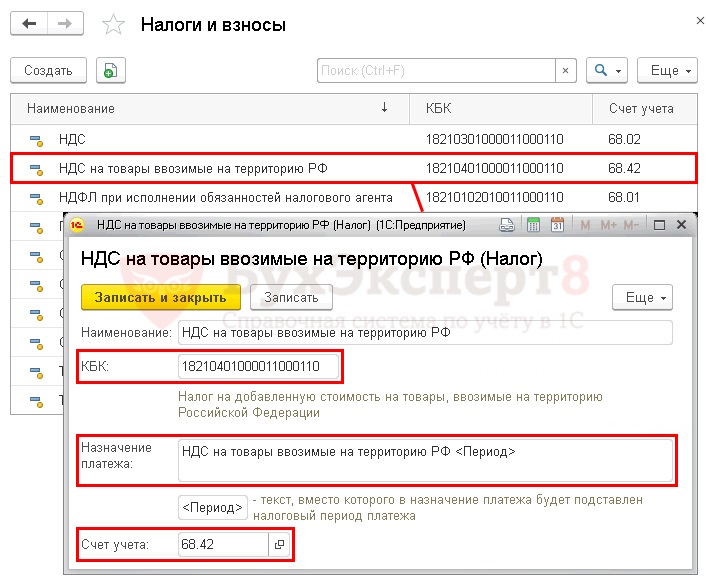

- Налог – НДС на товары ввозимые на территорию РФ, выбирается из справочника Налоги и взносы.

НДС на товары ввозимые на территорию РФ предопределен в справочнике Налоги и взносы. Для него заданы параметры

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- счет учета налога.

Если элемент предопределен в справочнике, то удалять его или менять его параметры не рекомендуется. В случае необходимости БухЭксперт8 советует создать новый элемент в справочнике Налоги и взносы, где указать свои настройки.

- Вид обязательства – Налог. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении;

- Очередность платежа – 5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет, уплачиваемых по сроку (п. 2 ст. 855 ГК РФ).

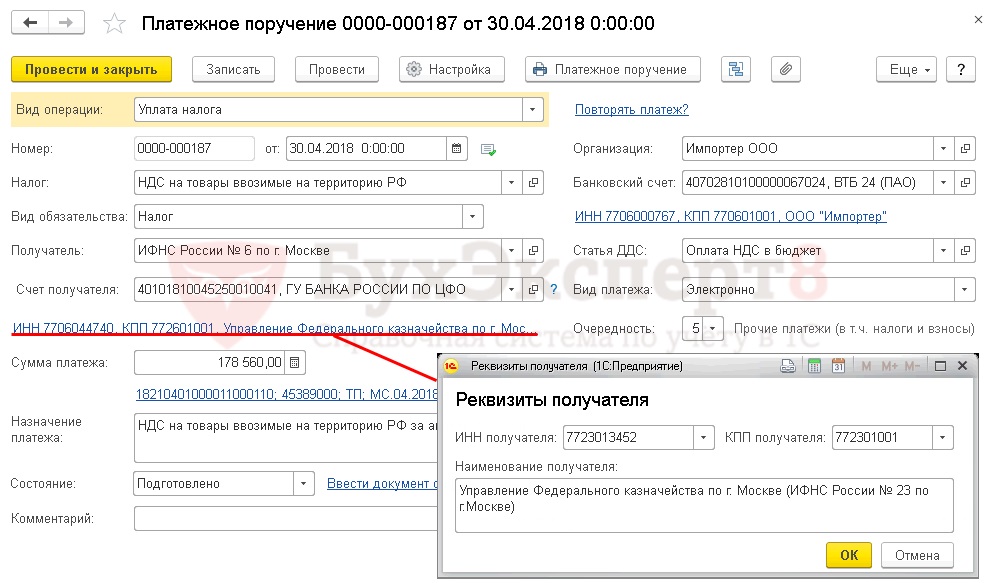

Реквизиты получателя– ИФНС

Так как получателем НДС является налоговая инспекция, в которой зарегистрирован налогоплательщик, именно ее реквизиты необходимо отразить в документе Платежное поручение.

- Получатель – ИФНС, в которую платится налог, выбирается из справочника Контрагенты.

- Счет получателя – банковские реквизиты налогового органа, указанного в поле Получатель.

В настоящее время в программе 1С имеется возможность воспользоваться сервисом 1С:Контрагент, который позволяет автоматически заполнять и контролировать актуальность реквизитов государственных органов.

Если реквизиты потеряли актуальность, сервис 1С:Контрагент предложит обновить их в справочнике Контрагенты прямо из формы платежного поручения. PDF

- Реквизиты получателя – ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

Заполнение реквизитов платежа в бюджет

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа в бюджет.

В данной форме необходимо проверить заполнение полей:

- КБК – 18210401000011000110 «Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации». КБК подставляется автоматически из справочника Налоги и взносы.

Если для какого-либо платежа в бюджет КБК не известен, то можно воспользоваться Конструктором КБК, пройдя по ссылке справа от поля КБК.

- Код ОКТМО – код территории, на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации;

- Статус плательщика – 01-налогоплательщик (плательщик сборов)-юридическое лицо;

Если платежное поручение на уплату НДС оформляет ИП, то его Статус плательщика будет 09 – налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) – индивидуальный предприниматель.

- УИН — 0, т.к. УИН можно указать только из информации в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа);

- Основание платежа – ТП-платежи текущего года, проставляется при уплате налога по сроку;

- Налоговый период – МС-месячный платеж, налоговый период по НДС при импорте из ЕАЭС равен месяц, а не квартал, как по НДС на внутреннем рынке;

- Год – 2018, год, за который уплачивается налог;

- Месяц – 4, номер месяца, за который уплачивается налог;

- Номер документа – 0, документом, на основании которого производится платеж является декларация, а у нее отсутствует реквизит Номер;

- Дата документа – 0, оплата совершается до даты подписания декларации, т.е. дата не определена (п. 4 Приложения N 2, утв. Приказом Минфина РФ от 12.11.2013 N 107н).

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения.

- Назначение платежа – заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать;

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

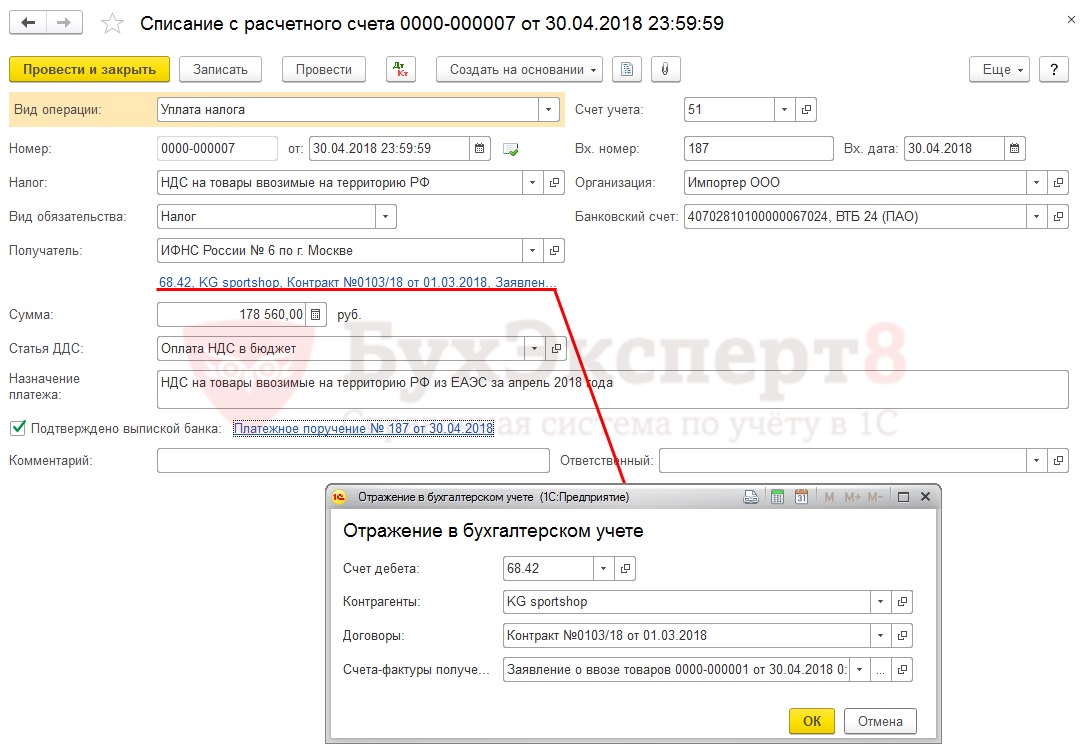

Уплата НДС в бюджет

После уплаты НДС в бюджет на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета. PDF

Основные данные перенесутся из документа Платежное поручение.

Либо его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- от – дата уплаты налога, согласно выписке банка;

- Вх. Номер и Вх. Дата – номер и дата платежного поручения;

- Налог – НДС на товары ввозимые на территорию РФ, выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет учета;

- Вид обязательства — Налог;

- Отражение в бухгалтерском учете:

- Счет дебета — 68.42 «НДС при импорте товаров из Таможенного союза»;

- Контрагенты — поставщик из ЕАЭС, у которого приобретен товар;

- Договоры — основание для расчетов с поставщиком из ЕАЭС, выбирается из справочника Договоры Вид договора С поставщиком.

- Счета-фактуры полученные — Заявление о ввозе товара, к которому относится уплата налога. Выбирается из списка Заявления о ввозе товаров из Таможенного союза.

Для расчетов с бюджетом в 1С при импорте из стран ЕАЭС используется счет 68.42 «НДС при импорте товаров из Таможенного союза».

Счет имеет три субконто:

- Контрагенты;

- Договоры;

- Счета-фактуры полученные.

Эта аналитика должна быть полностью заполнена в документе Списание с расчетного счета при отражении уплаты налога в бюджет. Иначе в дальнейшем не будет произведено в автоматическом режиме заполнение документа Подтверждение оплаты НДС в бюджет, а следовательно, вычет НДС будет невозможен.

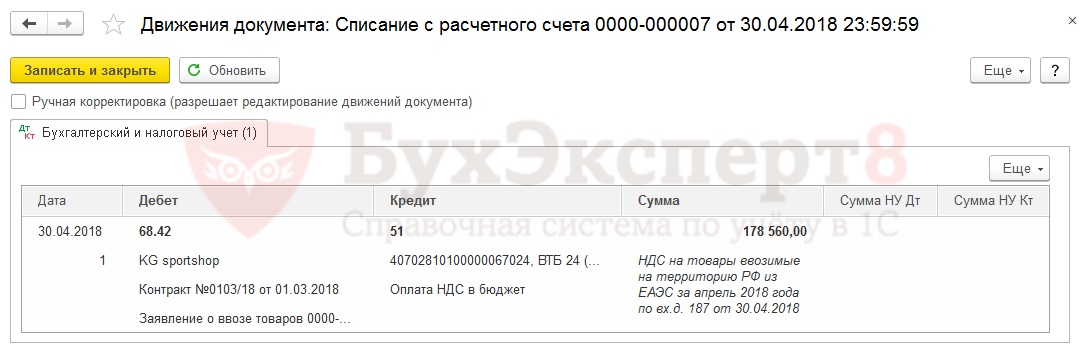

Проводки по документу

Документ формирует проводку:

- Дт 68.42 Кт 51 – уплата НДС в бюджет.

Контроль

Для проверки расчетов с бюджетом по НДС при импорте товаров из ЕАЭС можно создать отчет Анализ счета 68.42 «НДС при импорте товаров из Таможенного союза», раздел Отчеты – Стандартные отчеты – Анализ счета.

Отсутствие конечного сальдо по счету 68.42 «НДС при импорте товаров из Таможенного союза» означает, что задолженность по уплате НДС при импорте из стран ЕАЭС отсутствует.

См. также:

- Импорт из ЕАЭС

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно