Следите за новостями Экстерна, первыми узнавайте о новых разъяснениях от экспертов и общайтесь с коллегами в соцсетях

- Телеграм

- ВКонтакте

- Одноклассники

С 1 января 2023 года НДФЛ в общем случае нужно будет платить 28 числа (п. 6 ст. 226 НК РФ в ред. ФЗ от 14.07.2022 № 263-ФЗ). Это означает, что в этот день на едином налоговом счете налогоплательщика должно быть достаточно денег, чтобы закрыть обязательство по НДФЛ.

Важно! Дата поступления денег на ЕНС не имеет значения. Важно только фактическое наличие нужной суммы на счете.

Перевести деньги можно в любой момент, для этого больше даже не требуется фактически удерживать налог с доходов сотрудника, так как с 2023 года отменен п. 9 ст. 226 НК РФ.

Важно помнить, что 28 числа происходит списание по всем налогам, поэтому на счете должно быть достаточно денег для покрытия совокупной обязанности, иначе деньги распределят пропорционально и образуется недоимка.

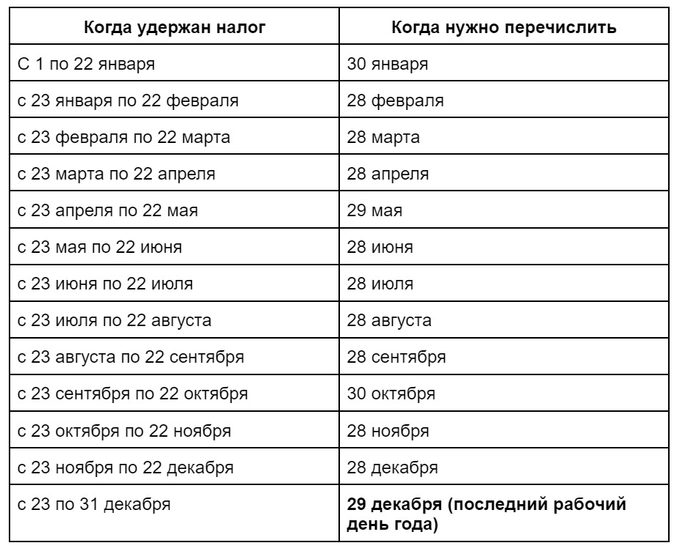

Срок уплаты НДФЛ будет зависеть от того, когда его удержали. Списывать налог со счета будут в следующие даты (пп. а п. 13 ст. 2 263-ФЗ):

- налог удержан с 1 по 22 января — 28 января;

- налог удержан с 23 числа прошлого месяца по 22 число текущего месяца — 28 число текущего месяца;

- налог удержан с 23 по 31 декабря — в последний рабочий день года.

Сроки уплаты НДФЛ в 2023 году мы собрали в таблицу. Тут сразу учтены переносы с выходных и праздников.

| Дата удержания НДФЛ | Срок списания с ЕНС с учетом переноса |

|---|---|

| 1 — 22 января | 30 января |

| 23 января — 22 февраля | 28 февраля |

| 23 февраля — 22 марта | 28 марта |

| 23 марта — 22 апреля | 28 апреля |

| 23 апреля — 22 мая | 29 мая |

| 23 мая — 22 июня | 28 июня |

| 23 июня — 22 июля | 28 июля |

| 23 июля — 22 августа | 28 августа |

| 23 августа — 22 сентября | 28 сентября |

| 23 сентября — 22 октября | 30 октября |

| 23 октября — 22 ноября | 28 ноября |

| 23 ноября — 22 декабря | 28 декабря |

| 23 — 31 декабря | 29 декабря (в последний рабочий день 2023 года) |

Обратите внимание, что НДФЛ, удержанный в последний рабочий день 2022 года, нужно будет платить по старым правилам — не позднее первого рабочего дня 2023 года. Кстати, если выплатить зарплату за декабрь в начале января 2023 года, уплату налога можно будет отсрочить до 30 января 2023 года. Но есть в переходном периоде и проблемы, которые мы разобрали в отдельной статье «НДФЛ с зарплаты за декабрь: разбираемся с переходными положениями».

Отчитывайтесь по сотрудникам через Экстерн. В сервисе всегда актуальные формы и встроенные проверки

Отчитаться

Как мы уже сказали, дата уплаты зависит от даты удержания. А дата удержания, в свою очередь, зависит от даты фактического получения дохода.

В этой части изменение только одно, но актуальное для всех и однозначно добавляющее работы: с аванса теперь тоже нужно будет удерживать налог.

Связано это с новой редакцией ст. 223 НК РФ. Раньше в п. 2 было прописано, что фактическая дата получения дохода в виде заработной платы — последний день месяца, за который начислен заработок. Это означало, что удерживать НДФЛ нужно только при окончательном расчете за месяц, а с аванса — не нужно. С 2023 года это положение из НК РФ уберут, поэтому фактической датой получения аванса станет день выплаты, и в этот же день нужно будет удерживать НДФЛ.

В остальном правила остаются прежними. Повторим еще раз, чтобы избежать путаницы. Итак, дата удержания НДФЛ с основных видов доходов в денежной форме:

- зарплата — день выплаты;

- аванс — день выплаты;

- больничное пособие — день выплаты;

- отпускные — день выплаты;

- командировочные — последний день месяца, в котором утвержден авансовый расчет.

Если доход сотруднику был выдан в натуральной форме, то НДФЛ нужно удержать из его следующих денежных доходов. Например, 9 января 2023 работодатель подарил сотруднику новогодний подарок — планшет. Удержать налог нужно будет при следующей денежной выплате — с аванса, выплаченного 25 января 2023. Это значит, что уплачен налог будет уже 28 февраля.

Еще одна новая обязанность налоговых агентов — подавать в ИФНС уведомление об исчисленных суммах налогов. С его помощью налоговая сможет понять, на какие направления какие суммы со счета вы хотите направить.

В одно уведомление можно включить сразу все налоги, которые нужно уплатить до 28 числа соответствующего месяца. То есть подавать отдельные уведомления на НДФЛ, на взносы, на УСН и прочие налоги не нужно — все можно включить в один документ. Такие уведомления можно будет отправлять через Экстерн, личный кабинет налогоплательщика или сдавать на бумаге.

Формируйте платежные поручения по ЕНП, отправляйте уведомления с суммами платежей и сверяйте расчеты с ФНС в Экстерне

Попробовать

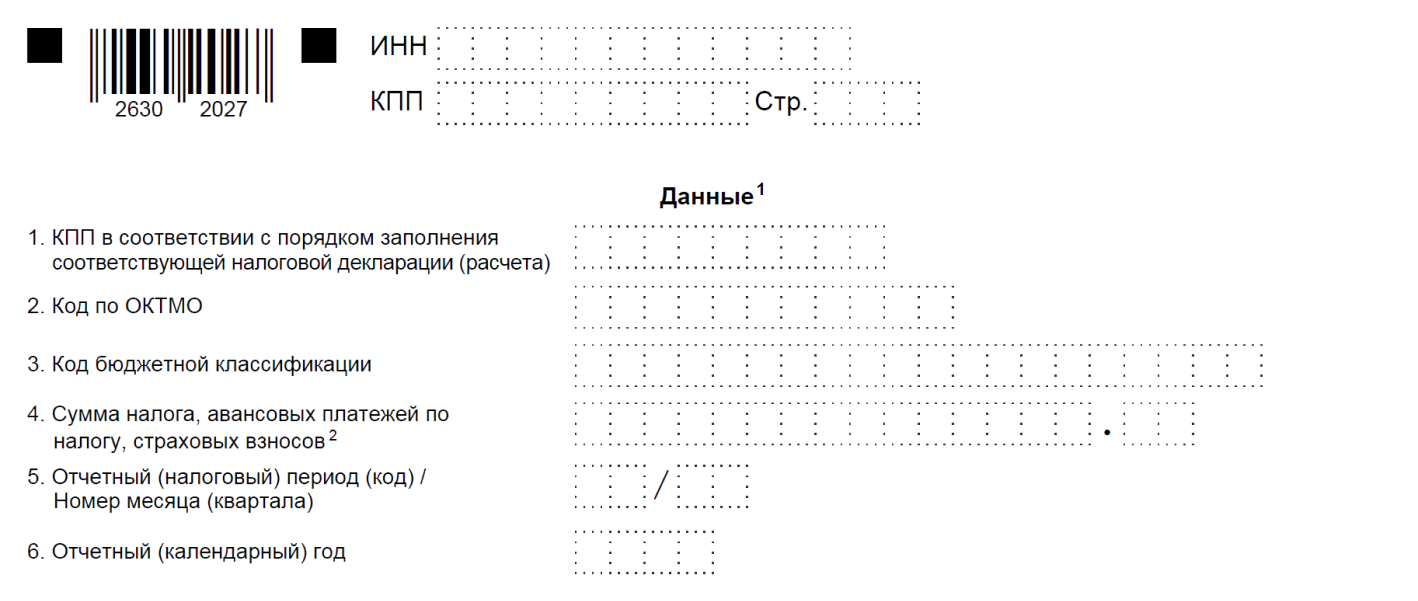

Форма уведомления на 2023 год еще не утверждена, она находится в разработке (Проект ID 01/02/06-22/00129158). Если изменений не внесут, выглядеть оно будет так:

Порядок заполнения уведомления тоже утвердят этим приказом:

- «КПП в соответствии с налоговой декларацией (расчетом)» — заполняют только юрлица в соответствии с расчетом 6-НДФЛ. За счет этого реквизита будут определять списания в пользу обособленных подразделений.

- «Код по ОКТМО» — указывается актуальный код территории бюджетополучателя.

- «КБК» — указывается КБК для налога по НДФЛ.

- «Сумма налога» — сумма исчисленного в отчетный период НДФЛ.

- «Отчетный период/Номер месяца (квартала)» — код налогового периода в соответствии с приложением 2 к порядку заполнения Уведомления: 21 — I квартал; 31 — полугодие; 33 — 9 месяцев; 34 — год. При указании кодов 21, 31, 33 указывается порядковый номер квартального месяца, а в случае заполнения кода 34 — порядковый номер квартала.

- «Отчетный (календарный) год» — заполняется год за налоговый период которого исчислен налог в соответствии с порядком заполнения расчета 6-НДФЛ.

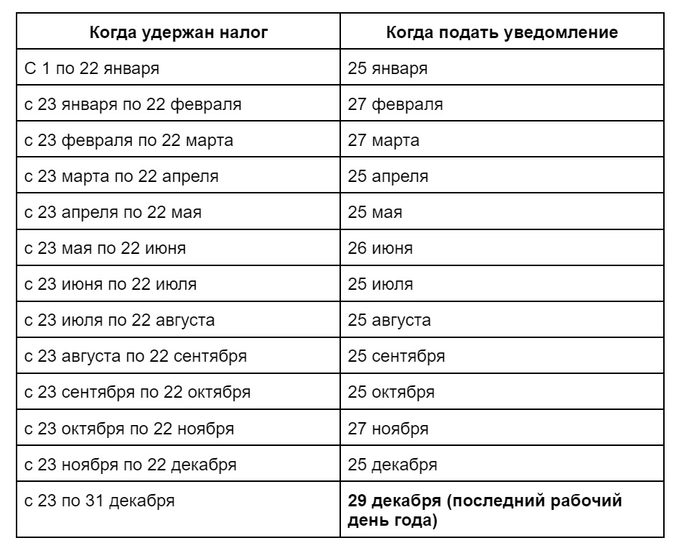

Срок сдачи уведомления — не позднее 25-го числа месяца, в котором должен быть уплачен налог. В случае с НДФЛ срок зависит от даты удержания налога. Мы составили табличку:

| Дата удержания НДФЛ | Срок подачи уведомления об исчисленных суммах налога |

|---|---|

| 1 — 22 января | 25 января |

| 23 января — 22 февраля | 27 февраля |

| 23 февраля — 22 марта | 27 марта |

| 23 марта — 22 апреля | 25 апреля |

| 23 апреля — 22 мая | 25 мая |

| 23 мая — 22 июня | 26 июня |

| 23 июня — 22 июля | 25 июля |

| 23 июля — 22 августа | 25 августа |

| 23 августа — 22 сентября | 25 сентября |

| 23 сентября — 22 октября | 25 октября |

| 23 октября — 22 ноября | 27 ноября |

| 23 ноября — 22 декабря | 25 декабря |

| 23 — 31 декабря | 29 декабря (в последний рабочий день 2023 года) |

Обратите внимание, что НДФЛ в налоговые уведомления включать нужно в любом случае, даже если вы представите 6-НДФЛ. О причинах мы рассказали в статье «Уведомление по ЕНП в 2023 году: форма, сроки, штрафы и многое другое».

Пример. ООО «Домик у реки» выплачивает сотрудникам зарплату 15 числа, а аванс — 30 числа. В этом случае в январе бухгалтер действует так:

- 15 января удерживает НДФЛ с зарплаты за декабрь;

- до 25 января подает уведомление об исчисленных налогах, в том числе НДФЛ;

- до 30 января перечисляет деньги на ЕНС, чтобы к дате списания там было достаточно средств.

Для аванса, который выплачен 30 января, сроки другие:

- 30 января удерживает НДФЛ с аванса за январь;

- до 27 февраля подает уведомление об исчисленных налогах, в том числе НДФЛ;

- до 28 февраля перечисляет деньги на ЕНС, чтобы к дате списания там было достаточно средств.

НДФЛ, удержанный с обеих выплат, попадет в расчет 6-НДФЛ за 1 квартал. Его нужно сдать до 25 апреля 2023 года.

В разделе 1 общий НДФЛ, подлежащий перечислению за период с 1 января по 22 марта, будет показан в строке 020. Налог, удержанный 15 января, указывается в строке 021, а удержанный 30 января — в строке 022.

Перечислять НДФЛ на единый налоговый счет нужно будет специальным платежным поручением — оно общее для всех видов налогов, которые формируют совокупную обязанность на ЕНС.

Проект с поправками в порядок заполнения платежного поручения еще на рассмотрении (ID № 01/02/11-22/00132827). В новой платежке, если вы будете подавать уведомления, достаточно заполнить:

- поле 60 — ИНН плательщика;

- поле 104 — КБК единого налогового счета (текущий код 18201061201010000510 могут заменить);

- поля 61 и 103 — ИНН и КПП получателя;

- поле 101 — статус налогоплательщика 34.

Нули проставляются в полях «Основание платежа», «Налоговый период», «Номер документа» и «Дата документа», «КПП» плательщика, «ОКТМО», «Назначение платежа». «Плательщик».

В 2023 году можно платить налоги не единым платежом, а отдельными платежными поручениями. Этот переходный период мы разобрали в статье «Платежное поручение по ЕНП в 2023 году — порядок заполнения и инструкция».

Экстерн автоматически сформирует платежку на уплату налога по данным из декларации, уведомления об исчисленных суммах или требования

Попробовать

Порядок признания доходов в целях НДФЛ

До 2023 года в целях НДФЛ доход работника признавался в последний календарный день месяца. Работодатели могли поэтому не удерживать налог при выплате аванса или зарплаты за первую половину месяца.

Теперь доход признается в день выплаты работнику денег из кассы или перечисления на счет.

Что это меняет? Теперь удерживать налог нужно при каждой выплате зарплаты, даже если это аванс.

Новое правило работает, даже если компания выплачивает работникам доход каждый день или каждую неделю.

Кипит голова от изменений? Эксперты уже разложили все по полочкам об НДФЛ в 2023 году. И про ЕНС не забыли. Присоединяйтесь к курсу — узнайте о всех новых правилах.

Посмотреть бесплатный урок

Что спрашивают бухгалтеры про НДФЛ по новым правилам

Бухгалтеры задают вот такие вопросы:

«Кто-то уже считал аванс февраля? Как вычеты себя ведут? У меня из 15 человек с вычетами троим только ндфл верно посчитался . После зп 10.02 никаких межрасчетных выплат не было. Ничего не меняла, чтобы нарушить последовательность, тк мучилась с начислением зарплаты , выплаты тогда задваивались если были межрасчетные выплаты. В зп все поправила, почему сейчас опять применяются?»

Или:

«Аванс за февраль вместо 25 перечисляем 22 февраля. А НДФЛ с аванса нужно перечислить 28.02 или после окончательного расчета зарплаты за февраль (в марте? Использую пп, а не уведомления»

«Пожалуйста, подтвердите. Зарплату за 1 половину января выплатили 25.01, за вторую – 12.02. Платим все ЕНП. В уведомлении код периода: страх взносы – 21/1, ндфл аванс – 21/1, вторую половину – 21/2. Верно?»

Постараемся привести всю основную информацию, чтобы вы знали, как себя вести в таких ситуациях.

Сроки уплаты НДФЛ в 2023 году

До 2023 года НДФЛ, удержанный из разных видов доходов, подлежал перечислению в ФНС в разные сроки. Так, НДФЛ с больничных и отпусков платили до конца месяца, когда была произведена выплата, а с зарплаты – на следующий день.

Начиная с 2023 года, для НДФЛ установлен единый срок перечисления, независимо от характера выплаты: зарплата, гонорар по договору ГПХ, отпуск, больничный или премия.

В общем случае платить налог нужно ежемесячно до 28 числа в составе единого налогового платежа. Правило переноса дедлайна на ближайший рабочий день в случае выпадения регламентированной даты на выходной или праздник сохранилось.

28 число текущего месяца – крайняя дата для перечисления НДФЛ, удержанного с 23 числа предыдущего месяца по 22 число текущего. С учетом переноса с выходных и индивидуальных правил для первого и последнего месяцев года, годовой график платежей по НДФЛ выглядит так:

Таким образом, если компания выплачивает аванс, например, 25 числа, а зарплату – 10, то НДФЛ удержанный при каждой из этих выплат, можно перечислить в ФНС единым платежом.

Уведомление налоговой об исчисленном и удержанном НДФЛ

С 2023 года все налогоплательщики обязаны подавать уведомления об исчисленных налогах, в том числе и по НДФЛ.

В уведомлении компания указывает КБК и суммы налога, которые подлежат уплате 28 числа текущего месяца. Срок подачи уведомления в общем случае – до 25 числа месяца, следующего за месяцем исчисления налога.

Для НДФЛ – нюансы с учетом сроков, сдвинутых относительно календарного месяца.

С учетом переносов крайних дат, выпавших на выходные дни, график предоставления уведомлений по НДФЛ такой:

Обратите внимание, что подавать уведомление в декабре необходимо дважды.

Реквизиты и правила оформления платежных поручений по НДФЛ

С 2023 года ФНС изменила реквизиты для перечисления налогов в бюджет. Полномочия по ведению единых налоговых счетов и администрированию поступлений на них возложены на Межрегиональную инспекцию Федеральной налоговой службы по управлению долгом в Тульской области. Поэтому получателем по всех платежках на перечисление ЕНП, в том числе и НДФЛ, будет Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом).

ИНН получателя – 7727406020

КПП получателя – 770801001

Наименование банка получателя средств – ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула

БИК ТОФК – 017003983

№ счета банка получателя средств – 40102810445370000059

№ казначейского счета – 03100643000000018500

Поля 22, 105 – 109 ФНС рекомендует заполнять нулями. Однако сервисы и программы дистанционного обслуживания некоторых банков могут ругаться на 0 в поле ОКТМО, тогда вбейте в него свой ОКТМО.

Поле 101 – код 01 (приказ Минфина от 30.12.2022 № 199).

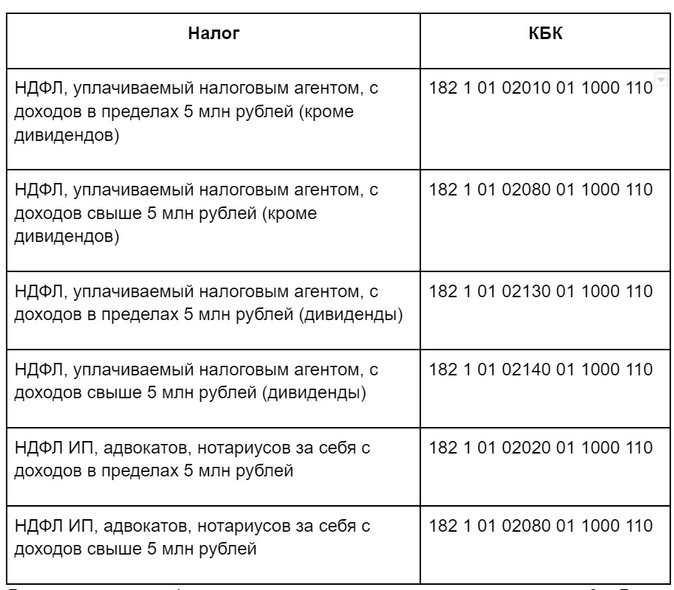

Какие нужны КБК по НДФЛ в 2023 году

С 2023 года изменились КБК по дивидендам.

Коды бюджетной классификации, соответствующие налогам, сборам, штрафам и пени по НДФЛ, в 2023 году такие:

Для уплаты пени цифру в четырнадцатом разряде кода замените на «2». Для перечисления штрафов – на «3».

Но при заполнении платежного поручения на перечисление ЕНП эти коды не используются. КБК в платежках по ЕНП – 18201061201010000510. Даже если вы платите НДФЛ по старинке сразу после выплаты зарплаты, все равно указывайте код для ЕНП.

Коды, соответствующие каждому виду налога, пени, штрафа, нужно указывать в уведомлении.

Но на 2023 год объявлен переходный период. Налогоплательщики вправе продолжать уплачивать НДФЛ и другие налоги отдельными платежками с указанием КБК налога и ОКТМО почти по прежним правилам. Заполненные таким образом платежные документы – альтернатива подачи уведомления о начисленных налогах.

По ОКТМО и КБК налоговики идентифицируют принадлежность платежа и разнесут на нужный налог. Eсли платежка применяется в качестве уведомления, в поле 101 проставляется статус – 02.

Авансовый НДФЛ с доходов иностранцев

Фиксированный аванс по НДФЛ с выплат иностранцам, работающим по патенту, не вошел в ЕНС (п. 1 ст. 58, ст. 227.1 НК). Компании и физлица обязаны уплачивать его отдельно от налогов, формирующих ЕНП.

КБК для авансов по НДФЛ с доходов иностранных работников на патенте – 18210102040011000110. На этот код нужно уплачивать фиксированные авансовые, а не НДФЛ, удержанный из начисленной зарплаты.

Обычно фиксированный платеж по НДФЛ иностранец платит сам, но за него может заплатить и работодатель.

Как предоставлять 6-НДФЛ в 2023 году

Начиная с отчета за первый квартал 2023 года налогоплательщики будут отчитываться на бланке 6-НДФЛ, утвержденном приказом ФНС от 29.09.2022 № ЕД-7-11/881@.

Изменения в 6-НДФЛ – следствие переноса сроков уплаты налога. Поэтому в первом разделе нового бланка сроки перечисления НДФЛ в ФНС указаны по умолчанию. Их будет три или четыре (в расчете по итогам 2023 года).

В строку 021 налогоплательщик вписывает налог удержанный с 1 по 22 января, с 23 марта по 22 апреля, с 23 июня по 22 июля, с 23 сентября по 22 октября.

В строку 022 – с 23 января по 22 февраля, с 23 апреля по 22 мая, с 23 июля по 22 августа, с 23 октября по 22 ноября.

В строку 023 – с 23 февраля по 22 марта, с 23 мая по 22 июня, с 23 августа по 22 сентября, с 23 ноября по 22 декабря.

В строку 024 – с 23 по 31 декабря.

Во втором разделе изменился принцип заполнения: если в 2022 году он заполнялся по месяцам, за которые начислены суммы (кроме стр. 160), то в 2023 – исходя из месяца выплат (письмо ФНС от 09.11.2022 № БС-4-11/15099@).

При подготовке 6-НДФЛ за 1 квартал 2023 года отразите в расчете декабрьскую зарплату и удержанный и перечисленный налог, если выплата произведена в январе 2023.

Проверьте заполненный отчет, опираясь на контрольные соотношения, указанные в письме ФНС от 18.02.2022 № БС-4-11/1981@, с учетом изменений, внесенных письмами от 30.01.2023 № БС-4-11/1010@ и от 10.03.2022 № БС-4-11/2819@

Изменены и сроки предоставления в налоговую отчетов 6-НДФЛ. Это связано с введение единого дня для предоставления отчетности – 25 число.

Для НДФЛ в 2023 году с учетом переносов из-за выпадения крайнего дня на выходной отчетными датами будут:

-

25 апреля 2023 – за первый квартал 2023;

-

25 июля 2023 – за полугодие 2023;

-

25 октября 2023 – за 9 месяцев 2023;

-

26 февраля 2024 – за 2023 год.

Почему изменились реквизиты

С начала 2023 года стало обязательным для всех компаний и ИП применение ЕНП (единого налогового платежа) и ЕНС (единого налогового счета). С этого момента заработали новые правила заполнения платежных поручений на перечисление налогов и взносов, в том числе НДФЛ.

Набор отражаемых в налоговых платежках реквизитов зависит от способа уплаты денежных средств. В 2023 году таких способов два, и плательщики могут выбрать подходящий для себя вариант:

По мнению чиновников, способ 1 — самый удобный. Реквизиты в платежку можно внести единожды и для последующих платежей изменять только сумму. При этом в инспекцию нужно сдавать уведомление об исчисленных налогах.

Способ 2 — это платежный механизм, с помощью которого компании и ИП перечисляли налоговые платежи в прошлом году. Применяется он теперь с учетом новых реквизитов. Данный способ можно использовать только в 2023 году (переходный период).

ФНС рекомендует заполнять платежные поручения в специальных онлайн-сервисах с автоматическим заполнением реквизитов (в том числе реквизитов для оплаты НДФЛ в 2023 году).

Минфин и ФНС порой дают противоречивые разъяснения по порядку применения новых правил оформления платежных поручений. Далее расскажем, на что обратить внимание при заполнении отдельных реквизитов налоговых платежек на примере реквизитов НДФЛ в 2023 году.

Данные о плательщике

Большинство компаний и ИП формируют платежные поручения на уплату НДФЛ в своих учетных (бухгалтерских) системах или через сервисы ФНС. В таких случаях:

- Реквизиты платежа заполнятся автоматически, если платеж оформляется в личном кабинете на сайте ФНС (ЛК ЮЛ/ЛК ИП) или учетной системе.

- Часть реквизитов вносится в платежку в режиме автозаполнения, и плательщику остается указать свой ИНН/КПП и сумму платежа — при оформлении платежки через сервис «Уплата налогов и пошлин».

Правильно указанный в платежке ИНН плательщика — залог успешного попадания перечисленных денег на единый налоговый счет. В том числе при наличии неточностей в других реквизитах.

При указании КПП плательщика в платежном поручении на перечисление единого налогового платежа учитываются такие правила:

Остальные данные о плательщике (наименование, банковские реквизиты, номер счета) указываются в обычном порядке.

При использовании прежнего платежного механизма (отдельными платежками) данные о плательщике заполняются в полном объеме.

Набор нулевых полей

Новый порядок оформления налоговых платежек позволяет существенно снизить нагрузку на плательщика за счет законного обнуления целого набора реквизитов. При этом старая платежная схема (с оформлением платежек по каждому налогу) не позволяет воспользоваться в полном объеме возможностью обнуления ряда реквизитов.

Покажем эти различия:

В этой части платежного поручения при уплате ЕНП все показатели, кроме КБК, принимают нулевые значения. Уплата НДФЛ отдельной платежкой требует внесения дополнительной информации и позволяет заполнить нулями только половину реквизитов: основание платежа, номер и дату документа.

Реквизит «Получатель платежа»

Все платежи, которые администрирует налоговая (кроме территории Байконура), с 01.01.2023 перечисляют на отдельный казначейский счет в УФК по Тульской области. Получатель в платежном поручении будет один — с одним набором реквизитов.

В платежном поручении эти реквизиты размещаются в общеустановленном порядке:

Такие правила применяются всеми компаниями и ИП, в том числе при заполнении реквизитов для уплаты НДФЛ в 2023 году в отдельных платежных поручениях (способ 2).

Если в платежке в качестве получателя по ошибке вы указали реквизиты своей инспекции вместо реквизитов Тульского УФК, исправлять ничего не нужно — деньги попадут по назначению, так как контролеры идентифицируют платежи по ИНН и КБК.

Реквизит «КБК»

КБК — важный реквизит для оплаты НДФЛ в 2023 году и других налогов/взносов, позволяющий налоговикам правильно идентифицировать платеж.

На реквизит перечисления НДФЛ в 2023 году, отражаемый в платежном поручении в поле 104 «КБК», влияет способ исполнения налоговых обязательств. Если налог перечисляется по новой платежной схеме в рамках единого налогового платежа, в поле 104 нужно указать единый код для всех перечислений, формирующих ЕНП:

Если компания или ИП решит в 2023 году перечислять налоги по-старому, в платежках на уплату НДФЛ необходимо указывать КБК по этому налогу. Минфин обновил список этих кодов — добавил отдельные КБК для выплаты дивидендов, сохранив прежними коды по налогу с зарплатных доходов:

С 2023 года отдельно от ЕНП в бюджет перечисляются фиксированные авансовые платежи по НДФЛ (плата за патент). Налог, удерживаемый в последующем из зарплаты таких работников или из вознаграждения по договорам ГПХ, заключенным с ними, уходит в бюджет через ЕНП.

Реквизит «Назначение платежа»

С 11.03.2023 вступил в силу приказ Минфина от 30.12.2022 № 199н, предписывающий в налоговых платежках указывать дополнительную информацию, которая нужна для идентификации назначения платежа.

Минфин не уточнил, какие формулировки можно включать в поле 24 «Назначение платежа» и можно ли это поле оставлять пустым. ФНС устранила этот пробел:

Если оформляющий платежку бухгалтер считает необходимым в поле 24 указать сведения о виде налога и периоде, за который он перечисляется, налоговики в этом нарушения не усматривают.

Примеры формулировок:

- в платежных поручениях на уплату ЕНП;

- в платежках взамен уведомлений.

О путанице в подходах Минфина и ФНС при заполнении поля 24 в платежном поручении рассказываем в статье «Снова поменяли платежки по ЕНП».

Реквизит «ОКТМО»

При оформлении поля 105 «ОКТМО» платежного поручения на перечисление сумм, входящих в ЕНП, следует указать значение «0» — на этом настаивают налоговики.

Приказом Минфина № 199н определено, что в поле 105 «ОКТМО» можно указывать ноль или восьмизначный ОКТМО.

Любой из вариантов позволит банку принять платеж, а контролерам учесть его на едином налоговом счете в качестве ЕНП.

ФНС не считает критической ошибкой указание в поле 105 ОКТМО 70000000 (кода для муниципальных образований Тульской области) или ОКТМО муниципального образования, в котором работает плательщик. В любом случае перечисляемая сумма поступит на его ЕНС.

Быстро узнать ОКТМО по ИНН или адресу вы можете с помощью сервиса на нашем сайте.

Реквизит «Статус плательщика»

Реквизит «Статус плательщика» (поле 101) с 2023 года заполняется по новым правилам:

Детальную информацию о заполнении поля 101 узнайте из этого материала.

Напомним, что до 2023 года код «01» в налоговой платежке означал, что платеж производит компания в качестве налогоплательщика, а кодом «02» обозначался налоговый агент (к примеру, компания или ИП, перечислявшие НДФЛ с зарплат своих работников).

Таким образом, в 2023 году код «01» должен стоять в платежке на перечисление НДФЛ в составе ЕНП (способ 1), а код «02» — при оформлении отдельной платежки на перечисление этого налога в бюджет (способ 2).

Образец заполнения платежного поручения на перечисление НДФЛ с отпускных, которое заменяет уведомление об исчисленных суммах налогов и взносов, поможет быстро сориентироваться в новых реквизитах и правилах заполнения — скачайте его на сайте системы «КонсультантПлюс» после оформления бесплатного доступа.

Итоги

Реквизиты для перечисления НДФЛ в 2023 году зависят от способа платежа. При оформлении платежки на ЕНП многие поля заполняются нулями. Если компании или ИП применяют старый платежный способ и формируют отдельные платежки на уплату налогов, при заполнении полей платежного поручения учитываются специальные правила.

Дата публикации: 20.01.2023 02:20

С 1 января 2023 года в связи с введением института Единого налогового счета физическим лицам следует перечислять платежи по НДФЛ, а также штрафы и пени по результатам камеральных налоговых проверок в общей сумме единым налоговым платежом по следующим реквизитам:

ИНН получателя средств: 7727406020;

КПП получателя средств: 770801001;

Получатель: УФК по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом);

Номер счета получателя: 03100643000000018500;

Номер счета банка получателя средств: 40102810445370000059;

Наименование банка получателя: Отделение Тула банка России/УФК по Тульской области, г. Тула;

БИК банка получателя: 017003983;

КБК: 18201061201010000510;

ОКТМО: 0.

Значительно упростит процесс уплаты единого налогового платежа электронный сервис «Уплата налогов и пошлин» на официальном сайте ФНС России.

Для пополнения своего единого налогового счета физическому лицу достаточно перейти по ссылке, ввести фамилию, имя, отчество, ИНН и сумму платежа. Далее система предложит способы уплаты: банковской картой, через сайт кредитной организации или сформирует квитанцию на уплату.

Спасибо за ваше обращение!

Спасибо за ваше обращение!

Вы должны самостоятельно выбрать, каким из двух способов будете перечислять НДФЛ в 2023 году. Первый – заполнить платежное поручение по единому налоговому платежу и отправить налоговое уведомление. Второй – заполнить платежное поручение на КБК налога на доходы физического лица без отправления налогового уведомления. Образцы платежек для каждого способа смотрите в статье.

Оперативно узнавайте об изменениях законодательства в КонсультантПлюс

подробнее

Внимание

Только в течение 2023 года можно вместо уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов направлять в налоговую платежное поручение по принципу, который работал в 2022 году. При этом инспектор должен точно понять, какой это бюджет, налог, какой у него период и какую сумму надо внести. Как только в ИФНС поступит уведомление от плательщика, его право применять платежки аннулируется. Начиная с 2024 года можно будет работать только с уведомлениями.

Платежные реквизиты

Начиная с 2023 года налоги, сборы и взносы направляют в адрес нового получателя – это Межрайонная ИФНС по управлению долгом, расположенная в Тульской области. И неважно, в каком регионе зарегистрирована организация или ИП.

Независимо от того, какой вариант перечисления НДФЛ выбрали, указывайте в платежке реквизиты из таблицы ниже.

Платежные реквизиты для перечисления НДФЛ

| Поле | Наименование поля | Значение |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя | Отделение Тула Банка России // УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя | 017003983 |

| 15 | Номер счета банка получателя |

40102810445370000059 |

| 16 | Получатель | УФК по Тульской области (Межрегиональная ИФНС по управлению долгом) |

| 17 | Номер казначейского счета | 03100643000000018500 |

КБК

Выбор КБК зависит от варианта перечисления НДФЛ.

Уплата НДФЛ по первому способу (через ЕНП): в платежке указывайте КБК 182 01 06 12 01 01 0000 510.

Уплата НДФЛ вторым способом (на отдельный КБК): выбирайте КБК в зависимости от вида дохода, из которого удержали налог.

КБК по НДФЛ в 2023 году остались те же, что и в 2022 году. Исключение: КБК по НДФЛ с дивидендов, утвержденных Приказом Минфина России от 22.11.2022 № 177н.

НДФЛ по ставке 13 %, кроме дивидендов, — 182 1 01 02010 01 1000 110.

НДФЛ по ставке 15 %, кроме дивидендов, — 182 1 01 02080 01 1000 110.

НДФЛ по ставке 13 % с дивидендов до 5 млн руб. — 182 1 01 02130 01 1000 110.

НДФЛ по ставке 15 % с дивидендов свыше 5 млн руб. — 182 1 01 02140 01 1000 110.

Особенности заполнения платежных поручений по первому и второму способу смотрите в таблице:

КБК для платежных поручений

| Поле платежного поручения | Платеж по ЕНП | Платеж без налогового уведомления | |

|

101 |

Статус плательщика | 01 | 02 |

|

104 |

КБК |

182 0 10 61201 01 0000 510 |

182 1 01 02010 01 1000 110 182 1 01 02080 01 1000 110 182 1 01 02130 01 1000 110 182 1 01 02140 01 1000 110 |

|

105 |

ОКТМО | 0 |

Код ОКТМО по месту уплаты налога |

|

106 |

Основание платежа | 0 | 0 |

|

107 |

Налоговый период | 0 | Составной код периода: «МС»— месяц |

|

108 |

Номер документа основания | 0 | 0 |

|

109 |

Дата документа основания | 0 | 0 |

|

24 |

Назначение платежа | Единый налоговый платеж | Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации |

Образцы платежных поручений

Ниже – два образца платежных поручений в зависимости от того, какой способ уплаты НДФЛ выбрали.

Образец заполнения платежного поручения по первому способу (через ЕНП)

Приложение 2

к Положению Банка России

от 29 июня 2021 года № 762-П

«О правилах осуществления перевода денежных средств»

(форма)

| 0401060 | ||||

| Поступ. в банк плат. | Списано со сч. плат. |

|

ПЛАТЕЖНОЕ ПОРУЧЕНИЕ № 100 |

27.02.2023 | 01 | |||

| Дата | Вид платежа |

|

Сумма |

Сто тысяч рублей 00 копеек |

||||||||||||

|

ИНН 7727098760 |

КПП 772701001 |

Сумма |

100 000-00 |

||||||||||

|

ООО «Налогоплательщик» |

|||||||||||||

|

Сч. № |

40702810190388912345 |

||||||||||||

|

Плательщик |

|||||||||||||

|

ПАО «Сбербанк», г. Москва |

БИК |

044525225 |

|||||||||||

|

Сч. № |

30101810400000000225 |

||||||||||||

|

Банк плательщика |

|||||||||||||

|

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула |

БИК |

017003983 | |||||||||||

|

Сч. № |

40102810445370000059 | ||||||||||||

|

Банк получателя |

|||||||||||||

|

ИНН 7727406020 |

КПП 770801001 |

Сч. № |

03100643000000018500 |

||||||||||

|

Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|||||||||||||

|

Вид оп. |

01 |

Срок плат. |

|||||||||||

|

Наз. пл. |

Очер. плат. |

5 |

|||||||||||

|

Получатель |

Код |

0 |

Рез. поле |

||||||||||

| 18201061201010000510 | 0 | 0 | 0 | 0 | 0 | ||||||||

| Единый налоговый платеж | |||||||||||||

|

Назначение платежа |

|||||||||||||

Подписи Отметки банка

| Иванов | ||

|

М.П. |

Образец заполнения платежного поручения по второму способу (на отдельный КБК)

Приложение 2

к Положению Банка России

от 29 июня 2021 года № 762-П

«О правилах осуществления перевода денежных средств»

(форма)

|

0401060 |

||||

|

Поступ. в банк плат. |

Списано со сч. плат. |

|

ПЛАТЕЖНОЕ ПОРУЧЕНИЕ № 100 |

27.02.2023 |

02 |

|||

|

Дата |

Вид платежа |

|

Сумма |

Сто тысяч рублей 00 копеек |

||||||||||||

|

ИНН 7727098760 |

КПП 772701001 |

Сумма |

100 000-00 |

||||||||||

|

ООО «Налогоплательщик» |

|||||||||||||

|

Сч. № |

40702810190388912345 |

||||||||||||

|

Плательщик |

|||||||||||||

|

ПАО «Сбербанк», г. Москва |

БИК |

044525225 |

|||||||||||

|

Сч. № |

30101810400000000225 |

||||||||||||

|

Банк плательщика |

|||||||||||||

|

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула |

БИК |

017003983 | |||||||||||

|

Сч. № |

40102810445370000059 | ||||||||||||

|

Банк получателя |

|||||||||||||

|

ИНН 7727406020 |

КПП 770801001 |

Сч. № |

03100643000000018500 |

||||||||||

|

Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|||||||||||||

|

Вид оп. |

01 |

Срок плат. |

|||||||||||

|

Наз. пл. |

Очер. плат. |

5 |

|||||||||||

|

Получатель |

Код |

0 |

Рез. поле |

||||||||||

|

18210102010011000110 |

45374000 |

0 |

МС.02.2023 |

0 |

0 |

||||||||

| Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ | |||||||||||||

|

Назначение платежа |

|||||||||||||

Подписи Отметки банка

|

Иванов |

||

|

М.П. |

Дополнительные материалы

Типовая ситуация: ЕНП и ЕНС: уплата и отчетность

Готовое решение: Как с 1 января 2023 г. налоговые агенты исчисляют и уплачивают налог

Типовая ситуация: КБК по ЕНП, налогам и взносам ‒ 2023

Типовая ситуация: Как заполнить платежное поручение на ЕНП в 2023 г.

Форма: Платежное поручение на уплату единого налогового платежа

Форма: Платежное поручение на уплату НДФЛ по прогрессивной ставке с доходов свыше 5 млн руб., которое заменяет собой уведомление об исчисленных суммах налогов и взносов (Форма по ОКУД 0401060) (образец заполнения)

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Консультант Плюс

Бесплатный доступ на 3 дня

Спасибо за ваше обращение!

Поздравляем! Вы успешно подписались на рассылку

23.03.2023

ФНС пояснила работодателям, какой налоговый период следует указывать в платежных поручениях при уплате НДФЛ в 2023 году.

Напомним, в течение 2023 года действует переходный период, в течение которого все необходимые данные для распределения уплаченных сумм по налогам можно указать в платежном поручении и не представлять отдельное уведомление об исчисленных суммах налогов. Фактически уплатить налоги можно по «старым» правилам с указанием всех реквизитов в платежном документе отдельно по каждому налогу (КБК, ОКТМО и др.). Речь идет о платежном распоряжении в виде уведомления.

В своем письме от 06.03.2023 № КЧ-4-8/2629@ ФНС уточняет, что в этом случае в реквизите «107» платежного поручения указывается налоговый период в зависимости от периодичности уплаты налогового платежа.

По нормам статьи 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца. Перечисление налоговыми агентами сумм НДФЛ, исчисленного и удержанного налога за период с 1 по 22 января осуществляется не позднее 28 января, за период с 23 по 31 декабря не позднее последнего рабочего дня календарного года.

Таким образом, начиная с 1 января 2023 года при заполнении платежных поручений для уплаты НДФЛ (распоряжений в виде уведомлений) в поле «107» необходимо указывать:

- МС.01.2023 — при уплате сумм налога, исчисленного и удержанного за период с 01 января 2023 года по 22 января 2023 года;

- МС.02.2023 — при уплате сумм налога, исчисленного и удержанного за период с 23 января 2023 года по 22 февраля 2023 года;

- МС.03.2023 — при уплате сумм налога, исчисленного и удержанного за период с 23 февраля 2023 года по 22 марта 2023 года;

- МС.04.2023 — при уплате сумм налога, исчисленного и удержанного за период с 23 марта 2023 года по 22 апреля 2023 года;

- МС.05.2023 — при уплате сумм налога, исчисленного и удержанного за период с 23 апреля 2023 года по 22 мая 2023 года;

- МС.06.2023 — при уплате сумм налога, исчисленного и удержанного за период с 23 мая 2023 года по 22 июня 2023 года;

- МС.07.2023 — при уплате сумм налога, исчисленного и удержанного за период с 23 июня 2023 года по 22 июля 2023 года;

- МС.08.2023 — при уплате сумм налога, исчисленного и удержанного за период с 23 июля 2023 года по 22 августа 2023 года;

- МС.09.2023 — при уплате сумм налога, исчисленного и удержанного за период с 23 августа 2023 года по 22 сентября 2023 года;

- МС.10.2023 — при уплате сумм налога, исчисленного и удержанного за период с 23 сентября 2023 года по 22 октября 2023 года;

- МС.11.2023 — при уплате сумм налога, исчисленного и удержанного за периода с 23 октября 2023 года по 22 ноября 2023 года;

- МС.12.2023 — при уплате сумм налога, исчисленного и удержанного за период с 23 ноября 2023 года по 22 декабря 2023 года.

При уплате сумм исчисленного и уплаченного НДФЛ за период с 22 декабря 2023 года по 31 декабря 2023 года в поле «налоговый период» платежного поручения указывается «ГД.00.2023».

Следить за новостями удобно в нашем новостном Telegram-канале. Присоединяйтесь!

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Добавить в «Нужное»

НДФЛ – это налог на доходы физических лиц. В Налоговом кодексе НДФЛ отведена глава 23. В нашей консультации мы расскажем об основных аспектах НДФЛ, в том числе о том, какие произошли изменения НДФЛ.

Плательщики и объект налогообложения

Уже из названия становится понятно, кто является плательщиком этого налога. В общем случае плательщиками НДФЛ являются физлица – налоговые резиденты РФ (п. 1 ст. 207 НК РФ). Кроме того, плательщиками НДФЛ являются физлица-нерезиденты, получающие доходы от источников в РФ.

Напомним, что по общему правилу налоговыми резидентами РФ признаются физлица, фактически находящиеся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ). При этом период нахождения физлица в РФ не прерывается на периоды его выезда за пределы страны для краткосрочного (менее шести месяцев) лечения/обучения, а также для исполнения трудовых/иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья. Подробнее о налоговом резидентстве можно прочитать в ст. 207 НК РФ.

Определить статус физлица – резидент или нерезидент – можно с помощью калькулятора на нашем сайте.

Говоря о плательщиках НДФЛ, нельзя не сказать о налоговых агентах по этому налогу. Так, в некоторых случаях организации и ИП при выплате доходов физлицам выполняют функции налогового агента. То есть исчисляют НДФЛ, удерживают его из доходов физлица и перечисляют налог в бюджет (ст. 226 НК РФ). Ярким примером налоговых агентов по НДФЛ являются работодатели, которые платят НДФЛ за работников.

Что же касается объекта обложения по НДФЛ, то таковым является (ст. 209 НК РФ):

- доход, полученный от источников в РФ и (или) от источников за ее пределами – для физлиц – налоговых резидентов РФ;

- доход, полученный от источников в РФ – для физлиц-нерезидентов.

Порядок расчета налога: ставки налога и налоговая база

Порядок расчета НДФЛ имеет свои нюансы в зависимости в том числе от вида полученного физлицом дохода. Все подробности вы найдете в гл. 23 НК РФ. Мы же расскажем об общих принципах расчета НДФЛ-2023.

Чтобы рассчитать налог, безусловно, нужно определить налоговую базу, а также применить правильную ставку налога.

Налоговая база по НДФЛ.

По общему правилу при определении налоговой базы по НДФЛ учитываются все доходы, полученные налогоплательщиком в налоговом периоде – календарном году (ст. 210, 216 НК РФ). Причем в расчет идут доходы, полученные не только в денежной форме, но и в натуральной, а также доходы в виде материальной выгоды. При этом в НК РФ приведен достаточно обширный перечень доходов, не облагаемых НДФЛ (ст. 217 НК РФ).

К примеру, у граждан часто возникает вопрос: надо ли платить НДФЛ, если одно физлицо перевело деньги на карту другого «физика»? Нет, не надо. В этой ситуации полученные физлицом деньги как раз признаются доходом, не подлежащим обложению НДФЛ (Письмо ФНС России от 27.06.2018 N БС-3-11/4252@, п. 18.1 ст. 217 НК РФ).

Налоговая база считается отдельно по каждому виду доходов.

Важно отметить, что существует такое понятие, как «основная налоговая база». Необходимость введения этого термина связана с установлением регрессивной ставки по НДФЛ – 13% или 15% в зависимости от суммы полученного физлицом – налоговым резидентом РФ дохода. К основной базе относятся трудовые доходы физлица. Кстати, под обложение по регрессивной ставке подпадают и некоторые другие доходы, полученные физлицом. В частности, доходы от долевого участия (п. 2.1 ст. 210 НК РФ).

Ставки НДФЛ.

Налоговым кодексом установлено несколько различных ставок НДФЛ (ст. 224 НК РФ). Ставка НДФЛ, в частности, может зависеть:

- от налогового резидентства физлица;

- от вида облагаемого НДФЛ дохода;

- от размера налоговой базы.

Полный перечень ставок вы найдете в ст. 224 Налогового кодекса. Кроме того, нюансы применения ставок по НДФЛ содержатся в ст. 73 Договора о Евразийском экономическом союзе (подписан в г. Астане 29.05.2014).

В качестве примера мы приведем лишь некоторые из ставок НДФЛ.

| Ставка НДФЛ | Когда применяется (пример) |

|---|---|

| Ставки для физлиц – налоговых резидентов РФ | |

| 13% | Применяется к основной налоговой базе, размер которой не превышает 5 млн руб. за календарный год |

| 15% | Применяется к величине основной базы, превысившей 5 млн руб. за календарный год. К примеру, основная налоговая база по НДФЛ за календарный год составила 7 млн руб. Значит, 5 млн руб. будут облагаться НДФЛ по ставке 13%, а 2 млн руб. (7 млн руб. – 5 млн руб.) – по ставке 15% |

| 13 % | Применяется при исчислении НДФЛ с доходов:

|

| 35% | Применяется к доходу в виде экономии на процентах при получении заемных средств |

| Ставки для физлиц-нерезидентов | |

| 13% | Применяется к доходам от трудовой деятельности, полученным иностранным работником, который трудится на основании патента, и не превышающим 5 млн руб. за календарный год |

| 15% | Применяется к сумме дохода от трудовой деятельности, полученного иностранным работником, который трудится на основании патента, превысившей 5 млн руб. за календарный год. Допустим, иностранный работник за год заработал 6,5 млн руб. Значит, 5 млн руб. дохода от трудовой деятельности будут облагаться по ставке 13%, а 1,5 млн руб. (6,5 млн руб. – 5 млн руб.) – по ставке 15% |

| 30% | Применяется при исчислении НДФЛ с дохода от продажи недвижимости, находящейся на территории РФ |

Налоговые вычеты

Налоговый кодекс предусматривает предоставление налоговых вычетов по НДФЛ. Суть вычетов – уменьшение налоговой базы по НДФЛ при наличии определенных обстоятельств и/или совершении определенных расходов. Причем иногда плательщики, заявляя свое право на тот или иной вычет, могут претендовать на возврат НДФЛ из бюджета.

Существует несколько видов вычетов по НДФЛ (ст. 218 – 221 НК РФ). Обычные физлица чаще всего пользуются правом на стандартные, социальные и имущественные вычеты. К таким вычетам, к примеру, относится вычет на детей, вычет на лечение, вычет при покупке квартиры. А, например, ИП на ОСН вправе применить профессиональный вычет НДФЛ.

В зависимости от вида вычета и определенных обстоятельств физлица могут получить вычет НДФЛ через работодателя или через налоговую инспекцию, подав в ИФНС декларацию 3-НДФЛ. Кроме того, существует упрощенный порядок получения НДФЛ-вычетов.

Вам могут быть интересны следующие материалы:

- Налоговый вычет – 2023 при покупке квартиры: порядок получения в ИФНС и через работодателя;

- Налоговый вычет – 2023 при покупке квартиры: расчет суммы и условия получения;

- Налоговый вычет на ребенка в 2022-2023 годах;

- Налоговый вычет на ребенка-инвалида в 2022-2023 годах;

- Заявление на налоговый вычет на детей в 2022-2023 гг.: образец.

НДФЛ с аванса

С 2023 г. работодатели – налоговые агенты обязаны удерживать и перечислять в бюджет НДФЛ с аванса, выплачиваемого работникам, то есть с зарплаты, выплачиваемой за первую половину месяца. Дело в том, что с 01.01.2023 изменилась дата признания дохода в виде зарплаты для целей исчисления и уплаты НДФЛ.

Подробнее об этом можно прочитать в отдельной консультации.

Новые сроки уплаты НДФЛ

С 2023 г. изменились сроки уплаты НДФЛ налоговыми агентами (п. 6 ст. 226 НК РФ). Эти сроки зависят от того, когда именно налог был исчислен и удержан. Уплата НДФЛ производится в следующие сроки.

| Период, в котором НДФЛ с выплат физлицам был исчислен и удержан | Крайний срок уплаты |

|---|---|

| С 1 по 22 января | 28 января |

| С 23 января по 22 февраля | 28 февраля |

| С 23 февраля по 22 марта | 28 марта |

| С 23 марта по 22 апреля | 28 апреля |

| С 23 апреля по 22 мая | 28 мая |

| С 23 мая по 22 июня | 28 июня |

| С 23 июня по 22 июля | 28 июля |

| С 23 июля по 22 августа | 28 августа |

| С 23 августа по 22 сентября | 28 сентября |

| С 23 сентября по 22 октября | 28 октября |

| С 23 октября по 22 ноября | 28 ноября |

| С 23 ноября по 22 декабря | 28 декабря |

| С 23 по 31 декабря | Последний рабочий день года (например, в 2023 г. крайний срок уплаты НДФЛ за этот период – 29 декабря) |

Как видим, основным НДФЛ-периодом в целях уплаты налога является период с 23 числа одного месяца по 22 число следующего за ним месяца. Однако особые периоды установлены для НДФЛ за январь (за период с 1 по 22 января) и для НДФЛ, исчисленный и удержанный в конце декабря (за период с 23 по 31 декабря).

Как уплачивать НДФЛ по новым правилам, поясним на примере. Допустим, 06.03.2023 работодатель выплатил работникам зарплату и удержал НДФЛ с нее. Следовательно, перечислен НДФЛ в бюджет с этих выплат должен быть не позднее 28.03.2023.

Стоит отметить, что для ИП на ОСН сроки уплаты НДФЛ со своих доходов не изменились (п. 6, 8 ст. 227 НК РФ). Напомним их.

| Платеж | Крайний срок уплаты |

|---|---|

| Аванс за I квартал | 25 апреля отчетного года |

| Аванс за I полугодие | 25 июля отчетного года |

| Аванс за 9 месяцев | 25 октября отчетного года |

| Налог по итогам года | 15 июля года, следующего за отчетным |

Сроки НДФЛ в 2023 г., в которые организациям и ИП нужно перечислять налог, вы найдете в отдельной консультации.

Кстати, для обычных физлиц сроки уплаты НДФЛ тоже остались прежними (п. 4, 6 ст. 228 НК РФ):

- либо не позднее 15 июля года, следующего за отчетным (если физлицо уплачивает налог на основании поданной декларации 3-НДФЛ);

- либо не позднее 1 декабря года, следующего за отчетным (если налог уплачивается на основании полученного из ИФНС уведомления).

Имейте в виду, при нарушении НДФЛ-сроков плательщику (налоговому агенту) грозит штраф.

Разрешена уплата НДФЛ из средств работодателя

Как известно, раньше уплата НДФЛ с выплат физлицам из средств налогового агента была (за некоторым исключением) прямо запрещена Налоговым кодексом (п. 9 ст. 226 НК РФ (в ред., действ. до 01.01.2023)). Однако сейчас все деньги, перечисляемые плательщиками в уплату большинства налогов и взносов, аккумулируются на едином налоговом счете (ЕНС) плательщика. Следовательно, невозможно определить, чьи именно это средства – работодателя или работника, удержанные работодателем. Именно поэтому запрет на уплату НДФЛ из средств работодателя исключен из НК РФ (пп. «в» п. 13 ст. 2 Федерального закона от 14.07.2022 N 263-ФЗ).

Досрочная уплата НДФЛ на единый налоговый счет

Если раньше досрочная уплата НДФЛ была невозможна в силу установленного запрета на перечисление налога из средств работодателя, то сейчас из-за отсутствия этого запрета, можно досрочно перечислить денежные средства на ЕНС, которые впоследствии будут зачтены в счет уплаты НДФЛ.

Как и куда перечислять НДФЛ в 2023 году

Одним из нововведений 2023 г. является изменение порядка уплаты налогов и взносов. Причем именно в 2023 г. налогоплательщики (налоговые агенты) сами выбирают, каким способом перечислять обязательные платежи в бюджет:

(или) в рамках ЕНП;

(или) отдельными платежными поручениями по каждому налогу и взносу.

От выбранного способа зависит порядок заполнения платежных поручений, в том числе и на уплату НДФЛ (подробнее об этом мы расскажем ниже).

При этом вне зависимости от выбранного способа уплаты налогов и взносов перечислять налоги, включая НДФЛ, все налогоплательщики (налоговые агенты) должны одному получателю. Вот реквизиты этого получателя.

| Номер поля платежного поручения | Наименование поля платежного поручения | Реквизиты |

|---|---|---|

| 13 | Банк получателя | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

| 14 | БИК | 017003983 |

| 15 | Сч. № | 40102810445370000059 |

| 61 | ИНН | 7727406020 |

| 103 | КПП | 770801001 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | Сч. № | 03100643000000018500 |

КБК НДФЛ в 2023 году

Указываемый в поле 104 платежного поручения КБК при уплате НДФЛ зависит в том числе от следующих факторов:

- какой способ уплаты налогов и взносов (в рамках ЕНП или отдельными платежками) выбрал налогоплательщик (налоговый агент);

- кто перечисляет налог: налогоплательщик (к примеру, ИП на ОСН) или налоговый агент;

- с каких доходов платится НДФЛ;

- каков размер налоговой базы, с которой уплачивается налог в бюджет.

Основные КБК НДФЛ вы найдете в отдельной консультации.

Как заполнить платежное поручение на уплату НДФЛ в 2023 году

Как мы уже сказали ранее, с 2023 г. изменился порядок уплаты налогов и взносов. Это неизменно повлекло за собой изменение порядка заполнения платежных поручений.

В отдельной консультации мы привели порядок заполнения платежек как для тех, кто уплачивает налоги/взносы в рамках ЕНП, так и для тех, кто уплачивает налоги/взносы отдельными платежками.

Уведомление в ИФНС о рассчитанных суммах НДФЛ

Если организация (ИП) в 2023 г. перечисляет налоги и взносы в рамках ЕНП, то в ее обязанности входит подача уведомления об исчисленных суммах налогов и взносов (п. 9 ст. 58 НК РФ). Уведомление по НДФЛ придется подавать как налоговым агентам, так и ИП на ОСН, уплачивающим НДФЛ за себя.

Правильно заполнить такое уведомление вам поможет наш бесплатный специальный сервис. Обратите внимание, что сервис доступен подписчикам нашего журнала. Но если вы не являетесь подписчиком, вы тоже можете воспользоваться сервисом, оформив пробный доступ.

Изменения в отчете 6-НДФЛ

Как известно, налоговые агенты обязаны представлять в ИФНС расчет по форме 6-НДФЛ.

И начиная с отчета за I квартал 2023 г. эта налоговая НДФЛ-отчетность сдается по обновленной форме (утв. Приказом ФНС России от 15.10.2020 N ЕД-7-11/753@ (ред. от 29.09.2022)).

Что же изменилось в форме 6-НДФЛ? Основные изменения связаны с новшествами по НДФЛ. К примеру, в строке 020 теперь нужно отражать сумму НДФЛ, подлежащую перечислению за последние три месяца отчетного периода. Напомним, что ранее по этой строке отражалась сумма удержанного налога.

Подробно об изменениях в форме 6-НДФЛ мы рассказали в отдельной консультации. Там же вы сможете бесплатно скачать бланк новой формы 6-НДФЛ.

Новые сроки сдачи 6-НДФЛ

Власти установили не только новые сроки перечисления НДФЛ налоговыми агентами, но и новый срок сдачи НДФЛ-отчетности (п. 2 ст. 230 НК РФ).

| За какой период сдается 6-НДФЛ | Крайний срок сдачи |

|---|---|

| I квартал | 25 апреля отчетного года |

| I полугодие | 25 июля отчетного года |

| 9 месяцев | 25 октября отчетного года |

| год | 25 февраля года, следующего за отчетным |

Сроки сдачи 6-НДФЛ в 2023 г. можно посмотреть в отдельной консультации.

Декларация 3-НДФЛ

Расчет 6-НДФЛ – не единственная отчетность по этому налогу. К примеру, ИП на ОСН обязаны подавать в налоговую инспекцию декларацию по форме 3-НДФЛ.

Подавать эту декларацию иногда должны и обычные физлица (не ИП). Например, если им нужно задекларировать доход от продажи имущества или заявить свое право на вычет по НДФЛ.

Вам может быть полезна наша консультация «Кому и как надо сдать налоговую декларацию 3-НДФЛ за 2022 г.: полная инструкция с примером».

Кстати, если физлицо хочет получить тот или иной вычет через ИФНС, то для заполнения декларации ему может потребоваться справка НДФЛ. Ее можно попросить у работодателя. В этой справке в числе прочего можно увидеть доходы, НДФЛ с которых удержан и перечислен в бюджет работодателем, а также вычеты, предоставленные работодателем. Причем каждому виду доходов и каждому виду вычета в справке соответствует свой код НДФЛ. С перечнем этих кодов можно ознакомиться в Приказе ФНС России от 10.09.2015 N ММВ-7-11/387@.