Налоговое законодательство — одна из наиболее динамичных и сложно структурированных областей права, что создает определенные трудности для бизнеса.

Для того, чтобы обеспечить соблюдение всех налоговых нормативов, оптимизировать размер выплат и использовать налоговые вычеты, требуется помощь специалиста, который способен дать рекомендации по применению фискального законодательства, а также предотвратить возможные ошибки в налоговых расчетах, которые могли бы повлечь штрафы.

Руководителям. Собственникам бизнеса, финансовым директорам, руководителям налоговых и правовых департаментов

Бухгалтерам. Сотрудникам бухгалтерской сферы и главным бухгалтерам любой сферы деятельности

Студентам и выпускникам. Студентам бакалавриата и магистратуры, а также выпускникам, которые недавно получили высшее образование для углубления полученных знаний и получения дополнительной специализации

По окончании курса слушателям выдается удостоверение о повышении квалификации установленного РАНХиГС образца в электронном виде .

Старт программы

Весна 2023

Стоимость обучения

27 000 рублей

Целью программы является подготовка налоговых консультантов, специализирующихся на субъектах малого предпринимательства.

Задачи программы:

- оказание услуг в области налогового учета;

- определения налоговых баз по всем налогам;

- составление налоговых расчетов;

- заполнение и предоставление налоговой отчетности;

- расчет налоговой базы по отдельным налогам;

- владение методологией налогового учета.

Тема 1. Сущность, задачи и методология налогового учета

Тема 2. Налог на прибыль организаций

Тема 3. НДС: порядок расчета, применение вычетов и формирование отчетности

Тема 4. Налоговый учет и отчетность по налогу на доходы физических лиц

Тема 5. Налоговый учет и налоговая отчетность субъектов малого бизнеса, применяющие специальные налоговые режимы

1. Осуществлять организацию планирования, финансирования, учета и контроля в предпринимательской деятельности;

2. Осуществлять организацию и финансирование бизнес — проекта;

3. Применять бизнес-планирование как инструмент принятия эффективных финансовых решений в предпринимательской деятельности;

4. Выбирать оптимальные варианты организационно-правовых форм бизнеса в России с учетом отраслевых и рыночных особенностей;

5. Анализировать проблемные ситуации, разрабатывать стратегии действия;

6. Применять лидерские и коммуникативные навыки;

7. Выявлять и оценивать новые рыночные возможности;

8. Разрабатывать стратегии создания и развития инновационных направлений деятельности и соответствующих им бизнес-моделей организаций.

Заявление на поступление

Паспорт с пропиской

Фото размером 3х4

СНИЛС

Диплом с приложением о высшем образовании

Договор на оказание образовательных услуг

Справка с места работы / копия трудовой книжки

Чек / платежное поручение об оплате обучения

Пройдите профессиональную переподготовку и получите новую квалификацию «Консультант по налогам и сборам».

Начало обучения 13 июня 2023 года. Продолжительность — 4 месяца.

Стоимость: 60 000 руб. Оплата в рассрочку (4 платежа).

В стоимость входит:

— видеозапись всех лекций курса;

— комплект учебно-методических материалов;

— выполнение тренировочных работ, их проверка, анализ и работа над ошибками;

— цикл предэкзаменационных консультаций для подготовки к квалификационному экзамену;

— сдача Квалификационного экзамена в Федеральной Палате налоговых консультантов.

Программа реализуется с целью подготовки и профессиональной аттестации КОНСУЛЬТАНТОВ ПО НАЛОГАМ И СБОРАМ (НАЛОГОВЫХ КОНСУЛЬТАНТОВ).

Ориентирована программа на специалистов, работающих (или желающих получить работу) в сфере финансового, налогового, бухгалтерского или юридического консалтинга. Также она будет полезна владельцам бизнеса, руководителям, бухгалтерам, аудиторам, индивидуальным предпринимателям и всем, кто заинтересован разобраться в тонкостях налогообложения и расширить свои профессиональные компетенции.

По окончании обучения выдаются:

1. Диплом о профессиональной переподготовке.

2. Квалификационный аттестат Федеральной Палаты налоговых консультантов.

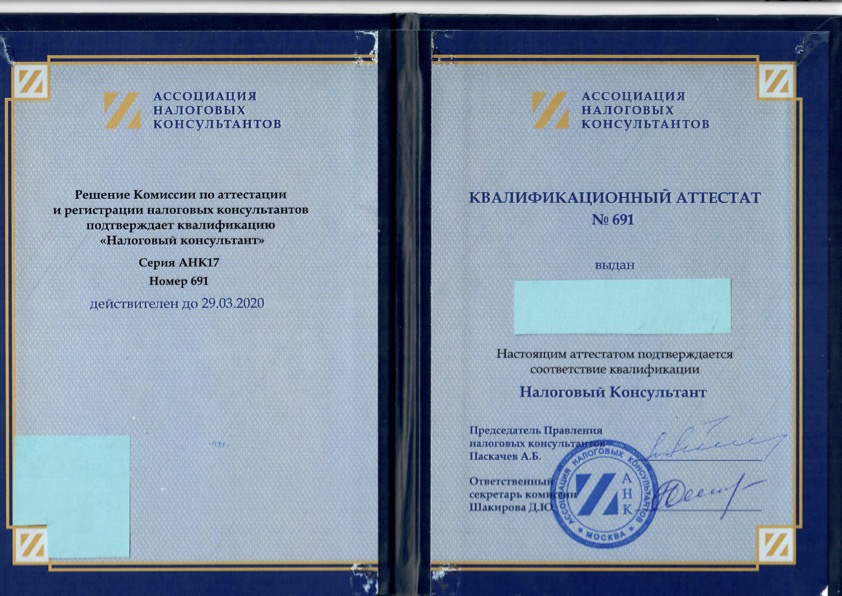

программа повышения квалификации (аттестована в Ассоциации налоговых консультантов)

Налоговый консультант по управлению налоговыми рисками

Аккредитация выпускников в качестве налогового консультанта в Ассоциации налоговых консультантов

продолжительность: 92 академических часа

формат: дистанционный

стоимость обучения*: 55 тыс ₽ (НДС не облагается)

По результатам курса выдается удостоверение о повышении квалификации.

Слушателям предоставляется доступ к видеозаписи курса в течение 1 месяца после окончания занятий.

* — дополнительно оплачивается стоимость сдачи квалификационного экзамена в Ассоциации налоговых консультантов – 4 000 руб. вступительный взнос в АНК – 1 000 руб.

Приглашаем получить профессию налогового консультанта, дополнительные навыки и профессиональные компетенции в программе, посвященной правовому консультированию по вопросам управления налоговыми рисками.

Преподаватели – высококвалифицированные специалисты – практики.

Программа реализуется при информационной поддержке Российского союза налогоплательщиков.

Срок обучения: 1- 2,5 мес (конкретное расписание определяется за 2 недели до начала занятий). Занятия проводятся в вечернее время очно или дистанционно (по выбору обучающегося).

Приказом Министерства труда от 12.10.2021 № 722н утвержден Профессиональный стандарт «Консультант по налогам и сборам» (зарегистрирован Минюстом России 16.11. 2021 № 65840). В ОКВЭД ОК 029-2014 введен подраздел 69.20.3 «Деятельность в области налогового консультирования».

После прохождения обучения слушатель сдает квалификационный экзамен в Ассоциации налоговых консультантов, получает статус «Налоговый консультант» и включается в федеральный реестр налоговых консультантов.

Расписание курса

Ближайший курс: лето 2023 года. Оставьте заявку, чтобы мы вас уведомили о начале набора.

Цель курса

Дать углубленные знания по вопросам консультирования в наиболее проблемных вопросах налогообложения: налоговая реконструкция и экономическая экспертиза, налогообложение недвижимого имущества, зарплатные налоги, налоговые последствия при работе с ИП и самозанятыми, налоговые последствия различных видов гражданско-правовых договоров, дробление бизнеса.

Мы поделимся опытом собственной безопасности налогового консультанта при работе с налоговыми рисками клиента, раскроем наиболее сложные вопросы правоприменительной практики налогового контроля, дадим рекомендации о возможностях защиты нарушенных прав налогоплательщиков, поделимся своим практическим опытом. Все вопросы рассматриваются на основе анализа конкретных примеров административной и судебной практики.

От того, насколько налоговый консультант умеет аргументированно отстаивать свою позицию, эффективно «слушать и слышать» позицию налогового органа зависит во многом итог налоговой проверки. Правильная реализация прав и выполнение обязанностей налогоплательщиком в налоговом процессе – гарантия его финансовой безопасности.

Кому будет интересен данный курс

Экономистам, юристам, практикующим специалистам в налоговой сфере, бухгалтерам, адвокатам, помощникам адвокатов, представителям бизнеса, лицам, желающим сменить сферу деятельности, магистрам выпускных курсов в качестве дополнительной профессии.

ФНС рассматривает налогового консультанта, как помощника государства, в общении с налогоплательщиком.

Обзор курса

Программа курса нацелена на эффективное осуществление профессиональной деятельности в процессе взаимодействия с налоговыми органами, собственниками бизнеса, судами по вопросам управления налоговыми рисками и защиты прав налогоплательщика.

Темы курса

- Необходимость налогового консультанта в налоговом процессе. Возмещение расходов на оплату услуг налогового консультанта.

- Злоупотребление правом в налоговых отношениях. Понятие искажения сведений. Деловая цель сделки операции. Исполнение обязательства надлежащим лицом. Оценка обстоятельств выбора контрагента. Последствия принятия статьи НК 54.1.

- Оптимизация налога на имущество. Квалификация «недвижимого имущества» для целей налогообложения Оспаривание кадастровой стоимости объектов.

- Налоговые последствия ошибок, допущенных при оформлении документов, подтверждающих исполнение договоров

- Управление налоговыми рисками с помощью отдельных видов договоров (конвертируемого займа, агентский, простого товарищества, аренды)

- Управление налоговыми рисками при налогообложении криптовалюты

- Особенности управления налоговыми рисками в «зарплатных» налогах.

- Получение услуг от индивидуальных предпринимателей и самозанятых: налоговая экономия и риски доначисления.

- Ответственность налогового агента за неуплату НДФЛ

- Аффилированность, дробление бизнеса и перевод бизнеса — ответственность, методология выявления и консультирования, судебная практика.

- Распределение ответственности между собственником, руководителем и бухгалтером. Налоговые режимы и налоговая выгода. Методология консультирования. Тактика защиты при налоговых проверках и в судебных процессах.

- Экономическая и правовая экспертизы в налоговом процессе. Налоговая реконструкция. Практика применения ст. 54.1 НК РФ и тактика защиты прав налогоплательщика.

- Собственная безопасность налогового консультанта при работе с налоговыми рисками клиента

Бонусы курса

«Единый налоговый счет: правила применения и подводные камни»

Мастер-класс от Советника Правового Управления ФНС России Дирксен Татьяны Викторовны

Основные вопросы:

- Эксперимент по применению единого налогового платежа (ЕНП) среди физических и юридических лиц как первоначальный этап внедрения института ЕНС

- Зарубежный опыт внедрения ЕНС

- Общие положения об институте ЕНС:

- Нормативное понятие ЕНС

- Структура совокупной обязанности налогоплательщика и основания для ее учета на ЕНС

- Составные элементы ЕНП

- Изменение порядка зачета/ возврата излишне уплаченных налогоплательщиком сумм (правовые последствия терминологического преобразования понятия сумм излишне уплаченных (взысканных) налога, сбора, страховых взносов, пеней, штрафа в положительное сальдо ЕНС)

- Изменение процедуры взыскания (правовые последствия перехода от взыскания сумм налога, сбора, страховых взносов, а также пеней, штрафа к взысканию задолженности)

- Влияние института ЕНС на изменение состава налоговой отчетности и сроков ее представления в налоговый орган

«Внутригрупповые операции и трансфертное ценообразование»

Мастер-класс от специалистов консалтинговой компании ALTHAUS Group

Основные вопросы:

- Общие положения о внутригрупповых операциях.

- Спорные вопросы в сфере налогообложения внутригрупповых услуг:

— Основные претензии налоговых органов;

— Особенности применения статьи 54.1 НК РФ;

— Подход к формированию стоимости услуг.

- Налоговые риски, связанные с внутригрупповыми операциями:

— Актуальная судебная практика;

— Налоговая экспертиза (Due diligence) и примеры из практики;

— Рекомендации по минимизации рисков.

- Трансфертное ценообразование, взаимозависимые лица и контролируемые сделки.

- Последние изменения в правовом регулировании внутригрупповых операций.

Спикеры ALTHAUS Group:

Страж Максим Вадимович

Старший менеджер департамента корпоративных налогов ALTHAUS Group. Опыт в сфере налогового консультирования — более 10 лет.

Максим более 10 лет занимается налоговым сопровождением бизнеса и консультированием клиентов по вопросам международного налогообложения, налогового структурирования и сопровождения M&A сделок, а также трансфертного ценообразования. Среди его клиентов – ведущие компании в таких секторах как промышленное производство, телекоммуникации, оптовая и розничная торговля, фармацевтика и ИТ, а также фонды прямых инвестиций и профессиональные участники рынка ценных бумаг.

Савинкин Виктор Сергеевич

Менеджер департамента корпоративных налогов ALTHAUS Group. Опыт работы — более 7 лет в сфере налогового сопровождения сделок.

Виктор специализируется на проведении налоговых предынвестиционных исследований (due diligence) крупных Групп российских и международных компаний, налоговом сопровождении сделок M&A и налоговых аудитах.

Какие умения вы приобретете, после прохождения курса

- Способность осуществлять консультирование и правовое сопровождение налогоплательщика при проведении камеральной или выездной налоговой проверки

- Способность проводить экспертизу акта налоговой проверки и (или) решения (действия, бездействия) налогового органа на предмет его обоснованности

- Подготавливать возражения на акт налоговой проверки, жалобы на решение налоговой инспекции по результатам проверки в вышестоящий налоговый орган

- Подготавливать заявления в суд по итогам рассмотрения налогового спора

- Представлять интересы налогоплательщика по налоговым спорам в суде

Руководитель программы

Крохина Юлия Александровна

Доктор юридических наук, профессор, заведующая кафедрой правовых дисциплин ВШГА МГУ им. Ломоносова, Руководитель практики бюджетного права Московской коллегии адвокатов «Арбат».

Юридический стаж 26 лет.

Аттестованный налоговый консультант. Большой практический опыт консультирования в сфере налогообложения, сопровождения организаций на всех стадиях налогового контроля, досудебного и судебного обжалования актов, действий (бездействия) налоговых органов. Выступает экспертом в Конституционном Суде РФ, Лондонском Арбитражном суде, Европейском Суде по правам человека, арбитражных судах Российской Федерации.

Самостоятельно выполнила более 50 экономических и правовых экспертиз повышенной сложности (по многомиллонным бюджетным, налоговым и кредитным преступлениям, коррупции и хищении государственных средств).

Автор 8 учебников и более 300 научно-практических работ по вопросам финансового налогового права. Опыт преподавания в ведущих университетах России более 20 лет.

Занятия ведут известные специалисты налогового права, адвокаты, эксперты, налоговые консультанты, имеющие большой опыт преподавания и практической работы.

Преподаватели программы

Ефимов Сергей Владимирович

Управляющий партнер АНО «Финансовые расследования и судебные экспертизы». Стаж экспертно-аналитической работы – 21 год. Специализация – налоговые преступления, криминальные банкротства, вывод активов на предприятиях и в кредитных организациях.

Свою трудовую деятельность в экономической экспертизе начинал в 2001 году стажером Экспертного управления Федеральной службы налоговой полиции России. Вскоре перешёл на службу в Экспертно-криминалистический центр МВД России и прошел путь от эксперта до заместителя начальника управления экономических и строительно-технических экспертиз.

При его участии выполнено более 300 экономических экспертиз повышенной сложности (по многомиллиардным налоговым и кредитным преступлениям, коррупции и хищении высокопоставленных руководителей федеральных служб и ведомств, криминальным банкротствам и выводу активов из стратегических предприятий, кредитных организаций всех размеров).

Сергей Ефимов — кандидат экономических наук, автор более 40 научно-методических работ по судебно-экономической экспертизе, раскрывающих экспертные методики по основным экономическим составам преступлений, а также регламентов взаимодействия экспертов и следователей.

За время своей службы принимал непосредственное участие в разработке и внедрении программы подготовки экспертов-экономистов органов внутренних дел.

Никольская Наталья Олеговна

Председатель Московской коллегии адвокатов «Арбат». Юридический стаж — 37 лет, стаж адвоката — 24 года.

Коуч, ментор, бизнес-консультант, преподаватель курсов в ведущих юридических университетах налоговое право, антикризисное управление, банкротство, управление юридической фирмой.

Автор курса «Как найти работу или начать собственную практику после окончания ВУЗа»;

автор тренингов «Продвижение эксперта»; «Как развиваться эксперту во время кризисов»;

«Как продавать свои услуги дорого»; автор методики «Создание партнерских команд и менторинг в бизнесе».

Неоднократно награждалась Советом Федеральной палаты адвокатов и Советом Адвокатской палаты Московской области за профессиональные достижения.

основным экономическим составам преступлений, а также регламентов взаимодействия экспертов и следователей.

За время своей службы принимал непосредственное участие в разработке и внедрении программы подготовки экспертов-экономистов органов внутренних дел.

Условия обучения

Стоимость обучения

Для прохождения обучения заключаются два договора: с МГУ им. Ломоносова на программу дополнительного образования «Налоговый консультант по управлению налоговыми рисками» и Ассоциацией налоговых консультантов на сдачу квалификационного экзамена.

После прохождения обучения и сдачи квалификационного экзамена аттестованный налоговый консультант становится членом Ассоциации налоговых консультантов и включается в реестр налоговых консультантов.

Стоимость обучения по программе 55 000 рублей. Для студентов и сотрудников МГУ им. Ломоносова скидка 15 %. Стоимость сдачи квалификационного экзамена в Ассоциации налоговых консультантов – 4 000 руб. вступительный взнос в АНК – 1 000 руб.

Условия обучения

Документы для приема

Для прохождения обучения вам нужно заключить договор и представить нам копию паспорта, копию диплома об образовании, СНИЛС и согласие на обработку данных.

График занятий

Срок обучения: 2,5 мес. Занятия будут проводиться с середины марта 2023 г. в вечернее время очно или дистанционно (по выбору обучающегося). Точное расписание будет опубликовано в начале февраля 2023 г.

Язык обучения

Документ об окончании

По результатам обучения вы получите удостоверение о повышении квалификации МГУ им.М.В.Ломоносова

МГУ им.М.В.Ломоносова — лучший ВУЗ страны, единственный представитель России в мировых рейтингах.

Глобальный рейтинг университетов QS World University Rankings® 2022 — 78 место

Международный рейтинг 500 лучших университетов мира 2021 Academic Ranking of World Universities — 97 место

МГУ – российский лидер рейтинга QS по трудоустройству выпускников QS Graduate Employability Ranking 2022

Топ-100 лучших вузов мира по двум самым важным показателям рейтинга:

23 место среди ведущих мировых университетов по критерию «Успешность выпускников», 68 место — по критерию «Репутация среди работодателей»

+

Ассоциация налоговых консультантов выдает

Аттестат (при успешной сдачи вступительного испытания)

Записаться на курс

Оставьте свои контактные данные. Мы свяжемся с вами в течение рабочего дня и расскажем об оформлении документов для обучения, а также вышлем вам проект договора.

Остались вопросы?

Администратор программы Андрианова Наталья Геннадьевна, кандидат юридических наук, ассистент кафедры правовых дисциплин ВШГА МГУ, ответит на все ваши вопросы по электронной почте dpomsuru@gmail.com

Аккредитованные программы.

Аккредитованные учебные программы, соответствуют высоким стандартам качества образовательного процесса, предъявляемым к дополнительному профессиональному и бизнес-образованию. Основаны на современных технологиях обучения. Предполагают решение актуальных и перспективных задач. Проводятся специально подготовленным преподавательским составом, с глубоким знанием практических аспектов изучаемых проблем, с учетом современных требований бизнес-среды.

Аккредитованные образовательные программы повышения квалификации, направленные на продление (переаттестацию)

Аттестата налогового консультанта для действующих налоговых консультантов.

-

Российская академия народного хозяйства и государственной службы Президенте РФ. Центр Налогового администрирования и финансового управления

-

Налоговый аудит

-

НИУ «Высшая школа экономики». Институт Налогового менеджмента и экономики

-

Налоговая адвокатура

-

НИУ «Высшая школа экономики». Институт Налогового менеджмента и экономики

-

Налоговое планирование и управление рисками компании

-

Повышение квалификации специалистов высшего и среднего звена предприятий различных форм собственности в сфере правового обеспечения налогового процесса.

-

Повышение квалификации «Налоговый юрист»

-

Приволжский институт повышения квалификации ФНС России.

-

Налоговый юрист (повышение квалификации)

Аккредитованные образовательные программы, дающие возможность получить

Аттестат налогового консультанта (для лиц, не имеющих данного аттестата).

-

Школа делового консалтинга «АзБиз»

-

Налоговый и финансовый менеджмент, анализ и аудит

-

НИУ «Высшая школа экономики». Институт Налогового менеджмента и экономики

-

Стратегическое налоговое планирование и управление рисками

-

НИУ «Высшая школа экономики». Институт Налогового менеджмента и экономики

-

Налоговый и финансовый консалтинг

-

НИУ «Высшая школа экономики». Институт Налогового менеджмента и экономики

-

Налоговый консультант-советник

-

Программа соответствует курсу подготовки Консультанта по налогам и сборам и позволяет подготовиться к сдаче квалификационного экзамена на Аттестат налогового консультанта.

-

Профессиональная переподготовка «Налоговый юрист»

-

Приволжский институт повышения квалификации ФНС России.

-

Налоговый юрист (профессиональная переподготовка)

-

Высшая школа государственного аудита

МГУ им.М.В.Ломоносова -

Налоговый консультант по управлению налоговыми рисками (повышение квалификации)

-

Финансовый университет при Правительстве Российской Федерации

-

Налоговое сопровождение бизнеса (профессиональная переподготовка)

Факультет финансов и банковского дела Российской Академии народного хозяйства и государственной службы при Президенте Российской Федерации (РАНХиГС) предлагает принять участие в бесплатных обучающихся программах профессиональной переподготовки и повышения квалификации.

Программы реализуются в рамках совместной деятельности Министерства труда и социальной защиты РФ и РАНХиГС по федеральному проекту «Содействие занятости» (Постановление Правительства РФ от 13.03.2021 г. №369).

Пройти обучение могут следующие лица:

-

обратившиеся в органы службы занятости в целях поиска работы (увольнение с места работы не требуется);

-

люди в возрасте 50 лет и старше (вне зависимости от того, работают они или нет);

-

женщины в отпуске по уходу за ребенком в возрасте до трех лет;

-

женщины, которые не состоят в трудовых отношениях и имеют детей дошкольного возраста (до 7 лет).

Проходят занятия в онлайн формате. По окончании обучения выдается удостоверение о повышении квалификации установленного Академией образца.

Программы обучения:

-

консультант-бухгалтер малого бизнеса;

-

налоговый консультант для малого бизнеса;

-

налоговый консультант по упрощенной системе;

-

главный бухгалтер;

-

управленческий учет: измеряем и управляем

-

специалист по анализу финансовой отчетности;

-

система внутреннего контроля компании: эффективные инструменты;

-

бухгалтер по отдельным участкам учета (учет зарплаты, бухгалтер-кассир, учет основных средств, учет расчетов и т.д.);

-

консультант по налогам физических лиц;

-

бюджетирование: создание бюджетов и контроль исполнения;

-

специалист со знанием основ управленческого учета и бюджетирования;

-

владение и управление малым бизнесом: ключевые вопросы и практические инструменты;

-

организация и финансирование собственного бизнеса;

-

управление предпринимательскими рисками;

-

управление персоналом: бизнес-профайлинг;

-

основы биржевой торговли и инвестирования;

-

ESG-трансформация бизнеса: практика и инструменты;

-

внутренний финансовый аудит;

-

специалист по управлению проектами;

Получить полную информацию, ответы на часто задаваемые вопросы, выбрать интересующую образовательную программу и подать заявку на участие можно по следующей ссылке https://ffb.ranepa.ru/programmy-povysheniya-kvalifikatsii/obuchenie-v-ramkakh-federalnogo-proekta-sodejstvie-zanyatosti.html или направив письмо на электронный адрес: dpo-ffb@ranepa.ru