Каждый месяц работодателю нужно перечислять налоги и взносы за работника: налог на доходы, взносы на пенсионное и медицинское страхование и т. д. Если работодатель платит работнику на руки 30 000 Р, то сверх этой суммы он перечисляет в бюджет и внебюджетные фонды еще около 15 000 Р.

Расскажу, какие налоги и взносы платит работодатель, какую отчетность ему нужно сдавать и как можно сэкономить на налогах.

НДФЛ

Граждане обязаны платить налог на доходы физических лиц — НДФЛ. 85% НДФЛ поступает в бюджет субъекта, то есть в Москву, Санкт-Петербург, республику, край и область. Остальные 15% идут в местные бюджеты. Например, 85% поступлений НДФЛ Москва оставит себе, а 15% распределит среди своих муниципальных районов.

НДФЛ надо платить не только с зарплаты, но и с других доходов: дивидендов, выручки от продажи или сдачи в аренду имущества, выигрышей в лотерею и т. д. С некоторых доходов налог надо платить самому, а с некоторых его удерживает налоговый агент.

Налоговые агенты по НДФЛ — это компании и ИП, которые платят физлицам. У инвесторов налоговый агент — это брокер. Они обязаны исчислять, удерживать и перечислять налог с зарплаты работника в бюджет. Работодатель платит налоги и взносы, а работник получает на руки уже «чистую» зарплату.

Но не со всех доходов налог платит работодатель. Иногда его нужно уплатить самостоятельно. Например, производители напитков часто устраивают акции — найди под крышкой код, зарегистрируй его на сайте и участвуй в розыгрыше миллиона рублей. Если человек выиграет, он должен отдать государству 35% с суммы, превышающей 4000 Р.

Как можно уменьшить налог. Если вы покупали жилье, платили за лечение или образование, государство вернет вам ранее уплаченный НДФЛ. Это называется налоговым вычетом.

Чтобы вернуть налог, обычно подают декларацию за прошлый год и заявление в налоговую. Там всё проверяют, а потом возвращают деньги на счет. Но тогда в этом году вы продолжите платить НДФЛ, а вернете его только в следующем году.

Но есть вариант не ждать следующего года и получить вычет у работодателя. Купили квартиру в июне, подтвердили право на имущественный вычет и перестали платить НДФЛ до конца года. Или оплатили лечение зубов на прошлой неделе, и у вас из зарплаты пару месяцев не удерживают налог. При этом работодатель должен вернуть налог и за предыдущие месяцы года.

Для этого нужно получить в налоговой уведомление о том, что вы имеете право на вычет. Потом нужно написать на работе заявление — и тогда у вас перестанут удерживать 13% из зарплаты. Декларацию подавать не нужно.

Чтобы получить стандартный налоговый вычет, уведомление из налоговой не нужно. Достаточно просто подать заявление работодателю и принести необходимые документы. К стандартным вычетам относятся, например, вычет на детей и инвалидов с детства.

Но у работодателя можно получить не любой вычет. Например, по расходам на благотворительность и оценку квалификации вычет дает только налоговая и только в следующем году.

Как сэкономить на налогах или не платить их вообще

Рассказываем о законных способах в нашей рассылке дважды в неделю

Взносы

Работодатель обязан платить страховые взносы. Вот зачем они нужны:

- Медицинское страхование покрывает расходы больниц на лечение пациентов по полисам ОМС.

- Страхование на случай временной нетрудоспособности гарантирует выплату больничных. Также с этих взносов оплачивают декретный отпуск и отпуск по уходу за ребенком.

- За счет взносов на пенсионное страхование выплачивают пенсии.

- Страхование от травматизма идет на пособия в связи с профзаболеванием или увечьем.

Куда платят взносы. Взносы на пенсионное страхование поступают в Пенсионный фонд России, от травматизма и временной нетрудоспособности — в Фонд социального страхования, на медицинское страхование — в Фонд обязательного медицинского страхования.

Взносы на страхование от травматизма работодатель платит напрямую в Фонд социального страхования, а остальные взносы — в Федеральную налоговую службу. Раньше именно фонды проверяли, перечисляют ли работодатели взносы, но справлялись с этим плохо. Поэтому с 2017 года эту функцию передали налоговой.

Взносы в зависимости от вида договора. Есть два вида наемных лиц: работники и внешние исполнители. С работниками заключают трудовые договоры, а с внешними исполнителями — гражданско-правовые, например:

- договор подряда — на строительство, ремонт, проектирование, реконструкцию или реставрацию;

- договор возмездного оказания услуг — например, юридических, бухгалтерских;

- договор авторского заказа, если результат работы — произведение: иллюстрация, статья, научное исследование и т. п.;

- агентский договор.

Если с работником заключили трудовой договор, работодатель будет платить за него такие взносы:

- На пенсионное страхование.

- На медицинское страхование.

- На случай временной нетрудоспособности и в связи с материнством.

- Взносы на травматизм — от несчастных случаев на производстве и профессиональных заболеваний.

За сотрудников, с которыми заключены гражданско-правовые договоры, работодатель платит взносы на медицинское и пенсионное страхование.

Работодатель не должен платить за этих сотрудников взносы на случай временной нетрудоспособности и в связи с материнством. Взносы на травматизм платят, только если это предусмотрено в гражданско-правовом договоре.

Иногда работодатели специально заключают со своими работниками не трудовой, а гражданско-правовой договор. Такие договоры лишают работников положенных им по закону гарантий: отпуска, больничных, компенсаций при сокращении и т. п. Также это позволяет экономить на страховых взносах на случай временной нетрудоспособности, но это незаконно. За такой договор организацию могут оштрафовать на 100 тысяч рублей.

Кроме вознаграждений исполнители по гражданско-правовым договорам могут получать компенсации расходов на материалы, инструменты, сырье и т. д. С этих сумм взносы платить не нужно.

Чтобы у проверяющих не было претензий, такие расходы исполнитель должен подтвердить документами.

Взносы на травматизм. Если на производстве произойдет несчастный случай, работнику выплатят пособие. Эту компенсацию платят из денег, которые работодатель отправляет в Фонд социального страхования. Взносы на травматизм по трудовому договору начисляются всегда, а по гражданско-правовому — только если это прямо предусмотрено договором.

Сумма взноса зависит от вида деятельности. Чем выше риск на работе — тем выше тариф. Например, издательская деятельность относится к 1 классу профессионального риска. Взнос на травматизм работников издательства равен 0,2% со всех выплат. А отлов диких животных относится к самому высокому 32 классу с тарифом 8,5%.

Каждый класс профессионального риска включает в себя несколько видов экономической деятельности, где риск получить травму примерно одинаковый. Например, ко второму классу относятся такие виды деятельности: чеканка монет, производство ювелирных изделий, сбор отходов, производство пива, подметание улиц, уборка снега и т. д.

Как определяют класс профессионального риска

Организации ежегодно направляют в ФСС сведения о своей экономической деятельности. Срок на это — не позднее 15 апреля. На основании полученных документов ФСС устанавливает плательщику тариф. Этот тариф начинает действовать с начала текущего года.

Иногда у юридического лица есть несколько видов деятельности. Тогда ему нужно сказать, какой вид деятельности основной. У коммерческой организации основной вид деятельности тот, что приносит больше всего дохода. У некоммерческой организации — тот, в котором было занято наибольшее количество работников.

Если юрлицо этого не сделает, ФСС установит ему наибольший класс из указанных о нем в Едином государственном реестре юридических лиц.

Вот пример из судебной практики. У одной юридической фирмы было указано в ЕГРЮЛ три вида экономической деятельности, но компания не сказала ФСС, какой из них основной. Тогда ФСС сам выбрал вид деятельности с наибольшим классом — лесозаготовки.

Фирма пожаловалась в суд: 87,81% выручки она получала от деятельности в области права, 12,19% — от управления финансово-промышленными группами и холдинг-компаниями, а от лесозаготовок она доход вообще не получала.

Суд пошел навстречу компании и поменял 8 класс риска с тарифом 0,9% на 1 класс с тарифом 0,2%. Но суды не всегда принимают такие решения, поэтому лучше вовремя направлять сведения в ФСС.

Дополнительные взносы в ПФР. Некоторые работники имеют право досрочно выходить на пенсию. Например, в 50 лет могут уйти на пенсию женщины, проработавшие на тракторе не менее 15 лет. Работодатель обязан платить за таких работников дополнительные пенсионные взносы.

Чтобы определить конкретный размер дополнительного тарифа, работодатель должен провести специальную оценку рабочих мест по условиям труда. При оптимальных условиях труда устанавливается минимальный тариф — 0% с зарплаты и других выплат, а при опасных условиях максимальный тариф — 8%. Если работодатель не провел оценку труда, то будут применяться повышенные тарифы — до 9%.

Какие налоги и взносы за работников платит ИП

НДФЛ. Если ИП выбирает общую систему налогообложения, он должен платить НДФЛ со своих доходов, с зарплаты работников и лиц, работающих по гражданско-правовому договору. То же самое со страховыми взносами: ИП платят взносы «за себя», а также за своих работников и лиц, работающих по гражданско-правовому договору.

Вместо общей системы налогообложения ИП могут применять один из специальных налоговых режимов — мы о них уже писали:

- Упрощенная система налогообложения.

- Патентная система налогообложения.

- Единый сельскохозяйственный налог.

ИП на этих режимах не платит НДФЛ за себя, но по-прежнему платит НДФЛ с зарплаты работников и лиц, работающих по гражданско-правовому договору.

Страховые взносы. ИП самостоятельно исчисляют и платят за себя страховые взносы на медицинское и пенсионное страхование. С зарплаты работников ИП должен платить те же самые страховые взносы, что и организации:

- Пенсионное страхование.

- Медицинское страхование.

- На случай временной нетрудоспособности и в связи с материнством.

- Взносы на травматизм.

Сколько работодатель платит за работника налогов и взносов

Ставка НДФЛ для резидентов — 13%. Общий размер страховых взносов — минимум 15% с размера зарплаты до удержания налога. В результате работодатель платит минимум 32% налогов и взносов с выплат работникам.

Налог и взносы начисляются со всех выплат работникам и лицам, работающим по гражданско-правовому договору. Исключение — доходы, освобожденные от налогов, например:

- выходные пособия при увольнении в пределах трех среднемесячных заработков;

- государственные пособия;

- некоторые виды материальной помощи: в связи со смертью члена семьи работника, стихийными бедствиями или при рождении ребенка.

Налоговая ставка с заработной платы — 13% для резидентов РФ и 30% для нерезидентов РФ. Резидентами могут стать работники, которые живут на территории России не менее 183 календарных дней в течение следующих подряд 12 месяцев, предшествующих выплате дохода.

Есть случаи, когда и иностранные работники платят налог за трудовые доходы по ставке 13% — например, если они беженцы, участники госпрограммы переселения, имеют патент на работу или высококвалифицированные специалисты. Полный перечень исключений — в пункте 3 статьи 224 НК РФ.

Тарифы взносов. Для страховых взносов в 2022 году предусмотрены следующие тарифы:

- Пенсионное страхование за выплату каждому работнику до 1 565 000 Р в год — 22%. Для среднего и малого бизнеса этот предел ниже — до 13 890 Р в месяц. Сверх этих пределов — 10%.

- На медицинское страхование — 5,1%. Для среднего и малого бизнеса — 5% с выплат, превышающих 13 890 Р в месяц.

- Страхование на случай временной нетрудоспособности и в связи с материнством с выплат каждому работнику в 1 032 000 Р в год — 2,9%, а с зарплат некоторых иностранных работников — 1,8%. С выплат, превышающих 1 032 000 Р, взносы не начисляются.

- На страхование от травматизма — от 0,2% до 8,5%. Тариф зависит от уровня профессионального риска.

НДФЛ и страховые взносы рассчитываются отдельно по каждому работнику. Исключение составляют взносы на травматизм. Их можно посчитать за всех работников одной общей суммой.

Страховые взносы начисляются ежемесячно нарастающим итогом с начала года. Это значит, что в каждом месяце будут подсчитывать общую сумму дохода с января. В бюджет перечисляется разница между рассчитанной суммой и тем, что уже было перечислено. Это поможет отследить, не превышены ли суммы, свыше которых взносы платятся по пониженным ставкам.

Пример расчетов

Иван зарабатывает 300 000 Р в месяц. Иногда ему доплачивают премии — например, в феврале 75 000 Р, а в марте — 175 000 Р. Вот сколько налогов и взносов за него заплатит работодатель, не входящий в реестр МСП.

Взносы на пенсионное страхование посчитают нарастающим итогом. Вот размер взноса в январе:

300 000 Р × 22% = 66 000 Р

В феврале:

(300 000 Р + 375 000 Р) × 22% − 66 000 Р = 82 500 Р

И в марте:

(300 000 Р + 375 000 Р + 475 000 Р) × 22% − (66 000 Р + 82 500 Р) = 104 500 Р

Аналогично рассчитали взносы на пенсионное страхование за апрель и май.

В июне выплаты в пользу работника с начала года превысили 1 565 000 Р. Поэтому с июня по декабрь ставка снизится до 10%. За оставшуюся часть года Иван заработал 2 100 000 Р и с этой суммы работодатель заплатил 10% — 210 000 Р.

Взносы на случай временной нетрудоспособности тоже считают нарастающим итогом. В январе и феврале работодатель платил взносы на случай временной нетрудоспособности по ставке 2,9%.

300 000 Р × 2,9% = 8700 Р

В феврале:

(300 000 Р + 375 000 Р) × 2,9% − 8700 Р = 10 875 Р

В марте доход Ивана за 3 месяца составил 1 150 000 Р и превысил предельный облагаемый размер в 1 032 000 Р.

Поэтому расчет будет отличаться:

1 032 000 Р × 2,9% − (8700 Р + 10 875 Р) = 10 353 Р

С апреля по декабрь работодатель не будет платить взнос на страхование по болезни за этого сотрудника. Выходит, всего за год работодатель заплатил 29 928 Р:

8700 Р (январь) + 10 875 Р (февраль) + 10 353 Р (март) = 29 928 Р

Взносы на медицинское страхование тоже считают нарастающим итогом, но для простоты мы посчитаем итоговую сумму. Всего за год Иван заработал 3 721 000 Р. Ставка взносов на медицинское страхование — 5,1%. За год работодатель заплатил взносы на медицинское страхование 189 771 Р:

3 721 000 Р × 5,1% = 189 771 Р

Взносы на страхование от травматизма. У Ивана большая зарплата, но маленький уровень профессионального риска. Его тариф — 0,2%:

3 721 000 Р × 0,2% = 7442 Р

НДФЛ будет в следующем размере:

3 721 000 Р × 13% = 483 730 Р

В итоге Иван за год заработал 3 721 000 Р, но на руки получил только 3 237 270 Р. При этом работодатель заплатил за него страховых взносов в сумме 716 918 Р — и это без учета НДФЛ.

Срок уплаты налогов и взносов

Налог и взносы платят ежемесячно. Срок уплаты работодателем НДФЛ — не позднее дня, следующего за днем полной выплаты зарплаты за месяц. До конца месяца налог удерживать нельзя.

Для НДФЛ с пособия по болезни и отпускных отдельный срок — последнее число месяца, в котором они выплачены.

При этом зарплату надо платить как минимум два раза в месяц: сначала аванс, а потом оставшаяся часть зарплаты. Отсюда правило: НДФЛ с аванса перечисляется после того, как выплачивается зарплата за месяц.

Например, зарплата работника до вычета НДФЛ — 20 000 Р. Ее перечисляют равными частями по 10 000 Р в середине и в конце месяца. 15 августа работнику перечислили 10 000 Р, это аванс за август. 1 сентября он получит оставшуюся часть зарплаты.

15 августа работник получил аванс без удержания НДФЛ, зато 1 сентября налог удержат как с аванса, так и с оставшейся части зарплаты в размере 2600 Р. Поэтому 1 сентября работник получит на руки 7400 Р.

Заплатить НДФЛ работодатель должен не позднее 2 сентября.

Срок уплаты страховых взносов — не позднее 15 числа месяца, следующего за месяцем, за который они начислены. Например, взносы за сентябрь должны быть оплачены до 15 октября.

Если 15 число попадает на праздничный или выходной день, то срок выплаты переносится на следующий рабочий день. Например, в 2012 году 15 мая попадает на воскресенье, поэтому работодатели должны перечислить взносы за апрель до 16 мая.

Льготы для работодателей по налогам и взносам

Для взносов на травматизм льгот не предусмотрено. Налог на доходы физических лиц формально платят работники, хоть и удерживает его работодатель. Поэтому по НДФЛ для работодателей тоже нет льгот.

У кого есть льготы по взносам за работников в 2022 году

| Вид деятельности | Срок | ОПС | ОМС | ВНиМ | Условия в ст. 427 НК РФ |

|---|---|---|---|---|---|

| Резиденты «Сколково» | 10 лет после оформления статуса | 14% | 0% | 0% | подп. 10 п. 1, подп. 4 п. 2, п. 9 |

| Участники СЭЗ в Крыму и Севастополе | 10 лет | 6% | 0,1% | 1,5% | подп. 11 п. 1, подп. 5 п. 2, п. 10 |

| Резиденты ТОСЭР, свободного порта Владивосток | 10 лет | 6% | 0,1% | 1,5% | подп. 12 п. 1, подп. 5 п. 2, п. 10.1 |

| Компании в сфере информационных технологий: разработка, установка, поддержка программ и баз данных | до 2023 | 6% | 0,1% | 1,5% | подп. 3 п. 1, подп. 1.1 п. 2, п. 5 |

| Производители анимационных роликов | до 2023 | 8% | 4% | 2% | подп. 15 п. 1, подп. 6 п. 2, п. 12 |

| Некоммерческие организации на УСН | до 2024 | 20% | 0% | 0% | подп. 7 п. 1, подп. 3 п. 2, п. 7 |

| Благотворительные организации на УСН | до 2024 | 20% | 0% | 0% | подп. 8 п. 1, подп. 3 п. 2, п. 8 |

| Резиденты ОЭЗ в Калининграде | 7 лет, максимум до 2025 года | 6% | 0,1% | 1,5% | подп. 14 п. 1, подп. 5 п. 2, п. 11 |

| Зарплата членам экипажей судов из специального реестра | до 2027 | 0% | 0% | 0% | подп. 2 п. 2, подп. 4 п. 1 |

| Субъекты МСП с суммы выплат превышающие величину МРОТ | 10% | 5% | 0% | подп. 17 п. 1, подп. 2.1. | |

| Разработчики изделий ЭКБ и электронной продукции | 6% | 0,1% | 1,5% | подп. 8 п. 2, подп. 18 п. 1 |

Срок

10 лет после оформления статуса

Условия в ст. 427 НК РФ

подп. 10 п. 1, подп 4 п. 2, п. 9

Участники СЭЗ в Крыму и Севастополе

Условия в ст. 427 НК РФ

подп. 11 п. 1, подп. 5 п. 2, п. 10

Резиденты ТОСЭР, свободного порта Владивосток

Условия в ст. 427 НК РФ

подп. 12 п. 1, подп. 5 п. 2, п. 10.1

Компании в сфере информационных технологий: разработка, установка, поддержка программ и баз данных

Условия в ст. 427 НК РФ

подп. 3 п. 1, подп. 1.1 п. 2, п. 5

Производители анимационных роликов

Условия в ст. 427 НК РФ

подп. 15 п. 1, подп. 6 п. 2, п. 12

Некоммерческие организации на УСН

Условия в ст. 427 НК РФ

подп. 7 п. 1, подп. 3 п. 2, п. 7

Благотворительные организации на УСН

Условия в ст. 427 НК РФ

подп. 8 п. 1, подп. 3 п. 2, п. 8

Резиденты ОЭЗ в Калининграде

Срок

7 лет, максимум до 2025 года

Условия в ст. 427 НК РФ

подп. 14 п. 1, подп. 5 п. 2, п. 11

Зарплата членам экипажей судов из специального реестра

Условия в ст. 427 НК РФ

подп. 2 п. 2, подп. 4 п. 1

Субъекты МСП с суммы выплат превышающие величину МРОТ

Условия в ст. 427 НК РФ

подп. 17 п. 1, подп. 2.1.

Разработчики изделий ЭКБ и электронной продукции

Условия в ст. 427 НК РФ

подп. 8 п. 2, подп. 18 п. 1

По каждому виду деятельности есть свои требования. Например, нужно попасть в специальный реестр, соблюдать условие по численности или получить официальный документ с подтверждением статуса.

Если ваш вид деятельности попадает под льготу, читайте соответствующий пункт налогового кодекса и консультируйтесь с бухгалтером. Экономия может быть приличная, но нужно все правильно оформить. Если хотя бы одно условие не совпадает, рано или поздно налоговая об этом узнает и начислит взносы по полному тарифу.

Льготы применяются только к страховым взносам с зарплаты работников и лиц, работающих по гражданско-правовым договорам. Если ИП платит взносы только за себя, льготы его не касаются.

Отчетность по налогам за работников

Работодатели обязаны не только удерживать НДФЛ и выплачивать страховые взносы, но и подавать в налоговую отчеты. Так налоговая сможет проверить правильность расчета налогов.

Отчеты нужно сдавать в электронном виде, если количество работников за предыдущий период превысило 10 человек. Период — это квартал, а для отчетов по НДФЛ — год.

Подписывать отчет в электронном виде надо квалифицированной электронной подписью.

Что за электронная подпись

Электронная подпись — это как отпечаток пальца, наложенный на отчет. Ее прикрепляют к любому документу, после чего он считается подписанным. Документ можно прочитать и без подписи. Она лишь гарантирует, что перед вами тот самый неизменный документ, в том виде, в котором его вам отправили.

Есть три вида таких подписей: простая, неквалифицированная и квалифицированная. Квалифицированная — наиболее защищенная, для работы с ней надо установить специальную программу — средство криптозащиты информации. Программа крепит электронную подпись на документ и проверяет подписи других участников обмена.

Вот какие отчеты должен предоставить в налоговую работодатель.

Расчет 6-НДФЛ. Это обобщенный расчет для налогового агента по всем сотрудникам. Это форма, в которой отражаются доходы всех физлиц, которым платил налоговый агент, и удержанный НДФЛ.

6-НДФЛ нужно сдавать в налоговую не позднее конца месяца после каждого квартала. То есть за первый квартал 2022 года надо сдать отчет не позднее 30 апреля, а за первое полугодие — 31 июля. В 2022 году 30 апреля и 31 июля выпадают на субботу и воскресенье, поэтому отчет надо сдать не позднее ближайшего следующего рабочего дня — 4 мая и 1 августа соответственно.

Будьте осторожны с расчетом за год. Раньше в налоговом кодексе было указано, что отчет за год подается не позднее 1 апреля следующего года. Но с 2020 года действует новое правило: отчет за год сдают не позднее 1 марта.

Этот отчет налоговая использует, чтобы знать, кто и когда заплатил удержанный налог в бюджет. Так следят за тем, чтобы работодатели платили налоги вовремя. Поэтому он сдается 4 раза в год.

Если организация приостановила деятельность, но в ней есть оформленные работники, сдавать за них эту форму все равно нужно.

Расчет по страховым взносам нужно представить в налоговую не позднее 30 числа месяца, следующего за отчетным периодом:

- за первый квартал не позднее 30 апреля;

- за полугодие — 30 июля;

- за 9 месяцев — 30 октября;

- за год — 30 января.

В расчете нужно указать, сколько платят за сотрудников по трудовым и гражданско-правовым договорам обязательных страховых взносов:

- На пенсионное страхование.

- На медицинское страхование.

- По социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Если организация приостановила деятельность, но в ней есть оформленные работники, сдавать эту форму все равно нужно.

Компании, где работает более 10 человек, предоставляют отчет в электронной форме с использованием усиленной квалифицированной электронной подписи. Компании, где работает менее 10 человек, тоже могут отчитываться в электронной форме, но не обязаны.

Сведения о застрахованных лицах (СЗВ-М). Ежемесячно в пенсионный фонд нужно сдавать форму «Сведения о застрахованных лицах». Сдать ее нужно не позднее 15 числа месяца, следующего за отчетным.

Если организация приостановила деятельность, но в ней есть оформленные работники, эту форму все равно нужно сдавать.

Сведения о стаже (СЗВ-СТАЖ). Это форма со сведениями о страховом стаже всех работников. Она предоставляется один раз в год по итогам отчетного периода — года. Отчет нужно сдать в районный ПФР до 1 марта года, следующего за отчетным. Отчет за 2021 год нужно сдать до 1 марта 2022 года. Если у ИП нет работников, подавать этот отчет не нужно.

Если предприятие ликвидируется до конца года, нужно успеть сдать форму до того, как компания закроется.

Немного меняется порядок действий, когда один из сотрудников выходит на пенсию. В этом случае на него нужно сдать отдельный отчет о стаже с типом «назначение пенсии».

Расчет 4-ФСС. В Фонд социального страхования нужно подавать расчет по начисленным и уплаченным взносам на травматизм.

Расчет нужно сдавать ежеквартально. Если сдаете в бумажном виде, то не позднее 20 числа месяца, следующего за кварталом. В электронном — не позднее 25 числа того же месяца. Если у ИП нет работников, сдавать отчет не нужно.

Дополнительно указываются следующие сведения:

- Оплачивались ли больничные за производственные травмы.

- Были ли несчастные случаи на производстве.

- Сколько работников должны проходить обязательные медосмотры и когда были эти медосмотры.

Этот отчет позволяет Фонду социального страхования проверить, правильно ли работодатели платят взносы на травматизм.

Сообщения в центры занятости. Работодатели должны информировать центры занятости о предстоящей ликвидации организации или прекращении деятельности ИП, введении неполного рабочего времени и процедуре банкротства. Формы утвердил Минтруд, направлять их можно через портал «Работа России». Срок — до конца месяца соответствующего события.

Как узнать, платит ли работодатель налоги за работника

Если работодатель не платит НДФЛ, то работник не сможет получить вычет.

Еще если работодатель не платит взносы на пенсионное страхование и не указывает работника в отчетах, то пенсионный фонд будет уверен, что человек вообще не работал.

В таком случае придется приносить в пенсионный фонд документы, которые подтверждают факт работы: трудовую книжку, трудовой договор, справки с работы. Если убедить пенсионный фонд не получится, то придется подавать на него иск в суд.

Чтобы избежать неприятностей в будущем, проверьте начисление страховых взносов на сайте госуслуг. Также на портале госуслуг можно проверить удержанный работодателем НДФЛ.

Отчитывайтесь по сотрудникам через Экстерн. В сервисе всегда актуальные формы и встроенные проверки

Отчитаться

Работодатель — налоговый агент по отношению к своим работникам. Именно поэтому он обязан рассчитывать, удерживать и уплачивать налог на доходы физических лиц (НДФЛ) в налоговую инспекцию.

Ставки НДФЛ с зарплаты:

- 13 (15) % — такой процент берется с выплат работникам — резидентам РФ;

- 30 % — такой процент берется с выплат работникам — нерезидентам РФ.

Работник получает зарплату за минусом НДФЛ. То есть, по сути, это затраты сотрудника, а не работодателя. Работодатель несет затраты лишь на комиссию банку, которую последний удерживает за отправку платежных поручений.

Однако нередко при трудоустройстве соискатели договариваются о сумме зарплаты «на руки», тогда работодатель вынужден «докидывать» НДФЛ сверху. Например, если сотрудник хочет получать на руки 50 000 рублей, работодатель должен будет начислять ему зарплату в сумме 57 471 рублей (50 000 / 0,87) и удерживать с нее 7 471 рублей в пользу налоговой.

Работник вправе уменьшить облагаемый доход, воспользовавшись налоговыми вычетами (гл. 23 НК РФ). Например, вычетом на ребенка или вычетом за покупку квартиры. Кроме того, есть ряд выплат, которые и вовсе не облагаются НДФЛ (материальная помощь в пределах 4000 рублей, некоторые компенсации и т. п.). Полный перечень необлагаемых доходов перечислен в ст. 217 НК РФ.

НДФЛ = (Месячный доход трудящегося — Налоговые вычеты) × Налоговая ставка

Пример расчета НДФЛ с вычетом

Оклад инженера Носова составляет в месяц 32 000 рублей. У работника есть ребенок, следовательно, Носову полагается вычет в размере 1 400 рублей.

НДФЛ = (32 000 — 1 400) × 13 % = 3 978 рублей.

Налог работодатель должен удержать при выплате дохода сотруднику. Обратите внимание, что с 2023 года НДФЛ удерживается и при выплате первой половины зарплаты.

Перечислить в ФНС налог, удержанный с 22 числа прошлого месяца по 23 число текущего месяца, следует не позднее 28 числа текущего месяца. Особые правила предусмотрены для января и декабря:

- НДФЛ удержан в периоде 1–22 января — уплатить его следует не позднее 28 января;

- НДФЛ удержан в периоде 23 января–22 февраля — уплатить его следует не позднее 28 февраля;

- НДФЛ удержан в периоде 23 декабря–31 декабря — уплатить его следует не позднее последнего рабочего дня года.

Если работодатель не удержит или не перечислит налог в бюджет, он получит штраф по ст. 123 НК РФ, а также на сумму недоимки налоговая начислит пени.

Данные по доходам всех сотрудников, начисленным и удержанным суммам НДФЛ работодатель представляет в ФНС по форме 6-НДФЛ. Раз в год форма дополняется справкой о доходах и суммах налога физлица (ранее 2-НДФЛ), которая подается по каждому получателю дохода и включает информацию о распределении доходов и вычетов по видам.

Существенную долю затрат, связанных с выплатой заработной платы, составляют страховые взносы. Совокупная минимальная величина взносов равна 30,2 %. Это стандартная ставка без учета льгот и взносов сверх предельной базы доходов.

Страховые взносы распределяются следующим образом:

- на обязательное пенсионное, медицинское и социальное страхование на случай временной нетрудоспособности и в связи с материнством — 30 % в стандартном случае без льготных ставок;

- на страхование от несчастных случаев и профессиональных заболеваний (далее — НС и ПЗ) — от 0,2 до 8,5 % в зависимости от класса риска, присвоенного основному виду деятельности организации.

Тарифы взносов регулируются главой 34 НК РФ. Ставка взносов может меняться в зависимости от разных факторов:

1. Категория работника. Так, в 2023 году за студентов, занятых работой в студотрядах, взносы уплачиваются по ставке 7,6 % + взносы от НС и ПЗ. К выплатам и вознаграждениям в пользу прокуроров, сотрудников Следственного комитета, судей федеральных судов, мировых судей применяется тариф: 2,9% на страхование на случай временной нетрудоспособности и в связи с материнством и 5,1% на обязательное медицинской страхование.

2. Масштаб деятельности. Субъекты малого и среднего предпринимательства могут применять пониженные ставки взносов в отношении части выплат, превышающей федеральный МРОТ. Так, зарплата в пределах МРОТ будет облагаться по стандартной ставке 30%, а превышающая часть — по ставке 15%. Дополнительно уплачиваются взносы по НС и ПЗ.

3. Вид деятельности. Льготные тарифы предусмотрены и для отдельных видов деятельности. Например, IT-организации и производители анимационной продукции уплачивают взносы по ставке 7,6%.

4. Достижение единой предельной величины базы. Если доходы сотрудника с начала года превысят лимит в 1 917 000 рублей (ежегодно индексируется), то взносы за него нужно будет платить по сниженным ставкам.

Основная часть взносов отчисляется в ФНС, по ним ежеквартально формируется расчет по страховым взносам. Лишь взносы на травматизм работодатели направляют в ФСС, а вместе с тем по этим взносам они ежеквартально сдают форму 4-ФСС.

Иногда работодатели предпочитают заключать вместо трудовых договоров договоры гражданско-правового характера (ГПХ), полагая, что так существенно сэкономят на налогах. Однако с 2023 года выплаты по договорам ГПХ облагаются всеми взносами: на обязательное пенсионное, медицинское и социальное страхование на случай временной нетрудоспособности и в связи с материнством. Раньше взносы на ВНиМ за подрядчиков не уплачивались. Единственный нюанс — с выплат по договорам ГПХ не нужно отчислять взносы на травматизм, если иное не предусмотрено договором (пп. 2 п. 3 ст. 422 НК РФ). Но здесь экономия минимальная. НДФЛ платится в любом случае, так как компания является налоговым агентом при выплате доходов в пользу физлиц.

Пример расчета взносов и НДФЛ

В недавно открывшейся фирме в штате только один директор. Его оклад равен 45 800 рублей. Право на вычеты у директора отсутствует. На 2023 год МРОТ составляет 16 242 рубля.

Рассчитаем НДФЛ: 45 800 × 13 % = 5 954 рубля. На руки Ситников А. А. получит 39 846 рублей (45 800 — 5 954).

Взносы начисляются на всю сумму зарплаты до удержания НДФЛ. Так, каждый месяц при неизменных условиях нужно будет платить взносы в общей сумме 9 397,9 рубля:

Взносы на ОМС, ОПС и ВНиМ с части зарплаты в пределах МРОТ = 16 242 × 30 % = 4 872,6 рубля.

Взносы на ОМС, ОПС и ВНиМ с части зарплаты, превышающей МРОТ = (45 800 — 16 242) × 15 % = 4 433,7 рубля.

Взносы на травматизм = 45 800 × 0,2 % = 91,60 рубля.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Попробовать бесплатно

Работодатель выступает налоговым агентом по отношению к своим работникам. Он платит налог на доходы физических лиц (НДФЛ), который удерживается из зарплаты и составляет 13 % для резидентов РФ при доходах до 5 млн рублей, 15 % — с доходов резидентов РФ, превышающих 5 млн, и 30 % — для нерезидентов РФ.

В затраты по оплате труда входят страховые взносы, которые зависят от применяемого тарифа. Если права на пониженный тариф нет, то взносы на обязательное пенсионное, медицинское и социальное страхование на случай временной нетрудоспособности и в связи с материнством составляют 30 %. Взносы на травматизм — от 0,2 до 8,5 % в зависимости от класса профессионального риска, присвоенного основному виду деятельности.

Организации, от которых налогоплательщик получил доходы, обязаны исчислить, удержать НДФЛ из суммы дохода и уплатить налог в бюджет (п. 1 ст. 226 НК РФ). То есть организации являются налоговыми агентами по данному налогу (ст. 24 НК РФ). При невыполнении этих обязательств следует привлечение к налоговой ответственности по ст. 123 НК РФ. Размер штрафа — 20 % неудержанной суммы. Также налоговому агенту могут быть начислены пени.

На процентную ставку подоходного налога влияет не гражданство, а статус налогоплательщика-иностранца. НДФЛ установлен в размере 13 % (15 % с доходов свыше 5 млн рублей) для резидентов РФ, а также для высококвалифицированных специалистов, для работающих по патенту, для работников, признанных беженцами. Для нерезидентов РФ — ставка 30 %. Нанимая иностранного гражданина, работодатель в течение первого полугодия выплачивает за него НДФЛ в размере 30 %. После приобретения работником статуса резидента производится перерасчет, далее ставка снижается до 13 %.

При сотрудничестве и заключении договора любого характера с физлицом без статуса самозанятого или оформленного ИП на работодателя возлагается обязанность платить НДФЛ и страховые взносы. Отменить эту обязанность нельзя даже документально, независимо от согласия самого работника. НДФЛ не платят только при договоре с самозанятым или ИП, а страховые взносы еще и при договоре имущественного характера (аренды, купли-продажи).

Информация о том, платит ли работодатель налоги и взносы за работников, отражается в личном кабинете налогоплательщика-физлица. Для регистрации в нем физлица получают в ФНС логин и пароль. Сумма удержанного и перечисленного НДФЛ отображается в личном кабинете налогоплательщика в разделе «Доходы», в подразделе «Справки о доходах», а исчисленные страховые взносы на ОПС можно увидеть в подразделе «Расчеты по страховым взносам».

Из чего складываются затраты работодателя на выплату зарплаты

Кроме той суммы, которую работодатель выдает «чистыми» на руки сотруднику, он еще перечисляет:

- НДФЛ по ставке 13%. НДФЛ удерживают из начисленной зарплаты. С 2021 года для доходов выше 5 млн рублей в год введена повышенная ставка НДФЛ — 15%. Но так как мы рассматриваем среднего сотрудника с относительно невысокой зарплатой, то учитывать этот вариант не будем.

- Страховые взносы на обязательные виды страхования: пенсионное, медицинское и социальное, без взносов на страхование от несчастных случаев. Суммарная стандартная ставка по этим взносам, без учёта льгот — 30%. Малый бизнес платит по этим ставкам только с зарплаты в пределах МРОТ, за все что свыше ставка вдвое меньше — 15 %, а для ИТ-компаний ставка 7,6 % на всю зарплату.

- Страховые взносы от несчастных случаев на производстве и профзаболеваний платят по ставке от 0,2% до 8,5% в зависимости от класса профессионального риска. Для большинства видов деятельности ставка не превышает 1%. Поэтому далее будем в расчётах применять её.

Страховые взносы не удерживают из зарплаты, а начисляют сверх этой суммы до вычета НДФЛ.

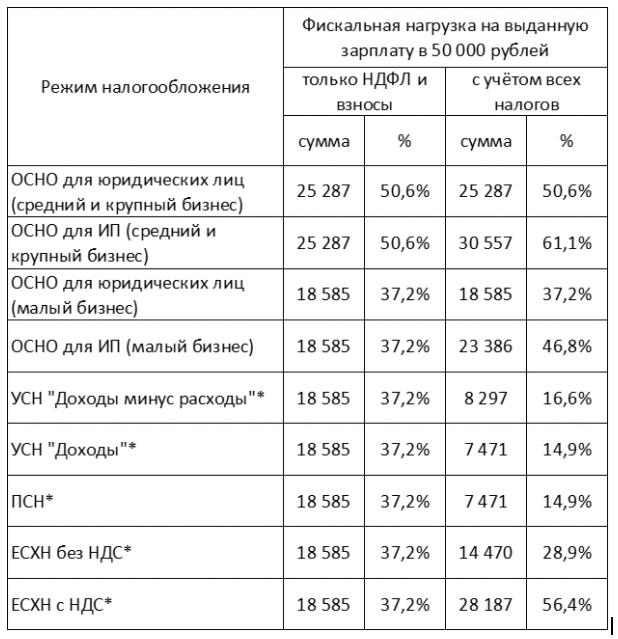

Рассчитаем затраты на примере сотрудника с зарплатой 50 000 рублей для работодателей на разных системах налогообложения и фискальную нагрузку (ФН). Под фискальной нагрузкой будем понимать отношение общей суммы налогов и взносов, уплаченных в связи с начислением зарплаты, к зарплате сотрудника, полученной на руки.

Расчёт для работодателей, которые платят взносы по общим ставкам

Работодатель и сотрудник договорились о выплате заработной платы в размере 50 000 рублей на руки. Чтобы сотрудник получил эти деньги уже после вычета НДФЛ, ему нужно начислить:

50 000 + 50 000 / 87% х 13% = 57 471 руб.

7 471 рубль работодатель удержит в виде НДФЛ.

На сумму 57 471 нужно начислить страховые взносы по общей ставке 31%:

57 471 х 31% = 17 816 руб.

Итого общие затраты работодателя на НДФЛ и взносы при выплате сотруднику 50 000 рублей на руки составят:

7 471 + 17 816 = 25 287 руб.

Фискальная нагрузка:

25 287 / 50 000 х 100 % = 50,6%

Расчёт для малого бизнеса

Малые предприятия или ИП, которые включены в реестр ФНС, платят страховые взносы на льготных условиях. Общая ставка по пенсионным, медицинским и социальным взносам для них составляет 15 % вместо 30 % с той части, которая превышает МРОТ. В 2021 году федеральный МРОТ равен 12 792 руб.

Чтобы сотрудник получил на руки «чистыми» 50 000 рублей, работодателю из малого бизнеса нужно так же начислить 57 471 руб., из которых 7 471 руб. удержат в виде НДФЛ.

А вот страховые взносы на социальное, пенсионное и медицинское страхование будут меньше. С зарплаты в пределах МРОТ их рассчитают по стандартным ставкам:

12 792 х 30% = 3 838 руб.

Для оставшейся части действует пониженная ставка:

(57 471 – 12 792) х 15 % = 6 702 руб.

На взносы по страхованию от несчастных случаев льгота не действует, поэтому их рассчитаем по стандартной ставке 1%:

57 471 х 1 % = 575 руб.

Итого взносов на все виды страхования 11 115 руб.

Общие затраты работодателя на НДФЛ и взносы:

7 471 + 3 838 + 6 702 + 575 = 18 586 руб.

Фискальная нагрузка:

ФН = 18 586 / 50 000 х 100% = 37,2%

Влияние зарплаты на налоги работодателя

Для юридических лиц на ОСНО

Когда компания определяет цену товара или услуги, она закладывает туда все затраты, в том числе и зарплату со взносами. На эту цену нужно ещё начислить НДС. Но взять к вычету НДС по зарплате и взносам нельзя. Поэтому условно можно сказать, что сумма зарплаты и взносов облагается НДС, и чем выше зарплата сотрудников, тем больше НДС заплатит компания.

При этом зарплату включают в затраты при расчёте налога на прибыль, то есть налогооблагаемая база станет меньше на сумму зарплаты, а значит чем больше зарплата, тем меньше налога на прибыль заплатит компания.

Ставка по налогу на прибыль и по НДС без учёта льгот одинакова и составляет 20% и если рассматривать их вместе, то влияние зарплаты на налоги сводится к нулю.

Поэтому итоговая фискальная нагрузка на выплаченную зарплату для организации на ОСНО будет складываться только из НДФЛ и страховых взносов. Эту нагрузку мы рассчитали в примерах выше.

Для средних и крупных компаний на ОСНО фискальная нагрузка равна 50,6%, а для малых предприятий, которые тоже могут работать на общей налоговой системе — 37,2%

Для ИП на ОСНО

Предприниматели на ОСНО находятся в менее выгодном положении по сравнению с юридическими лицами. Они так же, как и организации, должны будут начислить 20% НДС на сумму товаров и услуг, в стоимость которых заложена зарплата и страховые взносы. Но т.к. ставка НДФЛ составляет 13 %, за счёт расходов на зарплату НДФЛ снизится только на 13 % от начислений.

Таким образом, у ИП появится дополнительная налоговая нагрузка в размере 7 % от затрат на сотрудника.

ИП на ОСНО начислил сотруднику зарплату в сумме 57 471 руб., в т.ч. НДФЛ 7 741 руб., и страховые взносы по общим ставкам в сумме 17 816 руб.

Общие затраты ИП на вознаграждение сотрудника составят:

57 471 + 17816 = 75 287 руб.

Итоговая фискальная нагрузка работодателя-ИП будет складываться из НДФЛ, страховых взносов и дополнительных 7% от суммарных затрат на вознаграждение сотрудника

(7 471 + 17816 + 75 287 х 7%) / 50 000 х 100 % = 61,1%

Если ИП относится к малому бизнесу и платит взносы по сниженным ставкам, взносы будут равны 11 115 руб., а общие затраты на зарплату — 68 586 руб. Фискальная нагрузка в этом случае:

(7 471 + 11 114 + 68 586 х 7%) / 50 000 х 100 % = 46,8%

За 10 минут научим как формировать и отправлять отчётность по сотрудникам в 2 клика

Попробовать бесплатно

Для УСН «Доходы минус расходы»

Ставка налога на УСН — 15 %. НДС при упрощёнке платить не нужно, а зарплата со взносами включается в расходы при расчёте налога. Поэтому работодатель получит экономию в размере 15% от суммы начисленной зарплаты и взносов.

Все упрощенцы относятся к малому бизнесу, поэтому платят взносы по сниженным ставкам.

Работодатель начислил сотруднику зарплату 57 471 руб. и страховые взносы на неё в сумме 11 115 руб.

Экономия по УСН составит 15% от общей суммы зарплаты и взносов:

(57 471 + 11 114) х 15% = 10 288 руб.

Чтобы определить общую фискальную нагрузку на зарплату, вычтем из затрат на НДФЛ и взносы экономию по УСН:

(18 585 — 10288) / 50 000 х 100 % = 16,6%

Патентная система налогообложения и УСН «Доходы»

При УСН «Доходы» и патентной системе работодатель может вычитать уплаченные страховые взносы из упрощённого налога или стоимости патента в пределах 50% суммы от налога.

Если использовать весь вычет, экономия по УСН «Доходы» или стоимости патента будет равна страховым взносам. Поэтому в итоге фискальная нагрузка работодателя на зарплату ограничится суммой НДФЛ.

Работодатель начислил сотруднику зарплату 57 471 руб. и страховые взносы на неё в сумме 11 114 руб. Вся сумма взносов ушла на уменьшение налога. Фискальная нагрузка составила:

(7471 + 11 114 – 11 114) / 50 000 х 100% = 14,9%

Единый сельхозналог (ЕСХН)

Для ЕСХН возможны две ситуации.

Небольшие сельхозпредприятия с выручкой до 70 млн рублей в год не платят НДС в 2021 году. Начиная с 2022 года этот лимит будет снижен до 60 млн рублей в год.

Такие компании будут только включать зарплату и взносы в расходы аналогично упрощенцам. Разница лишь в том, что ставка по ЕСХН ниже — 6%, а значит и экономия будет меньше.

Если же компания платит НДС, экономии не получится. Напротив, фискальная нагрузка на зарплату вырастет. Сумму зарплаты и взносов включат в стоимость товаров и услуг, и начислят НДС по ставке 20%. А снижение единого сельхозналога составит всего 6% от суммы зарплаты и взносов.

Для сопоставимости с УСН и патентом рассчитаем фискальную нагрузку по ЕСХН также для малого предприятия.

Компания на ЕСХН не платит НДС. Работодатель начислил сотруднику зарплату 57 471 руб. и страховые взносы на неё в сумме 11 114 руб, общая сумма затрат составила 68 585 рублей

Экономия по ЕСХН составит:

68 585 х 6% = 4 115 руб.

Фискальная нагрузка:

(7471 + 11 114 — 4 115) / 50 000 х 100% = 28,9%

Если компания платит НДС, вместо экономии в 6% от зарплаты и взносов появится дополнительная нагрузка в размере 14% от них (20% начисленного НДС минус 6% экономия на ЕСХН).

Общая фискальная нагрузка будет равна:

(7 471 + 11 114 + 68 585 х 14%) / 50 000 х 100% = 56,4%

Обобщим данные по фискальной нагрузке в таблице:

* для всех спецрежимов расчеты проведены с учетом льготы по страховым взносам для малого бизнеса

Как видим, зарплата не только повышает фискальную нагрузку на бизнес, но и позволяет частично снижать налоги, которые работодатель платит со своего дохода.

Соотношение между дополнительными затратами и экономией в каждом случае зависит от организационно-правовой формы, налогового режима, выручки и других параметров бизнеса.

Наибольшая фискальная нагрузка при выплате зарплаты ложится на работодателей, применяющих ОСНО, и крупные сельхозпредприятия на ЕСХН, которые платят НДС.

Минимальную фискальную нагрузку на фонд оплаты труда испытывают бизнесмены, которые работают на УСН или патентной системе.

При налоговом планировании следует учитывать фискальную нагрузку на фонд оплаты труда, особенно в случаях, когда заработная плата составляет существенную долю в расходах бизнеса.

Ставки, примеры расчетов, проводки, сроки уплаты, отчетность

+ ПРАКТИКУМ на онлайн-платформе Stepik

14 января 2023, автор: Елена Позднякова

Привет всем читателям моего блога!

В этой статье собрана информация по налогам с заработной платы на 2023 год, приведены ставки, примеры расчетов, проводки и ссылка на практикум.

Не могу сразу не упомянуть, что с 2023 года вступили в силу два глобальных изменения законодательства:

1️⃣ ПФР и ФСС объединили в один фонд — Социальный фонд России.

2️⃣ для уплаты налогов и взносов ввели ЕДИНЫЙ НАЛОГОВЫЙ СЧЕТ.

Именно эти два глобальных изменения повлекли за собой все остальное:

В частности, за объединением ПФР и ФСС последовало введение ЕДИНОГО тарифа страховых взносов (больше нет деления на ОПС, ОМС и по ВНиМ!!! УРА!!!), изменение форм персонифицированной отчетности и отчетности по страховым взносам.

А введение ЕНС привело к изменениям в сроках сдачи деклараций и сроках уплаты налогов:

⚫ теперь все декларации и расчеты сдаются до 25 числа,

⚫ а уплата налогов и страховых взносов производится до 28 числа на единый налоговый счет одним платежом.

Периодичность подачи деклараций и уплаты налогов не изменилась.

Более подробно об изменениях законодательства вы можете прочитать в статье: «Встречайте! Единый налоговый счет. Единый налоговый платеж.»

автор статьи и этого блога,

Елена Позднякова

P.S.: В этом году я предлагаю вам очень необычный, интересный и захватывающий способ изучить налоги с заработной платы! Начните с видео, чтобы сразу разобраться, что к чему. А еще, можно начать с конца: почитать отзывы, чтобы узнать, что другие думают про такой формат обучения.

-

ОБЩАЯ СХЕМА

-

НДФЛ

-

Страховые взносы

-

Взносы на травматизм

-

Практикум

Общая схема

теперь проще простого!

В этом году общая схема получилась очень простая и удобная, потому что

(☀️Какое счастье!☀️) теперь вместо трех видов взносов и тарифов — единый тариф! Теперь одна предельная база!

Всё стало проще! УРА!

И я тоже, в честь такой радости, решила максимально упростить свою таблицу: а именно, вынести «за скобки» (точнее, под звездочку*) все исключения.

Теперь таблица «Налоги и страховые взносы с зарплаты 2023» — проще простого! Разберется даже не бухгалтер. Смотрите сами.

Налоги и страховые взносы с зарплаты 2023

-

НДФЛ

Для резидентов — 13%, а с доходов, свыше 5 000 000 в год — 15%.

Могут применяться стандартные вычеты.Для нерезидентов — 30%.

Стандартные вычеты не применяются.

*Есть исключения для отдельных категорий иностранных граждан. -

Страховые взносы

Единый тариф — 30%, если доходы работника не превышают 1 917 000, свыше — 15,1%.

Льготные тарифы для малого и среднего бизнеса:

с выплат, в пределах МРОТ 16 242 на одного работника в месяц — базовый тариф 30%, свыше — 15%.* Есть также льготные тарифы для IT и некоторых других категорий

-

Взносы на травматизм

Взнос зависит от вида деятельности и может составлять от 0,2% до 8,5%.

НДФЛ

налог на доходы физических лиц

Плательщиками НДФЛ являются сами работники организации, а работодатель выступает в качестве налогового агента.

Налоговый агент обязан рассчитать, удержать и перечислить в бюджет НДФЛ с доходов работника.

Ставка налога зависит от того, является ли работник НАЛОГОВЫМ РЕЗИДЕНТОМ Российской Федерации, или нет.

Для резидентов:

Ставка — 13%, а с доходов, свыше 5 000 000 в год — 15%.

Могут применяться стандартные вычеты.

Для нерезидентов:

Ставка — 30%.

Стандартные вычеты не применяются.

Исключения:

Ставка — 13%, а с доходов, свыше 5 000 000 в год — 15%.

К приведенным ниже категориям работников применяется ставка как для резидентов, даже если они являются нерезидентами:

- работники из стран-членов ЕАЭС (Белоруссия, Казахстан, Армения, Киргизия)

- иностранцы, работающие на основании патента

- некоторые другие категории, перечисленные в ст.224, п.3 (например ВКС, беженцы)

При этом, если указанные категории работников являются нерезидентами, то стандартные вычеты для них не применяются.

Порядок определения статуса резидента

Порядок определения статуса прописан в статье 207 Налогового Кодекса, пункт 2.

Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев, остальные — нерезиденты.

Статус налогоплательщика от гражданства не зависит: гражданин РФ может быть нерезидентом РФ, а иностранец — резидентом.

Статус определяется на дату получения дохода и окончательно — по итогам года.

Стандартные вычеты «на себя»

Предназначены только для отдельных льготных категорий граждан

Статья 218 «Стандартные налоговые вычеты», пункт 1, подпункты 1-2

Стандартные вычеты на детей

предоставляются родителям, супругу или супруге родителя, усыновителям, опекунам, попечителям, приемным родителям, супругу или супруге приемного родителя, на обеспечении которых находится ребенок.

Статья 218 «Стандартные налоговые вычеты», пункт 1, подпункт 4

Вычет предоставляется с месяца рождения ребенка и до конца года, в котором ему исполнится 18 лет (вычет на студента от 18 до 24 лет, обучающегося очно, предоставляют до конца месяца, в котором он закончит учебу):

⚫ на первого ребенка: 1 400 в месяц

⚫ на второго ребенка: 1 400 в месяц

⚫ на третьего и каждого последующего: 3 000 в месяц

(очередность детей определяется по датам рождения с учетом взрослых детей)

⚫ Единственному родителю вычет положен в двойном размере.

⚫ Также двойной вычет возможен при отказе одного из родителей в пользу другого

Документы для вычета — свидетельство о рождении и заявление родителя.

На ребенка-инвалида родителям положены два вычета:

⚫обычный вычет 1 400 или 3 000

⚫и дополнительный 12 000

Для вычета нужна справка об инвалидности.

На ребенка-инвалида опекунам положены два вычета:

⚫обычный вычет 1 400 или 3 000

⚫и дополнительный 6 000

Для вычета нужны: справка об инвалидности, документ об опеке.

Предел годового дохода для вычетов — 350 000

С месяца, в котором доход превысит эту сумму, вычет не положен.

Работнику, принятому в середине года, лимит нужно считать с учетом дохода по предыдущему месту работы, для этого работник должен предоставить справку о доходах или заявление об их отсутствии.

Важно для новичков!

Стандартные вычеты ❗❗❗не уменьшают сумму, которую работник получает на руки❗❗❗ Они не вычитаются из дохода❗❗❗

Стандартные вычеты используются только при расчете налогооблагаемой базы, для того, чтобы уменьшить сумму, которая облагается налогом НДФЛ.

Пример с вычетом

Доход: 20 000

Стандартный вычет на одного ребенка: 1 400

НДФЛ: (20 000 — 1 400)*13% = 2 418

К выплате: 20 000 — 2 418 = 17 582

Пример без вычета

Доход: 20 000

Вычетов нет

НДФЛ: 20 000*13% = 2 600

К выплате: 20 000 — 2 600 = 17 400

Вычет по НДФЛ при покупке или строительстве жилья работником, вычет предоставляется по заявлению работника. Для предоставления такого вычета работодатель должен получить из налоговой инспекции уведомление о праве работника на такой вычет. Подробная информация в статье 220 Налогового Кодекса.

Облагаемые и необлагаемые доходы

Облагаются НДФЛ в общем порядке:

начисленная заработная плата,

отпускные,

пособие по временной нетрудоспособности.

Не облагаемые суммы:

суточные в пределах норматива,

пособия по беременности и родам,

пособия по уходу за ребенком,

некоторые виды материальной помощи

Полный перечень доходов, не облагаемых НДФЛ, приведен в ст. 217 НК РФ

-

С введением ЕНП и ЕНС связаны изменения в сроках уплаты НДФЛ

С 2023 года все налоги нужно платить одной суммой и одной платежкой на единый налоговый счет до 28 числа каждого месяца. В составе такого платежа уплачиваются все налоги и страховые взносы, включая НДФЛ.

По общему правилу налоговые агенты должны перечислять суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца.

До 25 числа каждого месяца нужно подать уведомление в ИФНС о сумме удержанного НДФЛ (это связано с тем, что необходимо информировать ИФНС о сумме исчисленного налога НДФЛ до его уплаты).

-

В целях уплаты НДФЛ датой получения дохода в виде оплаты труда будет считаться фактический день выплаты такого дохода

Теперь с авансов также нужно удерживать НДФЛ

Бухгалтерские проводки 2023

Для учета расчетов с бюджетом по НДФЛ в программе 1С Бухгалтерия используется счет:

68.01 НДФЛ при исполнении обязанностей налогового агента

С 2023 года для учета оплаты налогов в бюджет в рамках ЕНП и исполнения обязанности налогоплательщика по уплате налогов (не только НДФЛ, а всех налогов и страховых взносов!) используется счет:

68.90 Единый налоговый счет

ПРОВОДКИ:

НДФЛ, исчисленный налоговым агентом:

Дебет 70 Кредит 68.01

Уплачен единый налоговый платеж:

Дебет 68.90 Кредит 51

Отражено исполнение обязанности по уплате НДФЛ:

Дебет 68.01 Кредит 68.90

-

Уплата НДФЛ производится в рамках единого налогового платежа на единый налоговый счет

В целях уплаты НДФЛ датой получения дохода в виде оплаты труда будет считаться фактический день выплаты такого дохода, а не последний день месяца, за который он начислен, как это было до 2023 года.

❗❗❗Теперь с авансов также нужно удерживать и уплачивать НДФЛ❗❗❗.

⚡️⚫Срок уплаты НДФЛ⚫⚡️

По общему правилу, организации и ИП, выступающие в роли налоговых агентов, должны перечислять суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца.

⚡️⚫Особые правила⚫⚡️

Особые правила установлены для перечисления НДФЛ, исчисленного и удержанного в конце и начале каждого года. Так, НДФЛ, удержанный за период с 1 по 22 января, нужно будет уплачивать в бюджет не позднее 28 января, а за период с 23 по 31 декабря — не позднее последнего рабочего дня календарного года.

Отчетность по НДФЛ

формы и сроки

-

Форма 6-НДФЛ

(расчет исчисленного и удержанного НДФЛ обобщенно по всем физлицам)Периодичность сдачи: ежеквартально,

срок сдачи по итогам I квартала, полугодия, 9 месяцев — не позднее 25 числа месяца, следующего за соответствующим периодом,

срок сдачи за год — не позднее 25 февраля года, следующего за истекшим налоговым периодом -

По налогам, авансовым платежам и взносам, которые платят до подачи декларации или расчета либо без них, нужно подать уведомление об исчисленных суммах. Срок — не позднее 25-го числа месяца уплаты (срок может сдвинуться из-за выходных). Это связано с введением единого налогового платежа и единого налогового счета.

Сроки подачи Уведомления об НДФЛ удержанном:

• с 1 по 22 января 2023 г. — 25.01.2023

• с 23 января по 22 февраля — 27.02.2023

• с 23 февраля по 22 марта — 27.03.2023

• с 23 марта по 22 апреля — 25.04.2023

• с 23 апреля по 22 мая — 25.05.2023

• с 23 мая по 22 июня — 26.06.2023

• с 23 июня по 22 июля — 25.07.2023

• с 23 июля по 22 августа — 25.08.2023

• с 23 августа по 22 сентября — 25.09.2023

• с 23 сентября по 22 октября — 25.10.2023

• с 23 октября по 22 ноября — 27.11.2023

• с 23 ноября по 22 декабря — 25.12.2023

• с 23 по 31 декабря — 29.12.2023 -

Срок сдачи: ежегодно,

не позднее 25 февраля года, следующего за истекшим налоговым периодом

Узнать адрес и платежные реквизиты своей налоговой инспекции можно на официальном сайте ИФНС nalog.ru по этой ссылке.

-

Обязан ли работодатель запросить у работника справку с предыдущего места работы, чтобы определить общую сумму доходов за год, для целей применения прогрессивной ставки 15%, если доходы превысили 5 млн?

-

Нужно ли пересчитывать НДФЛ при изменении статуса резидент/нерезидент?

Пересчет НДФЛ при изменении статуса производить нужно.

Пересчет делается только тогда, когда стало известно, что статус налогового резидента или нерезидента на текущий календарный год определен окончательно (то есть уже не изменится).Обоснование:

Налоговым периодом по НДФЛ признается календарный год (с 1 января по 31 декабря).

Исчисление сумм НДФЛ по каждому работнику производится налоговыми агентами на дату фактического получения дохода (НК РФ, статья 226, пункт 3).

С начала года ставка НДФЛ определяется исходя из текущего статуса работника на дату получения дохода (при этом текущий статус резидент/нерезидент, определяется по 12 месяцам, предшествующим месяцу, в котором получен доход).

Окончательный налоговый статус физического лица, определяющий налогообложение его доходов, полученных за налоговый период (календарный год), уточняется с учетом периода нахождения в РФ в данном году (письмо Минфина России от 30.12.2014 № 03-04-06/68489).

Перерасчет НДФЛ следует делать, если в течение налогового периода работник приобрел (или потерял) статус налогового резидента и этот его статус больше не может измениться: то есть физическое лицо находится (или не находится) в Российской Федерации более 183 дней в текущем налоговом периоде. (Письмо Минфина России от 27.02.2018 N 03-04-06/12086).

-

Можно ли предоставить работнику стандартные вычеты за те месяцы в году, когда работник не получал доход?

Да, можно (при условии, что в последующих месяцах до окончания календарного года доход был).

Письмо Минфина России от 04.09.2017 N 03-04-06/56583:

«Если в отдельные месяцы налогового периода у налогоплательщика не было дохода, облагаемого налогом по ставке 13 процентов, стандартные налоговые вычеты предоставляются в последующих месяцах, в которых такой доход был получен, за каждый месяц налогового периода, включая те месяцы, в которых не было выплат дохода.»Письмо Минфина России от 30.10.2018 N 03-04-05/78020:

«Если же выплата дохода начиная с какого-либо месяца полностью прекращена и не возобновляется до окончания налогового периода, налоговая база после прекращения выплат налоговым агентом не определяется, и поэтому стандартный налоговый вычет по налогу на доходы физических лиц за указанные месяцы налогового периода налоговым агентом не предоставляется.»

Остались вопросы? Поможет статья:

Страховые взносы

Нормативный документ, который устанавливает порядок начисления страховых взносов: глава 34 Налогового Кодекса.

Плательщиками страховых взносов являются организации и ИП, производящие выплаты физическим лицам.

Виды взносов:

- на пенсионное страхование,

- взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ),

- взносы на медицинское страхование

❗❗❗Внимание❗❗❗ С 2023 года деление на виды взносов осталось, но для налогоплательщика оно не имеет никакого значения, так как начисление и уплата страховых взносов производится по единому тарифу, а распределение по фондам ИФНС производит самостоятельно.

Размер предельной базы на 2023 год — 1 917 000 руб. Этот размер подлежит ежегодной индексации.

* Есть также льготные тарифы для IT и некоторых других категорий (статья 427 НК РФ):

В частности, право на пониженные тарифы имеют IT-компании, резиденты Сколково, резиденты территорий опережающего социально-экономического развития (ТОСЭР), резиденты свободного порта Владивосток, участники свободной экономической зоны в Крыму и Севастополе, резиденты особой экономической зоны в Калининградской области, организации, которые зарегистрированы на Курильских островах и другие.

❗❗❗Важное примечание, будьте внимательны❗❗❗

Обратите внимание, чтобы не запутаться в тарифах, что есть тариф ☀️15%, а есть ☀️15,1% — это ❗❗❗РАЗНЫЕ❗❗❗ ТАРИФЫ, которые применяются в разных случаях.

1) ПРИ ПРЕВЫШЕНИИ ПРЕДЕЛЬНОЙ БАЗЫ.

Предельная база — это зарплата на одного работника в год нарастающим итогом, причем неважно, есть у работодателя льгота МСП или нет

Тариф составляет 30% в рамках единой предельной базы, 15,1% — сверх нее. Размер предельной базы на 2023 год (в год на одного работника) — 1 917 000 руб

2) ЛЬГОТА ДЛЯ МСП.

Тариф применяется при превышении МРОТ в месяц на каждого работника.

Субъекты МСП с выплат в пределах МРОТ, который составляет 16 242 (в месяц, на одного работника) начисляют взносы по ставке 30%, а свыше — 15%.

Критерии малых и средних предприятий

Критерии малых и средних предприятий определены в Федеральном законе № 209-ФЗ от 24.07.2007 «О развитии малого и среднего предпринимательства в РФ»:

- -среднесписочная численность для малого предприятия не более 100 человек, для среднего — не более 250 человек (209-ФЗ, статья 4, пункт 1.1., подпункт 2, абзацы а,б);

- -доход в год для малого предприятия не более 800 млн руб, для среднего — не более 2 млрд руб (Постановление 265 от 04.04.2016);

- -ограничения по структуре уставного капитала (одинаковые для малых и средних предприятий): доля организаций, не относящихся к субъектам малого предпринимательства, не должна превышать 49%, доля государственных компаний или некоммерческих организаций не должна превышать 25% (209-ФЗ, статья 4, пункт 1.1., подпункт 1, абзац а)

Реестр МСП и пониженные тарифы

Пониженные тарифы страховых взносов вправе применять субъекты МСП. Подтверждением этого права является нахождение в реестре МСП. С 1 числа месяца, в котором организация внесена в реестр, можно применять пониженные тарифы и, соответственно, с 1 числа месяца, в котором организация исключена из реестра, необходимо применять базовые тарифы. Об этом сказано в письме ФНС России от 29.04.2020 № БС-4-11/7300@. Ссылка на письмо на сайте ФНС.

Советую начать с проверки информации в реестре МСП, чтобы понимать, с какого числа организация включена в реестр, когда исключена: https://ofd.nalog.ru/index.html

Если организация исключена из реестра субъектов МСП (например, по причине несданной отчетности), то нужно сдать отчетность как можно скорее, и уже 10 числа СЛЕДУЮЩЕГО месяца ИФНС включит организацию в реестр, и можно будет снова применять пониженные тарифы.

Облагаемые и необлагаемые доходы

Облагаются страховыми взносами:

начисленная заработная плата,

отпускные.

Не облагаемые суммы

пособия по временной нетрудоспособности,

пособия по беременности и родам,

пособия по уходу за ребенком,

некоторые виды материальной помощи.

Пример расчета страховых взносов:

-

С введением ЕНП и ЕНС связаны изменения в сроках уплаты страховых взносов

С 2023 года все налоги нужно платить одной суммой и одной платежкой на единый налоговый счет до 28 числа каждого месяца. В составе такого платежа уплачиваются все налоги и страховые взносы.

Срок уплаты страховых взносов в бюджет:

До 28 числа каждого месяца, следующего за отчетнымПоскольку отчетность по страховым взносам подают в ИФНС ежеквартально, то при уплате страховых взносов за 1 и 2 месяц каждого квартала, нужно уведомлять ИФНС о сумме исчисленных страховых взносов до 25 числа путем подачи уведомления.

-

Изменены сроки сдачи расчета РСВ

Теперь расчет нужно сдавать не позднее 25 числа месяца, следующего за отчетным кварталом

Бухгалтерские проводки 2023

Для учета расчетов с бюджетом по страховым взносам с 2023 года в программе 1С Бухгалтерия используется счет:

69.09 Страховые взносы по единому тарифу

С 2023 года для учета оплаты страховых взносов в бюджет в рамках единого налогового платежа, а также для учета исполнения обязанности налогоплательщика по уплате страховых взносов используется счет:

68.90 Единый налоговый счет

(этот счет используется не только страховых взносов, а вообще для всех налогов!)

ПРОВОДКИ:

Начислены страховые взносы по единому тарифу (затраты отнесены в состав общехозяйственных расходов)::

Дебет 26 Кредит 69.09

Уплачен единый налоговый платеж:

Дебет 68.90 Кредит 51

Отражено исполнение обязанности по уплате страховых взносов:

Дебет 69.09 Кредит 68.90

-

Уплата страховых взносов производится в рамках единого налогового платежа

Срок уплаты: ежемесячно не позднее 28-го числа календарного месяца, следующего за календарным месяцем, за который начислены взносы.

-

Периодичность сдачи: ежеквартально,

Срок сдачи: не позднее 25 числа месяца, следующего за отчетным кварталом -

По налогам, авансовым платежам и взносам, которые платят до подачи декларации или расчета либо без них, нужно подать уведомление об исчисленных суммах. Срок — не позднее 25-го числа месяца уплаты (срок может сдвинуться из-за выходных). Это связано с введением единого налогового платежа и единого налогового счета.

Сроки подачи Уведомления о взносах:

• за январь 2023 г. — 27.02.2023

• февраль — 27.03.2023

• апрель — 25.05.2023

• май — 26.06.2023

• июль — 25.08.2023

• август — 25.09.2023

• октябрь — 27.11.2023

• ноябрь — 25.12.2023

Кроме этого,

В Социальный фонд России подаются:

сведения (документы), необходимые для назначения пособий по больничному, по беременности и родам, при рождении ребенка и по уходу за ним — срок: три рабочих дня со дня получения сведений

Взносы на травматизм

(взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний)

Кратко:

Взнос зависит от вида деятельности компании и может составлять от 0,2% до 8,5%.

Начисляется с доходов всех работников, включая иностранцев.

Предельного лимита нет.

Тарифы страховых взносов:

Взносы на страхование от несчастных случаев установлены Федеральным законом 125-ФЗ от 24.07.1998 «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

Страховые тарифы зависят от класса профессионального риска и могут составить от 0,2% до 8,5% в месяц.

Узнать класс профессионального риска по виду деятельности (ОКВЭД) можно здесь (Приказ Минтруда России от 30.12.2016 N 851н «Об утверждении Классификации видов экономической деятельности по классам профессионального риска»).

Узнать размер тарифа для класса профессионального риска можно здесь (Федеральный закон от 22.12.2005 N 179-ФЗ «О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2006 год», тарифы на 2007-2023 гг установлены этим же документом).

Подтверждение основного вида деятельности для организаций:

Организации ежегодно, не позднее 15 апреля, должны представить в Социальный фонд России (ранее в ФСС) подтверждение основного вида деятельности для установления страхового тарифа. Если организация не подаст подтверждение или подаст с опозданием, то Социальный фонд России (СФР) присваивает страховой тариф, соответствующий наибольшему классу профессионального риска из всех видов деятельности, которые заявлены в ЕГРЮЛ.

Вновь созданные организации освобождены от обязанности подтверждать основной вид деятельности на первый год работы. СФР присваивает им на этот период страховой тариф по основному виду деятельности, который был заявлен при регистрации.

Подтверждение основного вида деятельности для ИП:

ИП освобождены от обязанности подтверждать основной вид деятельности. СФР присваивает им страховой тариф по основному виду деятельности, который указан в ЕГРИП основным.

-

Проверить все свои виды деятельности можно здесь:

Сайт Федеральной налоговой службы. Сведения из единого государственного реестра юридических лиц и ИП (ЕГРЮЛ, ЕГРИП)

Облагаемые и необлагаемые доходы

Облагаются взносами на травматизм в общем порядке:

начисленная заработная плата,

отпускные.

Не облагаемые суммы:

суточные в пределах норматива,

пособия по беременности и родам,

пособия по уходу за ребенком,

пособие по временной нетрудоспособности.

Пример расчета страховых взносов на травматизм:

-

Уплата взносов производится по-прежнему отдельными платежками, по старым срокам в Социальный Фонд России (СФР)

С 2023 года все налоги нужно платить одной суммой и одной платежкой на единый налоговый счет до 28 числа каждого месяца. В составе такого платежа уплачиваются все налоги и страховые взносы, кроме одного исключения — это рассматриваемый нами в этом разделе взнос на травматизм! Его по-прежнему нужно платить отдельно, в Социальный фонд России.

Взносы на травматизм платите ежемесячно отдельной платежкой не позднее 15-го числа следующего месяца. -

Вместо 4-ФСС, СЗВ-ТД и СЗВ-СТАЖ теперь ЕФС-1

Из-за объединения ПФР и ФСС изменен набор отчетности. С 2023 года вместо 4-ФСС, СЗВ-ТД, СЗВ-СТАЖ нужно подавать отдельные разделы, которые входят в состав единой формы ЕФС-1.

❗❗❗Последний раз 4-ФСС нужно подать за 2022 год.

Бухгалтерские проводки 2023 (нет изменений относительно прошлых лет)

Для учета расчетов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний в программе 1С Бухгалтерия используется субсчет:

69.11

Начислен взнос на страхование от несчастных случаев на производстве и профессиональных заболеваний (затраты отнесены в состав общехозяйственных расходов):

Дебет 26 Кредит 69.11Оплата взноса:

Дебет 69.11 Кредит 51

-

Уплата взносов производится в Социальный Фонд России (СФР)

Срок уплаты: ежемесячно не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начислены взносы.

Отчетность в СФР

формы и сроки

-

Периодичность сдачи: ежеквартально,

не позднее 25 числа месяца, следующего за отчетным кварталом

❗Последний раз 4-ФСС нужно подать за 2022 год, до 25.01.23 -

Периодичность сдачи: ежегодно,

не позднее 25 января

❗Последний раз СЗВ-СТАЖ нужно подать за 2022 год, до 01.03.23

❗Впервые отчет нужно сдать 2023 год, до 25.01.24 -

Сдавать при приеме, увольнении, переводе и иных кадровых изменениях с 1 января 2023 г.

Сроки:

⚫при приеме на работу или увольнении — не позднее следующего рабочего дня после издания приказа;

⚫при заключении и прекращении договора ГПХ — не позднее следующего рабочего дня после заключения или прекращения договора;

⚫в случае иного кадрового мероприятия (перевод, переход на электронную трудовую книжку и т.п.) — не позднее 25-го числа следующего месяца. -

Срок сдачи: ежегодно,

до 15 апреля года, следующего за отчетным

Практикум «НАЛОГИ С ФОТ 2023»

на образовательной платформе Stepik

Набор практических заданий по теме «Налоги и страховые взносы с заработной платы 2023» на образовательной платформе Stepik.

Это практикум предназначен для тренировки и закрепления знаний. Ко всем заданиям есть подробные решения, расчеты, пояснения и ссылки на законы.

Посмотреть отзывы про практикум:

“

“Елена, спасибо за практикум! Хотела немного посмотреть, но в итоге, не заметила как затянуло). Были моменты, которые пришлось вспомнить. Интересные задания. Из-за невнимательности иногда приходилось считать снова). Спасибо, что стараетесь сложное сделать простым.»

“

“Здравствуйте, Елена! Отличный курс! Всё чётко разложено по полочкам! За внешней логичностью и легкостью восприятия скрывается огромная работа. Елена, благодарю за вложенный труд. Удачи во всех Ваших замыслах и творческих побед!»

“

“Елена, спасибо !Формат обучения захватывает от начала и конца. И действительно, вникнуть в суть вопроса, подумать и ответить с первого раза, придает уверенности и не толькоНу и конечно же, полученные знания применяю на своем рабочем месте. Спасибо за Ваш труд, энергию, любовь к профессии!»

— Марина, 20.01.2023, к видео на youtube

Понравилась статья?

Поделитесь в соцсетях:

Подпишитесь на обновления, чтобы первыми узнавать о публикации новых статей

Кадры – незаменимый ресурс для бизнеса. Без наёмных сотрудников очень трудно добиться реального успеха. Персонал может приниматься в штат или привлекаться на основании гражданско-правового договора. Естественно, что при этом возникает вопрос: «Сколько налогов платит работодатель за работника?»

Первоначальный ответ на это будет парадоксальным: в соответствии с действующим законодательством РФ работодатель не платит за работников никаких налогов. Однако он обязан выполнять обязанности налогового агента по НДФЛ и обеспечивать страхование своих работников и исполнителей. Предлагаем вместе разобраться в этой непростой теме.

Что такое НДФЛ

НДФЛ – это налог с доходов физических лиц. Платит его за свой счёт человек, который получил доход. В некоторых случаях, например, при продаже недвижимости и транспорта или при сдаче квартиры в аренду обязанность рассчитать и перечислить НДФЛ возлагается на само физическое лицо.

Но если речь идёт о доходах по трудовому или гражданско-правовому договору, то удержать и перечислить налог должен работодатель. В данном случае он является налоговым агентом, своего рода посредником между работником и бюджетом. Причём нарушение обязанности налогового агента наказывается так же строго, как и неуплата самого налога (штраф в размере 20% от неуплаченной суммы).

Работодатель должен выдать работнику зарплату за минусом удержанного налога, т.е. НДФЛ выплачивается не из средств организации или ИП. Этот нюанс надо обязательно учитывать при заключении договора с работником, чтобы избежать возможных споров. Ведь часто под размером заработной платы работник понимает ту сумму, которую он получит на руки. А работодатель имеет в виду размер должностного оклада до удержания НДФЛ.

Например, зарплата работницы склада составляет 30 000 рублей. Рассчитаем НДФЛ, который должен удержать работодатель: (30 000 * 13%) = 3 900 рублей. Значит, на руки работница получит только 26 100 рублей. А вот чтобы полученная ею сумма составляла 30 000 рублей, в договоре надо указать, что должностной оклад равен 34 483 рублей.

Стандартная ставка НДФЛ, который удерживается с выплат работнику, установлена в размере 13%. Если годовой доход превысит 5 млн рублей, то применяется ставка 15%.

Надо также учитывать, что налоговый резидент РФ имеет право на вычеты, то есть уменьшение налогооблагаемого дохода. Чаще всего работники применяют стандартный вычет на детей. Предположим, что у работницы из примера выше есть один несовершеннолетний ребенок, поэтому она имеет право на стандартный вычет в размере 1 400 рублей. Расчёт НДФЛ в этом случае производится так: (30 000 – 1 400) * 13%) = 3 718 рублей. Сумма на руки составляет 26 282 рублей, т.е. на 182 рубля больше, чем без применения стандартного вычета.

Кроме того, многие работники имеют право на социальные и имущественные вычеты, и там фигурируют намного более крупные суммы. Получить такие вычеты можно через ИФНС, или обратившись к своему работодателю. Если вычет заявлен через работодателя, то выплаченные работнику суммы не облагаются налогом на доходы, пока не будет достигнут определённый лимит. Вычеты носят заявительный характер, поэтому в каждом конкретном случае надо разбираться, есть ли у работника право на них, и как долго с его доходов не надо удерживать НДФЛ.

Страховые взносы за работников

В России действует система обязательного страхования физических лиц, основными участниками которой являются работники и их работодатели. Страховые взносы, в отличие от НДФЛ, уплачиваются за счёт страхователей. В 2023 году работодатели должны платить за пенсионное, медицинское и социальное (ВНиМ) страхование работников по единому тарифу 30%. Но если выплаты работнику превысят 1 917 000 рублей, то единый тариф снижается до 15,1%.

Из этого правила есть исключения: многие работодатели, в частности, субъекты МСП, с выплат выше МРОТ платят не 30%, а 15%. Кроме того, есть другие льготные категории, например, IT-компании.

Кроме единого тарифа работодатели по трудовым договорам платят за работников ещё один взнос — на страхование по травматизму и профессиональным заболеваниям. Здесь ставка взносов зависит от класса профессионального риска основного вида деятельности работодателя и составляет от 0,2% до 8,5%.

Если же сотрудник нанят по договору гражданско-правового характера, то за него в обязательном порядке надо перечислять взносы только по единому тарифу. Условие о социальном страховании и страховании от травматизма и профзаболеваний указывается в договоре ГПХ по желанию сторон. Подробнее о взносах за работников в 2023 году можно узнать из этой публикации.

Почему взносы за работников называют налогами

На самом деле, вопрос о том, какие налоги платит работодатель за работника, имеет под собой реальную подоплеку. Ведь когда-то вместо взносов работодатели платили за сотрудников именно налог, который назывался ЕСН.

Единый социальный налог применялся в России с 2001 по 2010 годы. Общий тариф ЕСН составлял 26% и делился следующим образом:

- в Пенсионный фонд — 20 %;

- в Фонд социального страхования — 3,2 %;

- в Федеральный фонд обязательного медицинского страхования — 0,8 %;

- в территориальные фонды обязательного медицинского страхования — 2 %.

Для ЕСН действовала регрессивная шкала, т.е. с ростом зарплаты работника снижалась ставка налога. Как видно, страховые взносы, по сравнению с ЕСН, взыскивают по более высоким ставкам, а вместо регрессивной шкалы применяют предельную базу начисления взносов.

Интересно, что после того, как администрирование страховых взносов передали Федеральной налоговой службе, снова заговорили о возможном возврате единого социального налога. Но в итоге, всё оставили, как есть – работодатель платит за своих работников не налоги, а взносы.

Итоги

- Формально работодатель вообще не платит налоги за работников, но за свой счёт перечисляет обязательные платежи в виде страховых взносов.