Минфин и МИД России предложили отказаться от налоговых соглашений с недружественными странами. Как инициатива о двойном налогообложении отразится на инвесторах и сколько придется платить, разбираемся с экспертами

Российских инвесторов могут обложить двойными налогами

Минфин и МИД России предложили президенту Владимиру Путину издать указ о приостановке действия соглашений об избежании двойного налогообложения со странами, которые ввели против России санкции.

СОИДН — соглашение об избежании двойного налогообложения. Оно позволяет инвесторам перезачитывать налоги, оплаченные в других странах, в полном или частичном объеме.

По общим правилам:

- юридические лица имеют право на зачет налогов, уплаченных за рубежом вне зависимости от наличия СОИДН, кроме дивидендов: зачет в отношении налогов с дивидендов можно сделать только в том случае, если это предусмотрено положениями СОИДН;

- физические лица имеют право на зачет уплаченного за рубежом налога, только если это предусмотрено положениями СОИДН.

В большинстве случаев доплачивать в России налог не требуется, если сумма удержанного налога в иностранном государстве перекрывает сумму налога к уплате в России. Если же за рубежом налог ниже, то в России инвестор доплачивал недостающую часть до 13–15%. Например, за границей ставка 8%, тогда в России надо доплатить 5% или 7% в зависимости от ставки российского налогообложения. Однако по ряду стран соглашения об избежании двойного налогообложения содержали отдельные указания, какая конкретно сумма налога может пойти в зачет.

Последний раз Минфин России обновлял список международных договоров об избежании двойного налогообложения между Российской Федерацией и другими государствами 10 января 2023 года. В нем значится 84 страны.

Однако, например, соглашение с Нидерландами с 1 января 2022 года прекратило свое действие. Инвесторы, получившие в 2022 году дивиденды компаний, зарегистрированных в Нидерландах, уже должны платить налоги на

дивиденды

дважды: 15% от дохода в Нидерландах и 13% от того же дохода в российский бюджет.

С 1 января 2023 года прекращено действие СОИДН между Россией и Украиной.

С 26 сентября 2022 года приостановлено действие соглашения между Россией и Латвией. Со своей стороны Латвия в одностороннем порядке 16 мая 2022 года приостановила действие СОИДН. Ставка налога в Латвии на доходы с капитала (проценты, прирост с капитала, дивиденды, если за распределенную прибыль не уплачен подоходный налог с предприятия) — 20%.

С какого момента начнут начислять двойные налоги

«В случае поддержки предложения Минфина России и МИД России применение пониженных ставок налога у источника (освобождений от уплаты налога) в отношении доходов, на которые распространяется действие соглашений об избежании двойного налогообложения, будет приостановлено с момента издания соответствующего указа», — сообщили в пресс-службе Минфина.

«РБК

Инвестиции

» спросили экспертов, как российские налоговые органы будут расценивать приостановку действия СОИДН и с какого момента инвесторам придется платить двойной налог.

Партнер департамента налогов и права компании ДРТ Наталья Кузнецова отметила, что на данный момент не вполне понятно, как налоговые органы будут трактовать приостановление СОИДН, так как при приостановлении СОИДН оно не считается расторгнутым, прекращенным или несуществующим.

«Однако при самом плохом сценарии все положения российского Налогового кодекса, которые так или иначе опираются на наличие СОИДН или присутствие в нем неких норм (например, как про зачет), применяться не будут. Соответственно, в случае приостановления СОИДН механизм зачета может быть недоступен с момента приостановления», — полагает Наталья Кузнецова.

Как пояснила автор блога «ФинОснова» и совладелец налогового проекта ndfl.guru Александра Янковская, особенности расторжения соглашений об избежании двойного налогообложения нужно смотреть в каждом конкретном случае отдельно по той стране, по которой будет запущена процедура.

Александра Янковская рассказала об особенностях СОИДН между США и Россией

Договор между Россией и США об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал от 17 июня 1992 года регулирует обширный перечень сфер, в том числе дивиденды, доходы от авторских прав и лицензий и другие виды доходов.

Согласно ст. 28 соглашения, настоящий договор остается в силе до тех пор, пока его действие не будет прекращено договаривающимся государством. Каждое договаривающееся государство может прекратить действие договора в любое время по истечении пяти лет со дня вступления договора в силу путем передачи по дипломатическим каналам по меньшей мере за шесть месяцев письменного уведомления. В таком случае договор прекращает действие:

a) в отношении налогов, взимаемых у источника, — к суммам, выплаченным или начисленным 1 января или после 1 января, следующего за датой истечения шестимесячного периода;

б) в отношении других налогов — к налогооблагаемым периодам начиная с 1 января или после 1 января, следующего за датой истечения шестимесячного периода.

Александра Янковская обратила внимание на важную тонкость: «В инициативе Минфина и МИДа идет речь о приостановке соглашения, но в соглашении 1992 года такой нормы нет. Возможно только прекращение его действия».

Сколько налогов придется платить по двойной ставке

Для резидентов России в настоящий момент ставка НДФЛ составляет 13% или 15%. Если инвестор получает доход от зарубежных акций или облигаций, то с него удерживают налоги по ставке, предусмотренной в стране эмитента, и выплачивают сумму, уже «очищенную» от налога. «Если ставка в стране

эмитента

превышает 13% или 15%, в России налог не уплачивается, но декларация по форме 3-НДФЛ предоставляется в любом случае. Если ставка ниже, чем в России, то разница между ставками начисляется, отражается в декларации и уплачивается в российский бюджет», — рассказала соучредитель консалтинговой компании «ТаксМейт» Валерия Назаренко.

Если ряд СОИДН с отдельными государствами будет отменен, то российские граждане, как резиденты, так и нерезиденты, заплатят за один и тот же доход двойной налог — в стране эмитента бумаг и в России, подтвердила Назаренко.

Налоговый резидент — это физическое лицо, фактически находившееся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Гражданство значения не имеет, то есть российский гражданин может не являться налоговым резидентом, если более полугода находился за пределами страны, а иностранец будет считаться налоговым резидентом, если находился на территории России не менее 183 дней.

Как будет уплачиваться двойной налог по доходам, полученным по американским ценным бумагам

Фото: Shutterstock

При действующем на текущий момент соглашении об избежании двойного налогообложения с США и с подписанной справкой формы W8-BEN с российского инвестора удерживают в США налог по дивидендам в размере 10%, а в России доплачивается только 3–5%. Если справка W8-BEN не подписана, то в США удерживают налог в размере 30%, но в России тогда налог нулевой, поскольку сумма удержанного налога в США перекрывает сумму налога к уплате в России.

При прекращении действия СОИДН инвестор будет платить 30% в США и 13–15% в России, то есть совокупный налог по дивидендам с американских

ценных бумаг

составит 43–45%.

В иных странах дополнительные справки не требовались. Налогообложение на дивиденды происходило по ставке той страны, где зарегистрирован эмитент, а Федеральная налоговая служба России (ФНС) делала перезачет на основании соглашения об избежании двойного налогообложения с ней.

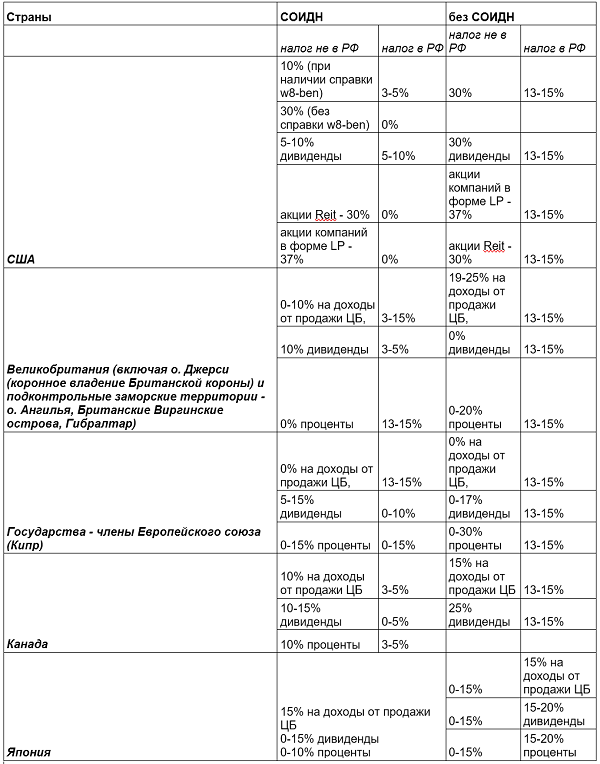

Валерия Назаренко специально для «РБК Инвестиций» составила таблицу, где показано, какие будут размеры налогов в случае отмены СОИДН с США, Великобританией, Кипром, Канадой и Японией.

Фото: Консалтинговая компания «ТаксМейт» специально для «РБК Инвестиции»

В прошлом году после нарушения «моста» между Национальным расчетным депозитарием и европейскими депозитариями российские инвесторы перестали получать дивиденды по иностранным бумагам. В конце мая СПБ

Биржа

была вынуждена заблокировать часть акций, которые обращались на ее платформе и находились в контуре санкционного НРД. Активы инвесторов, торговавших на бирже, разделились на обособленные (учтены у брокера на неторговом счете) и необособленные (с ними можно свободно совершать сделки).

В ноябре 2022 года биржа возобновила выплаты дивидендов по акциям эмитентов США, но только по тем, операции с которыми не были ограничены — необособленным. СПБ Биржа уже выплатила дивиденды по ценным бумагам эмитентов США по корпоративным действиям, состоявшимся после 1 июня 2022 года. Сейчас СПБ Биржа выплачивает дивиденды по ценным бумагам, по которым корпоративные действия прошли до 1 июня 2022 года, рассказали «РБК Инвестициям» в пресс-службе торговой площадки.

Придется ли платить двойные налоги на дивиденды российских компаний

В теории доходы по ценным бумагам российских компаний, которые листингованы как иностранные, при отмене СОИДН будут облагаться двойным налогом.

Список российских компаний, листингованных как иностранные:

- «Яндекс»;

- «Полиметалл»;

- Ozon;

- HeadHunter;

- Softline (уже нет российского бизнеса);

- ЕМЦ;

- «Мать и Дитя»;

- Globaltrans;

- VK;

- «Русагро»;

- «Эталон»;

- Cian;

- ГМС;

- VEON;

- Евраз (не торгуется в России);

- TCS Group;

- Fix Price;

- О’КЕЙ;

- QIWI;

- Х5;

- Global Ports (не торгуется в России).

Из перечисленных компаний дивиденды в 2022 году выплачивала только «Мать и Дитя», отметил директор аналитического департамента инвестиционного банка «Синара» Кирилл Таченников.

Аналитики ФГ «Финам» считают, что в горнодобывающем секторе ситуация с отменой СОИДН могла бы затронуть Polymetal International plc, имеющую первичный листинг на LSE и регистрацию на острове Джерси в юрисдикции Великобритании. «Однако компания приостановила выплату дивидендов еще в прошлом году и сейчас рассматривает возможность редомициляции в дружественную юрисдикцию. В приоритете — Казахстан, где у «Полиметалла» имеются добывающие активы и

листинг

на бирже международного финансового центра. До смены юрисдикции компания вряд ли вернется к выплате дивидендов, а после смены на нее уже не повлияет решение об отмене СОИДН, так как Казахстан не просто является дружественным, но и входит вместе с Россией в Евразийский экономический союз (ЕАЭС)», — говорят аналитики.

Почти все представители российского IT-сектора имеют первичный листинг за рубежом — это компании Cian, HeadHunter, Ozon, VK, Yandex. «Но никто из них, за исключением HeadHunter, не платил дивиденды, а HeadHunter последние выплаты осуществила в январе 2022 года, еще до начала СВО», — напомнили в «Финаме».

Как отметили эксперты «Финама», нидерландская компания Yandex N.V. и VK Company Limited, зарегистрированная на Британских Виргинских островах, ведут основную деятельность в России и находятся в процессе редомициляции. В случае «Яндекса» возможно также разделение активов. Поскольку обе компании не платили дивиденды, то и вопрос об уплате налогов с них не стоит. Свои

облигации

обе компании выкупили либо конвертировали в акции в прошлом году, так что сейчас решения об их продаже тоже принимать не придется, рассказали эксперты.

В финансовом секторе инициатива может затронуть TCS Group, материнскую структуру банка «Тинькофф». Однако TCS Group еще в 2021 году приостановила выплату дивидендов и пока возвращаться к выплатам не планирует. Новые владельцы намекали, что изучают вопрос о редомициляции в Россию, однако какой-то конкретики пока нет, добавили аналитики «Финама».

На текущий момент выплаты в пользу акционеров для перечисленных выше компаний затруднены из-за иностранной регистрации бизнеса и невозможности перечислять средства нерезидентам.

«Мы не ожидаем, что отмена соглашений об избежании двойного налогообложения окажет какой-либо эффект на котировки компаний и на акционеров», — подчеркивают аналитики ФГ «Финам».

Как оценить портфель на наличие в нем иностранных ценных бумаг, которые могут подпасть под двойное налогообложение:

- проверить налоговое резидентство эмитентов, ценные бумаги которых есть в вашем портфеле, можно по ISIN-коду на сайте Организации международных идентификационных номеров ценных бумаг или по справочнику иностранных финансовых инструментов, составленному НРД;

- проверить ставку налога по дивидендам можно на платформе Deloitte International Tax Source (DITS), которая содержит налоговые ставки и информацию по 68 юрисдикциям по всему миру (просмотр сайта возможен с включенным VPN).

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Процедура включения ценной бумаги в список торгуемых на бирже активов.

Налоги по операциям с американскими акциями: в каких случаях платить

Важно! В 2022 году при работе с иностранными активами учитывайте санкционные риски. Отслеживайте информацию бирж и брокеров. Уже объявлено о возможных приостановках в торгах акциями иностранных эмитентов. Гарантии, что не будет более радикальных мер и негативных последствий, никто сейчас дать не может.

Налоги с иностранных акций следует платить, если вы:

- покупали и продавали бумаги;

- получали дивиденды.

Как платить налоги с дивидендов иностранных акций, мы расскажем ниже, а начнем с торговли ЦБ.

В первую очередь на налогообложение иностранных акций влияют степень активности на рынке и временной горизонт инвестиций. Ведь можно зарабатывать спекуляциями (купил-продал), а можно ждать прироста капитала на долгом горизонте (кто-то успешно совмещает и тот и другой вариант). Это ключевой момент, который и определяет, как платить налоги с иностранных акций: платим только когда с ними расстались. Налога на прирост капитала в нашей стране нет. А значит, до тех пор, пока вы держите ЦБ у себя, НДФЛ не возникает. Даже если актив выбран удачно и хорошо растет в цене. Иными словами, покупка иностранных акций налоги платить не требует, только их продажа.

Теперь, когда мы выяснили, у кого возникает обязанность уплаты налога на акции иностранных компаний, расскажем, как его посчитать за 2021 год и перечислить. По налогу за 2022 год в целом принцип будет тот же. Здесь изменения могут возникнуть не в части налогообложения, а в части самого порядка/процесса инвестирования в иностранные активы и торговли ими.

Рекомендуем также нашу статью «Покупка валюты на бирже физическим лицом — налогообложение».

Налогообложение при покупке иностранных акций: расчет НДФЛ

Налог с продажи иностранных акций физическим лицом считают по каждой сделке отдельно.

Налоговая база = Доходы – Расходы.

Расходы определяются по методу ФИФО: первый пришел, первый ушел. Это важно, если вы заходите в позицию не разом, а набираете ее частями.

Прочитать о методе ФИФО и посмотреть, как он применяется на примере, вы можете в этой статье. В ней описан порядок, предусмотренный для бухучета запасов, но понять сам принцип ФИФО материал поможет.

Очень подробные разъяснения о том, как воспользоваться вычетом расходов при продаже ЦБ, дали эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

При подсчете налога прибыли и убытки от отдельных операций сальдируются.

Например, по одной сделке у вас прибыль 106 888 рублей, а по другой убыток 66 444 руб. Налоговая база будет равна 40 444 рублей (106 888–66 444), а НДФЛ к уплате 5 258 рублей (40 444 х 13%).

Внутри одного года убытки в счет прибылей вам зачтет брокер. Налог он рассчитает с чистого финрезультата. Убытки, полученные по итогу года (ряду лет), переносить на следующие периоды брокер не будет. Уменьшать базу по НДФЛ текущего года на убытки прошлых лет вам придется самостоятельно. Для этого потребуется подать налоговую декларацию.

Есть также льгота на долгосрочное (более 3 лет) владение акциями, о которой вы можете прочесть здесь.

Ставка НДФЛ:

|

Общая |

13% |

|

С дохода свыше 5 млн руб. |

15% |

|

Для нерезидентов РФ |

30% |

Посчитать и перечислить НДФЛ с продажи иностранных ЦБ в бюджет должен:

- Налоговый агент, если у вас наш брокер: он делает все расчеты, подает соответствующие сведения в налоговую и предпринимает необходимые действия по удержанию НДФЛ у клиента и перечислению налога в бюджет, либо сообщает налоговикам, что не смог удержать налог полностью, либо в части.

- Налогоплательщик, если он работает через заграничного брокера. Подробнее см. здесь.

Валютная переоценка: как она влияет на сумму налога

Расчеты за иностранные акции ведутся в долларах, евро или иной валюте, а налоговую базу по НДФЛ мы оцениваем в рублях (доходы пересчитываем по курсу ЦБ РФ на дату продажи, расходы — на дату покупки). Из-за этого возникает валютная переоценка, влияющая на величину НДФЛ.

Важно! По иностранным акциям на Московской бирже налог рассчитывается без валютной переоценки, поскольку расчеты за них сразу идут в рублях.

Проще всего влияние валютной переоценки на налоги можно объяснить на примерах. Так мы и поступим. Будем рассматривать сделку по купле-продажи 100 акций условной компании Y в разрезе четырех возможных на рынке сценариев.

|

Сценарий |

Цена покупки, $ |

Цена продажи, $ |

Курс на дату покупки, руб. за $ |

Курс на дату продажи, руб. за $ |

Финансовый результат в валюте, в рублях |

НДФЛ, руб. |

|

Акция растет, доллар растет |

70 |

80 |

75 |

76 |

прибыль 1 000$ (100 шт. х 80$ – 100 шт. х 70$) и прибыль 83 000 руб. (100 шт. х 80$ х 76 руб. – 100 шт. х 70$ х 75) |

10 790 |

|

Акция растет, доллар снижается |

70 |

80 |

81 |

69 |

прибыль 1 000$ (100 шт. х 80$ – 100 шт. х 70$) но убыток 15 000 руб. (100 шт. х 80$ х 69 руб. – 100 шт. х 70$ х 81 руб.) |

Нет |

|

Акция снижается, доллар снижается |

70 |

60 |

77 |

75 |

убыток 1 000 $ (100 шт. х 60$ – 100 шт. х 70$) и убыток 89 000 руб. (100 шт. х 60$ х 75 руб. – 100 шт. х 70 х 77 руб.) |

Нет |

|

Акция снижается, доллар растет |

70 |

60 |

65 |

81 |

убыток 1 000 $ (100 шт. х 60$ – 100 шт. х 70$) и прибыль 31 000 руб. (100 шт. х 60$ х 81 руб. – 100 шт. х 70$ х 65) |

4 030 |

Вот такая она, валютная переоценка.

Налоги на дивиденды по американским акциям

В настоящее время налоги с дивидендов по акциям иностранных компаний платит не брокер, а сам налогоплательщик.

Сейчас российские брокеры не являются налоговыми агентами по дивидендам иностранных эмитентов. Однако в СМИ проходила информация о том, что разрабатываются поправки в НК РФ, которые должны наделить их такими обязанностями, что упросит жизнь инвесторам.

Сначала налог с дивидендов удерживается в США по ставке:

- 10%, если вы подписывали у брокера форму W-8BEN;

- 30% — если не подписывали.

Исключения — ЦБ фондов недвижимости (REIT), а также предприятий в форме LIMITEDPARTNERSHIP (LP). Даже при подписанной форме W-8BEN ставки по ним 30% и 37% соответственно. Это особенность налогообложения США.

Некоторые инвесторы считают, что не подписав W-8BEN и позволив эмитенту забирать 30% налога, они избавят себя от общения с российской налоговой. Это не так. Независимо от того, подписана она или нет, по дивидендам нужно подавать 3-НДФЛ. А значит, смысла отказываться от подписания документа нет.

Важно! С 24 февраля 2022 года США приостановили обмен с РФ налоговой информацией. Однако само соглашение об избежании двойного налогообложения не денонсировано и продолжает действовать. Поэтому появившаяся в этой связи в СМИ информация о том, что формы W-8BEN аннулируются и взимать налог теперь будут дважды: американский эмитент и российский бюджет, неверна. Пока с налогом по дивидендам США всё по-старому.

Если эмитент удержал налог по ставке 30%, декларацией все и закончится, без доплат. Если по 10% — придется доплатить в россбюджет разницу между их и нашим НДФЛ (то есть 3%, либо 5% с суммы свыше 5 млн руб. с 2021 года). Зачесть американские удержания в счет российского НДФЛ можно в силу наличия между нашими странами Договора об избежании двойного налогообложения (подписан от 17.06.1992).

Подтверждением уплаты налога в США для налоговиков послужат:

- отчет брокера;

- форма 1042-s, которую нужно получить у него же (документ — на английском, уточните в налоговой, нужен ли ей построчный перевод).

Налоги при инвестировании в европейские бумаги и депозитарные расписки

Подход к налогообложению акций европейских компаний аналогичен работе с акциями США.

Если брокер иностранный, самостоятельно считаем весь НДФЛ и отчитываемся по нему.

Российский брокер является налоговым агентом по доходам от купли-продажи ЦБ, он сам рассчитает налог, удержит и перечислит его в бюджет, подаст в налоговую сведения.

Налог с дивидендов сначала удержит эмитент — по ставке, действующей в его стране. Дальше налогоплательщик сам выясняет:

- из какой страны эмитент;

Вам в помощь сайт Национального расчетного депозитария.

- есть ли с этой страной соглашение об избежании двойного налогообложения;

Это легко сделать на сайте ФНС по ссылке.

- по какой ставке эмитент удержал налог с дивидендов.

Здесь поможет сайт https://dits.deloitte.com/.

А дальше так:

- соглашение есть и ставка эмитента ниже 13% (15%) — декларируем дивиденд и доплачиваем в России разницу;

- соглашение есть и ставка эмитента выше российской — только декларируем дивиденд, доплата не нужна;

- соглашения нет — сдаем декларацию и дополнительно к иностранному налогу платим НДФЛ 13% (15%) в казну РФ.

С депозитарными расписками схема такая же. Но здесь нужно учитывать, что расписка — это не всегда 1 акция. Она может соответствовать нескольким акциям (1 ДР = 5 или 10 акций) и даже долям акции (1 ДР = 0,1 акции). Узнать состав ДР, а также сумму дивидендов можно на сайте эмитента в разделе для инвесторов.

Обратите внимание! На 20.04.2022 торги акциями, номинированными в евро, у российских брокеров приостановлены из-за заморозки операций между НРД и европейскими депозитариями Euroclear и Clearstream, которые являются верхнеуровневыми депозитариями по иностранным бумагам. Информации о времени возобновления торгов нет.

Как выгоднее покупать иностранные бумаги: в России или за рубежом

Разница, если покупать иностранные акции в России или за рубежом, безусловно, есть. Но для начала уточним, что считать покупкой акций в России, а что за границей.

Российские инвесторы могут покупать иностранные акции как через наших брокеров, так и через некоторых иностранных. Через брокера РФ иностранные акции можно приобрести:

- на Санкт-Петербургской бирже — номинированные в валюте;

Внмание, риски! По сообщению Санкт-Петербургской биржи от 19.04.2022, возможны случаи приостановок торгов ценными бумагами иностранных эмитентов. Предстоящие приостановки торгов будут осуществляться по решению Банка России на основании расчетных биржевых показателей, получаемых Банком России от Биржи. Информация о предстоящей приостановке торгов будет размещена за 15 минут до указанной приостановки на сайте Биржи.

- Московской бирже — номинированные в рублях;

- иностранных биржах (например, Nasdaq, NYSE) — естественно, в валюте и только при определенных условиях (доступно только квалифицированным инвесторам).

Как видим, первые два способа можно назвать покупкой в России, а последний — за рубежом.

Но для налогообложения это не важно. Важно, что брокер — российский. Он является налоговым агентом. А значит, инвестору придется разбираться только с НДФЛ по дивидендам. Налогами с купли-продажи будет заниматься брокер.

Иностранный же брокер, как мы неоднократно говорили выше, налоговым агентом не является. Поэтому все налоговые обязанности лягут на инвестора. В этом вся разница для налогообложения.

Есть и неналоговые моменты в работе с зарубежными брокерами, как преимущества, так и недостатки. Из плюсов:

- более разнообразный ассортимент инструментов для торговли и более простой доступ к ним — в РФ для неквалифицированных инвесторов покупка достаточно большого количества инструментов запрещена, у зарубежных брокеров некоторые ограничения тоже есть, но они не такие широкие;

- страхование клиентских депозитов на достаточно крупные суммы — у брокеров РФ страховки нет.

А минус у всех на слуху — это страновой риск, связанный с политикой. Некоторые из работавших с клиентами РФ иноброкеры уже отказали им в обслуживании и попросили продать активы, вывести деньги и закрыть счета. Гарантий, что этого не сделают остальные, никто не даст. К тому же сейчас из-за санкций, наложенных на некоторые банки, и валютных ограничений внутри РФ затруднен (а в некоторых случаях невозможен) перевод средств на зарубежный брокерский счет и обратно.

НДФЛ при покупке акций иностранных компаний на ИИС

ИИС — особый тип брокерского счета, который дает его владельцу налоговые преимущества в виде права на инвестиционный налоговый вычет.

Подробно о разновидностях инвестиционного вычета по НДФЛ и о том, как его получить, читайте в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Иностранные акции также могут быть доступны для покупки на ИИС (те, которые торгуются на Санкт-Петербургской и Московской биржах). Однако не у всех брокеров — уточняйте это до того, как откроете счет.

Налогообложение иностранных акций на ИИС зависит от типа вычета, который вы по нему применяете. Вы вправе либо:

- Получить возврат НДФЛ на внесенные на счет средства и при этом заплатить налог с купли-продажи акций. Расчет налога с положительного финрезультата от торговли происходит в обычном порядке, за тем лишь исключением, что брокер исчислит его по истечении 3 лет при закрытии ИИС (тип вычета А);

- По истечении 3 лет получить освобождение от НДФЛ всего дохода от купли-продажи акций, включая иностранные, с учетом валютной переоценки.

НДФЛ с дивидендов по иностранным акциям на ИИС уплачивается по общим правилам. Даже для типа Б освобождение от налога к дивидендам в настоящее время не применяется.

Декларация и срок уплаты НДФЛ с иностранных акций

Декларировать нужно следующие доходы по иностранным акциям:

- дивиденды — независимо от того, у какого брокера вы обслуживаетесь: российского или заграничного;

- от купли-продажи акций — при торговле через иностранного брокера, российский отчитается за это сам.

Заполнить декларацию при продаже акций вам помогут рекомендации экспертов КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

К декларации обязательно прикрепите:

- отчет брокера;

- форму 1042-s по дивидендам.

Рекомендуем также прилагать сам расчет НДФЛ в разрезе всех закрытых в отчетном году позиций. Удобно делать его в формате Excel. Форма и набор показателей — произвольные. Главное, чтобы налоговикам был понятен перевод доходов и расходов в рубли, виден финрезультат (по каждой сделке и совокупный), а исчисленный налог совпадал с заявленным в декларации. Но имейте в виду, что прикрепить файл в формате xlxs к декларации при отправке ее через личный кабинет на сайте ФНС не получится, нужно делать скриншоты.

Поскольку в данном случае подача декларации — ваша обязанность, успеть отправить ее нужно до 30 апреля года, следующего за отчетным. В 2022 году это выходной, поэтому срок сдачи отчета сдвигается на 4 мая.

Срок уплаты налога, который вы декларируете самостоятельно, — не позднее 15 июля.

По операциям, где брокер — налоговый агент, удержание и перечисление НДФЛ в бюджет производит он в следующем порядке:

- Если в течение года вы выводите деньги с брокерского счета, брокер удерживает НДФЛ с каждой снимаемой вами суммы (лимит на удержание — до 50% от выводимых средств).

- Если в течение года деньги не выводились, снимать налог брокер начнет в последних числах декабря и продолжит это делать до конца января следующего года (пока не удержит весь начисленный НДФЛ). Это если в данный период у вас на счете будут рубли. Если рублей на уплату налога не хватит или их не будет вовсе, о невозможности удержать налог брокер сообщит в ИФНС, а она предъявит вам налог налоговым уведомлением.

Штрафы для инвестора в иностранные ЦБ

За нарушения с налогами инвесторов в иностранные ЦБ могут оштрафовать:

- за неподанную 3-НДФЛ — штраф 5% от налога за каждый месяц просрочки, но не более 30% и не менее 1 000 руб. (ст. 119 НК РФ);

- за неуплату НДФЛ — штраф 20% (до 40% при наличии умысла) от незадекларированной и неуплаченной суммы налога (ст. 122 НК РФ).

Важно! Если подать декларацию, штрафа за неуплату налога не будет, только пени в размере 1/300 от ставки рефинансирования ЦБ РФ за каждый день просрочки.

Есть и административная ответственность по ст. 15.25 КоАП РФ за нарушения с уведомлением об открытии (закрытии) зарубежного брокерского счета и отчетом о движении денежных средств.

Итоги

Налоги с иностранных акций платят:

- при купле-продаже бумаг;

- при получении дивидендов.

В первом случае это делает брокер — налоговый агент, и только если он таковым не является — сам налогоплательщик. Налог с дивидендов — пока полностью зона ответственности инвестора. Все основные правила мы описали в нашей статье.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

В 2022 году многие открыли за границей банковские счета, вклады или брокерские счета. Их владельцы должны уведомить об этом российскую налоговую службу и отчитаться перед ней об оборотах по счетам. Но это еще не все. Доходы от операций по ценным бумагам, полученные дивиденды и проценты по вкладам за 2022 год нужно задекларировать и в некоторых случаях уплатить налог. Попросили юриста и финансового советника Викторию Шергину рассказать, как это сделать

Чтобы понять, распространяются ли на вас эти обязанности, нужно для начала определить свой налоговый статус. Если по итогам 2022 года вы провели в России меньше 183 дней, то вы налоговый нерезидент РФ. Это значит, что с доходов от иностранных источников вы ничего не должны российскому бюджету. Но, возможно, должны той стране, резидентом которой являетесь.

Те, кто находился в России 183 дня и больше (день выезда и въезда в РФ засчитываются в срок пребывания в России), считаются налоговыми резидентами РФ независимо от своего гражданства. Резиденты обязаны платить здесь НДФЛ как с доходов, которые были получены от российских источников, так и от зарубежных.

Резиденты РФ платят налоги с доходов в другой стране, нерезиденты не платят в России налоги с доходов от иностранных источников.

Ставка НДФЛ для резидентов составляет 13% или 15% в зависимости от суммы годового дохода.

Ниже разберем, кто, как и сколько налогов должен платить по доходам, полученным по иностранным счетам и вкладам.

Налог на прибыль по операциям с ценными бумагами

Иностранные брокеры, в отличие от российских, не выступают налоговыми агентами в РФ. Поэтому с доходов по зарубежному брокерскому счету инвестору нужно самому рассчитать налог, заполнить декларацию 3-НДФЛ и подать ее в налоговую инспекцию не позднее 2 мая 2023 года (обычная дата подачи декларации — 30 апреля, но в этом году она приходится на выходной, поэтому перенесена на ближайший рабочий день). Оплатить сам налог необходимо до 17 июля 2023 года.

Подавать декларацию 3-НДФЛ нужно, если вы:

- Получили прибыль от сделок с ценными бумагами по зарубежному счету;

- Получили убыток по операциям с ценными бумагами по зарубежному счету;

- Получили дивиденды на зарубежный брокерский счет.

При заполнении декларации 3-НДФЛ нужно будет указать сумму дохода в валюте и дату его получения. Доходы можно уменьшить на сумму затрат, поэтому также понадобятся сведения о сумме всех расходов в валюте и датах, когда они были получены. В расходы можно включить как стоимость ваших ценных бумаг на момент приобретения, так и все сопутствующие комиссии — от комиссии брокера до депозитарных комиссий и комиссий за неактивность, если они взимались.

Как еще можно уменьшить налог с дохода от сделок с ценными бумагами у иностранного брокера:

- прибыль, полученную в рамках календарного года по операциям с ценными бумагами и производными финансовыми инструментами (ПФИ) у зарубежного брокера, можно уменьшить на сумму убытка, полученного за тот же период у российского брокера. И наоборот. Такой «зачет» результатов производится в декларации 3-НДФЛ после ввода данных об операциях с ценными бумагами и ПФИ у российского и иностранного брокера;

- также можно уменьшить полученную прибыль на сумму убытка по ценным бумагам прошлых лет. Нужно помнить, что убыток прошлых лет по ценным бумагам уменьшает прибыль текущего года только по ценным бумагам. А убыток по производным инструментам — только прибыль текущего года по ПФИ. Зачесть их между собой нельзя. При этом не важно, где получены прибыль и убыток — по российским или иностранным счетам;

- если вы на зарубежном счете владеете ценными бумагами, которые обращаются на российских биржах, то к ним можно применить льготу трехлетнего владения (ЛДВ).

Например, вы купили ETF на S&P 500 от Vanguard через Interactive Brokers на бирже Нью-Йорка. Тот же ETF торгуется на Санкт-Петербургской бирже, значит, если вы продадите эту ценную бумагу спустя три года владения, сможете применить ЛДВ.

Список ценных бумаг, торгующихся на СПБ Бирже, можно посмотреть тут.

Декларирование — это кропотливая работа, которая потребует много времени, особенно если сделок было много. Чтобы ее облегчить, можно воспользоваться специальными сервисами или помощью налогового консультанта.

Прежде чем приступать к заполнению, запросите в службе поддержки брокера отчет о прибыли и убытках (Income Statement). Также понадобятся выписки по счетам (Account Statements), отчет о приросте капитала (Statement of Realized Capital Gains and Losses). Чаще всего эти документы доступны в личном кабинете на сайте брокера.

Если по операциям с ценными бумагами у зарубежного брокера был получен убыток, декларацию все равно придется подать. Если же в течение календарного года вы лишь покупали ценные бумаги и не продавали их (не фиксировали прибыль или убыток), то подавать декларацию не нужно. Однако проверьте, не получали ли вы дивиденды, поскольку каждое поступление дивидендов за налоговый период нужно задекларировать и рассчитать налог. Об этом дальше.

Налог с дивидендов

Налог с дивидендов нужно платить не только в стране, где зарегистрирован эмитент бумаги, но и в России. При этом есть большой список стран, с которыми РФ заключила соглашения об избежании двойного налогообложения (его можно посмотреть здесь). Это позволяет зачесть налог, который был удержан в другой стране, в счет налога, который подлежит уплате в РФ.

Например, между Россией и США такое соглашение есть. Если вы подписали форму W-8BEN, то по дивидендам от американских акций с вас в США удержат налог по ставке 10%. В России останется доплатить только разницу между 13% и 10%, то есть всего 3% (или между 15% и 10%, тогда 5%).

Если же инвестор не подписал форму W-8BEN, то в США с него удержат 30%. В России тогда ничего платить не нужно (30% больше 13% и 15%), но подать декларацию все равно придется. И вернуть переплату не получится.

Форма W-8BEN не распространяется на дивиденды по фондам недвижимости REIT и по акциям компаний, зарегистрированным по форме партнерства с ограниченной ответственностью (Limited Partnership). Действует форма W-8BEN только в отношении ценных бумаг, выпущенных в США.

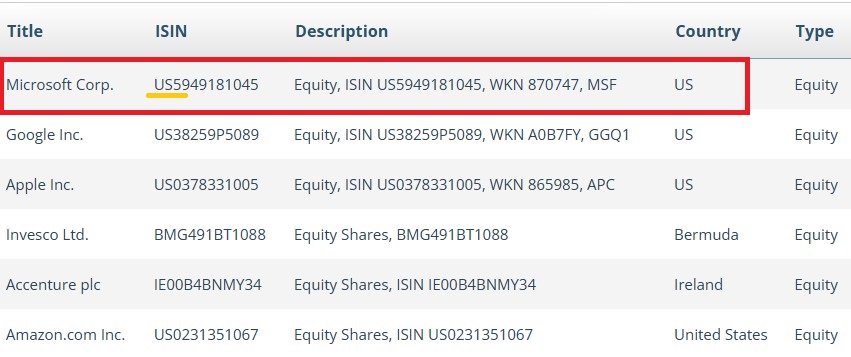

Узнать страну регистрации компании можно по ISIN-коду, где первые две буквы обозначают код государства. Например, у российских бумаг это RU, у американских — US, а если эмитент зарегистрирован в Нидерландах, то NL. Узнать ISIN-код можно через любой поисковый сайт, указав в строке поиска название компании и слово «ISIN». Также он указывается в отчете брокера.

Вот так, например, выглядит ISIN-код акций компании Microsoft на сайте isin.org

Если же между странами нет соглашения об избежании двойного налогообложения, то налог придется заплатить и в стране источника дохода, и в России в полном объеме.

Например, между Россией и Нидерландами с января 2022 года перестало действовать это соглашение. Ставка налогообложения с дивидендов по акциям компаний, которые зарегистрированы в Нидерландах, для нерезидентов страны составляет 15%. Резидент России заплатит ее и плюс 13% в российский бюджет. Суммарно его налоговая нагрузка будет равна 28%.

Налог на проценты по вкладам в зарубежных банках

Проценты по вкладам в зарубежных банках являются доходом от источника за рубежом. Поэтому налоговый резидент России должен подать декларацию по нему и заплатить налог. Здесь также действуют соглашения об избежании двойного налогообложения между странами. Так, если вы заплатили налог по вкладу в стране, с которой у России заключено такое соглашение, то в РФ вам останется только заплатить разницу между налоговыми ставками, если она есть. Но даже если ее нет и доплачивать ничего не придется, то подать декларацию все равно будет нужно.

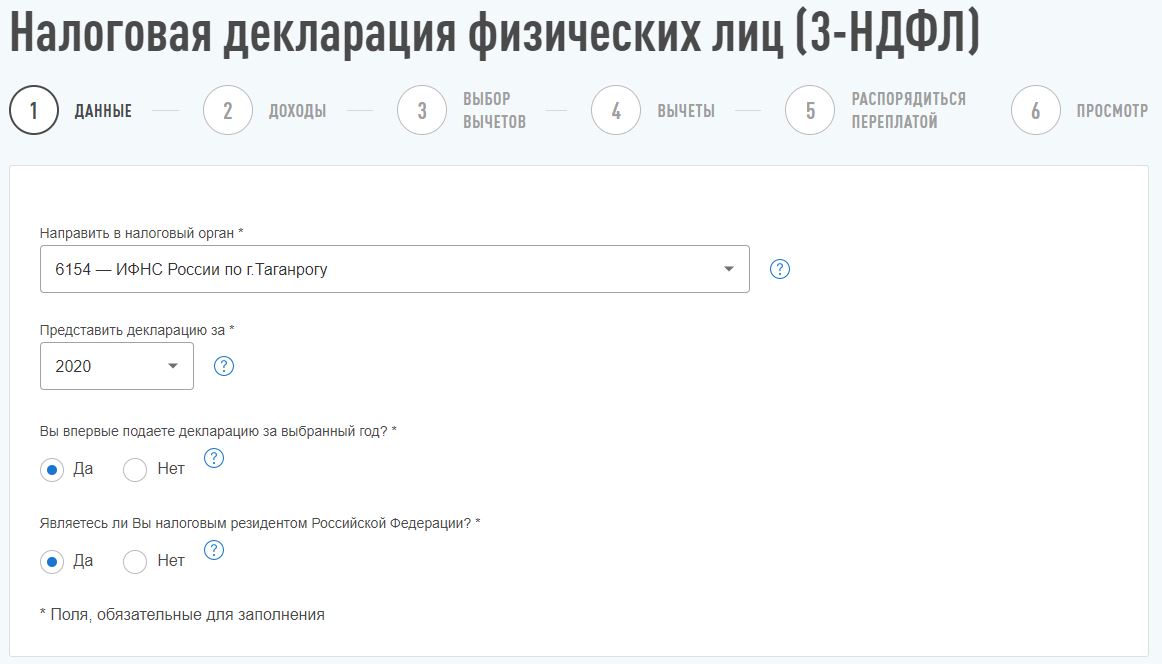

Как подать декларацию

Заполнить и подать декларацию можно в бумажном (по месту регистрации) или электронном виде (через личный кабинет налогоплательщика на сайте ФНС). Бумажная подается лично в инспекцию либо по нотариальной доверенности вашим доверенным лицом. Также ее можно отправить почтой ценным письмом с описью.

С 2023 года обновлена форма налоговой декларации 3-НДФЛ.

Что будет, если не подать декларацию 3-НДФЛ

За это предусмотрена ответственность:

- если пропустить сроки подачи декларации, по которой не нужно платить налог, потому что получен убыток, то могут начислить штраф в размере 1000 рублей;

- если не подать декларацию, по которой нужно платить НДФЛ, то грозит штраф в размере от 5 до 30% от суммы неуплаченного налога (при этом минимальная сумма штрафа — 1000 рублей). Также придется заплатить пени за каждый день просрочки, которая составляет 1/300 ставки рефинансирования ЦБ РФ на момент возникновения долга;

- если отчитаться перед налоговой вовремя, но не платить налог, то на просрочку начнут начисляться пени (все та же 1/300 ставки рефинансирования ЦБ РФ).

За уклонение от уплаты налогов в крупных размерах предусмотрена более серьезная ответственность, вплоть до уголовной.

Мнение авторов колонок может не совпадать с мнением редакции FinEx. Решение об использовании ценных бумаг и любых других финансовых инструментов пользователь принимает самостоятельно. Информация в тексте не является индивидуальной инвестиционной рекомендацией.

Декларацию о доходах за прошедший год в ФНС надо подавать, согласно Налоговому кодексу, до конца апреля. Если вы начинающий инвестор и владеете акциями иностранных компаний, которые в прошлом году выплачивали дивиденды на брокерский счет, этот выпуск Fingram — вам. Особенно для владельцев акций Тинькофф Банка, «Полиметалла», X5 Retail Group и т. д. Сохраняйте себе эту пошаговую инструкцию!

Открыть демо-счет

Может ли брокер оплатить налог за вас?

Если вы резидент РФ и владеете акциями иностранных компаний, по которым получили дивиденды с 1 января по 31 декабря прошлого года, то до 30 апреля обязаны отчитаться об этом доходе в ФНС. Уплатить налог по дивидендам таких компаний следует не позже 15 июля.

Российский брокер не является налоговым агентом по дивидендам, полученным клиентом от иностранных эмитентов, поэтому задекларировать этот доход придется самостоятельно.

Как определить, что компания иностранная?

Чтобы узнать, какие бумаги российские, а какие нет, нужно проверить их ISIN — идентификатор состоит из двух букв и десяти цифр. Буквы указывают на страну — код российских ценных бумаг начинается с префикса RU (или SU). Удобно проверять ISIN ценных бумаг на сайте Московской биржи.

Например, наиболее известные компании первого уровня листинга, зарегистрированные за рубежом и выплачивающие дивиденды:

- Etalon Group PLC (ETLN) зарегистрирована на Кипре, налоговая ставка которого 0%;

- TCS Group Holding PLC (TCSG) также зарегистрирована на Кипре, налоговая ставка — 0%;

- X5 Retail Group (FIVE) зарегистрирована в Нидерландах, налоговая ставка государства – 15%;

- QIWI PLC (QIWI) зарегистрирована на Кипре, налоговая ставка — 0%;

- Polymetal International PLC (POLY) зарегистрирована на Джерси, налоговая ставка – 0%;

- ROS AGRO PLC (AGRO) зарегистрирована на Кипре, налоговая ставка — 0%.

Какой размер ставки налога на дивиденды иностранной организации?

Если у вас российский брокер, то дивиденды приходят на брокерский счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране. Дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения.

Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет. Если выше, то просто отразить дивиденды в декларации.

При отсутствии соглашения дополнительно уплатить нужно будет все 13%.

Если у вас иностранный брокер, посчитать и задекларировать весь НДФЛ по ценным бумагам нужно самостоятельно.

Как оплатить налог с иностранных дивидендов?

Пошаговая инструкция:

1) Сначала запросите у своего брокера отчет о выплате доходов по ценным бумагам иностранных эмитентов за прошедший год, скачайте его.

На современном фондовом рынке большинство участников торгов пользуется личными кабинетами. Разберем, как организовано это виртуальное пространство для инвестора.

19.05.2021 23:00

2) Войдите в личный кабинет на сайте ФНС (удобно через портал госуслуг) и перейдите в раздел «Жизненные ситуации».

3) Далее: «Подать декларацию 3-НДФЛ» — «Заполнить онлайн». Заполните соответствующие поля и нажмите «Далее».

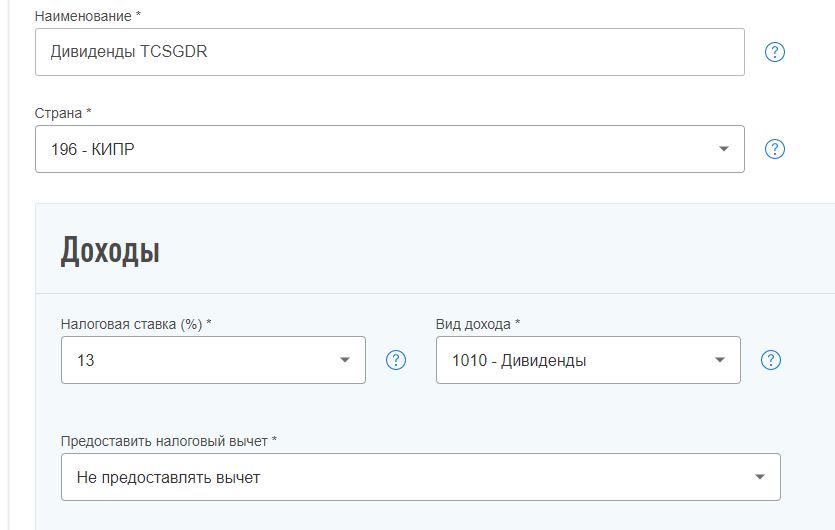

4) В следующем пункте перейдите на вкладку «За пределами РФ» и «Добавить источник дохода».

5) Откройте отчет о доходах, который прислал ваш брокер, и заполните таблицу на сайте ФНС:

- Наименование источника дохода (например, «Дивиденды TCSGDR»).

- Страна регистрации компании ( бумагам «Тинькофф» — Кипр, код 196).

- Налоговая ставка (13%).

- Вид дохода – код 1010 (дивиденды).

- Не предоставлять налоговый вычет:

- Сумма дохода в валюте (как правило, дивиденды выплачиваются в долларах, но бывает по-разному и зависит от брокера). Нужна общая сумма полученного дохода на дату выплаты дивидендов – указана в отчете брокера. Количество акций не пишем.

- Дата получения дохода (совпадает с датой уплаты налога) – указана в отчете брокера.

- Наименование валюты (по бумагам «Тинькофф» — доллар США, код 840).

- Курс на дату дохода – поставить галочку в пункте «Определять курс автоматически». В окошке «Сумма дохода в рублях по курсу ЦБ» сразу появится рассчитанная сумма.

- Сумма налога в иностранной валюте (по бумагам «Тинькофф» — на Кипре налоговая ставка 0%, поэтому сумма налога составляет 0 долларов). Информация содержится в отчете брокера.

- Сумма налога в рублях по курсу ЦБ (соответственно – 0 рублей).

6). Нажмите «Добавить источник дохода» и повторите все шаги п. 5. Проделайте это по каждым полученным дивидендам, указанным в отчете брокера.

Таким же образом указываются и дивиденды по акциям американских компаний.

7). Если вы указали все источники доходов, нажмите кнопку «Далее».

8). На этапе «Просмотра» в сформированную декларацию прикрепляем все нужные документы (в том числе отчет брокера, форма 1042-S по акциям американских компаний).

9). Если вы считаете, что все заполнили правильно, нажмите кнопку «Подтвердить и отправить». В течение трех месяцев декларация будет проверена налоговым агентом.

Краткие итоги по налогу на прибыль по иностранным дивидендам

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является.

Если у вас открыт ИИС второго типа («Б»), освобождение от НДФЛ к дивидендам не применяется. НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях.

Налоговые льготы для владельцев ИИС первого типа («А») – это возврат НДФЛ на внесенные на счет средства – до 52 тыс. рублей в год. Освобождение от НДФЛ к дивидендам не применяется.

Помните, что подать декларацию необходимо до 30 апреля текущего года!

Открыть счет

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

У вас уже есть опыт подачи такой декларации для отчета по дивидендам? По всем поступившим доходам отчитываетесь?

Зоя ВАСЮТЧЕНКО, Banki.ru

Самые распространённые компании, куда обычный частный неквалифицированный инвестор РФ инвестирует — это акции компаний РФ и США

Если Дивиденды приходят от компании РФ, к примеру от Сбера $SBER, то тут всё просто, дивиденды придут уже «чистыми», налоги удержит Брокер, как налоговый агент, вам ничего делать не надо. Радоваться пришедшей сумме и всё

Если Компания из США, к примеру Coca-Cola $KO или American Tower $AMT заплатит вам дивиденды, то тут уже есть 3 варианта:

Форма W8-BEN НЕ подписана

Если вы ничего не делаете, а просто покупаете бумаги компаний США и вам приходят дивиденды, то США удержит налог в 30%, дивиденды на ваш счёт поступят уже за вычетом налогов, вам только останется отчитаться в налоговой о доходах (подать декларацию)

Форма W8-BEN подписана

Спрашиваете у вашего брокера, распечатываете, подписываете, потом отправляете брокеру. После того как форму примут, в США будут удерживать 10%, а в РФ вам надо будет заплатить 3% подаете декларацию и оплачиваете через сайт Налоговой, это быстро (относительно) и просто. Подробно о том Как платить налоги с дивидендов акций иностранных компаний писал ранее

Компания REIT

Налоги с дивидендов фондов недвижимости REIT (Real Estate Investment Trust) Всегда удерживается 30%. Это такие компаний как American Tower $AMT или Realty Income $O

Ещё 2 слова про компании РФ

Есть небольшие исключения. Компания как бы РФ, но не совсем. Иногда компании РФ регистрируются в другой стране (почему они так делают тема для отдельной статьи). Понять в какой именно стране можно по номеру ISIN акции на сайте isin.ru

Пару примеров для наглядности

X5 Retail Group $FIVE

ISIN: US98387E2054 — Нидерланды

Пока ставка 15%, но 26 мая Путин подписал закон о разрыве соглашения об избежании двойного налогообложения с Нидерландами. Если 30 Июня 2021 РФ направит уведомление о расторжении соглашения. Тогда с 1 января 2022 надо будет платить налоги на дивиденды 2 раза 15% + 13%, но это уже по итогам 2022 года, то есть в 2023

Другой пример

TCS Group $TCSG

ISIN: US87238U2033 — Кипр

Ставка 0% отчитываемся только в налоговой и платим 13%

Или вот ещё. Акции компании Петропавловск, с таким названием и не подумаешь, что компания из старой доброй Англии

PETROPAVLOVSK $POGR

ISIN: GB0031544546 — Великобритания

Ставка 0% отчитываемся только в налоговой и платим 13%

Пару примеров на компаниях которые доступны для покупки неквалам и платят дивиденды

Китайская компания JOYY $YY — ставка 20%, отчитываемся только в налоговой

Франция Sanofi $SNY, TotalEnergies $TTE — ставка 26,5%, отчитываемся только в налоговой

Германия Volkswagen [email protected] и Deutsche Boerse [email protected] — 26,375% с учётом надбавки за солидарность, отчитываемся только в налоговой

На сайте Deloitte вы можете проверить любую страну

Важный момент!

В декларации вы указываете доход от дивидендов иностранных компаний ВСЕГДА, даже если не подписали W8-BEN и у вас удерживают 30%, а платить в РФ ничего не надо. В случае неподачи декларации предусмотрены штрафы (от 1000р) и пени (до 30% от суммы налога)

В этом мире неизбежны только смерть и налоги

Бенджамин Франклин, Дипломат, изобретатель, учёный, философ

Не является индивидуальной инвестиционной рекомендацией советом или идей купить или продать конкретные акции или другие финансовые инструменты

Результаты можно посмотреть в моём публичном Портфеле

Основная задача создать стабильный пассивный дивидендный доход. Инвестирую в долгосрок по паре сделок в месяц

Я живу в России, но работаю на иностранную компанию и получаю доход в фунтах стерлингов. В месяц получается откладывать примерно 2000 £ (203 031 Р). Подушка безопасности на полгода есть. Теперь не понимаю, что делать с остальными деньгами.

Хочу попробовать фондовую биржу и инвестировать в иностранные ценные бумаги. Цель — через 5—7 лет получать пассивный доход около 1000 £ (101 515 Р) в месяц.

Прямо сейчас от инвестиций меня останавливает то, что в России с любых ценных бумаг я буду платить налог в рублях. Если курс вырастет с 99 Р до 200 Р за фунт, то мне придется заплатить налог с рублевого дохода. Даже притом, что я могу потерять в валюте.

Есть ли какой-то способ инвестировать в ценные бумаги, но чтобы при этом налоги считались в твердой валюте: евро, фунты или доллары?

Евгения Мищерская

юрист по международному налогообложению

Как я понимаю, ваша конечная цель — сделать инвестирование как можно более выгодным и законно платить меньше налогов. В вашей ситуации может помочь механизм устранения двойного налогообложения — с ним вы будете платить большую часть налога за рубежом.

Сразу предупрежу, что не всегда нюансы налогообложения позволят значительно сохранить объем дохода. Но существуют налоговые опции, которые вы можете учитывать при формировании портфеля, чтобы сэкономить на налогах.

Как считается налог на доходы от инвестиций в России

Вы правы: при продаже ценных бумаг возникает давняя проблема, на которую обращают внимание не все начинающие инвесторы. С одной стороны, для доходов физических лиц налоговый кодекс не предусматривает понятие курсовой разницы. То есть де-юре человек не должен дополнительно платить за то, что операции проводились в иностранной валюте.

Но де-факто за курсовую разницу приходится доплачивать. Как неоднократно подтверждал Минфин, в налоговом кодексе есть только один порядок расчета налоговой базы по НДФЛ для доходов от операций с ценными бумагами в валюте:

- Перевести доходы в рубли по курсу ЦБ на дату получения дохода.

- Перевести расходы в рубли по тому же принципу.

- Вычесть рублевые расходы из рублевых доходов.

Так что даже если расходы были больше доходов и в инвалюте мы ничего не заработали, то из-за падения рубля у нас все равно может образоваться рублевый доход, с которого мы будем платить НДФЛ.

Как платить налог на доходы от инвестиций за границей

Платить налоги в бюджет РФ не в рублях никак не получится. Но можно уплачивать налог — или, по крайней мере, большую его часть — в иностранной валюте в бюджет иностранного государства. При этом важно, чтобы иностранный налог засчитывался в составе 13% НДФЛ, который вы должны заплатить в России.

Несколько оговорок к такому подходу

Я исхожу из того, что вы остаетесь налоговым резидентом РФ. По общему правилу вы будете считаться налоговым резидентом, если фактически находитесь в России не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Вопрос о том, как подается декларация, я затрагивать не буду. Скажу только, что если имеете дело с иностранными ценными бумагами, будьте готовы иногда заполнять декларацию и заниматься бумажной рутиной самостоятельно, чтобы экономить и не прибегать ни к чьей помощи в этих вопросах.

Платить налог на доходы от инвестиций за границей можно, если соблюдаются два базовых условия:

- Ценные бумаги, по которым вы получаете доход, выпущены иностранной компанией.

- У страны этого иностранного эмитента есть действующее соглашение об избежании двойного налогообложения, СОИДН, с Россией.

В статье «Устранение двойного налогообложения» почти любого из таких соглашений будет указана возможность зачесть иностранный налог в России. Скорее всего, это будет статья 22 — почему у большинства СОИДН одинаковая структура, расскажу ниже.

Россия заключила соглашения об избежании двойного налогообложения более чем с 80 странами.

Не все компании, известные нам как российские, являются российскими эмитентами. Например, «Яндекс» — голландский эмитент, а Тинькофф — кипрский. Если сомневаетесь, можно поискать сведения о ценной бумаге, например, на сайте Национального расчетного депозитария и понять страну по первым двум символам ее кода ISIN.

Как считается налог на доходы по ценным бумагам за рубежом

Основные виды доходов по ценным бумагам — это:

- Дивиденды по акциям.

- Купоны по облигациям.

- Доходы от продажи ценных бумаг.

Подход к налогообложению каждого из этих видов доходов может отличаться от страны к стране, но общие принципы можно понять заранее. Большинство СОИДН основаны на Модельной конвенции ОЭСР — Организация экономического сотрудничества и развития. Из положений Модельной конвенции понятны наиболее вероятные варианты налогообложения.

Дивиденды иностранного эмитента будут облагаться налогом в стране иностранного эмитента, но при этом могут одновременно облагаться и в России. Тут нужно учесть два нюанса:

- В иностранном государстве будет применяться пониженная налоговая ставка — от 5 до 15%.

- Дивиденды будут облагаться также и в России, но будет применяться зачет уплаченного иностранного налога — для этого нужно представить доказательства уплаты налога за рубежом.

Например, вы получили 1000 $ дивидендов от американского эмитента. При условии, что вы доказали, что не являетесь налоговым резидентом США и подписали форму W-8BEN, заплатите 10% налог в США в долларах. В России вы заплатите разницу между ставкой НДФЛ 13% и уже уплаченными в США 10%.

Если налог за границей превысил 13%, то в России вы уже ничего не должны. Однако государство ничего не будет должно и вам: если вы заплатили, например, на Мальте 15% с дивидендов, то в России вам не вернут «переплату».

Купоны по облигациям, по Модельной конвенции, будут облагаться примерно по тому же принципу, что и дивиденды. Правда, для большинства популярных у инвесторов юрисдикций, например США и Швейцарии, купоны будут облагаться только в России.

Доходы от реализации ценных бумаг, чаще всего, будут облагаться только в России.

Без СОИДН придется платить налог на один и тот же доход в двух странах. Объясню на примере дивидендов.

Допустим, у вас есть ГДР X5 Retail Group, и в следующем году компания останется голландским эмитентом, а вы получите право на дивиденды в размере 1000 $.

Если СОИДН между Россией и Нидерландами расторгнут или оно будет денонсировано, то с 1 января 2022 года по дивидендам от голландского эмитента придется платить налоги в двух странах одновременно: 15% в Нидерландах и еще 13% в России. То есть вы отдадите 150 $ Голландии и 130 $ (в переводе в рубли по курсу на дату получения дохода) России — на руках у вас останется лишь 720 $.

Какие льготы можно применить в России

Поскольку не со всех видов дохода получится платить налог за рубежом, рублевые потери в части налогообложения в России можно попробовать покрыть с помощью льгот.

Перенос убытков на будущие доходы. Это предпочтительная для вашего случая льгота. Она работает для брокерского счета и ценных бумаг, обращающихся на бирже.

За счет этой льготы можно перебрасывать убытки по одним бумагам на прибыль от других. Чтобы воспользоваться этой льготой, придется иметь дело с 3-НДФЛ.

Вычет по ИИС. Однозначно рекомендовать его вам не могу. Во-первых, подозреваю, что вам может быть неудобно конвертировать свой валютный доход в рубли, чтобы перевести их на ИИС, а затем снова переводить в валюту, чтобы купить акции.

Во-вторых, сейчас развивается тренд на сохранение капитала внутри страны. В качестве одного из способов это сделать льготу по ИИС для иностранных ценных бумаг могут отменить.

Трехлетняя льгота. Она может быть полезна, если на момент продажи ценные бумаги находились у вас в собственности не менее трех лет. От налога освобождается доход в пределах 3 млн рублей за каждый год владения. Льгота применяется для ценных бумаг иностранного эмитента, если они обращаются на одной из российских бирж — Московской или Санкт-Петербургской.

Здесь тоже нюансы. Во-первых, трехлетняя льгота подойдет не всем стилям инвестирования. Во-вторых, ее тоже могут ограничить именно для ценных бумаг иностранных эмитентов.

Что в итоге

- НДФЛ в России можно уплачивать только в рублях. В иностранной валюте можно платить налоги только иностранному государству и только в определенных случаях.

- Если у вас ценные бумаги иностранного эмитента, вы обязаны заплатить налог не только России, но и государству этого эмитента. Если у государства нет соглашения об избежании двойного налогообложения с Россией, придется платить налог дважды.

- Потери из-за разницы в курсах валют влияют только на доход от купли-продажи ценных бумаг. Их можно частично компенсировать за счет налоговых льгот.