Россия, Москва

от 15 000 000 ₽

до 1 000 000 000 000 000 000 ₽

Россия, Москва

от 3 000 000 ₽

до 50 000 000 ₽

Россия, Серпухов

от 100 000 ₽

до 200 000 ₽

Россия, Челябинск

от 3 000 000 ₽

до 10 000 000 ₽

Россия, Москва

от 500 000 ₽

до 5 000 000 ₽

Россия, Санкт-Петербург

Россия, Горно-Алтайск

Россия, Москва

от 1 000 000 ₽

до 10 000 000 ₽

Россия, Москва

от 10 000 000 ₽

до 1 000 000 000 ₽

Россия, Воронеж

Россия, Москва

от 1 000 000 ₽

до 3 000 000 ₽

Россия, Москва

от 1 000 000 ₽

до 100 000 000 ₽

Россия, Краснодар

от 300 000 000 ₽

до 15 000 000 000 ₽

Россия, Москва

от 1 000 000 ₽

до 200 000 000 ₽

Россия, Москва

от 500 000 ₽

до 10 000 000 ₽

Россия, Москва

от 5 000 000 ₽

до 100 000 000 ₽

Россия, Москва

Россия, Москва

ориентируются на международный рынок и вкладывают в стартапы с многократным потенциалом роста

сообщества частных инвесторов и бизнес-ангелов, инвестирующих в проекты совместно

Подобрать клубы инвесторов →

частные инвесторы, финансирующие проекты на ранних стадиях

Подобрать бизнес-ангелов →

научно-технологические комплексы, предоставляющие базу для развития инновационных проектов

безвозмездное финансирование от государственных и коммерческих организаций по итогам конкурсного отбора

Выбрать гранты и субсидии →

программы интенсивного развития стартапов через менторство, обучение, финансовую и экспертную поддержку

программы интенсивного развития стартапов через менторство, обучение, финансовую и экспертную поддержку

Выбрать гранты и субсидии →

безвозмездное финансирование от государственных и коммерческих организаций по итогам конкурсного отбора

научно-технологические комплексы, предоставляющие базу для развития инновационных проектов

Подобрать бизнес-ангелов →

частные инвесторы, финансирующие проекты на ранних стадиях

Подобрать клубы инвесторов →

сообщества частных инвесторов и бизнес-ангелов, инвестирующих в проекты совместно

ориентируются на международный рынок и вкладывают в стартапы с многократным потенциалом роста

если вы ищете инвестиции, зарегистрируйтесь в базе, и мы отправим информацию о вас фокусным инвесторам

Особые экономические зоны

территории с особым юридическим статусом и экономическими льготами для привлечения российских и иностранных инвестиций

Каталог экономических зон →

Особые экономические зоны

территории с особым юридическим статусом и экономическими льготами для привлечения российских и иностранных инвестиций

Каталог экономических зон →

программы по запуску пилотных проектов с российскими и зарубежными корпорациями

программы по запуску пилотных проектов с российскими и зарубежными корпорациями

компании или подразделения внутри корпорации с задачей серийного запуска стартапов

Каталог венчурных студий →

компании или подразделения внутри корпорации с задачей серийного запуска стартапов

Каталог венчурных студий →

платформы для коллективного финансирования проектов

платформы для коллективного финансирования проектов

← Блог о торговле

Опубликовано: 28.06.2022

Создание и дальнейшее развитие бизнеса практически невозможно без инвестиций: предпринимателю нужно заняться поиском средств на этапе планирования. Доступно несколько решений, позволяющих получить источники финансирования, и методы, обеспечивающие развитие собственного дела с нуля без солидного стартового капитала. Рассказываем, где искать средства и как предупредить попадание в долговую яму.

С чего начать поиск денег и как избежать опасных схем

На первых порах необходимо составить бизнес-план, без которого сложно будет планировать траты, невозможно – получить кредит или привлечь инвесторов. Рекомендуется расписать все статьи расходов, определить прогнозируемую окупаемость и риски, способные замедлить процесс выхода на чистую прибыль. Во избежание форс-мажоров и накопления долгов не стоит прибегать к следующим методам:

- получать займы у частных лиц под высокий процент на короткий срок с размытыми условиями;

- обращаться в микрофинансовые организации: они устанавливают колоссальные процентные ставки при минимальном сроке выплаты долга. В случае просрочки могут перепродать долг коллекторам, которые будут надоедать звонками не только должнику, но и его родственникам, коллегам.

Нужно тщательно взвесить все и за и против, беря деньги под залог недвижимости или автомобиля: самая успешная бизнес-идея может провалиться на старте, в этом случае предприниматель останется ни с чем. Лучше выбирать более безопасные варианты с минимальными рисками: рассмотрим ТОП-7 перспективных.

Где искать средства для развития бизнеса

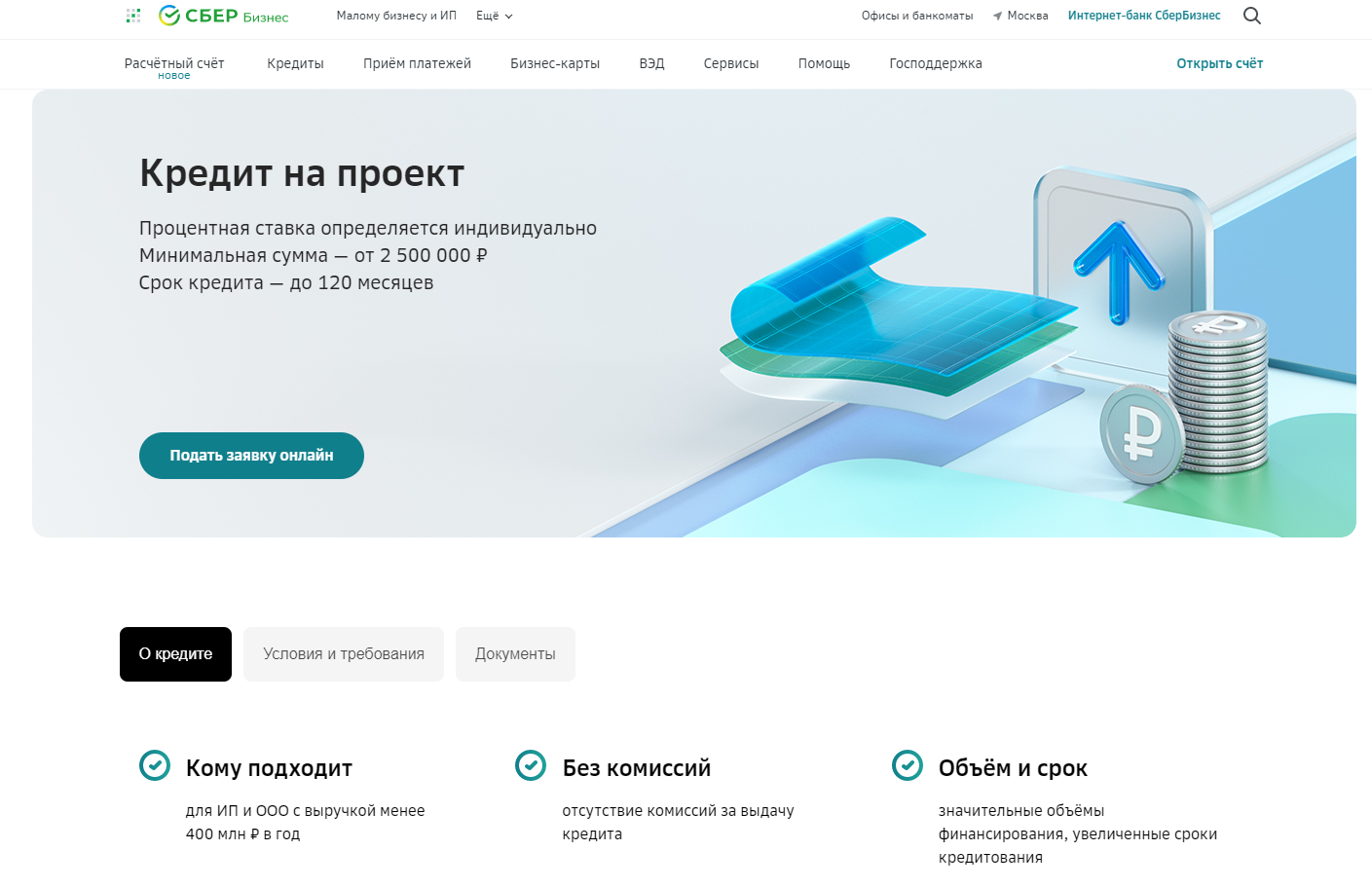

Способ №1. Банковский кредит

Обращение в банк – первый вариант, представляющий интерес для владельца мелкого бизнеса. Средств на открытие и развитие собственного дела нужно немного. Например, создание пункта выдачи заказов или интернет-магазина на платформе электронной коммерции inSales обойдется в среднем в 150-200 тысяч рублей (с учетом рекламы, персонала и других статей расходов). К прогнозируемой сумме нужно добавить около 10% (не стоит планировать финансы впритык): в течение 10-15 месяцев предприниматель сможет закрыть долговые обязательства.

В 2022 году действует большое количество государственных программ и мер, направленных на поддержку малого и среднего бизнеса: выбрать подходящую с низкими процентными ставками будет просто. Помимо этого, в российских банках постоянно действуют кредитные предложения с выгодными условиями. СберБанк обеспечивает выдачу займов на сумму от 100 тысяч до 200 миллионов рублей сроком на 1-180 месяцев под 12,5-16% годовых (зависит от целей, типа бизнеса и кредита). Аналогичные предложения можно найти в других финансово-кредитных организациях, этот метод имеет ряд плюсов:

- быстрая проверка и получение ответа на запрос, особенно при наличии обоснованного бизнес-плана;

- широкий выбор кредитных продуктов, которые постоянно обновляются;

- в случае финансовых проблем с банком всегда можно договориться об отсрочке, в крайнем случае доступно рефинансирование.

Однако при не успешности бизнеса предприниматель останется один на один с большим долгом. Если бизнес-план указывает на высокий риск невозврата или предприниматель имеет плохую кредитную историю, то шансы на одобрение заявки приближаются к нулю. Кредит станет хорошим решением только в том случае, если на погашение тела и процентов не придется направлять всю выручку. Получить заем могут индивидуальные предприниматели, самозанятые и общества с ограниченной ответственностью.

Варианты кредитных продуктов от СберБанк

Способ №2. Привлечение инвестора

Синергия перспективной бизнес-идеи и финансов может перерасти в прибыльный проект, остается лишь найти инвестора. Привлечение частного инвестора связано с получением финансов под развитие проекта, каждый этап которого зафиксирован в бизнес-плане. Этот формат подразумевает регистрацию общества с ограниченной ответственностью или заключение договора, условия которого обеспечивают защиту прав и обязанностей всех участников. Для поиска инвесторов можно использовать следующие рекомендации:

- посещение тематических выставок и семинаров;

- презентация проекта на платформах стартапов;

- сети бизнес-ангелов, которые позволяют не только найти источник финансирования, но и получать подсказки по ведению и развитию проекта, что предупреждает доминирующее количество ошибок. Для российских предпринимателей доступна национальная сеть «Частный капитал» и другие некоммерческие организации;

- бизнес-инкубаторы и акселераторы, ориентированные преимущественно на поддержку молодых предпринимателей.

Условия получения средств и поддержки зависят от типа инвестора, а также от его требований. Стоит приготовиться к тому, что инвесторы будут проверять предпринимателя, поэтому важно отсутствие незакрытых кредитов, проблем с законом и негативной репутации.

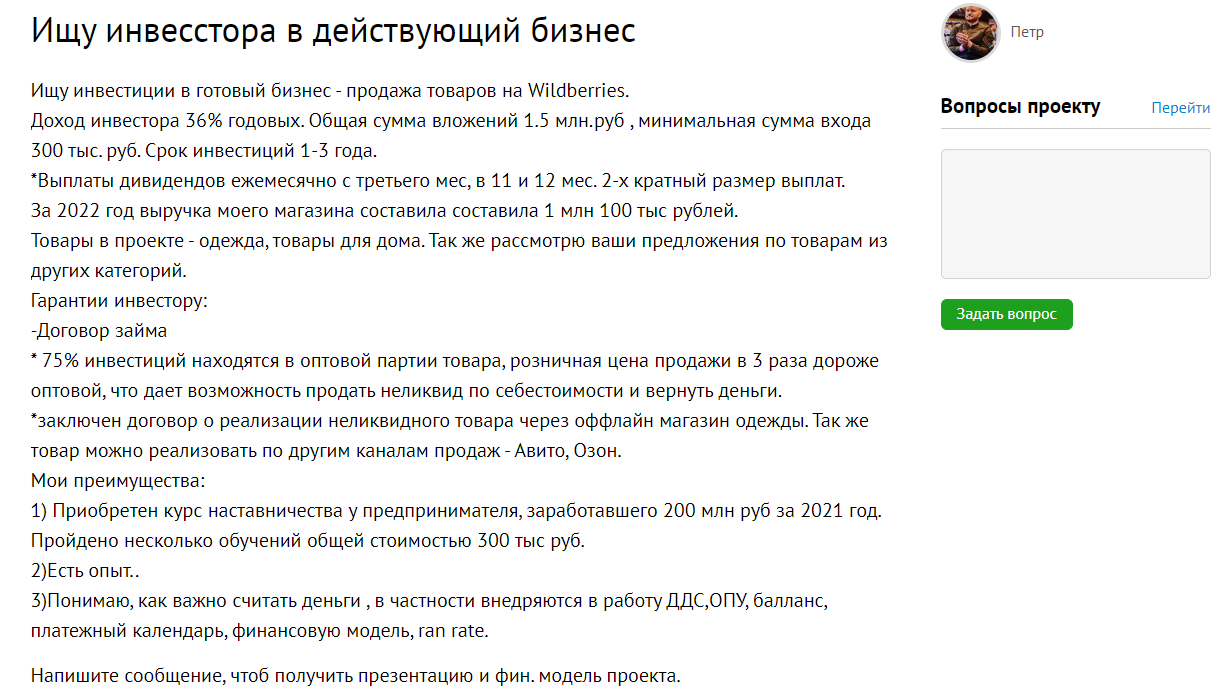

Предложение для поиска инвесторов: пример с портала БИБОСС

Способ №3. Взять в долг у друзей

Заем средств у родственников или близких людей – оптимальное решение для предпринимателей, которые получили отказ в выдаче кредита в банке и не могут запустить сбор в рамках поддержки стартапа. Из плюсов стоит выделить отсутствие процентных ставок, а также гибкие сроки: заем друзьям можно отдавать частями, в случае потребности в отсрочке ее будет проще получить, если сравнивать с банковским сектором. Один человек может не располагать суммой, необходимой на открытие бизнеса, поэтому часто приходится обращаться к нескольким друзьям. Долговые обязательства могут быть скреплены устными договоренностями или нотариально заверенной распиской, которая защищает права лица, предоставляющего средства, и регламентирует обязательства заемщика.

Способ №4. Ведение деятельности, позволяющей накопить средства

Предприниматели имеют возможность работать в нишах, не требующих стартовых инвестиций или нуждающихся в минимальных вливаниях. Такой подход позволяет накапливать деньги, которые будут задействованы для раскрутки и масштабирования бизнеса. В качестве приоритетных стоит рассматривать:

- дропшиппинг-модель. Для старта предпринимателю понадобится лишь платформа для ведения продаж: сайт интернет-магазина, группа в социальной сети или мессенджере. Он будет выполнять функцию посредника: заключит договоренности с производителем, выставит его товары и начнет принимать заказы, а также оплату. В стоимость продукции включена наценка дропшиппера, которая составляет его прибыль. Логистические процессы обеспечит производитель: он соберет, упакует и отправит заказы;

- работа на маркетплейсах и торговых площадках. На маркетплейс можно выйти с низкобюджетными товарами или изделиями hand made;

- предоставление услуг. Можно заниматься уборками, консультированием в той области, в которой предприниматель является экспертом, или выбрать другую сферу.

Этот способ позволяет не брать на себя кредитные обязательства и не зависеть от требований инвесторов, однако процесс накопления средств может затянуться минимум на год. Риски минимальные: если бизнес не окупится или не пойдет, то все можно начать заново, но уже с другой идеей.

Схема функционирования дропшиппинг-модели

Способ №5. Краудфандинг

Метод краудфандинга – перспективное решение для бизнес-проектов, представляющих практическую, социальную или другую ценность. Суть в том, что участники платформы объединяют свои финансовые усилия, направляя их на поддержание понравившегося проекта. Финансовые и другие инициативы – добровольные, сбор ведется через интернет. Существует несколько вариаций это модели, реализующихся на разных условиях:

- краудинвестинг: привлекаются профессиональные инвесторы, которые получат ценные бумаги новосозданной компании;

- краудлендинг, в рамках которого средства предоставляются в срочном порядке на непродолжительное время, но на существующий бизнес для развития, масштабирования;

- гарантированное предоставление нефинансового вознаграждения. Инвесторы получают определенные привилегии от автора проекта, например, фиксированное количество услуг, первый экземпляр книги или настольной игры, переведенной на русский язык;

- благотворительные сборы, но они проводятся для социальных проектов и не предполагают получения вознаграждения инвесторами.

Взаимодействие между бизнесом и пользователями выполняется через специальные инвестиционные платформы: они включены в реестр Центрального Банка России. Если платформы в базе нет, то лучше отказаться от сотрудничества. Для запуска сбора необходимо:

- сформировать концепцию будущего проекта;

- поставить цели и выполнить бизнес-планирование;

- выбрать площадку из реестра, потом – найти отзывы о ней, сведения о сроке работы, закрытых сборах и другую информацию, указывающую на благонадежность;

- познакомиться с условиями сотрудничества: какие документы нужно предоставить, какой тип сборов ведется, какой процент площадка взимает за услуги, наличие скрытых комиссий;

- составить инвестиционное предложение: конкретизировать свои обязательства, описать цели, указать сроки и сумму (минимальная и максимальная, после достижения которой сбор прекратится), другие.

После запуска сбора инвестиционный договор будет заключаться автоматически между автором проекта и пользователями, которые оказывают финансовую помощь. Аудитория платформ активная и любит свежие идеи, но на открытие стандартного бизнеса (интернет-магазин одежды или салон красоты) средства могут собирать долго. До старта рекомендуется изучить законодательные нормы, касающиеся краудфандинга и правил взаимодействия между участниками платформ.

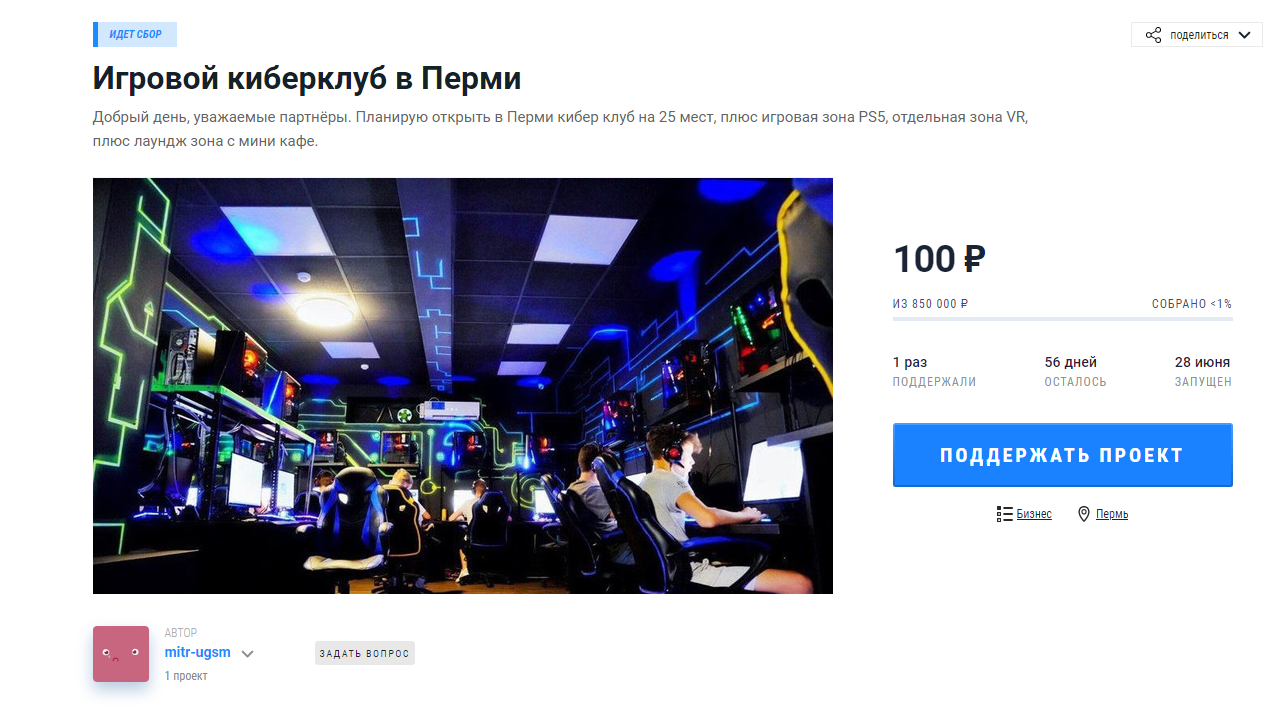

Открытый краудфандинговый сбор: портал planeta.ru

Способ №6. Поиск бизнес-партнера

Привлечение бизнес-партнера не стоит путать с инвестированием. В таком формате все затраты разделяют на две и более частей, что зависит от количества партнеров. Все участники имеют равные права и обязательства, возможен вариант, при котором каждый отвечает за свою часть работы: первый ищет поставщиков, второй – курирует маркетинг, а третий анализирует доступные инвестиционные потоки. Сотрудничество с партнерами подразумевает создание бизнеса в форме общества с ограниченной ответственностью, которое уравнивает права учредителей, позволяет честно делить выручку и продать дело в случае необходимости. Из плюсов открытия совместного дела стоит выделить:

- солидарную ответственность;

- равномерное распределение финансовых вливаний, возможно сотрудничество в формате «используем то, что есть». Например, один из соучредителей имеет цех, второй – оборудование, а третий – средства на закупку производственного сырья: объединив усилия, они создадут прибыльное дело;

- возможность в любой момент продать бизнес, в этом случае все учредители получат равные доли или те, которые соответствуют объему вливаний в раскрутку (оговаривается до запуска проекта).

Из минусов стоит выделить возможные конфликты между партнерами, имеющими разное видение на развитие проекта, и ситуации, при которых учредитель потребует срочно продать бизнес или захочет изъять из него свои деньги. Начать поиск партнеров можно в социальных сетях, на досках объявлений и специальных площадках, например, PartnerSearch.RU и аналогичных.

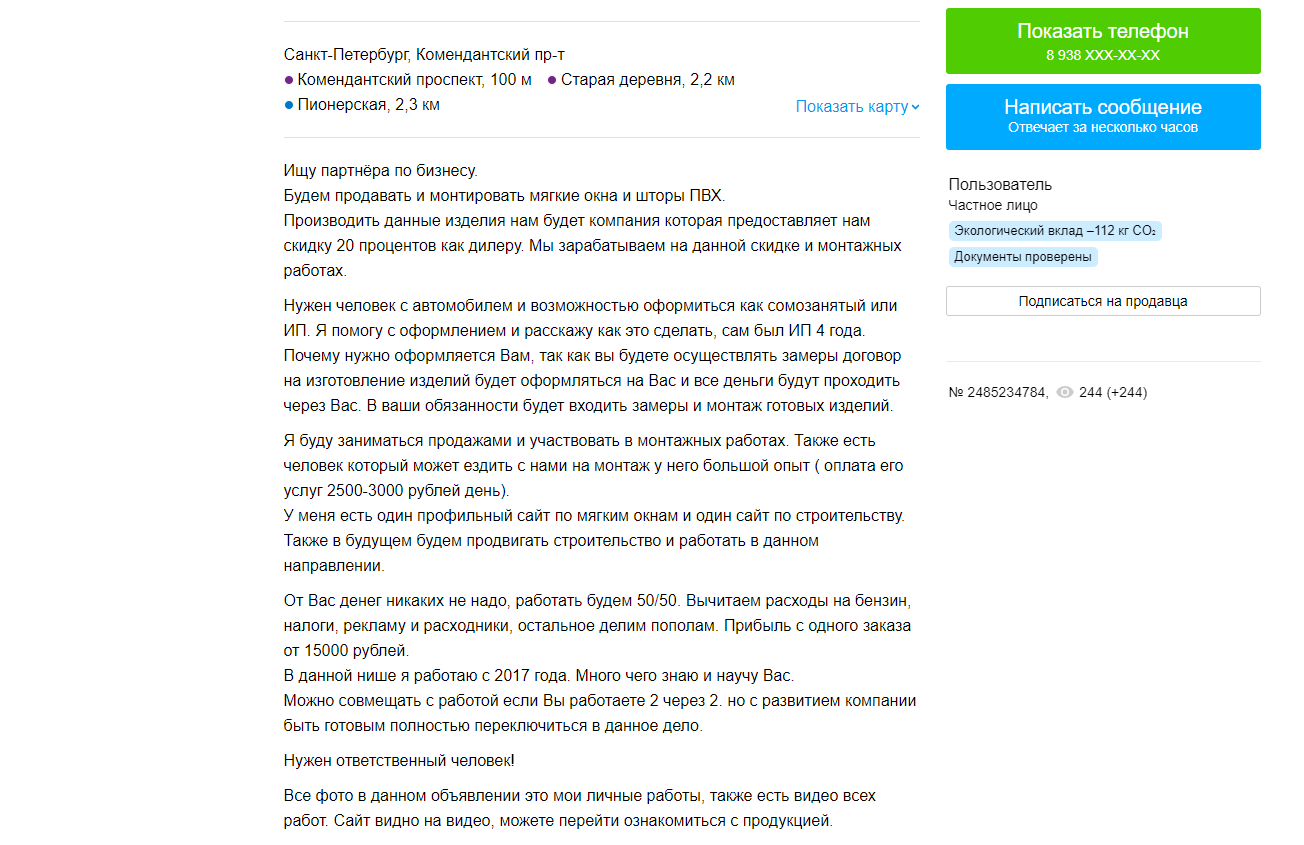

Найти партнера, готового вести равноправное сотрудничество и делиться опытом, можно даже на Avito

Способ №7. Фандрайзинг

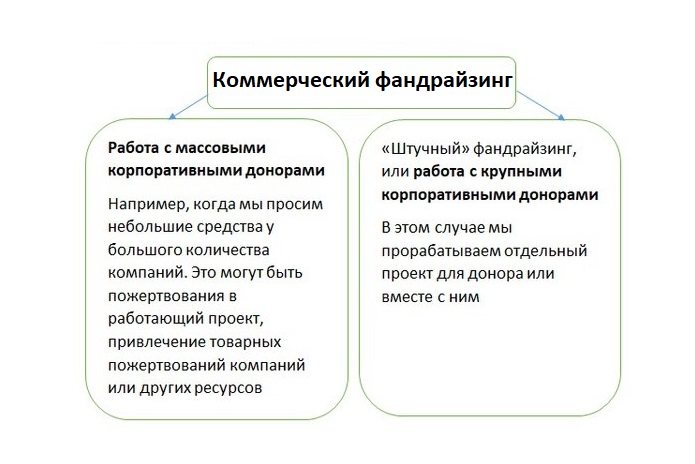

Фандрайзинг бывает социальным и коммерческим, последний представляет интерес для предпринимателя. Имеет схожие черты с краудфандингом, но эти понятия не стоит путать. Краудфандинг обеспечивает быстрый коллективный сбор средств, которые инвесторам не нужно возвращать в «чистом виде».

Фандрайзинг связан с привлечением посредника, который занимается поиском инвесторов, обсуждает детали и оказывает содействие по реализации сделки. Он может искать специалистов, оборудование и решать другие вопросы, однако основное направление – инвестиции. Обеспечивает формирование потребностей компании и соблюдение интересов спонсоров, взаимодействует с инвесторами, формирует благоприятную репутацию.

Посредник ищет разных инвесторов, в качестве которых могут выступать физические и юридические лица, фонды, грантодатели, меценаты и другие организации, что зависит от типа проекта. За свое участие получает процент от сделки или долю в бизнесе – эта часть оговаривается в начале сотрудничества. Из плюсов стоит выделить стабильное финансирование, положительный имидж, четкий план действий и фиксированные обязательства всех сторон. Поиск фандрайзера начинается с формирования идеи, планирования и проверки потенциального посредника. Наиболее охотно инвесторы направляют средства в социальные, технологические и культурные проекты.

Виды коммерческого фандрайзинга

В заключение

Доступно много способов, которые помогают получить средства на развитие бизнеса: различия заключаются в сроках, условиях и требованиях к организационно-правовой форме. Для нестандартных проектов, представляющих ценность для общества, стоит использовать краудфандинг или фандрайзинг, обеспечивающие получение денег в относительно сжатые сроки. Если планируется открытие производства, точки общественного питания или интернет-магазина, то лучше обратить внимание на банковские кредитные продукты, получение займа у друзей или ниши, которые не требуют солидных вливаний и дают возможность развивать проект за счет извлекаемой чистой прибыли.

Инвестиции и привлечение партнеров – хорошее решение для глобальных проектов и предпринимателей, которые не боятся коллективной ответственности и готовы разделить бизнес с другими людьми. При выборе способа важно заранее оценить, сколько денег нужно будет вернуть и каким будет ежемесячный платеж. В идеальном варианте сумма должна составлять не более 20-30% от чистой выручки (после раскрутки), иначе дело считается нерентабельным: предприниматель будет направлять средства на погашение долга, не имея возможностей для продуктивного развития, расширения, маркетинга.

Запустите онлайн-продажи

Создайте интернет-магазин за 1 день и продавайте на

маркетплейсах, в соцсетях и мессенджерах

Читайте также

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс» – Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г.Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

Пользователь имеет право отказаться от получения вышеуказанной информации, сообщив об этом письменно на адрес электронной почты Инсейлс — contact@ekam.ru.

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

ООО «Инсейлс Рус»

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

Р/с 40702810600001004854

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

Электронная почта: contact@ekam.ru

Контактный телефон: +7(495)133-20-43

Оставьте контактные данные

и мы предложим Вам самые выгодные условия

Оставьте контактные данные

и мы предложим Вам самые выгодные условия

В соседней вкладке для вас создан аккаунт в бэк-офисе онлайн-кассы.

Ниже вы можете ознакомиться с преимуществами нашего продукта и сделать расчет стоимости

Рассказывает Максим Серяков, основатель Акселератора по привлечению инвестиций “Народное IPO”.

Общаясь с большим количеством предпринимателей, привлекающих инвестиции в свой бизнес, я сталкиваюсь с тем, что главный вопрос, который у них есть — где и как искать инвесторов и размещать свое предложение, чтобы был конкретный “выхлоп”, готовые инвестировать “теплые” потенциальные инвесторы.

Типичная ситуация с продвижением выглядит так:

- Вы разместили какие-то объявления на 1-2 площадках, но потенциальных инвесторов реально мало

- Те отклики, что есть, сложно назвать целевыми — люди вообще “не в теме” вашего бизнеса, не готовы к рискам, требуют 100 % гарантий и доходности от 40 %

- Пишут одни мошенники — предлагают купить страховку/оценку рисков/бизнес-план и все такое прочее

- Потенциальных инвесторов, которые есть, практически невозможно убедить вложить деньги. После первичного общения они пропадают и переговоры в “замороженном” состоянии

Не устаю повторять, что в привлечении инвестиций действуют такие же экономические законы, как и везде. Для хороших “продаж” нужно много потенциальных инвесторов. Для того, чтобы обеспечить себе такой “поток”, нужно активно рекламироваться — в том числе и на инвестиционных площадках и досках объявлений.

Инвесторы не упадут на вас “с неба”. Когда мы сами привлекали инвестиции в свой бизнес, то потратили на тесты 5,5 млн ₽ рекламного бюджета, протестировав 143 инвестиционных площадки → выделилось 17 адекватных. Вот этот список.

! Данный список составлен исключительно на собственном опыте и не несет какой-то рекламной цели. Это площадки, с которых к нам приходили инвесторы нашего портрета. У вас могут быть совсем другие результаты.

-

beboss.ru

- businessesforsale.ru

- business-platform.ru

- Avito.ru

- start2up.ru

- biznet.ru

- finatica.com

- deloshop.ru

- newton.finance

- business-asset.com

- bbport.ru/business/

- cian.ru/kupit-gotoviy-biznes

- investclub.ru/invest_in/

- investtalk.ru

- investorov.net

- rb.ru

- investbaza.ru

Рекомендации по размещению ваших инвестиционных проектов

- Используйте все возможности сайтов и площадок — размещайтесь на витрине инвестиционных предложений и готового бизнеса, занимайте ТОП в выдаче инвестпроектов, делайте рассылки по базе инвесторов, пишите статьи и публикуйте их на сайте (на многих сайтах из списка такая возможность)

- На площадках по продаже бизнеса подкрутите ваши объявления, упирая на пассивность дохода для потенциального инвестора (никто не хочет покупать себе работу, все инвесторы хотят получать деньги на карточку)

- Авито — неоднозначная площадка. Раздел “готовый бизнес” отлично подойдет для поиска инвесторов, если ваш бизнес понятен и очевиден массам — на авито крутые результаты показывают инвестпредложения ломбардов, торговых бизнесов, ресторанов и т.д.

Советы для предпринимателей, привлекающих инвестиции:

- Эффективно продвигать свой инвестиционный проект и ничего за это не платить практически невозможно, поэтому смиритесь с затратами. Реклама делает продажи, и займ вашей компании или доля в бизнесе — такой же товар, как и банка майонеза.

- Не размещайтесь на неделю-две. Этого недостаточно. Вы не поймете отдачу от сайта, если не будете находиться там (с платным пакетом) в течение, как минимум, 3 месяцев, а лучше — полгода.

- Пользуйтесь всеми возможностями инвестиционных площадок (платные и бесплатные). Выжимайте из них все возможное.

- Платите только за размещение на специализированных ресурсах. У них самая концентрированная аудитория.

- Реальные цифры по стоимости размещения: один из наших клиентов, разместившись на этих площадках, вложил в рекламу 30 000 ₽, а привлек с них уже 2 млн ₽.

Спасибо что прочитали статью, надеюсь она была полезна. Если у вас есть опыт привлечения инвестиций через интернет, и вы сделали это через какую-то площадку, не входящую в список — напишите ее в комментариях. Ну и буду рад вашей обратной связи.

Стартовые вложения в открытие бизнеса и инвестиции в его развитие не обязательно должны быть только вашими или привлекаться через банковский кредит. Существует довольно много способов снять с себя часть финансовой нагрузки и привлечь инвестиции другими путями. Иногда, когда банки отказываются кредитовать новые проекты из-за повышенных рисков либо под залог личного имущества, привлечение стороннего капитала является единственным выходом.

Многие инвесторы, государственные и коммерческие организации охотно поддерживают молодые и перспективные проекты, а иногда готовы оказывать им не только финансовую, но и консультационную, информационную и рекламную поддержку.

Далее проясним, как и где искать инвесторов, какие способы и площадки для этого можно использовать.

Цели привлечения инвестиций

Для начала вспомним, для каких целей привлекается внешнее финансирование. Зависят они от стадий развития бизнеса.

Стадии развития бизнеса:

- Посевная стадия. Это стадия, когда вы еще работаете над созданием продукта, тестируете идею, разрабатываете прототип.

- Стадия стартапа. На этапе стартапа вы уже можете делать первые продажи, но при этом еще продолжать тестировать продукт, готовя его к выпуску на рынок, выпускаете первые пробные партии. На этом этапе вы пока больше тратите, чем зарабатываете.

- Расширение. Ваш продукт поступает на рынок и начинает завоевывать на нем позиции, вы достигаете точки безубыточности, разворачиваете производство, активно продвигаетесь, расширяете команду.

- Рост. Вы начинаете зарабатывать больше, продажи устойчиво растут, на рынке увеличивается доля вашего продукта. Вы нацелены на дальнейшее расширение, увеличиваете ассортимент, улучшаете и модифицируете сам продукт.

- Зрелый рост. Ваши обороты стабилизировались, рост может быть незначительным. Вы нацелены на удержание позиций на рынке и находитесь в стадии поиска новых вариантов для роста и расширения компании.

У каждой приведенной стадии имеются свои задачи, цели и риски. Это означает, что и капитал привлекается тоже под совершенно разные цели. Если на старте важно выйти на рынок и протестировать спрос, то на поздних предприниматель преследует цели масштабирования, увеличения доли на рынке и увеличения прибыли.

Цели привлечения инвестиции по стадиям:

- Инвестирование на посевной стадии. Вам требуются средства на тестирование своей бизнес-модели, на создание прототипов, на исследование и разработки, на формирование команды.

- Инвестирование стартапа. Вам нужны средства для выпуска продукта на рынок, создание первой партии, на рекламу и привлечение клиентов.

- Инвестирование на стадии расширения. Вам требуется закрепиться на рынке, наладить производство. Инвестиции требуются на продвижение проекта, расширение штата.

- Инвестирование на стадии роста. Инвестиции нацелены на увеличение доли на рынке, совершенствование продукта, расширение ассортимента, на рекламу и для выхода на новые рынки сбыта.

- Инвестирование на стадии зрелого роста. Вам требуется вкладываться в новые точки роста, масштабироваться, проводить слияния и поглощения других компаний.

Больше всего шансов провалиться существует на первых двух стадиях, когда ваш товар или услуга только выводится на рынок. По статистике здесь прогорают 80-90% проектов. Эти проекты так никогда и не выходят в плюс, а для инвесторов вложения здесь будут наиболее рискованными. Для предпринимателей же внешнее инвестирование на этих этапах критически важно, но и найти варинаты финансирования для него сложнее.

Значительно проще и безопаснее для инвесторов вкладываться в проекты, достигшие стадий расширения и роста. В этом случае они работают с уже отлаженными бизнесами, развитие которых проще прогнозировать.

Какие бывают типы инвестирования

Перед тем, как начинать поиск внешнего финансирования, нужно понять, какой тип вам более всего подойдет.

Основные типы инвестирования:

- Долевое инвестирование. То есть когда в ваш бизнес вкладывают, чтобы получить в нем свою долю. В обмен на инвестиции вы делаете инвестора полноправным совладельцем бизнеса. Он получает право принимать решения по управлению компанией, выдвигать свое видение ее развития, получать дивиденды. Долевой тип инвестирования особенно подойдет вам в том случае, если вы испытываете потребность не только в деньгах, но и в человеке с опытом в вашей отрасли. При определении доли, которые вы хотите передать инвестору, стоит исходить из размера вкладываемой суммы. Стоит избегать передачи большей доли проекта — то есть свыше 51%. Но учтите также, что при слишком низких процентах (например, 5%) предложение для инвестора может показаться непривлекательным и не сулящим весомую прибыль, а окупаемость его вложений серьезно растянется.

- Долговое (заемное) инвестирование. Вам предоставляют займы и кредиты, которые нужно вернуть в определенные сроки с процентами, как в банке. В то же время, в отличие от долевого финансирования, вы не передаете долю бизнеса и вам не нужно будет постоянно делиться прибылью. Минус в том, что кредиты выдаются под залог какого-либо ценного имущества, например, недвижимости или автомобиля, которым придется расплачиваться при негативном развитии событий.

- Конвертируемый заем. Это гибридная форма финансирования, сочетающая признаки долевого и долгового инвестирования. То есть когда по истечению определенного времени или при наступлении определенных обстоятельств кредитор может получить свою долю в компании. В России такая схема встречается редко.

- Инвестирование с нефинансовым вознаграждением. То есть когда за инвестиции инвестор получает не деньги, а что-то другое, например, произведенный продукт или бесплатную услугу. Такая схема распространена на краудфандинговых платформах, где в роли инвесторов могут выступать обычные люди.

- Гранты и субсидии. Это формы государственной поддержки, которые призваны финансировать проекты, имеющие приоритетное значение для экономики данной страны. Полученные средства вы сможете использовать только целевым образом, предоставляя отчеты по каждому расходному пункту.

10 вариантов поиска инвестирования для стартапов

Для начала рассмотрим самые лучшие варианты финансирования на начальных этапах развития бизнеса, то есть на посевной стадии, стадии стартапа и расширения бизнеса. Имейте в виду, что кто бы не выступал в роли вашего инвестора, его будут интересовать одни и те же вопросы по поводу вашего проекта и его продукта. А именно.

Стандартные вопросы, которые интересуют любого инвестора:

- В чем заключается идея вашего товара или услуги, в чем уникальность идеи;

- Имеется ли бизнес-план с расчетами, анализом рынка и планом производства;

- Кто руководители и исполнители проекта, достаточно ли у них опыта и образования для реализации задуманного;

- Финансовая составляющая проекта: планируемые и уже имеющиеся обороты, чистая прибыль, издержки, прогнозы роста;

- Предложения для самого инвестора и способы забрать вложенное к конкретному сроку.

1. Помощь от друзей и родственников

Самый простой и очевидный способ найти инвестиции — попросить о помощи друзей, родственников и знакомых. Вам потребуется лишь собраться, поговорить и рассказать им о своих планах и потребностях. Сделать это можно как устно, так и используя элементы презентации.

Перед этим вам стоит определиться, что именно вы хотите получить от близких — кредит или долевые вложения. Кредит вы можете выплачивать просто по частям со временем и с процентами. Долевые инвестиции будут означать, что ваши родственники и друзья будут владеть долей в вашей новой компании, а также разделять с вами все риски. При этом варианте ваши близкие получат деньги лишь в том случае, если ваше дело станет прибыльным.

Риски при обращении к семье и друзьям вполне очевидны. В случае неудачи и потери денег вы можете испортить с ними отношения. Поэтому многие люди стараются не смешивать семью/дом/друзей и бизнес.

Плюсы:

- Простой способ не требующий каких-либо формальностей;

- Отсутствие издержек по организации презентации — достаточно собраться и поговорить;

- Высокий уровень доверия между участниками сделки.

Минусы:

-

Риск испортить отношения с близкими людьми в случае неудачи.

2. Бизнес-ангелы

Бизнес-ангелами называют частных инвесторов, которые вкладываются в проекты на ранней стадии развития. Это состоятельные люди, которые, могут предоставить средства для успешного развития компании на этапе ее формирования. Если на ваш проект приходит бизнес-ангел, это, скорее всего, будет значить, что он внесет достаточно средств для того, чтобы другие инвесторы не потребовались.

Взамен бизнес-ангел получает долю в компании (владеет акциями), а зачастую и право голоса в ежедневном развитии бизнеса. Бизнес-ангел ожидает высокой отдачи от своих инвестиций, поэтому не вкладывает свои деньги просто так — финансовое обоснование проекта должно быть безупречным. Целью бизнес-ангела может быть желание заработать на перепродаже своей доли, когда компания вырастет, либо получение дивидендов, при которой расчет идет на часть будущей прибыли.

Примерами, когда компании добивались успеха с помощью бизнес-ангелов достаточно много. В частности, начинали свою деятельность с инвесторами-ангелами такие гиганты как Apple и Amazon.

Для поиска бизнес-ангелов существуют специальные сообщества, интернет-ресурсы и каталоги инвесторов и проектов, находящихся в поиске финансирования (вроде “Ангел Лист”). Найти инвестора можно с помощью Фонда развития интернет-инициатив, Национальное содружество бизнес-ангелов. Ежегодный рейтинг активности бизнес-ангелов публикует Российская венчурная компания. Кроме того, новости о сделках и рейтинги венчурных инвесторов можно найти на специализированных ресурсах и в СМИ вроде Firrma, Rusbase, IncRussia и других.

Самым желанным кандидатом на роль бизнес-ангела выступает бизнес-ангел со знаниями, опытом и связями в вашей сфере бизнеса, бизнес-ангел который сможет представить весомую консультативную поддержку. В таком случае ваши шансы на успех заметно повышаются, так как такие инвесторы смогут направить вас по правильному руслу. Подобные инвестиции называются smart money — умные деньги. Чтобы определить круг таких инвесторов, нужно проанализировать их последние сделки. Связываться с бизнес-ангелами лучше напрямую через персональные сайты и соцсети, либо через общих знакомых, которые могут вас бесплатно представить и порекомендовать.

Плюсы привлечения бизнес-ангелов:

- Возможность финансирования проекта на самых ранних стадиях;

- Потребность в поиске других инвесторов с бизнес-ангелом отпадает;

- Ваша компания может значительно прибавить в темпах роста;

- Помимо денег есть возможность получить знания, опыт и деловые контакты инвестора;

- Вариант сотрудничества, который подходит не только для IT-проектов, но и для для широкого круга сфер.

Минусы привлечения бизнес-ангелов:

- Трудность привлечения — бизнес-ангелов не интересуют рядовые проекты;

- Излишнее влияние на управление компанией. Ваш партнер может оказывать чрезмерное давление на ваш бизнес, фактически претендуя на роль ключевого человека в компании. Молодой компании это может повредить;

- Увеличение документооборота — бизнес-ангел может требовать большого количества отчетов относительно разных бизнес-процессов.

3. Венчурные фонды

Венчурными фондами называют компании, которые профессионально управляют средствами от пула инвесторов. Они вкладывают в стартапы с многократным потенциалом роста и ориентируются на международный рынок. В то время как бизнес-ангелы подключаются на самых ранних этапах проекта, венчурные инвестиции особенно актуальны на стадии расширения и масштабирования на рынке, когда требуются большие объемы средств.

К венчурным инвестициям можно прибегать тогда, когда проект уже доказал свою успешность, имеет надежную команду менеджеров и план дальнейшего развития, на которые и изыскивает средства. В свою очередь венчурные фонды зарабатывают на выгодных перепродажах своих долей другим фондам, корпорациям или на первичном размещении на бирже.

Обычно фонды специализируются на конкретных отраслях (финансы, IT, недвижимость, электронная коммерция, образование и т.д.) и географических районах, поэтому владельцам проектов нужно подбирать те из них, которые отвечают потребностям и профилю компании.

Для привлечения средств венчурного фонда потребуется создать презентацию проекта и отправить сопроводительное письмо. Либо разыскать управляющего или аналитика фонда и обратиться прямо к нему. Разыскать венчурные фонды, определить наиболее активные по сделкам можно с помощью многочисленных рейтингов, публикуемых популярными деловыми изданиями и СМИ.

Плюсы венчурных фондов:

- Возможность получения финансирования в крупном объеме;

- Отличный шанс для масштабирования компании на рынке.

Минусы венчурных фондов:

- Вариант обычно не подходит для ранних стадий развития проекта.

- Строгий отбор: венчурные инвесторы вкладывают капитал лишь в небольшое число сделок.

4. Бизнес-инкубаторы

Бизнес-инкубаторами или акселераторами называют проекты по ускоренному обучению для стартапов. С их помощью вы сможете научиться грамотнее анализировать рынок, доработать концепцию и бизнес-модель продукта, найти полезные связи среди инвесторов, а иногда и отыскать первых заказчиков. Обучение в бизнес-инкубаторе может заканчиваться приглашением потенциальных инвесторов.

При попадании в бизнес-инкубатор, стартапы могут получать поддержку начиная с разработки/доработки бизнес-идеи и вплоть до выхода новой компании на рынок. Больше всего бизнес-инкубаторов интересуют IT-сфера, но в инкубаторы можно попасть и с проектами в сфере услуг, экологии, моды, розничной торговли, развлечений, энергетики, строительства и прочими.

Бизнес-инкубаторы проводят свои наборы не более одного-двух раз в год, поэтому этот момент необходимо отслеживать. Попасть в них в качестве участника можно, оставив заявку на сайте проекта и пройдя собеседование. Управлять бизнес-инкубаторами могут университеты, некоммерческие и государственные учреждения, крупные корпорации и венчурные фирмы.

В качестве примеров российских инкубаторов можно привести бизнес-инкубатор ВШЭ (HSE Inc), бизнес-инкубатор “Ингрия”, технопарк “Жигулевская долина” и другие.

Что может получить предприниматель в рамках бизнес-инкубатора:

- помещение для офиса или скидка на аренду;

- консалтинговую поддержку по различным аспектам ведения бизнеса (бухгалтерия, налоги, бизнес-планирование и т.д.);

- рекламное сопровождение, выставочные площади, освещение в СМИ;

- коммуникационная техника, доступ к ПО и различным программным продуктам;

- помощь в поиске инвесторов;

- юридическая поддержка;

- сопровождение бухгалтера.

Что именно будет включено в пакет бизнес-инкубатора, зависит от его вида. Проекты при государственных вузах могут давать частичную поддержку лишь по некоторым вопросам, в то время как частные — предоставлять полный пакет, который поможет развить свое дело.

Плюсы бизнес-инкубаторов:

- Предоставляют пакеты различных бизнес-услуг для начинающих предпринимателей;

- Возможность сэкономить на аренде офиса;

- Вам могут помочь с поиском инвесторов;

- Дают возможность сделать рекламу и найти первых клиентов;

- Вовлекают в бизнес-среду;

- Есть возможность попасть в инкубаторы во время прохождения обучения в университете;

Минусы бизнес-инкубаторов:

- Ограничения и избирательность в наборе у самых востребованных инкубаторов.

- Возможна нехватка квалифицированных консультантов в некоторых областях;

- Вашу бизнес-идею могут украсть;

- Вы привязаны к графику лекций, семинаров, тренингов, что может помешать бизнесу.

5. Корпоративные акселераторы

От бизнес-инкубаторов акселераторы отличаются тем, что вторые более нацелены на инвестирование проектов, дают возможность быстро оттестировать пилотный проект и дают более точечное обучение, направленное на рост компании. Соответственно, поэтому акселераторы практикуют более жесткий отбор кандидатов и более тщательно их контролируют. Также есть ограничения по срокам, обычно это до трех месяцев или полугода, в то время как у инкубаторов их может не быть.

Коммерческие акселераторы помогают запустить бизнес под эгидой крупной компании, которая окажет стартапу всестороннее содействие. В чем именно будет заключаться помощь и программа, зависит от компании. Конечно, это, в первую очередь отличный способ найти инвестиции, ведь после завершения программы можно получить предложения как напрямую от компании, которая может захотеть выкупить проект или предложить сотрудничество, либо от партнеров организатора. Во-вторых, это отличная возможность застраховать себя от ошибок на первых этапах развития бизнеса, на которых обычно прекращают жизнь многие стартапы, пренебрегающие такими вопросами как тестирование спроса, обучение персонала и т.д.

Помимо этого акселераторы могут помочь с:

- заключением контракта, который будет прописывать права и обязанности сторон-участников договора;

- офисом или другим помещением для работы;

- средствами для работы (техника, ПО);

- запуском коммерческого пилота с использованием ресурсов компании;

- доработкой и дальнейшим тестированием продукта.

В качестве примеров корпоративных акселераторов из России можно назвать:

- MTS Startup Hub;

- Акселератор MGNTech от сети «Магнит» и фонда «Сколково»;

- Акселератор КРОК;

- Акселератор Sber500 — от “Сбера” и 500 Startups;

- Акселератор Ростелеком и ФРИИ;

- Impact Hub Moscow.

Чтобы поучаствовать в акселераторе, нужно выбрать одну из известных площадок и подать заявку, рассказав о проекте и его параметрах и оставив контакты. Также потребуется пройти собеседование с аналитиком и пройти отбор в очном формате.

Плюсы корпоративных акселераторов:

- Максимальная содержательность программ;

- Нацеленность на создание и быструю апробацию пилотных проектов;

- Возможность быстро выйти на контракты с новыми клиентами;

- Широкий пакет помощи стартапам с привлечением ресурсов крупной компании.

Минусы корпоративных акселераторов:

- Строгий отбор кандидатов;

- Нацеленность в основном на технологичные инновационные проекты в конкретных отраслях.

6. Гранты и конкурсы

От государства или коммерческих фондов ваш проект может получить безвозмездное финансирование, получив грант или победив в конкурсе. Для попадания на конкурс, вам нужно будет оставить заявку, предоставить требуемый организаторами пакет документов и написать бизнес-план. У каждого проекта будут свои требования к участникам, которым вы должны будете соответствовать.

Если вы пройдете конкурс и выиграете его, либо получите грант, это не будет означать, что деньги можно будет тратить как захотелось. Вашему проекту потребуется предоставлять отчеты по затратам. Средства можно будет расходовать на те цели, которые будут прописаны вами в бизнес-плане. Это может быть аренда офиса или склада, ремонт помещение, закупка оборудования, расходных материалов и прочее.

В качестве примеров фондов, проводящих гранты для стартапов, можно назвать Фонд содействия инновациям и Фонд “Сколково”. Популярные конкурсы стартапов — это Web Summit, Slush, «Стартап-кафе».

Плюсы конкурсов и грантов:

- Возможность получить финансирование, не прибегая к кредитам и не отдавая долю в бизнесе сторонним инвесторам;

- Довольно большое количество конкурсов и грантов, в которых можно поучаствовать;

- Некоторые гранты доступны даже для физлиц.

Минусы конкурсов и грантов:

- Нужно отчитываться о расходовании средств;

- Большие временные затраты;

- Нельзя получить грант на один и тот же проект в двух разных госучреждениях;

- Опасность увлечься поиском грантового финансирования, что может снизить жизнеспособность компании как самостоятельной единицы.

7. Клубы инвесторов

Клубами инвесторов называют группы венчурных инвесторов или бизнес-ангелов, в которых организаторы находят наиболее интересные стартапы и организуют встречи для представления их сообществу. В клубах инвесторах происходит совместное финансирование сразу несколькими соинвесторами. Вас могут пригласить в такие клубы его организаторы или менеджеры, либо вы можете самостоятельно отправить заявку через сайт или написав им в соцсети.

Поскольку большинство инвест-клубов всерьез заинтересованы поддержанием высокой репутации, отбор стартапов у них строгий. Они тщательно проверяют биографии основателя и членов команды, дотошно анализируют финансовую и бизнес-модели компании, им нужны гарантии результата и четкая стратегия развития фирмы.

Примерами клубов инвесторов можно назвать такие клубы как United Investors, Smarthub, СОБА, Angelsdeck и другие.

Плюсы клубов инвесторов:

- Обращение в клуб инвесторов может сэкономить вам время по сравнению с поиском отдельных инвесторов;

- Вы презентуете свой проект большему числу инвесторов за раз.

Минусы клубов инвесторов:

- Строгий отбор поступающих проектов;

- Необходимость тщательной подготовки презентации, документов, стратегии развития компании.

8. Поиск инвесторов на условиях личной договоренности

Вы можете пройти довольно простым путем, избежав большого числа формальностей и опубликовав объявление о поиске инвестора через сайты объявлений, бизнес-форумы, тематические сообщества в Telegram и прочие ресурсы. Вкратце обозначьте свою идею, опишите, партнер с какими качествами и ресурсами вам необходим и проведите личные переговоры с откликнувшимися кандидатами. Конечно, при встрече стоит представить хотя бы финансовый план и предъявить документы, подтверждающие вашу личность и существование компании, но потребность в ярких и дотошных презентациях по строгим шаблонам и канонам тут отпадает.

Такой способ отлично подойдет для реализации рядовых проектов, которые не отличаются инновационностью и прорывными технологиями, в связи с чем через более серьезные каналы инвестиции в них привлечь проблематично.

Плюсы:

- Простота и отсутствие издержек по времени и деньгам;

- Нет необходимости собирать объемные пакеты документов, заполнять анкеты, трудиться над презентацией и ее оформлением и т.д;

- Подходящий вариант для стандартных проектов;

Минусы:

- Возможно, слабый уровень кандидатов;

- Риск столкнуться с мошенниками;

- Высокий уровень недоверия, вас также могут принять за мошенника.

9. Краудфандинговые платформы

Еще один способ получения средств на стартап — это краудфандинг. Для этого вам надо презентовать свой проект в интернете на одной из краудфандинговых платформ и описать свои обязательства по отношению к инвесторам. То есть обозначить, что именно они получат, вложившись в ваш проект.

Инвесторами могут выступать самые обычные люди, вкладывающие совсем небольшие суммы, ведь не даром краудфандинг дословно означает “финансирование толпой”. Краудфандинг отлично подходит как для стартапов, собирающихся выводить на рынок уникальные и необычные товары, так и для творческих, научных и социальных проектов.

Возможность привлечения средств через краудфандинг обычно ограничивается временем, например, несколькими месяцами, и фиксированной суммой, после которой сбор может закрываться.

Что можно предлагать инвесторам за инвестирование через краудфандинг:

1. Произведенный товар из первой партии. Как правило, с помощью краудфандинга презентуются необычные товары, которые вызывают у людей желание ими обладать. Чтобы человек мог получить их как можно скорее, до старта массового производства, вы можете предложить инвестору сам товар и комплектующие к нему. По такому принципу работают многие популярные краудфандинговые платформы, такие как Kickstarter, Indiegogo, российские площадки Boomstarter, Planeta.ru и прочие.

Пример: Вы придумали уникальную автоматизированную овощечистку со сменными насадками для разных видов овощей и фруктов. Самые первые инвесторы, которые внесут 130 долларов, через 8 месяцев, когда производство будет запущено, получат бесплатную овощечистку со скидкой 70 долларов от планируемой розничной стоимости в 200 долларов. Инвесторам, которые внесут 160 долларов, вы отправите овощечистку и две дополнительные сменные насадки для экзотических фруктов. Поскольку себестоимость отправки каждому инвестору товара после выпуска все равно будет ниже, это довольно выгодный способ привлечения средств.

2. Безвозвратное пожертвование. Вы можете ничего не обещать взамен, а предлагать человеку внести пожертвования, начиная с небольших сумм. Краудфандинг на основе пожертвований особенно хорошо работает в социальных и образовательных проектах, а также проектах, связанных с медицинской помощью или устранением/предотвращением чрезвычайных ситуаций. Примером краудфандинга на основе пожертвований можно назвать GoFundMe. Также этот метод используется и на других площадках, где параллельно применяется метод вознаграждений, например, на Boomstarter и Planeta.ru. Иногда жертвователям предлагается некий символический приз — грамота, сувенир, бесплатное участие в каком-нибудь благотворительном концерте и т.д.

Пример: Вы собираетесь открыть приют или центр реабилитации для собак, где задача извлечения прибыли не является первоочередной. Вам нужны средства на создание вольеров, покупку кормов и прочие расходы. На краудфандинговой платформе вы описываете, почему ваш проект важен и полезен для региона, и назначаете суммы пожертвований. Тем, кто жертвует сумму до 1000 рублей — говорите “Большое спасибо”, тем, кто жертвует 2000 рублей — дарите фирменный значок вашего приюта, тем, кто жертвует 5000 рублей, высылаете календарь с фотографиями собак и т.д.

3. P2P-кредитование (долговой краудфандинг). На развитие бизнеса можно привлечь средства методом кредита, который вам выдаст не банк, а другая компания. Такой метод, когда инвестор может дать займ частному лицу или бизнесу и называется P2P-кредитованием. Процесс происходит через P2P-платформу, то есть сервис-посредник, который задает правила игры и помогает инвесторам и стартапам найти друг друга. P2P-платформы проверяют заемщика, включая его паспортные данные, доходы и активы (недвижимость, авто в собственности и т.д.), а также оказывают содействие при взыскании средств при просрочках и предоставляют свою площадку для проведения между сторонами безопасных платежей. Разница с банковским кредитом в том, что заемщик платит меньший процент, а инвестор имеет возможность получать более высокую прибыль, чем если бы он использовал банковский вклад или накопительный счет.

Примерами P2P-платформ для кредитования можно назвать Lending Club и Prosper.

4. Акции. Существуют и краудфандинговые платформы, основанные на продаже акций, например, площадка OurCrowd. Это тип краудфандинга, при котором инвесторы могут получать часть собственности в компании через акции. Хотя их первоначальные инвестиции не возвращаются, они получат долю прибыли, если дела компании пойдут хорошо. Краудфандинг на основе акций для инвесторов довольно рискован, потому что не дает гарантии возврата средств. На начальном этапе стартапы не выплачивают дивиденды или проценты, также существует меньше юридических гарантий.

Плюсы краудфандинга:

- Широкий охват большого числа потенциальных инвесторов, желающих вкладывать небольшие суммы;

- Можно быстро собрать нужную сумму;

- Невысокие риски;

- Возможность избежать банковских кредитов и сбора бумаг;

- Возможность привлечь внимание СМИ к своему проекту: подобные сайты мониторятся редакторами изданий на бизнес-тематику;

- Обратная связь от инвесторов и живое общение с аудиторией.

Минусы краудфандинга:

- Риски потери авторства — если авторское право не защищено, вашу идею могут легко украсть;

- Требуется затраты на грамотную и привлекательную презентацию (качественные видео, фото, текст).

10. Блог проекта и фигурирование в СМИ

Не стоит забывать о том, что помимо обращения к инвесторам напрямую или опосредованно, нужно создавать условия для того, чтобы потенциальные инвесторы выходили на вас сами. Для этого можно вести публичную политику и пользоваться преимуществами, которое дает наше время.

Что можно для этого использовать:

- Блог проекта в социальных сетях;

- Блог на популярных ресурсах на площадках для предпринимателей: Vc.ru, Spark, Habr и других.

- Выступления и экспертные комментарии в СМИ, которые связаны с вашей темой. Вы можете наладить контакты с редакциями лично, либо искать запросы от журналистов через специальные сервисы, такие как Pressfeed.

Плюсы:

- Возможность увеличить известность своей компании, привлечь новых инвесторов;

- Вы создаете имидж эксперта в своей области, повышается доверие к компании.

- Вы получаете обратную связь от клиентов и людей, работающих в вашей отрасли.

Минусы:

- Временные затраты на создание контента и выступления в СМИ

- Траты на раскрутку своих ресурсов и работу с обратной связью;

- Возможность сделать себе антирекламу при неграмотном подходе к делу.

Инвестиции на поздних стадиях

Инвестиции могут требоваться не только стартапам, но и компаниям с опытом в бизнесе, когда основными задачами проекта являются увеличение своей доли на рынке и масштабирование. Кратко рассмотрим, что это могут быть за варианты

Способы привлечения инвестиций на поздних стадиях:

- Банковское финансирование. То есть кредиты под определенные проценты с определенным графиком погашения. Банки согласны финансировать только те проекты, которые дают им уверенность в платежеспособности. В этом плане они более консервативны, чем инвесторы. Банки смотрят на возраст фирмы (он должен составлять не менее полугода), стабильность денежного потока, наличие имущества, требуют поручительства. Увеличить шансы на банковское финансирование поможет беспроблемное пользование другими банковскими услугами — расчетным счетом, зарплатными картами, вкладами и так далее.

- Инвест-фонды и фонды прямых инвестиций. Фонды прямых инвестиций вкладываются в более зрелые компании, нежели фонды венчурные. Доход таких фондов строится на перепродаже свой доли стратегическим инвесторами или при размещении акций компании на бирже (во время IPO). Подбирая компанию для инвестирования, подобные фонды стараются встроить их в пул других своих вложений, чтобы добиться от них кумулятивного эффекта. Такие фонды легко найти в интернете, так как у них обязательно имеются свои порталы со всех необходимой информацией.

- Стратегические инвесторы. Стратегическими инвесторами выступают крупные компании и корпорации-экосистемы, которые могут приобрести компанию для достижения синергетического эффекта. Это такие гиганты как Яндекс, “Сбер”, VK, МТС. Обычно выходить самостоятельно на таких инвесторов не требуется, с предложениями они выступают сами. Поводом для этого становятся ваши успехи и финансовые результаты, расширение бизнеса, частое мелькание вашей компании и ее руководителей в СМИ. При слиянии и поглощении крупных компаний следует обращаться за услугами к инвестиционным консультантам.