Для своей накопительной пенсии я сознательно выбрал Пенсионный фонд России.

Я сотрудник одной из управляющих компаний. По работе общаюсь со специалистами пенсионной сферы и консультирую тысячи клиентов по накопительной пенсии. Я вижу, что о частных управляющих компаниях есть не так много информации, хотя они тоже работают с накопительными пенсиями.

С пенсионными накоплениями вы можете не делать ничего, можете перевести их в негосударственный пенсионный фонд, а можете выбрать Пенсионный фонд России и затем управляющую компанию под его крылом. Я сделал именно так и в статье расскажу почему. Вы узнаете, как правильно выбрать управляющую компанию и какие от этого будут плюсы.

Это мой личный опыт

И мое личное мнение. Сторонники НПФ приведут аргументы, почему лучше всего передать накопления в НПФ. Те, кто принципиально не хочет распорядиться накопительной пенсией, тоже объяснят, почему это лучший вариант. Я расскажу вам, почему направил пенсию в УК, а вы дальше решите сами.

Как работает пенсионная система. Матчасть

Базовая, страховая и накопительная пенсии — это части общей трудовой пенсии по старости. Все эти деньги платит в принудительном порядке работодатель на каждого официально оформленного работника. Взносы идут из фонда оплаты труда, но не вычитаются из зарплаты, а начисляются сверх нее. Сейчас это называется страховыми взносами, раньше называлось единым социальным налогом.

Базовая часть пенсии, или фиксированная выплата, положена всем пенсионерам по старости в едином размере, который меняется ежегодно при индексации с учетом инфляции. В 2019 году фиксированная выплата равна 5334,19 Р. На ее размер мы повлиять не можем.

Страховая часть состоит из баллов, которые заработал человек за счет отчислений работодателя. Еще эти баллы называют индивидуальным пенсионным коэффициентом — ИПК. Один балл в 2019 году стоит 87,24 Р — эта цифра тоже каждый год индексируется с учетом данных по инфляции от Росстата. Заработал больше баллов — пенсия будет выше. Количество баллов зависит от стажа и отчислений работодателя, но государство постоянно меняет окончательный принцип подсчета ИПК.

Накопительная пенсия — это уже не баллы, которые государство считает по своим правилам, а настоящие деньги. Их называют пенсионными накоплениями. Часть пенсионных взносов от работодателя до 2014 года оставалась на вашем счете в Пенсионном фонде РФ — из них пенсионные накопления и сформировались.

Сейчас действует мораторий, поэтому взносы работодателя на пенсионные накопления не идут. Всё, что накопилось, делят на период дожития и получают ежемесячную прибавку к пенсии.

Период дожития — это условный срок, в течение которого придется платить пенсию. Его определяют исходя из ожидаемой продолжительности жизни. В 2019 году период дожития — 252 месяца, или 21 год. Пенсионер не обязан умирать сразу после этого срока — он нужен только для расчета размера пенсии. Если человек проживет дольше, накопительную пенсию все равно будут платить в том же размере.

Накопительная пенсия касается не всех

Отчисления на накопительную часть существовали не всегда и не для всех. Если вы 1966 года рождения или старше, у вас либо вообще нет пенсионных накоплений, либо они небольшие, потому что формировались с 2002 по 2004 год.

Если вы начали официально работать с 2014 года, то попали под мораторий — накопительной пенсии у вас тоже нет.

В 2019 году общая пенсия по старости считается так:

5334,19 Р + 87,24 Р × баллы + пенсионные накопления / 252

С 2014 года взносы от работодателей идут только на страховую пенсию, но пенсионные накопления все равно растут, потому что вы их инвестируете. Либо их инвестируют за вас.

С пенсионными накоплениями работают негосударственные пенсионные фонды — НПФ, и Пенсионный фонд России — ПФР. Они вкладывают накопления в акции и облигации, инвестиции приносят доход, и будущая пенсия увеличивается. Государство хочет, чтобы мы сами выбрали, кто будет управлять деньгами. Организация, которой мы даем право работать с нашими пенсионными накоплениями, называется страховщиком по обязательному пенсионному страхованию.

Страховщики инвестируют пенсионные накопления не сами, а передоверяют это управляющим компаниям — УК. Чем лучше будет инвестировать ваша УК, тем больше вы получите на пенсии — это как депозит в банке, только процентная ставка заранее не известна. Управляющие компании работают, страховщики контролируют и отвечают за них, наша будущая пенсия растет. Осталось понять, какого страховщика и какую УК выбрать.

Вот как растет накопительная пенсия:

Варианты выбора: НПФ или УК

Накопительной пенсией вы можете распорядиться тремя способами: ничего не делать, выбрать НПФ или сознательно выбрать страховщиком ПФР, а потом управляющую компанию из его реестра.

Если не выбирать страховщика, им становится ПФР, а вас называют молчуном. ПФР отправляет ваши деньги в управляющую компанию Внешэкономбанк — ВЭБ. Именно ее государство назначило для управления деньгами молчунов. УК ВЭБ вкладывает ваши накопления, отчитывается перед ПФР, а ПФР перед вами.

Если выбрать негосударственный пенсионный фонд, ваши деньги уйдут в несколько управляющих компаний, которые выберет этот НПФ. Вам выбирать не дадут.

Если сознательно выбрать своим страховщиком ПФР, он спросит вас, в какую именно управляющую компанию из списка отправить деньги. Разделить пенсионные деньги между несколькими управляющими компаниями нельзя, можно выбрать только одну, причем самостоятельно — варианта «по умолчанию» здесь нет.

Я выбрал страховщиком ПФР, самостоятельно определил управляющую компанию для своих пенсионных накоплений и считаю это самым выгодным вариантом.

Преимущества УК

Когда вы сознательно выбрали ПФР и УК, у вас появляются преимущества перед клиентами негосударственных пенсионных фондов: менять УК можно чаще, доходность выше, комиссии ниже, за сохранность средств отвечают ПФР и Агентство по страхованию вкладов — АСВ.

Досрочный переход без потерь. Если вам не понравилась управляющая компания, вы вправе поменять ее на другую из реестра ПФР. Это можно делать каждый год. У клиентов НПФ так сделать не получится: если они меняют фонд чаще одного раза в пять лет, это называется досрочным переходом и им не выплачивается инвестиционный доход, ради которого они и выбирали НПФ.

Комиссии ПФР ниже. Страховщики управляют вашими деньгами не бесплатно. Они берут с вас деньги. Сначала свою долю берет УК — эта комиссия одинакова и для ПФР, и для негосударственных пенсионных фондов и составляет до 10% от инвестиционного дохода. Потом вы платите самому страховщику: ПФР ежегодно берет до 1,1% от суммы ваших накоплений, а НПФ — до 1,5%. Кажется, что разница в десятые доли процента незаметна, но, когда до пенсии двадцать или тридцать лет, сумма получается ощутимой.

Накопительная пенсия появилась у меня в 2009 году. Я подсчитал, что за предыдущие девять лет в ПФР уже сэкономил на комиссии 6000 Р. Теперь эти деньги тоже работают и дают инвестиционный доход.

Сейчас на моем счете 100 000 Р, и я прикинул, сколько еще сэкономлю, если останусь клиентом ПФР, а доходность в среднем будет 10% годовых. За год разница составит 400 Р — немного, но эти деньги останутся на счете и принесут дополнительную доходность. Из-за этого на второй год разница будет уже 900 Р, а на третий год — полторы тысячи. Через 20 лет за счет разницы в комиссии страховщика я выиграю 38 200 Р.

Доходность УК выше, чем у НПФ. Так происходит, потому что НПФ делит пенсионные накопления между управляющими компаниями, как захочет. Какая-то компания сработает хуже, какая-то лучше, а фонд начислит вам их средний результат. Общая средняя доходность всегда ниже, чем у лидера.

Кроме доходности, у НПФ могут быть и другие причины выбора управляющей компании. Например, фонд традиционно работает с этой УК и не меняет ее, несмотря на низкий результат.

В ПФР вы сами выбираете одну из УК и следите, какой инвестдоход она дает. Не понравится, поменяете — так сможете работать только с лидером.

Я выбрал УК в 2008 году, но деньги стали работать только с 2009 года. С этого момента среднегодовая доходность моей управляющей компании — 16%. Я сравниваю среднегодовую доходность только с момента перехода туда моих накоплений — то, что было раньше, моей пенсии не касается. У НПФ средняя доходность с 2009 года — 10%.

К 2018 году моя управляющая компания заработала для своих клиентов 144% за счет доходности и меньшей комиссии. Негосударственные пенсионные фонды за тот же срок в среднем заработали по 90%.

Сколько можно было заработать в УК и НПФ с 2009 по 2017 год

| Моя УК | НПФы в среднем | |

|---|---|---|

| Начальная сумма | 100 000 Р | 100 000 Р |

| Итоговая сумма | 244 000 Р | 190 000 Р |

Начальная сумма

100 000 Р

Начальная сумма

100 000 Р

Гарантии. В случае банкротства НПФ деньги вернет Агентство по страхованию вкладов, но не полностью. АСВ покрывает убытки до номинала пенсионных накоплений. Номинал — это средства от работодателей, перечисленные за период трудовой деятельности. Инвестдоход АСВ не возмещает.

В случае банкротства управляющей компании ее будет спасать Пенсионный фонд России. ПФР не хочет проблем, поэтому совместно с Центробанком отбирает УК по конкурсу и каждые пять лет отсеивает слабые через стресс-тест. Поэтому вложить пенсионные накопления можно только в надежную компанию.

Если обанкротится сам ПФР, убытки покроет Агентство по страхованию вкладов, как и в случае с НПФ. Поскольку Пенсионный фонд — бюджетная организация, я рассчитываю, что ему поможет госбюджет, поэтому гарантий больше.

Выплаты. Когда клиент НПФ выйдет на пенсию, он будет получать пенсию в двух местах: фиксированную выплату и страховую часть в Пенсионном фонде России, а накопительную пенсию — в НПФ. У негосударственного пенсионного фонда может не быть филиала в городе, где живет пенсионер, и придется искать, куда и как подать заявление. Если пенсионер знает это, он все равно будет обращаться за пенсией в два места — потребуется больше времени. Получать деньги пенсионер тоже будет двумя частями: одна сумма из ПФР, другая из НПФ.

Клиенты УК получают все части пенсии в ПФР, поэтому искать фонд не надо, обе выплаты можно оформить в одном месте, и приходить они будут одновременно.

Почему выбрать УК лучше, чем перейти в НПФ

| УК | НПФ | |

|---|---|---|

| Доходность | 16% в моей УК | 10% у лучших НПФ |

| Комиссия за работу | 1,1% от накоплений | 1,5% от накоплений |

| Поменять без потерь | Раз в год | Раз в пять лет |

| Гарантии | АСВ и госбюджет | АСВ |

| Выплаты | Вся пенсия через ПФР | Страховая пенсия через ПФР, накопительная через НПФ |

НПФ

Страховая пенсия через ПФР, накопительная через НПФ

Индивидуальный пенсионный капитал

С 2020 года у частных управляющих компаний (ЧУК) может появиться еще одно преимущество. Сейчас правительство готовит законопроект об индивидуальном пенсионном капитале (ИПК). Это будет аналог накопительной пенсии, только отчисления на него будут брать не с работодателя, а с зарплат. Граждане заплатят от 3 до 6% своей зарплаты, но и работодатели меньше отчислять не станут.

В текущем варианте законопроекта ИПК вводят только для клиентов НПФ и государственной управляющей компании ПФР — то есть для УК ВЭБ. Эти люди смогут отказаться от дополнительных отчислений, но для этого придется написать заявление. Клиентов ЧУК индивидуальный пенсионный капитал не коснется еще 5 лет — им не надо будет сразу куда-то идти, чтобы отказаться от него.

Не путайте ИПК (индивидуальный пенсионный капитал), с индивидуальным пенсионным коэффициентом (страховым баллом) — о нем я писал выше.

Как выбрать УК

С 30 октября 2018 года в ПФР осталась 21 управляющая компания. Этот список не изменится в течение следующих пяти лет. Чтобы понять, какую управляющую компанию выбрать, обратите внимание на их доходность, клиентоориентированность и инвестиционные портфели.

Доходность. Пенсионный фонд и Центробанк уже отсеяли ненадежные УК, поэтому наиболее важным критерием выбора становится доходность.

Чтобы оценить качество работы компании, посмотрите среднюю доходность за предыдущие 3, 5 и 10 лет. Хорошая доходность для управляющей компании — это 10—12% годовых в среднем за десять лет. За меньший срок компания тоже должна показывать результаты, близкие к этим цифрам.

Насколько прирастают накопления, нагляднее видно по другому показателю — накопленной доходности. Например, накопленная доходность в 100% означает, что средства выросли в 2 раза, 200% — в 3 раза.

Клиентоориентированность. Также важна готовность сотрудников компании помочь во всех вопросах по обязательному пенсионному страхованию. Грамотный ответ может сэкономить деньги и время. Например, консультанты из УК бесплатно помогают вернуть средства тем, кого тайно перевели в НПФ недобросовестные агенты. Юристы берут за такую консультацию от 30 до 60 тысяч рублей.

Инвестиционные портфели. Некоторые управляющие компании предлагают на выбор несколько инвестиционных портфелей. В одной и той же УК человек может выбрать агрессивный или консервативный тип управления накопительной пенсией.

При агрессивном типе деньги инвестируют в более доходные и рискованные активы, например в акции международных компаний. При консервативном типе управляющая компания вкладывает только в надежные инструменты, например в государственные ценные бумаги. Для тех, кому доходность важнее надежности, подходит первый тип портфелей, и наоборот.

УК ВЭБ предлагает два портфеля — «Расширенный» и «Государственных ценных бумаг» (ГЦБ). Расширенный инвестиционный портфель — это агрессивная стратегия, а ГЦБ — консервативная. Молчуны находятся в расширенном портфеле, а в консервативный перешли те, кто сознательно выбрал эту управляющую компанию.

Пока разница по доходности между портфелями символическая: на периодах в 3, 5, 7 и 10 лет видно, что в кризисы больше проседает агрессивная часть, а после них — консервативная.

Моя УК предлагает только один инвестпортфель, поэтому передо мной выбор не стоял.

Как перейти

Пенсионные накопления перейдут в управляющую компанию на следующий год после подачи заявления.

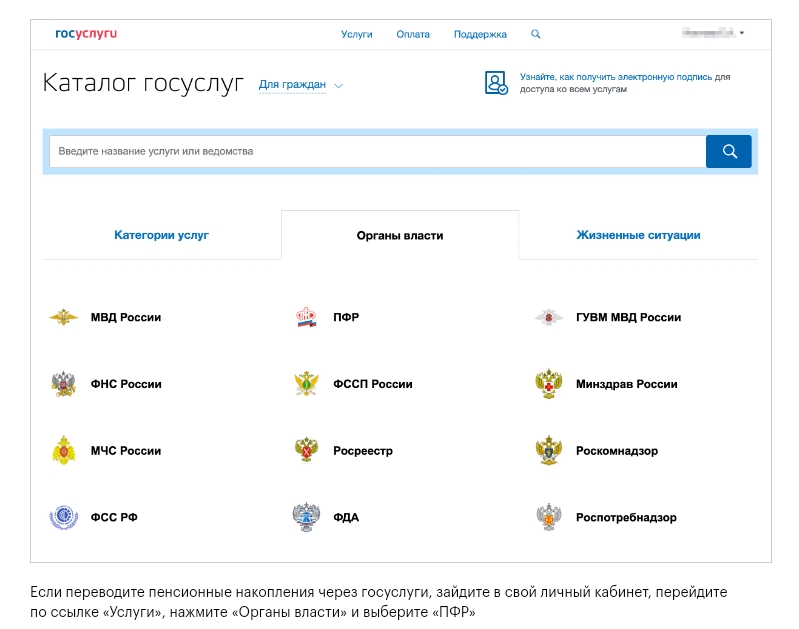

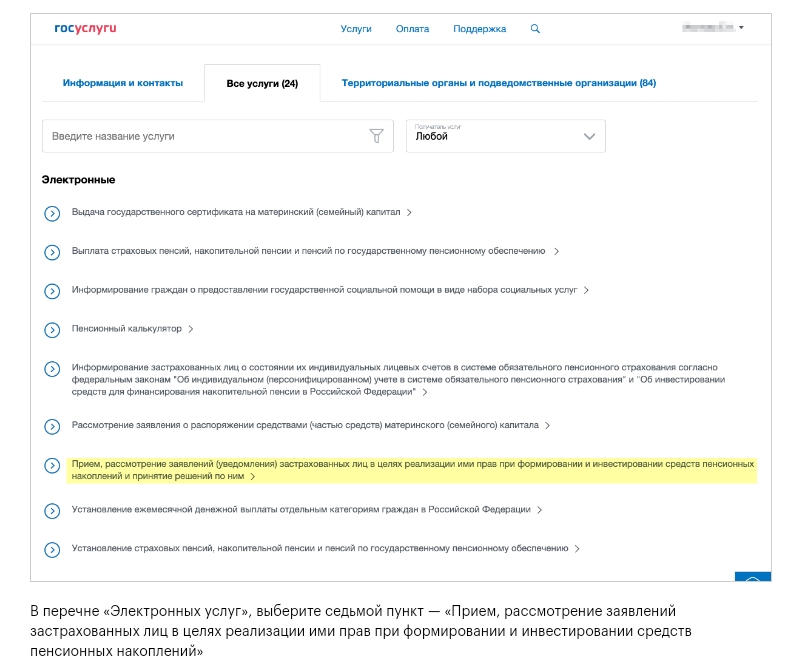

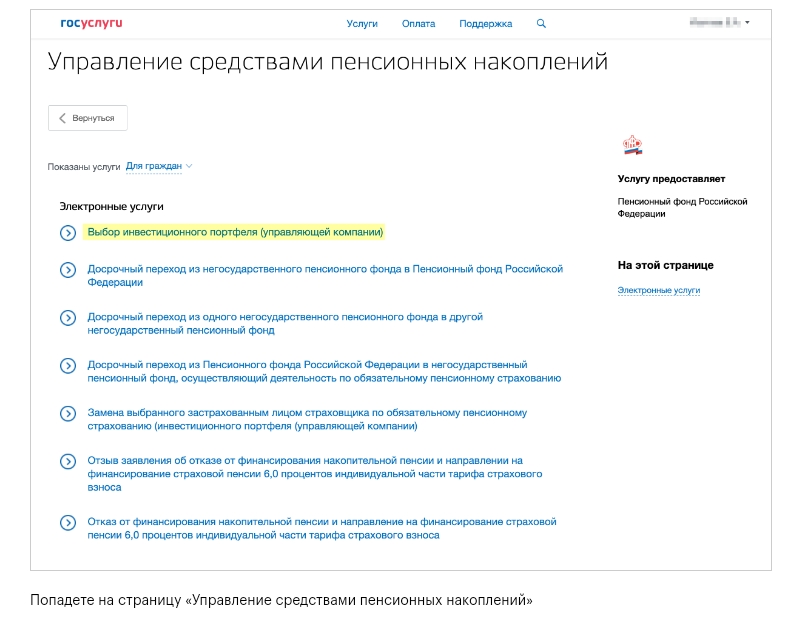

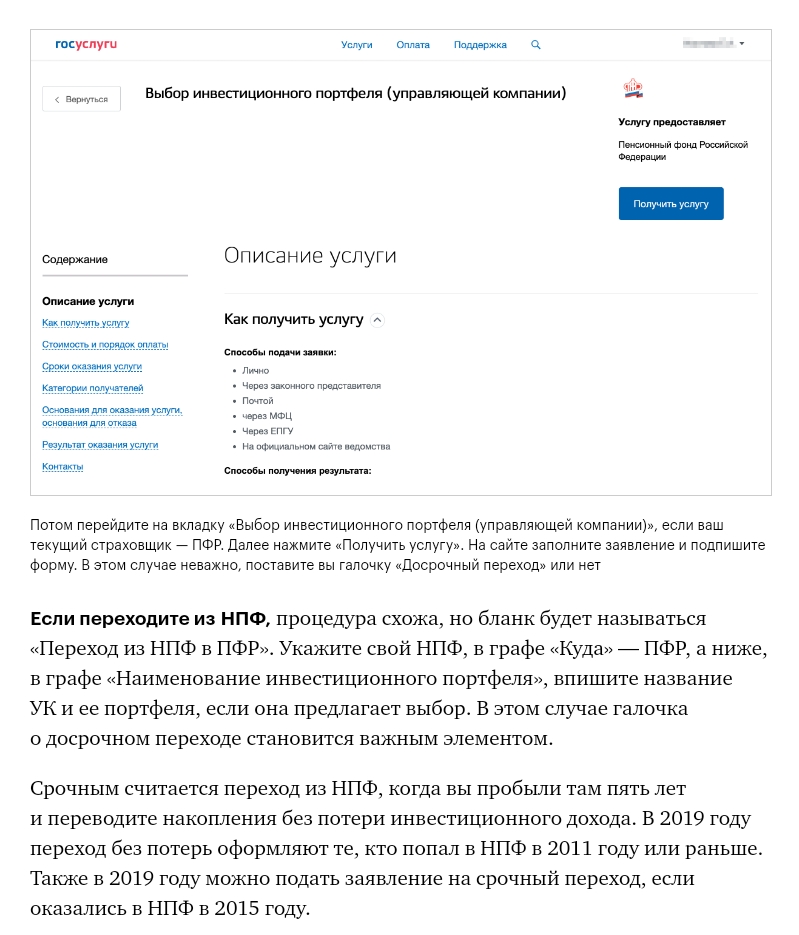

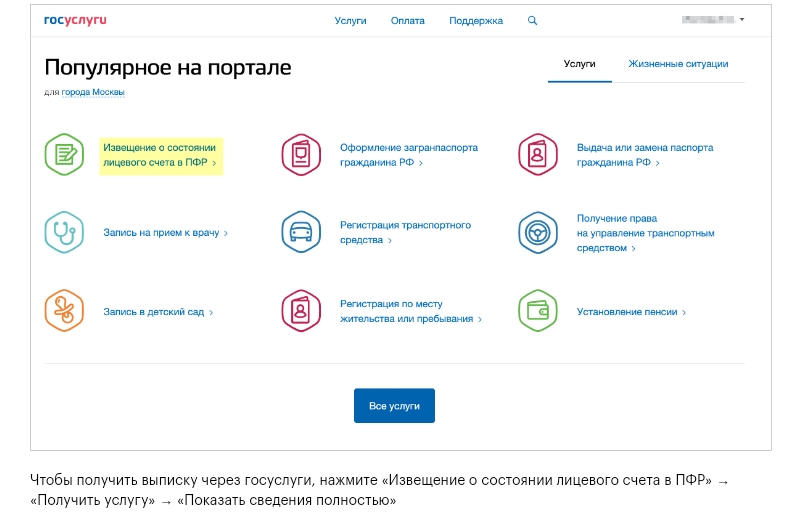

Подать заявление можно при личном обращении в ПФР, через МФЦ или через госуслуги после полной регистрации на сайте. Бланки заявления есть на сайте ПФР, в МФЦ или в личном кабинете на сайте «Госуслуги». При работе с личным кабинетом потребуется электронная подпись.

Если переходите из НПФ, процедура схожа, но бланк будет называться «Переход из НПФ в ПФР». Укажите свой НПФ, в графе «Куда» — ПФР, а ниже, в графе «Наименование инвестиционного портфеля», впишите название УК и ее портфеля, если она предлагает выбор. В этом случае галочка о досрочном переходе становится важным элементом.

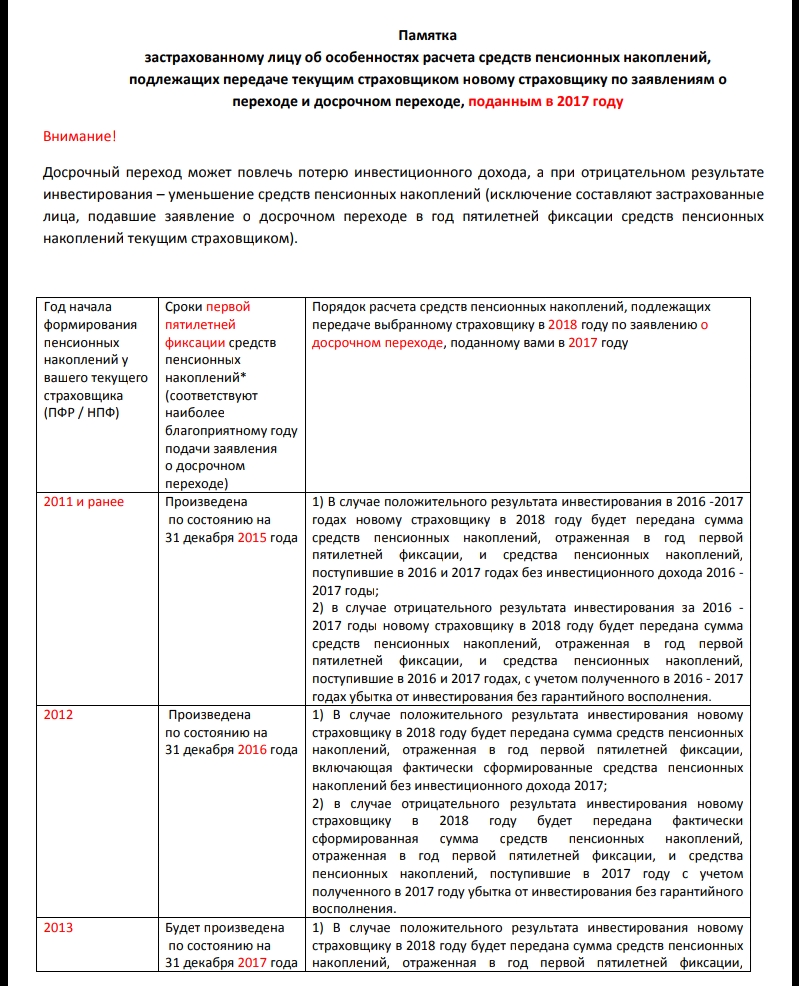

Срочным считается переход из НПФ, когда вы пробыли там пять лет и переводите накопления без потери инвестиционного дохода. В 2019 году переход без потерь оформляют те, кто попал в НПФ в 2011 году или раньше. Также в 2019 году можно подать заявление на срочный переход, если оказались в НПФ в 2015 году.

Те, кто переходил в НПФ в 2012—2014 или в 2016—2019 годах и подает заявление о переводе накопительной пенсии в 2019 году, совершают досрочный переход. Если договор вступил в силу в 2012—2014 годах, пять лет уже прошло, и началась новая пятилетка, если в 2016—2019 годах — еще не прошли первые пять лет. При досрочном переходе вы теряете инвестиционный доход за незавершенную пятилетку. Чтобы не распутывать все это самостоятельно, позвоните в свой фонд и узнайте, будет ли у вас досрочный переход и потери из-за него.

Другой вариант — поставить галочку в пункте «Срочный переход». Тогда вас переведут в тот год, когда срочный переход будет возможен.

Договор с управляющей компанией заключать не нужно, поскольку страховщиком является ПФР. СНИЛС — это аналог договора между вами, а дополнительных бумаг подписывать не требуется. Контактировать с самой УК вам тоже необязательно, потому что счет ведет ПФР.

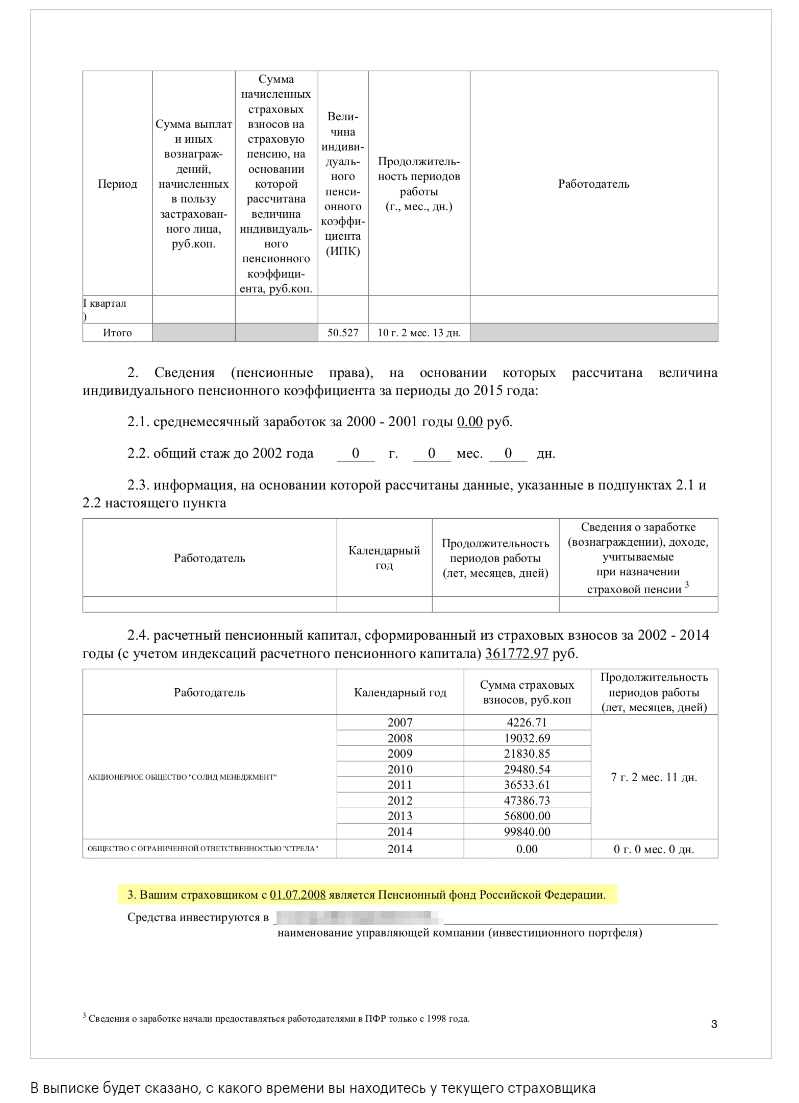

Узнать, в каком НПФ или в какой УК вы находитесь, можно по выписке со своего счета через сайт «Госуслуги» или на сайте ПФР. Там же вы найдете номер исходящего документа о передаче накоплений.

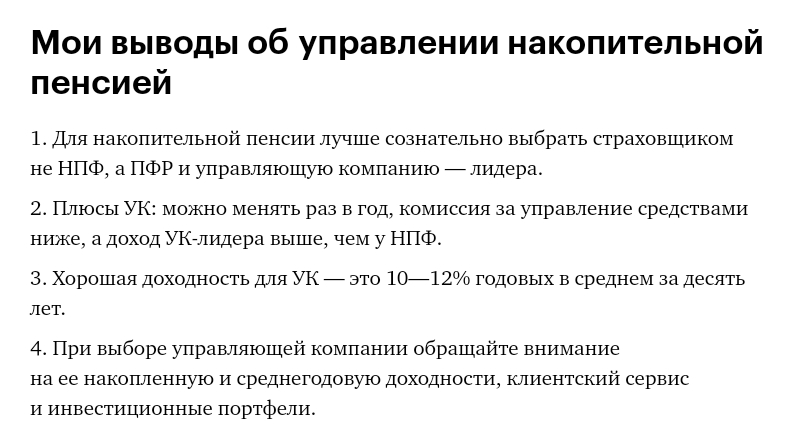

Мои выводы об управлении накопительной пенсией

- Для накопительной пенсии лучше сознательно выбрать страховщиком не НПФ, а ПФР и управляющую компанию — лидера.

- Плюсы УК: можно менять раз в год, комиссия за управление средствами ниже, а доход УК-лидера выше, чем у НПФ.

- Хорошая доходность для УК — это 10—12% годовых в среднем за десять лет.

- При выборе управляющей компании обращайте внимание на ее накопленную и среднегодовую доходности, клиентский сервис и инвестиционные портфели.

С 30 октября 2018 года в ПФР осталась 21 управляющая компания. Этот список не изменится в течение следующих пяти лет. Чтобы понять, какую управляющую компанию выбрать, обратите внимание на их доходность, клиентоориентированность и инвестиционные портфели.

Доходность. Пенсионный фонд и Центробанк уже отсеяли ненадежные УК, поэтому наиболее важным критерием выбора становится доходность.

Чтобы оценить качество работы компании, посмотрите среднюю доходность за предыдущие 3, 5 и 10 лет. Хорошая доходность для управляющей компании — это 10—12% годовых в среднем за десять лет. За меньший срок компания тоже должна показывать результаты, близкие к этим цифрам.

Насколько прирастают накопления, нагляднее видно по другому показателю — накопленной доходности. Например, накопленная доходность в 100% означает, что средства выросли в 2 раза, 200% — в 3 раза.

Клиентоориентированность. Также важна готовность сотрудников компании помочь во всех вопросах по обязательному пенсионному страхованию. Грамотный ответ может сэкономить деньги и время. Например, консультанты из УК бесплатно помогают вернуть средства тем, кого тайно перевели в НПФ недобросовестные агенты. Юристы берут за такую консультацию от 30 до 60 тысяч рублей.

Инвестиционные портфели. Некоторые управляющие компании предлагают на выбор несколько инвестиционных портфелей. В одной и той же УК человек может выбрать агрессивный или консервативный тип управления накопительной пенсией.

При агрессивном типе деньги инвестируют в более доходные и рискованные активы, например в акции международных компаний. При консервативном типе управляющая компания вкладывает только в надежные инструменты, например в государственные ценные бумаги. Для тех, кому доходность важнее надежности, подходит первый тип портфелей, и наоборот.

УК ВЭБ предлагает два портфеля — «Расширенный» и «Государственных ценных бумаг» (ГЦБ).

https://xn--90ab5f.xn--p1ai

Расширенный инвестиционный портфель — это агрессивная стратегия, а ГЦБ — консервативная. Молчуны находятся в расширенном портфеле, а в консервативный перешли те, кто сознательно выбрал эту управляющую компанию.

Пока разница по доходности между портфелями символическая: на периодах в 3, 5, 7 и 10 лет видно, что в кризисы больше проседает агрессивная часть, а после них — консервативная.

Отчетность по государственной и частным УК

Подробнее ➤

Моя УК предлагает только один инвестпортфель, поэтому передо мной выбор не стоял.

Как перейти

Пенсионные накопления перейдут в управляющую компанию на следующий год после подачи заявления.

Подать заявление можно при личном обращении в ПФР, через МФЦ или через госуслуги после полной регистрации на сайте. Бланки заявления есть на сайте ПФР, в МФЦ или в личном кабинете на сайте «Госуслуги». При работе с личным кабинетом потребуется электронная подпись.

Памятка от ПФР: как считаются пенсионные накопления при передаче новому страховщику

Те, кто переходил в НПФ в 2012—2014 или в 2016—2019 годах и подает заявление о переводе накопительной пенсии в 2019 году, совершают досрочный переход. Если договор вступил в силу в 2012—2014 годах, пять лет уже прошло, и началась новая пятилетка, если в 2016—2019 годах — еще не прошли первые пять лет. При досрочном переходе вы теряете инвестиционный доход за незавершенную пятилетку. Чтобы не распутывать все это самостоятельно, позвоните в свой фонд и узнайте, будет ли у вас досрочный переход и потери из-за него.

Другой вариант — поставить галочку в пункте «Срочный переход». Тогда вас переведут в тот год, когда срочный переход будет возможен.

Договор с управляющей компанией заключать не нужно, поскольку страховщиком является ПФР. СНИЛС — это аналог договора между вами, а дополнительных бумаг подписывать не требуется. Контактировать с самой УК вам тоже необязательно, потому что счет ведет ПФР.

Узнать, в каком НПФ или в какой УК вы находитесь, можно по выписке со своего счета через сайт «Госуслуги» или на сайте ПФР. Там же вы найдете номер исходящего документа о передаче накоплений.

Кто какую управляющую компанию выбрал для пенсионных отчислений?

33 ответа

Последний —

19 августа 2013, 15:51

Перейти

Димыч

Автор явно имеет в виду обязательные отчисления. А Гость пишет какой-то бред.

Гость

Ну а если мозгов совсем нет: на крайняк постройте себе дачу. Только не играйте в игры с российским государством.

Эксперты Woman.ru

-

Владимир Титаренко

Фитнес-нутрициолог

194 ответа

-

Международный Институт

Психология, психотерапия,…

25 ответов

-

Анна Антончик

Женский психолог

170 ответов

-

Садовников Эрнест

Психолог….

53 ответа

-

Иванова Светлана

Коуч

87 ответов

-

Мария Бурлакова

Психолог

337 ответов

-

Токарь Дарья Анатольевна

Фитнес-тренер

55 ответов

-

Никитина Анна Викторовна

Специалист восточных практик

33 ответа

-

Максим Сорокин

Практикующий психолог

1 055

-

Басенкова Ольга

Психолог

30 ответов

Гость

При чем тут работадотель и гос. пенсия? Я об игре с деньгами. Вы должны платить очень долго, пока не начнут капать проценты… Потому что надо кормить многочисленный персонал. Поэтому никакой гибкости у вас с пенсионными фондами не получится. Дождутся самые терпеливые, половина сожрет инфляция… да еще и риски.

Не дня вас это все придумали. Это придумали, чтобы отнять у вас деньги пока вы работоспособны. Чтобы вы не на себя потратили, а на них. Банки — это необходимое зло. Не надо играть по их правилам,

Хильда

автор, а вы добровольные отчисления имеете в виду?

А то здесь путаница возникает, что называть отчислениями. Работодатель тоже отчисления платит.

а

Хильдаавтор, а вы добровольные отчисления имеете в виду?

А то здесь путаница возникает, что называть отчислениями. Работодатель тоже отчисления платит.

нет, не добровольные, а обязательные) которые с зарплаты отчисляются.

Хильда

аХильдаавтор, а вы добровольные отчисления имеете в виду?

А то здесь путаница возникает, что называть отчислениями. Работодатель тоже отчисления платит.

нет, не добровольные, а обязательные) которые с зарплаты отчисляются.

ну т.е. накопительная часть . так это три копейки, какая разница куда они будут вложены?

а

ХильдааХильдаавтор, а вы добровольные отчисления имеете в виду?

А то здесь путаница возникает, что называть отчислениями. Работодатель тоже отчисления платит.

нет, не добровольные, а обязательные) которые с зарплаты отчисляются.

ну т.е. накопительная часть . так это три копейки, какая разница куда они будут вложены?

при хорошей белой зп жалко эти три копейки) тем более, если можно все таки их увеличить.

02 апреля 2012, 02:59

#31

19 августа 2013, 14:22

#32

19 августа 2013, 15:51

#33

- Акции

- Облигации

- ПИФ

- ETF

- Криптоактивы

Показано 0 из 0, уточните запрос

Более 1000 записей, уточните запрос

Показано 0 из 0, уточните запрос

Более 1000 записей, уточните запрос

Показано 0 из 0, уточните запрос

Более 1000 записей, уточните запрос

Показано 0 из 0, уточните запрос

Более 1000 записей, уточните запрос

Показано 0 из 0, уточните запрос

Более 1000 записей, уточните запрос

Национальное Рейтинговое Агентство подготовило очередной периодический рейтинг качества управления пенсионными накоплениями ПФР – на этот раз по данным за 2018 год.

В исследовании приняли участие 21 компания, которые представляют 24 стратегий управления пенсионными накоплениями.

Ниже мы расскажем о 8 компаниях с самым высоким уровнем качества управления пенсионными накоплениями.

1. Портфель УК Альфа-Капитал

Пенсионные накопления от ПФР: 2 800 839 280,58 рублей

Доходность за 1 год: 5,35%

Доходность за 3 года: 10,17%

Средняя доходность к концу 2018 года составила 4,74%, что соответствует итогам предыдущей отчетной даты (4,75%), и более чем в два раза ниже 9,67%, годом ранее.

Изменение макроэкономических показателей, в первую очередь динамика инфляции и политика Банка России в отношении динамики ключевой ставки оказывали фундаментальное влияние на результат.

2. Портфель УК ВТБ Капитал Пенсионный резерв

Доходность за 1 год: 5,75%

Доходность за 3 года: 9,11%

Распределение компаний по группам, имевшее примерно равные пропорции, демонстрирует снижение количества компаний второй и третьей групп.

За 2018 год значительно сократилось количество управляющих компаний, работающих с ПФР.

3. Портфель УК ВТБ Капитал Управление активами

Доходность за 1 год: 6,01%

Доходность за 3 года: 10,08%

Если на начало года в рейтинге участвовало 40 портфелей, к концу первого квартала их число сократилось до 38, за второй и третий кварталы одна компания прекратила договор доверительного управления с ПФР, однако за последний квартал ушедшего года их количество резко сократилось до 21 (ввиду того, что договоры ПФР с рядом компаний не продлевались).

4. Портфель УК ВЭБ государственных ценных бумаг

Доходность за 1 год: 8,65%

Доходность за 3 года: 10,64%

Средняя доходность на трехгодовом отрезке по всему сегменту компаний рейтинга составила 9,43%, портфель ВЭБ «Государственных ценных бумаг» несколько превосходит по этому показателю – 10,64%.

5. Портфель УК ВЭБ расширенный

Доходность за 1 год: 6,66%

Доходность за 3 года: 10,84%

Доходность портфеля ВЭБ «Расширенный», где находятся средства так называемых «молчунов», составила 6,07% (по итогам 2017 года – 8,59%), при этом инфляция, которая с начала года была достаточно низкой и составляла на предыдущую дату 2,53% годовых, разогналась до 4,27% к концу года по данным Росстата.

Портфель ВЭБ «Государственных ценных бумаг» сохраняет свою позицию в первой группе благодаря достаточно стабильным показателям доходности на протяжении последних лет.

Портфель ВЭБ «Расширенный» традиционно демонстрирует средние показатели. ВЭБ «Расширенный», аккумулирующий более 96% средств пенсионных накоплений ПФР, имеет заметно меньшую доходность, чем в среднем, – 8,38%.

6. Портфель УК Лидер

Доходность за 1 год: 6,84%

Доходность за 3 года: 11,18%

Наиболее крупные компании, покинувшие список участников рейтинга: УК «АК БАРС Капитал» (СЧА по итогам 3 квартала — 2 068,44 млн. руб.), УК «БФА» (СЧА по итогам 3 квартала – 1 211,87 млн. руб.) и ТКБ Инвестмент Парнтнерс (СЧА по итогам 3 квартала – 668,34 млн. руб.)

7. Портфель УК Промсвязь

Доходность за 1 год: 5,67%

Доходность за 3 года: 11,34%

В первую группу (высокий уровень качества управления пенсионными накоплениями ПФР) попало 8 компаний с 8 стратегиями управления, во вторую группу (средний уровень качества управления пенсионными накоплениями) — 11 компаний с 11 портфелями соответственно, третью группу (низкий уровень качества управления пенсионными накоплениями) составили 4 компаний с 5 стратегиями управления.

8. Портфель УК РЕГИОН Траст, ООО

Доходность за 1 год: 6,41%

Доходность за 3 года: 11,02%

Наилучшие результаты по доходности наблюдаются у компаний: Регион Эссет Менеджмент (11,71%), ОТКРЫТИЕ (11,34%) и ВТБ Капитал Пенсионный Резерв (11,18%). Далее пятерку лучших составляют: ВТБ Капитал Управление Активами (11,02%) и Лидер (10,81%).

Можно ли выбрать

управляющую компанию?

Если ваш страховщик – Социальный фонд России (ранее – ПФР), то очень важно правильно выбрать управляющую компанию. От этого будет зависеть размер вашего дохода, ведь у каждой управляющей компании своя стратегия инвестирования и уникальный набор финансовых инструментов в портфеле. Более того, в случае с управляющими компаниями Социального фонда России можно выбрать не только саму УК, но и в некоторых случаях конкретный портфель Так, у государственный управляющей компании ВЭБ.РФ есть расширенный портфель и портфель госбумаг. Выбор портфеля предоставляют и несколько работающих с Социальным фондом России частных управляющих компаний. УК «Агана» работает со «Сбалансированным» и «Консервативным» портфелями, у УК «Брокеркредитсервис» есть «Доходный» и «Сбалансированный» портфели.

Частные

управляющие компании имеют право инвестировать часть пенсионных средств в

высокорисковые активы, например, акции компаний (на 31 декабря 2020 года в

среднем по частным УК, работающим с ПФР, доля акций в портфеле была чуть выше

15%). В портфеле ВЭБ.РФ, который является самым консервативным участником рынка,

таких бумаг быть не может. Пенсионные деньги он вкладывает только в облигации

(государственные, корпоративные, ипотечные), плюс депозиты надежных банков. Поэтому,

как правило, в моменты роста фондового рынка вперед вырываются частные УК, в

периоды ухудшения конъюнктуры более высокие результаты зачастую показывает

консервативный ВЭБ.РФ.

В НПФ выбрать управляющую компанию невозможно: НПФ сам определяет, с какими УК заключить договоры, и распределяет между ними средства по собственному усмотрению – для того чтобы снизить риски для себя и своих клиентов. Поэтому, если ваши пенсионные накопления находятся в НПФ, необходимо следить за доходностью самого фонда, она публикуется на официальном сайте НПФ и на странице Банка России. Сравнить данные нескольких НПФ с результатами госуправляющего можно на нашем портале в разделе «Доходность».

Кто и как оплачивает

услуги управляющих компаний

Основная задача УК – успешное доверительное управление и получение дохода, который страховщик распределяет по счетам граждан. В зависимости от того, частный или государственный страховщик, существенно будет отличаться и порядок оплаты услуг управляющих.

Основные отличия в оплате услуг государственной управляющей компании, частных управляющих компаний и негосударственных пенсионных фондов.

|

Страховщик |

Вознаграждение управляющей компании |

Вознаграждение фонда за успех |

Вознаграждение фонда за управление |

| Пенсионный фонд России(ПФР) | Частные управляющие компании: до 10% дохода Государственная управляющая компания: 200 млн. + 0,02% от СЧА (если портфель > 100 млрд) ГУК: 0,2% от СЧА если портфель < 100 млрд.) | отсутствует | отсутствует |

| НПФ (накопления) | до 15% дохода и до 0,75% от СЧА | ||

| НПФ (резервы) | до 10% дохода | до 15% от оставшейся части дохода | отсутствует |

СЧА – стоимость чистых активов.

Самое скромное вознаграждение берет себе государственная управляющая компания ВЭБ.РФ: в 2020 году по расширенному портфелю оно составило 548,2 млн руб. – это порядка 0,44% от инвестиционного дохода в 124,5 млрд руб. или 0,00028% от стоимости активов в данном портфеле, которые составили 1,9 трлн руб.). Социальный фонд России (ранее – Пенсионный фонд России) как государственный страховщик никакого вознаграждения не получает.

Частные управляющие компании, работающие с Социальным фондом России, по итогам года получают вознаграждение в размере до 10% полученного дохода от размещения средств. Если дохода не будет, то и вознаграждения ни УК, ни ГУК не получит.

В

НПФ система сложнее. Хотя услуги управляющих здесь оплачивают сами фонды, фактически

эти расходы компенсируются из дохода от инвестирования накоплений граждан. При

этом НПФ имеют две части вознаграждения. Постоянная (management fee)

начисляется им в течение всего года и составляет до 0,75% от стоимости чистых

активов под управлением. Например, для фонда с активами в 100 млрд руб. это максимум

750 млн руб. в год. Переменная часть (success fee) составляет до 15% от полученного

инвестиционного дохода — и нередко она достигает именно такой величины.

С учетом вознаграждения управляющим и фондам (в случае НПФ) инвестиционная и начисленная на счета доходность всегда различны: начисленная меньше. Для «молчунов» — клиентов Социального фонда России эта разница будет в сотые доли процента. Для клиента НПФ начисленная доходность может быть ниже инвестиционной до 2%. Подробно об этом можно прочитать тут, тут или тут

Как поменять управляющую компанию Социального фонда России

На сегодня у Социального фонда России заключены договоры о доверительном управлении с 17 управляющими компаниями, включая государственную ВЭБ.РФ. Актуальный перечень УК, с которыми сотрудничает Социальный фонд России, находится здесь. Периодически их число меняется. К примеру, с 2018 года ПФР расторг договоры с пятью УК. В подобных случаях пенсионные средства по умолчанию переводятся в расширенный портфель ВЭБ.РФ. В дальнейшем гражданин может перевести их в доверительное управление другой УК или в НПФ.

Результаты работы УК раскрываются Социальным фондом России довольно оперативно, «Основные сведения об инвестировании средств пенсионных накоплений» доступны по этой ссылке. Если результаты управляющей компании стабильно вас не устраивают, ее можно сменить. Смена управляющей компании в рамках Социального фонда России не приведет к потере инвестиционного дохода, так как страховщик остается тем же. Поэтому, теоретически, переходить между управляющими компаниями Социального фонда России можно хоть каждый год, направляя заявление о выборе инвестиционного портфеля (управляющей компании). Сделать это можно лично, обратившись в территориальный орган Социального фонда России или в МФЦ, а также онлайн, заполнив интерактивную форму заявления в Едином портале государственных услуг.

А вот перевод средств между страховщиками (из НПФ в Социальный фонд России , из Социального фонда России в НПФ или между разными НПФ) без потерь можно совершать раз в пять лет. В противном случае есть риск потерять инвестиционный доход, накопленный за один-четыре года. Читайте о том, как избежать потерь при смене фонда, в этой статье.

Инвестиционные портфели

ВЭБ.РФ

Разрешенные активы

инвестиционного портфеля государственных ценных бумаг:

- государственные ценные бумаги Российской Федерации;

- корпоративные облигации, гарантированные Российской Федерацией.

Разрешенные активы расширенного

инвестиционного портфеля:

- государственные ценные бумаги Российской Федерации;

- облигации субъектов РФ

- корпоративные облигации;

- ипотечные ценные бумаги;

- ценные бумаги международных финансовых организаций (МФО;

- банковские депозиты в рублях и иностранной валюте.

Важно: Правительством установлено, что корпоративные, ипотечные облигации, а также облигации МФО и субъектов РФ, приобретаемые в расширенный портфель, должны соответствовать хотя бы одному из условий:

—

кредитный рейтинг выпуска не ниже «А-»;

—

исполнение обязательств по выпуску обеспечено гарантией Российской Федерации;

— исполнение обязательств по выпуску обеспечено поручительством единого института развития в жилищной сфере.

Граждане, формирующие пенсионные накопления, имеют право выбрать себе страховщика по обязательному пенсионному страхованию: Пенсионный фонд России (ПФР) или негосударственный пенсионный фонд (НПФ).

Если гражданин никогда не подавал соответствующих заявлений, т.е. является «молчуном», он по умолчанию формирует свои пенсионные накопления в Пенсионном фонде РФ, и инвестирует их в этом случае государственная управляющая компания «Внешэкономбанк», с которой у ПФР заключен договор доверительного управления средствами пенсионных накоплений.

Помимо государственной управляющей компании «Внешэкономбанк», застрахованное лицо может доверить инвестирование своих пенсионных накоплений другой, но уже частной управляющей компании, с которой у ПФР заключен договор доверительного управления средствами пенсионных накоплений. Выбрать управляющую компанию можно из перечня, размещенного на сайте Пенсионного фонда РФ www.pfrf.ru. Если управляющая компания предлагает несколько инвестиционных портфелей, то следует выбрать инвестиционный портфель.

После этого нужно не позднее 31 декабря текущего года направить заявление о выборе инвестиционного портфеля (управляющей компании):

- лично (через представителя) в клиентскую службу территориального органа ПФР или через МФЦ. При этом установление личности и проверка подлинности подписи застрахованного лица осуществляется сотрудником территориального органа ПФР или сотрудником МФЦ;

- по почте. При этом установление личности и проверка подлинности подписи застрахованного лица осуществляется нотариусом или в порядке, установленном п.2 ст.185.1 Гражданского кодекса РФ, либо должностными лицами консульских учреждений РФ, если застрахованное лицо находится за пределами РФ;

- в форме электронного документа через Единый портал государственных услуг или через Личный кабинет гражданина на сайте ПФР путем заполнения интерактивной формы заявления (уведомления) с подписанием его усиленной квалифицированной электронной подписью в порядке, предусмотренном законодательством РФ.

Важно отметить, что если гражданин выбирает для управления своими пенсионными накоплениями государственную или частную УК, то его страховщиком по обязательному пенсионному страхованию остается ПФР, т.е. после выхода на пенсию выплачивать пенсионные накопления ему будет ПФР.