По мнению брокера, в следующем году российский рынок вырастет на 40%. При этом наибольший потенциал роста имеют бумаги компаний, которые ориентированы на внутренний спрос

Аналитики «БКС Мир инвестиций» ожидают, что российский рынок акций может вырасти в 2023 году на 40%. В связи с этим инвесткомпания выделила топ-10 компаний, бумаги которой ее эксперты считают наиболее перспективными для покупки. Об этом говорится в стратегии «БКС Мир инвестиций» на 2023 год (есть в распоряжении «РБК Инвестиций»).

Индекс Мосбиржи

В «БКС Мир инвестиций» полагают, что к концу 2023 года индекс Мосбиржи достигнет отметки 2800 пунктов без учета дивидендов, а с учетом таких выплат может вырасти и до 3000 пунктов.

«Мы установили целевой уровень по индексу Мосбиржи на конец 2023 года на уровне 2800, что предполагает потенциал роста в 33% и соответствует рекомендации «покупать», особенно принимая во внимание дополнительные 8% в виде дивидендов в течение 2023 года. Вместе с дивидендами цель по индексу Мосбиржи сейчас составляет 2950, а потенциал роста — 40%», — спрогнозировали аналитики.

Индекс МосБиржи

IMOEX

2 393,88

(-0,18%)

Исходя из расчета фундаментального потенциала индекса, их рекомендация по рынку — «покупать» до уровня 2200 пунктов, далее «держать» до 2600 пунктов и фиксировать прибыль выше 2800 пунктов.

Они также повысили свой прогноз по индексу РТС. Теперь ожидается, что к концу следующего года индекс с учетом ожидаемого валютного курса вырастет до 1300 пунктов.

Курс доллара к рублю, согласно оценкам брокера, в 2023 году составит $71.4, а в 2024 году вырастет до $72.

По мнению аналитиков «БКС Мир инвестиций», основным позитивным драйвером для российского рынка в следующем году будет восстановление экономики. Среди рисков в инвесткомпании отмечают снижение цен на нефть. Это «должно оказать значительное давление на нефтяной сектор, тогда как именно нефтянка исторически была главной доминантой российского фондового рынка».

Акции-фавориты

В этих условиях инвесткомпания видит больший потенциал роста в бумагах компаний, которые ориентированы на внутренний спрос. К ним, в частности, относятся

эмитенты

из следующих секторов:

- медиа;

- финансы («Сбер», TCS Group, Московская биржа);

- недвижимость (ПИК);

- потребительский сектор («Магнит»);

- телекоммуникации.

Фото: Стратегия «БКС Мир инвестиций»

По оценкам «БКС Мир инвестиций», средний потенциал роста акций в каждом из этих секторов до конца 2023 года составляет от 45% до 60%, что соответствует рейтингу «покупать».

В список фаворитов на 2023 год также попали бумаги «Интер РАО».

Финансы

Возвращение к регуляторному раскрытию отчетности и сильная динамика финансовых показателей — это позитивные факторы для бумаг «Сбера» и TCS Group, объяснили аналитики. Росту спроса на акции Сбербанка также поспособствует ожидаемая выплата дивидендов в 2023 году. Позитивным фактором для Мосбиржи, в свою очередь, стала рекордная прибыль за 2022 год, которая подтвердила устойчивость бизнеса, а также ожидания возвращения к выплате дивидендов.

Нефть и газ

Что касается сырьевого сектора, то здесь потенциал роста котировок ниже, а самих акций-фаворитов — меньше. Предпочтительнее других экспортов выглядят газовые компании, средний потенциал роста которых оценивается в 42%.

«Мы считаем, что акции газовиков могут выглядеть лучше в первом квартале 2023 года, поскольку эмбарго на начальном этапе может оказаться более разрушительным для рынков нефти и нефтепродуктов, а также для доходов российских нефтяных компаний. Для сравнения, запасы газа в Европе могут оказаться критически низкими этой зимой, что приведет к росту цен на газ по всей кривой и улучшит перспективы доходов как «Газпрома», так и НОВАТЭКа», — объяснили свой выбор аналитики.

«Нефтяники оказались в аутсайдерах с потенциалом роста 16% на фоне слабых перспектив прибыли», — констатировали эксперты.

По их оценкам, низкий мировой спрос в сочетании с жесткими санкциями против российского нефтяного сектора приведет к тому, что цены на нефть марки Urals упадут с $81 за баррель в 2022 году до $61 за баррель в 2023 году.

Металлургия

В то же время металлургический сектор дает средний потенциал роста в 32%, что технически соответствует рейтингу «держать». Однако в топ-10 акций эксперты все же добавили акции «Мечела», «Русала» и «Северстали».

Котировки последней должны поддержать новые экспортные маршруты и сильный спрос на сталь в России, а также возможный возврат к выплате дивидендов. Значимым драйвером роста «Русала», в свою очередь, могут стать потенциальные регулярные дивидендные выплаты. Кроме того, позитивом для компании являются крупные

дивиденды

со стороны «Норникеля» и отсутствие жестких санкций. Что касается «Мечела», то в пользу компании говорят ослабление рубля, рост производства и сокращение долговой нагрузки.

Остальные фавориты

«В отсутствие публикаций операционных и финансовых результатов на текущем этапе мы обращаем внимание на лидирующие позиции ПИК, прочные финансовые позиции и ориентацию на массмаркет», — объяснили авторы стратегии «БКС Мир инвестиций».

«Магнит», в свою очередь, вошел в топ-10 как один из лидеров продуктового ретейла. Однако в отличие от X5 Group у компании нет проблем с регистрацией бизнеса, вследствие чего «Магнит» на горизонте 12 месяцев может вновь вернуться к распределению прибыли между акционерами.

Что касается «Интер РАО», то здесь позитивным фактором выступает рост тарифов на электроэнергию. Эксперты также отметили, что бумаги смотрятся привлекальнее других в свете положительного свободного денежного потока (

FCF

) и разумных капвложений.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

В настоящее время определить потенциал роста акций довольно сложно, так как многие компании не публикуют свои финансовые отчеты, и связать их финансовые результаты со стоимостью акций становится невозможно.

Чтобы выяснить, какие акции в таких условиях имеют наибольший потенциал роста, журналисты из «РБК Инвестиции» обратились к финансовым аналитикам из инвестиционных компаний.

Эти эксперты профессионально следят за деятельностью отдельных компаний и секторов экономики, и по просьбе журналистов определили наиболее привлекательные акции и дали обоснование своего выбора.

Важно отметить, что данный материал предназначен исключительно для ознакомления и не содержит индивидуальных инвестиционных рекомендаций.

Сбербанк

Компания «Сбербанк» представлена на рынке биржевыми тикерами SBER и SBERP, и получила 10 рекомендаций от аналитиков, включая «Алго Капитал», «Альфа-Капитал», «Алор Брокер», «ВТБ Мои Инвестиции», «МКБ Инвестиции», ПСБ, «Первая», «Финам», «Газпромбанк Инвестиции» и «БКС Мир инвестиций». Компания привлекает внимание инвесторов своим положением на рынке, высокими операционными показателями, сильными дивидендными перспективами и запасом прочности.

Руководитель управления инвестиционного консультирования «МКБ Инвестиции», Дмитрий Кашаев, отмечает, что «Сбербанк» показал рекордную прибыль в течение трех месяцев подряд и продемонстрировал готовность эффективно работать в текущей ситуации.

Банк является лидером на российском банковском рынке и не вызывает вопросов уровень его капитала и капитализации. Он также имеет потенциал выплаты дивидендов до ₽30 на акцию к концу 2023 года.

Инвестиционный консультант ФГ «Финам», Тимур Нигматуллин, подчеркивает, что «Сбербанк» имеет одну из самых низких стоимостей по мультипликатору цена/стоимость капитала на российском рынке (0,5 без учета прибыли).

Банку доступны ₽1 трлн нераспределенной прибыли, что позволит ему пройти период экономической турбулентности без дополнительной капитализации. Компания не сталкивается с проблемами привлечения капитала и стоимости его привлечения, так как удерживает более 40% всех депозитов в стране.

«Полюс»

Биржевой тикер: PLZL Число рекомендаций: 6 Чем привлекательны: высокие производственные показатели, ожидание дивидендов, возможность защиты от ослабления рубля в условиях сохранения экспорта.

Аналитики, выступившие с рекомендациями: Freedom Finance, «Алго Капитал», УК «Альфа-Капитал», «ВТБ Мои Инвестиции», ПСБ и «Газпромбанк Инвестиции».

Некоторые из высказанных оценок:

Георгий Ващенко, заместитель директора аналитического департамента Freedom Finance Global: «Благодаря контролю над расходами и благоприятной конъюнктуре рынка, «Полюс» сохраняет высокую рентабельность. Факторы, делающие компанию привлекательной, — это ожидание дивидендов и возможность защиты от ослабления рубля».

Команда «ВТБ Мои Инвестиции»: «В своем сегменте «Полюс» является компанией с наименьшими издержками. Показатель AISC (совокупные затраты на добычу 1 тройской унции золота. — Прим. «РБК Инвестиций») «Полюса» в первом полугодии 2022 года составил $825 на унцию, что значительно ниже, чем у предельных производителей, где этот показатель составил $1900 на унцию».

«Магнит»

Название компании: «Магнит» Биржевой код акции: MGNT Количество рекомендаций: 5 Почему привлекательна: увеличение операционных показателей, фундаментальная недооценка Аналитические оценки: Freedom Finance, УК «Альфа-Капитал», ПСБ, «Финам», «БКС Мир инвестиций»

Аналитики отмечают следующее:

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ, считает, что «Магнит» — это одна из компаний в продовольственной рознице, которая продемонстрировала свою эффективность и защищенность от санкций. Кроме того, он считает, что «Магнит» является фундаментально недооцененной и имеет потенциал для возврата к выплате дивидендов.

Георгий Ващенко, заместитель директора аналитического департамента Freedom Finance Global, полагает, что розничная торговля продолжит реализацию своего фундаментального потенциала, восстанавливая прошлые потери. Он отмечает, что «Магнит» сохраняет высокие темпы роста, поскольку его выручка за первое полугодие 2022 года увеличилась на 38,2% по сравнению с прошлым годом и составила 1,136 трлн рублей.

Озон

Компания Ozon (биржевой тикер OZON) привлекает внимание инвесторов своими перспективами роста бизнеса на фоне ухода иностранных маркетплейсов из России и улучшением финансовых показателей.

В соответствии с отчетами пяти аналитических компаний (Freedom Finance, «Алор Брокер», «ВТБ Мои Инвестиции», «МКБ Инвестиции», «БКС Мир инвестиций») , Ozon имеет потенциал роста, который подкрепляется следующими факторами:

- Улучшение финансовых показателей, включая стабильную операционную и чистую прибыль, достигнутые за счет адаптации стратегии в условиях санкций и снижения покупательной способности населения.

- Потенциал ежегодного роста сегмента e-commerce в России на 30% до 2025 года, что будет способствовать увеличению доли рынка Ozon.

- Расширение регионального присутствия и партнерств с Турцией и Китаем, что позволит увеличивать ассортимент товаров и поддерживать высокий рост оборота.

- Удвоение общего объема оборота товаров маркетплейса в 2022 году и возможный рост более чем на 50% в 2023 году.

- Запуск своих финансовых сервисов, направленных на рост оборачиваемости товаров и комиссионные доходы, а также на предоставление кредитов потребителям и открытие расчетных счетов продавцам.

Все вышеупомянутые факторы позволяют предполагать, что Ozon будет успешно развиваться и приносить доходы своим инвесторам. Однако следует отметить, что материал является исключительно ознакомительным и не содержит индивидуальных инвестиционных рекомендаций.

NLMK

НЛМК Тикер на бирже: NLMK Число рекомендаций: 3 Привлекательность: ожидаемые дивиденды, рост внутреннего спроса на сталь Аналитики: ПСБ, «ВТБ Мои Инвестиции», УК «Альфа-Капитал»

Мнения аналитиков:

Команда «ВТБ Мои Инвестиции»:

«Мы предпочитаем НЛМК среди компаний черной металлургии. По множителю EV/ebitda акции компании торгуются по коэффициенту 3,1, а дивидендная доходность составляет около 11%».

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ:

«Мы ждем возврата к выплате дивидендов от сталелитейщиков и рассматриваем НЛМК и Северсталь в качестве перспективных компаний. Они могут получить поддержку как от улучшения экономических перспектив России, так и от ослабления рубля, что, впрочем, положительно скажется на всем металлургическом секторе».

Polymetal

Polymetal — это компания, обозначенная на бирже тикером POLY, которая получила три рекомендации от аналитиков «Алго Капитал», УК «Альфа-Капитал» и УК «Первая».

Компания привлекательна благодаря ожиданию дивидендов и защите от ослабления рубля, что связано с перспективами сохранения экспорта.

София Кирсанова, портфельный управляющий УК «Первая», полагает, что на фоне низкой базы текущего года могут подрасти отдельные экспортеры, которые пострадали в 2022 году от укрепления курса рубля. Она считает, что золотодобывающая компания Polymetal и алюминиевый гигант «Русал» являются наиболее перспективными.

Виталий Манжос, старший риск-менеджер «Алго Капитала», высказывает мнение о том, что сильно перепроданные в 2022 году бумаги «Полюса» и Polymetal все еще сохраняют потенциал для сильного восстановительного роста стоимости от текущих уровней.

Он также отмечает, что улучшение ситуации с рентабельностью бизнеса может способствовать увеличению стоимости компании на фоне возможного дальнейшего ослабления курса рубля.

Отдельные рекомендации

Помимо самых популярных акций, аналитики также упоминали в своих рекомендациях следующие компании: «Северсталь», X5 Group, «Норникель», Интер РАО, ЛУКОЙЛ, Московская биржа, «Русал», привилегированные акции «Сургутнефтегаза», TCS Group, АЛРОСА, Fix Price, Globaltrans, «Мечел», МТС, «Ростелеком», НОВАТЭК, ГК «Самолет», VK и «Яндекс».

Стоит воздержаться: «Аэрофлот»

Рекомендации аналитиков относительно покупки акций выделили две, наиболее часто упоминаемые: акции «Аэрофлота» и «Газпрома». Эксперты советуют воздержаться от инвестиций в эти акции, так как они сопряжены с определенными рисками.

Биржевой тикер: AFLT Число возражений: 4 Факторы риска: влияние внешних ограничений, снижение пассажиропотока Аналитики: «Алго Капитал», «Алор Брокер», ПСБ, «Газпромбанк Инвестиции»

Павел Веревкин, инвестиционный стратег ИК «Алор Брокер», отмечает, что западные санкции оказали серьезное влияние на компанию, которая уже имела сложности с адаптацией к антиковидным ограничениям. Лизинговые договоры, техническое обслуживание, поставки запчастей и страхование воздушных судов подпали под ограничения, в то время как доля судов иностранного производства составляет 76%.

Компания получила дополнительную докапитализацию от государства, что размыло акционерный капитал. В таких условиях прибыль и дивиденды нереальны, и переоценка компании в ближайшем будущем не предвидится.

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ, отмечает, что инвестирование в акции «Аэрофлота» рискованно, так как компании необходимо решить проблемы с парком самолетов и операционными показателями.

Андрей Ванин, руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк Инвестиции», считает компанию достаточно рисковой из-за торговых ограничений, слабых финансовых результатов и очередной допэмиссии.

Стоит воздержаться: «Газпром»

«Рекомендуется сдержаться от инвестирования в акции «Газпрома» (биржевой тикер: GAZP) , учитывая три отрицательных фактора: снижение продаж, увеличение налоговой нагрузки и значительные капитальные затраты. Аналитики компаний «Алго Капитал», «МКБ Инвестиции» и ПСБ высказали свои оценки относительно ситуации.

Старший риск-менеджер «Алго Капитала» Виталий Манжос считает, что в ближайшее время акции «Газпрома» могут показать худшие результаты, чем рынок, из-за сильного снижения объемов экспорта на премиальный европейский рынок и поданных крупных исков со стороны германских контрагентов. Он также отметил негативное влияние увеличения налога на доходы физических лиц.

Руководитель управления инвестиционного консультирования «МКБ Инвестиции» Дмитрий Кашаев подчеркнул, что 2023 год будет большим вызовом для менеджмента компании, учитывая рекордную инвестиционную программу, новые налоги и необходимость перестраивания производственного процесса и логистики.

Однако он выразил уверенность в том, что компания преодолеет все эти препятствия. В то же время, миноритарным акционерам стоит быть терпеливыми.»

Расписал стратегию с суммами от 80 до 2000$ в месяц, в закрепе.

Дарю вам доступ в закрытый телеграмм канал. Где я раскрываюсь больше, как автор для вас.

За последний год российский фондовый рынок хорошо перетряхнуло. Максимальное падение индекса Мосбиржи составило 43 %, долларовый индекс РТС снизился на 39,18 %. Есть ли шанс у российских ценных бумаг реабилитироваться в 2023 году? Какие активы могут вырасти на сто и более процентов? Эксперты Финтолка сделали свои прогнозы на 2023 год, назвав 13 акций, от которых стоит ожидать заметного роста.

Содержание

Сбербанк (MOEX:SBER)

По итогам 2022 года Сбербанк смог выйти на чистую прибыль в 300 млрд рублей, несмотря на полные санкции, отключение от SWIFT, блокировку в AppStore и GooglePlay и высокий уровень оттока капитала с депозитов.

Банк России рекомендовал кредитным организациям до конца 2022 года воздержаться от выплаты дивидендов акционерам и бонусов правлению для финансовой устойчивости в краткосрочной и среднесрочной перспективе.

На 2023 год ожидается, что инвесторы наконец-то смогут получить дивиденды за каждую акцию в портфеле инвестора, причем на уровне «не меньше 50 %» от чистой прибыли. Эти ожидания были озвучены Минфином.

По мнению эксперта Финтолка, портфельного менеджера УК «Открытие» Ирины Прохоровой, если инвесторы получат дивиденды в 2023 году, то этот фактор вполне вероятно сможет стать драйвером роста бумаг Сбера.

Однако по-прежнему некоторые риски сохраняются:

- Компания пока не полностью раскрывает финансовую отчетность.

- Котировки акций Сбербанка все еще торгуются с пятидесятипроцентным дисконтом с последнего пика, несмотря на успешные показатели деятельности за последние три месяца 2022 года. Недооценка устранится, если дальнейшие публикации не окажутся сильно хуже.

Роснефть (MOEX:ROSN)

Стоимость акций Роснефти на 40 % ниже, чем год назад: 571 рубль за акцию в феврале 2022 года против 345 рублей за акцию в феврале 2023 года.

Основные драйверы роста актива в 2023 году по мнению аналитика Freedom Finance Global Владимира Чернова:

- Как и большинство компаний сектора она не отказывалась от выплат дивидендов. Дивидендная политика подразумевает выплаты 50 % от скорректированной консолидированной прибыли.

- Компания не пострадает от нефтяного эмбарго, так как, по словам главы «Роснефти» Игоря Сечина, она сумела полностью переориентировать все экспортные потоки в азиатском направлении.

- У компании высокая рентабельность EBITDA, а с ростом мировых цен на нефть в текущем году она будет увеличиваться.

- Долговая нагрузка компании на низком уровне.

Лукойл (MOEX:LKOH)

Почему именно акции «Лукойла», а не акции другой какой-то нефтегазовой компании, могут дать хороший рост в 2023 году?

Эксперт Финтолка Ирина Прохорова выделяет следующие позитивные факторы:

- В сравнении с другими производителями у «Лукойла» низкие риски национализации зарубежных активов, относительная защищенность нефтепереработки (продукция, переработанная на собственных НПЗ в Болгарии и Румынии, не подпадает под потолок цен).

- Околонулевой долг и низкая потребность в капитальных затратах позволяют выплачивать щедрые дивиденды (доходность одна из самых высоких в секторе).

Однако эксперт Финтолка напоминает о сохраняющихся рисках.

Ирина Прохорова, портфельный менеджер УК «Открытие»:

— Главной точкой роста выступают цены реализации на энергоносители, которые сейчас с точностью до цента никому не известны. Котировки от Argus могут быть не репрезентативны. Вдобавок к этому нефтяные компании о финансовых результатах не отчитываются.

Argus — международное независимое ценовое агентство, предоставляющее информацию о ценах и конъюнктуре рынков энергоносителей и других товаров.

Globaltrans (MOEX:GLTR)

Globaltrans — один из лидеров на рынке железнодорожных перевозок в России. Перевозит металлургические грузы, нефтепродукты и нефть, уголь и строительные материалы.

Компания за последние два года показала неплохие финансовые отчетности, также технически Globaltrans находится на своих минимальных значениях.

Для компании по прежнему сохраняется риск — юридически она зарегистрирована на Кипре. А из-за западных санкций эмитент не имеет возможности выплачивать дивиденды российским акционерам.

Но это не единственная причина, почему юридический адрес является камнем преткновения.

Дело в том, что Минтранс разработал проект распоряжения правительства о компенсации операторам за вагоны, утраченные на территории зарубежных стран. В 2023 году Росжелдору предлагается выделить из резервного фонда правительства 22,3 млрд рублей как компенсацию за изъятые вагоны железнодорожным операторам за вагоны. Субсидии планируется предоставлять на основании конкурса, в котором могут участвовать операторы, не являющиеся иностранным юрлицом или не контролируемые офшорами.

Поэтому перед Globaltrans стоит серьезная задача, как можно оперативнее перенести свой юридический адрес в Россию. Тем более, что в сентябре 2022 года транспортная компания в своей отчетности заявляла, что порядка 3 300 единиц подвижного состава, преимущественно полувагонов, заблокированы за границей.

Если компании это удастся осуществить в короткие сроки, то она вполне может получить более 7 млрд рублей субсидий за утраченные вагоны. Но только в случае одобрения проекта Минфином.

Естественно, если все благоприятно сложится, такой фактор может стать отличным драйвером роста для котировок акций. Вдобавок компания продолжает свою переориентацию на Восток в рамках роста продаж угля до 2027 года, что тоже может сказаться позитивно на финансовой отчетности.

При низких рисках средняя ожидаемая дивидендная доходность по бумаге в ближайшие три года может составить около 30 %, считают эксперты Финтолка.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»:

— В случае получения положительных финансовых результатов, выхода информации по выплатам дивидендов и решения вопроса редомициляции, котировки компании могут переместиться в торговый диапазон 405–450 рублей, то есть вырасти на 19–35 % от текущих значений.

АФК «Система» (MOEX:AFKS)

Сильной стороной российской инвестиционной компании является умение найти недооцененные бизнесы и развивать их в лидеров отрасли. Портфель компании становится более диверсифицированным, уверяет финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин.

По мнению эксперта Финтолка, основными драйверами роста в текущем году могут стать возможности выплаты дивидендов, расширение присутствия в рыбопромышленном комплексе. Также если в 2023 году акционеры увидят восстановление российского фондового рынка, это даст импульс увеличения стоимости активов АФК «Система» (Сегежа, Эталон, Озон, МТС и т.д.) и соответственно их переоценку.

Технический анализ говорит о перепроданности компании, котировки компании находятся на минимальных значениях, которые были в 2009, 2014 и 2020 годах. В случае оправдания по переоценке активов, дивидендами выходу положительной финансовой отчетности стоимость акции АФК «Системы» может достичь 19 рублей за штуку.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»

X5 Retail Group (MOEX:FIVE)

Компания показала хорошие финансовые результаты за 4 квартал 2022 и в целом за 2022 год. В 4 квартале 2022 года компания увеличила общие продажи на 16,3 % по сравнению с аналогичным показателем 2021 года, до 704 млрд рублей. Особенно выделяется сеть жестких дискаунтеров «Чижик», которая продемонстрировала восьмикратный рост (15,2 млрд рублей).

Финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин считает, что ключевыми причинами роста котировок крупного ретейлера могут стать следующие события:

- В 2023 году ключевым направлением компании будет выход на Дальний Восток, что значительно расширит географию X5 и создаст новые возможности для покупателей и поставщиков в регионе. Весной 2023 планирует открывать первые магазины «Пятерочка» во Владивостоке и Хабаровске.

- Ретейлер развивает услуги экспресс-доставки и заключает партнерство с ключевыми агрегаторами доставки.

Однако стоит быть осторожными, потому что присутствуют инфраструктурные риски (у компании иностранная юрисдикция), а также отсутствие дивидендов. По мнению эксперта Финтолка, покупка акций X5 Retail Group выглядит очень привлекательной на долгосрок. В случае дальнейшего роста бизнеса, решения проблем с пропиской и дивидендами, котировки компании могут уверенно расположиться в диапазоне от 1 800 до 2 050 рублей за акцию.

Ozon (MOEX:OZON)

Аналитик Freedom Finance Global Владимир Чернов в целом считает, что ретейлеров можно считать защитными активами на российском рынке в текущем году. Бизнес Магнита, FixPrice и X5 Retail Group выглядит стабильно. Однако выстрелить из них больше всего шансов у Ozon.

Владимир Чернов, аналитик Freedom Finance Global:

— Выручка компании растет очень высокими темпами, а с увеличением объемов параллельного импорта они в 2023 году могут даже ускориться. У компании остается очень высокий потенциал роста, все заработанные средства она тратит на расширение бизнеса, а точнее географии его влияния за счет открытия новых пунктов выдачи.

Яндекс (MOEX:YNDX)

Результаты за четвертый квартал прошлого года получились лучше ожиданий. Итоговая выручка выросла на 49 % кв/кв — до 164,8 млрд рублей, а скорректированная EBITDA — до 17,2 млрд рублей, увеличившись на 77 %. Выручка выросла во всех сегментах компании. Вполне можно ожидать, что у российского IT-гиганта будут не менее хорошие результаты в будущем.

Однако эксперты Финтолка предостерегают, что есть риск из-за реструктуризации Яндекса. Так, в сентябре 2022 года «Яндекс» закрыл сделку по продаже Дзена и Новостей. Новым владельцем этих сервисов стала компания VK.

Целевые ориентиры в среднесрочной перспективе по акциям видим в диапазоне 2 450–3150 рублей за акцию, — считает финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин.

СПБ Биржа (MOEX:SPBE)

Несмотря на сложный 2022 год компания закрыла его с прибылью на фоне значительного снижения торгов.

Эксперты Финтолк видят следующие драйверы роста:

- В ближайшем будущем компания откроет в Казахстане новую биржу ITS, которая обеспечит доступ россиянам и гражданам СНГ к мировым финансовым ранкам.

- Компания планирует кратно нарастить листинг акций с Гонконгской биржи с 79 до 500 бумаг.

С технической точки зрения компания имеет высокий потенциал, как минимум на отскок. Ожидания по стоимости акций SPBE в среднесрочной перспективе, в случае реализации описанных выше событий: перемещение в диапазон торговли 220–290 рублей.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»

Positive Technologies (MOEX:POSI)

Российская компания Positive Technologies разрабатывает, продает и поддерживает программные продукты и услуги для IT-безопасности, которые обнаруживают, проверяют и предотвращают реальные киберриски, связанные с корпоративной IT-инфраструктурой.

После ухода из России мировых гигантов в области кибербезопасности данная компания стала лидером российского рынка в данном сегменте.

Из-за слабой конкуренции спрос на ее услуги должен только увеличиваться, особенно со стороны государственных организаций и предприятий. А так как она работает на внутренний рынок, у нее практически отсутствуют санкционные риски. Поэтому, по мнению аналитика Freedom Finance Global Владимира Чернова, акция может показать хороший рост котировок в 2023 году.

Полюс Золото (MOEX:PLZL)

Эксперты Финтолка отмечают, что у компании отсутствуют санкционные риски, поскольку свою продукцию она реализовывает на внутреннем рынке, преимущественно банкам.

Вдобавок спрос на физическое золото со стороны населения растет на фоне отмены НДС и НДФЛ при его покупке и продаже, а также ввиду высоких рисков в других традиционных инвестиционных инструментах, поэтому банки в текущем году могут увеличить объемы его закупок для реализации населению.

Еще одним позитивным фактором является изменение структуры Фонда национального благосостояния: теперь для пополнения ФНБ Центробанк будет покупать больше золота и юаней вместо прежних долларов и евро.

Но, по мнению аналитика Freedom Finance Global Владимира Чернова, акции «Полюс Золото» особенно быстро устремятся вверх, когда начнут расти цены на драгоценные металлы на мировом рынке. А случится это в тот момент, когда ФРС возьмет курс на смягчение денежно-кредитной политики, так как на этом фоне американский доллар начнет резко дешеветь, что автоматически приведет к росту стоимости драгоценного металла на мировом рынке, потому что котируется он именно в долларах (обратная корреляция).

Причем ФРС необязательно сразу начинать снижать ставки, реакция рынка последует даже после того, как риторика представителей ФРС начнет меняться с «ястребиной» на «голубиную», подмечает эксперт.

Консультант программы «Управляемый капитал» в СберСтраховании жизни Виталий Тузов согласен с коллегой и аналогично считает, что у золотодобывающей компании хороший потенциал роста в этом году.

«Компания имеет самый низкий уровень затрат плюс инвестиции на унцию золота в мире (так называемый AISC), который составляет порядка $ 900 на унцию. Что касается базового актива компании, то в этом году есть вероятность достигнуть уровня предыдущих максимумов. Также существенным катализатором роста для „Полюса“ будут объявление отложенных дивидендов, что может транслироваться в выплату порядка 10 % от стоимости акции», — аргументирует Виталий Тузов.

Новатэк (MOEX:NVTK)

Эксперты отмечают, что существенным катализатором роста стоимости акции будет ввод в эксплуатацию проекта Арктик СПГ-2, что недавно подтвердил глава компании.

Более краткосрочным триггером станет финальная выплата дивидендов за 2022 год, которая может составить 50–60 рублей на акцию и позволит активу выйти из узкого ценового диапазона, в котором она находится последние несколько месяцев.

Виталий Тузов, эдвайзори по программе «Управляемый капитал» в СберСтраховании жизни:

— Риск дополнительного налогового бремени, который является значительным для акций нефтегазового сектора, для «Новатэка» минимален. У компании утверждены существенные затраты на НИОКР в таком стратегическом направлении развития, как сегмент СПГ, что является определенным щитом от налоговых инициатив. Уже утвержденное повышение налога на прибыль не окажет существенного воздействия на финансовые показатели компании.

Фосагро (MOEX:PHOR)

По мнению экспертов Финтолк, компания обладает санкционным иммунитетом, учитывая объем производства и долю компании на рынке фосфорных и комплексных удобрений на мировом рынке. При сохранении текущей ситуации на рынке можно ожидать близкие результаты к предыдущему году по выручке.

Эксперт Финтолка, эдвайзори по программе «Управляемый капитал» в СберСтраховании жизни Виталий Тузов выделяет несколько причин, почему активы «Фосарго» могут взлететь в 2023 году:

- Существенным триггером для роста акций компании будет выплата дивидендов, исходя из 100 % денежного потока.

- Дополнительным драйвером также станет дифференциация экспортной пошлины по различным видам удобрений. Это станет катализатором положительной переоценки рынком уже заложенного негативного эффекта от инициатив МинФина. Это может позволить акциям Фосагро реализовать 40 % потенциала роста.

Советы по инвестициям в акции в 2023 году от экспертов

Эксперты Финтолка также настораживают, что в 2023 году необходимо быть максимально осторожным. Так как на глобальных рынках продолжается медвежий тренд. Кроме вызовов предыдущего года на горизонте возникают новые вызовы для экономики в целом и для рынка акций в частности: все больше разговоров о безвозмездных взносах в бюджет для бизнеса, о дефиците российского бюджета, о глобальной рецессии.

Александр Емельянов, заместитель генерального директора ООО «УК «Инфорс Капитал»:

— Считаю, что 2023 принесет существенное падение российского рынка акций. Поход к 1 700–1 600 пунктам по индексу Мосбиржи считаю реальным и вполне логичным, а это примерно − 25 % от текущих значений.

А для того, чтобы избежать существенных потерь, необходимо сформировать портфель из надежных эмитентов и не инвестировать заемные средства.

Александр Рябинин, независимый эксперт:

— Предлагаю сформировать надежный портфель с высоким потенциалом роста: «Сбер», «Полиметалл» и «Магнит» — технически хорошо выглядят, хорошая устойчивость компаний. Они дадут нам надежность и хоть какую-то уверенность в завтрашнем дне. VK, «СПБ биржа» и «Аэрофлот» — аналогично вполне могут дать высокую доходность. Данные акции очень низко оценены и перепроданы, но уже видны покупки в них крупными игроками, так что вполне можно рассмотреть эти активы для включения в свой портфель.

Инвестиции17 декабря 2021 в 15:0027 684

Акции роста на ближайшие 5 лет

10 российских эмитентов, акции которых могут показать наибольший рост в период 2022–2027

Тенденции будущей пятилетки

Насколько для России страшен переход на зелёную энергетику?

En+ Group и «РУСАЛ»

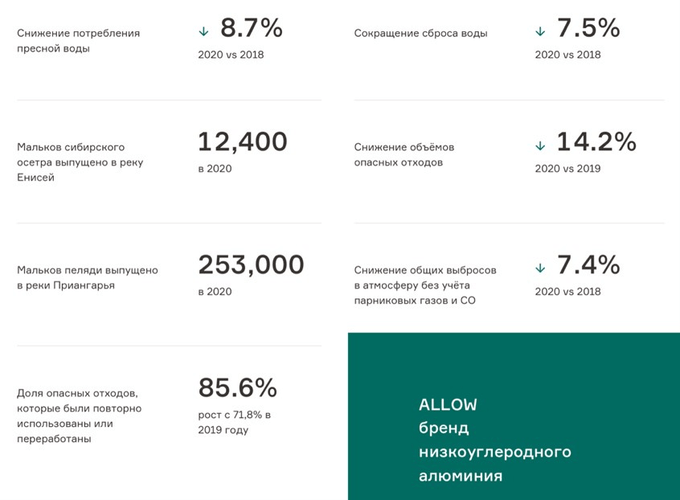

Рис. 1. Ключевые достижения En+ Group в 2020 г. Источник: сайт компании

Рис. 2. Динамика изменения стоимости акций En+ Group на Мосбирже, март 2020 — сентябрь 2021. Источник: сайт Мосбиржи

Рис. 3. Производство алюминия в En+ Group. Источник: данные компании

Рис. 4. Динамика изменения стоимости акций «РУСАЛа» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Норникель» и «Полиметалл»

Рис. 5. Производство никеля в «Норникеле». Источник: данные компании

Рис. 6. Динамика изменения стоимости акций «Норникеля» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Рис. 7. Динамика изменения стоимости акций «Полиметалла» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Ozon

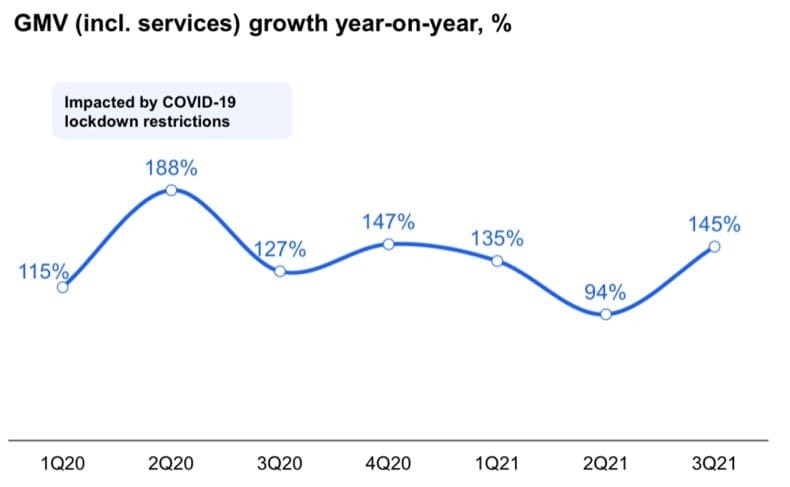

Рис. 8. Динамика GMV Ozon. Источник: презентация компании по итогам III квартала 2021 г.

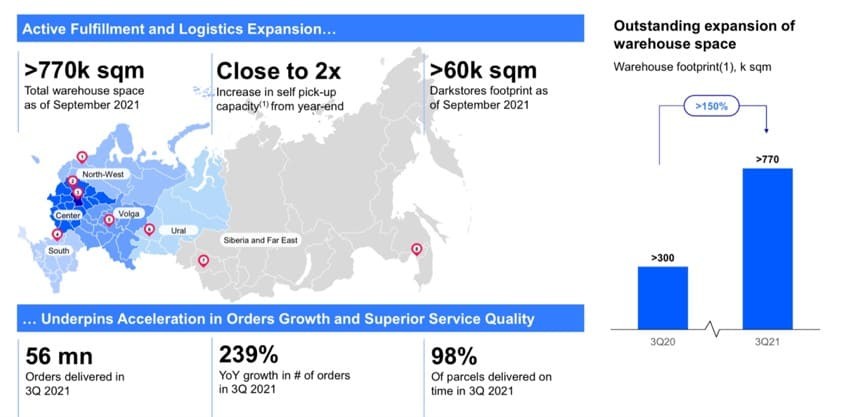

Рис. 9. Развитие логистики и динамика количества складов Ozon. Источник: презентация компании

Рис. 10. Динамика изменения стоимости акций Ozon на Мосбирже, апрель — декабрь 2021. Источник: сайт Мосбиржи

«Аэрофлот»

Рис. 11. Динамика изменения стоимости акций «Аэрофлота» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Энел Россия»

Рис. 12. Динамика капитальных затрат «Энел Россия». Источник: данные компании

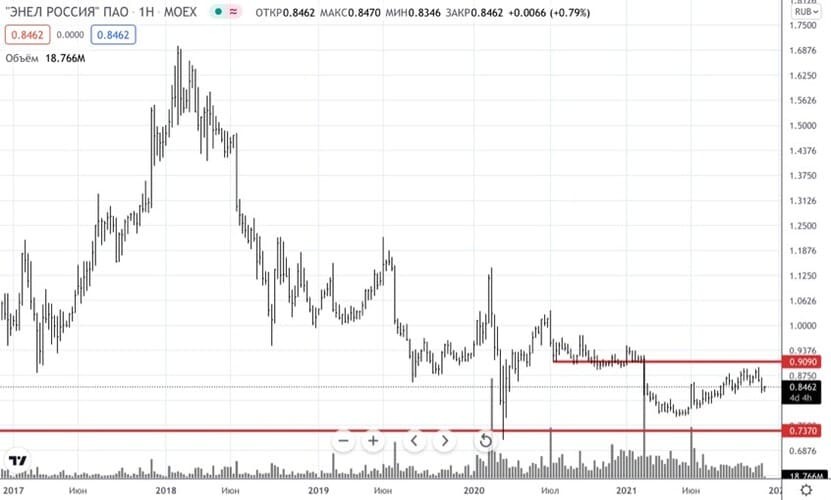

Рис. 13. Динамика изменения стоимости акций «Энел Россия» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Газпром»

Рис. 14. Капитальные затраты «Газпрома». Источник: данные компании

Рис. 15. Динамика изменения стоимости акций «Газпрома» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Роснефть» и «Татнефть»

Рис. 16. Динамика изменения стоимости акций «Татнефти» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Рис. 17. Динамика изменения стоимости акций «Роснефти» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«АЛРОСА»

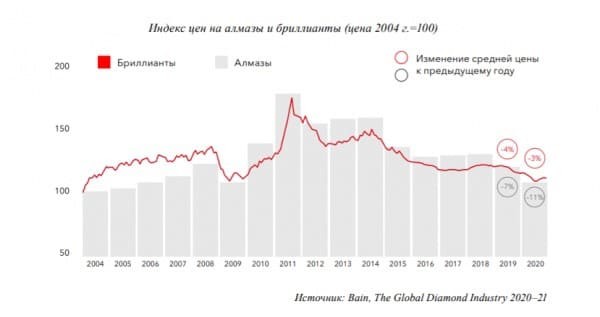

Рис. 18. Динамка цен на бриллианты и алмазы. Источник: сайт компании

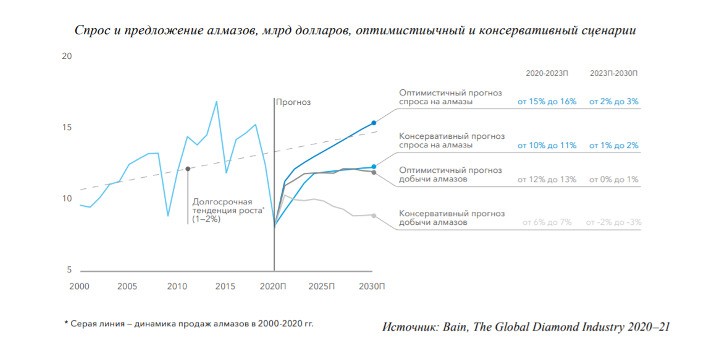

Рис. 19. Динамика спроса и предложения на алмазную продукцию. Источник: сайт компании

Рис. 20. Динамика изменения стоимости акций «АЛРОСА» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Аналитики выбрали акции крупных российских компаний, которые, на их взгляд, сильнее всех «перепроданы» и имеют высокий потенциал восстановления. В фаворитах — бумаги из металлургического и нефтегазового секторов

Последние месяцы оказались для российских акций беспрецедентными по волатильности. Бумаги многих крупнейших компаний оказались на минимумах за годы, индекс «голубых фишек» Мосбиржи сейчас находится на минимуме с пика пандемии и с худшими перспективами быстрого восстановления. Тем не менее в ряде бумаг, исходя из фундаментальных показателей и рыночной конъюнктуры, остается хорошая возможность для восстановления. Аналитики «Финама» специально для Forbes отобрали акции, которые подешевели сильнее всего и которые в то же время имеют высокий потенциал восстановления.

Как считали

Из 100 самых ликвидных бумаг крупнейших по капитализации компаний, торгующихся на Мосбирже, аналитики определили десятку лидеров, которые подешевели сильнее других, но имеют потенциал восстановления. Потенциал оценивался исходя из консенсуса, в котором учитывались прогнозы аналитиков «Финама», «БКС», «Атона», брокеров ВТБ и Промсвязьбанка.

«Этот критерий отбора (потенциал восстановления) — один из самых важных, так как многие «просевшие» компании на российском рынке имеют сильно ограниченный апсайд (ожидание роста котировок. — Forbes) или не имеют его вовсе», — говорит инвестиционный консультант ФГ «Финам» Сергей Хандохин.

Металлурги

Бумаги одного из крупнейших российских золотодобытчиков, Polymetal сейчас стоят на 73% дешевле, чем год назад. В последнее время на котировки давят, в частности, введенные против российского золота санкции, неопределенность по дивидендам (решение по выплатам за 2021 год будет принято в сентябре). Компания сейчас имеет рекордно низкую мультипликаторную оценку и это хорошая возможность для открытия позиции, считает Хандохин из «Финама».

Polymetal не продает золото Банку России, а поставляет его на зарубежные рынки, преимущественно в Азию, то есть реализует его по более выгодным ценам, поскольку внутри России золото продается с дисконтом, добавляет личный брокер «Открытие Инвестиции» Алексей Петровский. В то же время у Polymetal были трудности с поставками в Азию в апреле-мае из-за коронавирусных ограничений, но сейчас ситуация нормализуется. «Объективные сложности компании в первой половине этого года уже отразились в котировках акций. Потенциал восстановления котировок по мере ослабления рубля и решения логистических проблем достаточно значительный», — считает Петровский.

Акции металлургического гиганта «Норникель» тоже значительно потеряли в цене. За год бумаги подешевели на четверть, при этом по консенсус-прогнозу аналитиков они могут стоить в полтора раза дороже, чем сейчас. «Норникель» играет ключевую роль на мировых рынках никеля и палладия, поэтому санкции в отношении компании маловероятны, говорит начальник управления инвестиционного консультирования ИК «Велес Капитал» Виктор Шастин.

В мировой добыче палладия доля «Норникеля» составляет 40%, высокосортного рафинированного никеля — 24%. Заместить этот объем будет сложно и экспорту компании в ближайшие пару лет ничего не грозит, добавляет Сергей Хандохин из «Финама». Кроме того, отдельные страны начали закупаться впрок. Например, Германия в первом квартале увеличила импорт никеля и палладия из России, поскольку от этих металлов значительно зависит автомобильная промышленность страны, добавляет эксперт. Также «Норникель» исправно платит дивиденды. В частности, в начале июня собрание акционеров компании одобрило выплату дивидендов — 1166 рублей на одну акцию. В общей сложности на выплаты будет направлено 178,3 млрд рублей. В то же время риском для «Норникеля» можно считать рецессию в США и развитых странах, которая повлечет снижение cпроса на цветные металлы, добавляет Хандохин.

Компании черной металлургии — ММК и «Северсталь» — потеряли за год 44% и 47% стоимости бумаг соответственно. Основной акционер ММК Виктор Рашников попал под персональные санкции Евросоюза. «Северсталь» и ее основной владелец Алексей Мордашов оказались в санкционных списках США. Обе компании после начала «спецоперации»* России на Украине существенно сократили экспорт, обе решили не выплачивать дивиденды за 2021 год. Рашников в конце июня сетовал на то, что санкции привели к спаду объемов производства и многократному падению рентабельности комбината.

Тем не менее, несмотря на негативный фон, у акций этих компаний есть возможность восстановления. «Фактором восстановления этих компаний может послужить рост привлекательности российского рынка как такового. Учитывая, что, кроме фондового рынка, в России не осталось инструментов для обгона инфляции, скоро мы можем увидеть наплыв инвесторов. Одним из акцентов будет покупка самых перепроданных акций, в число которых входят представители черной металлургии», — полагает Хандохин.

Нефтегазовые компании

Добыча российской нефти в июне составила 9,9 млн баррелей в сутки. Это незначительно ниже февральских показателей — 10,2 млн баррелей в сутки, заявил ранее вице-премьер Александр Новак. Это значит, что российские нефтяные компании смогли перенаправить поставки своей продукции в другие регионы, преимущественно в Азию, говорит Алексей Петровский из «Открытие Инвестиции». Даже с учетом дисконта российская марка нефти Urals торгуется на своих максимумах за восемь лет — $87 за баррель, добавляет брокер. «Акции российских нефтяных компаний выглядят интересными в текущих условиях, в особенности — «Лукойла» и «Роснефти»», — говорит Петровский.

Бумаги «Роснефти» выглядят сильнее рынка, поскольку компания решила выплатить дивиденды, указывает главный аналитик ПСБ Владимир Соловьев. «Цены на нефть остаются высокими и могут продолжить рост в ближайшем будущем. Объемы прокачки нефти трубопроводным транспортом в Китай увеличиваются, а танкерные перевозки переориентируются в азиатские страны. Наша цель по акциям «Роснефти» — 500 рублей за акцию», — говорит аналитик.

В бумагах «Лукойла», по словам Виктора Шастина из «Велес Капитала», есть спекулятивная возможность отыграть будущую выплату дивидендов. На сегодня нефтяной гигант решил не производить выплаты за второе полугодие 2021 года, из-за чего акции сильно просели. Однако компания дала понять, что эта выплата возможна в будущем из нераспределенной прибыли. «Мы считаем, что отмена выплаты связана с тем, что текущие мажоритарные акционеры держали существенные доли через программу депозитарных расписок. Когда вопрос с расконвертацией этих долей будет решен, можно ждать выплату. На таких новостях акции могут очень хорошо подрасти — ждать, по сути, осталось полгода», — говорит Шастин.

Эксперт называет фаворитом нефтегазового сектора бумаги газового гиганта «Новатэка», просевшие за год на 34%. Он объясняет это тем, что компания растет и не отказывается от выплат дивидендов. В частности, к 2024 году «Новатэк» рассчитывает удвоить добычу газа. Дивидендная доходность по акциям компаний за 2022 год может составить 7-9%, что повышает привлекательность этих бумаг.

В то же время планы по росту бизнеса могут быть под угрозой из-за ухудшения отношений с западными странами, говорит эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев. «Помочь могло бы расширение сотрудничества с азиатскими странами, привлечение новых инвесторов в проекты, позитивные новости по инвестпрограмме», — поясняет эксперт.

Акции «Сургутнефтегаза» за год потеряли в цене 38%. При этом за минувший квартал снижение было очень сдержанным — всего 2%. 1 июля собрание акционеров «Сургутнефтегаза» подтвердило планы выплатить дивиденды за 2021 год в размере 4,73 рубля на привилегированную акцию и 0,8 рубля — на обыкновенную. Также компания заявила об отказе от моратория на банкротство, что мгновенно подняло цены на ее бумаги на 10% (такой отказ дает сохранение права на выплату дивидендов и проведение байбэка).

В то же время значительно укрепившийся рубль оказывает давление на бизнес компании, говорит Дмитрий Пучкарев из «БКС». При текущем курсе компания по итогам года может получить убыток, это может привести к снижению дивидендов за 2022 год до минимальных значений — 0,6 рубля на акцию. Драйвером роста в такой ситуации может стать устойчивое ослабление рубля, заключает эксперт.

… и другие

Акции продуктового ретейлера Х5 Group за год снизились на 62%. За квартал снижение тоже было существенным — 18%. При этом бумаги, по оценкам аналитика, могут стоить на 45% выше текущих значений. Акции ретейлера сильно просели после новостей о европейских санкциях в отношении НРД, говорит Виктор Шастин из «Велес Капитала». Это связано с тем, что компания имеет иностранную регистрацию и инвесторы опасались полной блокировки торгов расписками. «Но мы считаем, что актив очень интересный. Цена на депозитарные расписки скорректировались на 75% от максимума, притом что выручка компании в первом квартале увеличилась на 20%, рентабельность стабильна и на горизонте не видно рисков для осуществления операционной деятельности», — говорит Шастин. Он считает, что значительным драйвером роста акций могут стать новости о переезде ретейлера из Нидерландов в Россию.

Дмитрий Пучкарев из «БКС» указывает на то, что инвесторы будут смотреть на акции оптимистичнее, если компания определится с дивидендной политикой. Пока ретейлер приостановил инвестпрограмму. Однако 29 июня представитель компании заявила, что Х5 может вернуться к выплате дивидендов «после решения технических проблем и снятия регуляторных ограничений», обусловленных иностранной регистрацией ретейлера. «Если у инвесторов появится понимание дальнейших перспектив, конкретика по дивидендам, бумаги могут начать бурное восстановление», — говорит Пучкарев.

При этом преимуществом компании можно считать ее ориентированность на внутренний рынок, говорит Сергей Хандохин из «Финама».

Еще один актив, который сильно подешевел, но имеет шансы на восстановление, — акции самой Мосбиржи. Годовое общее собрание акционеров биржи решило не выплачивать дивиденды за 2021 год. Однако председатель набсовета «Московской биржи» Сергей Швецов сообщил, что площадка объявит о перспективах выплат в сентябре, добавив, что «дивиденды будут платить рано или поздно». Фактором роста бумаг может стать отсутствие возможности инвестирования в зарубежные активы у подавляющего большинства брокеров, полагает Хандохин из «Финама». «Рано или поздно мы увидим приток средств в российские акции и облигации, что даст возможность стабилизировать устойчивость биржи и обеспечит потенциал восстановления», — говорит он.

Дополнительным драйвером может стать снижение ключевой ставки ЦБ, которое обеспечивает приток частных инвесторов на торговую площадку, говорит Владимир Соловьев из ПСБ. Фактором риска он считает возможные западные санкции по отношению к Национальному клиринговому центру, которые затруднят расчеты в валюте. Тем не менее ближайшая цель по бумагам Мосбиржи — 115 рублей на акцию, резюмирует эксперт.

* Согласно требованию Роскомнадзора, при подготовке материалов о специальной операции на востоке Украины все российские СМИ обязаны пользоваться информацией только из официальных источников РФ. Мы не можем публиковать материалы, в которых проводимая операция называется «нападением», «вторжением» либо «объявлением войны», если это не прямая цитата (статья 57 ФЗ о СМИ). В случае нарушения требования со СМИ может быть взыскан штраф в размере 5 млн рублей, также может последовать блокировка издания.

Кто заплатит (теоретически) более 15%? Таких компаний 5. А ещё несколько десятков компаний с ожидаемыми дивидендами более 10%. Какие из них уже есть в ваших портфелях? Думаю, что многие, если вы инвестируете в акции российских компаний.

Российские инвесторы покупают акции с двумя целями:

- Получение дивидендов

- Рост стоимости акций

Логичным способом получить доход является покупка дивидендных акций, а поскольку мы столкнулись с ограничениями, то вариантов не так много, как раньше. В первую очередь это российские компании, регулярно выплачивающие дивиденды, а также это китайские акции. Акции США и Европы несут в себе повышенные риски, да и доступны не всем, а только квалифицированным инвесторам.

Дивиденды от российских компаний — самый логичный вариант, доступный всем. Нужно только собрать в портфель акции компаний, которые заплатят их с высокой вероятностью.

Дивиденды — это часть прибыли компании, которая выплачивается акционерам. Решение по выплате принимает СД, а дивидендная политика прописана в уставе компании.

На 2023 год прогнозы довольно позитивные, но стоит помнить, что это лишь прогнозы. Тем не менее, практика показала, что компании УЖЕ ГОТОВЫ платить дивиденды. И с высокой степенью вероятности заплатят. Прогноз основывается на финансовых показателях компаний и дивидендной политике. Но ещё раз повторяю, что это прогноз. Основано на данных УК Доходъ.

Итак, список самых высоких дивидендов в 2023 году (прогноз). Сначала — самые доходные акции, где дивиденды ожидаются выше 15%. Ого!

1. ТМК

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 25-26%

- Размер дивиденда на акцию: 23-24 рубля

- Капитализация: 1 244 млрд долларов

Также есть вероятность получить дивиденды за 9 месяцев 2023 года в размере около 16-17 рублей.

2. Газпром нефть

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 19-20%

- Размер дивиденда на акцию: 84-85 рублей

- Капитализация: 27 448 млрд долларов

Также есть вероятность получить дивиденды за 9 месяцев 2023 года в размере около 64-65 рублей.

3. Лукойл

масло

нефть.

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 18-19%

- Размер дивиденда на акцию: 764-765 рублей

- Капитализация: 37 556 млрд долларов

4. «Европейский медицинский центр» (ЕМЦ / ЕМС)

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 16-17%

- Размер дивиденда на акцию: 57-58 рублей

- Капитализация: 1 270 млрд долларов

5. Фосагро

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 15-16%

- Размер дивиденда на акцию: 1070-1080 рублей

- Капитализация: 12 056 млрд долларов

За 4 квартал 2022 года уже объявили дивиденды 465 рублей на акцию.

Итак, 5 компаний могут выплатить более 15%! Но не стоит рассматривать только эти компании, ведь СД может не согласовать такие выплаты. Или могут произойти ещё какие-то неприятности. Посмотрим, какие компании также могут выплатить большие дивиденды.

Акции с дивидендной доходностью 13-15%

МТС

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 14-15%

- Размер дивиденда на акцию: 37-38 рублей

- Капитализация: 6 753 млрд долларов

Газпром

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 22-23 рубля

- Капитализация: 50 353 млрд долларов

НКНХ

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 12-13 рублей

- Капитализация: 2 807 млрд долларов

Татнефть

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 46-47 рублей

- Капитализация: 10 292 млрд долларов

Роснефть

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 49-50 рублей

- Капитализация: 50 882 млрд долларов

Распадская

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 37-38 рублей

- Капитализация: 2 512 млрд долларов

Россети Ленэнерго

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 18-19 рублей

- Капитализация: 1 442 млрд долларов

Акции с дивидендной доходностью 10-13%

Здесь список очень большой, поэтому просто перечислю их. Таких компаний ещё 14 штук, которые могут заплатить более 10%!

- Башнефть

- Белуга Групп

- Сургутнефтегаз

- Мечел

- Globaltrans

- Эталон

- Транснефть

- ОГК-2

- НОВАТЭК

- Алроса

- НМТП

- Селигдар

- Черкизово

Ещё раз отмечу, что это прогноз. Какие акции выбрать — решать только вам самим. У кого что уже есть в портфелях, кто что ещё хочет прикупить в свой портфель? Пишите в комментариях!

Приглашаю подписаться на мой телеграм-канал, где я рассказываю про свой путь в инвестициях с целью покупки квартиры в Сочи, о финансах и недвижимости.