Кассовая дисциплина – законодательно установленный порядок расчетов наличными деньгами. Ограничения оборота наличных денег затрагивают объем расчетов, цели наличных расходов и правила документирования всех сделок. Расскажем подробнее, как безопасно расплачиваться наличными в 2023 году.

Основные понятия

Кассовая дисциплина – это совокупность регламентов, устанавливающих правила работы с наличными деньгами. Общеобязательные правила устанавливает Банк России, однако некоторые нормы компании фиксируют самостоятельно в локальных нормативных актах.

Основные регламентирующие документы устанавливают обязанность экономических субъектов:

-

производить расчеты наличными в пределах определенного лимита;

-

в установленные сроки и в полном объеме оприходовать полученную наличную выручку;

-

расходовать наличные только на определенные цели;

-

контролировать остатки в кассе.

Кроме того, организации обязаны:

-

формировать расходные и приходные кассовые ордеры;

-

вести кассовую книгу.

ИП от такой обязанности освобождены, но могут оформлять кассовые документы по собственной инициативе (указание Банка России от 11.03.2014 № 3210-У).

Кассовая дисциплина используется не только для соблюдения законодательных норм, но и для контроля денежных средств в бизнесе. Если у компании множество операций осуществляется за наличные (например, в розничной торговле), то контролировать оборот наличных денег – это жизненная необходимость для организации. Регламенты, введенные Банком России, существенно упрощают осуществление подобного контроля.

Откройте расчетный счет в Ак Барс Банке и получите реквизиты счета онлайн. А если хотите получить все лучшее сразу – оформите Коробку и экономьте на банковском обслуживании. РКО, карты и все нужное для бизнеса – в одной коробке.

Требования к кассовой дисциплине в 2023 году

Лимит расчетов

В 2023 году продолжает действовать указание Банка России от 09.12.2019 № 5348-У по разрешенному лимиту расчетов наличными: по одному договору можно получить или заплатить не более 100 тысяч рублей наличными. Это же ограничение действует для операций в иностранной валюте (она пересчитывается в рубли по курсу ЦБ).

Лимит наличных расчетов не зависит от типа договора, периода его действия, частоты платежей за товары и/или услуги. Всегда применяется единое ограничение. Поэтому дробление расчетов на несколько договоров – это риски привлечения внимания со стороны налоговой инспекции.

Максимальная сумма расчетов наличными действует только для операций между организациями, предпринимателями и по сделкам между ИП и компаниями. Однако, для расчетов с физическими лицами, не являющимися ИП, это ограничение не действует, компании и предприниматели могут рассчитываться с гражданами в любых объемах. При условии, что операции будут экономически обоснованы и документально подтверждены. Массовые выплаты наличных в адрес физлиц вызовут подозрения.

Как можно тратить наличные

Денежные средства из кассы можно потратить только на некоторые бизнес-цели, перечень которых устанавливает Банк России (указание от 09.12.2019 № 5348-У).

Среди разрешенных оснований:

-

Выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера.

-

Выплата страховых возмещений (страховых сумм) по договорам страхования физическим лицам, уплатившим ранее страховые премии наличными деньгами.

-

Выдача наличных денег на личные (потребительские) нужды индивидуального предпринимателя, не связанные с осуществлением им предпринимательской деятельности.

-

Приобретение товаров (кроме ценных бумаг), оплата услуг и работю.

-

Выдача наличных под отчет.

-

Возврат денежных средств за товары и услуги, которые покупатель ранее оплачивал наличными деньгами.

При этом даже на разрешенные цели можно тратить не любые наличные из кассы, а только те, что поступили от:

-

продажи товаров, работ и услуг;

-

выплат по договорам займов, возврата основного долга, процентов и штрафов по договорам займов – если в качестве участника расчетов выступает МФО, ломбард, сельскохозяйственный кредитный потребительский кооператив, кредитный потребительский кооператив;

-

выплат страховых возмещений;

-

паевых взносов – если участником расчетов является сельскохозяйственный потребительский кооператив или кредитный потребительский кооператив.

В других случаях сначала придется внести наличные из кассы на расчетный счет, а затем снять и оприходовать в кассе.

В соответствии с частью 2 статьи 14 закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» работодатель-резидент обязан выплачивать заработную плату работнику-нерезиденту исключительно в безналичной форме.

Контроль остатка в кассе

Лимит остатка – это максимально возможная сумма денег, которая может оставаться в кассе организации на конец рабочего дня. Организации самостоятельно рассчитывают этот лимит, исходя из специфики бизнеса. При этом установленное ограничение необходимо закрепить приказом руководителя.

Периодичность актуализации лимита законодательно не регламентирована, поэтому приказ будет действовать до составления и подписания нового приказа, устанавливающего обновленный лимит. Если приказа в компании нет, налоговая служба будет расценивать это как установление нулевого лимита, а значит всю дневную выручку предприниматель (кассир) обязан сдавать в банк.

Для малого бизнеса действуют преференции: они имеют право хранить в кассе любые суммы и при этом не устанавливать лимит. Предварительно необходимо закрепить эту возможность в локальных актах компании.

Если малое предприятие не воспользуется льготой и установит лимит остатка для кассы, его придется соблюдать на общих основаниях.

Откройте расчетный счет для бизнеса и пользуйтесь преимуществами:

-

удобным интернет-банком и мобильным банком для круглосуточного доступа к расчетному счету с любого устройства;

-

бесплатным выпуском и обслуживанием бизнес-карты;

-

бесплатными платежами в бюджет;

-

специальным счетом по 44-ФЗ.

Открыть счет

Документирование кассовых операций

Кассовые операции оформляют следующими документами:

-

Приходный кассовый ордер (ПКО) заполняется при поступлении денег в кассу. В случае когда наличность оформляется кассовым чеком или бланком строгой отчетности, ордер выписывают только на общую сумму наличных средств, поступивших за день.

-

Расходный кассовый ордер заполняется при выдаче наличности из кассы, подписывается бухгалтером или руководителем. При получении денег по расходному кассовому ордеру, получатель средств должен предоставить кассиру подтверждающие документы и предъявить документ, удостоверяющий личность.

-

Кассовая книга – регистр, в котором фиксируют данные приходных и расходных кассовых ордеров. В конце дня необходимо вывести остаток денег в кассе. Если в течение дня не было движений денег в кассе, то записи в кассовую книгу не вносят.

-

Книга учета выданных и принятых кассиром денежных средств – фиксирует передачу наличности между старшим кассиром и другими кассирами в течение рабочего дня. Она нужна в том в случае, когда на предприятии несколько кассиров.

-

Расчетно-платежная ведомость или платежная ведомость оформляется при выдаче из кассы заработной платы, стипендии и прочих выплат сотрудникам.

Любые документы по учету наличных нужно хранить минимум пять лет после окончания года, когда была проведена операция.

Например, кассовый ордер, оформленный в январе 2023, нужно хранить до конца 2028 года. Если документ фигурирует в налоговом или судебном споре, хранить его придется до принятия окончательного решения по делу, но не менее пяти лет. При необходимости срок хранения можно увеличить по решению руководителя компании (предпринимателя).

Кассовые операции в бухгалтерском учете

Оборот наличных денег для целей бухгалтерского учета отражается на счете 50 «Касса». Это синтетический счет, на котором отражаются агрегированные данные по операциям и остаткам. В дополнение к нему могут быть открыты субсчета для детализации проводок.

Например, отдельный субсчет можно создать для наличных в ящиках ККТ или для учета денежных документов (путевок сотрудников, авиа- и ж/д билетов).

Дополнительно используемые субсчета необходимо в обязательном порядке зафиксировать в учетной политике компании.

Получение наличных или денежных документов в кассу отражается дебетовым оборотом по соответствующим субсчетам. Расход показывается по кредиту.

В качестве корреспондирующих счетов могут выступать:

-

60 «Расчеты с поставщиками и подрядчиками»;

-

62 «Расчеты с покупателями и заказчиками»;

-

90 «Продажи»;

-

71 «Расчеты с подотчетными лицами»;

-

73 «Расчеты с персоналом по прочим операциям»;

-

70 «Расчеты с персоналом по оплате труда» и другие счета.

Расчетный счет для бизнеса от Ак Барс Банка – это персональный менеджер, круглосуточные платежи и валютный контроль.

Контроль кассовой дисциплины

Оборот наличных контролируется налоговой службой. Этот тип контроля осуществляется только вне плана. ИФНС имеет право провести ревизию за любой интересующий период, однако штраф выпишут только за выявленные нарушения, не связанные с ККТ, за последние два месяца. Срок привлечения к ответственности за нарушения в работе с ККТ составляет 1 год.

Стоит отметить, что до конца 2023 года продлили мораторий на внеплановые проверки применения ККТ (Постановление Правительства от 29.12.2022 № 2516).

В рамках проводимой проверки налогоплательщик обязан предоставить все документы, перечисленные в требовании ФНС. Они предоставляются инспекторам в общем порядке – оригиналы или заверенные копии. Если документ не отправлен, налоговики выпишут штраф: от 2 тысяч до 10 тысяч рублей.

После проведения контрольных мероприятий, ФНС выдает акт проверки. Если будут выявлены нарушения, налогоплательщику дополнительно выпишут специальное предписание, на основании которого необходимо устранить нарушения. Дополнительно составляется протокол об административном правонарушении. А затем инспекция вынесет постановление о назначении административного наказания. Если срок давности истек, то постановление не оформляется.

Размер штрафных санкций варьируется от 4 тысяч до 50 тысяч рублей (в зависимости от того, на кого он будет выписан).

Однако, с 2022 года был отменен «двойной» штраф, когда ИФНС выписывало два штрафа за одно правонарушение (один – на организацию, другой – на должностное лицо).

Откройте расчетный счет для малого бизнеса и воспользуйтесь следующими преимуществами:

-

Получите круглосуточный доступ к средствам на расчетном счете с помощью универсальной карты.

-

Подключение к онлайн-бухгалтерии – отдельный счет для налоговых накоплений, моментальное создание и отправка платежей в налоговую, 3% годовых на остаток.

-

До 7,02% годовых на остаток по счету.

-

В течение месяца переводы до 2 млн руб. физлицам.

Доля наличных расчётов в бизнесе сокращается с каждым годом. Тем не менее, кассовые операции, то есть приём, выдача, хранение, учёт наличных денег, продолжают осуществляться. При этом надо соблюдать кассовую дисциплину – особый порядок работы с наличными денежными средствами, утверждённый Центробанком России.

Содержание

- Что такое касса

- Кто должен соблюдать кассовую дисциплину

- Что такое кассовая дисциплина

- Кассовые документы

- Лимит остатка кассы

- На что можно тратить наличные из кассы

- Лимит наличных расчётов по одному договору

- Упрощённый порядок ведения кассовых операций

- Ответственность за несоблюдение кассовой дисциплины

Что такое касса

Сразу отметим, что не надо путать операционную кассу с кассовым аппаратом, хотя его часто называют онлайн-кассой.

Касса для организации или ИП – это место проведения любых операций с наличными. Им может быть отдельная комната в помещении, окошко или сейф в кабинете бухгалтера либо руководителя. Место расположения операционной кассы может быть любым, закон ничего в этом плане не оговаривает. Главное – обеспечить сохранность наличных денег и оформление обязательных документов.

Если поток движения наличности в организации значительный, кассовыми операциями занимается отдельный работник – кассир. Если наличные деньги поступают время от времени, то должность кассира совмещают, обычно эти обязанности поручают продавцу или бухгалтеру. Кроме того, кассовыми операциями может заниматься лично руководитель или индивидуальный предприниматель.

Кто должен соблюдать кассовую дисциплину

Правило здесь одно – если в бизнесе вы оперируете наличными деньгами, надо разобраться в кассовой дисциплине и строго её соблюдать. Это условие не зависит от организационно-правовой формы (ООО или ИП), уровня доходов, применяемой системы налогообложения и других критериев.

Однако послабления всё же есть – индивидуальные предприниматели, микропредприятия и малые компании вправе проводить кассовые операции в упрощённом порядке.

Можно ли вообще не иметь кассы? Да, если в вашем бизнесе нет наличных расчётов. Но имейте в виду, что наличные могут обращаться не только при получении оплаты от клиентов, покупателей и контрагентов. Это может быть возврат подотчётных денег, выплата ущерба, или ваш работник будет настаивать на получении зарплаты только наличными. Для отказа от кассы надо полностью исключить подобные операции.

Что такое кассовая дисциплина

Работа с наличными деньгами регулируется следующими нормативными актами Центробанка:

- Указание от 11 марта 2014 г. № 3210-У;

- Указание от 9 декабря 2019 г. № 5348-У.

В первом документе приводится порядок ведения кассовых операций, а во втором – правила наличных расчётов.

В соответствии с этими Указаниями, под кассовой дисциплиной понимают:

- своевременное и корректное оформление кассовых документов;

- контроль лимита остатка кассы;

- целевое использование наличной выручки;

- соблюдение лимита наличных расчетов между контрагентами.

Рассмотрим каждое требование подробнее.

Кассовые документы

Формы кассовых документов утверждены ещё Постановлением Госкомстата России от 18.08.1998 № 88 и являются обязательными к применению. Вести их можно как в бумажном, так и в электронном виде. Хранят кассовые документы минимум пять лет.

Для кассовых операций предусмотрено несколько форм, но обычно используют только три из них.

- Приходный кассовый ордер или ПКО (форма № КО-1) заполняется при приёме наличных денег. ПКО выдаётся на каждое поступление наличности, но если расчёт дополнительно подтверждается чеками ККТ или аналогом БСО, то оформляется один ордер на общую сумму, полученную за день. ПКО состоит из двух частей, одна из них отрывается и выдаётся покупателю или клиенту в качестве подтверждения оплаты.

- Расходный кассовый ордер или РКО (форма № КО-2) оформляется при выдаче наличных из кассы – на зарплату, личные нужды ИП, оплату коммунальных услуг, на покупку ТМЦ и в других целях. РКО подписывает не только кассир, но и руководитель (либо бухгалтер), а также получатель денег. Причём получатель должен сообщить свои паспортные данные и указать сумму прописью. Это необходимо для снижения рисков неправомерной выдачи денег из кассы.

- В кассовой книге (форма № КО-4) на основании ПКО и РКО отражают движения по кассе за каждый день, а также за отчётные периоды. Если кассовых операций не было, то книгу в этот день не заполняют.

Кроме того, при необходимости могут дополнительно заполнять ещё две формы.

- Расчётно-платёжная ведомость (форма № Т-49) ведётся, если зарплата или другие выплаты работникам выдаются наличными. Вместо формы Т-49 можно вести по отдельности расчётную и платёжную ведомость.

- Книга учёта выданных и принятых кассиром денежных средств (форма № КО-5) нужна, если в компании или у ИП работает несколько кассиров. Тогда один из них назначается старшим. В книге отражается передача наличности между кассирами в течение рабочего дня.

Лимит остатка кассы

Наличные деньги в кассе можно хранить только в пределах установленного размера. Лимит остатка кассы организация рассчитывает самостоятельно, по выбору:

- исходя из размера поступающей наличной выручки;

- по сумме расходования наличных денежных средств.

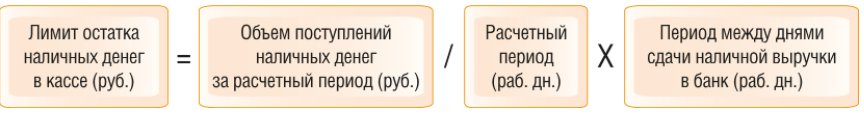

Если выбран первый вариант, лимит рассчитывается так:

(Наличная выручка за период/Количество рабочих дней в периоде) * Количество рабочих дней между днями сдачи денег в банк.

Покажем расчёт лимита кассы по выручке на примере.

✐ Пример ▼

Компания «Селена» работает без выходных, то есть рабочими являются все календарные дни. Выручка сдаётся в банк раз в пять дней. Посчитаем количество дней для 1 квартала: 31 + 28 + 31 = 90 дней. Известно, что наличная выручка составила:

- 849 000 р. в январе;

- 789 000 р. в феврале;

- 934 000 р. в марте.

На основании этих данных рассчитаем допустимый остаток кассы: ((849 000 + 789 000 + 934 000) / 90) * 5 = 142 888 рублей. Округлив эту сумму, получим 143 000 рублей.

Предположим, что компания получает выручку в безналичном виде, но ей нужны наличные деньги для закупки вторсырья у населения. В этом случае лимит рассчитывается на основании расходования наличности (в лимит не включают наличные на выплату работникам). Принцип расчёта аналогичный, только учитывают не частоту сдачи денег в банк, а снятия наличности с расчётного счёта.

Новые организации рассчитывают лимиты на основании предполагаемой выручки или объёма выданной наличности.

Рассчитанный лимит остатка кассы утверждается приказом руководителя. Изменить установленную сумму можно в любое время, ведь объём оборота наличных не всегда стабилен.

Если у организации есть обособленные подразделения, которые зачисляют выручку на расчётный счёт, минуя кассу головного подразделения, то для них рассчитывают отдельные лимиты.

На что можно тратить наличные из кассы

Тратить наличную выручку в 2023 году можно только на цели, перечисленные в Указании ЦБ от 9 декабря 2019 г. № 5348-У:

- оплата труда и выплаты социального характера: зарплата, премии, отпускные, компенсации, оплата путёвок, выходные пособия, матпомощь, взносы на добровольное страхование и др.;

- страховые суммы по договорам страхования физлиц;

- личные нужды индивидуального предпринимателя;

- оплата товаров, работу, услуг кроме ценных бумаг (если оплата производится с организациями или ИП, то в пределах лимита в 100 000 рублей по одному договору);

- выдача работникам подотчётных сумм, в том числе командировочных;

- возврат за оплаченные товары, не оказанные услуги, не выполненные работы;

- выдача займов, возврат ранее привлеченных займов ломбардами, МФО, потребительскими кооперативами в пределах лимита;

- выдача наличных денег по операциям банковского платёжного агента.

Частый случай нецелевого расходования выручки – оплата наличными из кассы аренды недвижимости или другого имущества. Дело в том, что по ГК РФ аренда не относится к услугам, кроме аренды транспортного средства с экипажем. И хотя судебная практика по этому вопросу противоречива, безопаснее оплачивать аренду не выручкой из кассы, а наличными, снятыми с расчётного счёта.

Лимит наличных расчётов по одному договору

В пункте Указания ЦБ № 5348-У приводится максимально допустимая сумма расчётов наличными между организациями и индивидуальными предпринимателями в любом соотношении (две организации, два ИП, ООО и ИП, и др.). Это всего 100 000 рублей в рамках одного договора. На обычных физлиц, в том числе самозанятых, не имеющих статуса индивидуального предпринимателя, лимит не распространяется (п. 5 Указания).

Обратите внимание, что речь идёт о всей сумме договора, а не разовой оплате. Например, если арендная плата за месяц составляет 20 000 рублей, а срок договора — 11 месяцев, то платить наличными можно только 5 месяцев, остальные платежи надо проводить безналом.

В лимит наличных расчётов включают не только основные платежи по договору, но и возможные штрафы, пени, санкции, возмещение убытков.

Упрощённый порядок ведения кассовых операций

Кассовая дисциплина в организациях, относящихся к субъектам малого предпринимательства, а также в бизнесе ИП, может соблюдаться в упрощённом порядке. Такая возможность предоставлена пунктом 1 Указания ЦБ от 11 марта 2014 г. № 3210-У.

Упрощённый порядок ведения кассовых операций предполагает отказ от оформления кассовых документов (ПКО, РКО, кассовая книга). Однако безопаснее их оформлять, потому что выдачу наличных из кассы, во избежание спорных ситуаций, стоит подтверждать на бумаге с подписью получателя.

Кроме того, в пунктах 5 и 6 Указания № 3210-У прямо сказано, что приём наличных денег, а также выдача денег работникам должны оформляться кассовыми ордерами, и исключения для упрощённого порядка не устанавливается. А это дополнительный риск споров с проверяющими.

Необходимо также учесть, что заполнение книг учёта для разных систем налогообложения производится на основании первичных документов, к которым как раз и относятся ПКО и РКО. При отказе от кассовых документов их придётся заменять другими, поэтому упрощённый порядок на практике мало применим.

Но кассовая дисциплина в малых компаниях и ИП предполагает ещё одно послабление – отказ от установления лимита кассы. Это означает, что хранить наличными можно любую сумму.

Для закрепления этого положения необходимо издать приказ. Формулировка может быть такой: «На основании абзаца 10 пункта 2 указания Банка России от 11.03.2014 г. № 3210-У приказываю: Хранить наличные денежные средства в кассе без установления лимита остатка». Этим же приказом можно назначить ответственного за сохранностью денежных средств (кассира, бухгалтера, продавца и др.).

Ответственность за несоблюдение кассовой дисциплины

Ответственность за нарушение кассовой дисциплины предусмотрена статьей 15.1 КоАП РФ. Вот за что могут наказать по этой статье:

- сумма наличных расчётов превышает 100 000 рублей по одному договору;

- остаток средств в кассе больше установленного лимита;

- наличная выручка использовалась не по целевому назначению;

- несоблюдение порядка хранения наличности;

- наличность не оприходована в кассу полностью или частично.

Штраф за нарушение порядка кассовой дисциплины для должностных лиц (в том числе, ИП) составляет от 4 000 до 5 000 рублей. Организацию накажут на сумму от 40 000 до 50 000 рублей.

Правда, здесь есть благоприятные для бизнеса нюансы.

- Во-первых, при выявлении нескольких нарушений по одной статье штраф накладывают, как за одно.

- Во-вторых, если нарушитель – микропредприятие или малая компания, то штраф в данном случае взимается в половинном размере, то есть от 20 000 до 25 000 рублей.

- В-третьих, если оштрафовано виновное должностное лицо, то саму организацию уже не накажут.

- В-четвёртых, срок давности по привлечению к ответственности за подобное нарушение составляет всего два месяца.

- В-пятых, если правонарушение совершено впервые, его заменят предупреждением.

Обратите внимание, что контроль за соблюдением кассовых операций возложен на ФНС, раньше им занимались банки. На налоговые проверки надзорный мораторий не распространяется. А учитывая, что обычно контроль кассовой дисциплины происходит одновременно с проверкой применения ККТ, есть риск получить сразу два штрафа.

Бесплатное бухгалтерское обслуживание от 1С

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Обязан ли ИП вносить на расчетный счет всю выручку?

Добрый день!

У Ип много кассовых аппаратов,но он не всю выручку вносит в банк.

Теперь думаю прав ли он в рамках законодательства.

Спасибо!

г. Новосибирск192 150 баллов

Добрый день.

Цитата (Бесценная):У Ип много кассовых аппаратов,но он не всю выручку вносит в банк.

Теперь думаю прав ли он в рамках законодательства.

Прав.

ИП не обязан вносить всю выручку в банк.

ИП имеет право:

— внести выручку на р/с ИП

— внести денежные средства на личный счёт физического лица

— хранить наличные денежные средства в «кассе»

— истратить на личные нужды

https://www.buhonline.ru/pub/ip/2018/5/13536

Эксперт Бухонлайна согласен с этим ответом

Ведите кассовую книгу в электронном виде

г. Севастополь14 115 баллов

Добрый день

Цитата (Бесценная):У Ип много кассовых аппаратов,но он не всю выручку вносит в банк.

Теперь думаю прав ли он в рамках законодательства.

Прав. Может всю не сдавать. У вас нет лимита кассы.

Вот тут тему обсуждали — https://www.buhonline.ru/forum/index?g=posts&t=537485

Просто с расходами из кассы будьте осторожны. См. Указание Банка России от 07.10.2013 N 3073-У «Об осуществлении наличных расчетов»

Эксперт Бухонлайна согласен с этим ответом

Sveto4Divny, спасибо за ответ!

Пугают суммы,которые он оставляет за пределами р/с,например пробито 5млн,вносит 3..

Не будет ли вопросов потом от налоговых органов «где деньги,Зин?»

спасибо за ответ,Morri

Цитата (Morri):Просто с расходами из кассы будьте осторожны.

ИП не все берет в расход,это же тоже его право.

Наличка это особая зона контроля.

Просто интересно,если это не покупка квартиры,то наличность должна быть в пределах разумного же..

Вот и возник спор..

Бесценная, доброго дня.

Дополню сообщение Евгении.

«Индивидуальные предприниматели и юридические лица (далее — участники наличных расчетов) не вправе расходовать поступившие в их кассы наличные деньги в валюте Российской Федерации за проданные ими товары, выполненные ими работы и (или) оказанные ими услуги, а также полученные в качестве страховых премий, за исключением следующих целей:

выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера;

выплат страховых возмещений (страховых сумм) по договорам страхования физическим лицам, уплатившим ранее страховые премии наличными деньгами;

выдачи наличных денег на личные (потребительские) нужды индивидуального предпринимателя, не связанные с осуществлением им предпринимательской деятельности;

оплаты товаров (кроме ценных бумаг), работ, услуг;

выдачи наличных денег работникам под отчет;

возврата за оплаченные ранее наличными деньгами и возвращенные товары, невыполненные работы, неоказанные услуги;

выдачи наличных денег при осуществлении операций банковским платежным агентом (субагентом) в соответствии с требованиями статьи 14 Федерального закона от 27 июня 2011 года N 161-ФЗ «О национальной платежной системе» (Собрание законодательства Российской Федерации, 2011, N 27, ст. 3872; 2012, N 53, ст. 7592; 2013, N 27, ст. 3477; N 30, ст. 4084).

Кредитные организации вправе расходовать поступающие в их кассы наличные деньги в валюте Российской Федерации без ограничения целей расходования.»

Указание Банка России от 07.10.2013 N 3073-У «Об осуществлении наличных расчетов»

В общем, практически на все можно тратить, кроме, например, выдачи займов!

Эксперт Бухонлайна согласен с этим ответом

г. Новосибирск192 150 баллов

Цитата (Бесценная):Не будет ли вопросов потом от налоговых органов «где деньги,Зин?»

Это личные средства ИП, тратить их он имеет полное право на своё усмотрение. Главное — чтобы вся выручка была включена в доходы. Куда при этом делись деньги, никого волновать не должно.

Эксперт Бухонлайна согласен с этим ответом

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

спасибо за ответ,Ирина Кости

Цитата (Ирина Кости):В общем, практически на все можно тратить, кроме, например, выдачи займов!

Главное чтоб потом не было вопросов ни у банка ни у ФНС.

Спасибо💐

г. Севастополь14 115 баллов

Цитата (Sveto4Divny):

Цитата (Бесценная):Не будет ли вопросов потом от налоговых органов «где деньги,Зин?»

Это личные средства ИП, тратить их он имеет полное право на своё усмотрение. Главное — чтобы вся выручка была включена в доходы. Куда при этом делись деньги, никого волновать не должно.

Согласна!

Цитата (Sveto4Divny):Это личные средства ИП, тратить их он имеет полное право на своё усмотрение.

уже отвечала органам что да,имеет право тратить на свое усмотрение,но это было давно…

Цитата (Sveto4Divny):Главное — чтобы вся выручка была включена в доходы

включена,следим за этим..

Цитата (Sveto4Divny):Куда при этом делись деньги, никого волновать не должно.

от этих вопросов не застрахован никто,к сожалению..

Спасибо всем за участие!💐

А, да, еще почему то нельзя из наличной выручки оплачивать аренду недвижимого имущества.

Заполняйте накладные по действующим формам в веб‑сервисе

Добрый день!

Цитата (Бесценная):Пугают суммы,которые он оставляет за пределами р/с,например пробито 5млн,вносит 3..

Не будет ли вопросов потом от налоговых органов «где деньги,Зин?»

Если они покажет в доходах 5 млн, а не 3, то вопросов не будет.

Да и опасность в данном случае нужно ждать не от налоговиков и государственных органов, а от банальных воров и грабителей…

Всё-таки, в банке хранить надёжнее, чем дома в сейфе.

Успехов!

Александр Погребс, спасибо!

Спасибо за ваше обращение!

Спасибо за ваше обращение!

Когда нужно сдавать наличную выручку в банк?

Ответ эксперта

Вопрос:

Через какое время организация обязана сдавать наличную выручку в банк? Можно ли данный критерий увеличить?

Ответ:

По нашему мнению, нет требования сдавать наличные в банк с периодичностью каждые 7 рабочих дней. В соответствии с пунктом 2 и пунктом 3 Указаний Банка России № 3210-У, организации должны инкассировать наличные деньги в банк только за те дни, когда денежный остаток в кассе на конец рабочего дня превышает установленный лимит. Если он не превышен, сдавать наличные в банк не требуется.

Обоснование:

Организация самостоятельно устанавливает максимально допустимую сумму наличных денег (лимит остатка наличных денег), которая может храниться в кассе на конец рабочего дня. Денежные средства сверх установленного лимита организация должна хранить на банковских счетах в банках (абз. 2, 7 п. 2 Указания Банка России от 11.03.2014 № 3210-У).

Накопление организацией наличных денег в кассе сверх установленного лимита допустимо (п. 2 Указания N 3210-У):

- в дни выдачи зарплаты, стипендий и других выплат, включая день получения денег с банковского счёта;

- в выходные, нерабочие праздничные дни в случае ведения организацией в эти дни кассовых операций.

Формула для расчёта лимита кассы с учётом объёмов поступлений наличных денег выглядит следующим образом (п. 1 Приложения к Указанию № 3210-У):

Обратите внимание:

- Расчётный период (в рабочих днях организации), за который учитывается объём поступлений наличных денег, не может быть более 92 рабочих дней. В качестве расчетного можно принять любой период, в том числе имевший место в прошлых годах.

- Период между днями сдачи наличной выручки в банк (в рабочих днях организации) не должен быть больше 7 рабочих дней, а при расположении организации в населённом пункте, в котором отсутствует банк, — 14 рабочих дней. Таким образом, период между днями сдачи в банк наличных денег используется только для определения лимита остатка наличных денег и иных указаний на использование этого периода нет.

Избежать ошибок при ведении кассовых операций вам поможет Путеводитель. Кассовые операции (КонсультантПлюс, 2021).

Ответ подготовлен экспертами Линии консультаций «Что делать Консалт»

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Консультант Плюс

Бесплатный доступ на 3 дня

Спасибо за ваше обращение!

Поздравляем! Вы успешно подписались на рассылку

Контрольно-кассовая дисциплина в 2022-2023 годах

Контрольно-кассовая (или кассовая) дисциплина — это соблюдение юрлицами и ИП законодательно установленных в РФ правил осуществления наличных денежных расчетов. Расчеты наличными деньгами включают в себя все виды приходно-расходных операций, осуществляемых фирмой или ИП с наличными денежными средствами.

Наиболее широким в целях наличных расчетов является понятие кассы (операционной кассы), через которую фирма или ИП производит расчеты наличными деньгами. Чаще всего это такие операции, как выплата зарплаты, получение-сдача денег в банк, расчеты с подотчетными лицами, выдача-возврат займов. В кассу также может поступать наличная выручка.

Получение наличной выручки обязывает к применению контрольно-кассовой техники (п. 1 ст. 1.2 закона «О ККТ…» от 22.05.2003 № 54-ФЗ). Хотя в ряде случаев допускается ее неприменение, в частности:

- Юрлицами и ИП при осуществлении деятельности определенных видов (п. 2 ст. 2 закона № 54-ФЗ).

- Юрлицами и ИП при осуществлении деятельности в условиях, затрудняющих применение ККТ (п. 3 ст. 2 закона № 54-ФЗ).

Полный перечень случаев, когда разрешено работать без ККТ, с разъяснениями по неоднозначным моментам, смотрите в КонсультантПлюс. Пробный полный доступ к системе предоставляется бесплатно.

Количество используемых кассовых аппаратов или иных пунктов получения денег способами, допускающими неприменение ККТ, не ограничено. Но в конце рабочего дня поступившая выручка должна быть оприходована в кассу фирмы или ИП.

Таким образом, соблюдение кассовой дисциплины в 2022-2023 годах предполагает выполнение правил ведения приходно-расходных операций, проводимых по кассе юрлица или ИП, и правил работы с ККТ или документами, которые оформляются при неприменении ККТ.

Кассовая дисциплина обязательна для всех.

В чем состоит соблюдение кассовой дисциплины

Соблюдение кассовой дисциплины сводится к исполнению правил, установленных следующими документами:

- Указанием Банка РФ от 11.03.2014 № 3210-У, которое определяет правила ведения кассовых операций для юрлиц и ИП. Последняя редакция указания, вступившая в действие с 30.11.2020, внесла ряд изменений.

Подробнее об этом документе читайте в статье «Нюансы положения о порядке ведения кассовых операций».

- Указанием ЦБ РФ от 09.12.2019 № 5348-У, которое содержит условия расчетов наличными деньгами.

- Законом РФ от 22.05.2003 № 54-ФЗ, устанавливающим правила применения ККТ.

- Законом РФ от 03.07.2016 № 290-ФЗ или законом об онлайн-кассах, внесшим существенные изменения в правила закона № 54-ФЗ.

В отношении операционной кассы основные правила таковы:

- Назначается лицо, выполняющее функции кассира, с которым обязательно заключается договор о полной матответственности. Исключением будут ситуации, когда кассу ведет сам руководитель юрлица или ИП, работающий в одиночестве.

- Деньги и кассовые документы хранятся в условиях, обеспечивающих их сохранность.

- Операции, проводимые по кассе, оформляются документами установленной формы с соблюдением определенного порядка их заполнения. Оформление документов производится непосредственно при совершении операции, а по оприходованию наличной выручки, полученной вне операционной кассы, — ежедневно в конце рабочего дня. Кассовая дисциплина в 2022 году для ИП, которые ведут упрощенный учет своих операций, допускает, что документы по кассе можно не оформлять.

Подробнее о видах кассовых операций читайте в статье «Понятие и виды кассовых операций (правовое регулирование)».

- Если в операционную кассу поступает наличная выручка, то должен присутствовать кассовый аппарат. Выдача кассового чека при получении наличной выручки обязательна (ст. 5 закона № 54-ФЗ).

- Деньги, принимаемые кассиром, проверяются на подлинность. Соблюдается определенный порядок проверки их количества и качества при приеме и выдаче, поименованный в указании ЦБ РФ от 05.10.2020 № 5587-У действующий с 30.11.2020:

- Поступившая в операционную кассу наличная выручка должна расходоваться только на определенные цели: выплата зарплаты, расчеты с поставщиками и покупателями, выдача под отчет. ИП могут брать деньги на личные нужды.

Можно ли расходовать из кассы (минуя расчетный счет) остаток аванса, неиспользованного подотчетником, см. здесь.

- Предельная сумма расчетов наличными деньгами между юрлицами, между ИП, между юрлицами и ИП ограничена величиной 100 000 руб. по одному договору. При этом расчеты с физлицами не лимитируются, а ИП для личных нужд из кассы вправе брать любые суммы.

Подробнее о лимите расчетов между юрлицами читайте здесь.

- Выдача под отчет осуществляется по распоряжению руководителя либо по завизированному им заявлению подотчетного лица. Для отчета по выданным суммам предоставляется то количество рабочих дней, которое установлено в локальных актах работодателя, от даты истечения срока, на который выдавались деньги (в том числе командировочные). Неизрасходованные суммы должны быть возвращены в кассу или будут удержаны из заработной платы подотчетного лица (ст. 137 ТК РФ).

- Устанавливается лимит остатка денег в кассе на конец рабочего дня. Порядок его расчета фирма или ИП выбирают самостоятельно из двух способов, предлагаемых указанием Банка РФ № 3210-У. Излишек должен быть сдан в банк. Наличие сверхлимитного остатка допускается только в дни выдачи зарплаты (не более 5 рабочих дней). Кассовая дисциплина в 2022 году для ООО, относящихся к СМП, и для ИП, предполагает, что эти лица могут не устанавливать данный лимит. Для обособленных подразделений он устанавливается либо головным офисом (если у подразделения нет своего расчетного счета), либо самостоятельно (если свой расчетный счет у подразделения есть).

Об определении величины лимита остатка кассы читайте в этом материале.

Примеры расчета лимита остатка наличных денег в кассе от КонсультантПлюс

5.1. Пример расчета лимита кассы с учетом объемов поступлений

Наличная выручка ООО «Рассвет» от продажи товаров за расчетный период с 01.03.2022 по 31.05.2022 (61 рабочий день) составила 2 385 648 руб. Выручка сдается ежедневно (один раз в день).

Для расчета лимита остатка наличных денег в кассе с учетом объемов поступлений воспользуйтесь формулой.

Все примеры расчета кассового лимита и образцы оформляемых при этом документов смотрите в К+. Пробный доступ можно получить бесплатно.

- Через кассу могут осуществляться операции с наличной валютой. Чаще всего они связаны с выдачей денег на зарубежные командировки и сдачей-получением валюты в банке. В некоторых случаях могут иметь место расчеты с резидентами (ст. 9 закона РФ от 10.12.2003 № 173-ФЗ).

Подробнее о валютных операциях читайте в статье «Валютные операции: понятие, виды, классификации».

Что надо знать о работе с ККТ

Требования к применяемой в 2022-2023 годах ККТ определяет обновленный закон № 54-ФЗ.

С 01.02.2017 на учет в ИФНС начали ставиться только кассы нового образца (онлайн-кассы). С 01.07.2019 такой вид касс стал обязательным для использования практически всеми хозсубъектами.

Онлайн-кассы принципиально отличаются от применявшихся ранее касс с фискальным накопителем. Соответственно, и требования к ним предъявляются совершенно другие.

Об общих требованиях, которым должны удовлетворять онлайн-кассы, читайте в статье «Где и по какой цене можно купить онлайн-кассу?».

Иными стали и проблемы, возникающие при их работе.

Ответы на многие вопросы, связанные с применением онлайн-касс, вы найдете в нашей рубрике «Онлайн-кассы ККТ ККМ».

На чем базируется знание порядка оформления кассовых документов

Изменения, внесенные в закон № 54-ФЗ законом № 290-ФЗ, не только отразились на требованиях к применяемой кассовой технике, но и привели к обновлению требований к формируемым этой техникой документам: кассовым чекам и БСО. При этом БСО стал документом, при оформлении которого должны применяться устройства, аналогичные онлайн-кассам. Соответственно, одинаковым оказался и перечень реквизитов для документов, формируемых новыми кассами (ст. 4. 7 закона № 54-ФЗ).

О том, что изменилось для БСО с появлением онлайн-касс, читайте в статье «Закон об онлайн-кассах — как применять БСО (нюансы)».

В операционной кассе оформляются 2 вида действий:

- Приходные с использованием приходного кассового ордера (ПКО) формы КО-1, к которому, по возможности, прилагаются документы, подтверждающие величину поступающей суммы. Отрывная часть ПКО (квитанция), содержащая подписи уполномоченных лиц и печать, передается вносителю.

- Расходные с использованием расходного кассового ордера (РКО) формы КО-2, к которому, как правило, прилагаются документы, подтверждающие величину выдаваемой суммы (платежные ведомости, служебные записки, копии приказов, чеки, квитанции). В РКО отражаются реквизиты документа, удостоверяющего личность получателя. Если получение осуществляется по доверенности, то к РКО прилагается ее оригинал (если доверенность разовая) или копия (если доверенность не является однократной).

Формы ПКО и РКО установлены постановлением Госкомстата РФ от 18.08.1998 № 88 и обязательны к применению в РФ при оформлении приходно-расходных операций. На каждую операцию оформляется свой отдельный документ.

Все ПКО и РКО, выписанные в течение дня, фиксируются в кассовой книге формы КО-4, в которой подводятся итоги работы за день (обороты по приходу и расходу) и выводится сумма остатка на конец дня.

ПКО, РКО и кассовая книга содержат отсылку к счетам бухучета, указание которых обязательно для фирм и необязательно для ИП, которые не должны вести бухучет (подп. 1 п. 2 закона от 06.12.2011 № 402-ФЗ).

Дополнительно могут также заполняться такие формы кассовых документов, как журнал регистрации приходных и расходных кассовых документов формы КО-3 и книга учета принятых и выданных другим кассирам денежных средств формы КО-5.

Порядок заполнения кассовых документов приведен в постановлении Госкомстата № 88 и указании Банка РФ № 3210-У.

О правилах заполнения кассовых ордеров читайте в материалах:

- «Как заполняется приходный кассовый ордер (ПКО)?»;

- «Как заполняется расходный кассовый ордер (РКО)?».

Кто осуществляет контроль за соблюдением кассовой дисциплины

Контролировать правильность действий по осуществлении кассовых операций должны все работники, связанные с их выполнением. Если в организации есть главный бухгалтер, то за контроль работы бухгалтерии и входящей в ее состав операционной кассы отвечает он. Общую ответственность за деятельность фирмы несет ее руководитель, а за деятельность ИП отвечает сам ИП.

Проверку кассовой дисциплины, которая может закончиться для проверяемого лица административным штрафом или последующей выездной проверкой, осуществляют налоговые органы (п. 1 ст. 7 закона РФ от 21.03.1991 № 943-I).

Цели этой проверки заключаются в выявлении фактов:

- неполноты и несвоевременности оприходования выручки;

- превышения лимита расчетов наличными;

- превышения лимита остатка кассы;

- использования запрещенной, неисправной или не соответствующей установленным требованиям ККТ;

- невыдачи кассовых чеков или БСО;

- несоответствия фактических денежных остатков в кассе суммам, указанным в документах;

- выдачи крупных денежных сумм под отчет на неоправданно длительные сроки.

Как проводится проверка кассовой дисциплины

Проверка кассовой дисциплины в 2022-2023 годах проводится по решению руководителя ИФНС в порядке, установленном приказом Минфина РФ от 17.10.2011 № 133н. В процессе проверки изучаются:

- Все документы, которые имеют отношение к оформлению кассовых операций.

- Отчеты фискальной памяти.

- Документы на приобретение, регистрацию и обслуживание ККТ.

- Документы, связанные с приобретением, учетом и уничтожением БСО.

- Учетные регистры бухгалтерских или хозопераций.

- Приказ на лимит кассового остатка.

- Авансовые отчеты.

При этом проверяющим предоставляется неограниченный доступ к ККТ, в том числе к ее паролям и к наличным денежным средствам.

При проверке могут запрашиваться любые другие документы, имеющие отношение к предмету проверки, а также пояснения.

Отметим, что мораторий на проверки ККТ заканчивается 1 января 2023 г.

Как проверяет кассовую дисциплину банк, узнайте в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Ответственность за ведение кассовых операций с нарушениями

Ответственность за нарушение кассовой дисциплины является административной. Сроки привлечения к ней (ст. 4.5 КоАП РФ):

- 2 месяца — за правонарушения, не связанные с ККТ;

- 1 год — за нарушения в работе с ККТ.

Важно! КонсультантПлюс предупреждает

Этот срок начинает исчисляться со дня совершения правонарушения, а при длящемся правонарушении — со дня его обнаружения проверяющим (ч. 1, 2 ст. 4.5 КоАП РФ). Под длящимся правонарушением следует понимать…

Подробнее о нюансах течения срока давности по штрафам за ККТ читайте в К+. Это можно сделать бесплатно.

Своевременно выявленное нарушение приведет к достаточно высоким штрафам, поскольку законом № 290-ФЗ с 2016 года штрафы за нарушение кассовой дисциплины, а точнее ответственность за неприменение ККТ, серьезно увеличены. Административная ответственность за неприменение ККТ влечет за собой:

- штраф для должностных лиц в размере от 25 до 50% от суммы расчета, осуществленного без применения ККТ, но не менее 10 000 руб.;

- штраф для юрлиц в размере от 75 до 100% от суммы расчета, осуществленного без применения ККТ, но не менее 30 000 руб. (п. 2 ст. 14.5 КоАП).

Если организация или ИП попадется вторично на неприменении ККТ, то в случае, когда сумма расчетов без применения ККТ составит (в том числе в совокупности) 1 млн руб. и более, это повлечет:

- дисквалификацию должностных лиц на срок от 1 года до 2 лет;

- приостановление деятельности до 90 суток для ИП и организаций (п. 3 ст. 14.5 КоАП РФ).

Ответственность за нарушения в ведении кассовой дисциплины в 2022 году в виде применения ККТ, которая не соответствует установленным требованиям, применения контрольно-кассовой техники, используемой с нарушением установленного законодательством РФ порядка и условий ее регистрации и перерегистрации предусматривается ответственность в виде:

- предупреждения или штрафа в размере от 1500 до 3 000 руб. для должностных лиц;

- предупреждения или штрафа в размере от 5 000 до 10 000 руб. для юрлиц (ст. 14.5 КоАП РФ, п. 15 ст. 7 закона № 290-ФЗ).

Закон № 290-ФЗ внес и другие основания для привлечения к ответственности за нарушения в применении ККТ. Например:

- за ненаправление покупателю кассового чека или бланка строгой отчетности в электронном виде или за непередачу этих документов на бумажном носителе по требованию покупателя;

- введена ответственность фискальных операторов, изготовителей ККТ, экспертных организаций.

Но даже если в момент проведения проверки кассовой дисциплины ИНФС не сможет привлечь нарушителя к ответственности в виде административного штрафа (из-за истечения срока давности), радоваться не стоит. Обнаружение нарушений в применении ККТ послужит поводом для более пристального внимания к налогоплательщику и при выявлении еще каких-либо проблем в его работе может привести к досрочной выездной проверке. Однозначный интерес налоговиков вызовут неполнота и несвоевременность оприходования выручки, а также выявление несоответствий документальных и фактических остатков денег в кассе.

О том, как можно избежать ответственности за совершенное правонарушение или снизить размер штрафа, вы можете узнать из Готового решения от КонсультантПлюс. Переходите по ссылке и получите пробный доступ к К+ бесплатно.

Факт выдачи крупных денежных сумм под отчет на неоправданно длительные сроки может привести к доначислению НДФЛ с этих сумм (постановление президиума ВАС РФ от 05.03.2013 № 14376/12).

Итоги

Принятие наличной денежной выручки, как правило, обязывает ее получателя иметь кассовый аппарат, выдающий документ о принятии соответствующей суммы. В настоящее время обязательными для применения стали ККТ нового типа — онлайн-кассы. На них формируются не только кассовые чеки, но и БСО. Соответственно, поменялись требования к новым ККМ и документам, выдаваемым ими.

В части документов, формируемых по операционной кассе, изменений в 2022-2023 годах нет. Как нет и перемен в инстанции, проверяющей состояние кассовой дисциплины (т. е. соблюдение правил работы с наличными деньгами), — ею остается ИФНС. Несмотря на ограниченность срока привлечения к ответственности за совершение нарушений при работе с кассой, выявление таких нарушений чревато последствиями в виде выездной налоговой проверки.

Сама же административная ответственность с 2016 года существенно увеличена: выросли размеры штрафов, расширены виды ответственности за неприменение ККТ, в связи с началом работы с кассовой техникой нового типа введены новые основания для привлечения к ответственности.