Все чаще на рынок корпоративных облигаций выходят региональные компании. В настоящем разделе Вы сможете ознакомиться с практическим опытом использования облигаций для привлечения финансирования и узнать ответы на основные вопросы, которые задает себе каждый руководитель предприятия, когда задумывается о привлечении финансирования посредством выпуска облигаций. С какими трудностями придется столкнуться? Каков путь эмитента? Как выбрать организатора выпуска? Какие преимущества получит моя организация от использования этого финансового инструмента?

Истории успеха составлены на основе рабочих встреч и интервью с теми, кто «побывал на передовой» привлечения средств с помощью облигационного займа – руководителей и собственников предприятий. При этом сферы деятельности предприятий самые разные: от пищевой промышленности до военно-промышленного комплекса, от строительства зданий до предоставления финансовых услуг.

ООО НПП «Моторные технологии», Пензенская область, отрасль – промышленное производство

Краткая характеристика предприятия

Общество с ограниченной ответственностью научно-производственное предприятие «Моторные технологии» образовано 29.12.2015.

Основное направление деятельности «Производство прочих машин и оборудования общего назначения, не включенного в другие группировки». Предприятие включено в Реестр субъектов МСП 01.08.2016 в категорию «малое предприятие».

У предприятия достаточно широкая линейка оборудования для станций технического обслуживания, есть решения по очистке для крупных промышленных предприятий, и новые разработки 2020 года – оборудование для дезинфекции: тоннели и диспенсеры.

Мотивация к привлечению финансирования

Покупка новых собственных площадей в 2017 году была произведена за счет привлечения кредитных средств с залогом в виде всех активов предприятия и личного имущества. В 2018 году у предприятия практически отсутствовало необремененное залогом имущество, а реализация планов развития требовала вложения значительных средств (до половины годовой выручки). Получение кредита в банках без обеспечения и в нужных объемах было невозможным. Привлечение средств напрямую у частных инвесторов оказалось достаточно дорого (до 40% годовых), требовало обеспечения и создавало риски потери контроля над бизнесом. Использование средств Фонда поддержки промышленности и других инфраструктурных организаций в общем случае требует софинансирования со стороны предприятия и залогового имущества.

Для финансирования новых проектов стали рассматриваться альтернативные варианты получения заемных средств. Корпоративные облигации стали единственным способом привлечения заемных средств, как по ценовым, так и по неценовым параметрам.

Путь эмитента

При выборе организатора выпуска предприятие столкнулось с проблемой отсутствия на финансовом рынке брокеров, имеющих навыки работы с сегментом малого и среднего предпринимательства. В результате ряда встреч с компанией АО ИК «ЦЭРИХ Кэпитал Менеджмент» в головном офисе в г. Москве было принято решение о сотрудничестве. Следующим шагом стало взаимодействие с ПАО Московская биржа для размещения выпуска в Секторе Роста. Сектор Роста – это одна из площадок Московской Биржи, которая специализируется на поиске и привлечении средств для развития и поддержки компаний средней и малой капитализации (компании с объемом выручки от 120 млн руб. до 10 млрд руб. для эмитентов облигаций). В качестве основного инвестора был привлечен АО «МСП-Банк». Полученный опыт и уверенность в успешном развитии предприятия в будущем привели к решению осуществить второй выпуск без участия основного инвестора.

Ольга Изранова, генеральный директор: «Процессы подготовки и размещения второго выпуска в 2020 году прошли намного проще, поскольку продолжилось сотрудничество с тем же организатором, и компания, пройдя подготовительные этапы при размещении первого выпуска, была готова решать любые сложности. В настоящее время предприятие находится в процессе поиска организатора третьего выпуска, поскольку АО ИК «ЦЭРИХ Кэпитал Менеджмент» вошла в состав ИК «Фридом Финанс»».

Основные сложности возникли при организации первого выпуска. Главная из них – профессиональные участники финансового рынка не имели опыта вывода на фондовую биржу малого промышленного предприятия. Несмотря на возникающие трудности, ООО НПП «Моторные технологии» осуществило размещение первого выпуска облигаций.

Параметры выпуска

Выпуск корпоративных облигаций объемом 50 млн руб. на 3 года по ставке 15% в 2019 году. В 2020 году ООО НПП «Моторные технологии» осуществило размещение второго выпуска облигаций на 60 млн руб. на 3 года по ставке 13% годовых.

Преимущества использования инструмента.

Для предприятия преимущества облигаций следующие: повышение имиджа организации, доступность требуемой суммы, отсутствие обеспечения, возможность не сразу выплачивать основной долг, как это делается в банке, независимость от кредитора, отсутствие контроля за целевым использованием средств.

Ольга Изранова, генеральный директор «Отсутствие целевого использования необходимо правильно понимать. То есть, предприятие имеет возможность пересмотреть свои планы и выпускать оборудование с другим назначением, например, ООО НПП «Моторные технологии» перестроилось в пандемию и начало выпускать дезинфицирующее оборудование. В сравнении с инвестиционным кредитом в банке предприятие не смогло бы этого сделать и было бы вынуждено возвращать кредит. Облигационный инструмент дает определенную степень независимости от кредитора, и основная задача эмитента — сформировать

грамотный денежный поток, чтобы при раскрытии финансовой отчетности инвесторы видели деятельность предприятия и могли понимать, дало ли положительный эффект вливание денег или нет».

Планы на будущее

В 2021 году руководством ООО НПП «Моторные технологии» поставлена цель получения рейтинга для размещения третьего выпуска. В планах выходить с размещением выпуска так же без основного инвестора и использовать механизм оферты для выкупа облигаций первого выпуска.

АО «Регион-Продукт», Пензенская область, пищевая промышленность

Краткая характеристика предприятия

Акционерное общество «Регион-Продукт» зарегистрировано 04.02.2005. Основное направление деятельности «Производство сухарей, печенья и прочих сухарных хлебобулочных изделий, производство мучных кондитерских изделий, тортов, пирожных, пирогов и бисквитов, предназначенных для длительного хранения». Предприятие включено в Реестр субъектов МСП 10.08.2017 в категорию «Малое предприятие».

Мотивация к привлечению финансирования

В 2017 году принято решение о существенном развитии компании, модернизации производства, вхождении в федеральные сети и разработке новых продуктов. Была произведена замена всей производственной цепочки. Также произведен пересмотр всей структуры продаж, структуры внутренних подразделений, бизнес-процессов. Сделан упор на производство высоко-маржинального продукта под собственной торговой маркой.

В 2017-2018 гг. предприятие вышло из низкорентабельных контрактов. И даже при снижении выручки в 2018-2019 годах удалось добиться существенного прироста показателей gross margin, EBITDA. С 2019 года компания начала планомерную работу с федеральными сетями.

Волков Павел, представитель собственника предприятия: «Для любой растущей компании не пользоваться дополнительным плечом в виде заемных

средств просто неразумно. АО «Регион-Продукт» считает себя компанией, которая развивается, и планирует развиваться достаточно серьезно. Некоторое время назад были пересмотрены взгляды на развитие, и появились планы за два года увеличить выручку более, чем в два раза. Эта задача очень серьезная, и на своих деньгах, на своей маржинальности, на своей прибыльности компания такую задачу выполнить не сможет. Поэтому предприятию нужны заемные средства».

Предприятие имеет различные источники финансирования: есть лизинговый и кредитный портфели, и планирует сохранить банковский портфель. Однако, принимая решение о качественном скачке было очевидно, что получение необеспеченного кредита для взрывного роста компании нецелесообразно, так как ставка по такому кредиту выше, чем по залоговому кредиту. Для достижения цели было принято решение использовать привлечение финансирования посредством выпуска корпоративных облигаций.

Путь эмитента

При подготовке первого выпуска облигаций предприятие столкнулось с некоторыми сложностями. Волков Павел, представитель собственника предприятия «Предприятие столкнулось только со своими внутренними проблемами: состояние отчетности, степень и качество организации бизнес-процессов, внутренние взаимоотношения были не готовы для публичного раскрытия. Компания для выпуска поменяла себя».

Для второго выпуска облигаций АО «Регион-Продукт» было принято решение о получении рейтинга. Поиск рейтингового агентства предприятие осуществляло самостоятельно. Из пяти аккредитованных агентств выбор осуществлялся из двух компаний: Эксперт РА и АКРА. Полученный рейтинг ruВ, по оценке, позволит в текущей ситуации на рынке облигаций разместить второй выпуск под 9%-11%, и, соответственно, эффективная ставка с учетом действующей господдержки составит уже около 6%-8% или менее. Беззалоговые средства по ставке менее 6%-8% создают конкуренцию с банковскими кредитами, включая льготные государственные программы.

Параметры выпуска

Первый выпуск корпоративных облигаций АО «Регион-Продукт» осуществил в 2020 году на сумму 50 млн руб. на 3 года по ставке 12% годовых.

Преимущества использования инструмента.

Руководство АО «Регион-Продукт» определило основные преимущества привлечения финансирования посредством выпуска корпоративных облигаций для компании: улучшение бизнес-процессов внутри компании, внедрение элементов международной финансовой отчетности (рассматривается полный переход на МСФО), отсутствие залогов, самостоятельное определение сроков привлечения денег, самостоятельный выбор способа погашения.

Планы на будущее

В 2021 году планируется разместить не менее 60 млн руб. для дальнейшей реализации инвестиционной программы предприятия по обновлению и развитию производственных мощностей для кратного увеличения объемов деятельности.

ООО «Электроаппарат», Самарская область, торговая организация

Краткая характеристика предприятия

Общество с ограниченной ответственностью «Электроаппарат» создано 04.03.2015, является «Микропредприятием», основное направление деятельности — оптовая торговля оборудованием. Предприятие является официальным дистрибьютором АО ГК «Электрощит» — ТМ Самара».

ООО «Электроаппарат» имеет большой опыт поставок промышленного оборудования и реализации международных проектов «под ключ». Основной сферой деятельности компании является энергетическая отрасль. Предприятие развивает комплексный подход в решении поставленной задачи в целях получения заказчиком максимальной эффективности. Собственный автопарк компании снижает издержки клиентов на перевозки. Также, ООО «Электроаппарат» имеет собственный штат квалифицированных специалистов, которые производят таможенное оформление грузов при импортно-экспортных операциях.

Крупнейшими клиентами компании являются ПАО НК «Роснефть», ПАО «Т Плюс», ПАО АНК «Башнефть», АО «Объединенная Двигателестроительная Корпорация» и прочие. Предприятие активно поставляет продукцию иностранным заказчикам из стран ближнего зарубежья. При этом потребность в дополнительном финансировании была связана с недостаточностью оборотных средств для расширения объемов поставки продукции.

Мотивация к привлечению финансирования

В своей деятельности ООО «Электроаппарат» активно использует банковские кредиты (в т.ч. льготное кредитование экспортно-импортных операций). При этом банки не одобряли новые кредитные договоры на расширение объема продаж, т.к. опираются на ретро данные, отраженные в бухгалтерской отчетности.

Заместитель коммерческого директора предприятия Белов А.В. принимал участие в качестве слушателя во II Форуме «Финансовые инструменты для сектора роста. Возможности привлечения финансирования для субъектов МСП посредством фондового рынка», который проходил в 2019 году в г. Нижнем Новгороде. По итогам мероприятия собственник предприятия Белова В.Г. приняла окончательное решение о выпуске облигаций и начала поиск организатора.

Путь эмитента

Организатором выпуска согласилась стать компания ЗАО «Среднеуральский брокерский центр» («GrottBjorn»). В январе 2020 года началась подготовка необходимых документов для осуществления выпуска облигаций, и все основное взаимодействие предприятие осуществляло через «GrottBjorn». В марте 2020 года подготовительный процесс был приостановлен в связи с эпидемической обстановкой. Но позднее ООО «Электроаппарат» начал взаимодействие с другим организатором выпуска облигаций «Национальным расчетным депозитарием».

Параметры выпуска

Выпуск коммерческих облигаций ООО «Электроаппарат» осуществил в 2020 году на сумму 30 млн руб. на 5 лет по ставке 20% годовых.

Справочно: коммерческие облигации позволяют привлечь необходимый для реализации нового проекта объем финансирования в довольно короткие сроки. Кроме того, осуществление выпуска коммерческих облигаций – своеобразный трамплин для небольших эмитентов. Он позволяет опробовать технологию выпуска облигаций. После чего следующим шагом может стать размещение биржевых облигаций и привлечение более дешевого финансирования.

Преимущества использования инструмента.

Благодаря привлеченным средствам от выпуска облигаций предприятие увеличило выручку в 2020 году на 120 млн руб. В настоящий момент предприятие привлекает дополнительные банковские кредиты (из-за увеличения объема деятельности банки одобрили дополнительные кредитные лимиты).

Белова Виктория, собственник предприятия: «Облигации нужны тем предприятиям, которые быстро развиваются и/или могут быстро расширить свою деятельность. Т.е. в тех случаях, когда банки по ретро данным новые кредиты дать не могут и расширение деятельности компании сможет компенсировать высокую стоимость привлечения средств».

Планы на будущее

ООО «Электроаппарат» планирует организовать собственное производство, для реализации нового проекта планирует выпустить корпоративные облигации.

ООО Агрофирма «Рубеж», Саратовская область, сельское хозяйство

Краткая характеристика предприятия

Общество с ограниченной ответственностью «Агрофирма «Рубеж» — современный эффективный агрокомплекс с передовыми сельскохозяйственными технологиями, один из наиболее крупных в Саратовской области. ООО «Агрофирма «Рубеж» создано 06.06.2002 на базе сельскохозяйственного производственного кооператива. Основным направлением деятельности является производство и реализация широкой линейки растениеводческой продукции (пшеницы хлебопекарной, подсолнечника масличного и кондитерских сортов, проса, нута и др.) и продукции животноводства (молоко, мясо).

Мотивация к привлечению финансирования

ООО «Агрофирма «Рубеж» — эмитент дебютного выпуска облигаций в 2019 году. В конце 2018 – начале 2019 гг. встал вопрос о поисках новых источников финансирования для расширения деятельности предприятия. В условиях роста сборов зерновых культур, с целью увеличения мощностей отгрузки авто- и железнодорожным транспортом, были приняты решения о строительстве второй очереди элеватора, а также, принимая во внимание климатические условия Саратовской области, — об увеличении орошаемых площадей. Такой источник средств, как рынок ценных бумаг, давно интересовал предприятие. Финансирование проектов с помощью эмиссии ценных бумаг привлекало отсутствием необходимости залога имущества. При этом расширение собственного капитала через выпуск акций (переход в форму акционерного общества) предприятие не рассматривало. Шляпников Максим, старший юрисконсульт «Выпуск долговых ценных бумаг – более удобный механизм, позволяющий регулярно привлекать средства как юридических лиц, так и населения. Решение принималось с учетом результатов консультаций с инвестиционными компаниями».

Путь эмитента

Выбор ИК «Фридом Финанс» в качестве партнера агрофирмы на финансовом рынке был связан с рекомендацией многолетнего надежного контрагента. Для начинающего эмитента это очень важная задача: поиск надежного и знающего бизнес-партнера, который сможет организовать интересный, но очень сложный процесс выпуска облигаций, в том числе четкого документационного обеспечения, грамотного взаимодействия с Московской биржей и другими организациями, поиска инвесторов. Первым официальным шагом является установление контакта с Московской биржей в рамках процедуры KYC («знай своего клиента»). Справочно: процедура KYC («know your customer») является процедурой идентификации и верификации контрагента, проводимой Московской биржей. В рамках данной процедуры Московская биржа оценивает потенциального эмитента с

точки зрения возможности обслуживания выпуска, целей привлечения финансирования, существующих рисков и т.п. Рабочая встреча агрофирмы с представителем Московской биржи состоялась 26.03.2019, на которой представители агрофирмы отвечали на вопросы обоснованности выпуска и обслуживания облигаций. В дальнейшем велась техническая подготовка к выпуску облигаций – достаточно трудоемкий процесс, включающий в себя повышение профессионального уровня персонала: экономистов, юристов, бухгалтеров предприятия-эмитента, и подготовку большого объема новых документов. В ходе подготовки предприятием был заключен договор с компанией-представителем владельцев облигаций – ООО «Регион Финанс», выступающей связующим звеном с инвесторами и, при необходимости, защищающей их права перед эмитентом. Раскрытие информации эмитента осуществляется через Центр раскрытия корпоративной информации «Interfax». Агрофирма понимала, что, помимо обязанности своевременно выплачивать доходы по облигациям, возникает обязанность регулярно раскрывать все существенные факты деятельности для внешних пользователей. После заключения договоров с Московской биржей и с депозитарием производилась настройка электронных кабинетов и программ обмена информацией для обслуживания облигаций. В целом все обязательные действия перед размещением ценных бумаг заняли примерно 3 месяца после процедуры KYC. Агрофирма «Рубеж» стала первым эмитентом корпоративных облигаций в Саратовской области. Основной задачей, с которой предприятие успешно справилось при подготовке выпуска корпоративных облигаций, стало изучение большого объема новой нормативной базы, ранее не используемой в работе специалистами предприятия.

Параметры выпуска

20.06.2019 зарегистрирована Программа биржевых облигаций ООО «Агрофирма «Рубеж» сроком на 10 лет и общим объемом 1 млрд рублей. 25.06.2019 совместно с ИК «Фридом Финанс» были утверждены условия выпуска облигаций.

Первое размещение облигаций прошло 10.07.2019 на сумму 250 млн рублей под 14% годовых на 3 года.

Преимущества использования инструмента.

Преимуществ выпуска облигаций несколько. Помимо получения инвестиций на достаточно гибких условиях, это – положительный эффект, достигаемый открытостью/публичностью деятельности предприятия-эмитента, связанной с подготовкой выпуска облигаций. В свою очередь, крупные предприятия более благосклонно относятся к контактам с предприятиями, прошедшими рассмотрение со стороны Московской биржи. Агрофирма как эмитент участвует в мероприятиях, проводимых для инвесторов Правительством Саратовской области, ИК «Фридом Финанс» и другими организациями, что ведет к росту известности предприятия в бизнес-сообществе.

Планы на будущее

В настоящее время продолжается активное развитие Агрофирмы «Рубеж». Начинается строительство третьей очереди элеватора, закупается новая сельхозтехника. Поэтому выпуски облигаций продолжатся.

ПАО «СЭЗ им. Серго Орджоникидзе», Саратовская область, предприятие военно-промышленного комплекса

Краткая характеристика предприятия

Публичное акционерное общество «Саратовский электроприборостроительный завод имени Серго Орджоникидзе» является одним из крупнейших и успешно развивающихся промышленных предприятий г. Саратова. Предприятие было основано в 1918 году в г. Москве. В 1941 году завод эвакуируется в г. Энгельс Саратовской области. В 1951 году основное производство переносится в Саратов. В послевоенные годы на предприятии налаживается выпуск систем автоматического управления полетами. Данная продукция остается основной для предприятия до настоящего времени. Завод включен в реестр стратегически значимых предприятий ОПК России.

В 2019 году в рамках диверсификации производства создан Центр малотоннажной химии и запущена опытно-промышленная линия производства химически осажденного мела. На площадке Центра реализуется крупный инвестиционный проект – производство металлического натрия.

Мотивация к привлечению финансирования

ПАО «СЭЗ им. Серго Орджоникидзе» — эмитент дебютного выпуска облигаций в 2019 году. Потребность в диверсификации профильного производства, развитие инновационной деятельности вне рамок государственного оборонного заказа и разработка новых бизнес-проектов привели к необходимости поиска новых источников привлечения средств. Было решено организовать привлечение финансирования с использованием корпоративных облигаций.

Путь эмитента

Представителями предприятия были проведены встречи с несколькими инвестиционными компаниями. ИК «Фридом Финанс» показала наибольший интерес к бизнес-проекту, под который необходимо было привлечь финансирование. В ходе работы ИК осуществляла полноценное сопровождение бизнес-проекта, оказывала методическую помощь с документами по оформлению и организации выпуска облигаций, помогала перестроить работу под требования рынка ценных бумаг. Специалисты ИК взяли на себя организацию взаимодействия с биржевой инфраструктурой, депозитарием, рейтинговым агентством в ходе подготовки эмиссии и привлечения внимания потенциальных инвесторов. ИК порекомендовала предприятию несколько компаний, осуществляющих представление интересов покупателей облигаций. Также ИК была оказана помощь в разрешении специфических сложностей, связанных с раскрытием данных предприятия для внешних пользователей при продолжающемся выполнении государственных оборонных заказов. Так как ПАО «СЭЗ им. Серго Орджоникидзе» является предприятием сектора ВПК, возникли трудности с выходом на рынок корпоративных облигаций. Помимо преодоления ограничений, связанных с секретностью основного производства,

существенной проблемой была психологическая: необходимо было научиться работать и готовить документы в условиях открытости информации и транспарентности деятельности. Это потребовало перестройки корпоративной культуры предприятия, создания инициативной команды людей с амбициозными устремлениями.

Параметры выпуска

В результате проведенной работы предприятие 29.10.2019 зарегистрировало Программу выпуска биржевых облигаций общей суммой 3 млрд рублей сроком на 10 лет. Первое размещение прошло на Московской бирже на сумму 300 млн рублей под 12,5% годовых на 3 года. Вторая эмиссия была проведена 22.09.2020 на сумму 500 млн рублей под 10,75% годовых на 7 лет.

Преимущества использования инструмента.

Ханенко Дмитрий, генеральный директор «Самое главное достоинство привлечения средств через выпуск облигаций – это свобода, которую дает этот инструмент. При получении банковского кредита предприятие связано множеством обязательств и ограничений, которые накладывает кредитная организация. Эмиссия облигаций, в свою очередь, дает большую свободу выбора по многим параметрам – обеспечение, срок выплаты купона, целевое использование и т.д. Несмотря на то, что условия облигационного займа нужно строго соблюдать, возникает больше возможностей для реализации новых бизнес-проектов, так как финансовые потоки можно планировать самостоятельно уже на этапе бизнес-плана, не опасаясь, что банк выдвинет свои условия предоставления денежных средств и/или ограничит свободу реализации проекта ковенантами».

Планы на будущее

На ПАО «СЭЗ им. Серго Орджоникидзе» продолжается разработка новых бизнес-проектов, требующих привлечения дополнительных средств с использованием финансового инструмента – корпоративные облигации.

ООО «ЭкономЛизинг», Саратовская область, лизинговая компания

Краткая характеристика предприятия

Общество с ограниченной ответственностью «ЭкономЛизинг» осуществляет деятельность по финансовой аренде (лизингу/сублизингу). Компания работает с 02.02.2006.

Клиентами ООО «ЭкономЛизинг» являются финансово устойчивые предприятия различных отраслей экономики, что позволяет диверсифицировать риски в случае изменения рыночной ситуации в отдельных отраслях либо при снижении спроса на определенные виды основных средств. В лизинг предоставляются легковой, малотоннажный и грузовой автотранспорт, спецтехника, различное оборудование, недвижимость. Примерно 85% клиентов компании – малый и средний бизнес.

За время работы компания «ЭкономЛизинг» заслужила у банков репутацию надежного заемщика. Вместе с тем, банки кредитуют региональные лизинговые компании обычно по более высоким ставкам по сравнению с крупными компаниями федерального уровня. Кроме того, у кредитных организаций нерыночные условия финансирования лизинговых сделок, а именно: жесткие требования к финансовому положению потенциальных лизингополучателей, предметам лизинговых сделок, большой перечень документов для анализа лизинговой заявки, длительный срок рассмотрения для принятия решения и т.д. Существуют так же внутренние ковенанты Банков (они касаются некоторых финансовых показателей Лизинговой компании), которые являются категоричными и не позволяют «ЭкономЛизинг» стать заемщиком многих федеральных банков. Таким образом, развитие бизнеса компании привело к объективной необходимости диверсификации источников финансовых ресурсов.

Леонгард Алла, генеральный директор «Облигации — это оптимальный инструмент с точки зрения отсутствия залогового обеспечения и свободы распоряжения привлеченными средствами».

Мотивация к привлечению финансирования

На решение выпустить облигации повлиял постепенный выход из кризиса периода 2013-2015 гг., когда компания потеряла часть лизингового рынка и клиентов. Таким образом, перед ООО «ЭкономЛизинг» встала задача выйти на

новый уровень, вернуть потерянные объемы лизингового портфеля, расширить масштабы деятельности, нарастить капитал, стать более привлекательным заемщиком для кредитных организаций.

Путь эмитента

После принятия решения о выпуске облигаций компания обращалась в кредитные организации и в инвестиционные компании федерального уровня. Однако с их точки зрения региональная лизинговая компания была недостаточно большим и надежным эмитентом для выпуска облигаций. На тот момент лизинговая компания не нашла себе организатора выпуска.

Только в сентябре 2018 года с открытием саратовского офиса ИК «Фридом Финанс» было принято решение об обращении к организатору для предварительной оценки лизинговой компании как потенциального эмитента.

Организация выпуска заняла около года. Координацию процесса осуществлял центральный офис ИК «Фридом Финанс». Первым мероприятием было общение с комитетом Московской биржи – KYC-интервью («знай своего клиента»). Вопросы касались непосредственно всего бизнес-процесса эмитента, его финансового состояния, стратегии развития, целевого использования денежных средств, системы оценки финансовых рисков и т.д.

Подготовкой эмиссии полностью занималась ИК «Фридом Финанс». ИК предоставила на выбор несколько компаний-представителей владельцев облигаций. ООО «ЭкономЛизинг» заключил договор на обслуживание с представителем владельцев облигаций ООО «Регион Финанс» (организация обеспечивает прозрачное взаимодействие эмитента и владельцев облигаций, осуществляет контроль исполнения обязательств эмитентом перед владельцами облигаций).

На момент выхода в 2019 году с Программой биржевых облигаций оценка рейтингового агентства не требовалась. В сентябре 2020 года ООО «ЭкономЛизинг» возобновило сотрудничество с рейтинговым агентством с целью успешного привлечения финансирования. Наиболее сложным в процессе выхода на облигационный рынок было составление юридической документации и долгосрочного бизнес-плана, в котором реалистично и прозрачно показаны источники погашения обязательств.

Параметры выпуска

В результате выхода на облигационный рынок в рамках зарегистрированной 01.08.2019 Программы биржевых облигаций общей суммой на 1 млрд рублей ООО «ЭкономЛизинг» разместил три транша облигаций: 28.09.2019 на сумму 100 млн рублей под 13,5% годовых на 3 года, 11.06.2020 на сумму 200 млн рублей под 12% годовых на 3 года, 22.04.2021 на сумму 200 млн рублей под 11,5% годовых на 3 года.

Преимущества использования инструмента.

Несомненным преимуществом является то, что облигационное финансирование снижает зависимость от банков, создает возможность для развития преимуществ на рынке лизинговых услуг. Отсутствие необходимости согласовывать детали сделки (предмет лизинга, размер аванса и т.д.) в соответствии с требованиями банка позволяет осуществлять финансирование в короткие сроки.

Планы на будущее

В планах лизинговой компании продолжать выпуски облигаций, а после того, как будет выбран лимит текущей Программы биржевых облигаций открыть следующую программу на 2 млрд рублей.

АО «Джи-групп», Республика Татарстан, строительство коммерческой и жилой недвижимости

Краткая характеристика предприятия

В группу компаний входят два бренда: «Унистрой», работающий в сфере жилой недвижимости, и «UD Group», работающий в сфере коммерческой недвижимости. В настоящее время группа активно работает в трех субъектах Российской Федерации – республиках Татарстан и Башкортостан, Самарской области. Акционерное общество «Джи-групп» осуществляет деятельность по

управлению дочерними компаниями, предоставляет права использования товарных знаков по лицензионным договорам в пользу дочерних компаний.

Мотивация к привлечению финансирования

Выход компании на рынок облигационных займов был обусловлен двумя факторами: желанием диверсифицировать источники финансирования и снизить зависимость от банковского кредитования. Корпоративные облигации дают компании возможность привлекать денежные средства без залогового обеспечения и без обязательного указания цели финансирования, что позволяет направить полученные средства на реализацию любых проектов. Кроме того, такое решение позволило повысить узнаваемость бренда, сформировать публичную историю и удешевить стоимость финансирования в будущем.

Путь эмитента

Приняв решения о выпуске облигаций, компания проанализировала рынок организаторов, рейтинговых агентств и юридических консультантов. По итогам встреч и переговоров были выбраны партнёры: АО ИФК «Солид» — организатор выпуска, ООО «Юридическая фирма ЛЕКАП» — юридический консультант, АО «Аналитическое Кредитное Рейтинговое Агентство» — рейтинговое агентство. Следующим этапом стало написание эмиссионной документации, подача заявки на получение кредитного рейтинга и сотрудничество с ПАО «Московская Биржа» по вопросам регистрации ООО «Джи-групп» в качестве эмитента, и с АО «ИНТЕРФАКС» по вопросам раскрытия информации.

Параметры выпуска

Первый выпуск корпоративных облигаций организация осуществила в 2020 году объемом эмиссии в 1 млрд руб. на 3 года по ставке 12,5% годовых.

Преимущества использования инструмента.

Основными трудностями, возникшими в процессе подготовки к выпуску корпоративных облигаций, стали отсутствие истории и, как следствие, отсутствие имиджа эмитента – крупные организаторы не проявляли большого интереса к работе с дебютантом. Но на текущий момент, в процессе подготовки второго выпуска,

компания отмечает стабильный интерес со стороны крупных и известных организаторов.

Планы на будущее

Второй выпуск облигаций АО «Джи-Групп» запланирован на июнь 2021 года.

ООО «Завод КриалЭнергоСтрой», Республика Татарстан, производство и поставка энергетического оборудования

Краткая характеристика предприятия

Общество с ограниченной ответственностью «Завод КриалЭнергоСтрой» зарегистрировано 10.06.2014, относится к субъектам МСП. Завод является российским производителем энергокомплексов, а также официальным дилером ведущих отечественных и зарубежных производителей оборудования для автономного и резервного электроснабжения. Основными направлениями деятельности являются поставка, производство и обслуживание, а также сдача в аренду оборудования: дизель-генераторных и газопоршневых установок. Также в спектр продукции входят бытовые солнечные электростанции, осветительные мачты, газовые котельные, стабилизаторы напряжения и источники бесперебойного питания, компрессоры.

Мотивация к привлечению финансирования

Целью привлечения финансирования для организации стала потребность в расширении бизнеса, а именно в пополнении арендного парка энергетического оборудования, а также пополнение оборотных средств компании.

Выбор корпоративных облигаций как инструмента финансирования обусловлен ограниченностью размера залогового обеспечения компании, потребностью в расширении и диверсификации внешних источников финансирования бизнеса и снижении зависимости перед банками, а также возможностью получения публичной кредитной истории у инвесторов. Также размещение облигаций предусматривает возможность получения государственной поддержки в виде субсидирования части расходов по организации облигационного выпуска, получению кредитного рейтинга и выплате купонов по облигациям.

Путь эмитента

Работа по размещению первого выпуска от принятия решения до размещения облигаций заняла порядка восьми месяцев: договор листинга с биржей был подписан в августе 2019 года, а размещение прошло в декабре 2019 года. Но этой процедуре предшествовали три месяца подготовительных работ. Процедура размещения второго выпуска заняла порядка трех месяцев без учета временных затрат на получение кредитного рейтинга, что, в свою очередь, заняло еще около двух месяцев.

Параметры выпуска

Первый выпуск был размещен в 2019 году, и тогда от субъектов МСП не требовалось наличия кредитного рейтинга. Объем эмиссии в 2019 году составил 150 млн руб. на 3 года по ставке 14% годовых.

Второй выпуск был осуществлен в 2020 году на сумму 200 млн руб. на 4 года по ставке 14% годовых.

Преимущества использования инструмента.

После получения практического опыта успешного размещения двух выпусков биржевых облигаций предприятие отмечает, что корректный выбор организатора выпуска оказывает огромнейшее влияние на результаты и сроки размещения. А с учетом того, что почти все взаимоотношения с биржей, национальным расчетным депозитарием, организатором публичного размещения информации и рейтинговым агентством проходят в электронном виде, эти процедуры могут носить чисто технический характер.

Планы на будущее

Основной проблемой при выпуске биржевых облигаций было отсутствие практического опыта. Но теперь компания планирует размещение последующих выпусков ценных бумаг в перспективе.

ООО «Талан-Финанс», Удмуртская Республика, строительство жилой недвижимости

Краткая характеристика предприятия

ГК «ТАЛАН» — девелоперская группа, осуществляющая строительство жилой недвижимости в 10 регионах России. Компания одной из первых среди застройщиков перешла на договоры долевого участия с использованием эскроу-счетов.

ООО «Талан-Финанс» – компания-эмитент, созданная с целью привлечения финансирования для ГК «ТАЛАН». Входит в единый реестр субъектов МСП.

Мотивация к привлечению финансирования

Поиск новых источников финансирования для реализации девелоперских проектов особенно актуален в условиях перехода на новую схему работы с эскроу-счетами. Компания использует различные источники финансирования, диверсифицируя ресурсную базу. Облигационные займы удобны тем, что не требуют залога и подтверждения целевого использования.

Путь эмитента

Для осуществления выпуска эмитентом подготовлена отчетность МСФО, получен рейтинг уровня ruBB (стабильный) от RAEX. Организаторами выпуска выступили BCS Global Markets и ИФК Солид. Выбор группы компаний БКС в качестве организатора обусловлен опытом компании на облигационном рынке. Соорганизатором стал АО «МСП Банк». Размещение состоялось в Секторе Роста Московской биржи, созданном для публичного размещения и обращения ценных бумаг компаний малой и средней капитализации. Справочно: Сектор Роста – это одна из площадок Московской Биржи, которая специализируется на поиске и привлечении средств для развития и поддержки компаний средней и малой капитализации (компании с объемом выручки от 120 млн руб. до 10 млрд руб. для эмитентов облигаций).

Основными трудностями при размещении первого выпуска корпоративных облигаций является отсутствие публичной истории компании.

Параметры выпуска

25.04.2019 на Московской Бирже состоялось дебютное размещение облигаций ООО «Талан-Финанс» в объёме 1 млрд руб. на срок 3 года по ставке 15%. Это событие стало уникальным для российского рынка ценных бумаг – впервые АО

«МСП Банк» выступил в качестве ключевого инвестора в облигации компании из сегмента малого и среднего предпринимательства. Министерство экономического развития Российской Федерации в 2019 году одобрило заявки ООО «Талан-Финанс» на получение субсидии на возмещение части расходов по размещению облигаций на бирже, а также в 2020 году на выплату купонного дохода по облигациям объектов малого и среднего предпринимательства в рамках национальной программы «МСП и поддержка индивидуальной предпринимательской инициативы».

17.03.2021 состоялось повторное размещение 3-летних облигаций объемом 500 млн руб. по ставке 10,5%

Преимущества использования инструмента.

Компания отмечает фиксированные сроки погашения, как один из сложных вопросов облигационного займа. При планировании графика погашения облигаций Компания создает буферы между планируемой сдачей дома и погашением облигаций с целью исключить потенциальные риски отклонения сроков строительства.

Большим преимуществом выпуска облигаций является отсутствие залога и контроля целевого использования средств.

Планы на будущее

Компания не исключает возможности повторных размещений выпусков корпоративных облигаций при необходимости привлечения денежных средств для реализации проектов по строительству в рамках программы выпуска облигаций.

Привлечение инвестиций в компанию — трудоемкий и не очень предсказуемый процесс. Даже успешно функционирующая организация не всегда может найти средства на развитие, ведь на интерес инвесторов оказывают влияние далеко не только показатели фирмы, но и общая экономическая ситуация, и состояние сферы, в которой работает компания, в частности.

Многие компании, которые обладают внушительными капиталами, но требуют таких же значительных средств на развитие, приходят к такому способу финансирования, как корпоративные облигационные займы. Ими пользуются и банки, и крупные торговые сети, и операторы связи, поскольку по сравнению с другими видами привлечения инвестиций у облигаций есть ряд преимуществ.

Самое главное — при помощи выпуска облигаций можно привлечь большой объем средств (оператор связи МТС, например, в 2009 году выпустил подобного рода ценные бумаги на 15 млрд. руб.).

Если сравнивать с другими способами финансирования, облигационные займы имеют более выгодные процентные ставки.

Выпуск облигаций означает для компании выход на более высокий уровень и повышает ее инвестиционную привлекательность. Только компании с высоким кредитом доверия могут позволить себе этот инструмент финансирования.

Облигации — это ценные бумаги, которые удостоверяют заем между заемщиком и кредитором, то есть между компанией, выпустившей облигацию, и инвестором. Эмитент обязан выплачивать держателю облигации определенный доход в виде процента от номинальной стоимости или имущественного эквивалента. Кроме того, по окончании оговоренного срока корпорация должна вернуть сумму, которую инвестор в нее вложил (номинал облигации). Таким образом, облигация — это, по сути, бумага, удостоверяющая получение кредита от определенного лица и подтверждающая обязательства компании.

Надо понимать, что получение облигационного займа требует от компании и определенных затрат, причем немалых. Перед размещением облигаций обязательно проведение всевозможных маркетинговых и пиар-акций, пресс-конференций, презентаций, встреч с инвесторами. Только повышенная медиаактивность способна привлечь внимание людей, обладающих капиталами, и только она способна создать нужный фон для столь значимого для компании шага.

Подготовка к выпуску облигаций — достаточно долгий и трудоемкий процесс. В организационном плане необходимо сделать множество вещей:

- разработать структуру займа (программу долгового финансирования);

- подготовить эмиссионные документы;

- определить оптимальное время размещения;

- заранее найти потенциальных инвесторов;

- провести маркетинговые мероприятия;

- согласовать условия выпуска и документов с ММВБ и НРД.

Перед размещением происходит государственная регистрация выпуска и проспекта ценных бумаг. После размещения необходима государственная регистрация отчета об итогах выпуска облигаций. Облигации отличаются по срокам выпуска, статусу заемщика, целям и способам погашения. Период от подготовки облигационного займа до вывода ценных бумаг на вторичный рынок составляет примерно три месяца.

Кроме выпуска рублевых облигаций можно прибегнуть к таким способам финансирования, как еврооблигации или кредитные ноты (credit linked notes, CLN). Еврооблигации — отличное средство для привлечения зарубежного заемного капитала, однако они доступны далеко не всем компаниям. Еврооблигации требуют от заемщика получения международного кредитного рейтинга, а также предполагают почти полное раскрытие информации. CLN такие условия не ставит и является, по сути, неким средним между рублевыми и еврооблигациями.

В главе представлено определение «зеленым облигациям», описан процесс эмиссии зеленых облигаций, процедура подготовки компании к таким эмиссиям, рассмотрены основные участники рынка зеленого финансирования, верификация и особенности использования привлеченных средств от размещения зеленых облигаций.

1. Что такое зеленые облигации

4

ПРОЦЕСС ПОДГОТОВКИ ЭМИССИИ ОБЛИГАЦИЙ

- ГЛАВА 2. ВЫПУСК ЗЕЛЕНЫХ ОБЛИГАЦИЙ (ДЛЯ НЕБАНКОВСКИХ ОРГАНИЗАЦИЙ)

- > 1. Что такое зеленые облигации

- > 2. Регулирование и методология

- > 3. Эмиссия зеленых облигаций

Определение и критерии зеленых облигаций

Зеленые облигации – это облигации, поступления от размещения которых направляются на финансирование или рефинансирование (полное или частичное) новых и/или существующих зеленых проектов и которые соответствуют одному или нескольким стандартам в области зеленого финансирования (Принципы зеленых облигаций (Green Bond Principles, GBP) Международной ассоциации рынков капитала (International Capital Market Association, ICMA), Стандарт климатических облигаций (Climate Bonds Standard, CBS) Инициативы климатических облигаций (Climate Bonds Initiative, CBI)[1], Постановление Правительства РФ от 21 сентября 2021 года № 1587 (далее – Постановление № 1587) и иные стандарты). Это рыночная маркировка облигационных выпусков, способствующая направлению финансовых потоков инвесторов на проекты, нацеленные на решение задач в области экологии.

Точкой отсчета в развитии рынка зеленых облигаций принято считать 2007 год, когда впервые Европейским инвестиционным банком были выпущены зеленые облигации на сумму 600 млн евро для финансирования проектов в области возобновляемых источников энергии. Толчком для создания рынка послужил запрос со стороны институциональных инвесторов – пенсионных фондов стран Скандинавии на более осознанный подход к инвестированию, необходимость интеграции ESG-критериев и принципов устойчивого развития в процесс принятия инвестиционных решений.

Во всех стандартах зеленых облигаций заложены следующие ключевые критерии:

- Целевое использование привлекаемых денежных средств. Привлекаемые средства должны быть направлены на финансирование зеленых проектов (определенных в таксономии или в категориях допустимых проектов) с положительным экологическим эффектом.

- Управление привлеченными денежными средствами. Необходим учет денежных средств, обеспечивающий их расходование на зеленые проекты. Временно свободные денежные средства (например, до их расходования на зеленые проекты) должны быть инвестированы в инструменты управления ликвидностью, а не направлены на финансирование проектов, не соответствующих критериям зеленых проектов.

- Внутренние процедуры эмитента. Внутренние процедуры эмитента должны обеспечивать отбор проектов, соответствующих критериям зеленых проектов, с положительным экологическим эффектом.

- Регулярная отчетность. Эмитент обязан на регулярной основе выпускать отчетность об использовании денежных средств, размещении временно свободных денежных средств и о достигнутом экологическом эффекте.

На российском рынке обязательное требование для признания облигационного выпуска зеленым – проведение независимой верификации.

Конкретные критерии зеленых облигаций зависят от стандарта, по которому они выпускаются (детализируются далее).

Преимущества для эмитентов и инвесторов

Наряду с очевидным плюсом для общества в целом – поддержка реализации проектов экологической/климатической направленности – инструмент зеленых облигаций привлекателен как для эмитентов, так и инвесторов по ряду причин.

Таблица 1. Положительный стороны зеленых облигаций

|

для эмитентов |

для инвесторов |

|

|

|

|

|

|

На зарубежных финансовых рынках драйвером развития зеленых финансовых инструментов, как правило, является повышенный спрос на них со стороны инвесторов. Предпочтение зеленых выпусков аналогичным незеленым выпускам приводит к образованию скидки за «зеленость» (greenium). Согласно оценкам Государственной корпорации развития «ВЭБ.РФ» (далее – ВЭБ.РФ), размер greenium на зарубежных рынках капитала может составлять до 15–25 базисных пунктов.

В России рынок зеленого финансирования находится только на начальном этапе, перспективы появления стабильного гриниума зависят от последующих действий органов государственной власти и прочих участников данного финансового рынка.

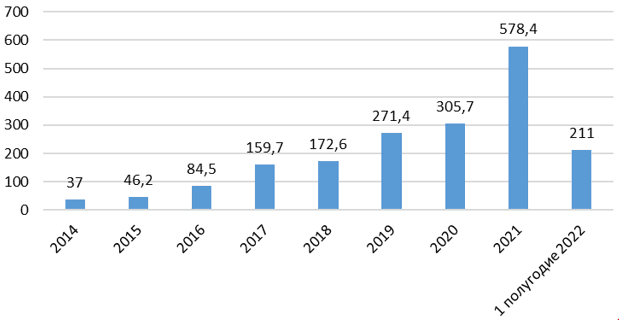

Глобальный рынок зеленого финансирования

В 2021 году объем размещений составил 578,4 млрд долл. США, по итогам I полугодия 2022 года – 211 млрд долл. По состоянию на конец I полугодия 2022 года совокупный объем выпущенных с 2014 года зеленых облигаций в мире накопленным итогом превысил 1,8 трлн долл. США.

График 1. Объем выпусков зеленых облигаций в мире, млрд долл.

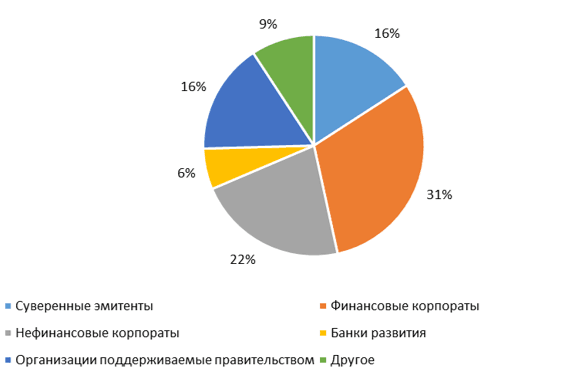

Лидерами по объемам размещений по итогам I полугодия 2022 года являлись организации из корпоративного сектора, совокупная доля которых составила 53 %.

График 2. Распределение по эмитентам по итогам 1 полугодия 2022 года

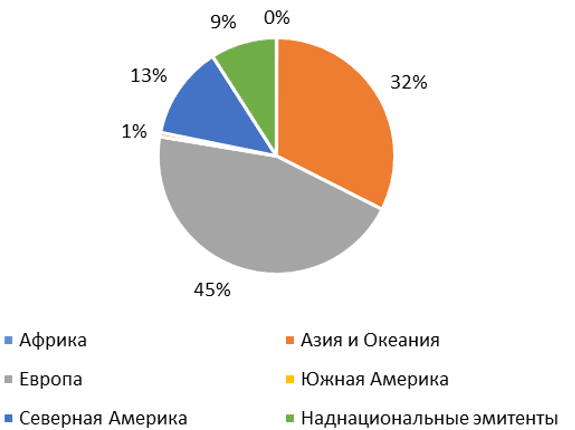

По итогам I полугодия 2022 года порядка 90 % всех выпущенных зеленых облигаций приходилось на страны Европы, Северной Америки и Азиатско-Тихоокеанского региона. При этом в группу крупнейших стран-эмитентов входили США, Китай, Франция, Германия.

График 3. Географическое распределение

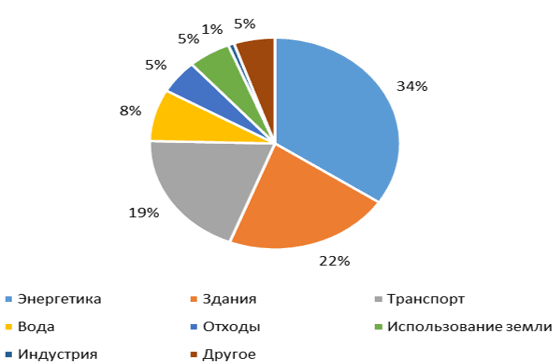

Сферы использования привлеченных в рамках выпусков зеленых облигаций средств существенно расширились по сравнению с первыми выпусками. Появившись в первую очередь как инструмент финансирования проектов в сфере возобновляемой энергетики, зеленые облигации сейчас используются для финансирования любых инициатив или проектов, направленных на улучшение экологической ситуации или способствующих переходу к низкоуглеродной экономике. По итогам I полугодия 2022 года энергетика, транспорт и здания были тремя крупнейшими направлениями использования привлеченных денежных средств, их совокупный вклад составил 75 % от общего объема эмиссии зеленых облигаций.

График 4. Сферы использования средств от зеленых облигаций

Рынок зеленого финансирования в России

В России первые зеленые облигации были выпущены в 2016 году и до сих пор находятся в обращении. Средства, привлеченные в рамках выпуска облигации ООО «Транспортная концессионная компания», были направлены на развитие экологически чистого городского транспорта.

Резкий рост интереса к зеленым финансовым инструментам пришелся на 2020–2021 годы. В ответ на рост интереса участников рынка к данному типу финансовых инструментов в 2020 году было принято решение о разработке национального стандарта по зеленому финансированию. ВЭБ.РФ был определен в качестве национального методологического центра по ESG-финансированию[2], ответственного в том числе за разработку национальной методологии. Таксономия и стандарт были разработаны ВЭБ.РФ и Министерством экономического развития Российской Федерации (при активном участии Банка России, профильных министерств, бизнес- и экспертного сообщества) и утверждены Постановлением № 1587.

Совокупный объем выпусков зеленых облигаций по состоянию на начало декабря 2022 года составил:

- 272 млрд рублей – выпуски, признанные зелеными в соответствии с Постановлением № 1587;

- 191 млрд рублей – выпуски, включенные в сегмент зеленых облигаций Сектора устойчивого развития ПАО Московская Биржа.

В 2022 году интерес участников рынка к рынку зеленого финансирования сохранился: 21 июля 2022 года были размещены первые за несколько месяцев зеленые облигации (эмитент – ВЭБ.РФ, сумма размещения – 50 млрд рублей), 30 ноября 2022 года – первые зеленые ипотечные облигации по национальной методологии (эмитент – ДОМ.РФ, сумма размещения – 5,5 млрд рублей).

Таблица 2. Перечень различных облигационных выпусков, включенных в Сектор устойчивого развития ПАО Московская Биржа

|

Эмитент |

ISIN |

Год выпуска |

Объем выпуска, млрд рублей |

Соответствие стандартам |

Целевое расходование привлеченных средств |

|

ФПК «Гарант-Инвест» |

RU000A102LS9 |

2020 |

500 000 |

ICMA/CBI |

Строительство зеленого многофункционального комплекса |

|

ООО «СФО РуСол 1» |

RU000A101DA6 |

2020 |

4 700 000 |

ICMA/CBI |

Финансирование солнечных электростанций |

|

ООО «СФО РуСол 1» |

RU000A101DB4 |

2020 |

900 000 |

ICMA/CBI |

Финансирование солнечных электростанций |

|

ООО «СФО РуСол 1» |

RU000A101D96 |

2020 |

100 000 |

ICMA/CBI |

Финансирование солнечных электростанций |

|

ООО «Транспортная концессионная компания» |

RU000A0JWU31 |

2016 |

1 241 000 |

ICMA |

Финансирование зеленого городского транспорта |

|

ООО «Транспортная концессионная компания» |

RU000A0ZYBA9 |

2017 |

3 533 000 |

ICMA |

Финансирование зеленого городского транспорта |

|

ООО «Транспортная концессионная компания» |

RU000A0ZYGF7 |

2019 |

1 374 000 |

ICMA |

Финансирование зеленого городского транспорта |

|

ООО «Транспортная концессионная компания» |

RU000A0ZYGG5 |

2018 |

3 752 000 |

ICMA |

Финансирование зеленого городского транспорта |

|

ООО «Транспортная концессионная компания» |

RU000A0JWU23 |

2016 |

2 013 083 |

ICMA |

Финансирование зеленого городского транспорта |

|

Правительство Москвы |

RU000A1033Z8 |

2021 |

70 000 000 |

НАЦИОНАЛЬНАЯ МЕТОДОЛОГИЯ/ICMA/GBP |

Закупка наземного электротранспорта и финансирование развития инфраструктуры для него |

|

АО «Атомный энергопромышленный комплекс» |

RU000A103AT8 |

2021 |

10 000 000 |

НАЦИОНАЛЬНАЯ МЕТОДОЛОГИЯ/ICMA/GBP |

Финансирования пяти ВЭС, совокупной мощностью 660 МВт |

|

АО «Синара – Транспортные Машины» |

RU000A103G00 |

2021 |

10 000 000 |

НАЦИОНАЛЬНАЯ МЕТОДОЛОГИЯ/ICMA/GBP |

Производство пассажирских и грузовых электропоездов |

|

ПАО «Сбербанк России» |

RU000A103YM3 |

2021 |

25 000 000 |

НАЦИОНАЛЬНАЯ МЕТОДОЛОГИЯ/ICMA/GBP |

Кредиты на строительство объектов возобновляемой энергетики |

|

ПАО «КАМАЗ» |

RU000A1043N3 |

2021 |

2 000 000 |

НАЦИОНАЛЬНАЯ МЕТОДОЛОГИЯ/ICMA/GBP |

Создание электрических общественных автобусов |

|

Государственная корпорация развития «ВЭБ.РФ» |

RU000A104Z48 |

2022 |

50 000 000 |

НАЦИОНАЛЬНАЯ МЕТОДОЛОГИЯ/ICMA/GBP |

Рефинансирование (восполнение денежных средств, ранее направленных на финансирование) трех проектов в сфере электрического транспорта и одного проекта в сфере зеленого ЖКХ |

|

ООО «ДОМ.РФ Ипотечный агент» |

RU000A105JF3 |

2022 |

5 477 816 |

НАЦИОНАЛЬНАЯ МЕТОДОЛОГИЯ/ICMA/GBP |

Зеленая ипотека |

|

АО «Атомный энергопромышленный комплекс» |

RU000A105K85 |

2022 |

9 000 000 |

НАЦИОНАЛЬНАЯ МЕТОДОЛОГИЯ/ICMA/GBP |

Рефинансирование инвестиций в АО «ВетроОГК», по проекту строительства ветроэнергетических станций мощностью 660 МВт в рамках стратегической программы «Ветроэнергетика» |

Продолжается работа по совершенствованию национальной методологии по зеленому финансированию с учетом накопившейся рыночной практики и обратной связи от участников рынка. Ожидается выпуск новой редакции Постановления № 1587 к началу 2023 года.

2. Регулирование и методология

Национальная система зеленого финансирования

Национальная система зеленого финансирования в России состоит из следующих компонентов:

- Регуляторная база – совокупность нормативных документов, регламентирующих процедуру эмиссии ценных бумаг.

- Национальный стандарт по зеленому финансированию – Постановление Правительства РФ от 21 сентября 2021 года № 1587 «Об утверждении критериев проектов устойчивого (в том числе зеленого) развития в Российской Федерации и требований к системе верификации проектов устойчивого (в том числе зеленого) развития в Российской Федерации».

- Национальный перечень верификаторов – перечень независимых компаний, предоставляющих заключение о соответствии зеленого облигационного выпуска требованиям национального стандарта https://xn--90ab5f.xn--p1ai/ustojchivoe-razvitie/zeljonoe-finansirovanie/perechen-verifikatorov/;[3].

- Методологический центр – государственная корпорация развития «ВЭБ.РФ» (далее – ВЭБ.РФ), которая отвечает за:

— методологическое обеспечение по финансовым инструментам устойчивого развития; проведение отбора верификаторов, роль и функции которых детализируются в разделах 2.5 и 3.2.2;

— ведение перечня верификаторов;

— организацию ведения перечня верифицированных зеленых и адаптационных финансовых инструментов.

В части регуляторной базы эмитенту следует уделить особое внимание следующим документам:

- Главе 65 Положения Банка России от 19 декабря 2019 года № 706-П «О стандартах эмиссии ценных бумаг», где содержится описание особенностей, связанных с подготовкой решения о выпуске и (или) программы облигаций с использованием денежных средств, полученных от их размещения, на цели, связанные с финансированием и (или) рефинансированием зеленых проектов, направленных на сохранение и охрану окружающей среды, а также особенностей регистрации выпуска и (или) программы таких облигаций;

- Положению Банка России от 27 марта 2020 года № 714-П «О раскрытии информации эмитентами эмиссионных ценных бумаг» (далее – Положение № 714-П), определяющему состав и объем информации, порядок и сроки ее раскрытия и предоставления эмитентами зеленых облигаций;

- Правилам листинга ПАО Московская Биржа, определяющим условия и порядок листинга зеленых облигаций, а также их включения в Сектор устойчивого развития, который был создан ПАО Московская Биржа в 2019 году в целях содействия финансированию проектов в области экологии, защиты окружающей среды и социально значимых проектов.

Национальный стандарт по зеленому финансированию

Национальный стандарт по зеленому финансированию представляет собой совокупность следующих документов:

- Требования к системе верификации проектов устойчивого (в том числе зеленого) развития в Российской Федерации (далее – Требования к системе верификации);

- Таксономия зеленых проектов;

- Таксономия адаптационных проектов;

- Цели и основные направления устойчивого (в том числе зеленого) развития в Российской Федерации[4] (далее – Цели и основные направления).

Таблица 3. Описание документов, составляющих национальный стандарт по зеленому финансированию

|

№ |

Документ |

Описание |

|

1. |

Требования к системе верификации |

|

|

3. |

Таксономия зеленых проектов[5] |

|

|

3. |

Таксономия адаптационных проектов |

|

|

4. |

Цели и основные направления |

|

Для признания облигационного выпуска зеленым или адаптационным по национальному стандарту финансовый инструмент должен соответствовать требованиям, предусмотренным всеми вышеуказанными документами.

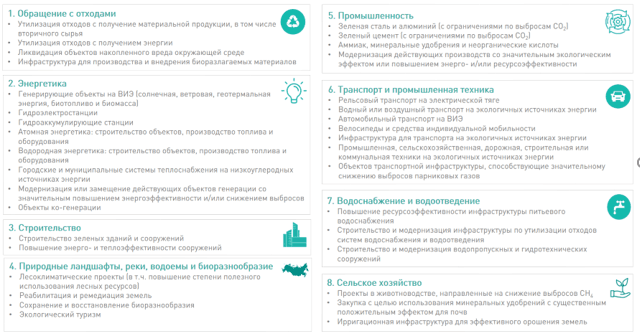

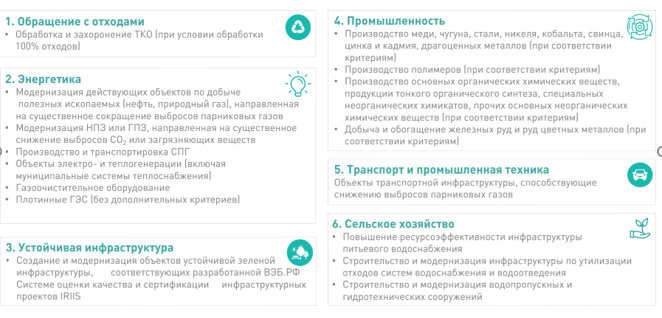

Ключевой элемент национального стандарта – таксономия зеленых проектов и таксономия адаптационных проектов. Обе таксономии состоят из направлений проектов и критериев для этих проектов. 100 % средств, привлеченных в рамках выпуска зеленых или адаптационных облигаций, должны быть направлены на финансирование проектов, соответствующих таксономии.

При разработке национальной методологии по зеленому финансированию решались одновременно две задачи: направить финансирование на проекты в сфере декарбонизации и экологии, соответствующие национальным приоритетам и учитывающие особенности российской экономики, и сформировать рынок зеленого финансирования, соответствующий лучшим мировым практикам. В связи с этим и были разработаны две отдельные таксономии.

Таксономия зеленых проектов включает проекты, соответствующие максимально требовательным международным определениям зеленых проектов, в то время как таксономия адаптационных проектов содержит проекты со значительным положительным эффектом в отношении экологии и/или изменения климата, учитывающие особенности российской экономики и не включенные в ведущие международные таксономии.

Схема 1. Таксономия зеленых проектов: примеры проектов

Схема 2. Таксономия адаптационных проектов: примеры проектов

Помимо соответствия таксономии, по каждому финансируемому проекту должно быть продемонстрировано наличие положительного экологического или климатического эффекта. Эффект заключается преимущественно в снижении выбросов парниковых газов, но может выражаться и через другие показатели, например через сокращение выбросов загрязняющих веществ, снижение объема отходов, отправляемых на полигоны, и т. п.

Национальным стандартом определены цели, на которые могут быть израсходованы средства, привлеченные от размещения зеленых[6] облигаций. Денежные средства могут быть направлены исключительно на следующие цели:

- капитальные затраты и операционные расходы, необходимые для реализации зеленого[7] проекта;

- финансирование (рефинансирование) портфеля зеленых проектов. Портфель зеленых проектов – это набор зеленых проектов, отбираемых на основании определенного эмитентом принципа. Перечень конкретных проектов может быть не определен заранее на этапе выпуска зеленых облигаций (такой механизм применим в ряде случае, например, если банк привлекает фондирование для финансирования формируемого по определенному принципу множества некрупных кредитов, которые не определены на момент выпуска зеленых облигаций).

К основным направлениям использования денежных средств, привлеченных от размещения зеленых облигаций, относятся:

- финансирование нового зеленого проекта или портфеля зеленых проектов;

- рефинансирование ранее понесенных расходов по зеленому проекту с заданным инициатором сроком давности;

- рефинансирование действующих зеленых финансовых инструментов.

Привлеченные денежные средства направляются на реализацию (финансирование) зеленых проектов (портфеля проектов) не позднее 24 месяцев после размещения зеленых облигаций, если иное не определено условиями зеленого облигационного выпуска.

Размещение денежных средств, привлеченных посредством размещения зеленых облигаций и временно не израсходованных на реализацию (финансирование) зеленого проекта (портфеля зеленых проектов), осуществляется в соответствии с политикой инициатора по управлению временно свободными денежными средствами. В случае привлечения денежных средств для рефинансирования и возмещения ранее понесенных затрат инициатора при реализации зеленого проекта данные условия применяются только к той части затрат по зеленому проекту, которые не были понесены на дату рефинансирования и финансирование которых планируется за счет денежных средств от размещения зеленых облигаций.

Ознакомиться с национальным стандартом по зеленому финансированию можно на сайте ВЭБ.РФ по ссылке https://veb.ru/ustojchivoe-razvitie/zeljonoe-finansirovanie/metodologiya/

Международные стандарты по зеленому финансированию

Возможна верификация облигационного выпуска не только по национальному стандарту, но и по общепризнанным международным стандартам в сфере зеленого финансирования:

- Принципы зеленых облигаций (ПЗО) (GBP, разработаны ICMA);

- Стандарт климатических облигаций (СКО) (CBS, разработан CBI).

В соответствии со сложившейся рыночной практикой российские эмитенты, как правило, верифицируют зеленые выпуски одновременно в соответствии с двумя стандартами – национальным стандартом и ПЗО. Верификация по стандарту СКО более трудозатратна, но является способом продемонстрировать свою приверженность самым высоким стандартам в области климатической повестки на международном рынке капитала.

ПЗО были опубликованы ICMA в 2014 году. Будучи добровольно применяемыми стандартами, ПЗО тем не менее стали основополагающим документом, определившим распространение лучших практик в сфере прозрачности и раскрытия информации на рынке зеленых облигаций. В дальнейшем ПЗО легли в основу не только выработки рекомендаций, но и составления национальных и региональных стандартов, регламентирующих эмиссию зеленых облигаций в других странах.

В соответствии с ПЗО зеленая облигация должна соответствовать четырем ключевым критериям:

- Использование средств

Привлеченные средства должны быть направлены на финансирование/рефинансирование зеленых проектов с положительным экологическим эффектом.

ПЗО предусматривают следующие категории допустимых зеленых проектов:

— «Возобновляемая энергия»;

— «Энергоэффективность»;

— «Предотвращение загрязнения и контроль над ним»;

— «Экологически устойчивое управление природными ресурсами и землепользование»;

— «Сохранение земного и водного биоразнообразия»;

— «Экологически чистый транспорт»;

— «Устойчивое управление водными ресурсами и сточными водами»;

— «Адаптация к изменению климата»;

— «Продукты, производственные технологии и процессы, адаптированные к циркулярной экономике»;

— «Зеленые здания».

- Процесс оценки и отбора проектов

Эмитент должен иметь четко задокументированный процесс отбора проектов, на которые он может направлять средства от размещения зеленых облигаций. Процесс принятия решений должен включать, помимо прочего, следующие ключевые аспекты:

— ожидаемые экологические эффекты;

— оценка того, как цели, на которые планируется направить средства от размещения зеленых облигаций, соотносятся с общими целями, стратегией, политикой и процессами эмитента, связанными с экологической устойчивостью;

— четкие критерии отбора проектов, которые могут быть профинансированы с помощью зеленых облигаций.

- Управление средствами

Эмитент ведет обособленный учет средств, привлеченных от размещения зеленых облигаций, и регулярно отчитывается перед инвесторами об их использовании.

Эмитент информирует инвесторов об инструментах временного размещения неиспользованных средств от привлечения.

- Отчетность

Эмитент предоставляет и ежегодно актуализирует информацию об использовании средств (включая список проектов, на которые были направлены средства от зеленых облигаций, краткое описание проектов, указание суммы направленных средств и ожидаемое воздействие проектов на окружающую среду и климат).

Независимая оценка (верификация) в соответствии с ПЗО является рекомендуемой. В российской практике при эмиссии облигаций верификация в соответствии с ПЗО обязательна.

Принципы зеленых облигаций легли в основу СКО, который детализирует и ужесточает требования к выпуску зеленых облигаций, при этом конкретизируя ПЗО. СКО предполагает систему сертификации, обеспечивающую использование средств, привлекаемых от размещения зеленых облигаций, для целей низкоуглеродной климатически устойчивой экономики. В рамках СКО разработана таксономия (классификатор проектов), определяющая климатически ориентированные (climate aligned) проекты и активы. СКО определяет критерии «зелености» для инвесторов, а также обеспечивает соблюдение эмитентом принципа позитивного влияния на изменение климата. В отличие от ПЗО, сертификация в соответствии с СКО требует наличия верификации как до, так и после размещения облигаций. В соответствии с ПЗО эмитент должен предоставлять отчетность до того момента, пока все средства не будут направлены в приемлемые проекты. В соответствии с СКО отчетность по использованию средств должна предоставляться на протяжении всего периода обращения облигаций.

Основные участники процесса выпуска зеленых облигаций и их функции

Таблица 4. Функции участников процесса выпуска зеленых облигаций

|

Участники |

Возможный перечень функций |

|

Эмитент |

|

|

Внешний консультант (при необходимости) |

|

|

Организатор |

|

|

Юридический консультант (при необходимости) |

|

|

Верификатор (независимая сторона) |

|

|

ПАО Московская Биржа |

|

|

НКО АО НРД[9] |

|

|

Рейтинговое агентство (при необходимости) |

|

В соответствии с требованиями действующих процедур в процессе эмиссии зеленых облигаций должны участвовать как минимум: эмитент, организатор, верификатор, ПАО Московская Биржа и НКО АО НРД. Привлечение к процессу выпуска иных участников, указанных в таблице выше, например внешних консультантов, осуществляется по усмотрению эмитента.

3. Эмиссия зеленых облигаций

Основные этапы эмиссии зеленых облигаций

Эмитент облигаций регулярно составляет и раскрывает отчет эмитента эмиссионных ценных бумаг[10]. Данная отчетность является видом коммуникации с инвестором, позволяющим ему анализировать конъюнктуру рынка, на которой действует компания-эмитент, а также оценивать риски вложения средств.

В свою очередь, для того чтобы облигации могли быть идентифицированы с использованием слов «зеленые облигации», эмитент обязан взять на себя дополнительное обязательство о предоставлении инвесторам актуальной информации о целевом использовании средств, полученных в результате размещения зеленых облигаций. Актуализация информации осуществляется эмитентом ежегодно до погашения таких облигаций.

Для актуализации указанной выше информации эмитент обязан составлять отчет об использовании денежных средств, полученных от размещения зеленых облигаций. Информация, раскрываемая в отчете эмитента для зеленых облигаций, присутствующих в Секторе устойчивого развития ПАО Московская Биржа, определена в Положении № 714-П. В данном отчете раскрывается в том числе следующая информация:

- наименование и краткое описание проекта (в рамках имеющихся обязательств по конфиденциальности);

- утвержденный объем финансирования проекта за счет облигаций, а также доля финансирования проекта за счет других источников;

- сведения о расходовании (распределении) средств, привлеченных в рамках эмиссии облигаций;

- сведения о расходовании (распределении) средств, привлеченных в рамках эмиссии облигаций в отчетном периоде;

- сведения об управлении нераспределенными средствами;

- сведения о достижении качественных и количественных показателей реализации проекта, указанных в решении о выпуске зеленых облигаций;

- сведения, подтверждающие реализацию проекта, описание которого содержится в решении о выпуске (программе) зеленых облигаций, и фактическое использование всех денежных средств, полученных от размещения указанных облигаций;

- сведения о состоянии проекта на дату окончания отчетного периода.

Информация, требуемая в остальных документах, связанных с эмиссией зеленых облигаций (в части регулярной отчетности об использовании денежных средств и достижения экологического и климатического эффекта), основана на Положении № 714-П и практически полностью охвачена данным документом.

Нормативные требования к раскрытию информации о целевом использовании средств, привлеченных в рамках размещения зеленых облигаций, раскрыты в таблице 5.

Таблица 5. Нормативные требования к раскрытию информации о целевом использовании средств, привлеченных в рамках размещения зеленых облигаций

|

Документ |

Основные условия |

|

Стандарты эмиссии ценных бумаг |

Решение о выпуске зеленых облигаций должно предусматривать обязанность эмитента раскрывать информацию о целевом использовании денежных средств, полученных от размещения облигаций, с указанием объема, сроков и порядка ее раскрытия |

|

Положение о раскрытии информации эмитентами эмиссионных ценных бумаг (Положение № 714-П) |

Отчет эмитента зеленых облигаций за 12 месяцев календарного года должен раскрывать следующую информацию по каждому проекту, описание которого содержится в решении о выпуске (программе) зеленых облигаций: — наименование проекта; — краткое описание проекта (в рамках имеющихся обязательств по конфиденциальности); — утвержденный объем финансирования проекта за счет облигаций; — доля финансирования проекта за счет других источников; — сведения о расходовании (распределении) средств, привлеченных в рамках эмиссии облигаций; — сведения о расходовании (распределении) средств, привлеченных в рамках эмиссии облигаций в отчетном периоде; — сведения об управлении нераспределенными средствами; — сведения о достижении качественных и количественных показателей реализации проекта, указанных в решении о выпуске зеленых облигаций; — сведения, подтверждающие реализацию проекта, описание которого содержится в решении о выпуске (программе) зеленых облигаций, и фактическое использование всех денежных средств, полученных от размещения указанных облигаций; — сведения о состоянии проекта на дату окончания отчетного периода |

|

Правила листинга ПАО Московская Биржа (Сектор устойчивого развития) |

Отчет эмитента раскрывается и представляется ПАО Московская Биржа ежегодно, но не позднее 150 дней с даты окончания отчетного года[11]. Обязанность по раскрытию и предоставлению отчета эмитента возникает с даты начала размещения облигаций. Отчет (документ) составляется в отношении завершенного календарного года (отчетный год / период), либо отчет (документ) раскрывается в объеме, порядке и сроки, предусмотренные Положением № 714-П и Стандартами эмиссии (для российских эмитентов, осуществляющих раскрытие в соответствии с данным Положением). Предоставляемый отчет о надлежащем (целевом) использовании денежных средств, полученных от размещения облигаций, должен включать следующую информацию: — наименование проекта(ов); — краткое описание проекта(ов) (в рамках имеющихся обязательств по конфиденциальности); — утвержденный объем финансирования проекта(ов) за счет облигаций; — доля финансирования проекта(ов) за счет других источников; — сведения о расходовании (распределении) средств, привлеченных в рамках эмиссии облигаций; — сведения о расходовании (распределении) средств, привлеченных в рамках эмиссии облигаций в отчетном периоде; — сведения об управлении нераспределенными средствами; — сведения о достижении качественных и количественных показателей реализации проекта(ов), указанных в решении о выпуске ценных бумаг, включенных в сегменты Сектора устойчивого развития; — сведения, подтверждающие реализацию проекта(ов), описание которого(ых) содержится в решении о выпуске (программе) облигаций, включенных в сегменты Сектора устойчивого развития, и фактическое использование всех денежных средств, полученных от размещения указанных облигаций; — сведения о состоянии проекта(ов) на дату окончания отчетного периода. Отчет (документ) может быть подготовлен в отношении нескольких выпусков облигаций. В случае если эмитент не указывает какую-либо вышеуказанную информацию в отчете (документе), эмитент должен указать основание (пояснение), в силу которого такая информация эмитентом не приводится. Отчет (документ) может быть составлен на английском языке – для иностранных эмитентов |

|

Национальный стандарт |

Регулярная отчетность предоставляется не реже 1 раза в год в течение срока действия зеленого финансового инструмента. Инициатор в регулярную отчетность включает следующую информацию: — о соответствии заявленного типа финансового инструмента устойчивого развития одному из типов (зеленый или адаптационный финансовый инструмент) в течение срока обращения облигации; — о показателях достижения заявленного экологического эффекта зеленого или адаптационного проекта (портфеля зеленых или адаптационных проектов); — о расходовании денежных средств, привлеченных посредством выпуска зеленого или адаптационного финансового инструмента, или эквивалентного объема денежных средств с указанием направлений инвестирования и (или) расходования, разделением на новые зеленые или адаптационные проекты и рефинансированные зеленые или адаптационные проекты на протяжении периода времени, за который составляется отчет; — об остатке неизрасходованных денежных средств, привлеченных посредством выпуска зеленого или адаптационного финансового инструмента, и его размещении; — о соответствии облигаций требованиям об эмиссии ценных бумаг, установленным Банком России для облигаций, выпуск или программа которых содержит дополнительную идентификацию с использованием слов «зеленые облигации» (для зеленых облигаций) (не применяется для государственных и муниципальных облигаций). Инициатор регулярно размещает в открытых источниках или представляет ВЭБ.РФ отчетность о размещении денежных средств до их полного израсходования на реализацию зеленого проекта или портфеля зеленых проектов |

|

Принципы зеленых облигаций ICMA |

Эмитенты должны собирать и быть готовыми предоставить актуальную информацию об использовании средств, которая подлежит ежегодному обновлению до момента полного использования средств и своевременному обновлению в случае существенных изменений. Информация должна включать: — список и краткое описание проектов; — указание суммы направленных средств; — ожидаемое воздействие проектов. Если в силу определенных ограничений может быть предоставлена лишь ограниченная детализация проектов, ПЗО рекомендуют, чтобы информация предоставлялась в обобщенном виде или на основе совокупного портфеля (например, как процент от общего объема поступлений, выделенный для определенных категорий проектов). ПЗО рекомендуют использовать качественные и, если возможно, количественные показатели эффективности. Также рекомендуется осуществлять раскрытие основных методологий и/или допущений, используемых при определении количественных показателей. Эмитентам, имеющим возможность отслеживать достигнутые результаты, рекомендуется включать их в свои регулярные отчеты. Эмитентам следует ссылаться и принимать, где это возможно, инструкции и шаблоны отчетности о воздействии, представленные в Гармонизированной структуре отчетности о воздействии (Harmonised Framework for Impact Reporting). Использование краткого резюме, в котором будут отражены основные характеристики зеленых облигаций или программы зеленых облигаций, а также проиллюстрировано их соответствие четырем ключевым элементам ПЗО, может облегчить процесс информирования участников рынка. С этой целью на веб-сайте ICMA в разделе устойчивого финансирования представлен шаблон, который после заполнения может быть доступен в онлайн-формате |

|

Стандарт климатических облигаций CBI |

Все эмитенты обязаны ежегодно отчитываться на протяжении срока обращения облигации: Отчетность делится на три типа: — Отчет о целевом использовании, который подтверждает направление привлеченных денежных средств на определенные проекты; — Отчет о соответствии требованиям, который подтверждает соответствие проекта таксономии; — Отчет о воздействии, который представляет собой раскрытие метрик или индикаторов, отражающих ожидаемое или фактическое климатическое/ экологическое влияние проектов (не является обязательным) |

[1]ClimateBonds Initiative (CBI) – международная некоммерческая организация, продвигающая идеи инвестирования в низкоуглеродную экономику. Организация ведет образовательную и просветительскую деятельность, направленную на развитие рынка, осуществляет анализ рынка и рыночных данных, консультирует государственные органы, администрирует международный Стандарт климатических облигаций и Схему сертификации (Climate Bonds Standard and Certification Scheme). В основе базы зеленых облигаций CBI лежит соответствие Таксономии климатических облигаций (Climate Bonds Taxonomy).

[2]Распоряжение Правительства РФ от 18 ноября 2020 года № 3024-р.

[3]https://xn--90ab5f.xn--p1ai/ustojchivoe-razvitie/zeljonoe-finansirovanie/perechen-verifikatorov/

[4] Утверждены распоряжением Правительства РФ от 14 июля 2021 года № 1912-р.

[5] Утверждена Постановлением Правительства РФ от 21 сентября 2021 года № 1587 «Об утверждении критериев проектов устойчивого (в том числе зеленого) развития в Российской Федерации и требований к системе верификации проектов устойчивого (в том числе зеленого) развития в Российской Федерации».

[6] Здесь и далее: под зеленым облигационным выпуском подразумевается в том числе и адаптационный облигационный выпуск.

[7]Здесь и далее: при размещении адаптационного облигационного выпуска проект должен быть адаптационным.

[8]ESG-рейтинг – экспертная оценка экологических, социальных рисков ведения бизнеса компании, рисков корпоративного управления компанией и качества управления перечисленными рисками.

[9]Национальный расчетный депозитарий.

[10] Обязанность устанавливается в случае регистрации проспекта ценных бумаг в отношении выпуска облигаций или программы облигаций.

[11] За исключением российских эмитентов, осуществляющих раскрытие в соответствии с Положением № 714-П

(в ред. Указания Банка России от 01.10.2021 N 5959-У)

(см. текст в предыдущей редакции)

65.1. Решение о выпуске облигаций может содержать следующие условия и сведения.