Страховых компаний все меньше. В 2009 году их было 680, в 2019 году — 175, а в конце 2020 года осталось 160. Почему это происходит и как отразится на тарифах?

Страховой рынок России сконцентрирован в руках крупных компаний и экосистем. На топ-10 СК приходится 73% объемов страховой премии в секторе страхования иного, чем страхование жизни (в 2015 году было около 50%), а на долю 20 крупнейших СК — 90%. И концентрация будет расти благодаря сокращению количества СК, начавшемуся с 2008 года. По прогнозам директора группы «Финансовые институты» S&P Global Ratings Виктора Никольского, в нынешнем году процесс даже ускорится из-за ужесточения требований к страховщикам.

Почему уходят страховщики

Еще в 2018 году в закон об организации страхового дела в РФ внесли изменения о повышении минимального размера уставного капитала СК. Это должно способствовать повышению финансовой устойчивости отрасли. Планировалось, что начиная с 2020 года и до 1 января 2022 года страховщики жизни поэтапно нарастят свои капиталы соответственно до 310 млн, 380 млн и 450 млн рублей; перестраховщики — до 520 млн, 560 млн и 600 млн рублей; остальные СК — до 180 млн, 240 млн и 300 млн рублей. Однако в разгар пандемии весной прошлого года Всероссийский союз страховщиков (ВСС) обратился с просьбой дать страховщикам отсрочку, потому что на начало прошлого года недостаточные объемы капитала были примерно у 50 компаний, а год ожидался нестандартный и пугающий. Отсрочку страховщики получили в конце 2020-го, сроком на один год.

Кроме того, Банк России перенес на полгода — на 1 января 2022 года — дату вступления в силу требований к финансовой устойчивости и платежеспособности для СК с премиями за 2020 год в размере менее 2 млрд рублей (за исключением страховщиков ОСАГО) или занимающихся обязательным медстрахованием. Отсрочку, по оценке ВСС, получили 88 страховщиков. Для всех остальных положение Банка России от 10.01.2020 № 710-П «Об отдельных требованиях к финансовой устойчивости и платежеспособности страховщиков» вступит в силу, как и планировалось, с июля 2021 года.

Отсрочки должны дать возможность страховщикам собрать деньги на увеличение капитала, чтобы удержаться на рынке.

За последние пять лет на российском страховом рынке произошли существенные перемены к лучшему, считает заместитель директора группы «Финансовые институты» S&P Global Ratings Екатерина Толстова. Большинство сомнительных активов на своих балансах страховщики расчистили и качество инвестиционных портфелей улучшили.

Финансовые результаты деятельности страховщиков неплохие. Но это, как говорится, средняя температура по палате. Соблюсти новые требования к капиталу смогут далеко не все, и в первую очередь в зоне риска окажутся мелкие страховщики.

Естественный отбор

«В последние годы рынок покидали (или их с него удалял Банк России) те компании, которые несли повышенный риск и не представляли никакой ценности с точки зрения сервисов и продуктов, — говорит гендиректор аналитического агентства «БизнесДром» Павел Самиев. — Многие кэптивные компании сворачивали страховой бизнес, кто-то из СК добровольно уходил, были и отзывы лицензий, были и слияния. Ухода компаний, которые не работали в рознице широко, никто особенно не почувствовал. Принудительный уход с рынка ненадежных компаний, у которых было много клиентов, в том числе розничных, можно считать благом, потому что они несли повышенный риск, и если бы они и дальше росли по количеству застрахованных и объему обязательств, то не смогли бы их исполнять. Это никак не ущемляет конкуренцию, я не вижу на страховом рынке ни одного примера ухода важного игрока с точки зрения продуктов и технологий».

Современные технологии в страховании — удовольствие недешевое, и мелким и финансово не слишком стабильным страховщикам они просто не по карману. Рассчитывать же на сколько-нибудь успешный бизнес без дистанционных цифровых сервисов больше не приходится.

Директор по рейтингам страховых компаний агентства «НКР» Евгений Шарапов полагает, что само по себе существование большого количества страховых компаний еще не гарантирует наличия качественного и доступного по цене продукта для страхователя. «Сейчас основной канал продаж для страховщиков — банковский. Для доступа к нему банки требуют от страховщиков обладать сильным кредитным профилем, что обычно сопровождается высоким уровнем кредитного рейтинга, — говорит он. — Из 160 страховых организаций на конец 2020 года не более 65 имели кредитный рейтинг хотя бы от одного аккредитованного регулятором кредитного рейтингового агентства. Видимо, оставшиеся не видят необходимости в информировании своих клиентов о своем кредитном качестве по причине или фактически слабого кредитного профиля, или того, что занимают нишу, в которую не допускают рыночные компании, что и есть отсутствие конкуренции. Не имея доступа к значительной части российского страхового рынка, компании со слабым кредитным профилем в борьбе за клиента вынуждены снижать маржинальность продуктов до предела, а иногда и работать себе в убыток. Но такая стратегия требует от акционеров регулярных вливаний в собственный капитал страховщиков, а этого небольшие компании не могут себе позволить». В такой ситуации они просто не в состоянии предлагать потребителям высококачественную услугу по доступной конкурентной цене. Конкуренцию с крупным страховым бизнесом им не выдержать.

Слишком много страховщиков для одной России

По мнению экспертов, дальнейшая очистка страхового рынка пойдет ему только на пользу и не отразится негативно на доступности страховых услуг и их стоимости. «По размеру совокупной премии российский страховой рынок не велик, он занимает 28-е место в мире, а количество компаний на нем существенно превышает таковое на сопоставимых по размеру развитых рынках», — отмечает директор по отраслевым решениям в страховании IТ-компании «КРОК» Андрей Крупнов. В Финляндии, по его данным, рынок на 20% больше, чем в России, а на нем работают всего 47 компаний, в Таиланде, также на 20% превосходящем Россию по объему премий, 82 страховых и перестраховочных компании. Рынки Норвегии и Австрии меньше на 10% и 15%, и на них работают 76 и 91 компания соответственно. Рынок Мексики больше на 40%, и он представлен 112 компаниями, из которых 57 — филиалы иностранных страховщиков. Ближе всего к России как по объему страхового рынка, так и по числу страховщиков находится Индонезия, где работают 152 страховые компании.

«Думаю, сокращение количества страховщиков в России еще на несколько десятков компаний не создаст больших проблем, — говорит Крупнов. — Можно даже сказать, его никто особенно и не заметит, так как рынок уже высоко концентрирован, объемы сборов компаний, занимающих нижние строчки рэнкинга, ничтожны, и в принципе трудно сказать, что позволяет им до сих пор удерживаться на рынке».

Ольга КОТЕНЕВА, Banki.ru

Сколько страховщиков работает в РФ?

В России зарегистрировано большое количество страховых компаний. Каждая из них предлагает свои услуги на уникальных условиях. Сегодня мы ответим сколько всего страховых компаний зарегистрировано в России.

Кто занимается выдачей лицензии на осуществление страховой деятельности

Главное ведомство, которое занимается надзором за страховой деятельностью в стране – это ЦБ РФ. В соответствии со ст. 32 Закона Российской Федерации “О страховании” выдачу лицензий на осуществление страховой деятельности производит Банк России.

Для получения лицензии страховщика компания должна предоставить определенный перечень документов, который также содержится в ст. 32 Закона Российской Федерации “О страховании”. Он включает в себя заявление о предоставлении лицензии, устав, бизнес-план и прочее. С полным перечнем можно ознакомиться по ссылке. Сколько всего лицензий было выдано, можно найти на сайте ЦБ РФ.

Отметим, что субъектами страховой деятельности могут являться:

- организации, предоставляющие услуги страхования;

- компании, занимающиеся перестрахованием;

- объединения взаимного страхования;

- страховые брокеры.

Количество страховых компаний в РФ

Чтобы узнать точное количество действующих страховых компаний на территории РФ, обратимся к единому государственному реестру субъектов страхового дела. Его можно найти на официальном сайте регулятора – Центрального банка России. Актуальную информацию о действующих в РФ страховых компаниях можно посмотреть в документах, опубликованных на этой странице.

7 сентября 2022 регулятор отчитался о том, что в РФ зарегистрировано 144 страховые компании, осуществляющие страховую деятельность.

Обращаем ваше внимание, что со временем данные могут меняться. Периодически лицензию получают новые организации. Также ЦБ может отобрать у той или иной компании разрешение на осуществление страховой деятельности, если обнаружит, что та не соответствуют всем необходимым требованиям.

Также на сайте присутствует реестр объединений субъектов страхового дела, в котором представлены разные ассоциации страховщиков. На данный момент их насчитывается 20 штук.

Крупнейшие российские страховщики по итогам 2021 года

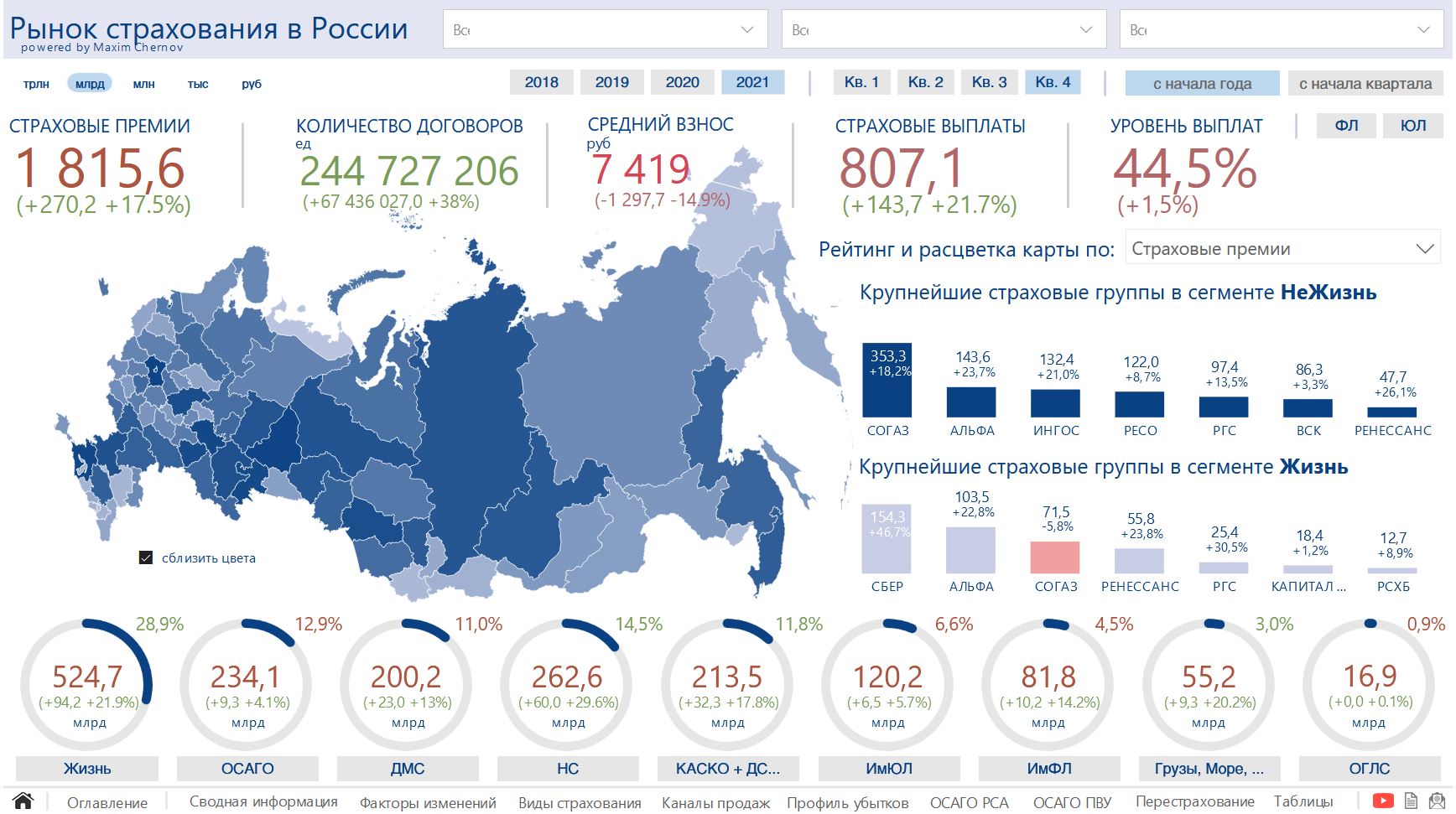

Чтобы ознакомиться с актуальными данными страхового рынка, обратимся к информационным таблицам, разработанным экспертом страхового рынка Максимом Черновым. Они основываются на статистике, которую публикуют на официальном сайте Центробанка России. В них можно найти результаты отдельно взятых компаний, а также посмотреть данные по сборам по разным вида страхования. Сервис доступен на нашем ресурсе для всех желающих абсолютно бесплатно.

В 2021 году общие сборы страховой премии составили 1,8 трлн рублей. Большая часть из них поступает за счет лидеров рынка.

ТОП-5 самых крупных страховых компаний в сегменте “не жизнь”:

- АО “СОГАЗ” – 353,3 млрд рублей (+18,2%);

- АО “АльфаСтрахование” – 143,6 млрд рублей (+23,7%);

- СПАО “Ингосстрах” – 132,4 млрд рублей (+21%);

- САО “РЕСО-Гарантия” – 122 млрд рублей (+8,7%);

- ПАО СК “Росгосстрах” – 97,4 млрд рублей (13,5%).

Пятерка крупнейших страховщиков в сегменте “жизнь”:

- ООО СК “Сбербанк страхование жизни” – 154,3 млрд рублей (+46,7%);

- ООО “АльфаСтрахование-Жизнь” – 103,5 млрд рублей (+22,8%);

- ООО “СК СОГАЗ-ЖИЗНЬ” – 71,5 млрд рублей (-5,8%);

- ООО “СК “Ренессанс Жизнь” – 55,8 млрд рублей (+23,8%);

- ООО СК “Росгосстрах Жизнь” – 25,4 млрд рублей (+30,5%).

С подробным анализом страхового рынка по итогам 2021 года вы можете ознакомиться в отдельной статье.

Комментарии и мнение редакции

Всю актуальную информацию о страховом рынке России можно посмотреть на официальном сайте регулятора. Напоминаем, что в реестре страховщиков на сайте Центробанка также можно проверить наличие у компании действующей лицензии. Это позволит вам убедиться, действительно ли та или иная организация предоставляет страховые услуги, либо же это мошенники. Подробнее о том, как выбрать страховую компанию и на что следует обращать внимание, мы писали в отдельной статье. Рекомендуем к ознакомлению.

Оставайтесь с нами и будьте в гуще событий рынка страхования, финансов и авто на информационно-аналитическом ресурсе Calmins.com!

NEO-волонтер Сергей Н.

Calmins.com ©

Источники: cbr.ru, consultant.ru, cbr.ru

Объем страховых премий, собранных страховщиками РФ в 2019 году, составил 1,48 трлн рублей, что на лишь 0,1% превышает аналогичный показатель предыдущего года.

Согласно данным Банка России, совокупные страховые выплаты выросли на 16,9%, до 610,9 млрд рублей, уровень выплат по итогам 2019 года достиг 41,2% по сравнению с 35,3% годом ранее. Такая динамика в основном была связана со значительным ростом выплат по договорам страхования жизни.

Как отмечается в материалах ЦБ РФ, «стагнация объемов страховых взносов в условиях роста числа заключенных договоров связана с изменением структуры рынка — ростом спроса по видам страхования с невысокими средними страховыми премиями (страхование жизни заемщиков, ДМС). При этом сократилось количество договоров по видам страхования с высокими средними премиями (инвестстрахование жизни, страхование прочего имущества юридических лиц)».

Ключевыми факторами, оказавшими существенное влияние на динамику страхового рынка в 2019г., по данным экспертов ЦБ стали: новые требования к порядку раскрытия информации при заключении договоров страхования жизни; окончание действия полисов ИСЖ, купленных 3-5 лет назад в начале фазы бурного развития этого сегмента; высокий спрос на кредиты со стороны физических лиц; активное развитие программ ДМС, а также расширение тарифного коридора и уточнение коэффициентов по ОСАГО; снижение продаж новых автомобилей.

Количество заключенных договоров выросло на 2,7%, до 208,1 млн штук. Средняя стоимость одного страхового полиса составила 7,1 тыс. рублей, снизившись на 2,6%.

Количество урегулированных страховых случаев составило 47,8 млн шт., увеличившись на 14,5%. Средняя выплата по одному страховому случаю составила 12,8 тыс. рублей, увеличившись на 2,1%.

На долю 50 крупнейших СК пришлось 95,4% (или 1,4 млрд рублей) страховых премий, тогда как в 2018 году этот показатель составлял 93,7%. Это позволяет говорить о том, что концентрация страхового рынка продолжает расти. Удельный вес выплат 50 крупнейших страховщиков составил 95,4% (или 582,9 млрд рублей), в 2018 году этот показатель составлял 92,1%.

На добровольные виды страхования пришлось 84,0% сборов (в 2018 году — 84,1%), на обязательные — 16,0% (в 2018 году — 15,9%).

На долю премий по договорам страхования с физическими лицами в 2019 году пришлось 65,2% (64,8% в 2018 году), на долю премий по договорам страхования с индивидуальными предпринимателями и юридическими лицами пришлось 348% (35,2% в 2018 году).

Объем вознаграждений, выплаченный страховщиками посредникам в 2019 году, превысил 326,4 млрд рублей, что на 17,4% больше, чем в 2018 году.

Динамика и структура страховых премий и выплат в РФ

|

Премии, млн руб., 2019 |

Доля, 2019, % |

Изм., %, 2019/2018 |

Выплаты, млн руб., 2019 |

Изм., %, 2019/2018 |

Уровень выплат, 2019, % |

Уровень выплат, 2018, % |

|

|

Страхование жизни |

409 374 |

27,6% |

-9,5% |

133 403 |

98,9% |

32,6% |

14,8% |

|

Личное страхование |

368 021 |

24,8% |

14,5% |

143 785 |

12,0% |

39,1% |

39,9% |

|

Страхование имущества |

389 308 |

26,3% |

7,7% |

158 616 |

2,7% |

40,7% |

42,7% |

|

Страхование ответственности |

32 283 |

2,2% |

-33,6% |

9 107 |

-10,8% |

28,2% |

21,0% |

|

Страхование предпринимательских рисков |

14 752 |

1,0% |

40,7% |

3 088 |

-65,2% |

20,9% |

84,5% |

|

Страхование финансовых рисков |

29 739 |

2,0% |

-10,2% |

4 252 |

69,8% |

14,3% |

7,6% |

|

ИТОГО по добровольным видам |

1 243 477 |

84,0% |

1,3% |

452 250 |

21,8% |

36,4% |

30,3% |

|

ОСАГО |

214 949 |

14,5% |

-4,9% |

142 379 |

3,2% |

66,2% |

61,0% |

|

Иное обязательное страхование |

21 249 |

1,4% |

-14,9% |

14 942 |

7,5% |

70,3% |

55,7% |

|

ИТОГО по обязательным видам |

236 198 |

15,9% |

-5,9% |

157 322 |

3,6% |

66,6% |

60,5% |

|

ВСЕГО |

1 481 178* |

100,0% |

0,1% |

610 865** |

16,9% |

41,2% |

35,3% |

*В данные включены суммы доначисленных страховых премий, по которым нет достоверных данных в связи с более поздним получением первичных учетных документов. ** В данные включены не идентифицированные на конец 2019 года суммы фактически осуществленных списаний по инкассо с расчетных счетов страховщика на основании решения суда.

В структуре каналов продаж снизилась доля продаж через интернет

В структуре каналов продаж можно отметить снижение доли продаж через Интернет: с 4,1% в 2018 году до 4,6% в 2019 году. При этом доля продаж с помощью кредитных организаций практически не изменилась — 37,15% по сравнению с 37,08% в 2018.

Объем вознаграждений, выплаченный страховщиками посредникам в 2019 году, превысил 326,4 млрд рублей, что на 17,4% больше, чем в 2018 году. Отношение вознаграждений к премиям в рассматриваемом периоде составило 22,0%, тогда как в 2018 году этот показатель составлял 18,8%.

Наибольшую долю в структуре вознаграждений посредникам занимают вознаграждения кредитным организациям. Так, в 2019 году этот показатель составил 61,5% (или 200,7 млрд рублей), тогда как в 2018 году этот показатель составлял 54,2%. Объем вознаграждений кредитным организациям вырос в 2019 году по сравнению с 2018 годом на 33,3%.

Источник: Финмаркет

Объем страховых премий, собранных страховщиками РФ в 2019 году, составил 1,48 трлн рублей, что на лишь 0,1% превышает аналогичный показатель предыдущего года.

Объем страховых премий, собранных страховщиками РФ в 2019 году, составил 1,48 трлн рублей, что на лишь 0,1% превышает аналогичный показатель предыдущего года.