ПФР и ФСС объединятся. 1 января 2023 года — официальная дата основания Фонда пенсионного и социального страхования. Декабрьские страховые взносы придется платить по новым правилам и реквизитам.

Разбираемся с основными вопросами – когда платить взносы за декабрь, нужно ли использовать единый налоговый платеж и можно ли рассчитаться с бюджетом раньше.

Когда платить страховые взносы за декабрь 2022 года? Изменились ли сроки платежей?

До конца 2022 года рассчитываемся с бюджетом по старым правилам. В декабре 2022 года перечисляем страховые взносы за ноябрь – до 15.12.2022.

Декабрьские взносы платим уже по-новому – до 28 числа следующего месяца (п. 3 ст. 431 НК в редакции закона от 14.07.2022 № 263-ФЗ). Но поскольку 28.01.2023 выпадает на субботу, дата платежа переносится на следующий рабочий день – понедельник 30.01.2023 (п. 7 ст. 6.1 НК).

Можно заплатить взносы раньше? Не накажет ли за это налоговая?

Новый порядок и сроки применяются к правоотношениям, возникшим с 01.01.2023 (п. 2 ст. 5 263-ФЗ). По правилам, плательщики страховых взносов всегда рассчитываются с бюджетом по схеме «в текущем месяце платим за предыдущий». Поэтому взносы за декабрь 2022 года надо платить в январе 2023 и уже по новым срокам.

Но НК не запрещает платить страховые взносы раньше. Если хотите перечислить деньги по схеме «декабрь в декабре» и у вас есть на это средства, рассчитайтесь с бюджетом заранее. Тем более бюджетные, автономные и казенные учреждения именно так и поступают: чтобы исполнить бюджет текущего года, они закрывают декабрьскую зарплату и платят декабрьские налоги до конца финансового года.

Поступите по аналогии: закройте зарплату в конце декабря и рассчитайте налоги. Перечислите страховые взносы в бюджет до 30.12.2022. Отразите начисленные страховые взносы в РСВ.

С 1 января 2023 года РСВ тоже сдают по-новому. Для отчетности установили единые сроки. РСВ по итогам 2022 года надо отправить до 25 января 2023. Подробнее об этом в статье «Расчет по страховым взносам в 2023 году: обзор изменений».

Как теперь рассчитывать страховые взносы? Есть ли изменения в тарифах?

Несмотря на существенные изменения налогового законодательства, порядок расчета страховых взносов не сильно изменился. Рассчитывайте взносы так же, как в 2022 году.

Но есть и ряд изменений. Закон от 14.07.2022 № 237-ФЗ изменил законы об обязательном пенсионном, социальном и медицинском страховании. С 1 января 2023 года круг застрахованных лиц становится единым.

К застрахованным лицам теперь относят:

-

студентов, которые работают в студенческих отрядах – по ОПС;

-

работников по договорам гражданско-правового характера – по ВНиМ;

-

временно пребывающих иностранцев – по ОМС.

Выплаты в пользу этих категорий застрахованных лиц нужно исключить из необлагаемых.

Получайте свежие рекомендации от экспертов, проверяйте свои знания и общайтесь с коллегами в сообществах Контур.Экстерна:

-

Телеграм

-

ВКонтакте

-

Одноклассники

Вот что еще изменится с 1 января 2023 года:

-

Вводят единую базу страховых взносов. Отдельных баз по ОПС, ОМС и ВНиМ больше не будет: для всех взносов действует одна облагаемая база.

-

Рассчитывают единую предельную величину базы. Единая предельная величина на 2023 год – 1 917 000 рублей. Как только база превысит предельную величину, взносы будут начислять по сниженному тарифу. ЕПВБ будут ежегодно индексировать с учетом роста средней зарплаты в России.

-

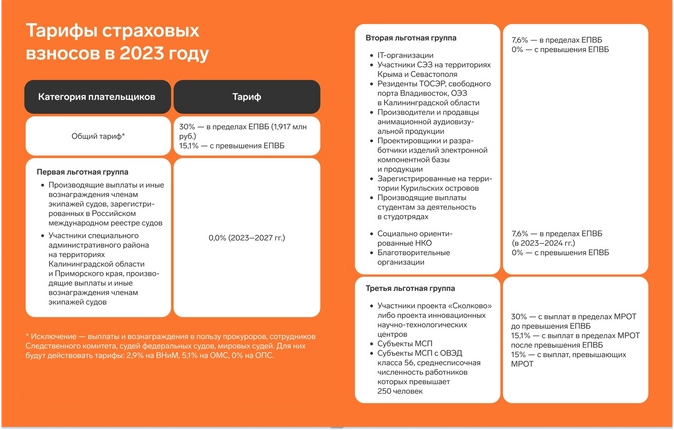

Устанавливают единый тариф страховых взносов. Страхователи будут рассчитывать 30% взносов в пределах единой базы и 15,1% свыше единой базы. В единый тариф входят взносы на ОПС, ОМС и ВНиМ.

-

Льготные тарифы сохраняются. МСП по-прежнему начисляют взносы по пониженным тарифам для выплат свыше МРОТ. А вот перечень необлагаемых выплат сократят: некоторые пункты статьи 422 НК РФ утратят силу.

Налогоплательщиков на автоматизированной упрощенной системе налогообложения (АУСН) полностью освобождают от страховых взносов. Для организаций и ИП, которые перешли на АУСН, действует льготный тариф 0% (ч. 1.1 ст. 18 закона от 25.02.2022 № 17-ФЗ). Они платят только страховые взносы на травматизм в фиксированном размере.

Все изменения касаются только страховых взносов на ОПС, ОМС и ВНиМ. Страховые взносы от несчастных случаев на производстве и профессиональных заболеваний (на травматизм) платим по-старому. Рассчитываем по действующим тарифам и перечисляем в бюджет до 15 числа месяца, следующего за расчетным (закон от 21.12.2021 № 413-ФЗ).

Как платить декабрьские страховые взносы? Воспользоваться ЕНП или перечислять обычной платежкой?

Если решили заплатить взносы по схеме «декабрь в декабре», действуйте по старым правилам. Сформируйте четыре платежных поручения – три в налоговую (ОПС, ОМС и ВНиМ) и одно в ФСС (травматизм).

Учтите, что в конце года нагрузка на банковские системы очень высока и платежи нередко зависают: лучше перечислить деньги заранее – 27 или 28 декабря, а не в последний рабочий день.

Если же будете платить декабрьские взносы в январе, придется рассчитываться с бюджетом в соответствии с новым порядком. С 01.01.2023 все организации переходят на Единый налоговый платеж. Чтобы рассчитаться по налоговому обязательству, плательщик перечисляет нужную сумму на Единый налоговый счет, а инспекция самостоятельно производит зачет платежа.

В 2023 году действует переходный период, и можно заплатить в бюджет одним из двух способов:

-

Перечислить одним платежом деньги на ЕНС. Через Единый платеж можно отправить нужную сумму или немного больше, чтобы был запас на следующий месяц. Не нужно делать несколько платежек: вы формируете одно поручение с единым КБК. В 2022 году ЕНП перечисляли на КБК 182 1 06 07000 01 1000 110. Код на 2023 год пока не утвердили.

Затем до 25 числа нужно подать в ИФНС уведомление об исчисленном налоге и распределить суммы по налоговым обязательствам, которые надо погасить. А вот в уведомлении обязательные платежи уже распределяют по отдельным (новым) КБК.

-

Сформировать распоряжение на перевод денежных средств, то есть обычное платежное поручение. Но так можно сделать, только если вы еще ни разу не подавали в ИФНС уведомление об исчисленном налоге (п. 12 ст. 4 263-ФЗ). В таком случае заплатите все необходимые страховые взносы через распоряжения о переводе. Порядок такой оплаты налоговики разъяснят позднее. Уведомление не подавайте.

По каким КБК платить страховые взносы? Действуют ли коды 2022 года?

Даже если вы платите страховые взносы по-новому, все равно нужно указать соответствующий КБК. Код отражают в специальном поле уведомления или платежного поручения.

С нового года будут новые КБК – отдельные для всех взносов. Официально КБК на 2023 год пока не утвердили. Но Минфин опубликовал проект приказа с кодами бюджетной классификации для страховых взносов за периоды, истекшие до 01.01.2023:

-

1 02 14010 06 1000 160 – для взносов на обязательное пенсионное страхование;

-

1 02 14020 06 1000 160 – для взносов по временной нетрудоспособности и материнству;

-

1 02 14030 08 1000 160 – для взносов на обязательное медицинское страхование.

Если перечисляете деньги по схеме «декабрь в декабре», указывайте в платежках старые КБК-2022.

Нужно ли подавать уведомление о начисленных взносах? Как его заполнить?

Для декабрьских взносов подавать уведомление не надо. Уведомления нужны, когда вы платите налоги и взносы до сдачи отчетности или без отчетности (закон № 263-ФЗ). Но теперь страхователи подают РСВ раньше – за 2022 год необходимо отчитаться до 25.01.2023.

А заплатить декабрьские взносы следует до 30.01.2023. Поэтому уведомление по декабрьским начислениям не требуется – налоговики получат и обработают информацию об обязательствах страхователя раньше даты платежа.

Если у вас есть другие платежи, которые надо заплатить до 28 января, и вы не отправляете отчетность заранее, то подать уведомление все же придется. Форму и формат уведомления об исчисленном налоге на 2023 года пока не утвердили, но уже опубликовали проект.

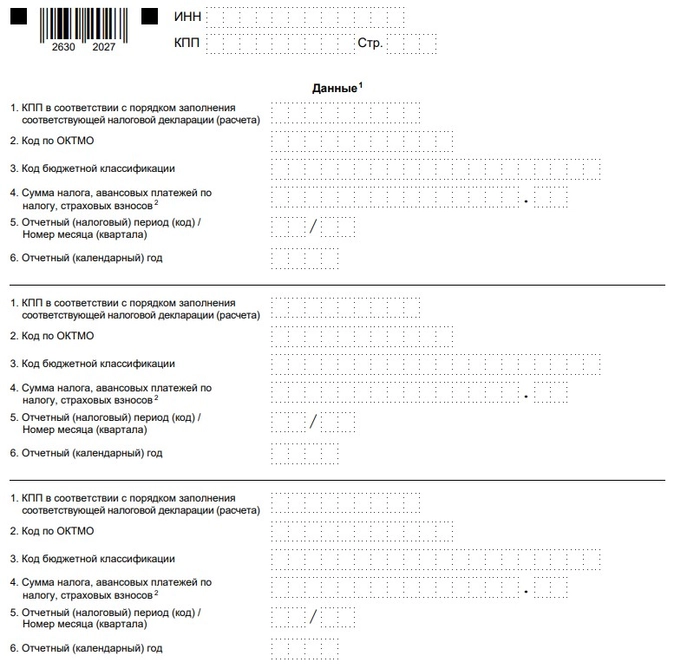

Планируется, что форма КНД 1110355 будет выглядеть так:

Не нужно подавать уведомление на каждый обязательный платеж, достаточно отразить все обязательства налогоплательщика в одном уведомлении. Для этого в форме КНД 1110355 предусмотрено несколько разделов. Например, для НДФЛ, страховых взносов на ОПС, ОМС и ВНиМ надо заполнить четыре раздела.

Уведомления об исчисленном налоге будем отправлять в ИФНС до 25 числа месяца, в котором надо заплатить налог или взнос. До 25 февраля подаем уведомление по январским платежам, до 25 марта – по февральским и так далее.

Если у вашей компании есть обособленные подразделения, подавайте уведомления по месту учета головной организации. Налоговики распределят платежи для ОП по кодам КПП и ОКТМО, которые исполнитель укажет в разделах уведомления.

Вот как заполнить уведомление об исчисленных налогах и взносах:

-

КПП заполняют только юридические лица. У индивидуальных предпринимателей этого реквизита нет. По КПП налоговая сможет распределить платежи по обособленным подразделениям.

-

Впишите корректный ОКТМО. По этому коду определяется территориальная принадлежность бюджетополучателя.

-

В поле КБК укажите код бюджетной классификации налога или взноса. Коды на 2023 год утвердят позднее, но до начала следующего финансового года.

-

В поле суммы отразите сумму исчисленного налога, взноса или аванса к уплате в бюджет.

-

В полях «Отчетный (налоговый) период» и «Отчетный (календарный) год» укажите код налогового периода и фактический год, в котором начислены налоги или взносы. Коды периодов закреплены в приложении 2 к порядку заполнения уведомления. Для I квартала впишите код 21, для полугодия – 31, для 9 месяцев – 33, а для года – 34. Когда указываете коды 21, 31 и 33, напишите порядковый номер квартального месяца, а для кода 34 надо вписать порядковый номер квартала.

Налогоплательщик сможет контролировать платежи, состояние расчетов и баланс Единого налогового счета. Такая функция доступна и в личном кабинете налогоплательщика, и в специализированных системах для электронной отчетности.

Добавить в «Нужное»

Начисленные за декабрь 2022 г. страховые взносы нужно будет перечислить в бюджет уже в 2023 г. Но с 1 января 2023 г. начнут действовать изменения, внесенные в Налоговый кодекс. Так что же нужно учесть в отношении страховых взносов, чтобы платеж не потерялся и был правильно зачислен?

Что не поменялось

Рассчитать страховые взносы за декабрь нужно по старым правилам, действующим в 2022 г. То есть никакие новшества (единая предельная база, единые тарифы взносов и т.д.) применять не нужно. Исчислите взносы в том же порядке, как вы это делали весь 2022 г., и покажите в бухучете начисление взносов на 31.12.2022 г.

Как перечислить страховые взносы в бюджет

Самый простой вариант – заплатить исчисленные за декабрь 2022 г. взносы в последние дни 2022 г. Тогда перечисление нужно делать по привычным правилам – в платежке указываются КБК, которые применялись весь 2022 г.

Если же вы будете платить взносы за декабрь уже в 2023 г., то учтите следующие новшества. Отметим, что далее речь пойдет исключительно о взносах на ОПС, на ОМС и на ВНиМ. Про взносы на травматизм скажем в конце отдельно.

Новшество 1. Срок уплаты взносов за декабрь 2022 г. – не позднее 30.01.2023 (на самом деле срок уплаты – 28 января, но это выходной, поэтому срок продляется до 30 января включительно) (п. 3 ст. 431 НК РФ (ред., действ. с 01.01.2023)).

Новшество 2. Все начисленные взносы за декабрь (включая взносы, начисленные по дополнительным тарифам) можно будет перечислить в бюджет в составе единого налогового платежа одной суммой одной платежкой (п. 6 ст. 431 НК РФ (ред., действ. с 01.01.2023)). При этом в платежке нужно будет указать КБК единого налогового платежа, а именно – 18201061201010000510.

Новшество 3. Поскольку взносы за декабрь 2022 г. перечисляются уже после подачи РСВ за 4 квартал 2022 г. (срок его представления – не позднее 25 января 2023 г.), то не потребуется отражать начисленные суммы взносов за декабрь в Уведомлении об исчисленных суммах налогов и взносов (Приказ ФНС от 02.11.2022 № ЕД-7-8/1047@), которое подается не позднее 25.01.2023. Налоговая инспекция отразит начисление взносов по видам на основании данных Расчета за год.

Новшество 4. Если ваша организация (предприниматель) решили не переходить в 2023 г. на уплату налогов посредством ЕНП, а собираются платить налоги в старом порядке – отдельным налоговыми поручениями, то взносы за декабрь 2022 г. платите в прежнем порядке, но в новый срок – не позднее 30.01.2023. То есть заполните платежку на каждый вид взносов, укажите конкретный КБК, ОКТМО, код периода и т.д. Но будут особенности при заполнении КБК, о которых мы скажем ниже.

Новшество 5. Неважно, какой вариант уплаты взносов вы будете использовать, учтите, что реквизиты для перечисления налогов с 1 января 2023 г. изменятся. Читайте об этом в отдельной консультации.

Новшество 6. Поскольку с 2023 г. вводится единый тариф по страховым взносам, то в бухучете в 2023 г. взносы нужно будет отражать в общей сумме без разбивки на виды. Для этого можно открыть специальный субсчет к счету 69 (например «Расчеты по страховым взносам по единому тарифу»). Но перечисленные взносы за декабрь 2022 г. нужно будет отразить в аналитике по видам страхования в прежнем порядке. Только тогда субсчета к счету 69 по видам взносам закроются. Ведь начисление взносов за декабрь 2022 г. отражается на 31.12.2022 по видам взносов.

При этом если взносы за декабрь уплачиваются в составе ЕНП, нужно будет сделать такие проводки:

- дебет счета 68, субсчет «ЕНП» – кредит счета 51 – на перечисленные в составе ЕНП взносы;

- дебет счета 69, субсчет «Взносы на ОПС» – кредит счета 68, субсчет «ЕНП» – на уплаченные взносы на ОПС;

- дебет счета 69, субсчет «Взносы на ОМС» – кредит счета 68, субсчет «ЕНП» – на уплаченные взносы на ОМС;

- дебет счета 69, субсчет «Взносы на ВНиМ» – кредит счета 68, субсчет «ЕНП» – на уплаченные взносы на ВНиМ.

КБК для уплаты страховых взносов в 2023 г. отдельными платежками (не в рамках ЕНП)

В конце ноября Минфин обновил КБК для страховых взносов (Приказ Минфина от 22.11.2022 № 177н). Введены отдельные КБК для уплаты взносов за расчетные периоды, истекшие до 01.01.2023 (то есть в том числе для взносов за декабрь 2022 г., уплачиваемых уже в 2023 г.), и отдельные КБК для взносов за расчетные периоды начиная с 2023 г. Ознакомиться с новыми КБК можно в отдельной консультации.

Указанные новые КБК нужно будет использовать при перечислении страховых взносов в прежнем порядке отдельными платежками.

Уплата взносов на травматизм за декабрь 2022 г.

В 2023 г. взносы на «несчастное страхование», как и прежде, надо будет платить отдельным платежным поручением на отдельный КБК в Социальный фонд России. Сроки уплаты взносов на травматизм так же не меняются. То есть взносы на травматизм за декабрь 2022 г. заплатите в обычные сроки – не позднее 16 января 2023 г. (15 января – воскресенье).

Но обратите внимание, КБК для взносов на травматизм с 1 января изменился (это связано с объединением фондов – появился новый получатель средств). Новый КБК – 79710212000061000160. Реквизиты для уплаты взносов на травматизм смотрите на сайте СФР по своему региону.

Пени по страховым взносам за 2022 г.

С 2023 г. порядок расчета пеней по взносам принципиально не изменится. Пени будут рассчитываться исходя из суммы задолженности по взносам, периода просрочки и ключевой ставки ЦБ (ст. 75 НК РФ (ред., действ. с 01.01.2023)). Но при этом количество дней просрочки будет считаться со дня возникновения на едином налоговом счете недоимки, в отношении которой начисляются пени, по день исполнения совокупной обязанности по уплате взносов включительно (п. 3 ст. 75 НК РФ (ред., действ. с 01.01.2023)).

Задолженность по пеням будет гаситься за счет средств на ЕНС, то есть перечислять пени отдельными платежками не обязательно (п. 8 ст. 45 НК РФ (ред., действ. с 01.01.2023)).

Здравствуйте,подскажите может кто сталкивался,организация заплатила взносы по соц страхованию по старому за декабрь 2022г. 10.01.2023,когда еще информации о новых реквизитах не было,сейчас они появились,но срок до 16.01.2023 оплаты.Вот думаю уйдут деньги куда надо или нет?Дозвониться до них невозможно горячая линия не работает,а контактный тф Новосибирска номер очереди 40,ждать 30 минут.Ужас..

Вот думаю,что делать?

добрый день, разве не нужно по-старому и платить взносы от нспз? на вебинаре да и везде так и говорили, только их и платим по-старому. Я отправила платеж как раньше делала туда же.

Заполнить и подать уведомление об исчисленных суммах налогов и взносов

Ольга Матвеева, поняла, неверно выразилась… я уверена, что эти взносы платятся как и раньше-без изменений.

Поменялись КБК. Если в 2023 году платите взносы за декабрь 2022 то один КБК (и он отличается от того, что был в 2022 г.). Если в январе уже за 2023 г. то другой КБК. Ну и получатель теперь не ФСС, а СФР.

Елена Ляшкова, спасибо, что подсказали!

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

да,КБК другой .Но вопрос куда уйдут деньги,которые мы заплатили по неверному КБК в 2023 году за декабрь 2022г.

Светлана Мухачева, тут конечно вам лучше дозвониться в СФР, может сейчас нагрузка у них большая, но вообще странно, я в наш всегда дозваниваюсь спокойно. Как то было не тот рег номер указала в платежке, звонила им в бухгалтерию, а они сами отнесли куда надо платеж. Может и ваш нормально дойдет, но уточниться все таки лучше, и вы спокойно спать будете.

г. Новосибирск84 120 баллов

Добрый день.

Цитата (Светлана Мухачева):Но вопрос куда уйдут деньги, которые мы заплатили по неверному КБК в 2023 году за декабрь 2022г.

Ваши деньги либо зависнут на невыясненных платежах в казначействе либо казначейство их отправит туда, куда вы целились — на ваши взносы.

Второй вариант более реальный. Сама как то случайно вместо ФСС травму отправила в налоговую — никуда не делись, оказались в ФСС.

Что касается дозвониться — вот вы чего все звоните, что случилось? Ну заблудились ваши взносы и чего? Смерть, тюрьма? Полстраны сейчас в такой ситуации. Вспомните 2010, кто помнит, нормально казначейство взносы, уплаченные в ПФ и ФСС, отправляло в налоговый орган, в итоге мало что у кого потерялось.

Эксперт Бухонлайна согласен с этим ответом

Дозвониться в СФР сейчас нереально, в Новосибирске 45 по очереди,25 минут ждать,но мне перезвонили,и сказали,что сами не знают куда уйдет платеж.

Заполнить и сдать декларацию по налогу на имущество за 2020 год по новой форме

г. Ростовская область335 924 балла

Цитата (Светлана Мухачева):Дозвониться в СФР сейчас нереально, в Новосибирске 45 по очереди,25 минут ждать,но мне перезвонили,и сказали,что сами не знают куда уйдет платеж.

Сделайте сверку с СФР. Запрос на сверку можно отправить в ЛК.

у меня нет личного кабинета СФР,т.к он делается через госуслуги,а это личные госуслуги директора,он мне тх не даст.

Добрый день.

Здесь остаётся либо просто ждать, либо перечислить взносы повторно (уже на новые реквизиты). Если сумма не слишком существенная и если руководитель понимает, что в переходный период практически неизбежны трудности и/или нестыковки.

Потом можно будет либо вернуть, либо зачесть те взносы, что с ошибкой отправлены. Исчезнуть бесследно они никак не должны, просто у вас либо будет время на то, чтобы разобраться со всем спокойно, либо будете продолжать нервничать и из-за этого создавать много лишней работы другим.

Цитата (Naaatta):вот вы чего все звоните, что случилось? Ну заблудились ваши взносы и чего? Смерть, тюрьма? Полстраны сейчас в такой ситуации.

Рядовые работники ФНС, фондов и казначейства тоже ни в чём не виноваты и находятся сейчас примерно в такой же ситуации, как и мы.

Как в 2023 году уплачивать страховые взносы за декабрь 2022 года?

Общий порядок уплаты

Порядок уплаты страховых взносов в 2023 году зависит от их вида:

- взносы от несчастных случаев уплачиваются по старым правилам и по прежнему сроку уплаты – не позднее 15-го числа месяца, следующего за расчетным

- остальные виды взносов – в составе единого налогового платежа с единым сроком уплаты – не позднее 28-го числа месяца, следующего за расчетным

Взносы от несчастных случаев

Взносы от несчастных случаев на производстве и профзаболеваний не входят в ЕНП, их платим в территориальное отделение Социального фонда России (СФР). Срок уплаты «несчастных» взносов за декабрь 2022 – до 16 января 2023 года (перенос с воскресенья 15.01.2023 г.). Основные сложности при формировании платежных поручений по взносам от несчастных случаев:

- Где найти реквизиты своего отделения СФР — ищем на сайте sfr.gov.ru, потребуется выбрать свой регион.

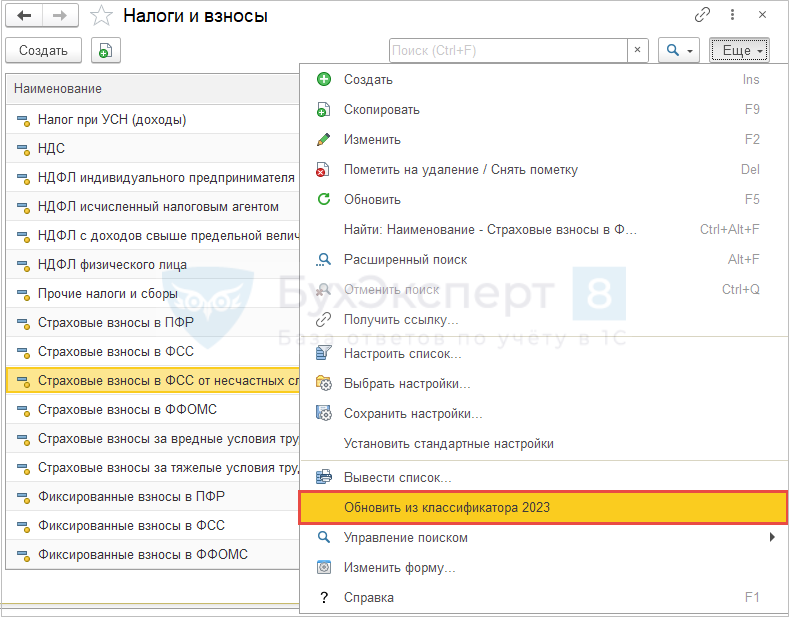

- Какой КБК использовать — заполняем новое значение КБК 797 1 02 12000 06 1000 160. Если в 1С:Бухгалтерии 3.0.128.10 / 3.0.128.15 будет отсутствовать новый КБК, обновите данные в разделе Справочники – Налоги и взносы по команде Еще – Обновить из классификаторов 2023.

- чей ОКТМО указывать в реквизитах: код организации или отделения СФР? Указываем ОКТМО организации — Разъяснения СФР по г. Санкт-Петербургу.

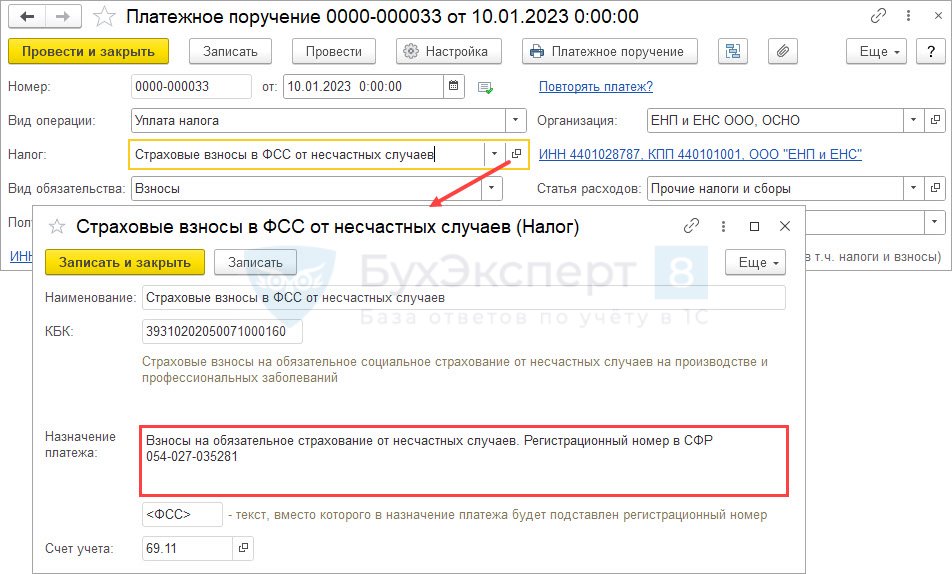

- какой рег. номер в СФР указывать в назначении платежа — указываем прежний рег. номер в ПФР — ПФР ответил на вопросы по новой отчетности ЕФС-1. Чтобы текст назначения платежа заполнялся автоматически, в 1С:Бухгалтерии можно прописать требуемый шаблон назначения платежа. Настройка шаблона выполняется для конкретного налога (взноса).

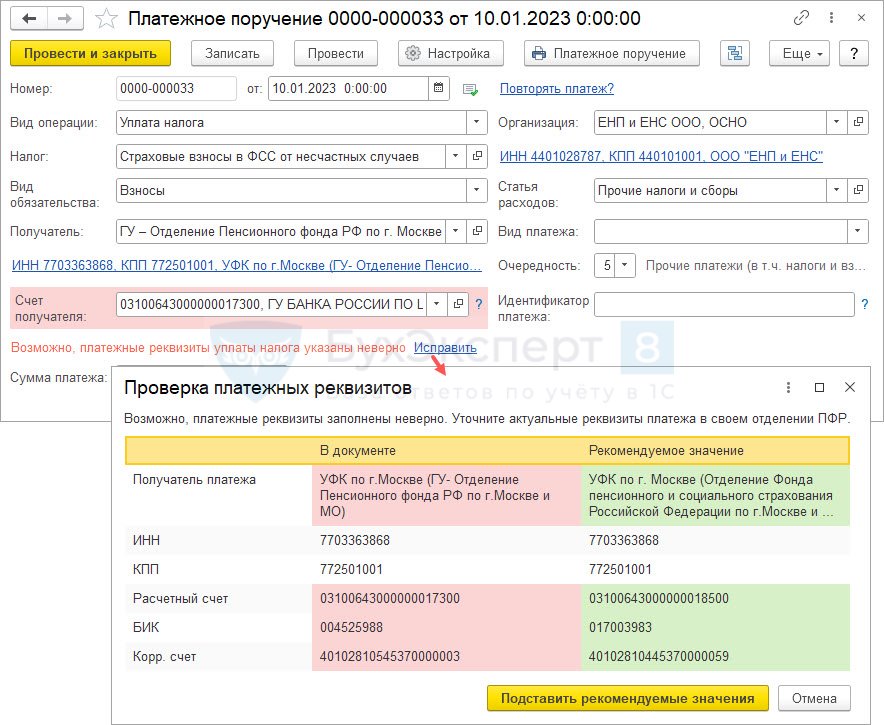

Для 1С:Бухгалтерии выпущен патч EF_EA_34911, он упрощает заполнение платеже по взносам «на травматизм». После установки патча перезапустите программу. В результате при создании платежного поручения на уплату взносов от несчастных случаев программа проверит реквизиты получателя и при необходимости предложит их уточнить.

«Обычные» взносы

Взносы на ОПС, ОМС и ОСС до 2023 года и взносы по единому тарифу с 2023 года платятся в составе единого налогового платежа (ЕНП) не позднее 28-го числа месяца, следующего за расчетным. Для декабрьских взносов срок пополнения ЕНС – не позднее 30.01.2023 г. (перенос с субботы 28.01.2023 г.).

При этом в платежном поручении не нужно выделять сумму взносов и указывать КБК.

При уплате взносов в других месяцах, когда не сдается РСВ, в ФНС потребуется подавать уведомление о сумме взносов к уплате. Это нужно сделать не позднее 25-го числа месяца, следующего за расчетным — Как платить НДФЛ и взносы в 2023 году. Срок подачи уведомления также переносится на выходные и праздники.

В 2023 году действует переходный период, можно перечислять взносы по-старому, платежными поручениями. Однако мы не рекомендуем этого делать, потому что:

- Сумма уплаченный взносов все равно будет зачислена на ЕНС и у Вас не будет уверенности, что ФНС учтет эту уплату, именно как стразовые взносы.

- В 1С:Бухгалтерии могут возникнуть проблемы при закрытии месяца по операциям с ЕНС. Подробнее об этом в материалах рубрикатора 1С:Бухгалтерия:

- Можно ли не переходить на ЕНП с 2023 года?

- Можно ли не переходить на ЕНП с 2023 года, а платить налоги и взносы отдельными платежками на разные КБК?

Если все же решите перечислять страховые взносы по-старому, обратите внимание, что для взносов за декабрь 2022 и более ранние периоды, установлены отдельные КБК по каждому виду взносов:

- 1 02 14010 06 0000 160 — для взносов на ОПС;

- 1 02 14020 06 0000 160 — для взносов на ОСС;

- 1 02 14030 08 0000 160 — для взносов на ОМС.

См. также:

- Единый налоговый платеж с 2023 на примерах в 1С:Бухгалтерия и 1С:ЗУП

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(7 оценок, среднее: 4,43 из 5)

Загрузка…

Назад к статье

Новости и изменения

Назад к статье

Дополнительные материалы

Назад к статье

Топ-вопросов

Дата публикации: 23.01.2023 19:40

Здравствуйте, когда в Личном кабинете налогоплательщика появится возможность отправки уведомления об исчисленных налогах (форма КНД 1110355)?

В настоящее время в информационных ресурсах налоговых органов осуществляется регламентная обработка данных начислений и уплат текущего года.

В ближайшее время (не позднее 25.01.2023) в Личном кабинете станет доступно направление уведомления об исчисленных суммах налогов (КНД 11103554).

Здравствуйте, когда в Личном кабинете налогоплательщика появится возможность доступа к ЕНС? Спасибо.

Возможность доступа к разделу ЕНС в Личных кабинетах доступна с 22.01.2023.

Сверку расчетов с бюджетом на 01.01.2023 г надо заказывать или ждать от ИФНС?

В настоящее время в информационных ресурсах налоговых органов осуществляется регламентная обработка данных начислений и уплат текущего года.

При этом возможность доступа к разделу ЕНС (в том числе сальдо ЕНС на 01.01.2023) в Личных кабинетах уже доступна с 22.01.2023.

В рамках информационного обслуживания налогоплательщиков можно получить акт сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа; за интересующий период.

Запрос на получение акта сверки может быть направлен через Личный кабинет или по телекоммуникационным каналам связи.

Ответы на запросы, направленные в электронном виде, будут сформированы в ближайшее время после окончания регламентных работ по обработке данных начислений и уплат.

Как и через какую систему подавать уведомление о налогах в 2023 году?

Форма, порядок заполнения и формат представления уведомления утверждены Приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@.

Представить уведомление об исчисленных суммах налогов можно следующими способами:

— по ТКС, подписав усиленной квалифицированной электронной подписью;

— через Личный кабинет налогоплательщика юридического лица или Личный кабинет индивидуального предпринимателя, подписав усиленной квалифицированной электронной подписью;

— на бумажном носителе, если налогоплательщик предоставляет налоговую отчетность в бумажном виде.

Когда обновят ЛК?

В настоящее время в Личных кабинетах налогоплательщика процесс актуализации сведений 2022 года завершен.

Возможность доступа к разделу ЕНС, в том числе информация о сальдо ЕНС, в Личных кабинетах доступна с 22.01.2023.

В связи с переходом на Единый налоговый счёт, часть данных налогоплательщиков за 2023 год находится в обработке и будет доступна в ближайшее время.

Запросили справки по ЕНС через ТКС 16 января, нет ответа.

Предоставление налогоплательщикам информационных услуг в электронном виде по телекоммуникационным каналам связи осуществляется в соответствии с Методическими рекомендациями, утвержденными приказом ФНС России от 29.12.2022 № ЕД-7-19/1295@ «Об утверждении Методических рекомендаций по организации электронного документооборота между налоговыми органами и налогоплательщиками при информационном обслуживании и информировании налогоплательщиков в электронной форме».

В рамках информационного обслуживания информационные услуги налогоплательщикам включают предоставление в электронной форме следующих документов:

— перечень бухгалтерской и налоговой отчетности, представленной в отчетном году;

— акт сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа;

— справка об исполнении налогоплательщиком (плательщиком сбора, плательщиком страховых взносов, налоговым агентом) обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов (далее — справка об исполнении обязанности);

— справка о принадлежности сумм денежных средств, перечисленных в качестве единого налогового платежа;

— справка о наличии по состоянию на дату формирования справки положительного, отрицательного или нулевого сальдо единого налогового счета налогоплательщика, плательщика сбора или налогового агента.

Ответы на запросы формируются в автоматическом режиме на основании данных информационных ресурсов налоговых органов в установленных форматах.

Ответы на запросы, направленные в электронном виде, будут сформированы в ближайшее время после окончания регламентных работ по обработке данных начислений и уплат за 2023 год.

Как скоро можно будет сверить остаток по ЕНС и если он не сходится с учетными данными, то как сверяться с ФНС и какие средства, кроме имеющегося акта сверки на 28.12.2022 (полученного через ТКС) и банковских платежей за 29 и 30 декабря 2022 можно привести в доказательство уплаты налогов за 2022 и патента 2022 г.

Возможность получения информации в разделе ЕНС, в том числе информация о сальдо ЕНС, в Личных кабинетах доступна с 22.01.2023.

Кроме того, в Личном кабинете уже доступна возможность направить запросы на получение следующей информации о расчетах с бюджетом для анализа:

— справку о наличии по состоянию на дату формирования справки положительного, отрицательного или нулевого сальдо ЕНС. Форма и формат справки утверждены приказом ФНС России от 30.11.2022 № ЕД-7-8/1128@.

— справку о принадлежности сумм денежных средств, перечисленных в качестве единого налогового платежа. Форма и формат справки утверждены приказом ФНС России от 30.11.2022 № ЕД-7-8/1129@.

— справку об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов по состоянию на дату формирования справки. Форма справки утверждена приказом ФНС России от 23.11.2022 № ЕД-7-8/1123@.

После завершения процедуры обработки данных о платежах за 2023 год ответы на запросы будут направлены заявителям в соответствии с запрошенными форматами.

У организации на УСН есть на балансе объекты недвижимого имущества, включенные в перечень и квартиры, которые основным средством не являются. Нужно ли сдавать декларацию?

С 2023 года налогоплательщики — российские организации не включают в декларацию сведения об объектах, налоговая база по которым определяется как их кадастровая стоимость. Если у такого лица, независимо от применяемой системы налогообложения, в истекшем налоговом периоде имелись только вышеуказанные объекты налогообложения, то декларация не представляется. Срок уплаты налога – 28.02.2023 года. Ставка для объектов, включенных в Перечень, установлена в размере 1 процент. Ставка для квартир, гаражей, машино-мест, жилых домов составляет 2 процента. Основание: п. 6, 7 ст. 2 Закона города Севастополя от 26.11.2014 № 80-ЗС (ред. от 05.10.2022) «О налоге на имущество организаций». Организации в срок до 28.08.2023 года будет направлено сообщение об исчисленной налоговым органом сумме налога на имущество организаций за 2022 год в отношении объектов недвижимого имущества, включенных в перечень и квартир.

В какие сроки необходимо предоставить уведомление о применении льготы по налогу на имущество? Если уведомление не подано, то обязана ли ФНС сама определить налоговую льготу исходя из имеющейся у нее информации , к примеру в отношении имущества участников СЭЗ?

Согласно пункту 8 статьи 382 НК РФ налогоплательщики налога — российские организации, имеющие право на налоговые льготы, установленные законодательством о налогах и сборах, в отношении объектов налогообложения по налогу, налоговая база по которым определяется как их кадастровая стоимость, представляют в налоговый орган по своему выбору заявление о предоставлении налоговой льготы (далее — заявление о налоговой льготе), а также вправе представить документы, подтверждающие право налогоплательщика на налоговую льготу.

НК РФ не устанавливает предельный срок для представления заявления, а также не связывает применение налоговых льгот с его обязательной подачей в течение какого-либо периода. Рекомендуем плательщикам при наличии оснований для предоставления льготы в отношении объектов недвижимого имущества, расчет по которым осуществляется по кадастровой стоимости заявление о налоговой льготе за 2022 год предоставить в налоговый орган в срок до 01 марта 2023 года.

Форма заявления о налоговой льготе, порядок ее заполнения, формат представления такого заявления в электронной форме, формы уведомления о предоставлении налоговой льготы, сообщения об отказе от предоставления налоговой льготы утверждены приказом ФНС России от 09.07.2021 N ЕД-7-21/646@.

Для целей предоставления налоговой льготы в соответствии с заявлением о налоговой льготе налоговый орган должен располагать сведениями, подтверждающими право налогоплательщика на налоговую льготу, поскольку в уведомлении о предоставлении налоговой льготы должны быть указаны основания ее предоставления (пункт 3 статьи 361.1, пункт 8 статьи 382 НК РФ). В противном случае в отношении документально не подтвержденного периода действия налоговой льготы направляется сообщение об отказе от предоставления налоговой льготы.

Согласно пункту 8 статьи 382 НК РФ в случае, если налогоплательщик, имеющий право на налоговую льготу, не представил в налоговый орган заявление о предоставлении налоговой льготы или не сообщил об отказе от применения налоговой льготы, налоговая льгота предоставляется на основании сведений, полученных налоговым органом в соответствии с НК РФ и другими федеральными законами, начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу.

С учетом изложенного представление заявления о налоговой льготе с указанием соответствующего периода ее действия относится к полномочиям налогоплательщика и осуществляется по его усмотрению.

В то же время следует отметить, что в соответствии с пунктом 6 статьи 386 НК РФ начиная с 2023 года в целях обеспечения контроля полноты уплаты налога в отношении объектов налогообложения, налоговая база по которым определяется как их кадастровая стоимость, налоговыми органами налогоплательщикам — российским организациям направляются сообщения об исчисленных налоговыми органами суммах налога в отношении таких объектов налогообложения (далее — сообщения).

Сообщение составляется на основе информации, имеющейся у налогового органа, в том числе результатов рассмотрения заявления о налоговой льготе. Если налоговый орган на дату составления сообщения не обладает информацией о предоставленной налоговой льготе, в сообщении будет отражена сумма налога без применения налоговой льготы.

Организация находится на общей системе налогообложения. Имеет объекты, включенные в перечень и не включенные в перечень. Какие особенности заполнения налоговой декларации для налогового периода 2022 года?

Организация в данном случае обязана исполнить обязанность по предоставлению налоговой декларации в отношении объектов, расчет по которым осуществляется по среднегодовой стоимости. Обращаем внимание, в разделе 2.1 декларации необходимо отразить все объекты налогообложения, при этом одним из обязательных реквизитов является кадастровый номер. Учитывая, что ставка для налогового периода 2022 года была увеличена, в разделе 2 необходимо корректно указывать налоговую ставку 1,5 процента.

В отношении объектов, включенных в перечень, сведения в декларации не отражаются. Организации в срок до 28.08.2023 года будет направлено сообщение об исчисленной налоговым органом сумме налога на имущество организаций за 2022 год.

Если в январе 2023 года оплачены страховые взносы за декабрь 2022 г. на ЕНС, но уведомление не будет предоставлено (т.к. будет сдан Расчет по страховым взносам за 2022 год), можно ли дальше платить налоги в 2023 году отдельными платежными поручениями на конкретный КБК с кодом плательщика 02 (т.е. не предоставлять уведомления)?

На протяжении 2023 года уведомления об исчисленных суммах налогов могут представляться в виде распоряжений на перевод денежных средств, на основании которых налоговые органы могут однозначно определить принадлежность денежных средств к источнику доходов. Денежные средства, поступившие по распоряжениям на перевод денежных средств, учитываются в качестве единого налогового платежа и определяются по принадлежности. Для того чтобы платежный документ был учтен в качестве Уведомления, необходимо заполнить платежку без ошибок в уплату конкретного налога или взноса и указать статус 02. Такое право будет у налогоплательщика до момента направления Уведомления о предстоящих начислениях по этим налогам. Как только такое Уведомление будет представлено – право замены Уведомления платежным документов налогоплательщик теряет.

Банк платежное поручение ЕНП с ОКТМО «0» не принимает.

Такая позиция банков обусловлена тем, что соответствующие изменения в приказ Минфина 107н, устанавливающий порядок заполнения платежных документов еще не вступили в силу. До этого времени можно указывать 8-значный ОКТМО территории по месту уплаты налога или взноса

Где будут отражены суммы переплаты, образовавшиеся до 01.01.2020г., которые не перешли на счет ЕНП?

Переплата с истекшим сроком давности отражается в «Журнале переплаты свыше 3 лет»

По налогам, по которым предоставление уведомления не предусмотрено, оплата осуществляется с указанием в платежном поручении КБК конкретного налога (НДС, прибыль, СФ)?

Налоги, входящие в Единый налоговый счет подлежат перечислению посредством Единого налогового платежа.

Добрый день! Если обнаружена недоплата НДФЛ за декабрь 2022 на какую дату рассчитывать пени?

Пеня рассчитывается в порядке, установленном ст. 75 НК РФ за период со дня, следующего за установленным сроком уплаты налога по день уплаты недоимки

Какой ОКТМО нужно указывать в платёжном поручении для платежей ЕНС и не ЕНС? Как определить?

При уплате Единого налогового платежа указывается значение ОКТМО «0». Однако, не все кредитные учреждения принимают такие платежи. Такая позиция банков обусловлена тем, что соответствующие изменения в приказ Минфина 107н, устанавливающий порядок заполнения платежных документов еще не вступили в силу. До этого времени можно указывать 8-значный ОКТМО территории по месту уплаты налога или взноса.

При перечислении налоговых платежей, не отнесенных к Единому налоговому счету указывается 8-значный ОКТМО территории по месту уплаты налога или взноса.

Правильно ли я поняла, что исправить уведомление можно только до 25 числа, т.е. до момента распределения ЕНС?

Уточнить уведомление можно до момента представления соответствующих деклараций или расчетов. Однако, уточнение суммы уведомления в большую сторону после наступления срока уплаты приведет к начислению пени.

Добрый день, если произвели оплату в 2023 году по платежке на конкретный КБК (НДФЛ), нужно ли эту сумму включать при подаче уведомления через ЕНП ?

На протяжении 2023 года уведомления об исчисленных суммах налогов могут представляться в виде распоряжений на перевод денежных средств, на основании которых налоговые органы могут однозначно определить принадлежность денежных средств к источнику доходов. Денежные средства, поступившие по распоряжениям на перевод денежных средств, учитываются в качестве единого налогового платежа и определяются по принадлежности. Для того чтобы платежный документ был учтен в качестве Уведомления, необходимо заполнить платежку без ошибок в уплату конкретного налога или взноса и указать статус 02. Такое право будет у налогоплательщика до момента направления Уведомления о предстоящих начислениях по этим налогам. Как только такое Уведомление будет представлено – право замены Уведомления платежным документов налогоплательщик теряет.

Если платеж оформлен правильно со статусом 02, то не нужно. В противном случае необходимо представить уведомление

Подскажите пожалуйста, 26 декабря 2022 года направляли заявление на уточнение платежа с госпошлины на УСН (ошиблись в КБК при уплате УСН). Ответа еще не было. В этом году, учитывая, что госпошлина не входит в ЕНС, возможно ли будет перенести эту уплату на ЕНС или только заявление на возврат писать и потом платить заново УСН?

Можно подать заявление на зачет в порядке ст. 78 НК РФ.

Либо вернуть уплаченную госпошлину в установленном порядке и заплатить Единый налоговый платеж.

Какой конкретно ОКТМО указывать в платежном поручении на перечисление ЕНП, так как банк не принимает платежные поручения с нулевым значением.

При уплате Единого налогового платежа указывается значение ОКТМО «0». Однако, не все кредитные учреждения принимают такие платежи. Такая позиция банков обусловлена тем, что соответствующие изменения в приказ Минфина 107н, устанавливающий порядок заполнения платежных документов еще не вступили в силу. До этого времени можно указывать 8-значный ОКТМО территории по месту уплаты налога или взноса.

При перечислении налоговых платежей, не отнесенных к Единому налоговому счету указывается 8-значный ОКТМО территории по месту уплаты налога или взноса.

Как скоро можно будет сверить остаток по ЕНС и если он не сходится с учетными данными, то как сверяться с ФНС и какие средства, кроме имеющегося акта сверки на 28.12.2022 (полученного через ТКС) и банковских платежей за 29 и 30 декабря 2022 можно привести в доказательство уплаты налогов за 2022 и патента 2022г.

Сейчас, в отдельных случаях, мы находим факты не отражения платежных документов, оформленных в конце 2022 года. Данная ситуация связана с необходимостью обработки большого массива данных при конвертации данных в Единый налоговый счет. В ближайшее время ситуация стабилизируется.

При перечислении налоговых платежей, не отнесенных к Единому налоговому счету указывается 8-значный ОКТМО территории по месту уплаты налога или взноса.

При обнаружении не перечисленных своевременно налогов (например, в уведомлении за январь ошибочно занижена сумма НДФЛ, обнаружена ошибка в начале февраля), как и когда подать корректировочное или дополнительное уведомление и перечислить недостающую сумму НДФЛ на ЕНС и в какие сроки будет списана сумма с ЕНС?

Сумма текущих обязательств, подлежащих перечислению в бюджет, распределяется из положительного сальдо Единого налогового счета при наступлении срока уплаты соответствующих платежей.

Добрый день! Если укажем ОКТМО 67310000, т.к. банк не принимает «0» — деньги дойдут на счет ЕНС ИП и ООО?

При уплате Единого налогового платежа указывается значение ОКТМО «0». Однако, не все кредитные учреждения принимают такие платежи. Такая позиция банков обусловлена тем, что соответствующие изменения в приказ Минфина 107н, устанавливающий порядок заполнения платежных документов еще не вступили в силу. До этого времени можно указывать 8-значный ОКТМО территории по месту уплаты налога или взноса.

При перечислении налоговых платежей, не отнесенных к Единому налоговому счету указывается 8-значный ОКТМО территории по месту уплаты налога или взноса.

В каком случае мы используем статусы «01», 02″ и «08» в платежных поручениях в 2023 году? В докладе звучал только код «02»

При перечислении Единого налогового платежа указывается статус 01.Если Вы хотите заметь уведомление платежным документом – указывается статус 02

Суммы, попавшие в резерв, не будут отражаться в сальдо ЕНС? И где их смотреть?

Информация о зарезервированных суммах платежей отражается в отдельных карточках налоговых (неналоговых) обязанностей и данных о предстоящих платежах. Указанная информация доступна для просмотра в Личном кабинете

Добрый день! Подали Декларацию по акцизам с КБК (2022 г), платить нужно на новый КБК….в налоговой самостоятельно КБК переформатируют (зачтут налог)?

Налоги и взносы, входящие в Единый налоговый счет, необходимо перечислять в качестве Единого налогового платежа. Если в платежном документе верно указан счет Федерального казначейства и наименование банка получателя, денежные средства будут учтены в качестве Единого налогового платежа

10 января ошибочно оплатили УСН на старые реквизиты в местную ФНС. Куда эти деньги зачислены? Спасибо.

Если в платежном документе верно указан счет Федерального казначейства и наименование банка получателя, денежные средства будут учтены в качестве Единого налогового платежа

Добрый день. если ИП на Патенте закрыто в 12.01.2023г, оплачены 12.01.2023 страх взносы за период с 01.01.2023-12.01.2023г, необходимо ли подавать уведомление?

По налогу, уплачиваемому при применении патентной системы налогообложения, представление Уведомлений не предусмотрено

Мы указывали ОКТМО 70000000 согласно рекомендации 1С. Платеж будет учтен?

Если в платежном документе верно указан счет Федерального казначейства и наименование банка получателя, денежные средства будут учтены в качестве Единого налогового платежа

Если ранее самостоятельно начисляли пени, а они висят как переплата, то они автоматически передут на ЕНС?

Положительное сальдо единого налогового счета формируется, если общая сумма денежных средств, перечисленных налогоплательщиком и признаваемых в качестве единого налогового платежа, больше денежного выражения совокупной обязанности. Таким образом, переплата по пене также сформирует положительное сальдо Единого налогового счета

Здравствуйте! Банк у ИП не пропускает платеж со статусом 01, какой можно ставить статус?

При перечислении Единого налогового платежа указывается статус 01.

Если Вы хотите заметь уведомление платежным документом – указывается статус 02

Какие КБК указывать в уведомлении?

В уведомлении указывается конкретный КБК, на который необходимо распределить положительное сальдо Единого налогового счета

ООО создано в ноябре 2022. Авансовых платежей по налогу УСН не было. По годовому УСН за 2022 год уведомление подавать?

Представление уведомлений по УСН за 4 квартал не требуется

Оплату по УСН за 4 квартал платить с подачей уведомления или отдельной платёжкой с кодом 02?

Представление уведомлений по УСН за 4 квартал не требуется

При уплате НДФЛ в январе за январь указан статус 02 (вместо 01). Нужно ли подавать уведомление. Как поправить ситуацию

При перечислении Единого налогового платежа указывается статус 01.

Если Вы хотите заметь уведомление платежным документом – указывается статус 02

Таким образом, если платежный документ оформлен правильно и со статусом 02, такой платеж автоматически распределен в счет указанного предстоящего начисления.

Информация о зарезервированных суммах платежей отражается в отдельных карточках налоговых (неналоговых) обязанностей и данных о предстоящих платежах. Указанная информация доступна для просмотра в Личном кабинете

Подскажите пожалуйста, при уплате платежным поручением в качестве уведомления с кодом 02, указывать КБК страховых взносов прошлого года или новые КБК для каждого вида страховых взносов с 01.01.2023 г (как в уведомление указали бы)?

В этом случае указывается вся необходимая информация в полях 104-110 платежного документа, согласно который необходимо распределить оформленный Вами платеж

НДС, налог на прибыль, налог на имущество — платежки по таким документам оформлять, как платеж не входящий в ЕНП?

Указанные Вами налоги входят в Единый налоговый счет.

Налоги и взносы, входящие в Единый налоговый счет, необходимо перечислять в качестве Единого налогового платежа.

Добрый день! При подаче уведомлений следует ли налоги за обособленные подразделения указывать отдельной строкой? НДФЛ за обособленные подразделения оплачивать отдельными платежками на ЕНС?

Уведомление представляется в налоговый орган по месту постановки на учет плательщика или по месту постановки на учет в качестве крупнейшего плательщика. Не нужно направлять Уведомления в налоговые органы по месту нахождения обособленных подразделений?

Реквизитный состав Уведомления включает в себя 6 строк – КПП плательщика, КБК, ОКТМО, срок уплаты, отчетный период и отчетный год. Уведомление является многострочным документом, поэтому в одном Уведомлении можно заявить все свои предстоящие обязанности.

Как узнать учтена ли платёжка в ЕНС?

Если в платежном документе верно указан счет Федерального казначейства и наименование банка получателя, денежные средства будут учтены в качестве Единого налогового платежа

Если у юр. лица есть обособленные подразделения, какой ОКТМО указывать в платежном поручении — головного предприятия или обособленного подразделения?

Уведомление представляется в налоговый орган по месту постановки на учет плательщика или по месту постановки на учет в качестве крупнейшего плательщика. Не нужно направлять Уведомления в налоговые органы по месту нахождения обособленных подразделений.

Реквизитный состав Уведомления включает в себя 6 строк – КПП плательщика, КБК, ОКТМО, срок уплаты, отчетный период и отчетный год.

Уведомление является многострочным документом, поэтому в одном Уведомлении можно заявить все свои предстоящие обязанности. Единый налоговый платеж не привязан ни к какому налогу и конкретной территории

Обязательные страховые взносы ИП за 2022 г. со сроком 09.01.2023 сейчас отражены на ЕНП или считаются оплаченными?

Распределение положительного сальдо Единого налогового счета производится, в том числе, при наступление срока уплаты текущих обязательств

Страховые взносы за декабрь 2022 год как платить на ЕНП? Организация в декабре 2022 году получила требования по уплате НДС, как платить в счет погашения требования в 2023году?

Налоги и взносы, входящие в Единый налоговый счет, необходимо перечислять в качестве Единого налогового платежа. При распределении Единого налогового платежа наличие непогашенной задолженности является приоритетным фактором – именно в недоимку в первую очередь проходит списание Единого налогового платежа.

Уточните пожалуйста, уведомление о зачете по какой форме предоставлять?

Форма заявлений о зачете утверждена приказом Федеральной налоговой службы от 30.11.2022 № ЕД-7-8/1133@. Заявление о зачете представляется в налоговый орган по утвержденной форме исключительно в электронном виде.

Здравствуйте! Подскажите пожалуйста, если ИП заплатил годовые страховые взносы за себя за 2022 год в январе 2023 года, нужно ли подавать уведомление до 25.01.2023?

В каком порядке будет производиться уменьшение УСН на сумму страховых взносов?

Положениями статьи 45 НК РФ установлено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога посредством перечисления денежных средств в качестве единого налогового платежа (далее– ЕНП).

Принадлежность сумм денежных средств, перечисленных и (или) признаваемых в качестве ЕНП, определяется налоговыми органами на основании учтенной на едином налоговом счете налогоплательщика суммы его совокупной обязанности (пункт 8 статьи 45 НК РФ). В отношении текущих налогов, авансовых платежей, сборов, страховых взносов определение принадлежности осуществляется с момента возникновения обязанности по их уплате.

В этой связи денежные средства, перечисленные в счет уплаты фиксированных страховых взносов, будут зачтены в счет исполнения соответствующей обязанности только при наступлении сроков их уплаты (31 декабря текущего календарного года, 1 июля года, следующего за истекшим расчетным периодом).

В случае подачи плательщиком заявления о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо его единого налогового счета, в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) в порядке, предусмотренном статьей 78 НК РФ, может быть определена принадлежность ЕНП до наступления установленного НК РФ срока уплаты налога (сбора, страховых взносов).

Таким образом, в целях реализации положений пункта 31 статьи 346.21 и пункта 12 статьи 346.51 НК РФ индивидуальные предприниматели вправе уменьшить сумму налога (авансового платежа по налогу), исчисленного в связи с применением патентной или упрощенной системы налогообложения, на сумму денежных средств, зачтенных в порядке, установленном статьей 78 НК РФ, в счет исполнения предстоящей обязанности по уплате фиксированных страховых взносов, в соответствующем расчетном периоде (в период действия патента, либо в отчетном(налоговом) периоде по УСН, в котором зачтены указанные страховые взносы).

Добрый день! скажите пожалуйста, какая ставка в г. Севастополе по УСН (доходы) на 2023 год

Порядок и условия применения УСН на территории города Севастополя определяет Закон города Севастополя от 03.02.2015 № 110-ЗС «О налоговых ставках по отдельным налогам» (в редакции от 14.12.2021) (далее– Закон № 110 — ЗС).

В соответствии с частью 1.1 статьи 2 Закона № 110 — ЗС в отношении периодов 2017 — 2022 годов по налогу, взимаемому в связи с применением УСН, в случае если объектом налогообложения являются доходы, налоговая ставка устанавливается в размере 4 процентов, за исключением отдельных категорий налогоплательщиков, осуществляющих виды экономической деятельности, указанные в пункте 2 настоящей части.

Таким образом, налоговая ставка в размере 4 процентов установлена Законом № 110-ЗС в отношении налоговых периодов 2017 — 2022 годов, с 01.01.2023 года налоговая ставка на территории города Севастополя применяется в размере 6 процентов в соответствии с п.1 ст. 346.20 Кодекса.

Всегда составляла уведомление на уменьшение патента за счет страховых взносов. в этом году в части уменьшения патента изменения есть или работать без изменений? Благодарю.

В соответствии с пунктом 1.2 статьи 346.51 НК РФ сумма налога, уплачиваемого в связи с применением ПСН, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством Российской Федерации. Налогоплательщик направляет уведомление об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму указанных в настоящем пункте страховых платежей (взносов) и пособий в письменной или электронной форме с использованием усиленной квалифицированной электронной подписи по телекоммуникационным каналам связи в налоговый орган по месту постановки на учет в качестве налогоплательщика, применяющего патентную систему налогообложения.

Кроме того, положениями статьи 45 НК РФ установлено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога посредством перечисления денежных средств в качестве единого налогового платежа (далее– ЕНП).

Принадлежность сумм денежных средств, перечисленных и (или) признаваемых в качестве ЕНП, определяется налоговыми органами на основании учтенной на едином налоговом счете налогоплательщика суммы его совокупной обязанности (пункт 8 статьи 45 НК РФ).

В отношении текущих налогов, авансовых платежей, сборов, страховых взносов определение принадлежности осуществляется с момента возникновения обязанности по их уплате.

В этой связи денежные средства, перечисленные в счет уплаты фиксированных страховых взносов, будут зачтены в счет исполнения соответствующей обязанности только при наступлении сроков их уплаты (31 декабря текущего календарного года, 1 июля года, следующего за истекшим расчетным периодом).

В случае подачи плательщиком заявления о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо его единого налогового счета, в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) в порядке, предусмотренном статьей 78 НК РФ, может быть определена принадлежность ЕНП до наступления установленного НК РФ срока уплаты налога (сбора, страховых взносов).

Таким образом, в целях реализации положений пункта 31 статьи 346.21 и пункта 12 статьи 346.51 НК РФ индивидуальные предприниматели вправе уменьшить сумму налога (авансового платежа по налогу), исчисленного в связи с применением патентной или упрощенной системы налогообложения, на сумму денежных средств, зачтенных в порядке, установленном статьей 78 НК РФ, в счет исполнения предстоящей обязанности по уплате фиксированных страховых взносов, в соответствующем расчетном периоде (в период действия патента, либо в отчетном(налоговом) периоде по УСН, в котором зачтены указанные страховые взносы).

В каком порядке будет производиться уменьшение налога УСН на сумму страховых взносов, если уведомление не предусмотрено?

Положениями статьи 45 НК РФ установлено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога посредством перечисления денежных средств в качестве единого налогового платежа (далее– ЕНП).

Принадлежность сумм денежных средств, перечисленных и (или) признаваемых в качестве ЕНП, определяется налоговыми органами на основании учтенной на едином налоговом счете налогоплательщика суммы его совокупной обязанности (пункт 8 статьи 45 НК РФ).

В отношении текущих налогов, авансовых платежей, сборов, страховых взносов определение принадлежности осуществляется с момента возникновения обязанности по их уплате.

В этой связи денежные средства, перечисленные в счет уплаты фиксированных страховых взносов, будут зачтены в счет исполнения соответствующей обязанности только при наступлении сроков их уплаты (31 декабря текущего календарного года, 1 июля года, следующего за истекшим расчетным периодом).

В случае подачи плательщиком заявления о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо его единого налогового счета, в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) в порядке, предусмотренном статьей 78 НК РФ, может быть определена принадлежность ЕНП до наступления установленного НК РФ срока уплаты налога (сбора, страховых взносов).

Таким образом, в целях реализации положений пункта 31 статьи 346.21 и пункта 12 статьи 346.51 НК РФ индивидуальные предприниматели вправе уменьшить сумму налога (авансового платежа по налогу), исчисленного в связи с применением патентной или упрощенной системы налогообложения, на сумму денежных средств, зачтенных в порядке, установленном статьей 78 НК РФ, в счет исполнения предстоящей обязанности по уплате фиксированных страховых взносов, в соответствующем расчетном периоде (в период действия патента, либо в отчетном(налоговом) периоде по УСН, в котором зачтены указанные страховые взносы).

ООО создано в ноябре 2022. Авансовых платежей по налогу УСН не было. По годовому УСН за 2022 год уведомление подавать?

Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов представляется в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов, в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи либо через личный кабинет налогоплательщика. Налогоплательщиками, не указанными в пункте 3 статьи 80 настоящего Кодекса, уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов может быть представлено на бумажном носителе.

Согласно п. 7 ст.346.21 НК РФ налог, подлежащий уплате по истечении налогового периода, уплачивается индивидуальными предпринимателями — не позднее 28 апреля года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу уплачиваются не позднее 28-го числа месяца, следующего за истекшим отчетным периодом (в редакции, действующей c 01.01.2023).

Также в соответствии с п. 9 ст.58 НК РФ в случае, если законодательством о налогах и сборах предусмотрена уплата (перечисление) налогов, авансовых платежей по налогам, сборов, страховых взносов до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) не установлена настоящим Кодексом (за исключением случаев уплаты налогов физическими лицами на основании налоговых уведомлений), налогоплательщики, плательщики сборов, налоговые агенты, плательщики страховых взносов представляют в налоговый орган уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.

Учитывая изложенное, ввиду наличия обязанности представления налоговой декларации по УСН за налоговый период, уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов по итогам года не представляется.

Нужно ли подать уведомление на фиксированные страховые взносы за ИП, на которые будет уменьшен патент, 1/3 часть до 01.04, чтобы эта сумма пошла в уменьшение?

Положениями статьи 45 НК РФ установлено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога посредством перечисления денежных средств в качестве единого налогового платежа (далее– ЕНП).

Принадлежность сумм денежных средств, перечисленных и (или) признаваемых в качестве ЕНП, определяется налоговыми органами на основании учтенной на едином налоговом счете налогоплательщика суммы его совокупной обязанности (пункт 8 статьи 45 НК РФ). В отношении текущих налогов, авансовых платежей, сборов, страховых взносов определение принадлежности осуществляется с момента возникновения обязанности по их уплате.

В этой связи денежные средства, перечисленные в счет уплаты фиксированных страховых взносов, будут зачтены в счет исполнения соответствующей обязанности только при наступлении сроков их уплаты (31 декабря текущего календарного года, 1 июля года, следующего за истекшим расчетным периодом).

В случае подачи плательщиком заявления о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо его единого налогового счета, в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) в порядке, предусмотренном статьей 78 НК РФ, может быть определена принадлежность ЕНП до наступления установленного НК РФ срока уплаты налога (сбора, страховых взносов).

Таким образом, в целях реализации положений пункта 31 статьи 346.21 и пункта 12 статьи 346.51 НК РФ индивидуальные предприниматели вправе уменьшить сумму налога, исчисленного в связи с применением патентной системы налогообложения, на сумму денежных средств, зачтенных в порядке, установленном статьей 78 НК РФ, в счет исполнения предстоящей обязанности по уплате фиксированных страховых взносов, в соответствующем расчетном периоде (в период действия патента).

При УСН, если авансовый платеж за 2023 год будет уплачиваться каждый месяц, то уведомление нужно подавать уведомление каждый месяц? Или в любом случае поквартально?

Согласно пункту 7 статьи 346.21 НК РФ налог, подлежащий уплате по истечении налогового периода, уплачивается индивидуальными предпринимателями — не позднее 28 апреля года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу уплачиваются не позднее 28-го числа месяца, следующего за истекшим отчетным периодом (в редакции, действующей c 01.01.2023).

Также в соответствии с пунктом 9 статьи 58 Кодекса в случае, если законодательством о налогах и сборах предусмотрена уплата (перечисление) налогов, авансовых платежей по налогам, сборов, страховых взносов до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) не установлена настоящим Кодексом (за исключением случаев уплаты налогов физическими лицами на основании налоговых уведомлений), налогоплательщики, плательщики сборов, налоговые агенты, плательщики страховых взносов представляют в налоговый орган уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.

Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов представляется в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов, в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи либо через личный кабинет налогоплательщика. Налогоплательщиками, не указанными в пункте 3 статьи 80 настоящего Кодекса, уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов может быть представлено на бумажном носителе.

Поясните пожалуйста, подробнее на следующем вебинаре как зачесть уплаченные страховые фиксированные взносы ИП за себя в уменьшение УСН. Сначала сказали, что уведомление на эти взносы предоставлять не надо, а потом сказали другой докладчик, что надо предоставлять уведомление о зачете. Какое уведомление о зачете имеется в виду?

Положениями статьи 45 НК РФ установлено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога посредством перечисления денежных средств в качестве единого налогового платежа (далее– ЕНП).

Принадлежность сумм денежных средств, перечисленных и (или) признаваемых в качестве ЕНП, определяется налоговыми органами на основании учтенной на едином налоговом счете налогоплательщика суммы его совокупной обязанности (пункт 8 статьи 45 НК РФ).

В отношении текущих налогов, авансовых платежей, сборов, страховых взносов определение принадлежности осуществляется с момента возникновения обязанности по их уплате.

В этой связи денежные средства, перечисленные в счет уплаты фиксированных страховых взносов, будут зачтены в счет исполнения соответствующей обязанности только при наступлении сроков их уплаты (31 декабря текущего календарного года, 1 июля года, следующего за истекшим расчетным периодом).

В случае подачи плательщиком заявления о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо его единого налогового счета, в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) в порядке, предусмотренном статьей 78 НК РФ, может быть определена принадлежность ЕНП до наступления установленного НК РФ срока уплаты налога (сбора, страховых взносов).

Таким образом, в целях реализации положений пункта 31 статьи 346.21 и пункта 12 статьи 346.51 НК РФ индивидуальные предприниматели вправе уменьшить сумму налога (авансового платежа по налогу), исчисленного в связи с применением упрощенной системы налогообложения, на сумму денежных средств, зачтенных в порядке, установленном статьей 78 НК РФ, в счет исполнения предстоящей обязанности по уплате фиксированных страховых взносов, в соответствующем расчетном периоде (в отчетном(налоговом) периоде по УСН, в котором зачтены указанные страховые взносы.

При УСН, если авансовый платеж за 2023 год будет уплачиваться каждый месяц, то уведомление нужно подавать уведомление каждый месяц? Или в любом случае поквартально?

В соответствии с пунктом 3 статьи 346.21 НК РФ налогоплательщики, выбравшие в качестве объекта налогообложения доходы, по итогам каждого отчетного периода исчисляют сумму авансового платежа по налогу, исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее исчисленных сумм авансовых платежей по налогу.

Согласно пункту 7 статьи 346.21 НК РФ налог, подлежащий уплате по истечении налогового периода, уплачивается индивидуальными предпринимателями — не позднее 28 апреля года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу уплачиваются не позднее 28-го числа месяца, следующего за истекшим отчетным периодом (в редакции, действующей c 01.01.2023).

Также в соответствии с пунктом 9 статьи 58 Кодекса в случае, если законодательством о налогах и сборах предусмотрена уплата (перечисление) налогов, авансовых платежей по налогам, сборов, страховых взносов до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) не установлена настоящим Кодексом (за исключением случаев уплаты налогов физическими лицами на основании налоговых уведомлений), налогоплательщики, плательщики сборов, налоговые агенты, плательщики страховых взносов представляют в налоговый орган уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.

Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов представляется в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов, в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи либо через личный кабинет налогоплательщика. Налогоплательщиками, не указанными в пункте 3 статьи 80 настоящего Кодекса, уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов может быть представлено на бумажном носителе.

Добрый день. В таблице ФНС по срокам подачи уведомлений по НДФЛ за январь 2023, уплаты НДФЛ за январь 2023г очень дифференцированы. Дайте ссылку на нормативную базу и правовые основания именно по январю 2023г. Спасибо

В соответствии с п. 6 ст. 226 Налогового кодекса Российской Федерации (ред. от 29.12.2022, с изм. и доп., вступ. в силу с 01.01.2023) налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца. Перечисление налоговыми агентами сумм налога, исчисленного и удержанного налога за период с 1 по 22 января, осуществляется не позднее 28 января, за период с 23 по 31 декабря не позднее последнего рабочего дня календарного года.

НДФЛ уплачен 30.12.2022г. Нужно ли подавать уведомление на эту сумму 25.01.2023г.

Нет, уведомление предоставлять не надо, т.к. согласно п.2 ст. 5 Федерального закона от 14.07.2022 № 263-ФЗ (ред. от 28.12.2022) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» Положения статей 174, 174.2, 204, 226, 226.1, 226.2, 230, 287, 289, 333.5, 333.14, 333.15, 333.55, 333.56, 344, 345, 346.9, 346.10, 346.21, 346.23, 363, 371, 372.1, 383, 386, 397, 431 Налогового кодекса Российской Федерации (в редакции настоящего Федерального закона) в части сроков представления налоговых деклараций (расчетов) и уплаты (перечисления) налогов, авансовых платежей по налогам, сборов, страховых взносов применяются к правоотношениям по представлению налоговых деклараций (расчетов) и уплате (перечислению) соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов начиная с 1 января 2023 года.

Добрый день! Если обнаружена недоплата НДФЛ за ноябрь 2022 года, как правильно подать эту информацию в уведомлении?

Уведомление предоставляется по налогу, исчисленному и уплаченному в период с 01.01.2023 по 23.01.2023 по платежному поручению со статусом «01» на единый налоговый счет. Форма, порядок заполнения и формат представления уведомления утвержден Приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@.

Зарегистрирована в г. Севастополе, но также веду патентную деятельность в одном из городов Крым мне уведомления по уплате страховых взносов за наемных лиц и НДФЛ сдавать в г. Севастополь? А ОКТМО при уплате НДФЛ также указывать как и ранее, города, где веду патентную деятельность? Или Уведомления по НДФЛ как и отчет по форме 6- НДФЛ сдавать в ФНС города, где веду патентную деятельность

Согласно п.9 ст. 58 НК РФ уведомления подается по месту жительства (регистрации). Расчет по форме 6-ндфл подается в соответствии с пунктом 2 статьи 230 НК РФ, а именно налоговые агенты — индивидуальные предприниматели, которые состоят в налоговом органе на учете по месту осуществления деятельности в связи с применением патентной системы налогообложения, представляют документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных и удержанных налоговым агентом, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в отношении своих наемных работников в налоговый орган по месту своего учета в связи с осуществлением такой деятельности. Форм, порядок заполнения и формат представления уведомления утвержден Приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@.

При обнаружении не перечисленных своевременно налогов (например, в уведомлении за январь ошибочно занижена сумма НДФЛ, обнаружена ошибка в начале февраля), как и когда подать корректировочное или дополнительное уведомление и перечислить недостающую сумму НДФЛ на ЕНС и в какие сроки будет списана сумма с ЕНС?

В соответствии с п. 6 ст. 226 Налогового кодекса Российской Федерации (ред. от 29.12.2022, с изм. и доп., вступ. в силу с 01.01.2023) налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца. Форм, порядок заполнения и формат представления уведомления утвержден Приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@. Списание с ЕНС происходит в сроки, установленные НК РФ.

Можно ли НДФЛ за 2023 г. перечислить отдельной платёжкой с кодом 02 и не подавать уведомление?

Можно. Платежный документ (Распоряжение) представляет со статусом 02. В нем должны быть указаны реквизиты:

— ОКТМО (плательщика);

— конкретный КБК с подвидом, т.е. в 14 м разряде КБК должен стоять 1;

— период;

— сумма.

Если при представлении платежного документа допущена ошибка, ее можно исправить только представлением Уведомления, после этого производить уплату по платежным документам с кодом «02» плательщик уже не сможет.

Добрый день. если ИП на Патенте закрыто в 12.01.2023, оплачены 12.01.2023 страховые взносы за период с 01.01.2023-12.01.2023г, необходимо ли подавать уведомление?

Нет, уведомление в отношении исчисленных и уплаченных страховых взносов в фиксированном размере не подается.

Перечислен НДФЛ со статусом 02, нужно ли в январе подавать уведомление?

Нет, перечисляя денежные средства платежным документом со статусом «02» Вы уже распоряжаетесь на какие КБК и ОКТМО их зачислить. При предоставлении платежного документа со статусом «01» Вы перечисляете денежные средства на единый налоговый счет и подаете уведомление, где указываете на какие КБК и ОКТМО распределяются деньги.

Добрый день. Зарплата за декабрь 2022 выплачена в декабре, а ндфл уплачен в январе, нужно ли уведомление на этот НДФЛ в январе 2023. Если при уплате НДФЛ в январе указали ОКТМО 70000000, и статус 13, зачтут ли его на ЕНС?

Все зависит каким платежным документом были уплачены денежные средства. Если уплата произведена с помощью платежного документа со статусом «01», то денежные средства будет зачислены на единый налоговый счет и предоставление уведомления необходимо. Если денежные средства перечислены на определенный КБК и ОКТМО по платежному документу со статусом «02» уведомление не представляется.

При уплате НДФЛ в январе за январь указан статус 02 (вместо 01). Нужно ли подавать уведомление. Как поправить ситуацию?

Если Вы произвели перечисление денежных средств путем предоставления платежного документа со статусом «02» и указали необходимые для зачисления ОКТМО и КБК, предоставлять уведомление не надо. Если в платежных документах были допущены ошибки, то распорядится денежными средствами можно подав уведомление. При предоставлении уведомления один раз, все последующие платежи необходимо распределять только посредством предоставления уведомления (предоставляется платежный документ со статусом «01»). Предоставление платежных документов со статусом «02» будет невозможно.

Добрый день! При подаче уведомлений следует ли налоги за обособленные подразделения указывать отдельной строкой? НДФЛ за обособленные подразделения оплачивать отдельными платежками на ЕНС?

Уплата производится одной суммой по платежному документу со статусом «01» на единый налоговый счет. В уведомлении сумма распределяется путем указания каждого обособленного подразделения отдельной строкой с соответствующими КПП, ОКТМО

Подскажите, пожалуйста, по страховым взносам за декабрь 2022 г. надо ли подавать уведомления или руководствоваться будут отчетом РСВ за 2022 год?

Уведомление по страховым взносам за декабрь 2022 года не предоставляется, т.к. срок предоставления уведомления совпадает со сроком предоставления расчета по страховым взносам за 2022 год.

Скажите, пожалуйста, если НДФЛ по зп за декабрь 2022г. оплачен 30.12.2022г., нужно подавать уведомление в январе?

Нет, уведомление предоставляется в отношении НДФЛ, исчисленного и уплаченного в период с 01.01.2023 по 23.01.2023 года.

По НДФЛ, уплаченном с 01 по 22.01, уведомление подается до 25.01. А по другим налогам — до 25.01 следующего месяца?

Первый срок предоставления уведомления по страховым взносам — не позднее 25.02.2023 года.

Если в платеже-уведомлении по социальным взносам за декабрь 2022 года указаны старые КБК (2022 года) нужно ли дополнительно подать уведомление в ФНС?

Нет, уведомление за 2022 год не подается. Денежные средства автоматически признаются единым налоговым платежом и учитываются на Вашем Едином налоговом счете.

Оплата налогов на зарплату, в уведомлении мы указываем одной суммой или отдельно ОМС, ОПС и тд.

Одной суммой.

После Нового 2023 года новый способ уплаты денег в госбюджет будет применяться по умолчанию ко всем налогоплательщикам: компаниям, ИП и обычным физлицам. Уплату взносов, налогов и других обязательных платежей необходимо будет оформлять не отдельными поручениями, а одним переводом — единым налоговым платежом (ЕНП). Тем не менее есть условие, при котором Вы получаете право на «переходный» период и сможете использовать старые платёжки весь 2023 год. К данному выводу приводят разъяснения налоговиков, размещённые в разделе «Часто задаваемые вопросы» на официальном сайте ведомства.

Содержание

- Введение ЕНП

- Уведомление о рассчитанных суммах налогов

- 2023 год: платим по старой схеме в переходный период

- Делаем выводы

Введение ЕНП

Как уже сказано выше, с наступающего года мы начнём платить налоги по новой системе. Вам больше не потребуется оформлять отдельное платёжное поручение для каждого вида необходимых сборов. Достаточно перевести всю сумму единым налоговым платежом. Платёжка для ЕНП тоже будет единственной. Налоговики сами распределят деньги, включённые в его состав, на погашение совокупной обязанности. Эта обязанность — общая сумма взимаемых средств — и поступившие через ЕНП деньги будут учитываться на едином налоговом счёте (ЕНС) каждого налогоплательщика.

Контур.Школа Бухгалтера — онлайн-обучение для специалистов бюджетных и коммерческих организаций с выдачей документов о дополнительном профессиональном образовании.

Уведомление о рассчитанных суммах налогов