Особенности карт для юридических лиц и ИП от Альфа-Банка

Привилегии для держателей корпоративных карт

Карты для бизнеса от Альфа-Банка

Как подать заявку на бизнес карту Альфа-Банка?

Особенности карт для юридических лиц и ИП от Альфа-Банка

Корпоративная карта Альфа-Банка для ИП и ООО носит красноречивое название – Альфа-Бизнес. Право на получение карты имеет любой клиент, открывший счет в финансовой организации.

Востребованность бизнес-карты Альфа-Банка объясняется несколькими особенностями продукта:

- отсутствие каких-либо дополнительных требований, кроме открытия счета;

- бесплатное обслуживание при выполнении несложных условий, перечень которых зависит от выбранного тарифа;

- возможность подачи онлайн-заявки на получение карты;

- выполнение операций по пополнению пластика, совершению оплаты или обналичиванию средств в круглосуточном режиме;

- удобная функция контроля над проводимыми операциями с помощью интернет- или мобильного банка;

- получение кэшбэка до 5% при осуществлении платежей с карты для целей бизнеса.

Привилегии для держателей корпоративных карт

Основные достоинства, характерные для бизнес-карты Альфа-Банка для ООО и ИП, перечислены выше. Однако, приведенным списком перечень преимуществ пластика не ограничивается.

Важным бонусом для владельцев карточки становится возможность участия в различных рекламных акциях и программах лояльности, проводимых банком для корпоративных клиентов.

Например, в конце 2019-начале 2020 года бизнесменам предоставляется возможность бесплатно оформить карту Альфа-Бизнес с повышенным cashback. Для этого достаточно иметь счет в банке и выбрать один из нескольких тарифов, участвующих в акции.

Карты для бизнеса от Альфа-Банка

В настоящее время Альфа-Банк выпускает единственный вид карты для корпоративных клиентов – Альфа-Бизнес. Важно понимать, что условия обслуживания пластика зависят не от типа карточки, а от выбранного тарифного плана.

Например, большой популярностью для представителей малого бизнеса пользуется тариф «Просто 1%». Его подключение позволяет за сравнительно небольшую плату в размере 1% с оборота пользоваться полным спектром услуг расчетно-кассового обслуживания Альфа-Банка. В стоимость тарифа входит изготовление и обслуживание карты Альфа-Бизнес.

Как подать заявку на бизнес карту Альфа-Банка?

Самый простой способ подачи заявки на карточку Альфа-Бизнес предлагает сайт финансового учреждения. Для этого достаточно перейти по ссылке, размещенной на странице с описанием продукта.

Альтернативный вариант – обратиться в отделение банка, в котором у клиента открыт расчетный счет. Далее необходимо следовать инструкциям, полученным от сотрудника финансовой организации.

Как получить карту?

Для получения карточки Альфа-Бизнес клиенту банка достаточно выполнить три простых действия:

- Оформить онлайн-заявку непосредственно на сайте финансового учреждения.

- Заполнить анкету клиента банка и заявление на подключение пластика.

- Получить карточку в отделении банковской организации, подписав необходимые для этого документы.

Плюсы и минусы

Главное достоинство бизнес-карты от Альфа-Банка – возможность получения без каких-либо дополнительных требований, то есть сразу после открытия расчетного счета. Фактически, карточный продукт входит в пакет услуг по расчетно-кассовому обслуживанию ООО и ИП, не требуя в большинстве случаев дополнительной платы.

При этом он представляет собой удобный финансовый инструмент для совершения платежей с несколькими серьезными бонусами. Самые существенные из них – это получение кэшбэка и возможность круглосуточного осуществления операций. Дополнительная и очень полезная функция – возможность установления лимитов для различных платежей и обналичивание средств.

Единственным недостатком карточки Альфа-Бизнес можно назвать необходимость дополнительной платы за обслуживание. Она предусмотрена для некоторых тарифов, начиная со 2-го года использования.

Перевод платежей, оплата услуг, пополнение средств, совершение финансовых операций за пределами страны — далеко не полный спектр возможностей в направлении бизнес-карта Альфа-Банк. Компания предоставляет потребителям различные пакеты. Существуют золотые и пластиковые карточки. Отличаются разновидностями дополнительных опций, по скидкам, бесплатному переоформлению, в случае потери.

Особенности выбора бизнес-карты для ИП Альфа-Банк

Как правило, предпочтения отдаются в зависимости от потребностей клиента. Крупные предприятия выбирают корпоративный вид для упрощения учета и движения средств внутри организации. Бизнес-карта для юридических лиц в Альфа-Банке имеет разные типы с пакетом возможностей и ценовым диапазоном:

- Альфа-бизнес — 5% кэшбэк за бизнес-услуги; 1% за прочие приобретения.

- Альфа-Cash Лайф — бесконтактная форма оплаты.

- Альфа-Cash In — для пополнения суммы от продаж.

- Альфа-Cash Персона — не лимитированное использование.

- Виртуальный эксклюзивный продукт, используется в любой точке мира. Может применяться бизнес-карта для ИП, как пользоваться Альфа-Банк предложением представлено на официальном сайте.

- Альфа-Cash Ультра FIFA для чемпионата мира.

- Альфа-Cash Ультра для действующих потребителей.

- Виды международных корпоративных карточек.

Воспользоваться услугами платежного пластика возможно после: подачи заявки, обсуждения критериев и требований с консультантом, предоставления документов, без территориальной привязки к отделению, заключения договора для корпоративных вариантов.

Дополнительные сведения по оформлению и условиям

За короткий срок оформляется любая бизнес-карта для ИП, тарифы от Альфа-Банка за обслуживание предоставляются отдельным списком:

- тариф 1% для малой предпринимательской деятельности, сервисная поддержка 0 рублей;

- предложение «Удачный выбор» для частых платежей, ежемесячная оплата 1690 рублей;

- ВЭД+ для работы с выручкой, 3690 рублей в месяц;

- Услуга «Все, что надо» по взаимодействию с иностранными партнерами, 9900 рублей.

Бизнес-карта, возможности Альфа-Банка, партнерское взаимодействие рассматривается предприятиями и юридическими представителями в индивидуальном порядке.

Дополнительные данные

С помощью независимого финансового ресурса Банки.ру доступно получение информации по предложениям бизнес-карт, тарифы Альфа-Банка просматриваются при переходе на официальный сайт банковской организации. Также при выборе интересующей бизнес-карты по условиям Альфа Банка, система сайта переведет на страничку с данными: технологические особенности, бонусы, виды снятия наличных, лимиты по операциям, дата выпуска и актуализации, сведения для ознакомления. Возможна подача заявки в онлайн-режиме.

Стоимость обслуживания в месяц

Бесплатно

1% от поступлений до 750 000 Р в месяц,

2% — до 2 млн Р,

3% — свыше 2 млн Р

690 Р

1 690 Р

3 690 Р

6 690 Р

Для начинающего

или сезонного бизнеса

Для обслуживания

без лишних условий

Для постоянного бизнеса

с небольшими оборотами

Для активно

развивающегося бизнеса

Для частых расчётов

с контрагентами

Для максимального

комфорта

Переводы юрлицам и ИП в интернет-банке

3 бесплатно, далее 99 Р перевод

Бесплатно

10 бесплатно, далее 79 Р перевод

25 бесплатно, далее 59 Р перевод

50 бесплатно, далее 39 Р перевод

200 бесплатно, далее 19 Р перевод

2% + 99 Р внутренние,

2,3% + 99 Р внешние

Бесплатно до 1 млн Р, далее

2,5% + 99 Р внутренние,

2,8% + 99 Р внешние

1,7% + 79 Р внутренние,

2,3% + 79 Р внешние

Бесплатно до 100 000 Р, далее

1,5% + 59 Р внутренние,

1,8% + 59 Р внешние

Бесплатно до 200 000 Р, далее

1,3% + 39 Р внутренние,

1,6% + 39 Р внешние

Бесплатно до 400 000 Р, далее

1% + 19 Р внутренние,

1,3% + 19 Р внешние

Переводы со счёта ИП на личный счёт

Лаконичный дизайн и 5% кэшбека на покупки для своей компании.

В сентябре 2019 года Альфа-банк запустил новую карту для бизнеса — «Альфа-Бизнес». Клиент банка сможет выпустить её на три года, привязать к уже существующему рублёвому расчётному счёту или открыть новый, если его не было. Карту обслуживают платёжные системы Visa и Mastercard.

Отличия карты — бесплатные выпуск и обслуживание на 6-12 месяцев, большой кэшбек и лаконичный дизайн.

Без рисунков и лишнего текста

У карты непривычно минималистичная лицевая сторона: на ней нет ничего, кроме чипа, логотипов банка и платёжной системы, разделенных голографической линией. Вся платёжная информация — имя владельца, номер карты, срок действия и код безопасности — вынесена на оборотную сторону.

Награждает за покупки

Карта помогает экономить на самых распространённых в бизнесе тратах: авиабилеты, топливо для служебного транспорта, канцелярия, офисная мебель, оборудование, ПО, услуги юристов, бухгалтеров, секретарей, уборка и охрана офисов.

С транзакций по этим категориям владельцу карты вернётся 5%. За оплату картой прочих бизнес-расходов банк тоже начисляет кэшбек, но меньше — 1%. Чтобы начать накапливать кэшбек, нужно оплатить картой товары и услуги на сумму от 30 тысяч рублей в месяц.

Будет честным рассказать про ограничения:

- Вознаграждение не начислят за операции снятия или внесения наличных, денежные переводы, брокерские операции, оплату рекламных и телекоммуникационных услуг, налоговые и коммунальные платежи и штрафы, оплату лотерейных билетов.

- В месяц клиент может вернуть до 15 тысяч рублей. Но при этом по категориям с кэшбеком 5% вознаграждение максимально может составить 5 тысяч в месяц. По категориям с 1% кэшбеком ограничений нет.

- По карте «Альфа-Бизнес» комфортные лимиты на работу с наличными: в день можно снять до 200 тысяч рублей, а в месяц — до 3 миллионов рублей. Этот лимит банк может увеличить до 5 миллионов, но в одностороннем порядке.

Клиент может подключить кэшбек самостоятельно — это делается парой кликов в мобильном или интернет-банке. Вознаграждение поступает на счёт клиента ежемесячно, в течение 15 календарных дней после отчётного месяца. И, что важно, размер кэшбека понятен сразу, потому что он начисляется и выплачивается в рублях, а не в баллах, бонусах или милях.

Работает где угодно

Поскольку собственники и менеджеры компаний часто путешествуют, «Альфа-Бизнес» тоже не имеет границ — ей можно пользоваться по всему миру без ограничений и не уведомляя банк о своей поездке.

Привязана к расчётному счёту и выпускается за пару минут

Первую карту «Альфа-Бизнес» можно выпустить бесплатно — достаточно заказать её по стандартной процедуре в отделении или в рамках экспресс-выдачи получить неименную карту, которая по функциональности не отличается от именной, но выдается за считанные минуты.

Можно обойтись и без посещения отделения — карту и документы на открытие счета доставят в удобное время выездные менеджеры банка. Для этого достаточно оставить заявку на сайте.

А если предприниматель уже является клиентом Альфа-банка, он может заказать карту в мобильном приложении или интернет-банке.

Карта выпускается в рамках пакетов услуг: «Лучший старт», «Удачный выбор», «ВЭД+», «Все, что надо», «Просто 1%». Открывая счет, клиент просто выбирает тариф, по которому он будет обслуживаться, плюс набор услуг, необходимых для его бизнеса. Количество карт не ограничено.

К примеру, «Просто 1%» подойдёт для компаний с небольшим оборотом или нового бизнеса с нерегулярной выручкой: обслуживание бесплатно, клиент платит только комиссию от зачислений на счет.

А пакет услуг «ВЭД+» удобен для тех, кто работает с импортом или экспортом — в этом пакете более низкие тарифы на конвертацию и операции по валютным счетам.

На первый взгляд выглядит неплохо, но всё же есть сомнения

Все карты для бизнеса очень дорогие, ваша наверняка тоже

В зависимости от пакета услуг обслуживание карты бесплатно первые 6-12 месяцев, а на пакете услуг «Просто 1%» и вовсе на всём сроке действия.

Наверняка есть скрытые условия, которые испортят мне жизнь

Подводных камней нет, всё по-честному. Более детально ознакомиться с условиями можно по этой ссылке.

Кэшбек это хорошо, но подойдет ли эта карта для решения повседневных задач бизнеса

«Альфа-Бизнес» — это самая функциональная бизнес-карта банка. Она позволяет расплачиваться в любых торговых точках в интернете и реальном мире, управлять финансами компании, использовать банкоматы, подключить интернет-банк и мобильное приложение для удобства.

Можно выпустить несколько дополнительных карт для сотрудников компании, настроить лимиты, чтобы не потратить лишнего, отслеживать все траты в приложении. Плюс 15 тысяч кэшбека каждый месяц.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Комиссия банка за снятие наличных со счета отражается в тарифах на кассовое обслуживание. Также крайне важно смотреть на лимиты, банки устанавливают ежедневные и месячные ограничения. Инструкция по снятию денег и комиссии крупных банков — на Бробанк.ру.

-

ФЗ-115

-

Особенности обналичивания

-

Снятие через бизнес-карту

-

Снятие через кассу

-

Сколько стоит обналичить деньги в российских банках

-

Сбербанк

-

Альфа-Банк

-

ВТБ

-

Точка

ФЗ-115

В России действует крайне важный для банков и представителей бизнеса Федеральный Закон 115 О противодействии отмывания доходов, полученных преступным путем. И банки согласно его нормам тщательно следят за операциями, которые проводят фирмы по своим счетам. Под особый контроль попадает обналичивание.

Если банк заподозрит фирму или ИП в проведении нелегальных операций, он заблокирует счет. Разблокировка будет возможна только при документальном доказательстве законности проведенной операции. И чаще всего под особый контроль попадают именно операции снятии наличных.

Рекомендации ИП и ООО, которые планируют снимать деньги с расчетного счета:

- если за одну операции происходит снятие больше трети денег остатка по счету, банк может присвоить операции статус подозрительной;

- обязательно сохраняйте все чеки и документы, которые подтвердят честность снятия;

- помните, что в случае наличных расчетов с любыми контрагентами есть законное ограничение — в рамках одного договора наличными можно передать не больше 100 000 рублей;

- переводы физическим лицам вне зарплатного проекта тоже могут вызвать подозрения, особенно если они регулярные или крупные.

Банки и закон — за безналичные операции, которые делают деятельность ИП или ООО более прозрачной. Поэтому устанавливаются комиссии за обналичивание денежных средств и ограничения по лимитам таких операций.

Особенности обналичивания

Помните, что снятие наличных может заинтересовать налоговые органы, поэтому у этой операции должны быть четкие цели, например, вывод ИП собственной прибыли, снятие денег на выплату зарплаты, расчет с поставщиком или иным контрагентом (наличными — не более 100 000 рублей). То есть у вас должны быть документальные подтверждения цели обналичивания.

Важные моменты:

- процент за обналичивание денег с расчетного счета ИП или ООО берется практически всегда, в каждом банке он разный. Крайне редко такие транзакции проводятся бесплатно;

- всегда есть суточные и месячные ограничения по объему операций;

- чем выше класс тарифа на РКО, тем лучше условия снятия денег: ниже комиссия, больше лимиты;

- плата за снятие может зависеть от объема операции.

Если вы хотите снимать деньги для выплату регулярной зарплаты, банки рекомендуют подключение зарплатных проектов — это и дешевле, и вопросов не будет, так как выплата ЗП будет проводиться безналично.

Снятие через бизнес-карту

Практически все российские банки, обслуживающие бизнес, предлагают своим клиентам по РКО бизнес-карты. Это платежные средства, которые привязаны к расчетному счету. С их помощью предприниматель или иные уполномоченные сотрудники могут снимать деньги через банкоматы, класть их на счет.

То есть бизнес-карта упрощает доступ к счету. Для выполнения операций снятия и пополнения бизнесмену не нужно идти в офис банка, все проводится через банкомат.

Многие банки позволяют снимать деньги с бизнес-карт не только через свои устройства, но и через сторонние, партнерские. Перечень доступных банкоматов уточняйте в банке.

Процент банка за обналичивание картой будет меньше, чем если бы снятие проводилось через кассу (могут быть исключения, все зависит от банка). Но зато есть лимиты, причем очень существенные, например, можно снимать не более 100 000 в сутки и до 1 000 000 суммарно за месяц. У каждого банка свои тарифы.

Снятие через кассу

Если нет бизнес-карты или нужно снять больше установленного лимита обналичивания по карте, тогда предпринимателю нужно обратиться в кассу обслуживающего банка.

Так как задействован кассир, процент за обналичку ИП или ООО будет больше. Обычно это какой-то процент и установленная минимальная сумма, например 5%, но минимум 500 рублей. Размер комиссионных также может зависеть от суммы операции.

Снимая крупную сумму, будьте готовы ко вниманию налоговых органов и службы безопасности банка.

Сколько стоит обналичить деньги в российских банках

Для примера рассмотрим условия обналичивания в банках, которые чаще других выбираются предпринимателями для ведения расчетных счетов. Но обратите внимание, что речь идет о тарифах на момент написания материала. В момент заключения вами договора на РКО банк может озвучивать другие цифры.

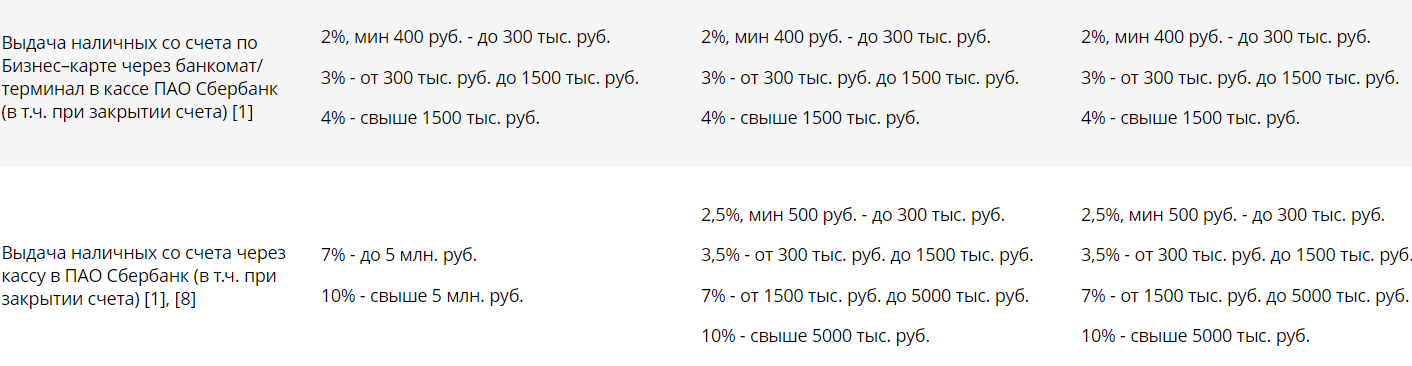

Сбербанк

Большинство предпринимателей и компаний выбирают для РКО именно Сбер, поэтому его тарифы рассмотрим в первую очередь.

- если использовать бизнес-карту, тогда комиссия составит от 2%, минимум 400 рублей. Максимальные 4% берутся при снятии от 1,5 млн;

- если снятие проводится через кассу Сбербанка, комиссия будет зависеть от тарифа и суммы операции.

Подробные комиссии Сбербанка за снятие наличных по тарифам Легкий старт, Набирая обороты и Полным ходом соответственно:

Альфа-Банк

Как заявляет сам банк, каждый пятый предприниматель открывает расчетный счет здесь. И действительно, условия для бизнеса в Альфа-Банке весьма неплохие.

Альфа — один из немногих банков, позволяющих снимать деньги со счета ИП или ООО без комиссии. Это актуально для клиентов, которые обслуживаются на тарифе под названием “1%”.

Таблица комиссии за снятие по другим пакетам услуг на РКО Альфа-Банка:

| Тариф | Снятие через бизнес-карту за месяц | Снятие в кассе за месяц |

| Ноль для старта | 2,5% до 500 000 10% более 500 000 |

4% до 500 000 11% более 500 000 |

| Легкий Старт | 1,75% до 150 тыс 2,25% до 500 тыс 3,5% до 2 млн 10% выше 2 млн |

2,75% до 150 тыс 3,25% до 500 тыс 4,5% до 2 млн 11% выше 2 млн |

| Удачный выбор | 1,5%, мин 199 руб до 150 тыс 2% — до 650 тыс 3,25% — до 3 млн 10% от 3 млн |

2,5%, мин 199 руб до 150 тыс 3% — до 650 тыс 4,25% — до 3 млн 11% от 3 млн |

| Все, что надо | бесплатно до 300 тыс 1,75% до 1 млн 2,75% до 5 млн 10% от 5 млн |

бесплатно до 300 тыс 2,75% до 1 млн 3,75% до 5 млн 10% от 5 млн |

ВТБ

Банк ВТБ разработал 4 тарифа на обслуживание в рамках РКО, и по каждому установлена своя комиссия. Рассмотрим, какой процент снимается при обналичивании денег будет браться с клиента в зависимости от пакета услуг:

- На старте — от 2,5% от суммы;

- Самое важное — от 1,5%;

- Все включено — от 1,5%;

- Большие обороты — без комиссии до 300 000 руб/мес, после — 1,5% от суммы.

Точные размеры комиссионных смотрите в своих тарифах на обслуживание. Они зависят от метода обналичивания и суммы,

Точка

Уникальный онлайн-банк для бизнеса, который вообще не имеет офисов обслуживания. Снятие наличных ведется через бизнес-карту. Причем обналичивание проводится в любых банкоматах банка на идентичных тарифах.

Какой процент берет банк за обналичивание в зависимости от тарифа:

- Ноль. 350 рублей за каждые снятые 10 000 рублей;

- Начало. До 50 000 руб/мес бесплатно, после — 1500 за каждые 50 000;

- Развитие. До 300 000 руб/мес бесплатно, после — 2500 за каждые 100 000;

- Корпоративный. До 5 000 000 в месяц бесплатно, выше — по индивидуальным тарифам.

Как видно, комиссия за снятие наличных с расчетного счета в каждом банке своя. Но прослеживается четкая тенденция того, что тем ниже класс тарифа, тем хуже условия обналичивания. Но и стоимость обслуживания таких пакетов невысокая.

Частые вопросы

В какой момент берется комиссия за обналичивание денег?

Если по тарифам операция облагается комиссионными, они спишутся сразу в момент проведения операции. Например, вы снимаете 100 000, со счета спишут 102 000 с учетом комиссии.

Можно ли снять деньги с расчетного счета ИП без комиссии?

Операция будет бесплатной только в том случае, если это предполагает тариф на обслуживание вашего расчетного счета.

Есть ли разница в комиссии за снятие у ИП и ООО?

Нет, банки создают универсальные тарифы на РКО, которые актуальны и для ИП, и для ООО. Крайне редко комиссия за обналичивание устанавливается для них разной.

Какие есть ограничения по лимитам снятия?

Это вам нужно уточнять в обслуживающем банке, все индивидуально.

Как лучше снимать деньги, через кассу или через банкомат?

Если нужна большая сумма, лучше и безопаснее снять ее через кассу (предварительно позвоните в банк и закажите сумму). Но комиссия может оказаться выше. Если снятие стандартное, проще воспользоваться бизнес-картой и банкоматом.

Комментарии: 0

Зачем нужна корпоративная карта

для возможностей

28 Февраля 20190 минут на прочтение

Корпокарта — инструмент, с помощью которого можно оптом закрыть вопросы, связанные с оплатой расходов на основную и хозяйственную деятельность. Если подробно, то с помощью корпокарты можно оплатить:

Расходы, связанные с основной деятельностью:

-

расчеты с поставщиками товара;

-

командировочные и представительские расходы;

-

расчеты с контрагентами за оказанные ими услуги, имеющие отношение непосредственно к основной деятельности;

-

таможенные платежи.

Накладные и хозрасходы:

-

покупка канцелярских принадлежностей, программного обеспечения, обучающих материалов, офисного оборудования;

-

оплата услуг курьерской, почтовой и других служб;

-

расходы, связанные с хоздеятельностью (вода, чай, конфеты, моющие средства).

Важный момент: обязательно нужно сохранять чеки, накладные, акты об оказанных услугах; скриншоты, подтверждающие бронирование отелей, покупку билетов; сертификаты, подтверждающие участие в тренингах, семинарах, конференциях. В противном случае такие расходы нельзя будет принять к налоговому учету.

Корпоративная карта выгодна:

-

для руководителя: экономит время, повышает безопасность расчетов и расширяет их возможности, упрощает процедуры расчетов в иностранной валюте, предоставляет круглосуточный доступ к валюте.

-

для бухгалтерии: облегчает контроль над расходованием подотчетных денежных средств, не нужно покупать валюту для заграничных командировок, в случае непредвиденных ситуаций деньги оперативно перечисляются командированному сотруднику, исключается возврат неизрасходованных сумм, объем документов уменьшается.

-

для сотрудника: не нужно тратить собственные средства, деньги на карте доступны в любой точке мира и в любое время, обслуживание — в любом отделении банка, можно расплачиваться в интернете, снимать деньги с карты в любой валюте и в любой стране, конвертация по картсчету — по более выгодному курсу, чем в стране пребывания.