Александр Ваганов решил взять потребкредит в банке «Уралсиб». Обычная ставка – 17,9%. Но клиенту рассказали, как ее можно понизить: если одновременно застраховать свою жизнь и здоровье, процент по займу снижается до 11,9% годовых. На эти условия Ваганов согласился и вместе с кредитным заключил договор страхования в СК «Уралсиб Страхование».

Документы клиент подписал 18 апреля, получил кредит в размере 237 300 руб. на три года, а спустя неделю решил «перестраховаться» в ПАО «Росгосстрах» и досрочно расторгнуть первый договор. Банк посчитал, что клиент нарушил условия соглашения, и повысил процент по его займу до обычных 17,9%.

Ваганов решил, что банк не мог в одностороннем порядке изменять условия кредита, и обратился в суд. «Уралсиб» настаивал, что клиент сам выбрал такие условия договора. Согласно условиям банка, страховку и кредит нужно оформлять в один день. Второй договор страхования Ваганов заключил спустя неделю. Ответчик настаивал, что объем рисков по нему меньше, чем нужно. Банк не согласился и со сроком соглашения: Ваганов заключил с «Росгосстрахом» соглашение на год, хотя кредит взял на три года. А на сайте «Уралсиба» сказано, что страховка обязательно должна быть на весь срок кредита.

Первая инстанция с ответчиком согласилась и отказала Ваганову (дело № 2-7801/2019). Такого же мнения были апелляция и кассация. Тогда Ваганов пожаловался в Верховный суд. Он утверждал, что фактически страхование жизни не прерывалось, ведь только с договором «Росгосстраха» на руках он отказался от соглашения с компанией «Уралсиб Страхование».

Кредит и страховка одновременно

Рассмотрение дела коллегия по гражданским делам ВС начала 24 ноября 2020 года. Тогда на заседание истец не пришел, явилась только представитель банка. Тройка судей решала, исполнимо ли требование «Уралсиба» о том, что оба договора надо заключить в тот же день. Как убеждала представитель банка, клиент вовсе не ограничен в выборе страховой компании. Судьи ВС засомневались, что заемщику выдадут кредит без страховки или, наоборот, оформят полис в посторонней компании еще без оформленного займа. Ответить представитель ответчика не смогла, как и дать пояснения по другим возникающим вопросам, поэтому слушание дела перенесли.

Истец не пришел и на заседание ВС, которое прошло 8 декабря, а интересы «Уралсиба» представляли Лусине Матевосян и Никита Каленков. Матевосян начала с вопроса, который тройка судей задавала на прошлом заседании: нужно ли учитывать Постановление Правительства РФ от 30 апреля 2009 года № 386, которое указывает, что условия кредитного договора могут не предусматривать страховку на весь период займа. «Норма регулирует отношения банка и страховых организаций, а не сделки между банком и физлицами», – сказала Матевосян. По словам представителя, кредитная организация правомерно повысила заемщику процент по кредиту, когда он сменил страховую компанию.

Судья ВС Вячеслав Горшков зачитал вслух п. 11 ст. 7 закона о потребительском кредите. Он устанавливает правило, что клиент должен предоставить договор страхования банку в течение 30 дней. И если это не произойдет, то банк может повысить процент по кредиту.

– У вас в договоре указано одновременно, а вот законодатель говорит, что в течение 30 дней, – обратился Горшков к представителю банка.

– Он нас не обязывает. Здесь нет обязывающей нормы. Здесь условиями договора предусмотрено одновременное [заключение договоров]. Истец подписывал эти условия и был ознакомлен с ними. При подписании договоров ему давали на выбор страховые компании, в том числе и «Уралсиб Страхование», – ответила Матевосян.

– «Уралсиб Страхование» – это случайность? – поинтересовался председательствующий в процессе Сергей Асташов.

– При заполнении анкеты он выбрал эту страховую, галочкой было отмечено.

– Вы статистику отслеживаете, сколько клиентов застраховано в фирме «Уралсиб Страхование» и сколько в других?

Матевосян ответила, что такой статистики нет. После этого судьи поинтересовались ситуациями, когда страхования компания меняется не по желанию клиента. Например, компания обанкротилась. В исключительном случае, по мнению представителя банка, вопрос будут решать в индивидуальном порядке, что же касается Ваганова, то он сам решил изменить компанию, «хотя у него был выбор и до этого».

– Перемена страховщика на что влияет? – уточнил судья ВС Александр Киселев.

– Это новый договор, который должен быть согласован. Устраивают условия, не устраивают условия. В этом случае не все условия были соблюдены, – сказала Матевосян.

Киселев поинтересовался, где указаны параметры договора страхования. Матевосян ответила, что «в памятках и на сайте банка».

– Во-первых, сразу возникает вопрос, а его с этими условиями кто-то знакомил или нет? Если знакомил, то это банк должен доказать. Во-вторых, это все-таки что: часть договора, акцепт, оферта? То, что в кредитном договоре указано, это клиент должен выполнять. С этим никто не спорит. А то, что в памятке изложено, он должен выполнять? – спросил Киселев.

– Мы считаем, что должен, – ответила Матевосян.

После этого тройка судей удалилась в совещательную комнату и меньше чем через 15 минут огласила решение: акты трех инстанций, которые отказали истцу, отменить, дело направить «на новый круг».

Навязанная страховка

Александр Соловьев, адвокат КА

Федеральный рейтинг.

группа

Разрешение споров в судах общей юрисдикции

группа

Уголовное право

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

группа

Банкротство (споры high market)

6место

По количеству юристов

9место

По выручке

21место

По выручке на юриста

Профайл компании

, считает формальностью условие банка об одновременном заключении кредитного договора и договора страхования. По мнению эксперта, это никак не связано с рисками кредитора по договору. «Страхование никуда не исчезает в случае смены страховой организации, риски для банка остаются прежними», – отметил Соловьев.

Это дискриминационное условие, искусственный барьер, чтобы клиент мог выбрать только ту страховую, которая связана с банком.

Александр Соловьев, адвокат КА

Федеральный рейтинг.

группа

Разрешение споров в судах общей юрисдикции

группа

Уголовное право

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

группа

Банкротство (споры high market)

6место

По количеству юристов

9место

По выручке

21место

По выручке на юриста

Профайл компании

По словам Ольги Рогачевой, адвоката АК

Федеральный рейтинг.

группа

Банкротство (споры mid market)

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Разрешение споров в судах общей юрисдикции

группа

Уголовное право

, практика складывается не в пользу потребителей. В пример она приводит дела № 88-8272/2020, №88-5181/2020, по которым Седьмой кассационный суд общей юрисдикции отказал клиентам банков по аналогичным требованиями.

Негативную практику Рогачева связывает с тем, что возможность расторгнуть первоначальный договор страхования и заключить другой в законодательстве не урегулирована, она может быть предусмотрена исключительно договором с банком. Соловьев заключает, что позиция ВС будет важна для практики и может повлиять на рассмотрение всех споров, в которых банк старается ограничить возможность выбора или смены страховой организации при оформлении кредита.

- Верховный суд РФ

В апреле 2019 года мужчина из Башкортостана взял в кредит 273 000 Р. Процентная ставка по договору была 11,9% годовых, но только если заемщик застрахует жизнь и здоровье. Без страховки ставка увеличивалась до 17,9%.

Одновременно с оформлением кредита мужчина купил в банке страховку от несчастных случаев и болезней за 29 000 Р на три года. А через неделю оформил практически такую же страховку в другой компании всего за 4500 Р в год и принес новый полис в банк. От первой страховки мужчина отказался.

Банк посчитал, что заемщик нарушил условие кредитного договора о страховании, увеличил ставку и стал начислять на 1000 Р процентов в месяц больше. Мужчина с этим не согласился и обратился в суд.

Аргументы сторон

Заемщик. Я взял в банке 237 300 Р на 37 месяцев на личные нужды. По условиям договора процентная ставка была 11,9%, если я застрахую свои жизнь и здоровье. Сотрудник банка предложил оформить страховку одновременно с кредитом. Я согласился и оплатил полис от несчастных случаев и болезней.

Спустя несколько дней я нашел страховку дешевле. Решил купить новый полис, а от старого отказаться: по закону так можно. Я сообщил страховой компании, что хочу расторгнуть договор страхования и получить обратно 29 000 Р, а потом направил в банк копию нового полиса.

Несмотря на то, что мои жизнь и здоровье застрахованы в пользу банка на ту же сумму, банк повысил процентную ставку до 17,9% годовых. Считаю, что это незаконно: я выполнил все условия кредитного договора, чтобы сохранить пониженную ставку.

Прошу признать действия банка незаконными, пересчитать ежемесячный платеж по прежней ставке, взыскать 2100 Р, которые я заплатил в качестве повышенных процентов, а также 10 000 Р компенсации морального вреда, 20 000 Р расходов на юридические услуги и потребительский штраф — 50% от взысканной судом суммы.

Банк. Мы все сделали в соответствии с кредитным договором. Пониженная ставка действует, только если одновременно заключить договор добровольного страхования жизни и здоровья. Главное здесь — одновременно.

Заемщик выбрал пониженную ставку, застраховал жизнь и здоровье, получил дистанционный доступ к медицинской помощи через аудио- и видеосвязь.

Банк выдает кредиты даже тем, кто не хочет страховаться. Но льготную процентную ставку одобряет, только убедившись, что есть договор страхования жизни и здоровья. Условия страховки должны соответствовать требованиям банка.

Заемщик расторг договор страхования, поэтому банк повысил ставку. А полис от другой страховой компании не подходит: истец получил его через неделю после того, как подписал кредитный договор, и только на 12 месяцев. То есть он нарушил условие о том, что договор страхования должен быть заключен одновременно с кредитным. Просим отказать заемщику в требованиях.

Что сказали суды

Похоже, банк прав. Люди и организации могут свободно выбирать условия договоров, которые заключают. Если договор подписан, эти условия становятся обязательными для сторон.

В кредитном договоре есть пункт о том, что процентная ставка зависит от наличия у заемщика полиса страхования жизни и здоровья. Это условие предусмотрено не просто так: полис гарантирует, что кредит будет выплачен, даже если заемщик заболеет или умрет.

Также по договору страховку необходимо оформить одновременно с кредитом. Если же заемщик откажется от полиса или расторгнет уже заключенный договор страхования, банк вправе повысить процентную ставку.

Заемщик принес страховой полис, который купил спустя неделю после оформления кредита, и отказался от договора страхования, который заключил в банке. Ответчик справедливо посчитал это нарушением кредитного договора и пересчитал платежи по повышенной процентной ставке.

В иске отказываем.

Мужчина обжаловал решение в апелляционной, а затем и в кассационной инстанции.

Согласны с коллегами из районного суда. Нарушений прав потребителя нет: чем выше риск банка, тем выше ставка по кредиту.

Страховка посторонней компании не подходит, потому что заемщик оформил ее позже, чем кредитный договор, и только на год, а не на 37 месяцев. Кроме того, в ней нет телемедицины, которая была в первом полисе.

Согласны с коллегами из нижестоящих судов. Все судебные акты законны.

Мужчина не смирился с поражением и снова обжаловал решение. Так спустя полтора года дело дошло до Верховного суда. Все это время на остаток по кредиту начислялись повышенные проценты.

Суды недостаточно хорошо изучили обстоятельства дела.

Истец ссылается на то, что исполнил условие кредитного договора: застраховал жизнь и здоровье в другой страховой компании через неделю после оформления кредита. Поэтому может рассчитывать на пониженную процентную ставку.

Однако суды не выяснили, разрешает ли кредитный договор изменить страховую компанию, законно ли это условие, не ограничивает ли оно свободу договора.

Ответчик утверждает, что договор страхования необходимо оформить одномоментно с кредитным. Что подразумевается под одномоментностью, суды не установили. По закону банк вправе применить к заемщику санкции, если тот не застрахуется, — но только спустя 30 дней с момента заключения кредитного договора. В качестве санкций банк может потребовать досрочно вернуть кредит.

Еще суды не проверили, мог ли истец выбрать другую страховую компанию, знал ли он о требованиях банка к страховым. А также насколько условие о том, что заемщик может обратиться в медицинскую организацию дистанционно, защищает банк от невозврата кредита.

Судьи обязаны исследовать все фактические обстоятельства дела. А в этом случае спор разрешили формально.

Отменяем все судебные акты. Рассматривайте дело заново.

Дело вернулось в городской суд.

Мы изучили документы внимательнее. В кредитном договоре нет ограничений на страхование в других компаниях — заемщик может выбрать любую. Требований к страховым также нет.

На сайте банка указаны три страховые компании, в которых можно получить полис при содействии банка. Но списка этих компаний нет в приложении к кредитному договору, и банк не может подтвердить, что ознакомил заемщика с таким списком.

Даже если бы банк в договоре обязал заемщика страховаться только в конкретных компаниях, это условие было бы незаконным. А ответчик не принял полис другой страховой и повысил ставку по кредиту, чем обязал истца застраховаться в определенной страховой компании.

Условие кредитного договора о повышении процентной ставки может действовать, только если соблюдаются требования закона о потребительском кредите — когда заемщик в течение 30 дней не предоставляет полис страхования жизни и здоровья. Закон о защите прав потребителей запрещает заставлять физлиц приобретать одни услуги, чтобы получить другие.

То, что истец купил страховку в другой компании, не нарушает кредитный договор и не влияет на риски банка.

Банк должен снизить процентную ставку на оставшиеся 14 месяцев и выплатить истцу 12 730 Р переплаты за проценты, 500 Р компенсации морального вреда, 6615 Р потребительского штрафа и 13 000 Р расходов на юридические услуги. Всего банк должен заемщику 32 845 Р.

Что в итоге

Спустя почти два года судов мужчине удалось отстоять свое право застраховаться по выгодной цене и без повышения процентной ставки.

Удивительно, но заемщик получил в суде исполнительные листы только через год после окончательного решения. Кажется, мужчине в этом споре было важнее восстановить справедливость, чем получить деньги.

Что нужно знать заемщикам о страховках

Если банк навязал невыгодные условия страхования, можно вернуть деньги за полис. Это правило действует только для добровольного страхования.

По закону отказаться от страховки можно в течение 14 дней без каких-либо санкций, но в договоре страхования может быть предусмотрен и более длительный срок. Когда период охлаждения закончится, забрать деньги будет или сложнее, или невозможно вообще.

Если договор страхования уже начал действовать или наступил страховой случай, из стоимости страховки могут удержать часть премии пропорционально сроку.

Перед тем как оформлять новую страховку, прочитайте кредитный договор: там могут быть требования к страховым компаниям или ссылка на сайт, где их можно узнать.

Искать страховую компанию с более выгодными условиями можно 30 дней — в этот период банк не сможет повысить ставку по кредиту или потребовать вернуть деньги досрочно. Но я советую сделать это как можно быстрее: время и нервы, потраченные на суды, никто не вернет.

Содержание статьи

Показать

Скрыть

Смена страховой компании после ипотечной сделки — один из способов сократить расходы в период выплаты кредита. Разбираемся, всегда ли можно менять страховую и какие сложности сопровождают этот процесс.

Цена на полис страхования недвижимости, без которого не получится оформить кредит на покупку жилья, может достигать нескольких десятков тысяч рублей. По стандартным условиям договор ипотечного страхования заключается на один год или на весь срок кредитования, но всегда с ежегодным платежом.

При оформлении страховки для ипотеки в банке условия по полису могут быть не самыми выгодными. Поэтому у заемщиков есть право поменять страховую компанию на протяжении всего периода кредитования и выбрать полис дешевле. Однако если это произойдет, например, в середине оплаченного периода, то можно проиграть из-за пеней при возврате средств за неиспользованный период страхования. Отказываясь от полиса страхования недвижимости в середине оплаченного периода (для договоров, оформленных с 1 сентября 2020 года), можно вернуть не более 50% оплаченной суммы. По другим видам полисов (страхования жизни и здоровья и по титульному страхованию) сумма к возврату определяется пропорционально времени использования страховки.

Лучше всего менять страховую в день окончания оплаченного периода. Подготовку к смене договора стоит начать заранее, чтобы выбрать наилучшую альтернативу прежнему договору, уведомить свой банк и своего страховщика о решении поменять полис, а также предоставить необходимые документы новому страховщику и затем передать новый полис в свой ипотечный банк.

Калькулятор ипотечного страхования

Рассчитайте цену и оформите полис онлайн

Как выбрать нового страховщика

Первым делом нужно посмотреть, нет ли в договоре страхования пункта о начислении штрафов за преждевременное расторжение договора. Также стоит проверить список аккредитованных при банке-кредиторе страховых компаний. Полис от компании не из списка банк может не принять. Оспорить это решение можно, обратившись в ЦБ РФ, но это долгий и сложный процесс.

Цена — не единственный критерий, который стоит учитывать при выборе новой компании. Обязательно нужно поинтересоваться, каким образом в компании происходит урегулирование страховых случаев, есть ли возможность онлайн-покупки полиса, если это важно. Кроме того, у каждой компании свои требования к документам и тарифы.

«Для нашей компании список документов выглядит так: паспорта страхователя и застрахованных лиц, кредитный договор и график платежей по кредиту, правоустанавливающие документы на объект недвижимости, отчет об оценке. При необходимости страхования титула запрашиваются дополнительные документы в зависимости от вида предыдущей сделки», — прокомментировал сотрудник компании «Совкомбанк Страхование».

На Банки.ру можно оформить полис ипотечного страхования для сотрудничества с 28 банками и только в аккредитованных при банках страховых компаниях. Даже до оформления ипотеки в банке можно узнать стоимость полиса сразу в 9 компаниях, чтобы оформить полис выгодно. Все данные о страхователе и кредите вводятся онлайн, после оплаты новый полис сразу приходит на email и его можно отправлять в банк. «Цена страховки для ипотеки напрямую зависит от текущего долга перед банком, и ежегодно платеж пересчитывается в зависимости от остатка по кредиту: чем меньше остаток, тем дешевле страховка. В каждой компании устанавливаются свои тарифы. По страхованию недвижимости, как правило, стоимость полиса считается в процентах от суммы долга (0,09–0,25%). По страхованию жизни и здоровья стоимость страховки зависит не только от остатка по кредиту, но и от пола и возраста заемщика: чем взрослее страхователь, тем выше тариф. Ориентировочно страховка жизни и здоровья для ипотеки в зависимости от возраста может стоить 1,1–2,4% от суммы долга», — говорит product owner страховых продуктов Банки.ру Юлия Корнеева.

Основная причина, по которой ипотечные заемщики меняют страховую компанию — желание сэкономить на платежах. Разница даже в 2 тыс. рублей в год может вылиться в существенную сумму за 10 лет.

«Проверьте, чтобы наименования рисков совпадали с информацией из вашего предыдущего полиса, страховая сумма была равна текущему остатку ссудной задолженности, чтобы были застрахованы созаемщики, если они были в первоначальном покрытии», — объяснил директор департамента страхования имущества физлиц «АльфаСтрахование» Денис Титов.

Можно ли перейти к другому страховщику частично

По закону ипотечники обязаны страховать только заложенную недвижимость, однако банки часто настаивают на оформлении страховки жизни и здоровья, а при покупке жилья на вторичном рынке — на покрытии рисков признания сделки недействительной (титульное страхование).

Все эти риски можно застраховать по отдельности в разных компаниях. Также разные риски могут быть застрахованы в разных компаниях, когда клиент приобретает строящееся жилье, рассказали в «Совкомбанк Страховании». В таком случае при получении кредита необходимо застраховать только жизнь и здоровье, а после оформления права собственности на квартиру оформить еще договор страхования имущества.

Но чаще при оформлении кредита все-таки заключается комплексный договор страхования. Поэтому при желании сменить страховую оформить, например, новый договор страхования жизни в новой компании, а имущество и титул оставить в старой будет сложно.

«Тем не менее, если клиент очень хочет застраховать какой-то из рисков в другой компании, то он может подать заявление в действующую страховую компанию на исключение застрахованных рисков из договора. Отказать в исключении рисков из договора страховщик не имеет права. А с новой компанией уже можно заключить договор по этому риску и предоставить в банк пролонгацию ранее заключенного полиса с обновленным перечнем рисков плюс договор страхования в отношении одного из рисков с новой страховой компанией. Однако есть вероятность, что уже банк может не принять новые полисы, поэтому важно заранее подготовить аргументы для кредитора», — рассказала Банки.ру заместитель директора департамента ипотечного страхования «Абсолют Страхование» Лидия Ефимова.

Нужно ли расторгнуть прежний договор страхования

После покупки нового полиса и после того, как банк-кредитор его принял, старый договор страхования нужно расторгнуть, если он перестал быть актуальным. Иногда это происходит автоматически после неуплаты очередного платежа, а иногда договор продолжает действовать. Поэтому надо внимательно изучить истекающий договор или задать об этом вопрос своему менеджеру в страховой компании.

По словам Лидии Ефимовой, «если автоматическое расторжение по полису не предусмотрено, то клиенту потребуется написать заявление или в уведомительном порядке проинформировать страховую компанию о том, что полис он продлевать не будет».

Перерасчет стоимости страховки при частичном досрочном погашении

Страховой тариф зависит от нескольких факторов. В случае страхования недвижимости, жизни и здоровья заемщика на цену влияют: сумма долга, тип и состояние объекта недвижимости, возраст и пол страхователя. В случае досрочных погашений по кредиту клиент вправе при пролонгации договора сообщить своему страховщику об уменьшении остатка по долгу, а тот произведет перерасчет графика страховых взносов на последующие периоды (если заключен многолетний договор), пояснила заместитель директора департамента ипотечного страхования «Абсолют Страхование» Лидия Ефимова. По ее словам, если договор однолетний, то клиент ежегодно сообщает актуальный на дату пролонгации остаток по кредиту, а в нем уже учтены досрочные погашения за прошедший период. Важный момент: перерасчет графика страховых взносов клиент может делать ежегодно до начала очередного периода страхования.

Что касается случаев, когда заемщики решили спустя время вернуть деньги за свою страховку, которая несколько лет рассчитывалась без учета частичного досрочного погашения ипотеки, то в стандартных договорах такая возможность не предусмотрена. Тем не менее вернуть часть премии возможно, но для этого, скорее всего, придется обращаться в суд или же попробовать мирно договориться со своей страховой.

Согласно последним статистическим данным Центробанка, на долю банков приходится менее трети проданных страховок. При этом они получают львиную долю общей прибыли в этом сегменте рынка. Всё дело в размере комиссии — за нее и ломаются копья

Поделиться

Страхование заемщика при выдаче кредитов приносит банкам сверхприбыль. Если обратиться за этой услугой к сторонней, а не дружественной банку организации, это, как правило, выходит значительно дешевле. Поэтому убедить заемщика застраховать кредит пытаются любыми способами: выгодной процентной ставкой, угрозой невыдачи кредита. Правозащитник Василий Черепанов разобрался, каким образом при небольшой доле банков на рынке страхования их прибыль оказывается больше, чем у страховых компаний. Наши коллеги из NGS.RU приводят его умозаключения, основанные на реальной практике, в авторской колонке. Далее — от первого лица.

Всем привет! Это Василий Черепанов, а эта статья спасет ваши деньги.

Сразу отмечу, что, если вы попадетесь на уловку банка, о которой пойдет речь, вам никто не поможет. Суд, финансовый уполномоченный будут бессильны и скажут, что всё по закону. Но в статье я докажу, что, если знать, где тонкое место, эта схема становится выгодной не банку, а заемщику.

Итак, банки в очередной раз пытаются обогатиться за счет заемщиков — людей, которые и так испытывают финансовые трудности. На этот раз — с помощью уловок со страхованием жизни и здоровья при кредитовании.

Заемщик, приходя в банк, попадает в следующую ситуацию. Ему предлагают две процентные ставки: базовую и пониженную. Пониженная действует при условии заключения договора страхования. Заемщик не хочет страховаться, но он хочет пониженную процентную ставку, и поэтому страхуется. Важно понимать, что причина, а что — следствие.

Давайте посмотрим, как это выглядит в пакете документов одного из банков.

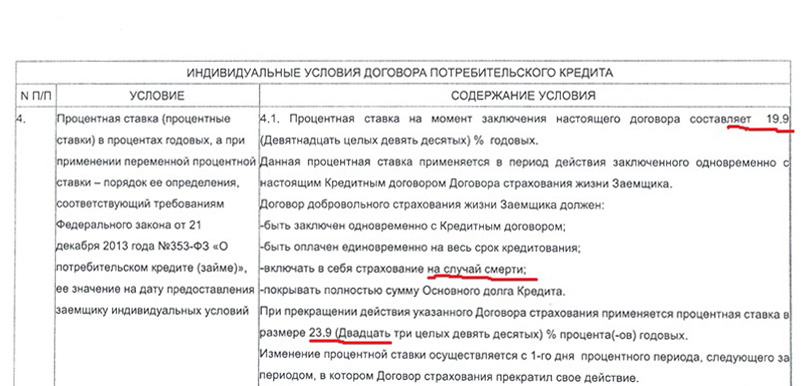

Процентная ставка всегда определяется разделом 4 анкеты-заявления. Банк предупреждает, что с прекращением договора страхования проценты по кредиту возрастут

Скриншот: Василий Черепанов

Поделиться

Мы видим, что банк предлагает ставку 19,9% при заключении договора страхования жизни и 23,9% — без указанной страховки. Теперь посмотрим, какие договоры страхования заключил заемщик.

Большинство потребителей и не догадываются, что не просто страхуются, а еще и перестраховываются. Банку такая невнимательность на руку

Скриншот: Василий Черепанов

Поделиться

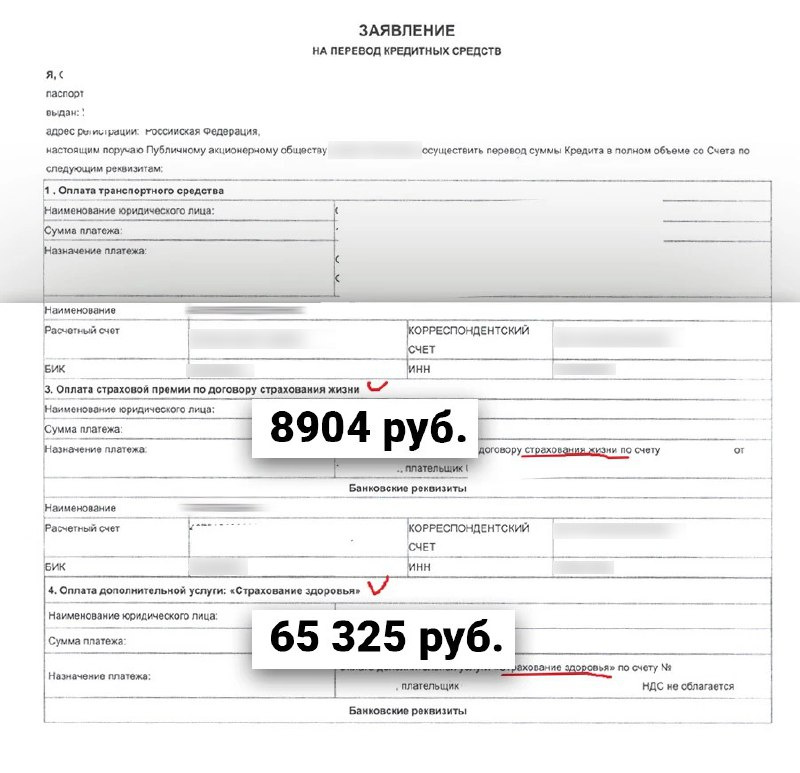

Их два: «Страхование жизни» стоимостью 8904 рубля и «Страхование здоровья» за 65 325 рублей.

Зачем банку понадобилось дробить страховку на две? Кто давно в теме, знает, что раньше банк страховал жизнь и здоровье одним полисом.

Дело в том, что 1 сентября 2020 года законодатель ввел правило, согласно которому при досрочном погашении кредита можно вернуть часть страховой премии пропорционально неиспользованному периоду. Но не любой страховки, а только той, которая обеспечивает исполнение кредитного договора.

В нашем примере это страхование жизни стоимостью 8904 рубля.

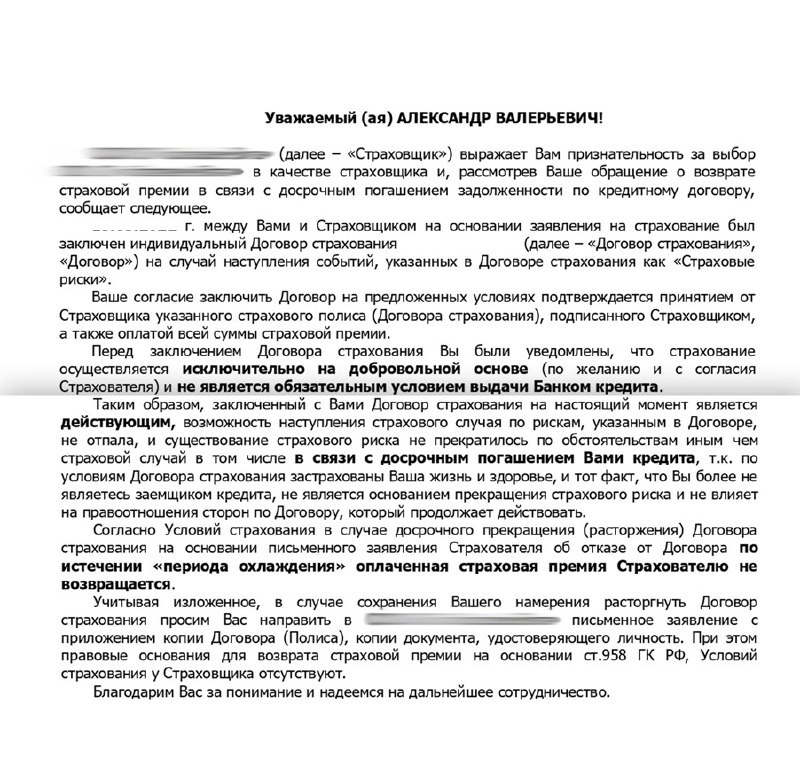

А страхование здоровья за 65 325 рублей с кредитным договором вообще никак не связано и заключается заемщиком как бы просто так. Отмечу, что напрямую в страховой компании такая услуга стоила бы на 80% дешевле. Очевидно, что сделано это с единственной целью: не возвращать большую часть страховой премии при досрочном погашении кредита. Что и происходит на практике. Вот ответ страховой компании на заявление клиента с просьбой вернуть сумму страховки в связи с досрочным погашением кредита.

В банке вам могут сказать, что без страхования вам откажут в выдаче кредита. В страховой же компании впоследствии заверят, что страхование не является обязательным условием одобрения кредита, что это самостоятельная услуга, действие которой не прекращается с досрочным погашением обязательств

Скриншот: Василий Черепанов

Поделиться

Указанное решение вам не оспорить ни у финансового уполномоченного, ни в суде. Практика в настоящий момент однозначная.

При этом надо обратить внимание на следующее. Банк при заключении кредитного договора будет настаивать на том, что обе страховки необходимы для понижения процентной ставки и что при досрочном погашении кредита возможно будет вернуть часть страховой премии по обеим страховкам, что является неправдой. Излюбленный прием: на словах обещать одно, а в договоре прописать другое.

Мотивация сотрудников банков понятна. По моим сведениям, 80% от страховой премии возвращается в банк в качестве комиссии от страховой компании. Этим комиссионным вознаграждением банк охотно делится со своими сотрудниками.

Почему я считаю эту схему обманом? Потому что ни один заемщик не заключил бы второй, дорогой, договор страхования, если бы банк ему прямо сказал, что для получения пониженной процентной ставки требуется лишь одна страховка.

Можно перехитрить банк на его же поле. Как известно, от любой страховки можно отказаться в первые 14 дней с момента заключения — это так называемый период охлаждения. С этим проблем по общему правилу не возникает, денежные средства возвращаются страховой компанией.

Поскольку у вас нет необходимости заключать оба договора страхования для получения пониженной ставки, то от одного из них вы можете без вреда отказаться. Надо лишь понять, какой нужен, а какой нет.

В нашем примере для получения пониженной процентной ставки клиент должен был заключить только договор страхования жизни стоимостью 8904 рубля, а от страхования здоровья стоимостью 65 325 рублей мог отказаться в период охлаждения и получить профит в виде пониженной ставки всего за 8 тысяч рублей.

Немного внимательности и осведомленности — и схема по обогащению банка превращается в тыкву. Ведь банк получает прибыль, только если заключены оба договора страхования. С одной страховкой в плюсе остается заемщик.

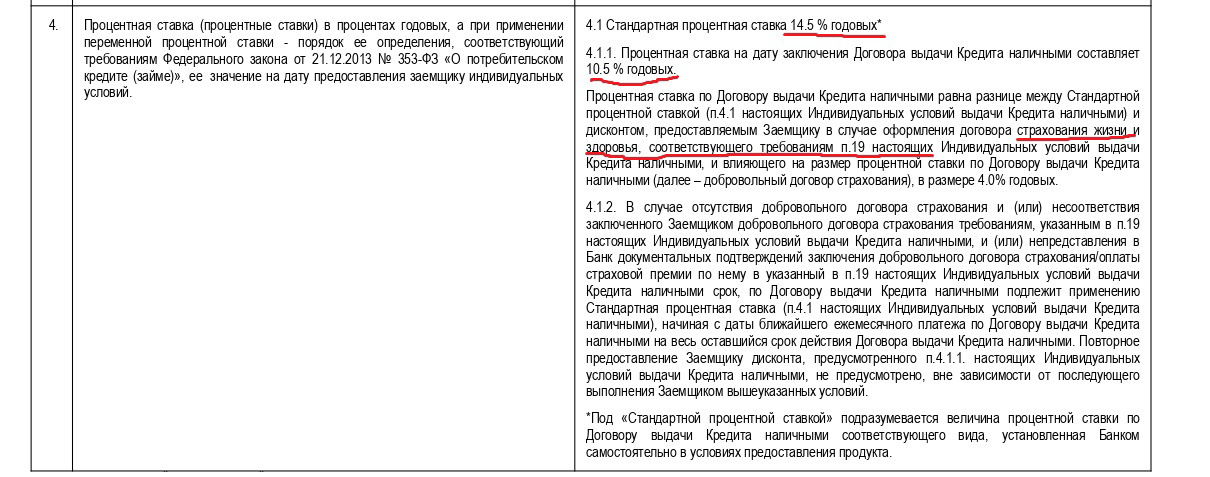

Теперь давайте посмотрим ту же схему у другого крупного банка. Изучаем анкету-заявление:

Стандартная ставка одна, ставка при покупке страховки — другая, а требования к страховке — совсем в другой части анкеты

Скриншот: Василий Черепанов

Поделиться

Раздел 4 анкеты говорит о том, что стандартная процентная ставка составляет 14,5%, в случае заключения договора страхования банк делает скидку и уменьшает ставку до 10,5%. При этом указано, что страховать необходимо жизнь и здоровье.

Потребителю дают на подпись два договора страхования, схожие по названиям и целям. Подробно уловку с двумя страховками мы разбирали в этом материале

Скриншот: Василий Черепанов

Поделиться

Аналогично с первым примером банк заключает два страховых полиса. Один — по программе «Страхование жизни и здоровья + защита от потери работы» стоимостью 56 316 рублей. Второй — по программе «Страхование жизни и здоровья» за 8518 рублей. Обратите внимание: в первом и во втором случае страхуется жизнь и здоровье.

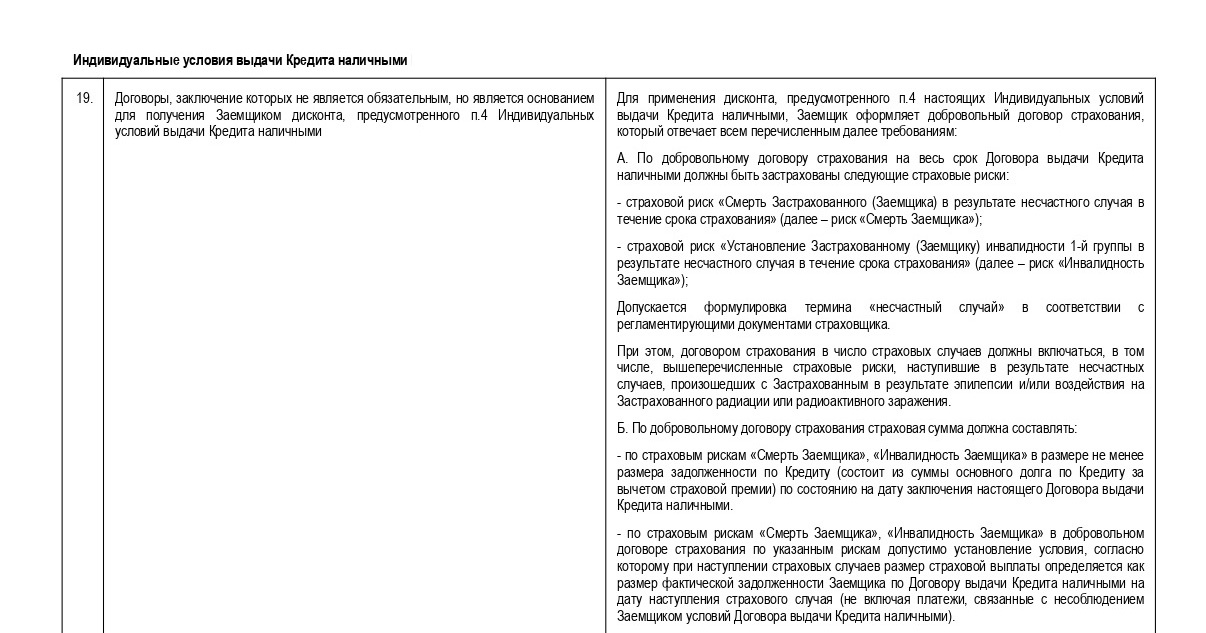

В разделе 4 банк не указывает точные характеристики страхового договора, необходимые для того, чтобы получить пониженную ставку. Но есть указание, что вся необходимая информация находится в пункте 19 анкеты. Банк намеренно запутывает своего клиента.

Предлагаю вам самим посмотреть пункт 19 анкеты и попробовать определить, какая страховка нужна была для получения пониженной ставки, а от какой вы могли отказаться и всё равно получить пониженную ставку. Правильный ответ на этот вопрос позволил бы вам сэкономить 56 тысяч рублей, будь вы на месте заемщика.

Ребус от автора колонки в качестве бонуса. Нужно понять, какая страховка (дешевая или дорогая) привязана к кредиту, а от какой можно отказаться сразу после его получения без снижения процентной ставки

Скриншот: Василий Черепанов

Поделиться

А теперь правильный ответ: в пункте 19 указано, что для получения скидки необходимо застраховать следующие риски:

- страховой риск «Смерть Застрахованного (Заемщика) в результате несчастного случая в течение срока страхования»;

- страховой риск «Установление Застрахованному (Заемщику) инвалидности 1-й группы в результате несчастного случая в течение срока страхования».

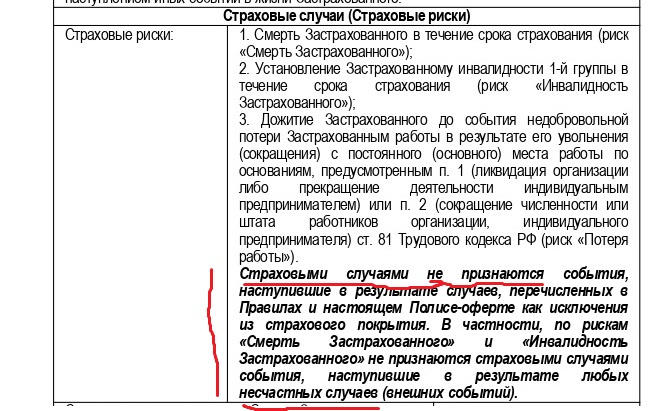

В дорогой страховке прямо указано, что по рискам «Смерть Застрахованного» и «Инвалидность Застрахованного» не признаются страховыми случаями события, наступившие в результате любых несчастных случаев (внешних событий).

При заключении договора страхования важно разобраться, как исполнитель трактует значение словосочетания «страховой случай»

Скриншот: Василий Черепанов

Поделиться

Поскольку нет указания на несчастные случаи, дорогая страховка не обеспечивает кредитный договор, не влияет на получение скидки и от нее можно и нужно было отказываться в период охлаждения. Да, сложно, но согласитесь — раскусить вполне реально, если знаешь, где и что смотреть.

Выводы

Банки всегда пытаются заработать на своих клиентах, играя в серой зоне. Вроде по закону всё чисто, но в итоге клиенты чувствуют себя обманутыми.

Если знаешь, где тонкое место, оружие банка можно применить против него.

Приходя в банк, всегда помните, что вы — источник дохода и банк ни перед чем не остановится, чтобы его увеличить.

Ранее НГС рассказал историю клиентки банка, которая отсудила 225 тысяч за присвоенную мошенником страховку. Аферисты от лица девушки по поддельному паспорту расторгли страховку и получили 147 тысяч рублей.

Подобное действие банка нарушает законы и права заемщика сказал Верховный суд РФ. Но до Верховного суда гражданину пришлось пройти все местные судебные инстанции, которые в действиях банка не увидели ничего особенного.

Пришлось высокой инстанции поправлять коллег и отменять принятые ими решения. Подобные разъяснения могут помочь очень многим гражданам, учитывая, что в нашей стране абсолютное большинство граждан пользуются банковскими кредитами и сталкиваются с аналогичными действиями финансовых организаций.

А теперь детали этого спора. Наш герой взял в крупном банке солидный кредит под 11,9 процента годовых. Одновременно с оформлением кредита ему пришлось по требованию банка подписать договор страхования своей жизни и здоровья.

Подобная процедура является обычной практикой при получении кредита во всех банках. Но навязанный кредит был мужчине неудобен по многим параметрам, одними из которых были сроки страхового договора — на год больше, чем время, на который был взят кредит.

Именно местный суд обязан был выяснить — не ограничивают ли условия кредита свободу договора

Наш герой, получив кредит, в течение одного дня расторг невыгодную ему страховку и заключил такую же, но — с другой фирмой. В новом договоре выгодоприобретателем значился банк, в котором он взял кредит. В ответ банк тут же поднял ему ставку кредита с 11,9 до 17,9 процента годовых. Ошарашенный заемщик обратился с иском в суд. Там истец рассказал, что навязанный банком договор был ему со всех сторон не выгоден, в том числе и по срокам. «Банковская» страховка его жизни и здоровья была на три года. Новая — на год.

Но в местном суде гражданину не повезло — суд встал на сторону банка. В решении суда сказано, что повышение ставки по кредиту было законным, так как мужчина «не исполнил обязанности по страхованию жизни и здоровья». А такие обязанности прописаны в его договоре с банком.

Позже, когда наш герой стал оспаривать такое решение, апелляция и кассация заявили, что согласны с позицией первой судебной инстанции.

Правда, они еще добавили, что новый договор, который заключил гражданин с другой страховой компанией, — «не соответствует требованиям банка, в части одновременности заключения договора страхования с кредитным договором».

Пришлось человеку дойти до Верховного суда РФ, где материалы дела изучили и с доводами заемщика согласились. Проанализировав спор, высокий суд напомнил коллегам положения Закона «О потребительском кредите (займе)».

Там в статье 5 дословно сказано следующее: стороны могут договориться о необходимости заключения договора страхования, который нужен «для исполнения договора о потребительском кредите». Но по тому же закону (статья 7), кредитор обязан предоставить заемщику потребительский кредит на тех же условиях — сумма, срок возврата и процентная ставка, если заемщик самостоятельно застраховал свою жизнь у другого страховщика в пользу банка. Да, высокий суд подтвердил, что страховщик должен соответствовать критериям, установленным кредитором, но «в соответствии с требованиями законодательства РФ».

Требования , о которых сказал Верховный суд, наш герой выполнил, назвав в новом договоре страхования своей жизни и здоровья банк выгодополучателем, если с ним что-то случится.

Верховный суд РФ подчеркнул еще один важный момент — местный суд не установил, предусматривает ли кредитный договор в период своего действия возможность замены страховой компании и насколько подобное условие согласуется с Законом «О потребительском кредите (займе)».

По мнению Судебной коллегии, именно местный суд обязан был выяснить — не ограничивают ли условия кредита свободу договора, «которая гарантирована гражданским законодательством всем участникам гражданского оборота».

А еще, по мнению Судебной коллегии по гражданским делам Верховного суда РФ, местный суд не проверил, была ли у нашего героя возможность выбрать другую страховую компанию и была ли доведена до его сведения информация о том, какие требования предъявляет его банк к своим клиентам.

В итоге Верховный суд отменил все принятые по этому делу судебные решения и отправил этот спор на новое рассмотрение с учетом своих разъяснений.

Действия банка неправомерны.

Аналогичную ситуацию рассматривал Верховный Суд РФ (Определение Судебной коллегии по гражданским делам Верховного Суда Российской Федерации от 08.12.2020 N 49-КГ20-18-К6, 2-7801/2019).

В частности, Верховный Суд РФ указал следующее.

Поскольку истец настаивал на соблюдении им условия кредитного договора о страховании жизни и здоровья для снижения процентной ставки по кредиту, суду надлежало дать толкование условиям заключенного между сторонами договора применительно к положениям действующего законодательства. Так, суду следовало установить, предусматривает ли кредитный договор в течение периода своего действия возможность замены страховой компании, насколько данное условие согласуется с положениями Закона о потребительском кредите, не ограничивают ли эти условия свободу договора, гарантированную гражданским законодательством всем участникам гражданского оборота.

Суд не дал оценки условиям кредитного договора о том, что договор страхования должен быть заключен одномоментно с кредитным договором, что подразумевается под такой одномоментностью.

В ч. 12 ст. 7 Закона о потребительском кредите предусмотрена возможность применения кредитором санкций в отношении должника, не предоставившего договор страхования, только по истечении 30 дней с момента заключения кредитного договора, и такой санкцией является не увеличение процентной ставки, а возможность потребовать досрочного расторжения договора потребительского кредита и (или) возврата всей оставшейся суммы потребительского кредита вместе с причитающимися процентами за фактический срок кредитования.

Суд также не проверил, была ли у истца возможность выбрать другую страховую компанию, была ли доведена до его сведения информация о требованиях, предъявляемых Банком к страховым компаниям, насколько условие о возможности обращения застрахованного лица в медицинскую организацию дистанционно влияет на покрытие страховых рисков Банка при условии страхования заемщиком своих жизни и здоровья.

Таким образом, можете менять страховую компанию, так как в случае судебного спора, суды в Вашу пользу учтут правовую позицию Верховного Суда РФ.

ВС РФ поправил суды в деле об увеличении ставки по кредиту при замене страховщика

Верховный суд РФ рассмотрел потребительский иск клиента банка, которому в одностороннем порядке увеличили процентную ставку по кредиту после смены страховщика.

Как следует из материалов дела, в апреле 2019 года житель Башкортостана Александр Вагапов (фамилия изменена — L.R) оформил кредит в ПАО «Банк Уралсиб». Обычная ставка составляла 17,9% годовых, но при страховании жизни и здоровья она снижалась до 11,9%. Вагапов сначала заключил договор в СК «Уралсиб Страхование». Однако через несколько дней отказался от услуг этого страховщика в пользу ПАО СК «Росгосстрах» из-за более выгодных условий. В банк заемщик направил копию новой страховки. В ответ кредитное учреждение увеличило размер процентной ставки. Тогда Вагапов обратился с иском в Стерлитамакский городской суд. Он потребовал произвести перерасчет платежей по кредитному договору, взыскать переплату по процентам и компенсировать моральный вред.

Суд первой инстанции исходил из того, что увеличение процентной ставки по кредитному договору произведено банком в рамках достигнутого между сторонами соглашения по условиям кредитования и связано с неисполнением истцом обязанности по страхованию жизни и здоровья. В удовлетворении требований было отказано. Апелляционная и кассационная инстанции оставили решение в силе. Но ВС с ними не согласился.

ВС напомнил, что общие условия договора потребительского кредита не должны содержать обязанность заемщика заключить другие договоры. Иные требования могут быть прописаны в индивидуальных условиях (это как раз может быть заключение иных договоров, требуемых для выдачи займа).

«Если общие условия договора потребительского кредита (займа) противоречат индивидуальным условиям договора потребительского кредита (займа), применяются индивидуальные условия договора потребительского кредита (займа)», — отметила судебная коллегия по гражданским делам ВС.

В соответствии с законом банк обязан предоставить клиенту кредит на тех же условиях, даже если тот самостоятельно застраховал свою жизнь у компании. Страховщик должен соответствовать установленным кредитором условиям.

Как установил ВС, Вагапов исполнил обязанность по страхованию жизни и здоровья. Однако нижестоящие инстанции не проверили, предусматривает ли кредитный договор в течение периода своего действия возможность замены страховой компании.

В ВС подчеркнули, что закон о потребительском кредите предусматривает возможность санкций против должника, не предоставившего договор страхования. Но они могут быть введены только по истечении 30 дней с момента заключения договора. При этом такой санкцией является не увеличение процентной ставки, а возможность требования досрочного расторжения договора потребительского кредита и возврата всей оставшейся суммы с процентами.

«При таких обстоятельствах обжалуемые решение суда, апелляционное определение и постановление кассационного суда общей юрисдикции не отвечают признакам законности и обоснованности, поскольку постановлены без полного и всестороннего исследования обстоятельств, имеющих значение для правильного решения спора, что привело к вынесению неправосудных судебных актов», — резюмировал ВС.

Дело направлено на новое рассмотрение в суд первой инстанции.