С 2021 года ЕНВД для ИП в прошлом. Применяющие этот спецрежим думают, кем им стать: упрощенцами, ПСН-щиками или самозанятыми и платить налог на профессиональный доход (НПД). В плане налоговой нагрузки режим НПД (по НК РФ – «самозанятость») для многих мелких предпринимателей наиболее щадящий. Можно ли перейти на него, если ИП торгует? А если торгует через вендинговые (торговые) автоматы? Расскажем об этом подробнее, а так же разберем разъяснения ФНС от ноября 2020 по поводу торговли и вендинга для самозанятых (ИП и обычных физлиц) при продаже товаров.

Когда ИП на НПД может торговать

Статья 4 и ст. 6 Закона от 27.11.2018 № 422-ФЗ устанавливают существенные ограничения на проведение самозанятым торговых операций.

Так, ИП, выбравший налог на проф. доход в качестве налогового режима, не вправе торговать, если имеет место хотя бы один факт из перечисленных ниже:

- У ИП есть договоры с наемными работниками.

- Товар закуплен ИП специально для перепродажи.

- Объект продажи – недвижимость, транспортное средство, имущественные права (кроме аренды жилых помещений).

- Предприниматель продает предмет, уже использовавшийся им для личных и подобных нужд.

- Продаваемые товары – подакцизные или подлежат обязательно маркировке в соответствии с законодательством РФ.

- Расчет при продаже не деньгами, а в натуральной форме (мена, бартер).

Таким образом, самозанятый (как зарегистрированный в качестве ИП, так и нет) может продавать то, что произвел сам. И делать это не запрещено различными способами. Например, через вендинговые автоматы.

Понятие «собственное производство» в законах пока четко не раскрыто. Для прояснения того, является ли товар самозанятого произведенным самостоятельно или нет, рекомендуем пока пользоваться определениями из судебной практики. Так, в постановлении Президиума ВАС РФ от 14.10.2008 № 6693/08 перечислены основные признаки продукта собственного производства:

- объект на продажу произведен в рамках неделимого производственного цикла (пример: можно купить вазочку или тарелку, раскрасить ее и продать. А можно слепить, обжечь, раскрасить и продать. «Полный цикл» – это второй вариант);

- весь цикл производства должен проходить на территории хозяйствующего субъекта (т. е. место, где самозанятый лепит и раскрашивает вазочки, должно быть у него либо в собственности, либо на праве пользования);

- партнеры (подрядчики) привлекаются только на начальных этапах «производства» (например, в качестве поставщиков глины, гончарного оборудования, красок и прочего, что нужно для изготовления вазочки. Если на финальном этапе привлечен художник, который помогает раскрашивать изделия – это уже нарушение самостоятельного цикла).

В данном случае все критерии должны выполняться одновременно. Иначе полученные результаты следует признать товарами для перепродажи, не подпадающими под НПД.

Как самозанятый ИП может торговать через вендинговый автомат

Начало разъяснениям этого вопроса было положено письмом Минфина от 20.01.2020 № 03-11-11/2650. В нем чиновники рассмотрели вопрос о продаже через торговые аппараты очищенной самозанятым ИП питьевой воды.

Деятельность была признана не запрещенной положениями Закона № 422-ФЗ, следовательно – вполне допустимой при соблюдении остальных положений закона.

Однако чиновники финансового ведомства не рассмотрели подробно практические нюансы.

Такие нюансы рассмотрела ФНС в письме 12.11.2020 № АБ-3-20/7524.

В частности, налоговики указали на обязанность самозанятого при продаже товара:

- Сформировать чек в приложении «Мой налог».

- Передать его покупателю (ч. 1 ст. 14 Закона № 422-ФЗ).

Чек должен быть сформирован и передан покупателю в момент расчета наличными денежными средствами и/или с использованием электронных средств платежа. А при иных формах расчетов по безналу чек нужно вручить покупателю не позже 9-го числа месяца, следующего за налоговым периодом, в котором произведены расчеты.

Расчет через вендинговый аппарат как раз происходит в момент покупки – либо покупатель загружает в аппарат деньги, либо вставляет карту, с которой списываются средства. Продавец в этот момент рядом обычно не присутствует. Таким образом, перед продавцом-самозанятым встает не самая простая задача выполнить требования Закона № 422-ФЗ по своевременной передаче чека.

Налоговики предложили 2 варианта:

- Передавать покупателю чек стандартными способами – на электронную почту или номер телефона. Для этого в момент покупки у покупателя нужно получить контактные данные (а далеко не все станут вводить номер телефона или эл. почту в вендинговый аппарат ради покупки бутылочки воды).

- Обеспечить возможность покупателю в момент формирования чека в месте продажи считать компьютерным устройством (мобильным телефоном, смартфоном, компьютером, планшетом) QR-код сформированного чека. Это более удобный вариант для применения на практике. Однако и более затратный для продавца, т. к. каждый свой автомат ему нужно дооборудовать системой для прочитывания QR-кодов.

Самозанятые физлица, в том числе ИП, могут торговать через вендинговые аппараты. Но только в случае продажи товаров собственного изготовления. Об этом сообщил Минфин в письме от 08.02.22 № 03-11-11/8320.

Авторы письма ссылаются на положения пункта 2 части 2 статьи 4 Федерального закона от 27.11.18 № 422-ФЗ. В нем сказано, что лица, осуществляющие перепродажу товаров, имущественных прав, за исключением продажи имущества, которое использовалось ими для личных, домашних и (или) иных подобных нужд, не вправе применять специальный налоговый режим для самозанятых (платить НПД).

В то же время в Законе № 422-ФЗ нет запрета на применение данного спецрежима при реализации товаров собственного производства, в том числе через вендинговые аппараты. На этом основании в Минфине полагают, что физлица и ИП могут платить НПД с доходов от продажи товаров собственного изготовления через вендинговые аппараты. При этом необходимо соблюдать иные ограничения, установленные для самозанятых.

Минфин разъяснил, можно ли применять специальный налоговый режим, если для реализации товаров используются вендинговые аппараты.

В письме от 08.02.2022 № 03-11-11/8320 отмечается, что ограничения, связанные с применением специального налогового режима для самозанятых (налог на профессиональный доход), установлены частью 2 статьи 4 и частью 2 статьи 6 Федерального закона от 27.11.2018 № 422-ФЗ.

В частности, лица, осуществляющие перепродажу товаров, имущественных прав, за исключением продажи имущества, использовавшегося ими для личных, домашних и (или) иных подобных нужд, не вправе применять данный специальный налоговый режим.

Вместе с тем указанный закон не запрещает применять налог на профессиональный доход лицам, осуществляющих деятельность, связанную с реализацией товаров собственного производства, в том числе через вендинговые аппараты.

Это значит, что при продаже товаров собственного производства через вендинговые аппараты можно применять специальный налоговый режим для самозанятых.

Здравствуйте, друзья!

Возможно вы помните, что в моем предыдущем материале об отсрочке ККТ для вендинговых автоматов, путем логических размышлений, я пришел к выводу, что бизнес с автоматами, которые оказывают услуги населению, в соответствии с законодательством, можно перевести на самозанятость. А это автоматически освободит владельцев таких автоматов от ККТ, снизит налоговую нагрузку, отменит налоговые декларации и т.д. и т.п.

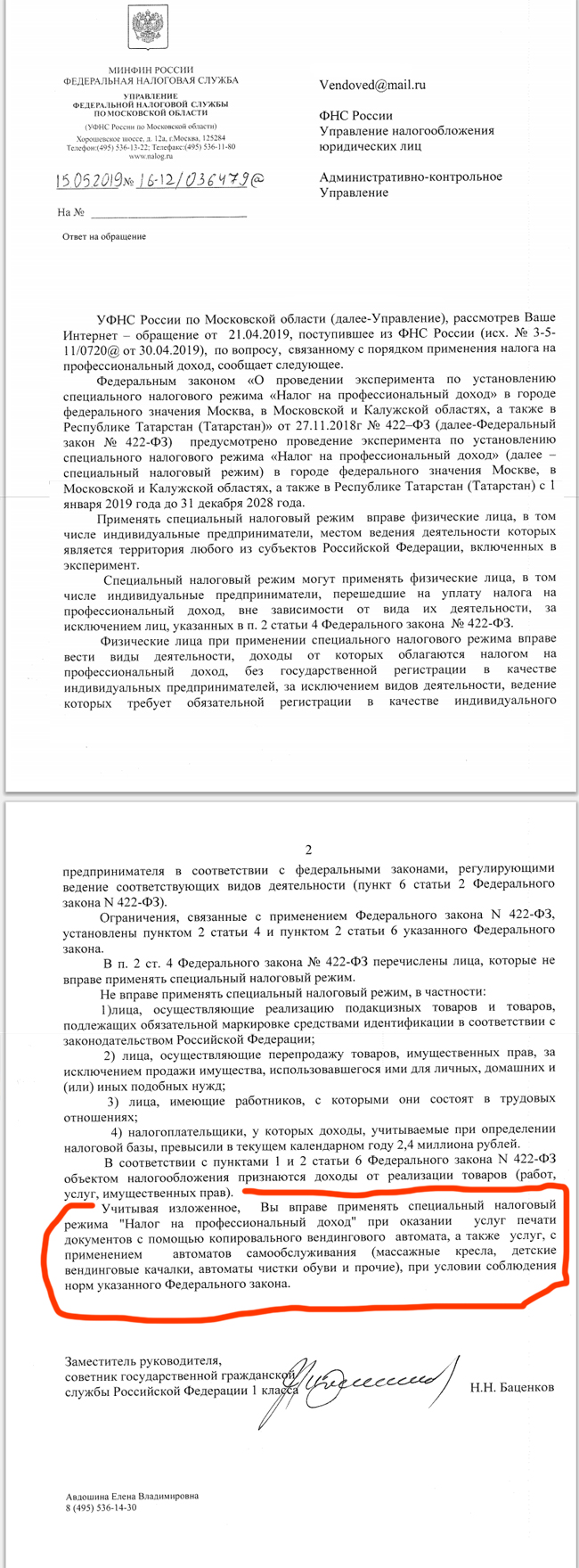

Для того, чтобы подтвердить свои догадки, я отправил запрос в ФНС… и получил ответ: самозанятости в вендинге — быть!

Предлагаю ознакомиться с оригиналом, а ниже процитирую важный абзац:

Вы вправе применять специальный налоговый режим «Налог на профессиональный доход»» при оказании услуг печати документов с помощью копировального вендингового автомата, а также услуг, с применением автоматов самообслуживания (массажные кресла, детские вендинговые качалки, автоматы чистки обуви и прочие), при условии соблюдения норм указанного Федерального закона.

Главное, как указано в письме ФНС, деятельность должна соответствовать следующим требованиям:

- нельзя перепродавать товары, в том числе подакцизные

- нельзя иметь наемных работников

- нельзя иметь выручку больше 2,4 млн. рублей в год

(со всеми требованиями можно ознакомиться тут)

Что такое НПД и что он дает

НПД — налог на профессиональный доход (в народе — самозанятость) — новый налоговый режим, который может использовать в своей деятельности физическое лицо или индивидуальный предприниматель. Поэтому, для того, чтобы «перейти на самозанятость», не нужно закрывать ИП, достаточно отказаться от действующего режима и перейти на НПД.

Что это даст:

- налог при работе физлицами составляет 4% с оборота

- взносы в фонды отсутствуют

- касса не требуется (отчетность текущая через мобильное приложение)

- налоговая декларация не подается

Пока режим действует в 4 экспериментальных регионах, но у государства в отношении него большие планы.

Из новостей: Министр финансов России Антон Силуанов предложил ввести налог на самозанятых по всей стране с 2020 года. Об этом рассказал пресс-секретарь министра Андрей Лавров. По словам Лаврова, Силуанов поручил Минфину и ФНС обеспечить проведение эксперимента по введению нового налога и «проработать предложения о его распространении на все субъекты России с 2020 года»

План действий

Готовятся новые поправки в 54-ФЗ, которые с высокой вероятностью будут приняты. Согласно изменениям, ИП без наемных работников, оказывающие вендинговые услуги (как впрочем и все другие услуги) будут на два года освобождены от ККТ.

Поправки эти появились не просто так. Именно они дадут возможность этой категории предпринимателей, в течение выделенного периода, перейти на новый налоговый режим — Налог на профессиональный доход. За два года новый режим должен распространиться по всей территории РФ, на это все и рассчитано.

Поэтому для всех предпринимателей, которые занимаются вендингом с автоматами услуг: массажными креслами, копировальными автоматами, детскими качалками, автоматами чистки обуви, мойками, автоматами для зарядки гаджетов, музыкальными автоматами и т.д. план действий простой: онлайн-кассу не ставим, работаем как обычно, при появлении в регионе НПД — пишем заявление о смене режима налогообложения. Таким образом, закрываем вопрос с кассами навсегда.

Спасибо за внимание.

Может ли самозанятый гражданин заниматься вендингом?

Может ли самозанятый гражданин заниматься вендингом? Как стать самозанятым? Налоги и взносы, плюсы и минусы самозанятости. Онлайн-помощь специалиста.

Статус самозанятого гражданина с каждым месяцем становится всё более популярным, а в Сети растёт интерес к таким темам как «можно ли заниматься вендингом как самозанятый» и «самозанятость в вендинге без регистрации ИП и ООО». Статус самозанятого гражданина выбирают специалисты разных профессий, однако законодательством предусмотрены существенные ограничения по видам деятельности самозанятых. Может ли самозанятый заниматься вендингом – читайте ниже.

Содержание

- 1 Кто такие «самозанятые лица»?

- 2 Может ли владелец вендингового автомата быть самозанятым?

- 3 Налоги и взносы при самозанятости

- 4 Плюсы и минусы самозанятости для владельца вендингового автомата

- 5 Регистрация владельца вендингового бизнеса в качестве самозанятого

Кто такие «самозанятые лица»?

Под самозанятостью понимают форму занятости, при которой физлицо получает доход от деятельности по реализации произведённых им товаров, работ или услуг, при осуществлении которой не имеет работодателя и наёмных работников.

Обзорную статью экспертов портала о самозанятости и особенностях ведения деятельности в качестве самозанятого лица читайте по ссылке.

Может ли владелец вендингового автомата быть самозанятым?

Может ли быть самозанятым человек, оказывающий услуги ксерокопии с помощью вендингового аппарата? Возможна ли самозанятость граждан в вендинге без регистрации ИП и ООО? Запреты, связанные с деятельностью самозанятых, указаны в Законе № 422-ФЗ от 27.11.2018 года (законе о самозанятости). Среди прочего, самозанятые лица не могут продавать подакцизные товары, заниматься перепродажей товаров и оказывать услуги по договору поручения, комиссии и агентскому договору. При этом в законе о самозанятых не предусмотрено прямых ограничений для вендингового бизнеса.

Владелец вендингового автомата (массажные кресла, автоматы чистки обуви, детские вендинговые качалки и пр.) может зарегистрироваться в качестве самозанятого, оказывать населению услуги и уплачивать налог на профессиональный доход (НПД). При этом стоит помнить, что самозанятые граждане не вправе продавать подакцизные товары и заниматься перепродажей товаров.

Какие взносы и налоги платят самозанятые лица? В чём плюсы и минусы самозанятости и не лучше ли быть ИП? Как зарегистрироваться самозанятым? Ответы на эти вопросы читайте ниже.

Налоги и взносы при самозанятости

Для самозанятых лиц установлены две налоговые ставки: 4% при расчетах с физическими лицами и 6% — с юридическими лицами и предпринимателями. Самозанятые граждане не должны вести какую-то специальную отчётность, а начисление налога на профессиональный доход и его уплата происходит в автоматическом режиме через мобильное приложение «Мой налог».

Статью экспертов портала о мобильном приложении для самозанятых «Мой налог» читайте по ссылке.

Платить страховые взносы самозанятые лица не обязаны, но могут по своему желанию. Согласно постановлению Правительства РФ от 19 февраля 2019 года №160, период уплаты таких взносов засчитывается в страховой стаж при последующем определении пенсии.

Обзорную статью экспертов портала о налогах и взносах самозанятых граждан читайте по ссылке.

Плюсы и минусы самозанятости для владельца вендингового автомата

Статус самозанятого гражданина даёт возможность заниматься любимым делом в рамках закона. Явные плюсы регистрации в качестве самозанятого: регистрация и снятие с учёта в режиме онлайн, никаких деклараций, легальность деятельности и низкий налог от 4%.

Несмотря на явные плюсы самозанятости, необходимо отметить и определённые недостатки: запрет нанимать сотрудников по трудовому договору, ограничение по доходам не более 2,4 млн. рублей/год и минимальная пенсия в старости.

Ещё одним минусом может быть новизна статуса самозанятого и налога на профессиональный доход (НПД), что в некоторых случаях может отпугивать потенциальных клиентов и партнёров. Самозанятость стала законодательно регулироваться не так давно, поэтому по статусу самозанятых граждан и порядку их регистрации пока мало информации, а вопросов больше, чем ответов. Наверняка и вы нашли эту статью, когда искали в интернете достоверную информацию по запросам типа «может ли самозанятый заниматься вендинговым бизнесом» и «вендинг для самозанятых граждан».

Статью экспертов портала о плюсах и минусах самозанятости читайте по ссылке.

Регистрация владельца вендингового бизнеса в качестве самозанятого

Несмотря на определённые минусы, регистрация в качестве самозанятого лица это хороший вариант для тех, кто хочет выйти «из тени», не боясь быть привлечённым к ответственности за незаконное предпринимательство, но боится регулярной уплаты страховых платежей, сложностей бухгалтерского и налогового учёта либо обязанности иметь кассовый аппарат. Самозанятые лица полностью ограждены от этих нюансов ведения бизнеса.

Регистрация самозанятых граждан осуществляется одним из следующих способов:

- через мобильное приложение ФНС России «Мой налог» (доступно в App Store и Google Play);

- через веб-кабинет «Мой налог» на сайте ФНС России (lknpd.nalog.ru);

- через уполномоченный банк (через онлайн-банк или мобильное приложение).

Статью экспертов портала о вариантах регистрации самозанятых с пошаговой инструкцией читайте по ссылке.

Нужно ли регистрироваться самозанятым? Что лучше ИП, ООО или самозанятость? Многое зависит от региона РФ, масштабов вашей деятельности, стабильности дохода и иных параметров – для каждого конкретного случая ответ будет свой.

Если у вас остались вопросы по регистрации или нюансам ведения деятельности в качестве самозанятого лица, то обратитесь за консультацией к специалисту.

Авторы: Татьяна Князева, Григорий Черепанов

Фото: quinntheislander, Atlantis_C, NjoyHarmony, geralt, TeroVesalainen / Pixabay