04 Февраль 2020

Предприниматели регулярно интересуются, можно ли ИП расплачиваться корпоративной картой (КП) за покупки? Не заблокирует ли ее банк? Возможно, в качестве расчета следует использовать только свою личную карту?

Ответ на первый вопрос однозначно положительный, но с рядом специфических оговорок. Каких? Читайте подробнее в этой статье.

Что скрывают бухгалтеры о возможностях ИП

Бухгалтеры не спешат делиться своими секретами. Поэтому все, для кого важна эта тема могут ознакомиться с понятием корпоративная карта и особенностями ее использования индивидуальными предпринимателями.

Данный платежный инструмент выпускается финансовой структурой (банком). Ее «привязывают» к расчетному счету компании. Также для КП возможно открытие отдельных счетов. Однако такие счета также будут «привязаны» к компании. Эти счета отличаются от основных тем, что перед оплатой покупки на счет отдельной карты необходимо перевести деньги с основного счета.

Она удобна в использовании, и позволяет расплачиваться по счетам непосредственно на месте. Также существует определенная классификация этого инструмента. Они делятся на именные и неименные.

Именную карту при регистрации закрепят за конкретным лицом. Если с нее будет осуществлен расчет другим человеком, списание средств произойдет с владельца.

Использование неименного вида доступно для всех сотрудников. При этом должно происходить отслеживание – кто и когда использовал данную карту для оплаты покупок. Лучше всего, собирать любые чеки, подтверждающие совершенные операции.

КП можно использовать и при поездке за рубеж. Средства с рублей на валюту пересчитываются моментально. На это влияет внутренний курс банка, в котором открыт счет.

Также с нее можно оплачивать интернет-услуги. В подтверждение оплаты продавец обязан присылать акты, товарные накладные, кассовые и товарные чеки – все зависит от специфики покупки. Чтобы бухгалтер не сомневался в честности картодержателя, достаточно регулярно пересылать ему эти документы.

Как снизить налоги от стоимости покупки, немного лайфхаков

Снижение налогов при расчете КП доступно не по всем видам расходов. Чтобы налог снижался, эти расходы важно экономически обосновать. А значит покупка не должна противоречить деятельности, как вариант – стать источником прибыли в будущем.

Например: Если ИП занимается продажей постельного белья и приобретает товар, используя карту – это прямые затраты текущей деятельности предпринимателя. Любые покупки, оправдывающие деятельность – периферийные устройства, канцелярия и даже предметы офисной мебели оправданы, как покупки, за которые можно расплатиться КП.

Даже если предприниматель расплатится за приобретение Айфона или Айпада, используемых для ведения и структурирования бизнес-процессов – такая покупка оправдана.

Поэтому, если будет принято решение приобрести офисного кота – его не примут к учету, так как наличие животного в офисе не будет увеличивать число потенциальных клиентов.

Должен ли ИП отчитываться за свои покупки

Когда ИП зарегистрировано на УСН «доходы», или у ИП есть Патент и ЕНВД – ему не нужно никому давать отчет о растратах посредством КП. В таком случае у ИП отсутствует обязанность вести бухгалтерский учет. При этом налоговая также не проверяет расходную часть при налоговом учете.

Обратная ситуация действует для ИП на УСН «доходы минус расходы» и ОСНО. Здесь важно сохранять чеки, подтверждающие, что покупки были осуществлены для основного вида деятельности ИП.

Также ИП получает возможность расплачиваться корпоративной картой за личные покупки. В законодательстве нет положений, регламентирующих данный процесс. Подобные расходы не оказывают никакого влияния на налоги.

Как ИП обращаться с личной и корпоративной картой, чтобы её не заблокировали

Чтобы корпоративная или личная карта не была заблокирована ИП должен хранить:

-

товарные накладные;

-

акты оказания услуг;

-

товарные и кассовые чеки;

-

приходные кассовые ордены

-

бланк, в котором отображается строгая отчетность.

В документах важно наличие реквизитов:

-

Наименования, порядкового номера, а также указание дня и времени выдачи документа.

-

Фамилия, имя, отчество предпринимателя, его ИНН.

-

Список покупок.

-

Оплаченная сумам.

-

Информация о продавце.

Если чек содержит информацию и полном списке покупок – получение товарного чека не требуется. Достаточно, чтобы таком чеке стояла печать продавца.

Если покупка оплачивалась в небольшом магазине, продавцом будет осуществлена выдача простого кассового чека, к которому следует попросить товарный чек. Когда ИП с УСН – стоимость приобретенных товаров может быть полностью учтена при подсчете расходов. При ОСНО учитывается сумма без НДС.

Однако подтверждающих документов может быть недостаточно. Иногда возникает необходимость в оформлении авансового отчета. Его формируют после каждой операции, совершенной КП.

Вопросы-ответы

Что покупают ИП, с помощью корпоративной карты?

Используя корпоративные карты ИП могут покупать, как товары для осуществления своей деятельности, так и личные покупки, но не все ИП.

Вышеуказанные положения закреплены действующим законодательством. Средства, которые остаются на карте после уплаты налогов могут использоваться на усмотрение ИП. В ряде случаев претензии возникнут только у банка.

Недоплаченные налоги, вследствие использования корпоративной карты в личных целях, будут грозить ИП штрафами или приостановлением деятельности в принудительном порядке.

Также ИП может получить отказ в получении займа, стать непривлекательным для инвесторов. Более того, партнеры могут прекратить сотрудничество. Качественный анализ показателей текущей деятельности ставится под сомнение. Отсутствует возможность организации действенного финансового внутреннего контроля.

Что влияет на правила оплаты покупок корпоративной картой?

Форма собственности и система налогообложения.

- ИП на УСН «Доходы» расходная часть не будет интересовать ФНС. Также у них нет необходимости вести бухучет.

- ИП на ОСНО или УСН «Доходы минус расходы» все обстоит иначе. У них должен быть раздельный учет, и личные расходы не могут учитываться в целях налогообложения. Любая финансовая операция, осуществленная корпоративной картой, должна иметь документальное подтверждение.

Должен ли ИП на УСН «Доходы» вести бухгалтерский учет?

Нет, законодательством не закреплены такие положения. В данном случает ведение бухучета учета не требуется, если ИП самостоятельно ведет КУДиР (книгу учета доходови расходов).

При наличии сотрудников, учет может вестись по упрощенке. Необходимо выяснить список первичных документов и отчетов для оформления учета. Обязанность ИП в таком случае — своевременная отправка отчетов в ИФНС и в фонды применения УСН, а также разработка учетной политики с последующим закреплением выбранных методов бухучета.

За ИП остается выбор, как вести учет. Полноценно, или в виде книг, учитывающих доходы и расходы. ИП не освобождается от таких задач, как сбор документов, по которым видно расчеты налогов, кассовой и банковской документации.

Также ведение бухгалтерского учета должно осуществляться ИП, входящими в состав холдингов.

В каких случаях требуется ведение раздельного учета?

В случае, когда ИП на ОСНО или на УСН «Доходы минус расходы».

Что происходит во время проверки корпоративной карты ФНС?

Сотрудниками Федеральной налоговой службы осуществляется доначисление налогов, пени и штрафов, в случае обнаружения нарушений при пользовании ИП корпоративной картой.

Благодаря карте у ФНС появляется возможность получения достоверной информации, согласно которой становится понятно, в каком финансовом состоянии находится ИП. На основании проверки принимаются важные решения.

ИП могут смело пользоваться корпоративной картой для оплаты, как личных покупок, так и покупок для нужд предпринимательской деятельности. Карта обладает рядом неоспоримых преимуществ, доминирующих над ее недостатками. Совершать платежи с помощью КП очень удобно. Основная часть операций регулируется финансовой структурой, что позволяет держателю карты не терять концентрации, развивая бизнес.

Количество показов: 12867

Теги данной публикации: ипкорпоративные картыфинансы

Я ИП на УСН 6 % «доходы». Оплата от заказчиков поступает вся на расчетный счет в банке. Также у меня есть карта, которая привязана к этому расчетному счету.

Могу ли я законно с нее расплачиваться в магазинах, например продуктовом? Или нужно делать платеж на свою личную карту другого банка?

Законно ли это? Или нужно только снимать наличные?

Спасибо

8 257

Решен

Алла Грешкина, эксперт 28 декабря 2019

Добрый день,

Денежные средства, полученные ИП от предпринимательской деятельности, принадлежат ИП как гражданину и он вправе распоряжаться ими по своему усмотрению, поскольку ГК РФ не разделяет имущество (в том числе денежные средства) гражданина на имущество, принадлежащее ему как физическому лицу и имущество, принадлежащее ему как ИП (ст. 128 ГК РФ, ст. 209 ГК РФ, Письмо УФНС РФ по Москве от 17.10.2005 N 18-12/3/74603).

В связи с этим, если у ИП имеется расчетный счет в банке, на который поступают денежные средства от предпринимательской деятельности ИП, и к этому расчетному счету привязана банковская карта, то ИП абсолютно вправе сделать внутренний банковский перевод с расчетного счета на счет этой банковской карты и использовать карту в любых своих личных целях при оплате товаров или услуг, как обычное физическое лицо.

С уважением, А. Грешкина

Ксения Варнавская 29 декабря 2019

Спасибо вам большое!

Ксения Варнавская 29 декабря 2019

Спасибо вам большое!

Алла Грешкина, эксперт 29 декабря 2019

Спасибо Вам.

Ирина Моголева 17 января 2020

Добрый день. Карта привязана к расчетному счету и когда ИП ей расплачивается, все эти транзакции отражаются в выписке по расчетному счету, который ИП использует в своей предпринимательской деятельности. То есть никакого перевода со счета на карту он не делает. В этом основной смысл вопроса, как я поняла.

Расчетный счет ИП нужен для получения доходов от бизнеса и оплаты расходов бизнеса. На расчетный счет ИП получают деньги от клиентов, с его помощью проводят финансовые расчеты с партнерами, платят налоги, страховые взносы, выплачивают зарплату сотрудникам.

Расчеты банковской картой индивидуального предпринимателя приравниваются к безналичным, поэтому Вы можете рассчитываться с поставщиками и подрядчиками даже если сумма договора свыше 100 000 руб. Это аналог чековой книжки.

По закону ИП не могут использовать счета физического лица для ведения предпринимательской деятельности. При этом законодательно ИП может работать без расчётного счёта. И хотя никаких штрафов за нецелевое использование текущего счета нет, банк может заподозрить вас в отмывании нелегальных доходов, отказать в обслуживании и даже заблокировать счет. Личные средства и доходы от бизнеса обязательно нужно разделять. Поэтому безопаснее переводить полученные доходы с расчетного счета на личную карту и оплачивать личные текущие расходы с нее, «не светить» все перед налоговой. Штрафов за использование корпоративной карты для личных нужд не будет, т.к. Вы – ИП, и все полученные доходы от ведения деятельности, это Ваши личные доходы. Но правильнее так не делать

Эльба

Бизнес, учет и отчетность для ИП на УСН или патенте без участия бухгалтера

Узнать больше

Вопросы по теме

Эльба

Бизнес, учет и отчетность для ИП на УСН или патенте без участия бухгалтера

Узнать больше

Как экономить время и деньги с премиальной бизнес-картой от Сбербанка

Сбербанк предлагает предпринимателям бизнес-карты. Разбираемся, чем бизнес-карта отличается от обычной и как с ее помощью экономить на расходах.

Что такое бизнес-карта и зачем она нужна

Бизнес-карта — это банковская карта, которая привязана к расчетному счету ИП или юридического лица. С ее помощью можно оплачивать покупки в интернете, рассчитываться с контрагентами, снимать наличные в банкоматах и совершать многие другие операции со счетом организации.

Пользоваться бизнес-картой могут не только руководители бизнеса, но и сотрудники компании. В привязке к одному расчетному счету можно выпустить несколько карт и установить по каждой из них индивидуальный лимит как на снятие наличных, так и на безналичные операции, и корректировать их в большую или меньшую сторону.

Бизнес-карта помогает снизить нагрузку на бухгалтерию. По ней можно напрямую платить с расчетного счета, как обычной картой, без выдачи наличных под отчет и оформления платежек.

Также бизнес-карта пригодится в рабочих командировках — ей можно оплатить билеты, забронировать гостиницу и так далее. Приятный бонус, который дают некоторые бизнес-карты — различные скидки, акции и предложения. Можно приобретать товары у партнеров банка на более выгодных условиях, бесплатно посещать бизнес-залы в аэропортах и получать кэшбэк за покупки. Например, для бизнес-карт «СберБизнеса» действует программа «Бизнес-кэшбэк», по которой начисляются баллы за любые покупки.

Плюсы премиальной бизнес-карты Сбербанка

В линейке Сбербанка есть дебетовые бизнес-карты разного уровня. Они различаются перечнем доступных операций, стоимостью обслуживания и лимитами на снятие наличных и переводы.

Так, со всеми дебетовыми бизнес-картами банка доступны следующие возможности:

- моментальный выпуск цифровой карты;

- постоянный доступ к деньгам на расчетном счете через личный кабинет;

- мгновенные переводы с дебетовых бизнес-карт юридическим и физическим лицам;

- контроль за операциями и формирование отчетности онлайн;

- управление лимитами по картам через личный кабинет;

- экономия на комиссиях при оплате товаров и услуг бизнес-картой без оформления платежных поручений;

- участие в программе «Бизнес-кэшбэк».

Основные преимущества именно премиальной версии дебетовой бизнес-карты Сбербанка — бесплатное обслуживание при выполнении условий и расширенные лимиты на операции.

Премиальная бизнес-карта Сбербанка: тарифы и лимиты

Стоимость обслуживания

Есть два варианта оплаты комиссии: сразу за год или ежемесячно. Комиссия зависит от торгового оборота по бизнес-карте за предшествующий период.

При оплате за год (учитывается торговый оборот за предшествующий год):

- до 600 тыс. рублей (включительно) — 5 500 рублей за обслуживание карты без пластика, 7 000 рублей — с пластиком;

- от 600 тыс. рублей до 1,2 млн рублей (включительно) — 2 000 рублей за обслуживание карты без пластика, 3 500 рублей — с пластиком;

- более 1,2 млн рублей — бесплатно.

При оплате в месяц (учитывается торговый оборот за предшествующий месяц):

- до 50 тыс. рублей (включительно) — 550 рублей за обслуживание карты без пластика, 700 рублей — с пластиком;

- от 50 тыс. рублей до 100 тыс. рублей (включительно) — 200 рублей за обслуживание карты без пластика, 350 рублей — с пластиком;

- более 100 тыс. рублей — бесплатно.

При этом покупки включаются в торговый оборот того месяца или года, в течение которого банк подтвердит операцию. Как правило, подтверждение операции занимает 3–5 дней со дня совершения покупки. Таким образом, при ежемесячном списании комиссии сумма покупки, совершенной в конце сентября, подтверждается банком и затем включается в торговый оборот октября, а покупки в конце октября — в торговый оборот ноября.

Аналогично по карте с ежегодной комиссией: если покупка была совершена в последние дни уходящего года, ее сумма войдет в торговый оборот следующего года, поскольку будет подтверждена банком в январе.

Снятие наличных

Комиссия за снятие наличных с расчетного счета зависит от общей суммы снятия наличных за месяц.

В банкоматах Сбербанка:

- 2% от суммы (мин. 400 рублей) при снятии до 300 тыс. рублей в месяц;

- 3% от суммы при снятии от 300 тыс. до 1,5 млн рублей в месяц;

- 4% от суммы при снятии от 1,5 млн рублей в месяц.

В других банкоматах:

- 4% от суммы (мин. 500 рублей) при снятии до 300 тыс. рублей в месяц;

- 5% от суммы при снятии от 300 тыс. до 1,5 млн рублей в месяц;

- 7% от суммы при снятии от 1,5 до 5 млн рублей в месяц;

- 10% от суммы при снятии от 5 млн рублей в месяц.

Лимит считается за один календарный месяц совокупно по всем дебетовым бизнес-картам, выпущенным к одному счету.

В день с бизнес-карты можно снять наличными не более 500 тыс. рублей, в месяц — не более 15 млн рублей. По решению банка лимит может быть снижен до 170 тыс. рублей в сутки и 5 млн рублей в месяц пропорционально по всем счетам.

Вносить наличные на бизнес-карту можно без ограничений.

Кнопка со ссылкой

Переводы

С бизнес-карты Сбербанка можно переводить деньги на бизнес-карту или карту физического лица в Сбербанке или в других банках через «СберБизнес»:

- на карты Сбербанка — 1,5% от суммы, не менее 50 рублей;

- на карты других банков — 1,5% от суммы, не менее 75 рублей.

Лимиты на внутрибанковские переводы с бизнес-карт:

- 300 тыс. рублей в сутки кумулятивно на все счета и карты клиента (без учета комиссии за перевод);

- 300 тыс. рублей по карте — в случае снятия ограничений в виде кумулятивного лимита на все счета и карты;

- 5 млн рублей в месяц кумулятивно на все счета и карты клиента (без учета комиссии за перевод);

- 5 млн рублей по карте — в случае снятия ограничений в виде кумулятивного лимита на все счета и карты.

СМС-информирование

Услуга СМС-информирования об операциях по карте бесплатная.

Бонусная программа

К бизнес-карте Сбербанка можно подключить программу «Бизнес-кэшбэк», в рамках которой начисляется кэшбэк 0,5% за любые покупки. Кэшбэк выплачивается баллами на бонусный счет, максимальная сумма вознаграждения в месяц — 5 000 баллов.

Накопленные баллы можно конвертировать в рубли по курсу 1 балл = 1 рубль, минимальная сумма конвертации — 3 000 баллов. Срок действия баллов — 12 месяцев.

Важно! Компании самостоятельно несут обязанности по исчислению и уплате налогов, связанных с получением кэшбэка, а также ответственность за неисполнение этой обязанности. В период ближайшей налоговой отчетности компании необходимо включить полученную сумму кэшбэка в состав своих доходов и уплатить налог в соответствии с установленным режимом налогообложения.

Также за покупки по бизнес-карте полагается кэшбэк и скидки от партнеров. Предложения постоянно обновляются, следить за ними можно в личном кабинете и на сайте банка.

Как получить премиальную бизнес-карту Сбербанка

Чтобы получить бизнес-карту, нужно иметь расчетный счет в Сбербанке. Оформить заявку на выпуск карты можно в офисе Сбербанка, онлайн через «СберБизнес» или на сайте банка.

Карту можно выпустить как в цифровом формате, так и в виде пластика, но обслуживание физической карты стоит дороже. По умолчанию бизнес-карта выпускается без пластика. Первую бизнес-карту можно заказать с бесплатной курьерской доставкой, а вот перевыпущенные и дополнительные карты придется получать в офисе банка.

Заключение

Бизнес-карты помогают экономить время и деньги. Многие процессы становятся проще: контроль за расходами, расчеты с контрагентами, формирование отчетности и так далее.

Кроме того, за покупки по бизнес-картам можно получать кэшбэк от банка и скидки и бонусы от партнеров, тем самым сокращая расходы бизнеса.

Указанная информация актуальная на дату публикации.

Многие банки при открытии расчетного счета оформляют бизнес-карты, но не все предприниматели ими пользуются.

Рассказываем, как бизнес-карта Тинькофф помогает опытным предпринимателям тратить меньше времени на бумажную работу и оптимизировать процессы.

Например, пользуясь бизнес-картой, можно навсегда забыть про выдачу денег сотрудникам под отчет, отслеживать траты сотрудников по категориям покупок и вообще не платить за обслуживание счета. А по топливным картам больше нет привязки к конкретным заправкам и конвертации рублей в литры.

Покупки для компании и командировки без выдачи под отчет

Бизнес-карта Тинькофф привязана напрямую к счету компании. Все покупки по ней тут же отображаются в расходах по счету. По ней вы можете:

- Оплачивать покупки в магазинах и интернете — как с обычной карты. Для валютных счетов тоже открываем карты, чтобы сотрудники компании могли расплачиваться в зарубежных командировках.

- Снимать наличные в любом банкомате мира.

- Выдавать сотруднику деньги для командировок. Даже если в штате работает бухгалтер, он сэкономит время на оформлении бумаг и выдаче наличных под отчет. Бизнес-карты выпускаются и к валютным счетам, чтобы делать покупки за границей без лишних комиссий.

- Всё просто: оформляете бизнес-карту на имя сотрудника — и он может оплачивать расходы в командировках и делать покупки для компании. А чтобы сотрудники не тратили лишнего, установите лимиты по тратам или ограничения по категориям покупок. Но об этом дальше.

Расходы ООО должны быть экономически обоснованы: тратить можно только для целей компании. Директор не может по бизнес-карте купить себе машину или костюм.

Если у вас ООО, сохраняйте подтверждающие документы для налоговой: накладные, акты, чеки. Сделайте памятку для сотрудников: если они покупают что-то по бизнес-карте для компании или ездят в командировки, пусть берут чеки.

Личная карта для ИП

Если работаете как ИП, можете тратить деньги по счету на расходы компании или на себя. Все покупки отобразятся в операциях по счету.

Если работаете на УСН 6% без сотрудников — отчитываться по расходам не нужно, налоговая это не проверяет.

ИП на УСН 15% и ОСНО должны сохранять документы для расчета налогов. По расходам через бизнес-карту собирайте подтверждающие документы: накладные, акты, чеки, бланки строгой отчетности. А если есть сотрудники, все их траты нужно подтвердить документами.

К примеру, ИП на УСН занимается ремонтом. Он закупает в обычном строительном супермаркете материалы — клей, обои, ламинат — и расплачивается бизнес-картой. Покупка отображается по счету, а для налоговой в магазине предприниматель берет товарный чек. ИП или ООО на общей системе должны просить товарные накладные и счета-фактуры.

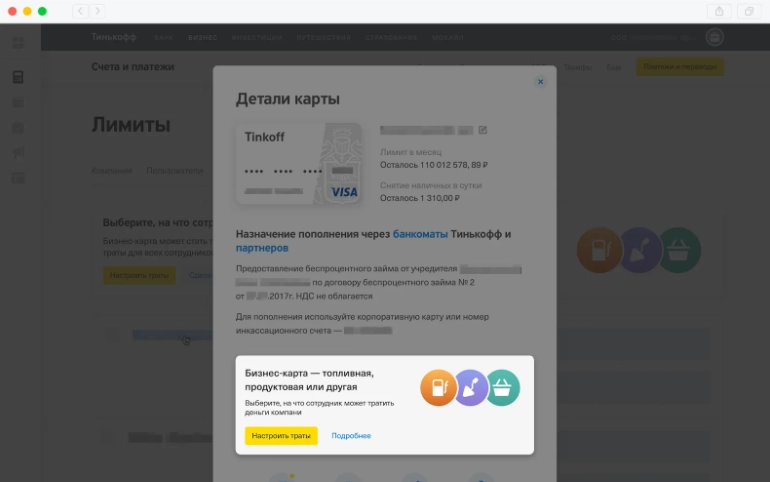

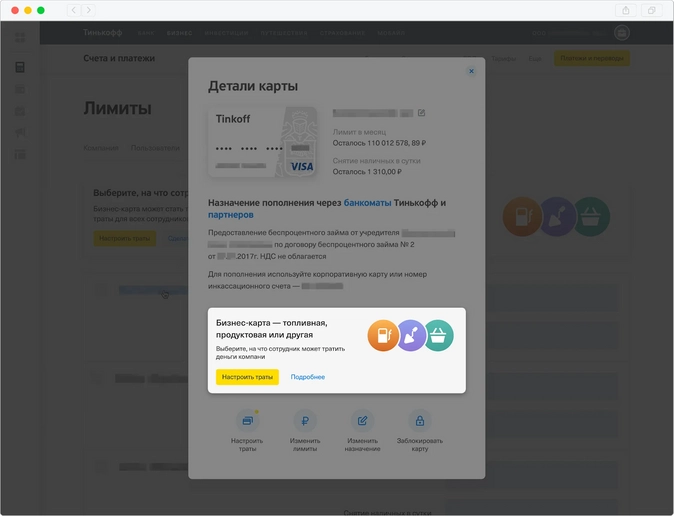

С ограничением по категориям покупок, чтобы сотрудники не тратили лишнего

По картам сотрудников можно установить лимиты, чтобы они не потратили больше, чем вы планировали. Но это еще не все.

Для большей надежности установите в личном кабинете категории товаров, за которые сотрудник может расплатиться бизнес-картой. Например, если укажете в настройках категорию «Топливо», сотрудник сможет рассчитываться только на заправках:

Для бизнес-карт Тинькофф можно выбрать одну из 44 категорий покупок: «топливо», «супермаркеты», «авиабилеты», «железнодорожные билеты», «медицинские услуги», «транспорт» и другие.

Можно сформировать карту для командировочных расходов, тогда сотрудник сможет оплачивать только авиабилеты, отели и рестораны. Меняйте ограничения по карте тогда, когда удобно, даже несколько раз в день.

Как топливная, только еще удобнее

Если в штате есть водители, бизнес-карта легко превращается в топливную. Но это не та топливная карта, от которой вы могли устать, — с неудобной конвертацией в литры и привязкой к конкретным заправкам. По топливной карте Тинькофф:

Бензин на любой заправке. Водители сами выбирают АЗС с выгодной ценой топлива.

Деньги списываются со счета, без конвертации рублей в литры. Не нужно специально переводить деньги на топливную карту и ждать, когда перевод придет. А водители покупают бензин по цене со стелы заправки.

Расходы только на заправках и нигде больше. Водители не смогут расплатиться картой в других магазинах.

Бесплатное обслуживание счета за покупки по бизнес-карте

Клиенты Тинькофф при покупках по бизнес-карте могут вообще не платить за обслуживание счета: более 50 000 ₽ в месяц на простом тарифе и более 200 000 ₽ — на продвинутом.

Что с этим делать

Если у вас уже есть расчетный счет в Тинькофф, теперь вы знаете, чем будет полезна бизнес-карта. Если нужно, откроем дополнительные карты для сотрудников, закажите их в личном кабинете.

Если счета нет, подайте заявку. Мы оформим любое количество бизнес-карт для ваших сотрудников бесплатно. Два месяца обслуживания счета — бесплатно, плюс еще два месяца при оплате за год. До 6% на остаток по счету.