-

Разница между бухгалтерской и экономической прибылью

-

Явные и неявные расходы

-

Сравнение с нормальной прибылью

-

Бухгалтерская и экономическая прибыль: оценка разницы

-

Заключение

Прибыль не соответствует усилиям?

Проведём анализ бухгалтерии — конфиденциально!

Оставить заявку

Разница между бухгалтерской и экономической прибылью

При оценке деятельности компании выделяют три вида прибыли:

- бухгалтерская;

- экономическая;

- нормальная.

Чем отличается бухгалтерская прибыль от экономической?

В бухгалтерском учёте прибыль считают как разницу между доходами, полученными от ведения хозяйственной деятельности предприятия, и явными расходами. К этой категории расходов относятся понесённые субъектом затраты, которые можно оценить и документально подтвердить.

Отличие экономической прибыли от бухгалтерской только в составе расходов. Экономическая прибыль — это разница между между полученной выручкой и всеми расходами — явными и неявными. Для расчёта экономической прибыли используется следующая формула:

ЭП = БП – НР,

где:

- ЭП — экономическая прибыль;

- БП — бухгалтерская прибыль;

- НР — неявные расходы

Таким образом, бухгалтерская и экономическая прибыль отличаются на величину неявных расходов.

Бухгалтеры не рассматривают неявные издержки, поскольку их невозможно однозначно оценить. Их интересуют только фактически понесённые затраты.

Задача экономистов заключается в детальном анализе и планировании деятельности предприятия, а это требует учёта всех доходов и расходов, в том числе и опосредованных.

Нормальная прибыль — это дополнительный показатель, величина которого определяется как разница между экономической и бухгалтерской прибылью:

НП = ЭП — БП.

По сути, нормальная прибыль равна сумме неявных издержек. Это минимальная величина дохода, при которой производитель или продавец готов продолжать свою предпринимательскую деятельность.

Явные и неявные расходы

Что относится к явным, а что к неявным расходам, можно посмотреть в таблице:

| Тип расходов | Явные | Неявные |

|---|---|---|

| Суть расходов | Издержки, которые реально были понесены организацией в результате своей деятельности.

Пример — заработная плата рабочих, расходы на рекламу, и т.д. |

Издержки, которые могли бы быть понесены при определенных обстоятельствах.

Пример — доходность депозитного счёта, если деньги не вкладывать в производство, а положить в банк. |

К явным расходам относят такие виды затрат, как:

- сырьё, материалы, полуфабрикаты;

- арендные платежи;

- коммунальные услуги;

- амортизация оборудования;

- заработная плата;

- транспортные расходы и т.д.

Неявные расходы — это величина потенциальной выгоды, которая была упущена в результате принятия тех или иных управленческих решений. Она, в случае получения, могла бы повлиять на прирост капитала.

При оценке прибыли её часто сравнивают с величиной гарантированного дохода. Обычно в качестве такого дохода рассматривают проценты по банковскому депозиту. Если они меньше, чем сумма потенциальной прибыли, значит, финансовые вложения в проект будут иметь смысл.

Нет времени заниматься бухгалтерской отчётностью?

Команда специалистов «Моё дело» возьмёт эту обязанность на себя, чтобы вы могли заняться более важными делами.

Оставить заявку

Сравнение с нормальной прибылью

Величина нормальной прибыли используется для оценки проекта по финансовой привлекательности. Это величина прибыли, при которой собственник или инвестор считает целесообразным вкладываться в проект.

При анализе деятельности компании учитывается разница между нормальной и экономической прибылью. В зависимости от получения положительного или отрицательного результата делаются следующие выводы:

| Положительная разница | Доходы от инвестиций в проект окупятся, что делает его привлекательным для вложений. |

| Отрицательная разница | Вложения в проект не окупятся, что позволяет оценивать его как неперспективный. |

Бухгалтерская и экономическая прибыль: оценка разницы

Сравнение бухгалтерской и экономической прибыли определяет величину неявных расходов. Анализ этого показателя позволяет оценить:

- успешность развития определённого направления деятельности;

- эффективность принимаемых управленческих решений;

- общие перспективы расширения бизнеса.

Если результат анализа показывает, что экономическая прибыль значительно ниже бухгалтерской, это говорит о слишком высоких неявных издержках. Необходимо предусмотреть меры по перераспределению ресурсов и их вложения в альтернативные источники с более высокой доходностью.

Заключение

Мы разобрались, что экономическая и бухгалтерская прибыль отличаются только на величину неявных затрат. В основном предприятия считают бухгалтерскую прибыль, мало обращая внимания на экономическую, лишаясь при этом возможности анализа альтернативного вложения средств. ЭП нужно регулярно сравнивать с показателем нормальной прибыли, чтобы не упустить потенциально более прибыльные варианты инвестиций.

Бухгалтерская и экономическая прибыль — эти показатели позволяют оценить эффективность деятельности предприятия, управления им и перспективы вложения в него денег. Рассмотрим сами показатели и критерии их сравнения подробнее.

Экономическая прибыль меньше бухгалтерской на величину…

Экономическая прибыль рассматривается одновременно как виртуальный и как практический показатель, позволяющий установить действительное состояние дел предприятия. Данное значение формируется путем вычета из доходов предприятия всех видов затрат, в том числе альтернативных издержек, не учитываемых в составе показателя прибыли, который получается по бухучету.

Для показателя экономической прибыли характерно два промежуточных значения, которые рассчитываются по отношению к нормальной прибыли:

- Положительное значение (выше показателя нормальной прибыли)

Установление положительного значения позволяет делать вывод о различной степени успешности деятельности предприятия и возможности инвестирования в него средств.

- Отрицательное значение (ниже показателя нормальной прибыли)

Отрицательное значение показывает, что произведенные на момент анализа вложения в данный бизнес не окупаются и не дают того эффекта, который можно ожидать, разместив те же средства, но иным образом. То есть если инвестор видит значение экономической прибыли ниже нормальной и бухгалтерской, он, по законам рынка, должен либо забрать свои деньги из бизнеса (если они уже вложены), либо найти иной объект для инвестиций (если вложения еще только рассматриваются).

Бухгалтерская прибыль оперирует иным значением издержек и представляет собой разницу между валовым доходом субъекта предпринимательской деятельности и его явными издержками. В состав таких явных издержек входят конкретные денежные расходы, а также иные аналогичные расходные операции, отражаемые в бухучете (поэтому показатель и называется бухгалтерской прибылью).

Подробнее об учете затрат и издержек в бухгалтерском учете можно узнать из подборки материалов на нашем сайте в рубрике «Учет затрат».

Таким образом, разница между бухгалтерской и экономической прибылью заключается в величине неявных издержек. Экономическая прибыль меньше бухгалтерской на величину таких издержек.

По какой формуле рассчитывается экономическая прибыль см. в этой статье.

Что такое неявные издержки в отношении прибыли

Осталось уяснить, что же такое неявные или альтернативные издержки. Альтернативные затраты — это некие виртуальные значения неполученных доходов и непроизведенных расходов, которые возникали в процессе принятия управленческих решений, но от которых отказались в пользу тех, что фактически осуществляются. Это некая величина упущенной потенциальной выгоды, которая могла бы повлиять на прирост вложенного в предприятие капитала собственников.

На практике показатели бухгалтерской и экономической прибыли всегда отличаются и могут совпадать только теоретически. У каждого предприятия в процессе принятия решений по текущей деятельности неизбежно появляются неявные издержки, которые повлекут общее снижение значения экономической прибыли.

Что такое нормальная прибыль

Одним из основных показателей, который применяют при оценке инвестиционной привлекательности предприятия, является нормальная прибыль. Нормальная прибыль — это такой размер дохода собственников (инвесторов) предприятия от текущей деятельности, при котором они не примут решение изъять свой вложенный капитал из данного предприятия и направить его на другие цели.

Нормальная прибыль — показатель, который может дополнить анализ с точки зрения бухгалтерской и экономической прибыли.

При анализе финансового состояния могут выявляться отклонения полученных значений прибыли от нормы (нормальной прибыли):

- превышение ее уровня (положительная прибыль);

- значение ниже уровня нормальной прибыли (отрицательная прибыль).

Превышение указанного показателя нормальной прибыли говорит о том, что доходы инвесторов от вложений в данное предприятие выше среднерыночных, т. е. предприятие функционирует прекрасно и является привлекательным объектом для вложения денег или выдачи их предприятию взаймы.

Снижение показателей прибыли ниже нормальной прибыли свидетельствует о неспособности субъекта предпринимательской деятельности перекрыть стоимость вложенных в данный бизнес ресурсов и принести инвесторам доход, которого они вправе ожидать по общим рыночным условиям.

Подробнее об отнесении различных видов затрат к расходам для расчета налога на прибыль читайте в материалах рубрики «Налог на прибыль организаций в 2022–2023 годах по НК РФ».

Как распределяется чистая прибыль в ООО, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение.

Что показывает различие между бухгалтерской и экономической прибылью

Разницу между бухгалтерской и экономической прибылью составляет величина неявных издержек. Определение их размера будет являться основной процедурой для подготовки данных для принятия управленческих решений.

Различие между указанными показателями прибыли по итогам проанализированных периодов дает возможность оценить:

- прогресс или регресс отдельных направлений деятельности предприятия;

- эффективность принимаемых руководством управленческих решений и, следовательно, эффективность самого руководства;

- общую картину развития компании.

Расчетная величина неявных издержек, которая видна при сравнении показателей, является базисом для оценки эффективности вложения дополнительных средств в развитие бизнеса.

Итоги

Практическое значение расчета разницы между бухгалтерской и экономической прибылью позволяет не только провести анализ эффективности текущей работы предприятия в целом, но и сформировать объективное представление о целесообразности его дальнейшей работы. Кроме того, анализ поименованных в статье показателей поможет объективно оценить перспективы инвестирования средств в конкретное предприятие.

Содержание статьи

1. Что такое прибыль

2. Чем прибыль отличается от выручки

3. Бухгалтерская и экономическая прибыль

4. Маржинальная прибыль

5. Валовая прибыль

6. Операционная прибыль

7. Чистая прибыль

8. Зачем считать разные виды прибыли и как ее анализировать

9. Должен ли предприниматель самостоятельно во всем этом разбираться

Предприниматель работает для извлечения прибыли. Но при финансовом учете важно рассчитывать несколько видов прибыли, чтобы понимать, насколько эффективно действует бизнес. Рассказываем, как это все посчитать и почему от этого бизнесу будет лучше.

Что такое прибыль

Прибыль — это разница между тем, что заработал бизнес и всеми издержками. При этом считаются доходы и расходы по всем видам деятельности. По сути, это самое главное в бизнесе. Ради прибыли предприниматели и начинают свое дело.

Давайте разберем на примере. Киоск продает шаурму. Каждый день продажа еды и напитков приносит примерно 15 тысяч рублей. За 31 день в кассе заведения оказалось 465 000 рублей. Но у киоска есть расходы на продукты, аренду, зарплату работников, коммунальные платежи и налоги. Например, на это уходит 370 тысяч рублей. Значит прибыль заведения 95 тысяч рублей в месяц.

Чем прибыль отличается от выручки

Предприниматели в малом и среднем бизнесе довольно часто путают выручку и прибыль.

Основатель магазина хенд-мейда «Плюшкин-Вилль» Борис Зак считает, что это связано с тем, что у предпринимателей не всегда есть соответствующие знания:

«Человек с экономическим образованием вряд ли способен спутать выручку и прибыль. Но в предприниматели не всегда идут экономисты. А данные по выручке выглядят красивее, чем по прибыли. Обратите внимание на рекламу франшиз: там часто пишут, какой доход (то есть выручку) будет получать франчайзи, умалчивая о размерах прибыли, потому что так франшиза выглядит более привлекательной в глазах начинающих предпринимателей»

Выручка — это заработанные деньги компании за выполненные обязательства. И тут нужно сделать акцент именно на выполнении обязательств.

Смотрите, предприниматель продает древесину для деревообрабатывающих предприятий. Заказчики покупают товар по предоплате, но пока не было отгрузки товара, деньги не принадлежат продавцу. Они могут лежать на расчетном счете, но станут выручкой для учета в момент, когда покупатели получат древесину и отразят это в документации.

В этот момент деньги станут принадлежать компании. Но станут ли они прибылью? Нет. Потому что у компании есть и другие обязательства: зарплаты, ЖКХ, налоги, затраты на заготовку дерева. Эти расходы вычитаются из выручки, и получается прибыль.

То есть выручка появляется, когда компания выполнит обязательства перед контрагентами, а прибыль — это выручка за минусом собственных расходов.

Каждому предпринимателю нужно обязательно разделять эти термины. Слишком много случаев, когда поступает выручка, и собственники пускают ее на свои расходы, а потом не остается денег для закрытия обязательств.

Старший преподаватель экономического факультета РУДН Елена Егорычева уверена, что разобраться в этих понятиях способен каждый предприниматель:

«Можно смело утверждать, что заполнив самостоятельно один раз Форму №2 «Отчета о финансовых результатах» или просто изучив его внимательно на протяжении нескольких отчетных периодов, любой руководитель компании будет четко понимать разницу, более того, будет знать, как формируется валовая прибыль его компании, прибыль от продаж, прибыль до налогообложения и сама чистая прибыль. Больше затруднений для предпринимателя, бизнес которого не только сводится к купле и последующей перепродаже товаров, составляют правильное исчисление себестоимости, так как не любой бизнесмен со стажем сможет грамотно обосновать решение, какие расходы относить на себестоимость, а что относить на управленческие расходы. В связи с этим часто возникают проблемы завышения цены, это делает товар или услугу неконкурентоспособной на рынке, либо, наоборот, занижения цены, что приводит к убыткам компании»

Бухгалтерская и экономическая прибыль

Эти показатели смотрят для определения финансового состояния бизнеса на определенном этапе. Например, когда инвесторы или покупатели хотят оценить выгодность бизнеса.

Бухгалтерская прибыль – это доходы минус расходы по всем видам деятельности.

Экономическая прибыль – это доходы минус расходы, но в расходы включают и все неявные издержки.

Давайте разберемся чуть подробнее. В показатели бухгалтерской прибыли включают все явные затраты: зарплаты, коммунальные расходы, затраты на оборудование и материалы, банковские и налоговые платежи.

А при расчете экономической прибыли вычитают и неявные расходы. Например, деревообрабатывающий цех принадлежит предпринимателю, но его можно сдавать и в аренду. А это значит, что есть неявные денежные потери, то есть возможная недополученная прибыль от аренды.

Этот вид прибыли рассчитывают, чтобы понять, насколько эффективна основная деятельность. Поэтому экономическую прибыль также можно рассчитать по формуле:

Экономическая прибыль = Бухгалтерская прибыль – внутренние(неявные) затраты.

Если показатели экономической прибыли выше, то предпринимательской деятельностью заниматься не выгодно.

Директор онлайн-бухгалтерии Небо Артем Туровец считает, что бухгалтерская прибыль нужна для целей учета:

«Во-первых, эта прибыль больше нужна для учета. Для ее определения используют стандартный подход, который не меняется. Во-вторых, обычно этот показатель применяют, когда надо сравнить компанию с другими. Например, инвестор хочет купить бизнес. Он знает показатели похожего бизнеса и хочет убедиться, что они совпадают с цифрами предприятия, которое хочет купить. Он берет значения бухгалтерской прибыли для сравнения. Потому что они подсчитаны по одинаковым стандартам. А экономическая прибыль используется для принятия управленческих решений»

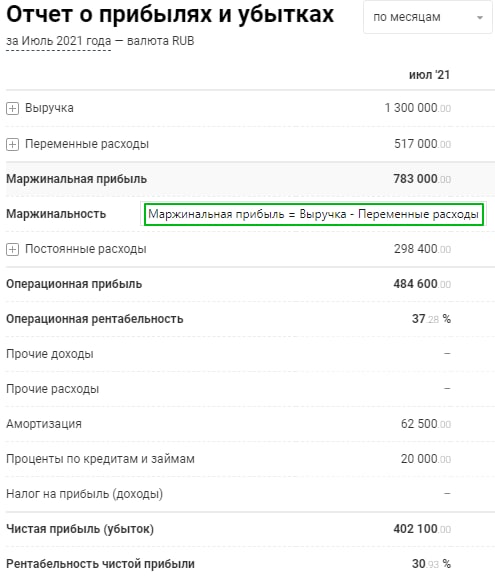

Маржинальная прибыль

Этот вид прибыли помогает предпринимателям понять, как развивается бизнес от месяца к месяцу. Маржинальность считают по формуле:

Маржинальная прибыль = Выручка – Переменные расходы.

В переменные расходы включают зарплаты менеджеров по продажам или закупку сырья. То есть показатели, которые регулярно меняются. Например, продали больше товаров, и менеджеры получили больше денег в качестве зарплаты. Или компания по обжарке кофе в мае закупала сырье по одной цене, а в августе стоимость изменилась из-за кризиса в Бразилии. Расходы поменялись, а следом меняется маржинальная прибыль.

Лучше регулярно смотреть, как меняется этот вид прибыли. Например, в мае кофейная компания продала продуктов на 700 тысяч рублей, а переменные расходы были 400 тысяч. Если в августе выручка осталась в районе 700 тысяч, а переменные расходы увеличились до 600 тысяч, то это повод пересмотреть бизнес-процессы. Возможно, стоит увеличить цены на товары.

С помощью маржинальной прибыли рассчитывают рентабельность бизнеса по формуле:

Рентабельность = Маржинальная прибыль : на Выручку.

Давайте снова вернемся к кофейной компании. В мае маржинальная прибыль составила 300 тысяч рублей. Разделим это число на 700 000 и получим рентабельность 0,43 или 43%.

В августе маржинальная прибыль составила 100 000 рублей. Разделим на 700 000 и получим 0.14 или 14%, то есть видим падение рентабельности.

Полезно следить за показателями рентабельности каждый месяц. Если значения падают, то лучше принять меры для изменения ситуации. Например, сократить издержки. В блоге ПланФакта есть полезная статья, которая поможет грамотно это сделать.

Пример того, как это отражается в ПланФакте в отчете с маржинальной прибылью:

Валовая прибыль

С помощью валовой прибыли определяют целесообразность продажи или производства отдельных товаров или услуг. Для этого используют формулу:

Валовая прибыль = Выручка от продажи – Себестоимость.

Главное, что в этом случае считают прямые затраты, связанные с этим товаром. Например, себестоимость шаурмы 80 рублей, а клиентам продают за 180 рублей. Валовая прибыль равна 100 рублей.

Этот показатель помогает предпринимателям рассматривать бизнес по отдельным направлениям. В перспективе станет понятно, какие направления выгодно развивать, а от каких проще отказаться.

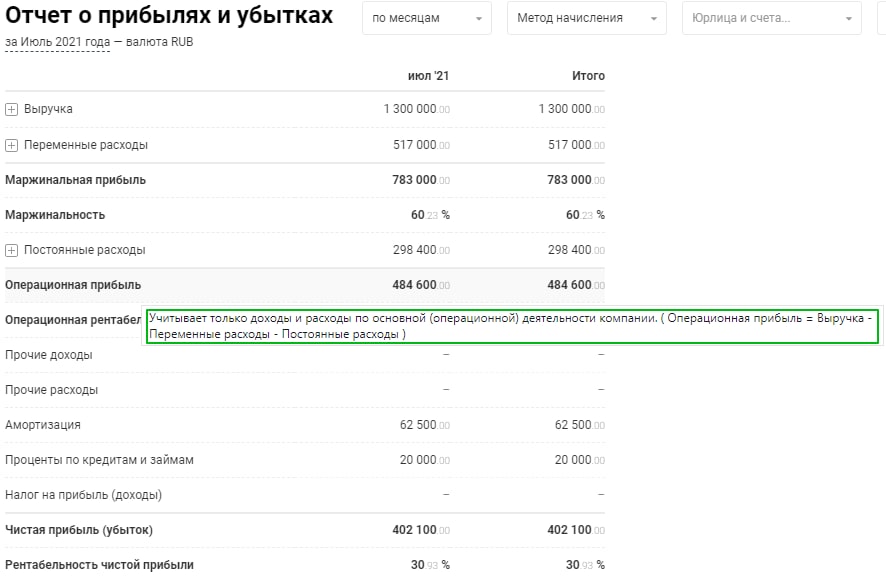

Операционная прибыль

Этот показатель используют, чтоб понять, насколько компания успешно ведет дела по основной деятельности. Для расчета применяют формулу:

Операционная прибыль = Выручка – Расходы по основной деятельности.

Расходы по основной деятельности = Прямые + Косвенные(Переменные) + Постоянные.

Кроме этого, используют и другую формулу:

Операционная прибыль = Маржинальная прибыль – Постоянные расходы.

Например, у деревообрабатывающего цеха маржинальная прибыль 4 000 000 рублей. а расходы 3 600 000 рублей. Значит, операционная прибыль составляет 400 тысяч рублей. Если в течении полугода или года показатели падают, то бизнес теряет рентабельность.

Пример отчета о прибыли из сервиса ПланФакт:

Чистая прибыль

Это главный финансовый показатель компании. Расчет выглядит так:

Чистая прибыль = (Выручка компании + Прочие доходы) – (Расходы по основной деятельности + Прочие расходы + Амортизация + Проценты по кредитам + Налог на прибыль(доходы)).

Обратите внимание, что нужно вычесть все затраты: постоянные, переменные, налоги и амортизацию. Итоговый результат показывает, насколько успешен бизнес в целом.

Например, показатели ларька с шаурмой за месяц выглядят так:

- Выручка — 465 000

- Постоянные расходы — 100 000

- Переменные расходы — 150 000

- Налоги — 50 000

- Кредитные платежи — 20 000

- Амортизация — 5000

Чистая прибыль = 465 000 – (100 000 + 150 000 + 50 000 + 20 000 + 5000) = 140 000 рублей.

Эти деньги можно потратить на свои нужды или инвестировать в развитие бизнеса.

Зачем считать разные виды прибыли и как ее анализировать

Все это делается для управленческих решений. Подсчет прибыли показывает, как на самом деле работает бизнес. Ведь иногда кажется, что компания зарабатывает достаточно денег, но их не хватает на масштабирование, развитие и запуск новых направлений.

Борис Зак уверен, что без таких расчетов не понять, насколько хорошо развивается бизнес:

«В видах прибыли необходимо разбираться, чтобы понимать эффективность ведения бизнеса и сколько реально зарабатывает предприниматель. Например, валовая прибыль показывает, пройдена ли точка безубыточности компании. И ее размеры могут быть впечатляющими. Но чистая прибыль при этом может оставаться близкой к нулю. Из этого следует вывод, что точка безубыточности пройдена, но зарабатывать компания еще не начала»

Расчеты прибыли помогают понять рентабельность бизнеса. Для этого нужно анализировать цифры несколькими методами.

Горизонтальный анализ (по времени)

Для этого прибыль сравнивают с определенными периодами. Например, март, апрель, май 2020 года с аналогичным периодом 2021 года. Цифры помогут понять, развивается бизнес или нет. В 2020 году на это время пришлась первая волна Covid-19, и многие заведения общепита были закрыты. И если анализ показывает, что у киоска с шаурмой в 2021 году показатели прибыли больше, значит бизнес развивается, не стоит на месте.

При этом анализе можно вовремя заметить падение выручки и принять решения, чтобы улучшить показатели или хотя бы подтянуть к показателям прошлого периода.

Вертикальный анализ (структурный)

Этот подход анализирует структуру выручки, сколько уходит на налоги, косвенные затраты, себестоимость, постоянные расходы и кредитные платежи. Например, чистая прибыль деревообрабатывающей компании в апреле 2021 года была 4 миллиона рублей или 12% от выручки.

В мае чистая прибыль стала 5 миллионов, но чистая прибыль составила 7% от выручки. Значит придется разбираться, почему просела прибыль. Возможно, поставщики увеличили цены из-за того, что в лесах распутица, и трудно вывозить древесину. Тогда в следующем периоде чистая прибыль должна подрасти. Но может компания продала больше материалов с низкой валовой прибылью, и следует пересмотреть бизнес-процессы.

Конкурентный анализ

Показатели бизнеса полезно сравнивать с показателями конкурентов. Для этого обычно используют результаты операционной прибыли. Как узнать цифры конкурентов? Некоторые предприниматели используют инсайдерскую информацию. Например, сотрудник конкурента не подписывал договор о неразглашении информации, а после увольнения рассказал о показателях на новой работе.

Есть финансовые консультанты, которые помогают с бизнес-планами и финансовыми моделями. Если у них десятки клиентов, то они знают показатели по направлениям бизнеса. Раскрывать значения конкурентов они не станут, но подскажут к каким цифрам необходимо стремиться.

Если нет возможности получить данные этими способами, то используйте статистику Росстата. Они ежегодно считают средние показатели по отраслям. Эти цифры помогут сориентироваться в показателям и понять, как себя чувствует компания в сравнении с другими участниками рынка.

Артем Туровец считает, что показатели прибыли показывают эффективность руководителя:

«Расчет прибыли помогает понять, где теряет или зарабатывает бизнес. Если валовая прибыль в порядке, а маржинальная нет, то самое время разобраться с косвенными расходами. Например, сократить зарплату директору или сократить неэффективных сотрудников. А если прибыль в целом не устраивает, то нужно полностью разобрать бизнес и, возможно, закрыть его»

На самом деле неумение считать прибыль может привести к плачевным результатам. Есть реальный случай, когда предприниматель решил открыть производство древесных пеллет на базе леспромхоза. Он арендовал цех и оборудование, а потом получил тендер на поставку продукции в детский оздоровительный лагерь. К сожалению, собственник не умел правильно считать деньги и банально перепутал выручку и прибыль. Платежи от тендера он потратил на покупку автомобиля и недвижимость. Когда пришло время платить по обязательствам, то у компании не было денег на зарплату и покупку сырья. История печально закончилась тем, что за предпринимателем ходят судебные приставы и пытаются взыскать долги.

Должен ли предприниматель самостоятельно во всем этом разбираться

Здесь нет однозначного ответа, но лучше, чтобы предприниматель понимал, как складываются финансовые показатели бизнеса. Хотя бы для того, чтобы в будущем его не могли обманывать сотрудники или сторонние специалисты. Борис Зак уверен, что на начальных этапах лучше во все вникать самостоятельно:

«На базовом уровне предприниматель должен понимать, что такое выручка, что такое прибыль, какой она бывает и как ее рассчитать. Это необходимо для подготовки бизнес-плана, чтобы уже на этом этапе понять, при каких условиях бизнес-проект будет выгодным. По мере роста бизнеса лучше нанять финансиста, который будет следить за этими показателями, чтобы владелец бизнеса мог сосредоточиться на стратегических вопросах»

Эксперт по франчайзингу Евгений Талдыкин думает, что опытные предприниматели разбираются в этих показателях, но на определенных этапах понадобятся эксперты:

«Честно говоря, не встречал предпринимателей, которые не разбираются в видах прибыли. Когда клиенты хотят запустить франшизу, то у них уже есть управленческий и финансовый опыт. Его хватает, чтобы расписать так называемый бизнес-план на салфетке. А вот уже дальше лучше привлекать экономиста, который сделает подробную финансовую модель и детально считает маржинальность и рентабельность. В целом, расчет прибыли дает трезвую оценку бизнесу: выгодный он или нет»

Елена Егорычева уверена, что в крупном бизнесе у предпринимателей другие задачи, и за финансовые показатели отвечают отдельные специалисты:

«На самом деле, человеку, который генерирует предпринимательские идеи, управляет людьми, развивает свой бизнес и масштабирует его, разбираться в видах прибылей и особенностях их формирования нет необходимости и даже потребности. Это компетенции его главного бухгалтера или финансового директора»

Получается, что для развития бизнеса нужно вовремя принимать управленческие решения. Это поможет сделать расчет разных видов прибыли. Если бизнес небольшой, то это реально сделать самостоятельно. Когда показатели вырастут, то лучше нанять отдельных специалистов.

Бухгалтерская и экономическая прибыль

Бухгалтеры и экономисты знают, что экономические и бухгалтерские затраты и прибыль могут существенно различаться. В чем состоит эта разница? Попробуем разобраться.

В чем разница

Бухгалтерская и экономическая прибыль, несмотря на одинаковое название, имеют существенное различие:

- бухгалтеры считают ее как положительный финансовый результат разницы между полученной от ведения хозяйственной деятельности выручкой и явными, то есть уже оплаченными издержками;

- экономисты считают все возможные затраты, как уже понесенные, так и неявные.

Важно понимать, что если экономическая прибыль положительна, то бухгалтерская прибыль также должна быть. Ведь она должна определяться по такой формуле:

Бухгалтерская прибыль = экономический финансовый результат – неявные издержки.

Таким образом, мы выяснили, что экономическая прибыль меньше бухгалтерской прибыли на величину этих самых неявных издержек. Бухгалтерам они не интересны до тех пор, пока не перейдут в разряд реальных. Потому что бухгалтеры считают и учитывают уже совершенные операции, а экономисты должны планировать работу и долгосрочную рентабельность бизнеса. То есть принимать все возможные доходы и затраты, а также эффективное использование активов организации.

Расходы и доходы

Компания, которая работает и платит налоги, очевидно имеет какую-то выручку и затраты. Последние принято делить на две большие группы:

- Явные расходы (внешние издержки) — это реально понесенные фирмой расходы в денежном выражении. В них входят: затраты на аренду, коммунальные услуги, содержание административного аппарата, оплата труда работников, стоимость закупленных сырья, материалов, товаров, амортизация, обслуживание заемных денежных средств, транспорт и стоимость доставки, эксплуатация оборудования и т. д.

- Неявные расходы (внутренние издержки) — это планируемые при определенных условиях денежные расходы. Например, те, которые могли бы возникнуть при реализации каких-либо проектов или развитии компании.

Обычно кроме затрат планируют еще и доходы, которые можно получить от размещения аналогичной суммы средств в другой области. Чаще всего в роли примера выступает размещение средств в банке под проценты. Это показатель рентабельности, которую могут получить от использования своих средств владельцы бизнеса. Например, если банк предлагает депозит под 10 % в год, то при размещении таким способом 1 млрд рублей бизнесмен гарантированно получит 1 млн рублей. При этом он не понесет никаких затрат. Значит, в его случае прибыльным будет являться дело, в котором он сможет получить не меньший финансовый результат причем с учетом всех возможных расходов.

Экономика

Экономические и бухгалтерские издержки и прибыль по сути направлены на одно: успешную работу организации. Но работа экономистов позволяет руководству планировать распределение средств:

- если по данным экономистов компания могла получить лучший финансовый результат, чем вышел по расчетам бухгалтеров, необходимо перераспределить ресурсы;

- если бухгалтерский результат оказался выше, то компания работает с максимальной отдачей, и дела идут хорошо.

Но в работе организации возможны и убытки. Такое отрицательное значение рентабельности говорит о том, что собственники компании теряют свой капитал, а доходы не покрывают затрат. В этом случае именно экономист, в первую очередь, должен проанализировать ситуацию и понять, как вернуть положительный финансовый результат.

Нулевой экономический результат

В момент становления бизнеса, а также в период его развития допускается нулевой экономический финансовый результат. Это значит, что организация работает без убытка, но и дохода тоже не имеет: все денежные поступления покрывают затраты. При этом у компании может быть небольшая бухгалтерская прибыль, неявные издержки экономическая прибыль учитывает, а на практике компания может без них обойтись. В этом случае обычно говорят о том, что фирма работает нормально. Нулевой результат по бухгалтерии говорит о том, что что-то пошло не так, и нужно подумать о смене направления деятельности. Или пересмотреть все расходы и источники поступления средств.

Дидух Юлия

бухгалтер, юрист

В 1998 году закончила КГАУ, экономический факультет по специальности бухгалтер. В 2006 году ТНУ, юридический факультет по специальности гражданское и предпринимательское право. Опыт работы бухгалтером с 1998 по 2007 год. Пишу статьи с 2012 года

Все статьи автора

Вам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

В 2019 году Тинькофф Бизнес и издательство «Эксмо» выпустили книгу «Бизнес без МВА». Книга написана командой Тинькофф Бизнеса под руководством главного редактора Тинькофф-журнала Максима Ильяхова. «Бизнес без МВА» можно купить в книжных магазинах по всей России или на сайте издательства.

В книге мы собрали вопросы наших клиентов по ведению бизнеса и подготовили ответы на них. Подробные и простые, чтобы каждый, кто заинтересован в развитии своего бизнеса, в реализации своей идеи, смог справиться со всем, что может возникнуть у него на пути. И откроем мы свой блог с самого актуального в бизнесе, а именно – денег. Читайте главу из нашей книги — «Когда бизнес долго в минусе. Операционная эффективность и правильная прибыль».

Когда бизнес только открылся, не всегда понятно, хорошо ли идут дела. У предприятия много расходов, и кажется, будто оно месяцами в минусе — а на самом деле оно работает отлично. Или наоборот: кажется, что денег полно и бизнес растет, но на самом деле он сжигает деньги. Чтобы понимать реальную ситуацию, нужно разобраться в операционной эффективности.

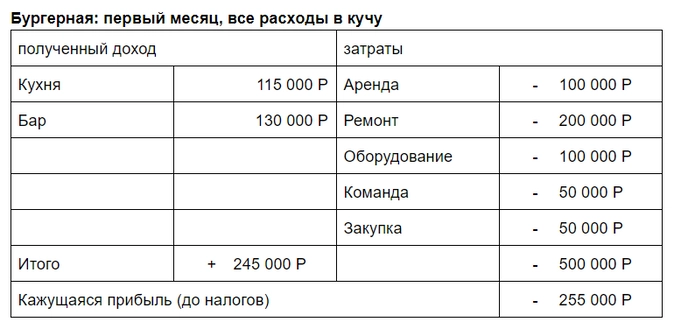

Приведем пример. Коля открывает бургерную. У него есть 500 тысяч рублей стартового капитала, они лежат на счете в банке. Коля тратит все эти деньги на аренду, ремонт, оборудование, закупку продуктов и первые зарплаты. К концу первого месяца он потратил 500 тысяч.

В этот же месяц бургерная Коли получила в кассу 245 тысяч рублей. Кажется, что бургерная работает в минус: было 500, стало 245, как будто мы просели на 255 тысяч. Но расстраиваться рано, по этим данным ни о чем судить нельзя. Может быть, бургерная работает в плюс, а может быть, и в минус — надо посчитать немного по-другому.

Когда Коля открывал бургерную, он понес два вида затрат: операционные и капитальные.

Операционные — это то, что нужно для непосредственного рабочего процесса: аренда помещения, зарплаты, закупка фарша, булок, овощей, пива, кофейных зерен и воды. Всё это быстро кончается и быстро закупается заново.

Капитальные — это всё, что Коля будет использовать долго: в нашем случае это ремонт и оборудование: гриль, холодильники, пивные краны и т. д. Туда же пойдут другие долгоиграющие траты: открытие второй кухни, пошив формы и установка системы видеонаблюдения.

Капитальные затраты обычно большие, но зато и капитальные вещи служат долго. Поэтому в расчете прибыли их принято распределять (то есть мысленно делить) на тот срок, в который покупка будет служить. Это называют амортизацией:

Ремонт за 200 тысяч будет служить два года, или 24 месяца. Каждый месяц мы амортизируем 1/24 стоимости ремонта, или 8400 рублей.

Оборудование стоило 100 тысяч и прослужит 5 лет, или 60 месяцев. В месяц амортизируем 1700 рублей.

Чтобы понять, насколько бизнес здоров, нужно на время забыть об амортизации и посчитать только то, что касается непосредственной ежедневной работы компании. Это показатель EBITDA — earnings before interest, taxation, depreciation and amortization. По-русски — прибыль до вычета процентов по кредиту, налогов, износа и амортизации.

Что нам говорит EBITDA, то есть операционная прибыльность:

Если операционная прибыльность отрицательная, бизнес, по сути, убыточный. При этом не важно, сколько у компании денег на счете — часто бывает, что она незаметно для себя проедает денежные запасы.

Если операционная прибыльность около нуля, значит, бизнес операционно работает «в ноль». Операционно — то есть если смотреть на одну какую-то усредненную сделку, а не на бизнес в целом.

Если операционная прибыльность положительная, значит, бизнес умеет операционно зарабатывать. При этом у него могут быть большие долги, кассовые разрывы или еще какие-то проблемы, но принципиально бизнес прибыльный на уровне одной усредненной сделки.

Операционная прибыльность — не то же самое, что прибыль бизнеса. Коля не может забрать из бизнеса 45 тысяч и потратить их на себя. Чтобы посчитать чистую прибыль, Коле нужно учесть амортизацию, кредиты и налоги. Так как Коля еще не брал кредитов, останется только амортизация и налоги, в итоге чистая прибыль будет 25 тысяч. Не фонтан, но хоть что-то:

Теперь Коля может более здраво проанализировать финансовое состояние своего бизнеса. Какие выводы он делает:

- При начальных инвестициях 500 тысяч и прибыли 20 тысяч бизнес полностью может окупиться за 25 месяцев — но это в идеальных условиях.

- При этом на 24-м месяце нужно будет заново вложиться в ремонт, а на 60-м месяце закупить новое оборудование. То есть в реальности бизнес за 2 года не окупится.

- Основная статья расходов — аренда. Съезжать с этого места Коля уже не будет, скорее всего, но неплохо бы договориться о снижении ее стоимости.

- Прибыль в конце текущего месяца не позволит Коле полностью покрыть операционные расходы за следующий. Это значит, что Коле нужно будет где-то брать деньги на финансирование операционки: из своей же ежедневной выручки, у банков, партнеров или из собственного кармана.

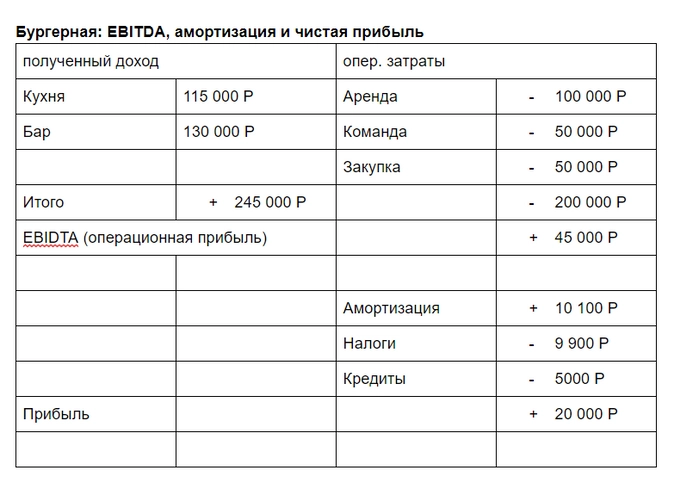

- Ситуацию может улучшить увеличение выручки кухни за счёт доставки. В таблице ниже доставка дает +80% к кухне.

Итого: бизнес болтается на грани рентабельности, нужно улучшать его показатели.

Механизм формирования прибыли

Прибыль — это главная цель предпринимательской деятельности. И речь идет не только о дивидендах для владельца бизнеса: за счет прибыли предприятие может развиваться, увеличивать фонд оплаты труда сотрудников, заниматься социально значимыми проектами. Прибыль показывает эффективность работы организации, а анализ прибыли помогает понять, стоит ли вести и развивать бизнес дальше. Поэтому важно ее правильно рассчитывать и планировать.

Как рассчитать прибыль?

Прибыль — это положительная разница между доходами и затратами предприятия, отрицательную разницу называют убытком. Существуют разные формы прибыли: валовая, финансовая, операционная, чистая — они описывают разные формулы расчета прибыли. Для анализа эффективности бизнеса важны несколько форм прибыли, которые рассчитываются последовательно и вытекают одна из другой.

Чтобы выяснить размер чистой прибыли, которая остается на руках у предпринимателя и больше всего его интересует, проведем ряд вычислений.

Прежде всего нам нужно знать сумму общей выручки за товары или услуги предприятия, а также размер НДС, акцизов и других обязательных платежей, которые могут входить в сумму общей выручки. Так мы узнаем размер выручки-нетто:

Выручка-нетто = общая выручка от продаж — обязательные платежи

Теперь рассчитаем валовую прибыль, т.е. разницу между выручкой-нетто от основного вида деятельности и себестоимостью реализованной продукции или услуги. В производстве, торговле и сфере услуг себестоимость может рассчитываться по-разному. Производитель может включать в себестоимость амортизацию станков, электроэнергию и зарплату сотрудников, если их заработок зависит от произведенных единиц товара. Сервисы, которые продают услуги с почасовой оплатой, тоже могут включать зарплату в себестоимость услуги. Предпринимателю для собственного управленческого анализа важно соблюдать правильный и понятный ему порядок расчетов и решить, какие показатели он включает в себестоимость и как он их детализирует в своем управленческом анализе:

Валовая прибыль = выручка-нетто — себестоимость

Валовая прибыль — важный показатель. Это тот объем денег, который должен профинансировать весь бизнес: все налоги, текущие издержки, зарплату персоналу, коммунальные расходы, арендную плату — все постоянные платежи, которые есть у предприятия из месяца в месяц. Если мы видим, что валовой прибыли хватает на то, чтобы обеспечить эти регулярные платежи, значит предприятие прошло точку безубыточности. Если валовой прибыли на это не хватает, значит точка безубыточности еще не пройдена.

Далее мы учитываем операционные расходы. Это расходы на содержание отдела кадров и юридического отдела, на обслуживание помещений непроизводственного назначения, командировки и связь, затраты на хранение продукции и рекламу, проценты по кредитам — все расходы, которые не входят в себестоимость товаров или услуг. Сюда можно отнести и затраты на поиск партнеров, заключение сделок, расходы на обучение сотрудников, форс-мажорные траты. Так мы находим сумму прибыли от продаж:

Прибыль от продаж = валовая прибыль — операционные расходы

Теперь мы должны учесть прочие доходы и расходы, которые не связаны с предметом деятельности организации. Это побочные и даже “случайные” средства: от продажи или сдачи в аренду активов компании, прибыль от совместной деятельности с другой организацией, проценты, полученные за пользование средствами компании, штрафы, пени, неустойки. Зная все эти суммы за период времени, мы рассчитываем сальдо — то есть разницу непрямых доходов и расходов. Она может быть положительной или отрицательной. И теперь мы можем вычислить балансовую прибыль — т.е., прибыль до налогообложения:

Балансовая прибыль = прибыль от продаж + сальдо прочих доходов-расходов

И, наконец, нам нужно выяснить, как на прибыль влияют налоги. Прибавляем налоговые активы и вычетаем налоговые обязательства, получаем чистую прибыль:

Чистая прибыль = балансовая прибыль — налоги

Чистая прибыль — это итоговый и самый важный показатель, он демонстрирует конечный результат деятельности фирмы и показывает, насколько выгодно ведение данного бизнеса. Масштаб наших планов и широта наших действий зависят от чистой прибыли. Предприятие может использовать ее для формирования различных фондов и резервов, реинвестиций в производство и увеличения оборотных средств. Если компания является акционерным обществом, то дивиденды держателям акций рассчитываются как раз исходя из размеров чистой прибыли.

Динамика прибыли

При анализе и планировании важно наблюдать все формы прибыли в динамике. Для хорошего и стабильного роста бизнеса нужна правильная динамика между выручкой, валовой прибылью, прибылью от продаж и чистой прибылью. При благоприятном для бизнеса раскладе быстрее и интенсивнее всего растет чистая прибыль. На втором месте по темпам роста должна быть прибыль от продаж, на третьем — валовая, на четвертом — выручка. Если эта последовательность не соблюдается, то по мере роста бизнеса чистая прибыль может сокращаться. Чтобы поймать эту “поломку” и, более того, чтобы ее не допустить, предприниматель должен рассматривать такой показатель, как рентабельность предприятия.

Рентабельность

Рентабельность — это относительный показатель эффективности предприятия. Относительным он называется, потому что мы вычисляем отношение прибыли к другой величине. Существует несколько формул расчета рентабельности, и каждый вид рентабельности описывает отдельные специфические процессы.

Одна из самых “говорящих” формул — рентабельность в отношении тех затрат, которые несет предприятие. Здесь мы рассматриваем прибыль от продаж и те совокупные затраты, которые с этими продажами связаны:

Рентабельность затрат = прибыль / затраты

Так мы видим, сколько копеек прибыли содержится в одном рубле затрат. При благоприятном развитии бизнеса этот показатель не должен падать. И именно за этим следит управленец. Рентабельность затрат тоже нужно рассматривать в динамике и сравнивать с теми показателями, которые были у бизнеса прежде. Также рентабельность можно сравнивать с показателями конкурентов в той же отрасли. Когда мы сравниваем показатели и анализируем ситуацию, мы начинаем понимать, в каком направлении следует двигаться и что менять в бизнесе, чтобы рентабельность росла.

За счет чего можно повысить рентабельность?

Если мы видим отрицательную динамику рентабельности, то необходимо принимать меры, чтобы не допустить убытка или выйти из него.

Есть два ключевых показателя, которые определяют рентабельность. Это уровень наценки и интенсивность оборачиваемости активов предприятия. К сожалению, не существует универсального рецепта прибыльного бизнеса: невозможно сделать ставку ни на высокую наценку, ни на высокую оборачиваемость. Каждый из этих показателей может “подвести” и лишить ожидаемой прибыли. Предпринимателю приходится анализировать ситуацию собственного бизнеса и вырабатывать управленческую стратегию. Он может увеличить наценку при сохранении оборачиваемости, либо понизить наценку, но при этом повысить оборачиваемость и получить больше прибыли. Еще один вариант — разделить бизнес на несколько сегментов и в одном сегменте делать ставку на наценку, а в другом — на оборачиваемость. Так мы стараемся повысить число копеек прибыли в одном рубле продаж.

Еще один способ влиять на прибыль — сокращение и планирование расходов. Уменьшая расходы в основной деятельности, мы уменьшаем себестоимость и снижаем нагрузку на валовую прибыль. Сокращая операционные расходы, мы увеличиваем прибыль от продаж.

Планирование прибыли

Планирование прибыли — процесс, с которого начинается любая предпринимательская деятельность. Финансовое планирование прибыли подразумевает главным образом расчет основных видов доходов и затрат, которые предстоят предприятию в определенном периоде. Расчеты строятся на основаннии анализа рынка и прогнозов, в работу берутся примеры предприятий в интересующей нас отрасли. Планируя прибыль, управленец старается добиться финансирования всех затрат предприятия, предотвратить проблемы с отчислениями в бюджет и внебюджетные фонды и обеспечить постоянный приток чистой прибыли и “живых” денег.

Для этого с помощью различных инструментов ведется работа главным образом с тремя основными факторами, которые влияют на прибыль предприятия и о которых мы уже говорили:

- величина установленной цены (или наценка),

- объем продаж (или оборачиваемость активов),

- уровень затрат на изготовление товара.

Важно понимать, можем ли мы увеличивать цену и влиять на объемы продаж. Для этого проводится изучение спроса на рынке и поиск новых клиентов, уточняются задачи рекламного отдела. Также важна работа по уменьшению издержек на производство товаров или услуг: программы по рациональному использованию сырья и рабочего времени, закуп новой выгодной техники и технологий, стимуляция сотрудников, поиск новых поставщиков. Для страхования собственной деятельности организация может создавать различные фонды, предназначенные для помощи в непредвиденных ситуациях. Тогда формирование прибыли включает формирование резерва, которым можно воспользоваться в критической ситуации.

Если анализ и планирование показывают, что вместо ожидаемого дохода получается дефицит денежных средств, то можно ставить вопрос о закрытии неподъемных кредитов, о реорганизации предприятия и, вообще, о целесообразности его работы. Планирование позволяет рассмотреть эти вопросы вовремя, пока убыток еще не стал значительным.

Таким образом, расчет прибыли и рентабельности, а также планирование прибыли позволяют спрогнозировать деятельность предприятия и его эффективность, вовремя скорректировать деятельность (работая с ценой, объемом продаж и расходами) и предотвратить фатальную финансовую просадку бизнеса.

Автор: Елена Космакова

Ведите бизнес и бухучет в Контур.Бухгалтерии — удобном онлайн-сервисе для совместной работы бухгалтера и директора компаний малого бизнеса. Сервис легок для понимания, бесплатно обновляется и содержит подсказки для корректного ведения учета. Целый месяц сервис можно тестировать бесплатно!

Попробовать бесплатно

6.1.3. Концепции прибыли

Бухгалтерская и экономическая прибыль

Анализ природы издержек дает нам ключ к определению прибыли. В общем виде прибыль — это разность между суммарной выручкой от реализации продукции и суммарными издержками. Если затраты ресурсов оценены бухгалтерским методом, то разность между выручкой и бухгалтерскими издержками образует бухгалтерскую прибыль. Если затраты ресурсов оценены экономическим методом, то разность между выручкой и альтернативными (явными и неявными) издержками дает экономическую прибыль. Явные издержки корректно считать совпадающими с бухгалтерскими, поэтому бухгалтерская прибыль превышает экономическую на величину неявных (внутренних) издержек.

Бывает так, что по бухгалтерским меркам предприятие вполне благополучно. Ему не грозит банкротство. Оно получает прибыль, выплачивает владельцам дивиденды, платит налоги и т.п. Но экономическая прибыль оказывается отрицательной. Это означает, что ресурсы и деньги были вложены не лучшим образом. Занявшись иным видом бизнеса, фирма получила бы большую прибыль.

Нормальная прибыль

Вот почему экономическая теория выделяет еще и категорию нормальной прибыли. Как ясно из самого названия, величина нормальной прибыли тяготеет к средней, обычной в данной экономике норме прибыльности. Можно определить ее и по-другому: нормальным является минимальный уровень прибыльности, достаточный для того, чтобы владельцы предприятия считали для себя выгодным продолжение занятий данным видом бизнеса. Действительно, если проект приносит меньше прибыли, чем другие виды бизнеса, то зачем им заниматься? Смысл оставаться в деле сохраняется, лишь в том случае, если уровень прибыльности не ниже среднего.

Когда владелец сам управляет фирмой, нормальная прибыль выступает в качестве «справедливой» (обычной, средней) оплаты его труда и способностей предпринимателя, а также соответствующего по размерам вознаграждения за риск собственным капиталом, вложенным в дело. Легко понять, что в данном случае нормальная прибыль является неявными издержками предпринимателя. Их величина определяется доходом, который мог бы иметь предприниматель при альтернативном использовании своего капитала.

Если фирма представляет собой акционерное общество, акции которого распределены среди множества акционеров, а функции управления выполняют наемные менеджеры, то нормальную прибыль можно рассматривать как «справедливые» выплаты за использование акционерного капитала, т.е. денежных средств и другого имущества акционеров, переданных ими в уставный фонд предприятия в обмен на акции. И в этом случае нормальную прибыль можно считать неявными издержками. Их величина определяется доходами, которые могли бы иметь акционеры от альтернативного применения своих средств, например, если бы купили акции другого предприятия или положили бы деньги на депозит в банк. Итак, нормальную прибыль следует относить к неявным издержкам.

Соотношение нормальной, экономической и бухгалтерской прибыли

Сопоставим размеры всех трех показателей прибыли. Чтобы получать бухгалтерскую прибыль, фирме достаточно добиться превышения доходов над явными издержками. Поэтому наличие положительной бухгалтерской прибыли только в первом приближении может свидетельствовать о благополучии фирмы. Оно говорит лишь о том, что фирма не несет убытков, не разоряется. При этом капиталисты вполне могут стремиться изъять капиталы из бухгалтерски прибыльного бизнеса, если уровень прибылей недостаточен.

Чтобы предприниматели не уходили из дела, величина бухгалтерской прибыли должна хотя бы равняться нормальной (т.е. покрывать неявные издержки). Экономическая прибыль возникает лишь у того предприятия, доход которого больше суммы явных и неявных издержек. Поэтому о предприятии, приносящем нормальную прибыль, можно сказать, что оно получает нулевую экономическую прибыль.

Наконец положительная экономическая прибыль всегда больше нормальной. Это стимулирует приток капиталов и предпринимательских талантов в соответствующую фирму или отрасль. И не мудрено: ведь там доходность выше, чем в среднем по экономике.

Можно выразить ту же мысль иначе. Бухгалтерская прибыль — это абсолютный (а не сравнительный) показатель положения дел на предприятии, фиксирующий наличие прибылей или убытков. Она ничего не говорит о положении предприятия в сравнении с другими фирмами. Нормальная прибыль свидетельствует о том, что бизнес идет не хуже, чем в среднем по экономике. Наличие же положительной экономической прибыли означает, что данное предприятие лучше других распоряжается ресурсами, в том числе и предпринимательским талантом. Таким образом, именно положительная экономическая прибыль — наиболее точный индикатор эффективности работы предприятия.

6.1.4. Переменные и постоянные ресурсы

Переменные ресурсы

Разные виды ресурсов отличаются по степени своей мобильности. Некоторые из них в случае производственной необходимости фирма способна увеличить сравнительно быстро. Например, довольно легко нанять новых работников (если речь не идет о каком-нибудь редком специалисте), увеличить потребление электроэнергии (если фирме ее поставляет РАО «ЕЭС России», а не стоящие на крыше здания солнечные батареи), закупить топливо (если не бастуют шахтеры) и т.п. Подобные ресурсы называют переменными.

Постоянные ресурсы

Существуют также ресурсы, для наращивания объемов которых требуется существенно больше времени, чем для переменных. Их называют постоянными ресурсами. Их примерами являются: участки земли, производственные площади, станки и оборудование, ключевой управленческий персонал.

Конечно, все в мире относительно. Рано или поздно количество и этих «инертных» ресурсов возрастает, т.е. они также становятся переменными. Тем не менее в деятельности фирмы можно выделить период, в течение которого изменения объема производства обеспечиваются за счет варьирования объемов лишь некоторых используемых ресурсов (сырья, материалов, численности персонала и т.д.), а остальные остаются фиксированными (оборудование, здания, сооружения). Такой период называют краткосрочным (см.

«Деньги»

). Именно для него имеет смысл деление ресурсов на постоянные и переменные.

Краткосрочный и долгосрочный периоды

Особенность краткосрочного периода заключается в том, что объем производства в это время меняется только вследствие изменения количества переменных ресурсов. Но это не означает, что они — единственный фактор воздействия на выработку. Во-первых, постоянные ресурсы задают границы производства в краткосрочном периоде (оборудование имеет некоторую предельную производительность, которую нельзя превысить, сколько переменных ресурсов ни привлекай). Во-вторых, в процессе производства переменные ресурсы взаимодействуют с постоянными. При росте или уменьшении количества переменных ресурсов меняется пропорция, в которой они соединяются с фиксированным количеством постоянных ресурсов. Причем сначала переменных ресурсов не хватает, потом их сочетание с постоянными становится оптимальным и, наконец, переменные ресурсы превращаются в избыточные.

Период, достаточный для наращивания всех, даже самых инертных ресурсов, называется долгосрочным. Выпуск продукции в это время может меняться вследствие увеличения количества всех ресурсов. Каждый из них является теперь переменным. Как уже указывалось, «инертные» ресурсы — производственные площади, оборудование и т.п. — задают масштаб производства. В результате их увеличения масштаб производства растет, что, как мы убедимся чуть позже, закладывает основы для роста эффективности производства.

Рис.

6.2.

Особенности краткосрочного и долгосрочного периодов

Фактор физического (или астрономического) времени имеет лишь косвенное отношение к выделению краткосрочного и долгосрочного периодов. Их продолжительность у каждой отрасли и страны своя. Это обусловлено особенностями производства — его капиталоемкостью, длительностью технологического цикла, технологией и экономикой строительства. Например, краткосрочный период в торговле может измеряться немногими неделями или даже днями (время сооружения нового торгового павильона), а в энергетике тянется от 6 до 10 лет (примерно столько длится сооружение ГЭС). Истинным критерием разделения краткосрочного и долгосрочного периодов является не время, а наличие (в краткосрочном) или отсутствие (в долгосрочном) деления всех ресурсов на постоянные и переменные (

рис.

6.1).

Вспоминая традиционный советский, а теперь российский долгострой, можно проникнуться практической важностью выделения краткосрочного и долгосрочного периодов. Ведь краткосрочный период у нас подчас тянется бесконечно; ввести в строй новое производство заводу порой не удается десятилетиями. В итоге оно обречено маневрировать лишь пропорциями привлекаемых ресурсов, не будучи в состоянии резко увеличить масштабы производства очень нужного товара.