После Нового 2023 года новый способ уплаты денег в госбюджет будет применяться по умолчанию ко всем налогоплательщикам: компаниям, ИП и обычным физлицам. Уплату взносов, налогов и других обязательных платежей необходимо будет оформлять не отдельными поручениями, а одним переводом — единым налоговым платежом (ЕНП). Тем не менее есть условие, при котором Вы получаете право на «переходный» период и сможете использовать старые платёжки весь 2023 год. К данному выводу приводят разъяснения налоговиков, размещённые в разделе «Часто задаваемые вопросы» на официальном сайте ведомства.

Содержание

- Введение ЕНП

- Уведомление о рассчитанных суммах налогов

- 2023 год: платим по старой схеме в переходный период

- Делаем выводы

Введение ЕНП

Как уже сказано выше, с наступающего года мы начнём платить налоги по новой системе. Вам больше не потребуется оформлять отдельное платёжное поручение для каждого вида необходимых сборов. Достаточно перевести всю сумму единым налоговым платежом. Платёжка для ЕНП тоже будет единственной. Налоговики сами распределят деньги, включённые в его состав, на погашение совокупной обязанности. Эта обязанность — общая сумма взимаемых средств — и поступившие через ЕНП деньги будут учитываться на едином налоговом счёте (ЕНС) каждого налогоплательщика.

Контур.Школа Бухгалтера — онлайн-обучение для специалистов бюджетных и коммерческих организаций с выдачей документов о дополнительном профессиональном образовании.

Уведомление о рассчитанных суммах налогов

В двух случаях налоговикам потребуется информация от плательщика, чтобы корректно распределить ЕНП. Налогоплательщикам же для этой цели потребуется направлять в инспекцию уведомления об исчисленных суммах налогов и взносов (актуальная версия пункта 9 статьи 58 Налогового кодекса). Когда нужно это делать:

- Уплатить конкретный налог, сбор, авансовый платёж или взнос необходимо успеть раньше, чем сдать соответствующий расчёт или декларацию. К примеру, НДФЛ и страховые взносы платятся каждый месяц, а отчёты по ним пишутся раз в квартал. В те месяцы, когда обычная отчётность не требуется, и нужны такие уведомления.

- Закон вообще не обязывает плательщика подавать декларации и расчёты по данному виду платежей.

Бланк уведомления утверждён приказом ФНС от 02.11.22 № ЕД-7-8/1047@

Федеральный закон от 14.07.22 № 263-ФЗ не только вводит ЕНП, но и предоставляет период для постепенного перехода на него. Об этом говорится в п. 12 ст. 4 данного закона: в течение всего 2023 года уведомления о рассчитанных размерах обязательных платежей (налогов, авансовых платежей, сборов и взносов) допустимо направлять в налоговую инспекцию в форме распоряжений на перевод денег в уплату необходимых платежей в российскую бюджетную систему. То есть, продолжать использовать платёжки, к которым Вы успели привыкнуть, некоторое время всё-таки можно. Налоговики напоминают, что в таких платёжных поручениях следует заполнять все реквизиты, которые, как выразились инспекторы, «необходимы для однозначного определения налоговым органом принадлежности денежных средств к источнику доходов бюджетов бюджетной системы РФ, в том числе и налоговый период, определяющий срок исполнения соответствующей обязанности».

Внимание! Числа, которые прописываются в реквизитах подобных документов, перечислены в проекте приказа Министерства финансов. В том же проекте описано оформление платёжки для единого налогового платежа. Прежде Минфин продвигал иной метод оформления документа на уплату ЕНП.

Просим также учесть: даже при использовании отдельных платёжных документов во время переходного периода сами деньги, уплаченные по таким платёжкам, будут засчитываться как ЕНП . Налоговики потратят эти средства на исполнение Ваших обязанностей перед госбюджетом в порядке, заданном пунктом 13 статьи 4 Закона № 263-ФЗ:

- Недоимки — первым делом те, что выявлены раньше.

- Налоги, авансовые платежи, различные сборы и страховые взносы — со дня появления обязанности оплатить их, исходя из деклараций, уведомлений и расчётов.

- Пени.

- Проценты.

- Штрафы.

Отметим, что реквизиты платёжки-уведомления не получили окончательного утверждения. Существуют два отличных друг от друга проекта с необходимыми для этого поправками. Один из них предполагает, что в реквизите 101 «Статус составителя» нужно указывать «04», а второй — что «33». На сайте налоговой отмечено значение «02».

Делаем выводы

Наступающий 2023 год считается переходным периодом, и на это время за Вами сохраняется право оформлять налоговые платёжки по отдельности, как было принято раньше. При этом не нужно будет уведомлять ИФНС дополнительными документами. Однако, налоговое ведомство предупреждает, что такой порядок уплаты допускается только тогда, когда данный налогоплательщик ни разу с 1 января 2023 года не сдавал уведомление об исчисленных суммах налогов и взносов. Если Вы хоть однажды за этот год направите налоговикам подобный документ, то придётся немедленно переходить на ЕНП и далее придерживаться нового порядка, регулярно подавая такие уведомления.

Читайте также Примут ли к вычету счёт-фактуру трёхлетней давности

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

10.01.2023

С 1 января 2023 года изменился порядок перечисления налоговых платежей в бюджетную систему РФ. Теперь уплата любых налогов (за отдельным исключением) осуществляется посредством единого налогового платежа (ЕНП) на единый налоговый счет (ЕНС).

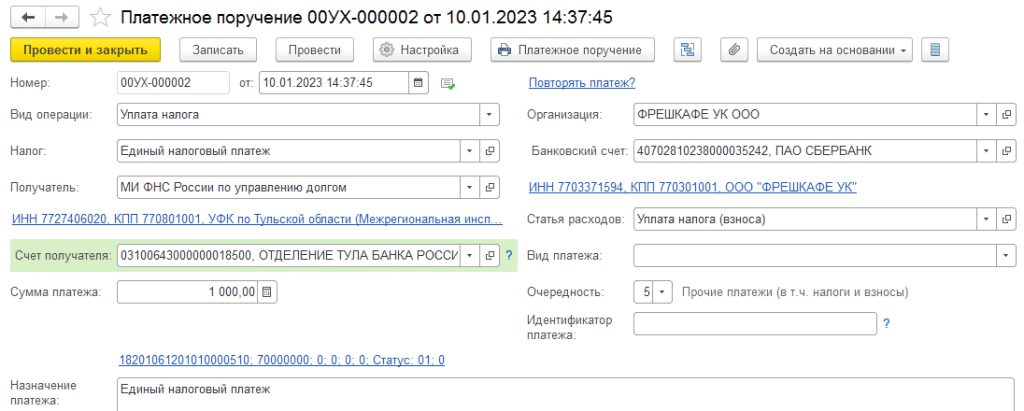

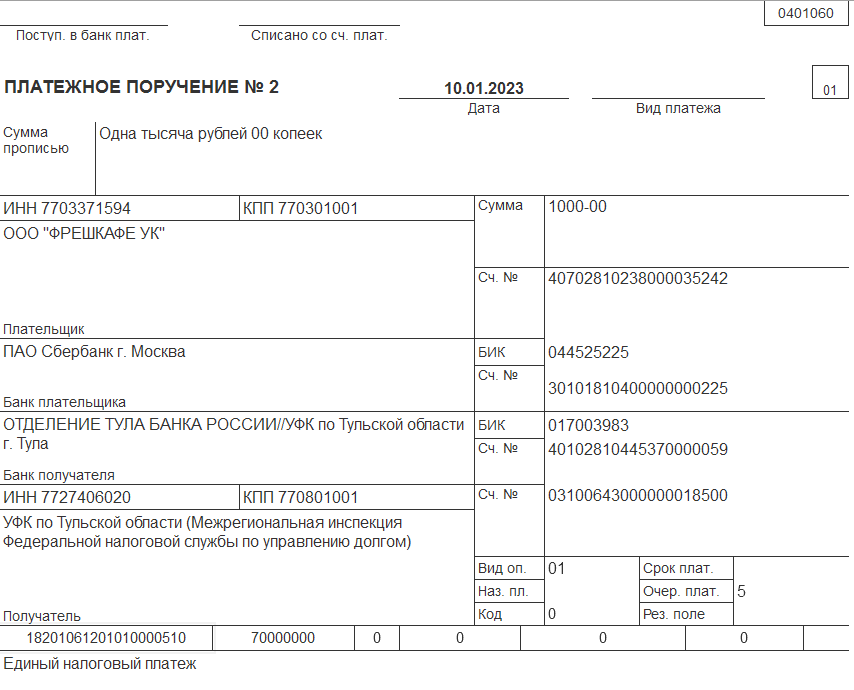

С 1 января 2023 года все платежи зачисляются на единый казначейский счет в УФК по Тульской области. ФНС РФ в своем сообщении привела реквизиты платежного поручения, которые необходимо указывать при уплате единого налогового платежа.

Согласно устным разъяснениям представителей ФНС РФ, налоговые платежи пока можно вносить и по старым реквизитам, поскольку такие платежи будут все равно зачислены на единый налоговый счет. В частности, в ходе Единого онлайн-семинара 1С, который прошел 14 декабря 2022 года, глава управления взыскания задолженности ФНС РФ Наталья Шалыгина отметила: «Налогоплательщики, которые заплатят с 1 января 2023 года налоги не на единый налоговый платеж, а заполнят платежное поручение по старым правилам, такой платеж все равно будет отнесен органами Федерального казначейства на единый налоговый платеж».

Таким образом, если банк не проводит платежные поручения с новыми едиными реквизитами (например, из-за указания в поле ОКТМО значения «ноль» или при указании в статусе плательщика для предпринимателя значения «01»), в сложившихся условиях полагаем возможным налоговые платежи уплачивать по «старым» реквизитам. Однако делать это следует в исключительных случаях, когда банк не проводит налоговые платежи по новым реквизитам, указанным ФНС РФ.

В подобных ситуациях рекомендуем также формировать и отправлять в налоговые органы уведомления и не полагаться только на сведения, которые указаны в платежном поручении.

Обращаем внимание, в решениях 1С в платежных поручениях проставляется ОКТМО Тульской области, по аналогии с другими реквизитами единого налогового платежа. Такой вариант заполнения платежных поручений безопасен с точки зрения исполнения налоговых обязательств, с одной стороны, и исключает отказ в проведении платежа со стороны банка – с другой. Однако, если банк проводит платежное поручение со значением «ноль» в поле «ОКТМО», то налогоплательщику рекомендуется вручную исправить на «ноль» значение в поле ОКТМО.

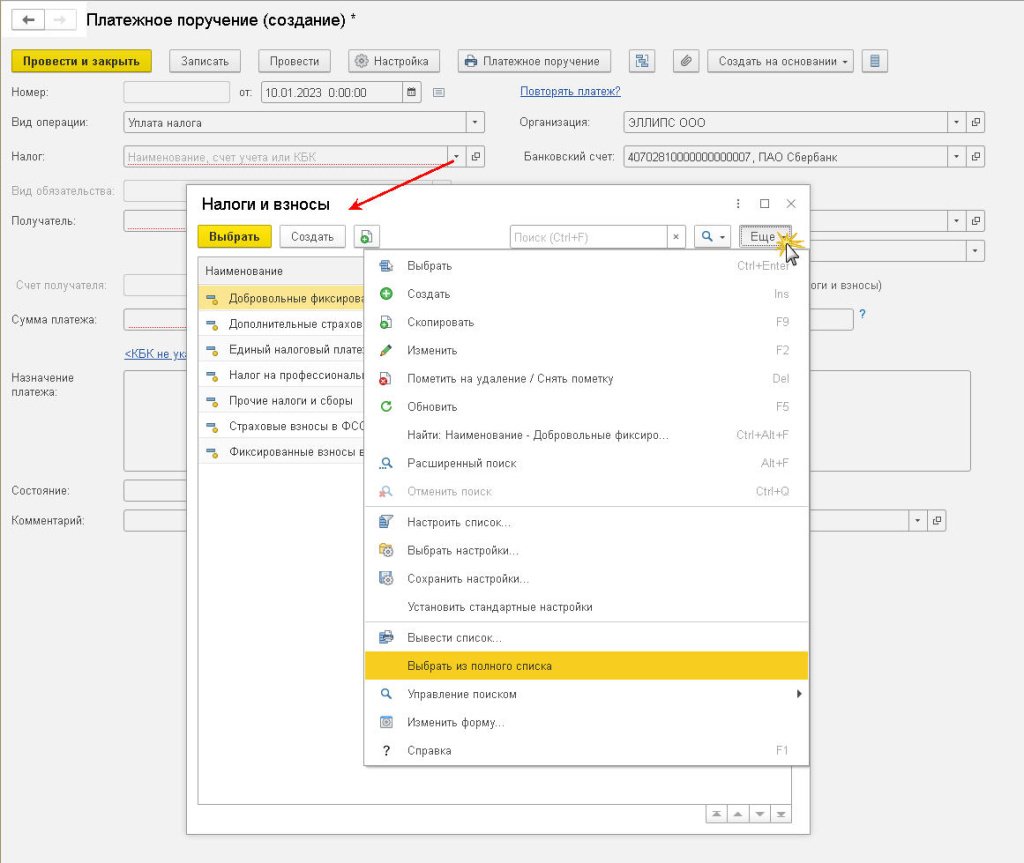

В «1С:Бухгалтерии 8» (ред. 3.0) при создании платежки «по старому налогу» (не ЕНП) нужно открыть форму выбора налогов и использовать команду Еще — Выбрать из полного списка.

Пример заполнения платежного поручения в «1С:Бухгалтерии 8» (ред. 3.0):

Следить за новостями удобно в нашем новостном Telegram-канале. Присоединяйтесь!

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Опросы

Изменение правил сдачи статистической отчетности для малого бизнеса

Предложения партнеров

- Где купить СОФТ

- Вакансии фирм-партнеров «1С»

Обучение пользователей продуктов 1С

- Центры Сертифицированного Обучения

- Интернет курсы обучения «1С»

- Самоучители

- Учебный центр № 1

- Учебный центр № 3

- Сертификация по «1С:Профессионал»

- Организация обучения под заказ

- Книги по 1С:Предприятию

Дата публикации: 02.03.2023 09:17

В МИ ФНС России №24 по Иркутской области состоялся онлайн-вебинар «Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации». По тематике применения единого налогового счета большинство налогоплательщиков интересовались следующими вопросами. Если осуществлена оплата налога по старым реквизитам, что произойдет с таким платежом? Будет ли такой платеж считаться невыясненным? В течение какого времени его нужно уточнить в этом случае?

В ходе беседы спикеры мероприятия пояснили, что денежные средства, подлежащие уплате единым налоговым платежом, но перечисленные по прежним реквизитам, автоматически будут признаны единым налоговом платежом и учтены на едином налоговом счете налогоплательщика (п. 13 ст. 4 Федерального закона от 14.07.2022 №263-ФЗ).

С реквизитами для уплаты можно ознакомиться на промостранице ЕНС на сайте ФНС России.

Если в 2023 году вы скопировали старую прошлогоднюю платежку и отправили налог в ИФНС по Москве, не беспокойтесь. Деньги не пропадут.

Они автоматически будут зачислены в УФК по Тульской области.

Об том рассказали в УФНС по г. Москве в ходе вебинара.

Успели запутаться в правилах работы с ЕНП, до сих пор не понимаете как платить взносы и что сдавать в 2023 году? Без паники!«Клерк» спешит на помощь бухгалтеру с новым актуальным курсом «Все новые правила — 2023 для бухгалтера: ЕНП, Соцфонд, АУСН, новая отчетность». Он не только про ЕНП и отчетность, но и про изменения в кадровом учете, больничных, охране труда, 115-ФЗ и проверках. Успейте записаться!

Если пока эта отправленная на другие реквизиты сумма не отражена на вашем ИЛС, надо подождать.

Следите за новостями Экстерна, первыми узнавайте о новых разъяснениях от экспертов и общайтесь с коллегами в соцсетях

- Телеграм

- ВКонтакте

- Одноклассники

С 1 января 2023 года НДФЛ в общем случае нужно будет платить 28 числа (п. 6 ст. 226 НК РФ в ред. ФЗ от 14.07.2022 № 263-ФЗ). Это означает, что в этот день на едином налоговом счете налогоплательщика должно быть достаточно денег, чтобы закрыть обязательство по НДФЛ.

Важно! Дата поступления денег на ЕНС не имеет значения. Важно только фактическое наличие нужной суммы на счете.

Перевести деньги можно в любой момент, для этого больше даже не требуется фактически удерживать налог с доходов сотрудника, так как с 2023 года отменен п. 9 ст. 226 НК РФ.

Важно помнить, что 28 числа происходит списание по всем налогам, поэтому на счете должно быть достаточно денег для покрытия совокупной обязанности, иначе деньги распределят пропорционально и образуется недоимка.

Срок уплаты НДФЛ будет зависеть от того, когда его удержали. Списывать налог со счета будут в следующие даты (пп. а п. 13 ст. 2 263-ФЗ):

- налог удержан с 1 по 22 января — 28 января;

- налог удержан с 23 числа прошлого месяца по 22 число текущего месяца — 28 число текущего месяца;

- налог удержан с 23 по 31 декабря — в последний рабочий день года.

Сроки уплаты НДФЛ в 2023 году мы собрали в таблицу. Тут сразу учтены переносы с выходных и праздников.

| Дата удержания НДФЛ | Срок списания с ЕНС с учетом переноса |

|---|---|

| 1 — 22 января | 30 января |

| 23 января — 22 февраля | 28 февраля |

| 23 февраля — 22 марта | 28 марта |

| 23 марта — 22 апреля | 28 апреля |

| 23 апреля — 22 мая | 29 мая |

| 23 мая — 22 июня | 28 июня |

| 23 июня — 22 июля | 28 июля |

| 23 июля — 22 августа | 28 августа |

| 23 августа — 22 сентября | 28 сентября |

| 23 сентября — 22 октября | 30 октября |

| 23 октября — 22 ноября | 28 ноября |

| 23 ноября — 22 декабря | 28 декабря |

| 23 — 31 декабря | 29 декабря (в последний рабочий день 2023 года) |

Обратите внимание, что НДФЛ, удержанный в последний рабочий день 2022 года, нужно будет платить по старым правилам — не позднее первого рабочего дня 2023 года. Кстати, если выплатить зарплату за декабрь в начале января 2023 года, уплату налога можно будет отсрочить до 30 января 2023 года. Но есть в переходном периоде и проблемы, которые мы разобрали в отдельной статье «НДФЛ с зарплаты за декабрь: разбираемся с переходными положениями».

Отчитывайтесь по сотрудникам через Экстерн. В сервисе всегда актуальные формы и встроенные проверки

Отчитаться

Как мы уже сказали, дата уплаты зависит от даты удержания. А дата удержания, в свою очередь, зависит от даты фактического получения дохода.

В этой части изменение только одно, но актуальное для всех и однозначно добавляющее работы: с аванса теперь тоже нужно будет удерживать налог.

Связано это с новой редакцией ст. 223 НК РФ. Раньше в п. 2 было прописано, что фактическая дата получения дохода в виде заработной платы — последний день месяца, за который начислен заработок. Это означало, что удерживать НДФЛ нужно только при окончательном расчете за месяц, а с аванса — не нужно. С 2023 года это положение из НК РФ уберут, поэтому фактической датой получения аванса станет день выплаты, и в этот же день нужно будет удерживать НДФЛ.

В остальном правила остаются прежними. Повторим еще раз, чтобы избежать путаницы. Итак, дата удержания НДФЛ с основных видов доходов в денежной форме:

- зарплата — день выплаты;

- аванс — день выплаты;

- больничное пособие — день выплаты;

- отпускные — день выплаты;

- командировочные — последний день месяца, в котором утвержден авансовый расчет.

Если доход сотруднику был выдан в натуральной форме, то НДФЛ нужно удержать из его следующих денежных доходов. Например, 9 января 2023 работодатель подарил сотруднику новогодний подарок — планшет. Удержать налог нужно будет при следующей денежной выплате — с аванса, выплаченного 25 января 2023. Это значит, что уплачен налог будет уже 28 февраля.

Еще одна новая обязанность налоговых агентов — подавать в ИФНС уведомление об исчисленных суммах налогов. С его помощью налоговая сможет понять, на какие направления какие суммы со счета вы хотите направить.

В одно уведомление можно включить сразу все налоги, которые нужно уплатить до 28 числа соответствующего месяца. То есть подавать отдельные уведомления на НДФЛ, на взносы, на УСН и прочие налоги не нужно — все можно включить в один документ. Такие уведомления можно будет отправлять через Экстерн, личный кабинет налогоплательщика или сдавать на бумаге.

Формируйте платежные поручения по ЕНП, отправляйте уведомления с суммами платежей и сверяйте расчеты с ФНС в Экстерне

Попробовать

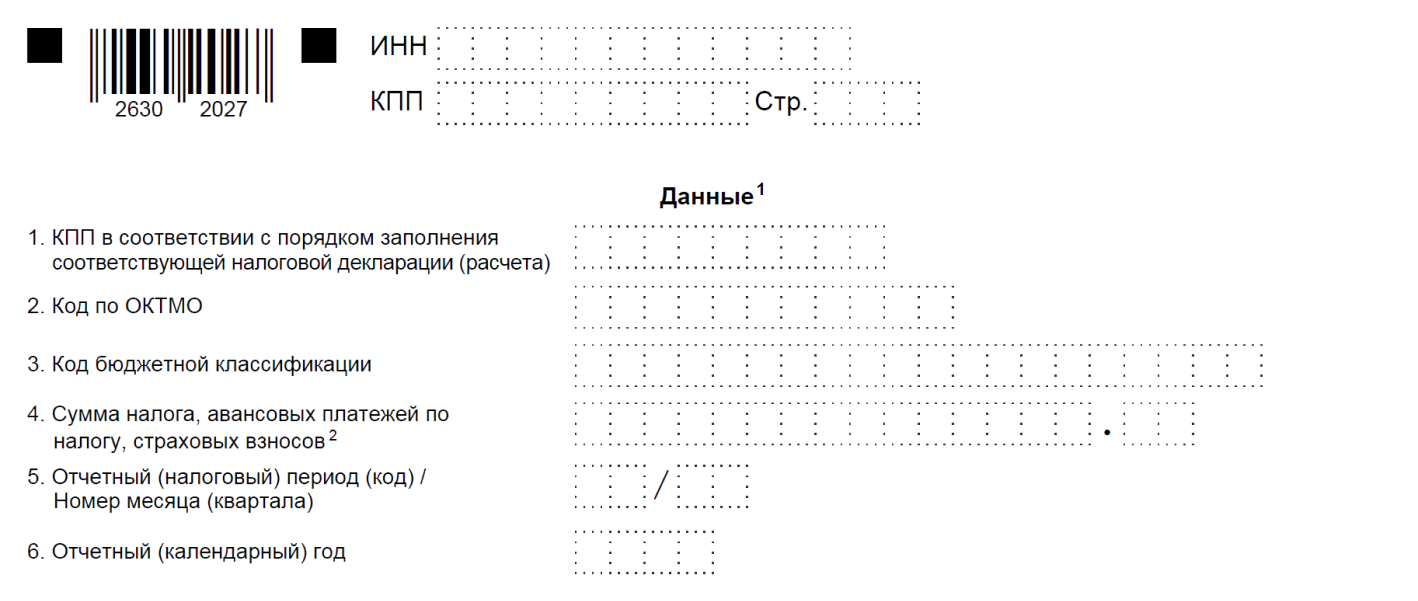

Форма уведомления на 2023 год еще не утверждена, она находится в разработке (Проект ID 01/02/06-22/00129158). Если изменений не внесут, выглядеть оно будет так:

Порядок заполнения уведомления тоже утвердят этим приказом:

- «КПП в соответствии с налоговой декларацией (расчетом)» — заполняют только юрлица в соответствии с расчетом 6-НДФЛ. За счет этого реквизита будут определять списания в пользу обособленных подразделений.

- «Код по ОКТМО» — указывается актуальный код территории бюджетополучателя.

- «КБК» — указывается КБК для налога по НДФЛ.

- «Сумма налога» — сумма исчисленного в отчетный период НДФЛ.

- «Отчетный период/Номер месяца (квартала)» — код налогового периода в соответствии с приложением 2 к порядку заполнения Уведомления: 21 — I квартал; 31 — полугодие; 33 — 9 месяцев; 34 — год. При указании кодов 21, 31, 33 указывается порядковый номер квартального месяца, а в случае заполнения кода 34 — порядковый номер квартала.

- «Отчетный (календарный) год» — заполняется год за налоговый период которого исчислен налог в соответствии с порядком заполнения расчета 6-НДФЛ.

Срок сдачи уведомления — не позднее 25-го числа месяца, в котором должен быть уплачен налог. В случае с НДФЛ срок зависит от даты удержания налога. Мы составили табличку:

| Дата удержания НДФЛ | Срок подачи уведомления об исчисленных суммах налога |

|---|---|

| 1 — 22 января | 25 января |

| 23 января — 22 февраля | 27 февраля |

| 23 февраля — 22 марта | 27 марта |

| 23 марта — 22 апреля | 25 апреля |

| 23 апреля — 22 мая | 25 мая |

| 23 мая — 22 июня | 26 июня |

| 23 июня — 22 июля | 25 июля |

| 23 июля — 22 августа | 25 августа |

| 23 августа — 22 сентября | 25 сентября |

| 23 сентября — 22 октября | 25 октября |

| 23 октября — 22 ноября | 27 ноября |

| 23 ноября — 22 декабря | 25 декабря |

| 23 — 31 декабря | 29 декабря (в последний рабочий день 2023 года) |

Обратите внимание, что НДФЛ в налоговые уведомления включать нужно в любом случае, даже если вы представите 6-НДФЛ. О причинах мы рассказали в статье «Уведомление по ЕНП в 2023 году: форма, сроки, штрафы и многое другое».

Пример. ООО «Домик у реки» выплачивает сотрудникам зарплату 15 числа, а аванс — 30 числа. В этом случае в январе бухгалтер действует так:

- 15 января удерживает НДФЛ с зарплаты за декабрь;

- до 25 января подает уведомление об исчисленных налогах, в том числе НДФЛ;

- до 30 января перечисляет деньги на ЕНС, чтобы к дате списания там было достаточно средств.

Для аванса, который выплачен 30 января, сроки другие:

- 30 января удерживает НДФЛ с аванса за январь;

- до 27 февраля подает уведомление об исчисленных налогах, в том числе НДФЛ;

- до 28 февраля перечисляет деньги на ЕНС, чтобы к дате списания там было достаточно средств.

НДФЛ, удержанный с обеих выплат, попадет в расчет 6-НДФЛ за 1 квартал. Его нужно сдать до 25 апреля 2023 года.

В разделе 1 общий НДФЛ, подлежащий перечислению за период с 1 января по 22 марта, будет показан в строке 020. Налог, удержанный 15 января, указывается в строке 021, а удержанный 30 января — в строке 022.

Перечислять НДФЛ на единый налоговый счет нужно будет специальным платежным поручением — оно общее для всех видов налогов, которые формируют совокупную обязанность на ЕНС.

Проект с поправками в порядок заполнения платежного поручения еще на рассмотрении (ID № 01/02/11-22/00132827). В новой платежке, если вы будете подавать уведомления, достаточно заполнить:

- поле 60 — ИНН плательщика;

- поле 104 — КБК единого налогового счета (текущий код 18201061201010000510 могут заменить);

- поля 61 и 103 — ИНН и КПП получателя;

- поле 101 — статус налогоплательщика 34.

Нули проставляются в полях «Основание платежа», «Налоговый период», «Номер документа» и «Дата документа», «КПП» плательщика, «ОКТМО», «Назначение платежа». «Плательщик».

В 2023 году можно платить налоги не единым платежом, а отдельными платежными поручениями. Этот переходный период мы разобрали в статье «Платежное поручение по ЕНП в 2023 году — порядок заполнения и инструкция».

Экстерн автоматически сформирует платежку на уплату налога по данным из декларации, уведомления об исчисленных суммах или требования

Попробовать

Почему изменились реквизиты

С начала 2023 года стало обязательным для всех компаний и ИП применение ЕНП (единого налогового платежа) и ЕНС (единого налогового счета). С этого момента заработали новые правила заполнения платежных поручений на перечисление налогов и взносов, в том числе НДФЛ.

Набор отражаемых в налоговых платежках реквизитов зависит от способа уплаты денежных средств. В 2023 году таких способов два, и плательщики могут выбрать подходящий для себя вариант:

По мнению чиновников, способ 1 — самый удобный. Реквизиты в платежку можно внести единожды и для последующих платежей изменять только сумму. При этом в инспекцию нужно сдавать уведомление об исчисленных налогах.

Способ 2 — это платежный механизм, с помощью которого компании и ИП перечисляли налоговые платежи в прошлом году. Применяется он теперь с учетом новых реквизитов. Данный способ можно использовать только в 2023 году (переходный период).

ФНС рекомендует заполнять платежные поручения в специальных онлайн-сервисах с автоматическим заполнением реквизитов (в том числе реквизитов для оплаты НДФЛ в 2023 году).

Минфин и ФНС порой дают противоречивые разъяснения по порядку применения новых правил оформления платежных поручений. Далее расскажем, на что обратить внимание при заполнении отдельных реквизитов налоговых платежек на примере реквизитов НДФЛ в 2023 году.

Данные о плательщике

Большинство компаний и ИП формируют платежные поручения на уплату НДФЛ в своих учетных (бухгалтерских) системах или через сервисы ФНС. В таких случаях:

- Реквизиты платежа заполнятся автоматически, если платеж оформляется в личном кабинете на сайте ФНС (ЛК ЮЛ/ЛК ИП) или учетной системе.

- Часть реквизитов вносится в платежку в режиме автозаполнения, и плательщику остается указать свой ИНН/КПП и сумму платежа — при оформлении платежки через сервис «Уплата налогов и пошлин».

Правильно указанный в платежке ИНН плательщика — залог успешного попадания перечисленных денег на единый налоговый счет. В том числе при наличии неточностей в других реквизитах.

При указании КПП плательщика в платежном поручении на перечисление единого налогового платежа учитываются такие правила:

Остальные данные о плательщике (наименование, банковские реквизиты, номер счета) указываются в обычном порядке.

При использовании прежнего платежного механизма (отдельными платежками) данные о плательщике заполняются в полном объеме.

Набор нулевых полей

Новый порядок оформления налоговых платежек позволяет существенно снизить нагрузку на плательщика за счет законного обнуления целого набора реквизитов. При этом старая платежная схема (с оформлением платежек по каждому налогу) не позволяет воспользоваться в полном объеме возможностью обнуления ряда реквизитов.

Покажем эти различия:

В этой части платежного поручения при уплате ЕНП все показатели, кроме КБК, принимают нулевые значения. Уплата НДФЛ отдельной платежкой требует внесения дополнительной информации и позволяет заполнить нулями только половину реквизитов: основание платежа, номер и дату документа.

Реквизит «Получатель платежа»

Все платежи, которые администрирует налоговая (кроме территории Байконура), с 01.01.2023 перечисляют на отдельный казначейский счет в УФК по Тульской области. Получатель в платежном поручении будет один — с одним набором реквизитов.

В платежном поручении эти реквизиты размещаются в общеустановленном порядке:

Такие правила применяются всеми компаниями и ИП, в том числе при заполнении реквизитов для уплаты НДФЛ в 2023 году в отдельных платежных поручениях (способ 2).

Если в платежке в качестве получателя по ошибке вы указали реквизиты своей инспекции вместо реквизитов Тульского УФК, исправлять ничего не нужно — деньги попадут по назначению, так как контролеры идентифицируют платежи по ИНН и КБК.

Реквизит «КБК»

КБК — важный реквизит для оплаты НДФЛ в 2023 году и других налогов/взносов, позволяющий налоговикам правильно идентифицировать платеж.

На реквизит перечисления НДФЛ в 2023 году, отражаемый в платежном поручении в поле 104 «КБК», влияет способ исполнения налоговых обязательств. Если налог перечисляется по новой платежной схеме в рамках единого налогового платежа, в поле 104 нужно указать единый код для всех перечислений, формирующих ЕНП:

Если компания или ИП решит в 2023 году перечислять налоги по-старому, в платежках на уплату НДФЛ необходимо указывать КБК по этому налогу. Минфин обновил список этих кодов — добавил отдельные КБК для выплаты дивидендов, сохранив прежними коды по налогу с зарплатных доходов:

С 2023 года отдельно от ЕНП в бюджет перечисляются фиксированные авансовые платежи по НДФЛ (плата за патент). Налог, удерживаемый в последующем из зарплаты таких работников или из вознаграждения по договорам ГПХ, заключенным с ними, уходит в бюджет через ЕНП.

Реквизит «Назначение платежа»

С 11.03.2023 вступил в силу приказ Минфина от 30.12.2022 № 199н, предписывающий в налоговых платежках указывать дополнительную информацию, которая нужна для идентификации назначения платежа.

Минфин не уточнил, какие формулировки можно включать в поле 24 «Назначение платежа» и можно ли это поле оставлять пустым. ФНС устранила этот пробел:

Если оформляющий платежку бухгалтер считает необходимым в поле 24 указать сведения о виде налога и периоде, за который он перечисляется, налоговики в этом нарушения не усматривают.

Примеры формулировок:

- в платежных поручениях на уплату ЕНП;

- в платежках взамен уведомлений.

О путанице в подходах Минфина и ФНС при заполнении поля 24 в платежном поручении рассказываем в статье «Снова поменяли платежки по ЕНП».

Реквизит «ОКТМО»

При оформлении поля 105 «ОКТМО» платежного поручения на перечисление сумм, входящих в ЕНП, следует указать значение «0» — на этом настаивают налоговики.

Приказом Минфина № 199н определено, что в поле 105 «ОКТМО» можно указывать ноль или восьмизначный ОКТМО.

Любой из вариантов позволит банку принять платеж, а контролерам учесть его на едином налоговом счете в качестве ЕНП.

ФНС не считает критической ошибкой указание в поле 105 ОКТМО 70000000 (кода для муниципальных образований Тульской области) или ОКТМО муниципального образования, в котором работает плательщик. В любом случае перечисляемая сумма поступит на его ЕНС.

Быстро узнать ОКТМО по ИНН или адресу вы можете с помощью сервиса на нашем сайте.

Реквизит «Статус плательщика»

Реквизит «Статус плательщика» (поле 101) с 2023 года заполняется по новым правилам:

Детальную информацию о заполнении поля 101 узнайте из этого материала.

Напомним, что до 2023 года код «01» в налоговой платежке означал, что платеж производит компания в качестве налогоплательщика, а кодом «02» обозначался налоговый агент (к примеру, компания или ИП, перечислявшие НДФЛ с зарплат своих работников).

Таким образом, в 2023 году код «01» должен стоять в платежке на перечисление НДФЛ в составе ЕНП (способ 1), а код «02» — при оформлении отдельной платежки на перечисление этого налога в бюджет (способ 2).

Образец заполнения платежного поручения на перечисление НДФЛ с отпускных, которое заменяет уведомление об исчисленных суммах налогов и взносов, поможет быстро сориентироваться в новых реквизитах и правилах заполнения — скачайте его на сайте системы «КонсультантПлюс» после оформления бесплатного доступа.

Итоги

Реквизиты для перечисления НДФЛ в 2023 году зависят от способа платежа. При оформлении платежки на ЕНП многие поля заполняются нулями. Если компании или ИП применяют старый платежный способ и формируют отдельные платежки на уплату налогов, при заполнении полей платежного поручения учитываются специальные правила.