Работаем правильно

09.03.2023

В статье перечисляем возможности самозанятых, которые появились в 2023, а также обсуждаем, какие изменения могут коснуться плательщиков НПД в текущем году.

Содержание

Федеральный закон от 27.11.2018 N 422-ФЗ вступил в силу в 2019 году. На тот момент у самозанятых специалистов не было четкого понимания, какими видами деятельности им разрешено или запрещено заниматься. Но время идет, появляется судебная практика, новые законы и официальные комментарии.

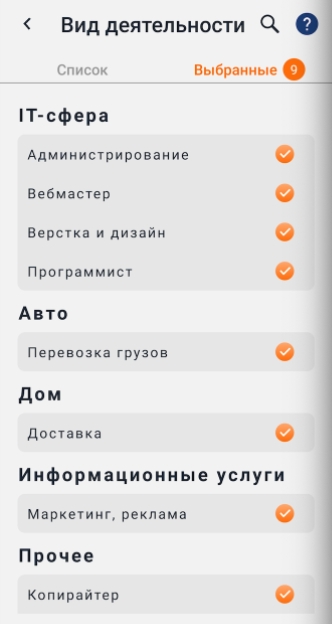

В этой статье мы обсудим возможности самозанятых, о которых стало известно только в прошлом году, а также расскажем о возможных нововведениях. Исчерпывающий список самозанятых профессий в 2022 вы не найдете, так как закон о самозанятых не предусматривает закрытого перечня разрешенных видов деятельности. Однако в конце статьи есть примерный перечень из приложения «Мой налог».

Кто может быть самозанятым

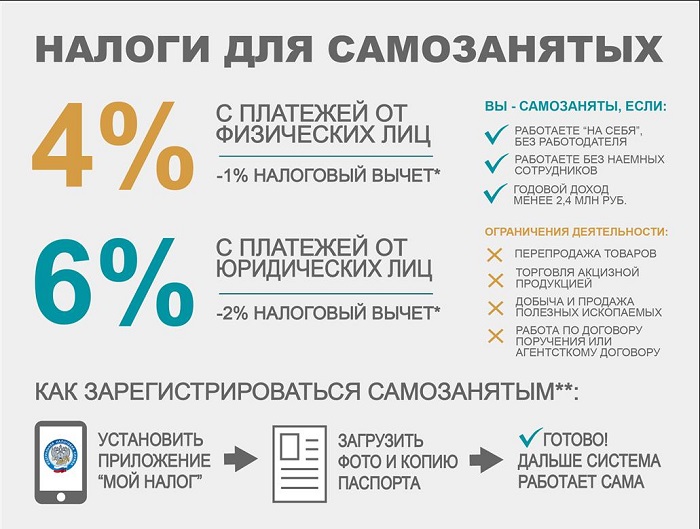

Напомним, что на специальный налоговый режим могут перейти все физические лица, а также индивидуальные предприниматели, которые намерены осуществлять деятельность без наемных работников.

С прошлого года без проблем зарегистрировать статус плательщика НПД могут не только совершеннолетние граждане, но и лица, которым исполнилось 16 лет. Это предложение поступило от Президента РФ летом 2020 года. С разрешения родителей или при получении полной дееспособности самозанятым можно стать и в 14.

Интересно: Правительство рассматривает законопроект о дополнительном налоговом вычете для самозанятых младше 18 лет в размере одного МРОТ — 12 130 рублей. С учетом основной льготы в 10 тысяч рублей после принятия законопроекта несовершеннолетние самозанятые при регистрации получат бонус в размере 22 130 рублей. Его можно будет потратить на сокращение налоговых отчислений.

Кстати, применение специального налогового режима разрешено не только гражданам России, но и гражданам стран Евразийского экономического союза. При этом пользоваться НПД можно вне зависимости от наличия или отсутствия статуса налогового резидента России. Это разъяснение предоставил Минфин России в письме от 20.01.2020 г. № 03-11-11/2644. Главное условие — наличие ИНН.

Какие услуги может оказывать самозанятый в 2023 году

Если вас интересует, какие виды деятельности подходят под самозанятость, то сразу скажем, что закрытого перечня закон не предусматривает. Однако есть список видов деятельности, которые не подпадают под самозанятость. Вот запрещенные виды работ для самозанятых:

- деятельность, связанная с добычей и реализацией полезных ископаемых;

- перепродажа чужих товаров;

- реализация подакцизных товаров и товаров, подлежащих обязательной маркировке;

- деятельность в интересах другого лица на основе агентского договора, договора поручения и комиссии;

- доставка товаров в интересах других лиц.

Напомним, что плательщикам НПД запрещено оказывать услуги самозанятого текущему работодателю, а также в течение 2-х лет после прекращения с ним трудовых отношений. О нарушении данного требования ФНС сможет узнать благодаря скоринговой системе, запущенной 23 марта 2021 года. Программа анализирует источники выплат, взаимосвязь самозанятых, их клиентов и бывших работодателей — по результатам проверки организации с нарушениями попадают в группу риска.

Список разрешенных видов деятельности самозанятых в 2023 году:

- репетиторство;

- настройка интернет-рекламы;

- ремонтные работы;

- флористика;

- наращивание ресниц;

- эвакуация сломанных автомобилей;

- производство и реализация аксессуаров для мобильных телефонов.

Это далеко не весь перечень разрешенной деятельности — плательщикам НПД можно заниматься всем, что прямо не запрещено законом. Если возникают сомнения, то задайте вопрос в комментариях, и мы подскажем, можно ли вам стать самозанятым.

Интересно: Возможно, в ближайшее время самозанятым разрешат производить и реализовывать товары, подлежащие маркировке. Об этом с 2020 года ведутся обсуждения в Минпромторге. Предполагается, что для такой деятельности самозанятым потребуется стать ИП на НПД и получить необходимую документацию таким образом.

Самозанятые могут принимать участие в государственных закупках

В декабре 2019 года самозанятым гражданам разрешили участвовать в закупках по 223-ФЗ, а в июне 2020 года — в закупках по 44-ФЗ.

Некоторые виды закупок, которые называются спецторгами, доступны только субъектам МСП. К ним относятся и самозанятые. В крупнейших государственных компаниях доля таких закупок составляет как минимум 18%.

Для того, чтобы принять участие в торгах, самозанятому необходимо получить электронную цифровую подпись и пройти аккредитацию на подходящей электронной торговой площадке (ЭТП). Подробнее о процессе участия в государственных закупках для самозанятых мы рассказали здесь.

Примерный список видов деятельности самозанятых граждан в 2023

Примерный список профессий для самозанятых доступен в приложении «Мой налог».

Для удобства продублируем его здесь:

IT-сфера

- Администрирование

- Анализ данных

- Вебмастер

- Верстка и дизайн

- Компьютерный мастер

- Обработка данных

- Программист

- Техническая поддержка

Авто

- Автомойка

- Автосервис

- Автоэвакуация и буксировка

- Водитель

- Перевозка грузов

- Перевозка пассажиров

Аренда

- Аренда квартир

- Аренда машин

- Предоставление лицензий

- Прокат

- Услуга по временному проживанию

- Услуга по хранению

Дом

- Бытовые услуги

- Ведение хозяйства

- Гувернантка

- Доставка

- Няня

- Повар

- Сиделка

- Социальная помощь

- Сторож

- Уборка и клининг

- Химчистка

Животные

- Вакцинация животных

- Груминг

- Дрессировщик

- Кинология

- Передержка животных

- Уход за животными

Здоровье

- Диетолог

- Консультирование

- Логопед

- Массажист

- Психолог

- Тренер, инструктор

Информационные услуги

- Исследования

- Маркетинг, реклама

- Обрядовые услуги

- Опросы, сбор мнений

- Переводчик

Красота

- Консультирование

- Косметолог

- Маникюр, педикюр

- Модель

- Парикмахер

- Стилист

- Тату и пирсинг

- Эпиляция

Обучение

- Репетитор

- Тренер

- Учитель

Общественное питание

- Кондитер

- Обслуживание

- Повар

Одежда

- Модельер, дизайнер

- Пошив

- Ткани, кройка, шитьё

Природа

- Благоустройство территории

- Животноводство

- Лес, охота, рыбалка

- Переработка отходов

- Приём или сдача лома

- Сельхоз услуги

Прочее

- Грузчик

- Копирайтер

- Носильщик

- Обеспечение безопасности

- Писатель

- Платные туалеты

Развлечения

- Аниматор

- Артист, певец, музыкант

- Ведущий, шоумен, тамада

- Гид, экскурсовод

Ремонт

- Бытовой ремонт

- Дизайн

- Отделка

- Ремонт бытовой техники

- Ремонт квартир

- Реставрация

- Сантехник

- Строительство

- Техобслуживание

- Электрик

Сделай сам

- Кузнец

- Металлообработка

- Проектирование

- Производственные услуги

- Столяр, плотник

- Услуги по сборке

Спорт

- Консультирование

- Массажист

- Тренер, инструктор

Торговля самостоятельно произведённым товаром

- Продукция собственного производства

Финансы

- Бухгалтер

- Бухгалтерия

- Консультирование

- Риелтор

- Страховые услуги

- Услуги курьера

- Финансовые услуги

Фото, видео, печать

- Издательские услуги

- Оператор

- Оцифровка

- Полиграфия

- Фотограф

- Художник

Юристы

- Консультирование

- Налоговый консультант

- Юридические услуги

Однако стоит помнить о том, что перечень услуг для самозанятых граждан в сервисе не исчерпывающий. Во всех категориях есть «Прочее», что говорит о возможности осуществления видов деятельностей за пределами предложенных вариантов.

Например, к «Информационным услугам» относится деятельность по подбору персонала, но в списке ее нет. Или в категории «Юристы» выделен «Налоговый консультант», но нет «Консультанта по трудовому праву». Последние востребованы у малого и среднего бизнеса.

Как сменить деятельность или добавить новую услугу в приложении «Мой налог»

Смена деятельности занимает несколько минут:

- Откройте приложение «Мой налог», зайдите в раздел «Прочее».

- Откройте «Профиль».

- В открывшемся окне выберите «Виды деятельности».

- На открывшейся странице из списка выберите новый вид деятельности. Если перестали чем-то заниматься, можете убрать услугу из списка.

Ограничения по количеству видов деятельности нет. Главное — не нарушать правила из пункта 2 Федерального закона № 422-ФЗ.

Какие регионы ввели самозанятых

В 2022 году специальный режим «Налог на профессиональный доход» доступен специалистам по всей России. Последней к эксперименту присоединилась Республика Ингушетия.

Что нужно знать о выборе региона

Регион самозанятого может не совпадать с местом регистрации, местом осуществления деятельности или фактическим местом проживания. Выбор региона зачастую зависит от осуществляемой деятельности.

Пример: Дмитрий проживет в Москве, но у него осталось 2 квартиры в Челябинске. Чтобы они не простаивали, он решил зарегистрировать самозанятость и заниматься арендой жилья. В этом случае Дмитрий может выбрать при регистрации в приложении «Мой налог» Челябинск, а не Москву.

Регион указывают при регистрации в приложении «Мой налог». Вы можете изменить регион, но не чаще одного раза в год.

Регионом может выступать не только место осуществления деятельности, но и расположение клиента. Это актуально для фрилансеров, сотрудничающих с заказчиками со всей России.

Смотрите также

- Как расторгнуть договор с самозанятым

- Как оформить на работу самозанятого

- Как ИП работать с самозанятыми

- ЭДО: что это и как работает

- Как перейти с ИП на самозанятость: пошаговая инструкция

Понравилась статья?

Нам будет очень приятно, если вы прокомментируете, поставите оценку или поделитесь

материалом в

социальных сетях — так о нюансах НПД узнает больше людей ❤️

Владелец гостиницы сам выбирает организационно-правовую форму деятельности.

Для мини-гостиниц выгодно открывать ИП: его легко и недорого зарегистрировать, а потом не придется вести бухгалтерский учет. Минус в том, что ИП обязан делать отчисления на страхование, даже если не получает прибыли, а также отвечать по обязательствам гостиничного бизнеса своим имуществом.

Для крупных гостиниц предпочтительнее регистрация ООО: поставщики охотнее работают с юрлицами и дают им хорошую оптовую цену, ответственность юрлица не распространяется на личное имущество владельца бизнеса.

Открыть ООО сложнее: придется собрать почти в два раза больше документов для регистрации бизнеса и сформировать уставный капитал. Также всем ООО нужно вести бухгалтерский учет и сдавать бухгалтерскую отчетность.

Попробуйте надежный сервис для управления отелем. 7 дней бесплатно!

Попробовать бесплатно

В России действует пять основных систем налогообложения:

- общая (ОСНО) — для организаций и предпринимателей;

- упрощенная (УСН) — для организаций и предпринимателей;

- автоматизированная упрощенная (АУСН) — для организаций и предпринимателей;

- патентная — только для предпринимателей (ПСН);

- самозанятость — для предпринимателей и физлиц без статуса ИП (НПД).

Остановимся подробно на каждой системы и разберемся, подходит ли она для гостиничного бизнеса, и какие нюансы есть в применении.

Общая система налогообложения

ОСНО подходит любому бизнесу, в том числе гостиницам. Но это довольно непростая система налогообложения с высокой налоговой нагрузкой и большим количеством отчетности. Гостиницы, работающие на ОСНО, платят перечисленные ниже налоги:

- Налог на прибыль для организаций (глава 25 НК РФ):

- относится к федеральным налогам;

- объект налогообложения — доходы гостиницы, уменьшенные на расходы, т.е. прибыль;

- ставка налога на прибыль равна 20 %, из которых 3 % идут в федеральный бюджет, а 17 % — в региональный (ст. 284 НК РФ).

- НДФЛ для индивидуальных предпринимателей (глава 23 НК РФ):

- относится к федеральным налогам;

- объект налогообложения — доходы ИП, уменьшенные на подтвержденные документами расходы бизнеса;

- ставка НДФЛ равна 13 % с доходов до 5 млн рублей и 15 % с доходов, превышающих 5 млн рублей.

- НДС (глава 21 НК РФ):

- относится к федеральным налогам;

- объект налогообложения — услуги гостиницы, т.е. услуги по временному размещению и проживанию (ст. 146 НК РФ);

- НДС рассчитывается по ставке 20 %, но с 1 июля 2022 года для услуг по предоставлению мест для временного проживания может применяться ставка 0 % в течение 20 кварталов после ввода объекта туриндустрии в эксплуатацию (ст. 164 НК РФ).

ИП и юрлица могут подать заявление на освобождение от НДС, если сумма выручки от операций, облагаемых НДС, за 3 предыдущих календарных месяца составит не более 2 млн рублей.

- Налог на имущество (глава 30 НК РФ):

- относится к региональным налогам;

- объект налогообложения — все недвижимое имущество гостиницы, поставленное на ее баланс (ст. 374 НК РФ);

- ставку налога устанавливают субъекты РФ, но не выше 2,2 %.

- Налог на землю (глава 31 НК РФ):

- относится к местным налогам;

- объект налогообложения — участки земли в границах муниципального образования (ст. 388 НК РФ);

- ставку налога устанавливают органы муниципальных образований РФ в пределах 1,5 % (возможно дифференциальное налогообложение — зависит от категории земли, вида разрешенного использования, места нахождения).

Кроме того, нужно платить НДФЛ и страховые взносы за сотрудников. Это обязательно для всех работодателей. А индивидуальные предприниматели дополнительно уплачивают страховые взносы за себя.

Плюсы и минусы ОСНО для гостиницы

Недостатки:

- дорогостоящий и трудозатратный налоговый учет, в котором не обойтись без квалифицированного бухгалтера;

- налоговые расходы могут составить большую часть выручки для юрлиц.

Преимущества:

- возможность работы с крупными поставщиками на выгодных для гостиницы условиях.

Обычно крупные гостиницы с миллионными годовыми оборотами вынуждены работать на ОСНО — для них не доступны специальные налоговые режимы.

Упрощенная система налогообложения

Регистрируйте гостей с помощью Контур.Отеля. Сервис автоматически подготовит журнал регистрации и уведомления для МВД

Оставить заявку

Применять УСН для гостиничного бизнеса разрешено, но только если он соответствует условиям по количеству сотрудников, стоимости основных средств, выручке. Ограничения для УСН в 2023 году следующие:

- количество сотрудников — не более 130 человек;

- годовой доход — не более 251,4 млн рублей;

- остаточная стоимость основных средств — не более 150 млн рублей;

- доля участия организаций в уставном капитале — не более 25 %;

- запрет на наличие филиалов.

Гостиницы, применяющие УСН, освобождены от уплаты следующих налогов:

- налога на прибыль;

- НДФЛ в части доходов от деятельности ИП;

- НДС;

- налога на имущество организаций (кроме налога на недвижимое имущество, который считается, исходя из кадастровой стоимости);

- налога на имущество физлиц по имуществу, которое используется в бизнесе, кроме облагаемого налогом по кадастровой стоимости.

Объект налогообложения при УСН — это «доходы» или «доходы минус расходы» (ст. 346.14 НК РФ). Налогоплательщик самостоятельно выбирает объект и вправе менять его ежегодно.

Бизнесы, которые в качестве объекта налогообложения выбрали «доходы минус расходы», обязаны уплачивать минимальный налог — 1% от дохода в случае, когда за год величина налога по базе «доходы минус расходы» ниже величины минимального налога (ст. 346.18 НК РФ).

Упрощенцам разрешено включать разницу минимального налога и рассчитанного по общим правилам налога в расходы в следующих налоговых периодах, в т.ч. увеличивать убытки, которые переносятся на будущее.

Ставки по УСН

- Объект налогообложения «доходы» — 6 %. Субъекты РФ вправе установить ставку от 1 до 6 процентов в зависимости от категории налогоплательщика (п. 1 ст. 346.20 НК РФ).

- Объект налогообложения «доходы минус расходы» — 15 %. Субъекты РФ вправе установить ставку от 5 до 15 % по категориям налогоплательщиков (п. 2 ст. 346.20 НК РФ).

Если количество сотрудников гостиницы превысит 100 человек, а сумма доходов с начала года — 188,5 млн рублей, ставки вырастут до 8 и 20 процентов соответственно.

Для налогоплательщиков-ИП, которые соответствуют требованиям п. 3-4 ст. 346.20 НК РФ, местные власти могут устанавливать ставку 0 %. Для этого ИП на УСН должен быть зарегистрирован после 13.07.2015, а в субъекте его регистрации установлена возможность использования ставки 0 %. Тогда ИП-владелец гостиницы вправе в течение двух лет с момента регистрации использовать ставку УСН 0 %. Правда, субъекты РФ могут установить ограничение на эту льготу в виде величины средней численности сотрудников или дохода от реализации. С 1 января 2021 года эта льгота будет удалена или пересмотрена.

Плюсы и минусы УСН для гостиницы

Преимущества:

- незначительная бухгалтерская нагрузка;

- расчет и уплата всего одного налога;

- возможность сменить базу налогообложения раз в год.

К недостаткам работы на УСН относится необходимость отслеживать соблюдение пороговых значений выручки и средней численности сотрудников, чтобы не потерять право работать на УСН.

Гостиницы могут применять АУСН, такой вид деятельности не указан в перечне запрещенных. Но на этом налоговом режиме масса ограничений, поэтому подойдет он не каждому:

- он доступен только организациям и ИП, зарегистрированным в Москве, Московской области, Татарстане или Калужской области;

- средняя численность работников не должна превышать 5 человек, в том числе по гражданско-правовым договорам;

- годовой доход не должен превышать 60 млн рублей;

- зарплату сотрудникам можно платить только через банковский счет;

- счет можно открывать только в банке из списка налоговой;

- сотрудники должны быть резидентами РФ;

- нельзя иметь филиалы;

- в уставном капитале ООО не должно быть больше 25 % участия других юрлиц.

Полный перечень ограничений можно изучить в ст. 3 Федерального закона от 25.02.2022 № 17-ФЗ.

Этот налоговый режим похож на УСН, он освобождает налогоплательщиков от тех же налогов, но есть и дополнительные бонусы:

- не нужно платить страховые взносы с заработной платы сотрудников, кроме взносов на травматизм;

- не нужно платить фиксированные взносы ИП на пенсионное и медицинское страхование;

- НДФЛ за сотрудников будет считать и уплачивать банк, через который выплачивается зарплата.

Объект налогообложения на АУСН налогоплательщик выбирает сам — это «доходы» или «доходы за вычетом расходов».

Ставки по АУСН

Ставка налога на АУСН «доходы» — 8 %, на АУСН «доходы минус расходы» — 20 %.

Как и на стандартной УСН «доходы минус расходы», тут есть минимальный налог, но составляет он 3 % от дохода.

Плюсы и минусы АУСН для гостиницы

Главный минус АУСН — территориальные ограничения и очень жесткие лимиты по количеству сотрудников и доходам. При этом пониженных региональных ставок на этом режиме нет, в отличие от стандартной УСН. Кроме того, многих может оттолкнуть выплата зарплаты исключительно в безналичной форме и обязательное открытие счета в банках из списка налоговой.

Но для маленьких гостиниц режим вполне может подойти. Несомненным плюсом является освобождение от страховых взносов и передача задач по расчету и уплате НДФЛ банку. А еще на АУСН очень мало отчетности и есть освобождение от выездных налоговых проверок.

Этот режим доступен только индивидуальным предпринимателям. Чтобы на него перейти, надо подать заявление в налоговую — купить патент на срок от 1 до 12 месяцев в рамках года. Дополнительно желательно перейти на УСН, так как все доходы, для получения которых патента нет, будут облагаться налогом в рамках другой системы налогообложения: ОСНО или УСН.

В п. 2 ст. 346.43 НК РФ перечислены виды деятельности, для которых можно применять патентную систему налогообложения. Но этот перечень не полный, окончательный список видов деятельности утверждают власти субъекта РФ в региональном законе о патентной системе налогообложения.

Чтобы узнать, доступен ли патент для гостиниц в вашем регионе, изучите местное законодательство.

Обратите внимание, что услуги гостиниц относятся к коду ОКВЭД 55 «Деятельность по предоставлению мест для временного проживания».

Применять патент для ОКВЭД 68.2 «Сдача в аренду собственных жилых и нежилых помещений» разрешено почти везде, но это не гостиничные услуги в стандартном понимании. Однако если вы только предоставляете места для проживания, без оказания сопутствующих услуг, можно получить патент на этот вид деятельности. Предварительно рекомендуем проконсультироваться с ИФНС, чтобы избежать споров в будущем.

Кроме территориальных ограничений, есть и другие: по количеству сотрудников, выручке, площадям. Так, средняя численность работников, включая исполнителей по договорам ГПХ, не может превышать 15 человек, а доход от патентной деятельности с начала года не должен быть больше 60 млн рублей.

Патент освобождает предпринимателя от НДФЛ, налога на имущество и НДС.

Ставка патента

Ставка налога на ПСН — 6 %. Но особенность патента в том, что его стоимость (налог) рассчитывается не с фактических доходов, а с потенциальных, то есть с тех, которые такой предприниматель может получить по мнению властей региона.

Предпринимателям на патенте доступны налоговые каникулы — это ставка налога 0 %. Такая льгота и ее условия должны быть прописаны в региональном законодательстве.

Плюсы и минусы ПСН для гостиницы

Далеко не во всех регионах гостиницы могут применять патент. Кроме того, оплачивать его полную стоимость нужно даже в тех случаях, когда предприниматель не получал прибыли.

Из плюсов можно выделить отсутствие налоговой декларации и простой расчет налога.

Предприниматели-самозанятые не могут заниматься гостиничным бизнесом в привычном понимании. Дело в том, что объектом налогообложения НПД не признаются доходы от передачи имущественных прав на недвижимое имущество, кроме аренды (найма) жилых помещений (пп. 3 п. 2 ст. 6. ФЗ от 27.11.2018 № 422-ФЗ).

То есть самозанятые граждане могут сдавать в наем только жилые помещения. Они должны соответствовать критериям:

- изолированное помещение,

- недвижимое имущество;

- пригодное для постоянного проживания граждан.

Виды жилых помещений перечислены в ст. 16 ЖК РФ: жилой дом и его часть; квартира и ее часть; комната.

Однако ни гостиницы, ни хостелы, ни гостевые дома к жилым, как правило, не относятся, так как предназначены исключительно для временного проживания. Доход от сдачи в аренду таких помещений будет облагаться НДФЛ.

В конце октября 2022 года Президент дал Правительству РФ поручение до 1 декабря 2022 года проработать возможность применения НПД при осуществлении деятельности по сдаче в аренду (наем) объектов коммерческой недвижимости, оборудованных для размещения туристов (п. 3в Перечня поручений по итогам заседания Президиума Госсовета).

Ставьте гостей на учет через интернет без ошибок и с первого раза с помощью сервиса Контур.Отель

Оставить заявку

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

Самозанятость – привилегия не только для РФ. Возможность оформить статус с аналогичными условиями дается и жителям ЕАЭС – армянам, белорусам, киргизам, казахам. Регистрация для иностранцев выполняется по ИНН, который выдается местными органами.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2022, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

- перепродаете чужую продукцию оптом или в розницу;

- занимаетесь реализацией подакцизных изделий (касается алкоголя, табака, бензина), а также подлежащих маркировке (обувь, лекарства, ювелирка и прочее);

- доставляете продукты для других компаний;

- состоите в официальных трудовых отношениях с сотрудниками;

- работаете по поручениям, на условиях комиссии, в рамках агентских договоров;

- участвуете в процессе добычи или реализации различных полезных ископаемых;

- находитесь на упрощенке, патенте, ЕСХН или другом режиме, получаете прибыль от предпринимательства, облагающуюся НДФЛ.

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

- от продажи транспорта/недвижимости;

- от передачи прав на недвижимые объекты (аренда жилья не считается);

- от госслужбы;

- от торговли ценными бумагами;

- от оказания услуг для бывшего работодателя (должно пройти более 2 лет с момента прекращения сотрудничества);

- от нотариальной и адвокатской деятельности;

- прибыль в форме каких-либо продуктов или услуг.

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

- Реализацией собственноручно изготовленной продукции.

- Оказанием каких-либо услуг.

- Выполнением определенного спектра работ.

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

- маникюр и педикюр на дому;

- услуги косметолога;

- эпиляция;

- консультации по стилю;

- парикмахерские услуги;

- нанесение татуировок, пирсинг.

Здоровье

- массаж;

- консультации диетолога, нутрициолога;

- услуги логопеда;

- психология;

- тренировки по фитнесу.

Образование

- репетиторство;

- преподавание;

- проведение обучающих программ.

Общепит

- приготовление блюд, напитков и прочих кулинарных изделий;

- кондитерское дело;

- обслуживание.

Авто и перевозки

- транспортировка грузов;

- такси;

- курьерские услуги;

- перевозка пассажиров;

- эвакуация и буксировка автомобилей;

- автомойка;

- автомобильный сервис: ТО, диагностика и ремонт.

Услуги по дому

- ведение хозяйства;

- услуги гувернантки;

- доставка товаров к двери;

- услуги няни и сиделки;

- приготовление еды;

- оказание социальной помощи;

- охрана;

- клининговые услуги;

- химчистка.

Развлечения

- организация различных мероприятий: праздников, торжеств, экскурсий, концертов;

- услуги ведущего, шоумена, тамады, аниматора;

- артисты, певцы, музыканты.

Фото/видео

- фотосъемка;

- видеосъемка;

- обработка фотографий;

- монтаж.

Полиграфия

- создание макетов и печать бланков, брошюр, листовок, блокнотов, буклетов; календарей, визиток, флаеров;

- послепечатная обработка;

- издательство.

Статистика по видам деятельности самозанятых

Животные

- выгул;

- груминг;

- передержка;

- вакцинация;

- дрессировка;

- кинология;

- уход.

Строительство и ремонт

- отделочные работы;

- ремонт помещений;

- реконструкции и реставрации;

- ландшафтный и интерьерный дизайн;

- малярные работы;

- ремонт быттехники;

- услуги сантехника, электрика;

- техобслуживание;

- услуги плотника, столяра;

- металлообработка;

- проектирование и прочее.

Удаленная работа через интернет

- копирайтинг;

- переводы;

- SMM-продвижение;

- настройка таргетированной рекламы;

- веб-дизайн;

- блоггинг;

- реклама;

- PR, интернет-маркетинг;

- проведение маркетинговых исследований и опросов, сбор мнений.

Информационные технологии

- услуги компьютерного мастера;

- программирование;

- техподдержка;

- верстка;

- дизайн;

- администрирование;

- анализ и обработка данных.

Hand Made

Продажа различной продукции своего производства:

- выпечки;

- одежды;

- игрушек;

- украшений;

- мебели и так далее.

Одежда

- моделирование;

- дизайн;

- пошив;

- кройка и шитье.

Финансовые, бухгалтерские и юридические консультации

- составление ежемесячной, ежеквартальной и годовой бухгалтерской отчетности;

- консультирование по жилищным, трудовым, семейным, гражданским и прочим правовым вопросам;

- страховые услуги.

Аренда различных объектов

- квартир;

- автомобилей;

- прокат велосипедов, самокатов;

- услуга временного проживания.

Окружающая среда

- прием/сдача лома;

- различные сельскохозяйственные услуги;

- животноводческая деятельность;

- охота/рыбалка;

- работы по благоустройству территорий.

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

- Через «Мой налог» – бесплатное приложение, которое есть в Google Play.

- На веб-ресурсе ФНС.

- На Госуслугах.

- За несколько кликов в мобильном приложении СберБанк Онлайн в сервисе «Своё дело»

- В онлайн-сервисе уполномоченного банковского учреждения.

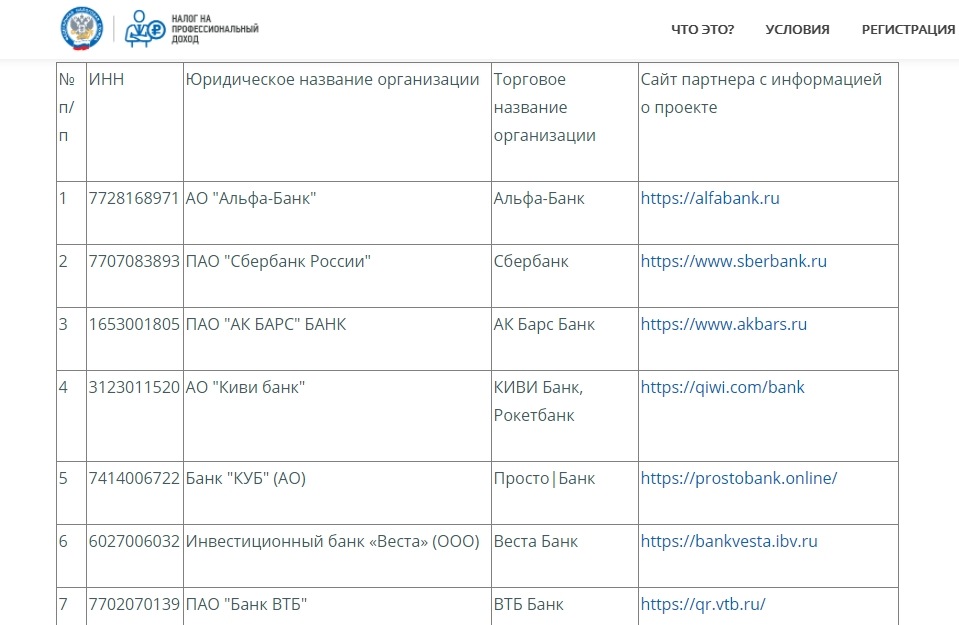

Список банков, поддерживающих обмен данными с ФНС

Самый быстрый, простой и удобный вариант – регистрация через программу. Из документов понадобятся только ИНН и паспорт.

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в предыдущей статье.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

Так же рекомендуем воспользоваться сервисом «Свое дело» от Сбербанка, в рамках проекта самозанятые могут:

1. Узнать полезную информацию о налоговом режиме и о деятельности самозанятого.

2. Бесплатно получить сервисы от банка, необходимые для самозанятого:

- Сберкарта;

- сформировать, просмотреть, отправить или отменить электронные чеки;

- оплатить налоги.

3. Бесплатно получить сервисы для ведения деятельности от партнеров Сбербанка — это:

- обучающая платформа от АО «Деловая среда»;

- юридическая поддержка по всем отраслям права;

- конструктор документов для составления договоров и других документов;

- инструменты автоматизации своего дела в сфере услуг.

Может ли ИП оформить самозанятость

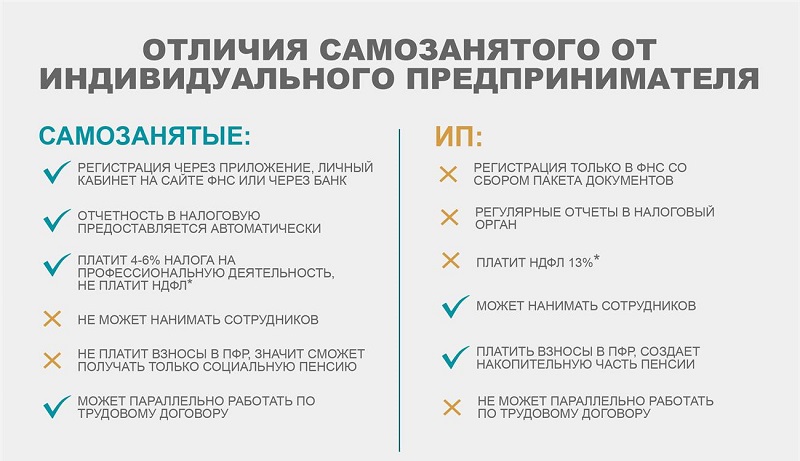

Самозанятые и ИП отличаются по таким критериям:

- лимиты по годовому доходу. У индивидуальных предпринимателей их нет;

- наемный персонал. ИП, который работает на ОСНО, может нанимать неограниченное количество сотрудников. На других режимах есть ограничения. Самозанятым же привлекать работников запрещено;

- регистрация. ИП занимается официальным оформлением в ФНС. Самозанятость оформляется за несколько минут в приложении для смартфона;

- налоговая ставка. Индивидуальные предприниматели платят больше налогов: от 6 до 15% в зависимости от режима;

- страховые взносы. ИП делает их обязательно, самозанятые – добровольно;

- отчетность. На разных режимах предприниматели сдают годовую или квартальную отчетность. Плательщики НПД ее не сдают вообще.

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

- Найти раздел под названием «Прочее».

- Открыть профиль.

- Просмотреть список доступных видов деятельности в появившемся окне.

- Выбрать новую услугу и, если необходимо, убрать отметку с пункта, который уже неактуален.

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в соцсетях она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

- НПД по ставке 6% = 25 000 х 6% = 1 500 рублей;

- НПД по ставке 4% = 15 000 х 4% = 600 рублей.

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

Возможно вам также будет интересно:

Доходы от сдачи в аренду недвижимого имущества не подпадают по налог на профессиональный доход. Однако для жилой недвижимости сделано исключение.

Отмечу, что сдача квартир в аренду входит в список самых популярных у самозанятых видов деятельности. И действительно, НПД является наиболее оптимальным режимом для арендодателей. Ведь налог по доходам от физлиц составляет всего 4 %, что меньше чем НДФЛ и налог по УСН.

Жилая недвижимость

Ранее я приводил расчеты на 2021 год применительно к пенсионерам, сдающим квартиру.

Какой налог пенсионеру выгоднее платить при сдаче квартиры: выбираем между НДФЛ, УСН, НПД

Из них следует, что выгоднее всего при сдаче квартиры применять НПД, то есть быть самозанятым.

Сдавать в аренду (наем) можно не только квартиру, но и дом или комнату. Все эти объекты подходят под определение жилой недвижимости.

Работа по трудовому договору не будет помехой на пути регистрации самозанятости по сдаче в аренду жилья.

Сдавать в аренду можно как собственное жилье, так и арендованное. Субаренда также будет облагаться НПД, пояснял ранее Минфин в письме от 09.12.2019 № 03-11-11/95717.

Еще часто возникает вопрос — надо ли платить налог с суммы, которую квартиранты отдают хозяину квартиры за коммуналку.

На этот счет в письме Минфина от 29.05.2019 № 03-11-09/40094, доведенном до сведения письмом ФНС от 13.06.2019 № СД-4-3/11446@, сообщается, что если размер платы за коммунальные услуги зависит от их фактического потребления и фиксируется счетчиками (например, за электроэнергию и воду), сумма возмещения арендатором арендодателю таких коммунальных расходов не признается профессиональным доходом. То есть полученное от арендатора возмещение коммуналки не будет облагаться НПД.

Заниматься таким пассивным бизнесом в качестве самозанятого могут, в том числе и госслужащие. Кстати, в прошлом году в Думу был внесен законопроект № 1036054-7, который давал аналогичное право лицам, замещающим госдолжности. По задумке автора проекта, право на НПД по аренде должны были получить министры, депутаты, члены Совета Федерации. Но в итоге проект был отправлен в архив, а крупные чиновники и депутаты так и не получили возможности сдавать свои квартиры в рамках НПД.

Нежилая недвижимость

Запрет на сдачу в аренду нежилой недвижимости прямо прописан в Федеральном законе № 422-ФЗ от 27.11.2018.

Об этом запрете также, в частности, сообщает Минфин в письме № 03-11-11/102607 от 27.12.2019.

Однако периодически звучат призывы переписать закон и дать людям право сдавать в аренду любую недвижимость и платить с этих доходов НПД.

Но Минфин пока непреклонен и отвечает, что таких планов у властей нет.

Специальный налоговый режим НПД является исключением из общеустановленного порядка исчисления и уплаты налогов. Предоставление возможности применения НПД в отношении доходов, полученных от сдачи в аренду (внаем) нежилых помещений, может привести к росту числа налогоплательщиков, перешедших на НПД, и, соответственно, к потерям доходов бюджетной системы РФ за счет НДФЛ.

Об этом Минфин сообщает в письме № 03-11-11/104183 от 30.11.2020.

Апартаменты

Недавно Минфин выпустил письмо № 03-11-11/106478 от 07.12.2020, в котором разъяснил, что в отношении доходов, полученных от сдачи в аренду (внаем) апартаментов, специальный налоговый режим НПД не применяется.

Дело в том, что по номам Жилищного кодекса апартаменты — это нежилое помещение.

В соответствии с пунктом 2 статьи 15 ЖК жилым помещением признается изолированное помещение, которое является недвижимым имуществом и пригодно для постоянного проживания граждан (отвечает установленным санитарным и техническим правилам и нормам, иным требованиям законодательства).

На основании пункта 1 статьи 16 ЖК к жилым помещениям относятся жилой дом, часть жилого дома, квартира, часть квартиры и комната, определения понятий которых содержатся в пунктах 2 — 4 данной статьи ЖК. Апартаменты к жилым помещениям не относятся.

Между тем в ближайшем будущем ситуация с апартаментами может изменится. Совет Федерации готовит соответствующие поправки в ЖК.

Апартаменты будут признаны жилым помещением, граждане получат право регистрироваться в них.

Соответственно, если апартаменты будут считаться жилым помещением, их владельцы-арендодатели получат право быть самозанятыми и платить НПД по ставке 4 % по доходам от сдачи такой недвижимости (если арендаторы — физлица).

Разработкой изменений в Жилищный кодекс, направленных на установление правового статуса многофункциональных зданий и апартаментов, занимается рабочая группа, созданная при комитете Совфеда по федеративному устройству и региональной политике, в состав которой входят сенаторы, представители Минстроя и экспертного сообщества.

Читайте также:

- Юридические права администратора?

- Как должен поступить суд?

- Какое решение должен вынести суд?

- 4.могу ли я, производя гипсовые фигурки и силиконовые формы, оформиться как самозанятая?

- Прав ли я в этом споре?

- Васильев обратил внимание суда на то, что распоряжение администрации гостиницы не является нормативным актом и противоречит ст.

- Это распоряжение вывешено в гостинице на видном месте и Растеряев не мог не знать об установленных в гостинице правилах.

- Но получается что это противоречит ст.925 ГК РФ.

- Кто из них прав и на основании каких законов?

- Обязаны ли мне возместить полную сумму при предоставлении чеков с гостиницы (квитанции)?

У меня маленькая гостиница на 4 номера без найма работников

сейчас я на патенте могу ли я работать как самозанятый?

Ответы на вопрос:

Федеральным законом N 422-ФЗ не запрещена аренда помещения гражданином для ведения деятельности в качестве самозанятого. Для организации мини гостиницы требуется согласования пожарных, санитарно-эпидемиологических и других норм в соответствующих инстанциях. Сделать это физическому лицу, не имеющему статуса ИП невозможно.

Вам помог ответ?ДаНет

Здравствуйте!

Можете осуществлять свою деятельность в качестве самозанятого. Законом не запрещено:

Федеральный закон от 27.11.2018 N 422-ФЗ (ред. от 08.06.2020) «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход»

Статья 6. Объект налогообложения

1. Объектом налогообложения признаются доходы от реализации товаров (работ, услуг, имущественных прав).

2. Для целей настоящего Федерального закона не признаются объектом налогообложения доходы:

…

3) от передачи имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений);

Вам помог ответ?ДаНет

Здравствуйте, Петр! В требованиях Федерального закона от 27 ноября 2018 г. N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» нет указания на запрет работать по патентной системе налогообложения в случае применения специального режима уплаты налога на профессиональных доход. Однако в статье 346.44 НК РФ сказано, что переход на патентную систему налогообложения или возврат к иным режимам налогообложения индивидуальными предпринимателями осуществляется добровольно в порядке, установленном главой 26.5 НК РФ. А в статье 346.43 НК РФ озвучено, что:

Патентная система налогообложения применяется индивидуальными предпринимателями наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

Так что можете быть и самозанятым, и оставаться на патентной системе в рамках ранее осуществляемой деятельности. А в качестве самозанятого работать по незапрещенным законом видам деятельности. Сдавать в аренду же как самозанятый не можете, если это не жилое помещение. Если же только аренда у Вас, то на самозанятость нет смысла переходить.

Вам помог ответ?ДаНет

На самом деле никакого полного списка видов деятельности для самозанятых не существует. Самозанятым разрешены все виды деятельности, кроме небольшого списка запрещённых.

Особое внимание обращаю на последний пункт. Самозанятым, в отличие от ИП, нельзя нанимать людей. Если данное условие соблюдается, то предприниматель может предоставлять и другие услуги, на которые есть спрос.

Список запрещенных видов деятельности

Помимо дел, для выполнения которых требуются сотрудники, государство ввело ещё ряд точечных запретов. Вот их список:

Перепродажа товаров и имущественных прав;

Торговля подакцизной продукцией, например, бензином или алкоголем;

Добыча и реализация полезных ископаемых;

Деятельность на основе договора поручения, комиссии, агентских договором, осуществляемая с другим предпринимателем в его интересах.

Федеральный закон «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» от 27.11.2018 N 422-ФЗ (последняя редакция)

Вам помог ответ?ДаНет

Здравствуйте, Пётр!

Отвечу Вам по существу Вашего вопроса.

Если под «работать» Вы понимаете — сдавать в аренду номера. То нет не можете.

В законе есть исключение из общего правила для таких ситуаций.

Т.е. в Вашей ситуации надо оставаться на патенте.

Самозанятость тут никак не подойдет.

Федеральный закон от 27.11.2018 N 422-ФЗ (ред. от 08.06.2020) «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход»

Статья 6. Объект налогообложения

…

2. Для целей настоящего Федерального закона не признаются объектом налогообложения доходы:

…

3) от передачи имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений);

Вам помог ответ?ДаНет

Я являюсь пенсионером и на патенте плачу обязательные пенсионные и медицинские налоги.

Вам помог ответ?ДаНет

Вот и оставайтесь на патенте, т.к. налогообложение как самозанятого для Вас не правомерно.

Вам помог ответ?ДаНет

Значит переходите в самозанятые, в в пенсионный и мед. фонды можно не платить.

Вам помог ответ?ДаНет

Вам стоит остаться тогда на патентной системе согласно требованиям ст.346.43-346.44 НК РФ, т.к. сдавать в аренду нежилые помещения Вы не сможете как плательщик НПД (ст.6 Федерального закона от 27 ноября 2018 г. N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход»).

Вам помог ответ?ДаНет

Похожие вопросы

Юридические права администратора?

У меня имеется гостиница, в гостинице клиент избил администратора гостиницы. Сломал стекло двери гостиничного номера. Юридические права администратора?

Как должен поступить суд?

Макаров предъявил иск к гостинице «Волжская» о взыскании стоимости пальто и электробритвы, которые были похищены у него во время проживания в гостинице. Гостиница возражала против иска, ссылаясь на то, что Макаров находился в общем номере и в соответствии с распоряжением администрации гостиницы должен был сдать свои вещи в камеру хранения, работающую в гостинице круглосуточно. В распоряжении говорится е, что администрация не несет ответственности за пропажу из номеров гостиницы вещей, не сданных в камеру хранения. Это распоряжение вывешено в гостинице на видном месте, и Макаров не мог не знать об установленных в гостинице правилах.

Адвокат потерпевшего обратил внимание суда на то, что распоряжение администрации гостиницы не является нормативным актом и противоречит ст. 925 ГК, в соответствии с которой гостиница отвечает как хранитель и без особого о том соглашения с проживающим в ней лицом (постояльцем) за утрату, недостачу или повреждение его вещей, внесенных в гостиницу.

Представитель гостиницы, в свою очередь, сослался на п. 31 Правил проживания в гостиницах города, утвержденных главой администрации города, в котором сказано, что гостиница не отвечает за утрату вещей, не сданных на хранение.

Как должен поступить суд?

Какое решение должен вынести суд?

Лебедев предъявил иск к гостинице «Юбилейная» о взыскании стоимости пальто, костюма и электробритвы, которые были похищены у него во время проживания в гостинице. Гостиница возражала против иска, ссылаясь на то, что Лебедев находился в общем номере и в соответствии с распоряжением администрации гостиницы должен был сдать свои вещи в камеру хранения, работающую в гостинице круглосуточно. В указанном распоряжении говорится также, что администрация не несет ответственности за пропажу из номеров гостиницы вещей, не сданных в камеру хранения. Это распоряжение вывешено в гостинице на видном месте, и Лебедев не мог не знать об установленных в гостинице правилах.

Адвокат Лебедева обратил внимание суда на то, что распоряжение администрации гостиницы не является нормативным актом и противоречит ст. 925 ГК, в соответствии с которой гостиница отвечает как хранитель и без особого о том соглашения с проживающим в ней лицом (постояльцем) за утрату, недостачу или повреждение его вещей, внесенных в гостиницу.

Представитель гостиницы, в свою очередь, сослался на п. 31 Правил проживания в гостиницах города, утвержденных главой администрации города, в котором сказано, что гостиница не отвечает за утрату вещей, не сданных на хранение.

Какое решение должен вынести суд?

Прав ли я в этом споре?

Я предъявил иск к гостинице о взыскании стоимости пальто, костюма и электробритвы, которые были похищены у меня во время проживания в гостинице. Гостиница возражала против иска, ссылаясь на то, что я находился в общем номере и в соответствии с распоряжением администрации гостиницы должен был сдать свои вещи в камеру хранения, работающую в гостинице круглосуточно. В указанном распоряжении говорится также, что администрация не несет ответственности за пропажу из номеров гостиницы вещей, не сданных в камеру хранения.

Прав ли я в этом споре? И не противоречит ли распоряжение администрации гостиницы ст.925 ГК РФ, на основании которой гостиница отвечает как хранитель и без особого о том соглашения с проживающим в ней лицом (постояльцем) за утрату, недостачу или повреждение его вещей, внесенных в гостиницу?

Васильев обратил внимание суда на то, что распоряжение администрации гостиницы не является нормативным актом и противоречит ст.

Васильев предъявил иск к гостинице «Волга» о взыскании стоимости костюма, зонта и часов, которые были похищены у него во время проживания в гостинице. Представитель гостиницы в суде возражал против иска, ссылаясь на то, что Васильев проживал в двухместном номере и в соответствии с распоряжением администрации гостиницы должен был сдать свои вещи в камеру хранения, работающую круглосуточно. При этом, при оформлении своего проживания в гостинице, Васильев был специально предупрежден об этих правилах, о чем в книге регистрации имеется его расписка. Васильев обратил внимание суда на то, что распоряжение администрации гостиницы не является нормативным актом и противоречит ст. 925 ГК, в соответствии с которой гостиница отвечает как хранитель и без особого о том соглашения с проживающим в ней лицом (постояльцем) за утрату вещей, внесенных в гостиницу. Представитель гостиницы сослался на Правила проживания в городских гостиницах, утвержденных главой администрации города, в которых сказано, что гостиница не отвечает за утрату вещей, не сданных на хранение. Кроме того, в соответствии с принципом свободы договора стороны вправе вносить в договор любые условия и, Васильев подтвердил свое согласие, расписавшись в книге регистрации. Кто прав в данном споре?

Это распоряжение вывешено в гостинице на видном месте и Растеряев не мог не знать об установленных в гостинице правилах.

Растеряев предъявил иск к гостинице «Вечерок» о взыскании стоимости пальто, пижамы и электробритвы, которые были похищены у него во время проживания в гостинице. Гостиница возражала против иска, ссылаясь на то, что Растеряев находился в общем номере и в соответствии с распоряжением администрации гостиницы должен был сдать свои вещи в камеру хранения, работающую в гостинице круглосуточно. В указанном распоряжении говорится также, что администрация не несет ответственности за пропажу из номеров гостиницы вещей, не сданных в камеру хранения.

Это распоряжение вывешено в гостинице на видном месте и Растеряев не мог не знать об установленных в гостинице правилах.

Адвокат Растеряева обратил внимание суда на то, что распоряжение администрации гостиницы не является нормативным актом и противоречит ст. 925 ГК РФ.

Представитель гостиницы, в свою очередь, сослался на п. 31. Правом проживания в гостиницах города, утвержденный главой администрации города, в котором сказано, что гостиница не отвечает за утрату вещей, не сданных на хранение.

Но получается что это противоречит ст.925 ГК РФ.

Украли вещи в гостинице, представитель гостиницы ссылается на пункт правил проживания в гостиницах города, утвержденных главой администрации города, в котором указано, что гостиница не отвечает за утрату вещей, не сданных на хранение. Но получается что это противоречит ст.925 ГК РФ. как быть?

Кто из них прав и на основании каких законов?

Растеряев предъявил иск к гостинице «Вечерок» о взыскании стоимости пальто, пижамы и электробритвы, которые были похищены у него во время проживания в гостинице. Гостиница возражала против иска, ссылаясь на то, что Растеряев находился в общем номере и в соответствии с распоряжением администрации гостиницы должен был сдать свои вещи в камеру хранения, работающую в гостинице круглосуточно. В указанном распоряжении говорится также, что администрация не несет ответственности за пропажу из номеров гостиницы вещей, не сданных в камеру хранения.

Это распоряжение вывешено в гостинице на видном месте и Растеряев не мог не знать об установленных в гостинице правилах.

Адвокат Растеряева обратил внимание суда на то, что распоряжение администрации гостиницы не является нормативным актом и противоречит ст. 925 ГК РФ.

Представитель гостиницы, в свою очередь, сослался на п. 31. Правом проживания в гостиницах города, утвержденный главой администрации города, в котором сказано, что гостиница не отвечает за утрату вещей, не сданных на хранение.

Кто из них прав и на основании каких законов?

Администратор печатает сообщение

10.06.2019 10:36

01 января 2019 года вступил в силу Федеральный закон №422-ФЗ «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» от 27.11.2018 г. (Далее по тексту «Закон»)

В средствах массовой информации вышеуказанный закон окрестили как «Закон для самозанятых лиц». При этом термин «самозанятые лица» в вышеуказанном законе не фигурирует.

Вступление в силу данного закона повлекло за собой множество вопросов от компаний, осуществляющих туристскую деятельность.

Кто такие «самозанятые лица»?

Если исходить из положений ст. 2, ст. 4 и ст. 5 Закона, к категории «самозанятых лиц», т.е. лиц имеющих право применять специальный налоговый режим «Налог на профессиональный доход», относятся физические лица, не зарегистрированные в ИФНС в качестве индивидуальных предпринимателей, либо индивидуальные предприниматели, не привлекающие наемных работников по трудовым договорам, осуществляющие профессиональную деятельность, приносящую доход, а также получающие доход от использования принадлежащего им имущества, вставшие на налоговый учёт в качестве налогоплательщика, в порядке, установленном Законом.

При этом указанные физические лица или индивидуальные предприниматели должны быть зарегистрированы на территории города Москвы, в Московской и Калужской областях, а также на территории Республики Татарстан и встать на учёт в органах ИФНС, находящихся на территории вышеуказанных субъектов РФ.

Какими нормативными документами определяется статус «самозанятых лиц»?

Федеральным законом №422-ФЗ «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» от 27.11.2018 г. и Налоговым Кодексом РФ.

Вот ещё один из часто задаваемых вопросов: «Я зарегистрирован в органах ИФНС в качестве Индивидуального предпринимателя. У меня нет наёмных работников. Осуществляю деятельность как турагент. Могу ли я осуществлять деятельность в качестве турагента, зарегистрировавшись в ИФНС в качестве «самозаятого»?».

С учётом положений п. 5 ч. 2 Закона и ч. 6 ст. 9 Федерального закона №132-ФЗ «Об основах туристской деятельности в Российской Федерации» от 24.11.1996 (в действующей редакции), турагенты не имеют право применять специальный налоговый режим «Налог на профессиональную деятельность».

Данный вывод основан на том, что в соответствии с п. 5 ч. 2 ст. 4 Федерального закона №422-ФЗ «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» от 27.11.2018 г., не вправе применять специальный налоговый режим лица, ведущие предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии, либо агентских договоров.

А в соответствии с ч. 6 ст. 9 Федерального закона №132-ФЗ «Об основах туристской деятельности в Российской Федерации» от 24.11.1996 (последняя редакция), продвижение и реализация туристского продукта осуществляются турагентом на основании договора, заключенного туроператором и турагентом. Турагент осуществляет продвижение и реализацию туристского продукта по поручению туроператора.

Ещё один частозадаваемый вопрос: «Для кого или для чего будет полезен статус самозанятых?».

Статус «самозанятых лиц» в туризме полезен для индивидуальных предпринимателей, не имеющих работников, оказывающих экскурсионные услуги. Т.е. когда в роли экскурсовода или гида выступает сам индивидуальный предприниматель. Это позволит данному индивидуальному предпринимателю, оказывающему экскурсионные услуги физическим лицам (экскурсантам), снизить налоговое бремя до 4 (Четырёх) процентов.

Кроме того, статус «самозанятых лиц» могут применять физические лица (индивидуальные предприниматели), предоставляющие гостиничные услуги на базе апартаментов или микрогостиниц, при условии, что обслуживать гостей они будут лично, без применения труда наёмных работников.

Ну и один из самых скользких вопросов: «Возможна ли замена работника в организации на лицо имеющее статус «самозанятого»?».

Данная замена практически невозможна.

В соответствии с п. 8 ч. 2 ст. 6 Закона, в соответствии с которым не признаются объектом налогообложения доходы от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад. Таким образом, на текущий момент организации не смогут сэкономить на налогах, уволив работника и тут же, заключить с ним договор как с «самозанятым лицом». Придётся ждать два года.

Кроме того, трудовая деятельность работников в сфере туризма имеет такую специфику, что заключить с «самозанятым лицом» договор гражданско-правового характера очень сложно. Такие договора несут за собой большой риск переквалификации их в трудовые договора, со всеми вытекающими последствиями: привлечение организаций и их руководителей к административной ответственности по ст. 5.27 КоАП РФ и доначисление налогов и сборов.

В соответствии с ч. 4 ст. 5.27 КоАП РФ, уклонение от оформления или ненадлежащее оформление трудового договора либо заключение гражданско-правового договора, фактически регулирующего трудовые отношения между работником и работодателем, влечет наложение административного штрафа на должностных лиц в размере от десяти тысяч до двадцати тысяч рублей; на лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, — от пяти тысяч до десяти тысяч рублей; на юридических лиц — от пятидесяти тысяч до ста тысяч рублей.

Организации придется пересчитать начисленные налоги и взносы, поскольку с выплат по гражданско-правовым договорам организация платит меньше налогов (взносов), чем с вознаграждений по трудовым договорам, а также выплатить пени и штрафы.

На основании вышесказанного можно сделать вывод о том, что Федеральный закон №422-ФЗ «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» от 27.11.2018 г. практически не коснулся такой сферы деятельности как туризм.

* У вас есть еще вопросы? Закажите юридическую консультацию!

* Вы еще не наш абонент? Рассмотрите возможность абонентского юридического обслуживания Вашей компании!

* Еще не внедрили комплекты документов «Кадры к туризме», «Защита персональных данных» и»Уголок потребителя»? А они обязательны!

* Требуется ответ на претензию туриста или защита в суде? Мы поможем!

* Со списком наших услуг можно ознакомиться по ссылке.

Самозанятые граждане — виды деятельности в 2022-2023 годах являются определяющим критерием для отнесения граждан, осуществляющих приносящую доход деятельность, к этой категории. Какими нормативными документами регулируется данная сфера, какой перечень видов деятельности установлен и как вообще определить, является гражданин самозанятым или должен регистрироваться в качестве предпринимателя? Об этом — ниже.

Что с официальным списком видов деятельности для самозанятых

Понятия «самозанятый» или «самозанятость», несмотря на широкое употребление, в том числе в официальных письмах государственных органов (в частности, налоговой службы), законодательно не закреплены.

Применяться данная терминология стала после принятия закона «О внесении изменений в статьи 2 и 23 части 1 Гражданского кодекса Российской Федерации» от 26.07.2017 № 199-ФЗ.

Абз. 2 п. 1 ст. 23 ГК РФ с этого момента допускает возможность осуществления гражданином предпринимательской деятельности без регистрации в качестве ИП. При этом условия ведения такого бизнеса должны быть предусмотрены на законодательном уровне отдельно.

На основании данной нормы был принят закон «О внесении изменений в часть первую Налогового кодекса…» от 27.12.2018 № 546-ФЗ. Его ст. 2 установлено, что физические лица могут осуществлять предпринимательскую деятельность без регистрации ИП, если она подпадает под перечень самозанятых видов деятельности на 2022 год, установленный п. 70 ст. 217 НК РФ.

Данный перечень был введен законом от 30.11.2016 № 401-ФЗ, вносящим изменения в НК. Этот закон о видах деятельности самозанятых граждан в 2021 году по-прежнему остается актуальным.

Кроме того, изначально был принят отдельный закон «О проведении эксперимента по установлению специального налогового режима ”Налог на профессиональный доход” в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» от 27.11.2018 № 422-ФЗ.

С 2021 года любой регион вправе подключиться к пилотному проекту.

О нюансах применения НПД рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности налогового режима.

См. также «Как стать самозаняым в 2022-2023 годах — пошаговая инструкция».

Как оформить самозанятость на Госуслугах, мы рассказывали здесь.

Список

Полный список видов деятельности самозанятых граждан на 2022-2023 годы по-прежнему отсутствует, ни одна законодательная норма не содержит их исчерпывающего перечня. Так, в п. 70 ст. 217 НК РФ приведены некоторые виды профессиональной деятельности, при осуществлении которых гражданин может не регистрироваться как предприниматель.

Однако этот перечень не является исчерпывающим, поскольку эта же норма позволяет дополнять его на уровне регионального законодательства.

Так, законом субъекта РФ может быть установлен региональный перечень видов деятельности самозанятого населения в 2022-2023 годах в дополнение к общефедеральному.

В упомянутом законе № 422-ФЗ, на основании которого проводится эксперимент по профессиональному налогу, перечня вообще нет. В нем только дано определение профессионального дохода (ч. 7 ст. 2). Под ним понимается такой доход физического лица, который он получает при отсутствии начальника (работодателя) и при этом сам не выступает работодателем. Также это доход от распоряжения имуществом (например, от сдачи жилого помещения в наем).

Идем от обратного: кто не может быть самозанятым

Чтобы понять, кто может стать самозанятым по виду деятельности, необходимо обратиться к нормам НК, а также региональному законодательству в этой сфере. В законе № 422-ФЗ вместо перечисления данных видов в ч. 2 ст. 4 приводится только перечень случаев, когда применение режима «Налог на профессиональный доход» не допускается.

Поскольку закон принят на федеральном уровне, при разработке регионального закона об утверждении перечня видов деятельности самозанятых граждан данная норма должна быть учтена.

Итак, встать на учет в качестве самозанятого физического лица и применять систему налогообложения «Налог на профессиональный доход» в указанных в законе регионах нельзя, если:

- деятельность предпринимателя связана с реализацией товаров, которые в соответствии с действующим законодательством являются подакцизными или подлежат специальной маркировке;

- человек осуществляет перепродажу товаров;

- физическое лицо занимается добычей полезных ископаемых и их дальнейшей продажей;

- имеются наемные рабочие, с которыми физическое лицо вступило в трудовые отношения посредством заключения соответствующих договоров;

- человек в текущем календарном году получает доходы в размере более 2 млн 400 тыс. руб.;

- осуществляет предпринимательскую деятельность в интересах других лиц.

Кто относится к самозанятым, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Что остается: представители каких профессий могут быть самозанятыми

Чтобы понять, чем может заниматься самозанятый в 2022 году, в первую очередь стоит обратиться к п. 70 ст. 217 НК. На его основании к данной категории предпринимателей относятся лица, осуществляющие следующую деятельность или имеющие следующие профессии:

- парикмахеры;

- няни (присмотр за несовершеннолетними детьми, уход за ними);

- сиделки за пожилыми людьми, достигшими 80 лет;

- люди, присматривающие и ухаживающие за больными людьми и иными лицами, посторонний уход за которыми требуется на основании медицинского заключения специализированной организации;

- репетиторы (законодательно не расшифровывается, в силу практики лица, осуществляющие обучение в какой-либо сфере в частном порядке вне учебных заведений);

- уборщицы или горничные, оказывающие услуги по уборке помещений физическим лицам вне клининговых компаний;

- лица, ведущие домашнее хозяйство (этот термин не конкретизируется, сюда может входить любая работа по дому, приготовление пищи, доставка продуктов из магазина, выгул домашних животных и т. п.).

Если же обратиться к ч. 7 ст. 2 закона № 422-ФЗ, можно сделать вывод, что профессиональным доходом признается доход от использования имущества. Данный вид деятельности относится к самозанятости в той степени, в какой не осуществляется в качестве предпринимательской деятельности.

Например, гражданин разово сдает принадлежащее ему жилое помещение. Не так давно ФНС РФ подтвердила, что лицам, сдающим квартиры, оптимально перейти на самозанятость. Если же лицо имеет много жилых помещений и регулярно сдает их внаем, данная деятельность может потребовать регистрации в качестве ИП.

Как понять, подпадаю ли я под понятие самозанятого гражданина

Поскольку официальный исчерпывающий список самозанятых профессий в 2022 году по-прежнему отсутствует, понять, подпадает ли гражданин под понятие самозанятого, помогут некоторые законодательные критерии:

- отсутствует работодатель;

Может ли самозанятый одновременно быть наемным работником, читайте здесь.

- не привлекаются наемные работники;

- лицо не относится ни к одной категории, упомянутой в ч. 2 ст. 4 закона № 422-ФЗ.

Кроме того, для признания самозанятым человек должен встать на учет в налоговом органе. Учет носит уведомительный характер, после получения уведомления налоговым органом производится регистрация. Налоговый орган сам уведомит заявителя в том случае, если осуществляемая им деятельность не подпадает под определение самозанятости.

Итоги

Таким образом, в действующем законодательстве отсутствует единый исчерпывающий перечень видов деятельности, при осуществлении которых лицо признается самозанятым. Однако в налоговом и ином законодательстве приводятся некоторые виды профессиональной деятельности, а также критерии, позволяющие отнести ту или иную деятельность к самозанятости.