Риску финансового мошенничества подвержен примерно каждый четвертый владелец банковских карт. Как правило, злоумышленники используют методы социальной инженерии, и россияне переводят им деньги и выдают персональные данные добровольно. Forbes рассказывает об 11 распространенных способах, которыми пользуются мошенники

В июле эксперты НАФИ выяснили, что каждый четвертый держатель банковских карт в России может стать жертвой мошенников: 27% респондентов оказались в зоне риска, так как готовы сообщить посторонним CVV-код своей карты и срок ее действия. Чуть меньше трети владельцев карт в том или ином виде сталкивались с попытками мошенничества.

Мошенники продолжают совершенствовать свои методы, признала в конце июня глава ЦБ Эльвира Набиуллина. «Жулики во все времена были креативными. И технологии, к сожалению, только расширяют их возможности вводить граждан в заблуждение. Это и фишинговые сайты, и звонки из так называемых служб безопасности банков, фальшивые страницы банков и даже Банка России в соцсетях, где якобы разыгрываются призы или выплачиваются компенсации, и так далее», — перечисляла глава регулятора. По словам Набиуллиной, около 70% операций, которые делаются без согласия клиента, совершаются с использованием социальной инженерии. «И тогда банк ничего не нарушает, потому что человек сам передает пароли, все персональные данные мошенникам в руки», — сказала она.

Forbes рассказывает об 11 распространенных и актуальных схемах, которые используют мошенники для вывода денег с банковских карт и получения персональных данных.

Ложная помощь с возвратом средств за авиабилеты и гостиницы

«Мошенники активно используют любые информационные поводы и громкие события, — рассказывает замруководителя лаборатории компьютерной криминалистики и исследования вредоносного кода Group-IB Сергей Никитин. — В этом году активно используют тему коронавируса».

В частности, после закрытия границ мошенники начали звонить людям и предлагать свои услуги по возврату денег за купленные билеты и бронь отелей. О таком способе в мае предупреждал ВТБ. Мошенники используют в своих целях новый способ возврата денег за билеты с помощью ваучеров, которым уже пользуются многие авиакомпании. Пассажир оформляет ваучер, и деньги, потраченные на билет, зачисляются на специальный депозит в его личном кабинете на сайте авиаперевозчика или агрегатора. Мошенники звонят пассажирам, представляются сотрудниками авиакомпании и предлагают купить у них ваучер. Для этого они просят сообщить данные банковской карты для списания оговоренной суммы, а также код из полученного после этого СМС от банка.

«Ложные» льготы и пособия от государства или кредитные каникулы

Еще один «коронавирусный» способ мошенничества. Человеку могут позвонить якобы из банка и сообщить, что ему положена финансовая поддержка в связи с резкой потерей доходов, кредитные каникулы, рассрочки и т.д. Для их оформления звонящие просят сообщить данные банковских карт. Если владелец карты называет реквизиты банковской карты, срок ее действия и CVV-код, то мошенники уже могут совершать онлайн-покупки от его имени.

«Фальшивые» пособия на детей

В июне Почта-банк сообщил о способе мошенничества, связанном с выплатами «антикризисных» пособий на детей. Мошенники создают фейковые интернет-сайты, имитирующие портал госуслуг и якобы посвященные выплате пособий для семей с детьми. Внешне они либо полностью копируют официальный портал, либо очень на него похожи, говорилось в релизе банка. На таких сайтах мошенники просят ввести данные о номере банковского счета.

Сообщения о попытке войти в мобильный банк и привязать к карте другой номер телефона

Мошенники связываются с владельцем карты и сообщают, что некто пытается привязать карту к другому номеру телефона. Для идентификации личности владельцу карты предлагается сообщить ее данные. После этого мошенники проводят с карты перевод, клиенту приходит код подтверждения от банка, который он тоже сообщает мошенникам — также для «идентификации». Узнав код, злоумышленники могут перевести деньги на другую карту.

Мошенничество с помощью сервиса для предпринимателей

Мошенники нашли лазейку в сервисе Сбербанка по дистанционному резервированию расчетного счета для индивидуальных предпринимателей. Злоумышленники представляются по телефону сотрудниками службы безопасности Сбербанка и сообщают клиенту о попытке несанкционированной операции по его счетам. Они предлагают открыть резервный счет в банке и пройти верификацию. Для этого просят предоставить данные карты. Когда клиент начинает сомневаться и отказывается раскрыть данные, мошенники заполняют анкету на сервисе по дистанционному резервированию расчетного счета, и тогда потенциальной жертве мошенника приходит реальная СМС с кодом подтверждения операции с номера Сбербанка 900.

На сайте Сбербанка перечислены и другие случаи мошенничества:

«Лотерея» от Сбербанка

Мошенники по телефону предлагают поучаствовать в лотерее от Сбербанка, для которой надо пройти опрос на сайте. Участникам «лотереи» обещают крупную сумму. Естественно, госбанк лотереи не проводит, а сайт фишинговый. На нем для подтверждения карты потенциальную жертву мошенников просят перечислить 150 рублей. «Вы отправляете деньги, а потом не можете связаться с мошенниками», — пишет банк.

«Брокерские или дилерские услуги»

Мошенники представляются сотрудниками брокерской или дилерской компании. Они предлагают инвестировать деньги с гарантией высокого дохода. Человек в итоге соглашается открыть счет и самостоятельно переводит деньги мошенникам. Еще один вариант, на который указывает Сбербанк, — мошенники предлагают зарегистрироваться на сайте бинарных опционов, после пополнения баланса человек получает уведомления о получении «бонусных» доходов. Чтобы их вывести, нужно внести на счет дополнительную сумму, в итоге эти деньги вернуть невозможно, пишет банк.

Звонки с похожих номеров

«Злоумышленники могут поменять одну цифру в номере, которую вы не заметите и подумаете, что это банковский номер», — предупреждает Сбербанк. Мошенники будут просить полные данные карты, CVV- или CVC-код, код из СМС или пароли от онлайн-банка, и объяснять это тем, что пытаются предотвратить подозрительную операцию.

«Перевод по ошибке»

Мошенники могут прислать СМС, подделанное под банковское сообщение об операции, затем с другого номера приходит сообщение с просьбой вернуть деньги, так как перевод якобы совершен по ошибке.

Предложения установить программу удаленного доступа

Злоумышленники представляются сотрудниками банка и под разными предлогами могут предлагать установить на смартфон программу для удаленного управления. Например, мошенники могут говорить, что это спасет клиента от несанкционированного снятия денег. Далее человек скачивает по ссылке «специальный антивирус» или «программу для удаленной помощи». «Самое опасное заключается в том, что злоумышленник видит экран смартфона, — рассказывает Сергей Никитин из Group-IB. — Если это Android, то он может управлять этим смартфоном, если IOS, то просто видеть экран. Фишка здесь в том, что далее мошенники инициируют операцию по переводу средств со счета, и человеку приходит код, который сразу высвечивается на экране».

Об оригинальном применении этого способа в мае сообщал ВТБ. Весной из-за кризиса и пандемии резко выросло количество безработных, и тема вакансий стала особенно актуальной. Банк приводил пример вакансии тестировщика мобильных приложений для кандидатов без опыта работы. В процессе «тестирования» кандидата просили установить программы удаленного доступа к компьютеру или смартфону. В итоге мошенники получали доступ к банковским приложениям клиента.

Поход к банкомату для «спасения денег»

Этот вариант менее распространен, но хорошо действует на пожилых граждан. Злоумышленники уговаривают человека идти к банкомату и набирать в нем определенную последовательность команд. Обычно мошенники тревожным тоном сообщают, что деньги пытаются украсть и их нужно немедленно перевести на «страховой счет». Владельцу карты диктуют, какие кнопки нужно нажимать, и человек переводит деньги либо на номер телефона, либо на чужую карту.

Как себя защитить

Личные данные человека злоумышленники могут узнать через социальные сети и из утечек, в том числе клиентских баз банков. Часто в таких базах есть даже паспортные данные человека, информация о балансе, последних операциях и т.д. Также существует возможность узнать имя владельца чужой карты по ее номеру, попробовав выполнить платеж на нее, говорит Сергей Никитин из Group-IB .

- Нужно понять, что никому (без исключений) нельзя сообщать данные своей карты и тем более коды из СМС.

- Лучше вообще не вступать в переговоры. Когда есть сомнения, лучше перезвонить в банк по номеру телефона, указанному на карте, и уточнить, действительно ли вам звонили из банка, предупреждает Никитин.

- Банковские приложения можно устанавливать только из официального магазина приложений, а не из поисковой системы или по сторонним ссылкам.

- Наконец, не стоит оставлять в сети информацию с номерами ваших карт, номер телефона, привязанный к карточкам, или данные о том, клиентом каких банков вы являетесь.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

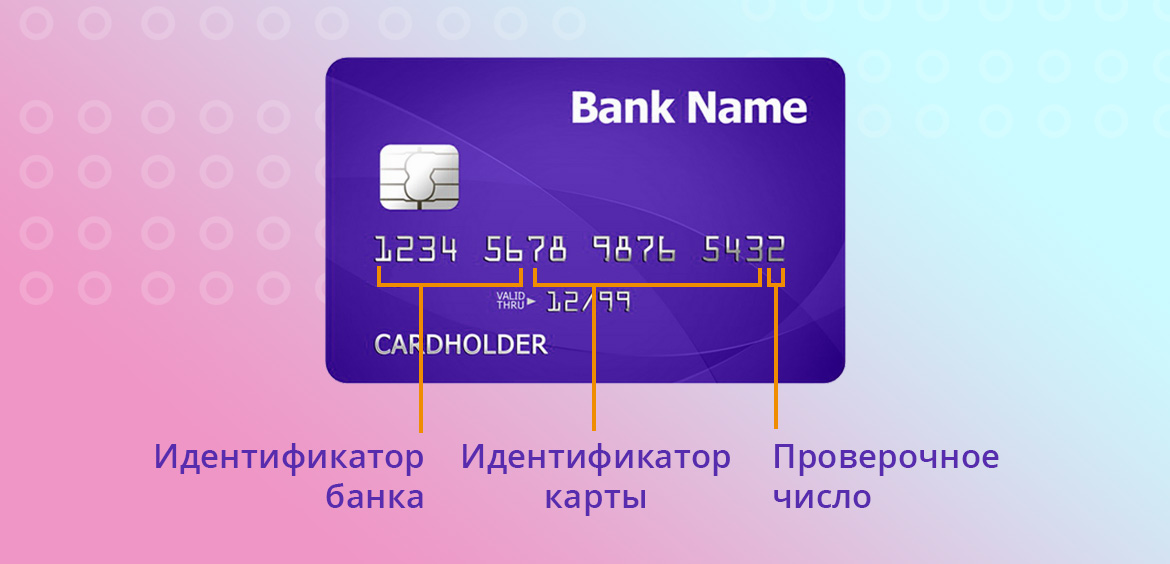

Подробно о номере банковской карты

В зависимости от вида пластика номер на его лицевой стороне может быть напечатан или эмбоссирован (выдавлен). Сервис Brobank.ru напоминает, что номер карты — это не случайная числовая комбинация, а код, в котором шифруется важная информация. В англоязычных документах он указывается в виде PAN (Primary Account Number).

-

Подробно о номере банковской карты

-

Можно ли говорить номер карты третьим лицам

-

Как мошенники могут воспользоваться номером банковской карты

-

Какие данные карты нельзя передавать третьим лицам

-

Общие правила безопасного использования карт

В соответствии с действующим в настоящее время международным стандартом, номер банковской карты имеет следующую структуру: BBBBBBNNNNNNNNNNNNL, расшифровка которой выглядит следующим образом:

- BBBBBB — идентификационный номер организации-эмитента (БИН).

- NNNNNNNNNNNN — идентификационный номер пластиковой карты.

- L — код Luhn, который не является обязательным атрибутом, и используется преимущественно на картах с 13-ти значными номерами.

Первая цифра номера всегда определяет платежную систему: Mastercard — 5, VISA — 4, МИР — 2. В идентификационном номере банковской карты зашифрована следующая информация: тип (дебетовая или кредитная), год выпуска и даже регион. Помимо этого, числовая комбинация может содержать дополнительную информацию, используемую при авторизации при совершении операций.

Можно ли говорить номер карты третьим лицам

Номер карты не является конфиденциальной информацией, при необходимости его можно и нужно передавать третьим лицам. Для совершения мошеннических действий с банковской картой одного номера будет недостаточно. Интернет-магазины требуют у покупателей дополнительные данные, а банковские сервисы используют несколько вариантов аутентификации потенциального клиента.

При этом номер банковской карты можно сообщать в случае необходимости: в частности, для получения переводов от третьих лиц. Неизбирательное разглашение информации о банковской карте часто приводит к негативным последствиям.

Как мошенники могут воспользоваться номером банковской карты

В контексте информационной безопасности используется термин «социальная инженерия». Под этим понятием подразумевается психологическое манипулирование человеком с целью получения с его стороны конфиденциальной информации. Суть мошеннической схемы заключается в том, что владельцу карты поступает звонок, в процессе которого третьи лица представляются сотрудниками службы поддержки банка.

Держателя карты просят совершить определенные действия или предоставить информацию под предлогом соблюдения правил безопасности. В некоторых случаях подобная схема дает результат: ничего не подозревающий владелец карты самостоятельно дает мошенникам все данные, необходимые для списания денежных средств с баланса карты.

После этого обращаться за помощью в банк — нет смысла, так как клиент нарушил основные правила безопасного использования карты, поэтому кредитная организация освобождается от всякой ответственности.

Подобная схема имеет несколько вариаций, каждая из которых базируется на невнимательности или излишней доверчивости держателя банковской карты, номер которой стал известен третьим лицам.

Какие данные карты нельзя передавать третьим лицам

При оформлении любой банковской карты будущий клиент банка подписывает пользовательское соглашение. В этом документе кредитная организация описывает общие правила пользования картой, а также нормы безопасности, которых пользователь обязан придерживаться.

Передача номера карты не несет для ее обладателя никакого риска, если третьи лица не получают доступ к остальным данным. Никогда и ни при каких обстоятельствах не следует разглашать следующую информацию по банковской карте:

- ПИН-код.

- Срок действия.

- Код безопасности — последние три цифры на оборотной стороне карты.

Имея данные о держателе и номере карты, злоумышленники не получают доступ к денежным средствам. Но в связке с любым из вышеуказанных элементов номер становится достаточным средством для совершения определенной операции.

Сотрудники банков не имеют права запрашивать конфиденциальные данные по банковским картам. Если в процессе телефонного разговора собеседник просит указать, к примеру, CVV2 код, то он является мошенником.

На некоторых интернет-площадках достаточно ввести номер карты, данные держателя и срок действия. Этой информации хватит, чтобы совершить покупку: без ввода кода безопасности и без смс-подтверждения платежа.

Общие правила безопасного использования карт

Подавляющее большинство мошеннических схем реализуется благодаря действиям самих же владельцев карт. Из-за их невнимательности злоумышленники получают доступ к деньгам. Несколько рекомендаций помогут гражданам снизить вероятность хищения их средств с баланса банковской карты:

- Подключить опцию смс-оповещения или смс-банка — по некоторым продуктам услуга предоставляется бесплатно.

- Не сообщать посторонним никакой информации, кроме номера карты — только в случае необходимости.

- Соблюдать бдительность при пользовании банкоматами и терминалами самообслуживания.

- Делать покупки только на проверенных интернет-площадках.

- Не разглашать разовые коды, приходящие в рамках использования технологии 3-D Secure.

Также необходимо следить за телефонами, с которых поступают звонки. Специалисты кредитных организаций звонят с номеров, о которых есть информация на официальных сайтах. Если звонок поступает с подозрительного номера, рекомендуется самостоятельно перезвонить в банк по основному номеру для получения необходимых разъяснений.

Комментарии: 32

Содержание статьи

Показать

Скрыть

Банки выстраивают все более сложные системы защиты данных, а преступники изобретают еще более хитроумные способы их обойти. Рассмотрим наиболее вероятные причины утечки денег со счета (не всегда злонамеренные) и расскажем, что делать, если это произошло.

А точно ли деньги списались несанкционированно?

Прежде чем бить тревогу, клиенту банка необходимо убедиться, что расходная операция, которую он собственноручно не проводил, действительно является мошеннической.

В личном кабинете мобильного или интернет-банка нужно проверить информацию о последних списаниях со счета.

Часто клиенты забывают о подключенных когда-то в тестовом режиме, а затем ставших платными сервисных подписках или о настроенных автоплатежах. Если это так, то стоит просто отключить ненужные услуги самостоятельно или через службу поддержки.

Если же предварительная проверка подтвердила, что дело не в забывчивости, следует действовать исходя из причины несанкционированного списания.

Возможные причины списания без уведомления

Причина первая — случайная: техническая ошибка

Здесь нет злого умысла с чей-либо стороны.

Возможно, при оплате какой-либо покупки произошел технический сбой, клиент ввел ПИН-код или код подтверждения дважды, и произошло повторное списание средств с карты. Банковские эксперты уверяют, что такое встречается нередко. Нужно обратиться в свой банк, после проверки вернут излишне удержанную сумму.

Иногда у самих банков происходят технические сбои в системе или при выдаче денег из банкомата. Паниковать не стоит — даже если деньги списались с карты, банк признает ошибку и вернет средства на счет.

Про обратную ситуацию, когда ошибка работает, казалось бы, в пользу клиента и банк случайно начисляет ему лишнее, можно почитать тут.

Подобрать банковскую карту

Причина вторая — законная: безакцептное списание

Иногда человек сам создает ситуацию, когда к нему применяется эта вынужденная мера.

Деньги могут быть списаны по решению суда со счета без уведомления клиента, если у него имеются непогашенные обязательства по выплате алиментов, налогов, штрафов, долгов.

В случае, если у клиента есть просроченная задолженность по кредиту, на его счете достаточно средств, а договором предусмотрено безакцептное списание, то банк может без предупреждения удержать сумму долга.

Причина третья — нелегальная: действия мошенников

Преступники успели изобрести множество способов опустошения чужих счетов, иногда весьма изощренных, но по сути все способы того, как мошенники снимают деньги с банковской карты, сводятся к 2 вариантам:

А. Кража физических носителей:

- Прежде всего это может быть банальная кража карты. Снять наличные через банкомат без знания ПИН-кода у вора не получится, но он может совершать без введения ПИН-кода некрупные безналичные и онлайн-покупки до тех пор, пока на карте человека не закончатся деньги или он ее не заблокирует.

- Преступники могут воспользоваться похищенным паспортом, чтобы получить доступ к банковским счетам жертвы или открыть на ее имя кредит, выводя средства до тех пор, пока счета не заблокируют.

- Банкомат может отнюдь не случайно проглотить карту. Злоумышленник помещает в картридер ловушку для карты жертвы, а сам стоит где-то рядом и запоминает ПИН-код. После неудачных попыток извлечь карту потерпевший уходит за помощью к сотрудникам банка, а мошенник в это время быстро опустошает счет. Такой вид воровства называется траппингом.

Как мошенники обманывают россиян в 2022 году и что надо знать, чтобы уберечь себя

В. Кража информации:

- Звонки с подменных телефонных номеров. Мошенники представляются сотрудниками банка и с помощью различных психологических манипуляций, так называемой социальной инженерии, выманивают у жертвы логин-пароль для входа в личный кабинет или реквизиты карты, включая секретные CVC/CVV и ПИН-код, а затем воруют деньги с карты. Но как понять, что звонит злоумышленник, если определяется номер банка? Если просят сообщить коды подтверждения, пароли, секретные коды, это совершенно точно указывает на преступника.

- Фишинг-атаки, перенаправляющие на поддельные интернет-ресурсы, которые маскируются под официальные сайты банков, государственных ведомств, крупных интернет-магазинов. Ничего не подозревающие пользователи вводят логины, пароли, данные банковских карт, и вся конфиденциальная информация попадает в руки преступников. Таким же образом работают фальшивые приложения, которые жертва собственными руками установила на телефон.

- Скимминг, т. е. копирование данных и ПИН-кода карты в тот момент, когда она находится непосредственно в банкомате. Для этого в банкомат временно устанавливают считыватель магнитной полосы, скрытую камеру, иногда поддельную накладку на клавиатуру. На основе полученных данных преступники создают дубликат карты и выводят с нее деньги. Защититься от этого сложно, так как далеко не каждый сможет обнаружить невооруженным взглядом шпионское оборудование.

Что делать, если деньги украли

Если замечены подозрительные операции по банковскому счету или карта утеряна, действовать следует так:

- Срочно звонить на горячую линию банка, изложить ситуацию, заблокировать карту. Также это можно сделать через онлайн-приложение банка.

- Если деньги уже были списаны со счета, следует лично прийти в отделение банка и подать письменное заявление по установленному образцу. Большинством банков установлен срок на оповещение — 24 часа с момента проведения несанкционированной операции.

- Дождаться ответа: банк либо вернет деньги, либо откажет. В стандартных ситуациях рассмотрение занимает до 30 дней. Если кража совершена за границей, срок может быть увеличен.

- При получении отказа можно обратиться в суд.

Что еще можно предпринять

Уберечь банковский счет можно, приняв превентивные меры. Можно запретить оплату покупок без СМС-уведомлений. Например, в «Сбербанк Онлайн» можно сделать это самостоятельно. Выбрать в меню «Платежи» и перейти в раздел «Тарифы и лимиты». Нажать на «Лимиты и ограничения по картам» и отключить настройку «Покупки в интернете без подтверждения СМС-кодом». Если карта в принципе не используется для онлайн-шопинга, функцию «Покупки в интернете» можно отключить совсем.

Многие банки предлагают платный сервис страхования от мошеннических операций. В случае, если со счета клиента спишутся средства без его разрешения, банк обязуется моментально все вернуть за свой счет.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Можно ли вернуть списанные средства

Если денежные средства были списаны со счета по решению суда или из-за наличия задолженности перед банком, то вернуть их, конечно же, нельзя.

Обычно отказывают в возврате денег, если операция была совершена с помощью кода подтверждения, высланного на телефон держателя карты. Банки ссылаются на пункт договора, в котором говорится, что секретные коды сообщать никому нельзя, иначе организация снимает с себя ответственность за нарушение правил безопасности. Деньги клиенту обязаны вернуть, если он сможет доказать, что не разглашал конфиденциальные сведения, а списание средств произошло из-за прорех в системе безопасности банка.

Если деньги списал сам банк, а клиент уверен, что не имеет просроченной задолженности перед ним, то, скорее всего, причина в техническом сбое и средства вскоре после обращения вернут.

Если во время снятия наличных сбой произошел в самом банкомате и деньги выданы не были, после звонка в службу поддержки деньги вернут на счет.

Памятка по мерам безопасности

Рекомендуем соблюдать следующие правила предосторожности:

- Надежно хранить документы и банковские карты, в случае утери паспорта немедленно написать заявление в полицию, в случае пропажи карты сразу же заблокировать ее.

- Ни при каких обстоятельствах не сообщать посторонним пароли для входа в онлайн-банк, карточный ПИН-код и другую конфиденциальную информацию.

- Никогда не передавать личную карту сотруднику торговой точки, все оплаты должны производиться только из рук держателя.

- При введении ПИН-кода всегда следует прикрывать клавиатуру.

- Скачивать программы и приложения только из надежных официальных источников.

- Пользоваться современными веб-браузерами с антифишинговыми фильтрами, регулярно обновляя базы антивирусных программ.

- Не вводить никакие персональные данные на страницах, не защищенных протоколом https. Значок закрытого замка в адресной строке символизирует безопасное соединение.

- Не переходить по ссылкам из мессенджеров от неизвестных источников, не открывать спам-сообщения.

- Снимать наличные в банкоматах, установленных в отделениях банка, и даже в этом случае обращать внимание на наличие посторонних предметов на устройстве.

- Во всех ситуациях, вызывающих вопросы, обращаться в службу поддержки банка.

С помощью сервиса Банки.ру можно подобрать подходящую банковскую карту, оформить кредит или начать инвестировать.

Вас также может заинтересовать:

Лимит снятия наличных с карты Сбербанка