Главная » Инвестиции » Модель Гордона для оценки бизнеса – что это, при каких условиях применима

На чтение 11 мин Просмотров 2.2к.

Обновлено 17.02.2022

Содержание

- Что такое модель Гордона

- Модель Гордона: формула

- Какова цель оценки по модели Гордона

- Оценка доходности собственного капитала по модели Гордона

- Пример оценки доходности компании по модели Гордона в Excel

- Модель Гордона для оценки акций

- Оценка доходности акций по модели Гордона на примере

- Особенности оценки бизнеса и инвестиций

- Как использовать модель Гордона

- Преимущества и недостатки модели

- Заключение

Модель Гордона разработана в целях дисконтирования дивидендных выплат и вычисления цены акции на определенный момент времени в будущем. Американский экономист Майрон Дж. Гордон разработал в 1959 году методику, предполагающую, что дивиденды должны увеличиваться равномерно, с учетом капитализации денежных потоков.

Сегодня мы рассмотрим применение модели Гордона для оценки акций и бизнеса, разберем примеры расчета и поговорим о том, возможно ли использовать эту методику для российских компаний.

Что такое модель Гордона

Для начала вспомним понятие дисконтирования. Дисконтирование – это приведение текущей цены актива к его цене на определенный момент времени в будущем. Дисконтирование учитывает инфляцию и процентные ставки. К примеру, сколько будут стоить 75 000 руб. (1 000 $ или 29 000 грн.), которые я хочу положить на депозит сегодня? Мы берем процентную ставку и умножаем ее на количество лет. При этом для верности результата эту сумму следует скорректировать на средний коэффициент инфляции. Подробнее об этом – в статье «Дисконтирование денежных потоков».

Прогнозы дивидендных выплат и стоимости ценных бумаг в будущем – дело непростое. Кто знает, как будет развиваться компания через 3 или 5 лет – возможно все: приток новых инвесторов, потеря ключевых партнеров, в конце концов стихийные бедствия и т.д.

Однако долгосрочное инвестирование имеет место быть, и на начальном этапе хотелось бы примерно представлять, какой доход принесет акция в будущем, при условии, что форс-мажорные обстоятельства минуют нас стороной. Каждый из нас всегда на это надеется.

Для этого существует несколько методов, позволяющих дать примерное представление о цене акций в будущем. Мы знаем, что в акционерном обществе стоимость ценных бумаг определяет цену компании. Одним из таких методов является модель роста Гордона (англ. Gordon growth model). Методика основана на предположении о равномерном росте доходности с поправкой на рыночные ставки капитализации.

Другое название модели Гордона – модель вечного роста. Гордон предложил считать, что срок существования ценной бумаги неограничен. Таким образом, в случае ликвидации АО данная модель утрачивает свой смысл.

Вспомним формулу рыночной капитализации:

[ CAP=Ps*Ns, где: ]

( CAP ) – стоимость АО;

( Ps ) – цена одной ценной бумаги;

( Ns ) – количество ценных бумаг.

Далее следует вспомнить формулу коэффициента капитализации:

[ k=СК/А*100%, где: ]

( СК ) – собственный капитал;

( А ) – активы.

Этот показатель рассчитывается по балансу. Чем он выше, тем больше зависимость компании от заемных средств. А коэффициент рыночной капитализации – это отношение текущей стоимости всех акций к валюте баланса.

Этот коэффициент и является ставкой дисконтирования для модели Гордона. При этом инвестор учитывает рыночную цену бумаги на момент ее приобретения.

При каких условиях применима модель Гордона? Для того чтобы метод работал, необходимы условия:

- стабильная экономическая ситуация, отсутствие кризисов;

- компания работает на рынке давно, ее финансовое положение устойчиво, продукция востребована, рынок сбыта постоянно расширяется;

- темп прироста дивидендов меньше ставки дисконтирования.

С первыми двумя условиями все понятно. Правда, такое вряд ли возможно в российских реалиях, но всем нам свойственно быть оптимистами, да и предугадать различные форс-мажоры все равно невозможно. А вот третье условие разъясним далее.

Модель Гордона: формула

Формула Гордона включает три составляющие:

( D1 ) – ожидаемая сумма дивидендов на акцию в следующем году;

( k ) – норма капитализации;

( g ) – ежегодный темп прироста дивидендных выплат.

Таким образом, формула Гордона для оценки стоимости акций выглядит так:

[ Vt=D1/(k-g), где ]

( Vt ) – ожидаемая цена акции в следующем году.

Например, на момент покупки одна акция стоит 7 500 руб. (100 $ или 2 900 грн.). Коэффициент капитализации по данным рынка и финансовой отчетности составляет 6%. Объявлен размер дивидендов – 375 руб. (5 $ или 145 грн.) за ценную бумагу. Анализ исторических данных за последние 5 лет показал, что дивиденды растут в среднем на 3% в год. Таким образом, стоимость акции в следующем году будет такая:

5/(0,06-0,03)=12 500 руб. (166,67 $ или 4 833 грн.).

Если бы величина показателя g превышала значение k, то результат бы был отрицательным, что в принципе невозможно.

Теперь разберем формулу Гордона для оценки стоимости компании:

[ FV=frac{CF_t+1}{DR-g},где: ]

( CF_t+1 )– денежный поток (ДП) в первом году после анализируемого периода (например, через 5 лет);

( DR ) – ставка дисконтирования;

( g ) – темп прироста ДП.

К примеру, текущая стоимость компании составляет 26 250 000 руб. (350 000 $ или 10 150 000 грн.). Нам нужно посчитать ее стоимость через 3 года. Тогда CFt+1 будет равен CF4. Ожидаемые денежные потоки рассчитываются за каждый год с учетом коэффициента их прироста. Предположим, он составит 10% в год, а за предыдущий год ДП составлял 1 125 000 руб. (15 000 $ или 435 000 грн.). Ставка дисконтирования – 15%. Из чего она складывается – читайте в статье «Дисконтирование денежных потоков».

Тогда CF1=15000+10%=1 237 500 руб. (16 500 $ или 478 500 грн.);

CF2=16500+10%=1 361 250 руб. (18 150 $ или 526 350 грн.);

CF3=18150+10%=1 497 375 руб. (19 965 $ или 578 985 грн.);

CF4=19965+10%=1 647 150 руб. (21 962 $ или 636 898 грн.).

FV=21962/(0,15-0,10)=32 943 000 руб. (439 240 $ или 12 737 960 грн.).

Какова цель оценки по модели Гордона

Итак, в рыночной стоимости бизнеса участвует капитал, который в будущем сможет приносить доход. О структуре капитала мы уже говорили подробно. Очевидно, что для инвестора доход приносят акции, но в структуре капитала они учитываются по балансовой стоимости. Следовательно, стоит применять не балансовую, а рыночную стоимость ценных бумаг. Зная их количество, нетрудно определить текущую стоимость бизнеса.

Данные о дивидендных потоках находятся в открытом доступе. Самое сложное – это рассчитать коэффициенты. Впрочем, с темпом прироста дивидендов дела обстоят проще – достаточно использовать средневзвешенное значение за несколько последних лет. А вот со ставкой дисконтирования придется повозиться чуть дольше, т.к. из-за неправильного ее расчета велика вероятность получения недостоверного результата.

«Грубый» расчет ставки – это текущая доходность актива минус премия за риск. Вот с этой премией чаще всего и возникают неточности. По идее, она должна рассчитываться как разница между доходностью по акциям и безрисковым инструментам (например, ОФЗ). Но углубляться в такие дебри мы не будем, достаточно знать, что ставка дисконтирования должна быть больше, чем прирост дивидендного потока. Иначе формула модели Гордона потеряет свой смысл.

Итак, сформулируем основные цели модели М. Дж. Гордона. Собственно, их всего две:

- Расчет стоимости ценной бумаги на определенный момент времени.

- Расчет стоимости компании в долгосрочной перспективе.

Формулу Гордона можно применять и для расчета терминальной (постпрогнозной) стоимости объекта недвижимости и других инвестиционных инструментов.

Оценка доходности собственного капитала по модели Гордона

Существует также формула Гордона для оценки стоимости компании исходя из цены капитала (WACC). Как рассчитывается WACC, вы можете посмотреть в одноименной статье.

Формула для оценки доходности капитала по модели Гордона выглядит так:

[ V_{term}=frac{FCF(t+1)}{WACC-g}, где ]

( FCF(t+1) ) – свободный денежный поток за первый год постпрогнозного периода.

Свободный денежный поток (Free Cash Flow) – это средства, полученные от операционной деятельности и остающиеся в распоряжении компании после вычета капитальных затрат (CAPEX).

Операционная деятельность – это основная деятельность предприятия, нацеленная на получение прибыли. Операционная деятельность включает денежные потоки по доходам и расходам, связанным с производственной и торговой деятельностью. Инвестиции, кредитование и капитальные затраты к операционной деятельности не относятся.

Иными словами, FCF – это прибыль компании без учета капитальных расходов. Показатель прибыли можно найти в отчете о финансовых результатах, а CAPEX – в отчете о движении денежных средств. Подробнее о расчете CAPEX – в одноименной статье.

Приведем пример с исходными данными:

- Чистая прибыль – 100 тыс. руб.;

- CAPEX – 50 тыс. руб.;

- WACC – 15%;

- g – 10% в год;

- прогнозный период – 2 года.

Рассчитаем FCF:

( FCF )=100+50=150 тыс. руб.

( FCF1 )=150+10%=165 тыс. руб.;

( FCF2 )=182 тыс. руб.;

( FCF3 )=200 тыс. руб.

( Vterm )=200/(0,15-0,10)=4000 тыс. руб.

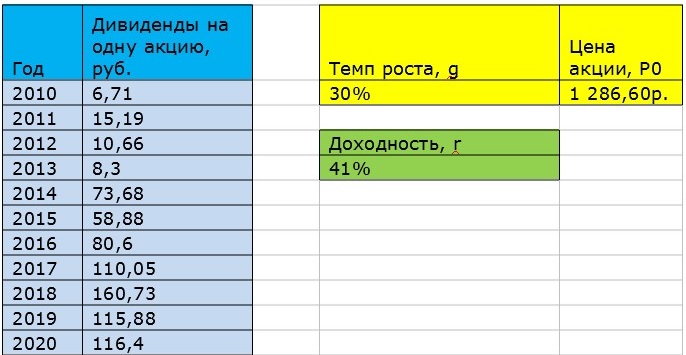

Пример оценки доходности компании по модели Гордона в Excel

Рассчитаем терминальную доходность ценных бумаг ОАО «Северсталь» за 11 лет (с 2010 по 2020 годы) в Excel. Текущая рыночная цена акции ОАО «Северсталь» составляет 1286,60 руб.

g=(116,40/6,71)^(1/11)-1=30%.

t=116,40*(1+0,30)/1286,60+0,30=41%.

Итак, ожидаемая доходность акции на 2021 год по модели Гордона – 41%.

Модель Гордона для оценки акций

В основе применения модели Гордона для оценки стоимости ценных бумаг лежат три условия:

- Стабильный доход от бизнеса.

- Стабильный темп прироста дивидендов.

- Неизменность коэффициента финансового рычага (доли собственных и заемных средств в общей структуре капитала остаются одинаковыми на протяжении всего периода).

Итак, модель позволяет получить довольно приблизительную сумму дисконтированных денежных потоков, образующих цену акции на определенный момент времени. При этом предполагается, что срок существования ценной бумаги не ограничен. Ниже мы разберем практический пример, а также модифицированную формулу модели Гордона.

Оценка доходности акций по модели Гордона на примере

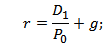

Формула для оценки акций приведена выше. Напомню ее:

[ Vt=D1/(k-g) ]

Уоррен Баффет использует эту формулу в измененном виде, чтобы рассчитать рентабельность акции:

( r )=EPS/P, где:

( r )– рентабельность ценной бумаги;

( EPS )– прибыль на акцию.

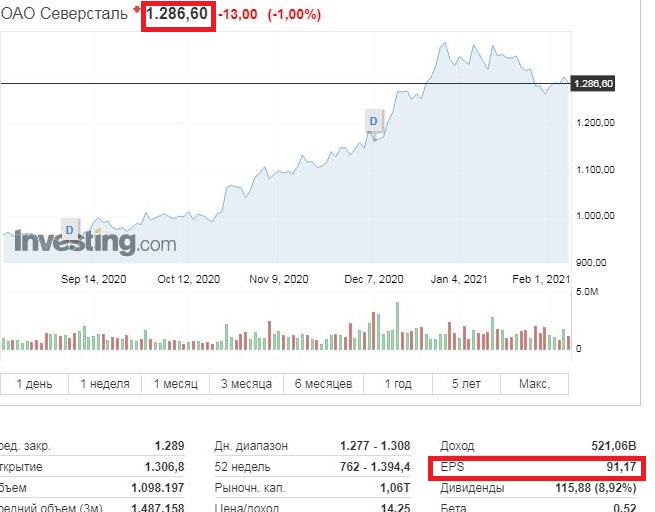

Посчитаем коэффициент r для того же ОАО «Северсталь»:

( r )=91,17/1286,60=7%.

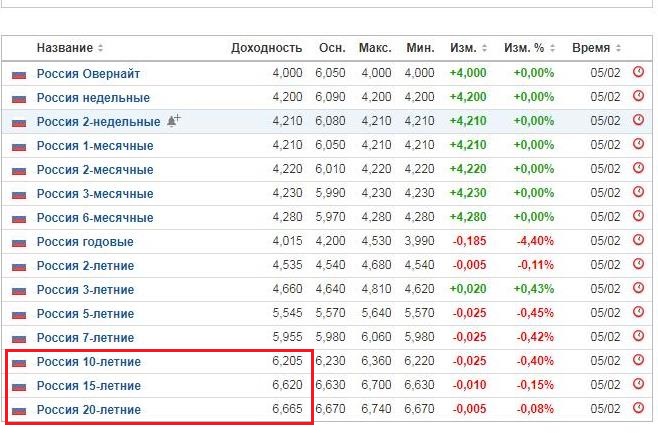

Далее эта величина сравнивается с текущей доходностью долгосрочных ОФЗ:

Как видим, рентабельность ценной бумаги выше доходности ОФЗ. По мнению Баффета, это означает, что бумаги компании недооценены.

Особенности оценки бизнеса и инвестиций

Итак, модель Гордона используется для оценки:

- доходности собственного капитала;

- стоимости капитала компании;

- ставки дисконтирования для инвестиций.

В примере выше наглядно показано то самое дисконтирование: разница между рентабельностью ценной бумаги и доходностью безрискового актива. Однако, как мы помним, ставка дисконтирования должна быть больше темпа прироста доходности. Поэтому будем считать ставку исходя из источника финансирования. Если для финансирования инвестиций используются кредитные средства, то все просто – в качестве ставки дисконтирования можно использовать ставку по кредитному договору.

А если мы финансируем проект из собственных средств, то ставка будет рассчитана как средневзвешенная стоимость капитала (WACC).

Но как быть частному инвестору? Какой размер ставки можно использовать для расчета доходности по модели Гордона? Я бы рекомендовала взять величину ожидаемой доходности, уменьшенную на премию за риск. Для расчета этой премии существуют различные методики:

- Метод экспертной оценки – данные исследований рынка.

- Соотношение цены актива и прибыли компании. Чем ниже полученный результат, тем меньше риск инвестора.

- Метод Баффета (сравнение с безрисковыми активами).

Как использовать модель Гордона

Итак, модель Гордона можно использовать для оценки бизнеса или ценных бумаг. Также хотелось бы отметить, что с помощью данной модели удобно оценивать будущую стоимость объекта недвижимости, т.к. несложно просчитать денежные потоки – поступления от арендаторов, скорректировав их на коэффициент инфляции.

При этом в качестве нормы прибыли допускается использование данных:

- за текущий период;

- за предыдущие периоды;

- за прогнозируемый период с учетом коэффициента прироста.

Преимущества и недостатки модели

Достоинства модели Гордона:

- Подходит для устойчивых компаний со стабильным доходом, не сильно зависящих от конкурентов.

- Можно использовать для оценки объектов недвижимости.

- Модель проста и понятна в использовании.

Недостатки:

- Первый и самый главный недостаток – модель нельзя использовать для компаний с нестабильными денежными потоками, а в России таковых большинство, т.к. поступления денег зависят от многих факторов: конкуренции, сезонности, изменений рисков и т.д.

- Ставка дисконтирования должна быть больше темпа прироста доходов – такое тоже возможно далеко не всегда.

- Модель Гордона неприменима к недавно созданным компаниям, у которых еще не сложилась история начисления дивидендов.

Заключение

Модель Гордона подходит для крупных предприятий со сложившейся репутацией, имеющих длительную историю выплаты дивидендов и не сильно зависящих от конкурентов.

Для оценки бизнеса вместо дивидендных выплат следует использовать FCF (свободный денежный поток), а вместо ставки дисконтирования – WACC (средневзвешенную стоимость капитала). При этом условия использования модели ограничиваются компаниями, имеющими стабильные денежные потоки.

Не следует забывать и о главном: постоянный устойчивый рост в одном и том же темпе – явление не только редкое, но еще и не самое благоприятное в долгосрочной перспективе (а модель Гордона предполагает неограниченный период использования). Если дивиденды будут расти одинаковыми темпами в течение многих лет, то в конце концов их размер превысит источник их формирования – прибыль. А если прибыль будет расти быстрее, тогда уменьшится темп прироста дивидендов. Таким образом, модель Гордона можно использовать, однако периодически следует вносить корректировки в соответствии с изменениями денежных потоков и финансовых результатов.

Модель Гордона. Формула. Пример расчета в Excel

На практике рассмотрим модель Гордона, разберем формулу и пример расчета в Excel для реальных компаний.

Модель Гордона для оценки бизнеса. Формула. Определение.

Модель Гордона (англ. Gordon Growth Model) – используется для оценки стоимости собственного капитала и доходности обыкновенной акции компании. Данную модель еще называют модель дивидендов постоянного роста, так как ключевой фактор определяющий рост стоимости компании это темп прироста ее дивидендных выплат. Модель Гордона является вариацией модели дисконтирования дивидендов.

Цель оценки модели Гордона: оценка доходности собственного капитала, оценка стоимости собственного капитала компании, оценка ставки дисконтирования для инвестиционных проектов

Другие методы оценки доходности компании (инвестиционного проекта) вы можете более подробно изучить в статье «Ставка дисконтирования. 10 современных методов«.

- устойчивая экономическая ситуация;

- рынок сбыта продукции имеет большую емкость;

- компания имеет устойчивый объем производства и реализации продукции;

- имеется свободный доступ к финансовым ресурсам (заемному капиталу);

- темп роста дивидендных выплат должен быть меньше ставки дисконтирования.

Другими словами Модель Гордона может использоваться для оценки компании, если она имеет устойчивый рост, который выражен стабильными денежные потоки и дивидендными выплатами.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

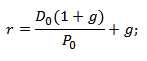

Оценка доходности собственного капитала компании по модели Гордона

Можно аналогично переписать формулу для дивидендных выплат в следующем году через их увеличение на размер среднего темпа роста.

где: r – доходность собственного капитала компании (ставка дисконтирования); D1 – дивидендные выплаты в следующем периоде (году); D1 – дивидендные выплаты в текущем периоде (году). P0 – стоимость акции в текущий момент времени (год); g – средний темп роста дивидендов.

Оценка доходности акций по модели Гордона на примере ОАО «Газпром»

Пример оценки доходности компании по модели Гордона в Excel

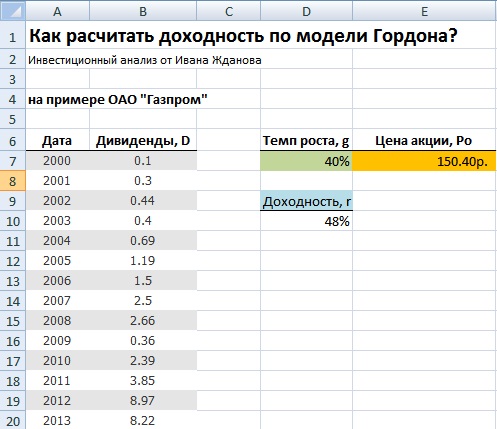

Рассмотрим на примере оценку будущей доходности компании ОАО «Газпром» с помощью модели Гордона. ОАО Газпром был взят для анализа, потому что является ключевым в национальной экономике, имеет многообразные каналы сбыта и производства продукции, т.е. имеет достаточно устойчивый вектор развития.

Так был взят период с 2000 по 2013 год для акции ОАО «Газпром». На рисунке ниже показана статистика размера дивидендов на обыкновенную акцию.

Следует отметить, что для корректности применения модели Гордона дивидендные выплаты должны увеличиваться экспоненциально. На следующем этапе необходимо получить текущую стоимость акции ОАО «Газпром» на фондовом рынке, для этого можно воспользоваться сервисом Финама.

Текущая стоимость акции ОАО «Газпром» составляет 150,4 руб. Далее рассчитаем средний темп роста дивидендов и ожидаемую доходность. Среднегодовой темп роста дивидендов =(B20/B7)^(1/13)-1 Ожидаемая доходность акции =B20*(1+D7)/E7+D7

Ожидаемая доходность акции ОАО «Газпром» на 2014 год ожидается в размере 48%. Данная модель хорошо применима для компаний имеющих тесную связь между темпом роста дивидендов и стоимостью на фондовом рынке. Как правило, это наблюдается в условиях устойчивой экономики без сильных кризисов. Для отечественного рынка характерна неустойчивость, низкая ликвидность и высокая изменчивость все это приводит к сложности использования модели Гордона для оценки доходности собственного капитала.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме Модель Гордона является альтернативной модели CAPM (модель оценки капитальных активов) и позволяет оценить будущую доходность компании или ее стоимость на рынке в условиях общего устойчивого экономического роста. Применение модели на развивающихся рынках капитала приведет к искажению результатов. Модель адекватно применять для крупных национальных компаний из нефтегазовой и сырьевой отрасли.

Автор: к.э.н. Жданов Иван Юрьевич

Модель Гордона для оценки бизнеса – что это, при каких условиях применима

Модель Гордона разработана в целях дисконтирования дивидендных выплат и вычисления цены акции на определенный момент времени в будущем. Американский экономист Майрон Дж. Гордон разработал в 1959 году методику, предполагающую, что дивиденды должны увеличиваться равномерно, с учетом капитализации денежных потоков.

Сегодня мы рассмотрим применение модели Гордона для оценки акций и бизнеса, разберем примеры расчета и поговорим о том, возможно ли использовать эту методику для российских компаний.

Что такое модель Гордона

Для начала вспомним понятие дисконтирования. Дисконтирование – это приведение текущей цены актива к его цене на определенный момент времени в будущем. Дисконтирование учитывает инфляцию и процентные ставки. К примеру, сколько будут стоить 75 000 руб. (1 000 $ или 29 000 грн.) , которые я хочу положить на депозит сегодня? Мы берем процентную ставку и умножаем ее на количество лет. При этом для верности результата эту сумму следует скорректировать на средний коэффициент инфляции. Подробнее об этом – в статье «Дисконтирование денежных потоков».

Прогнозы дивидендных выплат и стоимости ценных бумаг в будущем – дело непростое. Кто знает, как будет развиваться компания через 3 или 5 лет – возможно все: приток новых инвесторов, потеря ключевых партнеров, в конце концов стихийные бедствия и т.д.

Однако долгосрочное инвестирование имеет место быть, и на начальном этапе хотелось бы примерно представлять, какой доход принесет акция в будущем, при условии, что форс-мажорные обстоятельства минуют нас стороной. Каждый из нас всегда на это надеется.

Для этого существует несколько методов, позволяющих дать примерное представление о цене акций в будущем. Мы знаем, что в акционерном обществе стоимость ценных бумаг определяет цену компании. Одним из таких методов является модель роста Гордона (англ. Gordon growth model). Методика основана на предположении о равномерном росте доходности с поправкой на рыночные ставки капитализации.

Другое название модели Гордона – модель вечного роста. Гордон предложил считать, что срок существования ценной бумаги неограничен. Таким образом, в случае ликвидации АО данная модель утрачивает свой смысл.

Вспомним формулу рыночной капитализации:

( CAP ) – стоимость АО;

( Ps ) – цена одной ценной бумаги;

( Ns ) – количество ценных бумаг.

Далее следует вспомнить формулу коэффициента капитализации:

( СК ) – собственный капитал;

Этот показатель рассчитывается по балансу. Чем он выше, тем больше зависимость компании от заемных средств. А коэффициент рыночной капитализации – это отношение текущей стоимости всех акций к валюте баланса.

Этот коэффициент и является ставкой дисконтирования для модели Гордона. При этом инвестор учитывает рыночную цену бумаги на момент ее приобретения.

При каких условиях применима модель Гордона? Для того чтобы метод работал, необходимы условия:

- стабильная экономическая ситуация, отсутствие кризисов;

- компания работает на рынке давно, ее финансовое положение устойчиво, продукция востребована, рынок сбыта постоянно расширяется;

- темп прироста дивидендов меньше ставки дисконтирования.

С первыми двумя условиями все понятно. Правда, такое вряд ли возможно в российских реалиях, но всем нам свойственно быть оптимистами, да и предугадать различные форс-мажоры все равно невозможно. А вот третье условие разъясним далее.

Модель Гордона: формула

Формула Гордона включает три составляющие:

( D1 ) – ожидаемая сумма дивидендов на акцию в следующем году;

( k ) – норма капитализации;

( g ) – ежегодный темп прироста дивидендных выплат.

Таким образом, формула Гордона для оценки стоимости акций выглядит так:

( Vt ) – ожидаемая цена акции в следующем году.

Например, на момент покупки одна акция стоит 7 500 руб. (100 $ или 2 900 грн.) . Коэффициент капитализации по данным рынка и финансовой отчетности составляет 6%. Объявлен размер дивидендов – 375 руб. (5 $ или 145 грн.) за ценную бумагу. Анализ исторических данных за последние 5 лет показал, что дивиденды растут в среднем на 3% в год. Таким образом, стоимость акции в следующем году будет такая:

5/(0,06-0,03)= 12 500 руб. (166,67 $ или 4 833 грн.) .

Если бы величина показателя g превышала значение k, то результат бы был отрицательным, что в принципе невозможно.

Теперь разберем формулу Гордона для оценки стоимости компании:

( CF_t+1 ) – денежный поток (ДП) в первом году после анализируемого периода (например, через 5 лет);

( DR ) – ставка дисконтирования;

( g ) – темп прироста ДП.

К примеру, текущая стоимость компании составляет 26 250 000 руб. (350 000 $ или 10 150 000 грн.) . Нам нужно посчитать ее стоимость через 3 года. Тогда CFt+1 будет равен CF4. Ожидаемые денежные потоки рассчитываются за каждый год с учетом коэффициента их прироста. Предположим, он составит 10% в год, а за предыдущий год ДП составлял 1 125 000 руб. (15 000 $ или 435 000 грн.) . Ставка дисконтирования – 15%. Из чего она складывается – читайте в статье «Дисконтирование денежных потоков».

Тогда CF1=15000+10%= 1 237 500 руб. (16 500 $ или 478 500 грн.) ;

CF2=16500+10%= 1 361 250 руб. (18 150 $ или 526 350 грн.) ;

CF3=18150+10%= 1 497 375 руб. (19 965 $ или 578 985 грн.) ;

CF4=19965+10%= 1 647 150 руб. (21 962 $ или 636 898 грн.) .

FV=21962/(0,15-0,10)= 32 943 000 руб. (439 240 $ или 12 737 960 грн.) .

Какова цель оценки по модели Гордона

Итак, в рыночной стоимости бизнеса участвует капитал, который в будущем сможет приносить доход. О структуре капитала мы уже говорили подробно. Очевидно, что для инвестора доход приносят акции, но в структуре капитала они учитываются по балансовой стоимости. Следовательно, стоит применять не балансовую, а рыночную стоимость ценных бумаг. Зная их количество, нетрудно определить текущую стоимость бизнеса.

Данные о дивидендных потоках находятся в открытом доступе. Самое сложное – это рассчитать коэффициенты. Впрочем, с темпом прироста дивидендов дела обстоят проще – достаточно использовать средневзвешенное значение за несколько последних лет. А вот со ставкой дисконтирования придется повозиться чуть дольше, т.к. из-за неправильного ее расчета велика вероятность получения недостоверного результата.

«Грубый» расчет ставки – это текущая доходность актива минус премия за риск. Вот с этой премией чаще всего и возникают неточности. По идее, она должна рассчитываться как разница между доходностью по акциям и безрисковым инструментам (например, ОФЗ). Но углубляться в такие дебри мы не будем, достаточно знать, что ставка дисконтирования должна быть больше, чем прирост дивидендного потока. Иначе формула модели Гордона потеряет свой смысл.

Итак, сформулируем основные цели модели М. Дж. Гордона. Собственно, их всего две:

- Расчет стоимости ценной бумаги на определенный момент времени.

- Расчет стоимости компании в долгосрочной перспективе.

Формулу Гордона можно применять и для расчета терминальной (постпрогнозной) стоимости объекта недвижимости и других инвестиционных инструментов.

Оценка доходности собственного капитала по модели Гордона

Существует также формула Гордона для оценки стоимости компании исходя из цены капитала (WACC). Как рассчитывается WACC, вы можете посмотреть в одноименной статье.

Формула для оценки доходности капитала по модели Гордона выглядит так:

( FCF(t+1) ) – свободный денежный поток за первый год постпрогнозного периода.

Свободный денежный поток (Free Cash Flow) – это средства, полученные от операционной деятельности и остающиеся в распоряжении компании после вычета капитальных затрат (CAPEX).

Операционная деятельность – это основная деятельность предприятия, нацеленная на получение прибыли. Операционная деятельность включает денежные потоки по доходам и расходам, связанным с производственной и торговой деятельностью. Инвестиции, кредитование и капитальные затраты к операционной деятельности не относятся.

Иными словами, FCF – это прибыль компании без учета капитальных расходов. Показатель прибыли можно найти в отчете о финансовых результатах, а CAPEX – в отчете о движении денежных средств. Подробнее о расчете CAPEX – в одноименной статье.

Приведем пример с исходными данными:

- Чистая прибыль – 100 тыс. руб.;

- CAPEX – 50 тыс. руб.;

- WACC – 15%;

- g – 10% в год;

- прогнозный период – 2 года.

( FCF ) =100+50=150 тыс. руб.

( FCF1 ) =150+10%=165 тыс. руб.;

( FCF2 ) =182 тыс. руб.;

( FCF3 ) =200 тыс. руб.

( Vterm ) =200/(0,15-0,10)=4000 тыс. руб.

Пример оценки доходности компании по модели Гордона в Excel

Рассчитаем терминальную доходность ценных бумаг ОАО «Северсталь» за 11 лет (с 2010 по 2020 годы) в Excel. Текущая рыночная цена акции ОАО «Северсталь» составляет 1286,60 руб.

Итак, ожидаемая доходность акции на 2021 год по модели Гордона – 41%.

Модель Гордона для оценки акций

В основе применения модели Гордона для оценки стоимости ценных бумаг лежат три условия:

- Стабильный доход от бизнеса.

- Стабильный темп прироста дивидендов.

- Неизменность коэффициента финансового рычага (доли собственных и заемных средств в общей структуре капитала остаются одинаковыми на протяжении всего периода).

Итак, модель позволяет получить довольно приблизительную сумму дисконтированных денежных потоков, образующих цену акции на определенный момент времени. При этом предполагается, что срок существования ценной бумаги не ограничен. Ниже мы разберем практический пример, а также модифицированную формулу модели Гордона.

Оценка доходности акций по модели Гордона на примере

Формула для оценки акций приведена выше. Напомню ее:

Уоррен Баффет использует эту формулу в измененном виде, чтобы рассчитать рентабельность акции:

( r ) – рентабельность ценной бумаги;

( EPS ) – прибыль на акцию.

Посчитаем коэффициент r для того же ОАО «Северсталь»:

Далее эта величина сравнивается с текущей доходностью долгосрочных ОФЗ:

Как видим, рентабельность ценной бумаги выше доходности ОФЗ. По мнению Баффета, это означает, что бумаги компании недооценены.

Особенности оценки бизнеса и инвестиций

Итак, модель Гордона используется для оценки:

- доходности собственного капитала;

- стоимости капитала компании;

- ставки дисконтирования для инвестиций.

В примере выше наглядно показано то самое дисконтирование: разница между рентабельностью ценной бумаги и доходностью безрискового актива. Однако, как мы помним, ставка дисконтирования должна быть больше темпа прироста доходности. Поэтому будем считать ставку исходя из источника финансирования. Если для финансирования инвестиций используются кредитные средства, то все просто – в качестве ставки дисконтирования можно использовать ставку по кредитному договору.

А если мы финансируем проект из собственных средств, то ставка будет рассчитана как средневзвешенная стоимость капитала (WACC).

Но как быть частному инвестору? Какой размер ставки можно использовать для расчета доходности по модели Гордона? Я бы рекомендовала взять величину ожидаемой доходности, уменьшенную на премию за риск. Для расчета этой премии существуют различные методики:

- Метод экспертной оценки – данные исследований рынка.

- Соотношение цены актива и прибыли компании. Чем ниже полученный результат, тем меньше риск инвестора.

- Метод Баффета (сравнение с безрисковыми активами).

Как использовать модель Гордона

Итак, модель Гордона можно использовать для оценки бизнеса или ценных бумаг. Также хотелось бы отметить, что с помощью данной модели удобно оценивать будущую стоимость объекта недвижимости, т.к. несложно просчитать денежные потоки – поступления от арендаторов, скорректировав их на коэффициент инфляции.

При этом в качестве нормы прибыли допускается использование данных:

- за текущий период;

- за предыдущие периоды;

- за прогнозируемый период с учетом коэффициента прироста.

Преимущества и недостатки модели

Достоинства модели Гордона:

- Подходит для устойчивых компаний со стабильным доходом, не сильно зависящих от конкурентов.

- Можно использовать для оценки объектов недвижимости.

- Модель проста и понятна в использовании.

- Первый и самый главный недостаток – модель нельзя использовать для компаний с нестабильными денежными потоками, а в России таковых большинство, т.к. поступления денег зависят от многих факторов: конкуренции, сезонности, изменений рисков и т.д.

- Ставка дисконтирования должна быть больше темпа прироста доходов – такое тоже возможно далеко не всегда.

- Модель Гордона неприменима к недавно созданным компаниям, у которых еще не сложилась история начисления дивидендов.

Заключение

Модель Гордона подходит для крупных предприятий со сложившейся репутацией, имеющих длительную историю выплаты дивидендов и не сильно зависящих от конкурентов.

Для оценки бизнеса вместо дивидендных выплат следует использовать FCF (свободный денежный поток), а вместо ставки дисконтирования – WACC (средневзвешенную стоимость капитала). При этом условия использования модели ограничиваются компаниями, имеющими стабильные денежные потоки.

Не следует забывать и о главном: постоянный устойчивый рост в одном и том же темпе – явление не только редкое, но еще и не самое благоприятное в долгосрочной перспективе (а модель Гордона предполагает неограниченный период использования). Если дивиденды будут расти одинаковыми темпами в течение многих лет, то в конце концов их размер превысит источник их формирования – прибыль. А если прибыль будет расти быстрее, тогда уменьшится темп прироста дивидендов. Таким образом, модель Гордона можно использовать, однако периодически следует вносить корректировки в соответствии с изменениями денежных потоков и финансовых результатов.

Модель Гордона

Что называют моделью Гордона?

Модель Гордона – это вариация модели дисконтирования дивидендов, которая используется, чтобы вычислять цену акции или бизнеса. Свое основное применение она нашла в вычислении стоимости компаний, которые не котируются на биржах и которые сложно оценить другим экономическим инструментарием. Также можно встретить расширенное название – модель роста Гордона.

Модель Гордона для оценки бизнеса. Формула. Определение.

Модель Гордона (англ. Gordon Growth Model) – используется для оценки стоимости собственного капитала и доходности обыкновенной акции компании. Данную модель еще называют модель дивидендов постоянного роста, так как ключевой фактор определяющий рост стоимости компании это темп прироста ее дивидендных выплат. Модель Гордона является вариацией модели дисконтирования дивидендов. Цель оценки модели Гордона: оценка доходности собственного капитала, оценка стоимости собственного капитала компании, оценка ставки дисконтирования для инвестиционных проектов ★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут Другие методы оценки доходности компании (инвестиционного проекта) вы можете более подробно изучить в статье “ Ставка дисконтирования. 10 современных методов “. Модель имеет ряд ограничений на применимость и используется, когда:

- устойчивая экономическая ситуация;

- рынок сбыта продукции имеет большую емкость;

- компания имеет устойчивый объем производства и реализации продукции;

- имеется свободный доступ к финансовым ресурсам (заемному капиталу);

- темп роста дивидендных выплат должен быть меньше ставки дисконтирования.

Другими словами Модель Гордона может использоваться для оценки компании, если она имеет устойчивый рост, который выражен стабильными денежные потоки и дивидендными выплатами.

Оценка доходности собственного капитала компании по модели Гордона

Особенность модели Гордона определяет бизнесу оценку

Особенность заключается в том, что при соблюдении определенных условий уравнение становится эквивалентом для общего уравнения дисконтирования потока денежных единиц. Для определения бизнесу текущей стоимости собственного капитала (FV) необходимо ожидаемые денежные потоки за определенный период (CF(n+1)) разделить на разницу между ставкой дисконтирования (DR) и темпом прироста (t). Гордону необходимо было найти решение для расчетов дивидендов, от того поначалу ее названием было «модель дивидендов». Данное уравнение является обобщенным. Разница DR – t еще трактуют нормой капитализации. Для примера, результат от деления 1/(DR – t) считается множителем (иными словами – коэффициентом) к доходу. Соответственно, весьма рационально модель Гордона считать совместимой с общей моделью оценки. Оценка бизнеса по данной модели определяется произведением доходов на коэффициент. Таким способом, обратившись к способу исчислений по формуле Гордона можно проанализировать информацию о запасе или бизнесе в целом. Иногда в литературе встречается термин модель РОСТА (это практически синоним). Ее расчеты прогнозов полезны и активно применяются как в управлении бизнесом, так и при его купли/продаже.

Модель Гордона: формула в Excel

Задача модели – оценить стоимость собственных средств, их доходность, ставку дисконтирования для инвестиционного проекта. Формула Гордона применяется только в следующих случаях:

- экономическая ситуация стабильна;

- ставка дисконтирования больше темпа прироста дивидендных выплат;

- предприятие имеет устойчивый рост (объем производства и продаж);

- фирма свободно обращается к финансовым ресурсам.

Формула для оценки рентабельности собственного капитала по модели Гордона – пример расчета:

- r – доходность собственных средств предприятия, ставка дисконтирования;

- D1 – дивиденды в следующем периоде;

- P0 – цена акций на данном этапе развития компании;

- g – средний темп прироста дивидендных выплат.

Чтобы найти размер дивидендов на следующий период, их нужно увеличить на средний темп прироста. Формула примет вид:

Оценим доходность акций ОАО «Мобильные ТелеСистемы» с помощью модели Гордона. Составим таблицу, где первый столбец – год выплаты дивидендов, второй – дивидендные выплаты в абсолютном выражении.

Формула Гордона «работает» при определенных условиях. Поэтому сначала проверим, что значения дивидендов подчиняются экспоненциальному закону распределения. Построим график:

Для проверки добавим линию тренда с величиной достоверности аппроксимации. Для этого:

- Щелкаем по графику, чтобы сделать его активным и выбираем «Работа с диаграммами»-«Макет»-«Линия тренда»-«Дополнительные параметры»

Теперь четко видно, что данные диапазона «Дивиденды» подчиняются экспоненциальному закону распределения. Достоверность – 77%.

Теперь узнаем текущую стоимость обыкновенной акции ОАО «Мобильные ТелеСистемы». Это 215,50 рублей.

- Рассчитаем среднегодовой темп роста дивидендных выплат. Воспользуемся формулой сложных процентов, т.к. цена изменяется. Установим для ячейки процентный формат и введем формулу: =(B14/B4)^(1/10)-1. Где В14 – последнее значение дивидендов, В4 – начальное значение в анализируемом диапазоне.

Таким образом, ожидается доходность акции ОАО «Мобильные ТелеСистемы» в размере 38%.

Принцип работы по синектическому методу

Сама же работа по синектическому методу Уильяма Гордона происходит следующим образом:

Первый этап

Сначала подбирается группа специалистов – так называемый «отдел разработок». Она должна состоять из 2-3 человек, являющихся специалистами, приглашёнными со стороны и представляющими разные научные дисциплины, области знаний или профессии; и 2-3 человек, являющихся членами основного коллектива, для которого проводится работа. Отбирать специалистов следует, исходя из диапазона их знаний, практического опыта (желательно, разнообразного), гибкости мышления, возраста и психологического типа (лучше, чтобы у всех он был разный). Группа должна размещаться в отдельном помещении и для её работы должны быть созданы все необходимые условия: помещение должно быть оснащено требуемой аппаратурой (если это требуется), в нём должна быть маркерная доска, маркеры, бумага, ручки и т.п.

Второй этап

Группе должна быть предоставлена возможность провести тестовое занятие по использованию аналогий для ориентирования нервной системы всех участников и их мозговой активности в решении поставленной задачи. Синектики должны обсуждать аналогии и использовать эти обсуждения как средство спонтанного ориентирования своего мыслительного процесса на поставленной задаче.

Далее в действие приводятся представленные выше четыре типа аналогий (прямые, личные, символические, фантастические). Они являются фундаментальными, т.к. могут охватить опыт, знания и мысли всех членов группы. Особенно хорошо, если использовать их по такой системе: прямые – реальные, личные – телесные, символические – абстрактные, фантастические – нереальные. Наряду с этим, особенно важным является то, что каждый член группы должен преодолеть свой страх раскрыть перед остальными личные мысли. Для этого можно предварительно ознакомить участников с работой опытных синектиков, показав, например видеозапись синектического метода в действии. А для того чтобы все участники научились распознавать признаки приближения решения задачи, следует использовать в процессе работы аудиозаписи пройденных этапов.

Третий этап

На этом этапе происходит непосредственно решение проблемы, которое также состоит из нескольких составляющих:

- Формулировка основной проблемы (для того, чтобы все участники чётко представляли себе задачу, которую требуется решить);

- Обсуждение возможных решений и отброс неэффективных (позволяет сократить время на решение проблемы и не растрачивать энергию и творческий потенциал на ненужные идеи);

- Поиск аналогий, которые могут позволить выразить поставленную задачу в понятиях, знакомых и привычных для каждого члена группы (так каждый участники сможет выдвигать свои предложения);

- Определение всевозможных проблем и трудностей, создающих препятствия на пути решения проблемы (позволяет устранить возникающие преграды и прийти к решению наиболее коротким путём);

- Задавание наводящих вопросов и «отработка» каждого из них (уточнение и конкретизация решения).

В случае если аналогии приобретают слишком абстрактный характер, обсуждение проблемы переводится в более понятное для всех русло. А при появлении хоть одной перспективной идеи, её нужно развивать вплоть до того момента, когда она станет применима на практике.

Зачастую аналогии позволяют преобразовать привычные идеи в непривычные, что повышает вероятность нахождения решения поставленной задачи, а также способствует тому, что уже имеющиеся у участников знания и опыт могут быть использованы в самом процессе поиска этого решения.

Пример расчета

Моделирование вручную довольно проблематичное и требует много времени. Поэтому массово используются вспомогательные среды, такие как Excel. Предположим, что одна акция «Газпром» стоит 150,4 рубля. Вы можете видеть пример расчета ниже. Формулы, по которым считалось:

- Ожидаемая доходность акции = B20 х (1 + D7) : E7 + D7.

- Среднегодовой темп роста дивидендов = (B20 : B7) ^ (1 : 13) – 1.

Рассмотрение акции, как облигации с постоянно растущими процентами по купонам

Параллельно со своими исследованиями по отбору компаний решил посмотреть на «модель Гордона» и в общем на подход к акции, как к «облигации с постоянно растущим купоном». Интересная тема.

Почему стал интересен данный подход?

Причина — проводя исследования по своей методике, которая имеет в основном «грехемский» уклон, почти всегда я исключаю из шорт-листа компании, которые подходят под критерии Баффетта (покупает или держит Баффетт даже с учетом дорогих цен на них), — Coca-Сola, Gillette, American Express, McDonald’s, Walt Disney и прочее, но совсем не проходят фильтры Грехема.

Нонсенс, но похоже — это будет и дальше продолжаться. Об этом писал ранее, почему так происходит в понимании Уоррена Баффетта — «Вы платите высокую цену за входной билет, чтобы только переступить порог»

Я решил рассмотреть оценку акции более внимательнее со стороны выплаты дивидендов, а не только роста собственного капитала и роста чистой прибыли.

Именно «Дивиденды» можно считать тем самым «купоном» акции, и в России кстати, скептиками фундаментального анализа дивидендам придается большее внимание в расчетах, чем собственному капиталу и чистой прибыли, которая остается в компании.

В классическом курсе фундаментального анализа (что преподается во всех вузах мира) существует метод оценки акций с равномерно возрастающим дивидендом, который называется моделью Гордона.

Пример компании Coca-Сola

Приведу классический пример, такой компании — Coca-Сola и пример успешной инвестиции в «дорогую компанию».

То есть утверждать, что Баффетт купил акции дешево не приходится. Он купил дорого. Что же сделал Уоррен Баффетт?

За 1988 и 1989 гг. компания Berkshire Hathaway купила акций Coca-Cola на сумму более 1 млрд долл., что составило 35 % от всех обыкновенных акций, которыми на тот момент владела компания Berkshire.

Это был смелый шаг. В этом случае Баффетт поступил в соответствии с одним из своих основных принципов инвестиционной деятельности: когда вероятность успеха очень высока – не бойтесь делать большие ставки.

На данный момент этот портфель оценивается в 16 600 млн. долл. (41,5 долл. за акцию). Плюс еще дивиденды 4 336 млн. долл. (10,84 долл. на акцию за 25 лет).

Уоррен Баффет был готов пойти на это из-за его уверенности в том, что действительная стоимость компании намного выше. И оказался прав!

Посмотрим на цифры. Что именно внушило данную уверенность? Посчитаю ставку r из модели Гордона и прочие показатели за последние 30 лет.

Интересно, совпадение это или нет — но после приобретения акций Баффеттом — ставка r значительно выросла в связи с резким ростом дивидендов (по причине роста чистой прибыли, так как dividend payout ratio только снижался с 65,3% в 1983 до 33,6% в 1997).

Компания Coca-Cola — компания, которая стабильно платит и увеличивает размер дивидендов, при уменьшении доли выплат на дивиденды (!), производит регулярно разумные бай-беки, оптимально работает с плечом, поддерживает на высоком уровне ROE (около +30-35%), — в общем не компания, а идеал.

А идеал дешево стоить не может, сейчас P/E=19, P/BV=5,5 (в 1987 году — 15 и 5).

Получается, если «дорогая» компания хорошо работает увеличивая размер чистой прибыли и дивидендов год от года, она так и останется «дорогой» (и даже еще дороже станет), и покупать такие компании более безопаснее, чем очень «дешевые», но с туманными перспективами.

Подход к акции, как к облигации с постоянно растущим купоном

Если посмотреть на акции Кока-Кола, как на «облигацию» у которой еще растет доходность по купону, то за последние 25 лет получилась супер «облигация».

С одной стороны если оценивать в 1988 году див. доходность по дивидендам за 1987 год (0,0713) и цену на конец марта 1988 года (2,39), то див. доходность в 2,98% при доходности 10Т на тот момент 8,72% как-то не впечатляла, но это только на первый взгляд.

Сравните купить «акцию-облигацию» или облигацию 10Т?!

Тренд снижения доходности долгового рынка и наоборот предполагаемый рост дивидендных выплат разумно говорили о том, что акция более перспективная инвестиция — ведь при росте доходности по «купонам»,

Но при росте дивидендов будет расти и стоимость самой акции (хорошая «облигация» — доходность по купону растет и растет «номинал облигации». ).

Заключение

В заключение можно вывести важность, которую предоставляет данный экономический инструментарий. Следует помнить, что он позволяет оценивать предприятия и компании, которые не находятся на биржах.

Также довольно важным является его роль для установления текущего состояния в организации, а также планирования уровня доходности, который ожидается в ближайшее время. Также обязательно учитывать реалии, в которых вы будете всё использовать. Здесь представлено несколько формул для разных случаев, и если вас интересует данная тема – они будут полезными в освоении экономических дисциплин в рамках университета или самообразования.

источники:

http://retireearly.ru/investment/model-gordona

http://exceltut.ru/model-gordona/

В этой статье:

- 1 Модель Гордона как формула оценки бизнеса и инвестиционных объектов

- 2 Gordon Growth Model

- 2.1 Применение в оценке бизнеса

- 3 Модель Гордона для оценки акций

- 3.1 Недостатки

- 4 Особенности оценки бизнеса и инвестиций

- 4.1 Формула и пример расчета

- 4.2 Плюсы и минусы

- 5 Формула Гордона в excel для оценки будущей доходности акций и бизнеса

- 5.1 Метод оценки бизнеса на основе модели

- 6 Оценка доходности капитала

- 6.1 По модели Гордона

- 6.2 Пример оценки в EXCEL

- 7 Методы расчета остаточной стоимости

- 8 Рассмотрение акции, как облигации с постоянно растущими процентами по купонам

- 8.1 Почему стал интересен данный подход?

- 8.2 Модель Гордона

- 8.3 Пример компании Coca-Сola

- 8.4 Подход к акции, как к облигации с постоянно растущим купоном

- 8.5 Что дальше?

- 9 Как рассчитать остаточную стоимость предприятия в оценке бизнеса?

Здравствуйте, уважаемые читатели. Вспомнился мне тут случай с моего вечера встречи выпускников нашей школы.

Не видела их уже тысячу лет. Мой сосед по парте Иван сейчас является владельцем довольно крупной строительной фирмы. Такой занудой стал. К алкоголю не притронулся, сидел с задумчивым видом целый вечер.

В конце спросил меня, как лучше оценить доходность акций своей компании. Чтобы он от меня отвязался, рассказала ему вкратце про формулу модели Гордона. Пускай дальше сам разбирается. А с вами, дорогие друзья, мы этот вопрос изучим сейчас во всех подробностях.

Модель Гордона как формула оценки бизнеса и инвестиционных объектов

Моделью Гордона оценивают стоимость бизнеса и другие инвестиционные объекты. Автор модели – экономист М. Дж.Гордон.

Важно!Сущность модели гордона определяется следующим образом: «Стоимость инвестиционного объекта в начале постпрогнозного периода будет равна сумме текущих стоимостей всех будущих величин ежегодных денежных потоков в постпрогнозном периоде».

Таким образом, годовой доход капитализируется, формируя стоимость бизнеса. А рассчитывается как разница между ставкой дисконтирования и долгосрочными темпами роста.

Гордоном было предложено упрощенное уравнение:

FV = CF(n+1) / (DR — t)

Для расчета формулы берутся следующие показатели:

- FV – стоимость объекта в постпрогнозном периоде;

- CF(n+1) – поток доходов на начало постпрогнозного периода;

- DR – ставка дисконтирования;

- t – долгосрочные темпы прироста потока доходов в остаточном периоде.

Особенность заключается в том, что при соблюдении определенных условий уравнение становится эквивалентом для общего уравнения дисконтирования потока денежных единиц.

Для определения бизнесу текущей стоимости собственного капитала (FV) необходимо ожидаемые денежные потоки за определенный период (CF(n+1)) разделить на разницу между ставкой дисконтирования (DR) и темпом прироста (t).

Гордону необходимо было найти решение для расчетов дивидендов, от того поначалу ее названием было «модель дивидендов». Данное уравнение является обобщенным. Разница DR – t еще трактуют нормой капитализации.

Для примера, результат от деления 1/(DR – t) считается множителем (иными словами — коэффициентом) к доходу. Соответственно, весьма рационально модель Гордона считать совместимой с общей моделью оценки.

Оценка бизнеса по данной модели определяется произведением доходов на коэффициент. Таким способом, обратившись к способу исчислений по формуле Гордона можно проанализировать информацию о запасе или бизнесе в целом.

Совет!Иногда в литературе встречается термин модель РОСТА (это практически синоним). Ее расчеты прогнозов полезны и активно применяются как в управлении бизнесом, так и при его купли/продаже.

К модели Гордона прибегают для обеспечения трудной к решению оценки, при налоговом планировании, при оценке акции с равномерным ростом дивиденда на фондовом рынке. Данную модель эффективно применять:

- если наблюдается объемность рынка сбыта;

- прослеживаются стабильные поставки сырья, материальных ресурсов для производства;

- существует долговечность применяемых технологий и оборудования, гарантия инновационных модернизаций;

- доступны денежные ресурсы на развитие предприятия;

- стабильна экономическая ситуация.

Майрон Дж. Гордон вывел такую модель еще в 1959. Однако, для выше упомянутой модели существуют и альтернативы в общем разрезе дисконтированных денежных потоков (DCF).

Следует учитывать, что дивиденды могут выплачиваться только согласно результатов хозяйственной деятельности предприятия. Для этого крайне важно владеть достаточно достоверными данными для прогнозирования ожидаемых дивидендных выплат.

Прогноз дивидендов – это крайне сложная задача, так как существуют различные хозяйственные риски (даже если предприятие получило высокую оценку за стабильность бизнеса).

Были разработаны специальные приемы, которые позволяют с максимально возможной точностью сделать аппроксимацию будущих выплат по дивидендам. Только с такой оценкой формула будет рационально применима.

Именно в модели Гордона используются предположения о стабильном темпе прироста дивидендных выплат.

Внимание!Такая модель является вариацией моделей дисконтирования дивидендов, а также способом определения цен на акции или оценить бизнес в целом. Например, внебиржевых компаний. Кстати, именно этот сегмент практически невозможно оценивать иными методами.

Когда срок прогнозированного периода истекает, то предполагается, что уровень увеличения продаж и прибыли будет стабилен, а показатель износа равен показателю капиталовложений.

Эта стоимость будет определяться с обязательным указанием ставки дисконта в процентном соотношении, темпами возрастания денежного оборота в соотношении процентов за годовой временной отрезок.

Важно запомнить, что показатель стоимости по истечению спрогнозированного периода по формуле Гордона определяется только в конце прогнозного периода.

Но если речь идет о первом годе в постпрогнозном периоде, то эти данные сводятся отдельно с обязательным влиянием роста потоков финансовых средств. Используют ту же ставку по дисконтированию.

Источник: http://finvopros.com/businessideas.com.ua/manage-finances/model-Gordona

Gordon Growth Model

Модель постоянного роста (Dividend Discount Model, DDM) – это модель, в которой предполагается, что дивиденды будут расти от периода к периоду в одной пропорции, т.е. с одинаковым темпом роста.

Данная модель широкое распространение получила под названием модель Гордона (Gordon Growth Model).

Модель названа в честь М. Дж. Гордона (M.J. Gordon), который первоначально опубликовал ее в совместном с Эли Шапиро (Eli Shapiro) исследовании: Capital Equipment Analysis: The Required Rate of Profit, Management Science, 3(1) (October 1956).

Как мы знаем, формула дисконтирования предполагает, что приведенная стоимость акции PV (определяющая ее цену в исходный момент времени) может быть представлена в виде:

М. Дж. Гордон для упрощения расчетов предположил: поскольку срок действия акции теоретически не ограничен, считаем, что поток денежных выплат представляет собой бесконечный поток дивидендов (ликвидационной суммы уже не будет, так как акция существует бесконечно долго).

Важно!Кроме того Гордон предложил считать все величины ставки прироста ежегодных выплат (g) одинаковыми, т. е. дивиденды возрастают ежегодно в (1+g) раз, причем величина (g) не меняется до бесконечности.

С учетом этого допущения формула примет вид:

Кроме вышеуказанных упрощений, модель Гордона предполагает что:

- Величина k должно быть всегда больше g, в противном случае цена акции становится неопределенной. Это требование вполне логично, так как темп прироста дивидендов g может в какой-то момент превысить требуемую норму отдачи акции k. Однако это не произойдет, если полагать выбранный срок дисконтирования бесконечным, ибо в данном случае дивиденды постоянно прирастали бы более высокими темпами, чем норма отдачи акции, что невозможно.

- Предприятие должно выплачивать дивиденды регулярно, в противном случае модель Гордона неприменима. Более того, требование неизменности величины g означает, что компания направляет на выплату дивидендов всегда одну и ту же долю своего дохода.

- Требование неизменности величин k и g вплоть до бесконечности ограничивает структуру капитала предприятия: считается, что единственным источником финансирования фирмы являются ее собственные средства, а внешние источники отсутствуют. Новый капитал поступает в компанию только за счет удерживаемой доли дохода, чем выше доля дивидендов в доходе предприятия, тем ниже уровень обновления капитала.

Применение в оценке бизнеса

При оценке бизнеса, при прогнозировании доходов, в связи с тем, что свободный денежный поток не подается прогнозированию более чем на несколько лет вперед, введены положения о природе изменения этих денежных потоков – предполагается оценка остаточной (терминальной) стоимости бизнеса на дату окончания явно выраженного прогнозного периода.

Согласно модели Гордона производиться капитализация годового дохода постпрогнозного периода в показатель стоимости при помощи коэффициента капитализации, рассчитанного как разница между ставкой дисконтирования и долгосрочными темпами прироста (модель Гордона используется в рамках доходного подхода).

При отсутствии темпов роста коэффициент капитализации будет равен ставке дисконтирования.

Расчет конечной стоимости в соответствии с рассматриваемой моделью производится по следующей формуле:

Относительный размер терминальной стоимости увеличивается по мере уменьшений продолжительности прогнозного периода и становится весомой величиной по мере удаления горизонта прогноза.

Совет!В зависимости от ставки дисконтирования для прогнозов свыше 10 лет терминальная стоимость становится гораздо менее существенным элементом.

Суть модели Гордона заключается в следующем: Стоимость компании на начало первого года постпрогнозного периода равна величине капитализированного дохода постпрогнозного периода (т.е. сумме стоимостей всех ежегодных будущих доходов в постпрогнозном периоде).

При слишком высоких темпах прироста прибыли модель Гордона использовать нельзя, так как такие показатели возможны при значительных дополнительных инвестициях, которые эта формула не учитывает.

В практическом руководстве А. Грегори, эта модель, будучи модифицирована для расчета капитала, принимает следующий вид:

Чтобы найти текущую стоимость предприятия, надо эту терминальную стоимость дисконтировать по среднему WACC и прибавить к текущей стоимости всех показателей свободных денежных потоков за конкретный прогнозный период.

При использовании этой формулы важно понять, как используются разумные предположения о показателе g, долговременном (до бесконечности) темпе роста.

Модель Гордона может использовать историческую, текущую или прогнозируемую прибыль, и нередко последний показатель рассчитывается путем умножения прибыли, полученной в последний период, на ожидаемый долгосрочный темп роста, в этом случае формула примет вид:

Ограничения при использовании модели Гордона:

- темпы роста дохода компании должны быть стабильны;

- темпы роста дохода не могут быть выше ставки дисконтирования;

- капитальные вложения в постпрогнозном периоде должны быть равны амортизационным отчислениям (для случая, когда в качестве дохода выступает денежный поток).

Источник: http://finvopros.com/afdanalyse.ru/publ/investicionnyj_analiz/teorija/model_gordona_gordon_growth_model/27-1-0-364

Модель Гордона для оценки акций

Модель Гордона — еще одна модель оценки акций, основанная на том, что денежные потоки будут расти вечно с постоянным темпом роста.

Внимание!Она проще в плане расчетов по сравнению с дисконтированием дивидендов, но так же основывается на принципе стоимости денег во времени, то есть что справедливая стоимость акции равна стоимости будущих денежных потоков, приведенных к текущему моменту.

Еще одно название этой модели — Модель вечного роста (Gordon growth model). Она носит такое название потому что исходит из того, что будущие денежные потоки будут расти вечно с одинаковым темпом роста, а требуемая ставка доходности не будет меняться.

Поэтому модель Гордона лучше всего подходит для оценки акций, которые имеют стабильные темпы роста денежных потоков.

Например, вы нашли акцию, которая очень давно и стабильно выплачивает дивиденды, и что они растут из года в год примерно на 5%.

За последний год дивиденды составили 5 рублей, значит в следующем году они будут 5*1,05=5,25, во втором году 5,25*1,05=5,5125 и так далее. Если вы хотите получить от ваших вложений доходность 12%, то берете эту процентную ставку в качестве ставки дисконтирования.

Как видно на графике дивиденды стремятся к бесконечно большой величине (синие столбики), их дисконтированная стоимость наоборот уменьшается (оранжевые столбики), а их сумма стремится к какой-то конечной величине (красная линия выходит на плато).

Чтобы было понятнее объясню конкретнее: приведенная стоимость дивидендов в следующем году равна 4,6875, а в 100 году 0,007872.

Важно!То есть чем дальше, тем меньше приведенная стоимость, которой в конечном итоге можно пренебречь, потому что ее влияние на общую сумму дисконтированных денежных потоков со временем будет только уменьшаться.

В конечном итоге приходим к простой формуле Гордона, с помощью которой можно вычислить стоимость акции.

Стоимость акции P = D1 / (k-g)

D1 — величина денежного потока в будущем году, которая рассчитывается как D0*(1+g), g — темпы роста будущих денежных потоков, k — ставка дисконтирования. В приведенном выше примере стоимость акции будет равна 75 рублей.

Если денежные потоки не растут, то формула преобразуется в вид P = D/k.. В роли денежных потоков могут выступать как дивиденды, так и прибыль на акцию (EPS).

Немного изменив эту формулу можно рассчитать доходность (рентабельность) акции r=EPS/P. Она показывает отношение прибыли на акцию к цене акции.

Такой прием использует Уоррен Баффет, вычислив r, он сравнивает ее с текущей доходностью по долгосрочным государственным облигациям. Если r меньше, то акция переоценена, если больше — недооценена.

Недостатки

Первый недостаток модели Гордона — в нее можно заложить только постоянный темп роста денежных потоков, то есть это однофазная модель, а значит не подходит для оценки компаний, чьи денежные потоки будут сильно меняться. Для таких компаний лучше всего подходит многофазная модель.

Совет!Из этого следует вывод, что такая модель лучше всего подходит для оценки крупных зрелых компаний, которые уже исчерпали свой потенциал роста.

Например, EPS одного из крупнейших банков США Wells Fargo за последние 10 лет росла в среднем на 7% в год, Coca-Cola на 5%, IBM на 9%. Как видно их прибыли не растут больше чем на 10% в год.

Чтобы формула Гордона имела смысл, g не может быть больше ставки дисконта k — это еще один недостаток модели.

Более того, темпы роста должны быть приближены к средним темпам роста экономики, так как ни одна компания не может вечно расти высокими темпами, рано или поздно она упрется в потолок.

Помимо этих ограничений, модель Гордона имеет все остальные недостатки, свойственные модели дисконтирования денежных потоков.

То есть чувствительна к входным данным, не учитывает обратный выкуп акций (когда EPS может расти, а прибыль компании при этом падать), изменение дивидендной политики и прочие.

Поэтому при использовании этой модели обязательно нужно использовать маржу безопасности.

Источник: http://finvopros.com/activeinvestor.pro/model-gordona/

Особенности оценки бизнеса и инвестиций

При оценке инвестиционного проекта специалисты выясняют обстоятельства, влияющие на его привлекательность:

- Может ли быть реализован бизнес-проект – соответствие законодательных, организационных и технологических нюансов в предложенном проекте.

- Наличие достаточной финансовой составляющей.

- Защищенность инвестора от риска потерять финансовые средства.

- Эффективность проекта – размер предполагаемой прибыли от реализации проекта.

- Определяются приемлемые риски.

Остановимся подробней на одном из вышеперечисленных пунктов – прибыльности инвестиционного проекта или бизнеса. В традиционном варианте анализируют дисконтированные потоки денег.

На этой основе происходит расчет стандартных данных:

- Дисконтированного периода окупаемости (PBP).

- Чистой стоимости на текущий момент (NPV).

- Нормы рентабельности внутреннего типа (IRR).

Такой набор является базой в процессе оценки бизнес-идеи. Именно он отражается в выводах к бизнес-плану, показывая его заманчивые стороны. Однако использование только этих показателей не всегда удобно и правильно.

Внимание!Расчет базируется на показателе NPV, которому присущи свои минусы. Делать детализированный прогноз всего периода с учетом предполагаемых инвестиционных вложений зачастую неоправданно.

В итоге часть доходов не учитывается. Это наглядно прослеживается при создании направлений, способных работать практически бесконечно (в теории).

Ориентируясь на NPV, трудно судить о выгоде инвестора – участника конкретного проекта, и понять, каким должен быть его минимальный вклад.

Поэтому применяются иные методики, в частности, модель Гордона. Она позволяет дать оценку стоимости капитала и доходности акций компании.

Это одна из разновидностей модели, в которой находит отражение дисконтирование дохода.

Какие цели она преследует:

- Оценить доходность капитала (имеется ввиду собственный капитал).

- Оценить стоимость капитала, принадлежащего компании.

- Оценить ставку дисконтирования инвестиционного проекта.

Что подразумевают под ставкой дисконтирования? Анализируя будущие инвестиции, пользуются расчетами, где учитывается дисконтирование потока денег в будущем. Чтобы провести данный расчет, нужно определиться с величиной ставки.

Тогда можно понять, каково влияние денежной стоимости. К примеру, источником финансирования проекта является банковский кредит. Значит ставка в дисконтированном варианте должна равняться кредитной ставке.

Формула и пример расчета

Чтобы модель Гордона работала, необходимо знать ряд определенных показателей, необходимых для расчетов. Не обойтись без величины текущих дивидендов, дисконтной ставки, планируемого размера дивидендов и так далее.

Важно!Тогда возможно сделать оценку роста чистой прибыли и получить представление о доходности компании.

Оценка роста дивидендов от акций по модели Гордона — что подразумевается в данной модели:

- Компанией на текущий момент выплачиваются дивиденды, их размер обозначен значением D.

- Планируется увеличение размера дивидендов, при этом ставка не меняется и равна значению g.

- Размер процентной ставки акции (ставки дисконтирования) постоянный, равен k.

В этом случае можно вычислить текущую цену акции Р:

Р = D х (1 + g/ k — g)

Стоимость акции Р подвержена корректировке – это результат влияния многих факторов (увеличился размер компании и прочие моменты). Поэтому используют упрощенную формулу:

Р0 = D1 х / (k — g)

В этом случае D1 является дивидендом, прогнозируемым в будущем году. Его расчет таков: D1= D0 (1 + g)

Таким образом, зная дисконтную ставку и размер текущих дивидендов можно оценивать рост дивидендов в будущем.

Оценка доходности компании — оценить, какую доходность принесет собственный капитал, можно по формуле:

r = (D1 / Р0) + g

r – прибыльность капитала. D1 – предполагаемые дивиденды на будущий год. D0 – дивиденды текущего периода. Р0 – текущая цена акции. g – среднее значение темпов роста выплачиваемых дивидендов.

Формула будет выглядеть несколько иначе, если ее усложнить расчетом будущих дивидендов:

D1= D0 (1 + g), значит r = (D0 (1 + g) / Р0) + g

Совет!Предположим, рассматривается доходность какой-либо компании: Увеличение темпов роста по выплаченным дивидендам за четыре года в среднем равно 0,3. Размер дивидендов в текущем году равен 0,1. Цена акции на текущий момент 150 рублей.

r = (0,1 (1 + 03) / 150) + 0,3 = 0,3

Иными словами, доходность на следующий год составит 30%. Можно опираться на период в 12 лет. При расчетах потребуются статистические данные, предоставляемые официальными источниками.

Плюсы и минусы

Как узнать цифру, определяющую величину стоимости любой компании? Путем изучения (анализа) ее активов или методом сравнения схожих компаний.

Один из вариантов подхода – анализ доходов, чем и примечательна модель Гордона. Однако у данной модели есть свои ограничения.

Модель Гордона неприемлема в следующих случаях:

- Нарушена устойчивость ситуации в экономической сфере.

- Когда для компании характерны стабильные объемы производимого товара наряду со стабильным сбытом.

- Кредитный ресурс всегда доступен.

- Ставка дисконтирования больше, нежели рост выплат по дивидендам.

Рынок должен обладать стабильностью на фоне постоянного роста экономики. Тогда можно говорить об адекватном анализе будущей прибыли и стоимости бизнеса с помощью метода Гордона.

Внимание!Модель успешно применяют для крупнейших компаний, относящихся к нефтегазовой или сырьевой отраслям.

Если рынок находится в стадии развития, результат получится искаженным.

Источник: http://finvopros.com/crediti-bez-problem.ru/osobennosti-ocenki-biznesa-i-investicij-po-modeli-gordona.html

Формула Гордона в excel для оценки будущей доходности акций и бизнеса

Для оценки стоимости собственных средств и рентабельности обыкновенной акции применяется модель Гордона.

Ее еще называют формулой для расчета дивидендов постоянного роста, так как от скорости увеличения дивидендных выплат предприятия зависит рост его стоимости.

Задача модели – оценить стоимость собственных средств, их доходность, ставку дисконтирования для инвестиционного проекта. Формула Гордона применяется только в следующих случаях:

- экономическая ситуация стабильна;

- ставка дисконтирования больше темпа прироста дивидендных выплат;

- предприятие имеет устойчивый рост (объем производства и продаж);

- фирма свободно обращается к финансовым ресурсам.

Формула для оценки рентабельности собственного капитала по модели Гордона – пример расчета:

r = D1/P0 + g

r – доходность собственных средств предприятия, ставка дисконтирования; D1 – дивиденды в следующем периоде; P0 – цена акций на данном этапе развития компании; g – средний темп прироста дивидендных выплат.

Важно!Чтобы найти размер дивидендов на следующий период, их нужно увеличить на средний темп прироста. Формула примет вид: r = (D0 * (1 + g))/P0 + g

Оценим доходность акций ОАО «Мобильные ТелеСистемы» с помощью модели Гордона. Составим таблицу, где первый столбец – год выплаты дивидендов, второй – дивидендные выплаты в абсолютном выражении.

Формула Гордона «работает» при определенных условиях. Поэтому сначала проверим, что значения дивидендов подчиняются экспоненциальному закону распределения. Построим график:

Для проверки добавим линию тренда с величиной достоверности аппроксимации. Для этого:

Щелкаем по графику, чтобы сделать его активным и выбираем «Работа с диаграммами»-«Макет»-«Линия тренда»-«Дополнительные параметры»

В окне «Формат линии тренда» отмечаем параметр «Экспоненциальная» и «поместить на диаграмму величину достоверности аппроксимации (R^2)».

Теперь четко видно, что данные диапазона «Дивиденды» подчиняются экспоненциальному закону распределения. Достоверность – 77%.

Теперь узнаем текущую стоимость обыкновенной акции ОАО «Мобильные ТелеСистемы». Это 215,50 рублей.

Рассчитаем среднегодовой темп роста дивидендных выплат. Воспользуемся формулой сложных процентов, т.к. цена изменяется.

Установим для ячейки процентный формат и введем формулу: =(B14/B4)^(1/10)-1. Где В14 – последнее значение дивидендов, В4 – начальное значение в анализируемом диапазоне.

Рассчитаем ожидаемую доходность обыкновенной акции ОАО «МТС». Введем формулу: =B14*(1+E4)/D4+E4. Где В14 – последнее значение дивидендных выплат, Е4 – среднегодовой темп роста, D4 – текущая стоимость обыкновенной акции.

Таким образом, ожидается доходность акции ОАО «Мобильные ТелеСистемы» в размере 38%.

Метод оценки бизнеса на основе модели

Стоимость инвестиционного объекта в начале следующего периода, по формуле Гордона, равняется сумме текущих и всех будущих ежегодных денежных потоков.

Совет!Величина годового дохода капитализируется – формируется стоимость бизнеса. Это важно учитывать при оценке стоимости компании.

Расчет ставки капитализации по модели Гордона в Excel производится по упрощенной схеме:

FV = CF (1+n) / (DR – t)

Суть формулы в оценке стоимости бизнеса практически та же, как в случае расчета будущей доходности акции. Для определения стоимости бизнеса берутся несколько иные показатели:

- FV – величина собственного капитала;

- CF (1+n) – ожидаемые денежные потоки;

- DR – ставка дисконтирования;

- t – темп прироста денежных потоков в остаточном периоде.

Разницу в знаменателе уравнения (DR – t) называют нормой капитализации. Иногда для обозначения долгосрочного темпа роста денежных потоков используется буква g.

Как рассчитать элементы формулы:

- t = темп роста цен * темп изменения объемов производства;

- DR принимается равной рентабельности собственного капитала;

- 1/(DR – t) – коэффициент к доходу.

Чтобы оценить бизнес по модели Гордона, необходимо найти произведение доходов и коэффициента.

Формула модели используется для оценки инвестиционных объектов и бизнеса в условиях устойчивого экономического роста.

Для отечественного рынка характерна изменчивость, из-за чего применение модели приводит к искажению результатов.

Источник: http://finvopros.com/exceltable.com/otchety/formula-gordona-v-excel

Оценка доходности капитала

Модель Гордона (англ. Gordon Growth Model) – используется для оценки стоимости собственного капитала и доходности обыкновенной акции компании.

Внимание!Данную модель еще называют модель дивидендов постоянного роста, так как ключевой фактор определяющий рост стоимости компании это темп прироста ее дивидендных выплат. Модель Гордона является вариацией модели дисконтирования дивидендов.

Цель оценки модели Гордона: оценка доходности собственного капитала, оценка стоимости собственного капитала компании, оценка ставки дисконтирования для инвестиционных проектов.

Модель имеет ряд ограничений на применимость и используется, когда:

- устойчивая экономическая ситуация;

- рынок сбыта продукции имеет большую емкость;

- компания имеет устойчивый объем производства и реализации продукции;

- имеется свободный доступ к финансовым ресурсам (заемному капиталу);

- темп роста дивидендных выплат должен быть меньше ставки дисконтирования.

Другими словами Модель Гордона может использоваться для оценки компании, если она имеет устойчивый рост, который выражен стабильными денежные потоки и дивидендными выплатами.

По модели Гордона

Можно аналогично переписать формулу для дивидендных выплат в следующем году через их увеличение на размер среднего темпа роста.

где: r – доходность собственного капитала компании (ставка дисконтирования); D1 – дивидендные выплаты в следующем периоде (году); D1 – дивидендные выплаты в текущем периоде (году). P0 – стоимость акции в текущий момент времени (год); g – средний темп роста дивидендов.

Пример оценки в EXCEL

Рассмотрим на примере оценку будущей доходности компании ОАО «Газпром» с помощью модели Гордона.

ОАО Газпром был взят для анализа, потому что является ключевым в национальной экономике, имеет многообразные каналы сбыта и производства продукции, т.е. имеет достаточно устойчивый вектор развития.

На первом этапе необходимо получить данные по дивидендным выплатам по годам. Для получения статистике по размеру дивидендных выплат, можно воспользоваться сайтом «InvestFuture» и вкладкой «Акции» → «Дивиденды».

Так был взят период с 2000 по 2013 год для акции ОАО «Газпром». На рисунке ниже показана статистика размера дивидендов на обыкновенную акцию.

Следует отметить, что для корректности применения модели Гордона дивидендные выплаты должны увеличиваться экспоненциально.

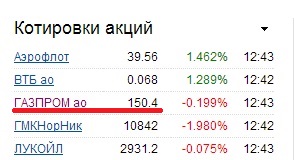

На следующем этапе необходимо получить текущую стоимость акции ОАО «Газпром» на фондовом рынке, для этого можно воспользоваться сервисом Финама.

Текущая стоимость акции ОАО «Газпром» составляет 150,4 руб. Далее рассчитаем средний темп роста дивидендов и ожидаемую доходность.

Среднегодовой темп роста дивидендов =(B20/B7)^(1/13)-1

Ожидаемая доходность акции =B20*(1+D7)/E7+D7

Ожидаемая доходность акции ОАО «Газпром» на 2014 год ожидается в размере 48%. Данная модель хорошо применима для компаний имеющих тесную связь между темпом роста дивидендов и стоимостью на фондовом рынке.

Важно!Как правило, это наблюдается в условиях устойчивой экономики без сильных кризисов. Для отечественного рынка характерна неустойчивость, низкая ликвидность и высокая изменчивость все это приводит к сложности использования модели Гордона для оценки доходности собственного капитала.

Модель Гордона является альтернативной модели CAPM (модель оценки капитальных активов) и позволяет оценить будущую доходность компании или ее стоимость на рынке в условиях общего устойчивого экономического роста.

Применение модели на развивающихся рынках капитала приведет к искажению результатов. Модель адекватно применять для крупных национальных компаний из нефтегазовой и сырьевой отрасли.

Источник: http://finvopros.com/finzz.ru/model-gordona-ocenka-doxodnosti-kapitala-primer-rascheta-v-excel.html

Методы расчета остаточной стоимости

Для определения остаточной стоимости предприятия в конце прогнозного периода могут быть использованы следующие методы:

- модель Гордона;

- предполагаемой продажи;

- стоимости чистых активов;

- ликвидационной стоимости.

Модель Гордона исходит из следующих основных положений:

- владелец компании не меняется;

- в остаточный период величины износа и капиталовложений равны;

- прогнозный период должен продолжаться до тех пор, пока темпы роста предприятия не стабилизируются; предполагается, что в остаточный период должны сохраняться стабильные долгосрочные темпы роста.

Метод предполагаемой продажи состоит в пересчете денежного потока или прибыли на конец прогнозного периода с помощью специальных коэффициентов.

Метод оценки по стоимости чистых активов – в качестве остаточной стоимости используется ожидаемая остаточная балансовая стоимость активов на конец прогнозного периода. Не лучший подход для оценки действующего рентабельного предприятия.

Метод оценки по ликвидационной стоимости – в качестве остаточной стоимости используется ожидаемая ликвидационная стоимость активов на конец прогнозного периода. Также не самый лучший подход для оценки действующего рентабельного предприятия.

По любому из указанных методов величина остаточной стоимости предприятия рассчитывается на конец прогнозного периода, и в этой связи при определении расчетной стоимости предприятия эта сумма должна быть дисконтирована (приведена к текущей стоимости).

Источник: http://finvopros.com/bet-select.ru/metodi-rascheta-ostatochnoj-stoimosti-model-gordona/

Рассмотрение акции, как облигации с постоянно растущими процентами по купонам