6.3. Формирование рациональной структуры капитала

Под структурой капитала понимается соотношение источников финансирования деятельности организации в их общем объеме.

Главным индикатором приемлемости конкретной структуры источников финансирования служит средневзвешенная цена капитала. Финансовому менеджеру целесообразно остановиться на таком наборе источников финансирования, при котором средневзвешенная цена капитала будет минимальной. Кроме принципа минимальной цены капитала следует учитывать также и принцип достаточности финансовой отдачи деятельности предприятия, которая должна быть выше цены его капитала. Если при инвестировании средств не обеспечивается минимально необходимое наращение, вытекающее из цены капитала, то возникает риск того, что компания окажется экономически нежизнеспособной. Поэтому финансовый менеджер должен выбирать такие источники финансирования, которые не исчерпывают всех доходов организации, а позволяют ей развиваться и расти.

Оптимальная структура капитала представляет собой такое соотношение использования собственных и заемных средств, при котором обеспечивается наиболее эффективная пропорциональность между рентабельностью собственного капитала и коэффициентом финансовой устойчивости организации, т. е. максимизируется ее рыночная стоимость.

6.3.1. Факторы, определяющие структуру капитала

При выборе конкретных источников финансирования необходимо проанализировать несколько ключевых факторов.

- Планируемый темп роста объема реализации. Чем быстрее растет объем реализации, тем выше потребность во внешнем финансировании. При низких значениях темпа прироста внешнее финансирование может не понадобиться, так как все необходимые средства можно получить за счет пропорционального прироста статей пассивов и реинвестированной прибыли. При темпах прироста выше определенного уровня нужны дополнительные источники финансирования, и чем более быстрыми темпами будет расти объем реализации, тем значительнее станет потребность в привлечении внешнего капитала. Это объясняется тем, что увеличение объема реализации обычно требует роста активов, который необходимо обеспечить соответствующим финансированием.

- Использование производственных мощностей. Если в предыдущем периоде мощности были использованы полностью, то для любого существенного увеличения объема реализации в планируемом периоде необходим прирост основных средств.

- Капиталоемкость (ресурсоемкость) продукции. Капиталоемкость продукции характеризует стоимость всех активов, приходящихся на 1 рубль объема реализации продукции. Если капиталоемкость низка, то объем реализации может расти быстро, при этом не возникает большой потребности во внешнем финансировании. Если капиталоемкость достаточно высока, то даже незначительный рост выпуска продукции потребует привлечения больших средств из внешних источников. Если у компании могут возникнуть финансовые проблемы при удовлетворении перспективных потребностей в капитале, то ей целесообразно рассмотреть вопрос о снижении уровня капиталоемкости своей реализованной продукции.

- Рентабельность продукции. Чем выше удельная прибыль, тем меньше потребность в средствах извне при прочих равных условиях. Рост рентабельности продукции ведет к росту чистой прибыли компании (при условии, что ставка дивиденда постоянна), следовательно, снижается потребность во внешних источниках финансирования.

- Дивидендная политика. Особенности дивидендной политики компании влияют на уровень ее потребности во внешних источниках финансирования. Если компания заранее предвидит трудности с наращиванием объема капитала, то целесообразным может быть рассмотрение вопроса о снижении нормы выплаты дивидендов. Вместе с тем, чтобы принимать такие решения, менеджерам следует изучить возможность влияния снижения дивидендов на рыночную стоимость компании. Если этот фактор малосущественен, то компания может избрать политику выплаты дивидендов по остаточному принципу и в максимальной степени использовать нераспределенную прибыль для удовлетворения потребностей в финансировании.

- Приемлемый темп прироста активов. Компании, прошедшие этап становления, обычно стараются избегать выпуска акций по двум причинам. Во-первых, из-за высоких эмиссионных затрат, которые не возникают при реинвестировании нераспределенной прибыли. Во-вторых, инвесторы относят проведение дополнительных эмиссий акций к разряду негативных событий. При объявлении компанией о подобной операции курс ее акций понижается, и наращивание капитала за счет эмиссии акций становится для компании гораздо более дорогим вариантом, чем использование нераспределенной прибыли.

- Размер привлекаемых средств. Небольшую сумму можно получить по кредитному договору или по закрытой подписке на акции, тогда как средства на крупномасштабные проекты целесообразно привлекать с помощью публичного размещения акций или облигаций.

- Риск. Степень риска, связанного с тем или иным источником финансирования, определяется, помимо прочего, величиной издержек по их обслуживанию. Использование финансовых инструментов с фиксированными издержками увеличивает размах колебаний прибыли под влиянием экономических и производственных условий.

- Необходимо также учесть иные типы издержек: на регистрацию, проведение подписки, услуги квалифицированных юристов, бухгалтеров, аудиторов, затраты на печать и защиту бланков документарных ценных бумаг, комиссионные инвестиционному банку, налог на операции с ценными бумагами и т. д. В России при регистрации эмиссии взимается налог на операции с ценными бумагами в размере 0,2% от номинальной суммы эмиссии, но не более 100 тыс. руб.

6.3.2. Определение оптимальной структуры капитала

В генезисе теорий структуры капитала, которые начали формироваться с середины XX в., выделяются четыре основных этапа. Эти этапы связаны с формированием следующих обобщающих теоретических концепций:

- традиционалистской концепцией структуры капитала;

- концепцией индифферентности структуры капитала;

- компромиссной концепцией структуры капитала;

- концепцией противоречия интересов формирования структуры капитала.

В основе этих концепций лежат противоречивые подходы к возможности оптимизации структуры капитала предприятия и выделение приоритетных факторов, определяющих механизм такой оптимизации.

Основу традиционалистской концепции структуры капитала составляет положение о возможной оптимизации структуры капитала путем учета разной цены отдельных его составных частей. Исходной теоретической посылкой этой концепции является утверждение, что цена собственного капитала предприятия всегда выше цены заемного капитала.

Более низкая цена заемного капитала, в сравнении с собственным, объясняется сторонниками традиционалистской концепции различиями в уровне риска их использования. Так, уровень доходности заемного капитала, во всех его формах, носит детерминированный характер, в связи с тем, что ставка процента по нему определена сторонами заранее в фиксированном размере, в то время как уровень доходности собственного капитала формируется в условиях неопределенности (зависит от финансовых результатов предстоящей хозяйственной деятельности предприятия). Кроме того, использование заемного капитала носит, как правило, финансово обеспеченный характер — в качестве такого обеспечения выступают обычно гарантии третьих лиц, залог или заклад имущества. И, наконец, в случае банкротства предприятия законодательством большинства стран предусмотрено преимущественное право удовлетворения претензий кредиторов в сравнении с правом удовлетворения претензий собственников (акционеров, пайщиков и т. п.).

Исходя из предпосылки о более низком уровне цены заемного капитала в сравнении с собственным, при любом сочетании их использования, содержание традиционалистской концепции механизма оптимизации структуры капитала предприятия сводится к следующему: рост удельного веса использования заемного капитала во всех случаях приводит к снижению показателя средневзвешенной цены капитала организации, а соответственно и к росту ее рыночной стоимости.

Графически содержание этой концепции может быть проиллюстрировано следующим образом (см. рис. 6.8).

Рис. 6.8. Традиционалистская концепция структуры капитала

Из приведенного графика видно, что с ростом удельного веса заемного капитала, используемого организацией в процессе своей хозяйственной деятельности, уровень средневзвешенной цены капитала имеет тенденцию к снижению, достигая своего минимального значения при 100% использовании заемного капитала. Учитывая, что между средневзвешенной ценой капитала и рыночной стоимостью организации существует обратная зависимость, исходя из графика, характеризующего традиционалистскую концепцию, можно сделать вывод, что рыночная стоимость организации максимизируется при 100%-ом использовании заемного капитала.

Практическое использование этой концепции побуждает организацию к максимизации использования заемного капитала в своей хозяйственной деятельности, что в определенных условиях может привести к утрате ею финансовой устойчивости и даже к банкротству. Поэтому такая модель формирования структуры и средневзвешенной цены капитала организации, составляющая основу традиционалистской концепции, критиковалась многими экономистами как чрезмерно упрощенная, а условие оптимизации (100%-е использование заемного капитала) как нереальное.

Основу концепции индифферентности структуры капитала составляет положение о невозможности оптимизации структуры капитала ни по критерию минимизации средневзвешенной его цены, ни по критерию максимизации рыночной стоимости организации, так как она не оказывает влияние на формирование этих показателей. Эта концепция была впервые выдвинута в 1958 г. американскими экономистами Ф. Модильяни и М. Миллером. Она рассматривает механизм формирования структуры капитала и рыночной стоимости организации в тесной увязке с механизмом функционирования рынка капитала в целом. При этом в процессе обоснования данной концепции функционирование рынка капитала ограничено рядом следующих условий:

- рынок на всех этапах своего функционирования является «совершенным», что подразумевает полную его конкурентность, широкую доступность информации о его конъюнктуре для всех участников, а также рациональный характер их поведения,

- на рынке действует, в рассматриваемом периоде времени, единая для всех инвесторов и кредиторов безрисковая ставка процента на вкладываемый или передаваемый в ссуду капитал,

- все организации, функционирующие на рынке, могут быть классифицированы по уровню риска своей хозяйственной деятельности только на основе показателей размера ожидаемого дохода на сформированные совокупные активы и степени вероятности его получения. Риски, связанные с составом элементов используемого капитала и создающие потенциальную угрозу потери части активов в процессе его банкротства и ликвидации, в расчет при этом не принимаются;

- цена любого элемента используемого капитала не связана с действующей системой налогообложения прибыли организации;

- в расчет цены отдельных элементов капитала не включаются расходы, связанные с его покупкой-продажей (транзакционные расходы или операционные расходы по формированию капитала).

Исходя из этих базовых условий, Ф. Модильяни и М. Миллер математически доказали, что рыночная стоимость организации зависит только от суммарной цены ее активов вне зависимости от состава элементов капитала, авансированного в эти активы (см. рис. 6.9). Исходным положением этого доказательства является утверждение, что в процессе хозяйственной деятельности организации ее доходность генерируют не отдельные элементы капитала, а сформированные им активы.

Рис. 6.9. Концепция индифферентности структуры капитала (Модильяни — Миллера)

Рост удельного веса заемного капитала в общей его сумме не приводит к соответствующему снижению уровня средневзвешенной цены капитала, несмотря на то, что уровень цены заемного капитала намного ниже уровня цены собственного капитала. Данная концепция по своим выводам полностью противопоставляется традиционалистской концепции структуры капитала. Будучи принципиально правильной в условиях выдвинутых авторами ограничений, эта теория несовместима с реальной практикой. Поэтому данная концепция рассматривается лишь как принципиальный механизм оценки рыночной стоимости организации в условиях функционирования совершенного рынка при нереальных практических ограничениях.

В дальнейших своих исследованиях, сняв ряд выдвинутых ограничений, авторы данной концепции вынуждены были признать, что механизм формирования рыночной стоимости организации находится в определенной связи со структурой его капитала.

На этой основе возникла компромиссная концепция структуры капитала, суть которой состоит в том, что структура капитала формируется под воздействием ряда противоречивых условий, определяющих соотношение уровня доходности и риска использования капитала организации. Эта концепция основана на исследованиях М. Миллера, X. Де Анжело, Р. Масюлиса, Дж. Уорнера и включает в механизм формирования структуры капитала ряд реальных условий функционирования экономики и рынка, которые не учитывались в предшествующих концепциях:

- реально функционирующая экономика не может не учитывать фактор налогообложения прибыли, что существенным образом влияет на формирование цены отдельных элементов капитала, а, следовательно, и на его структуру. Так, в практике большинства стран расходы по обслуживанию долга подлежат полностью или частично вычету из базы налогообложения прибыли. В связи с этим цена заемного капитала за счет «налогового щита» всегда является более низкой при прочих равных условиях, чем цена собственного капитала. Соответственно рост использования заемного капитала до определенных пределов (не генерирующих риск возрастания угрозы банкротства организации) вызывает снижение уровня средневзвешенной цены капитала;

- в процессе оценки цены отдельных элементов капитала должен обязательно учитываться риск банкротства организации, связанный с несовершенной структурой формируемого капитала. С повышением удельного веса заемного капитала во всех его формах вероятность банкротства организации усиливается. Экономическое поведение кредиторов в этом случае связано с двумя альтернативами — или снизить объем кредитов, предоставляемых организации на тех же условиях, или потребовать от организации более высокий уровень дохода на предоставляемый в кредит капитал, что также приведет к росту средневзвешенной его цены и снижению рыночной стоимости организации. Таким образом, существует экономическая граница привлечения заемного капитала по возрастающей его цене, при которой эта цена возрастает до такой степени, что поглощает эффект, достигаемый налоговым преимуществом его использования. В этом случае цена заемного капитала организации и его средневзвешенная цена сравняется с ценой собственного капитала. Преступив этот уровень цены заемного капитала, организация теряет экономические стимулы к его привлечению;

- цена отдельных элементов капитала, формируемого из внешних источников, включает не только расходы по его обслуживанию в процессе использования, но и первоначальные затраты по его привлечению. Эти операционные расходы также должны учитываться при формировании структуры капитала.

С учетом рассмотренных условий содержание компромиссной концепции структуры капитала сводится к тому, что в реально функционирующих экономике и на рынке капитала этот показатель складывается под влиянием многих факторов, имеющих противоположную направленность воздействия на рыночную стоимость организации. Эти факторы по своему суммарному воздействию формируют определенное соотношение уровня доходности и риска использования капитала организации в ее структуре. Уровень доходности используемого капитала формирует показатель средневзвешенной его цены, учитывающий расходы по привлечению капитала.

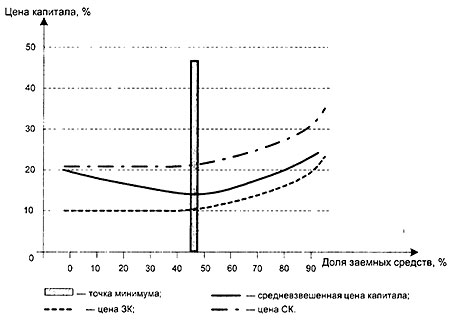

Графически сущность компромиссной концепции формирования структуры капитала выглядит следующим образом (см. рис. 6.10).

Рис. 6.10. Компромиссная концепция структуры капитала

Как видно из приведенного графика, средневзвешенная цена капитала организации меняет свои тенденции на отдельных стадиях, связанных с ростом удельного веса используемого заемного капитала.

Пока удельный вес заемного капитала находится в безрисковой зоне, его рост вызывает ощутимое снижение средневзвешенной цены капитала (на графике — на отрезке АБ).

На второй стадии, при относительно невысокой угрозе банкротства, вызывающей невысокий рост цены заемного капитала, повышение его удельного веса сопровождается относительной стабилизацией средневзвешенной цены капитала (на графике — на отрезке БВ).

На третьей стадии, при существенном возрастании угрозы банкротства и соответствующем росте цены заемного капитала, возрастание удельного веса его использования вызывает еще более высокое возрастание средневзвешенной цены капитала (на графике — на отрезке ВГ).

Точка компромисса, представленная на графике точкой О, определяет оптимальную структуру капитала организации в положении, соответствующем минимальному значению показателя средневзвешенной цены капитала. Современная теория структуры капитала определяет возможность формирования точки компромисса на любом отрезке кривой средневзвешенной цены капитала в зависимости от отношения собственников к допустимому уровню риска. При консервативном экономическом поведении точка компромисса может быть избрана гораздо левее представленной на графике, и, наоборот, — при агрессивном поведении такая точка может быть избрана гораздо правее.

Основу концепции противоречия интересов формирования структуры капитала составляет положение о различии интересов и уровня информированности собственников, инвесторов, кредиторов и менеджеров в процессе управления эффективностью его использования, выравнивание которых вызывает увеличение стоимости отдельных его элементов. Авторы отдельных теоретических положений этой концепции — М. Гордон. М. Дженсен, У. Меклинг, Д. Галей, Р. Мазулис, С. Майерс — не изменяя принципиально сущности компромиссной концепции, позволили существенно расширить область ее практического использования за счет исследования отдельных факторов.

Содержание концепции противоречия интересов формирования капитала организации составляют теории асимметричной информации, сигнализирования, мониторинговых затрат.

Теория асимметричной информации основывается на том, что рынок капитала не может быть полностью совершенным во всех своих аспектах и в течение всего периода своего предстоящего функционирования даже в наиболее экономически развитых странах. Реально функционирующий рынок формирует в силу своего несовершенства неадекватную («асимметричную») информацию для отдельных его участников о перспективах развития организации. Это, в свою очередь, порождает неравнозначную оценку предстоящего уровня доходности и риска ее деятельности, а соответственно и условия оптимизации структуры капитала. Асимметричность информации проявляется в том, что менеджеры организации получают более полную информацию по рассматриваемому аспекту, чем его инвесторы и кредиторы. Если бы последние располагали такой же полной информацией, что и менеджеры организации, они имели бы возможность более правильно оптимизировать структуру капитала в соответствии с реальным финансовым состоянием организации и перспективами ее развития.

Теория сигнализирования («сигнальная теория»), являясь логическим развитием теории асимметричной информации, основывается на том, что рынок капитала посылает инвесторам и кредиторам соответствующие сигналы о перспективах развития организации на основе поведения менеджеров на этом рынке. При благоприятных перспективах развития менеджеры будут стараться удовлетворять дополнительную потребность в капитале за счет привлечения заемных финансовых средств (в этом случае ожидаемый дополнительный доход будет принадлежать исключительно прежним собственникам и создаст условия для существенного роста рыночной стоимости организации). При неблагоприятных перспективах развития менеджеры будут стараться удовлетворить дополнительную потребность в финансовых ресурсах за счет привлечения собственного капитала из внешних источников, т. е. за счет расширения круга инвесторов, что позволит разделить с ними сумму предстоящих убытков. Теория сигнализирования в условиях асимметричной информации позволяет инвесторам и кредиторам лучше обосновывать свои решения о предоставлении капитала организации (хотя и с определенным «лагом запаздывания»), что отражается соответствующим образом на формировании его структуры.

Теория мониторинговых затрат («теория затрат на осуществление контроля») базируется на различии интересов и уровня информированности собственников и кредиторов организации. Кредиторы, предоставляя ей капитал, в условиях асимметричной информации требуют реализации возможности осуществления собственного контроля за эффективностью его использования и обеспечением возврата. Затраты по осуществлению такого контроля кредиторы стараются переложить на собственников организации путем их включения в ставку процента за кредит. Чем выше удельный вес заемного капитала, тем выше уровень таких мониторинговых затрат. Иными словами, мониторинговые затраты (как и издержки банкротства) имеют тенденцию к увеличению с ростом удельного веса заемного капитала, что приводит к росту средневзвешенной цены капитала, а соответственно и снижению рыночной стоимости организации. Следовательно, наличие мониторинговых затрат ограничивает эффективность использования заемного капитала и должно обязательно учитываться в процессе оптимизации его структуры.

Оптимизация структуры капитала является одной из наиболее важных и сложных задач управления капиталом. Основными методами оптимизации выступают:

- оптимизация структуры капитала по критерию максимизации уровня прогнозируемой рентабельности собственного капитала;

- оптимизация структуры капитала на основе анализа зависимости «Прибыль до уплаты процентов и налога — Чистая прибыль на акцию» или «EBIT — ЕРS«;

- оптимизация структуры капитала по критерию минимизации цены капитала.

1. Оптимизация по критерию максимизации уровня прогнозируемой рентабельности собственного капитала. Для проведения таких расчетов используется механизм финансового левериджа. Финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого организацией капитала, позволяющий получить дополнительную прибыль на собственный капитал.

Проведение многовариантных расчетов с использованием механизма финансового левериджа позволяет определить оптимальную структуру капитала, обеспечивающую максимизацию уровня рентабельности собственного капитала.

Действие механизма финансового левериджа рассмотрим в процессе анализа структуры капитала ОАО «Исток».

Для ОАО «Исток» рассчитаем уровень риска непокрытия постоянных финансовых расходов, связанных с привлечением платных кредитных ресурсов, и эффект финансового рычага.

Для сравнительного анализа рассмотрим три варианта структуры капитала организации с различной долей заемных средств: 0%, 40%, 50% (см. табл. 6.3, 6.4). При этом изменение прибыли от продаж (аналог операционной прибыли) составляет 10% от базового значения 185 272 д. е. Как видно, при увеличении доли заемных средств кредиторы склонны повышать процентную ставку по вновь выдаваемым кредитам, поскольку увеличивается финансовый риск неплатежеспособности организации. Именно этот риск оценивает уровень финансового левериджа.

Таблица

6.3.

Исходная информация для сравнительного анализа уровня финансового левериджа ОАО «Исток»

| Показатели | Доля заемного капитала в общей сумме источников средств | ||

|---|---|---|---|

| 0% | Факт по балансу (40%) | 50% | |

| Собственный капитал, д. е. | 696 016 | 421 701 | 348 008 |

| Заемный капитал, д. е., | — | 274 315 | 348 008 |

| в том числе: | |||

| — кредиты банков; | — | 129 687 | 203 380 |

| — кредиторская задолженность | — | 144 628 | 144 628 |

| Общая сумма капитала, д. е. | 696 016 | 696 016 | 696 016 |

| Ставка процента по заемным средствам, % | — | ||

| — кредиты банков; | — | 13,3 | 15,4 |

| — кредиторская задолженность | — | 1,78 | 1,78 |

| Сумма расходов за использование заемного капитала, д. е. | — | 19 820 | 33 893 |

Таблица

6.4.

Изменение рентабельности собственного капитала в зависимости от различной структуры источников средств ОАО «Исток»

| Показатель | Структура капитала | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 0% | 40% | 50% | |||||||

| -10% | 0 | +10% | -10% | 0 | +10% | -10% | 0 | +10% | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Прибыль от продаж, д. е. | 166745 | 185272 | 203799 | 166745 | 185272 | 203799 | 166477,8 | 185272 | 203799,2 |

| Уплаченные проценты, д. е. | 0 | 0 | 0 | 19820 | 19820 | 19820 | 33 893 | 33 893 | 33 893 |

| Налогооблагаемая прибыль, д. е. | 166745 | 185272 | 203799 | 146925 | 165453 | 183980 | 132852 | 151380 | 169907 |

| Налог на прибыль по ставке 30%, д. е. | 50023 | 55582 | 61140 | 44078 | 49636 | 55194 | 39856 | 45414 | 50972 |

| Чистая прибыль, д. е. | 116721 | 129690 | 142659 | 102848 | 115817 | 128786 | 92997 | 105966 | 118935 |

| Рентабельность собственного капитала, % | 16,77 | 18,63 | 20,50 | 24,39 | 27,46 | 30,54 | 26,72 | 30,45 | 34,18 |

| DFL, коэфф. | 1,00 | 1,12 | 1,22 | ||||||

| Изменение прибыли от продаж, % | -10% | +10% | -10% | +10% | -10% | +10% | |||

| Изменение чистой прибыли, % | -10% | +10% | -11,2% | +11,2% | -12,2% | +12,2% | |||

| Размах рентабельности собственного капитала, % | 3,7% | 6,15% | 7,45% |

Расчеты показали, что уровень финансового левериджа тем выше, чем больше доля заимствований. Самое большое значение этот показатель имеет при 50%-й доле заемных средств и составляет 1,22. Фактический уровень финансового левериджа равен 1,12. Таким образом, повышение доли используемых заемных средств на 10% могло бы увеличить значение уровня финансового левериджа, что означает больший риск непокрытия постоянных финансовых расходов, связанных с платностью использования кредитных ресурсов. Кроме того, ОАО «Исток» находится в ситуации, когда кредиторы могут пересмотреть свои требования к ставкам по кредитам в сторону увеличения. Поэтому для принятия решения об увеличении доли заимствований, необходимо оценить и тщательно следить за эффектом финансового рычага, определяемым по формуле (6.38).

Для ОАО «Исток» эффект финансового рычага составляет:

EFL = 0,7 x (185272 : 696 016 — 19820 : 274 315) x 100% x 274315 : 421701 = 8,83%.

Следовательно, за счет привлечения заемных средств, составляющих 40% от валюты баланса, организация увеличивает рентабельность собственного капитала на 8,83%, причем этот прирост обеспечивается положительным значением дифференциала финансового левериджа.

Если бы структура капитала ОАО «Исток» соответствовала варианту 3, то эффект финансового рычага был бы равен:

EFL = 0,7 x (185272 : 696 016 — 33 893 : 348 008) x 100% x 348 008 : 348 008 = 11,82%.

Таким образом, увеличение доли заемных средств до 50% от валюты баланса позволило бы увеличить рентабельность собственного капитала, по сравнению с вариантом 100%-го использования собственных средств, на 11,82% (на 2,99% больше, чем при реально существующей доле заемных средств), что объясняется достаточно высоким значением дифференциала финансового рычага (16,88%).

2. Оптимизация структуры капитала на основе анализа зависимости «Прибыль до уплаты процентов и налогов — Чистая прибыль на акцию» или «ЕВIТ — ЕРS«.

Даже в условиях ограниченных возможностей российского финансового рынка у финансового менеджера есть определенные альтернативы в поиске источников финансирования для своей организации. Принимая решения по структуре капитала, финансовый менеджер руководствуется двумя критериями: минимизация средневзвешенной цены капитала и максимизация дохода, приходящегося на одну акцию. Методика расчета WACC приводилась в разд. 6.1.2. Доход на акцию (EPS) рассчитывается по формуле:

, (6.40)

| где | EBIT | — | прибыль до выплаты процентов и налогов, д. е.; |

| In | — | проценты по заемным средствам, относимые на затраты, д. е.; | |

| T | — | ставка налогообложения прибыли, коэфф.; | |

| Dp | — | дивиденды, выплачиваемые по привилегированным акциям, д. е.; | |

| n | — | количество размещенных обыкновенных акций. |

Рассмотрим график зависимости средневзвешенной цены капитала от структуры источников средств (см. рис. 6.11).

Рис. 6.11. График зависимости средневзвешенной цены капитала от структуры источников средств

Как видно из графика, цена заемных и собственных средств растет с увеличением доли заемных средств в пассивах. Средневзвешенная цена сначала падает, а затем начинает расти. Следовательно, существует самая «низкая» точка на графике WACC, опустив перпендикуляр из которой на ось Х, мы получим оптимальную структуру капитала.

Кривая WACC имеет форму, похожую на чашу, без четко очерченной точки минимума. Таким образом, относительно небольшое отклонение от оптимальной структуры капитала не будет оказывать значительного влияния на величину WACC. Следовательно, финансовые менеджеры имеют свободу «маневра» в управлении структурой капитала, которая необходима в условиях меняющейся конъюнктуры финансового рынка.

Кроме графического метода, можно использовать метод EBIT — EPS, который позволяет менеджерам оценивать альтернативные финансовые проекты. Этот метод основан на определении точек равновесия, т. е. таких значений EBIT, при которых EPS будет иметь одну и ту же величину, независимо от выбранной схемы финансирования.

Точка равновесия между любыми двумя способами финансирования может быть определена нахождением значения EBIT из следующего уравнения:

, (6.41)

| где | n1 | — | количество обыкновенных акций при первом способе финансирования; |

| n2 | — | количество обыкновенных акций при втором способе финансирования. |

Предположим, что акционерное общество «Электросвязь» с суммой долгосрочных источников, состоящих целиком из акционерного капитала в размере 100 млн. д. е., собирается привлечь 10 млн. д. е. для создания региональной информационной системы. Этот проект можно профинансировать за счет следующих источников:

- дополнительная эмиссия 100 тыс. акций по цене 100 д. е. каждая;

- эмиссия 10 тыс. облигаций с купонной ставкой 12% годовых по цене 1000 д. е.;

- эмиссия привилегированных акций с фиксированной купонной ставкой 15% годовых.

Текущая прибыль до вычета процентов и налогов (EBIT) составляет 32 млн. д. е. Ставка налога на прибыль — 30%. В обращении находятся 1 млн. обыкновенных акций. После реализации проекта ОАО «Электросвязь» планирует увеличить EBIT до 40 млн. д. е. Рассчитаем точки равновесия и определим наиболее рациональную структуру капитала компании. Данные расчета представим в табл. 6.5.

Таблица

6.5.

Расчет EPS при различных источниках финансирования

| Показатели | Дополнительная эмиссия обыкновенных акций | Эмиссия облигаций | Эмиссия привиле-гированных акций |

|---|---|---|---|

| EBIT, тыс. д. е. | 40 000 | 40 000 | 40 000 |

| Величина процентов по долгу, тыс. д. е. | — | 1200 | — |

| Налогооблагаемая прибыль, тыс. д. е. | 40 000 | 38 800 | 40 000 |

| Налог на прибыль, тыс. д. е. | 12 000 | 11 640 | 12 000 |

| Чистая прибыль, тыс. д. е. | 28 000 | 27 160 | 28 000 |

| Дивиденды по привилегированным акциям, тыс. д. е. | — | — | 1 500 |

| Прибыль, доступная акционерам-держателям обыкновенных акций, тыс. д. е. | 28 000 | 27 160 | 26 500 |

| Количество обыкновенных акций, тыс. шт. | 1100 | 1000 | 1000 |

| EPS, д. е. | 25,45 | 27,16 | 26,50 |

Точка равновесия для варианта финансирования либо только за счет эмиссии дополнительных акций, либо эмиссии облигаций определяется из следующего уравнения:

Решив данное уравнение, мы получим значение точки равновесия EBIT = 13 200 тыс. д. е.

Аналогичным образом определяем точку равновесия между вариантом эмиссии дополнительных обыкновенных акций либо эмиссии привилегированных акций:

Решая данное уравнение, получаем EBIT = 23 571,4 тыс. д. е.

Сравним варианты финансирования проекта за счет эмиссии облигаций либо привилегированных акций:

Проведя необходимые преобразования, получим доказательство того, что данное уравнение не имеет корней.

Построим график зависимости EBIT — EPS (см. рис. 6.8). Для этого соединим найденные значения EPS для различных вариантов финансирования проекта с прогнозируемым значением EBIT = 40 000 тыс. д. е. Затем отметим на оси Х значения фиксированных финансовых расходов для различных вариантов финансирования. Вариант финансирования за счет эмиссии дополнительных обыкновенных акций не имеет таких расходов, поэтому пересечение с осью Х будет в точке 0. Вариант финансирования за счет эмиссии облигаций будет иметь фиксированные финансовые расходы, равные 1200 тыс. д. е., таким образом, пересечение с осью Х будет именно в этой точке. Вариант финансирования за счет эмиссии привилегированных акций имеет фиксированные финансовые расходы в размере 1500 тыс. д. е., но поскольку дивиденды по привилегированным акциям выплачиваются из прибыли после налогообложения, то, чтобы сделать их сопоставимыми с величиной процентов по облигациям, относимых на затраты, сделаем налоговую корректировку:

(тыс. руб.).

Именно эта величина будет являться точкой пересечения с осью Х для третьего варианта (см. рис. 6.12).

Рис. 6.12. График зависимости EPS — EBIT

На основании вышеприведенных расчетов и их графической интерпретации сделаем следующие выводы.

- При любом уровне EBIT эмиссия облигаций лучше, чем эмиссия привилегированных акций, так как прямые параллельны и значение EPS при эмиссии облигаций выше.

- При уровне EBIT выше значения 13 200 тыс. д. е. эмиссия облигаций более выгодна, чем эмиссия дополнительных обыкновенных акций.

- При уровне EBIT выше значения 23 571,4 тыс. д. е. эмиссия привилегированных акций выгодней, чем эмиссия дополнительных обыкновенных акций. При данном значении EBIT или ниже этой точки будет действовать обратная зависимость.

Подводя итог всему вышесказанному, сформулируем правила, которыми руководствуется финансовый менеджер, принимая решение по формированию рациональной структуры капитала.

- Чем выше доля заемных средств в структуре капитала, тем выше уровень финансового левериджа компании. Финансовый леверидж обычно повышает ожидаемый доход на акцию (EPS), но он также увеличивает риск банкротства, что, в свою очередь, увеличивает ставку процента по заемным средствам и требуемую акционерами норму прибыли. Таким образом, финансовый леверидж создает два противоположных эффекта: более высокий доход на акцию, который ведет к более высокой цене акции, определяющей более высокую стоимость компании, и в то же время повышается степень риска, которая снижает цену акции. Задача финансового менеджера — найти оптимальное соотношение собственных и заемных средств в пассивах, максимизирующее цену акции или доход на одну акцию (для случая, когда акции не обращаются на организованном рынке).

- При малых значениях EPS, ROE, ставки дивиденда дифференциал финансового рычага обычно отрицателен. Поэтому компании выгоднее наращивать собственные средства за счет эмиссии акций, чем брать кредит, так как привлечение заемных средств будет обходиться предприятию дороже привлечения собственных средств. Однако такой компании будет достаточно сложно разместить свои акции, что приведет к существенным затратам, связанным с эмиссией.

- При высоких значениях EPS, ROE, ставки дивиденда дифференциал финансового рычага обычно положителен. В этих условиях компании выгоднее будет взять кредит, чем наращивать собственный капитал, так как заемные средства будут стоить дешевле собственных.

- Необходимо учитывать информационный эффект, который возникает, благодаря известию о выпуске дополнительных акций или о получении кредита. Для устойчивых, имеющих рыночную историю, компаний новая эмиссия акций расценивается как негативный сигнал, а привлечение заемных средств — как благоприятный или нейтральный.

- Если продажи компании относительно стабильны, то она может без особого риска использовать большую величину заемных средств с фиксированными сроками уплаты процентов, в отличие от компании с неустойчивыми продажами.

- При прочих равных условиях компания с меньшим значением производственного левериджа, т. е. с меньшей долей условно-постоянных расходов, может иметь более высокое значение уровня финансового левериджа.

- При прочих одинаковых условиях быстро растущие компании должны полагаться в большей степени на внешние источники финансирования. Так как цена такого источника финансирования, как обыкновенные акции, обычно выше, чем цена заемного капитала (особенно с учетом затрат на проведение подписки на обыкновенные акции), то растущим компаниям приходится прибегать к банковским кредитам, т. е. наращивать уровень финансового левериджа.

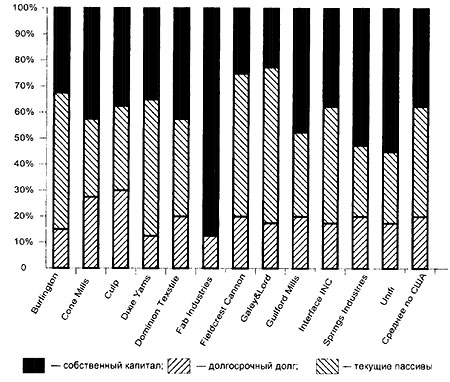

- Высокорентабельным компаниям, как, например, IBM, XEROX, ROHDE @ SCHWARZ, просто не требуются займы, так как их высокая прибыль позволяет осуществлять финансирование своих инвестиционных программ за счет внутренних источников.

- Чем выше ставка налога на прибыль, тем большее преимущество имеет компания от использования заемных средств.

- Решение по выбору структуры капитала зависит от заинтересованности высшего руководства компании в сохранении контрольного пакета акций. Чтобы не прибегать к «разводнению» капитала, крупные акционеры могут сделать выбор в пользу заемных средств.

- Условия финансового рынка претерпевают как долгосрочные, так и краткосрочные изменения, которые могут сдерживать свободу финансового маневра компании и оказать большое влияние на структуру капитала. Поэтому компания не должна полностью использовать все свои возможности по привлечению внешних источников финансирования и сохранять свою заемную способность.

- Собственные внутренние условия компании могут повлиять на принятие решения по структуре капитала. Например, компания успешно реализовала инвестиционный проект, который приведет к существенному росту EPS в будущем, но пока рынок не отреагирует на эти изменения, ей не стоит прибегать к эмиссии дополнительных акций, а лучше воспользоваться кредитом.

Безусловно, все эти моменты не исчерпывают многообразия жизненных коллизий. И все они должны быть учтены финансовым менеджером, так как на нем лежит высокая ответственность принятия решений, определяющих стабильность развития и процветание компании. Это еще раз доказывает верность определения финансового менеджмента не только как науки, но и искусства управления денежными потоками предприятия.

Пример.

Фирма «DС, Inc.» производит спутниковые станции связи, которые продает по 100 000 д. е. Постоянные затраты фирмы составляют 2 млн. д. е. Каждый год выпускается и продается 50 станций. Прибыль до выплаты процентов и налогов равна 500 тыс. д. е. Активы фирмы, 5 млн. д. е., полностью финансируются акционерным капиталом. Фирма рассчитывает, что она может изменить свой производственный процесс, сделав 4 млн. д. е. капитальных вложений за счет заемных средств стоимостью 10%. При этом постоянные затраты возрастут на 0,5 млн. д. е. Это изменение: 1) снизит переменные затраты на единицу продукции на 10 тыс. д. е.; 2) увеличит производительность на 20 единиц; 3) цену продажи на все спутниковые станции придется снизить до 95 тыс. д. е., чтобы продать дополнительную продукцию. Ставка налога на прибыль 40%. Цена капитала до капиталовложений составляет 15%. Должна ли фирма производить такое изменение?

Рассчитаем выручку от реализации 50 станций связи:

S1= 10 тыс. д. е. x 50 = 5000 тыс. д. е. = 5 млн. д. е.

Переменные расходы (VC) составят:

VC = 5 млн. д. е. — 2 млн. д. е. — 0,5 млн. д. е. = 2,5 млн. д. е.

Удельные переменные расходы (u1)будут равны:

u1 = 2,5 млн. д. е. : 50 = 0,05 млн. д. е.

NP1 = 0,5 млн. д. е. x 0,6 = 0,3 млн. д. е.

Так как фирма полностью финансируется за счет акционерного капитала, то DFL1 = 1, а средневзвешенная цена капитала (WACC) равна цене акционерного капитала (15%), рентабельность активов (ROA) равна рентабельности собственного капитала (ROE):

ROA1 = ROE1 = 0,3 млн. д. е. : 5 млн. д. е. x 100% = 6%

При этом ее точка безубыточности находится на уровне:

(станций).

Чтобы ответить на вопрос, стоит ли фирме изменять структуру своего капитала, необходимо рассчитать WACC и ROE фирмы после осуществления капитальных вложений и сравнить эти показатели с базовыми (до капитальных вложений).

S2 = 0,095 млн. д. е. x 70 = 6,65 млн. д. е.

u2 = 0,05 млн. д. е. — 0,01 млн. д. е. = 0,04 млн. д. е.

VC2 = 0,04 млн. д. е. x 70 = 2,8 млн. д. е.

EBIT2 = 6,65 млн. д. е. — 2,8 млн. д. е. — 2,5 млн. д. е. = 1,35 млн. д. е.

Поскольку фирма привлекает заемный капитал, то она несет постоянные финансовые расходы, связанные с обслуживанием долга в размере 4 млн. д. е. по ставке 10%. Поэтому ее чистая прибыль (NP) станет равна:

NP2 = (1,35 млн. д. е. — 4 млн. д. е. x 0,1) x 0,6 = 0,57 млн. д. е.

При этом уровень производственного левериджа снизится, а уровень финансового левериджа возрастет:

Так как постоянные производственные расходы возрастут на 0,5 млн. д. е., то поднимется уровень точки безубыточности:

Для расчета средневзвешенной цены капитала воспользуемся формулой:

WACC2 = 15% x 5/9 + 10% x 4/9 x (1 — 0,4) = 8,33% + 2,67% = 11%.

Рентабельность активов и рентабельность собственного капитала по чистой прибыли составят:

ROA = 0,57 млн. д. е.: 9 млн. д. е. x 100% = 6,33%;

ROE = 0,57 млн. д. е. : 5 млн. д. е. x 100% = 11,4%.

Результаты наших вычислений показывают, что после капиталовложений средневзвешенная цена капитала снизится с 15% до 11%, а рентабельность собственного капитала возрастет с 6% до 11,4%. Следовательно, можно порекомендовать руководству фирмы «DC, Inc.» произвести изменения в структуре капитала.

Ольга Гаврилова, директор Центра профессиональной подготовки и консалтинга

Как известно, погоня за прибылью не создает перспективы для успешного длительного существования фирмы. Если же организация планирует работать долго, то ее руководство должно заботиться об увеличении стоимости компании. Для этого надо внедрить стоимостное мышление и наладить процессы управления стоимостью. Достичь этих целей можно при помощи сбалансированной системы показателей (BSC).

С точки зрения современного менеджмента главная цель управления бизнесом – максимизация его стоимости для акционеров или собственников. Главным показателем успешной деятельности компании являются денежные средства. Не просто деньги на счете, а потоки свободных денежных средств, которые остаются в компании после реализации ее стратегии в текущем году. Подлинная ценность бизнеса заключается в его способности генерировать денежные потоки в течение неограниченного периода времени, используя материальные и нематериальные активы компании. Эта способность и называется стоимостью или ценностью бизнеса для акционеров. Данное внутреннее свойство бизнеса может быть оценено рынком при его покупке через цену.

Выбор стратегии

Управление стоимостью состоит из следующих управленческих процессов:

- формирование стратегии достижения целей;

- определение ключевых показателей выполнения стратегии и их целевых значений;

- трансляция стратегии на операционный уровень, выработка планов действий и формирование бюджета;

- организация контроля за достижением целевых показателей деятельности и построение на их основе системы мотивации.

Стоимость бизнеса создается за счет реализации двух стратегий: стратегии роста доходов и стратегии повышения эффективности (операционной, инвестирования и использования активов).

Пример 1

Стратегия компании «А» состоит в увеличении объема продаж. Руководитель заявил, что на сегодня темп роста объемов продаж составляет 20% в год, рентабельность продаж равна 10%. Эти показатели в дальнейшем компания намерена сохранить. Темпы роста товарных запасов и дебиторской задолженности составляют 30% от роста продаж. Консультанты предложили просчитать денежные потоки от основной деятельности при реализации данной стратегии. Использовался косвенный метод составления отчета о движении денежных средств (см. табл. 1).

Таблица 1. Расчет свободных денежных потоков

Показатели 2006 г. 2007 г. 2008 г. Доход от реализации 100 120 144 Операционная прибыль 10 12 14,4 Чистая прибыль 7,6 9,12 10,94 Изменение дебиторской задолженности –5,0 –6,0 –7,2 Изменение товарных запасов –5,0 –6,0 –7,2 Денежный поток от основной деятельности –2,4 –2,88 –3,46 Как видно, прибыль в компании возрастет, а денег будет становиться все меньше. Такая стратегия явно не отвечает долгосрочным интересам фирмы.

Выбор цели

Управление стоимостью состоит из двух составляющих: стоимостного мышления и управленческих процессов, переводящих это мышление в действие. Стоимостное мышление заключается в том, что максимизация стоимости компании принимается за главную финансовую цель компании. Далее создается «портрет» стоимости. Дело в том, что компания не может работать непосредственно со стоимостью. Выявляются факторы ее создания, на которые можно влиять (скорость обслуживания клиентов, себестоимость продукции, организационные процедуры и т. д.). Они создают потребительскую ценность для клиентов, определяют денежные потоки и опосредованно влияют на стоимость.

Для построения причинно-следственных связей следует воспользоваться стратегическими картами, предложенными основоположниками концепции BSC Дэвидом Нортоном и Робертом Капланом. Напомним, что задачи, которые надо решить для повышения стоимости компании, разбивают с помощью карт на четыре группы: финансы, клиенты, внутренние бизнес-процессы, обучение и развитие. Разработка карт позволяет уточнить стратегию компании, графически изобразить ее, выбрать показатели выполнения задач, а затем представить в виде инициатив и мероприятий.

BSC и управление стоимостью неразрывны. В правильно построенной BSC финансовая цель формулируется как повышение стоимости компании. С другой стороны, стратегические карты позволяют лучше проработать логику создания устойчивой долгосрочной стоимости для акционеров. Мощным рычагом создания стоимости являются нематериальные активы. Поэтому процессу их трансформации в стоимость уделяется основное внимание в стратегических картах.

Пример 2

Компания «B» занимается доставкой товаров клиентам (продукты питания и промышленные товары). Имеет широко разрекламированный и поэтому хорошо узнаваемый товарный знак. Новый владелец купил эту компанию за 20 млн долларов. После сделки собственник получил доступ к управленческой отчетности и выяснил, что деятельность компании неэффективна, а рекламная компания проводилась за счет кредитных средств. В компании принимает заказы хорошо обученный персонал, но качество их исполнения вызывает большие нарекания у клиентов. Число постоянных клиентов и объемы продаж не растут. Получается, что товарный знак не влияет на реальную стоимость бизнеса, то есть на способность генерировать денежные потоки.

Процесс создания стоимости через нематериальные активы носит явно опосредованный и контекстуальный характер. Сами нематериальные активы, например знания сотрудников, не имеют прямого воздействия на финансовые результаты. Более того, например, обучение менеджеров торгового зала супермаркета методам активных продаж приведет к сокращению покупателей и объема выручки. Ведь покупатели не всегда готовы к «атаке» со стороны продавцов, это может их оттолкнуть.

Расчет стоимости

Когда от процесса разработки стратегии компании переходят к определению показателей, сразу возникает вопрос, как рассчитать стоимость.

Традиционно стоимость определяется как сумма дисконтированных денежных потоков. Однако ясно, что если система оценки результатов основывается на дисконтированном денежном потоке, то она опирается на прогноз, а не на фактические результаты. Для текущего управления результатами это не подходит.

Мерилом стоимости, создаваемой компанией в единичный период времени (месяц, квартал, год), служит экономическая добавленная стоимость – EVA (Economic Value Added).

Один из принципиальных моментов – способ отражения вложенного капитала. Он состоит из заемного капитала (по балансу), собственного капитала (по балансу) и эквивалентов собственного капитала.

Эквиваленты собственного капитала (Equity Equivalents) – попытка отразить инвестиции в нематериальные активы, то есть в создание человеческого, информационного и организационного капитала. Например, создание торговой марки, которая в бухучете отражается как расходы. В результате этого скорректируется операционная прибыль.

Важнейший принцип формирования стоимости, сформулированный Томом Коуплендом, звучит так: «Новая стоимость создается лишь тогда, когда компания получает такую отдачу от инвестированного капитала, которая превышает затраты на привлечение капитала». Поэтому не всякий рост бизнеса осуществляется в интересах собственника. Так, если ROCE (рентабельность вложенного капитала) = 10%, а WACC (средневзвешенная стоимость капитала) = 12%, то рост бизнеса ведет к уничтожению стоимости для акционера. Надо иметь в виду, что стоимость всегда носит элемент субъективности, который в данном случае выражается в WACC, в части определения требований к доходности собственного капитала. Через EVA стоимость компании определяется как сумма вложенного капитала (с учетом инвестиций в нематериальные активы) и суммарные дисконтированные значения EVA будущих периодов.

Пример 3

Компания приобрела оборудование за 400 000 долларов, которое самортизируется за четыре года и не будет иметь остаточной стоимости. Для начала работ потребовались инвестиции в текущие активы в размере 100 000 долларов. Операционная прибыль после налога на прибыль в каждом году равна 60 000 долларов. Определим стоимость компании (см. табл. 2), cчитая, что данный бизнес будет существовать четыре года.

Таблица 2. Расчет стоимости компании через EVA

Показатели Годы 1 2 3 Задействованный капитал 500 000 400 000 300 000 WACC, % годовых 10% 10% 10% Плата за капитал 500 000 400 000 300 000 NOPAT 60 000 60 000 60 000 EVA 10 000 20 000 30 000 Фактор дисконтирования 0,91 0,83 0,75 Дисконтированная экономическая стоимость 9091 16 529 22 539 Суммарная дисконтированная экономическая

добавленная стоимость75 480 Стоимость компании 575 480

Управление стоимостью не должно сводиться к методологии стоимостной оценки. Важен общий вектор развития компании, который определяет пути изменений, и понимание концепции управления стоимостью топ-менеджментом компании…

Даже у «доброго имени» есть цена

«Оценка бизнеса включает в себя определение стоимости пассивов и активов компании. Кроме того, оценивается эффективность работы компании, ее прошлые, настоящие и будущие доходы, перспективы развития и конкурентная среда на данном рынке. Комплексный подход помогает определить реальную стоимость бизнеса и его способность приносить прибыль. В последние годы российские компании стремятся вести «цивилизованный» бизнес. Владельцы таких фирм хотят проводить оценку рыночной стоимости объектов интеллектуальной собственности. То есть таких нематериальных активов, как brandname, goodwill («доброе имя»), наработанная клиентура, отлаженная работа с персоналом, каналы закупки сырья. Ведь они много значат для определения реальной стоимости предприятия, понимания его перспектив и служат реальным источником прибыли».

Вячеслав Фомин,управляющий проектами Департамента развития и внешних связей ЗАО Vegas-Lex

Выбор метода оценки зависит от заказчика

«Существует несколько общепризнанных методов оценки стоимости бизнеса и огромное количество методик. Выбор метода зависит от того, кому и для каких целей это необходимо. Можно выделить две категории лиц, нуждающихся в информации о стоимости компании. Во-первых, это «профильные» стратегические инвесторы, которым оцениваемая компания нужна для расширения существующего у них бизнеса. Они собираются интегрировать ее в свою структуру. Такой инвестор обычно подходит к оценке с точки зрения альтернативы строительству аналогичного предприятия с нуля (гринфилд). В этой ситуации более актуальна оценка рыночной стоимости чистых активов, брендов и квалификации персонала. «Профильного» инвестора зачастую не смущает убыточность оцениваемого бизнеса, поскольку он собирается привнести свои технологии, освоенные рынки, каналы сбыта и проч.

Другая категория – это «непрофильные» инвесторы (стратегические или финансовые), которые оценивают бизнес с точки зрения выгодности вложения средств, при условии, что все останется как есть. Для них альтернатива – это вложения в другие активы, приносящие прибыль. Тогда главное – это доходность. Поэтому для этих инвесторов лучше использовать такой метод оценки, как определение будущих свободных денежных потоков, приведенных к их сегодняшней стоимости с учетом нормы рентабельности».

Игорь Жуков, финансовый директор ОАО «Хлебный дом»

Какие есть методы определения стоимости предприятия?

Как методологически правильно применять разные методы оценки стоимости компаний?

Как использовать различные подходы определения стоимости предприятий в комплексе, чтобы в целом повысить качество оценки стоимости компании?

Каков алгоритм проведения оценки предприятия методом дисконтированных денежных потоков?

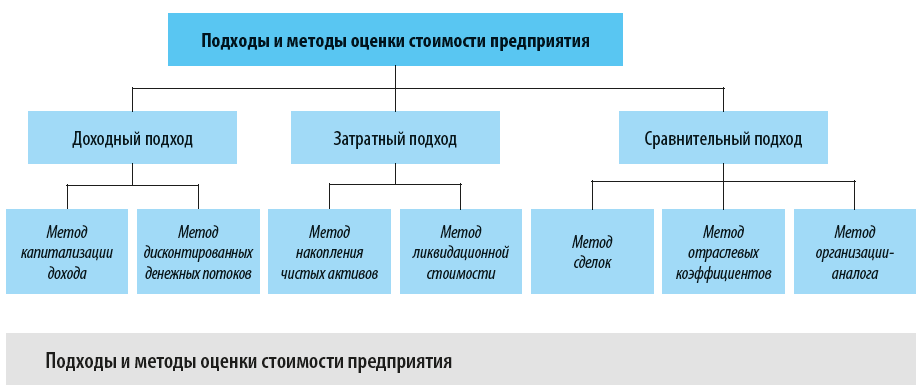

Основные подходы и методы определения стоимости предприятия

В самом общем виде стоимость предприятия можно определить как текущую стоимость благ, получаемых его собственниками в результате деятельности компании на всем протяжении ее функционирования.

Есть много подходов к проведению оценки предприятия. Однако как в российской, так и международной практике основными подходами к оценке стоимости предприятия являются следующие три:

• доходный;

• затратный;

• сравнительный.

Эти подходы не исключают, а дополняют друг друга.

Традиционный состав подходов и методов оценки стоимости предприятия представлен на рисунке.

Рассмотрим особенности каждого подхода к определению стоимости предприятия и применяемых методов оценки.

Доходный подход

Доходный подход оценки стоимости предприятия предполагает, по сути, определение инвестиционной привлекательности компании. В этом случае стоимость предприятия — это величина, равная совокупности будущих чистых доходов компании, приведенных к текущей стоимости. Ведь любой инвестор приобретает не просто набор внеоборотных и оборотных активов, а возможность получать денежные доходы, которые позволят не только покрыть инвестированный капитал, но и получить прибыль и, тем самым, повысить собственное благосостояние.

Доходный подход включает в себя два метода:

• метод капитализации дохода;

• метод дисконтированных денежных потоков.

Метод капитализации дохода

Применяется для стабильно работающих на достаточно большом промежутке времени, как правило, крупных предприятий, имеющих стабильную и достаточно высокую рентабельность своей деятельности, при этом есть все основания полагать стабильность отраслевых и региональных условий деятельности компании в обозримом будущем. В силу названных условий метод капитализации дохода применяется не часто.

Метод дисконтированных денежных потоков

Позволяет рассчитать совокупность текущих стоимостей всех чистых денежных потоков, которые потенциально создаст предприятие в будущем. Таким образом, стоимость компании будет равна сумме рассчитанных дисконтированных чистых денежных потоков, скорректированных (увеличенных) на остаточную (ликвидационную) стоимость предприятия.

Отметим, что именно доходный подход наиболее широко используется на практике, так как позволяет получить наиболее качественную оценку стоимости предприятия с учетом нестабильности условий его функционирования, что в большей степени соответствует сложившимся экономическим реалиям.

Однако, как и любой другой метод оценки, доходный подход имеет и свои недостатки. К ним можно отнести большое число допущений и прогнозов, имеющих субъективный характер, которые могут негативно повлиять на качество оценки стоимости компании.

Затратный подход

Предполагает оценку стоимости предприятия как величины затрат, которые потребовались бы в настоящее время для полной замены компании как объекта. Именно поэтому затратный подход можно по-другому назвать подходом замещения. При этом стоимость замещения активов предприятия обязательно должна учитывать их состояние: физический и моральный износ, уровень инновационности применяемых технологий и оборудования и др.

Таким образом, затратный подход основан на определении рыночной стоимости всей совокупности активов предприятия как единого комплексного объекта. Именно рыночной, а не бухгалтерской, так как последняя далеко не всегда реально отражает справедливую стоимость активов. Затратный подход включает два метода:

• метод накопления чистых активов;

• метод ликвидационной стоимости.

Метод накопления чистых активов

Используется в тех случаях, когда оценивается стоимость действующего предприятия, функционирование которого планируется продолжать.

Метод ликвидационной стоимости

Применяется в тех случаях, когда, наоборот, планируется значительно снизить объемы выпуска продукции предприятием либо вообще ликвидировать его.

Сравнительный подход

В этом случае, чтобы определить стоимость предприятия, ориентируются на стоимость другой компании, обладающей тождественной для потенциального инвестора полезностью. Преимущество сравнительного подхода в том, что оценка основана на реальной рыночной ситуации, поскольку цена фактически совершенной сделки максимально учитывает ситуацию на рынке.

Однако необходимо учитывать, что любой бизнес как совокупность выстроенных бизнес-процессов уникален, поэтому полностью сопоставить одно предприятие с другим практически невозможно. И чем крупнее предприятие, тем большую роль играет этот фактор.

Сравнительный подход включает три метода:

• метод сделок (метод продаж);

• метод отраслевых коэффициентов;

• метод организации-аналога (метод рынка капитала).

Метод сделок (метод продаж)

Основан на поиске, сборе и анализе финансовой информации по совершенным на рынке сделкам купли-продажи предприятий-аналогов. Этот метод используется, если есть информация о совершенных на фондовой бирже сделках купли-продажи (слияния и поглощения) компаний из одной отрасли, имеющих примерно одинаковые финансовые показатели деятельности и балансовой стоимости активов.

Метод отраслевых коэффициентов

Базируется на расчете и использовании отраслевых коэффициентов, характеризующих корреляцию между стоимостью компании и ключевыми финансовыми и хозяйственными показателями деятельности этого предприятия.

В России этот метод применяется редко, так как накопленная статистика сделок купли-продажи предприятий невелика, информации для принятия решения недостаточно.

Метод организации-аналога (метод рынка капитала)

Базируется на рыночных ценах акций аналогичных предприятий. Иными словами, по результатам финансового анализа оцениваемой компании, которая не размещает своих акций на фондовом рынке, и сравнении финансовых показателей с предприятиями-аналогами, акции которых имеют открытую рыночную цену, делается вывод о стоимости предприятия.

Как мы уже писали, все подходы и методы не исключают, а дополняют друг друга. Каждый подход имеет свои преимущества и недостатки, а также ограничения и применяется исходя из особенностей как самого оцениваемого предприятия, так и цели определения его стоимости.

В любом случае каждый подход при определении стоимости компании предполагает оценку трех главных элементов: доходность, рискованность и конкурентоспособность предприятия.

Рассмотрим один из широко используемый на практике методов оценки стоимости предприятия — метод дисконтированных денежных потоков.

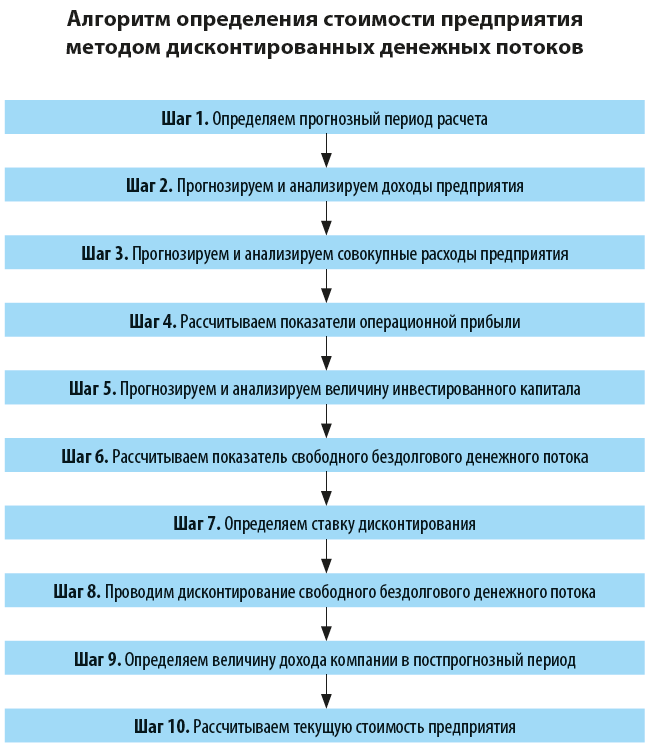

Алгоритм применения метода дисконтированных денежных потоков

Прежде чем рассматривать алгоритм применения метода дисконтированных денежных потоков, отметим следующее. В процессе функционирования предприятия возникает комплекс денежных потоков от операционной, финансовой и инвестиционной деятельности. При этом для разных пользователей — стейкхолдеров финансовой информации, а также для различных целей анализа важными могут являться не все денежные потоки компании, а только их часть. Так, различают:

• свободный денежный поток для компании (FCFF, Free Cash Flow to the Firm) — показывает денежные потоки без учета амортизационных начислений и выплат процентов за пользование заемными средствами. При этом учитываются общие инвестиции за счет собственных и заемных средств в постоянные и оборотные активы;

• свободный денежный поток для собственников (FCFE, Free Cash Flow to Equity) — показывает денежные потоки с учетом выплат процентов и основного долга по заемным средствам. При этом учитываются инвестиции только за счет собственных средств;

• свободный бездолговой денежный поток (DFCF, Debt Free Cash Flow) — показывает денежные потоки без учета выплат процентов за пользование заемными средствами и прироста (уменьшения) долгосрочной задолженности.

С точки зрения оценки стоимости предприятия потенциальными инвесторами целесообразно проводить анализ третьего в списке вида денежных потоков — свободного бездолгового денежного потока (DFCF).

Шаг 1. Определяем прогнозный период расчета

За прогнозный период расчета принимается прогнозный срок деятельности предприятия до момента, когда будут необходимы новые инвестиции для значительного обновления основных (производственных) бизнес-процессов.

Безусловно, часто этот период достаточно сложно корректно определить, так как на деятельность компании влияют многие факторы. Чтобы повысить достоверность этого прогноза, выбирайте наиболее объективный показатель, например, срок полного морального и физического износа ключевого производственного оборудования.

Есть и другой подход для определения прогнозного периода расчета: за период расчета принимается определяемый экспертным путем сложившийся в данной отрасли экономики период окупаемости (возврата) долгосрочных инвестиций.

Шаг 2. Прогнозируем и анализируем доходы предприятия, т. е. денежные потоки, образующие притоки денежных средств

В качестве доходов предприятия учитываются доходы от основной (операционной) деятельности, т. е. выручка от производства и реализации продукции, товаров, работ и услуг.

Есть два подхода к расчету показателей доходов: с учетом косвенных налогов (НДС, акцизов и таможенных пошлин) и без их учета.

Если вы выберете первый вариант, тогда необходимо будет учитывать косвенные налоги и при прогнозировании расходов предприятия (оттоков денежных средств).

Шаг 3. Прогнозируем и анализируем совокупные расходы предприятия, т. е. денежные потоки, образующие оттоки денежных средств

Состав и группировка расходов компании могут быть разными. Однако чаще всего используется разделение затрат на прямые затраты на производство и косвенные общепроизводственные расходы и косвенные общехозяйственные расходы предприятия (коммерческие и управленческие затраты).

Для проведения анализа не включайте в состав расходов предприятия амортизационные начисления, так как они фактически не образуют движения денежных потоков (оттока денежных средств).

Шаг 4. Рассчитываем показатели операционной прибыли (EBIT, Earnings Before Interest and Taxes) и операционной прибыли за вычетом скорректированного налога на прибыль (NOPLAT, Net Operating Profit Less Adjusted Tax)

Показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t = EBIT × (1 – t),

где t — ставка налога на прибыль, деленная на 100 %.

Отметим, что так как данный показатель рассчитывается для свободного бездолгового денежного потока (DFCF), т. е. уплаченные проценты за пользование заемными средствами не учитываются, то налоговые платежи при расчете показателя NOPLAT не корректируются на величину уплаченных процентов.

В случае если необходимо учесть уплаченные проценты за пользование заемными средствами, показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t + (Рп × (1 – t)),

где Рп — уплаченные за пользование заемными средствами проценты.

Шаг 5. Прогнозируем и анализируем величину инвестированного капитала

То есть рассчитываем величину средств, инвестированных в постоянные и оборотные активы компании за счет собственного и заемного капитала, которая необходима для обеспечения деятельности предприятия в прогнозный период.

Шаг 6. Рассчитываем показатель свободного бездолгового денежного потока

Этот показатель рассчитываем как сумму притоков и оттоков денежных средств от операционной и инвестиционной деятельности, т. е. из притоков денежных средств от доходов предприятия вычитаются оттоки денежных средств в виде расходов компании (без учета амортизационных начислений) и капиталовложений, необходимых для обеспечения деятельности предприятия в прогнозный период.

Шаг 7. Определяем ставку дисконтирования

В общем виде под ставкой дисконтирования понимается показатель, который используется для расчета текущей (настоящей) стоимости денежных потоков, получаемых и (или) выплачиваемых в будущем.

С точки зрения оценки стоимости предприятия ставка дисконтирования позволяет определить величину денежных средств, которую заплатил бы инвестор сегодня (текущая стоимость компании) за право получения ожидаемых денежных поступлений в результате деятельности предприятия в будущем.

При определении ставки дисконтирования основываются на следующем допущении: ставка дисконтирования является нижним уровнем прибыльности (доходности) вложений, при котором инвестор допускает возможность инвестиций собственных средств в данное предприятие, учитывая, что имеются другие альтернативные варианты вложения денежных средств, предполагающие получение дохода.

Таким образом, дисконтирование денежных потоков — это приведение будущих денежных потоков к их справедливой величине в настоящем с использованием ставки дисконтирования, под которой понимается минимальная требуемая доходность, или цена капитала.

Существуют разные подходы определения ставки дисконтирования, но чаще всего используются два метода: метод суммирования и метод средневзвешенной стоимости капитала (WACC, Weighted Average Cost of Capital).

Метод суммирования

Предполагает определение и суммирование двух элементов:

1) темпа инфляции (inflation rate);

2) минимальной реальной нормы прибыли (minimal rate of return), скорректированной на коэффициент, учитывающий степень инвестиционного риска (risk of investments).

То есть формула расчета ставки дисконтирования выглядит так:

r = IR + MRR × RI,

где r — ставка дисконтирования, %;

IR — темп инфляции, %;

MRR — минимальная реальная норма прибыли, %;

RI — коэффициент, учитывающий степень инвестиционного риска.

К сведению

Под минимальной реальной нормой прибыли (MRR) принято понимать наименьший гарантированный уровень доходности, сложившийся на рынке капиталов. В качестве эталона показателя MRR выступает уровень доходности по безрисковым ценной бумагам, которыми являются государственные долговые ценные бумаги.

Коэффициент, учитывающий степень инвестиционного риска (RI), всегда будет больше 1, так как показывает превышение риска инвестирования в конкретное предприятие над безрисковыми ценными бумагами. Этот коэффициент рассчитывается исходя из совокупности рисков, учитывающих различные факторы:

• размер и финансовую структуру предприятия;

• отраслевую и географическую специфику ведения деятельности;

• применяемые технологии производства;

• эффективность управления и др.

Метод средневзвешенной стоимости капитала (WACC)

В этом случае средневзвешенная величина стоимости собственного и заемного капитала корректируется на налоговую экономию в результате уменьшения налога на прибыль.

Для государственных предприятий и компаний, ценные бумаги которых не котируются на открытом рынке, выделяют две составляющие:

1) собственный капитал в виде накопленной нераспределенной прибыли;

2) заемный капитал в виде долгосрочных банковских кредитов.

Таким образом, формула расчета ставки дисконтирования будет выглядеть следующим образом:

r = WACC = (WЗК × СЗК × (1 – t) + WСК × ССК) / 100,

где r (WACC) — ставка дисконтирования, %;

WЗК — доля заемного капитала, %;

СЗК — стоимость заемного капитала (проценты по долгосрочному кредиту), %;

t — ставка налога на прибыль поделенная на 100%;

WСК — доля собственного капитала, %;

ССК — стоимость собственного капитала, %.

В применении данной формулы сложность может вызывать определение стоимости собственного капитала (ССК). Один из распространенных методов расчета этого показателя — модель оценки капитальных активов CAPM (Capital Assets Price Model), которая, в свою очередь, рассчитывается по формуле:

ССК = CAPM = CБК + (CСД – CБК) × β,

где ССК (САРМ) — стоимость собственного капитала, %;

CБК — показатель доходности (отдачи) для безрискового вложения капитала, %;

ССД — средний по рынку показатель доходности, %;

β — фактор риска.

Как видим, в модели CAPM используется показатель риска конкретного предприятия (β):

• если активы данного предприятия соответствуют риску в среднем по рынку, то β = 1;

• если активы предприятия имеет большую степень риска, чем в среднем по рынку, то β > 1.

Например, если для конкретной компании выполняется условие: 0 < β < 1, то это предприятие менее рисковое по сравнению со средним по рынку.

Чтобы рассчитать показатель β, необходимы исторические данные прошлых лет: сравниваются прибыльность конкретного предприятия и средняя рыночная прибыльность за последние несколько лет, на основе соотношения этих показателей и определяется показатель β.

Отметим, что из-за отсутствия релевантной информации рассчитать стоимость собственного капитала по методу САРМ в ряде случаев не представляется возможным. Тогда стоимость собственного капитала можно определить через расчет показателя рентабельности собственного капитала (ROE, Return on Equity):

ССК = ROE = ЧП / СК × 100 %,

где ЧП — чистая прибыль предприятия (форма № 2);

СК — размер собственных средств предприятия по его балансу на конец года (форма № 1).

Величина ставки дисконтирования может изменяться в течение прогнозного периода расчета. Но так как корректно рассчитать изменение ставки дисконтирования в течение прогнозного периода достаточно проблематично, при определении стоимости предприятия, как правило, в расчете применяется одна величина ставки дисконтирования.

Шаг 8. Проводим дисконтирование свободного бездолгового денежного потока

Для этого размер свободного бездолгового денежного потока умножаем на коэффициент дисконтирования, который определяется по формуле:

k = 1 / (1 + r)n,

где k — коэффициент дисконтирования;

r — ставка дисконтирования поделенная на 100%;

n — расчетный период.

Шаг 9. Определяем величину дохода компании в постпрогнозный период

Величина дохода компании в постпрогнозный период представляет собой сумму свободных денежных потоков для всех периодов, которые остаются за рамками прогнозного периода. Но так как спрогнозировать свободные денежные потоки постпрогнозного периода невозможно, за сумму этих денежных потоков принимается остаточная (терминальная) стоимость предприятия на дату окончания прогнозного периода.

Для расчета этого ключевого показателя могут применяться разные подходы, рассмотрим каждый из них.

• Метод оценки по стоимости чистых активов предполагает, что доход в постпрогнозный период равен стоимости чистых активов предприятия в периоде, следующем за прогнозным периодом. Под чистыми активами понимается стоимость имеющегося у предприятия имущества (за вычетом его обязательств).

У этого метода есть существенный недостаток: активы и обязательства определяются по данным бухгалтерского баланса и часто не отражают справедливую стоимость как активов, так и обязательств. Поэтому метод оценки по стоимости чистых активов применяется редко.

• Метод оценки по ликвидационной стоимости предполагает расчет ликвидационной стоимости активов предприятия на конец прогнозного периода.

Ликвидационная стоимость активов компании определяется как разность между текущей стоимостью активов с учетом затрат на их ликвидацию (демонтаж, транспортировка, охрана и прочие расходы) и текущей стоимостью обязательств.

Этот метод также применяется достаточно редко, так как корректно рассчитать ликвидационную стоимость активов в отдаленном будущем проблематично.

• Метод оценки по модели Гордона, которую также называют моделью постоянного роста. Согласно модели Гордона показатель остаточной стоимости предприятия рассчитывается путем капитализации годового дохода постпрогнозного периода при помощи коэффициента капитализации, рассчитанного как разница между ставкой дисконтирования и ожидаемыми темпами прироста свободного денежного потока:

ОСП = FСF(n + 1) / (r – g) = FСFn × (1 + g) / (r – g),

где ОСП — стоимость предприятия в постпрогнозный период;

FCF(n + 1) — свободный денежный поток за первый год постпрогнозного периода;

FСFn — свободный денежный поток последнего прогнозного периода;

r — ставка дисконтирования, поделенная на 100%;

g — ожидаемые темпы прироста денежного потока, поделенные на 100%.

Если роста нет, коэффициент капитализации будет равен ставке дисконтирования.

Отметим, что модель Гордона может применяться только если выполняются следующие условия:

• на предприятие стабильные темпы прироста свободных денежных потоков;

• темпы прироста денежных потоков не выше ставки дисконтирования;

• величины амортизационных отчислений и капитальных вложений на всем протяжении постпрогнозного периода равны.

Шаг 10. Рассчитываем текущую стоимость предприятия

Текущая стоимость предприятия рассчитывается как сумма текущих стоимостей всех показателей свободных денежных потоков за конкретный прогнозный период и остаточной (терминальной) стоимости компании в постпрогнозный период.

Как применить метод дисконтированных денежных потоков на практике

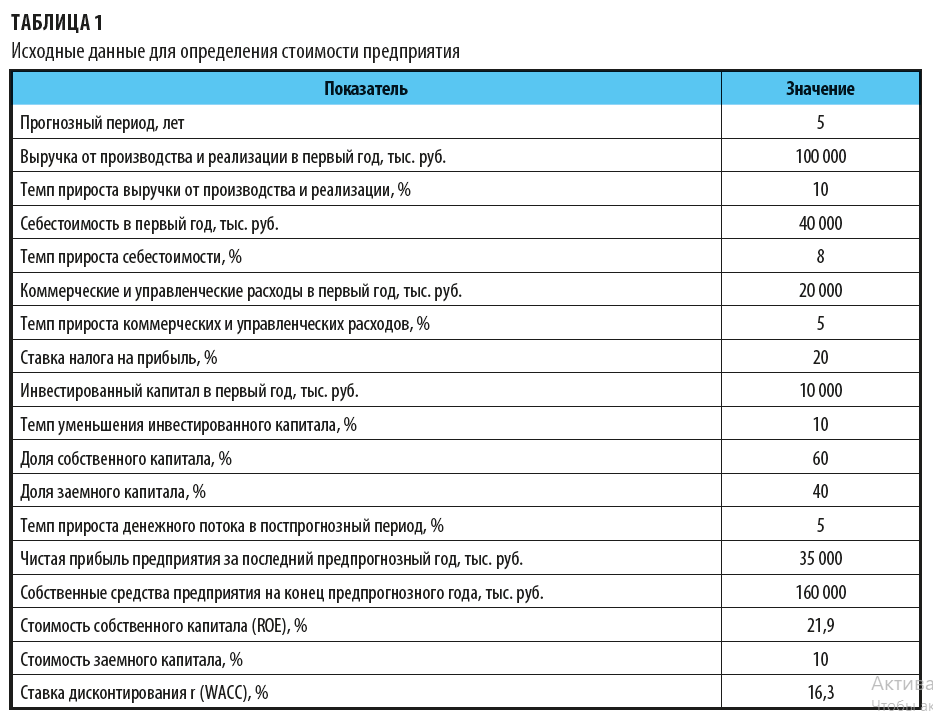

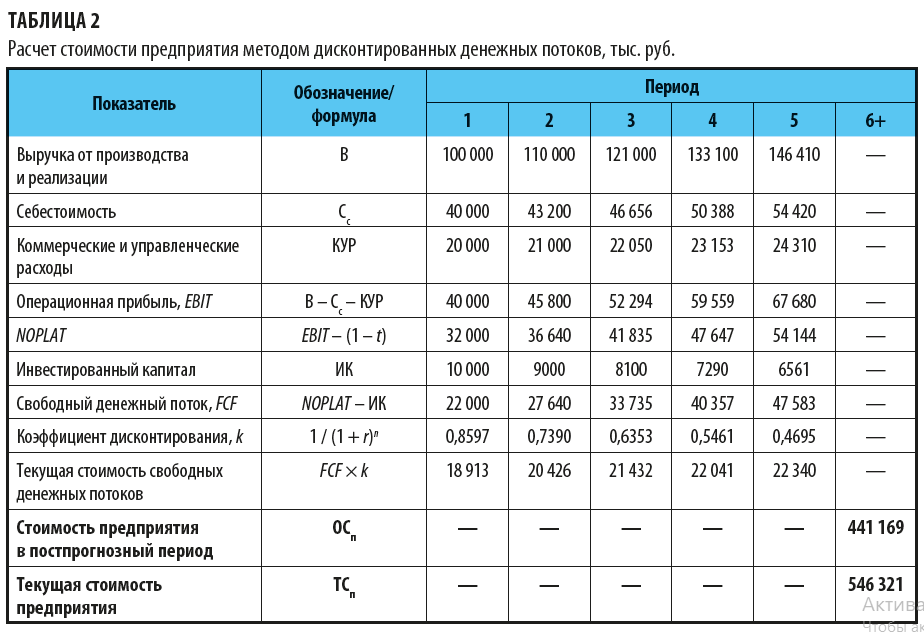

Рассмотрим порядок определения стоимости предприятия методом дисконтирования денежных потоков на примере предприятия по производству пластиковых труб «Центролит».

Для оценки предприятия финансовая служба следовала алгоритму, который мы рассмотрели ранее:

Шаг 1

Определила прогнозный период — он равен пяти годам. За основу такого прогноза был взят факт полной физической амортизации основного производственного оборудования через пять лет, что потребует значительных инвестиций для обновления основных производственных фондов.

Шаг 2

Рассчитала выручку от производства и реализации продукции, товаров, работ и услуг и темп ее ежегодного прироста. Прогноз выручки и темпа ее изменения был сделан на основе данных прошлых лет и анализа коммерческого потенциала предприятия.

Шаг 3

Сгруппировала расходы компании. Размер годовой себестоимости выпускаемой и реализуемой продукции, коммерческие и управленческие расходы, а также темпы изменения этих показателей были спрогнозированы, как и в случае с выручкой, на основе данных прошлых лет и оценки коммерческих возможностей компании с учетом запланированных мероприятий по оптимизации затрат предприятия.

Шаг 4

На основе данных, полученных на предыдущих трех шагах, а также с учетом действующей ставки налога на прибыль рассчитала показатели операционной прибыли (EBIT) и операционной прибыли за вычетом скорректированного налога на прибыль.

Шаг 5

Спрогнозировала инвестированный капитал в первый год и темп его снижения в последующие годы прогнозного периода. За основу прогноза были взяты расчеты потребности в ежегодной модернизации отдельных объектов основных средств и пополнении оборотных средств компании. Здесь же определили прогнозное соотношение долей собственного и заемного капитала.

Шаг 6

Исходя из показателя NOPLAT и прогнозной величины инвестированного капитала рассчитала показатель свободного бездолгового денежного потока, спрогнозировала показатель темпа прироста денежного потока в постпрогнозный период исходя из оценки коммерческого потенциала компании.

Шаг 7

Рассчитала ставку дисконтирования:

• по данным финансовой отчетности определила показатели чистой прибыли за последний предпрогнозный год (на основании Отчета о финансовых результатах) и собственных средств предприятия на конец предпрогнозного года (на основании Бухгалтерского баланса);

• рассчитала стоимость собственного капитала по формуле расчета показателя рентабельности собственного капитала (ROE):

35 000 / 160 000 × 100 % = 21,9 %;

• на основе кредитной истории предприятия определила стоимость заемного капитала;

• рассчитала ставку дисконтирования по формуле определения WACC:

(40 × 10 × (1 – 0,2) + 60 × 21,9) / 100 % = 16,3 %.

Данные для дальнейших расчетов представлены в табл. 1.

Шаг 8

Провела дисконтирование свободного бездолгового денежного потока, чтобы определить текущую стоимость свободных денежных потоков.

Шаг 9

Определила стоимость предприятия в постпрогнозный период:

(47 583 × (1 + 5 % / 100 %)) / (16,3 % / 100 % – 5 % / 100 %) = 441 169 тыс. руб.

Шаг 10

Определила итоговую текущую стоимость предприятия:

18 913 + 20 426 + 21 432 + 22 041 + 22 340 + 441 169 = 546 321 тыс. руб.

Расчет всех показателей, включая итоговый — текущую стоимость компании, представлен в табл. 2.

Таким образом, согласно расчетам финансовой службы методом дисконтированных денежных потоков с использованием данных финансовой отчетности текущая стоимость предприятия «Центролит» составила 546 321 тыс. руб.

Выводы

Метод дисконтированных денежных потоков — один из способов определения стоимости предприятия, который, как и другие методы, имеет свои преимущества и недостатки.

Преимущества метода дисконтированных денежных потоков:

+ позволяет провести достаточно полный финансовый (инвестиционный) анализ финансовых показателей оцениваемого предприятия;

+ учитывает исторические финансовые показатели деятельности предприятия, на основе которых можно достаточно корректно прогнозировать будущие денежные потоки компании;

+ позволяет использовать разные методы расчета показателей и строить финансовые модели, что дает большую гибкость в оценке стоимости предприятия;

+ не требует дополнительной информации для сопоставления с другими аналогичными компаниями;

+ не требует привлечения квалифицированного эксперта-оценщика для определения рыночной стоимости активов предприятия.

Недостатки метода дисконтированных денежных потоков:

– требует большого количества прогнозов и допущений, носящих субъективный характер, что может негативно влиять на качество оценки стоимости предприятия;