Добавить в «Нужное»

Кто такой резидент и нерезидент?

Определение тому, кто такой резидент и нерезидент, содержится в Федеральном законе «О валютном регулировании и валютном контроле». В соответствии с ним резидентами являются, в частности, граждане РФ; иностранные граждане, постоянно проживающие на территории России на основании вида на жительство; а также организации, созданные в соответствии с законодательством РФ (в том числе профессиональные участники внешнеэкономической деятельности, включенные в соответствующий перечень), за исключением иностранных компаний, зарегистрированных в соответствии с Федеральным законом «О международных компаниях» (подп. 6 п. 1 ст. 1 Закона от 10.12.2003 N 173-ФЗ).

Нерезидентами являются иностранные граждане и иностранные организации, постоянно зарегистрированные и находящиеся в другой стране (подп. 7 п. 1 ст. 1 Закона от 10.12.2003 N 173-ФЗ).

Есть и другое определение того, кто есть «резидент» и «нерезидент» для физических лиц. Это определение содержится в НК РФ и используется в налоговых целях.

Резиденты и нерезиденты

Для целей обложения налогом на доходы физических лиц граждане подразделяются на два статуса получателей дохода: резидент, нерезидент (гл. 23 НК РФ).

Налоговым резидентом РФ является человек, который находился на территории России не менее 183 календарных дней в течение 12-ти следующих подряд месяцев (п. 2 ст. 207 НК РФ). Также налоговыми резидентами являются российские военные, служащие за границей, и сотрудники органов государственной власти, органов местного самоуправления, которые находятся в командировке за пределами РФ, независимо от фактического времени нахождения их на территории России (п. 3 ст. 207 НК РФ).

Налоговым нерезидентом РФ признается человек, который находился на территории России менее 183 календарных дней в течение 12-ти следующих подряд месяцев (п. 2 ст. 207 НК РФ).

Резидент или нерезидент: как определить срок нахождения в РФ

Срок нахождения гражданина на территории РФ (менее или более 183-х дней) отсчитывается со дня его въезда в Россию по день выезда из нее включительно (Письмо ФНС России от 24.04.2015 № ОА-3-17/1702). При этом срок нахождения человека в России прерывается при его выезде за границу, за исключением кратковременных зарубежных поездок (менее 6-ти месяцев) с целью лечения или обучения (п. 2 ст. 207 НК РФ).

Поскольку действующим законодательством РФ не определен список документов, на основании которых необходимо определять срок нахождения гражданина на территории России, установить период нахождения человека в РФ можно на основании отметок о его въезде (выезде), сделанными российской пограничной службой в таких документах, как загранпаспорт, миграционная карта и др.

Резидент и нерезидент: в чем отличия

Помимо непосредственно определения, кто является резидентом и нерезидентом РФ, Налоговый кодекс РФ содержит ряд отличий в налогообложении их доходов.

Для резидента и нерезидента Налоговым кодексом РФ установлен разный перечень доходов, облагаемых НДФЛ. В отличие от тех, кто является резидентом, у нерезидентов налог удерживается только с доходов, полученных от источников на территории России (ст. 209 НК РФ).

Кроме этого, при исчислении НДФЛ для резидента и для нерезидента в НК РФ предусмотрены разные ставки налога. В частности, полученный в рамках трудового договора доход физического лица, являющегося резидентом, облагается по ставке 13% (если налоговая база за год не превысила 5 млн руб.). Доход же гражданина-нерезидента в общем случае облагается по ставке 30%. Доходы в виде материальной выгоды от экономии на процентах по полученным займам у резидента будут облагаться НДФЛ по ставке 35%, а у нерезидента – по ставке 30% (ст. 224 НК РФ).

Посмотреть ставку НДФЛ для различных видов дохода для резидентов и нерезидентов можно с помощью Виртуального помощника по НДФЛ для налоговых агентов.

Еще одно отличие резидента от нерезидента заключается в том, что гражданин, являющийся резидентом, вправе получить налоговые вычеты по НДФЛ. Нерезидент же оформить налоговые вычеты не может (п. 3, п. 4 ст. 210 НК РФ).

03 Июнь 2022

Российским законодательством предусмотрено деление всех лиц на резидентов и нерезидентов. Подобное деление позволяет упорядочить налогообложение, вести надлежащий валютный контроль и соблюдать трудовое законодательство.

Предпринимателям и руководителям бизнеса нужно знать, с кем они сотрудничают, чтобы избежать ошибок и нарушений.

Бухгалтерия внешнеэкономической деятельности требует особого подхода и знаний, позволяющих избежать штрафов и проверок.

Резиденты и нерезиденты: понятие, отличия

В Российском законодательстве понятия резидент и нерезидент Российской Федерации трактуются в двух нормативно-правовых актах:

-

Федеральный закон о валютном регулировании и валютном контроле N 173-ФЗ от 10.12.2003 года (в ред. От 01.05.2022г.)

-

Часть вторая Налогового Кодекса Российской Федерации.

Но, если говорить об этих понятиях упрощённо, то окажется, что резиденты – это лица, являющиеся гражданами России или пользующиеся равными с ними правами.

Нерезиденты – это юридические, физические лица, действующие в России, но постоянно зарегистрированные и проживающие в другом государстве.

Сказанное не означает, что российские законы допускают дискриминацию.

Различия заключаются в том, что нерезиденты не могут рассчитывать на некоторые льготы, которые предоставляются резидентам, но менее ограничены в вопросах валютного регулирования.

Также для нерезидентов существуют некоторые ограничения при выборе сферы бизнеса. Например, деятельность, которая стратегически важна для государства.

Если заострить внимание на отличиях, то окажется, что государство использует разный подход к резидентам и нерезидентам:

-

В налогообложении их доходов;

-

В валютном регулировании;

-

В открытии банковских счетов и финансовых операциях.

-

В возможности заниматься тем или иным видом деятельности.

Кто признается резидентом

Законодательство РФ не даёт чёткого определения понятия «резидент», зато указывает подробный список лиц, которые можно так назвать. Согласно закону «О валютном регулировании» резидентами считаются:

-

Все граждане России;

-

Проживающие в стране на основании вида на жительства иностранцы и лица без гражданства;

-

Юридические лица, созданные на территории страны на основании российских законов;

-

Зарубежные филиалы и представительства юридических лиц – резидентов России;

-

Государственные структуры, представляющие интересы страны за рубежом;

-

Сама Россия, её субъекты и муниципальные образования.

Этот перечень исчерпывающий, добавить к нему другие лица не получится. Особо важно остановиться на третьем пункте. Он не указывает кто является учредителем юридического лица. То есть, даже при открытии ООО нерезидентом РФ, созданная с учётом норм российского законодательства компания будет считаться резидентом.

В Налоговом кодексе Российской Федерации определение «резидент» проще.

Он причисляет к ним всех людей, которые находятся на территории России более полугода (183 суток). Исключение составляют военнослужащие и госслужащие, вынужденные исполнять собственный долг за рубежом. Также в расчёт дней, проведённых за рубежом, не входят поездки на учёбу, в санатории и медицинские учреждения (но не более 6 месяцев). Главное, чтобы все перечисленные исключения имели документальное подтверждение.

Кто признаётся нерезидентом

Нерезидентами считаются все лица, не вошедшие в приведённый список резидентов. Подобная трактовка применима, поскольку закон «О валютном регулировании и валютном контроле» оставляет перечень нерезидентов открытым и допускает включение в него тех, кто в нём не упоминается. При этом данный нормативный акт прямо указывает список лиц, которые являются нерезидентами:

-

Физические лица, не являющиеся гражданами России и не имеющие вида на жительство;

-

Юридические лица, созданные на основе зарубежного права и находящиеся за пределами России;

-

Организации, которые в соответствии с зарубежным законодательством не являются юридическими лицами;

-

Находящиеся в России представительства и филиалы нерезидентов;

-

Аккредитованные в России дипломатические службы, представительства зарубежных государств, международных компаний и межправительственных организаций.

То есть, к нерезидентам относятся и все компании, созданные не в соответствии с российским законодательством и находящиеся за пределами страны, даже если их учредителем является резидент.

Наем работников-нерезидентов

Наем работников, не являющихся резидентами России, требует предварительного разрешения со стороны надзорных органов. Необходимо добиться разрешение на привлечение и трудоустройство нерезидентов. Когда одобрение контролирующих органов будет получено, останется заключить трудовой договор и поставить работника на миграционный учёт.

В остальном наем нерезидента не отличается от найма граждан России и лиц с видом на жительство в России. Работодатель обязан заключить договор, обеспечить нового сотрудника рабочим местом и своевременно выплачивать зарплату.

Важно подчеркнуть, что наем нерезидентов без разрешение запрещён. Нарушившим данный запрет организациям придется выплатить штраф. Для юридических лиц он установлен в размере от 250 до 800 тысяч рублей. В наиболее тяжёлых случаях, когда нарушение повторяется неоднократно или совершается в особо крупном размере, возможно административное приостановление деятельности компании на срок до 90 суток.

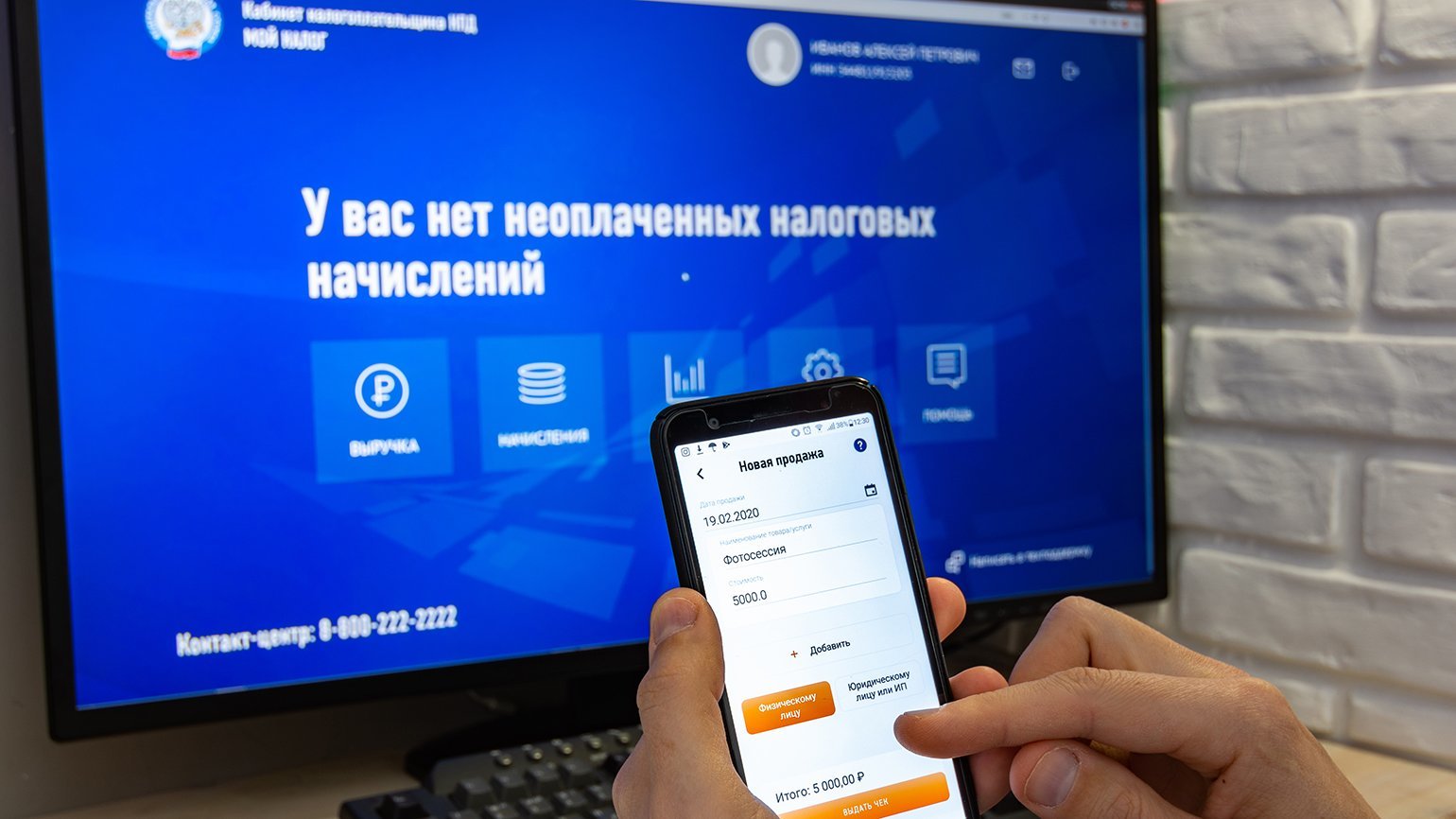

Налоги для нерезидентов

Важным условием трудоустройства нерезидентов является размер НДФЛ. Для подобных лиц он увеличен и составляет 30%. Стоит подчеркнуть, что речь идёт о налоговом законодательстве, поэтому нерезидентами считаются не все иностранные граждане, а лишь те, что проводят в России менее 183 суток за год.

Поскольку НДФЛ выплачивается регулярно, а статус лица может измениться (резидент может покинуть страну и стать нерезидентом), руководителям компаний и бухгалтерам следует помнить, что налог иногда нужно пересчитывать. Изменение статуса приведёт к тому, что стандартная ставка в 13% для резидентов увеличится до 30% для нерезидентов. В этом случае недостачу придётся компенсировать, переведя средства на счета налоговой службы.

Также заслуживают внимания социальные и страховые взносы.

Если у работника нет разрешения на временное проживание или вида на жительство, необходимости осуществлять такие платежи нет. Их необходимо делать, когда нерезидент получит право на проживание (не пребывание) в стране. В данном случае никаких перерасчётов и доплат делать не придётся. Страховые взносы вносятся только в тот период, когда лицо имеет разрешение на проживание.

Заработная плата нерезидентам может выплачиваться как в рублях, так и в иностранной валюте. Данный факт указывается в трудовом договоре. При этом оплата проводится исключительно безналичным путём через российские банки. Расчёт наличными запрещен.

Исключения при расчете НДФЛ

Законом предусмотрено 5 категорий лиц, которые, будучи нерезидентами, освобождены от повышенной ставки НДФЛ и имеют право на налоговые вычеты. К ним относятся:

-

Иностранцы, работающие в России на основании патента;

-

Беженцы и вынужденные переселенцы;

-

Лица, попавшие в Россию по программе переселения соотечественников;

-

Граждане государств, входящих в ЕАЭС;

-

Высококвалифицированные специалисты.

Каждый упомянутый случай имеет логичное объяснение. Беженцы и соотечественники освобождены от ставки в 30 процентов, поскольку входят в число наименее защищённых слоёв населения. Граждане государств ЕАЭС по соглашению между странами не ограничены в праве на трудоустройство в России.

В приглашении высококвалифицированных специалистов заинтересована сама Россия, поэтому им предоставляются благоприятные условия труда. А обладатели патентов и без того платят за право работать в стране, облагать их повышенной налоговой ставкой не требуется.

Но важно помнить, что изменение статуса перечисленных лиц влечет за собой и изменение условий их труда. Работодатель несет ответственность за налоговые отчисления за своих работников, поэтому должен контролировать данный факт.

Банковские счета резидентов и нерезидентов

Валютное законодательство России предусматривает особые условия открытия счетов резидентов и нерезидентов. Поэтому бухгалтерские услуги по ВЭД требуют дополнительных знаний. Так, резиденты, открывая валютный счет в зарубежном банке, обязаны отчитаться об этом перед налоговой и сообщать обо всех финансовых операциях по счету. Пользоваться электронными кошельками, не привязанными к этому счёту, им запрещено. Это необходимо для борьбы с отмыванием денег и незаконным выводом капитала за рубеж.

Нерезиденты подобных ограничений не имеют, но им нельзя открывать счета в первом попавшемся российском банке. Для них предусмотрен небольшой список финансовых учреждений, предоставляющих подобные услуги и имеющих разрешение на работу с нерезидентами.

Валюта вклада в российском банке выбирается нерезидентом самостоятельно. Им разрешается иметь счета как в рублях, так и иностранной валюте. При этом все операции в валюте свыше 200 тысяч рублей требуют документального подтверждения, без него банки могут отказать в проведении транзакции.

Денежные расчеты резидентов и нерезидентов

Резидентам разрешено рассчитываться с нерезидентами в валюте. Для этого допускается открытие счетов как в зарубежных, так и в российских уполномоченных банках. В исключительных случаях допускается расчёт наличными, но подобные действия не приветствуются.

Одновременно закон запрещает использование средств электронных платежей, предоставленных резидентам иностранными партнёрами без открытия счёта в российском банке. За нарушение установленного ограничения возможно наказание.

Следует подчеркнуть, что валютные расчёты между резидентами запрещены. Банки будут блокировать подобные сделки, а надзорные органы, в случае обнаружения валютных расчётов, обязательно организуют проверку и наложат на нарушителей штраф.

Работа с партнёрами нерезидентами РФ требует тщательного документирования каждой проведённой операции. Любая сделка должна быть обоснована и юридически закреплена. При этом закон налагает на компании резиденты обязанности строго следить за валютными операциями и контролировать ввоз приобретённого сырья и товаров. Если осуществить импорт в полной мере не удалось, необходимо вернуть нерезиденту всю переплаченную сумму. То есть, необходимо полное соответствие между полученной оплатой и объёмом закупок.

Контроль валютных операций надзорными органами

Валютные операции между резидентами и нерезидентами строго контролируются и проверяются налоговой службой, а также другими уполномоченными органами. Чтобы избежать сложностей, компании должны иметь под рукой достоверные доказательства правомерности собственных действий. К ним относятся контракты и договоры, акты, подтверждающие получение товаров или оказание услуг, претензии, векселя и другие документы, закрепляющие отношения между сторонами.

Дополнительной гарантией того, что у надзорных органов не возникнет претензий, является бухгалтерский аутсорсинг внешнеэкономической деятельности, а также обращение за аудиторскими услугами. Платёжные операции должны обеспечиваться профессионалами и проверяться независимыми специалистами.

Также следует следить за курсом валют в момент проведения денежных операций (если в договорах он не закреплён на определенном уровне). Данный нюанс особенно важен, поскольку во внутренних документах и счетах резидентов все операции отражаются в рублях. Расхождение официального курса с итоговыми цифрами в расчётах также станет причиной проверки и последующего наказания.

Создание бизнеса в России нерезидентом

Проблемы у нерезидентов при открытии бизнеса в РФ обычно связаны с их незнанием законов страны. При этом порядок открытия ИП или ООО нерезидентами практически не отличается от того, что предусмотрено для резидентов. Основное отличие заключается в том, что все иностранные документы требуется переводить на русский язык. Иных важных отличий нет.

Чтобы нерезиденту открыть ИП, ему необходимо заполнить заявку, указать вид планируемой предпринимательской деятельности и предоставить документы, удостоверяющие его личность. Также потребуется информация о месте его проживания в России. Важно отметить, что некоторые иностранные документы не содержат информации о дате и месте рождения человека. В подобных случаях следует дополнить базовый пакет бумаг свидетельством о рождении.

Для открытия ООО также достаточно подать заявку в налоговую, приложив к ней устав будущего общества и документы, удостоверяющие личность учредителя. Следует отметить, что нерезидентам для открытия ООО не требуется обязательное проживание в России. Им достаточно указать в собственной заявке фактическое место проживания. Это объясняется тем, что нерезиденты лишь организуют бизнес, а руководят им обычно другие люди.

Часто задаваемые вопросы

Кто такие нерезиденты?

Нерезиденты, согласно валютному законодательству России, – это компании, созданные на основании зарубежных законов и находящиеся за рубежом. Также к нерезидентам относятся иностранные граждане, лица без гражданства, филиалы и представительства иностранных компаний, а также дипломатические представительства, консульства и международные организации. Налоговое законодательство признаёт нерезидентами всех, кто находится за пределами России более 183 дней (кроме военнослужащих и госслужащих).

Может ли нерезидент устроиться на работу в российскую компанию?

Почти никаких ограничений, запрещающих нерезидентам работать в российской компании, не предусмотрено. Достаточно, чтобы работодатель получил разрешение на наем нерезидентов и не забыл поставить нанятых иностранцев на миграционный учёт.

Как уплачивать налоги за работника нерезидента?

НДФЛ для нерезидентов повышен до 30%. Исключения предусмотрены для обладателей патента, высококвалифицированных специалистов, беженцев, участников программы переселения соотечественников и граждане ЕАЭС. Для них ставка сохраняется на уровне 13%. Также работодателям не придется делать страховые взносы за работников, которые не проживают в России (не имеют РВП или ВНЖ).

Может ли нерезидент открыть бизнес в России?

Никаких ограничений для открытия нерезидентом бизнеса в России не предусмотрено. Порядок открытия ИП или ООО практически не отличается от того, что предусмотрен для резидентов. Единственной особенностью является необходимость дополнительно подавать в налоговые органы переводы иностранных документов.

Можно ли компаниям-резидентам переводить деньги компаниям-нерезидентам?

Расчёты между резидентами и нерезидентами при ведении бизнеса допустимы. Главное, чтобы каждая финансовая операция подтверждалась документами.

Каковы ограничения на денежные переводы компании-нерезиденту?

Главное ограничение на переводы валюты компании-нерезиденту касается запрета на использование электронных платежных инструментов (кроме банковских карт). Также необходимо проследить, чтобы количество полученного товара или оказанных услуг соответствовало переведённой сумме. Иных существенных запретов не установлено.

Как доказать законность валютной операции с нерезидентом?

Для подтверждения законности валютной с нерезидентом необходимо сохранять договора, соглашения, акты приёма-передачи, претензии и другие документы, обосновывающие денежный перевод. Более того, банки вправе отказаться в проведении валютной операции на сумму более 200 тысяч рублей, если им также не будут представлены доказательства её законности.

Количество показов: 6014

Теги данной публикации: вэдотраслевая школа учёта

(в ред. Федерального закона от 08.06.2015 N 150-ФЗ)

(см. текст в предыдущей редакции)

1. Налоговыми резидентами Российской Федерации в целях настоящего Кодекса признаются следующие организации:

1) российские организации;

2) иностранные организации, признаваемые налоговыми резидентами Российской Федерации в соответствии с международным договором Российской Федерации по вопросам налогообложения, — для целей применения этого международного договора;

3) иностранные организации, местом управления которыми является Российская Федерация, если иное не предусмотрено международным договором Российской Федерации по вопросам налогообложения.

КонсультантПлюс: примечание.

Не признается налоговым резидентом РФ иностранная организация, ликвидированная до 01.03.2019. О случаях продления предельного срока ликвидации см. ФЗ от 24.11.2014 N 376-ФЗ.

2. В целях подпункта 3 пункта 1 настоящей статьи местом управления иностранной организацией признается Российская Федерация при соблюдении хотя бы одного из следующих условий в отношении указанной иностранной организации и ее деятельности:

1) исполнительный орган (исполнительные органы) организации регулярно осуществляет свою деятельность в отношении этой организации из Российской Федерации.

Для целей настоящего подпункта регулярным осуществлением деятельности не признается осуществление деятельности в Российской Федерации в объеме существенно меньшем, чем в другом государстве (государствах);

2) главные (руководящие) должностные лица организации (лица, уполномоченные планировать и контролировать деятельность, управлять деятельностью предприятия и несущие за это ответственность) преимущественно осуществляют руководящее управление этой иностранной организацией в Российской Федерации.

Для целей настоящего подпункта руководящим управлением организацией признаются принятие решений и осуществление иных действий, относящихся к вопросам текущей деятельности организации, входящим в компетенцию исполнительных органов управления.

3. Осуществление следующей деятельности (как по отдельности, так и в совокупности) в Российской Федерации само по себе не признается осуществлением управления иностранной организацией в Российской Федерации:

1) подготовка и (или) принятие решений по вопросам, относящимся к компетенции общего собрания акционеров (участников) иностранной организации;

2) подготовка к проведению заседания совета директоров, а также иных коллегиальных органов управления иностранной организации, включая разработку повестки заседаний и проектов решений;

3) осуществление российской организацией или физическим лицом, признаваемым налоговым резидентом Российской Федерации, являющимися взаимозависимыми лицами иностранной организации, не осуществляющей деятельность в Российской Федерации, функций в рамках планирования деятельности такой иностранной организации и контроля за ее деятельностью.

К планированию деятельности иностранной организации и контролю за ее деятельностью в целях настоящего подпункта относятся, в частности, следующие функции, осуществляемые в отношении иностранной организации (организаций):

стратегическое планирование и бюджетирование;

подготовка и составление консолидированной финансовой и управленческой отчетности;

анализ деятельности;

внутренний аудит и внутренний контроль;

подготовка и организация привлечения финансирования;

управление инвестиционными, финансовыми, производственными и иными рисками;

принятие (одобрение) стандартов, методик и (или) политик, действие которых распространяется на иностранные организации, взаимозависимым лицом которых является российская организация или физическое лицо, признаваемое налоговым резидентом Российской Федерации, выполняющие схожие функции или принадлежащие к отдельным операционным сегментам или бизнес-сегментам;

согласование решений, принимаемых иностранными организациями, в целях осуществления контроля за соответствием таких решений указанным в настоящем подпункте стандартам, методикам и (или) политикам.

Для целей определения состава и содержания функций по планированию деятельности иностранной организации и контролю за ее деятельностью налогоплательщик руководствуется положениями настоящего Кодекса, а также обязан руководствоваться положениями внутренних политик и локальных нормативных актов (при их наличии);

4) осуществление контроля (включая согласование решений, принимаемых иностранной организацией) за ходом геолого-разведочных работ и (или) работ по добыче полезных ископаемых, осуществляемых за пределами Российской Федерации иностранной организацией, не осуществляющей деятельность в Российской Федерации.

(п. 3 в ред. Федерального закона от 28.12.2017 N 436-ФЗ)

(см. текст в предыдущей редакции)

4. В целях настоящего Кодекса иностранной организацией, управление которой осуществляется за пределами Российской Федерации, в частности признается иностранная организация, если ее деятельность осуществляется с использованием ее собственного квалифицированного персонала и активов в государстве (на территории) ее постоянного местонахождения, с которым имеется международный договор Российской Федерации по вопросам налогообложения, и (или) в иностранном государстве (на территории) нахождения ее обособленных подразделений, с которым имеется международный договор Российской Федерации по вопросам налогообложения. При этом иностранная организация представляет документальное подтверждение выполнения указанных в настоящем пункте условий.

(в ред. Федерального закона от 28.12.2017 N 436-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

Не признается налоговым резидентом РФ иностранная организация, ликвидированная до 01.03.2019. О случаях продления предельного срока ликвидации см. ФЗ от 24.11.2014 N 376-ФЗ.

5. В случае, если в отношении иностранной организации выполняются условия, установленные подпунктом 1 или 2 пункта 2 настоящей статьи, и такой организацией представлены документы, подтверждающие выполнение таких же условий в отношении какого-либо из иностранных государств, Российская Федерация признается местом управления этой иностранной организацией, если в отношении этой организации выполняется хотя бы одно из следующих условий:

1) ведение бухгалтерского или управленческого учета организации (за исключением действий по подготовке и составлению консолидированной финансовой и управленческой отчетности, а также анализу деятельности иностранной организации) осуществляется в Российской Федерации;

2) ведение делопроизводства организации осуществляется в Российской Федерации;

3) оперативное управление персоналом организации осуществляется в Российской Федерации.

6. Вне зависимости от выполнения в отношении иностранной организации условий, предусмотренных пунктами 2 — 5 настоящей статьи, эта иностранная организация признается налоговым резидентом Российской Федерации исключительно в порядке, предусмотренном пунктом 8 настоящей статьи, если в отношении этой организации выполняется хотя бы одно из следующих условий:

1) иностранная организация участвует в проектах по добыче полезных ископаемых, осуществляемых в соответствии с соглашениями о разделе продукции, концессионными соглашениями, лицензионными соглашениями или иными соглашениями (контрактами) на условиях риска при одновременном соблюдении следующих условий:

иностранная организация является стороной таких соглашений (контрактов) либо создание иностранной организации предусмотрено этими соглашениями (контрактами) и она осуществляет деятельность по добыче полезных ископаемых исключительно на основании и в соответствии с условиями указанных соглашений (контрактов);

такие соглашения (контракты) заключены с иностранным государством (территорией), правительством соответствующего государства (территории) или с уполномоченными этим правительством институтами (органами государственной власти, государственными компаниями) либо деятельность в рамках таких соглашений (контрактов) осуществляется на основании лицензии на пользование участком недр (иного аналогичного разрешения, выданного уполномоченным органом такого государства);

(в ред. Федерального закона от 27.11.2018 N 424-ФЗ)

(см. текст в предыдущей редакции)

доля доходов, полученных от участия в соглашениях (контрактах), указанных в абзаце первом настоящего подпункта, за период, за который в соответствии с личным законом иностранной организации формируется финансовая отчетность за финансовый год, составляет не менее 90 процентов общей суммы доходов такой организации по данным ее финансовой отчетности за указанный период либо доходы у такой организации за указанный период отсутствуют;

(пп. 1 в ред. Федерального закона от 28.12.2017 N 436-ФЗ)

(см. текст в предыдущей редакции)

2) иностранная организация признается в соответствии с частью первой настоящего Кодекса активной иностранной холдинговой компанией или активной иностранной субхолдинговой компанией;

3) иностранная организация является оператором нового морского месторождения углеводородного сырья или непосредственным акционером (участником) оператора нового морского месторождения углеводородного сырья;

4) иностранная организация осуществляет деятельность по предоставлению в аренду или субаренду морских судов, судов смешанного (река — море) плавания, воздушных судов и (или) деятельность по международным перевозкам грузов, пассажиров и их багажа и оказанию иных связанных с осуществлением указанных перевозок услуг, при этом доля доходов от таких видов деятельности в общей сумме доходов за период, за который в соответствии с личным законом иностранной организации составляется финансовая отчетность за финансовый год, составляет не менее 80 процентов в общей сумме доходов такой иностранной организации по данным ее финансовой отчетности за указанный период.

(пп. 4 введен Федеральным законом от 15.02.2016 N 32-ФЗ; в ред. Федерального закона от 27.11.2018 N 424-ФЗ)

(см. текст в предыдущей редакции)

7. Налоговыми резидентами Российской Федерации не признаются иностранные организации, отвечающие одновременно всем следующим условиям:

1) иностранная организация является эмитентом обращающихся облигаций или организацией, которой были уступлены права и обязанности по выпущенным обращающимся облигациям, эмитентом которых является другая иностранная организация;

2) в отношении обращающихся облигаций, указанных в подпункте 1 настоящего пункта, соблюдаются требования, установленные подпунктом 1 пункта 2.1 статьи 310 настоящего Кодекса;

3) иностранные организации, указанные в подпункте 1 настоящего пункта, имеют постоянное местонахождение в государствах, с которыми Российская Федерация имеет международные договоры Российской Федерации по вопросам налогообложения;

4) обращающиеся облигации, указанные в подпункте 1 настоящего пункта, связаны с возникновением долговых обязательств российских или иностранных организаций перед иностранными организациями, указанными в подпункте 1 настоящего пункта, что подтверждается хотя бы одним из следующих документов:

договором, которым оформлено соответствующее долговое обязательство;

условиями выпуска соответствующих обращающихся облигаций;

проспектом эмиссии соответствующих обращающихся облигаций;

5) доля процентных расходов по обращающимся облигациям, указанным в подпунктах 1 и 2 настоящего пункта, осуществленных за период, за который в соответствии с личным законом иностранной организации составляется финансовая отчетность за финансовый год, составляет не менее 90 процентов в общей сумме расходов такой иностранной организации по данным ее финансовой отчетности за указанный период.

(п. 7 в ред. Федерального закона от 15.02.2016 N 32-ФЗ)

(см. текст в предыдущей редакции)

8. Если иное не предусмотрено международным договором Российской Федерации по вопросам налогообложения, а также настоящей статьей, иностранная организация, имеющая постоянное местонахождение в иностранном государстве и осуществляющая деятельность в Российской Федерации через обособленное подразделение, вправе самостоятельно признать себя налоговым резидентом Российской Федерации.

При этом указанная организация обязана обеспечить в обособленном подразделении на территории Российской Федерации наличие документов, служащих основанием для исчисления и уплаты соответствующих налогов.

Для целей исчисления налога на прибыль организаций в соответствии с настоящей главой и налога на доходы физических лиц в соответствии с главой 23 настоящего Кодекса иностранная организация вправе самостоятельно признать себя налоговым резидентом Российской Федерации по своему выбору с 1 января календарного года, в котором представлено заявление о признании себя налоговым резидентом Российской Федерации, либо с момента представления в налоговый орган заявления о признании себя налоговым резидентом Российской Федерации.

(в ред. Федеральных законов от 15.02.2016 N 32-ФЗ, от 27.11.2018 N 424-ФЗ)

(см. текст в предыдущей редакции)

Иностранная организация, самостоятельно признавшая себя налоговым резидентом Российской Федерации, вправе отказаться от статуса налогового резидента Российской Федерации на основании заявления, представляемого в налоговый орган, после проверки налоговым органом оснований для утраты статуса налогового резидента Российской Федерации.

(в ред. Федерального закона от 15.02.2016 N 32-ФЗ)

(см. текст в предыдущей редакции)

В случае, если иностранная организация самостоятельно признала себя налоговым резидентом Российской Федерации, при соблюдении иностранной организацией положений настоящего Кодекса и иных нормативных правовых актов Российской Федерации в отношении налоговых резидентов Российской Федерации указанная иностранная организация не признается контролируемой иностранной компанией на основании статьи 25.13 настоящего Кодекса.

Заявление указанной в настоящем пункте иностранной организации о признании себя налоговым резидентом Российской Федерации (об отказе от статуса налогового резидента Российской Федерации) представляется в налоговый орган по месту нахождения обособленного подразделения этой организации (при наличии нескольких обособленных подразделений — в налоговый орган по месту нахождения одного из них по выбору налогоплательщика) по форме, утверждаемой федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

(в ред. Федерального закона от 15.02.2016 N 32-ФЗ)

(см. текст в предыдущей редакции)

Положения настоящего пункта в части самостоятельного признания иностранной организацией себя налоговым резидентом Российской Федерации (самостоятельного отказа от статуса налогового резидента Российской Федерации) не препятствуют признанию такой организации налоговым резидентом Российской Федерации налоговыми органами при соблюдении иных условий, установленных настоящей статьей (за исключением иностранных организаций, указанных в пункте 6 настоящей статьи).

(в ред. Федеральных законов от 15.02.2016 N 32-ФЗ, от 28.12.2017 N 436-ФЗ)

(см. текст в предыдущей редакции)

9. Признание управляющего лица иностранного инвестиционного фонда (иной формы осуществления коллективных инвестиций) налоговым резидентом Российской Федерации, а равно факт осуществления таким управляющим лицом деятельности по управлению активами такого фонда (иной формы осуществления коллективных инвестиций) на территории Российской Федерации сами по себе не являются основаниями для признания этого фонда (иной формы осуществления коллективных инвестиций) налоговым резидентом Российской Федерации.

(п. 9 в ред. Федерального закона от 15.02.2016 N 32-ФЗ)

(см. текст в предыдущей редакции)

10. Не может рассматриваться в качестве руководящего управления иностранным инвестиционным фондом (паевым инвестиционным фондом) или иностранными организациями, в капитале которых прямо или косвенно участвует такой фонд, осуществление на территории Российской Федерации его управляющим лицом или нанятыми им лицами, их сотрудниками или представителями функций, указанных в пункте 3 настоящей статьи, в отношении российских и иностранных организаций, в капитале которых прямо или косвенно участвует такой фонд, а также иной деятельности, непосредственно связанной с реализацией указанных функций.

(п. 10 введен Федеральным законом от 15.02.2016 N 32-ФЗ)

В большинстве стран отношения между государством и налогоплательщиками строятся на основе резидентства. По этому принципу все налогоплательщики отдельного государства делятся на резидентов и нерезидентов.

Физические лица в статусе резидента

Если физлицо находится на территории России минимум 183 календарных дня в течение 12 месяцев, следующих подряд, его можно назвать резидентом РФ. Эти 183 дня необязательно должны идти последовательно. Есть исключения, когда пребывание вне страны не делает лицо нерезидентом:

- если физическое лицо отсутствовало в стране по причинам прохождения лечения, обучения или исполнения за границей обязательств по трудовому договору;

- если российский военнослужащий несет воинскую обязанность за границей или сотрудник органов власти в командировке за пределами РФ;

- если международный договор устанавливает другой порядок определения резидентства, то применяется его положение, так как его юридическая сила выше.

При отсутствии в стране в течение 183 и более дней за последний год физическое лицо считается нерезидентом. Статус резидента подтверждается сведениями из табеля учета рабочего времени, копиями страниц паспорта с отметками о пересечении границы, документы о регистрации по месту жительства, данными миграционных карт.

По закону гражданство лица не имеет значения для признания резидентом. Им можно признать лицо без гражданства или иностранного гражданина. ИП получают резидентство, если уплачивают российские налоги и зарегистрированы в органах ФНС России.

Юридические лица — резиденты

Резидентство юридического лица определяется принадлежностью к налоговой системе РФ. Юрлицо должно состоять на учете в соответствующих органах и уплачивать налоги в бюджет. Для присвоения этого статуса учитывайте место регистрации фирмы, месторасположение управляющего органа и место деятельности. Юридическим лицом — резидентом РФ считаются:

- организации, зарегистрированные в России;

- иностранные организации в соответствии с международным договором;

- международные организации, головной офис которых располагается в России, и управление осуществляется с территории РФ.

Если юрлицо ведет деятельность в России, но при этом создано и зарегистрировано за границей, оно не может быть резидентом.

Статус налогового резидента и его особенности

От того, является ли лицо резидентом страны, зависит, в какой стране оно будет платить налог на доходы и какие правила налогообложения будут для него применяться. Статьи 207, 209, 210 и 224 Налогового кодекса регулируют вопросы резидентства в России.

Резидент РФ обязан декларировать все доходы, в том числе полученные за пределами страны и уплачивать с них налоги; налоговая база рассчитывается как сумма всех доходов облагаемых налогом, за исключением сумм положенных налоговых вычетов. Сумма налога для резидента исчисляется нарастающим итогом с начала года по итогам каждого месяца. Нерезидент уплачивает налог только с тех доходов, которые получены на территории России; налоговый вычет не предоставляется. Сумма налога для нерезидента исчисляется отдельно по каждой сумме начисленного дохода (за месяц).

Налог на доходы резидентов и нерезидентов

От налогового статуса физлица зависит ставка НДФЛ, по которой облагаются получаемые доходы. По статье 224 Налогового кодекса резидент РФ уплачивает стандартный НДФЛ по ставке 13%. Для лиц нерезидентов пункт 3 статьи 224 устанавливает специальную ставку НДФЛ 30%, которая может быть снижена при определенных условиях:

- если нерезидент получил в качестве дохода дивиденды от вложений в российские организации, ставку налога можно снизить до 15%;

- для особых категорий нерезидентов налоговая ставка составляет 13%.

Особыми категориями нерезидентов признаются: работники по патенту, высококвалифицированные специалисты, переселенцы и беженцы, граждане ЕАЭС, члены экипажей судов.

Смена статуса налогового резидента

В течение года физическое лицо может изменить свой статус. Каждый раз, когда выплачивается доход, уточняйте статус сотрудника, чтобы не удерживать с него лишнюю сумму налога. Для этого каждый месяц при начислении зарплаты проверяйте, сколько времени работник провел на территории России в течение предшествующих 12 месяцев. Дополнительно по итогам налогового периода (календарного года) уточните статус работника и при необходимости сделайте перерасчет НДФЛ за год.

Если лицо получает резидентство, у него возникает возможность возвратить сумму переплаты по НДФЛ, накопленную в текущем календарном году (с 1 января). Работодатель должен провести перерасчет НДФЛ по ставке 13% с начала года и зачесть излишне уплаченную сумму налога. Если до конца года зачесть всю сумму переплаты невозможно, сотрудник может подать заявление в налоговый орган, чтобы налоговая провела перерасчет и вернула излишне уплаченную сумму. Для этого необходимо предоставить справку 2-НДФЛ, декларацию и документ, подтверждающий резидентство.

При утрате сотрудником в течение года резидентства страны, с начала текущего года производится перерасчет НДФЛ по ставке 30% без предоставления налоговых вычетов. При начислении зарплаты, помимо налога необходимо удерживать сумму долга с начала года (но не более 50% от зарплаты). Если год уже закончился нужно подать в органы ФНС справку 2-НДФЛ по ставке 30% и передать долг на взыскание в налоговый орган. Во избежание этого можно договориться с работником о внесении наличных средств и за их счет погасить задолженность по налогу.

Ведете работу с налоговыми резидентами и нерезидентами? В течение месяца в сервисе Контур.Бухгалтерия можно бесплатно, легко и быстро формировать и отправлять декларации, вести учет и начислять зарплату.

Нужно ли уведомлять ИФНС об утрате резидентства

Физическому лицу, проводящему длительное время за рубежом, необходимо отслеживать, налоговым резидентом какого государства, он является, так как от статуса резидента зависят его налоговые права и обязанности.

Что такое резидентство и от чего оно зависит

Налоговое резидентство России – статус, который получает физическое лицо после длительного проживания в стране. По умолчанию все россияне, которые родились в России и не покидали ее пределы на продолжительное время – резиденты. Но налоговыми резидентами могут быть не только россияне, но и граждане других государств, если долго живут в России.

Как определить статус налогового резидента?

Принадлежность к резидентству того или иного государства зависит от того, сколько человек живет в стране.

Иностранец станет российским налоговым резидентом, если проживет на территории России в течение любых 12 месяцев подряд не менее 183 дней. Причем этот срок вовсе не должен быть непрерывным: можно выезжать и возвращаться снова.

Соответственно россиянин утратит статус налогового резидента России, когда им перестанет выполняться указанное выше условие. Если в течение 12 месяцев он прожил в России меньше 183 дней – российское резидентство утрачено.

Не идет в расчет 183 дней для смены статуса резидента на нерезидента время, проведенное:

-

за границей на лечении или обучении сроком до шести месяцев;

-

военнослужащим или сотрудником органов власти в командировке за пределами страны;

-

в стране, с которой у России есть международный договор, устанавливающий другой порядок определения резидентства. Юридическая сила такого договора выше.

Подсчет времени, проведенного за пределами России, ведут по отметкам о пересечении границ в паспорте и сведениям из справок о лечении или обучении, удостоверении личности моряка (матроса, механика, судового повара и др.).

Эксперты компании Созидание и Развитие проконсультируют по любым вопросам, связанным с налогообложением и релокацией работников, помогут принять правильные решения в спорных вопросах для предотвращения налоговых рисков.

Отличия между резидентом и нерезидентом

У налоговых резидентов и нерезидентов России по-разному осуществляется налогообложение, а также отличаются права и обязанности:

|

Показатель |

Резидент |

Нерезидент |

|

Ставка НДФЛ |

В общем случае с доходов от трудовой деятельности, дивидендов по акциям, процентам по депозитам, сдачи помещений в аренду, реализации недвижимости и транспорта, если владение таковыми не достигло срока, освобождающего от налога – 13%. С доходов превысивших 5 млн рублей – 15%. С доходов в виде выигрышей в лотерею – 35% |

В общем случае – 30%. Исключение – нерезиденты из стран ЕАЭС. Для них действуют ставки как для резидентов. С дивидендов по российским акциям – 15%, с иностранных – 30%. С процентов по депозитам – до 15% |

|

Право получать налоговые вычеты |

Есть |

Нет |

|

Обязанность уведомлять ФНС об открытии счетов в иностранных банках |

Есть |

Нет |

|

База для расчета и уплаты НДФЛ |

Все доходы, полученные в России и за ее пределами |

Только доходы, полученные в России |

Перейдя в разряд нерезидентов, релокант платит НДФЛ в российский бюджет только с доходов, полученных в России. Налог с доходов, полученных за рубежом, необходимо уплачивать по правилам и в бюджет того государства, резидентом которого он стал.

С утратой статуса налогового резидента России возрастает ставка НДФЛ. Поэтому у многих появляется соблазн умолчать об этом факте. Но раскрытие этой информации – в интересах самого физлица, так как переход в резиденты другой страны освобождает от обязанности платить налог в российский бюджет с иностранных доходов, но при этом накладывает обязанность отчитываться о своих доходах.

В 3-НДФЛ нерезидент указывает свой налоговый статус и декларирует доходы. Чтобы не возникла обязанность уплаты НДФЛ с иностранных заработков, необходимо предоставить документ, который подтверждает уплату налога в стране проживания, если с этим государством у России есть соглашение об избежании двойного налогообложения. Если релокант осел в Грузии, Голландии, Андорре, Боснии и Герцеговине или другой стране, с которой такого соглашения нет – велик риск заплатить налог в бюджет обоих государств.

Если речь идет о предпринимателе, который применяет специальные налоговые режимы (УСН, ПСН, НПД), то при утрате российского резидентства он не утрачивает право платить налоги по сниженным ставкам.

Кого нужно уведомлять при смене резидентства

В первую очередь о смене резидентства необходимо уведомить налоговых агентов. Это те компании, которые выплачивают физическому лицу доход, предварительно удержав НДФЛ, самостоятельно перечисляют налог в бюджет и предоставляют в ФНС отчет о доходах, полученных именно в этом месте. Например, работодатель, заказчик по договору ГПХ, брокер.

Для работодателя или заказчика этот момент принципиален, если в договоре в пункте о месте работы указан адрес в России. Так как тогда обязанность удерживать НДФЛ и отчитываться за него перед ФНС лежит на нанимателе.

Как только работодателю становится известно о переходе работника в статус нерезидента, первый должен пересчитать НДФЛ за период с начала года со ставки в 13 или 15% на ставку 30%, а также отменить все предоставленные ранее налоговые вычеты.

Соответственно, чем раньше работодатель узнает об этом, тем больше вероятность, что он успеет удержать из выплат релоцированному работнику весь пересчитанный НДФЛ до конца года. В противном случае неудержанный налог подлежит отражению в 6-НДФЛ по итогам года, а обязанность доплатить его в бюджет самостоятельно ляжет на работника.

Нет необходимости информировать работодателя или заказчика об утрате российского налогового резидентства:

-

Если в договоре прописано, что сотрудник работает удаленно, находясь в другом государстве – тогда он обязан предоставлять декларацию по форме 3-НДФЛ и платить налог в бюджет самостоятельно.

-

Предпринимателям и самозанятым, так как они платят налоги и отчитываются по доходам самостоятельно.

Что касается ФНС, то обязанности уведомить службу о переходе в статус нерезидента, в определенный срок и по определенной форме нет. Достаточно подать ежегодную декларацию с соответствующей отметкой не позднее 30 апреля года, следующего за отчетным, и при необходимости уплатить налог до 15 июля. В противном случае налогоплательщик рискует получить штраф, как минимум, за непредставление отчетности.

В автоматическом режиме налоговики не отслеживают пересечение границ гражданами и сроки их проживания за рубежом, но при появлении подозрений могут обратиться в погранслужбу с запросом. Например, на это может указать наличие ранее открытого в иностранном банке счета.

Команда компании Созидание и Развитие окажет всестороннюю поддержку как российским, так и иностранным компания. У специалистов большой опыт консультирования по вопросам ограничительных мер и релокации работников и бизнеса.

Реклама: ООО «Созидание и Развитие», ИНН: 7729407083, erid:LjN8JvJWV

Те, кто уехали из России в сентябре-октябре перестали быть налоговыми резидентами РФ, поскольку отсутствуют в стране более 182 дней. Это значит, что пора подумать об уплате налогов, ведь НДФЛ повышается до 30%. С этой темой связано много заблуждений. Кто-то думает, что повышенный налог надо будет платить в конце года, кто-то думает, что вообще ничего платить не надо. Давайте разберёмся, как определяется статус налогового нерезидента, с какого месяца надо платить повышенный налог и как сделать ставку нулевой.

Резидент или нерезидент, как определить и почему это важно?

В российском законодательстве два вида резидентства: валютное и налоговое. Они относятся к разными отраслями права.

Валютное резидентство — понятие связано с обращением валюты. В нашем случае — рублей. О нём важно помнить, поскольку несоблюдение валютного законодательства может привести к неожиданным штрафам. Но расскажем об этом в конце статьи. Сейчас важнее разобраться с уплатой НДФЛ.

Налоговое резидентство связано с уплатой налогов в российский бюджет и регулируется п. 2 ст. 207 Налогового кодекса РФ. Статус резидента зависит от длительности пребывания в стране, поэтому остановимся подробнее на понятии.

Налоговые резиденты России — физические лица, которые находятся на территории России более 183 дней в течение 12 следующих подряд месяцев.

Получается, что нерезидент — гражданин РФ, физическое лицо, которое находится за пределами страны более 183 дней в течение 12 идущих подряд месяцев.

Как правильно определить статус налогового нерезидента?

Резидентство придётся считать дважды: на момент получения выплат и по итогам года. Для удобства введём понятие текущий статус и итоговый.

Текущий статус резидентства

Каждый раз, делая выплату сотруднику, работодатель будет подсчитывать ваш статус, чтобы вычислить: потеряли вы резидентство или нет.

Это делается так: от текущей даты, на которую мы определяем статус, надо отложить 12 месяцев и посчитать в этом периоде количество дней отсутствия.

Приведём пример:

Вы уехали 1 октября 2022 года, с тех пор в РФ не возвращались. Дата выплат — 1 марта 2023 года. Нас интересует период с 1 марта 2022 по 1 февраль 2023. Подсчитываем, сколько дней вы отсутствовали на территории России. Получается 151 день. На 1 марта 2023 года резидентство РФ ещё не потеряно, значит, выплата будет облагаться налогом по ставке 13%.

В данном примере статус налогового нерезидента появится 2 апреля. Все выплаты, сделанные позже этой даты, будут облагаться налогом по ставке 30%.

Итоговый статус резидентства

Для целей налогообложения НДФЛ налоговым периодом считается календарный год (с 1 января по 31 декабря). Это значит, что нам важно определить резидентство не только на дату выплат, но и на конец года.

Принцип расчёта такой же: от 31 декабря откладываем 12 месяцев и считаем дни отсутствия в этом периоде.

Если дней наберётся больше 183, то статус — нерезидент. Это значит, что работодатель должен пересчитать НДФЛ за весь год. Да, повышенный налог в 30% надо платить за весь календарный год. За те периоды, что вы ещё были резидентом, НДФЛ пересчитают.

Акцентируем на этом внимание: повышенная ставка НДФЛ 30% по итогам года исчисляется не с момента потери резидентства, а за все 12 месяцев. Получается, что придётся доплатить налог в том числе и за месяцы, когда вы ещё были резидентом. В нашем примере доплатить налог придётся за январь—март.

По итогу: с момента потери резидентства с вас удерживают повышенный налог ежемесячно, а в конце года удерживают доплату за остальные месяцы, когда НДФЛ был удержан 13%.

Излишне уплаченный налог работодатель должен удержать из зарплаты (но не более 20% за раз). Если такой возможности нет, то работодатель подаёт данные в ФНС, и уже налоговая выставит вам требование об уплате недоимки.

Если же по итогам года вы резидент, например, вернулись в Россию в мае, то излишне уплаченный НДФЛ вам вернут, потому что доход за 2023 год для вас должен облагаться налогом по ставке 13%.

Давайте посмотрим, как это происходит на практике, взяв четыре примера.

Пример 1: вы уехали из России в марте 2022 и не вернулись.

Нам важно знать, каков ваш статус на 31 декабря 2022 года и на 31 декабря 2023 года. От этого будет зависеть ставка НДФЛ и возможность получения налогового вычета.

От 31 декабря 2022 года отсчитываем 12 месяцев назад и считаем количество дней, в течение которых вас не было в России. Очевидно, что таких дней наберётся больше 183. Значит, статус — налоговый нерезидент. То же самое проделаем с 31 декабря 2023 года. Если вы так и не вернётесь в РФ, то и по итогам 2022, и по итогам 2023 года статус будет налоговый нерезидент, а значит, придётся заплатить повышенный НДФЛ за каждый из периодов. Причём целиком, за все 12 месяцев.

Пример 2: вы уехали в октябре 2022 и не вернулись

В данном примере придётся посчитать резидентство несколько раз. Для начала определяем статус на 31 декабря 2022. Дней отсутствия меньше 183. Значит, весь 2022 год будет облагаться налогом по ставке 13%, а право на налоговые вычеты сохранится. Затем придётся считать статус на каждую дату выплат. Выше мы определили, что для уехавшего 1 октября резидентство потеряется 2 апреля. Но также важно резидентство и на 31 декабря 2023 года. Если вы не вернётесь в РФ, то статус нерезидента сохранится — НДФЛ будет пересчитан за весь год.

Пример 3: вы уехали из России в октябре 2022, но в мае 2023 вернулись.

Как и в примере выше, нам важно определить резидентство на 31 декабря 2022 года. Затем в каждую дату выплат определять статус. Никаких отличий от второго примера нет. Но, вернувшись в Россию в мае 2023, вы рано или поздно вернёте себе статус налогового резидента. С этого момента работодатель будет вновь удерживать 13% НДФЛ. Получится, что часть года налог был 13%, часть года — 30%. Важно будет определить статус на 31 декабря 2023 года. Поскольку дней присутствия в РФ наберётся более 183, НДФЛ пересчитается по ставке 13% за все 12 месяцев. Переплату вернут.

Пример 4: вы уехали из России в октябре 2022, а в октябре 2023 вернулись.

Отличие от предыдущего примера только в том, что на 31 декабря 2023 года ваш статус до сих пор будет налоговый нерезидент — дней отсутствия больше 183. Соответственно, ставку по НДФЛ 30% применят ко всем 12 месяцам и придётся доплатить и за месяцы, когда статус был резидент, и за месяцы пребывания в РФ.

При подсчёте дней отсутствия надо учитывать:

- Установленные 183 дней не обязательно должны быть непрерывными. Вы можете возвращаться в РФ, выезжать за границу и опять возвращаться. Дни отсутствия будут считаться в совокупности за прошедшие 12 месяцев. Нельзя вернуться на пару месяцев в РФ и сохранить статус резидента. Надо прожить здесь более полугода.

- Чиновники, командированные в другую страну, и военные, проходящие службу за границей, не теряют резидентства, даже если отсутствуют более 183 дней.

- Отъезд в другую страну на лечение и обучение сроком менее 6 месяцев в общем сроке пребывания за пределами РФ не учитываются. В связи с этим можно встретить совет: поступайте на курсы в другой стране — это продлит вам статус российского резидента. Однако, если начнутся споры с ФНС, могут быть проверки, и если налоговики докажут, что вы не только учились, но ещё и работали, путешествовали, то время учёбы не зачтут.

Как нерезиденты платят налоги?

Решая вопрос о налоговой ставке для релокантов, мы обращаемся к п. 2 ст. 209 НК РФ, где сказано, что объектом налогообложения для нерезидентов РФ является доход от источников в Российской Федерации.

То есть нам надо определить, зарплата удалёнщика от российской фирмы — доход в России или за её пределами. У Минфина были выпущены письма с пояснениями, но они противоречат друг другу, поэтому опираться на них не станем.

ФНС даёт более конкретные пояснения:

Если трудовым договором, заключённым сотрудником с российской компанией, предусмотрено, что местом выполнения дистанционной работы является иностранное государство, то вознаграждение (заработная плата) за выполнение такой работы относится к доходам, полученным от источников за пределами Российской Федерации (пп. 6 п. 3 ст. 208 НК РФ)

Выходит, что если в трудовом договоре написано, что место выполнение работ — другая страна, то нерезидентам НДФЛ платить не надо. Если же в трудовом договоре таких пояснений нет, то нерезиденты платят НДФЛ 30%.

Итак, ставка НДФЛ зависит от резидентства работника и места его работы по трудовому договору. Порядок уплаты НДФЛ:

| Физлицо — нерезидент РФ | Физлицо — резидент | ||

| Работа за пределами РФ | Работает на территории РФ | Работает за пределами РФ | Работает в РФ |

| Налог не надо платить | Налог надо платить. Этим занимается работодатель. | Налог надо платить. Работник это делает самостоятельно. | Налог надо платить. Это делает работодатель. |

Напомним, что повышенный налог будут удерживать с месяца, когда статус работника поменялся на «нерезидент», а за остальные месяцы года будут доначисления по итогам налогового периода.

Посмотрим на примере человека, который уехал в октябре 2022 года. Выше мы уже подсчитали, что он станет нерезидентом 2 апреля. Допустим, его зарплата 150 000 рублей.

С января по март бухгалтерия считала НДФЛ так:

150 000*13%=19 500 (в месяц)

На руки работник получает: 130 500 рублей.

С апреля НДФЛ будет исчисляться так:

150 000*30%=45 000 (в месяц)

На руки работник получает: 105 000 рублей.

По итогам 2023 будет сделан перерасчёт: за январь—март надо будет доплатить НДФЛ:

45 000*3=135 000 — столько работник должен уплатить НДФЛ с учётом ставки 30%, но поскольку часть денег уже внесена в бюджет (НДФЛ по ставке 13%), то надо будет только доплатить недостающую часть:

135 000 — (19 500*3)=76 500 рублей. Именно столько удержат из зарплаты.

Но НДФЛ мы платим не только с зарплаты, но и с иных доходов, например, от продажи имущества.

Если нерезидент продаёт квартиру раньше минимального срока владения (5 лет для купленной и 3 года для наследуемой или подаренной), то платит 30% налога. Причём налоговые вычеты в данном случае не применяются — нельзя уменьшить налогооблагаемую базу на сумму покупки или на 1 млн, как это делают резиденты. Налог в 30% придётся уплатить со всей суммы продажи.

Например, квартира продана за 10 000 000 рублей. Налог от продажи составит — 3 000 000 рублей. Способов уменьшить его нет, можно только выждать минимальный срок владения.

Что сделать, чтобы не платить повышенный НДФЛ?

Напомним, что нерезидент не платит НДФЛ в России при условии, что место выполнение работ иностранное государство, если же доход получен от источников в России, то придётся заплатить НДФЛ 30%.

Примеры, когда доход считается полученным в РФ и за его пределами:

| Доход получен от российского источника | Доход получен от иностранного источника |

| Работа выполняется на российскую компанию, местом выполнения работ прописан Российский город | Работа выполняется удалённо, местом работы указан иностранный город |

| Плата за сдачу внаём квартиры, которая находится в России | Работа выполняется с территории другого государства по заказу иностранной фирмы |

| Доход от продажи квартиры, которая находится в России | Сдача внаём иностранной недвижимости |

| Доход от сделок с акциями, если они проведены через российского брокера | Выручка от продажи иностранной недвижимости |

| Дивиденды российских компаний | Доход от сделок с акциями, если они проведены через иностранного брокера |

| Дивиденды иностранных компаний |

В договоре с работодателем следует прописать место выполнения работ, конкретный город и страну, и удалённый формат работы. Правило касается и трудового договора, и гражданско-правового. </з>

Тем, кто сейчас уехал из РФ и постоянно живёт на территории другого государства важно заглянуть в свой договор и посмотреть, что там написано относительно места работы. Если ничего не сказано или прописан российский город, то стоит обратиться к руководителю, бухгалтеру или HR, чтобы решить проблему. Причём оформить место выполнение работ можно как дополнительное соглашение к договору.

Может ли работодатель отказаться заключать новый трудовой договор или дополнительное соглашение к старому?

Да, работодатель вправе отказать. Роструд вообще не приветствует удалённую работу из другой страны по трудовому договору, потому что российское трудовое законодательство работает только на территории РФ, и вопросы удалённой работы из другой страны не урегулированы. Минтруд рекомендует перезаключать трудовые договоры на договоры ГПХ, но и это делается по соглашению сторон. Если работодатель против, то принудить его нельзя.

Велик соблазн вообще не сообщать работодателю об отъезде. Так можно?

Вообще, о своём отъезде можно никого не уведомлять. Законом не предусмотрено, что вы должны отчитываться перед госорганами или налоговой о переезде в другую страну.

Однако посмотрите в свой договор с работодателем. Если там прописана обязанность уведомлять о смене места жительства, то придётся это сделать.

Есть и обратный пример. Многие работодатели делают вид, что не заметили отъезд сотрудников и продолжают платить НДФЛ по прежней ставке даже после смены резидентства

Обе ситуации могут принести проблемы. Работодатель для своих сотрудников — налоговый агент, то есть он уплачивает НДФЛ, следит за правильностью исчисления и несёт ответственность за уплату.

Если к работодателю придёт налоговая проверка и выяснит, что за работника-нерезидента уплачивались налоги как за резидента, то штрафы и недоимки лягут именно на работодателя.

Как при этом поступит работодатель с сотрудником предсказать сложно.

Справедливости ради надо сказать, что налоговая автоматически не отслеживает резидентство. Узнать о том, что человек стал нерезидентом, ФНС может из поданых работодателем документом или декларации 3-НДФЛ, которую заполнил сам уехавший.

Для граждан РФ действует презумпция резидентства. Человек считается резидентом до тех пор, пока не доказано обратное. Причём доказывать должна налоговая служба.

Двойное налогообложение

Долго прожив в одной стране, вы не только становитесь для РФ налоговым нерезидентом. Для страны пребывания вы, наоборот, получаетесь налоговым резидентом — у вас возникает обязанность платить налоги уже там.

Чтобы не было ситуации, когда работающий заплатил налоги дважды, между странами существуют соглашения об избежании двойного налогообложения. На сайте налоговой есть полный перечень стран, с которыми есть соглашения.

Однако с популярной у наших граждан Грузией соглашения нет. Это значит, что вы уплачиваете НДФЛ 30% в российский бюджет, но налоговые органы Грузии тоже могут выставить вам требование об уплате налогов по местному законодательству.

С теми, у кого в трудовом договоре прописано местом выполнения работ иное государство, ситуация схожа. В России НДФЛ платить не надо, но в стране пребывания, возможно, придётся это сделать.

Лучше проконсультироваться со специалистом по налогообложению страны пребывания.

Недавно Владимир Путин сообщил о планах отменить соглашения об избежании двойного налогообложения с недружественными странами. Это означает, что те, кто уехал из России, начнут платить налоги дважды: в РФ и в стране пребывания. В этом случае ещё более важным становится вопрос об уплате НДФЛ для удалённых сотрудников.

Для уехавших удалённых сотрудников важен ещё и вопрос перемещения. Например, если вы живёте месяц в одной стране, месяц — в другой, то и налоговым резидентом какой-то одной страны не можете стать. В этом случае придётся платить налог в России, поскольку работодатель не сможет прописать конкретное место работы — его просто нет.

Налоговые вычеты для уехавших

Нерезиденты теряют право на вычеты, они не могут получить возврат НДФЛ за лечение, обучение, покупку недвижимости, инвестиции и прочее.

Вычет можно получить двумя способами:

1. В текущем году за предыдущий.

2. В текущем году за этот же год.

К тому же помним, что для целей налогообложения важен статус на конец календарного года. От всего этого зависит: получаете вы возврат НДФЛ или нет, надо ли возвращать уже полученные вычеты или нет.

Рассмотрим два примера.

Пример 1: вы получаете налоговые вычеты в текущем году за предыдущий.

Первым делом надо посчитать, какой был статус на 31 декабря прошлого года (на конец налогового периода). Если вы к этому времени ещё не стали нерезидентом, например уехали из России в октябре 2022, то все вычеты по расходам 2022 года можно делать.

Пример 2: вы получаете вычеты в текущем году за расходы этого же года.

Так возврат НДФЛ оформляется через работодателя. Например, прошли дорогостоящее лечение или обучение и сразу же подали документы на возврат. Год в год делается и стандартный вычет на ребёнка. Оформлением занимается тоже работодатель.

Для уехавших из России ситуация достаточно опасная. Если по итогам года вы окажетесь нерезидентом, то все оформленные в этом году вычеты придётся вернуть.

Допустим, вы часть года прожили в стране, получали через работодателя вычеты, а потом уехали. На конец года ваш статус нерезидент. Работодатель вынужден пересчитать НДФЛ по ставке 30% и подать сведения в ФНС. Налоговая служба выставляет налогоплательщику требование о возврате излишне полученных вычетов.

Валютное резидентство

Вопрос налогового резидентства мы рассмотрели. Важно уяснить, что оно не связано с гражданством и зависит только от длительности пребывания в той или иной стране. Можно быть гражданином Узбекистана и при этом налоговым резидентом РФ, а можно, наоборот, быть гражданином России и налоговым нерезидентом РФ.

Валютное резидентство, наоборот, связано с гражданством. Пока вы гражданин РФ, вы будете оставаться валютным резидентом России.

Как бы долго вы ни прожили в другой стране, вы всегда должны подчиняться российским законам о валютном контроле.

В 2023 году для валютных резидентов действуют такие ограничения:

- Запрещено вывозить наличную валюту свыше 10 000 долларов и эквивалент ей.

- Нельзя снимать наличную валюту со счетов, открытых после 9 марта 2022 года.

- Со счетов, открытых до 9 марта 2022 года, можно снимать не более 10 000 долларов и эквивалентные суммы.

- Получать входящие валютные переводы наличными можно только в рублях.

- Со счёта в российском банке на свои счета в зарубежных банках можно переводить не более 1 000 000 долларов в месяц и эквивалентные суммы.

- Без открытия счёта нельзя переводить себе или другим более 10 000 долларов или эквивалентные суммы. Речь идёт о платёжных системах, например, «Золотая корона».

Валютный резидент может открывать иностранные счета. Запрета на это нет. Но налоговые резиденты обязаны отчитываться об открытии счёта в налоговую. Налоговые нерезиденты могут не оповещать ФНС.

Подробнее о том, какие есть ограничения на перевод денег и на какие штрафы можно попасть за безобидные на первый взгляд операции, читайте в статье «Валютные переводы за границей. Как не избежать штрафа?».

Часто задаваемые вопросы

Кто такой налоговый нерезидент и как им становятся?

Налоговый нерезидент РФ — физическое лицо, пробывшее за пределами Российской Федерации более 183 дней в течение 12 подряд идущих месяцев.

Чем отличается налоговый резидент от нерезидента?

Главное отличие — особый порядок налогообложения. Нерезиденты РФ, получающие доход в России, платят НДФЛ по ставке 30%, а также не могут использовать налоговые вычеты.

Как налоговому нерезиденту избежать повышенного НДФЛ?

Если место работы нерезидента — иностранное государство, то НДФл в России платить не надо. Чтобы местом работы удалённого сотрудника, работающего на российскую фирму, стало иностранное государство, надо прописать это в трудовом договоре.

Что будет, если не сообщить работодателю об отъезде?

Если в трудовом договоре, прописано, что сотрудник обязан сообщать об отъезде, то молчание приведёт к дисциплинарному наказанию. Если же такого пункта нет, то работодателю можно не говорить — в законах этой обязанности нет. Но если во время проверки выяснится, что сотрудники живут в другой стране и стали нерезидентами, то ФНС накажет компанию за неверное исчисление налога.

Надо ли нерезиденту подавать декларацию 3-НДФЛ?

Если вы наёмный сотрудник по трудовому договору, то работодатель для вас налоговый агент — он уплачивает НДФЛ и подаёт документацию в ФНС. Никаких дополнительных деклараций подавать вам не нужно. Но если вы самозанятый, ИП или получаете дополнительный доход от ренты или услуг, то доходы надо задекларировать.

Я уволился со старого места работы, как сейчас будут пересчитываться налоги?

Для старого работодателя вы останетесь в том статусе, в котором уволились. Он по вам так подаст документы и также посчитает налоги. Если что-то надо будет доплатить, то работодатель уведомит об этом ФНС, а налоговики выставят вам требование. Если вы устроились на работу в другую фирму, то лучше сообщить о своём статусе, чтобы налог был рассчитан верно. Если вы стали фрилансером, то надо будет подать в налоговую декларацию 3-НДФЛ, где и будет отражён ваш статус. Не стоит пренебрегать подачей декларации. Представьте, вы в апреле стали нерезидентом, работодатель это зафиксировал. В мае вы уволились, уехали в Россию и по итогам года стали резидентом. Если не подать декларацию в ФНС самостоятельно, то НДФЛ за год вам посчитают по ставке 30%.

#статьи

- 30 янв 2023

-

0

Что такое налоговое резидентство и как нерезиденты платят налоги

Отвечаем на важные вопросы. Как понять, кто вы — резидент или нерезидент? Когда лишают статуса резидента? Что будет, если не заплатить налоги?

Кадр: фильм «Как отмыть миллион»

Редактор Skillbox Media. Пишет о бизнесе и маркетинге вместе с экспертами.

Про резидентство рассказала

Руководитель налоговой поддержки Solar Staff — международного сервиса для работы с фрилансерами

По приблизительным оценкам, за последние месяцы Россию покинули 700 тысяч — миллион человек. Многие из них потеряют статус налоговых резидентов России.

В этом материале Skillbox Media расскажем про налоговое резидентство.

- Что такое налоговое резидентство и что означает этот статус

- Кто такой налоговый нерезидент

- Нужно ли нерезидентам платить налоги в России

- Как вернуть статус налогового резидента в РФ

- Когда можно перестать платить налоги в России после переезда

- Что будет, если не платить налоги

- Можно ли быть налоговым резидентом нескольких стран

- Можно ли нигде не платить налоги

- Нужно ли сообщать налоговой об открытии иностранного счёта

Статус налогового резидента определяет, в какой стране человек платит налоги со своих доходов.

Налоговый резидент РФ — это физическое лицо, которое находится на территории России не менее 183 календарных дней в течение 12 месяцев подряд. Налоговый статус не связан с гражданством: можно быть гражданином России, но налоговым резидентом Испании — и платить налоги там.

Неважно, в каком государстве вы зарабатываете, — вы должны платить налог с дохода в той стране, где вы стали налоговым резидентом. Например, если вы налоговый резидент Испании, но работаете на фрилансе с заказчиками из России, вы должны платить налоги в Испании.

Пример. Ваня — гражданин России, он работает на себя. Когда он жил в России, сотрудничал и с местными заказчиками, и с иностранными клиентами. Подоходный налог Ваня платил со всех заработанных сумм.

Год назад он переехал в Испанию, а через полгода жизни там утратил статус резидента в России и автоматически стал резидентом Испании. Ваня по-прежнему работает с заказчиками как из России, так и из-за рубежа, но теперь платит налог в Испании со всех своих доходов.

Изначально каждый человек — резидент той страны, гражданином которой он является. Если гражданин въехал в другую страну и пробыл там 183 дня в течение года, статус резидента перестаёт действовать — человек становится нерезидентом.

Это общее правило, но есть исключения — особые условия резидентства в некоторых странах. Такие действуют, например, на Кипре. О них мы расскажем ниже.

Налоговый нерезидент РФ — это физическое лицо, которое находится в России менее 183 календарных дней в течение 12 месяцев подряд. Статус нерезидента работает во всех странах, кроме той, где человек является налоговым резидентом. Нерезидент платит налог стране, только если получил доход от источника внутри неё. Например, от работодателя или от продажи жилья.

Чтобы стать нерезидентом, не обязательно находиться за границей 183 дня подряд. Можно выезжать из страны и возвращаться несколько раз. Если за 12 месяцев накопится 183 дня за границей, статус резидента сменится на статус нерезидента. Время начинает считаться с даты первого выезда за границу. День выезда и въезда в учёт не идут.

Пример. Ваня выехал в Испанию 15 ноября 2021 года. С этого момента и до 15 ноября 2022 года считались дни, которые он проводит за границей. Ване понравилось в Испании, поэтому он решил не возвращаться в Россию и спустя полгода — 18 мая 2022-го — стал в России нерезидентом.

Так как все полгода Ваня жил в Мадриде, 18 мая он стал налоговым резидентом Испании. Если бы Ваня приехал в Россию на неделю, чтобы погостить у родителей, а потом бы уехал обратно, то резидентом Испании он стал бы 27 мая 2022 года.

В большинстве стран статус налогового резидента присваивают после 183 дней нахождения на территории страны. Но есть исключения: например, на Кипре действует «правило 60 дней». Статус резидента появится через два месяца, если:

- вы пробыли на острове 60 дней за год;

- у вас нет резидентства в других странах;

- вы работаете в кипрской компании или ведёте бизнес на территории страны;

- вы владеете любой недвижимостью.

Требования для получения статуса могут обновляться, поэтому лучше заранее проверять условия, если собираетесь переезжать. Правила для многих стран можно посмотреть в этом документе.

Нерезиденты платят налог в России, если источник дохода российский. Например, если это доход от сдачи квартиры в аренду, продажи автомобиля, ценных бумаг или другого имущества, а также авторских прав на территории РФ. Деньги, полученные не от российских источников, не облагаются здесь подоходным налогом.

Если вы нерезидент, но оформлены в российской компании, то источник дохода — локация рабочего места, которая указана в трудовом договоре. Если в трудовом договоре указано, что сотрудник работает в Испании, доходы будут считаться полученными из Испании. Следовательно, платить с них налог в России не нужно.

Пример. Настя работает на удалёнке в российской компании по трудовому договору. Место работы, которое прописано в её договоре, — Санкт-Петербург. В прошлом году Настя решила переехать в Эстонию и попросила работодателя поменять место работы и в договоре. Они заключили допсоглашение к трудовому договору и изменили место работы с российского на зарубежное.

Когда Настя станет нерезидентом в России, ни она, ни её компания не должны будут платить налог с зарплаты в РФ.

Чтобы вернуть статус налогового резидента России, нужно провести на её территории более 183 дней за год. Можно выезжать из страны и возвращаться, главное — за 12 месяцев провести в РФ более полугода.

Пример. Иракли родился и жил в России до 25 лет. Затем он переехал в Израиль и не выезжал оттуда два года, поэтому приобрёл статус налогового резидента страны. В 28 лет он решил вернуться в Россию.

Иракли уже год живёт в Москве и лишь пару раз за это время выезжал на неделю в отпуск. Совокупно в России он провёл больше полугода, поэтому вернул статус резидента РФ. Статус резидента Израиля он потерял.

Для налоговой службы не важно местонахождение человека. Важно, является ли он резидентом по итогу налогового периода — то есть календарного года.

Если в конце года человек обладает статусом налогового резидента России, он платит здесь НДФЛ с дохода и от российских источников, и от зарубежных. Для физических лиц с доходом меньше 5 миллионов рублей за год это 13%. С доходами свыше — 15%.

Но если человек стал нерезидентом РФ в декабре, за календарный год он заплатит налог только на доходы, которые получены от источников в России. Например, на продажу имущества на территории страны. НДФЛ при этом вырастет с 13 до 30%, а по дивидендам от российских компаний нерезиденты платят 15%.

Пример. Год назад Ваня переехал в Испанию. Он больше не резидент России, поэтому платит в России налоги только с местных проектов. А вот Маша, которая уехала в Казахстан в октябре, под конец года всё ещё является резидентом страны. Положенные для утраты статуса 183 дня не прошли. Поэтому Маша платит налоги за все проекты в налоговую службу РФ.

Уплатить налоги можно в личном кабинете налогоплательщика или на портале «Госуслуги», с помощью приложений банков РФ или в сервисе налоговой службы.

Если вы работаете по трудовому договору, работодатель сдаёт за вас декларацию и платит налоги. Вам ничего не нужно делать.

Если у вас есть другие доходы, по ним по итогам года нужно представить в ФНС декларацию 3-НДФЛ и заплатить по ней налог. Если вы не представите декларацию, придётся заплатить штраф — от 5 до 30% от суммы налога, но не менее 1000 рублей. Если вы не заплатили налоги или заплатили их не полностью, штрафа тоже не избежать. Он составит 20% от суммы, а если докажут наличие умысла — 40%.

За каждый день просрочки начисляются пени. Сумма рассчитывается по формуле: 1/300 ключевой ставки, умноженной сначала на сумму долга, а после — на количество дней просрочки. Посчитать пени можно на калькуляторе ФНС.

Пример. Сумма, уплату которой Женя просрочил, — 45 000 рублей, а ключевая ставка сейчас — 7,5%. Женя опоздал на 28 дней. Он решил заранее посчитать, какие пени должен уплатить, и воспользовался формулой: 7,5% / 300 × 45000 рублей × 28 дней. Получилось 315 рублей.