Довольно часто в повседневной жизни нам приходиться переводить деньги на различные счета, например, что-то оплатить, перекинуть деньги в другой банк, заплатить по кредиту и т.д.

Можно, конечно, сходить в банк, попросить оператора, и она выполнит эту задачу, а можно самостоятельно за 5-10 минут сидя за ПК выполнить это (и сэкономить средства, т.к. онлайн-услуги дешевле, чем через банковского работника). 👌

Да и вообще, к сожалению, в последнее время дела с банками в нашей стране идут не очень… То один закроют, то другой, тут впору задуматься о том, чтобы раскидать средства в 2-3 банка, чтобы совсем не остаться без денег (пока там страховка выплатит… ☺). А межбанк. переводы в онлайн-режиме — позволяют очень быстро это делать!

Собственно, эта статья и будет о межбанковском переводе (или, как его коротко называют, «межбанк»): т.е. переводе со счета в одном банке по реквизитам (номер счета, БИК, ФИО, ИНН и пр.) на счет в другом банке. Я знаю, что многих пугают все эти реквизиты и формулировки, но в этой статье постараюсь объяснить всё просто, насколько это возможно…

👉 Важно!

Не так давно в нашей стране (с 01.2020г.) стала действовать СБП (система быстрых платежей). Это быстрый межбанковский перевод по номеру телефона.

Более подробно о том, как перевести деньги по номеру телефона через СБП можете узнать по приведенной ссылке.

*

Как перевести деньги со счета в одном банке на счет в другом

Статью распишу в порядке самых популярных вопросов, которые задают по этой теме. Думаю, так проще будет со всем разобраться…

❶

Какие преимущества и недостатки у межбанковского перевода?

Плюсы:

- межбанковский перевод идет через Центробанк, а это все-таки высокая надежность: ничего нигде не потеряется и не будет украдено (т.е. банк, с которого переводят средства, отправляет их сначала в Центробанк, а тот уже переправляет в банк получателя, а уже тот, если все в порядке с реквизитами — зачисляет их на конкретный счет). Т.е. это гораздо безопаснее (особенно при больших суммах), чем самостоятельно нести деньги в другой банк (или пользоваться альтернативными возможностями перевода средств);

- Если вы перепутаете реквизиты при отправке, то просто банк получателя вернет деньги назад — в банк отправителю (вернувшиеся деньги поступят на счет, с которого были списаны, на все про все в этом случае может уйти до 5 рабочих дней). При переводе с карты на карту — если вы перепутаете номер карты, деньги автоматически уже не вернутся;

- можно отправить практически ничем не ограниченные суммы (в несколько миллионов). При переводе же с карты на карту — есть лимиты, обычно 75000 руб. за 1 перевод;

- выполнить перевод можно из любого банка в любой банк (в нашей стране). Кроме этого, почти у всех банков эта функция доступна в Интернет-банке;

- это конфиденциально, о переводе никто не узнает (разумеется, кроме банков и некоторых наших органов).

Про межбанк…

Минусы:

- нельзя точно предсказать скорость перевода: он может дойти за 1 час (если перевод сделан в рабочий день, и вы удачно попали в банковский «рейс»), а может идти до 5 рабочих дней! (кстати, тоже самое справедливо и для карт — на некоторые из них перевод также зачисляется несколько суток. Из опыта скажу, что, обычно, на карты Visa переводы доходят значительно быстрее, чем на MasterCard)

- в некоторых банках высокие комиссии 1-2% (правда, при переводе с карты на карту — комиссия может быть еще выше — до 3%). Сразу отмечу, обычно, в комиссиях банка предусмотрена максимальная сумма: т.е. 1% за перевод, но не более 1000 руб. Т.е. если вы переводите 100 000 руб. вы заплатите комиссию в 1000 руб., если переводите 500 000 руб. — все равно заплатите комиссию в 1000 руб.

*

❷

Может быть лучше воспользоваться переводом с карты на карту?

Здесь все зависит от суммы перевода и тарифов вашего банка. В некоторых случаях, выгоден перевод с карты на карту, в других — межбанк. Что касается сроков перевода — то здесь сказать, какой перевод дойдет быстрее — сложно (поэтому, это в расчет не беру).

Например, в Сбербанке сейчас за межбанковский перевод берут 1% от суммы (в Интернет-банке), но не более 1500 руб.; в Русском Стандарте за межбанк — 10 руб. (вне зависимости от суммы). Разница на лицо?!

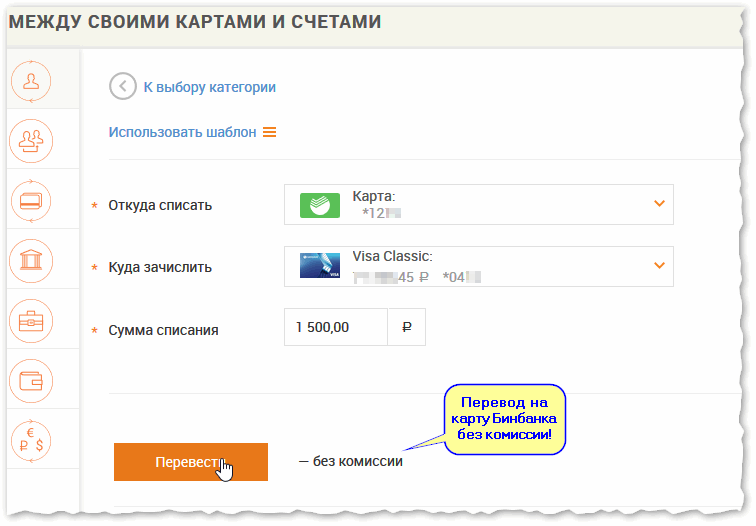

Что касается перевода с карты на карту — то здесь тарифы доходят до 3% (где можно сделать перевод: различные сервисы в сети, банкоматы, интернет-банк). Однако, у некоторых банков, особенно в последнее время, есть заманчивая штука: пополнить карту через их Интернет-банк можно без комиссии!

Например, я пользуюсь картой от Бинбанка, которую можно пополнить без комиссии практически с любой другой карты банка. Обратите внимание на скрин снизу. Кстати, подобные услуги и у других многих банков: ВТБ, Альфа-Банк, Русский Стандарт, Тиньков и пр. (это не реклама конкретных банков, просто мой взгляд со стороны. Хотя я бы не отказался от благодарности от них, но эти банкиры никогда не поблагодарят ☺).

Важно! Некоторые банки, выпустившие вашу карту (их называют эмитентами), могут списывать свою комиссию при переводах с нее.

Поэтому, при переводах с карты на карту, чтобы убедиться, сколько времени будет идти ваш перевод, и какую комиссию в итоге спишут — попробуйте для начала осуществить перевод на небольшую сумму в 100-200 руб.

Пример перевода с карты Сбербанка на карту Бинбанка

Что касается сумм, то обычно при переводах с карты на карту есть лимит — 75 000 руб. (и не более 10-15 переводов в сутки, или в месяц. У каждого банка свои лимиты, но в среднем, примерно так).

Подводя итог

В одном случае может быть выгоден межбанк, в другом — перевод с карты на карту. Чтобы было проще понять, приведу два показательных примера:

- вам нужно перевести 50 000 руб. со Сбербанка в Бинбанк. Если переводить через межбанковский перевод — вы заплатите комиссию в размере 500 руб., при переводе с карты на карту — комиссия будет 0 руб. (если это сделать через Интернет-банк карты получателя). Очевидно, что второй способ более выгоден;

- вам нужно перевести 700 000 руб. в другой банк. Очевидно, что лимиты на перевод с карты на карту — не позволят вам перевести всю сумму, и в этом случае — быстрее и надежнее будет воспользоваться межбанком.

*

❸

Что нужно для такого перевода, где узнать эти реквизиты, и что они обозначают?

Чтобы выполнить межбанковский перевод, нужно знать:

- ФИО того, кому вы хотите перевести средства (подчеркиваю, не просто как зовут, а именно до буквы правильное написание, как в паспорте. Ошибка в одной букве — 100% возврат перевода). Если переводите организации (а не физ. лицу) — то полное название организации, так, как она зарегистрирована (обычно, организациям платят по договорам, в которых всегда указываются полные реквизиты);

- номер счета (важно! Номер счета — это не номер карты!). Представляет он из себя 20-значную последовательность цифр, начинается обычный счет на «408″ или на «423» (если это счет вклада);

Банковская карта QIWI (пример номера счета)

- БИК — у каждого банка он свой (это как уникальный идентификатор). Представляет из себя 9-значную последовательность цифр. После ввода БИК, обычно, автоматически проставляется название банка, в который вы делаете перевод;

- ИНН — далеко не всегда требуется (причем, если переводите физ. лицу — графу можно забить нулями или вообще в ней ничего не писать);

- КПП (код постановки на учет) — требуется очень редко, и только при переводе юридическому лицу.

Реквизиты можно узнать:

- у банковского работника, где вы заводили счет или карту;

- реквизиты в большинстве случаев есть в договоре с банком на обслуживание. Нередко, когда вы заводите даже обычную пластиковую карту, банковский работник, на всякий случай, вкладывает в договор листок со всеми реквизитами;

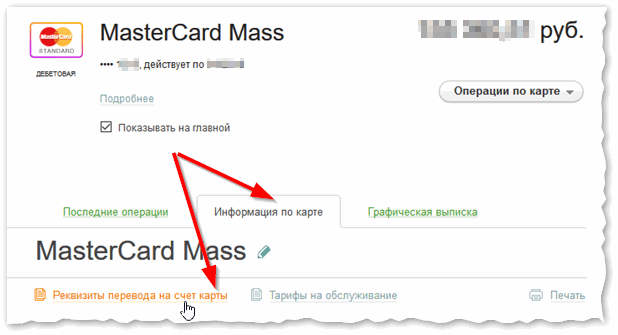

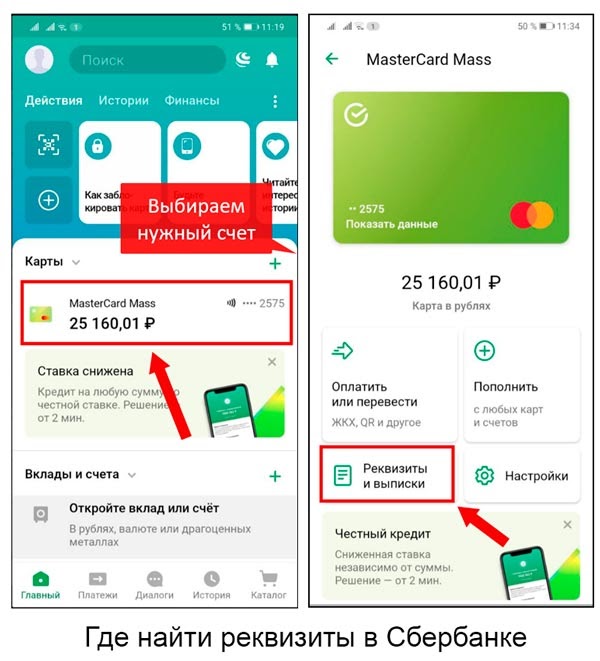

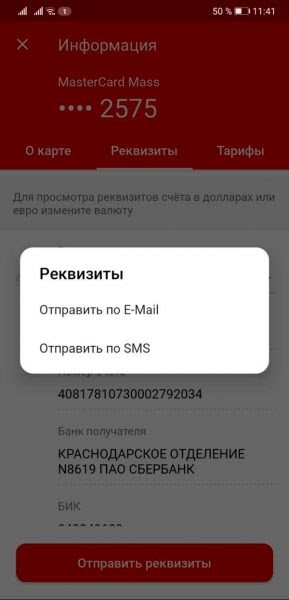

- в Интернет-банке (например, в Сбербанк-онлайн достаточно открыть раздел «Карты» или «Вклады и счета», выбрать нужную карту/счет, и во вкладке информации по ней щелкнуть по ссылке «Реквизиты для перевода»).

Реквизиты для перевода // Сбербанк-онлайн

- по горячему телефону в вашем банке.

*

👉 Справочная статья!

Как пользоваться Сбербанк-онлайн: регистрация, открытие вклада, перевод денег, оплата ЖКХ, мобильного телефона, подключение «Спасибо» и копилки

*

❹

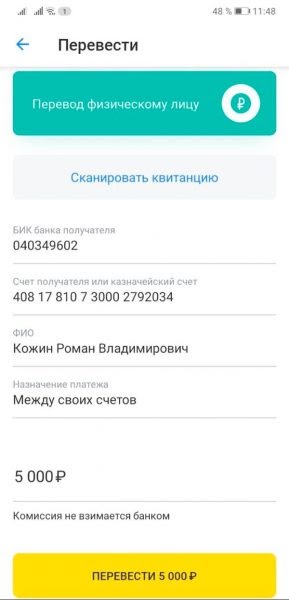

Как отправить межбанковский перевод в Сбербанк-онлайн?

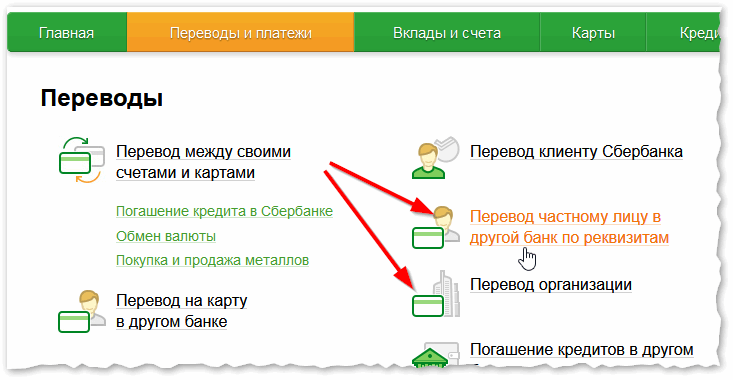

Покажу на примере того же Сбербанка (ввиду его популярности…). Для начала необходимо открыть Интернет-банк, вкладку «Переводы и платежи» (если вы не знаете, как в нем зарегистрироваться — см. ссылку, приведенную выше. В той статье рассказаны все азы по работе со Сбербанком-онлайн).

Далее нужно выбрать либо «Перевод частному лицу… по реквизитам», либо «Перевод организации». В своем примере ниже, я просто переведу деньги со своего счета Сбербанка на счет в другом банке.

Кстати, если тот, кому вы переводите, тоже является клиентом Сбербанка — то перевод средств проходит куда проще и быстрее (в этом случае кликните ссылку «Перевод клиенту Сбербанка»). Вам достаточно знать только номер его карты или номер телефона.

Сбербанк-онлайн — перевод частному лицу

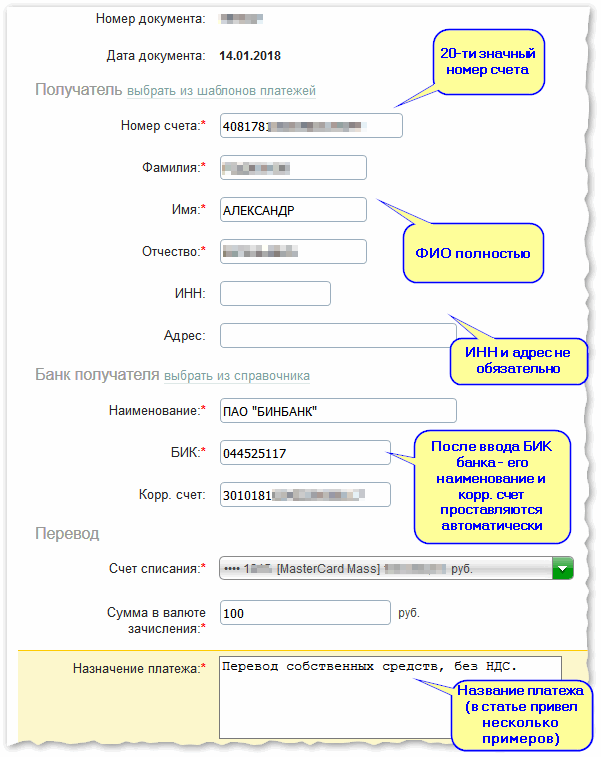

Должно появится окно с кучей граф, которые нужно заполнить. Если делаете перевод первый раз — разбегаются глаза… ☺

Для начала указываем ФИО, и номер счета. Далее БИК банка (корр. счет и наименование банка должно подставиться автоматически (так делается, по-моему, во всех банках)), указываете сумму и карту/счет списания (с которого будет списана сумма перевода).

И последнее, указываете примечание к переводу, и подтверждаете перевод. Про примечание пару строк ниже…

Сбербанк-онлайн — заполнение реквизитов для межбанк. перевода

В примечание необходимо указывать цель вашего перевода. Здесь недопустимы какие-либо надуманные фантазии (например, «спасибо за пиво»). Чаще всего, следует указать следующее:

- «перевод собственных средств, без НДС» — это, если вы переводите свои деньги на счет в другой банк;

- «в счет оплаты по договору №XX/X. НДС не облагается» — это, например, при оплате каких-то услуг по договору (обычно, при переводе организации или юр. лицу);

- «Частный перевод, НДС не облагается» — если просто переводите деньги частному лицу (возвращаете долг, скажем). Можно заменить на «Материальная помощь».

❺

Подводя итоги. Что важно и что запомнить

- для перевода нужно знать: ФИО (или название организации), номер счета, БИК банка (в некоторых случаях ИНН и КПП);

- номер счета — это не номер карты!

- в некоторых банках межбанк не возможен с карточного счета. Для его выполнения необходимо сначала открыть «текущий счет», затем, например, перевести на него деньги со своего карточного счета, а уж после — выполнять перевод (пример, Траст-банк);

- номер счета представляет собой последовательность 20-ти цифр, начинается на 408 или 423 (актуально для России);

- срок перевода от 1 часа до 5 суток! Все зависит от банка отправителя и банка получателя — все работают по-разному… Чаще всего деньги поступают на следующий рабочий день. Например, вы сделали перевод в субботу — вероятно, деньги поступят на счет в понедельник (но могут и в пятницу!);

- если вы ошиблись в каких-то реквизитах, то в течении 5 рабочих дней деньги должны вернуться на счет отправителя;

- если вы хотите отменить межбанк — то это можно сделать лишь в некоторых случаях, когда деньги еще не ушли из банка отправителя (если ушли — то отмена невозможна). Поэтому, прежде чем отправлять куда-то и кому-то, «семь раз отмерьте»…;

- межбанк безопасен, достаточно быстр, его регулирует Центробанк, позволяет отправить деньги в любую точку страны и в любое отделение банка. Деньги в пути не потеряются, их никто не украдет, и вообще, вероятность каких-либо проблем — минимальна (по сравнению со всеми остальными типами платежей).

*

На этом сегодня всё. Конструктивные дополнения приветствуются.

Удачи!

👣

Первая публикация: 15.01.2018

Корректировка: 10.02.2020

Полезный софт:

-

- Видео-Монтаж

Отличное ПО для создания своих первых видеороликов (все действия идут по шагам!).

Видео сделает даже новичок!

-

- Ускоритель компьютера

Программа для очистки Windows от «мусора» (удаляет временные файлы, ускоряет систему, оптимизирует реестр).

В этой статье:

- 5 способов осуществления межбанковских переводов без комиссии

- Чем межбанковские переводы отличаются от переводов с карты на карту

- Что еще необходимо знать для совершения межбанковских переводов

- Межбанковские переводы без комиссии путем «стягивания» и «выталкивания»

- Межбанковские переводы без комиссии: пошаговая инструкция

Межбанковские переводы представляют собой востребованную систему перемещения финансовых ресурсов, которая позволяет осуществлять погашение кредитов, вносить вклады, переводить деньги со счетов в различных банковских учреждениях и т.д. Эта статья поможет вам разобраться, как работает технология межбанковских переводов, которую на сленге часто называют «межбанк». Мы рассмотрим разные варианты межбанковских переводов без комиссии и разберемся, как долго может идти такой платеж.

5 способов осуществления межбанковских переводов без комиссии

Перевод с карты на карту в пределах заданных лимитов

В некоторых банковских учреждениях существуют определенные лимиты на перевод финансовых средств на карты других банков. К примеру, собственники карт банка Тинькофф могут без комиссии ежемесячно переводить до 20 000 рублей на карточные счета других банковских учреждений, используя специальное приложение. Если сумма превышена, то применяется стандартная комиссия 1,5% (но не менее 30 рублей). Рокетбанк позволяет без комиссии ежемесячно переводить до 100 000 рублей на карты других банков (при условии подключения более дорогостоящего тарифа «Все включено»).

Перевод по реквизитам счета

Некоторые банки предоставляют возможность перечисления финансов без комиссии по реквизитам. Подобными переводами могут воспользоваться клиенты Альфа-Банка, Рокетбанка (5 или 10 переводов без комиссии ежемесячно согласно условиям выбранного тарифа), Тинькофф банка.

Через соцсеть «ВКонтакте»

Переводы без комиссии могут осуществляться на странице «Сообщения». Такая возможность существует только для собственников карт «Мастеркард» и «Maestro». Чтобы выполнить межбанковский перевод, необходимо указать получателя платежа и в меню выбрать опцию «Деньги» (символ, напоминающий скрепку). Минимальный размер платежа составляет 100 рублей. Максимально можно осуществлять переводы на сумму 75 000 рублей в месяц (сверх этой суммы начисляется комиссия в размере 0,6% + 20 рублей).

Выпуск дополнительной карты

Каждая банковская карта привязана к определенному расчетному счету, к которому может быть привязана еще одна карточка другого человека. При совершении перевода с другой карты финансовые средства списываются с расчетного счета.

Для того чтобы человек, на которого оформлена дополнительная карта, не перевел слишком большую сумму, необходимо установить определенный лимит на платежи в течении месяца.

Совершается такой перевод моментально и без комиссии. Правда, в этом случае возникают расходы на выпуск дополнительной карточки (комиссия за эмиссию карт в разных банках отличается).

Card2card и партнеры

Выполнить межбанковский перевод ,используя интернет-банкинг, можно с карты отправителя в другом банковском учреждении (card2card). Эта функция доступна тем, кто пользуется услугами Альфа-Банка, Бинбанка, Рокетбанка, ВТБ, Тинькофф банка и т.д. Нужно учесть, что банк, выдавший карту, с которой выполняется перечисление, может снять комиссию. Этот момент стоит проверить заранее.

Для межбанковских переводов без комиссии нельзя использовать кредитные карты. В этом случае вы заплатите комиссионные, как при снятии средств в банкомате. Кроме того, не забудьте уточнить размер лимита на такие переводы.

К примеру, в Рокетбанке по тарифу «Уютный космос» без комиссии можно перечислить от 5 000 рублей, а по условиям тарифного плана «Все включено» — любую сумму (но в каждом из этих случаев не более 100 000 рублей за один перевод). Стоит также учитывать наличие лимитов на пополнение карты межбанковским переводом. К примеру, по карте Tinkoff Black он составляет 300 000 рублей в месяц.

Чем межбанковские переводы отличаются от переводов с карты на карту

Перевод денег между карточными счетами (C2C) осуществляется почти моментально. Всего несколько секунд, и отправленная сумма окажется на карте получателя. Для осуществления такого перевода необходимо знать номер карточки получателя/донора соответственно при выталкивании/стягивании, а также ее CVC-код и срок действия.

Межбанковские перечисления через расчетные счета занимают больше времени.

В этом случае деньги могут «идти» от 1 до 3-х рабочих дней (в среднем такой перевод занимает одни сутки). При отправке платежа с банковского счета утром можно ожидать, что уже к вечеру средства поступят получателю.

Суть межбанковских переводов состоит в том, что карты привязаны к определенным счетам в банке. Таким образом, при отправке средств на расчетный счет клиент банка, по сути, отправляет их на карточный счет, только по усложненному пути.

Как проходит межбанковский перевод, и что необходимо для его осуществления

- Для перечисления финансовых ресурсов необходимо иметь реквизиты счета (БИК банковского учреждения получателя платежа, номер р/с (расчетный счет), а также фамилию, имя и отчество получателя.

- Платежные данные (реквизиты) можно найти в договоре с банковским учреждением. Кроме того, их можно запросить при личном посещении банка или посмотреть онлайн в личном кабинете.

- После того, как платежные данные получены, остается найти раздел «межбанковские переводы», «перевод со счета на счет» либо что-то аналогичное. Затем необходимо внести все реквизиты и ожидать, пока перевод поступит на счет получателя.

Что еще необходимо знать для совершения межбанковских переводов

Лимиты на операции. Правилами банков в обязательном порядке предусмотрены определенные лимиты на проведение платежных операций. Этот может быть размер одноразового перевода, перечислений в сутки, в месяц и т.д. Уровень лимита определяется клиентским тарифом и статусом карты. Соответственно, для золотых или платиновых карт предусмотрена возможность перевода более крупных сумм.

Большинство клиентов банков вполне укладываются в такие лимиты. Как правило, размер допустимых переводов составляет от 100 до 300 тысяч рублей в месяц.

Комиссия за пополнение. Как ни удивительно это звучит, но некоторые банки взымают комиссионные за пополнение счета. Другими словами, приходится платить за то, что клиент вносит средства на собственную карту. Нужно отметить, что это относится к пополнению с помощью C2C переводов. С учетом этого обстоятельства становится понятно, почему стоит внимательно изучать тарифы при оформлении карты.

Может показаться, что процедура межбанковских переводов выглядит сложной и запутанной, но стоит выполнить такую операцию хоть один раз, и ваше мнение обязательно изменится.

Межбанковские переводы без комиссии путем «стягивания» и «выталкивания»

Какое значение имеет неблагозвучный термин «стягивание»?

Чтобы разобраться с ним, рассмотрим примеры с конкретными банковскими учреждениями. Допустим, необходимо перевести деньги с карточного счета Сбербанка на карту ВТБ. Такую операцию можно представить, как стягивание средств со счета Сбербанка на счет в ВТБ.

К примеру, вы хотите сделать перевод денег в другое банковское учреждение (перечислить средства между своими картами, отдать долг, перевести финансы родственникам и т.д.).

Как провести межбанковский перевод в таком случае?

Наиболее простой вариант – стягивание денег на карту получателя. Но в такой сделке есть определенные особенности. При переводе на карту другого человека нужно, чтобы получатель предоставил по своей карте такие сведения, как ее номер, срок действия, код CVC, а также фамилию, имя и отчество собственника. Передать такие данные можно только близким людям, к которым есть стопроцентное доверие.

Да и в этом случае существует опасность, что карту заблокирует банк.

В качестве иллюстрации рассмотрим пример, с картой-донором из Сбербанка (карта отправителя межбанковского перевода).

Вся операция будет проводиться в Альфа-банке. Чтобы выполнить такой, перевод необходимо найти в онлайн кабинете кнопку «Пополнение».

В нужные поля следует внести данные карты-донора (Сбербанка) и сумму перечисления.

Подтверждение перевода по карте Сбербанка производится с помощью смс-кода. После ввода кодовых цифр средства будут переведены.

Выполненный межбанковский перевод можно сохранить как шаблон, что впоследствии значительно упростить выполнение данной операции.

Процесс «стягивания» похож на сделку, связанную с онлайн покупкой (с той разницей, что деньги поступают продавцу, а не на вашу карту в другом банке).

Обратите внимание, чаще всего стягивание производится без комиссии. Но есть и ряд исключений. Определенные банковские учреждения не дают разрешение на стягивание средств со своих счетов или берут комиссию за такую операцию (она значительно меньше, чем плата за прямой межбанковский перевод).

Уточнить наличие комиссии на операции стягивания и ее размер можно двумя способами:

- Найти нужные сведения в тарифах.

- Сделать попытку стягивания с карты всех имеющихся денег (плоть до копейки) одним платежом. Если банк взымает комиссию за такую операцию, то перевод будет отклонен с формулировкой «недостаточно средств».

Межбанковские переводы без комиссии путем выталкивания денег на карты других банков предоставляют далеко не все учреждения. Кроме того, лимиты на такие операции могут быть очень скромными.

Банки могут проводить разные акции, во время действия которых межбанковские переводы на любые карты проводятся без комиссии. Вот только срок действия таких акционных предложений ограничен.

Межбанковские переводы без комиссии: пошаговая инструкция

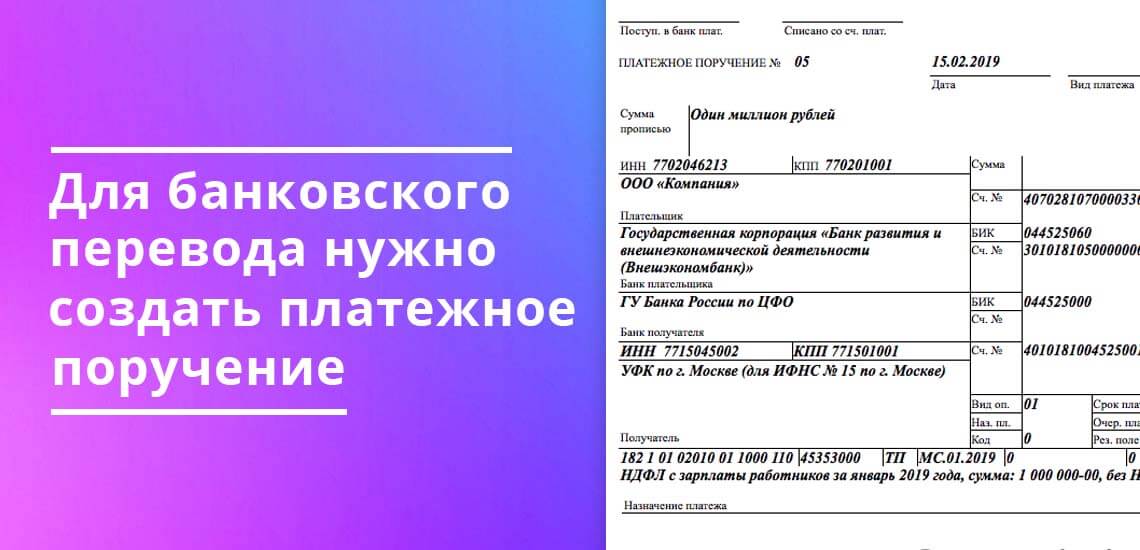

Для совершения межбанковского перевода необходимо предварительно внести определенную информацию в платежное поручение, чтобы дать указание, куда и откуда необходимо перечислить средства. Проще выполнить такую операцию можно, используя интернет-банкинг. Если взять в качестве примера перевод с карты Кредит Европа Банка на счет Росгосстрах Банка, то необходимо:

- Указать счет, с которого будут списаны деньги (к примеру, карточный счет).

- Указать сумму перечисления.

- Заполнить поле «назначение перевода». Здесь, могут быть указаны такие цели, как «перевод частному лицу», «перевод личных средств», «погашение обязательств по кредитному договору №…», «зачисление на счет карты». Нужно также внести отметку «без НДС» (с платежей между физ. лицами НДС не взимается). Не стоит указывать в качестве назначения платежа различные неформальные формулировки, так как это может привести к его отклонению.

- Вписать фамилию, имя и отчество получателя межбанковского перевода и номер его расчетного счета.

- Указать БИК банка.

БИК указывается в особой форме, позволяющей сразу определить название банковского учреждения, получающего перевод и корреспондентский счет (эти данные автоматически вносятся в указании для банка на осуществление платежа).

После внесения информации следует проверить ее правильность и подтвердить операцию с помощью одноразового пароля. После этого межбанковский перевод переходит в стадию обработки.

Получить платежный документ в форме, которая утверждена Центробанком, можно в истории переводов.

После того, как поручение на перевод передано банку, финансовые средства поступают в банковский расчетный центр, в качестве которого выступает автоматизированная банковская система. Здесь осуществляется групповая обработка межбанковских переводов и собираются группы платежных поручений.

В определенный момент времени деньги поступают в расчетно-кассовый центр отделения Центробанка России. Каждый банк, осуществляющий свою деятельность на территории РФ, имеет собственный корреспондентский счет в ЦБ, через который проводятся межбанковские переводы.

Центробанк производит обработку платежей и выполняет их проверку. После этого перевод направляется на счета банка-получателя. С этого момента платеж переходит в обработку автоматизированной системы банковского учреждения получателя. После этого этапа деньги зачисляются на расчетный счет клиента.

Оцените статью

Рейтинг: 4.87(голосов 30)

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Но что такое банковский перевод, как его сделать и какой при этом происходит процесс списания и зачисления для большинства остается непонятным. Безналичные способы оплаты проходят внутри банка, и остаются скрытыми для обывателя. Бробанк собрал информацию о том, что же это такое, а также как происходят межбанковские и внутрибанковские расчеты между клиентами.

-

Что такое реквизиты и перевод в банке

-

Банковские переводы по платежкам

-

Межбанковские переводы и корсчета

-

Как информируют при поступлении денег на счет

-

Внутрибанковские переводы

-

Межгосударственные банковские переводы

Что такое реквизиты и перевод в банке

При открытии банковского счета любому физическому или юридическому лицу присваиваются уникальные реквизиты. Они не повторяются больше нигде и никогда. Нет двух клиентов с одинаковыми номерами счетов, это отслеживает АБС — автоматизированная банковская система. Также и сам банк при регистрации в Центробанке России получает уникальные реквизиты.

Для совершения банковского перевода отправитель средств создает платежное поручение. Такие документы при безналичных расчетах формируют как физические, так и юридические лица.

Для этого клиенты используют два варианта передачи распоряжения банку:

- платежное поручение, напечатанное на бумаге;

- электронное платежное поручение, которое формируется пользователем: в интернет-банке, мобильном приложении или в системе Банк-Клиент для юридических лиц.

Платежное поручение — это распоряжение банку на отправку денег с текущего счета плательщика на счет другого лица. Счет получателя денег может быть открыт в том же финансовом учреждении или любом другом. Как в внутри РФ, так и за пределами страны банка-отправителя.

Банковские переводы проводят все пользователи безналичных расчетов. Это такие виды операций:

- расчеты по кредитным и дебетовым картам;

- оплата в интернет-банке или мобильном приложении банковским переводом за услуги ЖКХ, сотового оператора, в оплату налогов, штрафов;

- безналичные расчеты за товары и услуги между частными лицами и компаниями или только юридическими лицами, совершенные по картам или платежными поручениями;

- перечисление денег между клиентскими счетами внутри одного или разных банков.

В платежке на банковский перевод полностью указаны реквизиты двух обслуживающих банков, а также данные плательщика и получателя. Банк, который исполняет пересылку средств, принимает расчетный документ в безоговорочном порядке и исполняет его, если на расчетном счете отправителя достаточная сумма для проведения платежа.

Банковские переводы по платежкам

Перед исполнением платежного поручения банк отправителя проверяет правильность заполнения таких реквизитов:

- наименование обслуживающего банка;

- наименование банка получателя;

- банковские идентификационные номера (БИК) двух финансовых организаций, между которыми происходит пересылка средств;

- полное наименование организации отправителя или ФИО, если это физическое лицо;

- расчетный счет, с которого происходит перечисление денег;

- ОКПО плательщика;

- ИНН отправителя;

- сумма переводимых средств цифрами и прописью;

- содержание сделки, которое должно отражать суть перевода и соответствовать российскому законодательству;

- полное наименование организации получателя или ФИО, если это физическое лицо;

- расчетный счет, куда производится зачисление денег;

- ИНН получателя.

Если банк-отправитель выявляет какие-то ошибки в платежном поручении, то он вправе не исполнять его. Сотрудники кредитной организации обязаны вернуть клиенту электронный документ или бумажную платежку для устранения неточностей в реквизитах или назначении платежа.

Межбанковские переводы и корсчета

Когда перечисление средств происходит между разными банками, но внутри территории одного государства — это называется межбанковским переводом. Чтобы операция могла быть произведена, каждому банку присваивается корреспондентский счет, который регистрируется в Банке России. Корсчета бывают двух видов:

- ЛОРО — счет Центрального банка страны в определенном кредитном учреждении;

- НОСТРО — счет, открытый кредитно-финансовой организации в Банке России.

Для понимания того, как проходит процедура перевода денег между банковскими учреждениями, рассмотрим такой пример:

Отправитель А дает поручение банку ХХХ направить деньги получателю В, которому открыт счет в банке YYY. По платежке банк А списывает, указанную сумму со счета клиента А. Посредством транзитного счета деньги попадают на корсчет в Центробанк России, где банковский перевод подлежит проверке на соответствие действующему законодательству РФ. Если все данные верны, то средства зачисляют на транзитный счет банка YYY. Банк-получатель YYY проверяет наличие вписанного в платежке номера расчетного счета и имени клиента в своей базе данных.

Если такой клиент В не найден, то платеж возвращается в Центробанк, а оттуда и в банк отправителя А с указанием о том, что данный получатель не найден или указанный расчетный счет не существует. Банк ХХХ обязан внести изменения в сформированное платежное поручение или вернуть деньги отправителю В. Банк отправителя ХХХ, при этом, не несет ответственности за допущенные ошибки в платежном поручении, он только исполняет распоряжение, данное ему владельцем счета А.

Как информируют при поступлении денег на счет

Когда платежное получение приобретает статус «Исполнено», вернуть деньги по инициативе отправителя нельзя. Средства, переведенные через банки, зачисляются на счета получателей до 3-х рабочих дней.

О том зачислены средства получателю или нет, может проинформировать только владелец счета.

Банк получателя не имеет права давать такую информацию никому кроме самого лица, которому открыт данный счет. Поэтому бессмысленно звонить в банк контрагента и пытаться получить ответ на вопрос дошли деньги или нет.

Если, по утверждению получателя, деньги так и не поступили на его расчетный счет можно заказать банковское расследование. Для этого отправителю средств потребуется обратиться в свой обслуживающий банк и указать номер документа, дату операции и сумму «потерянной» платежки. Здесь же понадобится подать заявление на розыск банковского перевода.

Пока не истекли 3 дня с даты отправки средств заказывать поиск бессмысленно. Иногда бывает и так, что спустя отведенное время деньги «самостоятельно» возвращаются отправителю. Это происходит при обнаружении ошибок в данных клиента-получателя или реквизитах банка-получателя.

Внутрибанковские переводы

Переводы средств между разными филиалами одного банка происходят в разы быстрее, чем межбанковские. Для внутрибанковских переводов не задействуются корсчета. Все операции проходят внутри одного кредитно-финансового учреждения.

Еще быстрее происходит расчет между клиентами, если отправитель и получатель обслуживаются в одном филиале. В этом случае денежные средства списываются напрямую с дебета счета плательщика и зачисляются на кредит счета получателя. Транзакция фиксируется мгновенно, как только специалист банка вводит в систему платежное поручение или подтверждает операцию, проведенную в Банк-Клиенте, интернет-банке или мобильном приложении.

Межгосударственные банковские переводы

Для проведения международных банковских переводов создана система SWIFT и другие подобные ей способы передачи данных. По сути, СВИФТ не переводит деньги, а только передает информацию об операции. В системе поддерживается один из типов сообщений МТ103, который позволяет одному банковскому учреждению давать распоряжение другому на перечисление денег между счетами клиентов этих банков. При этом сама система контролирует действия всех банков-участников перевода, чтобы средства были списаны и зачислены быстро и безопасно.

Не все транзакции межгосударственного перечисления проходят по прямому пути. Гораздо чаще у международного перевода длинная цепочка переходов между банками, у которых открыты взаимные корреспондентские счета. Чем больше банков-участников перевода средств, тем дороже обходится банковский перевод отправителю.

Процедура перечисления международного банковского перевода выглядит так:

- списание суммы с баланса отправителя;

- зачисление на корсчет банка-отправителя;

- перевод между корсчетами банков-посредников;

- зачисление на корсчет банка-получателя;

- зачисление на счет получателя.

Такая пересылка между банками в разных государствах длиться до 7-ми банковских дней. Систему СВИФТ переводом используют и для внутригосударственных переводов. С ее помощью проходят расчеты как между контрагентами юридическими лицами, так и между физическими.

Комментарии: 3

Банковский перевод – это определенные действия, которые совершает физическое или юридическое лицо, давая поручение своему банку перевести деньги с одного счета на другой. Переводы могут быть между аккаунтами самого клиента, в пользу другого лица или на собственный аккаунт в другом банке. Банк выполняет эти финансовые операции в соответствии с установленными правилами. В некоторых случаях он берет комиссию за свои услуги. Необходимо более подробно рассмотреть, что такое банковский перевод, чтобы понимать, как перевести средства в том или ином случае, как происходит эта процедура и с какими подводными камнями можно столкнуться.

Современное банковское право подразумевает несколько видов банковских переводов. Но сначала необходимо понять, банковский перевод – что это. По сути, это поручение клиента списать деньги у одного человека и зачислить другому. Реквизиты – это адрес, куда должно происходить зачисление.

Вот какие виды этой операции существуют на рынке:

- межбанковский;

- межфилиальный;

- внутренний;

- международный или межгосударственный.

Это стандартное разделение. Необходимо подробнее рассмотреть, что значит банковский перевод, и как он происходит на практике.

Для совершения перевода на банковский счет необходимо знать реквизиты. Сегодня есть возможность перечислять средства по номеру телефона. В этом случае телефон привязан к определенным реквизитам, поэтому не требуется заполнять форму с ними. То же касается банковской карты. Ее, как и телефон, можно прикреплять к другим реквизитам.

Банковский перевод это финансовая операция, которая предполагает совершение нескольких действий, независимо от того, кто получатель. Алгоритм одинаковый для операций самому себе и третьим лицам.

- Оформление платежного поручения, согласно которому на банковский счет перевод будет завершен.

- Отправка запроса для подтверждения, что реквизиты получателя указаны верно.

- Получение ответа с подтверждением данных о клиенте.

- Проверка, что средства есть в необходимом количестве, чтобы исполнить платежное поручение.

- Резервирование денег и их списание.

- Зачисление средств получателю.

Межбанковские переводы происходят между физическими лицами и обрабатываются в течение 3‑5 дней. Все это время банки хранят деньги на своих корреспондентских счетах. Только после полной обработки транзакции они поступают клиентам.

Переводить без комиссии можно определенную сумму, которая определяется конкретно взятым банком, исходя из его внутренних тарифов.

Это самый простой способ отправки денег. В этом случае отправитель и получатель обслуживаются в одном банке. Комиссия за совершение финансовой операции отсутствует, если сумма не превышает установленный лимит, а зачисление происходит мгновенно. Прямой банковский перевод – это быстрый способ зачислить средства на другой счет.

Не все понимают, что такое банковский перевод в другую сторону, и почему с ним связаны сложности. Невозможно отправить деньги напрямую получателю, который располагается в другой стране. Для этого используется система межбанковских отправлений. Сегодня существует несколько таких систем, но наиболее популярная – SWIFT, а остальные – это ее аналоги. Независимо от используемой системы, она отвечает за безопасность транзакции. Деньги поступают клиенту в течение 5‑7 дней, а за срочность придется доплатить. Еще есть стандартные банковские сборы за совершение валютного отправления.

Если валюты банковского счета получателя и отправителя не совпадают, то дополнительно придется оплатить конвертацию.

Для использования SWIFT требуется предоставить следующие сведения:

- паспортные реквизиты отправителя (или наименование организации);

- банковские реквизиты;

- цель осуществления финансовой операции;

- SWIFT‑код;

- город/страна получателя и банка корреспондента;

- IBAN‑код, если деньги отправляются в страны Евросоюза.

Вот как все происходит:

- Средства списываются у плательщика.

- Деньги отправляются на корреспондентский счет банка-посредника, который отвечает за совершение транзакции.

- Зачисление денег на корреспондентский счет банка получателя.

- Отправка средств непосредственно получателю.

Расчет происходит в течение 5‑7 дней, но в случае с другими финансовыми системами (не SWIFT) эти сроки могут варьироваться. Иногда специалисты валютного контроля банка отправителя могут запросить документ, подтверждающий правомочность совершения транзакции. Это происходит, если сумма большая или совершается от имени юридического лица. В последнем случае необходимо предоставить договор с получателем, инвойс, упаковочный лист и другие документы, которые подтверждают, что средства были выведены законно.

Внешний перевод – это транзакция в другой банк. Необходимо использовать корреспондентский счет, который зарегистрирован в ЦБ РФ. Все подобные платежи отслеживаются. Вот как все происходит:

- Клиент составляет платежное поручение с номерами счетов получателя и отправителя.

- Списание денег на основании этого документа.

- Зачисление денег на транзитный счет ЦБ РФ, где происходит проверка транзакции на законность.

- Осуществление транзакции банку получателя. Если в платежном поручении есть ошибка, то происходит возврат денег с обязательным пояснением причины возврата.

- Зачисление денег получателю.

Необходимо понимать, что финансовая организация не несет ответственность за наличие ошибок в платежном поручении. Это значит, что комиссия за совершение транзакции не возвращается.

Это дежурная транзакция, которая происходит в рамках одного банка, но между его разными филиалами. Например, когда клиент из Дальнего Востока отправляет средства в Сибирь. Такие транзакции аналогичны межбанковским, но скорость ее обработки занимает около 3 дней.

Если используется платежка, то банк первоначально проверяет правильность заполненных реквизитов. Существует два уровня проверки:

- Первичная, когда банк-отправитель изучает правильность заполнения платежек. В случае наличия ошибок транзакция не выполняется.

- Вторичная — банком получателя. Если реквизиты указаны неверно, то деньги возвращаются.

В случае возврата обязательно дается комментарий, почему операция не выполнена.

Любая операция между разными банками, которые находятся на территории одного государства, является межбанковской. Такие операции возможны благодаря наличию у каждого российского банка корреспондентского счета. Он бывает двух типов:

- ЛОРО – счет ЦБ РФ в определенном кредитном учреждении.

- НОСТРО – счет, открытый в самом Банке России.

Выше уже описано, как происходят подобные финансовые операции.

Ниже указаны популярные вопросы, которые задаются пользователями интернета.

Кто может переводить деньги в банке

Такая возможность предоставляется физическим и юридическим лицам, индивидуальным предпринимателям, самозанятым и другим субъектам. Специальные счета заводятся на государства, избирательные комиссии, некоторые муниципальные и федеральные структуры, у которых в силу особенностей законодательства должен быть аккаунт для совершения финансовых операций, но нет ИНН.

Как информируют при поступлении денег на счет

Обо всех движениях по счету банки могут информировать с помощью SMS и PUSH уведомлений и через E-mail. Только клиент может получить информацию о состоянии своего аккаунта. Дополнительно можно позвонить по телефону горячей линии и получить необходимую информацию. Например, финансовые специалисты банка «Пойдём!» готовы рассказать клиенту о состоянии его счета после прохождения процедуры верификации личности.

Что такое реквизиты и перевод в банке

Банковский перевод по реквизитам — это простыми словами, отправление денег по указанному адресу. В реквизитах указаны сведения о банке получателя.

Какие еще есть способы перевода денег

Деньги отправить можно несколькими способами:

- с использованием электронного кошелька;

- через систему денежных переводов;

- по номеру телефона;

- на криптокошелек.

В последнем случае необходимо изучать, законна ли выбранная криптовалюта в стране отправителя и получателя.

Можно ли отозвать банковский перевод

Это возможно до момента завершения транзакции. В дальнейшем требуется связываться с получателем, чтобы он вернул деньги.

Остались вопросы? Мы вам перезвоним

× Здравствуйте! Чем могу помочь?|Здравствуйте! Какой у вас вопрос?|Здравствуйте! Что вам подсказать?|Здравствуйте! Я могу вам чем-то помочь?

Содержание статьи

Показать

Скрыть

Перевод денег с карты на карту — одна из самых востребованных карточных операций. Ее можно совершать быстро и бесплатно, если знать доступные способы перевода, условия и тарифы банка.

Разбираемся на примере карты Сбербанка, при каких условиях банк начисляет проценты за трансакцию и как перевести деньги без комиссии.

Перевод денег внутри банка

Есть несколько способов перевести деньги по системе банка.

Через приложение

Один из самых удобных способов — перевод с помощью мобильного приложения «СБОЛ» (ранее — «Сбербанк Онлайн»):

- Выберите пункт «Платежи» на нижней панели.

- Затем в окошке «Перевести» введите телефон, карту или счет → в Сбербанк → «Продолжить». Если номер клиента не подключен к СМС-банкингу, то перевести деньги можно только по номеру карты или счета.

- Укажите сумму перевода в рублях. При желании можете указать сообщение получателю → «Продолжить».

- Подтверждение перевода. Перед отправкой стоит еще раз внимательно проверить все реквизиты и сумму → затем нажать кнопку «Перевести». После этого действия деньги будут отправлены получателю.

Подобрать дебетовую карту

Обратите внимание. Если получатель денег не является клиентом Сбера, то после ввода номера телефона приложение предложит два варианта:

1) перевести в любой банк через СБП — без комиссии;

2) в другой банк — при выборе этого способа будет взиматься комиссия.

Через СМС-сообщение

Еще один способ — перевод по СМС. Это возможно, если и у отправителя, и у получателя перевода подключена услуга «Мобильный банк».

Для перевода средств следует:

- Отправить на номер 900 сообщение: ПЕРЕВОД 9ХХХХХХХХХX YYY, где 9ХХХХХХХXХХ — номер телефона получателя, а YYY — сумма перевода в рублях. Текст сообщения должен быть введен с пробелами, но без знаков препинания. Также можно сделать перевод другому клиенту по номеру карты: ПЕРЕВОД ХХХХ КККК, где ХХХХ — 4 последние цифры карты списания, а КККК — полный номер карты получателя (только для карт Сберабнка).

- После отправки сообщения вам придет СМС с информацией о переводе. Внимательно проверьте текст, и если все в порядке, подтвердите выполнение перевода. После этого деньги будут отправлены, а вы получите новое сообщение с данными о переводе.

Через личный кабинет на сайте

Перевод через личный кабинет «Сбербанк Онлайн» на сайте банка почти не отличается от перевода через мобильное приложение. Для перевода авторизуйтесь на сайте и выполните следующие действия:

- В разделе «Переводы» выберите пункт «Клиенту Сбербанка» или «Другому человеку».

- Укажите получателя по номеру телефона, карты или счета.

- Укажите сумму перевода → нажмите кнопку «Продолжить»

- Откроется экран подтверждения. Банк отправит код по СМС на ваш номер телефона.

- Введите код → нажмите кнопку «Подтвердить».

Через банкомат

Перевод через банкомат выполняется так:

- Вставьте свою карту в банкомат и введите ПИН-код, нажмите «Далее».

- Выберите раздел «Платежи и переводы», а затем пункт «Перевод средств» в главном меню банкомата.

- В качестве направления перевода укажите «Клиенту Сбербанка», введите номер карты получателя и нажмите на кнопку «Далее».

- Укажите сумму для перевода и подтвердите его.

Обратите внимание, что при переводе другому человеку через банкомат взимается комиссия в размере 1% от суммы, максимум 3 000 рублей.

Через кассу банка

Сделать перевод можно также через кассу банка. В этом случае все операции сделает кассир, нужно будет лишь предъявить паспорт и сообщить необходимые реквизиты: номер карты или телефона. Но стоит приготовиться к тому, что данных потребуется больше, если перевод будет по номеру счета: понадобятся БИК, корреспондентский счет, ИНН и другие реквизиты, которые обычно заполняются в платежках. После заполнения платежки останется вставить карту в терминал и перечислить деньги.

Подобрать кредитную карту

За переводы через кассу банка обычно взимается комиссия. В Сбербанке она составит 1,5% от суммы перевода, но не более 3 000 рублей. Также при переводе через кассу деньги зачисляются на счет получателя не сразу, а в течение трех рабочих дней.

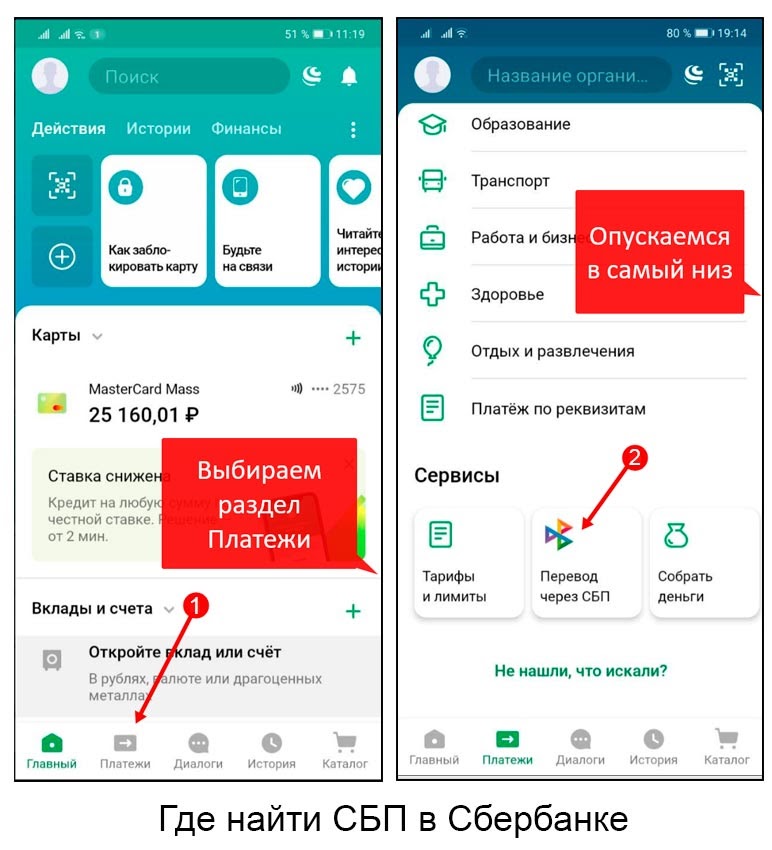

Через Систему быстрых платежей (СБП)

Помимо перевода через систему банка, есть также перевод по Системе быстрых платежей. Это перевод по номеру телефона. Чтобы перевести деньги по СБП, нужно:

- Выбрать в мобильном приложении или на сайте банка раздел «Платежи» → «Перевести через СБП».

- Указать телефонный номер получателя и сумму.

- В другой банк через Систему быстрых платежей → Выбрать банк получателя, проверить данные.

- Указать сумму перевода → нажать кнопку «Продолжить».

- Перед подтверждением платежа на экране отобразится номер, имя, отчество и первая буква фамилии получателя, банк перевода, сумма перевода и комиссия.

- Если все верно, нужно нажать кнопку «Перевести».

В Сбере через СБП можно бесплатно переводить до 100 тыс. рублей в месяц со всех карт. После превышения порога начнет взиматься комиссия: 0,5% от суммы перевода, но не более 1 500 рублей. В сутки по СБП можно перевести до 150 тыс. рублей.

Методы «толкания» и «стягивания» через СБП

Через СБП можно переводить или запрашивать деньги.

В разделе «Платежи» необходимо нажать на значок СБП в правом верхнем углу.

- Для «толкания» нужно выбрать «Перевести через СБП». Фактически это будет стандартный перевод средств.

- Для «стягивания» нужно выбрать «Запросить деньги через СБП». После этого появится поле с вашим счетом зачисления и номером телефона. Здесь нужно выбрать банк списания и требуемую сумму → нажать кнопку «Продолжить». Затем нужно подтвердить операцию. После этого деньги поступят на ваш счет.

Обратите внимание, «стягивать» деньги можно только со своих счетов.

- Также в мобильном приложении у Сбера есть своя функция «стягивания». Чтобы ей воспользоваться, нужно нажать на сервис «Запросить деньги» в разделе «Платежи». Дальше нужно указать номер телефона человека, с карты которого собираетесь получить деньги. Нужно учитывать, что некоторые банки берут комиссию за «стягивание» денег со своих карт, информацию стоит уточнять в тарифах банка.

Перевод по реквизитам счета

В Сбербанке также можно перевести деньги по полным реквизитам на карту или счет другого банка. Эта функция называется «межбанковский перевод». Для перевода потребуются БИК принимающего банка, а также номер счета и ФИО получателя.

Свои реквизиты легко можно найти в приложении банка. Для этого выберите нужную карту и перейдите во вкладку «Реквизиты и выписки». Если нужно передать реквизиты другому человеку, воспользуйтесь функцией «Поделиться» и выберите способ: WhatsApp, Telegram, Email или SMS.

Лимиты и комиссии

В Сбербанке на переводы установлены следующие комиссии и ограничения:

- клиенту Сбербанка через приложение или личный кабинет «Сбербанк Онлайн», а также по СМС — до 50 тыс. рублей в месяц без комиссии, далее — за 1% от суммы перевода;

- через СБП можно бесплатно переводить до 100 тыс. рублей в месяц со всех карт;

- через банкомат или терминал — 1% от суммы перевода, но не более 3 000 рублей;

- в офисе банка — 1,5% от суммы перевода (мин. 30 рублей, макс. 3 000 рублей).

Какие переводы не учитываются в лимите

|

Вид перевода |

Размер комиссии от суммы перевода |

|

С кредитных карт Сбербанка |

3%, но не менее 390 рублей |

|

Денежные переводы через банкомат и терминал |

1%, но не более 3 000 рублей |

|

Отправленные через офис банка |

1,5% — от 30 до 3 000 рублей |

|

Переводы в другие банки по номеру телефона, карты или счета |

от 1 до 1,5% |

|

На кредитные карты и переводы между своими счетами |

Всегда без комиссии |

Как перевести деньги с карты на карту: памятка

- Переводить деньги с карты на карту можно разными способами: через сайт и мобильное приложение банка, по СМС, через банкомат и кассу банка.

- В зависимости от способа перевода, банк может брать комиссию или устанавливать лимит на сумму операции. Стандартно по карте Сбера можно переводить до 50 тыс. рублей в месяц без комиссии, далее — за 1% от суммы перевода. Через кассу всегда будет комиссия 1,5% от суммы перевода.

- При переводе через СБП можно бесплатно переводить до 100 тыс. рублей в месяц с нескольких карт.

- В приложении можно «стягивать» деньги между счетами одного человека.

- При переводе надо внимательно проверять реквизиты: отменить перевод на карту практически невозможно, а вернуть деньги очень сложно.

С помощью сервиса Банки.ру вы можете найти подходящую дебетовую, кредитную карту или карту рассрочки, подобрать подходящий вклад или накопительный счет, больше изучить тему инвестиций, узнать ситуацию на рынке металлов, валюты и недвижимости.

Еще по теме:

Как снять деньги без карты: Сбербанк

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Меня давно мучит вопрос, почему так неудобно в банках работают переводы по реквизитам? Почему их проводят только в рабочие дни? Почему с карты на карту я могу переслать деньги мгновенно, а по реквизитам перевода приходится ждать иногда неделю? Ведь процесс-то один и тот же, разве нет? Я понимаю, что фактически, может быть, и перевод с карты на карту не сразу происходит. Но смска-то приходит моментально, и деньгами тоже можно сразу пользоваться. А в чем подвох тогда с банковскими реквизитами, почему с ними не так?

Буду признательна, если вы раскроете, в чем тут секрет.

Юлия

Юлия, сейчас все разберем.

Как устроен перевод по реквизитам карты

Важно не путать карту и счет. Карта — кусок пластика, ключ к банковскому счету. На карте деньги не хранятся, они хранятся на банковском счете.

Вы наверняка замечали, что карты принадлежат платежным системам. Магия скорости перевода именно в них. Платежная система как доверенный переговорщик: она мгновенно договаривается с банками, что произойдет перевод, и банки делают вид, что перевод уже произошел.

Объясню подробнее.

Когда вы переводите деньги с карты на карту, вы даете задание платежной системе. Она спрашивает у вашего банка, есть ли у вас нужная сумма. Если сумма есть, платежная система просит банк ее придержать, а сама сообщает в банк получателя: «Дружище, скоро тебе прилетит перевод на такой-то счет». Сами деньги пока что никуда не перевелись, они заблокированы на вашем счете. Обычно под заблокированной операцией будет надпись «Ожидает авторизации».

Когда система одобряет ваш перевод, она сообщает банку получателя: «Смотри, тебе скоро поступит перевод. Сделай вид, что эти деньги у клиента уже есть». Так как банки доверяют платежной системе, они зачисляют клиенту на счет еще не поступившие деньги.

В конце дня платежная система считает, сколько кому она должна перевести, делает взаимозачет и в итоге просит банки перевести деньги куда надо. И вот теперь банки забирают заблокированные деньги с вашего счета и отправляют по адресу в своем обычном темпе. Вы этого не видите — это уже банковские дела. Так как банки доверяют платежной системе, а система доверяет банкам, им достаточно мгновенно «договориться» о переводе, а сам перевод совершить позже. А для вас это выглядит так, как будто деньги перевелись мгновенно. Магия переговоров!

Как устроен перевод по реквизитам банка

Перевод со счета на счет по реквизитам — это старая технология, в которой задействован Центробанк, и там все строго и долго.

Все банковские рублевые переводы проходят через ЦБ — туда отправляют специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни и только в строго отведенное время — эти временные промежутки в банках называют «рейсами». До 2 июля 2018 года эти рейсы были строго фиксированы по времени.

Рублевые рейсы между банками

| № рейса (ЦБ) | Формирование платежки | ЦБ принимает | ЦБ подтверждает | Банк получает |

|---|---|---|---|---|

| 1 | 11:30 | 13:00 | 15:00 | 15:00 мск |

| 2 | 13:00 | 14:00 | 15:00 | 15:00 мск |

| 3 | 15:00 | 16:00 | 17:00 | 17:00 мск |

| 4 | 17:00 | 18:00 | 19:00 | 19:00 мск либо завтра утром |

| 5 | 18:45 | 19:00 | 22:00 | 22:00 мск либо завтра утром |

Формирование платежки

11:30

Формирование платежки

13:00

Формирование платежки

15:00

Формирование платежки

17:00

Банк получает

19:00 мск либо завтра утром

Формирование платежки

18:45

Банк получает

22:00 мск либо завтра утром

Со 2 июля 2018 года в Центробанке действует новая система межбанковских переводов. Ее обязаны использовать все банки.

Вместо рейсов в ЦБ теперь действует так называемый «сервис несрочного перевода»: переводы обрабатывают не в определенное время, а каждые 30 минут. То есть теперь банкам не нужно ждать специального рейса, чтобы сделать перевод. Переводы стали проходить быстрее.

В остальном всё по-прежнему: все банковские рублевые переводы проходят через ЦБ — туда отправляют специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни.

Как и ранее, Центробанк в свое рабочее время получает платежный документ, проверяет данные и, если все в порядке, подтверждает перевод. Соответствующую информацию ЦБ передает в банк-получатель платежа. Банк-получатель проверяет данные человека или организации, для которой предназначен перевод, и перечисляет деньги на его расчетный счет.

Если в реквизитах есть ошибки, перевод попадает в список «невыясненных платежей». Если за пять рабочих дней получателя так и не найдут, деньги вернут обратно отправителю.

Остальной порядок отправки и приема переводов со стороны банков остался прежним.

В общем, переводы по реквизитам идут так долго, потому что они случаются только в определенное время и проходят кучу проверок.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Межбанковские переводы представляют собой востребованную систему перемещения финансовых ресурсов, которая позволяет осуществлять погашение кредитов, вносить вклады, переводить деньги со счетов в различных банковских учреждениях и т.д. Эта статья поможет вам разобраться, как работает технология межбанковских переводов, которую на сленге часто называют «межбанк». Мы рассмотрим разные варианты межбанковских переводов без комиссии и разберемся, как долго может идти такой платеж.

Как избежать комиссии за перевод

Если переводить деньги не внутри одного банка, а между разными, то берется комиссия в размере 1,5–2%, но не менее определенной суммы — 30–50 рублей. Однако комиссию можно обойти.

Переводить деньги по номеру телефона или карты внутри одного банка

Это универсальный способ отправки денег. Подходит отправителям и получателям, которые обслуживаются в одном банке. Большинство кредитных организаций не берут за это комиссию.

Одно из исключений — Сбербанк России. У него бесплатны переводы с карты на карту только внутри одного региона. Если отправитель — из Москвы, а получатель — из Воронежа, придётся заплатить 1% от суммы перевода, но не больше 1000 ₽.

Перевод с карты на карту в пределах заданных лимитов

Некоторые банки предлагают переводы на карты других банков в пределах определённых лимитов. Например, владельцы карт Тинькофф банка могут бесплатно переводить до 20 000 ₽ в месяц на карты других банков через приложение. При превышении этой суммы применяется стандартная комиссия 1,5%, но не меньше 30 ₽. Рокетбанк позволяет бесплатно переводить до 100 000 ₽ на карты других банков каждый месяц при подключении более дорогого тарифа «Всё включено».

Система быстрых платежей (СБП)

Система быстрых платежей — это сервис Банка России, благодаря которому можно перевести любому человеку до 100 000 р. ежемесячно (в режиме 24/7/365, включая выходные и праздники) в другие банки БЕЗ КОМИССИИ. Условие одно – принимающий банк должен быть участником СБП. На момент написания материала в эту систему включено 210 банков. С полным перечнем можно ознакомиться здесь.

Система работает с 28 января 2019 года. Создавалась она с целью снижения стоимости переводов для населения, повышения конкуренции и качества оказываемых услуг среди банковских организаций.

Помимо переводов между физлицами, СБП позволяет совершать переводы юридическим лицам, в том числе за оплату товаров и услуг.

Появление этой системы для многих банков стало неприятным сюрпризом, так как лишило их крупной статьи доходов. В первую очередь это касается Сбербанка, который до появления СБП был практически монополистом, занимая 94% доли рынка денежных переводов.

По этой причине банки препятствуют распространению СБП, делая её использование неудобной. Например, Сбербанк до последнего оттягивал подключение СБП и внедрил её с почти 8 месячным опозданием, за что был оштрафован Центральным Банком. Однако, этим Сбер не ограничился. Чтобы начать полноценно пользоваться бесплатными переводами вас ждет целый квест в дебрях настроек приложения Сбера, где нужно отдельно подключать как отправку быстрых платежей, так и их прием. Да и сама кнопка СБП спрятана так, что не каждый продвинутый пользователь разберется где её найти. Аналогичную ситуацию можно увидеть и в других банках.

У нас есть отдельная инструкция, которая поможет вам подключить Систему быстрых платежей в Сбербанке.

Тем не менее, ковидный 2020 год позволил Сберу увеличить прибыль от онлайн-переводов и платежей населения на 48%, до 71,1 млрд руб. Этому способствовала изоляция населения. Люди меньше встречались и ходили по магазинам. Реже пользовались наличными. Чаще заказывали товары на дом, а деньги переводили через смартфон.

Фото РБК: https://www.rbc.ru/finances/20/01/2021/60058e3b9a79473d6b15a274

Исследование аналитического центра НАФИ, проведенное в сентябре 2020 года, говорит о том, что Система быстрых платежей еще не прижилась среди населения – ей пользовались менее 15% россиян.

Если же говорить о применимости СБП в Сбере, то стоит помнить о том, что система нужна для переводов между разными банками. Другими словами, не получится переводить без комиссии 50.000 руб. ежемесячно в рамках лимита самого Сбера и еще 100.000 руб. в рамках лимита СБП внутри самого Сбера. В этой ситуации уместно будет завести дополнительную карту стороннего банка, подробнее об этом в разделе Советы и рекомендации.

Как пользоваться СБП

В банковском Приложении или интернет-банке выбираем Платежи или Переводы.

Указываете номер телефона получателя, который должен быть подключён к СБП. Зачисление моментальное. Вам не нужны больше никакие другие реквизиты. Перед подтверждением платежа вы увидите Имя получателя и первую букву фамилии. Некоторые банки показывают имя полностью, так что ошибиться сложно.

Если у вас данная функция не подключена, то там же, в Приложении или интернет-банке, её можно подключить. Возникли сложности? Напишите в чат или позвоните в службу поддержки вашего банка.

Перевод по полным реквизитам

Во многих банках можно перевести деньги по полным реквизитам без комиссии. Эта функция называется межбанковский перевод, или сокращенно межбанк. Для перевода вам потребуется всего три параметра – БИК принимающего банка, номер счёта получателя и его полное ФИО.

Процесс заполнения реквизитов для межбанковского перевода в мобильном приложении банка Тинькофф

Свои реквизиты всегда можно найти в приложении банка.

Если вам нужно передать эти реквизиты другому человеку, то у многих банков, есть функция поделиться. Выбираем способ отправки: WhatsApp, Telegram, Email или SMS.

Процесс отправки своих реквизитов в мобильном приложении Сбербанка

Как перевести через сервис ВКонтакте?

Отправить деньги теперь можно и через социальную сеть ВКонтакте. Для этого вам нужно авторизоваться и перейти на страницу человека, которому хотите отправить перевод. Если он еще не зарегистрирован, то сделать перевод не получится.

На странице друга или компании, услугами которой вы решили воспользоваться, кликнуть «Отправить деньги».

Появится окно, в котором останется указать сумму перевода. После выбрать карту или счет, откуда будут списаны деньги. Далее кликнуть «Отправить деньги» и подтвердить операцию.

Важно! В данном случае получатель сам может выбрать, на какую карту выведет полученные деньги. По СБП он сможет вывести их бесплатно. Если карта в системе не зарегистрирована, потребуется заплатить 3% от суммы перевода, но не менее 50 р.

Комиссия за перевод:

|

Mastercard и Maestro |

0%, если сумма перевода от 300 до 75 000 р. в месяц. После превышения лимита 0,6%+20 р. |

|

Visa и Мир |

0,75%, минимум 35 рублей |

|

VK Pay |

0% |

Лимиты:

- по одной карте не более 150 000 р. в сутки и 600 000 р. в месяц;

- со счета VK не более 15 000 р. за один перевод и 40 000 р. в месяц.

Обратите внимание! На практике деньги переводятся мгновенно. Но, бывают случаи, когда платеж зачисляется в течение нескольких дней. Если такое произошло, то вы можете отклонить перевод и получить деньги обратно.

Купить онлайн-кассу