Открыть эту статью в PDF

Особенности оценки венчурной компании

При оценке венчурной компании аналитик сталкивается с рядом специфических сложностей, которые довольно редко встречаются в зрелом бизнесе. Среди них можно выделить две наиболее важные.

Во-первых, на начальных этапах создания бизнеса неопределенность результатов и риски инвестора крайне велики. Поэтому инвесторы готовы вкладывать деньги только в том случае, если успех проекта обещает им огромную прибыль. Как правило, для этих начальных инвестиций требуемая доходность и, соответственно, ставка дисконтирования инвестора находится в интервале от 50% до 100% годовых.

Разумеется, при этом инвестор не готов вкладывать сразу крупные суммы, а предприниматели не могут обеспечить такой доход на всю сумму требуемых инвестиций. Поэтому финансированию проекта привлекается поэтапно:

В этом примере венчурная компания сначала привлекает небольшую сумму для разработки прототипа. Продукта еще нет, и не известно, получится ли вообще что-то, риски очень велики, и инвестор соглашается дать всего 1 млн руб., ожидая, что в случае успеха доходность этих вложений будет очень велика.

Если прототип успешно создан, то риски снижаются, и следующий инвестор готов дать 10 млн, достаточные для запуска бизнеса. Но пока не ясно, будет ли спрос на созданный продукт, удастся ли успешно построить продажи. Доходность инвестора этой фазы должна составлять 50%.

И наконец, после того как компания превратилась в полноценный бизнес с действующими продажами и операциями, ей нужны крупные вложения, чтобы нарастить масштабы. Теперь приходит инвестор следующей фазы, он вкладывает деньги в более-менее понятные перспективы, и его требуемая доходность будет всего 25%.

Результат такой схемы финансирования для аналитика — в оценке венчурного бизнеса нет одной, общей для всей компании, ставки дисконтирования. Более того, и оценка бизнеса нужна не «по состоянию на сегодня», а в самые разные моменты в будущем, чтобы оценить перспективы привлечения инвестиций следующих этапов.

Во-вторых, хотя дисконтирование будущих доходов — это наиболее логичный способ оценить венчурный проект, с доходами возникают трудности. Большинство успешных венчурных компаний годами работают без прибыли, а все свободные средства направляют на дальнейший рост бизнеса. Обычная идея спрогнозировать свободные денежные потоки и продисконтировать их остается без достаточных цифр для дисконтирования.

Для того, чтобы решить эти, а также некоторые другие, проблемы, применяется подход, который часто называют методом венчурного капитала.

Метод венчурного капитала

В простейшем виде метод венчурного капитала выглядит так:

- Мы считаем, что компания не приносит венчурным инвесторам никаких денежных доходов до тех пор, пока весь проект не станет зрелым бизнесом. Как правило, предполагается, что в этот момент компания выйдет на IPO.

- На момент предполагаемого IPO мы оцениваем ожидаемую стоимость компании на основе предполагаемой выручки, EBITDA или прибыли, умноженных на соответствующий рыночный мультипликатор.

- Каждый из венчурных инвесторов имеет свои требования к доходности. Эти требования используют, чтобы вычислить, какой должна быть стоимость его пакета акций в момент IPO.

- Двигаясь назад к началу проекта, мы вычисляем долю, которую этот инвестор должен получить в момент своих начальных инвестиций.

- Если доля будет приемлемой, то мы считаем, что проект привлекателен для этого инвестора.

Разберем это на примере, описанном выше.

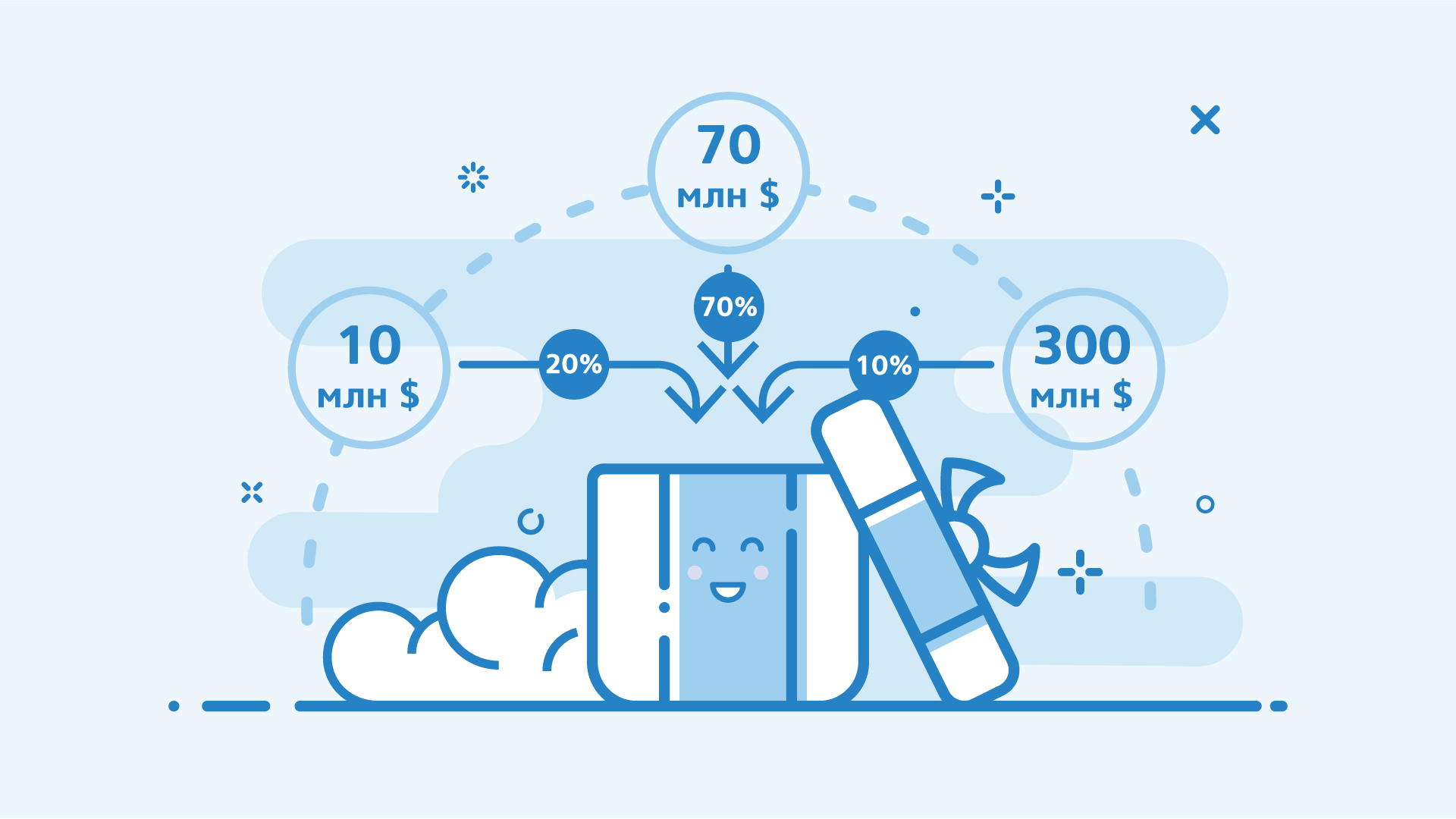

Предположим, что после первых «посевных» инвестиций деньги фазы Start-up понадобятся через год, а Round 1 — еще через два года. Если проект будет успешным, то через 5 лет от его начала мы рассчитываем создать бизнес с EBITDA = 500 млн, причем мы считаем, что такая компания будет оцениваться в 5 * EBITDA.

Итак, мы готовы сделать первый шаг в оценке. Вот инвестиции трех участников:

Мы знаем, какую доходность ожидает каждый инвестор в случае успеха. Давайте рассчитаем, сколько он хочет получить в конце пятого года, когда компания выйдет на IPO:

Цифры в крайнем правом столбце —доля акций, которая должна быть у каждого из инвесторов на тот момент, когда компания будет продана за ожидаемые 500 млн. А кроме того, мы узнали, в какую сумму оценивается компания на третий год сразу после того, как инвестор третьего раунда внес свои 100 млн. Если он согласился отдать эту сумму за 31,3%, то всю компанию он, очевидно, оценил в 320 млн.

Но наша работа еще не закончена. Инвестор этапа Start-up, который вложит в проект 10 млн руб. на второй год, хочет иметь в момент продажи компании 10,1% от ее капитала. Но до продажи его доля будет размыта за счет вложения 100 млн. Значит для того, чтобы в конце сохранить за собой долю в 10,1%, он должен получить больше акций. Вычислим эту долю:

Здесь мы видим, что в момент вложения денег инвестор раунда Start-up должен получить 14,7% компании. И, кстати, его вложения означают, что компания достигнет ко второму году оценки 67,9 млн руб.

Доля инвестора посевной (Seed) фазы уменьшается дважды: с приходом денег Start-up и Round 1. Чтобы в самом конце сохранить за собой требуемые ему 6,4%, он должен иметь 9,3% после Start-up раунда, а в самом начале ему надо отдать:

Итак, мы оценили доли всех инвесторов. Величины, которые мы получили, выглядят адекватно, а значит в принципе финансирование на таких условиях может быть привлекательным.

Разумеется, это очень упрощенная картина. В реальных проектах появляются еще и такие факторы как опционы ключевых сотрудников, другие тонкости. Но общую идею этот пример передает. Подробности расчетов можно посмотреть в прилагаемом файле Excel: vcmethod.xlsx

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Самые популярные способы узнать стоимость проекта.

Венчурные инвесторы — люди, которые привыкли к риску, однако они, как и все представители бизнеса, умеют считать свои деньги. А точнее те суммы, которые готовы вложить в стартап. Давайте узнаем, какими методами оценки они пользуются, чтобы иметь представление о реальной стоимости проекта и о том, сколько можно на этом заработать.

Стартапы на ранней стадии не имеют конкретных показателей для расчета, так как у них нет прибыли. Зачастую фаундеры имеют на руках финансовые прогнозы и бизнес-планы, но это не является достаточным аргументом для инвестора. Именно в этот момент возникает необходимость четко понять, с чем в итоге придется иметь дело.

Метод Беркуса. Главная идея этого аналитического подхода — снизить риски потери денег. Инвестору предстоит оценить главные показатели стартапа в определенную сумму, из которых сложится конечная стоимость. Простыми словами, вам нужно подумать, сколько может стоить бизнес-идея, работа команды, стратегия развития, план продаж и др. значимые для вас аспекты. Минимальная оценка фактора равна $100 тыс., а максимальная — $500 тыс. Из этих значений и строится оценка.

Понять свои потери можно и другим способом, например, суммируя факторы риска. Этот подход является продолжением метода Беркуса. Выберите 12 факторов, например, конкуренцию, репутацию, стадии развития, технологии и др. и присвойте им баллы от –2 до +2. Если один из параметров вызывает опасения, ставим отрицательный балл, если ваши прогнозы оптимистичны — положительный. Оцените каждый фактор в единую сумму, например, в $250 тыс. Представим, вы поставили конкуренции -2 балла, значит, от общей суммы нужно будет отнять $500 тыс. Или оценив технологии в +1 балл, вы повысите общую сумму на $250 тыс. Как видим, расчеты довольно просты, самое сложное определить факторы, но и они достаточно универсальны для любого типа бизнеса.

Метод скоринга заключается в сравнении стартапа с конкурентами. Первый шаг — узнайте среднюю стоимость похожих проектов в вашем регионе. Используйте только актуальные данные, поскольку ситуация очень быстро меняется. Второй шаг — используйте уже знакомые нам факторы, влияющие на эффективность и успешность бизнеса: продукт, команда, маркетинг, пиар и др. Этим факторам необходимо присвоить проценты по степени их влияния на конечный результат. Например, вы оцениваете работу команды в 100%, то есть очень эффективно, а руководство стартапа и того выше – в 150%. Умножая баллы на проценты, получится коэффициент.

Метод венчурного капитала, пожалуй, один из самых распространенных способов определения стоимости проекта. Его суть заключается в оценке стартапа после инвестирования по отношению к оценке до вливания денег. Чтобы понять, сколько будет стоить компания, нужно умножить потенциальный доход на потенциальную разницу между выручкой и затратами и на отношение цены к будущим доходам. Например, вы ожидаете, что за 5 лет проект выручит 20 000 рублей с прибылью 20%. Выходит, что соотношение цены к выручке равно 10. Рассчитать стоимость стартапа можно по формуле: 20 млн×20 %×10= 40 млн. Как видим, расчет несложный и его осилит даже гуманитарий, знакомый со школьной программой по математике.

Мы рассмотрели самые распространенные методы, применяемые для оценки стартапов без дохода. В реальности способов определения стоимости проектов довольно много. Чтобы найти свой, инвесторам, да и фаундерам, предстоит провести серьезную аналитическую работу. Первым — важно получить более низкую оценку стоимости, вторым — более высокую для выгодной продажи.

Применяя тот или иной метод, учитывайте уникальные свойства продукта, технологии и устоявшиеся традиции некоторых отраслей. Так, например, инновационный сектор будет ориентироваться на методы для определения роста и развития, а более традиционный — на текущих активах. В конце концов, применяйте сразу несколько методов, чтобы получить усредненное значение, которое устроит все стороны.

Высоких показателей вашим стартапам!

До сих пор мы обсуждали более широкую картину, стоящую за оценкой стартапов. Как я сказал вначале, этот процесс ближе к искусству, чем к науке. Предыдущие части показывают, что существует множество факторов, определяющих низкую или высокую оценку бизнеса. Все это помогает выстроить общую картину.

Однако немного науки все же потребуется. Как художнику необходимы соответствующие карандаши, так и при оценке стартапов используются методы, помогающие правильно определить стоимость с помощью расчетов и формул.

Ниже я опишу семь широко используемых методов, которые могут помочь сделать более точную оценку вашего стартапа.

Метод оценки № 1: Сравнение

Наиболее простой метод — это найти оценочную стоимость стартапа, сравнивая его с другими. Основной принцип этого метода заключается в оценке вашего стартапа в сравнении с другими похожими бизнесами. Это сродни недвижимости: часто вы можете узнать примерную стоимость вашего дома путем изучения цен на похожие дома в этом квартале или на этой же улице.

Скажем, вы являетесь технологическим стартапом, который собирается продавать программное обеспечение для бизнеса. Метод сравнения предполагает изучение стартапов в этом же секторе, предлагающих, возможно, похожие продукты, и рассмотрение того, как их оценка соотносится со стоимостью вашего стартапа.

Например, какую-то компанию во время IPO оценили в $15 миллионов, и вы также знаете, что ее программным обеспечением пользуются 500 тысяч активных клиентов. По методу сравнения вы можете подсчитать стоимость клиентской базы. Для той компании она будет составлять $30 на клиента. Теперь, когда есть привязка к клиентам и эти цифры, можно подсчитать примерную стоимость компании. Имея 250 тысяч пользователей, ваш стартап мог бы стоить $7,5 миллиона.

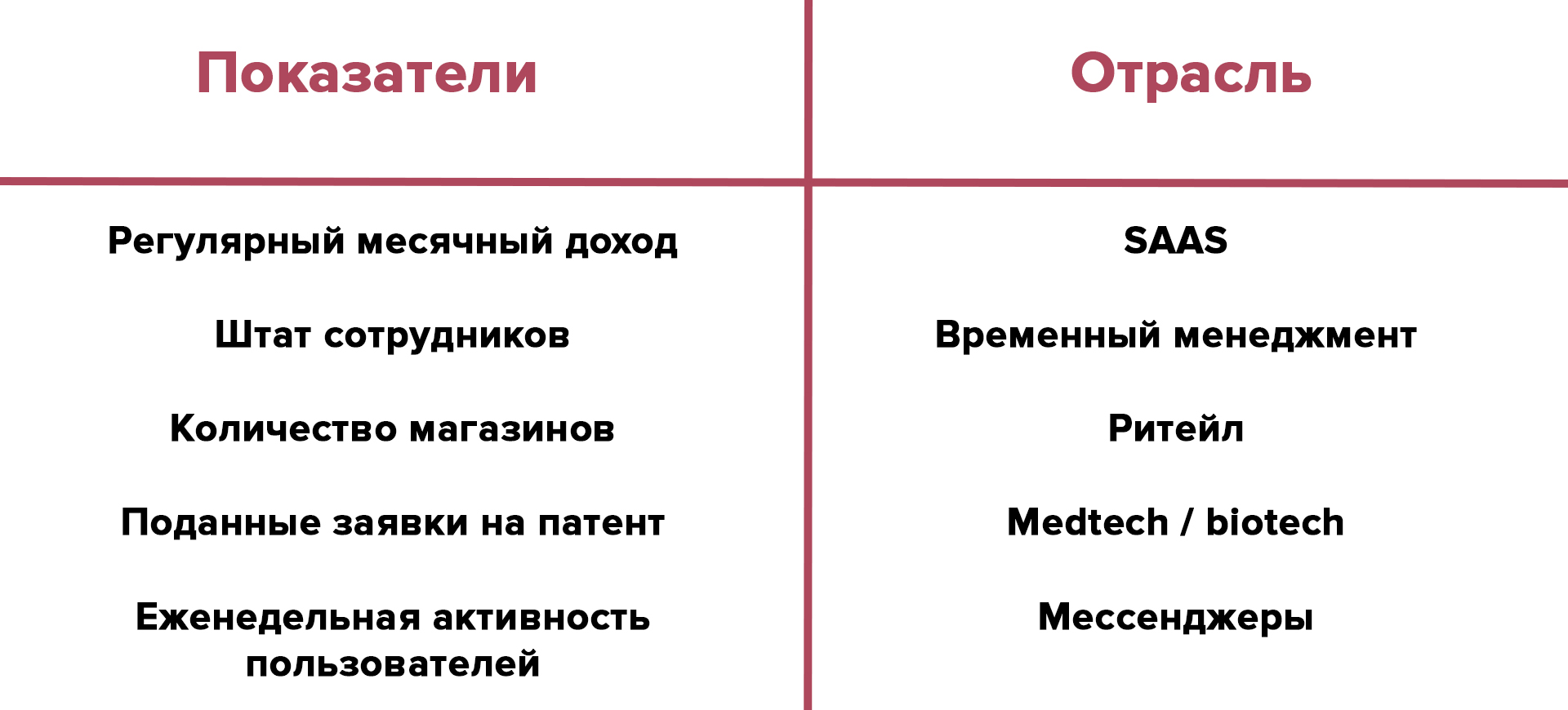

Разумеется, сравнение может проводиться и другими способами: в разных отраслях могут использоваться разные показатели. Например,

Можно использовать эти специфические индикаторы, а также обычные показатели продаж, валовой прибыли, EBITDA и так далее.

Метод сравнения хорош тем, что в зависимости от показателя, его можно применять как для предварительной, так и для постинвестиционной оценки. В идеальном случае при проведении оценки вы будете добавлять известную вам информацию о какой-либо другой компании в сравнении с вашей.

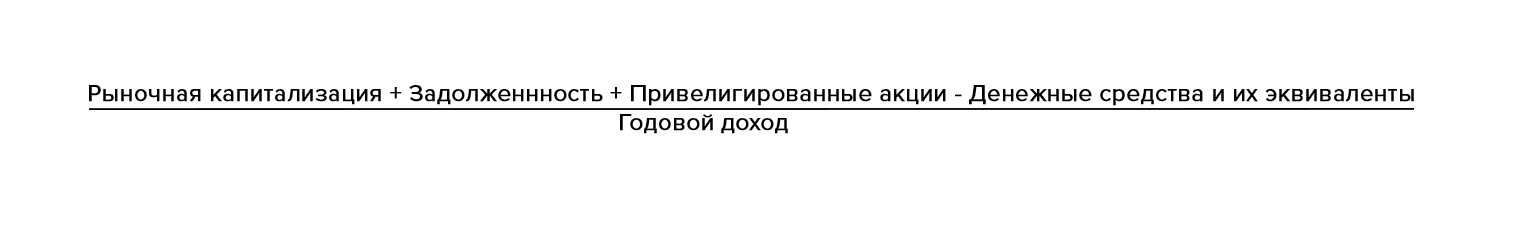

Итак, выше вы видите пример различных подходящих для сравнения аналогов, пригодных для рассмотрения. Наиболее часто применяемый метод сравнения использует соотношение EV/Sales для расчета стоимости — стоимость предприятия, деленная на годовые продажи.

Расчеты можно провести по формуле:

При помощи этого метода вы получите наиболее точный результат, если знаете годовой доход, хотя можно использовать даже предполагаемый денежный поток или даже месячный доход, если такие данные доступны.

Допустим, ваш стартап в настоящее время получает $500 тысяч годового дохода. Вы находите другую компанию, похожую на вашу, которая только что была продана за $50 миллионов с доходом в $15 миллионов. По вышеприведенной формуле отношение EV/Sales будет равно 3.3. Используя это соотношение для вашего стартапа, получим оценку в $1,65 миллиона.

Чтобы повысить точность метода сравнения, нужно будет рассмотреть использование различных мультипликаторов. Так, вместо использования простого соотношения EV/Sales, вы также изучите соотношение User/Sales и так далее.

Метод оценки № 2: Соответствие

Соответствие — это метод оценки, который фокусируется исключительно на предпочтениях инвестора. Короче говоря, у инвестора имеются определенные инвестиционные предпочтения, и при поиске он будет выбирать стартапы, «соответствующие» этим конкретным критериям.

Что же это значит?

Если бы вы были инвестором и хотели вложить от $100 тысяч до $250 тысяч в какой-нибудь стартап и получить за это около 10% в капитале компании, вы искали предприятия, подходящие под ваши правила, и в то же время предоставляющие конкретную стратегию выхода, которая у вас, возможно, есть.

В плане оценки стартапа, вы можете столкнуться с инвестором, желающим вложить $120 тысяч за 7% долю по постинвестиционной оценке. Предполагаемая оценка компании тут составит около $1,7 миллиона.

Стартап-акселераторы и инкубаторы часто используют подобный подход, хотя для стартапов это не обязательно так уж и выгодно.

Я бы сказал, что данный подход к оценке является наименее научным из всех семи методов. Он больше про то, с чем удобнее работать инвестору, а не про то, сколько в действительности стоит стартап. В сущности, этот метод не столько о подробном рассмотрении каждого стартапа, сколько о нахождении таких, которые удовлетворят предпочтения инвестора.

Метод оценки № 3: Дисконтированный денежный поток (DCF-метод)

Оценка стартапа может быть сделана при помощи прогнозирования конкретного денежного потока. Идея этого подхода состоит во взгляде на стартап, как на владения каким-либо другим инвестиционным активом, например, недвижимостью. Вы оцениваете и дисконтируете будущие денежные потоки вашего стартапа, чтобы прийти к сегодняшней оценке.

Здесь вы, вероятно, заметили дилемму.

Как стартап может использовать денежный поток, когда финансовой истории прибылей и затрат еще нет? А что еще более важно, как использовать данный метод в случае, если ваш стартап теряет деньги и не будет зарабатывать в ближайшие годы?

Вы правы — этот метод не подходит для стартапов с любым типом финансовой отчетности. Однако вы можете использовать гипотетические денежные потоки и в последующем дисконтировать их назад в настоящее, чтобы получить оценку. Это может работать в последующих раундах цикла привлечения капитала, когда у вас уже будут какие-то надежные финансовые показатели и более высокая предсказуемость.

Метод оценки № 4: Метод венчурного капитала

Можно совместить три предыдущих метода: сравнения, соответствия и денежного потока и использовать Метод венчурного капитала.

Для получения продажной стоимости вашего стартапа используется метод сравнения. Затем используете эту оценку, чтобы двинуться назад в инвестиционных раундах и провести оценку, которая будет соответствовать предпочтениям инвестора.

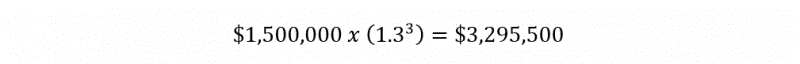

Давайте рассмотрим пример, чтобы понять, как работает метод венчурного капитала на практике. Предположим, инвестор хочет вложить деньги в ваш стартап и идеальное время выхода для него наступит через три года. Чтобы прийти к текущей оценке, вам потребуется взглянуть на ваши ожидаемые через три года доходы. Затем вы возьмете доход, умножите его на коэффициент доходности и получите окончательную стоимость (за сколько компания реально может быть продана через три года на IPO или через отраслевую продажу).

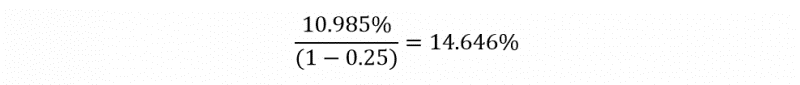

Давайте представим, что ваш стартап заработает $2 миллиона прибыли за три года и ваш мультипликатор прибыли составляет 15. Тогда окончательная стоимость составит:

$2 миллиона х 15 = $30 миллионов

Ваш инвестор тоже имеет ожидания по возврату средств или по Внутренней норме доходности (Internal Rate of Return, IRR). Она может составлять 30% — обычное значение для стартапов.

Итак, если инвестор изначально вложил $1,5 миллиона в бизнес, его ожидания по продажной стоимости составят приблизительно $3,3 миллиона.

Как?

Посчитаем:

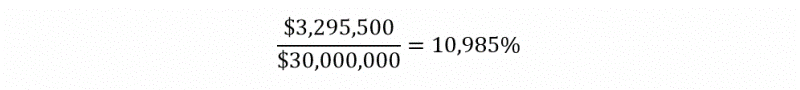

С этой информацией вы можете подсчитать процент, который получит инвестор, когда компания будет продана:

Итак, ваш инвестор будет рассчитывать примерно на 11%. Однако вероятно, что тем временем у вашего стартапа будут и другие раунды привлечения инвестиций, поэтому цифры должны быть выше — доля инвестора, конечно, разбавилась бы во время этих раундов перед продажей компании.

Обычно привлечение венчурного капитала размывает инвестиции на 25%. Если мы используем эту цифру, первоначальная доля в капитале составит:

То есть около 15% компании во время первоначального раунда инвестиций.

После всего этого мы наконец можем подсчитать текущую оценочную стоимость стартапа.

С начальными инвестициями в $1,5 миллиона, что составляет около 14.6% компании, постинвестиционная оценка будет составлять:

Тогда начальная оценка может быть получена путем вычитания инвестиций из постинвестиционной стоимости. Это даст вашему стартапу первоначальную оценку примерно в $8,7 миллиона.

Метод венчурного капитала иногда называют Первым Чикагским Методом, хотя на самом деле они немного отличаются. Первый Чикагский метод заключается в вычислении средней оценки на основании вероятности различных оценок. Рассматриваются самая низкая возможная оценка, самая вероятная оценка и самая оптимистичная оценка.

Шансы на высокую оценку довольно малы — вам действительно нужно добиться очень серьезных успехов, чтобы получить, например, $5 миллиардов. Однако ваши шансы на получение по-настоящему плохой оценки тоже не слишком высоки (если вы сделали домашнее задание!), хотя в основном стартапы все же недооценивают, чем переоценивают. Наиболее вероятный сценарий — получить среднюю оценку на основе вашей текущей бизнес-модели.

Метод оценки № 5: Де- или реконструкция

Вы можете применить прямолинейный подход и вычислить стоимость вашего стартапа, основываясь на деконструкции или реконструкции предприятия.

Деконструкция рассматривала бы ликвидацию предприятия, например, в связи с банкротством. Короче говоря, вы бы рассматривали активы стартапа, которые можно продать, и подсчитали их стоимость. Это могут быть офисные помещения или мебель, технологии, которыми владеет стартап, и так далее.

Если ваш стартап еще молод и не накопил никаких активов, стоящих упоминания, этот метод, конечно же, неприменим. Деконструкция не принимает в расчет стоимость вашей бизнес-идеи или других подобных нематериальных активов.

Реконструкция, с другой стороны, подходит к оценке с точки зрения «построй это или купи это». Это означает изучение основных активов стартапа и базирование оценки на том, сколько будет стоить их воспроизведение — то есть реконструкция активов.

К примеру, основным активом вашего стартапа может быть разработанная вами технология. Потребуется около 2 000 человеко-часов, чтобы ее воссоздать. Стоимость стартапа будет просто равна стоимости этих 2 000 часов труда, поэтому можно использовать модель реконструкции даже тогда, когда нет никаких материальных активов.

Метод оценки № 6: Комбинирование

Оценка стоимости стартапа не может полагаться только на один метод, не так ли? Поскольку данные, с которыми мы работаем, ограничены, имеет смысл рассматривать различные элементы стартапа вместе, именно в этом и заключается метод комбинирования, известный также под названием Метода Беркуса. Он суммирует ценность различных элементов вашего стартапа, чтобы получить представление о его текущей стоимости.

Вы можете даже почитать размышления создателя модели здесь.

Метод достаточно близок к методу сравнения: вы берете 5 ключевых критериев для создания хорошего стартапа и сравниваете по ним ваш стартап с другими похожими стартапами.

По сути, вы оцениваете возможную стоимость стартапа, рассматривая, что могли бы сделать другие, имея эти конкретные элементы.

Например, похожий стартап мог бы быть оценен в $2 миллиона. Вы берете пять элементов (могут быть другие элементы, влияющие на оценку) и оцениваете их влияние на оценочную стоимость, а затем сравниваете их с вашей текущей ситуацией:

Метод оценки № 7: Конкурентные потери

Наконец, у вас есть обратная сторона комбинированного подхода: конкурентные потери.

Этот метод оценки стартапа рассматривает, каковы будут конечные финансовые потери в случае, если бы конкурент получил преимущество от поглощения вашего предприятия.

Для оценки ваш стартап должен рассматриваться как набор отдельных сущностей — вы фактически нарезаете его на куски и смотрите, как будет влиять потеря одной из частей на весь бизнес.

Скажем, вы готовите к выпуску какое-то программное обеспечение. Теперь с помощью метода конкурентных потерь оцените финансовый ущерб, которые понесет ваш стартап, если другой бизнес получит это программное обеспечение. Стоимость программного продукта будет составлять, таким образом, финансовые потери, которые вы понесете от его утраты. Фактически, вы могли бы использовать этот метод даже применительно к своей команде: например, какой ущерб причинит стартапу уход вашего сооснователя к конкуренту?

Итак, выбор подходящего метода оценки вашего стартапа будет зависеть от вашего бизнеса, точки, в которой вы находитесь применительно к привлечению инвестиций, и инвесторов, которых привлекает ваш стартап.

Большинство венчурных инвесторов и бизнес-ангелов используют сравнительный метод и метод венчурного капитала, в то время как акселераторы пользуются методом соответствия.

Как я уже сказал, процесс оценки бизнеса — это смесь искусства и науки. Вы рассматриваете широкий набор элементов, влияющих на ваш стартап, а также применяете определенные методы расчетов, которые могут подходить под ваше предприятие.

Черт! Нужно ли мне становиться единорогом и иметь оценку в $5 миллиардов?

В эпоху единорогов достаточно легко ощутить давление на предмет того, что обязательно необходима высокая оценка. Так как инвесторы часто смотрят на рынок и используют метод сравнения, оценка стоимости имеет тенденцию падать на высоком конце шкалы.

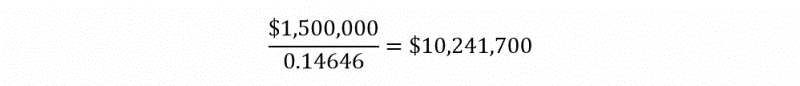

Просто посмотрите на картинку ниже, она показывает, как выросли оценки стартапов за последние годы.

Но должно ли это обязательно быть так? Действительно ли вам нужна оценка вашего бизнеса в $5 миллиардов для достижения успеха?

Короткий ответ — нет. Высокая оценка вовсе не гарантирует успех.

Действительно, некоторые венчурные капиталисты горячо оспаривают текущий рынок оценок, утверждая, что оценки завышены. В заметке «Обе стороны таблицы» венчурный капиталист Марк Састер объясняет, почему он считает, что оценки вскоре рухнут, хоть это и не то, чего хотелось бы инвесторам.

Итак, текущие высокие оценки могут не быть признаком чего-то другого, кроме как, переоцененного рынка — вам не нужно бояться, если ваш стартап не получает самых высоких оценок, это может быть показателем благоразумия инвесторов.

К тому же высокая оценка может стать проблемой, так как породит слишком высокое давление на ваш стартап.

Скажем, ваш бизнес оценен в $5 миллиардов на этапе посевных инвестиций (не волнуйтесь, этого никогда не случится). Теперь, оценка заставляет вас сильно вырасти перед следующим инвестиционным раундом. Это значит, что вы не можете сжечь деньги слишком быстро, так как это покажет, что вам нужно значительно больше средств при отсутствии какой-либо действительно заметной тяги.

Далее, если вы не можете развивать бизнес так, как от вас ожидали в соответствии с высокой оценкой, в следующий раз ваши акции будут оценены ниже. Это значит, что следующий венчурный капиталист получит бОльшую долю пирога в собственном капитале из-за особенных предпочтений возврата средств. Для вас это будет означать меньшую прибыль на годы вперед и даже вероятность не получить вообще ничего, несмотря на работу по 80 с лишним часов в неделю в течение последних пяти лет для того, чтобы построить бизнес.

Вам также не нужна высокая оценка потому, что привлечение инвестиций в стартап — это не единственный путь. Вы можете добиться успеха с помощью бутстрэпинга и совсем пропустить долгий процесс привлечения капитала. Бутстрэпинг может быть хорошей альтернативой для менее капиталоемких бизнес-моделей, когда вы можете подтвердить свою бизнес-модель и достичь точки безубыточности c менее, чем $200 тысяч.

Фактически, вы будете держать издержки на низком уровне и использовать для роста только те ресурсы, которые генерирует ваш бизнес — в конце концов, вы достигнете точки, когда ваш бизнес будет оценен традиционными методами, то есть по вашим финансовым показателям.

Проблема с уверенностью в необходимости высокой оценки, очевидна и с другой стороны. Она подразумевает, что вы возьмете цифры из ничего. В то время как оценка стартапа — это нечто, определенно более близкое к искусству, чем к науке, оценка основывается на тщательном анализе и расчетах вероятностей. Как подтвердили семь вышеописанных методов, расчеты всегда учитывают многие факторы: стоимость вашего стартапа — это то, чего он в действительности стоит.

Таким образом, низкая или высокая оценочная стоимость не значит, что ваш стартап оценен «неправильно», это просто показатель того, сколько он стоит в данный момент времени.

Все достаточно просто, если вы подумаете об этом: ваш стартап оценивается по тому, какой потенциал он имеет с точки зрения инвесторов и/или рынка.

Подводя итог: закрепление оценки стартапа

У всего в жизни есть цена — ваш стартап может пока еще не стоит $700 миллиардов, как Apple, но он определенно чего-то стоит. Проблема в способе определения этой стоимости, когда у вас нет ничего, кроме бизнес-идеи.

Надеюсь, я убедил вас, что оценка стартапа — это не мир фантазий. Хотя за этим процессом стоит много искусства — оценивание различных элементов, окружающих ваш бизнес и определяющих больше потенциального, чем фактического, — оценка стартапа имеет дело и с наукой.

Вы можете использовать модели и стратегии для получения оценки. Вам не нужно останавливаться на случайной цифре, а нужно тщательно анализировать, что будет основано на том, что есть сейчас.

Итак, что вы думаете? Оценки стартапов — это работа сумасшедшего ученого или современного Пикассо? Какой метод оценки стартапа вы сейчас используете и с какими проблемами при этом сталкивались?

Источник.

Материалы по теме:

Почему инвесторы не вложатся в ваш стартап? Три стоп-сигнала

Самые лучшие и самые кошмарные способы познакомиться с зарубежным инвестором

Советы. Как себя обезопасить от покупки стартапа-неудачника

5 признаков стартапа, в который захотят вложиться инвесторы

Инвестор Александр Румянцев отвечает на 8 популярных вопросов от стартапов

Как увеличить стоимость компании за счет интеллектуальной собственности

На что смотрят инвесторы, оценивая стартап? Часть 1

Бывший операционный директор Microsoft Accelerator в Париже Стефан Нассер рассказывает о разных подходах к оценке стоимости и о секретах венчурных капиталистов при расчете ценности компаний.

Стартап похож на коробку. На очень необычную коробку.

Это стартап.

У этой коробки есть стоимость. Ее стоимость увеличивается по мере того, как вы кладете туда разные вещи. Добавьте патент, и стоимость увеличится. Добавьте обалденную команду менеджеров, и стоимость увеличится. Просто, правда?

Теперь ваш стартап стоит двух. Круто!

А еще эта коробка – волшебная. Если положить в нее 1 доллар, она вернет 2 доллара, 3 доллара или даже 10. Поразительно!

Я тоже хочу сделать себе такую коробочку!

Проблема в том, что строительство такой коробки может оказаться слишком дорогим делом. Поэтому вам надо пойти и встретиться с людьми, у которых есть деньги (назовем их инвесторами) и предложить им сделку, которая будет звучать примерно так: «Дайте мне миллион долларов, чтобы я мог построить коробку, и вы будете получать Х процентов от всего, что из нее выйдет».

Но чему должен быть равен этот Х?

Все зависит от доинвестиционной оценки стоимости, т. е. от стоимости коробки на момент инвестирования. Но при ее оценке легко ошибиться. Эта статья продемонстрирует вам девять разных методов оценки и поможет разобраться в том, как определять доинвестиционную стоимость.

|

Метод оценки |

Принцип |

|

1. Метод Беркуса |

Оценка базируется на 5 ключевых факторах успеха |

|

2. Метод суммирования факторов риска |

Оценка основана на базовой стоимости, скорректированной с учетом 12 стандартных факторов риска |

|

3. Метод скоринга |

Оценка основана на средневзвешенном значении стоимости, скорректированном для подобной компании |

|

4. Метод сравнимых операций |

Оценка основана на тройном правиле с KPI, взятом для подобной компании |

|

5. Метод балансовой стоимости |

Оценка основана на стоимости материальных активов компании |

|

6. Метод ликвидационной стоимости |

Оценка основана на ликвидационной стоимости материальных активов |

|

7. Метод дисконтированных денежных потоков |

Оценка основана на сумме всех будущих генерируемых денежных потоков |

|

8. Первый чикагский метод |

Оценка основана на средневзвешенном анализе трех сценариев |

|

9. Метод венчурного капитала |

Оценка основана на прибыли от инвестиций, ожидаемой инвесторами |

Девять методов оценки

Учитывайте, что большинство методов оценки основаны на данных сопоставимых компаний или на базовых оценках. Как найти такие данные – это отдельный вопрос, который в этой статье мы рассматривать не будем (но, скорее всего, вернемся к нему в ближайшем будущем).

1. Метод Беркуса

Метод Беркуса – это простой и удобный практический метод оценки стоимости вашей коробки. Он был разработан Дэйвом Беркусом, известным автором и ангелом-инвестором. Отправной точкой служит вопрос: Считаете ли вы, что на пятый год коробка достигнет уровня дохода в 20 млн долл? Если да, то можете оценить свою коробку по пяти ключевым критериям строительства коробок.

Метод Беркуса

Для коробки, которая к пятому году, согласно ожиданиям, достигнет уровня дохода как минимум в 20 млн долл.

|

1. Продуманная идея (базовая стоимость) |

300 000 долл |

|

2. Прототип (технология) |

500 000 долл |

|

3. Команда управления качеством (исполнение) |

300 000 долл |

|

4. Стратегические взаимоотношения (выход на рынок) |

200 000 долл |

|

5. Внедрение продукции или начало продаж |

100 000 долл |

|

6. ДОИНВЕСТИЦИОННАЯ СТОИМОСТЬ КОРОБКИ (макс. 2 млн долл) |

1 400 000 долл |

Таким образом можно примерно понять, сколько стоит ваша коробка (т. е. получить оценку доинвестиционной стоимости) и, что еще важнее, увидеть, что нужно улучшить. Обратите внимание, согласно методу Беркуса, доинвестиционная стоимость не должна превышать 2 млн долл.

Метод Беркуса применяется для стартапов, еще не получающих прибыли. Узнать больше о методе Беркуса вы можете здесь.

2. Метод суммирования факторов риска

Метод суммирования факторов риска или метод СФР – это несколько более развернутая версия метода Беркуса. Сперва нужно определить начальную стоимость коробки. Затем вы корректируете её в соответствии с 12 факторами риска, которые важно учитывать при построении коробок.

|

НАЧАЛЬНАЯ СТОИМОСТЬ |

1 500 000 долл |

||

|

1. Риски неэффективного управления |

Очень низкие |

+500 000 долл |

|

|

2. Риски на разных стадиях развития бизнеса |

Средние |

2 000 000 |

|

|

3. Риски, связанные с политикой и законодательством |

Средние |

||

|

4. Производственные риски |

Средние |

||

|

5. Риски, связанные с производством и продажами |

Средние |

||

|

6. Риски, связанные с финансированием и привлечением капитала |

Средние |

||

|

7. конкурентные риски |

Очень высокие |

-500 000 долл |

1 500 000 долл |

|

8. Технологические риски |

Низкие |

+250 000 долл |

1 750 000 долл |

|

9. Судебные риски |

Очень низкие |

+500 000 долл |

2 250 000 долл |

|

10. Международные риски |

Средние |

||

|

11. Репутационные риски |

Очень низкие |

+500 000 долл |

2 750 000 долл |

|

12. Риски, связанные с потенциально прибыльным выходом из инвестиций |

Средние |

||

|

Стоимость коробки |

2 750 000 долл |

Начальная стоимость определяется как средневзвешенное значение для аналогичных коробок в вашей сфере деятельности, а факторы риска оцениваются кратно 250 000 долларов, выше 500 000 долларов для очень низкого риска и ниже 500 000 для очень высокого риска. Здесь самое сложное, как и в большинстве методов оценки, найти актуальные данные о подобных коробках.

Метод СФР применяется для стартапов, которые еще не генерируют прибыль. Узнать больше об этом методе вы можете здесь.

3. Метод скоринга

Метод скоринга – это более развернутый подход к проблеме оценки коробки. Отправной точкой, так же, как и в методе СФР, служит определение базовой стоимости коробки. Затем вы корректируете эту стоимость в соответствии с определенным набором критериев. Ничего нового, за исключением того, что веса этих критериев определяются в зависимости от их влияния на общий успех проекта.

|

Вес |

Относительно среднего проекта |

|

|

1. Возможности команды |

40% |

125% |

|

2. Готовность продукта/технологии |

30% |

100% |

|

3. Размер рынка |

20% |

15% |

|

4. Конкурентная ситуация |

10% |

75% |

|

Начальная стоимость |

1 500 000 долл |

|

|

Мультипликатор |

117,5% |

|

|

Стоимость коробки |

1 760 250 долл |

Ваша коробка на 17,5% лучше средней подобной коробки.

Этот метод также известен как «Метод Билла Пейна», в котором учитывается шесть критериев: управляющая команда (30%), потенциальный размер рынка (25%), новизна продукта или услуги (10%), каналы продаж (10%), стадия бизнеса (10%) и другие факторы (15%).

Метод скоринга применяется для стартапов, еще не генерирующих прибыль. Прочитать подробнее об этом методе вы можете здесь.

4. Метод сравнимых операций

На самом деле, метод сравнимых операций – это всего лишь тройное правило, известное из математики.

В зависимости от типа коробки, которую вы хотите построить, вам нужно найти метрику, которая будет удобна для того, чтобы выразить через нее стоимость вашей коробки. Это может быть метрика, специфическая для вашей отрасли: MRR – регулярный месячный доход (SaaS), число подобранных сотрудников (кадровые агентства), количество торговых точек (розничная торговля), патентный фонд (медтехнологии/биотехнологии), WAU – количество активных пользователей в неделю (мессенджеры) и т. д. В большинстве случаев можно использовать информацию из отчетов о прибылях и убытках: продажи, валовая прибыль, EBITDA и т. п.)

|

Метод сравнимых операций |

|||

| Цена продажи |

Мультипликатор выручки |

Мультипликатор WAU |

|

|

Подобная коробка №1 |

957 долл |

3,0 x |

2,3 x |

|

Подобная коробка №2 |

647 долл |

3,3 x |

6,4 x |

|

Подобная коробка №3 |

327 долл |

1,9 x |

1,5 x |

|

Подобная коробка №4 |

737 долл |

5,4 x |

0,2 x |

|

Подобная коробка №5 |

6 248 долл |

8,6 x |

5,7 x |

|

Подобная коробка №6 |

39 087 долл |

7,3 x |

4 x |

|

Подобная коробка №7 |

6 576 долл |

12,1 x |

31 x |

|

Подобная коробка №8 |

4 258 долл |

8,3 x |

3,5 x |

|

Подобная коробка №9 |

3 798 долл |

3,4 x |

1,1 x |

|

Выручка |

WAU |

||

|

Показатели моей коробки |

90 долл |

1 000 |

|

|

Средневзвешенное значение мультипликатора |

7,6 |

6,7 |

|

|

Таким образом, оценка коробки: |

685 долл |

6 736 долл |

В зависимости от рассматриваемых аналогов, коробка может стоить 685 долларов или 6 736 долларов.

Метод сравнимых операций применяется как для стартапов, еще не получающих прибыли, так и для получающих. Прочитать подробнее об этом методе вы можете здесь.

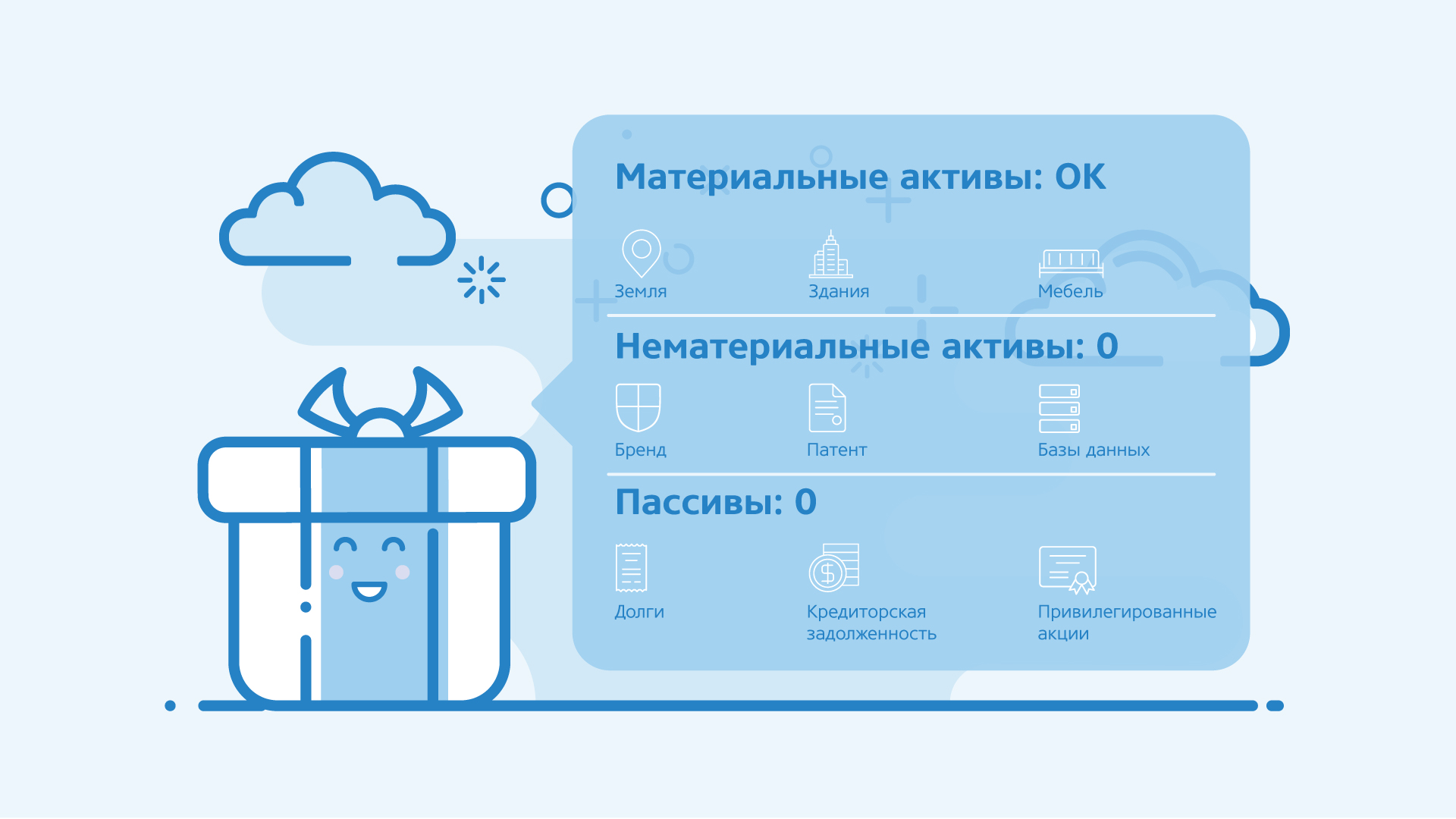

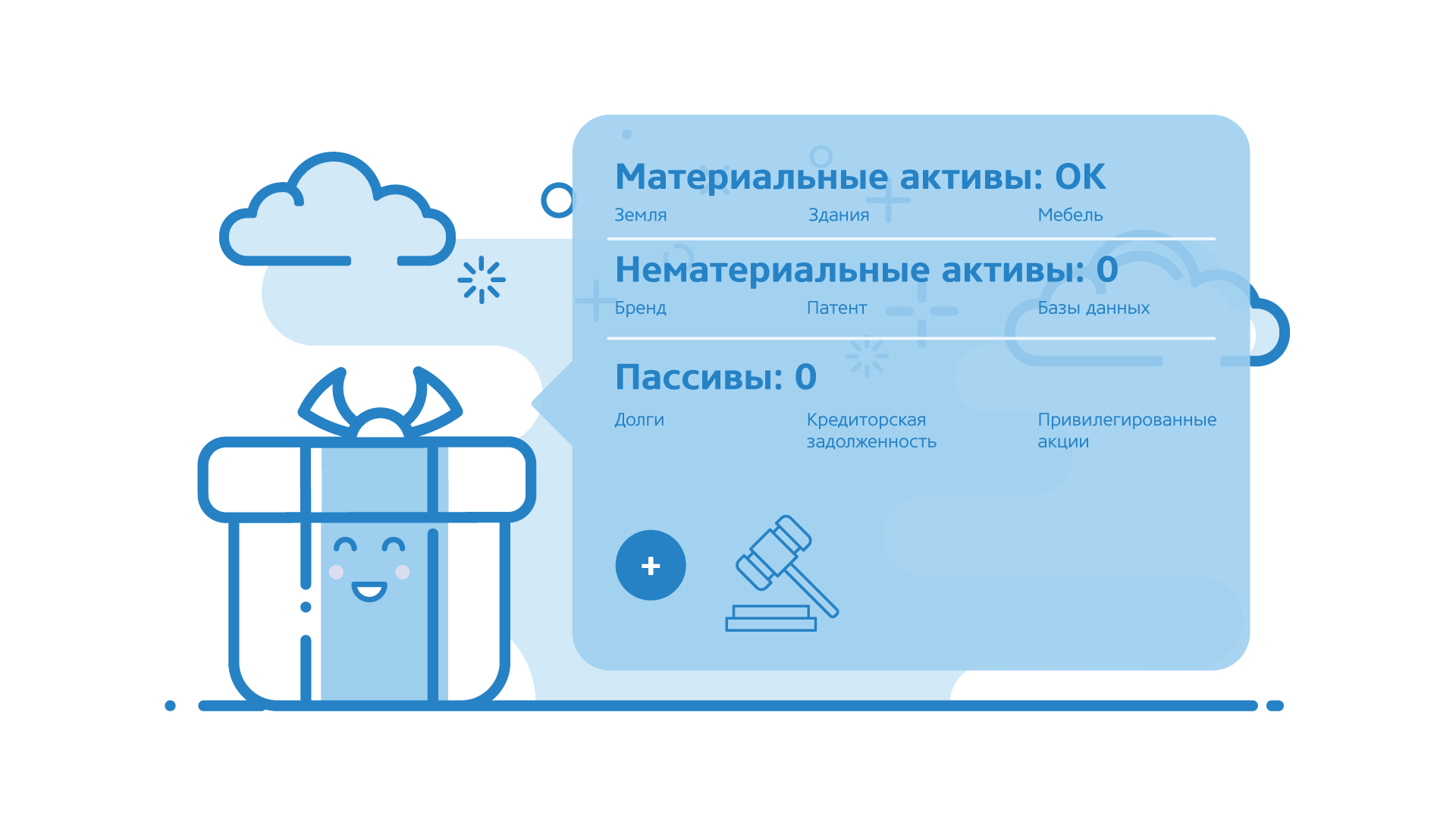

5. Метод балансовой стоимости

Забудьте о том, насколько чудесна ваша коробка, и посмотрите, сколько стоит килограмм картона.

Балансовая стоимость отражает чистую стоимость компании, т. е. материальные активы коробки, ее «детали».

Метод балансовой стоимости очень плохо применим к стартапам, поскольку он основан на стоимости материальных активов компании, тогда как большинство стартапов основывается на нематериальных активах, таких как научно-исследовательские разработки в биотехнологическом стартапе, база пользователей и разрабатываемое ПО в интернет-стартапе и т. д.

Подробнее о методе балансовой стоимости можно почитать здесь.

6. Метод ликвидационной стоимости

Оценка по методу ликвидационной стоимости не выгодна предпринимателю, поскольку, как видно из названия, это оценка стоимости компании в случае ее ликвидации.

При оценке ликвидационной стоимости учитываются все материальные активы: недвижимость, оборудование, товарно-материальные запасы – все, на что вы сможете найти покупателя за минимальное время.

Логика здесь следующая: если я срочно продам все, что можно, сколько денег я получу? Все нематериальные активы – патенты, авторские права и другая интеллектуальная собственность – на момент ликвидации ничего не стоят (предполагается, что если бы у них была какая-либо ценность, их бы уже продали к этому времени).

Фактически, ликвидационная стоимость – это минимальная стоимость всех материальных активов компании.

Для инвестора расчет ликвидационной стоимости полезен как элемент оценки рисков инвестирования: чем выше потенциальная ликвидационная стоимость, тем ниже риски. Например, при прочих равных, предпочтительнее инвестировать в компанию, у которой оборудование в собственности, а не в лизинге. Тогда, если случится страшное и компания обанкротится, по крайней мере, вы сможете выручить немного денег от продажи оборудования. А в случае лизинга выручить ничего не удастся.

Так в чем же разница между балансовой стоимостью и ликвидационной? Если стартапу на самом деле придется продавать активы в случае банкротства, полученная цена будет ниже балансовой стоимости из-за неблагоприятных условий продажи.

Таким образом, ликвидационная стоимость ниже балансовой. Хотя и там, и там отражается ценность материальных активов, контекст их оценки различается. Как отмечает Бен Грэм, ликвидационная стоимость показывает, сколько акционеры могут вернуть в случае закрытия компании, а балансовая стоимость показывает, сколько они должны вложить.

7. Метод дисконтированных денежных потоков

Если ваша коробка работает правильно, она каждый год приносит определенный доход. Следовательно, можно сказать, что текущая стоимость коробки – это совокупность всех будущих денежных потоков за последующие годы. Именно эта логика стоит за методом ДДП.

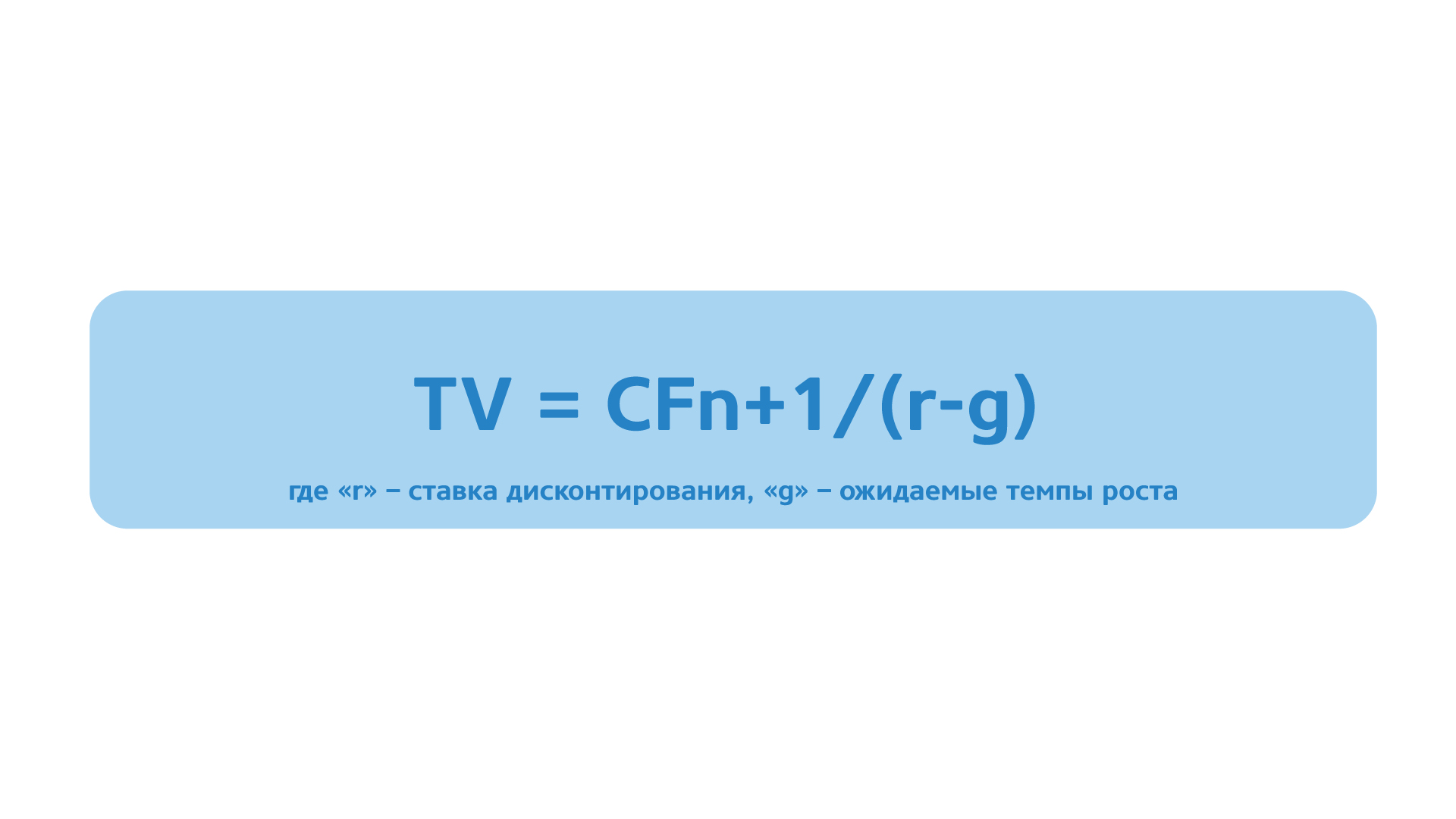

Допустим, вы прогнозируете денежные потоки на N лет вперед. Что случится потом? На этот вопрос отвечает терминальная стоимость (terminal value, TV).

Вариант 1:

Вы предполагаете, что через N лет бизнес будет продолжать развиваться устойчивыми темпами и генерировать некие денежные потоки. Тогда вы можете применить формулу для расчета терминальной стоимости:

Вариант 2:

Вы предполагаете выйти из бизнеса через N лет. Во-первых, вы оцениваете будущую стоимость продажи компании, например, с помощью метода сравнимых операций (см. выше). Затем вы дисконтируете эту будущую стоимость, чтобы получить чистую текущую стоимость.

Несмотря на то, что технически этот метод можно применить к стартапам, уже генерирующим доход, он не предназначен для оценки стартапов. Подробнее о методе ДДП можно почитать здесь.

8. Первый чикагский метод

Первый чикагский метод подходит для специфической ситуации: что если у вашей коробки маловато шансов стать большой? Как можно оценить ее потенциал?

Первый чикагский метод (названный так в честь бывшего Первого чикагского банка – First Chicago Bank) позволяет ответить на этот вопрос, оценивая три возможных сценария: сценарий наименьшей доходности (крохотная коробочка), сценарий средней доходности (нормальная коробка), сценарий наибольшей доходности (большая коробка).

СОВОКУПНЫЙ РЕЗУЛЬТАТ – вот, где происходят чудеса

Стоимость по каждому из сценариев оценивается по методу ДДП (или, если метод ДДП не применим, то по формуле внутренней ставки доходности или с использованием мультипликаторов). Затем вы определяете вероятность каждого сценария в процентах. Ваша стоимость в соответствии с первым чикагским методом – это суммарная средневзвешенная стоимость всех сценариев.

Первый чикагский метод предназначен для оценки стартапов, уже получающих доход. Прочитать подробнее об этом методе вы можете здесь.

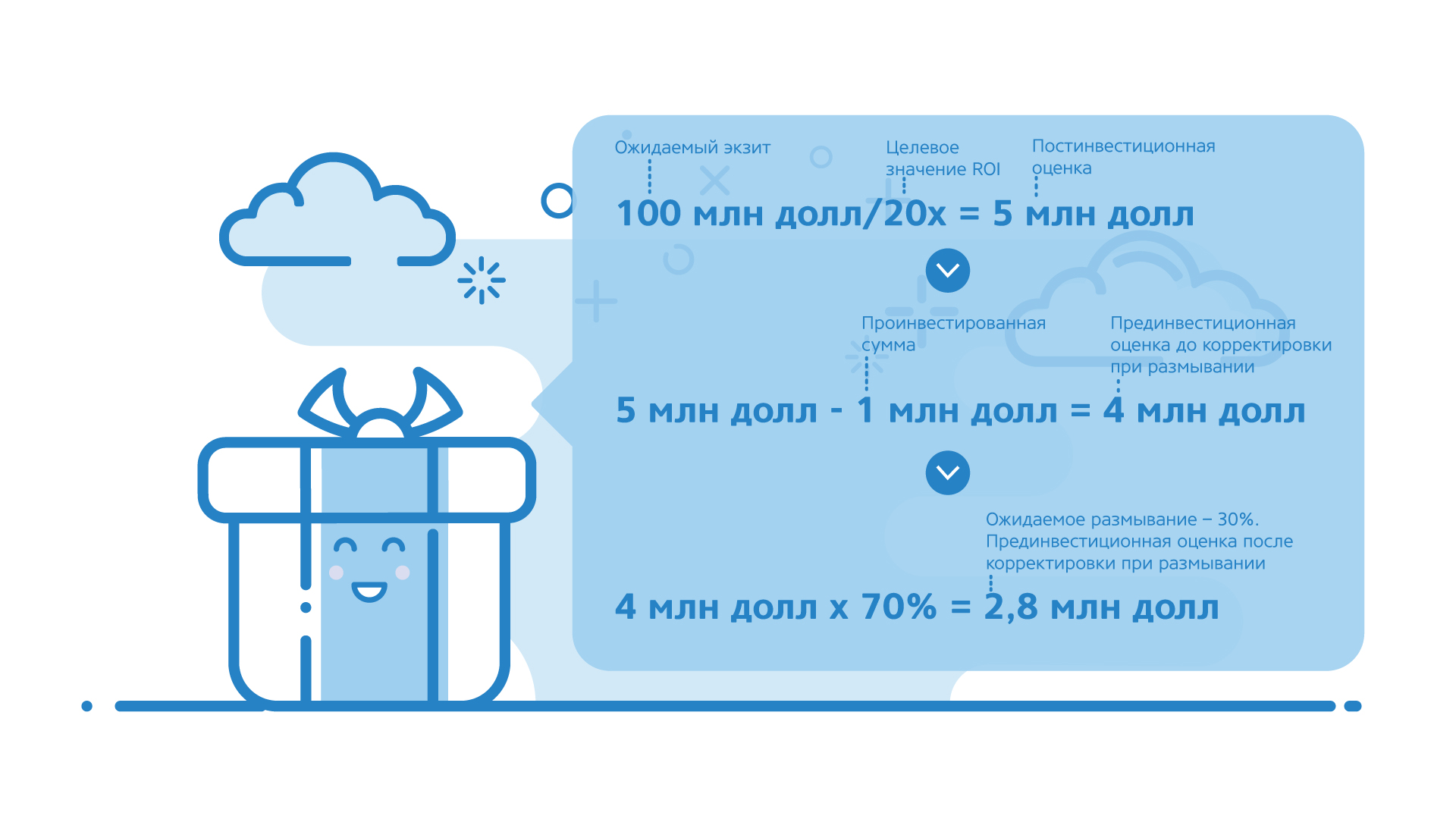

9. Метод венчурного капитала

Как следует из названия, метод венчурного капитала отражает точку зрения инвестора.

Инвестор всегда стремится найти определенный уровень возврата инвестиций (ROI) – например, это может быть х20. Кроме того, в соответствии со стандартами инвестиционной индустрии, инвестор предполагает, что через восемь лет ваша коробка может быть продана за 100 миллионов долларов.

На основании этих ожиданий инвестор может легко определить максимальную сумму, которую он готов инвестировать в вашу коробку с учетом корректировки при размывании.

Метод венчурного капитала применяется как для стартапов, еще не получающих прибыли, так и для получающих. Прочитать подробнее об этом методе вы можете здесь.

И самый лучший метод оценки стоимости…

Поздравляем! Если вы дочитали до этого момента, вы знаете девять методов оценки. И наверняка вы горите желанием узнать, какой же метод наилучший?

Во-первых, имейте в виду, что единственное, чем на самом деле пользуются венчурные капиталисты, это сравнительные данные и приблизительная оценка того, какая степень размывания приемлема для основателей.

Например, если вложить от 15 до 25 процентов на посевной стадии, это составит от 334 до 556 тысяч долларов, или надо убедиться, что после первой стадии учредители стартапа останутся основными акционерами.

Во-вторых, давайте не забывать, что эти оценки лишь приблизительны. Они никогда не отражают реальную ценность вашей компании. Они лишь показывают две вещи: (1) насколько рынок не готов инвестировать в вашу маленькую красную коробочку и (2) насколько вы не готовы принять это.

Поэтому я считаю, что лучший метод оценки стоимости описал Пьер Энтремон из венчурного фонда Otium Capital в этой замечательной статье. Он пишет, что сначала вам следует определить свои потребности, а затем обговорить степень размывания. Цитата:

Оптимальный объем инвестиций – это максимальная сумма, при которой в течение определенного периода каждый привлеченный доллар будет приносить больше пользы компании, чем вреда предпринимателю.

Оценка стоимости – это хорошее начало, если вы планируете привлекать финансирование. Она помогает обосновать цифры и вести переговоры. Но в конечном итоге это всего лишь теоретическая прелюдия к игре спроса и предложения.

Мы надеемся, что эта статья оказалась вам полезна.

Метод венчурного капитала часто применяется для оценки непубличных компаний. Как мы уже говорили, прямые инвестиции часто характеризуются отрицательными денежными потоками и доходами, а также крайне непредсказуемой, но потенциально существенной прибылью в будущем. Метод венчурного капитала учитывает такую схему распределения денежных потоков во времени.

Согласно этому методу, компания обычно оценивается, с использованием мультипликатора, на тот момент времени в будущем, когда, как ожидается, она выйдет на положительные денежные потоки и/или прибыль.

Эта «терминальная стоимость» затем дисконтируется обратно к приведенной с использованием высокой ставки дисконтирования, обычно между 40 и 75%. (Чуть позже мы посмотрим, чем объясняется такая высокая ставка дисконтирования.)

Венчурный капиталист использует эту дисконтированную терминальную стоимость и размер предполагаемых инвестиций, чтобы рассчитать желаемую долю в компании. Например, если дисконтированная терминальная стоимость компании составляет 10 млн. долларов и венчурный капиталист намерен вложить в компанию 5 млн. долларов, он захочет в обмен получить 50% компании.

Однако это предполагает, что доля такого венчурного капиталиста во время будущих этапов финансирования не будет размыта. Но подобное предположение нереалистично, учитывая, что самые успешные финансируемые венчурным капиталом компании продают акции на фондовом рынке через IPО.

Базовые механизмы метода венчурного капитала можно продемонстрировать через следующие четыре шага. Для начала оценивается стоимость компании в каком-то интересующем нас году в будущем, обычно вскоре после того, когда, как предполагает венчурный капиталист, компания выйдет на биржу.

Терминальная стоимость, как правило, рассчитывается с использованием мультипликатора — например, коэффициент «цена-прибыль» может быть умножен на прогнозируемую чистую прибыль в год выхода инвестора из компании. (См. описанный ранее метод использования аналогов.) Конечно же, терминальную стоимость можно рассчитать и с помощью других методов, включая метоп, дисконтированного денежного потока.

В примере, приведённом ниже, демонстрируется, как дисконтированная терминальная стоимость компании определяется, как и следовало ожидать, через дисконтирование терминальной стоимости, рассчитанной на первом этапе.

Однако вместо традиционного использования в качестве ставки дисконтирования стоимости капитала венчурные капиталисты чаще применяют целевую норму доходности.

Целевая норма доходности — это доходность, которая, по мнению венчурного капиталиста, оправдывает риск и затраты конкретных инвестиций.

В уравнении 4.7 представлена формула для расчета дисконтированной терминальной стоимости:

Дисконтированная терминальная стоимость =

= Терминальная стоимость / (1 + целевая ставка доходности) лет. (4.7)

Пример оценки с использованием метода венчурного капитала

Джеймс является партнером в очень успешной бостонской венчурной фирме. Он планирует инвестировать 5 млн. долларов в стартап, занимающейся биотехнологиями, и должен решить, какую долю компании он потребует в обмен на свои инвестиции.

Прогнозы, которые он сделал вместе с руководством компании, предполагают, что чистая прибыль на седьмой год составит 20 млн. долларов. Те немногие прибыльные компании, которые занимаются биотехнологиями, торгуются со средним коэффициентом «цена-прибыль» равным 15.

В настоящий момент у компании находится в обращении 500 тыс. акций. Джеймс считает, что целевая ставка доходности для инвестиций с такой степенью риска составляет 50%. Он выполняет следующие расчеты:

Дисконтированная терминальная стоимость =

= Терминальная стоимость / (1 + целевая ставка доходности) лет =

= (20 * 15) / (1 + 50%)7 = 17,5 млн. долларов.

Требуемая доля собственности =

= Инвестиции / Дисконтированная терминальная стоимость =

= 5 / 17.5 = 28,5%.

Количество новых акций — 500 000 / (1 — 28,5%) — 500 000 =

= 200 000 Цена новой акции = 5 млн. долларов / 200 000 акций =

= 25 долларов за акцию.

Предполагаемая доинвестиционная стоимость =

= 500 000 акций * 25 долларов за акцию = 12,5 млн. долларов.

Предполагаемая послеинвестиционная стоимость =

= 700 000 акций * 25 долларов за акцию = 17,5 млн .долларов.

Джеймс и его партнеры считают, что компании будет необходимо нанять еще троих руководителей высшего звена. По опыту Джеймса, этим руководителям надо будет предоставить опционы на 10% находящихся в обращении обыкновенных акций.

Кроме того, он считает, что, когда компания выйдет на биржу, она продаст на открытом рынке дополнительные акции, 30% в пересчете на обыкновенные акции. Он корректирует свои расчеты следующим образом:

Коэффициент удержания = [1 / (1 + 0,1)] / (1 + 0,3) = 70%.

Требуемая текущая доля собственности =

= Требуемая финальная доля собственности / Коэффициент удержания =

= 28,5% / 70% = 40,7% количество новых акций =

= 500 000 / (1 — 40,7%) — 500 000 = 343 373.

Цена новых акций = 5 млн. долларов / 343 373 акций =

= 14,56 долларов за акцию.

На третьем этапе венчурный капиталист рассчитывает требуемую финальную долю собственности (уравнение 4.8). Сумма предполагаемых инвестиций делится на дисконтированную терминальную стоимость, чтобы определить долю собственности, необходимую венчурному капиталисту для получения желаемой прибыли (при условии, что инвестиции впоследствии не будут размыты):

Требуемая финальная доля собственности =

= Инвестиции / Дисконтированная терминальная стоимость. (4.8)

И наконец, инвестор оценивает будущее размывание и рассчитывает требуемую текущую долю собственности. Уравнение 4.8 давало бы правильный ответ, если бы не было последующих «этапов» финансирования, которые размоют долю венчурного капиталиста в компании.

Однако финансируемые венчурным капиталом компании обычно проходят через многочисленные этапы финансирования, за которыми следует IPO. Именно поэтому это допущение обычно нереалистично. Чтобы компенсировать эффект размывания от будущих этапов финансирования, венчурный капиталист должен рассчитать коэффициент удержания.

Коэффициент удержания количественно измеряет ожидаемый эффект размывания собственности инвестора от будущих этапов финансирования. Возьмем для примера компанию, которая собирается привлечь еще один круг финансирования, во время которого будут проданы акции, представляющие дополнительные 25% акционерного капитала компании, а затем продать акции, представляющие дополнительные 30% компании во время IPO.

Если венчурному капиталисту сегодня принадлежит 10% акций, после этих этапов финансирования его доля составит:

10% / (1 + 0,25) / (1 + 0,3)1 = 6,15%.

Его коэффициент удержания составит:

6,15% / 10% = 61,5%.

Требуемая текущая доля собственности, необходимая венчурному капиталисту для получения своей целевой нормы доходности, затем рассчитывается, используя уравнение 4.9:

Требуемая текущая доля собственности =

= Требуемая финальная доля собственности / Коэффициент удержания. (4.9)

Преимущества и недостатки метода венчурного капитала

Больше всего метод венчурного капитала критикуют за использование очень высоких ставок дисконтирования — обычно в пределах от 40 до 75%. Венчурные капиталисты обосновывают использование такой высокой целевой доходности несколькими причинами.

- Во-первых, они утверждают, что высокие ставки дисконтирования компенсируют низкую ликвидность непубличных компаний. Как уже говорилось ранее, акционерный капитал непубличных компаний, как правило, менее ликвиден, чем акции публичных компаний, и инвесторы хотят получить более высокую доходность в обмен на этот недостаток ликвидности.

- Во-вторых, венчурные капиталисты считают свои услуги ценными и полагают, что высокие ставки дисконтирования являются компенсацией за их усилия.

- И в-третьих, венчурные капиталисты уверены, что прогнозы, представляемые предпринимателями, обычно чрезмерно оптимистичны. Они заявляют, что высокие ставки дисконтирования корректируют эти завышенные прогнозы.

Финансовые экономисты предполагают, что, хотя проблемы, о которых говорят венчурные капиталисты и реальны, их нельзя решать через высокую ставку дисконтирования. Они предлагают оценивать каждое «основание» отдельно, используя более объективные техники.

- Во-первых, они утверждают, что дисконт за недостаток ликвидности имеет смысл, но предлагаемая премия чересчур высока: многочисленные инвесторы (включая фонды целевого капитала, организации и индивидуальных инвесторов) ориентируются на длительные периоды времени, но не получают ничего стоящего близко к такой высокой доходности за готовность смириться с низкой ликвидностью.

- Во-вторых, финансовые экономисты настаивают, что стоимость услуг, оказываемых венчурными капиталистами, должна оцениваться так же, как стоимость приобретения эквивалентных профессиональных услуг на контрактной основе. Как только определена справедливая рыночная стоимость оказываемых услуг, венчурный капиталист должен получить эквивалентную ей долю.

- И наконец, финансовые экономисты утверждают, что ставки дисконтирования нельзя завышать, чтобы компенсировать чересчур оптимистичные прогнозы предпринимателя. Они утверждают, что объективные оценки будущих денежных потоков компании можно получить, применяя здравый смысл, чтобы установить вероятные значения и степени вероятности различных сценариев.

Использование высоких ставок дисконтирования предполагает элемент произвольности в подходе венчурного капиталиста к оценке компании. Гораздо лучше внимательно изучить прогнозы и проверить их в реальных условиях.

Для этого надо задать несколько вопросов.

- Как идут дела у компаний-аналогов?

- Какая доля рынка необходима компании, чтобы достигнуть прогнозных параметров?

- Сколько времени это займет?

- Какие есть ключевые риски?

- Есть ли планы действия на случай непредвиденных обстоятельств?

- Каковы ключевые факторы успеха?

Этот тип анализа гораздо более конструктивный, чем просто дисконтирование показателей прогнозной финансовой отчетности, представленной предпринимателем, по очень высокой ставке.

Какие подходы применяют инвесторы при оценке – об этом в нашей статье.

Меня зовут Наталья Джораева, я основатель платформы Get-investor.ru и больше 15 лет работаю в сфере корпоративных финансов. Вместе с моей командой помогаю стартапам разрабатывать материалы для переговоров с инвесторами, веду занятия в акселераторах и провожу онлайн-консультации по любым вопросам, связанным с финансами и привлечением инвестиций.

Какую долю предложить инвестору в обмен на финансирование и как обосновать такую оценку? Это один из самых популярных вопросов, с которыми к нам обращаются предприниматели. Как оценить будущее при отсутствии настоящего и прошлого, если стартап пока не зарабатывает деньги? Сколько может стоить стартап, какие подходы применяют инвесторы при оценке – об этом в нашей статье.

Факторы и элементы оценки

Оценка стоимости стартапа и расчёт цены сделки напоминают подход, применяемый автосалонами при продаже автомобилей. Мы знаем, что есть базовая комплектация с минимальным набором опций и есть более «продвинутые» комплектации со встроенными дополнительными опциями.

Естественно, основатель стартапа хотел бы оценить свой проект подороже, чтобы привлечь больше денег и на пару-тройку лет забыть про кассовые разрывы. Для реализации цели основатель включает в «комплектацию» все доступные опции: от уникальной команды до оценки рынка и планируемой доли на нем.

Мотивация инвестора противоположна. Он, как рациональный автолюбитель, покупает «не роскошь, а средство передвижения». Его задача – вложить сумму, достаточную для запуска бизнеса. В этой связи инвестора интересует наличие таких опций как «готовый продукт», «база клиентов», «количество заказов и предзаказов».

Мотивации сторон различны, оценки субъективны, однако базируются на обсуждении конечного набора выгод и рисков.

Популярные методы оценки стартапа

Внимание к деталям в огромной степени определяет успешную реализацию бизнес-идей.— Ричард Брэнсон

1. Метод Беркуса

В середине 1990-х инвестор Дейв Беркус пришёл к выводу, что прогнозы финансовых показателей бесполезны для оценки стартапа. По его данным, один стартап из тысячи достигал показателей выручки и прибыли, заложенных в бизнес-плане. Беркус задумался о способе оценки, при котором прогноз финансовых показателей не использовался бы вовсе и разработал свой метод оценки. По методу Беркуса, если стартап в ближайшие пять лет потенциально может получить выручку в 20 млн. долларов, то текущая оценка его капитала равна сумме пяти компонентов.

Таким образом, максимальная оценка стартапа без выручки и без готового продукта составляет по Беркусу 2 млн. долларов; с готовым продуктом и продажами – 2,5 млн. долларов.

Наша практика коммуникаций с инвесторами показывает, что наличие продукта и платящих клиентов – ключевой фактор оценки, и именно на нем мы акцентируем внимание стартапов при подготовке финмоделей и презентаций.

2. Метод скоринга

Метод скоринга – следующий популярный метод оценки, разработанный американским бизнес-ангелом Биллом Пейном в 2011 году. Автор определил его так: «Метод сравнивает целевую компанию с типичными стартапами, финансируемыми ангелами, и корректирует среднюю оценку недавно профинансированных компаний в регионе, чтобы установить предварительную денежную оценку целевой компании».

Чек-лист оценки капитала целевой компании следующий:

- Установлен ограниченный набор из семи критериев.

- Каждому критерию присвоен базовый вес от 5 до 30%.

- Оценщик корректирует веса, умножая базу на коэффициент корректировки, полагаясь на собственную экспертизу.

- В финале оценщик умножает сумму скорректированных весов на среднюю оценку стартапов-аналогов и получает оценку целевой компании.

Чтобы использовать метод, оценщик исследует сопоставимые стартапы и определяет их среднюю оценку.

Первый наиболее весомый критерий – это команда. Его вес может быть до 30%. Предположим, мы сравниваем команду оцениваемого стартапа с аналогом, получившим финансирование ранее, и в котором была «звёздная команда». Возможно, мы решим, что команда стартапа обладает 60% квалификации команды аналога. Мы перемножаем 30% и 60%, получаем скорректированный вес критерия – 18%. Это число помещается в последний столбец и позже суммируется с другими весами. Как только веса суммируются, результат умножается на среднюю оценку сопоставимых стартапов.

Если аналог оценён в 100 млн. рублей, для оцениваемого стартапа применяем дисконт 24% (100% – 76%) и выходим на оценку 76 млн. рублей.

Отметим, что метод скоринга применяется в основном зарубежными фондами, у которых накоплена репрезентативная выборка компаний-аналогов.

3. Метод венчурного капитала

Метод венчурного капитала, разработанный в 1987 году профессором Гарвардской школы бизнеса Уильямом Салмоном, включает шесть этапов.

- Оцените необходимые инвестиции.

- Спрогнозируйте финансовые показатели стартапа.

- Определите сроки выхода инвестора.

- Вычислите стоимостные мультипликаторы на этапе выхода.

- Рассчитайте дисконт и текущую стоимость капитала (PV) при желаемой норме прибыли.

- Определите оценку и желаемую долю владения.

Итак, по порядку.

1. Оцените необходимые инвестиции.

Предположим, стартапу требуется 100 млн. рублей.

2. Спрогнозируйте финансовые показатели стартапа.

Задача посложнее, но, тем не менее, адекватная финмодель позволяет получить ключевые данные. Например, сложился следующий прогноз:

3. Определите сроки выхода инвестора.

В нашем кейсе венчурный инвестор планирует продать долю на пятый год.

4. Вычислите стоимостные мультипликаторы на этапе выхода.

Мы определили, что аналоги проданы по цене равной прибыли последнего года, умноженной на десять. Соответственно, оценка стартапа через 5 лет составит 2.500 млн. руб. = 250 х 10.

5. Рассчитайте текущую оценку стартапа (Present Value, или PV) при целевой доходности, которую хочет получить инвестор.

Предположим, что инвестор хотел бы удесятерить свои вложения за 5 лет. Тогда PV = 2 500 / 10 = 250 млн. руб.

6. Определите долю инвестора.

Если весь капитал оценён в 250 млн. руб., а стартапу необходимо привлечь 50 млн. руб., то оценка до привлечения инвестиций (Pre-money) составит 250 млн руб. — 50 млн руб. = 200 млн руб. А доля инвестора, соответственно, 50 млн руб. / 200 млн руб. = 25%.

4. Метод сравнимых операций

Метод сравнимых операций (также “метод прецедентных транзакций”) – это метод относительной оценки, основанный на прецедентных сделках и ключевых коэффициентах (мультипликаторах) внутри рыночного сектора. Обычно используются стоимостные коэффициенты EV*/EBITDA и EV/Выручка.

*EV – enterprise value, рассчитывается как разность капитализации компании и ее чистого долга.

При использовании мультипликаторов важно помнить следующее:

- Мультипликаторы разных секторов и отраслей отличаются. Как правило, мультипликаторы быстрорастущих секторов (ИТ, технологии) в разы превышают мультипликаторы традиционных секторов (энергетика, добыча).

- Мультипликаторы изменяются вместе с фазами фондовых рынков, поэтому важно учитывать временной период получения данных.

- Мультипликаторы публичных акционерных компаний выше мультипликаторов непубличных компаний.

- Мультипликаторы крупных компаний выше мультипликаторов малых и средних компаний.

- Для некоторых компаний используют также нефинансовые мультипликаторы, например, «EV/Кол-во пользователей» и подобные.

Учитывая возможные отклонения, в своих расчётах мы применяем корректировки за малый размер компании, страновые риски, непубличность.

Пример расчёта стоимости по методу сравнимых операций приведён в таблице.

Зная прогнозное значение выручки (например, 10 млн. долл.) и количества клиентов (например, 7 млн. чел.) можно вычислить EV стартапа в будущем:

- EV по мультипликатору EV/Выручка = 30,8 млн. долл. = 10 млн. долл. х 3,08

- EV по мультипликатору EV/Количество клиентов = 19,46 млн. долл. = 7 млн. чел. х 2,78

В своих оценках применяем два-три мультипликатора. Итоговая оценка – среднее значение стоимости, полученное по всем мультипликаторам.

5. Метод суммирования факторов риска

Это комбинация методов Беркуса и скоринга, предложенная Ohio TechAngels, которая используется для оценки компаний до получения дохода.

Метод включает оценку каждого из нижеследующих факторов:

- Управление.

- Стадия бизнеса.

- Законодательство, политический риск.

- Производственный риск.

- Риски в области продаж и маркетинга.

- Риск финансирования, привлечения капитала.

- Риск конкуренции.

- Технологический риск.

- Риск судебного разбирательства.

- Международный риск.

- Репутационный риск.

- Потенциальный прибыльный выход.

Основатель нескольких ангельских фондов Билл Пейн в описании этого метода отмечает, что количество факторов в модели избыточно, однако, модель полезна как инструмент корректировки стоимости и комплексной оценки рисков.

Каждый указанный выше риск оценивается следующим образом:

+2: очень позитивно для развития компании и осуществления выхода инвестора

+1: позитивно

0: нейтрально

—1: негативно

—2: очень негативно

Средняя оценка стартапа корректируется положительно на 250 тысяч долларов за каждый +1 (+500 тысяч долларов за +2) и отрицательно на 250 тысяч долларов за каждый -1 (-500 тысяч долларов за -2).

6. Метод дисконтированных денежных потоков

Метод дисконтированных денежных потоков (ДДП, или DCF) – один из самых распространённых при оценке бизнеса. Он базируется на финансовой модели компании.

Алгоритм метода ДДП:

- Составить прогноз свободного денежного потока (FCF — остаток денег от операционной деятельности за минусом инвестиций) на три-пять лет. Мы не рекомендуем более длительный горизонт планирования для стартапа.

- Определить ставку дисконтирования (r) — сумму безрисковой ставки и премии за риск.

- Дисконтировать денежные потоки года (t) по формуле: DFCFt = FCFt/(1+r)t

- Суммировать дисконтированные потоки и терминальную стоимость (TV) и вычислить текущую стоимость капитала (PV): PV = DFCF1 + … + DFCFn + TV

- Расчёт терминальной стоимости. Пожалуй, самый дискуссионный в этом методе, особенно применительно к стартапу, тем не менее, существует два метода расчёта TV.

Первый: TV = CFn+1 / (r-g) – формула Гордона для бизнеса, развивающегося неопределённый срок с заранее заданными темпами роста денежного потока (g). CFn+1 – денежный поток первого года постпрогнозного периода.

Второй: TV = exit value / (1+r)^n – когда инвестор предполагает выход из бизнеса через N лет, он может оценить стоимость выхода (exit value), например, по методу сравнимых операций и полученную оценку дисконтировать.

7. Первый чикагский метод

Первый чикагский метод, или метод Голдера, разработан для оценки стартапов в 1980-е годы. Особенность метода – наличие различных оценок по трём сценариям, которые автор метода – президент First Chicago Corporation Стэнли Голдер – назвал «успех», «выживание», «провал».

При этом виде оценки рассматриваются три возможных пути развития стартапа и в конце расчётов каждому пути присваивается оценочный вес.

Оценочная таблица метода выглядит следующим образом:

Оценка вероятности каждого сценария субъективна, определяются опытом, «бэкграундом» инвестора.

Заключение

Мы рассмотрели семь основных методов оценки стартапа. Это не исчерпывающий перечень, регулярно появляются новые подходы, модифицируются старые.

В некоторых сферах применимы простые подходы – такие, как реконструкция, когда инвестор рассчитывает, сколько требуется ресурсов (денег, времени и прочее) для создания подобного продукта. Например, для ИТ-продуктов применяют норматив в 2000 часов. Зная стоимость часа разработчика (2-3 тыс. руб.), вычисляют стоимость бизнеса: 4-6 млн. рублей.

Оценка стартапа без готового продукта всегда ниже оценки стартапа с продуктом. Поэтому выпуск продукта и начало монетизации должны стать ближайшими целями «дорожной карты» и финмодели проекта, чтобы повысить оценку, снизить дисконт за риск.

Основателю стартапа важно понимать, что в финансовой модели он показывает инвесторам не только математические навыки, но, в первую очередь, свою оцифрованную стратегию и подход к управлению бизнесом.

На этом все, буду рада, если статья оказалась полезной. Успехов в привлечении инвестиций и развитии ваших проектов!

По мнению ряда экономистов, в том числе Эдварда Мейсона и Роджера Харрисона, оценка компании всегда является неточной и субъективной и может рассматриваться как «произвольная», «неофициальная» и принятая «по договоренности сторон». Почему предприниматель и инвестор по-разному оценивают одну и ту же компанию? Как определить, сколько действительно стоит ваш бизнес?

Точная оценка непубличной компании, чьи акции не торгуются на фондовой бирже, — всегда нетривиальный вопрос. Каждое заинтересованное в сделке лицо может применять свои методы оценки и спорить с другими, отстаивая правильность собственных вычислений. Универсального рецепта здесь нет.

Современные методы оценки компаний, надо признаться, недалеко ушли от классических книжных истин, прописанных Мейсоном и Харрисоном. Бизнес-ангелы, частные инвесторы, венчурные фонды и предприниматели по-прежнему используют для оценки бизнеса коэффициенты и мультипликаторы, дисконтированные денежные потоки и чистые активы. Но какой метод подходит вам?

Общие положения

Оценка стоимости компании предполагает ряд допущений, в частности, реальный объем рынка (особенно тяжело «оцифровать» молодые, формирующиеся отрасли), а также финансовый прогноз. Нередко бизнес-планы предпринимателя могут не совпадать с видением инвестора.

Еще один субъективный показатель — это требуемая инвестором степень доходности, покрывающая все его риски. Чем раньше инвестор «заходит» в компанию, тем большую доходность он требует. На самой ранней стадии развития только одна компания из десяти проинвестированных оказывается прибыльной, отмечает Константин Фокин, президент Национальной ассоциации бизнес-ангелов. «Я плотно работаю с компаниями, потому что хочу, чтобы доходность моего портфеля была ваше средней, я рассчитываю, что две компании из десяти портфельных смогут быть успешными»,- рассказывает о реалиях высоко рискового инвестирования бизнес-ангел Александр Бородич.

При оценке рынка и компаний предприниматели опираются на уже прошедшие аналогичные сделки, которые позволят им и получить примерный мультипликатор, и понять объем рынка. Окончательное решение о стоимости инвестор принимает, опираясь не только на данные похожих сделок, но и на собственную интуицию и результаты «торгов» с предпринимателем.

На самой ранней стадии развития компании инвестор особое внимание уделяет анализу и другим показателям компании: команде, потенциальному спросу на технологию, системным рискам, связанным с общим экономическим и политическим фоном, а также возможным барьерам для входа на рынок конкурентов.

На стадии идеи очень сложно дать даже примерную оценку будущей компании — это уравнение с множеством переменных.

Но инвестора такой ответ вряд ли устроит. «Бизнес-ангелы вкладывают деньги в бизнесы, финансированием научно-исследовательских проектов они не занимаются»,- констатирует Игорь Пантелеев, исполнительный директор Национального содружества бизнес-ангелов. Чаще всего частные инвесторы отказывают стартапам как раз по причине отсутствия у молодой компании продаж.

Метод дисконтированных денежных потоков

Подходит: для быстрорастущих стартапов, находящихся на начальных стадиях развития, с малым доходом или вообще без него.

Не применяется: к техническим компаниям.

Основание оценки: стоимость компании определяется из суммы свободного денежного потока будущих периодов. Величина потока дисконтируется с учетом рисков будущих лет. Ставка дисконтирования определяется исходя из средневзвешенной стоимости капитала.

Минусы: завышенная оценка реальной стоимости компании, неточные допущения (выручка компании в будущие периоды, темпы роста продаж, риски, ставка дисконтирования).

Метод мультипликаторов и коэффициентов

Подходит: для солидных и прибыльных компаний со скромными активами.

Основание оценки: сравнение с котирующими на бирже компаниями с аналогичной операционной и финансовой структурой. Оценка стоимости основывается на нескольких показателях: оборот, EBITDA, EBIT, годовой прирост. Во внимание принимаются сделки с похожими компаниями, которые были проданы стратегическим или финансовым инвесторам. Большое значение в этом методе играет соотношение рыночной цены акции компании и ее чистой прибыли в расчет на акцию. В оценке определяется потенциал развития компании или отрасли в целом, в итоге инвестор или предприниматель оценивает стратегическую стоимость компании.

Минусы: сложности в поиске подходящего аналога, закрытость аналогичных сделок, сложный процесс сбора данных.

Метод чистых активов

Подходит: для крупных компаний с весомыми базовыми активами.

Не подходит: для сектора малых и средних предприятий.

Основания для оценки: балансовые показатели компании. Важный плюс данного метода — возможность качественно проверить полученную стоимость бизнеса исходя из его официальных бухгалтерских документов.

Минусы: сложно оценить интеллектуальную собственность.

Другие методы оценки стоимости компаний

Правило третей Люциуса Кэри: компания делится на три части между инвестором, учредителем/директором и руководством.

Правило компетенций: оценка доли каждой стороны проходит по профессиональным навыкам и компетенциям участников компании.

Коэффициент жадности: сумму инвестиций, умноженную на долю директора бизнеса, делят на инвестиции самого директора, умноженные на долю инвестора. Если полученный коэффициент от 5 до 8, оценка компании адекватна, если больше 10 — предприниматель жадничает и отдает инвесторам слишком маленькую долю.

Реальный опыт

Сергей Топоров, старший менеджер по инвестициям фонда LETA Capital:

Мы используем разные методы оценки — начиная от дисконтированных денежных потоков и заканчивая методом сравнения проектов по метрикам и прогнозирования будущей стоимости компании. На нашей стадии инвестирования наиболее применимо, конечно, прогнозирование будущей стоимости с дисконтированием на текущий момент.

Откройте счет в Эльба|Банке и пользуйтесь встроенной бухгалтерией и отчетностью. Корпоративная карта и электронная подпись — бесплатно. До 5% на остаток.

Узнать больше

Самый эффективный метод оценки — это метод переговоров. Мы понимаем минимальную, комфортную и максимальную для нас оценку проекта. Далее общаемся с проектом и соотносим эту оценку с ожиданиями основателей. Та цифра, на которой остановились, и есть реальная стоимость проекта сегодня.

Маргарита Власенко, куратор проектов ИТ-парка г. Набережные Челны:

Мы используем доходный метод при оценке стоимости ИТ-проектов. В российских реалиях сравнительный метод использовать крайне затруднительно. Сложно найти аналогичные бизнесы и практически невозможно получить доступ к реальным цифрам. Отрицательная сторона затратного метода заключается в том, что он не учитывает стоимость интеллектуальной собственности, «горящие глаза» команды и прочие нематериальные ценности. А ведь на начальном этапе именно от них зависит дальнейший успех проекта. На практике доходный метод дает самые достоверные данные по стартапу. Но здесь тоже нужно понимать, что ни один из подходов не дает объективную оценку, если мы говорим о начинающем бизнесе в ИТ. По стартапам невозможно делать долгосрочные прогнозы, так как иногда проекты терпят серьезные изменения в своих бизнес-процессах в первый год существования.

Данила Некрылов, аналитик фонда Bright Capital:

Традиционные подходы к оценке компаний (сравнительный, затратный, доходный) для определения прединвестиционной стоимости (pre-money valuation) венчурного проекта практически не используются. Связано это с высокой степенью неопределенности касательно будущих денежных потоков проекта, часто отсутствием компаний-аналогов в России и в мире. А оценка проекта по его ликвидационной стоимости часто приводит к такой цифре, что продолжать проект для основателя не имеет в дальнейшем никакого смысла.

В венчурном бизнесе оценка стоимости проекта — это результат переговоров основателя компании с инвесторами. Часто венчурный фонд делает оценку проекта на основании своего предыдущего опыта инвестирования в проекты той же стадии развития.

Если, предположим, в одном венчурном проекте за $1 млн инвестор получил 30%, а вы за точно такую же сумму можете предположить ему только 10%, то у инвестора возникнет много вопросов, чем ваш проект лучше аналога.

Также в качестве определения диапазона оценки проекта используется следующая схема:

- Венчурным фондом определяется «комфортная» для него доля в инвестиционном проекте, обычно она лежит в диапазоне 15-45% и зависит от стадии проекта и наличия других инвесторов. Контроль фонды, как правило, не интересует.

- Соответственно, если инвестор за требуемый проектом объем инвестиций не получит свою комфортную долю в проекте, это послужит началом долгих переговоров. Переменных в данной модели две — это размер инвестиций и прединвестиционная оценка проекта самими основателями.

При подготовке статьи использовались материалы образовательной программы для профессиональных частных инвесторов Ready for Equity