Добавить в «Нужное»

Метод стоимости чистых активов

Анализ чистых активов позволяет собственникам бизнеса определить финансовое состояние предприятия, перспективы и стратегию роста эффективности, а также в случае необходимости своевременно принять экстренные меры по финансовому оздоровлению предприятия. Инвесторы, проводя такой анализ, могут оценить рентабельность своих инвестиций. При анализе используется метод стоимости чистых активов.

Чистые активы и их значение

Чистые активы — это активы, финансируемые за счет собственных и заимствованных на длительный период времени средств организации. Компания, обладающая достаточными чистыми активами, может рассчитывать на благосклонность инвесторов и кредиторов.

Грамотная оценка состояния дел в чистых активах позволяет сделать общий вывод об эффективности бизнеса.

Проведение анализа в этой сфере необходимо для:

- улучшения состава активов;

- эффективного управления активами;

- привлечения новых инвестиций;

- грамотного и эффективного вложения собственных средств.

Своевременный анализ чистых активов позволяет собственникам бизнеса определить их состояние, перспективы и стратегию роста их эффективности.

В т.ч. поэтому Закон от 08.02.1998 № 14-ФЗ предписывает включать в ежегодный отчет сведения о положении дел с чистыми активами. Они должны отражать информацию:

- как изменялись значения соответствующего показателя в течение трех лет, предшествующих отчету (или меньше, если компания создана менее трех лет назад);

- причины критического снижения чистых активов до величин ниже уставного капитала;

- что предпринято либо планируется предпринять в целях исправления критической ситуации с рассматриваемым показателем.

Использование метода чистых активов при оценке бизнеса предполагает следующую формулу: оценка бизнеса предприятия = стоимость активов – стоимость пассивов.

Метод оценки чистых активов

Использование данного метода наиболее целесообразно, если предприятие имеет большую ресурсную базу.

Основу метода составляют:

- анализ отчетности предприятия;

- анализ движения финансовых средств предприятия.

Для правильной оценки следует:

- распределить активы предприятия по отдельным категориям;

- произвести оценку каждой категории в отдельности;

- сложить результаты оценки по категориям.

Этапы применения метода чистых активов в оценке бизнеса таковы:

- переоценка МПЗ;

- исчисление стоимости нематериальных активов (НМА);

- оценка всех финансовых инвестиций предприятия вне зависимости от их срочности;

- определение затрат будущих периодов;

- определение размера дебиторской задолженности и т.д.

Этот метод еще называют методом накопления чистых активов.

Переоценка МПЗ производится с применением ПБУ 5/01 на основании метода, закрепленного в учетной политике предприятия.

Для исчисления стоимости НМА (при наличии соответствующих результатов интеллектуальной собственности) берется дебетовый остаток по бухгалтерскому счету 04.

Для оценки финансовых инвестиций анализируются:

- вложения в ценные бумаги;

- вклады в уставные капиталы коммерческих организаций;

- займы и кредиты.

Для определения затрат будущих периодов используется информация бухгалтерского счета 97. По дебету этого счета исчисляются соответствующие затраты, а по кредиту — списание этих затрат в расходы.

Определение размера дебиторской задолженности осуществляется с учетом того, что:

- сумма дебиторской задолженности определена на основании соответствующих условий контракта;

- задолженность напрямую связана с экономической выгодой организации. Дебиторская задолженность может быть:

- краткосрочной (срок – год и менее);

- долгосрочной (более года).

В расчет включаются оба показателя.

Метод чистых активов является одним из наиболее распространенных методов, используемых для оценки бизнеса с помощью затратного подхода. Суть этого метода заключается в определении рыночной стоимости компании путем вычитания из суммы активов всех обязательств компании, т. е. стоимости активов за вычетом стоимости пассивов.

Содержание:

- 1. Описание метода чистых активов

- 2. Практика оценки стоимости бизнеса (предприятия) имущественным (затратным) подходом.

- 2.1. Оценка стоимости предприятия методом чистых активов

- 2.2. Определение рыночной стоимости краткосрочных и долгосрочных финансовых вложений.

- 2.3. Определение рыночной стоимости материально-производственных запасов.

- 2.4. Влияние способов учета МПЗ на чистую прибыль

- 2.5. Оценка дебиторской задолженности.

- 2.6. Процедура оценки дебиторской задолженности.

- 2.7. Расчет величины скидки от полной суммы требований

- 2.8. Учет денежных средства предприятия.

- 2.9. Оцениваются долговые обязательства предприятия

- 3. Преимущества и недостатки метода чистых активов

- 3.1. Простой пример

1. Описание метода чистых активов

Чтобы рассчитать стоимость чистых активов, вам понадобится финансовая отчетность на последний отчетный день, ближайший к дате оценки. Формула для расчета стоимости чистых активов выглядит следующим образом:

Чистые активы (ЧА) = (Внеоборотные активы + Оборотные активы – Затраты СА — Задолженность учредителей) — (Долгосрочные обязательства + Краткосрочные обязательства — Доходы будущих периодов)

Затем мы приведем более подробные объяснения этой формулы.

Внеоборотные активы — это активы предприятия (общая стоимость нематериальных активов, отложенных налоговых активов, основных средств, долгосрочных финансовых вложений и других основных средств), генерирующих доход компании за период более одного года или обычный операционный цикл, если он превышает один год.

Оборотные активы — это активы компании (общая стоимость запасов, НДС по приобретенной стоимости, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства и прочие оборотные активы), которые приносят организации прибыль за 1 год или обычный операционный цикл, если он превышает 1 год.

Затраты СА — это фактические затраты на выкуп собственных акций (акций) у акционеров (участников) для перепродажи или аннулирования.

Задолженность учредителей — это задолженность учредителей (участников) по взносам в уставный капитал.

Долгосрочные обязательства — это общая задолженность по обязательствам организации, срок которой превышает 12 месяцев. Долгосрочные обязательства — это задолженность организации по кредитам, займам, счетам, облигациям, обязательствам по отложенному налогу на прибыль.

Краткосрочные обязательства — это общая задолженность по обязательствам организации, срок которой не превышает 12 месяцев (займы, кредиты, обязательства).

Доходы будущих периодов — это средства, полученные организацией в течение отчетного периода, но относящиеся к будущим отчетным периодам.

Следует помнить, что в большинстве случаев балансовая стоимость активов не соответствует их рыночной стоимости, и, следовательно, активы и обязательства предприятия оцениваются по рыночной стоимости, если имеется достаточно информации для ее оценки. Как правило, с целью переоценки выбираются статьи активов баланса с наибольшим весом в валюте баланса. Статьи баланса, вес которых в балансе составляет менее 5%, невозможно переоценить, т. Е. Они приняты по балансовой стоимости. Следует отметить, что статьи баланса баланса не завышены и приняты при расчете стоимости баланса.

Таким образом, стоимость объекта оценки чистых активов может быть определена по следующей формуле:

Стоимость объекта оценки чистых активов определяется по формуле:

Сча = ЧА* (1 — СКонтроль) * (1- СЛиквидность)

где:

Сча – стоимость Объекта оценки,

ЧА – расчетная величина чистых активов анализируемой компании (общества),

СКонтроль – скидка на степень корпоративного контроля;

Скидка на степень корпоративного контроля применяется в случае оценки пакета акций / доли в уставном капитале менее чем на сто процентов и учитывает факторы, ограничивающие права владельцев оцениваемого пакета акций / доли в уставном капитале в рамках управления деятельностью компании. Как правило, скидка на степень корпоративного контроля устанавливается в диапазоне от 0 до 40% в зависимости от размера пакета акций / доли в уставном капитале.

СЛиквидность — дисконт ликвидности продаж.

Скидка на низкую ликвидность (внеклассный характер акций) применяется: в случае оценки пакетов акций / акций в акционерном капитале непубличных компаний, в случае оценки акций, не включенных в листинг, и учитывает возможность быстрой продажи оценочного пакета акций / акций в целевом капитале. Как правило, диапазон скидок при низкой ликвидности установлен на уровне 0-30%.

2. Практика оценки стоимости бизнеса (предприятия) имущественным (затратным) подходом.

Имущественный подход основан на определении рыночной стоимости всех видов недвижимости предприятия за вычетом долговых обязательств. Балансовая стоимость активов компании в результате инфляции, изменений рыночных условий, используемых методов бухгалтерского учета и других факторов отличается от рыночной стоимости, поэтому оценщик должен пересчитать балансовую стоимость активов по рыночной стоимости на дату оценки.

Подход собственности включает два метода:

- Метод стоимости чистых активов (метод накопления активов).

- Метод ликвидационной стоимости.

2.1. Оценка стоимости предприятия методом чистых активов

Метод чистых активов используется в следующих случаях:

- Ценное предприятие имеет значительные материальные активы.

- Компания с рейтингом не имеет ретроспективных данных о прибыли или о том, можно ли прогнозировать будущую прибыль.

- Оценка нового проекта или незавершенного строительства.

- Компания с высоким рейтингом является очень контрактной или не имеет постоянных клиентов.

- Оценка холдинга или инвестиционной компании, которая не получает прибыли от собственного производства.

Информационной базой метода чистых активов является бухгалтерский баланс компании. Оценщик анализирует и корректирует все статьи квартального баланса по состоянию на последний отчетный день, чтобы определить рыночную стоимость существующих активов.

Стоимость предприятия = Рыночная стоимость активов — долговые обязательства.

При оценке акционерных обществ следует учитывать «порядок оценки стоимости чистых активов акционерных обществ», утвержденный Постановлением Министерства финансов Российской Федерации и Федеральной комиссии по рынку ценных бумаг от 29 января 2003 года. № 10Н, 03-6 / ПЗ.

Процедура оценки рыночной стоимости предприятия с использованием метода чистых активов:

- Рыночная стоимость недвижимости компании оценивается.

- Определена стоимость движимого имущества предприятий.

- Нематериальные активы идентифицированы и оценены.

- Определена рыночная стоимость краткосрочных и долгосрочных финансовых вложений.

- Рыночная стоимость запасов определяется.

- Дебиторская задолженность оценивается.

2.2. Определение рыночной стоимости краткосрочных и долгосрочных финансовых вложений.

К финансовым вложениям, как правило, относятся государственные ценные бумаги, вложения в ценные бумаги и акционерный капитал других предприятий, обычно рассматриваются кредиты других предприятий.

2.3. Определение рыночной стоимости материально-производственных запасов.

ПБУ 5/01 «Учет материально-производственных запасов» предусмотрены следующие способы оценки МПЗ:

- по себестоимости каждой единицы;

- по средней себестоимости;

- по себестоимости первых по времени приобретения МПЗ — ФИФО;

- по себестоимости последних по времени приобретения МПЗ — ЛИФО.

Налоговая база и, следовательно, чистая прибыль зависят от метода оценки МПЗ. В зависимости от целей, поставленных компанией, главный бухгалтер выбирает один из указанных методов и устанавливает этот метод в учетной политике компании. Выбранный метод не может быть изменен в течение календарного года.

По себестоимости каждой единицы: этот метод используется, когда запасы не могут быть заменены или подлежат специальному учету (драгоценные металлы, радиоактивные вещества и т. д.). Согласно этому методу проводка проводится для каждой единицы инвентаря, и все фактические затраты, связанные с покупкой каждой единицы инвентаря, принимаются во внимание.

Чтобы понять различия в методах учета, рассмотрим следующий пример:

| Дата операции | Количество товара в партии | Себестоимость единицы | Себестоимость партии |

| 1 января | 80 | 150 | 12000 |

| 15 марта | 60 | 160 | +9600 |

| 20 июня | 100 | 175 | 17500 |

| 25 октября | 90 | 180 | 16200 |

| Всего: | 330 | 55300 | |

| Остаток товаров | 110 |

Средняя стоимость:

Этот метод используется, когда товарные запасы компании являются однородными, что позволяет усреднять влияние инфляции (рост цен) на себестоимость продукции и стоимость остатков запасов.

Количество реализованных товаров = 80 + (60 + 100 + 90) — 110 = 220

Средняя стоимость единицы = 55300 330 = 167,58

Себестоимость реализованных товаров = 220 * 167,58 = 36 866,67

Себестоимость остатков на складе = 110 * 167,58 = 18 433,48

ФИФО:

Суть этого метода заключается в том, что стоимость товаров, переданных в производство, определяется партиями в хронологическом порядке.

Себестоимость реализованных товаров = 80 * 150 + 60 * 160 + 80 * 175 = 35 600

Себестоимость остатков на складе = 20 * 175 + 90 * 180 = 19 700

ЛИФО:

При использовании этого метода стоимость запасов, переданных в производство, рассчитывается с момента последней покупки.

Себестоимость реализованных товаров = 90 * 180 + 100 * 175 + 30 * 160 = 38 500

Себестоимость остатков на складе = 80 * 150 + 30 * 160 = 16 800

Если вы внимательно посмотрите на полученные значения, вы можете сделать следующие выводы:

- Общая стоимость товаров, приобретенных для продажи, не зависит от методов проводки.

- С ростом цен на приобретаемые товары метод ФИФО показывает наименьшую стоимость проданных товаров и наибольшую стоимость запасов.

- При падении цен на приобретенные товары метод ЛИФО покажет наименьшую стоимость проданных товаров и наибольшую стоимость запасов.

- Метод средней стоимости показывает результаты измерения между результатами методов ФИФО и ЛИФО.

- Если цены на приобретенные товары не изменились в течение отчетного периода, то все 3 метода оценки будут показывать одинаковые результаты.

2.4. Влияние способов учета МПЗ на чистую прибыль

Чтобы упростить расчеты, давайте предположим, что наша компания (рассмотренная ранее) занимается торговлей и посреднической деятельностью, а производственные затраты — это только затраты на покупку товаров. Компания перепродает каждую единицу приобретенного товара по цене 200 рублей.

Выручка = 220 * 200 = 44 000

Средней себестоимости: Валовая прибыль = Выручка — Себестоимость от реализации = 7133,33

ФИФО: Валовая прибыль = Выручка — Себестоимость от реализации = 8400

ЛИФО: Валовая прибыль = Выручка — Себестоимость от реализации = 5500

Средней себестоимости: Налог на прибыль (24%) = 1712

ФИФО: Налог на прибыль (24%) = 2016

ЛИФО: Налог на прибыль (24%) = 1320

Средней себестоимости: Чистая прибыль = 5421,33

ФИФО: Чистая прибыль = 6384

ЛИФО: Чистая прибыль = 4180

Таким образом, если владелец бизнеса предназначен для максимизации бухгалтерской прибыли, целесообразно оценить запасы методом FIFO. Если владелец предприятия должен минимизировать подоходный налог в отчетном периоде, целесообразно оценить запас с использованием метода средней стоимости (метод LIFO не используется).

Эти различия в методах оценки запасов следует учитывать при нормализации финансовой отчетности в обычных условиях.

2.5. Оценка дебиторской задолженности.

Дебиторская задолжность предприятия в соответствии с ПБУ 9/99 «Доходы организации» п. 12 признается в бухгалтерском учете при одновременном соблюдении следующих условий:

- Компания имеет право на получение средств, вытекающих из конкретного контракта.

- Сумма притока денежных средств может быть определена.

- Существует уверенность, что экономические выгоды компании увеличатся в результате этой операции.

- Право собственности было передано от предприятия покупателю или работа была принята клиентом.

- Вы можете установить расходы, понесенные в связи с этой транзакцией.

В случае бухгалтерского учета, если возникает задолженность, должник отражает обязательства, а кредитор, предоставляя услуги, получает право на возмещение и отражает дебиторскую задолженность баланса. Следовательно, обязательства являются ответственностью предприятия, а претензии представляют собой право на претензии. В зависимости от даты платежа дебиторская задолженность делится на просроченную и не просроченную. В зависимости от срока платежа дебиторская задолженность делится на краткосрочный срок погашения через 12 месяцев после даты возникновения и долгосрочную задолженность со сроком погашения более 12 месяцев со дня возникновения.

2.6. Процедура оценки дебиторской задолженности.

Сбор и анализ информации о компании-должнике

При осмотре предприятий-должников необходимо уточнить их юридическую форму и наличие хозяйственной деятельности на дату проведения оценки. Информация собирается на основании выводов руководства должников в налоговой инспекции и органах государственной статистики.

Определение суммы претензий

Основными источниками информации для оценки дебиторской задолженности являются:

- документы, подтверждающие претензию: основные учетные документы по товарной части сделки — счета-фактуры, выданные продукты; Основная бухгалтерская документация для денежной части сделки — банковские и кассовые документы. С точки зрения основного рабочего процесса, заявки представляют собой разницу между товарами и денежными частями транзакции.

- Сводный бухгалтерский документ «Расчетный акт сверки». Основная цель этого акта — подтвердить правильность расчетов, сделанных между сторонами договора. Если должник отказывается от сверки долга или в случае разногласий отношения между сторонами регулируются судами.

- Данные предприятия кредитора: бухгалтерский баланс и аналитические счета являются основными источниками информации о дебиторской задолженности в системе бухгалтерского учета кредитора. В разделе «Текущие активы» баланса группа «Дебиторская задолженность» представляет данные о суммах к получению, разбитых на краткосрочные и долгосрочные. Если имеется противоречивая информация о причитающейся сумме, оценщик обратится к аналитическим учетным счетам. Аналитический учет ведется отдельно для каждого должника по следующим счетам № 60 «Расчеты с поставщиками и подрядчиками», Авансы выплачены; № 62 «Расчеты с покупателями и заказчиками»; № 71 «Расчеты с ответственными лицами»; № 75 «Расчеты с основателями»; № 76 «Расчеты с различными должниками и кредиторами».

- Решения суда об определении суммы задолженности должника. В соответствии с установившейся практикой дебиторская задолженность, подтвержденная актами сверки, принимается к оценке. Если решение суда вступило в законную силу, сумма долга, принятого к оценке, определяется в соответствии с этим решением.

2.7. Расчет величины скидки от полной суммы требований

В мировой практике погашение обязательств перед кредитором является безусловным и требует своевременного выполнения. В противном случае деловая репутация должника стремительно падает, в результате чего упущенная прибыль значительно превышает сумму непогашенных долгов. Поэтому в западной финансовой отчетности дебиторская задолженность имеет высокий коэффициент ликвидности.

В российской практике сложилась противоположная ситуация, поэтому использование зарубежных методов приводит к неверным результатам. Чтобы рассчитать сумму скидки, классифицируйте дебиторскую задолженность по следующим группам:

- дебиторская задолженность покупателей и заказчиков (около 80% просроченной дебиторской задолженности в российской экономике);

- дебиторская задолженность покупателей и выданных клиентам счетов;

- дебиторская задолженность дочерних компаний (на практике их можно создать искусственно для уменьшения налоговых платежей, поэтому необходимо определить фактический статус задолженности клиента);

- задолженность учредителей из-за взносов в уставный капитал компании (как правило, оценка задолженности не предусмотрена, поскольку задолженность не может быть продана третьим сторонам);

- предприятия, являющиеся должниками в арбитражном управлении, в том числе признанные банкротами (оценка требований зависит от рыночной стоимости предприятий, находящихся в состоянии банкротства).

После разделения сумм на группы в каждой группе выделяются следующие части:

- Дебиторская задолженность, которая может быть возмещена полностью (оценена по балансовой стоимости);

- Реструктурированный долг (при наличии согласованного графика погашения) — этот долг конвертируется в текущую стоимость в соответствии с графиком погашения. Средневзвешенная стоимость капитала используется в качестве ставки дисконтирования.

- Долг не подлежит взысканию (погашение).

2.8. Учет денежных средства предприятия.

Денежные средства в рублях не подлежат переоценке. Оценка денежных средств на счете в иностранной валюте осуществляется по курсу на день оценки.

2.9. Оцениваются долговые обязательства предприятия

Основные виды ответственности предприятия включают в себя:

- долгосрочные / краткосрочные банковские кредиты;

- долгосрочные / краткосрочные кредиты, полученные от других предприятий;

- обязательства, оцениваемые предприятием для поставщиков и подрядчиков;

- задолженность по бюджету;

- задолженность предприятия перед работниками за счет вознаграждения и др.;

Долговые обязательства полностью конвертируются в текущую стоимость на основании условий их погашения. Средневзвешенная стоимость модели капитала используется в качестве ставки дисконтирования.

Рыночная стоимость компании определяется путем вычитания текущей стоимости обязательств из рыночной стоимости активов.

3. Преимущества и недостатки метода чистых активов

Преимущества:

1) метод основан на достоверной информации о недвижимости, принадлежащей предприятию, что исключает абстракцию, присущую другим методам оценки.

2) В условиях появления рынка недвижимости этот метод обладает наиболее полной информационной базой, а также использует традиционные методы оценки российской экономики.

Недостатки:

1) Метод чистых активов не учитывает эффективность и перспективы развития компании.

2) Метод не учитывает рыночную ситуацию соотношения спроса и предложения для аналогичных предприятий.

3.1. Простой пример

Компания оценивается на основе следующих данных баланса:

- Основные средства — 5000

- Запасы — 1000

- Дебиторская задолжность — 1000

- Денежные средства — 500

- Долговые обязательства — 6000

Согласно заключению оценщика, основные средства дороже на 30%, сырье и материалы дешевле на 10%. 20% дебиторской задолженности не будет возмещено.

Решение: 5000 * 1,3 + 1000 * 0,9 + 1000 * 0,8 + 500 — 6000

Ответ: 2700 руб.

Оценка выполняется экспертами с опытом работы >5 лет. У нас есть все актуальные квал.аттестаты по направлениям (недвижимость, движимое имущество, бизнес)

Мы всегда соблюдаем сроки проекта. Нам важно показать результат в сжатые сроки

В стоимость включена бесплатная поддержка Отчетов (корректировка, устранение замечаний)

С Вами общаются только самые вежливые сотрудники.

Мы доводим сложные проекты до результата. К нам обращаются в ситуациях, когда другие эксперты не справились

Проблема объективной оценки бизнеса, стоимости его активов, актуальна для каждого предпринимателя. Инвестируя в бизнес, предприниматель рассчитывает при его продаже, как минимум, вернуть вложенные средства, а максимум – получить прибыль.

В связи с этим многие инвесторы стали прибегать к услугам расчета и оценки стоимости активов организации. Для того чтобы в полной мере понимать значение этой оценки, мы предлагаем разобраться, что из себя представляет данная процедура.

Большинство понимает активы как инструмент для получения доходов, который при необходимости можно продать. Но это верно лишь отчасти. Активом является все имущество компании или физического лица, а не только та часть, которая дает прямой доход. Оценка активов в этом контексте – это комплекс мероприятий по подсчету стоимости всего имущества предприятия по состоянию на конкретную дату.

Важной составляющей всей процедуры является расчет и оценка стоимости чистых активов, которые служат главным показателем эффективности предприятия. Это стоимость активов, получаемая путем вычета от рыночной стоимости компании (суммы активов) всех обязательств. Стоимость чистых активов особенно важна при оценке работы в кризисный период.

Оценку стоимости активов бизнеса необходимо выполнять по ряду причин:

- возможность систематизации основных сведений об организации, что позволяет выработать тактику и стратегию развития и оценить в дальнейшем выполнение поставленных задач, корректировать их в зависимости от внешних обстоятельств;

- получение реальной информации о финансовом состоянии компании и ее работе, анализ результатов;

- снижение риска потери инвестиций и повышение эффективности распределения денежных средств;

- государством подобная информация используется при разработке экономической политики;

- для банковской системы объективная оценка активов – своего рода гарант стабильности, так как часто в качестве залога при кредитовании выступают именно активы.

При оценке активов в расчет идут материальные объекты, стоимость которых можно рассчитать по конкретным критериям, и нематериальная собственность – авторские права, патенты, лицензии и т.п.

Что такое чистые активы?

Понятие чистых активов напрямую связано с функционированием компаний типа ОАО, ЗАО, ООО, ПАО, а также банков и паевых инвестиционных фондов.

Чистые активы показывают рыночную цену той части имущества, которая будет доступна акционеру после уплаты всех долгов, например, в случае банкротства организации. Отсюда и произошло называние «чистых».

Величина чистых активов является индикатором для оценки качества прошлой и настоящей деятельности компании, а также ее возможностей роста и существования на рынке.

Один из обязательных элементов организации акционерного общества – уставной капитал, который формируется на средства от покупки акций. В начале работы предприятия размеры капитала совпадают с суммой чистых активов. В дальнейшем чистые активы играют роль гаранта по взятым обязательствам перед кредиторами.

Уставной капитал остается неизменным (он зафиксирован в уставе и может быть изменен только на общем собрании), однако величина чистых активов может меняться в зависимости от эффективности работы компании. Если в конце отчетного периода имеется нераспределенная прибыль, значит, чистые активы растут. Если же имеются непокрытые убытки, то снижается.

Можно сказать, что чистые активы — это показатель стабильности предприятия, который дает гарантии защиты как акционерам, так и кредиторам с инвесторами.

Когда нужна оценка активов

Так как расчет стоимости чистых активов напрямую связан с расчетом стоимости активов предприятия вообще, необходимо рассмотреть, когда и зачем нужны обе эти процедуры.

Общая оценка активов

Оценка стоимости активов акционерных обществ и других типов юридических лиц производится на добровольной или обязательной основе.

Оценка обязательна в следующих ситуациях:

- при проведении операций с муниципальным, региональным или федеральным имуществом;

- при реструктуризации организации (продажа, поглощение, ликвидация, объединение и пр.);

- при сделках с акциями (покупка, конвертация, эмиссия);

- при возникновении споров о стоимости объекта (ипотечные, налоговые, брачные и другие споры);

- при проведении расчетов в операциях с акциями и долями с помощью неденежных ресурсов;

- для вычисления размеров страховых взносов и выплат.

В остальных случаях к оценке прибегают добровольно. Это объясняется невозможностью планирования развития без информации о реальной стоимости компании на рынке. В любой сфере деятельности объективная оценка поможет принимать обоснованные решения для дальнейшего развития:

- проводить изменения в области управления организации;

- проводить реорганизацию компании;

- составлять бизнес-планы на основе реальных данных;

- использовать имущество в качестве залога, основываясь на его реальной стоимости (общая кредитоспособность);

- инвестировать средства в наиболее выгодные проекты;

- осуществлять сделки купли-продажи без риска потерять средства по причине завышенной стоимости.

Оценка позволяет принимать такие решения, до которых без нее можно было бы просто не дойти. Например, сократить неэффективное или избыточное производство или перейти на аренду производственных средств, вместо их собственного содержания. Кроме того, при кредитовании под залог имущества с наличием оценки можно требовать у банка лучших условий сделки. Тоже самое можно сказать в случае переговоров с инвесторами.

Оценка чистых активов

Оценка стоимости чистых активов акционерных обществ – регулярная необходимая процедура, проведение которой предписывается законодательством. Величина стоимости чистых активов:

- характеризует степень защиты интересов инвесторов и кредиторов;

- используется при обосновании цены акций компаний;

- необходима для вычисления доли участника, покидающего общество;

- используется при реорганизации;

- используется как инструмент для корректирования структуры капитала компании;

- служит индикатором для выявления приближения кризиса на предприятии;

- регулирует выплаты дивидендов участникам (при показателе ниже уставного капитала и резервного фонда, или если он станет таковым после отчислений – выплаты не производятся).

Кроме того, законодательство предписывает информировать соответствующие органы, если по итогам годового отчета на второй год существования показатель чистых активов ниже уставного капитала. При падении стоимости чистых активов до минимального размера уставного капитала и меньше, организация подлежит роспуску.

Оценка размеров чистых активов может проводиться в рамках общей оценки всех активов или же отдельно.

Нужно ли оценивать состояние чистых активов для доверительного управления?

Чистые активы предприятия показывают рыночную стоимость части имущества, которая доступна после выплаты долгов предприятия, например, в случае его банкротства. Величина чистых активов показывает эффективность прошлой и настоящей деятельности юридического лица, возможности компании по расширению бизнеса.

Ст. 1012 ГК РФ дает понимание того, что такое доверительное управление имуществом. Одна сторона передает имущество другой стороне по договору, в последнем указан срок доверительного управления. Сторона, которая осуществляет ДУ, делает это в интересах учредителя или выгодоприобретателя. Доверительный управляющий не приобретает правомочие собственника на имущество, которым он управляет. Договор ДУ имуществом наряду с другими гражданско-правовыми сделками, имеет признаки:

- Имущество заказчика передается в ДУ в рамках договора.

- Доверительный управляющий действует исключительно в интересах заказчика.

- Договор реальный, то есть он считается заключенным с момента передачи имущества.

- Возмездность. Ст. 864 ГК РФ предусматривает, что за услугу доверительный управляющий получает вознаграждение. Оно выражается в твердой денежной сумме или в % отношении от полученных доходов.

Банк России выпустил Письмо от 23 июня 2020 г. N 38-1/491 “О расчете стоимости чистых активов паевого инвестиционного фонда”. В данном письме как раз сказано о необходимости расчета стоимости имущества.

Этапы оценки бизнеса

Как правило, для проведения оценки стоимости активов предприятия привлекаются сторонние эксперты. Разумеется, можно попробовать провести все расчеты и самостоятельно, однако без должного опыта результат оценки вряд ли окажется близким к реальности. Для сбора и анализа всей необходимой информации необходимы специальные знания и опыт.

Весь процесс оценки делится на четыре этапа:

- Предварительный. На этом этапе происходит предварительное изучение отрасли предприятия, ситуации в этом сегменте рынка.

- Начальный. Выезд на объект и получение всей необходимой документации, а также изучение открытых источников.

- Аналитический. Исследование рынка, анализ деятельности компании и прогноз дальнейшего развития с учетом внешних и внутренних факторов, способных на него повлиять.

- Финальный. Проведение всех видов расчетов (стоимость движимого и недвижимого имущества, нематериальные активы, экономические показатели, баланс, рентабельность и др.).

В процесс оценщику необходимо изучить огромное количество бумаг, начиная от учредительных документов и заканчивая отчетами аудиторов и долговыми обязательствами.

Оценка стоимости чистых активов проводится на последних этапах, так как для ее определения требуются показатели суммы всех активов организации, которые принимаются к расчету.

Виды активов

При оценке стоимости бизнеса, как уже говорилось, рассматривается все имущество. Его можно разделить на три категории:

- материальные ресурсы (недвижимость и движимая собственность);

- финансовые ресурсы (акции, ценные бумаги, счета в банках);

- интеллектуальная собственность (патенты, авторские права, бренды и пр.).

Каждый из видов активов имеет свои особенности оценки, которые следует учитывать. Поэтому рассмотрим оценку наиболее распространенных типов активов.

Недвижимость

Любое строение и здание подвергаются износу. Помимо этого, его стоимость зависит от таких факторов, как место расположения, наличие всех необходимых коммуникаций, близость транспортных узлов, особенности конструкции и т.д.

Цена также может меняться. Это происходит из-за изменения спроса на рынке, инфляции, доходности и по другим причинам. Если недвижимость может приносить прибыль, то она считается доходной. Оценка таких объектов проводится после изучения доходов и перспектив.

Движимое имущество

К этой категории относятся оборудование (производственные и транспортные средства, оргтехника), мебель, материалы и пр. Движимое имущество рассматривается как материальное имущество, используемое для производства.

Чаще всего оценивается техника, так как она постоянно эксплуатируется и подвержена сильному износу, что требует ее замены или модернизации.

Обязательная оценка оборудования производится в ряде случаев:

- списание;

- сделки купли-продажи;

- страхование;

- кредитование;

- оформление вкладов в уставной капитал.

Бизнес

Под оценкой бизнеса подразумевается определение его настоящих и прогноз будущих показателей. Для того чтобы произвести расчеты, необходимо проанализировать финансовые, организационные и технологические условия предприятия.

Данный вид оценки необходим при проведении финансовых операций, объединении организаций, а также при упразднении фирмы.

Полученные показатели позволяют определить уровень привлекательности компании для инвесторов и основные финансовые интересы.

Ценные бумаги и акции

Особенность ценных бумаг в том, что они не относятся к материальным товарам и при этом имеют цену. Ценность таких активов зависит от стоимости прав владельца предприятия, к которому они относятся.

Выделяют четыре вида ценных бумаг:

- акции;

- облигации;

- векселя;

- фьючерсы.

Бессрочными являются только акции, которые приносят постоянный доход, сумма которого может незначительно меняться. Облигации и векселя отличаются устойчивым доходом, фьючерсы же в этом плане самый нестабильный актив. Кроме того, разные виды ценных бумаг предоставляют различный круг прав. Акции позволяют заниматься управлением компанией, фьючерсы же можно только покупать и продавать.

Сложность оценки данного вида активов заключается в необходимости учета колебаний фондовых рынков. Стоимость будет меняться в зависимости от котировок, репутации и надежности предприятия, доходности и т.п.

Нематериальное имущество

Или интеллектуальная собственность и различные права. Данный вид имущества имеет выражаемую ценность и приносит прибыль, но не обладает материальным воплощением. Подобный вид активов характерен для производственных и высокотехнологичных предприятий, а также творческой направленности (издание книг, киноиндустрия, музыка и пр.).

Объекты нематериальных активов:

- авторское право (книги, ПО, картины, музыка);

- право пользования имуществом (природные ресурсы);

- патенты (товарные знаки, изобретения, промышленных образцов и пр.);

- коммерческие тайны (сведения о технической, финансовой и управленческой составляющей производственного процесса).

Процедура расчета и оценки чистых активов организации

Оценка стоимости активов – сложная и многозадачная процедура, для осуществления которой необходимо располагать не только определенными знаниями, но и опытом. Проводить оценку самостоятельно, не имея соответствующего опыта, – рискованная затея. Результаты могут оказаться недостоверными. Руководство же подобными сведениями в предпринимательской деятельности может стать фатальным для дела. Поэтому оценку стоимости предприятий часто поручают независимым специалистам из профильных компаний.

Деятельность по оценке активов регламентируется Законом № 135-ФЗ «Об оценочной деятельности в Российской Федерации». Согласно требованиям, оценка производится без учета влияния экстремальных обстоятельств. Процедура осуществляется на добровольной основе, чтобы обеспечить на рынке честную конкуренцию. При оценке учитывается, что бизнес стоит столько, сколько способен принести прибыли. Максимальный размер чистых активов — минимальный результат, полученный при расчете. Учитывается в расчетах не только настоящее положение дел, но и будущие доходы.

Методика расчета стоимости чистых активов регламентируется приказом Министерством финансов о «Порядке оценки чистых активов» и имеет вид:

ЧА = ОА – ДО

ЧА – чистые активы, ОА – объем активов, принимаемых к расчету, ДО – долговые обязательства, прописываемые в бухгалтерской отчетности.

При расчете стоимости активов организации принимаются во внимание нормативные акты из области бухгалтерии. Поэтому нововведения в бухгалтерской отчетности должны учитываться и при оценке.

Сведения об активах размещаются в документации по бухгалтерскому балансу. Для оценки активов баланса проводится анализ оборотных и внеоборотных ресурсов фирмы. Внеоборотные средства состоят из нематериального имущества и доходных вложений на него, стоимости незавершенных объектов строительства и пр. Оборотные средства включают стоимость запасов продукции, НДС по приобретенным ценностям, краткосрочные вложения, денежные средства и пр.

Также к расчету принимаются пассивы. Пассивы состоят из:

- долгосрочных и краткосрочных обязательств (займы, кредиты и пр.);

- задолженности по кредитам;

- задолженности по дивидендам;

- резервов будущих расходов и др.

Оценка чистых активов в акционерном обществе должна производиться ежегодно и ежеквартально.

Анализ показателей чистых активов

После проведения всех расчетов чистые активы имеют положительный или отрицательный показатель. В норме показатель должен быть положительным, отрицательный же результат значит, что предприятие убыточно и в ближайшем будущем может потерять платежеспособность. Исключение – только созданное предприятие, в котором инвестиции еще не успели себя окупить по понятным причинам.

Ярким показателем эффективности деятельности предприятия является график изменений показателей чистых активов.

О качестве деятельности организации можно судить через сравнение размеров чистых активов и уставного капитала. Если стоимость чистых активов больше – компания работает удовлетворительно. Если стоимость чистых активов ниже уставного капитала, то последний необходимо уменьшить. Если уставной капитал уже имеет минимальный размер, то поднимается вопрос о роспуске организации.

Величина чистых активов наряду с общей стоимостью всех активов являются одной из главных характеристик, помогающих оценить состояние предприятия и его стоимость на рынке. Чем выше показатели чистых активов, тем более привлекательно предприятие для инвесторов и кредиторов. Поэтому важно ответственно подходить к процедуре оценки активов или доверить ее специалистам-оценщикам.

Вопрос-ответ

Вопрос: Откуда взять данные для проведения оценки стоимости чистых активов?

Ответ: При необходимости оценки стоимости чистых активов для создания общей картины эффективности бизнеса предприятия получить сведения можно через запрос справки о чистых активах непосредственно в компании (если идет речь об акционерном обществе). Кроме того, каждое акционерное общество ежегодно публикует в открытых источниках отчетные данные об изменениях капитала (ФЗ-№14).

Анализировать финансово-хозяйственную деятельность можно на основе бухгалтерского баланса, размещенного в публичных источниках. Однако, как мы уже говорили в видео на нашем YouTube канале, основная сложность при таком взаимодействии заключается в отсутствии расшифровок строк баланса -> отсутствует принципиально важная информация для расчета.

Вопрос: Балансовая и оценочная стоимость в методе чистых активов, в чем разница?

Ответ: Метод основан на использовании открытых данных из бухгалтерской отчетности (баланса) и представляет разность между активами (имуществом) и пассивами (обязательствами). Преимущества: методика расчета утверждена Минфином (приказ № 84н от 28.08.2014). Метод предполагает возможность применения двух видов стоимостей: балансовой и оценочной.

В данном случае не учитывается влияние рынка на стоимость активов, поэтому стоимость чистых активов будет далека от объективной стоимости компании. Причины расхождений:

- инфляция (первоначальная балансовая стоимость приобретенного ранее оборудования может быть ниже текущей рыночной стоимости аналогичного из-за изменения цен);

- изменения конъюнктуры рынка (приобретенное ранее оборудование может ничего не стоить из-за морального (функционального) устаревания);

- используемые методы учета (остаточная балансовая стоимость автомобиля = 0 при применении ускоренных норм амортизации не соответствует реальной рыночной стоимости аналогичных автомобилей);

- другие факторы.

«Оценочная» (рыночная) стоимость

Основана на данных бухгалтерского баланса, скорректированных исходя из рыночной стоимости. При этом, компании вовсе не учитывают некоторые объекты корректно в своем балансе:

- нематериальные активы (гудвилл, товарный знак, патенты, ноу-хау и т.д.);

- штат сотрудников (компетенции, опыт);

- инфраструктура организации;

- клиентская база;

- уникальные IT разработки.

Вывод

Балансовая стоимость отличается от рыночной стоимости, поэтому для устранения расхождений рекомендуется провести расчет на дату оценки. Рыночная стоимость компании в рамках метода чистых активов является максимально приближенной к реальным показателям рынка.

Вопрос: Как отразить в бухгалтерском учете расходы на оценку стоимости помещения для расчета чистых активов?

Ответ: Чистые активы определяются исходя из бухгалтерского баланса и показывают собственный капитал компании. Оценка помещения повлияет на расчет чистых активов.

Затраты на проведение оценки помещения повлекут за собой следующие проводки по дебету:

- В счете 60 «Расчеты с подрядчиками»;

- В счете 76 «Расчет с разными дебиторами и кредиторами».

По кредиту:

- В счете 50 «Касса»

- В счете 51 «Расчётные счета».

Данные счета отражают, что была совершена оплата сторонней организации за услуги по независимой оценке стоимости имущества в составе всех расходов.

Вопрос: Как учитываются товарные знаки при расчете чистых активов предприятия?

Ответ: Для корректного учета стоимости нематериальных активов рекомендуем обращаться к специалистам. Хотим обратить внимание, что на нашем сайте представлены материалы по общей методологии оценки интеллектуальной собственности. Но результат может формировать только оценщик.

Стоимость услуг

|

Прайс на выполнение проекта |

||

| Оценка стоимости активов предприятия | дог | |

| Оценка товарного знака | от 30 000 Р | |

| Оценка встроенного нежилого помещения | 14 900 Р | |

| Оценка отдельно стоящего здания | от 34 900 Р | |

| Оценка легкового автомобиля, мотоцикла | 3 900 Р |

Необходимые документы

- Копии учредительных документов;

- Организационная структура компании;

- Данные бухгалтерской отчетности за последние 3-5 лет;

- Ведомость основных средств;

- Данные о всех активах, а также соответствующие документы по ним;

- Расшифровка кредиторской и дебиторской задолженности;

- Информация о наличии дочерних компаний, холдингов (если есть), финансовая документация по ним;

- Бизнес-план на ближайшие 3-5 лет.

Настоящий перечень не является исчерпывающим и окончательно определяется нашими специалистами совместно с Заказчиком.

Наши партнеры

Наши клиенты

В нашей базе более 5000 довольных клиентов

Как с нами работать?

Почему нам можно доверять?

- • Стаж работы. Мы непрерывно работаем с 2008 года и постоянно улучшаем «продукт».

- • Компетентность. Наши эксперты регулярно повышают квалификацию и принимают участие в написании материалов для профильных изданий.

- • Публичность. 5.000 человек на YouTube канале «Бизнес по плану».

Записаться на консультацию

Остались вопросы? Разберем бесплатно простую задачу или проведем консультацию (Посмотреть пример)

Если спросить человека, сколько денег у него в кошельке или на счетах, он назовет конкретную сумму. Легко понять, сколько стоит квартира или машина. А как же быть с бизнесом? Можно оценить его стоимость? Конечно, да. Для этого существует три подхода к оценке стоимости бизнеса. Рассмотрим их подробнее.

Содержание статьи

Затратный подход

1. Метод чистых активов

2. Метод ликвидационной стоимости

Доходный подход

1. Модель дисконтированных денежных потоков

2. Метод капитализации

Сравнительный подход

Подводим итоги

Резюмируем

Оценка стоимости бизнеса может потребоваться в следующих случаях:

- при продаже компании;

- для привлечения инвестиций или при открытии новых проектов;

- для оценки эффективности работы, страхования компании или оптимизации налогообложения;

- если собственник решил закрыть компанию.

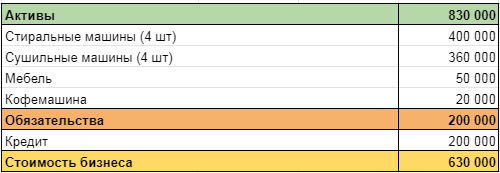

Олег владеет химчисткой. Помещение в аренде, оборудование: 4 стиральных и 4 сушильных машины. Мебель: стойка администратора, стул, диван и стол в клиентской зоне, кофемашина.

Для открытия брали кредит, по нему осталось выплатить 200 000 рублей. Олегу поступило предложение от конкурентов, которые хотят масштабироваться, о покупке бизнеса, поэтому он решил посчитать, сколько стоит его компания.

Для оценки стоимости бизнеса можно воспользоваться тремя подходами: затратным, сравнительным и доходным. Специалисты рекомендуют использовать два разных подхода и сравнить результат. Он не должен сильно отличаться. Если разница большая — где-то допущена ошибка.

Сергей Васильев, руководитель финансового направления консалтинговой компании Smart Success Group:

«Оценка бизнеса позволяет понять, сколько можно получить за него при желании его продать. Для отслеживания динамики развития компании рекомендуется проводить оценку регулярно, например, ежегодно.

Важно понимать, что ключевое слово — это «оценка». Полученные показатели — это не всесторонне объективное значение, это субъективное мнение. От того, кто проводит оценку, будет зависеть, какой метод использовать, какие предположения и допущения принять во внимание, какой горизонт планирования закладывать. Я неоднократно оценивал компании, рассматривая их с точки зрения денежных потоков или сравнивая их с аналогами. И я уверен, что в зависимости от целей, компанию можно оценить диаметрально противоположно: можно как занизить, так и завысить стоимость. Объективность в данном вопросе — понятие относительное»

Оцениваем бизнес затратным подходом

Стоимость объекта оценки определяется как сумма затрат, необходимых для создания такого же объекта с учетом износа. Важный нюанс — учитывается не сколько денег потратил предприниматель на бизнес, а сколько денег потребуется, чтобы воссоздать такую же компанию.

Например, кофемашина, которая стоит у Олега в клиентской зоне, подарена друзьями на открытие бизнеса. Стоимость приобретения — ноль рублей. Новая машина такой же модели будет стоить 30 000 рублей. Но для оценки стоимости бизнеса потребуется ее рыночная цена. Сейчас эта модель с той же степенью износа стоит 20 000 рублей. Эта стоимость и будет использоваться в оценке.

Затратный подход включает два метода:

1. Метод чистых активов

Стоимость компании равна сумме всех активов за вычетом обязательств.

Олег проанализировал, сколько стоит оборудование и мебель, вычел обязательства по кредиту и получил результат 630 000 рублей.

2. Метод ликвидационной стоимости

Бизнес рассматривается как комплекс активов, которые нужно продать как можно быстрее для погашения обязательств. В этом случае, стоимость активов, полученная предыдущим методом, корректируется на дисконт (размер скидки для ускорения продажи) и стоимость рекламы.

Предположим, Олег решил переехать и продать химчистку как можно быстрее. Все активы он продает со скидкой 10% и планирует потратить еще 30 000 рублей на рекламу.

Скидка = 830 000 х 10% = 83 000 (руб.)

Стоимость активов = 830 000 — 83 000 = 747 000 (руб.)

Стоимость бизнеса = 747 000 — 30 000 — 200 000 = 517 000 (руб.)

Сергей Вербицкий, трабл-шутер, ментор:

«Оценка бизнеса нужна, если вы готовитесь к какому-то событию. Например, взять кредит в банке, продать весь бизнес или его часть, привлечь инвестиции. Ее можно провести самостоятельно, но вторая сторона может не доверять такой оценке. Чтобы этого избежать, можно обратиться в стороннюю компанию. Каждый метод оценки имеет свои и плюсы и минусы. Лучше выбирать тот, который привычен инвестору. Если же проводит оценку бизнеса сторонний специалист, то он лучше знает, какой метод предпочитает банк, фонд или инвестор»

Проводим оценку с помощью доходного подхода

Если затратный подход опирается на стоимость имущества, то доходный основан на определении ожидаемых поступлений от бизнеса. Он предполагает, что бизнес будет приносить стабильную прибыль на протяжении долгого периода. Резкие изменения экономики, локдауны, революционные предложения на рынке остаются «за скобками». Так, владелец нефтяной вышки будет рассчитывать стоимость бизнеса исходя из текущей прибыли, не задумываясь о растущей популярности электротранспорта.

Доходный подход также включает два метода:

1. Модель дисконтированных денежных потоков

Основана на будущей прибыли.

Чтобы понять, сколько денег будет приносить бизнес в будущем, строится финансовая модель денежного потока, похожая на отчет о движении денежных средств.

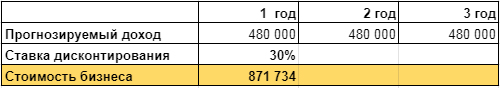

Химчистка Олега приносит 40 000 рублей в месяц. Узнать эти данные не составило труда, так как Олег с открытия ведет учет в сервисе Планфакт. Размер денежного потока в следующие три года составит:

Денежный поток = 40 000 х 12 х 3 = 1 440 000 рублей.

Казалось бы, дело сделано. Но все не так просто. Деньги сейчас стоят больше, чем деньги в будущем. У всех нас есть примеры того, что какая-то вещь раньше стоила меньше, чем сейчас. Дорожает недвижимость, товары, услуги, путешествия. С каждым годом объем товаров, который можно купить на 1000 рублей уменьшается. Значит, 1000 рублей в 2031 году будет стоить меньше, чем 1000 рублей в 2021.

Снижение стоимости денег показывает ставка дисконтирования. Она может определяться различными методами, рассчитываться на основании мнений экспертов или доходом по надежным инструментам, например, государственным ценным бумагам. Чаще всего, она выше ставки по депозитам, так как учитывает, что вложения в бизнес более рискованные. И чем надежнее бизнес, тем меньше риск и ниже ставка дисконтирования.

Для того, чтобы облегчить расчеты, можно воспользоваться функцией ЧПС (чистого приведенного дохода) в Excel или NPV в Google Таблицах. Олег посчитал, что у него стабильный, приносящий доход бизнес, поэтому установил ставку дисконтирования 30%. При прогнозируемом доходе 480 000 рублей в год, стоимость бизнеса в настоящий момент составляет 871 734 рубля.

2. Метод капитализации

Оценивает бизнес исходя из прошлых доходов. Прибыль в течение последних 3-5 лет суммируется, усредняется и делится на ставку капитализации. Результат — стоимость компании. Ставка капитализации — это значение ставки доходности на вложения, рассчитанная по отрасли или рынку.

Ставка капитализации по отрасли = Годовой доход / Стоимость имущества

Стоимость компании = Средний годовой доход компании / Ставка капитализации

Полина Каплунова, директор по развитию «Смарткемпер»:

«Подход, основанный на оценке прибыли, состоит в том, что ценность бизнеса заключается в его способности производить богатство в будущем.

Если бизнес в прошлом году имел доход в 1 миллион рублей, а средняя ставка капитализации в отрасли составляет 10%, вы можете оценить стоимость, разделив 1 миллион рублей на 10%. Итоговая стоимость компании составит 10 миллионов рублей.

Оценка бизнеса индивидуального предпринимателя может стать сложной задачей, поскольку лояльность клиентов напрямую зависит от личности владельца бизнеса. Будут ли клиенты автоматически ожидать, что новый владелец предоставит такой же уровень обслуживания и сервиса? Поэтому оценка бизнеса должна включать риск, при котором бизнес может быть потерян в результате смены владельца. Хотя метод оценки прибыли является наиболее популярным, самым правильным будет использование комбинации методов оценки стоимости бизнеса»

Используем сравнительный подход

Для оценки стоимости бизнеса сравнительным подходом нужно выбрать несколько сделок на рынке с похожими компаниями, у которых известна цена продажи. Сравнение проводится по какому-то общему показателю. Это может быть выручка на квадратный метр площади, заполняемость номерного фонда, число посадочных мест.

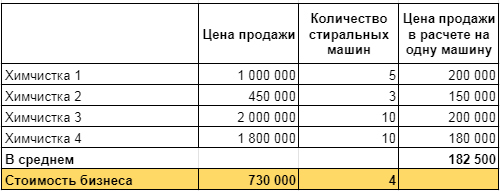

Олег связался со своими знакомыми владельцами химчисток, посмотрел объявления о продаже и собрал базу для анализа. В нее попали 4 компании с похожим спектром услуг и расположением в городах с населением от 300 до 500 тысяч человек, как и его бизнес. В качестве основного показателя для сравнения Олег выбрал количество стиральных машин, потому что от него зависит объем продаж.

В результате анализа выяснилось, что цена продажи бизнеса, в расчете на одну стиральную машину колеблется от 150 000 до 200 000 рублей, а, в среднем, составляет 182 500. Если умножить эту величину на количество стиральных машин в химчистке Олега, можно получить стоимость его бизнеса сравнительным методом.

182 500 х 4 = 730 000 (руб.)

Полина Каплунова, директор по развитию «Смарткемпер»:

«Сравнительный подход — это определение стоимости компании в сравнении с аналогичными, которые недавно были проданы. Идея похожа на использование сравнений с недвижимостью для оценки квартиры или дома. Этот метод работает только в том случае, если существует достаточное количество похожих компаний для сравнения.

Оценка стоимости бизнеса индивидуального предпринимателя на основе рыночной стоимости особенно сложна, так как найти общедоступную информацию о предыдущих продажах аналогичных предприятий часто просто невозможно»

Подводим итоги

Итак, у Олега получилось три разных варианта стоимости бизнеса:

- 630 000 рублей рассчитано затратным подходом;

- 871 734 рубля получилось в результате доходного;

- 730 000 рублей — результат оценки с помощью сравнительного подхода.

Эти суммы дали Олегу понимание того, с какой стоимости можно начать переговоры и ниже какой цены лучше не опускаться. Покупатель может согласиться или нет с результатами оценки и ценой бизнеса, но Олег знает, на что ориентироваться в ходе сделки.

Марина Захарова, CEO Dolce Style:

«Когда продавала долю бизнесе, пользовалась простым подходом, отталкиваясь от того, сколько люди реально готовы заплатить. Пыталась привлечь оценщиков, но это не помогло. В итоге, продала долю за сумму, равную годовой прибыли»

Ян Петручик, основатель digital-агентства «Медиаобраз»:

«Я продал два готовых бизнеса: магазин и сервис техники Apple, точку по продаже хот-догов в торговом комплексе. Оценку провел по простой формуле:

Стоимость бизнеса = Годовая прибыль + Стоимость активов

В магазине активами я посчитал: торговое оборудование: стенды и инструменты. Для точки фаст-фуда добавил к годовой прибыли стоимость холодильников и прочей техники. Аккаунты в социальных сетях и настроенные рекламные кампании передавал покупателям бесплатно»

Резюмируем

- Оценка стоимости бизнеса — сложный процесс, который может понадобиться при продаже компании, страховании или привлечении инвестиций.

- Собственник может периодически оценивать свой бизнес, чтобы наблюдать динамику.

- В оценке используется три подхода: затратный (сколько денег нужно на воссоздание такого же бизнеса), доходный (бизнес оценивается исходя из прибыли) и сравнительный (компания сравнивается с аналогичными).

- Для более точной оценки лучше использовать два разных метода, если результаты близки — все сделано правильно. Большая разница в оценке говорит об искажении результата.

Разработка стратегии развития бизнеса должна учитывать результаты анализа текущего экономического состояния фирмы. Для инвесторов важен показатель рентабельности вложений, а для ее оценки применяют метод стоимости чистых активов. Регулярное проведение комплексной аналитики по составу и динамике изменения оборотных средств создает оптимальные условия для оперативного реагирования на возникновение негативных тенденций.

Что такое чистые активы

Величину чистых активов определяют по данным бухгалтерского учета – их можно отследить по балансу. Такие ресурсы представляют собой комплекс имущества, приобретение которого было произведено с привлечением собственных и заимствованных средств.

Также см. «Где в бухгалтерском балансе стоимость активов».

Отбор по источнику финансирования производят с учетом фактора долгосрочности погашения: в категорию чистых активов не включают ресурсы, которые были выкуплены на условиях краткосрочных кредитов.

Практическое применение метода чистых активов в оценке бизнеса позволяет определить уровень эффективности работы руководства предприятия, степень прибыльности каждого вложенного в проект рубля.

Анализ оборотных активов нацелен на:

- улучшение структуры активов;

- рационализацию использования оборотных средств;

- повышение эффективности реализации управленческой функции;

- приток новых инвестиций;

- рост отдачи от вложений собственных ресурсов компании в развитие бизнеса.

Также см. «Анализ чистых активов».

Положения Закона от 08.02.1998 г. № 14-ФЗ требуют от субъектов хозяйствования ежегодно подводить итоги по значению чистых активов. В отчетности должны быть отражены такие сведения:

- в каких пределах изменялись значения показателя за последние 3 года (или за период с момента создания предприятия);

- причины, которые обусловили появление критически низкого уровня активов в сравнении с величиной уставного капитала;

- меры, которые планируется предпринять для устранения негативных тенденций.

Методика анализа

Данные отчетных форм могут быть использованы в качестве основы для управленческого учета. Метод чистых активов при оценке бизнеса предполагает выведение разности между стоимостью активов и пассивов. Такой подход актуален для субъектов хозяйствования, которые обладают большим ассортиментом ресурсной базы. В основу методики заложены мероприятия по анализу отчетности и интенсивности движения денежных средств на протяжении отчетного периода.

Алгоритм действий при методе оценки чистых активов следующий:

| 1 | Разделение актива баланса на однородные группы показателей, которые будут проанализированы обособленно друг от друга |

| 2 | Проведение переоценки оборотных средств – материалов, запасов, сырья |

| 3 | Выведение учетной стоимости по НМА |

| 4 | Оценка комплекса финансовых вложений без привязки к показателю срочности |

| 5 | Идентификация издержек будущих периодов |

| 6 | Подсчет итогового значения дебиторской задолженности и других категорий оборотных активов |

| 7 | Суммирование результатов оценки по всем группам активов |

Такой способ оценки структуры и состояния средств оборотных ресурсов компании называют методом накопления чистых активов. Процедура переоценки регламентирована нормами ПБУ 5/01. Способ ее проведения предприятие должно утвердить в учетной политике.

Нематериальные активы оценивают на основании значения дебетового сальдо по карточке счета 04.

Анализ финансовых инвестиций предполагает рассмотрение таких групп вложений:

- ценные бумаги;

- взносы в капиталы других юридических лиц;

- заемные средства;

- банковские кредиты.

Издержки по будущим периодам оценивают согласно сведениям из карточки счета 97: дебетовые обороты свидетельствуют о появлении затрат, а кредитовые подтверждают факт их списания.

При расчете дебиторской задолженности необходимо учитывать все виды долгов – краткосрочные и долгосрочные.

Также см. «Чистые оборотные активы – это…».

Как рассчитывать чистые активы компании: инструкция для предпринимателей

Содержание

Эффективность бизнеса оценивают по разным экономическим показателям. Один из самых важных – чистые активы. В статье расскажем, как рассчитать стоимость чистых активов, где взять информацию для расчета и как анализировать результаты.

Оптимизируйте маркетинг и увеличивайте продажи вместе с Calltouch

Узнать подробнее

Что такое чистые активы компании

У компаний есть активы: это недвижимость, деньги, земля, инструменты, мебель. Еще есть пассивы – это задолженности организации: займы, взыскания, краткосрочные и долгосрочные обязательства за исключением доходов будущих периодов.

Чистые активы – это разность этих показателей: то есть средства, которые останутся после продажи активов и выплаты долгов.

Расчет чистых активов актуален для:

- АО, ООО;

- государственных или муниципальных предприятий;

- кооперативов;

- хозяйственных партнерств.

В экономике также используют термин «собственные средства» – это деньги, которые предназначаются учредителям, собственникам бизнеса. Собственные средства дают гарантию исполнения обязательств перед третьими лицами, поэтому требования к объему этих денег высокие в банковской, страховой сферах.

Оценивать уровень чистых активов важно по нескольким причинам:

- Чтобы избежать банкротства. При низком значении риск банкротства возрастает.

- Чтобы сохранить привлекательность компании для инвесторов, кредиторов, акционеров.

- Чтобы узнать, какую часть денег смогут получить владельцы в случае ликвидации компании.

В каких случаях производят расчет

Порядок расчета чистых активов установлен в приказе Минфина России от 28.08.2014 № 84н. Закон также обязывает отражать результаты расчета ежегодно в бухгалтерской форме «Отчет об изменении капитала (ОКУД 0710003) Приложение № 2 к Приказу Министерства Финансов Российской Федерации от 02.07.2010 № 66н».

Кроме того, стоимость чистых активов рассчитывают для:

- контроля за состоянием бизнеса;

- расчета стоимости доли учредителя или собственника при продаже;

- оценки финансового состояния компании;

- выплаты дивидендов;

- изменение суммы уставного капитала.

Оценивать эффективность бизнес-решений и контролировать расход бюджета важно на всех этапах – в том числе и при проведении рекламной кампании. Избавьте себя от рутины в виде регулярного сбора отчетов по всем маркетинговым площадкам и подсчету метрик – попробуйте сквозную аналитику Calltouch. Это автоматические наглядные отчеты и анализ расходов в одном окне.

Сквозная аналитика Calltouch

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Узнать подробнее

Какие данные брать для расчета

Показатели для расчета чистых активов берут из бухгалтерского баланса. Чтобы рассчитать чистые активы, нужно учитывать ресурсы компании без дебиторской задолженности учредителей, акционеров или собственников по взносам в уставный, складочный капитал или фонд, по оплате акций. Также в расчет берут все обязательства, кроме будущих доходов, связанных с получением государственной помощи или имущества на безвозмездной основе.

Как рассчитать чистые активы

Формула для расчета показателя:

ЧА = (ВАО + ОАО – ЗУ – ЗВА) – (ДО + КО – ДБП)

Обозначения в формуле:

- ВАО – внеоборотные активы;

- ОАО – оборотные активы;

- ЗУ – задолженность по взносам в УК;

- ЗВА – долг при выкупе собственных акций;

- ДО – долгосрочные обязательства;

- КО – краткосрочные обязательства;

- ДБП – доходы будущих периодов в виде госпомощи и вариантов безвозмездной покупки собственности.

Чтобы провести расчет стоимости чистых активов по балансу, используют следующую формулу:

ЧА = (Активы (строка 1600) – долг учредителей (строка 1230) ) – (Долгосрочные и краткосрочные обязательства (строка 1400 + строка 1500) – ДБП (строка 1530) )

Пример расчета чистых активов

Рассмотрим расчет ЧА на примере. Допустим, у компании такие показатели на балансе:

- Внеоборотные активы – 2 700 000.

- Оборотные активы – 200 000.

- Обязательства – 900 000.

- Доходы будущих периодов – 650 000.

- Задолженность участников – 550 000.

ЧА = (2 700 000 + 200 000 – 550 000) – (900 000 + 650 000) = 800 000

Существует альтернативная формула чистых активов:

ЧА = строка 1300 – ЗУ + ДБП

Строка 1300 отражает общую величину уставного капитала. Допустим, у компании такие показатели:

- Строка 1300 – 1 700 000.

- ЗУ – 400 000.

- ДБП – 800 000.

ЧА = 1 700 000 – 400 000 + 800 000 = 2 100 000

Анализ результатов

Результат при подсчетах может быть:

Отрицательным. Это значит, что обязательства предприятия выше доходов. Средства в обороте кредитные, своих у компании нет. Стоимость имущества и средств меньше уставного капитала допустима только для новых компаний. Если такой результат на второй и последующие годы сохраняется, предприятие ликвидируют.

Положительным. Компания закрывает долги и наращивает свой капитал – положение устойчивое и стабильное. Если компания сохранила собственные средства и приумножила их, стоимость активов должна превышать уставный капитал.

Нулевым. Активы полностью покрывают долги. Компания находится на самоокупаемости, но не увеличивает капитал и не приносит прибыли.

Как увеличить чистые активы предприятия

Увеличение активов происходит несколькими способами:

- Через ежегодную переоценку средств.

- Приостановить выплату дивидендов.

- Вклад учредителей в имущество без изменения уставного капитала (добавочный капитал).

- При списании безнадежных кредитов.

Иногда пути экономии в бизнесе неочевидны – задумайтесь, возможно вы сможете выйти в плюс с помощью автоматизации процессов. Коллтрекинг Calltouch позволяет экономить время и оптимизировать рекламный бюджет – сервис записывает звонки в компанию, автоматически ставит теги и определяет источник звонка.

Коллтрекинг Calltouch

Тратьте бюджет только на ту рекламу,

которая работает

- Коллтрекинг точно определяет

источник звонка с сайта - Прослушивайте звонки в удобном журнале

Подробнее про коллтрекинг

Выводы

Величина чистых активов – показатель финансовой состоятельности компании. Чем она выше, тем надежнее компания, что делает ее привлекательной для инвесторов. Фирмы с чистыми активами гарантируют соблюдение интересов кредиторов и инвесторов.

Чистые активы — формула расчета по балансу 2022 года утверждена Минфином России. Как рассчитать чистые активы компании? Какие выводы можно сделать, проанализировав размер стоимости чистых активов компании? Как часто нужно делать расчет чистых активов? Ответы на эти вопросы вы найдете в нашей статье.

Общее понятие чистых активов

Оценка эффективности деятельности и успешное планирование работы современных компаний невозможны без анализа их экономических показателей. Одной из важнейших величин среди таких показателей является значение чистых активов (ЧА).

Величина чистых активов представляет собой разницу между стоимостью всех средств организации (имущества, земли, денежных средств и др.) и суммой всех ее обязательств (задолженности по уплате налогов и платежей в бюджет, кредитов и др.). Если говорить проще, то чистые активы — это те средства компании, которые останутся после погашения задолженности перед кредиторами.

Расчет чистых активов в обязательном порядке производится раз в год и отражается в годовой бухгалтерской отчетности по строке 3600 раздела 3 Отчета об изменениях капитала. Также его делают при необходимости получить информацию о текущем финансовом положении, выплатить промежуточные дивиденды либо действительную стоимость доли участнику.

Какова минимально допустимая величина стоимости чистых активов ООО разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Как рассчитать стоимость чистых активов по балансу 2022 (формула)

Чтобы узнать это, обратимся к приказу Минфина России от 28.08.2014 № 84н, в котором приводится порядок расчета чистых активов.

Он действителен для компаний следующих форм собственности:

- акционерных обществ (публичных и непубличных);

- обществ с ограниченной ответственностью;

- государственных и муниципальных унитарных предприятий;

- кооперативов (производственных и жилищных накопительных);

- хозяйственных партнерств.

Согласно приказу № 84н для расчета чистых активов компании надо вычесть из стоимости активов стоимость пассивов. Для этого используется формула:

ЧА = (ВАО + ОАО – ЗУ – ЗВА) – (ДО + КО – ДБП),

где:

ЧА — чистые активы;

ВАО — внеоборотные активы организации;

ОАО — оборотные активы организации;

ЗУ — долг учредителей перед организацией по наполнению долей в уставном капитале;

ЗВА — задолженность, образовавшаяся при выкупе собственных акций;

ДО — обязательства, имеющие долгосрочный характер;

КО — обязательства, имеющие краткосрочный характер;

ДБП — доходы будущих периодов (в виде госпомощи и безвозмездного получения имущества).

Для расчета чистых активов можно использовать также данные, содержащиеся в балансе компании. Чтобы провести расчет стоимости чистых активов по балансу, формулу можно видоизменить:

ЧА = (строка 1600 – ЗУ) – (строка 1400 + строка 1500 – ДБП).

ПРИМЕР от КонсультантПлюс:

Уставный капитал оплачен полностью. Безвозмездных поступлений и госпомощи не было. Показатели баланса на 31 марта:

актив (строка 1600) — 1 400 000 руб.;

долгосрочные обязательства (строка 1400) — 800 000 руб…. Получите пробный демо-доступ к системе К+ и бесплатно переходите к расчетному примеру.

Подробнее о значениях, приведенных в этой формуле, читайте в статье «Чистые активы — что это в балансе (нюансы)?».

Учтите, что расчет недостаточно просто сделать на калькуляторе, его необходимо еще и оформить. И утвержденной формы нет. Компании должны разработать бланк расчета чистых активов 2022 года самостоятельно и утвердить его в качестве приложения к учетной политике. Однако ранее, до издания приказа Минфина от 28.08.2014 № 84н, для расчета чистых активов применялся бланк, приведенный в приложении к приказу Минфина РФ № 10 и ФКЦБ России от 29.01.2003 № 03-6/пз. В форме этого бланка перечислены все те показатели, которые требуются для расчета чистых активов и сейчас, поэтому считаем допустимым его применение (после утверждения его в учетной политике организации).

Скачать этот бланк можно у нас на сайте:

Скачать бланк

Анализ стоимости чистых активов

Несложно сделать вывод, что при анализе чистых активов на выходе должен получиться положительный результат. Отрицательный будет говорить о том, что фирма убыточна и с большой долей вероятности в скором будущем может стать совсем неплатежеспособной, то есть несостоятельной. Исключением может быть только недавно открытая фирма, поскольку за время ее существования вложенные средства не успели себя оправдать и не принесли дохода по объективным причинам. Таким образом, динамика расчета чистых активов является одним из ключевых показателей финансового состояния компании.

Отметим, что при расчете и оценке чистых активов большую роль играет уставный капитал фирмы. Если сумма чистых активов превысит величину уставного капитала, это говорит о благополучии компании. Если же чистые активы на каком-то этапе станут меньше суммы уставного капитала, это свидетельствует об обратном: организация работает себе в убыток.

Какие последствия ожидают компанию, если чистые активы окажутся меньше уставного капитала, читайте здесь.

Повторимся: данная ситуация приемлема только для 1-го года работы компании. Однако если и после этого периода ситуация не меняется в положительную сторону, руководство компании обязано снизить размер уставного капитала до суммы чистых активов. Если же эта цифра равна минимальным установленным законом показателям или меньше них, должен подниматься вопрос о закрытии предприятия (п. 4 ст. 30 закона «Об ООО» от 08.02.1998 № 14-ФЗ).

Какие есть способы увеличить чистые активы и избежать закрытия компании, узнайте из Готового решения от КонсультантПлюс, получив пробный доступ к системе.

Подробнее о последствиях отрицательных величин ЧА читайте в материале «Какие последствия отрицательных чистых активов?».

Итоги

Величина чистых активов — один из важнейших показателей финансовой состоятельности организации. Чем она выше, тем успешнее организация и тем более привлекательна она для инвестиций. Только организация с высокими показателями чистых активов может гарантировать интересы ее кредиторов. Вот почему необходимо очень тщательно подходить к оценке стоимости чистых активов компании.