Если спросить человека, сколько денег у него в кошельке или на счетах, он назовет конкретную сумму. Легко понять, сколько стоит квартира или машина. А как же быть с бизнесом? Можно оценить его стоимость? Конечно, да. Для этого существует три подхода к оценке стоимости бизнеса. Рассмотрим их подробнее.

Содержание статьи

Затратный подход

1. Метод чистых активов

2. Метод ликвидационной стоимости

Доходный подход

1. Модель дисконтированных денежных потоков

2. Метод капитализации

Сравнительный подход

Подводим итоги

Резюмируем

Оценка стоимости бизнеса может потребоваться в следующих случаях:

- при продаже компании;

- для привлечения инвестиций или при открытии новых проектов;

- для оценки эффективности работы, страхования компании или оптимизации налогообложения;

- если собственник решил закрыть компанию.

Олег владеет химчисткой. Помещение в аренде, оборудование: 4 стиральных и 4 сушильных машины. Мебель: стойка администратора, стул, диван и стол в клиентской зоне, кофемашина.

Для открытия брали кредит, по нему осталось выплатить 200 000 рублей. Олегу поступило предложение от конкурентов, которые хотят масштабироваться, о покупке бизнеса, поэтому он решил посчитать, сколько стоит его компания.

Для оценки стоимости бизнеса можно воспользоваться тремя подходами: затратным, сравнительным и доходным. Специалисты рекомендуют использовать два разных подхода и сравнить результат. Он не должен сильно отличаться. Если разница большая — где-то допущена ошибка.

Сергей Васильев, руководитель финансового направления консалтинговой компании Smart Success Group:

«Оценка бизнеса позволяет понять, сколько можно получить за него при желании его продать. Для отслеживания динамики развития компании рекомендуется проводить оценку регулярно, например, ежегодно.

Важно понимать, что ключевое слово — это «оценка». Полученные показатели — это не всесторонне объективное значение, это субъективное мнение. От того, кто проводит оценку, будет зависеть, какой метод использовать, какие предположения и допущения принять во внимание, какой горизонт планирования закладывать. Я неоднократно оценивал компании, рассматривая их с точки зрения денежных потоков или сравнивая их с аналогами. И я уверен, что в зависимости от целей, компанию можно оценить диаметрально противоположно: можно как занизить, так и завысить стоимость. Объективность в данном вопросе — понятие относительное»

Оцениваем бизнес затратным подходом

Стоимость объекта оценки определяется как сумма затрат, необходимых для создания такого же объекта с учетом износа. Важный нюанс — учитывается не сколько денег потратил предприниматель на бизнес, а сколько денег потребуется, чтобы воссоздать такую же компанию.

Например, кофемашина, которая стоит у Олега в клиентской зоне, подарена друзьями на открытие бизнеса. Стоимость приобретения — ноль рублей. Новая машина такой же модели будет стоить 30 000 рублей. Но для оценки стоимости бизнеса потребуется ее рыночная цена. Сейчас эта модель с той же степенью износа стоит 20 000 рублей. Эта стоимость и будет использоваться в оценке.

Затратный подход включает два метода:

1. Метод чистых активов

Стоимость компании равна сумме всех активов за вычетом обязательств.

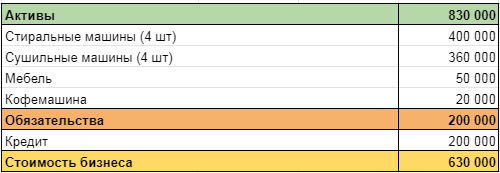

Олег проанализировал, сколько стоит оборудование и мебель, вычел обязательства по кредиту и получил результат 630 000 рублей.

2. Метод ликвидационной стоимости

Бизнес рассматривается как комплекс активов, которые нужно продать как можно быстрее для погашения обязательств. В этом случае, стоимость активов, полученная предыдущим методом, корректируется на дисконт (размер скидки для ускорения продажи) и стоимость рекламы.

Предположим, Олег решил переехать и продать химчистку как можно быстрее. Все активы он продает со скидкой 10% и планирует потратить еще 30 000 рублей на рекламу.

Скидка = 830 000 х 10% = 83 000 (руб.)

Стоимость активов = 830 000 — 83 000 = 747 000 (руб.)

Стоимость бизнеса = 747 000 — 30 000 — 200 000 = 517 000 (руб.)

Сергей Вербицкий, трабл-шутер, ментор:

«Оценка бизнеса нужна, если вы готовитесь к какому-то событию. Например, взять кредит в банке, продать весь бизнес или его часть, привлечь инвестиции. Ее можно провести самостоятельно, но вторая сторона может не доверять такой оценке. Чтобы этого избежать, можно обратиться в стороннюю компанию. Каждый метод оценки имеет свои и плюсы и минусы. Лучше выбирать тот, который привычен инвестору. Если же проводит оценку бизнеса сторонний специалист, то он лучше знает, какой метод предпочитает банк, фонд или инвестор»

Проводим оценку с помощью доходного подхода

Если затратный подход опирается на стоимость имущества, то доходный основан на определении ожидаемых поступлений от бизнеса. Он предполагает, что бизнес будет приносить стабильную прибыль на протяжении долгого периода. Резкие изменения экономики, локдауны, революционные предложения на рынке остаются «за скобками». Так, владелец нефтяной вышки будет рассчитывать стоимость бизнеса исходя из текущей прибыли, не задумываясь о растущей популярности электротранспорта.

Доходный подход также включает два метода:

1. Модель дисконтированных денежных потоков

Основана на будущей прибыли.

Чтобы понять, сколько денег будет приносить бизнес в будущем, строится финансовая модель денежного потока, похожая на отчет о движении денежных средств.

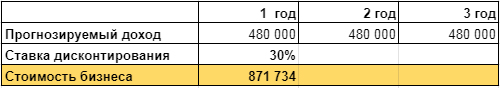

Химчистка Олега приносит 40 000 рублей в месяц. Узнать эти данные не составило труда, так как Олег с открытия ведет учет в сервисе Планфакт. Размер денежного потока в следующие три года составит:

Денежный поток = 40 000 х 12 х 3 = 1 440 000 рублей.

Казалось бы, дело сделано. Но все не так просто. Деньги сейчас стоят больше, чем деньги в будущем. У всех нас есть примеры того, что какая-то вещь раньше стоила меньше, чем сейчас. Дорожает недвижимость, товары, услуги, путешествия. С каждым годом объем товаров, который можно купить на 1000 рублей уменьшается. Значит, 1000 рублей в 2031 году будет стоить меньше, чем 1000 рублей в 2021.

Снижение стоимости денег показывает ставка дисконтирования. Она может определяться различными методами, рассчитываться на основании мнений экспертов или доходом по надежным инструментам, например, государственным ценным бумагам. Чаще всего, она выше ставки по депозитам, так как учитывает, что вложения в бизнес более рискованные. И чем надежнее бизнес, тем меньше риск и ниже ставка дисконтирования.

Для того, чтобы облегчить расчеты, можно воспользоваться функцией ЧПС (чистого приведенного дохода) в Excel или NPV в Google Таблицах. Олег посчитал, что у него стабильный, приносящий доход бизнес, поэтому установил ставку дисконтирования 30%. При прогнозируемом доходе 480 000 рублей в год, стоимость бизнеса в настоящий момент составляет 871 734 рубля.

2. Метод капитализации

Оценивает бизнес исходя из прошлых доходов. Прибыль в течение последних 3-5 лет суммируется, усредняется и делится на ставку капитализации. Результат — стоимость компании. Ставка капитализации — это значение ставки доходности на вложения, рассчитанная по отрасли или рынку.

Ставка капитализации по отрасли = Годовой доход / Стоимость имущества

Стоимость компании = Средний годовой доход компании / Ставка капитализации

Полина Каплунова, директор по развитию «Смарткемпер»:

«Подход, основанный на оценке прибыли, состоит в том, что ценность бизнеса заключается в его способности производить богатство в будущем.

Если бизнес в прошлом году имел доход в 1 миллион рублей, а средняя ставка капитализации в отрасли составляет 10%, вы можете оценить стоимость, разделив 1 миллион рублей на 10%. Итоговая стоимость компании составит 10 миллионов рублей.

Оценка бизнеса индивидуального предпринимателя может стать сложной задачей, поскольку лояльность клиентов напрямую зависит от личности владельца бизнеса. Будут ли клиенты автоматически ожидать, что новый владелец предоставит такой же уровень обслуживания и сервиса? Поэтому оценка бизнеса должна включать риск, при котором бизнес может быть потерян в результате смены владельца. Хотя метод оценки прибыли является наиболее популярным, самым правильным будет использование комбинации методов оценки стоимости бизнеса»

Используем сравнительный подход

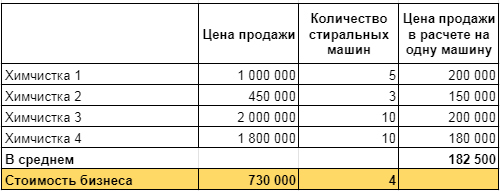

Для оценки стоимости бизнеса сравнительным подходом нужно выбрать несколько сделок на рынке с похожими компаниями, у которых известна цена продажи. Сравнение проводится по какому-то общему показателю. Это может быть выручка на квадратный метр площади, заполняемость номерного фонда, число посадочных мест.

Олег связался со своими знакомыми владельцами химчисток, посмотрел объявления о продаже и собрал базу для анализа. В нее попали 4 компании с похожим спектром услуг и расположением в городах с населением от 300 до 500 тысяч человек, как и его бизнес. В качестве основного показателя для сравнения Олег выбрал количество стиральных машин, потому что от него зависит объем продаж.

В результате анализа выяснилось, что цена продажи бизнеса, в расчете на одну стиральную машину колеблется от 150 000 до 200 000 рублей, а, в среднем, составляет 182 500. Если умножить эту величину на количество стиральных машин в химчистке Олега, можно получить стоимость его бизнеса сравнительным методом.

182 500 х 4 = 730 000 (руб.)

Полина Каплунова, директор по развитию «Смарткемпер»:

«Сравнительный подход — это определение стоимости компании в сравнении с аналогичными, которые недавно были проданы. Идея похожа на использование сравнений с недвижимостью для оценки квартиры или дома. Этот метод работает только в том случае, если существует достаточное количество похожих компаний для сравнения.

Оценка стоимости бизнеса индивидуального предпринимателя на основе рыночной стоимости особенно сложна, так как найти общедоступную информацию о предыдущих продажах аналогичных предприятий часто просто невозможно»

Подводим итоги

Итак, у Олега получилось три разных варианта стоимости бизнеса:

- 630 000 рублей рассчитано затратным подходом;

- 871 734 рубля получилось в результате доходного;

- 730 000 рублей — результат оценки с помощью сравнительного подхода.

Эти суммы дали Олегу понимание того, с какой стоимости можно начать переговоры и ниже какой цены лучше не опускаться. Покупатель может согласиться или нет с результатами оценки и ценой бизнеса, но Олег знает, на что ориентироваться в ходе сделки.

Марина Захарова, CEO Dolce Style:

«Когда продавала долю бизнесе, пользовалась простым подходом, отталкиваясь от того, сколько люди реально готовы заплатить. Пыталась привлечь оценщиков, но это не помогло. В итоге, продала долю за сумму, равную годовой прибыли»

Ян Петручик, основатель digital-агентства «Медиаобраз»:

«Я продал два готовых бизнеса: магазин и сервис техники Apple, точку по продаже хот-догов в торговом комплексе. Оценку провел по простой формуле:

Стоимость бизнеса = Годовая прибыль + Стоимость активов

В магазине активами я посчитал: торговое оборудование: стенды и инструменты. Для точки фаст-фуда добавил к годовой прибыли стоимость холодильников и прочей техники. Аккаунты в социальных сетях и настроенные рекламные кампании передавал покупателям бесплатно»

Резюмируем

- Оценка стоимости бизнеса — сложный процесс, который может понадобиться при продаже компании, страховании или привлечении инвестиций.

- Собственник может периодически оценивать свой бизнес, чтобы наблюдать динамику.

- В оценке используется три подхода: затратный (сколько денег нужно на воссоздание такого же бизнеса), доходный (бизнес оценивается исходя из прибыли) и сравнительный (компания сравнивается с аналогичными).

- Для более точной оценки лучше использовать два разных метода, если результаты близки — все сделано правильно. Большая разница в оценке говорит об искажении результата.

Оценка стоимости бизнеса — это деятельность профессионалов по систематизированному сбору и анализу данных, необходимых для определения стоимости предприятий, видов бизнеса (любого вида деятельности или долевого участия в нем), на основе действующего законодательства и стандартов.

Содержание:

- 4 вида стоимости бизнеса

- 1. Рыночная стоимость бизнеса

- 2. Инвестиционная стоимость бизнеса

- 3. Восстановительная (текущая) стоимость бизнеса

- 4. Ликвидационная стоимость бизнеса

- 3 подхода к оценке стоимости бизнеса

- 1. Доходный подход

- 2. Сравнительный подход

- 3. Затратный подход

- Подходы и выводы

- Примечание к методам

- 5 шагов по оценке стоимости бизнеса

- Шаг 1: Определение цели

- Шаг 2: Выбор оценочной компании

- Шаг 3: Сбор документов

- Шаг 4: Выбор модели оценки

- Шаг 5: Интерпретация результатов

- Как избежать ошибок при оценке стоимости бизнеса?

- Как повысить стоимость при оценке бизнеса?

- Заключение

Все чаще средства бизнеса инвестируются в предприятия для перепродажи / покупки или слияния с другими организациями для получения прибыли. И тогда возникает вопрос: «Как вы оцениваете стоимость компании, принимая во внимание все инвестиции?»

Экспресс оценка «на доске». Если у вас простой бизнес и вам нужна смета по оценке компании, подумайте о ней следующим образом: «заработок за 1-2 года + вся собственность» и продайте ее.

Далее мы расскажем об основных методах, которые может использовать профессиональный оценщик. Но также мы советуем Вам прочитать статью внимательно, особенно если вы планируете эту процедуру в Вашей компании.

4 вида стоимости бизнеса

Прежде всего, мы должны определиться с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но мы решили остаться внутри базовых понятий. Кстати, у каждого из этих типов есть свои цели и задачи для оценки. Вы поймете, почему это необходимо!

Также мы хотим отметить, что эти виды стоимости относятся к существующим предприятиям.

1. Рыночная стоимость бизнеса

Цена продажи / покупки компании на конкурентном рынке.

Рыночная стоимость будет являться ценой всего имущества организации с учетом дохода, который может быть получен в будущем.

Эта стоимость бизнеса определяется, когда необходимо определить место организации на рынке слияний и поглощений (M&A), продаж компании или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке компании основано на углубленном анализе прибыли и денежных потоков.

Простой пример

Проанализируем рыночную стоимость компании на примере ООО «Программные Технологии». Основатель хочет скорректировать стратегию развития. И для этого он устанавливает такую таблицу:

| Показатель / год | 2017 год | 2018 год | Скорость роста,% |

| Рыночная стоимость компании, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса в этом году выросла на 320 000 рублей, что свидетельствует о положительном темпе роста ООО «Программные Технологии». Компания идет вверх.

2. Инвестиционная стоимость бизнеса

Стоимость имущества для конкретных инвестиционных целей.

Она рассчитывается, когда владельцы бизнеса решают начать инвестиционные проекты. Или инвесторы считают, что в эту организацию они хотят инвестировать.

В зависимости от ожидаемой доходности инвестиций тип затрат этого вида может быть выше рыночных и ниже рыночных.

Простой пример

ООО «Программные Технологии» планирует стратегическое партнерство с ООО «Майкрософт Рус». Партнерство считается инвестиционным проектом.

В этом случае для оценки бизнеса необходимо определить инвестиционную ценность партнерства, для этого мы ожидаем выгоды, которые мы можем получить от слияния с другой компанией.

| Индикатор | Ценность |

| ООО «Программные Технологии» инвестиции, руб. | 7 300 000 |

| Доход от партнерских отношений ежегодно через 5 лет, руб. | 11 756 723 |

Стоимость инвестиций компании в реализацию партнерского проекта через 5 лет составит 11 756 723 рубля, что выгодно для ООО «Программные Технологии». Этот пример расчета более подробно обсуждается ниже в разделе «метод скидок».

3. Восстановительная (текущая) стоимость бизнеса

Сумма всех затрат на создание и ведение бизнеса, включая активы.

Это необходимо, когда руководство организации решило застраховать имущество, в том числе, если учредители решили переоценить активы. И еще — когда вам нужно оптимизировать существующую налоговую систему.

Простой пример

Руководство ООО «Программные Технологии» считает, что необходимо застраховать компанию от рисков, а открытие бизнеса состоялось 5 лет назад. В этом случае активы переоцениваются для страхования и определяется стоимость замены компании.

| Показатель / год | Начальная стоимость (2013) | Стоимость обмена (2018) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость имущества, руб. | 2 1000 00 | 1 650 000 | — 450 000 |

| Стоимость компании, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За этот период цены на основные средства (оборудование, недвижимость) значительно снизились, что отражает стоимость замены предприятия.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса по сравнению с 2013 годом на 700 000 рублей.

4. Ликвидационная стоимость бизнеса

Стоимость в денежном выражении за вычетом всех затрат, связанных с его продажей.

Эта оценка стоимости необходима, когда из-за непредвиденных обстоятельств необходимо как можно скорее закрыть компанию.

Важно помнить, что в случае экстренной продажи товаров их стоимость становится ниже, чем на рынке, а также при осуществлении деятельности в обычном режиме.

Простой пример

ООО «Программные Технологии» закрываются из-за высокой конкуренции на рынке. В этом случае, согласно последнему отчету, определяется цена всего имущества.

Все долги подрядчикам и партнерам, выплаты работникам, комиссия агентам по недвижимости за продажу недвижимости, расходы на содержание оборудования в хорошем состоянии до продажи вычитаются из полученной суммы.

Не забывайте, что даже при ликвидации организация может получать прибыль.

| Индикатор | Стоимость, руб. |

| Стоимость продажи недвижимости | 5 600 000 |

| Счета к оплате | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль за период ликвидации | 2 900 000 |

| Ликвидационная стоимость компании | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации ООО «Программные Технологии» составила 5 500 000 рублей.

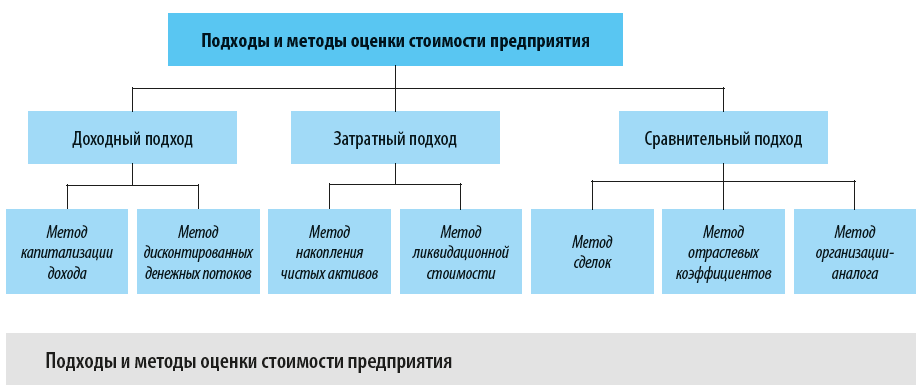

3 подхода к оценке стоимости бизнеса

Есть три способа оценить компанию. И согласно российскому законодательству оценщик обязан применять все три подхода, и если какой-либо из них не будет использован, то необходимо подробно объяснить почему.

1. Доходный подход

Доходный метод оценки бизнеса основан на прогнозе прибыли бизнес-операций. Поэтому будущая прибыль компании доводится до текущей стоимости.

Другими словами, чем выше планируемый доход организации, тем выше текущая цена компании.

1.1 Метод прямой капитализации

На основании доходов организации с учетом запланированных темпов роста бизнеса.

Этот метод подходит для организаций, которые планируют поддерживать или увеличивать темпы роста и прибыльности компании, то есть для крупных, постоянно растущих компаний. В этом случае формула оценки выглядит следующим образом:

V = I / R

Где «V» — стоимость компании, «I» — доход организации, «R» — коэффициент капитализации.

Доход рассчитывается на основе данных из отчета о финансовых результатах, отраженных в форме 2 финансового отчета. Чаще всего эти данные собираются в течение 3-5 лет и усредняются.

Если в отчетах можно найти информацию о доходах, то коэффициент капитализации (R) следует рассчитывать по формуле:

R = ставка дисконта — прогнозируемое среднее увеличение доходов компании

пример

Оценка стоимости направлена на повышение эффективности управления. Примечание: в 2017 году стоимость ООО «Программные Технологии» оценивалась в 7 500 000, а выручка — 1 350 000 рублей.

Предположим, что ООО «Программные Технологии» в 2018 году имеет выручку 1 098 000 рублей. Мы делим это значение на коэффициент капитализации и получаем стоимость бизнеса в 7,320,000 рублей.

| Наименование показателя | Ред. Единицы | Формула | Значение показателя |

| База данных капитализации (I) | тереть | I = средневзвешенный прогноз доходов | 1 098 000 |

| Коэффициент капитализации (R) | % | R = ставка дисконта — прогнозируемое среднее увеличение доходов компании | 15% |

| Стоимость капитализации (V) | тереть | V = I / R | 7 320 000 |

После текущих расчетов мы видим, что организация теряет позиции, бизнес падает, управление денежными потоками становится менее эффективным.

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот метод основан на том факте, что деньги и активы, которые у компании сейчас есть, стоят больше, чем те же деньги и активы в будущем.

Метод дисконтирования позволяет оценить стоимость крупного предприятия, подверженного воздействию различных факторов окружающей среды, например, сезонности доходов.

Денежный поток — это поток денежных средств в компанию.

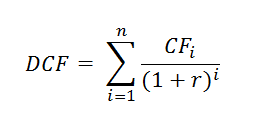

Дисконтирование денежных потоков осуществляется путем умножения денежного потока на коэффициент дисконтирования по формуле:

Где «DCF» — дисконтированный денежный поток, «r» — ставка дисконтирования, «n» — количество периодов для расчета денежного потока, «i» — номер периода.

пример

Целью оценки затрат является определение влияния слияния ООО «Программные Технологии» с ООО «Майкрософт Рус».

Предположим, что ООО «Программные Технологии» сотрудничает с выручкой в размере 7 300 000 рублей. в год, а после 5 лет партнерства стремится заработать 9 миллионов рублей с доходностью 10% в год. Как определить, является ли данный проект прибыльным?

Инвестиционная стоимость = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Благодаря элементарным расчетам получается, что через 5 лет ООО «Программные Технологии» сможет получить желаемый доход, вложив в общей сложности 5 588 291,9 рубля. Поэтому ООО «Программные Технологии» и ООО «Майкрософт Рус» прибыльны.

2. Сравнительный подход

В этом методе оценки деловой репутации оцениваемая организация сравнивается с аналогичными компаниями. Подобные компании должны быть похожими по экономическим, материальным, техническим и другим условиям.

После выбора компаний-аналогов для них рассчитываются соответствующие множители, то есть отношение цены продажи к экономическому индексу.

Стоимость компании с методом сравнительной оценки рассчитывается путем умножения полученных множителей на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок или метод продаж

Этот метод основан на анализе рыночных цен на покупку или продажу контрольных или абсолютных пакетов акций в организациях, аналогичных оцениваемому бизнесу.

После расчета и применения множителей итоговая стоимость бизнеса приводит к средневзвешенному значению. Метод транзакции использует следующую формулу:

Стоимость бизнеса (рыночная капитализация) = Показатель * Мультипликатор

пример

Целью оценки является продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ООО «Программные Технологии».

Мы возьмем предварительные данные из финансовой отчетности: выручка = 730 000 рублей, стоимость активов = 410 000 рублей.

Изучив рынок и внешнюю среду, мы выбрали три компании — аналоги. Поскольку они являются публичными компаниями, их отчетность открыта для внешних пользователей, благодаря чему мы можем легко отобразить интересующие нас множители.

В таблице ниже приведены данные аналогичных компаний, рассчитанные мультипликаторы и показатели ООО «Программные Технологии».

| Индикатор | ООО «Программные Технологии» | Аналог № 1 | Аналог 2 | Аналог № 3 | Взвешенный мультипликатор |

| Большие буквы | ??? | 30 000 000 | 5 500 000 | 1 000 000 | — |

| Выручка в рублях | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P / R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P / A (капитализация к сумме активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение множителей, необходимо вывести взвешенные значения множителей (у нас 9.30 и 14.20).

Кроме того, для оценки стоимости ООО «Программные Технологии» мы умножаем выручку и стоимость активов ООО «Программные Технологии» на полученное взвешенное соотношение и получаем две окончательные оценки компании:

- По множителю P R — 6 789 000 рублей;

- По коэффициенту P R — 5 822 000 руб.

Однако общая стоимость компании должна быть одна, поэтому необходимо взвесить полученные значения.

Если установить весовой коэффициент для множителя P R — 0,8, а для множителя P A — 0,2, то с помощью элементарных расчетов мы получим общую стоимость деятельности ООО «Программные Технологии» в размере 6 595 600 рублей.

Этот метод не требует дальнейшей адаптации к степени контроля, поскольку цены контрольных акций в аналогичных компаниях использовались в качестве предварительной информации.

2.2 Метод рынка капитала

Этот метод основан на анализе сопоставимых цен акций, доступных на открытом рынке.

В этом случае специалисты используют множители, в которых цена акций находится в числителе, а финансовый показатель, например, доход или прибыль, находится в знаменателе.

Используя этот метод, финансовые коэффициенты на акцию корректируются, например, прибыль на акцию. В противном случае этот метод идентичен методу транзакции:

Стоимость = Выручка * (цена за акцию) / (выручка на акцию)

пример

Целью оценки является продажа ООО «Программные Технологии». Учитывая то, что компания достигла годовой прибыли в 100 000 рублей за последние несколько лет.

Соотношение «цена за акцию / прибыль на акцию» (с поправкой на одну акцию) для аналогичных компаний равно 7. Как проверить, сколько стоит ООО «Программные Технологии»?

Стоимость ООО «Программные Технологии» = (годовая прибыль) x (множитель «цена за акцию / прибыль на акцию»)

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основан на использовании предварительно рассчитанных и проанализированных отношений между продажной ценой компании в данной отрасли и ее финансовыми показателями.

Например, маркетинговые агентства могут быть проданы за 0,9 годового дохода, а консалтинговые агентства — за 0,7 годового дохода.

В России метод отраслевого фактора еще не получил широкого распространения, поскольку нет углубленного анализа отраслевых показателей статистическими и специализированными службами.

пример

Целью оценки является корректировка стратегии развития бизнеса. Для этого рассчитаем годовой доход, который составляет 6 500 000 руб.

ООО «Флорист» работает в сфере оптовой продажи цветов. Согласно анализу рынка, можно получить отраслевой коэффициент эквивалентный 1,8.

Так со стоимостью бизнеса 11,7 млн руб. с выручкой в размере 6 500 000 руб. правление ООО «Флорист» может принять решение о расширении сети.

3. Затратный подход

Метод стоимостной оценки стоимости определяет стоимость компании как цену существующего имущества компании. Чтобы применить этот подход, оценщик должен иметь достоверную информацию о стоимости покупки и обслуживания активов.

3.1 Метод чистых активов в оценке бизнеса

Этот метод основан на анализе активов. Первым шагом является оценка нематериальных активов. Затем проводится анализ инвентаря, инвентарь. Затем проводится детальная оценка неденежных активов (дебиторской задолженности).

Метод чистых активов достаточно прост в расчетах, стоимость бизнеса определяется по формуле:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является определение стоимости ООО «Программные Технологии» для страхования от кредитного риска.

Необходимо указать сумму активов и долгов ООО «Программные Технологии». Таким образом, все активы установлены на уровне 4 573 100 рублей, а долговые обязательства на уровне 25 466 900 рублей. Таким образом, стоимость ООО «Программные Технологии» оценивается в 7 120 000 рублей.

В результате оценки было установлено, что ООО «Программные Технологии» может быть застраховано на сумму 7 120 000 рублей.

3.2 Метод ликвидационной стоимости

Он используется, когда известно наверняка, что компания будет ликвидирована, и владельцы должны определить стоимость своего бизнеса для быстрой реализации. Расчетная формула:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является расчет стоимости бизнеса ООО «Программные Технологии» для определения общей суммы ликвидации, которая может быть использована для покрытия первоначального банковского кредита, поскольку организация не может справиться с погашением задолженности банку.

Поскольку компания находится в процессе ликвидации, мы рассчитываем выручку от продажи оборудования, инвентаря и материалов, адаптированных для быстрого внедрения.

Таким образом, рыночная стоимость активов ООО «Программные Технологии» установлена в размере 5 213 100 руб. В то же время затраты на содержание и обслуживание оборудования и расходных материалов до продажи составят 543 000 руб.

Организация недавно понесла значительные долги перед кредиторами в размере 1 876 000.

Кроме того, на заключительном этапе все выходные пособия должны быть выплачены работникам в размере 665 200 рублей. Прибыль за ликвидационный период составит 4 871 100 руб.

В результате стоимость ООО «Программные Технологии» по методу ликвидационной стоимости установлена в размере 7 000 000 рублей.

Подходы и выводы

После подробного анализа всех подходов к оценке компании целесообразно структурировать полученную информацию и определить преимущества и недостатки каждого метода.

| Подход | Плюсы | Минусы | Лучшая ситуация для метода |

| Доходный | Анализ будущих доходов; учитывает особенности компании; универсальный, подходит для различных целей оценки; выявляет слабые стороны бизнеса | Используются прогнозные данные; сложность расчетов; субъективный и вероятностный характер результатов; неточные результаты | Повышение эффективности управления; обоснование решения о запуске инвестиционного проекта |

| Сравнительный |

Используются текущие рыночные данные; оценивает производительность в текущих условиях | Не учитывает ожидания инвесторов; Трудности с поиском похожих объектов в некоторых отраслях | Принятие решения о дополнительной эмиссии акций; изменение стратегии развития; покупка или продажа компании; реструктуризация |

| Затратный | Активы оцениваются; точность оценки оправдана; расчеты очень просты, информация доступна | Перспективы развития не принимаются во внимание; отражает прошлую ценность бизнеса; значение может не соответствовать текущим рыночным ценам | Ликвидация или быстрая продажа; переоценка активов; оценка финансовых результатов деятельности организации; платежеспособность предприятия и стоимость обеспечения по кредитам, страхованию |

Примечание к методам

Итак, после проведения расчетов тремя методами необходимо определить окончательный результат. Кстати, расходы должны быть примерно одинаковыми.

Данные различаются в основном из-за того, что один конкретный подход больше подходит для цели оценки, чем другой или полностью отражает текущую ситуацию. Координация осуществляется по формуле:

Общая стоимость = прибыльная × K1 + сравнительная × K2 + стоимость × K3

«K1», «K2», «K3» — выбранные весовые коэффициенты в зависимости от важности заданной стоимости в итоговой оценке. Коэффициенты в сумме должны быть один.

пример

Рассмотрим уже известный ООО «Программные Технологии». Расчетные данные приведены в таблице ниже.

| Подход | Доходный | Сравнительный |

Затратный |

| Стоимость, руб. | 7 321 000 | 6 800 000 | 7 000 000 |

| фактор | 0.2 | 0.7 | 0,1 |

Уточнение коэффициентов: эксперт считает, что в этом случае сравнение является наиболее значимым, поэтому ему был присвоен максимальный вес.

Так, по расчетной формуле окончательный согласованный гудвилл установлен в размере 6 924 200 руб.

5 шагов по оценке стоимости бизнеса

В этой главе мы опишем основные этапы оценки стоимости бизнеса. Конечно, у каждой компании есть свои нюансы, об этом следует помнить.

Шаг 1: Определение цели

Прежде всего, Вы должны указать цели, для которых оценивается компания. Этот шаг важен для достижения экономических интересов сторон, которые приняли решение об оценке компании. И чаще всего оценка проводится в следующих случаях:

- Повысить эффективность управления организацией;

- Обосновать решение о начале инвестиционного проекта;

- Купить или продать компанию или ее долю;

- Реструктуризация предприятий;

- Разработать долгосрочную стратегию развития;

- Оценить финансовые результаты деятельности организации;

- Примите решение о выпуске и продаже ценных бумаг.

Шаг 2: Выбор оценочной компании

Это очень важный шаг. Во многих странах оценки бизнеса проводятся независимыми специалистами, которые придерживаются установленных отраслевых стандартов в своей работе.

Хорошим инструментом, который может помочь вам выбрать оценщика, является оценка доверенных агентств, таких как:

- Эксперт — рейтинговое агентство

- КоммерсантЪ — издательский дом

- TerraDoсsInvest — аккредитованная оценочная компания

Основными критериями выбора оценщика могут быть рыночное время, профессионализм и репутация, наличие списка известных партнеров, которые уже воспользовались услугами компании, положительные отзывы клиентов и узкая специализация.

Шаг 3: Сбор документов

На данном этапе оценки бизнеса документы собираются. Качественная информационная база является ключевым фактором точности оценки.

Необходимо использовать информацию из различных источников, что позволит вам изучить внешнюю среду организации и ситуацию на рынке. Список документов для оценки:

- Учредительные документы компании (устав, учредительный акт, свидетельство о регистрации, проспект эмиссии, отчеты об итогах выпусков ценных бумаг).

- Финансовая отчетность компании за последние три года (формы 1-5), квартальные отчеты за последний год.

- Баланс компании.

- Бизнес-план с доходами, прибылью, требованиями к капиталу и планами по текущим активам.

- Ограничения оцениваемого предприятия (обязательства из-за залога или долгов).

Вся предоставленная информация должна соответствовать основным характеристикам информации об оценке: достоверность данных, точность информации, сложность материала, полнота.

Шаг 4: Выбор модели оценки

Давайте теперь рассмотрим, какой метод оценки использовать в качестве основного и что влияет на выбор.

Итак, исходя из основных критериев выбора подходов — стоимости (и цели), информационной базы, а также правовой формы, вы можете выбрать правильный подход к оценке бизнеса.

| Подход | Тип | Юридическая форма | Infobase |

| Дорогой | Рынок, ликвидация, восстановление |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Рентабельный | Рынок, инвестиции |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Сравнительная степень | Рынок, инвестиции |

ОАО (ПАО) | Отчеты сверстников должны быть открыты |

Шаг 5: Интерпретация результатов

В результате процедуры оценки бизнеса мы должны получить три значения, рассчитанные разными методами.

Чтобы согласовать окончательную стоимость, качество и надежность используемой информации, соответствие подхода заявленной цели оценки, преимущества и недостатки подходов должны быть приняты во внимание.

На основании этой информации оценщик определяет факторы корректировки стоимости, рассчитанные для каждого используемого подхода, что в конечном итоге приводит к согласованной стоимости и окончательной оценке компании.

В результате работы оценщик предоставляет клиенту отчет об оценке, в котором подробно описывается каждый этап оценщика и обобщаются результаты всего процесса.

Как избежать ошибок при оценке стоимости бизнеса?

Часто у финансистов и профессиональных оценщиков возникают проблемы с оценкой бизнеса. Это связано с нестабильной рыночной ситуацией и развитием новых направлений бизнеса.

В основном проблемы оценки бизнеса можно разделить на три большие группы:

- Ошибки в выборе подхода к определению стоимости;

- Ошибки в использовании конкретных методов оценки;

- Ошибки в финансовом моделировании.

Мы предлагаем несколько простых советов, чтобы избежать ошибок:

- Нужно анализировать! Необходимо глубоко погрузиться в существующий бизнес, найти граф всех отношений и построить логическую интерпретацию результатов.

- Просите расшифровки! Достоверность результатов оценки во многом зависит от полноты и качества информации.

- Консультируйтесь! Проводите обсуждения и консультации по возникающим вопросам с топ-менеджментом компании.

- Только высококачественный анализ! Обратите внимание на внебалансовые активы, уровень оборотного капитала, стоимость исследовательской компании — репутацию компании.

- Оцените экологическую ситуацию . Рассмотрим конкурентов, поставщиков, потребителей и все, что может повлиять на создание денежного потока.

Как повысить стоимость при оценке бизнеса?

Цель любого существующего бизнеса — максимизировать прибыль. И, как мы уже поняли, чем выше выручка и денежный поток компании, тем выше стоимость оценки. Ниже приведены основные способы увеличения стоимости:

- Оптимизация налоговой системы. Стоимость увеличивается, если налоговая база меньше.

- Уменьшение оттоков. Сокращение оттока денежных средств и затрат компании окажет положительное влияние на стоимость бизнеса

- Сокращение дебиторской задолженности. Дебиторская задолженность уменьшается, оборотный капитал уменьшается — доходы увеличиваются.

- Создание рыночных барьеров. Чем меньше потребителей уходит к конкурентам, тем выше доходы организации.

- Снижение стоимости заемного капитала. Большинство организаций на рынке работают с заемными средствами. Эти источники капитала всегда нуждаются в регулярной оптимизации.

Существует два основных принципа повышения стоимости компании: увеличение доходов, снижение затрат.

Заключение

Весь процесс оценки бизнеса основан на правильном определении цели, после которой выбирается подход.

Каждый подход имеет свои преимущества и недостатки, а также предрасположенности к использованию в конкретных ситуациях, которые соответствуют целям оценки бизнеса.

Основные особенности каждого подхода:

- Сравнительный — цена сделки учитывает рыночную ситуацию, а гудвилл отражает ее экономический эффект. Однако информация о рынке ограничена, что делает результат оценки менее точным.

- Затратный — фактическая стоимость и текущие активы организации оцениваются, но такой анализ не учитывает перспективы развития организации.

- Доходный — отражает ситуацию на рынке, применяя корректировки учетной ставки и факторы риска. Это самый сложный метод, который не учитывает затраты, понесенные при открытии компании.

В идеале, независимо от используемого подхода, результат оценки должен быть одинаковым. На практике это происходит редко. Чаще всего конечный результат должен быть тщательно скоординирован и приведен к одному оптимальному значению.

Для руководителей бизнеса информация о результатах оценки является очень ценной, поскольку она помогает понять слабые стороны организации, а также показывает, как повлиять на величину дохода и стоимости компании.

Для того чтобы работа управленческого аппарата увеличивала стоимость бизнеса, необходимо выполнить следующие действия:

- Анализировать инвестиции и увеличивать доходы;

- Снижать стоимость использования накопленного капитала;

- Отслеживать возврат инвестиций, он должен быть выше стоимости приобретенного капитала;

- Генерировать денежный поток и ускорять развитие компании.

Бизнес – это не только процесс производства товаров и услуги и извлечения прибыли, это еще товар на рынке, поэтому оценка бизнеса имеет большое значение. Читайте, в каких случаях она требуется, какие есть методы оценки и кому ее можно доверить.

Ключевые концепции оценки стоимости бизнеса

Оценивая бизнес, мы анализируем то, что он принесет в будущем, но в том виде, как есть на момент оценки. При оценке не предполагается никаких дополнительных инвестиций, иных вложений или условий, мы исходим только из текущего состояния и эффективности активов, оценки емкости и динамики рынка.

Также мы должны учитывать временную стоимость денег. Суммы на счетах сегодня имеют большую ценность, чем те же самые суммы через год, а суммы через год дороже тех же сумм через два года. Это не только вопрос инфляции, но и предпочтений – человек всегда хочет иметь и владеть здесь и сейчас, а не завтра и где-то далеко. Временная стоимость денег учитывается при оценке в ставке дисконтирования.

В основу оценки ложится предположение о наилучшем, то есть максимально эффективном использовании активов бизнеса.

Риски

В реальности все сделанные предположения и оценки могут быть ошибочны, не точны. Мы не располагаем всей полнотой информации, которая требуется для принятия решений, даже при условии использования мощных средств компьютерного моделирования доступных в настоящее время. Поэтому аналитики должны учитывать риски: либо используя сценарный подход, либо корректируя в ставку дисконтирования.

Мы оцениваем бизнес, исходя из предположения, что он будет работать бесконечно долго, он устойчив, но спрогнозировать его динамику мы можем на относительно короткий срок.

В каких случаях требуется оценка бизнеса

Понимая оценку бизнеса, как достигнутый результат деятельности менеджмента, сфер применения такого исследования несколько. Рассмотрим их далее.

Оценка для целей продажи

В первую очередь мы оцениваем бизнес, когда предполагаем его продать – полностью или частично. Например, продажа компании целиком, продажа пакета акций или доли, продажа отдельного подразделения, филиала, предприятия из состава холдинга, производственной площадки. Под эту задачу также подпадают IPO – первичное размещение акций на фондовом рынке, ICO – первичное размещение токенов в экономике-blockchain.

Оценка рыночной стоимости бизнеса требуется и покупателю и продавцу. Только одному надо, чтобы оценка была ниже – и он будет крайне пессимистично оценивать перспективы бизнеса, стремиться ухудшить предпосылки. А другому нужно завысить оценку, используя самые оптимистичные прогнозы, наибольшие из имеющихся коэффициентов. Обе стороны к этой ситуации относятся с пониманием и, используя каждый свою оценку, движутся к компромиссу, который и станет в результате ценой сделки.

Оценка при привлечении средств в действующий бизнес

Необходимость в оценке также появляется в случае привлечения средств – заём, кредит, эмиссия облигаций, когда требуется оценка бизнеса, его долей, акций как объекта залога, гарантий обеспечения возврата привлеченных средств.

Стоимость компании — основной критерий успешности деятельности менедмента и роста благосостояния собственников

Оценка бизнеса, как критерий его эффективности

Современный подход акцентирует внимание на стоимости компании, как основного критерия успешности деятельности менедмента и роста благосостояния собственников. Капитализация компании и динамика этого показателя говорят о перспективах бизнеса больше, чем дивидендные выплаты собственнику. На развитых финансовых рынках собственники получают свой доход, торгуя акциями или фиксируя прибыль, продавая бизнес стратегическому инвестору с прибылью, а не выводя деньги из бизнеса. Поэтому для собственников стоимость компании – это важный показатель, который они ставят в качестве критерия работы и мотивации менеджмента, и требуют регулярного расчета и обоснования этого показателя для контроля своих активов. Методика оценки бизнеса в этом случае разрабатывается, согласовывается с собственником и менеджментом, а затем регламентируется для использования длительном временном горизонте, чтобы получать регулярно прозрачные и сравнимые оценки.

Оценка стартапа

Особняком стоит оценка бизнеса в случае стартапа. Ее цель – оценить стоимость для распределения долей в компании между основателем и первым инвестором. Оценка строится на предположении, что к моменту выхода из проекта стартап будет приносить не менее какого-то целевого значения прибыли. И оцененная на основе данной прибыли компания сможет быть продана стратегическому инвестору или выйти на IPO, что принесет многократный доход на вложенный капитал инвестору. В данном случае оценка делается на гипотетических построениях для бизнеса, который еще не существовал, не работал и не приносил не только прибыли, но даже зачастую выручки.

Методы оценки бизнеса

Методов оценки бизнеса несколько, но все они укладываются в три основные группы:

- Сравнительные.

- Доходные.

- Затратные.

Сравнительные методы

Эту группу методов правильнее назвать рыночными, так в их основе лежит информация об уже состоявшихся сделках с похожими компаниями, либо с акциями на фондовом рынке.

В случае сделок с компаниями выбирается несколько сделок с бизнесами, максимально похожими на оцениваемый, по которым известна цена покупки компании целиком либо контрольного пакета или доли. Затем изучают состояние компании накануне совершенной сделки с двумя целями:

- первая – сопоставление целевой и выбранной компании по финансовым и производственным показателям, с тем чтобы оценить сравнимость компаний и обосновать выбор данной компании, как аналога;

- вторая – расчет мультипликаторов: цена / прибыль, цена / денежный поток, цена / балансовая стоимость, в зависимости от имеющихся данных.

Используя рассчитанные мультипликаторы по каждой компании-аналогу, оцениваем стоимость бизнеса целевой компании в интервале от минимальной до максимальной. Чтобы получить одну величину, рассчитывают среднее значение или выбирают самый близкий аналог и оценивают только по нему.

Таким методом оценивают приобретение контрольного пакета или 100% частных, не торгуемых на фондовом рынке компаний.

В случае использования текущей рыночной цены акции на фондовом рынке как ценового ориентира, мы также рассчитываем мультипликаторы либо на одну акцию, либо на полную стоимость компании, если знаем число или долю акций, торгуемых на рынке (free float). Эти мультипликаторы уже применяем к нашей базе (чистая прибыль, выручка и т.п.) и получаем оценку на основе данных фондового рынка.

Известным вариантом сравнительного подхода является метод отраслевых коэффициентов – при наличии объективных данных о большом числе сделок купли-продажи бизнеса в определенной отрасли можно рассчитать показатели стоимости для типичных сделок и использовать их в последующем для оценки. Таким образом, можно оценивать компании малого и среднего бизнеса, но, к сожалению, в России очень мало доступной информации по совершенным сделкам.

Стоимость бизнеса, оцененная этими методами, должна быть скорректирована (уменьшена) на величину обязательств предприятия. При этом предварительно надо изучить обязательства использованного предприятия-аналога и то, как они учитывались при расчете стоимости.

Доходные методы оценки строятся на прогнозировании доходов от оцениваемого бизнеса в будущем

Доходные методы оценки бизнеса компании

Данная группа методов строится на прогнозировании доходов от оцениваемого бизнеса в будущем.

Если компания стабильно получает доход в течение 3–5 лет и его величина составляет в среднем N, то такую компанию можно оценить по формуле:

V = N / R,

где R – ставка капитализации – отраслевое, целевое или рыночное значение ставки доходности на вложения. Также это может быть ставка доходности вложений в альтернативные активы.

Этот метод называется методом капитализации.

В большинстве случаев стабильного дохода на горизонте 3–5 лет добиться не удается, поэтому можно использовать данные по доходу за последний год, принимая во внимание вероятность изменения доходности в будущем.

Другой вариант решения данной проблемы – построение финансовой модели с учетом фактора времени и рисков – метод дисконтированных денежных потоков.

В рамках метода строится финансовая модель денежного потока (близка к форме отчета о движении денежных средств) на прогнозный период, то есть такой период, в течение которого денежные потоки мы способны спланировать или спрогнозировать. При этом по завершении прогнозного периода мы предполагаем стабилизацию денежных потоков.

Ключевой момент – выбор ставки дисконтирования, которая определяет временную стоимость денежных потоков и должна учитывать риски и альтернативную доходность активов.

В итоге стоимость бизнеса этим методом определяется по формуле:

V = ∑CFn / (1+r)n+ TV,

где CFn – суммарные денежные потоки за каждый прогнозный период с первого по последний,

r – ставка дисконтирования,

n – номер соответствующего периода.

TV – терминальная стоимость бизнеса, определяется по формуле Гордона, если бизнес продолжит работу. Если предполагается ликвидация бизнеса, терминальная стоимость рассчитывается, как ликвидационная стоимость, а если предполагается продажа – как стоимость чистых активов.

Аналогично сравнительным методам стоимость бизнеса, оцененная доходными методами, также должна быть скорректирована (уменьшена) на величину задолженности предприятия.

При использовании метода ликвидационной стоимости бизнес рассматривается, как комплекс активов, который следует как можно быстрее распродать, чтобы рассчитаться по обязательствам

Затратные методы

Основная идея этой группы методов – оценить, сколько денег потребуется инвестору, чтобы воссоздать такой же бизнес. Эта величина и есть стоимость бизнеса и инвестору не следует тратить больше этой суммы при приобретении.

Суммарная стоимость компании может быть оценена как стоимость всех активов за вычетом всех обязательств. Это так называемый метод чистых активов.

Однако использовать в оценке балансовые стоимости активов не целесообразно, их следует переоценить и привести в соответствие с рыночными ценами, тогда оценка методом чистых активов будет лучше соответствовать реальной стоимости компании в соответствии с концепцией данного подхода.

Другим методом оценки бизнеса из этой группы является метод ликвидационной стоимости. В этом случае бизнес рассматривается, как комплекс активов, который следует как можно быстрее распродать, чтобы рассчитаться по обязательствам. Тогда стоимость активов, определенная описанным выше методом чистых активов, корректируется на дисконт (для ускорения продажи) и на затраты по рекламе продаваемых активов.

Несколько слов об убыточном бизнесе и его оценке

Бизнес может быть убыточным по разным причинам:

- в силу конъюнктуры рынка в текущем периоде и это временное явление, которое со сменой «ветра» на рынке вернется в положительную для прибыли зону;

- из-за стратегических управленческих решений, например, компания стремится захватить долю рынка и допускает операционные убытки, используя для своего развития накопленную ранее финансовую «подушку безопасности»;

- в результате ошибок менеджмента, которые уже не исправить и речь идет о банкротстве.

Если речь идет о временном явлении и в перспективе финансовые потоки выйдут в положительную зону, для такого бизнеса наиболее обоснован метод дисконтированных денежных потоков, который строится на предполагаемых результатах будущих периодов.

Но если речь о перманентной убыточности, тогда стоимость такого бизнеса – это сумма стоимостей активов за вычетом обязательств, в соответствии с методом чистых активов.

В большинстве случаев оценку бизнеса лучше доверить профессионалам

Оценка своими руками или с помощью профессионалов

Что лучше – сделать оценку собственными силами или обратиться к профильной компании? В большинстве случаев ответом на этот вопрос будет – обратиться к профессионалам. Во-первых, для многих задач, стоящих перед оценкой, требуется документ от независимого оценщика, входящего в саморегулируемую организацию оценщиков и застраховавшего свою ответственность. Сделать такую оценку самостоятельно невозможно.

Во-вторых, специалисты-оценщики в штате – это дорого. Специалисты такой квалификации не нужны компании на постоянной основе, им нужно иметь профильное образование и повышать квалификацию минимум раз в три года, чтобы подтверждать свой профессиональный уровень.

Если оценка требуется для внутренних целей, например, нужно посчитать стоимость бизнеса, как показатель KPI менеджмента для собственников, тогда, конечно же, профессиональный оценщик не нужен, требуется. Тогда оценку данного показателя может сделать квалифицированный специалист финансового блока компании.

Оценка бизнеса – это вид искусства или отрасль знания, в которой используются строгие математические методы, при этом они опираются на предпосылки, допущения, прогнозы и гипотезы. Поэтому получаемые в результате цифры – это лишь ориентиры, а не руководство к действию или окончательная цена. Оценка бизнеса, особенно выполняемая независимым профессиональным оценщиком, снимает субъективные факторы и вопросы о возможных манипуляциях информацией. Без обоснованного анализа, без ориентиров, которые дает оценка, прийти к окончательной цене и сделке было бы крайне затруднительно.

Какие есть методы определения стоимости предприятия?

Как методологически правильно применять разные методы оценки стоимости компаний?

Как использовать различные подходы определения стоимости предприятий в комплексе, чтобы в целом повысить качество оценки стоимости компании?

Каков алгоритм проведения оценки предприятия методом дисконтированных денежных потоков?

Основные подходы и методы определения стоимости предприятия

В самом общем виде стоимость предприятия можно определить как текущую стоимость благ, получаемых его собственниками в результате деятельности компании на всем протяжении ее функционирования.

Есть много подходов к проведению оценки предприятия. Однако как в российской, так и международной практике основными подходами к оценке стоимости предприятия являются следующие три:

• доходный;

• затратный;

• сравнительный.

Эти подходы не исключают, а дополняют друг друга.

Традиционный состав подходов и методов оценки стоимости предприятия представлен на рисунке.

Рассмотрим особенности каждого подхода к определению стоимости предприятия и применяемых методов оценки.

Доходный подход

Доходный подход оценки стоимости предприятия предполагает, по сути, определение инвестиционной привлекательности компании. В этом случае стоимость предприятия — это величина, равная совокупности будущих чистых доходов компании, приведенных к текущей стоимости. Ведь любой инвестор приобретает не просто набор внеоборотных и оборотных активов, а возможность получать денежные доходы, которые позволят не только покрыть инвестированный капитал, но и получить прибыль и, тем самым, повысить собственное благосостояние.

Доходный подход включает в себя два метода:

• метод капитализации дохода;

• метод дисконтированных денежных потоков.

Метод капитализации дохода

Применяется для стабильно работающих на достаточно большом промежутке времени, как правило, крупных предприятий, имеющих стабильную и достаточно высокую рентабельность своей деятельности, при этом есть все основания полагать стабильность отраслевых и региональных условий деятельности компании в обозримом будущем. В силу названных условий метод капитализации дохода применяется не часто.

Метод дисконтированных денежных потоков

Позволяет рассчитать совокупность текущих стоимостей всех чистых денежных потоков, которые потенциально создаст предприятие в будущем. Таким образом, стоимость компании будет равна сумме рассчитанных дисконтированных чистых денежных потоков, скорректированных (увеличенных) на остаточную (ликвидационную) стоимость предприятия.

Отметим, что именно доходный подход наиболее широко используется на практике, так как позволяет получить наиболее качественную оценку стоимости предприятия с учетом нестабильности условий его функционирования, что в большей степени соответствует сложившимся экономическим реалиям.

Однако, как и любой другой метод оценки, доходный подход имеет и свои недостатки. К ним можно отнести большое число допущений и прогнозов, имеющих субъективный характер, которые могут негативно повлиять на качество оценки стоимости компании.

Затратный подход

Предполагает оценку стоимости предприятия как величины затрат, которые потребовались бы в настоящее время для полной замены компании как объекта. Именно поэтому затратный подход можно по-другому назвать подходом замещения. При этом стоимость замещения активов предприятия обязательно должна учитывать их состояние: физический и моральный износ, уровень инновационности применяемых технологий и оборудования и др.

Таким образом, затратный подход основан на определении рыночной стоимости всей совокупности активов предприятия как единого комплексного объекта. Именно рыночной, а не бухгалтерской, так как последняя далеко не всегда реально отражает справедливую стоимость активов. Затратный подход включает два метода:

• метод накопления чистых активов;

• метод ликвидационной стоимости.

Метод накопления чистых активов

Используется в тех случаях, когда оценивается стоимость действующего предприятия, функционирование которого планируется продолжать.

Метод ликвидационной стоимости

Применяется в тех случаях, когда, наоборот, планируется значительно снизить объемы выпуска продукции предприятием либо вообще ликвидировать его.

Сравнительный подход

В этом случае, чтобы определить стоимость предприятия, ориентируются на стоимость другой компании, обладающей тождественной для потенциального инвестора полезностью. Преимущество сравнительного подхода в том, что оценка основана на реальной рыночной ситуации, поскольку цена фактически совершенной сделки максимально учитывает ситуацию на рынке.

Однако необходимо учитывать, что любой бизнес как совокупность выстроенных бизнес-процессов уникален, поэтому полностью сопоставить одно предприятие с другим практически невозможно. И чем крупнее предприятие, тем большую роль играет этот фактор.

Сравнительный подход включает три метода:

• метод сделок (метод продаж);

• метод отраслевых коэффициентов;

• метод организации-аналога (метод рынка капитала).

Метод сделок (метод продаж)

Основан на поиске, сборе и анализе финансовой информации по совершенным на рынке сделкам купли-продажи предприятий-аналогов. Этот метод используется, если есть информация о совершенных на фондовой бирже сделках купли-продажи (слияния и поглощения) компаний из одной отрасли, имеющих примерно одинаковые финансовые показатели деятельности и балансовой стоимости активов.

Метод отраслевых коэффициентов

Базируется на расчете и использовании отраслевых коэффициентов, характеризующих корреляцию между стоимостью компании и ключевыми финансовыми и хозяйственными показателями деятельности этого предприятия.

В России этот метод применяется редко, так как накопленная статистика сделок купли-продажи предприятий невелика, информации для принятия решения недостаточно.

Метод организации-аналога (метод рынка капитала)

Базируется на рыночных ценах акций аналогичных предприятий. Иными словами, по результатам финансового анализа оцениваемой компании, которая не размещает своих акций на фондовом рынке, и сравнении финансовых показателей с предприятиями-аналогами, акции которых имеют открытую рыночную цену, делается вывод о стоимости предприятия.

Как мы уже писали, все подходы и методы не исключают, а дополняют друг друга. Каждый подход имеет свои преимущества и недостатки, а также ограничения и применяется исходя из особенностей как самого оцениваемого предприятия, так и цели определения его стоимости.

В любом случае каждый подход при определении стоимости компании предполагает оценку трех главных элементов: доходность, рискованность и конкурентоспособность предприятия.

Рассмотрим один из широко используемый на практике методов оценки стоимости предприятия — метод дисконтированных денежных потоков.

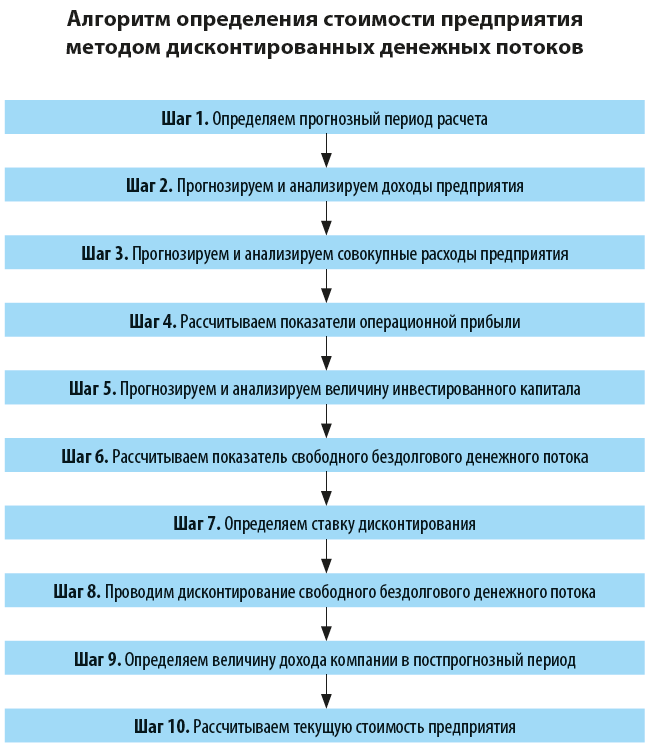

Алгоритм применения метода дисконтированных денежных потоков

Прежде чем рассматривать алгоритм применения метода дисконтированных денежных потоков, отметим следующее. В процессе функционирования предприятия возникает комплекс денежных потоков от операционной, финансовой и инвестиционной деятельности. При этом для разных пользователей — стейкхолдеров финансовой информации, а также для различных целей анализа важными могут являться не все денежные потоки компании, а только их часть. Так, различают:

• свободный денежный поток для компании (FCFF, Free Cash Flow to the Firm) — показывает денежные потоки без учета амортизационных начислений и выплат процентов за пользование заемными средствами. При этом учитываются общие инвестиции за счет собственных и заемных средств в постоянные и оборотные активы;

• свободный денежный поток для собственников (FCFE, Free Cash Flow to Equity) — показывает денежные потоки с учетом выплат процентов и основного долга по заемным средствам. При этом учитываются инвестиции только за счет собственных средств;

• свободный бездолговой денежный поток (DFCF, Debt Free Cash Flow) — показывает денежные потоки без учета выплат процентов за пользование заемными средствами и прироста (уменьшения) долгосрочной задолженности.

С точки зрения оценки стоимости предприятия потенциальными инвесторами целесообразно проводить анализ третьего в списке вида денежных потоков — свободного бездолгового денежного потока (DFCF).

Шаг 1. Определяем прогнозный период расчета

За прогнозный период расчета принимается прогнозный срок деятельности предприятия до момента, когда будут необходимы новые инвестиции для значительного обновления основных (производственных) бизнес-процессов.

Безусловно, часто этот период достаточно сложно корректно определить, так как на деятельность компании влияют многие факторы. Чтобы повысить достоверность этого прогноза, выбирайте наиболее объективный показатель, например, срок полного морального и физического износа ключевого производственного оборудования.

Есть и другой подход для определения прогнозного периода расчета: за период расчета принимается определяемый экспертным путем сложившийся в данной отрасли экономики период окупаемости (возврата) долгосрочных инвестиций.

Шаг 2. Прогнозируем и анализируем доходы предприятия, т. е. денежные потоки, образующие притоки денежных средств

В качестве доходов предприятия учитываются доходы от основной (операционной) деятельности, т. е. выручка от производства и реализации продукции, товаров, работ и услуг.

Есть два подхода к расчету показателей доходов: с учетом косвенных налогов (НДС, акцизов и таможенных пошлин) и без их учета.

Если вы выберете первый вариант, тогда необходимо будет учитывать косвенные налоги и при прогнозировании расходов предприятия (оттоков денежных средств).

Шаг 3. Прогнозируем и анализируем совокупные расходы предприятия, т. е. денежные потоки, образующие оттоки денежных средств

Состав и группировка расходов компании могут быть разными. Однако чаще всего используется разделение затрат на прямые затраты на производство и косвенные общепроизводственные расходы и косвенные общехозяйственные расходы предприятия (коммерческие и управленческие затраты).

Для проведения анализа не включайте в состав расходов предприятия амортизационные начисления, так как они фактически не образуют движения денежных потоков (оттока денежных средств).

Шаг 4. Рассчитываем показатели операционной прибыли (EBIT, Earnings Before Interest and Taxes) и операционной прибыли за вычетом скорректированного налога на прибыль (NOPLAT, Net Operating Profit Less Adjusted Tax)

Показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t = EBIT × (1 – t),

где t — ставка налога на прибыль, деленная на 100 %.

Отметим, что так как данный показатель рассчитывается для свободного бездолгового денежного потока (DFCF), т. е. уплаченные проценты за пользование заемными средствами не учитываются, то налоговые платежи при расчете показателя NOPLAT не корректируются на величину уплаченных процентов.

В случае если необходимо учесть уплаченные проценты за пользование заемными средствами, показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t + (Рп × (1 – t)),

где Рп — уплаченные за пользование заемными средствами проценты.

Шаг 5. Прогнозируем и анализируем величину инвестированного капитала

То есть рассчитываем величину средств, инвестированных в постоянные и оборотные активы компании за счет собственного и заемного капитала, которая необходима для обеспечения деятельности предприятия в прогнозный период.

Шаг 6. Рассчитываем показатель свободного бездолгового денежного потока

Этот показатель рассчитываем как сумму притоков и оттоков денежных средств от операционной и инвестиционной деятельности, т. е. из притоков денежных средств от доходов предприятия вычитаются оттоки денежных средств в виде расходов компании (без учета амортизационных начислений) и капиталовложений, необходимых для обеспечения деятельности предприятия в прогнозный период.

Шаг 7. Определяем ставку дисконтирования

В общем виде под ставкой дисконтирования понимается показатель, который используется для расчета текущей (настоящей) стоимости денежных потоков, получаемых и (или) выплачиваемых в будущем.

С точки зрения оценки стоимости предприятия ставка дисконтирования позволяет определить величину денежных средств, которую заплатил бы инвестор сегодня (текущая стоимость компании) за право получения ожидаемых денежных поступлений в результате деятельности предприятия в будущем.

При определении ставки дисконтирования основываются на следующем допущении: ставка дисконтирования является нижним уровнем прибыльности (доходности) вложений, при котором инвестор допускает возможность инвестиций собственных средств в данное предприятие, учитывая, что имеются другие альтернативные варианты вложения денежных средств, предполагающие получение дохода.

Таким образом, дисконтирование денежных потоков — это приведение будущих денежных потоков к их справедливой величине в настоящем с использованием ставки дисконтирования, под которой понимается минимальная требуемая доходность, или цена капитала.

Существуют разные подходы определения ставки дисконтирования, но чаще всего используются два метода: метод суммирования и метод средневзвешенной стоимости капитала (WACC, Weighted Average Cost of Capital).

Метод суммирования

Предполагает определение и суммирование двух элементов:

1) темпа инфляции (inflation rate);

2) минимальной реальной нормы прибыли (minimal rate of return), скорректированной на коэффициент, учитывающий степень инвестиционного риска (risk of investments).

То есть формула расчета ставки дисконтирования выглядит так:

r = IR + MRR × RI,

где r — ставка дисконтирования, %;

IR — темп инфляции, %;

MRR — минимальная реальная норма прибыли, %;

RI — коэффициент, учитывающий степень инвестиционного риска.

К сведению

Под минимальной реальной нормой прибыли (MRR) принято понимать наименьший гарантированный уровень доходности, сложившийся на рынке капиталов. В качестве эталона показателя MRR выступает уровень доходности по безрисковым ценной бумагам, которыми являются государственные долговые ценные бумаги.

Коэффициент, учитывающий степень инвестиционного риска (RI), всегда будет больше 1, так как показывает превышение риска инвестирования в конкретное предприятие над безрисковыми ценными бумагами. Этот коэффициент рассчитывается исходя из совокупности рисков, учитывающих различные факторы:

• размер и финансовую структуру предприятия;

• отраслевую и географическую специфику ведения деятельности;

• применяемые технологии производства;

• эффективность управления и др.

Метод средневзвешенной стоимости капитала (WACC)

В этом случае средневзвешенная величина стоимости собственного и заемного капитала корректируется на налоговую экономию в результате уменьшения налога на прибыль.

Для государственных предприятий и компаний, ценные бумаги которых не котируются на открытом рынке, выделяют две составляющие:

1) собственный капитал в виде накопленной нераспределенной прибыли;

2) заемный капитал в виде долгосрочных банковских кредитов.

Таким образом, формула расчета ставки дисконтирования будет выглядеть следующим образом:

r = WACC = (WЗК × СЗК × (1 – t) + WСК × ССК) / 100,

где r (WACC) — ставка дисконтирования, %;

WЗК — доля заемного капитала, %;

СЗК — стоимость заемного капитала (проценты по долгосрочному кредиту), %;

t — ставка налога на прибыль поделенная на 100%;

WСК — доля собственного капитала, %;

ССК — стоимость собственного капитала, %.

В применении данной формулы сложность может вызывать определение стоимости собственного капитала (ССК). Один из распространенных методов расчета этого показателя — модель оценки капитальных активов CAPM (Capital Assets Price Model), которая, в свою очередь, рассчитывается по формуле:

ССК = CAPM = CБК + (CСД – CБК) × β,

где ССК (САРМ) — стоимость собственного капитала, %;

CБК — показатель доходности (отдачи) для безрискового вложения капитала, %;

ССД — средний по рынку показатель доходности, %;

β — фактор риска.

Как видим, в модели CAPM используется показатель риска конкретного предприятия (β):

• если активы данного предприятия соответствуют риску в среднем по рынку, то β = 1;

• если активы предприятия имеет большую степень риска, чем в среднем по рынку, то β > 1.

Например, если для конкретной компании выполняется условие: 0 < β < 1, то это предприятие менее рисковое по сравнению со средним по рынку.

Чтобы рассчитать показатель β, необходимы исторические данные прошлых лет: сравниваются прибыльность конкретного предприятия и средняя рыночная прибыльность за последние несколько лет, на основе соотношения этих показателей и определяется показатель β.

Отметим, что из-за отсутствия релевантной информации рассчитать стоимость собственного капитала по методу САРМ в ряде случаев не представляется возможным. Тогда стоимость собственного капитала можно определить через расчет показателя рентабельности собственного капитала (ROE, Return on Equity):

ССК = ROE = ЧП / СК × 100 %,

где ЧП — чистая прибыль предприятия (форма № 2);

СК — размер собственных средств предприятия по его балансу на конец года (форма № 1).

Величина ставки дисконтирования может изменяться в течение прогнозного периода расчета. Но так как корректно рассчитать изменение ставки дисконтирования в течение прогнозного периода достаточно проблематично, при определении стоимости предприятия, как правило, в расчете применяется одна величина ставки дисконтирования.

Шаг 8. Проводим дисконтирование свободного бездолгового денежного потока

Для этого размер свободного бездолгового денежного потока умножаем на коэффициент дисконтирования, который определяется по формуле:

k = 1 / (1 + r)n,

где k — коэффициент дисконтирования;

r — ставка дисконтирования поделенная на 100%;

n — расчетный период.

Шаг 9. Определяем величину дохода компании в постпрогнозный период

Величина дохода компании в постпрогнозный период представляет собой сумму свободных денежных потоков для всех периодов, которые остаются за рамками прогнозного периода. Но так как спрогнозировать свободные денежные потоки постпрогнозного периода невозможно, за сумму этих денежных потоков принимается остаточная (терминальная) стоимость предприятия на дату окончания прогнозного периода.

Для расчета этого ключевого показателя могут применяться разные подходы, рассмотрим каждый из них.

• Метод оценки по стоимости чистых активов предполагает, что доход в постпрогнозный период равен стоимости чистых активов предприятия в периоде, следующем за прогнозным периодом. Под чистыми активами понимается стоимость имеющегося у предприятия имущества (за вычетом его обязательств).

У этого метода есть существенный недостаток: активы и обязательства определяются по данным бухгалтерского баланса и часто не отражают справедливую стоимость как активов, так и обязательств. Поэтому метод оценки по стоимости чистых активов применяется редко.

• Метод оценки по ликвидационной стоимости предполагает расчет ликвидационной стоимости активов предприятия на конец прогнозного периода.

Ликвидационная стоимость активов компании определяется как разность между текущей стоимостью активов с учетом затрат на их ликвидацию (демонтаж, транспортировка, охрана и прочие расходы) и текущей стоимостью обязательств.

Этот метод также применяется достаточно редко, так как корректно рассчитать ликвидационную стоимость активов в отдаленном будущем проблематично.

• Метод оценки по модели Гордона, которую также называют моделью постоянного роста. Согласно модели Гордона показатель остаточной стоимости предприятия рассчитывается путем капитализации годового дохода постпрогнозного периода при помощи коэффициента капитализации, рассчитанного как разница между ставкой дисконтирования и ожидаемыми темпами прироста свободного денежного потока:

ОСП = FСF(n + 1) / (r – g) = FСFn × (1 + g) / (r – g),

где ОСП — стоимость предприятия в постпрогнозный период;

FCF(n + 1) — свободный денежный поток за первый год постпрогнозного периода;

FСFn — свободный денежный поток последнего прогнозного периода;

r — ставка дисконтирования, поделенная на 100%;

g — ожидаемые темпы прироста денежного потока, поделенные на 100%.

Если роста нет, коэффициент капитализации будет равен ставке дисконтирования.

Отметим, что модель Гордона может применяться только если выполняются следующие условия:

• на предприятие стабильные темпы прироста свободных денежных потоков;

• темпы прироста денежных потоков не выше ставки дисконтирования;

• величины амортизационных отчислений и капитальных вложений на всем протяжении постпрогнозного периода равны.

Шаг 10. Рассчитываем текущую стоимость предприятия

Текущая стоимость предприятия рассчитывается как сумма текущих стоимостей всех показателей свободных денежных потоков за конкретный прогнозный период и остаточной (терминальной) стоимости компании в постпрогнозный период.

Как применить метод дисконтированных денежных потоков на практике

Рассмотрим порядок определения стоимости предприятия методом дисконтирования денежных потоков на примере предприятия по производству пластиковых труб «Центролит».

Для оценки предприятия финансовая служба следовала алгоритму, который мы рассмотрели ранее:

Шаг 1

Определила прогнозный период — он равен пяти годам. За основу такого прогноза был взят факт полной физической амортизации основного производственного оборудования через пять лет, что потребует значительных инвестиций для обновления основных производственных фондов.

Шаг 2

Рассчитала выручку от производства и реализации продукции, товаров, работ и услуг и темп ее ежегодного прироста. Прогноз выручки и темпа ее изменения был сделан на основе данных прошлых лет и анализа коммерческого потенциала предприятия.

Шаг 3

Сгруппировала расходы компании. Размер годовой себестоимости выпускаемой и реализуемой продукции, коммерческие и управленческие расходы, а также темпы изменения этих показателей были спрогнозированы, как и в случае с выручкой, на основе данных прошлых лет и оценки коммерческих возможностей компании с учетом запланированных мероприятий по оптимизации затрат предприятия.

Шаг 4

На основе данных, полученных на предыдущих трех шагах, а также с учетом действующей ставки налога на прибыль рассчитала показатели операционной прибыли (EBIT) и операционной прибыли за вычетом скорректированного налога на прибыль.

Шаг 5

Спрогнозировала инвестированный капитал в первый год и темп его снижения в последующие годы прогнозного периода. За основу прогноза были взяты расчеты потребности в ежегодной модернизации отдельных объектов основных средств и пополнении оборотных средств компании. Здесь же определили прогнозное соотношение долей собственного и заемного капитала.

Шаг 6

Исходя из показателя NOPLAT и прогнозной величины инвестированного капитала рассчитала показатель свободного бездолгового денежного потока, спрогнозировала показатель темпа прироста денежного потока в постпрогнозный период исходя из оценки коммерческого потенциала компании.

Шаг 7

Рассчитала ставку дисконтирования:

• по данным финансовой отчетности определила показатели чистой прибыли за последний предпрогнозный год (на основании Отчета о финансовых результатах) и собственных средств предприятия на конец предпрогнозного года (на основании Бухгалтерского баланса);

• рассчитала стоимость собственного капитала по формуле расчета показателя рентабельности собственного капитала (ROE):

35 000 / 160 000 × 100 % = 21,9 %;

• на основе кредитной истории предприятия определила стоимость заемного капитала;

• рассчитала ставку дисконтирования по формуле определения WACC:

(40 × 10 × (1 – 0,2) + 60 × 21,9) / 100 % = 16,3 %.

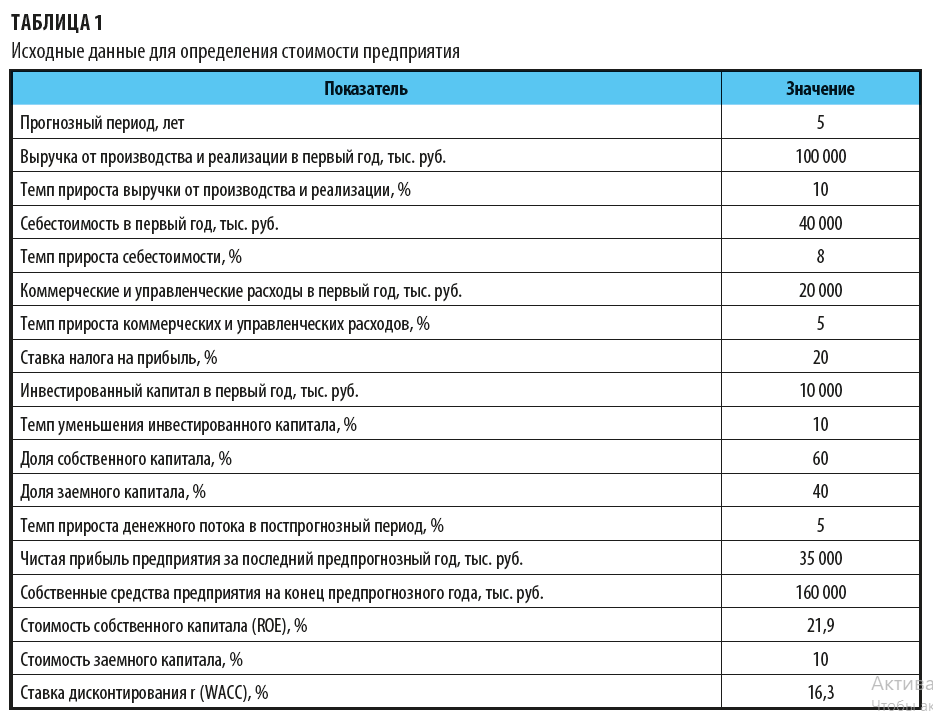

Данные для дальнейших расчетов представлены в табл. 1.

Шаг 8

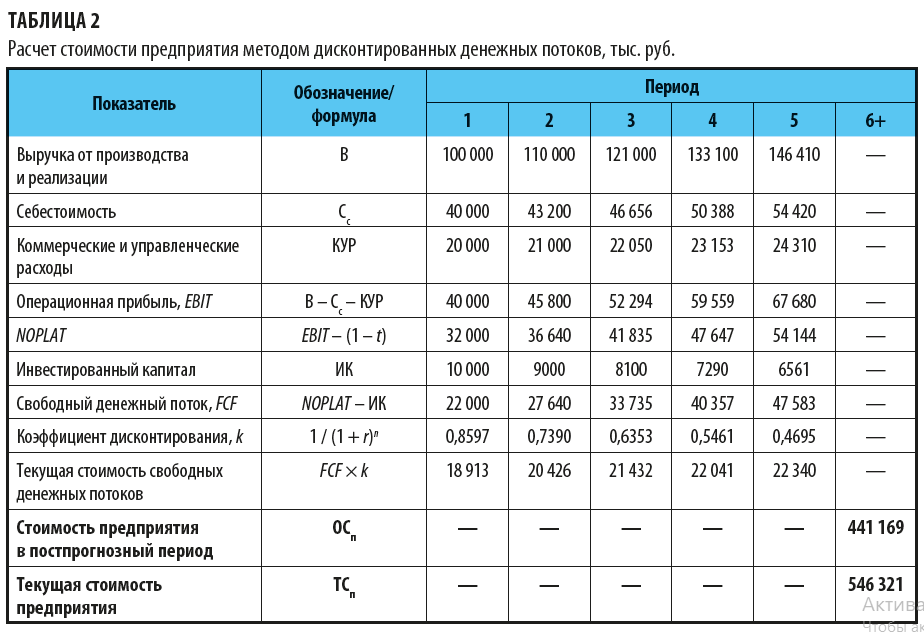

Провела дисконтирование свободного бездолгового денежного потока, чтобы определить текущую стоимость свободных денежных потоков.

Шаг 9

Определила стоимость предприятия в постпрогнозный период:

(47 583 × (1 + 5 % / 100 %)) / (16,3 % / 100 % – 5 % / 100 %) = 441 169 тыс. руб.

Шаг 10

Определила итоговую текущую стоимость предприятия:

18 913 + 20 426 + 21 432 + 22 041 + 22 340 + 441 169 = 546 321 тыс. руб.

Расчет всех показателей, включая итоговый — текущую стоимость компании, представлен в табл. 2.

Таким образом, согласно расчетам финансовой службы методом дисконтированных денежных потоков с использованием данных финансовой отчетности текущая стоимость предприятия «Центролит» составила 546 321 тыс. руб.

Выводы

Метод дисконтированных денежных потоков — один из способов определения стоимости предприятия, который, как и другие методы, имеет свои преимущества и недостатки.

Преимущества метода дисконтированных денежных потоков:

+ позволяет провести достаточно полный финансовый (инвестиционный) анализ финансовых показателей оцениваемого предприятия;