Оценка стоимости бизнеса — это деятельность профессионалов по систематизированному сбору и анализу данных, необходимых для определения стоимости предприятий, видов бизнеса (любого вида деятельности или долевого участия в нем), на основе действующего законодательства и стандартов.

Содержание:

- 4 вида стоимости бизнеса

- 1. Рыночная стоимость бизнеса

- 2. Инвестиционная стоимость бизнеса

- 3. Восстановительная (текущая) стоимость бизнеса

- 4. Ликвидационная стоимость бизнеса

- 3 подхода к оценке стоимости бизнеса

- 1. Доходный подход

- 2. Сравнительный подход

- 3. Затратный подход

- Подходы и выводы

- Примечание к методам

- 5 шагов по оценке стоимости бизнеса

- Шаг 1: Определение цели

- Шаг 2: Выбор оценочной компании

- Шаг 3: Сбор документов

- Шаг 4: Выбор модели оценки

- Шаг 5: Интерпретация результатов

- Как избежать ошибок при оценке стоимости бизнеса?

- Как повысить стоимость при оценке бизнеса?

- Заключение

Все чаще средства бизнеса инвестируются в предприятия для перепродажи / покупки или слияния с другими организациями для получения прибыли. И тогда возникает вопрос: «Как вы оцениваете стоимость компании, принимая во внимание все инвестиции?»

Экспресс оценка «на доске». Если у вас простой бизнес и вам нужна смета по оценке компании, подумайте о ней следующим образом: «заработок за 1-2 года + вся собственность» и продайте ее.

Далее мы расскажем об основных методах, которые может использовать профессиональный оценщик. Но также мы советуем Вам прочитать статью внимательно, особенно если вы планируете эту процедуру в Вашей компании.

4 вида стоимости бизнеса

Прежде всего, мы должны определиться с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но мы решили остаться внутри базовых понятий. Кстати, у каждого из этих типов есть свои цели и задачи для оценки. Вы поймете, почему это необходимо!

Также мы хотим отметить, что эти виды стоимости относятся к существующим предприятиям.

1. Рыночная стоимость бизнеса

Цена продажи / покупки компании на конкурентном рынке.

Рыночная стоимость будет являться ценой всего имущества организации с учетом дохода, который может быть получен в будущем.

Эта стоимость бизнеса определяется, когда необходимо определить место организации на рынке слияний и поглощений (M&A), продаж компании или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке компании основано на углубленном анализе прибыли и денежных потоков.

Простой пример

Проанализируем рыночную стоимость компании на примере ООО «Программные Технологии». Основатель хочет скорректировать стратегию развития. И для этого он устанавливает такую таблицу:

| Показатель / год | 2017 год | 2018 год | Скорость роста,% |

| Рыночная стоимость компании, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса в этом году выросла на 320 000 рублей, что свидетельствует о положительном темпе роста ООО «Программные Технологии». Компания идет вверх.

2. Инвестиционная стоимость бизнеса

Стоимость имущества для конкретных инвестиционных целей.

Она рассчитывается, когда владельцы бизнеса решают начать инвестиционные проекты. Или инвесторы считают, что в эту организацию они хотят инвестировать.

В зависимости от ожидаемой доходности инвестиций тип затрат этого вида может быть выше рыночных и ниже рыночных.

Простой пример

ООО «Программные Технологии» планирует стратегическое партнерство с ООО «Майкрософт Рус». Партнерство считается инвестиционным проектом.

В этом случае для оценки бизнеса необходимо определить инвестиционную ценность партнерства, для этого мы ожидаем выгоды, которые мы можем получить от слияния с другой компанией.

| Индикатор | Ценность |

| ООО «Программные Технологии» инвестиции, руб. | 7 300 000 |

| Доход от партнерских отношений ежегодно через 5 лет, руб. | 11 756 723 |

Стоимость инвестиций компании в реализацию партнерского проекта через 5 лет составит 11 756 723 рубля, что выгодно для ООО «Программные Технологии». Этот пример расчета более подробно обсуждается ниже в разделе «метод скидок».

3. Восстановительная (текущая) стоимость бизнеса

Сумма всех затрат на создание и ведение бизнеса, включая активы.

Это необходимо, когда руководство организации решило застраховать имущество, в том числе, если учредители решили переоценить активы. И еще — когда вам нужно оптимизировать существующую налоговую систему.

Простой пример

Руководство ООО «Программные Технологии» считает, что необходимо застраховать компанию от рисков, а открытие бизнеса состоялось 5 лет назад. В этом случае активы переоцениваются для страхования и определяется стоимость замены компании.

| Показатель / год | Начальная стоимость (2013) | Стоимость обмена (2018) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость имущества, руб. | 2 1000 00 | 1 650 000 | — 450 000 |

| Стоимость компании, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За этот период цены на основные средства (оборудование, недвижимость) значительно снизились, что отражает стоимость замены предприятия.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса по сравнению с 2013 годом на 700 000 рублей.

4. Ликвидационная стоимость бизнеса

Стоимость в денежном выражении за вычетом всех затрат, связанных с его продажей.

Эта оценка стоимости необходима, когда из-за непредвиденных обстоятельств необходимо как можно скорее закрыть компанию.

Важно помнить, что в случае экстренной продажи товаров их стоимость становится ниже, чем на рынке, а также при осуществлении деятельности в обычном режиме.

Простой пример

ООО «Программные Технологии» закрываются из-за высокой конкуренции на рынке. В этом случае, согласно последнему отчету, определяется цена всего имущества.

Все долги подрядчикам и партнерам, выплаты работникам, комиссия агентам по недвижимости за продажу недвижимости, расходы на содержание оборудования в хорошем состоянии до продажи вычитаются из полученной суммы.

Не забывайте, что даже при ликвидации организация может получать прибыль.

| Индикатор | Стоимость, руб. |

| Стоимость продажи недвижимости | 5 600 000 |

| Счета к оплате | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль за период ликвидации | 2 900 000 |

| Ликвидационная стоимость компании | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации ООО «Программные Технологии» составила 5 500 000 рублей.

3 подхода к оценке стоимости бизнеса

Есть три способа оценить компанию. И согласно российскому законодательству оценщик обязан применять все три подхода, и если какой-либо из них не будет использован, то необходимо подробно объяснить почему.

1. Доходный подход

Доходный метод оценки бизнеса основан на прогнозе прибыли бизнес-операций. Поэтому будущая прибыль компании доводится до текущей стоимости.

Другими словами, чем выше планируемый доход организации, тем выше текущая цена компании.

1.1 Метод прямой капитализации

На основании доходов организации с учетом запланированных темпов роста бизнеса.

Этот метод подходит для организаций, которые планируют поддерживать или увеличивать темпы роста и прибыльности компании, то есть для крупных, постоянно растущих компаний. В этом случае формула оценки выглядит следующим образом:

V = I / R

Где «V» — стоимость компании, «I» — доход организации, «R» — коэффициент капитализации.

Доход рассчитывается на основе данных из отчета о финансовых результатах, отраженных в форме 2 финансового отчета. Чаще всего эти данные собираются в течение 3-5 лет и усредняются.

Если в отчетах можно найти информацию о доходах, то коэффициент капитализации (R) следует рассчитывать по формуле:

R = ставка дисконта — прогнозируемое среднее увеличение доходов компании

пример

Оценка стоимости направлена на повышение эффективности управления. Примечание: в 2017 году стоимость ООО «Программные Технологии» оценивалась в 7 500 000, а выручка — 1 350 000 рублей.

Предположим, что ООО «Программные Технологии» в 2018 году имеет выручку 1 098 000 рублей. Мы делим это значение на коэффициент капитализации и получаем стоимость бизнеса в 7,320,000 рублей.

| Наименование показателя | Ред. Единицы | Формула | Значение показателя |

| База данных капитализации (I) | тереть | I = средневзвешенный прогноз доходов | 1 098 000 |

| Коэффициент капитализации (R) | % | R = ставка дисконта — прогнозируемое среднее увеличение доходов компании | 15% |

| Стоимость капитализации (V) | тереть | V = I / R | 7 320 000 |

После текущих расчетов мы видим, что организация теряет позиции, бизнес падает, управление денежными потоками становится менее эффективным.

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот метод основан на том факте, что деньги и активы, которые у компании сейчас есть, стоят больше, чем те же деньги и активы в будущем.

Метод дисконтирования позволяет оценить стоимость крупного предприятия, подверженного воздействию различных факторов окружающей среды, например, сезонности доходов.

Денежный поток — это поток денежных средств в компанию.

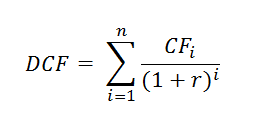

Дисконтирование денежных потоков осуществляется путем умножения денежного потока на коэффициент дисконтирования по формуле:

Где «DCF» — дисконтированный денежный поток, «r» — ставка дисконтирования, «n» — количество периодов для расчета денежного потока, «i» — номер периода.

пример

Целью оценки затрат является определение влияния слияния ООО «Программные Технологии» с ООО «Майкрософт Рус».

Предположим, что ООО «Программные Технологии» сотрудничает с выручкой в размере 7 300 000 рублей. в год, а после 5 лет партнерства стремится заработать 9 миллионов рублей с доходностью 10% в год. Как определить, является ли данный проект прибыльным?

Инвестиционная стоимость = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Благодаря элементарным расчетам получается, что через 5 лет ООО «Программные Технологии» сможет получить желаемый доход, вложив в общей сложности 5 588 291,9 рубля. Поэтому ООО «Программные Технологии» и ООО «Майкрософт Рус» прибыльны.

2. Сравнительный подход

В этом методе оценки деловой репутации оцениваемая организация сравнивается с аналогичными компаниями. Подобные компании должны быть похожими по экономическим, материальным, техническим и другим условиям.

После выбора компаний-аналогов для них рассчитываются соответствующие множители, то есть отношение цены продажи к экономическому индексу.

Стоимость компании с методом сравнительной оценки рассчитывается путем умножения полученных множителей на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок или метод продаж

Этот метод основан на анализе рыночных цен на покупку или продажу контрольных или абсолютных пакетов акций в организациях, аналогичных оцениваемому бизнесу.

После расчета и применения множителей итоговая стоимость бизнеса приводит к средневзвешенному значению. Метод транзакции использует следующую формулу:

Стоимость бизнеса (рыночная капитализация) = Показатель * Мультипликатор

пример

Целью оценки является продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ООО «Программные Технологии».

Мы возьмем предварительные данные из финансовой отчетности: выручка = 730 000 рублей, стоимость активов = 410 000 рублей.

Изучив рынок и внешнюю среду, мы выбрали три компании — аналоги. Поскольку они являются публичными компаниями, их отчетность открыта для внешних пользователей, благодаря чему мы можем легко отобразить интересующие нас множители.

В таблице ниже приведены данные аналогичных компаний, рассчитанные мультипликаторы и показатели ООО «Программные Технологии».

| Индикатор | ООО «Программные Технологии» | Аналог № 1 | Аналог 2 | Аналог № 3 | Взвешенный мультипликатор |

| Большие буквы | ??? | 30 000 000 | 5 500 000 | 1 000 000 | — |

| Выручка в рублях | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P / R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P / A (капитализация к сумме активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение множителей, необходимо вывести взвешенные значения множителей (у нас 9.30 и 14.20).

Кроме того, для оценки стоимости ООО «Программные Технологии» мы умножаем выручку и стоимость активов ООО «Программные Технологии» на полученное взвешенное соотношение и получаем две окончательные оценки компании:

- По множителю P R — 6 789 000 рублей;

- По коэффициенту P R — 5 822 000 руб.

Однако общая стоимость компании должна быть одна, поэтому необходимо взвесить полученные значения.

Если установить весовой коэффициент для множителя P R — 0,8, а для множителя P A — 0,2, то с помощью элементарных расчетов мы получим общую стоимость деятельности ООО «Программные Технологии» в размере 6 595 600 рублей.

Этот метод не требует дальнейшей адаптации к степени контроля, поскольку цены контрольных акций в аналогичных компаниях использовались в качестве предварительной информации.

2.2 Метод рынка капитала

Этот метод основан на анализе сопоставимых цен акций, доступных на открытом рынке.

В этом случае специалисты используют множители, в которых цена акций находится в числителе, а финансовый показатель, например, доход или прибыль, находится в знаменателе.

Используя этот метод, финансовые коэффициенты на акцию корректируются, например, прибыль на акцию. В противном случае этот метод идентичен методу транзакции:

Стоимость = Выручка * (цена за акцию) / (выручка на акцию)

пример

Целью оценки является продажа ООО «Программные Технологии». Учитывая то, что компания достигла годовой прибыли в 100 000 рублей за последние несколько лет.

Соотношение «цена за акцию / прибыль на акцию» (с поправкой на одну акцию) для аналогичных компаний равно 7. Как проверить, сколько стоит ООО «Программные Технологии»?

Стоимость ООО «Программные Технологии» = (годовая прибыль) x (множитель «цена за акцию / прибыль на акцию»)

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основан на использовании предварительно рассчитанных и проанализированных отношений между продажной ценой компании в данной отрасли и ее финансовыми показателями.

Например, маркетинговые агентства могут быть проданы за 0,9 годового дохода, а консалтинговые агентства — за 0,7 годового дохода.

В России метод отраслевого фактора еще не получил широкого распространения, поскольку нет углубленного анализа отраслевых показателей статистическими и специализированными службами.

пример

Целью оценки является корректировка стратегии развития бизнеса. Для этого рассчитаем годовой доход, который составляет 6 500 000 руб.

ООО «Флорист» работает в сфере оптовой продажи цветов. Согласно анализу рынка, можно получить отраслевой коэффициент эквивалентный 1,8.

Так со стоимостью бизнеса 11,7 млн руб. с выручкой в размере 6 500 000 руб. правление ООО «Флорист» может принять решение о расширении сети.

3. Затратный подход

Метод стоимостной оценки стоимости определяет стоимость компании как цену существующего имущества компании. Чтобы применить этот подход, оценщик должен иметь достоверную информацию о стоимости покупки и обслуживания активов.

3.1 Метод чистых активов в оценке бизнеса

Этот метод основан на анализе активов. Первым шагом является оценка нематериальных активов. Затем проводится анализ инвентаря, инвентарь. Затем проводится детальная оценка неденежных активов (дебиторской задолженности).

Метод чистых активов достаточно прост в расчетах, стоимость бизнеса определяется по формуле:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является определение стоимости ООО «Программные Технологии» для страхования от кредитного риска.

Необходимо указать сумму активов и долгов ООО «Программные Технологии». Таким образом, все активы установлены на уровне 4 573 100 рублей, а долговые обязательства на уровне 25 466 900 рублей. Таким образом, стоимость ООО «Программные Технологии» оценивается в 7 120 000 рублей.

В результате оценки было установлено, что ООО «Программные Технологии» может быть застраховано на сумму 7 120 000 рублей.

3.2 Метод ликвидационной стоимости

Он используется, когда известно наверняка, что компания будет ликвидирована, и владельцы должны определить стоимость своего бизнеса для быстрой реализации. Расчетная формула:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является расчет стоимости бизнеса ООО «Программные Технологии» для определения общей суммы ликвидации, которая может быть использована для покрытия первоначального банковского кредита, поскольку организация не может справиться с погашением задолженности банку.

Поскольку компания находится в процессе ликвидации, мы рассчитываем выручку от продажи оборудования, инвентаря и материалов, адаптированных для быстрого внедрения.

Таким образом, рыночная стоимость активов ООО «Программные Технологии» установлена в размере 5 213 100 руб. В то же время затраты на содержание и обслуживание оборудования и расходных материалов до продажи составят 543 000 руб.

Организация недавно понесла значительные долги перед кредиторами в размере 1 876 000.

Кроме того, на заключительном этапе все выходные пособия должны быть выплачены работникам в размере 665 200 рублей. Прибыль за ликвидационный период составит 4 871 100 руб.

В результате стоимость ООО «Программные Технологии» по методу ликвидационной стоимости установлена в размере 7 000 000 рублей.

Подходы и выводы

После подробного анализа всех подходов к оценке компании целесообразно структурировать полученную информацию и определить преимущества и недостатки каждого метода.

| Подход | Плюсы | Минусы | Лучшая ситуация для метода |

| Доходный | Анализ будущих доходов; учитывает особенности компании; универсальный, подходит для различных целей оценки; выявляет слабые стороны бизнеса | Используются прогнозные данные; сложность расчетов; субъективный и вероятностный характер результатов; неточные результаты | Повышение эффективности управления; обоснование решения о запуске инвестиционного проекта |

| Сравнительный |

Используются текущие рыночные данные; оценивает производительность в текущих условиях | Не учитывает ожидания инвесторов; Трудности с поиском похожих объектов в некоторых отраслях | Принятие решения о дополнительной эмиссии акций; изменение стратегии развития; покупка или продажа компании; реструктуризация |

| Затратный | Активы оцениваются; точность оценки оправдана; расчеты очень просты, информация доступна | Перспективы развития не принимаются во внимание; отражает прошлую ценность бизнеса; значение может не соответствовать текущим рыночным ценам | Ликвидация или быстрая продажа; переоценка активов; оценка финансовых результатов деятельности организации; платежеспособность предприятия и стоимость обеспечения по кредитам, страхованию |

Примечание к методам

Итак, после проведения расчетов тремя методами необходимо определить окончательный результат. Кстати, расходы должны быть примерно одинаковыми.

Данные различаются в основном из-за того, что один конкретный подход больше подходит для цели оценки, чем другой или полностью отражает текущую ситуацию. Координация осуществляется по формуле:

Общая стоимость = прибыльная × K1 + сравнительная × K2 + стоимость × K3

«K1», «K2», «K3» — выбранные весовые коэффициенты в зависимости от важности заданной стоимости в итоговой оценке. Коэффициенты в сумме должны быть один.

пример

Рассмотрим уже известный ООО «Программные Технологии». Расчетные данные приведены в таблице ниже.

| Подход | Доходный | Сравнительный |

Затратный |

| Стоимость, руб. | 7 321 000 | 6 800 000 | 7 000 000 |

| фактор | 0.2 | 0.7 | 0,1 |

Уточнение коэффициентов: эксперт считает, что в этом случае сравнение является наиболее значимым, поэтому ему был присвоен максимальный вес.

Так, по расчетной формуле окончательный согласованный гудвилл установлен в размере 6 924 200 руб.

5 шагов по оценке стоимости бизнеса

В этой главе мы опишем основные этапы оценки стоимости бизнеса. Конечно, у каждой компании есть свои нюансы, об этом следует помнить.

Шаг 1: Определение цели

Прежде всего, Вы должны указать цели, для которых оценивается компания. Этот шаг важен для достижения экономических интересов сторон, которые приняли решение об оценке компании. И чаще всего оценка проводится в следующих случаях:

- Повысить эффективность управления организацией;

- Обосновать решение о начале инвестиционного проекта;

- Купить или продать компанию или ее долю;

- Реструктуризация предприятий;

- Разработать долгосрочную стратегию развития;

- Оценить финансовые результаты деятельности организации;

- Примите решение о выпуске и продаже ценных бумаг.

Шаг 2: Выбор оценочной компании

Это очень важный шаг. Во многих странах оценки бизнеса проводятся независимыми специалистами, которые придерживаются установленных отраслевых стандартов в своей работе.

Хорошим инструментом, который может помочь вам выбрать оценщика, является оценка доверенных агентств, таких как:

- Эксперт — рейтинговое агентство

- КоммерсантЪ — издательский дом

- TerraDoсsInvest — аккредитованная оценочная компания

Основными критериями выбора оценщика могут быть рыночное время, профессионализм и репутация, наличие списка известных партнеров, которые уже воспользовались услугами компании, положительные отзывы клиентов и узкая специализация.

Шаг 3: Сбор документов

На данном этапе оценки бизнеса документы собираются. Качественная информационная база является ключевым фактором точности оценки.

Необходимо использовать информацию из различных источников, что позволит вам изучить внешнюю среду организации и ситуацию на рынке. Список документов для оценки:

- Учредительные документы компании (устав, учредительный акт, свидетельство о регистрации, проспект эмиссии, отчеты об итогах выпусков ценных бумаг).

- Финансовая отчетность компании за последние три года (формы 1-5), квартальные отчеты за последний год.

- Баланс компании.

- Бизнес-план с доходами, прибылью, требованиями к капиталу и планами по текущим активам.

- Ограничения оцениваемого предприятия (обязательства из-за залога или долгов).

Вся предоставленная информация должна соответствовать основным характеристикам информации об оценке: достоверность данных, точность информации, сложность материала, полнота.

Шаг 4: Выбор модели оценки

Давайте теперь рассмотрим, какой метод оценки использовать в качестве основного и что влияет на выбор.

Итак, исходя из основных критериев выбора подходов — стоимости (и цели), информационной базы, а также правовой формы, вы можете выбрать правильный подход к оценке бизнеса.

| Подход | Тип | Юридическая форма | Infobase |

| Дорогой | Рынок, ликвидация, восстановление |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Рентабельный | Рынок, инвестиции |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Сравнительная степень | Рынок, инвестиции |

ОАО (ПАО) | Отчеты сверстников должны быть открыты |

Шаг 5: Интерпретация результатов

В результате процедуры оценки бизнеса мы должны получить три значения, рассчитанные разными методами.

Чтобы согласовать окончательную стоимость, качество и надежность используемой информации, соответствие подхода заявленной цели оценки, преимущества и недостатки подходов должны быть приняты во внимание.

На основании этой информации оценщик определяет факторы корректировки стоимости, рассчитанные для каждого используемого подхода, что в конечном итоге приводит к согласованной стоимости и окончательной оценке компании.

В результате работы оценщик предоставляет клиенту отчет об оценке, в котором подробно описывается каждый этап оценщика и обобщаются результаты всего процесса.

Как избежать ошибок при оценке стоимости бизнеса?

Часто у финансистов и профессиональных оценщиков возникают проблемы с оценкой бизнеса. Это связано с нестабильной рыночной ситуацией и развитием новых направлений бизнеса.

В основном проблемы оценки бизнеса можно разделить на три большие группы:

- Ошибки в выборе подхода к определению стоимости;

- Ошибки в использовании конкретных методов оценки;

- Ошибки в финансовом моделировании.

Мы предлагаем несколько простых советов, чтобы избежать ошибок:

- Нужно анализировать! Необходимо глубоко погрузиться в существующий бизнес, найти граф всех отношений и построить логическую интерпретацию результатов.

- Просите расшифровки! Достоверность результатов оценки во многом зависит от полноты и качества информации.

- Консультируйтесь! Проводите обсуждения и консультации по возникающим вопросам с топ-менеджментом компании.

- Только высококачественный анализ! Обратите внимание на внебалансовые активы, уровень оборотного капитала, стоимость исследовательской компании — репутацию компании.

- Оцените экологическую ситуацию . Рассмотрим конкурентов, поставщиков, потребителей и все, что может повлиять на создание денежного потока.

Как повысить стоимость при оценке бизнеса?

Цель любого существующего бизнеса — максимизировать прибыль. И, как мы уже поняли, чем выше выручка и денежный поток компании, тем выше стоимость оценки. Ниже приведены основные способы увеличения стоимости:

- Оптимизация налоговой системы. Стоимость увеличивается, если налоговая база меньше.

- Уменьшение оттоков. Сокращение оттока денежных средств и затрат компании окажет положительное влияние на стоимость бизнеса

- Сокращение дебиторской задолженности. Дебиторская задолженность уменьшается, оборотный капитал уменьшается — доходы увеличиваются.

- Создание рыночных барьеров. Чем меньше потребителей уходит к конкурентам, тем выше доходы организации.

- Снижение стоимости заемного капитала. Большинство организаций на рынке работают с заемными средствами. Эти источники капитала всегда нуждаются в регулярной оптимизации.

Существует два основных принципа повышения стоимости компании: увеличение доходов, снижение затрат.

Заключение

Весь процесс оценки бизнеса основан на правильном определении цели, после которой выбирается подход.

Каждый подход имеет свои преимущества и недостатки, а также предрасположенности к использованию в конкретных ситуациях, которые соответствуют целям оценки бизнеса.

Основные особенности каждого подхода:

- Сравнительный — цена сделки учитывает рыночную ситуацию, а гудвилл отражает ее экономический эффект. Однако информация о рынке ограничена, что делает результат оценки менее точным.

- Затратный — фактическая стоимость и текущие активы организации оцениваются, но такой анализ не учитывает перспективы развития организации.

- Доходный — отражает ситуацию на рынке, применяя корректировки учетной ставки и факторы риска. Это самый сложный метод, который не учитывает затраты, понесенные при открытии компании.

В идеале, независимо от используемого подхода, результат оценки должен быть одинаковым. На практике это происходит редко. Чаще всего конечный результат должен быть тщательно скоординирован и приведен к одному оптимальному значению.

Для руководителей бизнеса информация о результатах оценки является очень ценной, поскольку она помогает понять слабые стороны организации, а также показывает, как повлиять на величину дохода и стоимости компании.

Для того чтобы работа управленческого аппарата увеличивала стоимость бизнеса, необходимо выполнить следующие действия:

- Анализировать инвестиции и увеличивать доходы;

- Снижать стоимость использования накопленного капитала;

- Отслеживать возврат инвестиций, он должен быть выше стоимости приобретенного капитала;

- Генерировать денежный поток и ускорять развитие компании.

Какие есть методы определения стоимости предприятия?

Как методологически правильно применять разные методы оценки стоимости компаний?

Как использовать различные подходы определения стоимости предприятий в комплексе, чтобы в целом повысить качество оценки стоимости компании?

Каков алгоритм проведения оценки предприятия методом дисконтированных денежных потоков?

Основные подходы и методы определения стоимости предприятия

В самом общем виде стоимость предприятия можно определить как текущую стоимость благ, получаемых его собственниками в результате деятельности компании на всем протяжении ее функционирования.

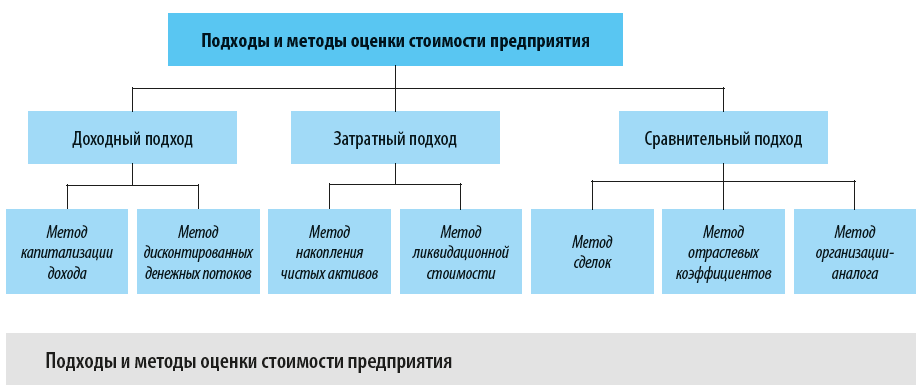

Есть много подходов к проведению оценки предприятия. Однако как в российской, так и международной практике основными подходами к оценке стоимости предприятия являются следующие три:

• доходный;

• затратный;

• сравнительный.

Эти подходы не исключают, а дополняют друг друга.

Традиционный состав подходов и методов оценки стоимости предприятия представлен на рисунке.

Рассмотрим особенности каждого подхода к определению стоимости предприятия и применяемых методов оценки.

Доходный подход

Доходный подход оценки стоимости предприятия предполагает, по сути, определение инвестиционной привлекательности компании. В этом случае стоимость предприятия — это величина, равная совокупности будущих чистых доходов компании, приведенных к текущей стоимости. Ведь любой инвестор приобретает не просто набор внеоборотных и оборотных активов, а возможность получать денежные доходы, которые позволят не только покрыть инвестированный капитал, но и получить прибыль и, тем самым, повысить собственное благосостояние.

Доходный подход включает в себя два метода:

• метод капитализации дохода;

• метод дисконтированных денежных потоков.

Метод капитализации дохода

Применяется для стабильно работающих на достаточно большом промежутке времени, как правило, крупных предприятий, имеющих стабильную и достаточно высокую рентабельность своей деятельности, при этом есть все основания полагать стабильность отраслевых и региональных условий деятельности компании в обозримом будущем. В силу названных условий метод капитализации дохода применяется не часто.

Метод дисконтированных денежных потоков

Позволяет рассчитать совокупность текущих стоимостей всех чистых денежных потоков, которые потенциально создаст предприятие в будущем. Таким образом, стоимость компании будет равна сумме рассчитанных дисконтированных чистых денежных потоков, скорректированных (увеличенных) на остаточную (ликвидационную) стоимость предприятия.

Отметим, что именно доходный подход наиболее широко используется на практике, так как позволяет получить наиболее качественную оценку стоимости предприятия с учетом нестабильности условий его функционирования, что в большей степени соответствует сложившимся экономическим реалиям.

Однако, как и любой другой метод оценки, доходный подход имеет и свои недостатки. К ним можно отнести большое число допущений и прогнозов, имеющих субъективный характер, которые могут негативно повлиять на качество оценки стоимости компании.

Затратный подход

Предполагает оценку стоимости предприятия как величины затрат, которые потребовались бы в настоящее время для полной замены компании как объекта. Именно поэтому затратный подход можно по-другому назвать подходом замещения. При этом стоимость замещения активов предприятия обязательно должна учитывать их состояние: физический и моральный износ, уровень инновационности применяемых технологий и оборудования и др.

Таким образом, затратный подход основан на определении рыночной стоимости всей совокупности активов предприятия как единого комплексного объекта. Именно рыночной, а не бухгалтерской, так как последняя далеко не всегда реально отражает справедливую стоимость активов. Затратный подход включает два метода:

• метод накопления чистых активов;

• метод ликвидационной стоимости.

Метод накопления чистых активов

Используется в тех случаях, когда оценивается стоимость действующего предприятия, функционирование которого планируется продолжать.

Метод ликвидационной стоимости

Применяется в тех случаях, когда, наоборот, планируется значительно снизить объемы выпуска продукции предприятием либо вообще ликвидировать его.

Сравнительный подход

В этом случае, чтобы определить стоимость предприятия, ориентируются на стоимость другой компании, обладающей тождественной для потенциального инвестора полезностью. Преимущество сравнительного подхода в том, что оценка основана на реальной рыночной ситуации, поскольку цена фактически совершенной сделки максимально учитывает ситуацию на рынке.

Однако необходимо учитывать, что любой бизнес как совокупность выстроенных бизнес-процессов уникален, поэтому полностью сопоставить одно предприятие с другим практически невозможно. И чем крупнее предприятие, тем большую роль играет этот фактор.

Сравнительный подход включает три метода:

• метод сделок (метод продаж);

• метод отраслевых коэффициентов;

• метод организации-аналога (метод рынка капитала).

Метод сделок (метод продаж)

Основан на поиске, сборе и анализе финансовой информации по совершенным на рынке сделкам купли-продажи предприятий-аналогов. Этот метод используется, если есть информация о совершенных на фондовой бирже сделках купли-продажи (слияния и поглощения) компаний из одной отрасли, имеющих примерно одинаковые финансовые показатели деятельности и балансовой стоимости активов.

Метод отраслевых коэффициентов

Базируется на расчете и использовании отраслевых коэффициентов, характеризующих корреляцию между стоимостью компании и ключевыми финансовыми и хозяйственными показателями деятельности этого предприятия.

В России этот метод применяется редко, так как накопленная статистика сделок купли-продажи предприятий невелика, информации для принятия решения недостаточно.

Метод организации-аналога (метод рынка капитала)

Базируется на рыночных ценах акций аналогичных предприятий. Иными словами, по результатам финансового анализа оцениваемой компании, которая не размещает своих акций на фондовом рынке, и сравнении финансовых показателей с предприятиями-аналогами, акции которых имеют открытую рыночную цену, делается вывод о стоимости предприятия.

Как мы уже писали, все подходы и методы не исключают, а дополняют друг друга. Каждый подход имеет свои преимущества и недостатки, а также ограничения и применяется исходя из особенностей как самого оцениваемого предприятия, так и цели определения его стоимости.

В любом случае каждый подход при определении стоимости компании предполагает оценку трех главных элементов: доходность, рискованность и конкурентоспособность предприятия.

Рассмотрим один из широко используемый на практике методов оценки стоимости предприятия — метод дисконтированных денежных потоков.

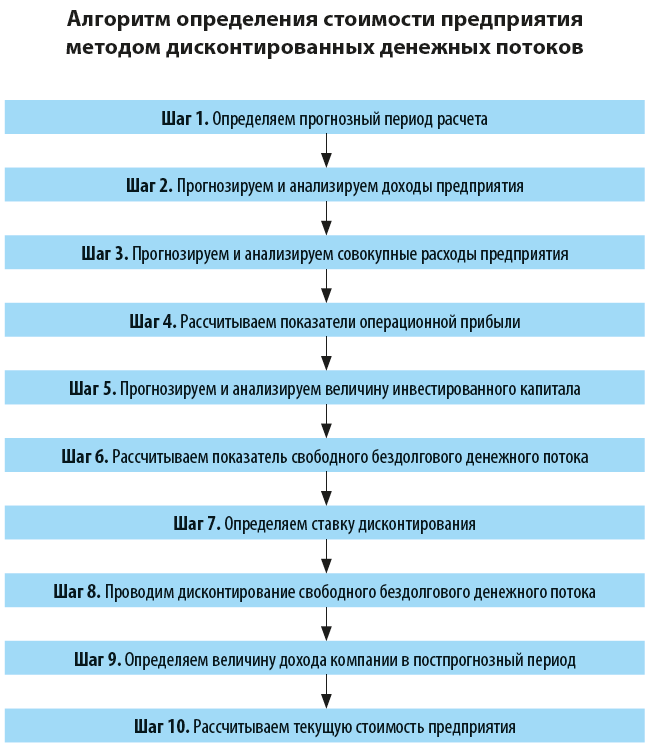

Алгоритм применения метода дисконтированных денежных потоков

Прежде чем рассматривать алгоритм применения метода дисконтированных денежных потоков, отметим следующее. В процессе функционирования предприятия возникает комплекс денежных потоков от операционной, финансовой и инвестиционной деятельности. При этом для разных пользователей — стейкхолдеров финансовой информации, а также для различных целей анализа важными могут являться не все денежные потоки компании, а только их часть. Так, различают:

• свободный денежный поток для компании (FCFF, Free Cash Flow to the Firm) — показывает денежные потоки без учета амортизационных начислений и выплат процентов за пользование заемными средствами. При этом учитываются общие инвестиции за счет собственных и заемных средств в постоянные и оборотные активы;

• свободный денежный поток для собственников (FCFE, Free Cash Flow to Equity) — показывает денежные потоки с учетом выплат процентов и основного долга по заемным средствам. При этом учитываются инвестиции только за счет собственных средств;

• свободный бездолговой денежный поток (DFCF, Debt Free Cash Flow) — показывает денежные потоки без учета выплат процентов за пользование заемными средствами и прироста (уменьшения) долгосрочной задолженности.

С точки зрения оценки стоимости предприятия потенциальными инвесторами целесообразно проводить анализ третьего в списке вида денежных потоков — свободного бездолгового денежного потока (DFCF).

Шаг 1. Определяем прогнозный период расчета

За прогнозный период расчета принимается прогнозный срок деятельности предприятия до момента, когда будут необходимы новые инвестиции для значительного обновления основных (производственных) бизнес-процессов.

Безусловно, часто этот период достаточно сложно корректно определить, так как на деятельность компании влияют многие факторы. Чтобы повысить достоверность этого прогноза, выбирайте наиболее объективный показатель, например, срок полного морального и физического износа ключевого производственного оборудования.

Есть и другой подход для определения прогнозного периода расчета: за период расчета принимается определяемый экспертным путем сложившийся в данной отрасли экономики период окупаемости (возврата) долгосрочных инвестиций.

Шаг 2. Прогнозируем и анализируем доходы предприятия, т. е. денежные потоки, образующие притоки денежных средств

В качестве доходов предприятия учитываются доходы от основной (операционной) деятельности, т. е. выручка от производства и реализации продукции, товаров, работ и услуг.

Есть два подхода к расчету показателей доходов: с учетом косвенных налогов (НДС, акцизов и таможенных пошлин) и без их учета.

Если вы выберете первый вариант, тогда необходимо будет учитывать косвенные налоги и при прогнозировании расходов предприятия (оттоков денежных средств).

Шаг 3. Прогнозируем и анализируем совокупные расходы предприятия, т. е. денежные потоки, образующие оттоки денежных средств

Состав и группировка расходов компании могут быть разными. Однако чаще всего используется разделение затрат на прямые затраты на производство и косвенные общепроизводственные расходы и косвенные общехозяйственные расходы предприятия (коммерческие и управленческие затраты).

Для проведения анализа не включайте в состав расходов предприятия амортизационные начисления, так как они фактически не образуют движения денежных потоков (оттока денежных средств).

Шаг 4. Рассчитываем показатели операционной прибыли (EBIT, Earnings Before Interest and Taxes) и операционной прибыли за вычетом скорректированного налога на прибыль (NOPLAT, Net Operating Profit Less Adjusted Tax)

Показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t = EBIT × (1 – t),

где t — ставка налога на прибыль, деленная на 100 %.

Отметим, что так как данный показатель рассчитывается для свободного бездолгового денежного потока (DFCF), т. е. уплаченные проценты за пользование заемными средствами не учитываются, то налоговые платежи при расчете показателя NOPLAT не корректируются на величину уплаченных процентов.

В случае если необходимо учесть уплаченные проценты за пользование заемными средствами, показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t + (Рп × (1 – t)),

где Рп — уплаченные за пользование заемными средствами проценты.

Шаг 5. Прогнозируем и анализируем величину инвестированного капитала

То есть рассчитываем величину средств, инвестированных в постоянные и оборотные активы компании за счет собственного и заемного капитала, которая необходима для обеспечения деятельности предприятия в прогнозный период.

Шаг 6. Рассчитываем показатель свободного бездолгового денежного потока

Этот показатель рассчитываем как сумму притоков и оттоков денежных средств от операционной и инвестиционной деятельности, т. е. из притоков денежных средств от доходов предприятия вычитаются оттоки денежных средств в виде расходов компании (без учета амортизационных начислений) и капиталовложений, необходимых для обеспечения деятельности предприятия в прогнозный период.

Шаг 7. Определяем ставку дисконтирования

В общем виде под ставкой дисконтирования понимается показатель, который используется для расчета текущей (настоящей) стоимости денежных потоков, получаемых и (или) выплачиваемых в будущем.

С точки зрения оценки стоимости предприятия ставка дисконтирования позволяет определить величину денежных средств, которую заплатил бы инвестор сегодня (текущая стоимость компании) за право получения ожидаемых денежных поступлений в результате деятельности предприятия в будущем.

При определении ставки дисконтирования основываются на следующем допущении: ставка дисконтирования является нижним уровнем прибыльности (доходности) вложений, при котором инвестор допускает возможность инвестиций собственных средств в данное предприятие, учитывая, что имеются другие альтернативные варианты вложения денежных средств, предполагающие получение дохода.

Таким образом, дисконтирование денежных потоков — это приведение будущих денежных потоков к их справедливой величине в настоящем с использованием ставки дисконтирования, под которой понимается минимальная требуемая доходность, или цена капитала.

Существуют разные подходы определения ставки дисконтирования, но чаще всего используются два метода: метод суммирования и метод средневзвешенной стоимости капитала (WACC, Weighted Average Cost of Capital).

Метод суммирования

Предполагает определение и суммирование двух элементов:

1) темпа инфляции (inflation rate);

2) минимальной реальной нормы прибыли (minimal rate of return), скорректированной на коэффициент, учитывающий степень инвестиционного риска (risk of investments).

То есть формула расчета ставки дисконтирования выглядит так:

r = IR + MRR × RI,

где r — ставка дисконтирования, %;

IR — темп инфляции, %;

MRR — минимальная реальная норма прибыли, %;

RI — коэффициент, учитывающий степень инвестиционного риска.

К сведению

Под минимальной реальной нормой прибыли (MRR) принято понимать наименьший гарантированный уровень доходности, сложившийся на рынке капиталов. В качестве эталона показателя MRR выступает уровень доходности по безрисковым ценной бумагам, которыми являются государственные долговые ценные бумаги.

Коэффициент, учитывающий степень инвестиционного риска (RI), всегда будет больше 1, так как показывает превышение риска инвестирования в конкретное предприятие над безрисковыми ценными бумагами. Этот коэффициент рассчитывается исходя из совокупности рисков, учитывающих различные факторы:

• размер и финансовую структуру предприятия;

• отраслевую и географическую специфику ведения деятельности;

• применяемые технологии производства;

• эффективность управления и др.

Метод средневзвешенной стоимости капитала (WACC)

В этом случае средневзвешенная величина стоимости собственного и заемного капитала корректируется на налоговую экономию в результате уменьшения налога на прибыль.

Для государственных предприятий и компаний, ценные бумаги которых не котируются на открытом рынке, выделяют две составляющие:

1) собственный капитал в виде накопленной нераспределенной прибыли;

2) заемный капитал в виде долгосрочных банковских кредитов.

Таким образом, формула расчета ставки дисконтирования будет выглядеть следующим образом:

r = WACC = (WЗК × СЗК × (1 – t) + WСК × ССК) / 100,

где r (WACC) — ставка дисконтирования, %;

WЗК — доля заемного капитала, %;

СЗК — стоимость заемного капитала (проценты по долгосрочному кредиту), %;

t — ставка налога на прибыль поделенная на 100%;

WСК — доля собственного капитала, %;

ССК — стоимость собственного капитала, %.

В применении данной формулы сложность может вызывать определение стоимости собственного капитала (ССК). Один из распространенных методов расчета этого показателя — модель оценки капитальных активов CAPM (Capital Assets Price Model), которая, в свою очередь, рассчитывается по формуле:

ССК = CAPM = CБК + (CСД – CБК) × β,

где ССК (САРМ) — стоимость собственного капитала, %;

CБК — показатель доходности (отдачи) для безрискового вложения капитала, %;

ССД — средний по рынку показатель доходности, %;

β — фактор риска.

Как видим, в модели CAPM используется показатель риска конкретного предприятия (β):

• если активы данного предприятия соответствуют риску в среднем по рынку, то β = 1;

• если активы предприятия имеет большую степень риска, чем в среднем по рынку, то β > 1.

Например, если для конкретной компании выполняется условие: 0 < β < 1, то это предприятие менее рисковое по сравнению со средним по рынку.

Чтобы рассчитать показатель β, необходимы исторические данные прошлых лет: сравниваются прибыльность конкретного предприятия и средняя рыночная прибыльность за последние несколько лет, на основе соотношения этих показателей и определяется показатель β.

Отметим, что из-за отсутствия релевантной информации рассчитать стоимость собственного капитала по методу САРМ в ряде случаев не представляется возможным. Тогда стоимость собственного капитала можно определить через расчет показателя рентабельности собственного капитала (ROE, Return on Equity):

ССК = ROE = ЧП / СК × 100 %,

где ЧП — чистая прибыль предприятия (форма № 2);

СК — размер собственных средств предприятия по его балансу на конец года (форма № 1).

Величина ставки дисконтирования может изменяться в течение прогнозного периода расчета. Но так как корректно рассчитать изменение ставки дисконтирования в течение прогнозного периода достаточно проблематично, при определении стоимости предприятия, как правило, в расчете применяется одна величина ставки дисконтирования.

Шаг 8. Проводим дисконтирование свободного бездолгового денежного потока

Для этого размер свободного бездолгового денежного потока умножаем на коэффициент дисконтирования, который определяется по формуле:

k = 1 / (1 + r)n,

где k — коэффициент дисконтирования;

r — ставка дисконтирования поделенная на 100%;

n — расчетный период.

Шаг 9. Определяем величину дохода компании в постпрогнозный период

Величина дохода компании в постпрогнозный период представляет собой сумму свободных денежных потоков для всех периодов, которые остаются за рамками прогнозного периода. Но так как спрогнозировать свободные денежные потоки постпрогнозного периода невозможно, за сумму этих денежных потоков принимается остаточная (терминальная) стоимость предприятия на дату окончания прогнозного периода.

Для расчета этого ключевого показателя могут применяться разные подходы, рассмотрим каждый из них.

• Метод оценки по стоимости чистых активов предполагает, что доход в постпрогнозный период равен стоимости чистых активов предприятия в периоде, следующем за прогнозным периодом. Под чистыми активами понимается стоимость имеющегося у предприятия имущества (за вычетом его обязательств).

У этого метода есть существенный недостаток: активы и обязательства определяются по данным бухгалтерского баланса и часто не отражают справедливую стоимость как активов, так и обязательств. Поэтому метод оценки по стоимости чистых активов применяется редко.

• Метод оценки по ликвидационной стоимости предполагает расчет ликвидационной стоимости активов предприятия на конец прогнозного периода.

Ликвидационная стоимость активов компании определяется как разность между текущей стоимостью активов с учетом затрат на их ликвидацию (демонтаж, транспортировка, охрана и прочие расходы) и текущей стоимостью обязательств.

Этот метод также применяется достаточно редко, так как корректно рассчитать ликвидационную стоимость активов в отдаленном будущем проблематично.

• Метод оценки по модели Гордона, которую также называют моделью постоянного роста. Согласно модели Гордона показатель остаточной стоимости предприятия рассчитывается путем капитализации годового дохода постпрогнозного периода при помощи коэффициента капитализации, рассчитанного как разница между ставкой дисконтирования и ожидаемыми темпами прироста свободного денежного потока:

ОСП = FСF(n + 1) / (r – g) = FСFn × (1 + g) / (r – g),

где ОСП — стоимость предприятия в постпрогнозный период;

FCF(n + 1) — свободный денежный поток за первый год постпрогнозного периода;

FСFn — свободный денежный поток последнего прогнозного периода;

r — ставка дисконтирования, поделенная на 100%;

g — ожидаемые темпы прироста денежного потока, поделенные на 100%.

Если роста нет, коэффициент капитализации будет равен ставке дисконтирования.

Отметим, что модель Гордона может применяться только если выполняются следующие условия:

• на предприятие стабильные темпы прироста свободных денежных потоков;

• темпы прироста денежных потоков не выше ставки дисконтирования;

• величины амортизационных отчислений и капитальных вложений на всем протяжении постпрогнозного периода равны.

Шаг 10. Рассчитываем текущую стоимость предприятия

Текущая стоимость предприятия рассчитывается как сумма текущих стоимостей всех показателей свободных денежных потоков за конкретный прогнозный период и остаточной (терминальной) стоимости компании в постпрогнозный период.

Как применить метод дисконтированных денежных потоков на практике

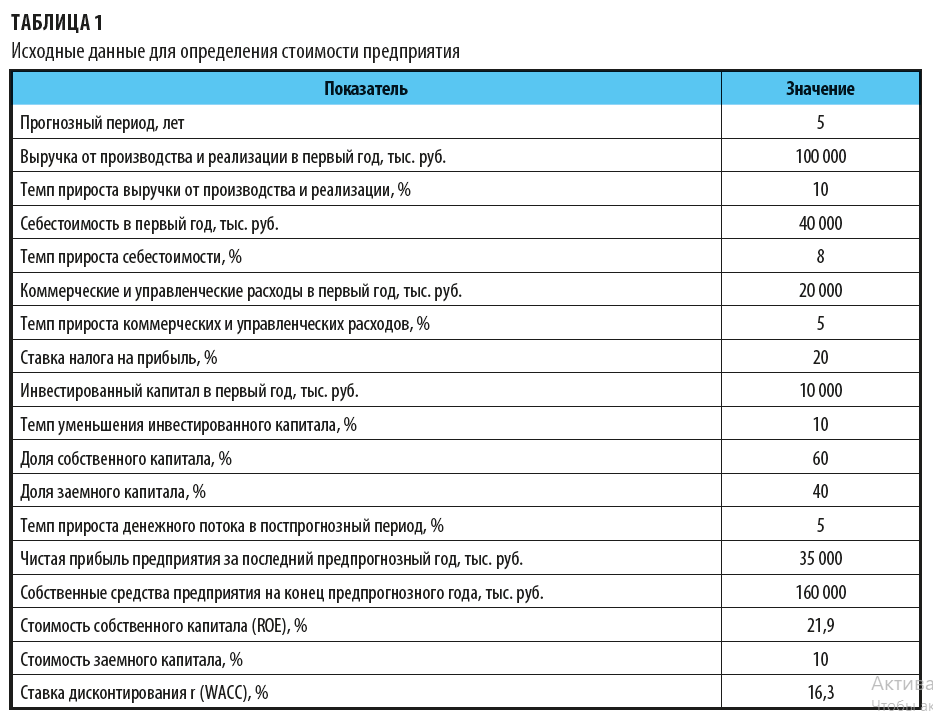

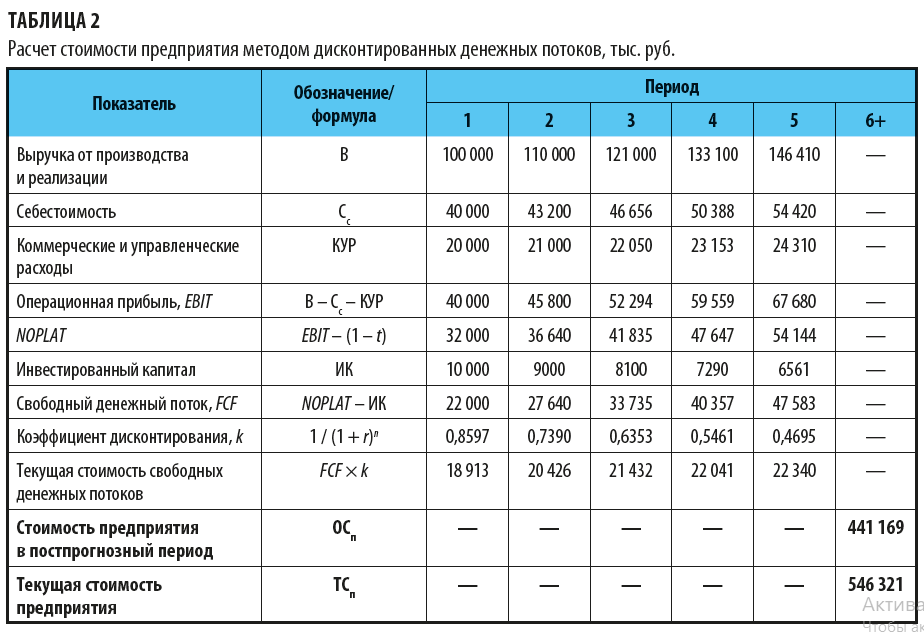

Рассмотрим порядок определения стоимости предприятия методом дисконтирования денежных потоков на примере предприятия по производству пластиковых труб «Центролит».

Для оценки предприятия финансовая служба следовала алгоритму, который мы рассмотрели ранее:

Шаг 1

Определила прогнозный период — он равен пяти годам. За основу такого прогноза был взят факт полной физической амортизации основного производственного оборудования через пять лет, что потребует значительных инвестиций для обновления основных производственных фондов.

Шаг 2

Рассчитала выручку от производства и реализации продукции, товаров, работ и услуг и темп ее ежегодного прироста. Прогноз выручки и темпа ее изменения был сделан на основе данных прошлых лет и анализа коммерческого потенциала предприятия.

Шаг 3

Сгруппировала расходы компании. Размер годовой себестоимости выпускаемой и реализуемой продукции, коммерческие и управленческие расходы, а также темпы изменения этих показателей были спрогнозированы, как и в случае с выручкой, на основе данных прошлых лет и оценки коммерческих возможностей компании с учетом запланированных мероприятий по оптимизации затрат предприятия.

Шаг 4

На основе данных, полученных на предыдущих трех шагах, а также с учетом действующей ставки налога на прибыль рассчитала показатели операционной прибыли (EBIT) и операционной прибыли за вычетом скорректированного налога на прибыль.

Шаг 5

Спрогнозировала инвестированный капитал в первый год и темп его снижения в последующие годы прогнозного периода. За основу прогноза были взяты расчеты потребности в ежегодной модернизации отдельных объектов основных средств и пополнении оборотных средств компании. Здесь же определили прогнозное соотношение долей собственного и заемного капитала.

Шаг 6

Исходя из показателя NOPLAT и прогнозной величины инвестированного капитала рассчитала показатель свободного бездолгового денежного потока, спрогнозировала показатель темпа прироста денежного потока в постпрогнозный период исходя из оценки коммерческого потенциала компании.

Шаг 7

Рассчитала ставку дисконтирования:

• по данным финансовой отчетности определила показатели чистой прибыли за последний предпрогнозный год (на основании Отчета о финансовых результатах) и собственных средств предприятия на конец предпрогнозного года (на основании Бухгалтерского баланса);

• рассчитала стоимость собственного капитала по формуле расчета показателя рентабельности собственного капитала (ROE):

35 000 / 160 000 × 100 % = 21,9 %;

• на основе кредитной истории предприятия определила стоимость заемного капитала;

• рассчитала ставку дисконтирования по формуле определения WACC:

(40 × 10 × (1 – 0,2) + 60 × 21,9) / 100 % = 16,3 %.

Данные для дальнейших расчетов представлены в табл. 1.

Шаг 8

Провела дисконтирование свободного бездолгового денежного потока, чтобы определить текущую стоимость свободных денежных потоков.

Шаг 9

Определила стоимость предприятия в постпрогнозный период:

(47 583 × (1 + 5 % / 100 %)) / (16,3 % / 100 % – 5 % / 100 %) = 441 169 тыс. руб.

Шаг 10

Определила итоговую текущую стоимость предприятия:

18 913 + 20 426 + 21 432 + 22 041 + 22 340 + 441 169 = 546 321 тыс. руб.

Расчет всех показателей, включая итоговый — текущую стоимость компании, представлен в табл. 2.

Таким образом, согласно расчетам финансовой службы методом дисконтированных денежных потоков с использованием данных финансовой отчетности текущая стоимость предприятия «Центролит» составила 546 321 тыс. руб.

Выводы

Метод дисконтированных денежных потоков — один из способов определения стоимости предприятия, который, как и другие методы, имеет свои преимущества и недостатки.

Преимущества метода дисконтированных денежных потоков:

+ позволяет провести достаточно полный финансовый (инвестиционный) анализ финансовых показателей оцениваемого предприятия;

+ учитывает исторические финансовые показатели деятельности предприятия, на основе которых можно достаточно корректно прогнозировать будущие денежные потоки компании;

+ позволяет использовать разные методы расчета показателей и строить финансовые модели, что дает большую гибкость в оценке стоимости предприятия;

+ не требует дополнительной информации для сопоставления с другими аналогичными компаниями;

+ не требует привлечения квалифицированного эксперта-оценщика для определения рыночной стоимости активов предприятия.

Недостатки метода дисконтированных денежных потоков:

– требует большого количества прогнозов и допущений, носящих субъективный характер, что может негативно влиять на качество оценки стоимости предприятия;

– размер ставки дисконтирования, имеющий ключевое значение, достаточно сложно корректно определить на весь прогнозный период, что также может негативно влиять на качество оценки стоимости компании.

Чтобы уменьшить количество возможных субъективных ошибок при проведении оценки стоимости предприятия методом дисконтированных денежных потоков, можно построить несколько финансовых моделей, учитывающих разные сценарии развития ситуации (оптимистический, нормальный и пессимистический), а также выставить различные веса отдельным ключевым показателям.

Таким образом, несмотря на имеющиеся недостатки, метод дисконтированных денежных потоков позволяет достаточно глубоко проанализировать финансовые и хозяйственные показатели эффективности деятельности предприятия, понять специфику функционирования компании, а также оценить стоимость компании на основе ключевого для любого инвестора показателя — размера свободных денежных потоков, генерируемых предприятием в будущем.

А чтобы оценка стоимости предприятия была комплексной, доходный подход, основанный на дисконтировании денежных потоков, применяйте вместе с другими методами определения стоимости компаний: сравнительным и затратным подходами. Использование разных методов оценки позволит избежать субъективных ошибок и повысить объективность, а значит, и точность оценки стоимости предприятия.

Статья опубликована в журнале «Справочник экономиста» № 10, 2021.

Все чаще в бизнес инвестируются средства с целью последующей перепродажи / покупки или слияния с другими организациями для получения прибыли. И тут встает вопрос: «Как оценить стоимость бизнеса с учетом всех вложений?».

Экспресс оценка «на коленке». Если у Вас простой бизнес и нужна оценка стоимости, то считайте следующим образом: «прибыль за 1 — 2 года + имущество» и продавайте.

Далее я буду говорить о фундаментальных методах, которые под силу профессиональному оценщику. Но и Вам советую читать внимательно, тем более, если Вы планируете данную процедуру в своей компании.

Виды стоимости

Первым делом разберемся с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но я решила остановиться на базовых. Кстати, каждый из видов преследует свою цель и задачи по оценке бизнеса, далее Вы поймете, зачем это нужно.

Еще хочу отметить, что данные виды оценки стоимости относятся к действующим бизнесам.

1. Рыночная

Цена продажи / покупки бизнеса при условиях рыночной конкуренции.

Рыночной стоимостью будет цена всего имущества организации, с учетом доходов, которые можно получить в будущем.

Эта стоимость бизнеса определяется, когда необходимо выяснить место организации на рынке для проведения сделок M&A (по слиянию или поглощению), продажи бизнеса или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке бизнеса происходит на основании глубокого анализа прибыли и денежных потоков.

Пример (простой)

Разберем рыночную стоимость бизнеса на примере ОАО «Ромашка». Учредитель хочет скорректировать стратегию развития. И для этого он составляет такую таблицу:

| Показатель/год | 2017 год | 2018 год | Темп роста, % |

| Рыночная стоимость бизнеса, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса за год выросла на 320 000 руб., что говорит о положительных темпах роста ОАО «Ромашка», бизнес идет в гору.

2. Инвестиционная

Стоимость имущества при конкретных инвестиционных целях.

Рассчитывается, когда владельцами бизнеса принимается решение о запуске инвестиционных проектов. Или же организация рассматривается инвесторами для вложения средств.

В зависимости от прогнозируемого дохода по инвестициям, стоимость этого вида может быть как выше рыночной, так и ниже.

Пример (простой)

ОАО «Ромашка» планирует стратегическое партнерство с ОАО «Облачко». Партнерство рассматривается как инвестиционный проект.

В данном случае для оценки бизнеса необходимо определить инвестиционную стоимость партнерства, для этого спрогнозируем выгоду, которую мы сможем получить от слияния с другой компанией.

| Показатель | Значение |

| Вложения ОАО «Ромашка», руб. | 7 300 000 |

| Доход от партнерства в год через 5 лет, руб. | 11 756 723 |

Инвестиционная стоимость бизнеса при осуществлении проекта партнерства через 5 лет составит 11 756 723 руб., что выгодно для ОАО «Ромашка». Более подробно этот пример с расчетами рассмотрен ниже, в пункте «метод дисконтирования».

3. Восстановительная (текущая)

Сумма всех затрат на создание и функционирование бизнеса, включая активы.

Необходима, когда топ-менеджментом организации принято решение по страхованию имущества, также, если учредители решили переоценить активы. И еще — когда необходимо оптимизировать существующую систему налогообложения.

Пример (простой)

Руководство ОАО «Ромашка» считает необходимым застраховать бизнес от рисков, при этом открытие бизнеса было 5 лет назад. В этом случае для страхования производится переоценка активов и определяется восстановительная стоимость бизнеса.

| Показатель/год | Первоначальная стоимость (2013 год) | Восстановительная стоимость (2018 год) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость недвижимости, руб. | 2 100 000 | 1 650 000 | — 450 000 |

| Стоимость бизнеса, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За это время основные средства (оборудование, недвижимость) значительно упали в цене, что отражает восстановительная стоимость бизнеса.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса, по сравнению с 2013 годом, на 700 000 руб.

4. Ликвидационная

Стоимость бизнеса в денежном выражении за минусом всех затрат, связанных с его продажей.

Такая оценка стоимости нужна, когда по непредвиденным обстоятельствам необходимо закрыть бизнес в кротчайшие сроки. Важно помнить, что при экстренной продаже товара, его стоимость становится ниже рыночной, и с реализацией бизнеса так же.

Пример (простой)

ОАО «Ромашка» закрывается в связи с высокой конкуренцией на рынке. В этом случае по данным последней отчетности определяется цена всего имущества.

От полученной суммы отнимаются все долги контрагентам и партнерам, выплаты работникам, оплата комиссии риэлторам за продажу недвижимости, затраты на поддержание оборудования в хорошем состоянии до момента продажи.

Не забудьте, что даже при ликвидации организация может получать прибыль.

| Показатель | Значение, руб. |

| Стоимость продажи имущества | 5 600 000 |

| Кредиторская задолженность | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль в ликвидационный период | 2 900 000 |

| Ликвидационная стоимость бизнеса | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации для ОАО «Ромашка» составила 5 500 000 руб.

Подходы к оценке стоимости

Всего существует три способа оценки бизнеса. И согласно российскому законодательству, оценщик (да, все верно, оцениваете не Вы) обязан использовать все три подхода, а если какой-то из них не используется, то подробно обосновать почему.

Ну а далее о самих подходах

1. Доходный

Доходный метод оценки бизнеса основан на прогнозе прибыли от функционирования бизнеса. Так, будущие доходы компании приводятся к текущей стоимости.

Другими словами, чем выше планируемые доходы организации, тем больше текущая цена бизнеса.

1.1 Метод прямой капитализации

Основан на доходах организации с поправкой на планируемые темпы роста бизнеса.

Этот способ подходит для организаций, которые планируют сохранять или увеличивать темпы роста и рентабельность бизнеса, то есть для крупных стабильно развивающихся компаний. В данном случае формула оценки следующая:

По теме:

Где «V» — стоимость бизнеса, «I» — доходы организации, «R» — ставка капитализации.

Доход рассчитывается по данным отчета о финансовых результатах, отраженных в форме №2 бухгалтерской отчетности. Чаще всего эти данные берутся за период 3-5 лет и усредняются.

Если информацию о доходах можно найти в отчетности, то ставку капитализации (R) необходимо рассчитывать по формуле:

R = Ставка дисконтирования — Прогнозируемые средние темпы роста доходов компании

Пример

Цель оценки стоимости — повышения эффективности управления. Примечание: В 2017 году стоимость ОАО «Ромашка» оценивалась в 7 500 000, при доходах в 1 350 000 руб.

Допустим, ОАО «Ромашка» в 2018 году имеет доходы на 1 098 000 руб. Делим эту величину на ставку капитализации и получаем стоимость бизнеса, равную 7 320 000 руб.

| Наименование показателя | Ед. изм. | Формула | Значение показателя |

| База капитализации (I) | руб. | I = Средневзвешенный итог прогнозируемых доходов | 1 098 000 |

| Ставка капитализации (R) | % | R = Ставка дисконтирования — Прогнозируемые средние темпы роста доходов компании | 15% |

| Стоимость по методу капитализации (V) | руб. | V = I / R | 7 320 000 |

Так, после текущих расчетов мы видим, что организация сдает позиции, темпы роста бизнеса снижаются, эффективность управления денежными потоками стала менее эффективна.

Важно. Выжимайте из бизнеса максимум с помощью нашей методички формата “фишечная стратегия”. В ней самый сок из сотен тренингов и книг по маркетингу и продажам. А также концентрат успешных действий. По ссылке скидка 50% в течение 4 часов, кликайте -> “200+ фишек маркетинга: от привлечения до удержания“

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот

метод основан на том, что деньги и активы, которыми располагает компания

сейчас, стоят больше, чем эти же деньги и активы в будущем.

Методом

дисконтирования оценивается стоимость крупного бизнеса, подверженного влиянию

различных факторов внешней среды, например, сезонность доходов.

Денежный поток – это прилив денежных средств в компанию.

Дисконтирование денежных потоков

происходит путем умножения денежного потока на коэффициент дисконтирования по

формуле:

Где «DCF» — дисконтированный денежный поток, «r»- ставка дисконтирования, «n»- количество периодов расчета денежных потоков, «i» — число периода.

Пример

Цель оценки стоимости – определения эффекта от слияния ОАО «Ромашка» с ОАО «Облачко»

Допустим, ОАО «Ромашка» входит в партнерство с доходами в 7 300 000 руб. в год, а через 5 лет партнерства стремится получать доход 9 000 000 руб., при норме дохода в 10% годовых. Как определить, является ли выгодным данный проект?

Стоимость вложения = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Посредством элементарных расчетов выходит, что через 5 лет ОАО «Ромашка» сможет получить желаемый доход, вложив всего 5 588 291,9 руб. Поэтому альянс ОАО «Ромашка» и ОАО «Облачко» является прибыльным.

2. Сравнительный

В этом методе оценки стоимости бизнеса оцениваемая организация сравнивается со схожими компаниями. Аналогичные компании должны быть схожи по экономическим, материальным, техническим и прочими условиями.

После выбора компаний-аналогов, для них рассчитываются подходящие мультипликаторы, то есть соотношения цены продажи и экономического показателя.

Стоимость бизнеса при сравнительном методе оценки рассчитывается путем умножения полученных мультипликаторов на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок (метод продаж)

Данный метод основан на анализе рыночных цен на покупку или продажу контрольных или стопроцентных пакетов акций организаций, схожих с оцениваемым бизнесом.

После расчета и применения мультипликаторов полученную стоимость бизнеса приводят к средневзвешенной величине. При методе сделок используют следующую формулу:

Стоимость бизнеса (капитализация) = Показатель * Мультипликатор

Пример

Цель оценки — продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ОАО «Ромашка». Исходные данные мы возьмем из финансовой отчетности: выручка = 730 000 руб., стоимость активов = 410 000 руб.

Изучив рынок и внешнюю среду, мы выбрали три компании – аналога. Поскольку это публичные компании, их отчетность открыта внешним пользователям, поэтому можно легко вывести интересные нам мультипликаторы.

В таблице ниже отражены данные компаний-аналогов, рассчитанные мультипликаторы и показатели ОАО «Ромашка».

| Показатель | ОАО «Ромашка» | Аналог №1 | Аналог №2 | Аналог №3 | Взвешенное значение мультипликатора |

| Капитализация | ??? | 30 000 000 | 5 500 000 | 1 0000 000 | — |

| Выручка, руб. | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P/R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P/A (капитализация к общей стоимости активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение мультипликаторов, необходимо вывести взвешенные значения мультипликаторов (у нас 9,30 и 14,20).

Далее для оценки стоимости ОАО «Ромашка» мы умножаем выручку и стоимость активов ОАО «Ромашка» на полученный взвешенный показатель и получаем две итоговые оценки фирмы:

- По мультипликатору PR – 6 789 000 руб.;

- По мультипликатору PR – 5 822 000 руб.

Однако итоговая стоимость бизнеса должна быть одна, поэтому далее необходимо произвести взвешивание полученных стоимостей.

Если мы задаем вес мультипликатору PR – 0,8, а мультипликатору PA – 0,2, то с помощью элементарных расчетов мы получаем итоговую стоимость бизнеса ОАО «Ромашка» равную 6 595 600 руб.

Метод не требует дальнейшей корректировки на степень контроля, так как в качестве исходной информации были использованы цены на контрольные пакеты акций компаний-аналогов.

2.2. Метод рынка капитала

Данный метод основан на анализе цен на акции компаний-аналогов, доступных на рынке в открытом обращении.

В этом случае специалисты используют мультипликаторы, где в числителе находится цена акции, а в знаменателе финансовый показатель, например, выручка или прибыль.

При

использовании этого метода используются корректировки финансовых показателей в

расчете на одну акцию, например, прибыль на акцию. В остальном этот метод

идентичен методу сделок:

Стоимость бизнеса = Выручка * (Цена на акцию) / (Выручка на акцию)

Пример

Цель оценки — продажа ОАО «Ромашка». При том, что компания в течение последних нескольких лет получало годовую прибыль 100 000 руб.

Отношение «цена на акцию / прибыль на акцию» (с поправкой на одну акцию) для схожих компаний-аналогов равен 7. Как выяснить, сколько стоит ОАО «Ромашка»?

Стоимость ОАО «Ромашка» = (годовая прибыль) х (мультипликатор «цена на акцию / прибыль на акцию»).

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основывается на использовании заранее просчитанных и

проанализированных соотношений между ценой реализации бизнеса определенной

отрасли и его финансовыми показателями.

Например, маркетинговые агентства можно продать за 0,9 годовой выручки,

консалтинговые агентства – за 0,7 годовой выручки.

В России метод отраслевых коэффициентов пока не получил широкого

распространения, поскольку отсутствует глубокая аналитика отраслевых

показателей со стороны статистических и специализированных служб.

Пример

Цель оценки — корректировка стратегии развития бизнеса. Для этого рассчитаем годовую выручку, которая равняется 6 500 000 руб.

ОАО «Ромашка» функционирует в сфере оптовой продажи цветов. По данным анализа рынка, можно вывести отраслевой коэффициент равный 1,8.

Так, располагая стоимостью бизнеса в 11 700 000 руб. при выручке в 6 500 000 руб., руководство ОАО «Ромашка» может принимать решение о расширении сети.

3. Затратный

Затратный метод оценки стоимости определяет стоимость бизнеса как цену имеющегося имущества компании. Для применения этого подхода в доступе оценщика должна быть достоверная информация о затратах на приобретение и содержание активов.

3.1 Метод чистых активов в оценке бизнеса

Данный метод основан на анализе активов. Первым делом нужно оценить нематериальные активы. Далее происходит анализ товарно-материальных ценностей, запасов. Потом производится детальная оценка неденежных активов (дебиторская задолженность).

Метод

чистых активов достаточно прост в вычислениях, стоимость бизнеса определяется

формулой:

Стоимость бизнеса = Рыночная стоимость активов – долговые обязательства

Пример

Цель оценки — выявить стоимость ОАО «Ромашка» для страхования бизнеса от кредитных рисков.

Необходимо определить сумму активов и долгов ОАО «Ромашка». Так, все активы определяются в 4 573 100 руб, а долговые обязательства на 2 546 900 руб. Таким образом, стоимость ОАО «Ромашка» оценивается в 7 120 000 руб.

В результате оценки определили, что ОАО «Ромашка» может быть застраховано на 7 120 000 руб.

3.2 Метод ликвидационной стоимости

Применяется в том случае, когда уже точно известно, что бизнес будет ликвидирован, а владельцам необходимо определить стоимость бизнеса для быстрой реализации. Формула расчета:

Стоимость бизнеса = Рыночная стоимость активов – долговые обязательства

Пример

Цель оценки — рассчитать стоимость бизнеса ОАО «Ромашка» для определения общей суммы ликвидации, которой можно покрыть первоначальный банковский займ, поскольку организация не справляется с выплатой долга банку.

Так как фирма ликвидируется, рассчитаем выручку от продажи оборудования, запасов и материалов с поправкой на скорую реализацию.

Так, рыночная стоимость активов ОАО «Ромашка» определяется в 5 213 100 руб. При этом затраты на содержание и обслуживание оборудования и запасов до момента продажи составят 543 000 руб.

За последнее время у организации образовались значительные долги перед кредиторами, которые составляют 1 876 000.

Также при закрытии необходимо выплатить все выходные пособия работникам, которые в сумме составляют 665 200 руб. Прибыль на период ликвидации составит 4 871 100 руб.

В результате стоимость ОАО «Ромашка» методом ликвидационной стоимости определяется в 7 000 000 руб.

Выводы по методам

После детального рассмотрения всех подходов в оценке бизнеса, целесообразно структурировать полученную информацию, и вывести преимущества и недостатки каждого метода.

| Подход | Достоинства | Недостатки | Лучшая ситуация для метода |

| Доходный | Анализ будущих доходов; учитывает особенности компании; универсальный, подходит для разных целей оценки; выявляет слабые места бизнеса | Используются прогнозные данные; сложность расчетов; субъективный и вероятностный характер результатов; неточные результаты | Повышения эффективности управления; обоснование решения о запуске инвестиционного проекта |

| Сравнительный | Используются фактические рыночные данные; оценивает эффективность при текущих условиях | Не учитывает ожиданий инвесторов; сложность поиска аналогичных объектов в некоторых отраслях | Принятие решения о дополнительной эмиссии акций; изменение стратегии развития; покупка или продажа бизнеса; реструктуризация |

| Затратный | Оцениваются активы; точность оценки обоснована; расчеты очень просты, информация доступна | Не учитываются перспективы развития; отражается прошлая стоимость бизнеса; стоимость может не соответствовать текущим рыночным ценам | Ликвидация или быстрая продажа; переоценка активов; оценка финансовых показателей организации; платежеспособности компании и стоимости залога для кредитования, страхования |

Примечание к методам

Итак, после того, как произведены расчеты по трем методам необходимо выявить итоговый результат. Кстати, стоимости должны получиться приблизительно одинаковые.

Отличаются данные в основном по причине того, что один конкретный подход соответствует цели оценки больше, чем другие, или более полно учитывает сложившуюся ситуацию. Согласование производится по формуле:

Итоговая стоимость = Доходный × К1 + Сравнительный × К2 + Затратный × К3

«К1», «К2», «К3» — весовые коэффициенты, выбранные в зависимости от значимости конкретной стоимости в итоговой оценке. Коэффициенты в сумме должны составлять единицу.

Пример

Рассмотрим уже знакомое ОАО «Ромашка». Данные по расчетам в таблице ниже.

| Подход | Доходный | Сравнительный | Затратный |

| Стоимость, руб. | 7 321 000 | 6 800 000 | 7 000 000 |

| Коэффициент | 0,2 | 0,7 | 0,1 |

Пояснение по коэффициентам: оценщик считает, что сравнительный наиболее значим в данному случае, поэтому ему присвоен максимальный вес.

Так, посчитав по формуле, итоговая согласованная стоимость бизнеса определяется в 6 924 200 руб.

Пошаговая инструкция

В этой главе я расскажу основные этапы оценки стоимости бизнеса. Естественно, в каждом бизнесе есть свои нюансы, важно об этом помнить.

1. Определение цели

Первым делом необходимо определить в каких целях осуществляется оценка бизнеса. Этот шаг важен для реализации экономических интересов сторон, которые пришли к решению по оценке бизнеса. И чаще всего оценку проводят в следующих случаях:

- Повысить эффективность управления организации;

- Обосновать решение о запуске инвестиционного проекта;

- Купить или продать бизнес, или его долю;

- Реструктуризировать предприятие;

- Разработать стратегию долгосрочного развития;

- Оценить финансовые показатели организации;

- Принять решение о выпуске и продаже ценных бумаг.

2. Выбор оценочной компании

Это очень важный шаг. Во многих странах оценку бизнеса осуществляют независимые профессионалы, которые в своей работе придерживаются установленных отраслевых стандартов.

Хороший

инструмент, который может помочь при выборе оценщика – это рейтинги проверенных

агентств, таких как:

- Рейтинговое агентство Expert;

- Издательский дом Коммерсантъ.

Основными критериями при выборе оценщика может служить срок работы на рынке, профессионализм и репутация, наличие списка известных партнеров, уже воспользовавшихся услугами фирмы, положительные отзывы клиентов, узкая специализация.

3. Сбор документов

На этом этапе проведения оценки бизнеса осуществляется сбор документов. Качественная информационная база – это ключевой фактор, от которого зависит точность оценки. Необходимо использовать информацию из различных источников, которые позволят изучить внешнюю среду организации и ситуацию на рынке. Итак, перечень документов для оценки:

- Учредительные документы компании (Устав, Учредительный договор, Свидетельство о регистрации, проспекты эмиссии, отчеты о результатах выписка ценных бумаг);

- Бухгалтерская отчетность компании за последние три года (формы №1-5), поквартальная отчетность прошлого года;

- Статьи баланса компании с расшифровкой;

- Бизнес-план с указанием планов по выручке, прибыли, потребности в капитале и оборотных активах;

- Ограничения оцениваемого бизнеса (залоговые обязательства или долги).

Вся предоставленная информация должна отвечать основным характеристикам оценочной информации: достоверность данных, точность информации, комплексность материалов, полнота.

4. Выбор модели оценки

Теперь остановимся на вопросе какой же метод для оценки использовать в качестве базового и что влияет на выбор.

И так, опираясь на основные критерии выбора подходов — вид стоимости (и цель соответственно), информационная база, а также правовая форма, Вы можете выбрать подходящий подход к оценке бизнеса.

| Подход | Вид стоимости | Правовая форма | Информационная база |

| Затратный | Рыночная, Ликвидационная, Восстановительная |

ИП, ООО, ОАО и др. | Очень подробная, отчетность полная, наличие расшифровки всех статей |

| Доходный | Рыночная, Инвестиционная |

ИП, ООО, ОАО и др. | Очень подробная, отчетность полная, наличие расшифровки всех статей |

| Сравнительный | Рыночная, Инвестиционная |

ОАО (ПАО) | Отчетности компаний-аналогов должны быть открытыми |

5. Интерпретация результатов

В результате процедуры оценки бизнеса мы должны получить три стоимости, рассчитанные разными подходами.

Для согласования итоговой стоимости важно учитывать качество и достоверность использованной информации, соответствие подхода поставленной цели оценки, достоинства и недостатки подходов.