Часто руководитель, рассчитав рентабельность, задает вопрос, а почему такая низкая? Давайте разберемся, как можно провести анализ, используя возможности программы «1С:Управление нашей фирмой».

Ответим на вопросы:

- Как рассчитать рентабельность?

- С чем сравнить рассчитанную рентабельность?

- Как провести ее анализ?

Что такое рентабельность?

Для анализа результатов деятельности компании используют как абсолютные показатели: выручка, расходы, прибыль, так и относительные — рентабельность.

Рентабельность характеризует эффективность работы компании, измеряется в процентах.

Говоря о рентабельности, в большинстве случаев подразумеваем рентабельность продаж.

Рассчитывается:

Рпр = Прибыль/Выручка*100%

Рентабельность продаж показывает, сколько рублей прибыли получаем на каждый вырученный от продаж рубль.

Для расчета и анализа рентабельности используем информацию Отчета о прибылях и убытках (доходах и расходах).

Исключение составляет рентабельность активов, которая рассчитывается на основании баланса.

Расчет рентабельности

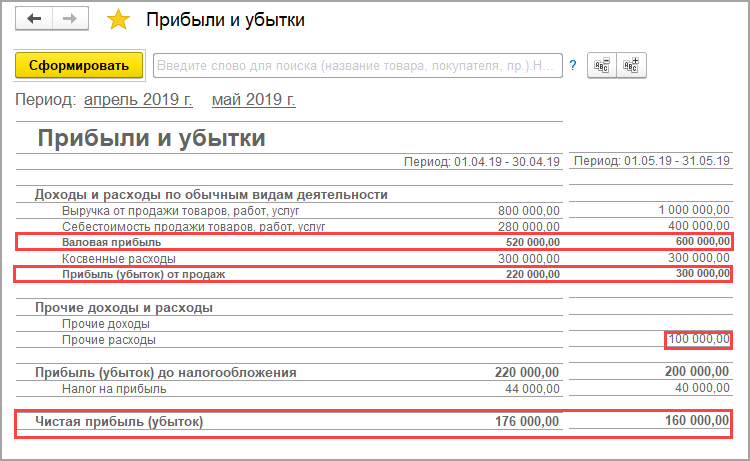

Для расчета рентабельности продаж за выбранный период используем показатели: выручка от реализации (на какую сумму продали) и величина чистой прибыли (прибыль, остающаяся в распоряжении компании после выплаты всех обязательств).

Рентабельность продаж = 160 000/1 000 000*100% = 16%

Расчетная величина рентабельности продаж составляет 16%. Т.е. компания получает 16 коп. прибыли с каждого вырученного рубля.

Но рассчитанная величина без дополнительной информации не дает ответ на вопрос, насколько высокого или низкого уровня рентабельности мы достигли.

Переходим к сопоставлению со средней величиной рентабельности по отрасли. Далее с плановыми показателями и показателями предыдущих периодов.

Сравнение рентабельности

Наша компания производит и продает мебель через свой магазин. Средний уровень рентабельности в деревообработке составляет 11%, в розничной торговле — 2%.

Наша рентабельность 16% выше данных по отрасли. Анализируем дальше.

Сравниваем с показателями прошлого периода. Прошлыми периодами могут быть предыдущие годы или месяцы. Для нашей задачи сравним с предыдущим месяцем.

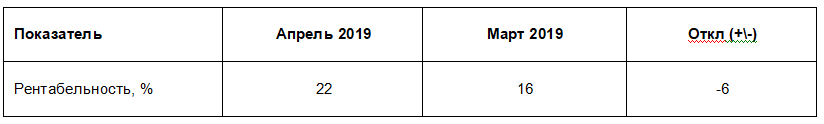

Видим, что в апреле рентабельность была на уровне 22%. В мае рентабельность сократилась до 16%.

Т.к. мы планировали по данным прошлого месяца и не получили желаемый уровень, то переходим к анализу возможных причин внутри компании.

Анализ рентабельности

Для проведения анализа посмотрим на составляющие рентабельности: выручка, расходы, прибыль.

Для этого нам нужен полный вариант Отчета о прибылях и убытках.

Отчет о прибылях и убытках за апрель и май 2019 г.

Для проведения анализа рассчитаем разные виды рентабельности в зависимости от вида прибыли.

Сравним рассчитанные показатели с теми же показателями за предыдущий месяц.

Разница в величине видов прибыли позволит выявить причины снижения рентабельности.

Валовая прибыль

Показывает эффективность операционной деятельности.

Рассчитывается:

Валовая прибыль = Выручка от реализации — Себестоимость

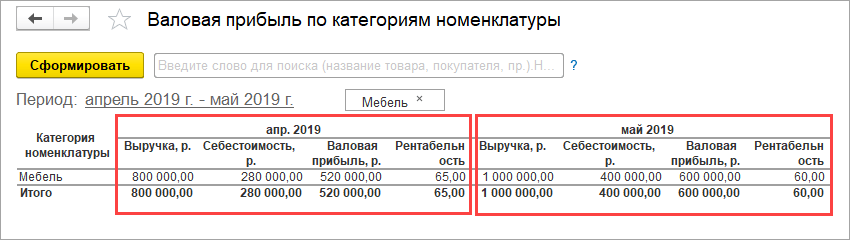

Воспользуемся отчетом Валовая прибыль по категориям номенклатуры:

Если видим, что снижается валовая прибыль, анализируем продажи и состав себестоимости.

В нашем примере валовая прибыль (3) увеличивается на 15%.

А рентабельность по валовой прибыли (16) снизилась с 65% до 60%. Почему такое произошло?

Результат увеличения валовой прибыли достигнут за счет увеличения выручки (1) на 25% с 800 000 руб до 1 000 000 руб. Рост объема производства и продаж обеспечила покупка собственного оборудования.

Почему же снизилась рентабельность?

Анализируем себестоимость (2), видим, что она увеличилась на 43%.

Обычно себестоимость представляет собой прямые переменные расходы, которые изменяются пропорционально росту продаж.

Что произошло в нашем случае. Появилась дополнительная статья расходов — амортизация (2.3). Стоимость нового оборудования переносится на стоимость продукции через амортизацию. Поэтому вложения в новое оборудование, с одной стороны, позволили нарастить объем производства и продаж на 25%.

С другой стороны, увеличили себестоимость на 43%, что повлекло снижение рентабельности на 5%.

В итоге расходы на закупку оборудования увеличили расходы больше, чем получили эффект от роста продаж.

Рассмотрим следующий вид прибыли.

Прибыль от реализации учитывает и понесенные косвенные расходы, которые чаще всего постоянные.

Рассчитывается:

Прибыль от реализации = Валовая прибыль — Коммерческие расходы — Управленческие расходы.

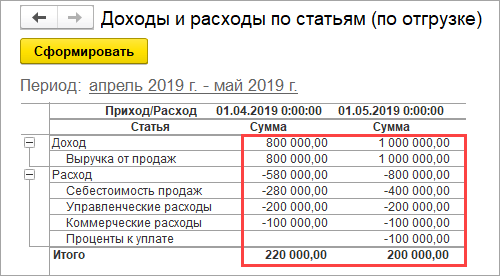

Формируется в программе отчетом Доходы и расходы по статьям (по отгрузке).

Если Прибыль от реализации (8) снижается более высокими темпами, чем Валовая прибыль (3), то важно обратить внимание на соотношение прямых (2) и косвенных расходов (5+6).

Если косвенные постоянные расходы составляют более 30%, то у компании большая зависимость от объема продаж. Такая ситуация характерна, например, для розничной торговли и общественного питания с высокими платежами за аренду помещений.

Чем выше объем продаж, тем меньше косвенных постоянных расходов (коммерческие (5) и управленческие (6)) будет в одном вырученном рубле.

Если объемы продаж увеличить невозможно, то анализируем каждую статью и сокращаем косвенные расходы.

В нашем случае прибыль от реализации выросла больше (на 36%), чем валовая прибыль (15%). Вызвано ростом выручки на 25%, при сохранении той же величины коммерческих и управленческих расходов.

Постоянные расходы (коммерческие и управленческие 300 000 = 100 000 + 200 000) распределились на больший объем продаж (1 000 000). Поэтому в одном вырученном рубле их стало меньше.

В то же время, видим, что ранее не было амортизации. Закупили собственное помещение и машину для доставки продукции. Величина амортизации составила столько же, сколько расходы за аренду помещения и машин до покупки. Поэтому и рентабельность по прибыли от реализации (17) выросла на 3%.

Рассмотрим следующий вид прибыли.

Чистая прибыль показывает оставшуюся прибыль после выплаты всех обязательств.

В нашем примере чистая прибыль (13) уменьшилась на 9% , а рентабельность по чистой прибыли уменьшилась на 6% (с 22% до 16%).

Давайте разберемся в причинах. На величину чистой прибыли повлияли появившиеся обязательства по кредиту и сумма налога на прибыль. Часть основных средств была закуплена за счет привлечения кредита, и поэтому повлекла за собой обязательства по его обслуживанию в виде процентов (10).

Таким образом, рост выручки (1) всего на 25% повлек увеличение расходов (20) на 38% . Что привело к снижению рентабельности по чистой прибыли.

Кроме привычных значений прибыли и рентабельности по ним заимствовали из международной практики и часто используют показатель EBIDTA и рентабельность по EBIDTA.

Почему используют этот показатель?

EBITDA — прибыль до выплаты процентов, налогов и без учета износа и амортизации. Показатель отражает привлекательность компании без учета выплачиваемых обязательств и амортизации.

EBIDTA = Чистая прибыль + Налоги + Амортизация + Проценты

Т.е. сколько прибыли может генерировать компания.

В нашем случае EBIDTA (15) выросла на 82%, а рентабельность по EBIDTA (18) на 13%.

Показатель EBIDTA, с одной стороны, хорошо использовать для экспресс-анализа работы компании. Чтобы оценить, насколько эффективна операционная деятельность. И в нашем случае мы видим рост.

Но, с другой стороны, не следует пользоваться только этим показателем. Т.к. не учитывается, а за счет чего мы достигли таких результатов. А это могут значительные вложения в активы и привлечение кредитов.

Важно сравнить эффект от вложений с самими вложениями.

Итоги анализа рентабельности

На основе проведенного анализа делаем вывод, что основная доля расходов, которая повлияла на снижение рентабельности продаж, заключается в привлечении кредита и расходов по нему, а также покупке основных средств, которые повлекли расходы по амортизации.

Необходимо учитывать, что всегда перед закупкой оборудования составляется инвестиционный план. В этом плане мы рассчитываем, за какое количество времени вложения окупятся на основании планируемого объема продаж. И далее каждый месяц сравниваем показатели инвестиционного плана с фактом. Тем самым отслеживаем отклонения, чтобы оперативно вносить изменения.

В нашей компании, с одной стороны, видим, что компании все также эффективно работает и даже лучше без учета кредита и амортизации. Но с другой стороны, видим, что вложения в основные средства и привлечение кредита, не дали прироста прибыли, достаточного для выхода на тот же уровень рентабельности продаж.

Давайте рассчитаем, сколько должны быть продажи, чтобы выйти на тот же уровень рентабельности продажи по чистой прибыли. В нашей задаче объем продаж в 1 231 000 руб. обеспечит тот же уровень рентабельности с учетом выплачиваемых процентов за кредит и увеличившейся амортизации.

Но т. к. такие инвестиции долгосрочные, то очень важно контролировать динамику прибыли и рентабельности каждый месяц.

Что нам делать дальше? Следить за тем, чтобы вложенные средства привели к снижению себестоимости. И наращивать объем производства и продаж, используя имеющиеся собственные производственные мощности. Оказывать дополнительные услуги клиентам, наращивая выручку от реализации за счет использования собственного помещения и собственной доставки.

P.S.

Проводить анализ и делать выводы только по показателю рентабельности продаж недостаточно.

Т.к. показатель относительный, то необходимо всегда дополнительно смотреть и абсолютные показатели прибыли. Незначительное снижение рентабельности на фоне роста продаж в несколько раз даст гораздо больший эффект в росте прибыли компании.

Для видения общей картины бизнеса полезно иметь три отчета: Отчет о прибылях и убытках, Отчет о движении денежных средств и Баланс. Все отчеты доступны для использования в «1С:Управление нашей фирмой».

Отчет о движении денежных средств в нашем случае показал бы в денежном потоке по инвестиционной деятельности вложения в основные средства. А в денежном потоке по финансовой деятельности мы бы увидели привлечение заемных средств.

В балансе можно увидеть величину активов и за счет чего они сформировались — задолженность по кредиту. На основании данных баланса может рассчитать рентабельность активов и отслеживать ее динамику.

Проводите анализ, используя «1С:Управление нашей фирмой», и предлагайте новые практические решения.

Если вам интересны эти темы, пишите и ждем ваших практических решений!

Что влияет на рентабельность продаж и как ее повысить

08.04.2021

Автор: Academy-of-capital.ru

Рейтинг:

|

(Голосов: 2, Рейтинг: 4.5) |

Из этого материала вы узнаете:

- Формула расчета рентабельности продаж

- Порог рентабельности продаж и его расчет

- Факторы, влияющие на рентабельность продаж организации

- Действенные способы повышения рентабельности продаж

-

Шаблон расчета эффективности бизнеса по 8 показателям

Скачать бесплатно

Для оценки того, что влияет на рентабельность продаж, нужно оперировать не только ее показателями. Деятельность предприятия сопряжена со многими факторами, каждый из которых может в той или иной степени изменять цифры прибыли. К примеру, для предприятий сельхозотрасли таким фактором может быть сезонность, а для стартапов – практическая неустойчивость спроса.

Игнорировать силу их воздействия нельзя, так как они помогают скорректировать стратегию продаж. О том, что влияет на рентабельность и как это можно использовать для более эффективной деятельности компании, расскажем далее.

Формула расчета рентабельности продаж

В первую очередь необходимо определиться с терминологией.

Рентабельность представляет собой один из экономических показателей, позволяющих определить эффективность использования ресурсов организации, которыми она обладает. Ресурсы бывают материальные, финансовые, природные, трудовые.

Проанализировать рентабельность компании можно, только зная ее коэффициенты за несколько периодов. Определить их несложно. Достаточно просто разделить сумму прибыли на величину активов и потоков, которые ее образуют. В ситуации, когда показатели рентабельности увеличиваются, можно говорить о прибыльности бизнеса. В противном случае речь идет об убыточности предприятия, и требуется разработка мер по увеличению показателя.

Формулу рентабельности в самом простом варианте можно записать следующим образом:

Прибыль / все затраты на создание продукции * 100 %.

Допустим, выручка предприятия за отчетный период равна 20 000 рублей, расходы — 4000 рублей. Определяем размер прибыли: 20 000 — 4000 = 16 000 рублей. Рентабельность равна 16 000 / 4000 * 100 % = 400 %.

Определение рентабельности позволяет:

- прогнозировать прибыль. Имея показатели рентабельности за предыдущие периоды, можно с большой вероятностью предсказать величину прибыли в будущем месяце/году;

- доказать целесообразность участия в инвестиционном проекте. В ситуации, когда компании необходимо привлечь стороннего инвестора, определение рентабельности играет решающую роль. Именно этот показатель рассматривается в первую очередь, поскольку дает возможность будущему инвестору рассчитать доход от участия в проекте. Для этого ему достаточно знать, какая сумма будет вложена, и средний показатель рентабельности организации;

- сопоставить свои показатели с результатами конкурентных фирм. Рассмотрим пример. У предприятия, отшивающего джинсы, появляется новый конкурент. Проанализировав ряд экономических показателей (затраты, рентабельность и т. д.) и цен конкурента, собственник организации сможет рассчитать тот минимальный уровень цен на продукт, который позволит ему занять лидирующее положение на рынке. Главное не переусердствовать, поскольку необходимо сохранить прибыль, а не разориться;

- провести достоверную оценку рыночной стоимости компании в том случае, когда необходимо ее продать. Рентабельность, наряду с ликвидностью, является ключевым показателем, определяющим цену организации. Фирма с высоким уровнем рентабельности рассматривается как прибыльная и успешная. Соответственно, и стоимость такой организации будет значительно выше, чем у компании с более низкими показателями.

Не стоит считать рентабельность, если ваша компания существует меньше двенадцати месяцев. Это нецелесообразно, поскольку на оборот первоначально авансированного капитала требуется не один год.

Основываясь на размере рентабельности продаж, собственники бизнеса могут определить долю прибыли в выручке компании. Нельзя оценивать эффективность организации исходя только лишь из показателей рентабельности. Бывают ситуации, когда выручка фирмы растет, но параллельно с ней растут и ее расходы. Тогда компания рискует получить убытки. В случаях же снижения выручки с одновременным сокращением издержек нередко можно достичь роста прибыли.

Высокая рентабельность продаж свидетельствует о том, что собственники бизнеса эффективно управляют расходами компании или реализуют свой продукт по цене, превышающей стоимость его производства в несколько раз. А это значит, что ими выбрана правильная ценовая политика, а баланс между затратами и доходами соблюден.

Порог рентабельности продаж и его расчет

В экономике существует еще один показатель, характеризующий рентабельность бизнеса. Это порог рентабельности, или так называемая точка безубыточности. Она определяется как объем товара, который компания должна продать, чтобы компенсировать все понесенные для его создания расходы. Организация, находящаяся на пороге рентабельности, не получает прибыли, но при этом не несет убытки.

Чтобы определить точку безубыточности, необходимо знать величину совокупных расходов компании и ее выручку за анализируемый период. Совокупные расходы включают в себя постоянные затраты организации (не зависят от количества производимой продукции) и переменные (зависят от количества выпускаемого продукта). Первая группа затрат существует всегда, даже если работа предприятия остановилась. К ней относят плату за аренду помещения, амортизацию станков, налоговые платежи, зарплату руководящему составу и вспомогательному персоналу (бухгалтерам, уборщикам) и др.

Вторая группа включает в себя плату за оказание компании транспортных услуг, расходы на электроэнергию, на покупку сырья и материалов, на приобретение запчастей для оборудования, сдельную заработную плату рабочим и т. д.

- Классическая формула расчета рентабельности продаж:

ROS = (NP / TP) x 100 %,

где NP (net profit) — чистая прибыль, TP (total profit) — общая выручка от реализации товара.

Рассчитав рентабельность продаж по этой формуле, собственник бизнеса получит представление об эффективности ведения деятельности в количественном выражении. Допустим, показатель рентабельности фирмы равен 40 %. Это значит, что ее настоящая прибыль составляет 40 копеек с одного заработанного рубля. Эти деньги предприниматель может смело инвестировать.

Данный показатель не поможет бизнесмену выявить узкие места в деятельности компании и найти пути их устранения.

- Формула определения рентабельности продаж по валовой прибыли:

ROS(вп) = (GP / TP) x 100 %,

где GP (gross profit) — валовая прибыль, TP (total profit) — выручка от продаж.

Коэффициент используется для анализа динамики результатов и их сопоставления с цифрами конкурентов. При стабильном росте коэффициента, когда его величина выше, чем у аналогичных фирм, можно утверждать, что руководство компании грамотно управляет своим бизнесом и использует прогрессивные методики в своей деятельности.

- Формула расчета исходя из бухгалтерской прибыли:

ROS(бп) = (EBITDA / TP) x 100 %,

где EBITDA (Earnings before interests and taxes) — прибыль до вычета налогов и процентов по кредитам, TP (total profit) — выручка от продаж.

Позволяет проанализировать деятельность компании без учета влияния на нее кредитов, заемных средств и налоговых платежей. Показатель необходим для сравнения разных фирм.

Нельзя говорить о единых нормах этого показателя для всех компаний. Они относительны и зависят от вида бизнеса, стадии его развития, величины рынка и т. д. Приблизительно используются следующие цифры:

- от 1 до 5 % — низкая рентабельность;

- от 5 до 20 % — средняя рентабельность (компания функционирует стабильно);

- от 20 до 30 % — высокая рентабельность (организация работает эффективно).

Если показатель равен или меньше нуля, значит, фирма убыточна и в любой момент может обанкротиться.

Показатель используется для:

- оценки окупаемости проекта, целесообразности вложения в него денежных средств;

- выявления необходимости в расширении продуктовой линейки, масштабирования производства, внедрения новых технологий;

- определения слабых мест производства, способов их ликвидации;

- планирования продаж продукции исходя из текущего состояния бизнеса и желаемых показателей;

- определения минимального объема выручки (объемов продаж), при котором предприятие гарантированно не получит убытки.

Факторы, влияющие на рентабельность продаж организации

Основными факторами, оказывающими влияние на величину рентабельности, являются те, которые связаны с размером затрат, товарным ассортиментом и ценами.

Что влияет на рентабельность продаж?

- Рост затрат, опережающий рост выручки. При таком положении дел рентабельность снижается. Это происходит при снижении цен, смене ассортимента и увеличении расходов.

- Сокращение объемов выручки, опережающее снижение затрат. В этом случае рентабельность предприятия падает. Такое возможно при уменьшении количества продаж.

Другими словами, рентабельность снижается в тех случаях, когда размер выручки уменьшается, а расходы увеличиваются. Снижение цен, увеличение норм затрат и уменьшение ассортимента напрямую влияют на рентабельность.

Сложно сказать, что не влияет на рентабельность продаж. К таким факторам однозначно не относятся:

- тип организации и ее размер;

- маркетинговая стратегия фирмы;

- экономическая ситуация;

- финансовые результаты;

- источники финансирования;

- налоговая политика компании.

Действенные способы повышения рентабельности продаж

Прежде чем приступить к разработке стратегии, направленной на повышение рентабельности организации, необходимо выявить причины ее падения. Это могут быть: кризисные явления в экономике, снижение покупательной способности клиентов, высокая конкуренция, недостаточная компетенция сотрудников, отсутствие необходимых технологий, высокие издержки.

- Повышение цен

Для того чтобы поднять объем выручки, собственники бизнеса нередко идут на повышение цен на свой продукт. Это оправданно лишь в том случае, когда в стране нет кризиса и покупательский спрос постоянен. Если состояние отдельного рынка и экономики в целом нестабильно, если лояльность потребителя недостаточно высока, а конкуренция большая, то этот метод не принесет ожидаемого результата.

Сергей Азимов убойные фишки в продажах!

- Сокращение издержек

Низкая окупаемость свидетельствует о наличии больших издержек, связанных с производством и реализацией товара. Целесообразно их сократить. Для этого можно уменьшить количество персонала, оптимизировать логистическую цепочку, перестроить производство. Тогда компания сможет снизить расходы и сохранить своих клиентов.

- Снижение стоимости закупки

При росте стоимости сырья у постоянных поставщиков стоит инициировать поиск новых контрагентов, уровень цен которых позволит снизить (или хотя бы сохранить) стоимость производимого продукта. При этом качество сырья не должно снижаться.

- Увеличение доли перспективных продуктов

Проанализировав продуктовую линейку, можно выявить самые перспективные и самые убыточные направления. Усилия предприятия необходимо сконцентрировать на том ассортименте, который пользуется неизменным спросом и приносит наибольшую прибыль.

- Рекламная кампания

В ситуациях, когда снижение рентабельности обусловлено уменьшением покупательского спроса, необходимо разработать (пересмотреть) маркетинговую стратегию организации. Можно использовать недорогие методы продвижения товара: предоставить скидки постоянным клиентам, использовать различные акции. Грамотно выстроенная стратегия продвижения окажет положительное влияние на размер прибыли.

- Мотивация сотрудников

Количество проданного товара зависит от компетенции и заинтересованности сотрудников отдела продаж. Следовательно, они должны быть правильно замотивированы. Внедрение сдельной оплаты, выплата стимулирующих премий, бонусы – все это позволит увеличить объемы реализации.

- Улучшение сервиса

Несомненно, качественный сервис ведет к росту продаж. Потребитель, получающий хорошее обслуживание, всегда остается верен компании, лоялен к ней. Если фирма ставит своей целью увеличение объемов реализации, ей необходимо стать более клиентоориентированной. Для этого можно внедрить бесплатную доставку, предложить различные бонусы и т. д.

Не стоит вносить корректировки в работу бизнеса наобум. Необходимо всесторонне проанализировать деятельность компании, изучить циклы производства, каналы сбыта и на основе полученной информации разработать грамотный и эффективный план развития бизнеса.

Подведем итоги. Рентабельность продаж (ROS) — это универсальный показатель, с помощью которого можно определить прибыльность и доходность компании. Для расчета используются различные виды прибыли: валовая, операционная, чистая. Роста показателя можно добиться путем снижения стоимости изготовления продукта или с помощью проведения рекламной кампании, увеличивающей объем продаж.

Финансовое состояние организации зависит от эффективности трех направлений деятельности:

1. Основной (производство и реализация товаров, работ, услуг);

2. Инвестиционной (приобретение и продажа внеоборотных активов);

3. Финансовой (привлечение финансирования, работа с финансовыми инструментами, распределение прибыли).

Результаты номенклатурной и сбытовой политики, итоги работы по выбору поставщиков определяют размер прибыли от продаж, подходы к формированию запасов и ведению взаиморасчетов с покупателями и поставщиками — размер оборотных активов и краткосрочных обязательств.

Капитальные вложения меняют величину внеоборотных активов и (нередко) заемных средств и влияют на финансовый результат через размер амортизационных отчислений, имущественного налога, доходов от финансовых вложений, прибыли или убытка от выбытия фондов.

Работа с заемным капиталом отражается в пассиве баланса и процентных расходах отчета о прибылях. Действия, влияющие на размер прибыли, в сочетании с дивидендной политикой организации определяют величину ее собственного капитала.

Как видим, все происходящие в компании события так или иначе влияют на размеры ее прибыли, активов и пассивов, на основании которых рассчитываются ключевые финансовые показатели (ликвидности, финансовой устойчивости и рентабельности).

Изучив строки отчетности, которые фиксируют последствия тех или иных управленческих решений, можно судить о влиянии этих решений на финансовое положение организации.

Причины изменения чистого оборотного капитала и коэффициента общей ликвидности

Анализ финансового положения компании логично начинать с оценки краткосрочной перспективы — расчета и интерпретации показателей ликвидности и чистого оборотного капитала (ЧОК).

С математической точки зрения чистый оборотный капитал (Оборотные активы – Краткосрочные обязательства) и коэффициент общей ликвидности (Оборотные активы / Краткосрочные обязательства) снижаются, если краткосрочные обязательства увеличиваются быстрее, чем оборотные активы.

Для управленческого анализа такое объяснение не актуально, так как рост краткосрочного заемного капитала является лишь следствием изменений в размерах имущества, собственных средств и долгосрочных займов организации. Эту закономерность можно установить не только на уровне логики, но и через трансформацию формулы расчета ЧОК:

ЧОК = Собственный капитал + Долгосрочные обязательства – Внеоборотные активы.

В равной степени неактуально было бы рекомендовать оптимизировать показатели за счет наращивания оборотных активов (что, по сути, означает создание максимальных запасов, предоставление неограниченных отсрочек покупателям) и сокращения краткосрочных обязательств (отказ от отсрочек платежей, предоставляемых поставщиками, и авансов со стороны покупателей).

Причины снижения чистого оборотного капитала и коэффициента общей ликвидности, которые можно выявить по данным финансовой отчетности, перечислены в табл. 1. Примеры, иллюстрирующие методику в действии, предложены далее.

Таблица 1. Причины снижения чистого оборотного капитала и коэффициента общей ликвидности

|

№ примечания |

Причина снижения коэффициента общей ликвидности |

Выявление причины по данным отчетности |

|

1 |

Сокращение собственного капитала (прежде всего — убытки) |

Уменьшаются значения по стр. 1300 баланса «Итого по разделу III Капитал и резервы».

Причину сокращения собственного капитала можно определить по данным отдельных строк баланса в разделе III «Капитал и резервы», отчета об изменениях капитала и отчета о финансовых результатах. Основные причины: · убытки; · начисленные дивиденды |

|

2 |

Финансирование капитальных вложений за счет краткосрочных обязательств | Рост внеоборотных активов в балансе (стр. 1100 «Итого по разделу I») превышает совокупный рост собственного капитала и долгосрочных обязательств (стр. 1300 «Итого по разделу III» и 1400 «Итого по разделу V») |

|

3 |

Погашение долгосрочных займов за счет роста краткосрочных обязательств | Сокращение суммы долгосрочных заемных средств (стр. 1410 баланса) и прочих долгосрочных обязательств (стр. 1450) превышает рост собственного капитала (стр. 1300 «Итого по разделу III Капитал и резервы») |

Начинать анализ стоит с изучения капитала и резервов в пассиве баланса. При неизменной либо растущей сумме активов снижение величины собственных средств неизбежно требует привлечения дополнительных займов.

Если сокращение собственного капитала было замещено долгосрочными обязательствами, ЧОК и коэффициент общей ликвидности избегают падения; замещение краткосрочными обязательствами неизменно «тянет» показатели вниз.

С управленческой точки зрения важно установить, какие действия привели к сокращению капитала и резервов — результаты деятельности (убытки), решения в области распределения прибыли в пользу собственников (начисление дивидендов) либо иные операции, которые перечислены в отчете о движении капитала.

Переоценка внеоборотных активов — как в сторону уменьшения стоимости (уценка), так и в сторону увеличения стоимости (дооценка) — не приводит к изменению показателей ликвидности, так как в этом случае собственный капитал и внеоборотные активы изменяются на одну и ту же величину.

Результат капитальных вложений — дополнительная прибыль — нередко возникает в долгосрочной перспективе по отношению к моменту осуществления инвестиций.

Если в краткосрочном будущем предстоит исполнить обязательства по операциям, результат которых (прибыль как источник погашения обязательств) будет получен в более отдаленном времени, ситуация с текущей платежеспособностью компании становится более напряженной. Об этом сообщит снижение коэффициента общей ликвидности и чистого оборотного капитала.

О направлении инвестирования средств — в нематериальные активы, основные средства, финансовые вложения или активы, передаваемые в аренду (доходные вложения в материальные ценности) — позволят судить возрастающие значения в соответствующих строках баланса (раздел «Внеоборотные активы»), а также пояснения к отчетности № 1 «Нематериальные активы», № 2 «Основные средства», № 3 «Финансовые вложения».

Если для погашения долгосрочных займов недостаточно собственных средств, привлечение краткосрочных источников неизбежно. Вид краткосрочных обязательств — займы или кредиторская задолженность — с точки зрения анализа не принципиален.

Опираясь на экономические закономерности и формулу (1), можно утверждать, что росту коэффициента общей ликвидности и чистого оборотного капитала способствуют:

1. Рост собственного капитала. Может быть достигнут за счет:

- получения прибыли (итоговая строка 2400 отчета о финансовых результатах);

- вложений собственников (рост значений по строкам баланса 1310 «Уставный капитал» и 1350 «Добавочный капитал без переоценки»);

- роста доли чистой прибыли, остающейся в распоряжении организации (роста самофинансирования в результате сокращения доли чистой прибыли, распределяемой между собственниками).

Чтобы оценить долю чистой прибыли, остающуюся в распоряжении организации, необходимо сопоставить совокупный рост значений по строкам 1370 «Нераспределенная прибыль» и 1360 «Резервный капитал» пассива баланса с величиной чистой прибыли (стр. 2400 отчета о финансовых результатах) за период. Чем ближе рассчитанное значение к 100 %, тем более благоприятной считается ситуация с точки зрения укрепления финансового положения компании.

2. Соблюдение правила: если для покупки или строительства внеоборотных активов требуются заемные средства, привлекать долгосрочное, а не краткосрочное финансирование.

3. Реализация (сокращение) внеоборотных активов, результат которой направляется на погашение краткосрочных обязательств.

К сведению

Решение, указанное в п. 2, неоднозначно: долгосрочные займы — это, как правило, значительные процентные расходы, которые уменьшают прибыль и, как следствие, сокращают собственный капитал и ухудшают финансовые показатели. В результате компании с высокой ликвидностью допускают финансирование капитальных вложений краткосрочными обязательствами, так как снижение показателей ликвидности с высокого до среднего уровня не означает существенного ущерба для текущей платежеспособности организации. Для компаний, чьи коэффициенты ликвидности невелики, сохранение приемлемой платежеспособности в краткосрочной перспективе за счет «более дорогого» долгосрочного финансирования не лишено смысла (это можно назвать платой за снижение риска).

В результате анализа необходимо установить, какие из событий оказали положительное, а какие — негативное влияние на показатели ликвидности. Рост или сокращение показателей позволит судить о том, влияние каких событий было более существенным.

Причины изменения коэффициента финансовой устойчивости (автономии)

Коэффициент автономии (Собственный капитал / Итого пассивов) отражает степень зависимости компании от заемного капитала и имеет отношение к оценке долгосрочной перспективы организации.

С точки зрения необходимости погашения долгосрочные и краткосрочные обязательства равнозначны. Поэтому при оценке финансовой устойчивости рассматривается совокупная величина заемного капитала — в отличие от анализа ликвидности, когда долгосрочные обязательства приравниваются к собственному капиталу, так как не требуют погашения в ближайшем будущем.

Небольшое изменение формулы (Собственный капитал / Итого активов) подтверждает, что снижение коэффициента автономии — результат превышения роста активов над собственным источникам финансирования. Отсюда — неизбежное наращивание заемных средств.

Причины, в результате которых возрастает доля заемных источников финансирования и снижается коэффициент автономии:

1. Сокращение собственного капитала в результате убытка или существенных дивидендных начислений (уменьшилась нераспределенная прибыль), бухгалтерского обесценения имущества (сократились накопленные ранее суммы переоценки внеоборотных активов) или медленного роста собственного капитала из-за низкой прибыльности либо невысокой доли чистой прибыли, остающейся в распоряжении компании (низкого уровня самофинансирования).

2. Капитальные вложения, размер которых превышает сумму собственных источников финансирования, возникших в том же периоде (рост внеоборотных активов, превышающий рост собственного капитала).

3. Увеличение оборотных активов, превышающее рост собственного капитала. Может происходить вследствие:

- наращивания объемов производства, при котором рост величины оборотных активов неизбежен;

- или/и снижения оборачиваемости оборотных активов (увеличения отсрочек платежей, предоставляемых покупателям, увеличения срока предоплаты поставщикам за получаемые ресурсы, увеличения периода хранения материалов и запасов готовой продукции на складе).

Причины роста коэффициента автономии:

1) увеличение собственного капитала (за счет максимизации прибыли или уменьшения той ее части, которая распределяется в пользу собственников, вложений со стороны собственников и инвесторов);

2) ускорение оборачиваемости активов;

3) приобретение активов в пределах сумм, не превышающих возникшие за период собственные источники финансирования.

В результате дооценки внеоборотных активов значение коэффициента автономии тоже может увеличиться, но интерпретировать такой рост как реальное повышение финансовой устойчивости компании не вполне обоснованно.

Чтобы выяснить причины изменения показателя, изучаются строки отчетности, перечисленные в табл. 1 и пояснениях к табл. 2, 3.

Причины изменения коэффициентов рентабельности

Параметрам, определяющим величину коэффициентов рентабельности, уделено достаточно внимания в экономической литературе. В частности, специалистам хорошо знакома формула Dupont, которая устанавливает зависимость рентабельности собственного капитала от показателей прибыльности, оборачиваемости и структуры пассивов организации. В связи с этим проанализируем причины изменения коэффициентов рентабельности непосредственно на данных табл. 2 и 3.

Определяем причины изменения финансовых показателей по данным отчетности.

Пример 1

Данные для анализа представлены в табл. 1.

Строки баланса с нулевыми значениями не показаны.

Δ означает расчет по принципу: [значение на конец периода – значение на начало периода].

При анализе изменения долгосрочных обязательств (п. 25) стоит уделять особое внимание изменению долгосрочных займов (Δ п. 13).

Расчет коэффициентов рентабельности в строках 30 и 33, коэффициентов оборачиваемости в строках 29 и 32, а также показателя в строке 36 выполняется на основании средней величины активов или пассивов в периоде, которое определяется по принципу: [(значение на начало периода + значение на конец периода) / 2].

Выводы о причинах изменения чистого оборотного капитала и коэффициента общей ликвидности

В исследуемом периоде наблюдается устойчивая тенденция на снижение коэффициента ликвидности и чистого оборотного капитала (пп. 20, 21). В 2016 г. они опустились ниже уровня, признанного минимально необходимым:

- коэффициент общей ликвидности

- ЧОК

Таким образом, ситуацию с платежеспособностью компании в краткосрочной перспективе можно назвать напряженной, имеющей тенденцию к ухудшению.

Расчеты, выполненные в пп. 23–27, проясняют, что в каждом из рассмотренных лет произошли события, положительно и негативно повлиявшие на показатели ликвидности. При этом негативное влияние было более существенным.

Положительное воздействие на коэффициент общей ликвидности и ЧОК оказал рост собственного капитала компании (п. 23).

Поэлементное изучение капитала показывает, что собственные средства выросли за счет деятельности предприятия (чистой прибыли, пп. 19, 31) и высокого уровня самофинансирования (п. 24). Мы не будем проводить построчный анализ отчета о финансовых результатах и выявлять факторы роста или сокращения прибыли.

События, оказавшие негативное влияние на показатели ликвидности в 2015 г.:

- финансирование инвестиций за счет краткосрочных обязательств,

- частичное погашение долгосрочных займов за счет краткосрочных заимствований.

Сравнение прироста собственного капитала (19 236 тыс. руб.) с величиной погашенного долгосрочного займа (20 000 тыс. руб.) позволяет сказать, что долгосрочные обязательства были заменены краткосрочными в минимальном объеме, не существенном для финансового положения компании.

Основная причина снижения коэффициентов ликвидности в 2015 г. — полное финансирование капитальных вложений за счет наращивания краткосрочных долгов. Это подтверждает сопоставление роста внеоборотных активов на 16 166 тыс. руб. и доступной величины собственных средств после погашения долгосрочных займов — 0 руб. (19 236 тыс. руб. – 20 000 тыс. руб.).

Можно интерпретировать значения пп. 23–26 за 2015 г. иным образом: собственный капитал стал источником финансирования капитальных вложений, в результате долгосрочные обязательства практически в полном объеме были исполнены за счет увеличения краткосрочных долгов.

В любом случае справедлив вывод: при сумме собственных средств, полученных компанией в 2015 г., одновременное погашение долгосрочных займов и осуществление капитальных вложений привело к снижению показателей ликвидности.

Отрицательные последствия для показателей ликвидности в 2016 г. имело финансирование капитальных вложений существенными суммами краткосрочного финансирования:

49 617 тыс. руб. – (30 632 тыс. руб. + 0) = 18 985 тыс. руб., или 38 % роста внеоборотных активов.

В обоих годах инвестиции представляли собой вложения в основные средства (п. 1).

Построчный анализ раздела «Краткосрочные обязательства» покажет, какого рода заимствования были привлечены — платные (кредиты) или бесплатные (кредиторская задолженность).

Если в дальнейшем компания не будет финансировать капитальные вложения краткосрочными источниками и сохранит прибыльность работы (а лучше — увеличит прибыль, в том числе благодаря вводу дополнительных фондов, созданных в 2015–2016 гг.), она сможет добиться роста коэффициентов ликвидности.

Выводы о причинах изменения коэффициента автономии

Как на показателях ликвидности, так и на коэффициенте автономии положительно сказался рост собственного капитала предприятия в каждом из рассматриваемых периодов (п. 23). При этом и в 2015-м, и в 2016-м году организация наращивала активы опережающими темпами по отношению к росту собственных средств (пп. 23, 26, 28). В 2015 г. такое превышение наблюдается в оборотных активах, в 2016 — во внеоборотных и оборотных активах одновременно. В результате сочетания положительного и отрицательного влияний значения коэффициента автономии в течение 2015–2016 гг. практически неизменны.

В 2016 г. оборотные активы существенно выросли из-за наращивания объемов производственной деятельности, что может подтвердить заметное увеличение выручки (порядка 34 %, п. 17) и растущая величина основных средств предприятия.

Небольшое снижение коэффициента оборачиваемости (п. 29) может быть основанием для вывода, что некоторый «вклад» в увеличение суммы оборотных активов внесло ухудшение условий управления дебиторской задолженностью и/или запасами компании. Для прояснения ситуации желательно рассчитать периоды оборота отдельных элементов запасов и дебиторской задолженности и изучить иную релевантную информацию.

Выводы о причинах изменения коэффициентов рентабельности

Положительная динамика коэффициентов рентабельности (пп. 30, 33) была достигнута благодаря финансовым результатам работы предприятия — росту прибыльности с 5 до 7 % (п. 31). Как мы уже отмечали, выявление причин изменения прибыли является обязательной частью анализа, но выходит за рамки статьи.

Небольшое снижение оборачиваемости активов компании (п. 32) оказало незначительное негативное влияние на оба коэффициента, замедлив их рост.

Снижение оборачиваемости — следствие замедления движения средств в оборотном капитале (п. 29) и инвестиций во внеоборотные активы. Так как в периодах капитальных вложений приобретенные или созданные активы еще не генерируют доходов, временное снижение оборачиваемости можно признать закономерным.

Отличие значений рентабельности собственного капитала от рентабельности активов имеет единственное объяснение — влияние структуры пассивов организации.

Рост рентабельности собственного капитала на 8 % на фоне 3%-ого увеличения рентабельности активов свидетельствует о том, что сложившаяся в компании структура источников финансирования выгодна с точки зрения собственников и инвесторов.

В структуре пассивов компании преобладает заемный капитал с небольшой динамикой роста доли собственных средств (пп. 22, 36).

Чтобы максимизировать доходность собственных средств, можно и далее увеличивать долю собственных источников финансирования. Кроме того, это обеспечит еще и финансовую устойчивость, которая у предприятия невысока.

Высокая доля собственного капитала в пассивах — не самоцель, важно сохранить ее на приемлемом уровне (в теории — не менее 0,5; на практике оценка допустимой величины зависит от отраслевой принадлежности, конкурентного положения и иных факторов).

Наращивание активов за счет заемного капитала может оказаться эффективным решением, обеспечивающим рост рентабельности предприятия. Компании с высокой долей собственного капитала в пассивах могут реализовывать такие решения, так как снижение коэффициента автономии с высокого до среднего уровня не будет означать утраты финансовой устойчивости.

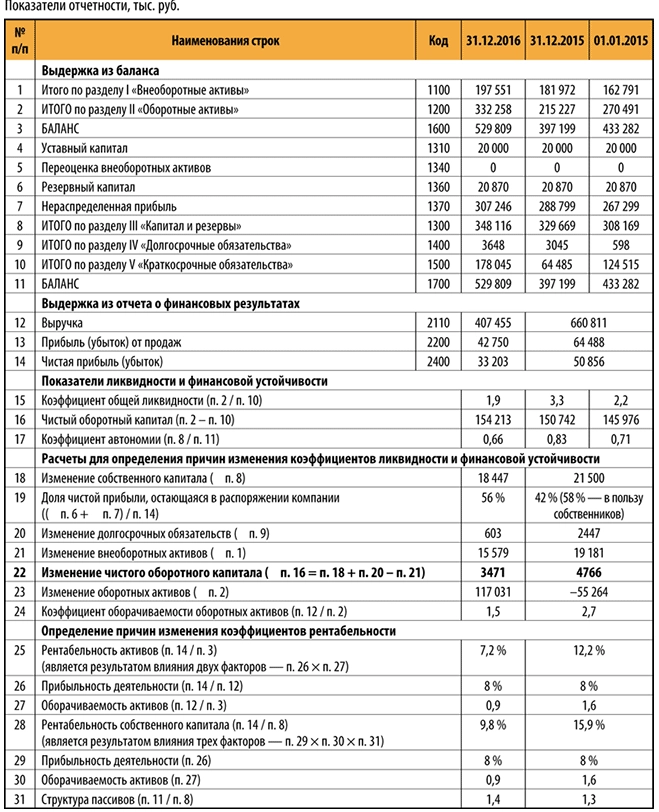

Пример 2

Проанализируем финансовое состояние еще одного предприятия, данные для расчетов — в табл. 3.

Общие выводы

Заметный рост коэффициента ликвидности и ЧОК в 2015 г. (пп. 15, 16) закономерен, так как были выполнены все условия роста показателей:

- увеличился собственный капитал (п. 18);

- долгосрочные обязательства за счет краткосрочных источников не погашались (п. 20, нет сокращения долгосрочных обязательств);

- финансирования капитальных вложений краткосрочными займами не было (19 181 тыс. руб.

В 2016 г. также соблюдаются все условия роста ликвидности, но коэффициент общей ликвидности при этом снижается. Причина математическая и связана с особенностями поведения дробей. Рост числителя и знаменателя дроби на одну и ту же величину приводит к уменьшению результата деления; сокращение числителя и знаменателя дроби на одну и ту же величину, напротив, увеличит итоговое значение.

По экономической логике увеличение оборотных активов и краткосрочных обязательств на одну и ту же величину не должно изменить текущую платежеспособность компании. Этот вывод подтвердит расчет чистого оборотного капитала (табл. 4).

Таблица 4. Расчет чистого оборотного капитала, тыс. руб.

|

Исходная ситуация |

Изменение краткосрочных активов и краткосрочных обязательств на одну и ту же величину |

||

|

рост |

сокращение |

||

| Оборотные активы |

150 |

150 + 50 = 200 |

150 – 50 = 100 |

| Краткосрочные обязательства |

100 |

100 + 50 = 150 |

100 – 50 = 50 |

| Коэффициент общей ликвидности |

150 / 100 = 1,5 |

200 / 150 = 1,3 |

100 / 50 = 2,0 |

| Чистый оборотный капитал |

150 – 100 = 50 |

200 – 150 = 50 |

100 – 50 = 50 |

В 2016 г. текущие активы и краткосрочные обязательства предприятия возросли практически на равную величину: 117 031 тыс. руб. (332 258 – 215 227, п. 2) и 113 560 тыс. руб. (178 045 – 64 485, п. 10). Одновременный рост числителя и знаменателя в формуле коэффициента ликвидности (причем существенный) математически сократил итоговое значение. В результате интерпретировать снижение коэффициента ликвидности в 2016 г. как признак ухудшения текущей платежеспособности компании нет оснований. Рост чистого оборотного капитала предприятия подтверждает такой вывод.

Учитывая сокращение объемов продаж (п. 12) и несущественные суммы капитальных вложений, связать значительный рост оборотных активов в 2016 г. с текущим или планируемым наращиванием масштабов деятельности затруднительно.

Двукратное падение оборачиваемости текущих активов (п. 24) говорит о серьезном ухудшении в управлении дебиторской задолженностью и/или запасами компании в 2016 г. Чтобы сделать окончательный вывод, надо рассчитать периоды оборота и изучить информацию о работе с заказчиками и поставщиками. После этого можно будет определить, как оптимизировать оборачиваемость.

Рост оборотных активов, существенно превысивший размеры собственных средств, полученных в периоде (117 031 тыс. руб.>18 447 тыс. руб.), стал причиной снижения коэффициента автономии 2016 г. В 2015 г. он увеличился в результате роста собственных средств (21 500 тыс. руб.) и сокращения совокупных активов (текущие активы сократились, рост внеоборотных активов на 19 181 тыс. руб. оказался в пределах возникшего за период объема собственных средств).

На каждую отчетную дату значения коэффициента автономии остаются высокими, поэтому даже в 2016 г. говорить о снижении и тем более утрате финансовой устойчивости не приходится. Компания была и остается финансово устойчивой.

Замедление оборачиваемости текущих активов (п. 24) повлекло за собой падение оборачиваемости совокупных активов (п. 27) и заметное сокращение коэффициентов рентабельности предприятия. То, что падение рентабельности собственного капитала (–6 %) превысило падение рентабельности активов (–5 %), говорит о том, что структура источников финансирования компании стала менее благоприятной с точки зрения собственников и инвесторов. Этим изменением стало увеличение доли заемных средств (пп. 31, 17).

Во всех периодах причина роста собственного капитала — полученная прибыль (пп. 14, 7, 6), а не переоценка внеоборотных активов (п. 5), что положительно характеризует положение компании.

Отметим снижение объемов прибыли в 2016 г. (п. 14) и как следствие — меньший прирост собственных средств по отношению к предыдущему периоду. Но этот факт не снижал финансовые показатели, а лишь замедлял их рост.

Существенная часть прибыли компании (порядка 50 %) распределяется в пользу собственников (п. 19). В результате увеличивается собственный капитал и, как следствие, финансовые показатели растут медленнее, чем позволяют результаты работы предприятия.

Учитывая достаточно высокий уровень всех финансовых показателей, компания «может себе позволить» сложившиеся параметры работы.

Показатели ликвидности, финансовой устойчивости и рентабельности организации меняются под влиянием следующих параметров:

- финансовый результат (прибыль) и его распределение между компанией и собственниками;

- размеры вложений во внеоборотные активы;

- условия управления оборотными активами;

- принципы финансирования деятельности.

Общим для всех финансовых показателей является тот факт, что их величина зависит от роста собственного капитала компании, т. е. от действий, влияющих на размеры выручки, производственных и финансовых расходов, дивидендных выплат, привлекаемого акционерного капитала. Соотношение размеров капитальных вложений и роста собственного капитала, а также принципы управления оборотными активами оказывают влияние на динамику коэффициентов финансовой устойчивости и рентабельности.

Для показателя общей ликвидности принципиален не сам размер капитальных вложений, а способ их финансирования — долгосрочными либо краткосрочными источниками. Выбор в пользу долгосрочного заемного капитала способен «поддержать» показатель общей ликвидности, но в дальнейшем может иметь отрицательные последствия для всех коэффициентов за счет большей величины финансовых расходов в составе прибыли.

Статья опубликована в журнале «Справочник экономиста» № 5, 2017

Существует множество экономических показателей, характеризующих деятельность предприятия. Одним из таких можно назвать рентабельность бизнеса. Что это такое, для чего применяется данный показатель и как его рассчитать – в нашей статье.

Рентабельность — это

Простыми словами, это относительный экономический показатель, характеризующий прибыльность предприятия. Помимо того, что рентабельность оценивает эффективность работы всей компании, показатель также может рассчитываться отдельно для каждого материального или нематериального актива: производственные материалы, денежные средства, трудовые ресурсы и т. д.

Для правильной оценки следует анализировать экономический коэффициент за разные промежутки времени. Если производство и реализация продукции приносят компании прибыль, то рентабельность такого предприятия будет положительной. Когда коэффициент эффективности по какому-либо активу планомерно снижается, требуются срочные изменения в подходе к ведению бизнеса.

Для чего рассчитывать показатель

Уровень рентабельности – один из важных показателей экономической эффективности предприятия. Он показывает акционерам компании и ее будущим инвесторам, насколько хорошо работает бизнес и как быстро окупаются финансовые вложения в инвестиционный проект.

Расчет рентабельности необходим для:

- прогнозирования будущей прибыли предприятия;

- сравнения собственной экономической эффективности с конкурентами;

- выявления рыночной стоимости компании;

- разработки стратегии по развитию бизнеса;

- определения оптимального ценообразования для произведенной продукции.

Прибыль и рентабельность – это не одно и то же. Прибыль – это абсолютный показатель, выраженный в числовом эквиваленте и показывающий конечный финансовый результат бизнеса (разница между выручкой компании и ее расходами). Рентабельность – это относительный показатель, выраженный в процентном соотношении и рассчитывающий доходность компании (частное от деления прибыли на расходы).

Как рассчитать рентабельность — формула и пример

В деятельности фирмы задействовано множество ресурсов (трудовые, финансовые, природные, производственные и т. д.), и для каждого из них можно отдельно рассчитать его экономическую эффективность, используя различные формулы рентабельности. Однако для упрощенного понимания прибыльности предприятия можно использовать универсальный расчет по следующей формуле:

Р = Балансовая прибыль / Общая стоимость активов х 100%, где:

- Балансовая прибыль – прибыль (убыток) до налогообложения, полученная компанией от всех видов её хозяйственной деятельности.

- Общая стоимость активов – совокупность всех производственных мощностей компании и ее ресурсов (трудовых, денежных и т. д.).

Пример расчета

Год назад в компанию по производству медных труб было инвестировано 3 млн руб., которые были потрачены на сырье, оплату труда рабочим и аренду помещения. Через год в результате реализации продукции фирма получила прибыль до вычета налогов в размере 1,5 млн руб.

Рассчитаем уровень рентабельности бизнеса:

Р = 1,5 млн руб. / 3 млн руб. х 100% = 50%

Рентабельность предприятия за один год составила 50%. Это значит, что владельцы бизнеса полностью окупят свои инвестиции только через 2 года. Чтобы понять, высокий это или низкий уровень рентабельности, нужно сравнить его значение со средним показателем по своей отрасли. Например, в строительстве среднее значение показателя не превышает 10% в год, в то время как в торговле уровень рентабельности может легко достигать 100% и выше.

Основные виды и формулы расчета

Чтобы оценить эффективность бизнеса, в экономике используют различные виды рентабельности. Рассмотрим их.

ROA – рентабельность активов

ROA (Return on Assets) – это коэффициент показывающий процентное соотношение чистой прибыли предприятия к его активам.

Значение ROA необходимо рассчитывать для того, чтобы понимать, получает ли компания прибыль или работает себе в убыток на протяжении долгого времени. Если рентабельность активов ниже нуля, значит, компания несет убытки. Таким образом, чем больше показатель ROA, тем выше экономическая эффективность предприятия.

Формула рентабельности активов:

ROA = P / A, где:

- P – чистая прибыль компании;

- А – средняя величина суммарных активов предприятия.

При расчете ROA показатель величины прибыли и суммарных активов должен браться за одинаковый период времени. Например, за один год.

По срокам эксплуатации ресурсов активы компании делятся на оборотные и внеоборотные. Изучим оба вида активов по отдельности.

Оборотные

Оборотные активы – это те экономические ресурсы, срок полезного использования которых не превышает один год. К оборотным активам относят:

- Денежные средства (деньги в кассе, на рублевых и валютных расчетных счетах и др.).

- Краткосрочные финансовые вложения (покупка ценных бумаг, открытие банковского вклада и т. д.).

- Материально-производственные запасы (материалы, инвентарь, готовая продукция).

- Дебиторская задолженность.

Дебиторская задолженность представляет собой совокупность финансовых и иных ресурсов, которые должны компании другие юридические и физические лица. Дебиторская задолженность возникает в тот момент, когда услуга или товар были проданы, а оплата еще не получена.

Внеоборотные

Внеоборотные активы – это ресурсы компании, которые она использует в своей хозяйственной деятельности более одного года.

Виды внеоборотных активов:

- Нематериальные активы (патенты, лицензии, товарные знаки, деловая репутация и т. д.).

- Основные средства (земельные участки, объекты природопользования, здания, машины).

- Финансовые вложения (инвестиции в дочерние предприятия, долгосрочные займы и пр.).

Внеоборотные активы – фундамент всей бизнес-структуры организации. От того, как рационально они используются в экономической деятельности предприятия, будет зависеть конечный финансовый результат компании.

ROS – рентабельность продаж

ROS (Return on Sales) – показатель, отражающий долю прибыли предприятия в каждом заработанном рубле. Чем выше значение, тем лучше работает компания, тем больше прибыли она генерирует в результате своей деятельности.

Формула рентабельности продаж:

ROS = Чистая прибыль / Выручка х 100%

ROS – индикатор ценовой политики компании. Его необходимо применять либо для сравнения с конкурентами по отрасли, либо для анализа динамики изменения показателя в рамках одной компании. Использовать показатель рентабельности продаж для сравнения предприятий из разных отраслей не имеет смысла, так как коэффициент не учитывает специфику каждого бизнеса.

ROE – рентабельность собственного капитала

Коэффициент ROE (Return on Equity) показывает владельцу бизнеса и его инвесторам, сколько чистой прибыли способна приносить компания на каждый вложенный в неё рубль. При этом важно понимать, что под собственными вложениями в данном случае понимается только уставной или акционерный капитал.

Формула расчета рентабельности собственного капитала:

ROE = Чистая прибыль / Собственный капитал × 100%

Собственный капитал – это акционерный или уставной капитал компании, равный разнице между совокупными активами организации и ее обязательствами.

ROI – рентабельность инвестиций

ROI (Return on Investment) – коэффициент возврата вложений, выражается в процентах.

Чтобы рассчитать размер окупаемости инвестиций, необходимо использовать формулу ниже:

ROI = Чистая прибыль / Сумма инвестиций × 100%.

Значение ROI можно сравнивать не только с компаниями из других отраслей, но также с доходностью облигаций, банковских вкладов и т. д. для понимания того, какой финансовый актив потенциально может принести инвестору больше прибыли. Если рентабельность инвестиций в металлургической компании равняется двум процентам, а государственный банк предлагает своим вкладчикам депозит под семь процентов, то, как правило, инвестор предпочтет банковский вклад или продолжит поиски более прибыльной компании на рынке.

ROFA – рентабельность основных производственных фондов

ROFA (Return on Fixed Assets) отражает размер чистой прибыли, которую приносят компании основные средства (недвижимое имущество, транспорт, оборудование и т. д.).

Формула для расчета ROFA следующая:

ROFA = Чистая прибыль предприятия / Стоимость основных средств х 100%

В случае если значение коэффициента ROFA ниже нуля, можно утверждать, что данная компания работает в убыток. Главная причина – нерациональное использование основных средств компании и низкая эффективность работы ее управленческого состава.

ROCS – рентабельность затрат

Коэффициент ROCS (Return on Cost of Sales) дает инвесторам понимание того, сколько прибыли от реализации продукции или оказания услуг можно получить на каждый вложенный в производство рубль.

Рассчитать показатель рентабельности затрат легко. Формула выглядит следующим образом:

ROCS = Чистая прибыль / Себестоимость товаров х 100%.

Для каждого сегмента экономики средний коэффициент рентабельности затрат будет разный. Однако при этом для любой компании вне зависимости от ее отраслевой принадлежности отрицательный ROCS – прямое свидетельство убыточности предприятия.

Какие факторы влияют на коэффициент

Показатель рентабельности предприятия зависит от множества факторов, которые в совокупности можно объединить в две большие группы: экзогенные и эндогенные факторы.

Экзогенные (внешние) факторы.

Извне на компанию может повлиять фискальная (бюджетно-налоговая) политика государства, географическое положение предприятия, общий уровень конкуренции на рынке, политическая ситуация в стране и прочие факторы.

Ярким примером экзогенного фактора стал Covid−19, который снизил в первую очередь рентабельность туристического бизнеса и авиаотрасли.

Эндогенные (внутренние) факторы

Эндогенные факторы всегда возникают внутри самой компании. К внутренним факторам, влияющих на финансовый результат предприятия, стоит отнести эффективность маркетинга, ценовую политику, техническое обеспечение фирмы, уровень развития логистической инфраструктуры бизнеса и т. д.

Пример эндогенного влияния.

Низкий уровень оплаты труда рабочих приводит к снижению скорости производимой ими продукции и падению качества товаров. В конечном итоге это влечет за собой снижение прибыльности компании и уменьшение его рентабельности.

Анализ рентабельности

ПКоэффициент помогает потенциальному инвестору и владельцу бизнеса узнать, сколько прибыли можно получить на каждый рубль активов компании, ее собственного капитала или чего-то другого. Поэтому для экономического анализа предприятия используют показатели:

- ROA;

- ROS;

- ROE;

- ROI;

- ROFA;

Сами по себе значения рентабельности не несут большого смысла и мало о чем говорят инвестору. После их расчета можно ответить только на один вопрос – прибыльное предприятие или нет. Однако для того, чтобы понимать, хорош ли показатель рентабельности продаж в 10% или окупаемость инвестиций в 20%, необходимо это значение сравнивать либо с аналогичным показателем в прошлом по своей компании, либо с прямыми конкурентами по отрасли.

Пример № 1. Если коэффициент ROI у других предприятий выше, чем у нас, то предприятие работает менее эффективно.

Пример № 2. Показатель ROS в прошлом году в компании был ниже, чем сейчас. Это значит, в текущем году руководству предприятия удалось увеличить долю прибыли на каждый заработанный рубль, что говорит об эффективности управления.

Когда инвестор намерен узнать финансовый результат компании и сравнить его с конкурентами, то для анализа можно использовать различные коэффициенты рентабельности. Однако если необходимо выяснить причины роста или падения коэффициента, тогда стоит применять один из двух методов факторного анализа рентабельности:

- Детерминированный. Логически объясняет воздействие того или иного фактора на количественное значение рентабельности.

- Стохастический. Подразумевает под собой анализ опосредованных факторов, которые лишь косвенно влияют на показатели рентабельности.

Факторный анализ рентабельности бизнеса также применяется и для того, чтобы заранее спрогнозировать значения ROI, ROA или других показателей, выявить слабые стороны в компании, определить уровень ущерба от воздействия на деятельность организации ряда негативных факторов и т. д.

Таким образом, результаты любого факторного анализа ложатся в основу изменений ценовой политики компании, оптимизации ее статьи расходов и формирования новых условий для повышения коэффициентов рентабельности.

Точка безубыточности

Точка безубыточности (порог рентабельности) – это минимальный объем производства и / или реализации продукции, при котором расходы компании соразмерны ее доходам. Прибыль в этом случае будет равна нулю.

Вычислить можно следующим образом:

Точка безубыточности = Постоянные издержки / (Выручка – Переменные издержки) х 100%, где

- Постоянные издержки – это расходы, которые не зависят от объема выпускаемой продукции. К ним относят оплату труда управленческому составу, арендную плату, платежи по кредитам и т. д.

- Переменные издержки – это расходы, которые напрямую зависят от объема выпускаемой продукции. Это может быть покупка сырья, оплата электричества, транспортные расходы и др.

- Выручка – доход компании от реализации ее товаров и услуг.

Бизнесу важно знать собственную точку безубыточности, чтобы грамотно планировать свою хозяйственную деятельность и не допускать образования убытков. Порог рентабельности позволяет продавать товар по оптимальной цене и давать понимание того, какой минимальный объем производства или продаж необходим для дальнейшего существования бизнеса.

Повышение рентабельности и способы увеличения прибыли

Главная цель любого коммерческого предприятия – получение прибыли. Чем она больше, чем выше экономическая эффективность компании. Поскольку рентабельность зависит от двух показателей – прибыли и себестоимости, чтобы повысить этот коэффициент, нужно увеличить первый показатель или снизить второй. Таким образом, повысить доходность бизнеса можно, если:

- улучшить качество производимой продукции или оказания услуг;

- разработать новую маркетинговую кампанию;

- снизить производственные издержки;

- повысить качество обслуживания клиентов;

- увеличить скорость производства товаров.

Как и каким способом повышать рентабельность своего бизнеса, каждый предприниматель должен определить самостоятельно. Однако для более объективного понимания причинно-следственных связей, почему сейчас упал объем продаж, снизилось количество оборотных активов или повысилась себестоимость продукции, необходимо прибегать к помощи факторного анализа рентабельности и формировать новую стратегию ведения бизнеса согласно выводам из данного исследования.

Популярные вопросы

Что значит рентабельность 20 процентов?

Рентабельность в 20 процентов означает, что за определенный период времени бизнес окупает вложенный в него капитал только на 20 процентов. Например, за один год. Таким образом, полная окупаемость компании составит 5 лет.

Как посчитать рентабельность продукции, пример?

Формула:

Рентабельность продукции = Чистая прибыль / Себестоимость продукции х 100%

Пример. Производство кирпича стоило 1 млн руб. Чистая прибыль – 0,5 млн руб. Рентабельность продукции составляет 50% (0,5 млн руб. / 1 млн руб. х 100%).

Что показывает индекс рентабельности?

Это относительный показатель эффективности инвестиций. Отображает уровень дохода, получаемый инвестором на каждый вложенный рубль с учетом временной стоимости денег.

Многие руководители считают, что рост — это очень хорошо и чем он больше тем лучше. Нить рассуждений тут следующая: если есть рост, то растет и доля занимаемого рынка и соответственно повышаются доходы. Но если смотреть с финансовой точки зрения, то ситуация несколько иная. Быстрый рост может значительно истощить ресурсы компании и если руководство игнорирует этот факт, то быстрый рост может привести к банкротству компании. Компания может в прямом смысле вырасти и лопнуть.

С другой стороны медленный рост тоже нежелателен, компании которые медленно растут сталкиваются с иными проблемами, которые также могут их погубить.

Давайте же поговорим о финансовых аспектах этого явления и начнем с определения устойчивого роста компании.

Сам термин «Устойчивый рост» — SGR (Sustainable Growth Rate) был введен в теорию и практику управления компаниями в 1960-е гг. всемирно известной консалтинговой фирмой Boston Consulting Group (BCG). Показатель SGR означает максимальный темп роста, который компания в состоянии поддерживать без изменения (увеличения) финансирования, т.е. без привлечения дополнительных финансовых ресурсов.

В научной литературе приводятся различные подходы к определению устойчивого (сбалансированного) роста.

Так, Р. Хиггинс дает следующее определение: «Это такие темпы роста продаж, которые не истощают финансовые ресурсы». К. Палепу приводит некоторые уточнения этого определения: «Это такой рост, который фирма может поддерживать без изменения доходности и финансовой политики». Дж. Ван Хорн конкретизирует характеристику «коэффициента устойчивого роста», который определяет как «…максимальный годовой прирост продаж (в процентах), который может базироваться на прогнозируемых коэффициентах деловой активности, а также коэффициента задолженности и выплаты дивидендов».

Примерами темпа роста, не истощающего финансовые ресурсы компании, являются:

1) поставщики продолжают отгружать сырье и материалы с отсрочкой платежа,

2) банки предоставляют кредит на обычных условиях,

3) акционеры принимают решения о реинвестировании прибыли и т.д.

Устойчивый рост

Жизненный цикл компании — модель развития организаций, которую можно использовать для эффективного предсказания и управления изменениями

Теоретики и практики бизнеса прекрасно знакомы с концепцией жизненного цикла компании, автором которой является Ицхак Адизес. Его работа «Corporate Lifecycles» в 1988 году повлияла на значимый рост популярности идеи «необходимости управления жизненным циклом организации». Ицхак считал, что каждая компания вынуждена проходить через определенные стадии жизненного цикла организации и последовательно решать возникающие проблемы, вызванные ростом бизнеса, изменением конкуренции, технологий и окружающей среды.

Адизес в своей модели выделял 10 стадий жизненного цикла организации, которые можно представить в виде следующего графика:

Если эту схему немного обощить, то жизненный цикл компании состоит из таких стадий:

- фаза основания — компания теряет деньги, разрабатывает продукцию и завоевывает себе место на рынке;

- фаза быстрого роста — компания становится прибыльной, но развивается так быстро, что требует регулярных поступлений извне;

- фаза зрелости — снижение темпов роста и переход от потребления внешнего финансирования к генерированию большего объема денежных средств, чем она может инвестировать;

- спад — прибыль большая, денег больше чем можно инвестировать и компания находится в постоянном поиске возможностей инвестировать в новую продукцию либо компании которые находятся на стадии роста.

На разных этапах поведение компании будет разное и будут разные способы поддержания устойчивого роста.

Еще раз: Что же такое устойчивый рост? По сути это перефразированное выражение «Чтобы делать деньги нужны деньги». Чтобы увеличить объемы продаж, необходим активы, за которые нужно платить. Нераспределенная прибыль и привлечение нового заемного капитала приносит денежные средства, но все же в некотором ограниченном объеме. Если компания не готова продавать свои акции либо брать слишком большие займы, то это ограничивает темпы роста, которые компания может поддерживать, не истощая свои ресурсы. Это и есть темпы устойчивого роста компании

Работать над повышением эффективности бизнеса гораздо ценнее и интереснее, чем над его ростом. Особенно в бизнесе зрелом.

Уравнение устойчивого роста

В финансовой литературе есть несколько способов расчета формулы устойчивого роста, я познакомлю вас с одним из них который дает Р.Хиггинс в своей книге «Финансовый анализ: инструменты для принятия бизнес-решений»

Давайте предположим что:

- компания имеет целевую структуру капитала и целевую дивидендную политику, которую она стремится поддерживать;

- руководство не хочет или не может продавать новые акции (увеличивать собственный капитал)

Я уже не раз поднимал тему составления баланса и на каких принципах он составляется. Давайте же посмотрим на баланс компании которая растет и как он изменяется при таком росте.

Как мы уже знаем Пассив баланса представляет собой информацию об источниках формирования активов. На начало года компания имела баланс в виде двух светлых прямоугольников, которые равны по размерам, так как актив всегда равен пассиву. Теперь если компания хочет увеличить свои продажи, она должна увеличить такие активы как запасы, дебиторку и производственные мощности, и в тоже время эти активы должны иметь источник формирования. Закрашенные участки показывает нам на сколько нужно увеличить активы, чтобы увеличить продажи и насколько должна увеличиться прибыль и компании и кредиторская задолженность.

Что ограничивает темпы роста продаж такой компании? По мере роста собственного капитала, компания получает возможность увеличивать и заемный капитал. Этот рост обеспечивает рост размера активов, что в свою очередь позволяет увеличивать продажи. То есть объем продаж в нашем случае ограничивается скоростью увеличения собственного капитала.

Давайте введем понятие g* — темпа устойчивого роста, то

g* = изменение собственного капитала/собственный капитал нач , где собственный капитал нач — собственный капитал на начало отчетного периода

Единственным источником собственного капитала в нашем случае будет нераспределенная прибыль, поэтому:

g* — R*прибыль/собственный капитал нач , где R — «доля нераспределенной прибыли» или 1 минус коэффициент выплаты дивидендов.

А что такое прибыль/собственный капитал? Это всем известный показатель прибыльности собственного капитала или ROE. Таким образом:

g* = R*ROEнач

Хотелось бы более подробно раскрыть показатель ROE. Давайте разложим его на составляющие (перед этим достаем учебник по финансовому менеджменту):

ROE = (чистая прибыль/продажи)*(продажи/активы)*(активы/собственный капитал) или

ROE = рентабельность продаж*коэффициент оборачиваемости активов*финансовый «рычаг» (в разной литературе эти коэффициенты могут называться по разному)

О чем это нам говорит? О том что руководство имеет три рычага, которые могут повлиять на ROE:

- прибылью полученной с каждого доллара выручки от реализации (рентабельность продаж или profit margin);

- выручкой от реализации, полученной с каждого доллара задействованных активов или коэффициентом оборачиваемости активов (asset turnover);

- количество капитала, использованного для финансирования активов, или финансовым рычагом (financial leverage).

Итак нашу формулу устойчивого роста можно преобразовать к виду:

g* = R*(рентабельность продаж*коэффициент оборачиваемости активов*финансовый «рычаг»)нач

И отсюда есть следующее следствие, что g* — единственный темп роста продаж, который согласуется со стабильным значение вышеуказанных 4 коэффициентов. Если компания увеличивает продажи с любой скоростью, отличной от g* , то вместе с этими должен измениться один или два коэффициента, то есть когда темп роста компании превышает темп ее устойчивого роста, то ей нужно повысить операционные показатели ( т.е рентабельность продаж или коэффициент оборачиваемости активов), либо изменить финансовую политику (т.е увеличить долю нераспределенной прибыли или финансовый «рычаг»).

Чрезмерный рост

Давайте же определим суть проблемы устойчивого роста для быстро развивающихся фирм. Если кратко — это катастрофичная нехватка денежных средств. Особенно это касается компаний у которых нет достаточного финансового планирования. Они воспринимают рост объемов продаж, как показатель который необходмо повышать и мало думают о финансовых последствиях такого варианта развития событий. Быстрый рост будет заганять из в почти замкнутый круг: чем быстрее они развиваются, тем больше им нужно денег и их не хватает, даже если они генерируют прибыль (ведь мы помним, что прибыль не равна денежному потоку). На некоторое время им на помощь прийдут внешние кредиторы, но и они не смогут это делать вечно и эта лавочка со временем тоже прикроется.

Сбалансированный рост

Выведенное выше уравнение можно еще немного преобразовать и записать в виде:

g* = R*(отношение активов к собственному капиталу)*рентабельность активов

И расчет показателя будет делаться просто: например если доля нераспределенной прибыль в компании — 20%, а отношение активов к собственному капиталу — 1,5, то наше уравнение прибретет вид: g* = 0,3*ROA

Что делать, если реальный рост больше, чем устойчивый рост?

Первое, что надо определить, насколько долговечна эта тендеция. Если есть вероятность того, что компания пройдет этот этап быстро и достигнет в скором времени зрелости, то проблему можно решить будущими займами, которые компания начнет отдавать когда начнет генерировать для этого достаточный денежный поток. Если же прогнозируется, что такой рост будет наблюдаться достаточно длинный промежуток времени, то можно попробовать скомбинировать такие стратегии:

- Продавать новые акции (увеличить устанной капитал);

- Увеличить финансовый «рычаг»;

- Снизить выплати по дивидендам;

- Отказаться от малорентабельной деятельности;

- Осуществить аутсорсинг одного или всех направлений производства;

- Повысить цены;

- Совершить слияние с «денежной коровой».

Давайте рассмотрим кратко каждую из них

Продажа новых акций или слияние

Такой способ привлечения денежных средств используют в развитых странах, но и там компании сталкиваются с некоторыми трудностями. В Украине как известно фондового рынка по сути нет. Для того чтобы привлечь денежные средства компании приходится заниматься долгим и утомительных поиском инвесторов, которые будут готовы купить долю в компании. Такие инвестора могуть быть двух видов: «денежные коровы» — зрелые фирмы, которые ищут возможность эффективно вложить свои денежные средства и компании с консервативным финансированием, которая в результате слияния увеличиват свою ликвидность и долговой потенциал.

Увеличение финансового «рычага»

Применение этого способа увеличивает объем заемного капитала, который компания может привлечь на каждый доллар нераспределенной прибыли. Но бесконечно его увеличивать — не вариант, так как это может привести к дефолту компании.

Снижение коэффициента дивидендных выплат

Как можно увеличить показатель нераспределенной прибыли? Правильно — выплачивать поменьше дивидендов. Конечно собственники могут быть недовольны таким решением, но тут надо оценивать их ожидания от деятельности компании в будущем.

Прибыльное сокращение

Не только финансовая политика может повлиять на рост компании. Некоторые финансовые эксперты (американские) в 60-70-х гг. 20-го века продвигали концепцию диверсификации ассортимента. Идея была в том, что компания может снизить риск, если объединит источники прибыли от бизнес на различных рынках. Потом практика показала, что не все так хорошо как кажется: ведь такая стратегия снижает риск для руководства, но ничего не делает для собственника и ресурсы компании ограничены и их распыление на много рынков приводит к снижению конкурентноспособности.

Прибыльное сокращение — это противоположность этой концепции. Компании лучше продать побочные направления деятельности и вложить деньги в основные направления. Как это помогает? А вот так: появляются денежные средства от такой продажи и в тоже время снижается объем продаж, поскольку исчезают источники для такого роста.

Эту стратегию могут применить и компании у которых небольшой ассортимент. Для них такая стратегия должна включать: отказ от клиентов, которые задерживают оплаты или от медленно оборачивающихся товарно-матеориальных запасов. Это приведет к освобождению денежных средств, повышению оборачиваемости активов и снижению продаж (которые уменьшаться из-за того, что отпадет часть клиентов из-за новых реалий).

Аутсорсинг

Аутсорсинг связан с решением: выполнять определенную работу внутри компании или отдать ее на выполнение внешнему исполнителю. Например, у компании есть технология производства детского пластилина, но постройка/покупка собственного завода дело слишком затратное и буквально может высосать все соки с компании, в таком случае само производство можно передать внешнему аутсорсеру (например заводу в Китае), а компания займется уже маркетингом и продвижением своего продукта.

Компания может ускорить устойчивый рост если увеличит степень аутсорсинга. При этом у нее освободятся активы, которые были бы задействованы для этой работы, и соответственно повышается оборачиваемость активов.

Что же передать на аутсорсинг? Работу которую могут выполнять другие, не угрожая при этом уникальным способностям (или как их еще называют «ключевым» навыкам) компании (первыми кандидатами могут быть обслуживающие пордразделения — например бухгалтерия или юридический отдел).

Ценообразование