Время чтения статьи ⏳ 6 мин.

Инвестированием в наши дни занимаются практически все. Например, образование и занятие спортом это тоже инвестирование, так как является вкладом в будущее. Получить благо в перспективе невозможно, если в настоящем ничего для этого не сделать. Инвестиции это интеллектуальные, денежные, материальные вложения, которые в будущем приведут к получению дохода или обеспечат заработок. В экономическом плане инвестирование – это вложение средств в различные материальные, а также нематериальные активы ради их преумножения.

О том как инвестировать в Сбербанке читайте в статье

Куда вложить деньги физическим лицам

Российские граждане имеют много возможных вариантов инвестирования своих средств. Выбор зависит от целей и сроков накопления, финансовых возможностей и степени готовности к риску. Рассмотрим наиболее популярные варианты инвестирования через Сбербанк.

Инвестиции через брокерский счет

Обычный человек не может напрямую совершать операции с ценными бумагами. Для этого нужен профессиональный участник рынка брокер. Наличие брокерского счета приравнивается к вашему кошельку. Именно с брокерского вы покупаете себе валюту или ценные бумаги, то есть инвестируете с целью получения дохода.

Открыть брокерский счет можно бесплатно в приложении Сбербанк онлайн. А покупать различные активы вы можете через мобильное приложение Сбербанк Инвестор и торговые терминалы КВИК.

Сбербанк дает возможность совершать сделки на различных рынках:

- Фондовом (акции, облигации, фонды, пифы и депозитарные расписки),

- Валютном (доллары, евро),

- Срочном с рискованными инструментами (фьючерсы, опционы),

- Внебиржевом (акции и другие бумаги в иностранной валюте).

Инвестиции в облигации

Облигации — самый консервативный инвестиционный инструмент. Государство выпускает облигации и тем самым занимает у инвестора деньги. За время владения ценной бумагой выплачиваются проценты (купонный доход). В конце обозначенного срока государство обязуется выкупить облигации по номиналу.

Как выгодно сменить брокера?

Вы всегда можете сменить брокера, переместив инвестиционный портфель на новую платформу. Мы рекомендуем ознакомиться с условиями инвестирования в Тинькофф. Для вас доступно: бесплатное обучение, акции в подарок за пройденные уроки, а также программа рост акций за 3 месяца! Инвестируйте выгодно, перейдя по ссылке здесь👈

Облигации выпускаются на определенный срок, обычно от 1 года до 10 лет. Торгуются на бирже и владелец может в любой момент продать их. При этом он сохранит купонный доход, накопленный за каждый день владения.

Основной показатель при определении общего дохода облигации является ее доходность к погашению. Номинал большинства облигации при выпуске составляет 1000 рублей. После выпуска их цена меняется: становится выше или ниже номинала в зависимости от спроса, ставки ЦБ и других факторов. От текущей цены облигации меняется и ее доходность к погашению. Чем ниже ее цена при покупке, тем выше доходность к погашению.

Например

Вы купили облигацию номиналом 1000 рублей сроком на 1 год, купон 8%, выплата раз в полгода.

Но решили продать облигацию на вторичном рынке через 3 месяца (91 день). Цена продажи будет определяться рыночной, например, 1005 рублей + сумма НКД (накопленный купонный доход) за время владения 19,94 рубля. То есть 1024,94 рубля вы получите при продаже.

Покупатель в следующий срок выплаты купона получит доход не за фактический срок владения облигацией, а полностью за весь купонный период, получив обратно уплаченный НКД.

Для покупки облигации вам нужно открыть брокерский счет и перевести на него деньги. Все это можно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк инвестор. Во вкладке Рынок можно выбрать интересующие вас облигации. На экране каждой облигации отображается текущая цена, доходность к погашению, размер НКД, купонного дохода, дата ближайшей выплаты и погашения.

Индивидуальный инвестиционный счет (ИИС)

ИИС — особый вид брокерского либо счета доверительного управления. Это хороший и законный способ налоговой экономии, если вы инвестируете на российском финансовом рынке.

Особенностью ИИС — открывается минимум на 3 года, вывести деньги на счет раньше можно, но тогда теряется вся налоговая экономия. Частичное изъятие тоже запрещено.

Если вы хотите самостоятельно принимать решения, куда инвестировать, какие активы покупать, то нужно открыть ИИС у российского брокера, например, Сбербанк. В противном случае вам подойдет ИИС доверительного управления в управляющей компании.

Есть два вида ИИС тип «А» и тип «Б». Чтобы выбрать, какой подходит, нужно ответить на вопросы:

| ИИС типа «А» | ИИС типа «Б» | |

|---|---|---|

| Если у вас есть официальный доход, который облагается по ставке 13%? | есть | нет |

| Вы собираетесь довольно рискованно инвестировать в иностранной валюте? | нет | да |

| Или вы хотите инвестировать более консервативно и со льготным налогообложением? | да | нет |

ИИС типа «А» открывается на 3 года. Каждый год вы имеете право на налоговый вычет до 400 тыс. рублей, но не более внесенной суммы. С прибыли, которую вы получите за годы инвестирования, возьмут налог 13%.

Например

Клиент каждый месяц откладывает по 30 тыс. рублей и покупает ОФЗ 8% годовых. По итогам года он подает декларацию и возвращает 13% оттого, что он вложил + 8% по ОФЗ.

Итого за первый год доходность 21%.

ИИС типа «Б» подразумевает, что вычета у вас не будет. Но на выходе с результата вашей деятельности не возьмут налог 13%.

Особенности ИИС:

- Вносить можно только рубли.

- Нужно выбрать только один тип вычета, совместить оба нельзя.

- 1 инвестор – 1 ИИС.

- Максимальная сумма взноса в год 1мнл. рублей.

- Минимальный срок 3 года, можно больше.

- Выбор типа ИИС происходит по вашим действиям в течение всего срока действия. То есть подаете декларацию на возмещение 13%, значит, выбрали тип «А», иначе тип «Б».

Открыть ИИС и перевести на него деньги можно в мобильном приложении или интернет-банке Сбербанк онлайн. Инвестировать на ИИС можно в приложении Сбербанк Инвестор. Подать заявление на вычет можно в электронном виде на сайте ФНС в личном кабинете налогоплательщика или через Госуслуги.

Инвестиции в фонды

Сбербанк дает возможность совершать операции с паевыми (ПИФы) и биржевыми инвестиционными фондами (ETF).

ETF чем-то похож на ПИФ, но всегда следует за определенным индексом. Например, индекс S&P 500, индекс на золото, серебро, индекс на акции крупнейших компаний развивающихся стран, индекс на китайский рынок и т.д.

В ETF нет активного управления, это фонд, который четко следует за выбранным индексом, и его можно купить на бирже.

ETF – это способ быстро и за минимальные деньги получить готовый портфель из много ценных бумаг.

Например, купив, ETF на индекс S&P 500, вы покупаете весь индекс S&P 500. Если хотите вложить в британский рынок, покупаете ETF на британские акции и получаете портфель из акций крупнейших британских компаний.

В чем отличие от ПИФа:

- Так как ETF это биржевой фонд, то работа с ним такая же, как с обычными ценными бумагами, которые торгуются на бирже. То есть можно покупать, продавать, закладывать, спекулировать и т.д. С ПИФом это сделать невозможно. Поэтому плюс ETF — это вариативность возможных операций с ними.

- Также в случае с ETF нет скидок и надбавок, то есть комиссий за вход и преждевременный выход.

- Порог входа в ETF достаточно комфортен для большинства инвесторов.

- В ETF очень низкие комиссии за управление, так как ETF следует за индексом и активное управление отсутствует.

Чтобы купить любой вид фондов, нужно в мобильном приложении Сбербанк Инвест зайти на вкладку «Рынки» и выбрать интересующий вас фонд. Там можно совершить операции со всеми паевыми и биржевыми инвестиционными фондами, которые торгуются на Московской бирже.

Инвестиции в акции

Акция – это ценная бумага, которая дает право на долю в компании.

Они бывают обычные и привилегированные. Обычные дают право участвовать в собрании акционеров и голосовать по важным вопросам. Привилегированные не дают право голосовать, зато по ним регулярно и гарантированно начисляются дивиденды. Дивиденды выплачиваются и по обычным акциям, если такое решение было утверждено голосованием на собрании акционеров.

Инвестируя в акции, можно зарабатывать на дивидендах и получить доход при продаже акции в случае роста их стоимости.

Цена акции зависит от множества факторов и нужно быть готовым к тому, что на коротких промежутках стоимость акции может падать. В такие моменты не стоит сразу продавать. Правильнее придерживаться долгосрочной стратегии и владеть акциями на протяжении нескольких лет.

Дивиденды и доход от продажи акций облагается НДФЛ по ставке 13%. Налоговую декларацию заполнять не нужно. Банк выступает в качестве налогового агента и перечисляет денежные средства уже с учетом суммы удержанного налога.

Для покупки акций нужно открыть брокерский счет и перевести на него деньги. Это удобно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк Инвестор. Во вкладке Рынок нужно выбрать интересующую вас акцию.

Инвестиции в драгоценные металлы

Памятные и инвестиционные монеты, обезличенные металлические счета, слитки золота, серебра, платины и палладия. Всё это инструменты для долгосрочных инвестиций, необычные подарки, предметы коллекций.

Безрисковые инвестиции в Сбербанке – депозиты и вклады

Депозиты и вклады – это наиболее легкий путь для инвестирования денег. Риск лишиться денег сводится к нулю. Такой порядок действий подходит тем, кто ценит надежность и стабильность, новичкам.

Между двумя понятиями существует разница: депозит и вклад являются видами хранения. Депозит – это вид хранения ценностей, но необязательно денег. Это могут быть ценные бумаги, акции, облигации, драгоценные металлы и т. п.

Рассмотрим ниже популярные виды вкладов Сбербанка:

| Вклад «Сохраняй» Девиз тарифа «Помочь сберечь накоплениям и получить максимальный доход» | Вклад «Пополняй» Девиз тарифа «Вклад, на котором удобно копить» | Вклад «Пенсионный плюс» Девиз тарифа «Получайте доход от пенсионных и социальных зачислений» |

| Ставка до 3,56%Сумма от 1 000 рублей Без частичного снятия и пополнения Срок вклада от 1 месяца до 3 лет | Ставка до 3,09%Сумма от 1 000 рублей Без частичного снятия С пополнениемСрок вклада от 3 месяцев до 3 лет | Ставка до 3,67%Сумма от 1 рубля Снятие причисленных процентов С пополнением Срок вклада 3 года |

Стоит ли инвестировать в Сбербанке?

Чтобы ответить на этот вопрос, как заработать на инвестициях в Сбербанке и стоит ли это делать, нужно рассмотреть все плюсы и минусы выбора этого брокера.

Плюсы:

- надежность, стабильность;

- возможность открытия ИИС;

- наличие мобильного приложения;

- низкие комиссии на тарифе «Самостоятельный»;

- купоны и дивиденды можно отправлять на обычный счет. Затем можно пополнять ИИС или тратить на собственные нужды.

Минусы:

- неудобное неинформативное приложение с ограниченным функционалом;

- необходимость ждать подтверждения по смс и терять время на покупку;

- приложение часто зависает;

- ограниченный выбор инвестиционных возможностей, нет выхода на Санкт-Петербургскую биржу для покупки акций американских компаний;

- сомнительные предложения: доверительное управление, инвестиционные облигации, инвестиционное страхование жизни;

- неоперативная поддержка, отвечают долго или не отвечают вообще;

- отзыв многих пользователей негативный и они выбирают другого брокера.

Прочитайте еще про инвестиции в Сбербанке

Видеообзор

Общая стоимость ценных бумаг, которые находятся на руках у российских граждан, стремительно выросла в 2020 году. Практически каждый десятый работоспособный россиянин намеревается стать инвестором, чтобы обеспечить себе будущее.

Прежде чем вкладывать реальные деньги в активы на фондовом рынке, ознакомьтесь и почитайте книги для начинающих инвесторов из моей подборки. Вы должны ориентироваться в биржевой терминологии и знать правила, которые помогут сохранить и приумножить ваш капитал. После прочтения хотя бы одной книги из этого списка можно переходить к следующему этапу. Этапу выбора брокера для работы.

Сегодня многие финансовые структуры расширяют перечень своих услуг, позволяя любому человеку вкладывать свои деньги в активы на фондовом рынке.

Сбербанк России был одной из тех финансовых структур, которые разрушили ранее сложившееся положение дел, когда вложение денег в ценные бумаги на фондовом рынке было доступно лишь юридическим лицам. Сервис Сбербанк инвестиции открыл доступ в мир трейдеров и инвесторов любому частному лицу.

Сегодня многие привыкли решать все финансовые вопросы удаленно, без посещения офиса банка и стояния в очередях. Не удивительно, что количество пользователей Рунета, посещающих финансовые приложения, выросло в последнее время на 85 %, достигнув 629 миллионов часов.

Эта динамика выше общемирового показателя. Больше всего времени пользователи Рунета в последнее время проводили в «Сбербанк Онлайн» и «Тинькофф Инвестиции».

Несомненно, что функциональная онлайн-платформа, позволяющая управлять инвестициями, выбирая оптимальный инструмент участия в обороте ценных бумаг, является своеобразным достижением Сбербанка. Ведь современный крупный банк просто обязан создать клиенту условия, позволяющие управлять инвестированными в ценные бумаги средствами.

Сбербанк инвестиции – программа для физических лиц

Предложенный в октябре 2019 года сервис оказался востребованным продуктом. Иными словами – это своеобразный каталог, где клиент выбирает для себя различные способы получения пассивного дохода. Использование сервиса возможно и самостоятельно, и с привлечением специалистов по инвестированию.

Во время введенных из-за пандемии COVID-19 ограничений, такое решение стало особенно актуальным, поскольку не нужно покидать дом, чтобы инвестировать. Сервис интегрирован в официальный сайт банка, что защищает от попадания на поддельный сайт злоумышленников.

Из предложенного вверху меню доступен переход к любому подразделу инвестиционного сервиса. Требуется лишь перейти в раздел «Инвестиции», чтобы получить:

— перечень готовых к работе финансовых и инвестиционных продуктов;

— доступ к чату для коммуникации с техподдержкой и инвестиционными аналитиками;

— подробное описание предлагаемых тарифов и комиссионных сборов.

Что включает в себя раздел «Инвестиции»

Поскольку существуют разные объекты инвестирования, Сбербанк Инвестиции предлагают пользователю популярные варианты действий. При переходе в подраздел предлагается информация относительно перспектив именно этого способа.

• Инвестиционные счета от Сбербанка

Одним из важных вопросов для начинающих участников рынка ценных бумаг перед тем, как начать вкладывать деньги, является необходимость открытия либо брокерского счета, либо индивидуального инвестиционного счета (ИИС). Без этого невозможно проведение операций на бирже.

«Сбер» предлагает открыть ИИС на своей инвестиционной площадке, что позволяет получить специальные льготы от государства — 13 % налогового вычета на сумму взноса (тип А) или полученного дохода (тип Б).

Инвестиционные счета являются наиболее простым способом получения пассивного дохода от ценных бумаг. Положив определенную сумму денег на ИИС, клиент может приобрести:

- любые активы, которые оборачиваются на российских торговых площадках;

- паи ПИФов, долговые ценные бумаги российских бизнес-структур и ОФЗ, ETF.

После того, как срок действия открытого ИИС завершится (минимальный — 3 года), инвестор получает свои средства обратно. Максимальный размер взноса в ИИС – до 1 миллиона рублей. Можно продлить срок действия счета, продолжая операции с долговыми ценными бумагами. У каждого инвестора может быть лишь один ИИС.

Сбербанк инвестиции предлагает два вида ИИС:

1. Здесь можно воспользоваться одной из нескольких стратегий, передав управление счетом профессионалам.

2. И второй вариант. Возможность самостоятельно приобретать ценные бумаги, используя готовые инвестиционные идеи от аналитиков Сбербанка.

• Российские акции

В этом подразделе предоставлена возможность получить доход либо от выплачиваемых дивидендов, либо от перепродажи акций при росте их котировки.

При работе с акциями могут быть использованы две стратегии инвестирования в ценные бумаги компаний:

- Приобретение активов на длительный срок в расчете на рост их стоимости – это наиболее простой и доступный для начинающих инвесторов способ. Правда, в этом случае следует быть готовым к тому, что в определенный момент их котировка может упасть ниже цены покупки. Пожалуй, это самое сложное. При такой стратегии следует инвестировать с расчетом на долгосрочную перспективу владения акциями.

- Дивидендная стратегия рассчитана не на возможный рост котировки активов, а на выплачиваемые компанией дивиденды. В основу этого способа получения дохода от ценных бумаг должен быть положен анализ дивидендной истории и политики компаний, акции которых приобретаются.

Банк взимает комиссионные за совершение сделок на Мосбирже в размере 0,018-0,3 % от однодневного торгового оборота, не учитывая накопленный купонный доход (НКД) и комиссионные сборы самой торговой системы (ТС). Процентная ставка комиссионных колеблется в зависимости от размера инвестиций.

• Облигации

Сервис предоставляет возможность приобрести эти долговые обязательства, выпускаемые государством, муниципалитетами или бизнес-структурами. У облигации имеется номинал, на который и начисляется купонный доход (гарантированные выплаты процентов от номинала их владельцу). Подробно про Облигации.

Напомню, что используя открытый в Сбере ИИС и вкладывая средства в облигации, частный инвестор получает налоговые льготы, в зависимости от открытого индивидуального инвестиционного счет – тип А или тип Б.

На данный момент на платформе Сбербанк Инвестиции предлагаются облигации с купонным доходом 4,5–7 % годовых. Даже при глобальном падении доходности облигаций, это больше, чем традиционные банковские дивиденды.

Минимальный порог для начала использования этого надежного инвестинструмента — 1000 ₽. Банк взимает комиссионные за совершение сделок на Мосбирже в размере 0,018-0,3 % от однодневного торгового оборота, не учитывая накопленный купонный доход (НКД) и комиссионные сборы самой торговой системы (ТС). Процентная ставка комиссионных колеблется в зависимости от размера инвестиций.

• Инвестиционные облигации Сбербанка

Этот продукт от Сбербанка предназначен для тех, кто желает получить более высокий доход, чем дают банковские вклады, но не желает подвергать свои деньги высоким рискам.

Это долговые ценные бумаги, выпускаемые ПАО Сбербанк. Их доходность связана с изменениями котировки базового актива. При этом, Сбербанк гарантирует возврат 100 % вложенных средств.

Использовать этот инструмент не только просто, но и выгодно, поскольку его потенциальная доходность выше депозитных и темпов инфляции. Кроме того, минимальный порог входа – 1000 рублей.

В качестве активов для инвестирования выступают:

- акции отечественных компаний;

- инвестиционные фонды;

- депозитарные расписки на ценные бумаги эмитентов РФ и даже курсы валют.

Надежность этого инструмента для инвестирования гарантируют аналитики Сбербанка, которые постоянно изучают рынок в поиске наиболее перспективных активов для Инвестиционных облигаций Сбербанка.

Банк взимает комиссионные за совершение сделок на Мосбирже в размере 0,018-0,3 % от однодневного торгового оборота, не учитывая накопленный купонный доход (НКД) и комиссионные сборы самой торговой системы (ТС). Процентная ставка комиссионных колеблется в зависимости от размера инвестиций.

• Паевые инвестиционные фонды

Желающим доверить управление своими вложениями профессионалам, сервис Сбербанк Инвестиции предлагает ПИФы (паевые инвестиционные фонды). В этом случае и прогнозируемый уровень дохода выше, чем по депозитам, и возможно приобретение паев онлайн без комиссионных.

Приемлемый минимальный порог входа (от 1000 рублей) является дополнительным преимуществом этого продукта от Сбербанк Инвестиции.

Сбербанк Инвестиции предлагает популярные инвестиционные фонды:

1. Фонд «Илья Муромец», владеющий портфелем надежных и доходных облигаций, эмитированных государством и крупнейшими фирмами. ПИФ за 3 года обеспечил рост доходов на 27 %.

2. Фонд «Сбалансированный» — оптимальное сочетание профессионально подобранных в инвестпортфель облигаций и активов перспективных эмитентов. За 3 года ПИФ обеспечил доходность 46,2 %.

3. Фонд «Добрыня Никитич» — это портфель акций лидеров российской экономики, которые гарантируют выплату высоких дивидендов либо обладают перспективами роста. За 3 года доходность выросла на 61,4 %.

Мое мнение о сервисе «Сбербанк Инвестиции»

Для серьезного инвестирования нужна серьезная поддержка. Клиенты Сбербанка могут получить аналитическую поддержку по финансовым инструментам, используя брокерский тариф «Инвестиционный».

Это позволяет быть в курсе актуальных инвестиционных идей на рынке СНГ и мира. Предоставляется подборка перспективных ETF на акции и облигации, активов американских, российских и европейских компаний.

Сбербанком был недавно представлен уникальный аналитический сервис для частных инвесторов, предлагающий подробный разбор активов и прогнозы от команды профессиональных аналитиков Sberbank Investment Research.

Простая в понимании платформа Сбербанк Инвестиции содержит инвестиционные идеи, инструменты и лайфхаки для начинающих инвесторов, помогает разобраться в тенденциях и тонкостях инвестиционного рынка.

Сбербанк Инвестиции получили положительную оценку частных инвесторов благодаря сбалансированной тарифной политике, единому проценту комиссия без скрытых денежных списаний. Многие частные инвесторы уж опробовали сервис. Однако, эту инвестиционную платформу назвать безупречной пока еще нельзя.

Пользователи отмечают технические ошибки (сбой на этапе создания аккаунта и при входе в личный кабинет, замедленная загрузка инвестиционного портфеля, коммуникационные проблемы с техподдержкой).

Следовательно, нужно ждать исправлений и обновлений, которые повысят производительность сервиса и точность его работы.

Инвестируйте с проверенным брокером и не забывайте заглядывать на страницу с новыми онлайн курсами. Спасибо за внимание, всегда ваш «Максимальный доход»

Как правильно выбрать ПИФ

Как зарабатывать на ПИФах

Как купить ПИФы в «Управление активами»

Как вывести свои деньги из ПИФа

Преимущества и недостатки

Крупнейшая финансовая организация Сбербанк предлагает гражданам несколько финансовых продуктов, которые предполагают вложение денежных средств на определенный срок с целью получения прибыли. Самый выгодный вариант инвестиций – покупка ценных бумаг на биржевом рынке. Своим клиентам Сбербанк предлагает стать собственниками долей в паевых инвестиционных фондах (ПИФ), которые находятся под управлением профессиональных сотрудников организации. Такие денежные вложения не гарантируют высокую доходность, но минимизируют риски вкладчиков и открывают возможность получить куда более высокую прибыль по сравнению с любым депозитом.

Что такое ПИФ

Паевые инвестиционные фонды – это коммерческие организации, которые регулируются управляющей компанией Сбербанк. Они делятся по секторам, например, транспорт, недвижимость, биотехнологии, машиностроение и т.д. Клиентам предлагается покупать акции компаний, чтобы стать собственниками долей имущества конкретного фонда. Выгода клиентов обеспечивается разницей в стоимости покупки и продажи ценных бумаг. Например, гражданин приобрел 100 акций по цене 100 рублей за штуку в 2019 году (итого вложил 10 тысяч рублей), а в 2022 году продал их по цене 170 рублей (на сумму 17 тысяч рублей), таким образом он получает прибыль в размере 7000 рублей.

Управление инвестициями клиентов берут на себя сотрудники Сбербанка, они в соответствии с аналитическими данными и экспертными прогнозами осуществляют покупку или продажу акций, чтобы сделать фонд прибыльным. В интересах управляющей компании приобретать растущие в цене активы, чтобы прибыль получили как инвесторы, так и сама организация.

Каждый потенциальный инвестор может выбрать ПИФ по уровню риска, доходности, ознакомиться со сравнительной таблицей различных фондов, просмотреть график роста и падения стоимости паев и так далее. Таким образом гражданин сможет выбрать стратегию, соответствующую группе риска: минимальный риск, высокий, очень высокий. Обычно каждый инвестор приобретает паи в нескольких фондах – все вложения клиента называют инвестиционным портфелем. Покупка паёв в нескольких ПИФах позволяет сформировать оптимальный инвестиционный портфель, позволяющий снизить риск потерять вложенные средства.

На сайте УК Сбербанк можно найти специальный калькулятор, который поможет сориентироваться потенциальному инвестору в выборе ПИФа. Чтобы произвести расчет приблизительного дохода от вложений, нужно указать на странице калькулятора данные:

- направление инвестиций (акции, недвижимость, золото, облигации, акции и облигации);

- валюта активов: рубли или доллары;

- уровень риска: низкий, средний, высокий;

- сумма и срок инвестиций.

После ввода данных система производит автоматический расчет и предлагает клиенту список подходящих ПИФов.

Прямая ссылка на калькулятор: sberbank-am.ru/individuals/fund/choose

Как работают ПИФы

Чтобы представить суть работы ПИФов понятным языком, нужно привести наглядный пример: у инвестора есть 250 тысяч рублей, он хочет вложить свои деньги и получать пассивный доход, но имеющейся у него суммы недостаточно, чтобы, например, купить квартиру и сдавать её в аренду. Тогда он обращается в УК Сбербанк, которая организовывает инвесторов с похожими интересами. Если 1 человек с 250 тысячами рублей на руках не сможет купить недвижимость, то 1000 граждан с такими же суммами – смогут. Поэтому управляющая компания берет на себя обязательство принять от каждого гражданина денежные средства и употребить их для покупки квартир в жилом комплексе. Получив от каждого из 1000 клиентов по 250 тысяч рублей, фирма покупает недвижимость на 250 миллионов рублей, которая приносит ежемесячный доход. Этот доход делится между каждым из инвесторов и управляющей компанией. Деньги инвесторов вкладываются, конечно, не обязательно в недвижимость, на них могут приобретаться доли в перспективных компаниях, облигации Минфина и т.п. Куда именно будет вкладывать свои деньги клиент – зависит от выбранного им ПИФа. К примеру, паевой инвестиционный фонд «Природные ресурсы» Сбербанка – это вложения средств в акции российских компаний, занимающихся добычей и переработкой полезных ископаемых, в частности это Роснефть, Сургутнефтегаз, Норильский никель.

Как правильно выбрать ПИФ

Правильно выбрать ПИФ – означает выбрать фонд для инвестирования средств, который отмечен высоким показателем доходности. Разумеется, нет гарантии, что спустя определенное время этот показатель не поднимется слишком высоко, чего бы хотелось инвестору. Выбирать ПИФы Сбербанка нужно опираясь на статистику роста каждого отдельного фонда. Ознакомиться с ней можно путем обращения к сравнительной таблице на сайте управляющей компании: sberbank-am.ru/individuals/fund/yield.

Если выбрать конкретный ПИФ в сравнительной таблице, откроется страница фонда, на которой можно пронаблюдать динамику роста стоимости пая за определенный период. Информация представляется в виде таблицы или графика, которые для удобства изучения можно распечатать или загрузить на компьютер.

Необходимо понимать общий принцип анализа динамики стоимости пая: если доходность была небольшой, а в последнее время наблюдается подъем стоимости, нужно иметь в виду, что следом за повышением стоимости может последовать существенный спад. Может произойти ситуация: инвестор приобрел паи по довольно высокой цене, затем она упала – вернулась к среднему показателю – и не поднимается долгое время. В результате инвестору остается либо продать паи по цене ниже закупочной, либо ждать её подъема. Последнее – не гарантируется, с течением времени стоимость пая может только падать. Описанный вариант развития событий применим к фондам, имеющим высокий или очень высокий уровень риска. Поэтому рекомендуется не принимать спонтанных решений при инвестиции денег, которые не основаны на экспертной аналитике. Если у гражданина недостаточно опыта инвестиций, прежде чем вкладывать деньги – нужно проконсультироваться у представителя управляющей компании Сбербанк.

Начинающим инвесторам лучше всего делать вложения в ПИФы с низким или средним уровнем риска. Это позволит накапливать ценный опыт, учиться анализировать экономический рынок и делать правильные прогнозы. И тогда, постепенно добавляя в инвестиционный портфель паи фондов с высоким уровнем риска, которые приносят большую прибыль, гражданин сможет минимизировать финансовые потери и получать хороший доход.

Доходность, динамика роста

Доходность паевого инвестиционного фонда – ключевой показатель, который интересует потенциальных вкладчиков в первую очередь. Он указывает на размер предполагаемой выгоды инвестора. Если уровень доходности за последние несколько лет всё время растет, то шанс его резкого спада минимальный. Сбербанк в открытом доступе – на сайте управляющей компании – размещает информацию о доходности каждого фонда, любой гражданин может обратиться к сравнительной таблице роста всех ПИФов или графикам роста конкретных фондов.

Например, стоимость пая ПИФа «Потребительский сектор», в которую входят такие крупнейшие организации как «Пятерочка», «Магнит», «Детский мир», «Яндекс» – с апреля по сентябрь 2019 года выросла на 179 рублей. Таким образом инвесторы, которые приобрели паи в апреле могут их продать в сентябре и получить довольно хорошую прибыль. Однако они могут подождать ещё несколько месяцев или даже лет, рассчитывая на дальнейшие повышение доходности ПИФа. Аналогичным образом анализируется любой фонд Сбербанка.

Опытные инвесторы часто идут на риск и покупают паи фондов, которые на момент приобретения сильно подешевели. Таким образом получается купить паи по хорошей цене, которая в перспективе вырастет, а клиент получит большую прибыль. Идти на такие рискованные шаги не рекомендуется инвесторам, не имеющим четкого представления о ситуации на экономическом рынке.

Ключевые параметры для анализа ПИФа

При профессиональном подходе к анализу перспектив ПИФа каждый параметр является важным и ничто не упускается из виду. Начинающие инвесторы могут опираться только на показатель доходности и уровень риска фонда. Чтобы минимизировать риски при вложении денежных средств, желательно получить консультацию у специалиста – сделать это можно на сайте управляющей компании, на странице детального описания интересующего фонда.

Детальный анализ паевого инвестиционного фонда производится на основе следующих данных:

- уровень доходности за долгосрочный период;

- уровень доходности на момент покупки паев;

- максимальный уровень роста и падения стоимости пая;

- максимальный и минимальный срок вклада;

- максимальная и минимальная сумма инвестирования;

- позиции фона в различных рейтингах (количество инвесторов, средняя сумма вклада и проч.);

- сектор фонда (род деятельности организаций, чьи активы приобретаются).

Получить аналитические навыки для того, чтобы самостоятельно осуществлять глубокий анализ экономических перспектив ПИФов – можно путем прохождения специальных курсов. Чтобы получить реально полезную информацию, рекомендуется обучаться у сотрудников организации. Найти различные образовательные материалы можно на сайте Сбербанка, раздел «Обучение»: sberbank.ru/ru/person/investments/broker_service/training

Как зарабатывать на ПИФах

В зависимости от опыта и финансовых возможностей инвестора можно вести агрессивную или пассивную стратегию получения прибыли. Первый вариант управления средствами связан с большими рисками, но в перспективе можно получить высокую доходность, тогда как пассивная модель обеспечивает высокую гарантию сохранности вложенных денег и получения прибыли. Чаще всего граждане приобретают ПИФы разных уровней риска, чтобы в случае обрушения показателя стоимости пая в фонде, который имеет высокий уровень риска – можно было продать его и не понести серьезных финансовых потерь, а за счет получения дохода от фондов с низким уровнем риска – компенсировать убытки. Грамотно распоряжаться инвестиционным портфелем довольно сложно, для этого желательно пройти обучающие курсы или получить профессиональную консультацию представителя УК Сбербанк.

Большинство клиентов выбирают ПИФы с низким уровнем риска, потому что не обладают достаточным опытом анализа экономической ситуации на рынке. К тому же надо понимать, что даже профессиональные экономисты не могут знать наверняка, что будет с тем или иным фондом через 3-5 лет. Поэтому инвестировать в ПИФы с высоким уровнем риска нужно только тогда, когда возможные потери денежных средств не будут для клиента фатальными.

Виды ПИФов в Сбербанке

ПИФы в Сбербанке бывают двух видов: открытые и закрытые. Они различаются по срокам покупки и погашения паев. Большинство граждан предпочитают инвестировать в фонды открытого типа.

Открытые – отсутствует ограничение по срокам покупки и продажи, а также количеству приобретенных паев (их можно докупить или продать в любое время). Инвесторы обычно не вкладывают большую денежную сумму в один открытый ПИФ, а инвестируют одновременно в несколько фондов. Таким образом без серьезных финансовых потерь можно будет продать паи, которые падают в цене.

Закрытые – ограничение накладывается на покупку паев, это можно делать только в процессе формирования фонда – то есть до определенного срока, либо в период дополнительной выдачи паев. Закрытые ПИФы в плане условий похожи на банковские депозиты, но с более высокой доходностью. Они подходят для граждан, которые готовы инвестировать большую денежную сумму в конкретный фонд – это предприятие куда более рискованное, нежели вложение средств одновременно в несколько открытых фондов. В 2019 году у Сбербанка есть только один ПИФ закрытого типа – «Коммерческая недвижимость».

Лучшие фонды Сбербанка

Трудно говорить о лучших фондах, ведь уровень доходности каждого ПИФа постоянно меняется. Чтобы получить актуальные прогнозы на конкретный срок инвестирования – нужно обратиться к компетентному сотруднику Сбербанка. Оставить заявку на получение личной консультации можно на странице конкретного фонда.

Среди всех ПИФов Сбербанка отдельно нужно выделить старейший российский фонд облигаций – Илья Муромец. За счет инвестирования в государственные, муниципальные и корпоративные организации управляющая компания и пайщики получают стабильный доход. Фонд существует уже 22 года и его доходность постоянно растет.

Таблица содержит некоторые популярные фонды, в которые клиенты активно вкладывают денежные средства. Чтобы детально изучить условия покупки паев каждого ПИФа, в частности размер минимальных инвестиций и комиссии при погашении паев – нужно обращаться к странице фонда на сайте управляющей компании, она содержит всю необходимую клиенту документацию.

|

ПИФ: |

Инвестиции в: |

Уровень риска: |

Рекомендуемый срок инвестирования: |

Доходность за 3 года: |

|

Глобальный интернет |

акции |

высокий |

от 3 лет |

30,64% |

|

Илья Муромец |

облигации |

низкий |

от 3 лет |

28,64% |

|

Потребительский сектор |

акции |

высокий |

от 3 лет |

-1,5% |

|

Биотехнологии |

акции |

высокий |

от 3 лет |

-0,91% |

|

Природные ресурсы |

акции |

высокий |

от 3 лет |

88.78% |

|

Сбалансированный |

акции и облигации |

средний |

от 1 года |

37,7% |

|

Добрыня Никитич |

акции |

высокий |

от 1 года |

49,18% |

Как купить ПИФы в «Управление активами»

Есть два способа приобретения ПИФов в УК Сбербанк: через личный кабинет управляющей компании и в офисе банка. Совершить покупку можно максимум на 5 лет, паи фонда Илья Муромец можно приобретать на неограниченный срок. Необходимо знать важное условие: если гражданин является пайщиком фонда больше 3-х лет, он может не платить 13% налога с полученной прибыли (лимит – 3 млн рублей; если гражданин имеет доход 5 млн, то 3 млн рублей он выведет на свой счет без уплаты налога, оставшиеся 2 млн будут облагаться подоходным налогом). Поэтому рекомендуется покупать паи на срок от 3 лет, что финансово небезопасно применительно к ПИФам с высоким уровнем риска. Однако надо помнить, что клиент может в любое время продать свои паи (за исключением паев закрытого фонда «Коммерческая недвижимость»).

В отделении Сбербанка

Не каждое отделение финансовой организации Сбербанк уполномочено продавать паи фондов. Чтобы клиенту найти офис, занимающийся продажами паев, нужно на главной странице сайта управляющей компании найти раздел «Офисы продаж» (верхнее меню). Гражданин попадет на страницу с поисковым фильтром, в котором можно задать нужные параметры и получить список адресов организации. Для удобства поиска ближайшего офиса можно отобразить список отделений на карте, нажав соответствующую кнопку.

Прямая ссылка на раздел «Офисы продаж»: sberbank-am.ru/offices/?product=pif

Чтобы произвести покупку паев, нужно явиться в отделение банка с паспортом и заполнить заявление, а затем осуществить оплату. В офисе можно сделать инвестицию на сумму от 15 тысяч рублей и выше (приобрести паи на меньшую сумму получится дистанционно). При личном посещении офиса гражданину выдадут бумажную копию договора.

В личном кабинете Сбербанк Онлайн

В личном кабинете интернет-банкинга есть возможность пополнить паевой инвестиционный счет. Чтобы купить паи, нужно авторизовать в личном кабинете Сбербанк Онлайн при помощи браузера компьютера, либо использовать мобильное приложение, затем в разделе «Инвестиции» выбрать конкретный фонд и нажать кнопку «Купить паи».

Если клиент Сбербанка не делал инвестиций, соответствующий раздел будет пуст и из него не получится купить ПИФы. Личный кабинет интернет-банкинга позволяет только докупать паи.

Чтобы купить ПИФ в режиме «онлайн», клиенту банка нужно посетить сайт Сбербанк управление активами: sberbank-am.ru, нажать в правом верхнем углу кнопку «Личный кабинет» и авторизоваться при помощи интернет-банкинга (потребуется ввод логина и пароля, а также проверочного кода из СМС). Зайти в личный кабинет на сайте без регистрации можно также при помощи аккаунта сайта Госуслуги.

После авторизации на сайте УК Сбербанк нужно перейти в раздел «Паевые фонды» и выбрать интересующий фонд. На странице детального описания ПИФа есть кнопка «Купить онлайн». При покупке паев нужно указать счет или карту, с которой будут списаны денежные средства.

Как вывести свои деньги из ПИФа

Выводить вложенные деньги можно в режиме «онлайн» – с помощью личного кабинета сайта Сбербанк управление активами. Размер комиссии при выводе средств указан в условиях обслуживания фонда. Чтобы вывести все вложенные деньги из ПИФа – нужно погасить все его паи, то есть предпринимать какие-то дополнительные меры не нужно. Заявки на погашение паев принимаются круглосуточно в любой день недели, денежные средства поступают на счет клиента в срок, который установлен правилами доверительного управления фондом.

Если клиент был пайщиком от 3-х лет и более, он освобождается от уплаты подоходного налога с полученной прибыли (лимит – 3 млн рублей). Погасить паи закрытого фонда получится только в установленный срок, который прописан в правилах ПИФа.

Преимущества и недостатки

Можно выделить общие преимущества и недостатки ПИФов УК Сбербанк. Представленная ниже информация касается данного способа инвестирования на фоне других, доступных клиентам организации, а также подчеркивает достоинства компании на рынке предоставления соответствующих услуг.

Преимущества:

- Более высокий доход по сравнению с банковскими депозитами.

- Большой выбор паевых инвестиционных фондов.

- Прозрачная информация по ПИФам (уровень доходности, условия приобретения и проч.).

- Возможность освободиться от уплаты подоходного налога с прибыли при покупке паев на 3 года и более.

- Минимальная сумма вложения – 1 тысяча рублей, что позволяет гражданам с разным уровнем дохода инвестировать средства.

- Диверсификация риска – клиент может собрать инвестиционный портфель с устойчивым к любым изменениям на экономическом рынке статусом.

- Пайщики не платят налог, если не получили прибыль от инвестиции.

- Простота оформления договора – нужно явиться в офис с паспортом, либо заключить его дистанционно.

Недостатки:

- Паи не подлежат страхованию – возврат вложенных средств не гарантирован.

- Инвестиция в любой фонд сопровождается определенной долей риска.

- Наличие комиссии: паи продаются с наценкой, а выкупаются со скидкой.

- Получить существенную прибыль можно только при долгосрочном инвестировании.

Сбербанк является крупнейшей и одной из самых надежных в стране организаций, имеющих высокий уровень стабильности, поэтому инвестируя деньги с её помощью можно быть уверенным, что шанс быть обманутым управляющей компанией – ничтожен.

Количество частных инвесторов в России неуклонно растёт, люди понимают, что хранить деньги на депозитах в банке не выгодно, необходимо изучать более доходные способы вложить средства. Тот, кто ищет варианты для вложений без открытия юр.лица в итоге попадает на фондовый рынок. Здесь отлично сработали профессиональные участники рынка, которые вложили ресурсы в популяризацию инвестирования и рекламу своих услуг. Увеличилось количество брокеров, которые начали борьбу за клиентов, привлекая их хорошими условиями и удобными мобильными приложениями. Появление мобильных приложений ознаменовало новый этап развития биржи, когда практически любой человек смог без особых усилий создать себе брокерский счёт и начать торговать. Такие приложения есть у всех топовых брокеров России (Лучшие брокеры – 2022).

В этой статье рассмотрим одно из самых популярных мобильных приложений для инвестиций – СберИнвестор:

-

Установка приложения СберИнвестор.

-

Разделы меню приложения СберИнвестор.

-

Пополнение брокерского счета в приложении СберИнвестор.

-

Совершение сделок в приложении СберИнвестор.

-

Вывод средств с брокерского счета в приложении СберИнвестор.

-

Плюсы и минусы приложения СберИнвестор.

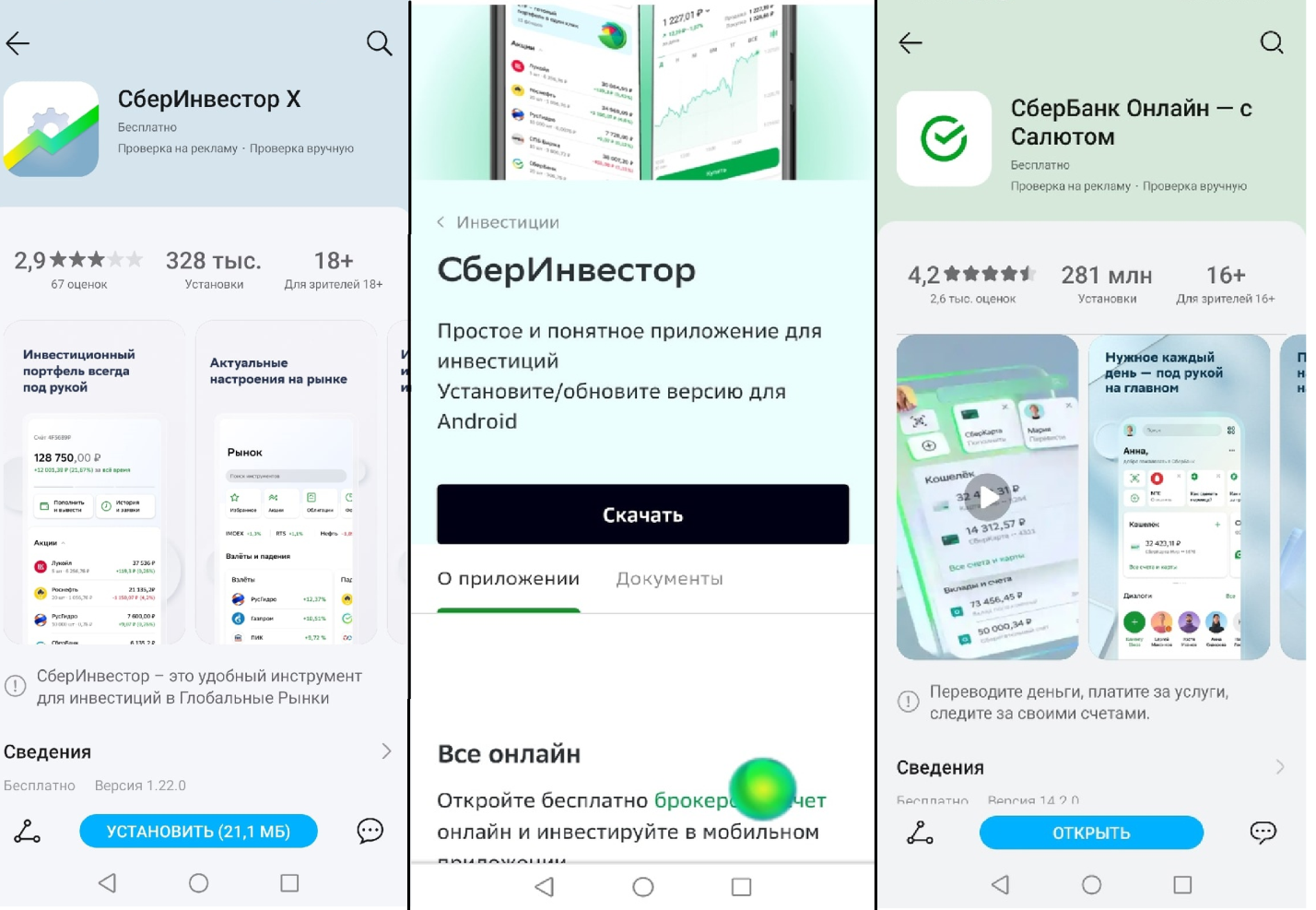

Установка приложения СберИнвестор

Приложения из экосистемы Сбера сейчас нельзя скачать из официальных магазинов Play Market и ApStore. Пользователи смартфонов на базе Android могут воспользоваться AppGallery, Xiaomi Market, RuStore и Samsung Galaxy Store в зависимости от модели смартфона. Также можно скачать приложение с официального сайта Сбера. Владельцы смартфонов и планшетов от Apple не смогут скачать СберИнвестор. Компания работает над обходом блокировки, но пока что решения нет. Также для комфортного использования лучше сразу установить СберБанк Онлайн.

Открыть брокерский счёт в СберИнвестор без счёта в Сбере нельзя, воспользоваться услугами брокера просто не получится.

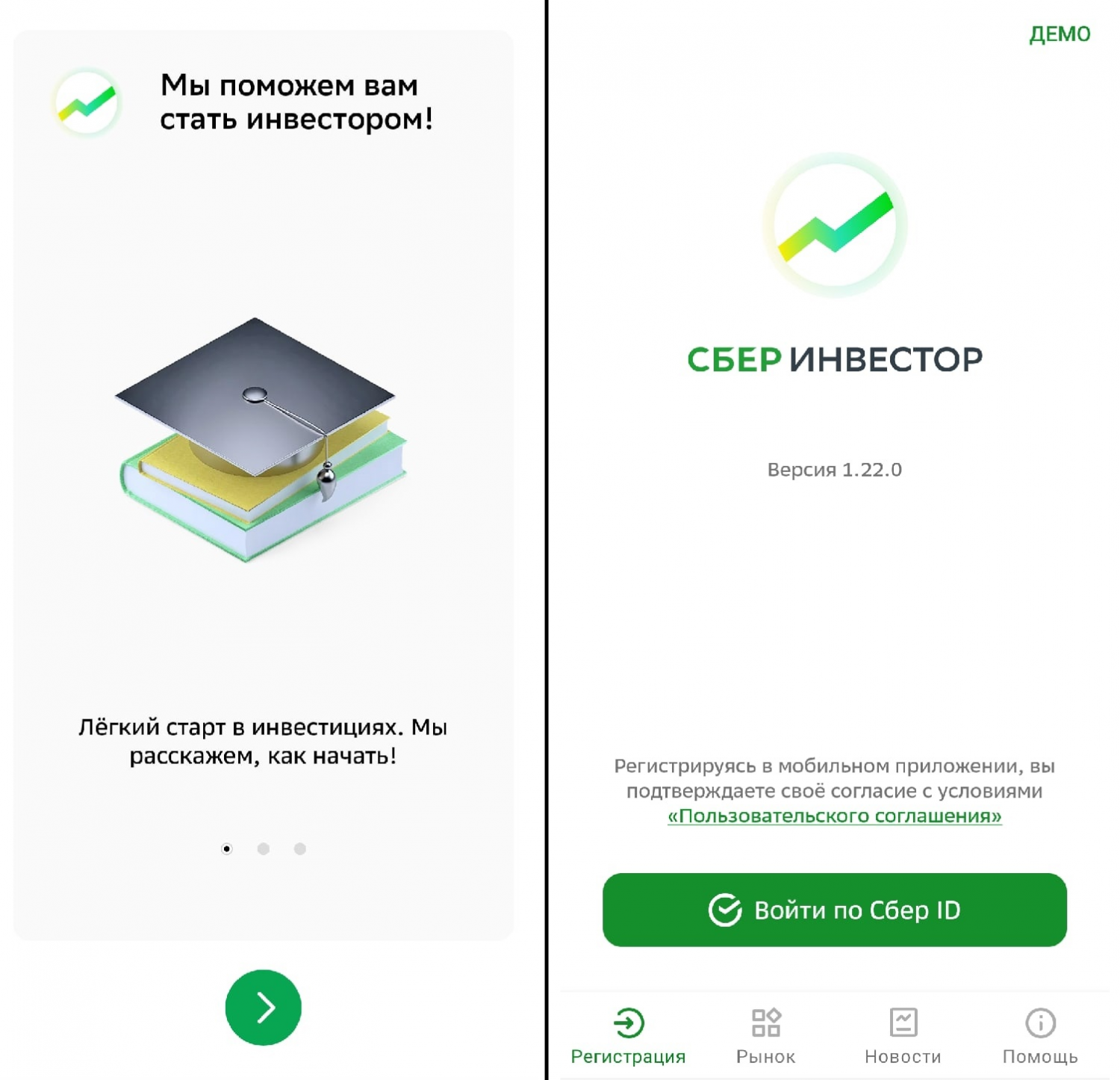

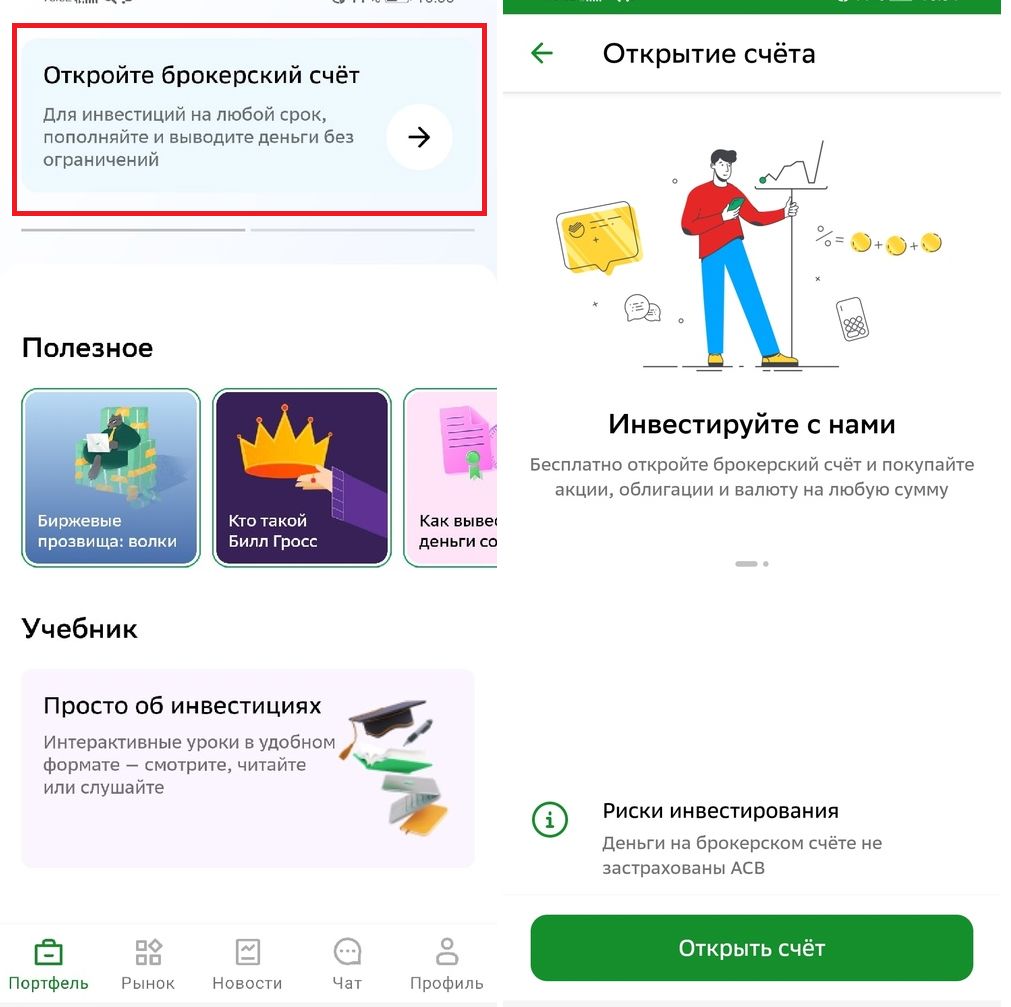

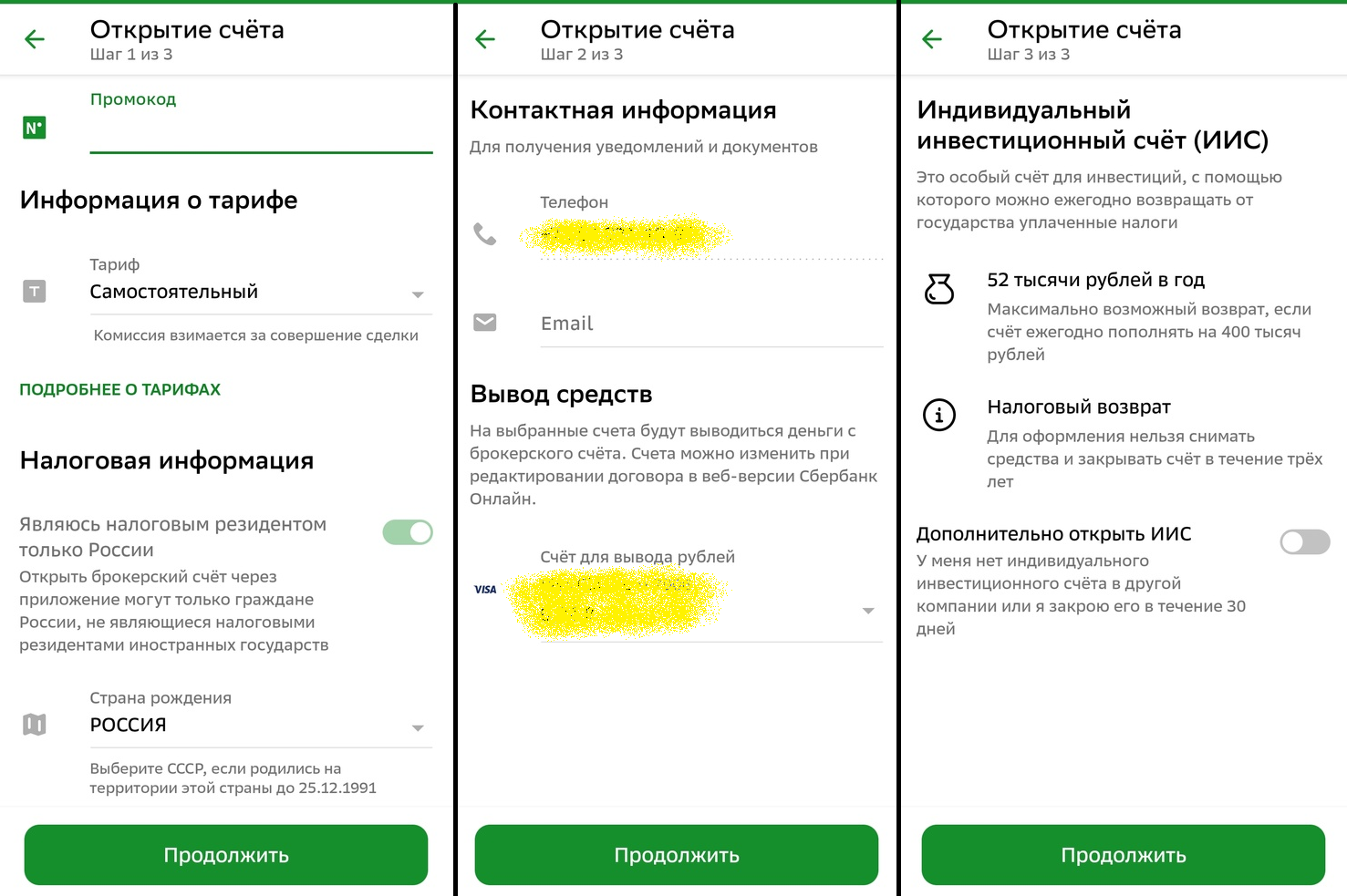

Итак, приложение скачалось и установилось, открываем его и следуем простейшим шагам по открытию счёта.

Без аккаунта в Сбере регистрация не получится. Придумываем пароль для приложения и попадаем на следующую страницу.

Жмём на кнопку «Откройте брокерский счёт». Далее нам предлагают ознакомиться с рисками инвестирования и открыть счёт за 3 шага.

Шаг 1. Выбираем тариф, подтверждаем, что являемся резидентом РФ. Поле промокод не трогаем, оно автоматически заполняется, если клиент прошёл по реферальной ссылке Сбера и решил создать себе брокерский счёт.

Тарифов два – Самостоятельный и Инвестиционный. Отличаются комиссией (0.06% и 0.3%) и количеством информации по активам. Подробнее про различия расскажем позже, когда рассмотрим разделы меню.

Шаг 2. Вводим контактный телефон, Email и счёт, на который будут выводиться средства. Позже счёт изменить можно в веб-версии Сбербанк Онлайн или в офисе банка.

Шаг 3. Предлагают дополнительно открыть ИИС и рассказывают про его преимущества. Если пропустить этот шаг, то в следующий раз открыть ИИС можно будет только в офисе банка или с помощью персонального менеджера (для клиентов СберПервый и Премьер).

Брокерский счет открыт, приложение установлено! Теперь будем рассматривать типичные действия, которые Вы будете совершать в процессе инвестирования с помощью рассматриваемого мобильного приложения.

Разделы меню приложения СберИнвестор

Меню приложения состоит из разделов: Портфель, Рынок, Новости, Помощь (в старых версиях – Чат) и Профиль.

Далее подробно рассмотрим каждый из разделов.

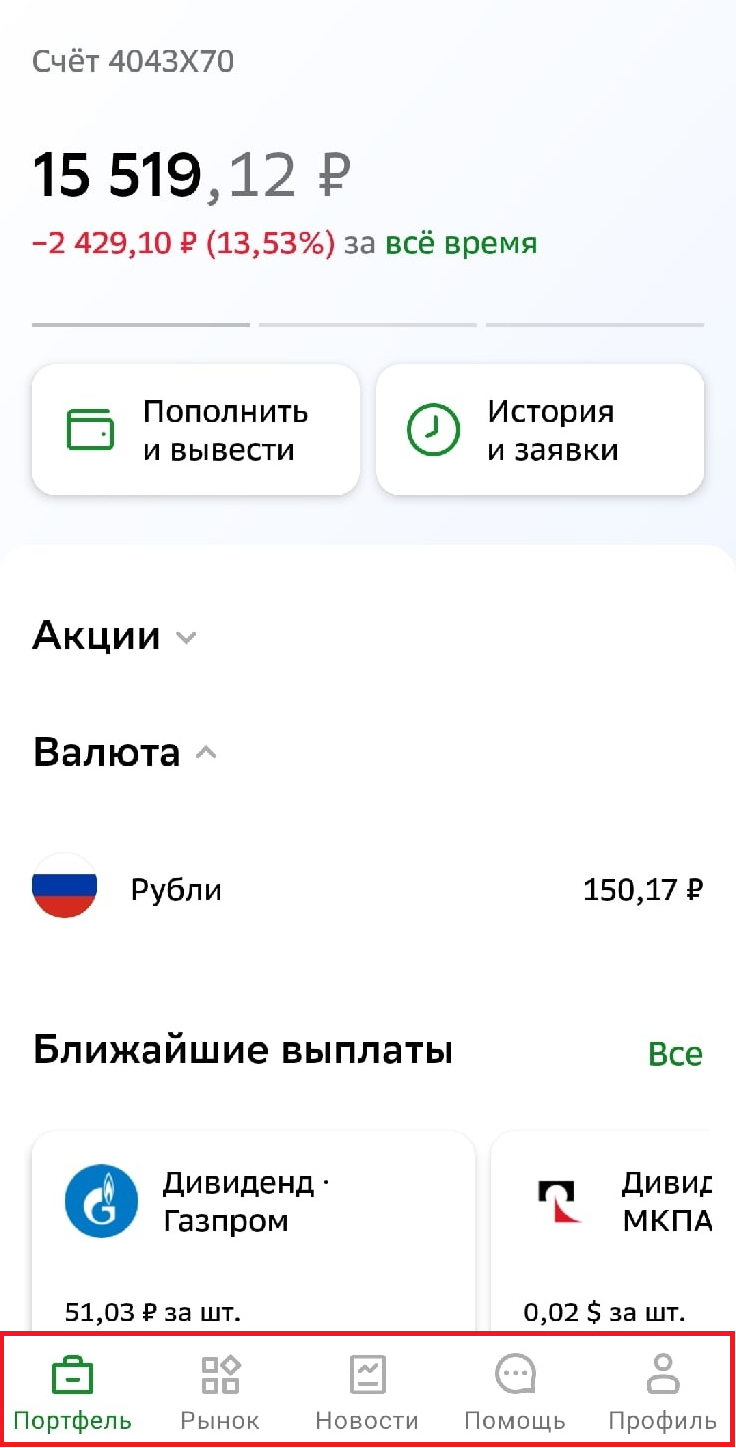

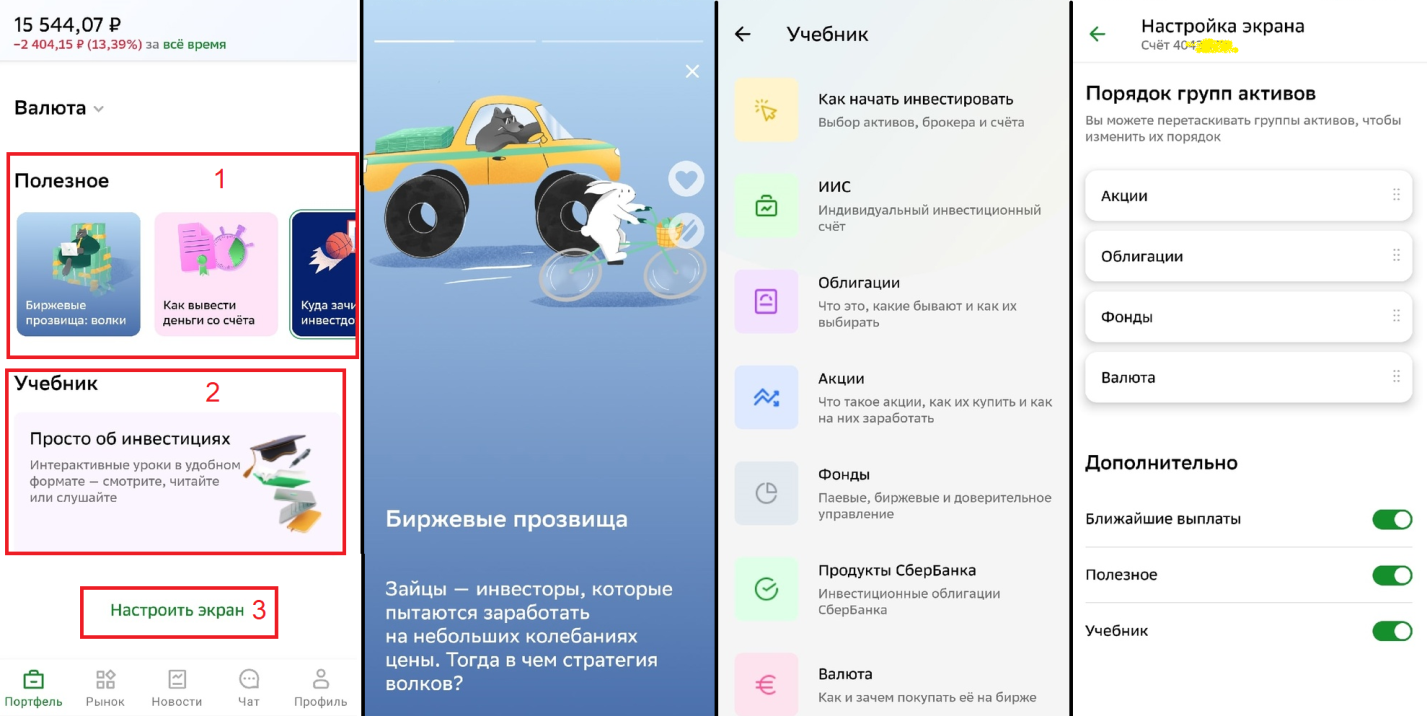

Раздел меню «Портфель»

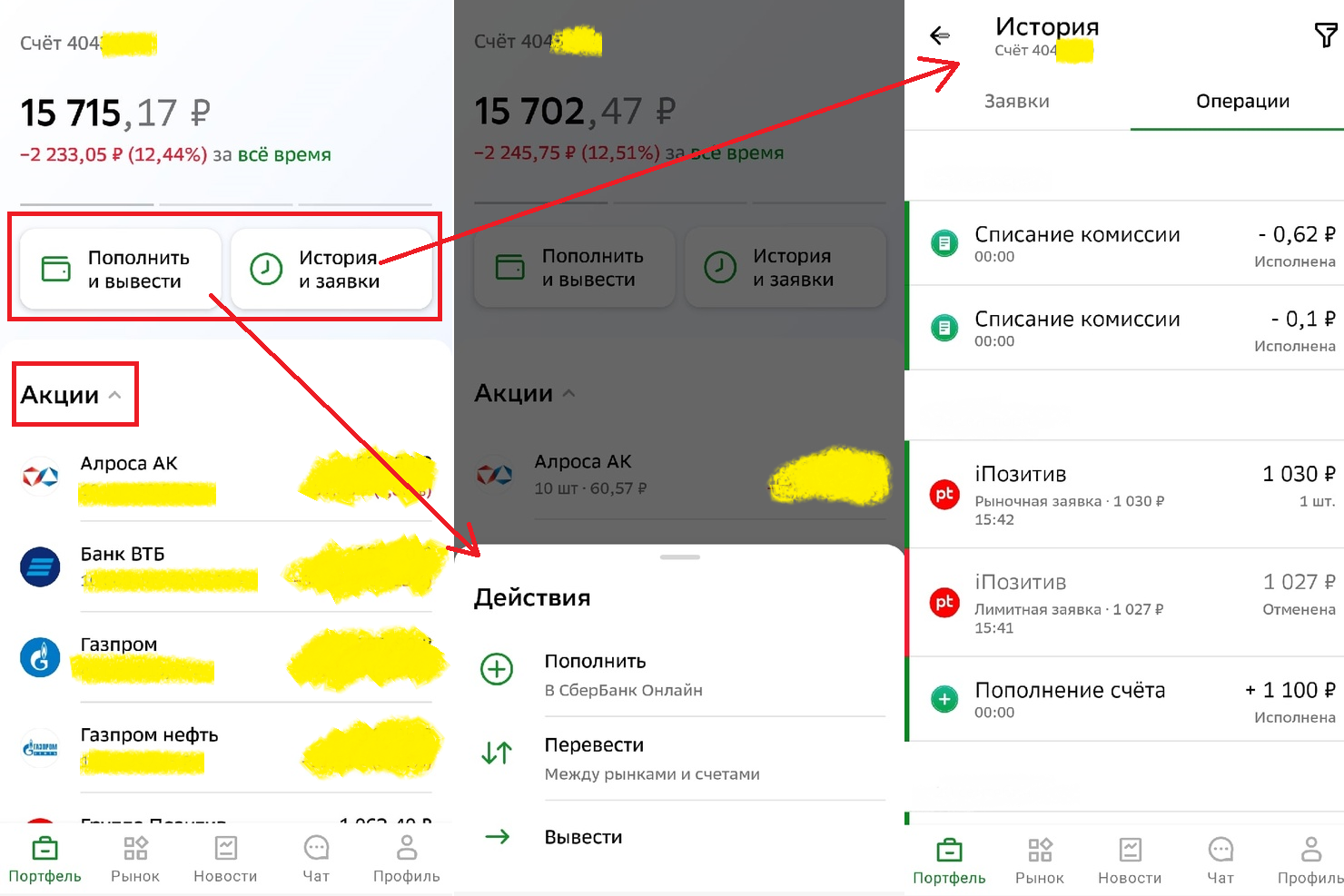

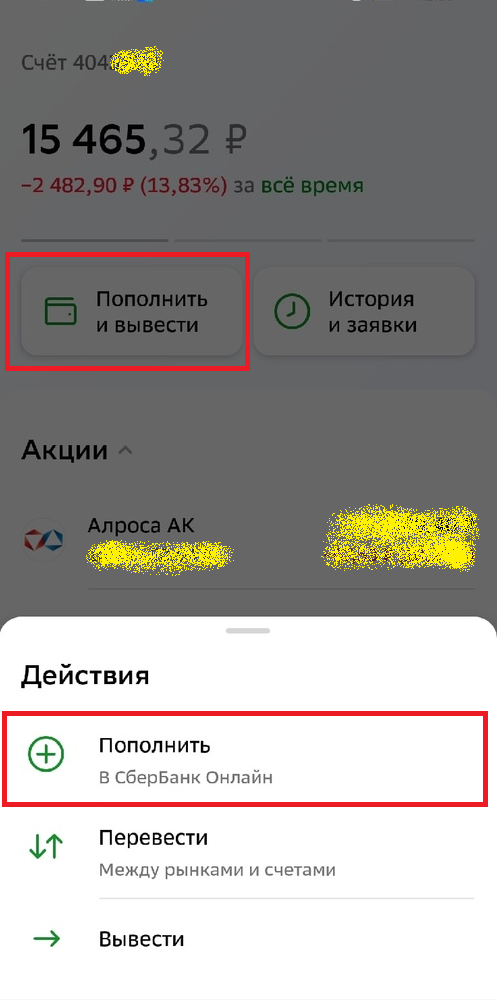

Титульная страница. Здесь мы сразу видим сумму вложенных средств, можем открыть вкладки «Акции» и «Валюта», чтобы посмотреть, какие конкретно активы на счету. Тут же кнопки «Пополнить и вывести» и «История и заявки».

1. Кнопка «Пополнить и вывести» ведёт в меню действий, в котором можно пополнить брокерский счёт, перевести деньги между брокерскими счетами и вывести средства. Подробнее алгоритм действий рассмотрим в другом пункте статьи.

2. Кнопка «История и заявки» ведёт на страницу истории, где перечислены все операции на счёте — списания, поступления, покупки, продажи, дивиденды, купоны и др,, а также список лимитных заявок, если они есть.

3. Кнопки «Акции», «Облигации» и «Валюта» открывает список купленных активов, их количество и актуальную стоимость.

Ниже находится разделы «Полезное», «Учебник» и настройка экрана.

1. Раздел «Полезное» содержит короткие информационные тексты в формате «сторис», помогают начинающему инвестору погрузиться в фондовый рынок, узнать биржевой сленг, научиться работать с приложением.

2. Раздел «Учебник» включает подробные статьи по инвестированию и работе с различными биржевым активам. С помощью этого раздела можно легко пройти тестирование для инвесторов.

3. Настройка экрана поможет пользователю подстроить внешний вид раздела «Портфель» по своему желанию.

Также в этом разделе указываются ближайшие дивиденды и купоны.

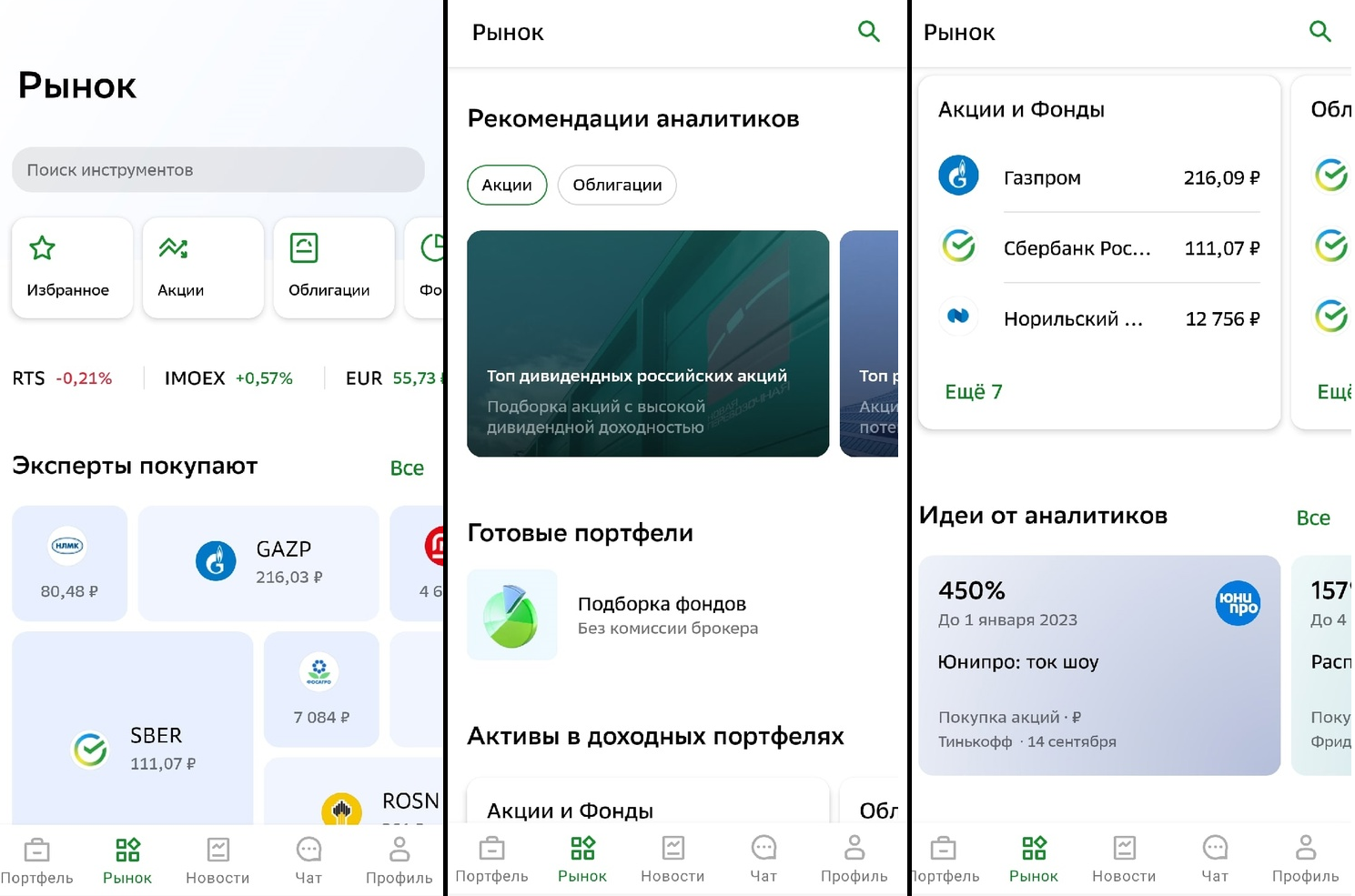

Раздел меню «Рынок»

Основной раздел, через который осуществляется поиск интересующих активов, состоит из нескольких подразделов.

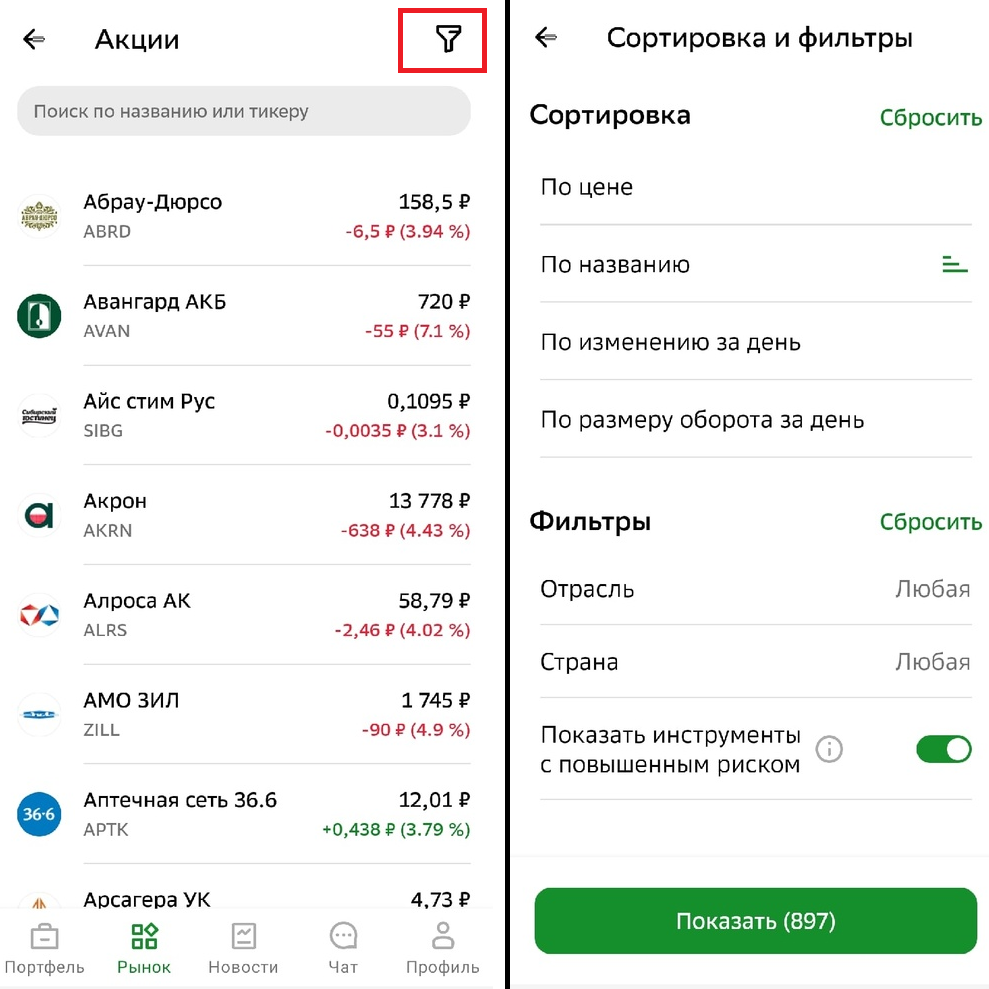

1.Поле «Поиск инструментов» — можно искать по тикеру, названию или ISIN-коду.

При выборе конкретной группы вида активов (акции, облигации, фонд, валюта) выводится список доступных на бирже инструментов, который можно настроить с помощью фильтров.

Можно отсортировать инструменты по цене, названию, изменению за день, обороту, выбрать определённую отрасль и страну эмитента. Инструменты с повышенным риском можно купить только после прохождения тестирования.

2. Эксперты покупают – включает в себя акции, которые чаще всего покупают квалифицированные инвесторы.

3. Рекомендации аналитиков, готовые портфели и идеи от аналитиков. Содержание этих подразделов меняется в зависимости от выбранного тарифа. «Инвестиционный» даёт более широкий доступ к различным идеям и расширенной аналитике. Тут собрана аналитика и рекомендованные к покупке акции. Нужно понимать, что инвестиционные рекомендации брокера не всегда обоснованы фундаментальным анализом, потому задача инвестора – разобраться самому и критически подходить к любым формам рекомендаций.

Раздел меню «Новости»

Содержит актуальные новости, касающиеся рынка. Также есть фильтр, который позволит выбрать источник новостей и интересующую отрасль.

Раздел меню «Помощь»

Поддержка отвечает оперативно, но существенная часть вопросов решается либо по телефону 900, либо через приложение СберБанк Онлайн. Например, если деньги с карты не поступили на брокерский счёт, то поддержка составит Обращение, статус которого отслеживается в СберБанк Онлайн. Также есть ответы на часто задаваемые вопросы.

Раздел меню «Профиль»

В этом разделе можно поменять свой тариф, пройти тесты для доступа к сложным инструментам, настроить уведомления, поменять пароль, сменить тему (светлая, темная) и выйти из аккаунта.

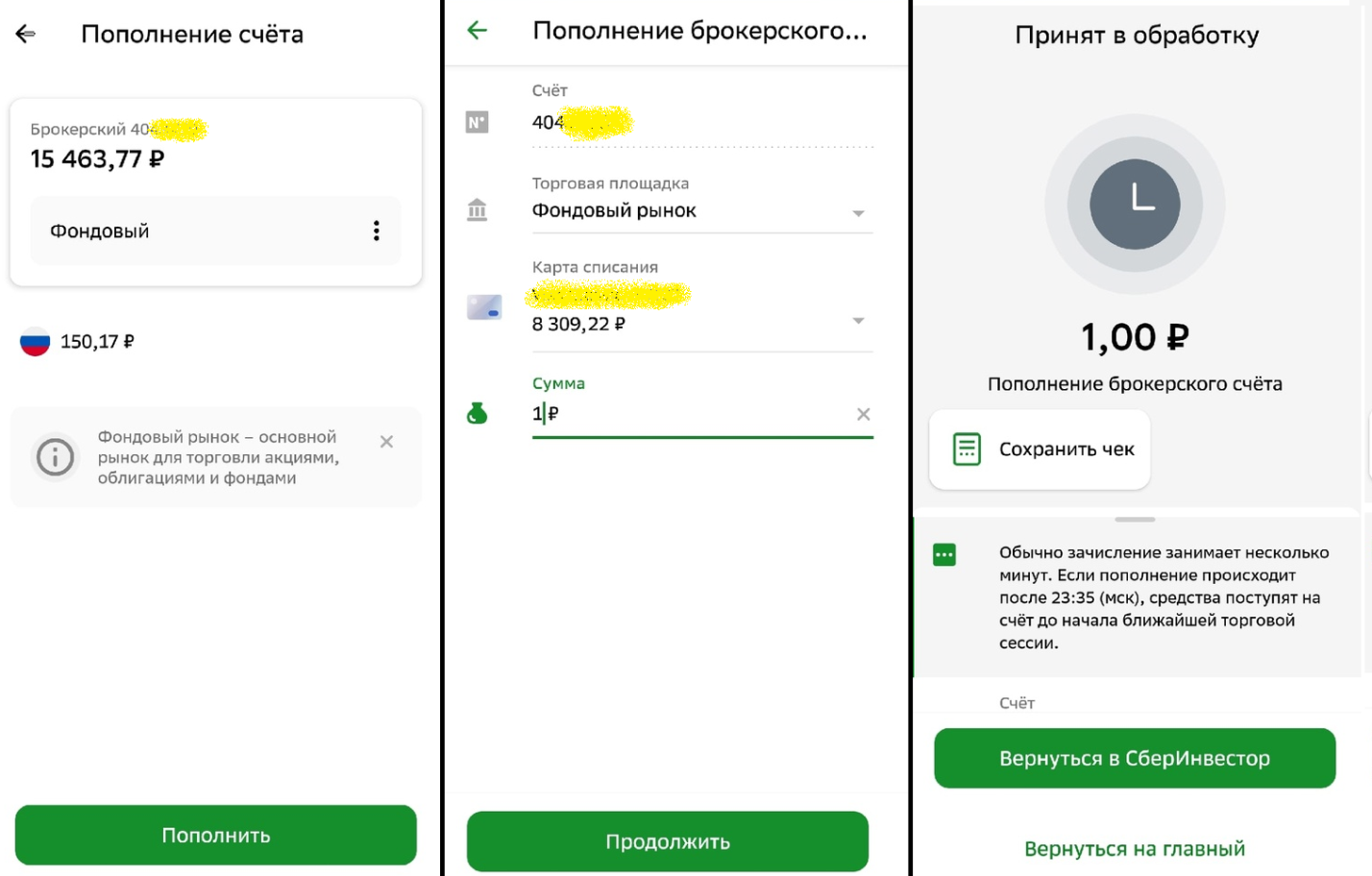

Пополнение брокерского счета в приложении СберИнвестор

Легче всего пополнить счёт, используя банковское приложение СберБанка. Для пополнения счета нужно зайти в раздел «Портфель» и нажать на кнопку «Пополнить и вывести», далее кнопку «Пополнить в СберБанк Онлайн».

Выбираем счёт, который нужно пополнить, автоматически открывается приложение СберБанк Онлайн, выбираем карту списания и вводим сумму. Подтверждаем и ожидаем перевод.

После поступления средств придёт смс от номера 900

Счёт в СберИнвестор можно пополнить через другой банк с помощью безналичного перевода. Для этого нужно получить через поддержку или в отделении банка реквизиты для оформления платёжного поручения. По сути, бессмысленное занятие, т.к. открыть брокерский счёт без открытия счёта в СберБанке всё равно не получится и легче перевести деньги в начале на счёт в Сбере, а потом оттуда на брокерский счёт, комиссия будет такая же (зависит от банка-отправителя).

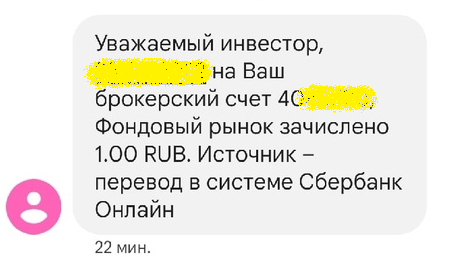

Совершение сделок в приложении СберИнвестор

После зачисления средств на счёт нужно определитсья с тем, какие активы покупать. Когда есть понимание, то переходим к практической реализации поставленной цели — заходим в раздел «Рынок» и вбиваем название нужной бумаги, находим её. Вначале выводятся акции, потом облигации, выбираем нужный актив.

Подробнее остановимся на меню покупки конкретного актива. Оно включает в себя график цены, актуальную цену на данный момент. Можно выбрать период для отображения графика цены: день, неделя, месяц, полгода, год и всё время. Можно добавить актив в «Избранное» (значок звезды) и настроить уведомления (значок колокольчика).

При пересечении установленной цены приложение пришлёт Push-уведомление.

Далее, меню актива также включает в себя несколько подразделов:

1. Детали. Показывает количество активов в портфеле, актуальную цену и её изменение относительно цены покупки, также текущую цену открытия и закрытия и дневной диапазон.

2. Обзор. Краткое описание компании, отрасль, год основания, страну и биржу, на которой актив торгуется.

3. Новости, которые касаются эмитента.

4. Дивиденды. График дивидендных выплат с указанием суммы, даты закрытия реестра, дивдоходности акции на дату закрытия реестра.

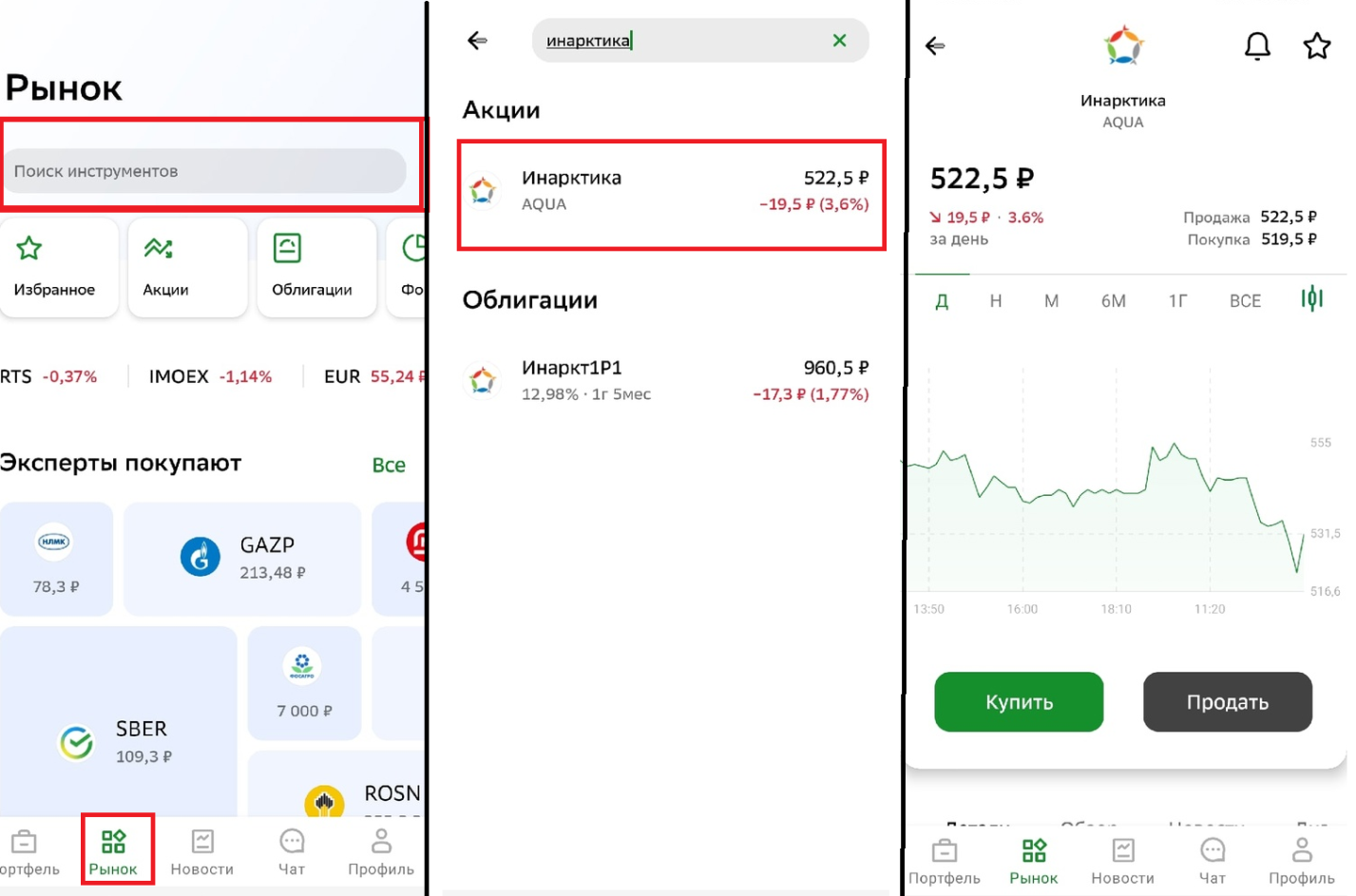

5. Биржевой стакан – таблица лимитных заявок на покупку и продажу актива.

6. История. Раздел пуст, если подобные активы никогда не покупали на счёт.

Далее рассмотрим процесс покупки.

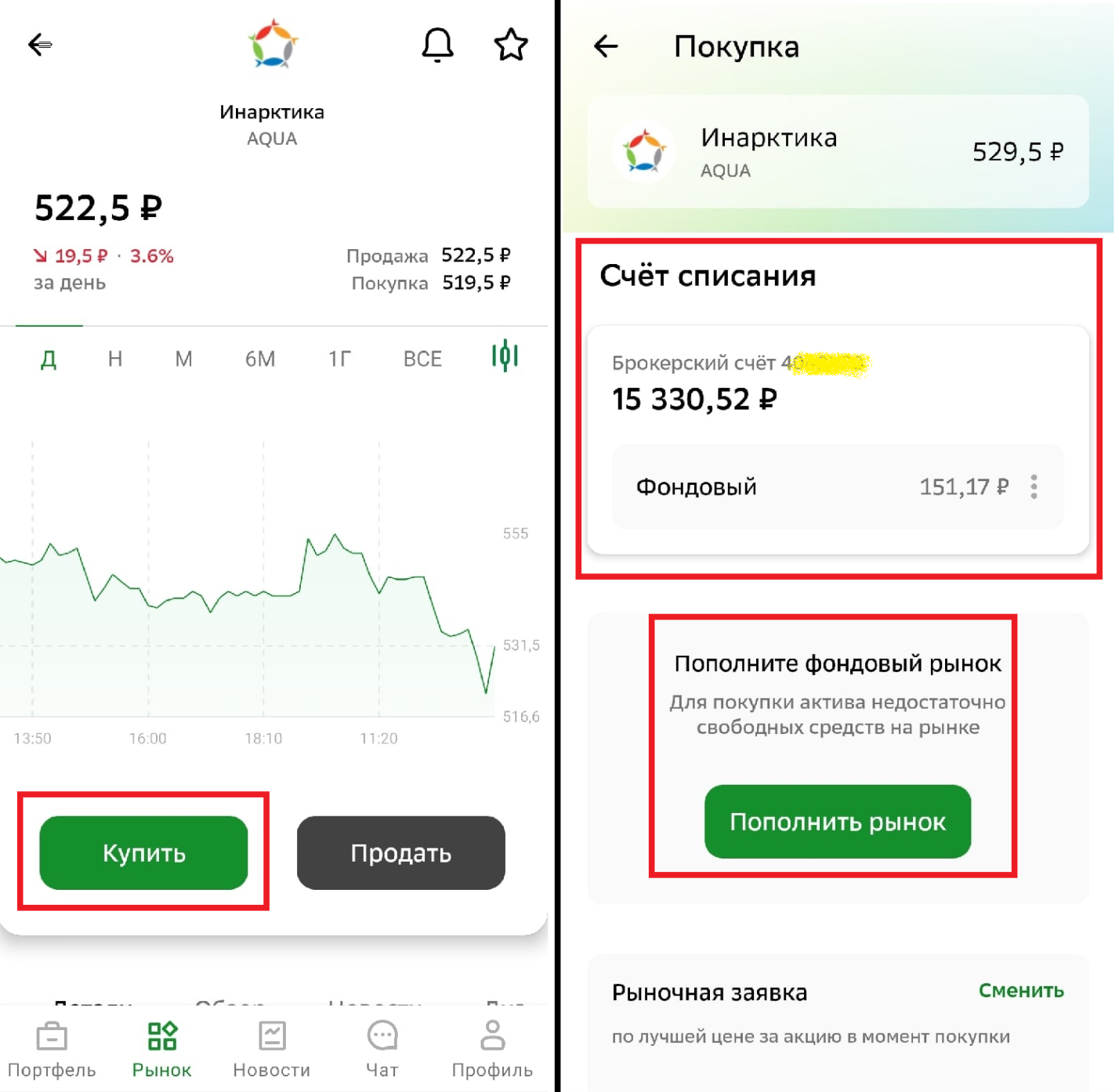

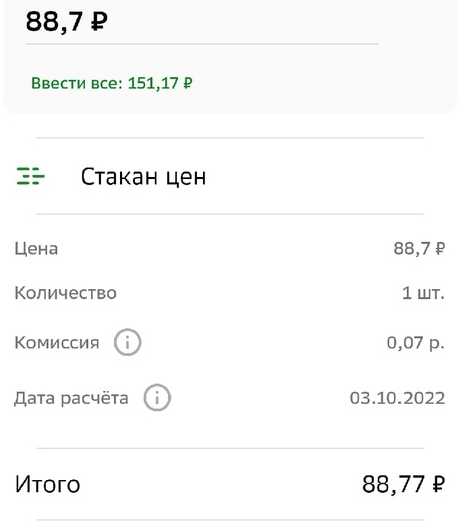

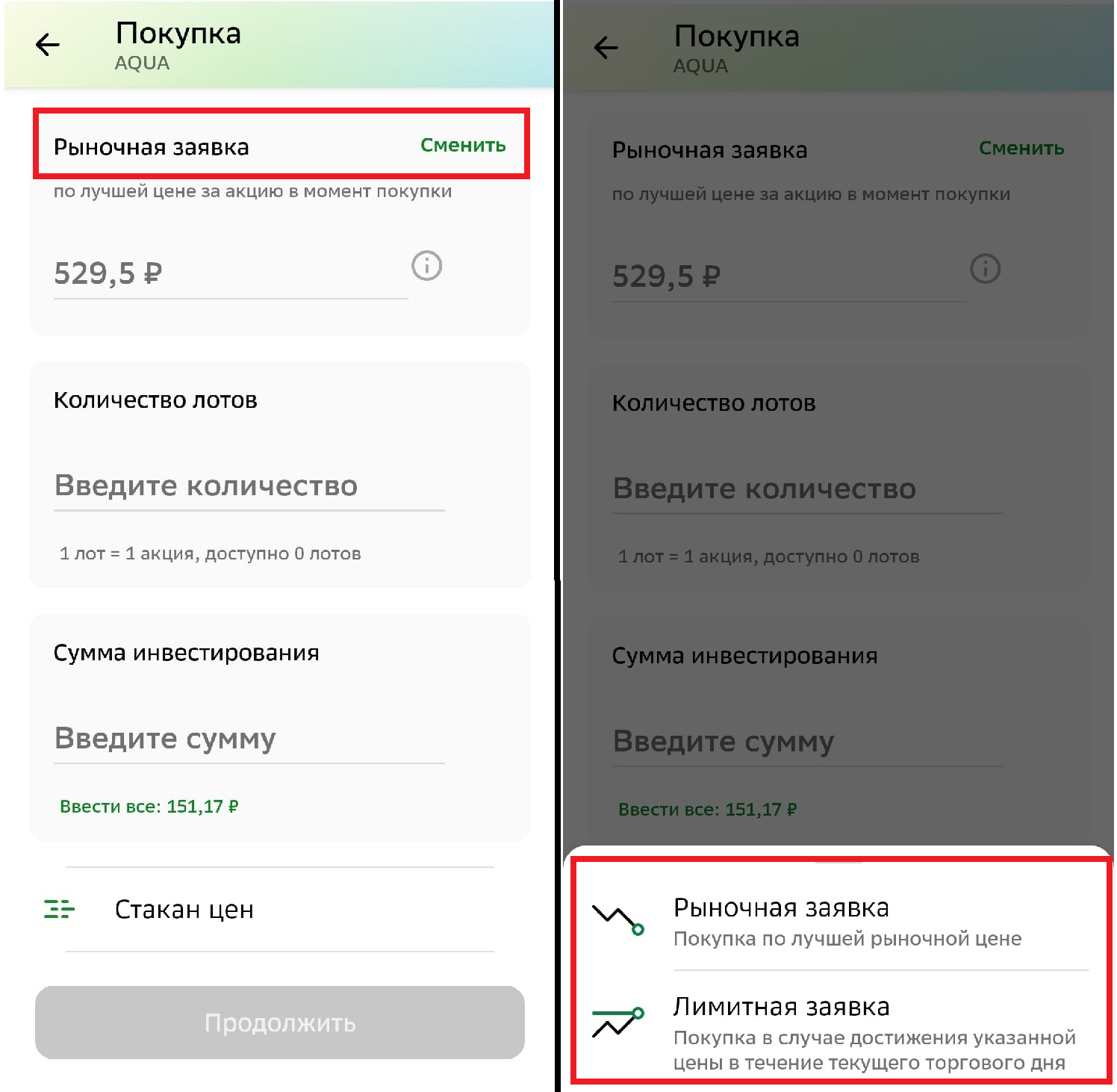

В меню актива жмём кнопку «Купить» и попадаем в меню покупки. Кнопка активна только в рабочее время биржи. Выбираем счёт списания средств. В случае если на счёте недостаточно средств, выплывет предложение «пополнить рынок» (пополнить счет). Также приложение покажет сумму свободных средств, цену актива и итоговую цену с учётом комиссии.

Можно выбрать тип заявки, количество лотов, сумма инвестирования подставится автоматически. Также из этого меню можно попасть на стакан цен. Если в течение рабочего дня заявка не работала, то она снимается, и приложение уведомит Вас об этом.

Приобретенные акции тут же появляются в списке в разделе «Портфель». Также Вы будете видеть, насколько изменилась цена данной бумаги с момента покупки (красным отображается падение в стоимости, зелёным – рост).

Вывод средств с брокерского счета в приложении СберИнвестор

Для вывода средств со счета понадобится кнопка «Пополнить и вывести» раздела «Портфель». Во всплывающем меню жмём «Вывести».

Выводить средства через приложение можно исключительно на счет в Сбере, который был указан при заключении договора брокерского обслуживания. Комиссии нет.

Если с момента последнего выведения денег результатом инвестиционной деятельности была прибыль, то банк удержит НДФЛ за соответствующие операции!

Плюсы и минусы приложения СберИнвестор

СберИнвестор входит в десятку самых популярных брокерских приложений, но содержит ряд недостатков:

-

Сбер попал в санкционные списки, так что часть инструментов (иностранные акции, депозитарные расписки) инвестору не доступны.

-

Практически невозможно пользоваться приложением без установленного СберБанк Онлайн.

-

Несмотря на то, что приложение находится в экосистеме Сбера, которая славится своей стабильностью, сам СберИнвестор «падает» в критические моменты (24 февраля 2022, открытие рынка в марте 2022, 29 августа 2022 после объявления Газпрома о выплате дивидендов) и не выдерживает большого наплыва клиентов.

-

Приложение на данный момент нельзя скачать на устройства Apple, придётся пользоваться Quik.

-

Валюты (доллар и евро) недоступны к покупке, юаня и др. альтернативных валют нет.

-

Имеющаяся аналитика навязчива и практически бесполезна, в основном реклама фондов Сбера, при этом комиссия на тарифном плане с аналитикой выше.

-

Отсутствует аналитика портфеля.

Но есть и существенные плюсы:

-

Легко открыть счёт, для этого достаточно быть клиентом Сбера – крупнейшего банка России.

-

Нет пороговых сумм для открытия счёта.

-

Низкая комиссия на самостоятельном тарифе – 0.06%, нет дополнительных комиссий.

Вывод

Основные плюсы приложения выходят из его связи с экосистемой Сбера – самого популярного банка страны.

Но всё же СберИнвестор является, прежде всего, инструментом для совершения сделки, в нём нет полноценного функционала для анализа. Брокер пытается улучшить приложение, но всё в основном сводится к увеличению количества сервисов, которые побудят инвестора совершить ту или иную, выгодную брокеру сделку. Разумный инвестор, который сам принимает инвестиционное решение без оглядки на советы и готовые решения, должен использовать дополнительные источники информации. В качестве полноценного инструмента аналитики для инвестора выступают специализированные сервисы, например Fin-Plan RADAR. Он содержит множество инструментов для анализа отдельного актива и портфеля в целом. С его помощью инвестор может подобрать инструменты под свои цели и горизонты инвестирования, а также сбалансировать портфель, чтобы избежать рисков.

О возможностях сервиса, выборе надёжных активов и поведении на рынке в кризисной ситуации мы рассказываем на бесплатных открытых уроках. Записаться на очередной можно по ссылке.