Главное

Hide

- Юнипро

- ОГК-2

- Интер РАО ЕЭС

- РусГидро

- ФСК ЕЭС

- Мосэнерго

- Россети

- Энел Россия

- МРСК Центра

- Квадра

- Прочие перспективные акции энергетических компаний России

- Итоги

Энергетика – это одна из наиболее стабильных экономических сфер. Она не так зависима от условий импорта-экспорта, как остальные секторы рынка, и менее подвержена резким сезонным колебаниям.

Эти факторы делают акции энергетических компаний идеальным выбором на переходный период, когда экономика перестраивается и невозможно делать долгосрочные предсказания по стандартным моделям. Покупать такие акции рекомендуется не для того, чтобы выгодно закрыть позицию в течение нескольких дней, а для того, чтобы сохранить и приумножить средства в долгосрочной перспективе.

В связи с беспрецедентностью рыночной ситуации мы не можем давать прямых рекомендаций, однако предлагаем изучить топовые акции энергетических компаний России и принять решение самостоятельно. В ТОП-10 пока всего 3 крупных энергетика с положительным потенциалом роста, но это не значит, что остальные участники рынка не имеют шансов реабилитироваться до конца года.

Юнипро

Тикер: UPRO

Потенциал роста акции через год: 58%

Юнипро, дочерняя компания немецкой Uniper SE – один из самых перспективных российских энергетиков на 2022 год. Сейчас компания проходит большую трансформацию. Uniper объявила о готовности продать свою долю, но пока что неизвестно, какую форму примет будущая сделка: нет информации ни о покупателях, ни о поведении акционерного общества в отношении дивидендов по итогам сделки. Еще одна проблема – потребление электричества: пока что оно продолжает падать, а это негативно сказывается на доходности.

Еще пару лет назад только этих факторов было бы достаточно, чтобы отложить покупку акций до уточнения обстоятельств, однако в 2022 у Юнипро есть несколько ключевых преимуществ, которые выводят акции компании в лидеры среди энергетических компаний России.

Во-первых, в прошлом году компания наконец запустила «долгострой»: отремонтированный 3-й энергоблок Березовской ГРЭС с мощностью 800 МВт. Даже в условиях экономического спада, спровоцированного пандемией, это позволило Юнипро поднять дивидендные выплаты на ~33,3%, на что акции энергетической компании откликнулись немедленным подъемом.

Во-вторых, компания остается одним из дивидендных лидеров в электроэнергетическом секторе уже больше 10 лет. Интерес к компании не всегда оставался стабильным, однако бизнес-модель Юнипро отлично справляется с сезонными спадами: долгосрочные инвесторы продолжают получать выплаты дважды в год независимо от внешних обстоятельств. После выхода зарубежных инвесторов из активов компания имеет большие шансы сохранить текущий курс на наращивание дивидендов. Новые ключевые инвесторы будут стремиться конвертировать прибыль в ликвидность, и на этом смогут выиграть и частные вкладчики.

В-третьих, даже если сейчас Юнипро, как и другие участники рынка, ощущает последствия сниженного энергопотребления, то уже в ближайшее время ситуация может измениться. Индексация цен на энергомощность поможет всем поставщикам, но в первую очередь – компаниям с небольшим чистым долгом (у Юнипро он менее 1 млрд. рублей), которые обладают достаточными ресурсами для ввода в эксплуатацию модернизированных энергоблоков с обеспеченной окупаемостью. Для Юнипро это блок станции №1 Сургутской ГРЭС-2, который в мае успешно прошел испытания по нагрузке в 830 МВт, а с июня 2022 года официально вошел в реестр.

Если вы собираетесь вложиться в акции энергетической компании в России, обратите внимание на Юнипро. Компания, которая последовательно исполняет обязательства перед рынком и не успела обрасти многочисленными стоп-факторами (например, большими внешними долгами), может оказаться надежным вложением даже на фоне дестабилизации сектора.

ОГК-2

Тикер: OGKB

Потенциал роста акции через год: 59%

Оптовая генерирующая компания №2 появилась по итогам реорганизации РАО «ЕЭС России». Отрасль, которая считалась безусловной государственной монополией, с 2008 года начала активно поощрять открытые инвестиции, и ОГК-2 удалось войти в число первых предприятий, сумевших нарастить мощности за счет привлечения внешнего капитала.

Инвестиции оправдались: последние 10 лет ОГК-2 продолжает ежегодно повышать суммы дивидендных выплат, не пропуская кризисные года и не замедляя темпов развития. На последнем годовом собрании, которое пришлось на начало июля, выплаты за 2021 год подняли более, чем на 50%. Такое решение спровоцировало немедленный всплеск интереса к бумагам компании на рынке – и это на фоне того, что другие акции энергетиков России в этот период продолжали предсказуемое падение.

Сейчас новые инвесторы уже никак не смогут попасть в окно на получение дивидендов за прошлый расчетный период. Так стоит ли торопиться покупать ценные бумаги сейчас, или подождать, пока они еще больше подешевеют?

Аналитики не дают конкретного ответа на этот вопрос, однако считается, что с учетом устойчивых позиций ОГК-2 на внутреннем энергетическом рынке, выжидать падения позиций может быть рискованно для инвесторов: легко упустить момент. После подтверждения стабильности финансовой и потребительской ситуации акции ОГК-2 вернулись к уровню конца 2021 года. На данный момент нет информации, которая позволила бы предположить самостоятельное падение акций компании в ближайшем будущем.

Другими словами, если ОГК-2 и провалится в ближайшие полгода, то со всем сектором, что крайне маловероятно. Внутренняя экономика держит курс на стабилизацию, и именно крупные компании с отлаженными механизмами добычи и сбыта энергии станут опорными столбами, которые в первую очередь выиграют от растущего государственного запроса и федеральных мер поддержки.

Интер РАО ЕЭС

Тикер: IRAO

Потенциал роста акций через год: 50%

Акции Интер РАО еще не успели вернуться к тому уровню, на котором они держались на конец прошлого года. Однако интерес инвесторов указывает на то, что скорое возвращение возможно, поэтому если вы заинтересованы в долгосрочных вложениях в ценные бумаги, затягивать со сделкой не рекомендуется.

Интер РАО ЕЭС интересна инвесторам в первую очередь тем, что это единственное предприятие с положительным рейтингом, образующее российский сектор энергетики, которое ориентировано на экспорт. Энергетический холдинг оперирует экспортом-импортом электроэнергии на фоне полного отсутствия конкуренции.

Позиции компании ожидаемо просели в марте 2022 года – связи с крупнейшими иностранными партнерами оказались под угрозой. Однако у предприятия остались крупные внутренние контракты – Интер РАО управляет энергобытовыми компаниями в 12 российских регионах и сотрудничает с промышленными потребителями.

По итогам 2021 года у компании образовалось достаточно ресурсов для поднятия дивидендных выплат без ущерба для резервных фондов. Прогноз на будущий год, в целом, положительный, несмотря на сократившийся список зарубежных клиентов. Ожидается, что растущие потребности отдельных иностранных контрагентов, в особенности Китая, в совокупности с повышением внутреннего спроса на энергию полностью перекроют разрыв, который образовался в результате вынужденного завершения отдельных международных контрактов. Если учесть, что акции Интер РАО пока что торгуются с небольшой скидкой – естественный откат после летней дивидендной отсечки – то станет понятно, почему тикер IRAO регулярно попадает не только в топы энергетических акций, но и в общие рейтинги лучших российских ценных бумаг в 2022 году.

РусГидро

Тикер: HYDR

РусГидро – это крупнейшая гидрогенерирующая компания в стране и третье гидроэнергетическое предприятие в мире по объему выработки энергии. Помимо водных потоков, компания активно использует другие возобновляемые энергоресурсы, в том числе геотермальные силы и ветер.

РусГидро одной из первых восстановила позиции на рынке акций, однако бумаги с большой вероятностью ожидает естественный откат еще до конца года. Аналитики советуют воспользоваться ситуацией и продать акции предприятия, если вы их держите. Котировки вернулись к уровню 2021 года – то есть, продавая бумаги сейчас, вы защищаете капитал от предстоящего обесценивания.

В то же время, несмотря на хронические проблемы с менеджментом и нестабильно растущие дивиденды, РусГидро остается одной из наиболее доходных энергокомпаний на российском рынке. Когда акции самого экологичного энергетика упадут в цене, можно будет закупить их для долгосрочного хранения.

ФСК ЕЭС

Тикер: FEES

ФСК ЕЭС – это монополист от сектора российской энергетики, который специализируется на передаче электричества по Единой сети. Как системообразующее предприятие государства, ФСК ЕЭС входит в реестр компания стратегического значения, а значит – может рассчитывать на господдержку в тяжелые времена.

Как монополист стратегического значения, ФСК ЕЭС болезненно зависим от внутреннего рынка; аналитики прогнозируют дальнейшее падение до конца года. Ситуацию усугубляет предстоящее слияние с Россетью. Такая возможность обсуждалась еще в 2020 году, но тогда вопрос был отложен из-за пандемии. Теперь обсуждение перешло в фазу голосования; решение будет принято на общем собрании 16 сентября.

Покупать акции сейчас (до 17-19 августа), чтобы заработать на оферте, не рекомендуется: по объявленным условиям, несогласные инвесторы получат доход всего в 4% годовых. Однако в долгосрочной перспективе слияние пойдет ФСК ЕЭС на пользу: компания сможет повысить дивиденды и поднять финансовые результаты за счет повышения эффективности.

Мосэнерго

Тикер: MSNG

Главная московская энергокомпания показывает достойные результаты на бирже даже в условиях кризиса, однако эксперты расходятся во мнениях относительно того, стоит ли позитивно реагировать на эти движения. С одной стороны, позиции компании защищены потребностями Московского региона, в который входят сразу два крупных субъекта: Москва и Московская область. С другой стороны, как и другие госмонополисты, Мосэнерго зависима от внутреннего рынка, и не имеет однозначных перспектив роста.

Небольшие, но стабильно растущие дивиденды в совокупности с гарантированной господдержкой и публичными заявлениями о намерениях сохранить право на выплату дивидендных доходов указывают на то, что в ближайший год компании ничего не угрожает. Однако стабильность не всегда хороша для инвесторов; для максимизации долгосрочного дохода в 2022 году бумаги Мосэнерго будут малополезны.

Россети

Тикер: RSTIP

Россети – еще один крупный российский монополист, ориентированный на передачу энергии. Уверенные позиции на внутреннем рынке и последовательные реформы организации многочисленных дочерних компаний позволяют предположить, что в будущем акции Россетей смогут давать долгосрочный доход. Но пока что они продолжают свободное падение: сказываются опасения по сокращению дивидендов.

Если сделка по слиянию с ФСК ЕЭС завершится, несогласные инвесторы смогут получить с оферты доход в 0% – то есть, уйти с тем, что вложили, если не считать инфляции. По этой причине не рекомендуется вкладываться в акции Россети до завершения сделки, но и спешить с продажей необязательно: после слияния RSTIP имеет все шансы стать привлекательным долгоиграющим лотом.

Энел Россия

Тикер: ENRU

Екатеринбургская энергетическая компания, ранее принадлежавшая итальянской группе Enel, меняет собственника. В начале осени контрольный пакет акций выкупят крупные российские игроки: ЛУКОЙЛ и ПИФ «Газпромбанк-Фрезия». Кроме того, предприятие получит новое название – «ЭЛ5-Энерго», и новый совет директоров.

Покупка ключевой доли ЛУКОЙЛом соответствует последнему тренду российской электроэнергетики: все ресурсы сосредотачиваются в руках внутренних организаций. Рынок относится к сделке настороженно, что выражается в продолжительном падении акций, однако после реорганизации (запланирована на 3-й квартал) обновленная «ЭЛ5-Энерго» может снова стать перспективным вариантом для долгосрочного инвестирования.

МРСК Центра

Тикер: MRKC

МРСК Центра – это публичное название дочерней компании Россетей, которая осуществляет передачу энергии в 11 регионах Центральной России. Предприятие входит в перечень ведущих государственных электросетевых компаний, за счет чего и представляет интерес для долгосрочных инвесторов.

Как и в случае с акциями Россетей, рекомендуется подождать завершения сделки головной компании по слиянию – или, по крайней мере, последить за реакцией инвесторов на приближающийся дедлайн.

Квадра

Тикер: TGKD

ПАО «Квадра Энерго Генерация» – один из самых молодых энергетиков на открытой бирже. Производитель электроэнергии со штаб-квартирой в Туле владеет порядком 20 электростанций и более 200 тепловых установок в 10 регионах России. Кроме того, компания активно занимается инвестированием, в том числе – в наращивание производственных мощностей и реконструкцию имеющихся станций.

По решению общего собрания акционеры Квадры не получат дивидендов, но это не повлияло на популярность компании. После того, как «Росатом» увеличил свою долю в компании, акции электроэнергетика подорожали, продолжая устойчивый тренд.

Прочие перспективные акции энергетических компаний России

Энергетические предприятия, не вошедшие в ТОП-10 – это дочерние компании Россетей, раскинувшиеся по разным регионам страны. В настоящий момент сложно выделить явных лидеров и аутсайдеров среди этих компаний: они играют на одном поле, по одним правилам.

| Название | Тикер(RU) | Объем торгов, млн руб | Рост цены за год |

| Россети Ленэнерго | LSNG | 225 | -33% |

| Россети Центр и Приволжье | MRKP | 22 | -30% |

| Россети Московский регион | MSRS | 3,7 | -29,8% |

| МРСК Урала | MRKU | 3,5 | -18,9% |

| Россети Волга | MRKV | 2,08 | -39% |

| МРКС Северо-Запада | MRKZ | 3,6 | -49% |

Отрицательный рост позволяет купить акции со скидкой, однако эксперты рекомендуют не спешить. Пока что у аналитиков недостаточно данных, чтобы предсказать поведение «дочек» Россетей в ближайшие кварталы; ясно одно – без сдерживающих факторов падение акций продолжится, а восстановление откладывается на неопределенный срок.

Итоги

Хотя каталог энергетических акций в России невелик, он определенно может предложить интересные решения – по крайней мере, если вы готовы к долгосрочному инвестированию. И хотя большинству позиций все еще нужно «дозреть» до оптимальной точки покупки, ключевые игроки – Юнипро, ОГК-2, Интер РАО ЕЭС – оправдывают вложения уже сейчас.

Акции энергетических компаний РФ

Здесь вы можете купить акции энергетических компаний России онлайн, посмотреть их стоимость на 24.03.2023 на Московской бирже, доходность, дивиденды и динамику роста за месяц или год.

76 акций

Обновлено 24.03.2023 10:03

Изменение цены, за месяц

0,085 ₽ (+26,814%)

Изменение цены, за месяц

0,198 ₽ (+21,157%)

Изменение цены, за месяц

420 ₽ (+20,388%)

Изменение цены, за месяц

0,002 ₽ (+18,997%)

Изменение цены, за месяц

0,036 ₽ (+18,605%)

Изменение цены, за месяц

3,68 ₽ (+16,727%)

Изменение цены, за месяц

0,321 ₽ (+16,089%)

Изменение цены, за месяц

0,081 ₽ (+15,965%)

Изменение цены, за месяц

26 ₽ (+15,43%)

Изменение цены, за месяц

0,201 ₽ (+12,827%)

Изменение цены, за месяц

1,9 ₽ (+11,95%)

Изменение цены, за месяц

0,076 ₽ (+11,801%)

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данные предоставлены ЗАО «Интерфакс». Данные предоставляются исключительно для целей ознакомления и не являются основанием для принятия финансовых и иных решений. Администрация сайта и ЗАО «Интерфакс» не несут никакой ответственности за любые ошибки, задержки в передаче данных или действия на основе этих данных.

Все брокеры

Новости

Часто задаваемые вопросы

Это ценная бумага, дающее владельцу право на долю в компании. Компании продают акции на бирже, чтобы привлечь деньги на развитие бизнеса. Покупать и продавать их может любой инвестор. Торговля акциями является одним из основных источников дохода от инвестиций.

Первый способ — купить акцию, дождаться, пока она вырастет в цене и продать. Разница между ценой покупки и продажи — ваша прибыль. Второй способ — купить акции, по которым компания платит дивиденды (часть прибыли), и получать их, обычно раз в год или раз в полгода. Есть более сложные и рискованные способы заработка, но они подходят только опытным инвесторам.

Акциями торгуют на фондовой бирже. Выберете брокера, установите мобильное приложение, откройте брокерский счет, переведите на него деньги и купите нужную вам акцию в приложении.

Брокер принимает от вас поручения купить или продать ценные бумаги, проводит сделки на бирже, регистрирует бумаги на ваше имя, перечисляет за вас государству налоги с вашей прибыли от продажи бумаг, дает кредит на покупку бумаг, присылает отчеты о сделках. Торговать бумагами на бирже без брокера невозможно.

Почти все так называемые ценные бумаги не существуют в бумажном виде. Это всего лишь строчки в базе данных. За сохранность этой базы данных и отвечает депозитарий. Другими словами, он хранит информацию о том, какими ценными бумагами вы владеете.

Брокеры берут комиссию за сделку и за ведение счета. Своя фиксированная комиссия есть и у депозитария. Она не привязана к количеству и суммам сделок. Ее с вашего счета списывает брокер один раз в месяц, если в этом месяце вы проводили сделки. У брокеров есть тарифы, подходящие для инвесторов с разными суммами и интенсивностью сделок. Сравнить и выбрать тариф можно здесь

Откройте брокерский счет, переведите на него небольшую сумму, например, 10 тыс. рублей, и купите акции любой крупной компании. Посмотрите, как работает мобильное приложение, как меняется акция в цене.

Ищите инвестиционные идеи на сайтах крупных брокерских компаний.

Подпишитесь на Telegram-каналы известных инвестконсультантов, изучайте, от чего зависит стоимость ценных бумаг, следите за экономическими новостями.

Акция может подешеветь к тому моменту, когда вы соберетесь ее продавать. Поэтому опытные инвесторы не вкладывают все деньги в одну акцию, а покупают сразу несколько разных ценных бумаг.

Брокер может лишиться лицензии. С вашими ценными бумагами ничего не случится, но придется открывать счет у другого брокера и перевести ценные бумаги туда. Открывайте счет у крупных брокеров или банков с брокерской лицензией, давно работающих на рынке.

Если вы продаете акцию дороже, чем купили, или получаете дивиденды — это ваш доход. Он облагается налогом на доходы физлиц по ставке 13%. Этот налог за вас заплатит в бюджет брокер. Чтобы не платить налог, можно 1) открыть индивидуальный инвестиционный счет с освобождением от налога по операциям на счете, 2) держать акции минимум три года, 3) при расчете прибыли за текущий год учесть убытки прошлых лет (если они были) — для этого нужно будет подать налоговую декларацию.

Эксперт Банки.ру

аналитик направлений инвестиций и страхования Банки.ру

🤝Приветствую уважаемых читателей!

Решил написать шпаргалку по электроэнергетической отрасли России. Энергетических компаний на рынке предостаточно, посмотрим в каких условиях они зарабатывают деньги.

В рамках стати хочу рассмотреть вопросы субъектов отрасли, рынков сбыта Э/Э, зон ценообразования и территориального деления рынка.

💡Торговля электроэнергией – это очень необычный вариант торговли. Ведь Э/Э довольно странный товар. Без этого «товара» ставится под сомнение нормальное функционирование целых регионов. Вполне понятно, что компании энергетического сектора являются «естественными» монополиями в регионах их деятельности.

Что отличает электроэнергию как товар от других товаров:

— Процесс генерации и потребления происходят одновременно, потому что…

— Невозможно запасти Э/Э в масштабах ее производства;

— В каждый момент времени выполняется равенство объема выработанной и потребленной энергии;

— Так как энергосистема объединена сетью, то невозможно реально определить кто произвел Э/Э, на Э/Э шильдик не повесить. Но есть у нас организация – Системный оператор. Он контролирует, чтобы конкретный потребитель получил от конкретного поставщика именно столько, сколько он приобрел.

Дело в том, что уровень потребления электроэнергии не стабилен как в течение года (сезонность), так и в течение дня. В связи с этим, генерирующие компании имеют резерв мощности (а электросетевые компании имеют резерв по пропускной способности) для работы в моменты пиковой нагрузки, что означает, что в течение года часть мощностей простаивает. Это и есть издержки невозможности накопления запасов.

Рынки

В России есть два рынка Э/Э и мощности: оптовый и розничный.

Оптовый рынок – здесь заложены условия конкуренции для генерирующих компаний. Сбытовые компании покупают Э/Э на оптовом рынке и продают на розничном. Мы, как население, покупаем Э/Э у сбытовых компаний по фиксированным для нас тарифам, тарифы определяет государство. Прочими участниками розничного рынка являются магазины, мелкие производства и т.п.

Фишка оптового рынка электроэнергии – это рыночное ценообразование (для всех кроме населения). Конечная цена для розничного потребителя (опять таки, не для населения) будет складываться из цены на оптовом рынке (в нее заложена прибыль генерирующей компании), прибыли электросетевой организации и прибыли энергосбытовой организации.

В России оптовый рынок организован по схеме, при которой всю Э/Э у генерирующих компаний покупает специальная организация – Администратор торговой системы.

Торговля на оптовом рынке происходит в 3 этапа:

— Долгосрочные договоры

Генерирующие компании и гарантирующие поставщики заключают регулируемые договоры. Объем поставки и цены определены органами исполнительной власти на год вперед.

По свободным договорам объемы поставки и цены определяются по договоренности двух сторон.

— Рынок на сутки вперед

Не всегда возможно угадать заранее сколько потребуется, поэтому существует этот рынок. Здесь происходит покупка/продажа объема на день (сутки) вперед. Администратор торговой системы собирает заявки на продажу у Генерирующих компаний и на покупку у Потребителей и производит ценообразование.

В первую очередь исполняются заявки на поставку, имеющие минимальную цену.

— Балансирующий рынок

Здесь производятся сделки по купле-продаже отклонений фактических значений от плановых. Если производитель произвел Э/Э больше, чем запланировал, то лишний объем он продаст на балансирующем рынке, и наоборот, если он произвел меньше – то докупит Э/Э. То же самое касается и потребителя. Если купил больше/меньше нужного – излишек продается/докупается на балансирующем рынке. Здесь сбор заявок и конкурентный отбор производит Системный оператор.

Наибольшая доля в торговле Э/Э принадлежит рынку на сутки вперед.

Субъекты

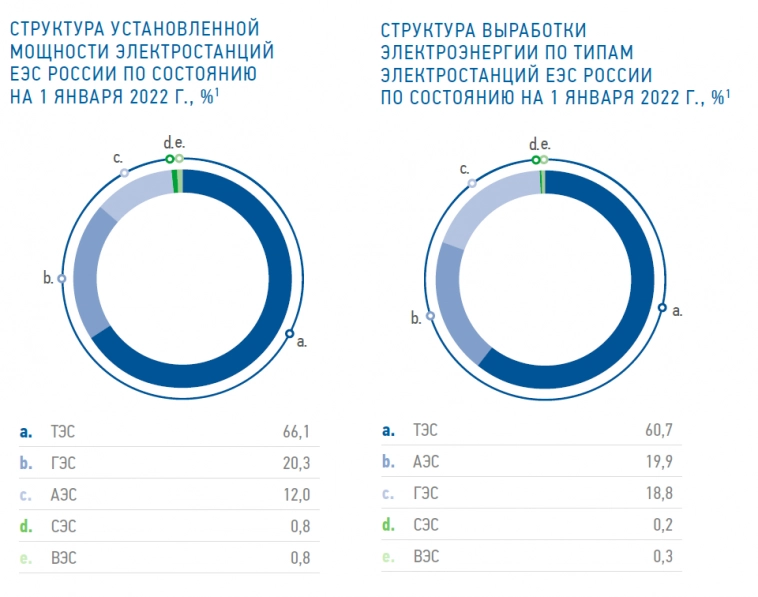

— Генерирующие компании – чтобы стать таковыми, нужно владеть станцией с установленной мощностью более 25 МВт. Один из вариантов классификации – по типу производства Э/Э, например:

Тепловые станции – имеют наибольшую долю как по выработки Э/Э так и по установленной мощности среди других типов генерации. Сжигают топливо для производства Э/Э.

О каких компаниях идет речь?

ОГК – оптовые генерирующие компании – владеют ГРЭСами (государственная районная электрическая станция), по факту – большими тепловыми станциями.

ТГК – территориальные генерирующие компании – владеют ТЭЦ (теплоэлектроцентрали), то есть производят Э/Э и тепло. Отвечают за определенный регион, поэтому и называются территориальными.

Гидроэлектростанции (ГЭС) – третье место по выработке и второе по установленной мощности. Для генерации Э/Э не требуется сжигание топлива, то есть, так называемых переменных затрат. По большей части, ГЭСами владеет РусГидро.

Атомные электростанции (АЭС) – тут наоборот с ГЭС, второе место по выработке и третье по установленной мощности. Точно также, не требуют затрат на топливо для сжигания (хотя и требуется урановое топливо, но это другое). Управляет всеми АЭС в России компания Росэнергоатом – дочка Росатома.

Как генерирующие компании зарабатывают деньги? Они продают Э/Э. По закону спроса и предложения, если растет спрос при неизменном предложении – это приводит к росту средней рыночной цены. Значит ситуация высокого спроса вполне удовлетворяет генерирующие компании🧐. Стабильно высокий спрос можно обеспечить, вообще не прикладывая усилий – нужно лишь не модернизировать имеющиеся и не вводить новые мощности. Но это чревато последствиями – энергетическими кризисами.

Чтобы такого не допустить, государство стимулирует ввод и модернизацию мощностей для обеспечения запаса прочности. Так появляется рынок мощности. Реализация товара на нем – это реализация обязательства поддержания в готовности генерирующего оборудования для выработки Э/Э в необходимом объеме. Например, в России есть программы ДПМ-1 и ДПМ-2 (договора о предоставлении мощности).

ДПМ-1 реализовывалась с 2010 по 2020 годы. В рамках программы компании строили новые мощности, а крупные потребители брали на себя обязательство оплачивать эту мощность по повышенным тарифам. Появился избыток предложения. Однако старые мощности не модернизировались, так как за это особо не платили. И тогда была создана программа ДПМ-2.

ДПМ-2 будет реализовываться с 2020 до 2031 годы. Здесь уже крупные потребители платят за модернизацию мощностей.

Не стоит недооценивать платежи по ДПМ. Вот, например, возьмем ОГК-2. Выработка Э/Э у компании стагнирует (если не деградирует), но выручка у компании растет. В составе этой выручки большую долю занимают платежи по ДПМ. Но что будет делать компания после окончания программы модернизации для нее🤷♂️?

— Потребители – чтобы стать потребителем на оптовом рынке, нужно обладать мощностью энергопринимающего оборудования более 20 МВА (мегавольт-ампер). Кто эти потребители?

Энергосбытовые компании – тоже делятся на две категории: имеющие статус гарантирующего поставщика и не имеющие такового. Гарантирующий поставщик обязан заключить договор с каждым обратившимся потребителем. Население покупает именно у гарантирующего поставщика, тарифы устанавливают региональные власти. Не имеющие такого статуса энергосбыты имеют возможность предоставления более гибких условий в договоре и часто работают с каким-либо крупным потребителем, например, Русэнергосбыт – РЖД.

Крупные потребители – в основном крупные предприятия. Для них это выгоднее, не требуется платить за прибыль энергосбыта.

— Электросети – канатик между потребителем и генерирующей компанией. Это линии передачи и трансформаторно-преобразующее оборудование. В электросетях тоже все поделено:

Федеральная сетевая компания (ФСК-Россети) – осуществляют передачу Э/Э по Единой Национальной Электрической Сети (ЕНЭС) России (это сети более 220 кВ), связывая своей сетью разные регионы. Общероссийская естественная монополия.

Территориальные сетевые компании – работают в рамках подконтрольных регионов. Эксплуатируют сети до 110 кВ. Представлены дочками ФСК-Россети: Ленэнерго, Россети Московский регион и прочие. Региональные естественные монополии.

— Экспорт/Импорт – осуществляет только компания Интер РАО.

— Системный оператор – управляет режимом работы ЕНЭС РФ, поддерживает баланс производства-потребления Э/Э, обеспечивает постоянство частоты 50 Гц

— Администратор торговой системы – как мы говорили, покупает всю Э/Э от генерирующих компаний и продает ее дальше.

— Центр финансовых расчетов – бухгалтерские услуги.

Посмотрим на карту

Оптовый рынок Э/Э и мощности разделен на ценовые зоны:

Ценовые зоны — первая ценовая зона (Европейская часть России и Урал) и вторая ценовая зона (Сибирь) – в этих регионах возможно рыночное конкурентное ценообразование. Принцип торговли и ценообразования в первой и второй зонах не отличаются.

Неценовые зоны – Архангельская, Калининградская области, республика Коми, Дальний восток – здесь реализация Э/Э и мощности осуществляется по регулируемым тарифам. Это вообще невыгодные регионы присутствия. Вон, посмотрите, как РусГидро страдает от бремени дальневосточной генерации. Дальний восток – вообще изолирован и не соединен с ЕНЭС.

Теперь посмотрим, как расположены генерирующие активы на карте России:

Всего имеем 14 ТГК: ТГК-1 (Северо-Запад РФ), ТГК-2 (Мурманская и Архангельская области), ТКГ‑3 «Мосэнерго» (Москва и область), ТГК-4 «Квадра» (Черноземье и юг Центральной России), ТГК-5 (Кировская область, Удмуртия, Марий Эл, Чувашия), ТГК-6 (восток Центральной России, Пензенская область), ТГК‑7 «Волжская ТГК» (средняя Волга, Оренбургская область), ТГК-8 «Лукойл-Энерго» (Южный ФО), ТГК-9 (Пермский край, Свердловская область, Коми), ТГК-10 «Фортум» (Уральский ФО), ТГК-11 (Омская и Томская области), ТГК-12 «Кузбассэнерго» (Кемеровская область и Алтайский край), ТГК-13 «Енисейская ТГК» (Красноярский край, Хакасия и Тыва), ТГК-14 (Бурятия и Забайкальский край).

Есть еще: Иркутскэнерго, СИБЭКО (преемник Новосибирскэнерго), Башкирэнерго (теперь принадлежит Интер РАО и АФК Система), Татэнерго — региональные энергетические компании, в свое время не пожелавшие стать частью РАО ЕЭС.

5 ОГК: ОГК-1…ОГК-5. ОГК-6 больше нет, она входит в состав ОГК-2. ОГК-7 – это РусГидро.

Кто есть кто:

- Газпром Энергохолдинг – ТГК-1 (52% владение), ТГК-3, ОГК-2.

- Fortum (недружественная Финская компания) – ТГК-1 (29% владение), ТГК-10.

- Интер РАО – ОГК-1, ОГК-3, ТГК-11.

- Юнипро (тоже недружественный акционер присутствует) – ОГК-4.

- ЭЛ5-Энерго (ранее Энел Россия) – ОГК-5.

- Т плюс – ТГК-5, ТГК-6, ТГК-7, ТГК-9.

- Сибирская генерирующая компания – ТГК-12 и ТГК-13.

- Сами по себе: ТГК-2, ТГК-4, ТГК-8, ТГК-14.

Кто есть на Мосбирже (в расчет не берутся дочки упомянутых компаний):

Интер РАО, Русгидро, ТГК-1, ТГК-2, ТГК-14, Мосэнерго, ОГК-2, Юнипро, ЭЛ5-Энерго.

На этом все, друзья, обзор подошел к концу. Теперь можно и прикупить акций какого-нибудь энергетика (но лучше дождаться отчетов). Сразу скажу, что ждать отчетов от ТГК-1, Мосэнерго и ОГК-2 не стоит — Газпром энергохолдинг не будет раскрывать отчетность дочек, вот так.

Автор не даёт никаких инвестиционных рекомендаций!

☀ Всяческих благ вам, уважаемые читатели!

Другие мои статьи:

Электросети «Северной Венеции». Обзор Ленэнерго. Часть 1.

Ленэнерго выплатит дивиденды в этом году, а другие «дочки» нет?

Почему российские компании вечно недооценены рынком?

Как и зачем инвестору анализировать компании? Мини гайд.

ДОГОВОР-ОФЕРТА НА ОКАЗАНИЕ ИНФОРМАЦИОННЫХ УСЛУГ

1. ОБЩИЕ ПОЛОЖЕНИЯ

1.1. Проект “Fin-plan.org” в лице индивидуального предпринимателя Кошина Виталия Владимировича, ОГРНИП 31658350005774, ИНН 583708408904 (далее Исполнитель) настоящей публичной офертой предлагает любому физическому или юридическому лицу, а также индивидуальному предпринимателю (далее Заказчик) заключить Договор-оферту (далее Оферта) на оказание информационных услуг по проведению онлайн-тренинга.

1.2. соответствии с пунктом 2 статьи 437 Гражданского Кодекса Российской Федерации (ГК РФ) в случае принятия изложенных ниже условий и оплаты услуг, лицо, производящее акцепт этой оферты, становится Заказчиком (в соответствии с пунктом 3 статьи 438 ГК РФ акцепт оферты равносилен заключению договора на условиях, изложенных в оферте).

1.3. Полным и безоговорочным акцептом настоящей оферты является осуществление Заказчиком оплаты предложенных Исполнителем Услуг. В отношении Услуг, предлагаемых Исполнителем по акциям (специальным предложениям при их наличии) с условиями оплаты частями полным и безоговорочным акцептом настоящей оферты является осуществление Заказчиком оплаты первой части от согласованной сторонами суммы.

1.4. Исполнитель и Заказчик предоставляют взаимные гарантии своей право- и дееспособности необходимые для заключения и исполнения настоящего Договора на оказание информационных услуг.

2. ОПРЕДЕЛЕНИЯ И ТЕРМИНЫ

2.1. В целях настоящей Оферты нижеприведенные термины используются в следующем значении:

Оферта – настоящий публичный договор на оказание информационных услуг Заказчику.

Сайт – интернет-сайты: https://fin-plan.org и http://invest-razum.ru, а так же все к ним относящиеся “поддомены”, используемые Исполнителем на праве собственности.

Информационные услуги – услуги Исполнителя по проведению Онлайн-тренинга для Заказчика в соответствии с выбранной Программой мероприятия и оплаченным Информационным Пакетом.

Онлайн-тренинг – информационная услуга Исполнителя, в которую в зависимости от выбранной Программы мероприятия и оплаченного Информационного Пакета входит:

А. Предоставление ограниченного доступа Заказчика к обучающим материалам Сайта (видео, статьи, файлы, ссылки) в соответствии с условиями Оферты. Объем обучающих материалов определяется Исполнителем самостоятельно и описан в Программе тренинга. Объем обучающих материалов и сами материалы могут быть изменены с целью актуализации информации в любой момент по решению Исполнителя.

Б. Участие Заказчика в тематических обсуждениях в формате онлайн скайп-сессий.

В. Предоставление Заказчику домашних заданий для отработки навыков и закрепления знаний.

Г. Проверка домашних заданий; сопутствующие аналитические услуги Исполнителя.

Д. Сопутствующие информационные услуги Исполнителя в форме консультаций (по почте, по телефону, по скайпу, личных консультаций). Форма и необходимость предоставления сопутствующих информационных услуг определяются Исполнителем самостоятельно.

Программа мероприятия – перечень вопросов, который будет раскрыт в ходе оказания информационной услуги (далее Программа).

Программы публикуются на Сайте. Информационный пакет – набор услуг, которые будут входить в дополнение к той или иной программе обучения (далее Пакет). Описание Пакетов публикуется на Сайте на странице соответствующей Программы.

3. ПРЕДМЕТ ОФЕРТЫ

3.1. Предметом настоящей Оферты является возмездное оказание Заказчику Информационных услуг силами Исполнителя в соответствии с условиями настоящей Оферты путем организации и проведения онлайн-тренингов.

3.2. Стоимость Информационной услуги различна для разных Программ и для разных Пакетов. Стоимость различных Пакетов информационной услуги определена на соответствующих интернет-страницах Сайта.

4. УСЛОВИЯ ОКАЗАНИЯ ИНФОРМАЦИОННОЙ УСЛУГИ

4.1. Исполнитель предоставляет ограниченный доступ Заказчику к Информационной услуге, размещенной на Сайте (предоставляет доступ в закрытую зону сайта, путем передачи паролей доступа), при условии 100 % предоплаты этой услуги. В случае оплаты в рассрочку или частями (при наличии соответствующей акции) доступ к материалам Онлайн-тренинга предоставляется постепенно по мере оплаты соответствующих частей пакета (в соответствии с параметрами акции).

4.2. Оплата Информационной услуги происходит путем перечисления Заказчиком денежных средств на расчетный счет Исполнителя одним из следующих способов:

— Оплата банковской картой или электронными деньгами (Яндекс Деньги) через интернет посредством интернет-эквайринга и/или сторонних платежных сервисов (Яндекс-касса).

— Оплата по реквизитам из п. 11 настоящей Оферты на расчетный счет Исполнителя.

— Оплата наличными в кассу Исполнителя.

— Оплата иными способами по предварительному согласованию с Исполнителем.

4.3. Участие в Онлайн-тренинге подтверждается заполнением соответствующей заявки на участие и внесением оплаты. Необходимые для доступа к материалам ссылки и пароли предоставляются Заказчику путем их направления на адрес электронной почты Заказчика, указанной им при заполнении заявки на участие в тренинге.

4.4. В случае, если в течение 2 рабочих дней Заказчик по той или иной причине не получил доступа к Информационной услуге, ему необходимо обратиться в службу поддержки Исполнителя в письменном виде по адресу: koshin@fin-plan.org или позвонить по телефону, указанному на Сайте в разделе «Контакты».

4.5. Исполнитель обязуется предоставить Заказчику Информационную услугу путем организации и проведения онлайн-тренинга в срок, указанный на Сайте, либо путем предоставления Заказчику доступа к закрытой зоне сайта в 2-х дневный срок с момента поступления денежных средств на счет Исполнителя.

4.6. Настоящий договор имеет силу акта об оказании слуг. Прием оказанных услуг производится Заказчиком без подписания соответствующего акта.

4.7. Исполнитель оставляет за собой право аннулировать участие Заказчика в тренинге без возврата внесенной платы в случае нарушения им правил поведения на тренинге. Указанными нарушениями являются: разжигание межнациональных конфликтов, оскорбление других участников тренинга, оскорбление ведущего и/или сотрудников обучающего проекта, неоднократное (более двух раз) отклонение от темы тренинга, реклама любого вида, нецензурные высказывания, распространение сведений, носящих заведомо ложных характер, а также иные действия, которые могут быть расценены ведущим как действия, оскорбляющие его и других участников тренинга.

4.8. Исполнитель оставляет за собой право аннулировать участие Заказчика в тренинге (без возврата уплаченных Заказчиком денежных средств) в случае установления факта передачи им материалов тренинга третьим лицам, распространения Заказчиком информации и материалов, полученных им в связи с участием в тренинге, третьим лицам, в том числе за плату. Использование информации и материалов допускается только в личных целях и для личного использования Заказчика.

5. РЕГИСТРАЦИЯ ЗАКАЗЧИКА НА САЙТЕ

5.1. Предоставление Заказчику Информационной услуги возможно при условии создания им на Сайте соответствующей учетной записи. Учетная запись (регистрационный аккаунт) создается в момент покупки и должна содержать реальные фамилию, имя, отчество Заказчика, адрес его электронной почты и телефон.

5.2. Регистрация учетной записи осуществляется путем заполнения регистрационной формы. В регистрационной форме необходимо указывать подлинные имя, отчество, фамилию, адрес электронной почты и доступный телефон.

5.3. Заказчик несет ответственность за конфиденциальность пароля. При установлении Заказчиком фактов несанкционированного доступа к своей учетной записи, он обязуется в кратчайшие сроки уведомить об этом обстоятельстве службу поддержки Исполнителя по адресу: koshin@fin-plan.org или по телефону, указанному на Сайте в разделе «Контакты».

6. ПРАВА И ОБЯЗАННОСТИ ИСПОЛНИТЕЛЯ

6.1. Исполнитель обязуется предоставлять круглосуточный доступ Заказчику к Сайту с

использованием учетной записи Заказчика (за исключением краткосрочных и редких случаев

проведения профилактических работ на Сайте, хостинге Сайта) в течение всего времени

существования Сайта.

6.2. Исполнитель несет ответственность за хранение и обработку персональных данных

Заказчика, обеспечивает конфиденциальность этих данных в процессе их обработки и

использует их исключительно для качественного оказания Информационной услуги

Заказчику.

6.3. Исполнитель гарантирует предоставление Заказчику полной и достоверной информации

об оказываемой услуге по его требованию.

6.4. Максимальная длительность онлайн-тренинга составляет 365 дней с момента оплаты. По

истечении этого срока участие в скайп-сессиях, а также проверка домашних заданий (если эти

услуги были приобретены в рамках соответствующего Пакета, но не были оказаны в течение

365 дней с момента оплаты) могут быть осуществлены лишь за дополнительную плату и при

наличии у Исполнителя ресурсов и времени. При этом доступ к материалам онлайн-тренинга

остается открытым для Заказчика в течение всего времени существования Сайта.

6.5. В случае, если Заказчик по независимым от Исполнителя причинам не смог

воспользоваться материалами онлайн-тренинга информационная услуга считается

оказанной.

6.6. Исполнитель оставляет за собой право в любой момент изменять длительность тренинга

и условия настоящей Оферты в одностороннем порядке без предварительного уведомления

Заказчика, публикуя указанные изменения на Сайте, не позднее 5 дней со дня их внесения

(принятия). При этом, новые условия действуют только в отношении вновь заключенных

договоров.

6.7. Исполнитель вправе заблокировать учетную запись Заказчика в случае нарушения им

правил тренинга (п. 4.7, 4.8 настоящего Договора) без возвращения внесенной платы.

7. ПРАВА И ОБЯЗАННОСТИ ЗАКАЗЧИКА

7.1. Заказчик обязан предоставлять достоверную информацию о себе в процессе создания

учетной записи (регистрации) на Сайте.

7.2. Заказчик обязуется не воспроизводить, не повторять, не копировать, не продавать, а

также не использовать в каких бы то ни было целях информацию и материалы, ставшие ему

доступными в связи с оказанием Информационной услуги, за исключением личного

использования.

7.3. Заказчик имеет право применять полученные знания и навыки на практике.

7.4. Заказчик обязан поддерживать в исправном техническом состоянии оборудование и

каналы связи, обеспечивающие ему доступ к Сайту, иметь функционирующий доступ в

Интернет входить на Сайт под своим аккаунтом одновременно только с одного устройства

(персонального компьютера, планшета, телефона). Нарушение данного пункта может

расцениваться как факт передачи доступа третьим лицам (п.4.8.) и повлечь за собой

аннулирование доступа к материалам онлайн-тренинга.

8. РАССМОТРЕНИЕ ПРЕТЕНЗИЙ. ВОЗВРАТ ДЕНЕЖНЫХ СРЕДСТВ

8.1. Исполнитель не несет ответственности за непредставление (некачественное

предоставление) Информационной услуги по причинам, не зависящим от Исполнителя.

8.2. Возврат денежных средств не осуществляется в случае, если Заказчик не применяет

полученные теоретические знания на практике. Также возврат денежных средств не

осуществляется после получения Заказчиком доступа к закрытому обучающему сайту (то есть

получения паролей доступа к закрытой зоне сайта, где находятся записи тренинга), и

расположенной на нем информации. Данные условия безоговорочно принимаются

Сторонами.

8.3. Возврат денежных средств осуществляется Исполнителем в случае, если Заказчик

совершил 100% предоплату получения Информационной услуги, но Исполнитель отказался от

оказания информационной услуги Заказчику по любой из причин.

9. ОТВЕТСТВЕННОСТЬ СТОРОН

9.1. Исполнитель и Заказчик, принимая во внимания характер оказываемой услуги, обязуются

в случае возникновения споров и разногласий, связанных с оказанием Информационной

услуги, применять досудебный порядок урегулирования спора (переговоры, переписка). В

случае невозможности урегулирования спора в досудебном порядке стороны вправе

обратиться в суд города Пенза.

9.2. За неисполнение либо ненадлежащее исполнение обязательств по настоящей Оферте,

стороны несут ответственность в соответствии с законодательством Российской Федерации.

10. ГАРАНТИИ КАЧЕСТВА ИНФОРМАЦИОННОЙ УСЛУГИ

10.1. Заказчик, принимая условия настоящей Оферты, принимает на себя также риск

неполучения/недополучения прибыли и риск возможных убытков, связанных с

использованием знаний, умений и навыков, полученных Заказчиком в ходе оказания

Информационной услуги.

10.2. Гарантируя успешность применения полученных знаний, умений и навыков, а также

получение Заказчиком Информационной услуги определенной прибыли (дохода) с их

использованием (реализацией) в определенном либо неопределенном будущем,

Исполнитель не несет ответственности за неполучение прибыли (дохода), получение

прибыли (дохода) ниже ожиданий Заказчика, а также за прямые и косвенные убытки

Заказчика, поскольку успешность использования Заказчиком полученных знаний, умений и

навыков зависит от многих известных и неизвестных Исполнителю факторов, таких как:

целеустремленности, трудолюбия, упорства, уровня интеллектуального развития, творческих

способностей Заказчика, других его индивидуальных качеств и персональных характеристик,

что безоговорочно принимается обеими сторонами.

11. СРОК ДЕЙСТВИЯ ОФЕРТЫ. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

Настоящая Оферта вступает в силу с момента опубликования на Сайте в сети Интернет и

действует до момента отзыва/изменения Оферты Исполнителем.

Наименование организации Индивидуальный предприниматель

КОШИН ВИТАЛИЙ ВЛАДИМИРОВИЧ

ИНН 583708408904

ОГРН 316583500057741

Расчетный счет 40802810400000005323

Банк АО «Тинькофф Банк»

Юридический адрес Банка Москва, 123060, 1-й Волоколамский проезд, д. 10, стр. 1

Корр. счет Банка 30101810145250000974

ИНН Банка 7710140679

БИК Банка 044525974

Инвестиции в электроэнергетику

Электроэнергетический сектор – отрасль экономики, которая включает в себя производство, распределение и сбыт электроэнергии.

Инвестиции в энергетические компании зависят от экономической ситуации в мире. В период финансового кризиса акции электроэнергетиков снижаются в стоимости, а при оживлении экономики рыночные котировки ценных бумаг восстанавливаются.

Сегодня спрос на электроэнергию растет высокими темпами. Развитие возобновляемых источников энергии, увеличение производства электромобилей и восстановление мировой экономики приведут к росту электроэнергетического рынка в 2022 году на 4 %.

Учитывая тот факт, что многие компании из сектора электроэнергетики недооценены рынком (настоящая цена бумаг ниже рыночных котировок), инвестиции в акции отрасли в долгосрочном периоде принесут инвестору прибыль.

Компании энергетической отрасли в России

В структуре российского ВВП электроэнергетика входит в число крупнейших секторов экономики. К доходным отечественным компаниям относят:

- «Российские сети»,

- Юнипро,

- Интер РАО,

- ФСК ЕЭС.

Иностранные акции электроэнергетического сектора

По состоянию на 2022 год список стран в производстве электроэнергии возглавляют США, Индия и Китай.

Среди энергетических компаний, акции которых можно купить на российском финансовом рынке, выделяют:

- Eversource Energy,

- Xcel Energy,

- Avista Corporation.

Сколько можно заработать на вложениях в рынок электроэнергии

У инвестора есть несколько способов, как заработать на ценных бумагах электроэнергетической отрасли. Например, можно купить обыкновенные акции крупнейших компаний в секторе и получать высокие дивидендные выплаты или приобрести долю в тех предприятиях, по которым прогнозируется рост стоимости ценной бумаги.

Если инвестор желает иметь пассивный доход, один из лучших вариантов – стать акционером компании Интер РАО. Дивидендная доходность по обыкновенным акциям составит 8,16 %.

Что касается перспективы получить прибыль в связи с ростом рыночных котировок, инвестиции в акции энергетической компании Eversource Energy за последние пару лет принесли бы инвестору доход в 30 %.

В данной статье обсуждаем, какие акции энергетических компаний (отдельно генерация, сети, сбыт) на 2023 год видятся наиболее перспективными для покупки инвесторами. Отдельно рассматриваем с точки зрения возможных дивидендов и потенциального роста курсовой стоимости.

Спрос на электроэнергию снижается в связи с падением экономической активности, что влечет за собой снижение доходов компаний энергетического сектора. На Московской бирже торгуются 11компаний энергетического сектора, 4 из которых самые ликвидные: Юнипро (MCX:), Интер РАО (MCX:), РусГидро (MCX:), ФСК (MCX:). С точки зрения санкционного давления ущерб сектору минимален, но в связи с экономическим спадом снижается динамика потребления электроэнергии, но цены на электроэнергию показывают рост, что позволяет компаниям сектора не снижать рентабельность.

Существенным риском сектора являются задержки платежей потребителями, но тут не наблюдается негативной динамики. Главным риском на текущий момент является зарубежное оборудование и его необходимый ремонт в долгосрочной перспективе. Иностранные инвесторы – Uniper (ETR:), Enel (BIT:), Fortum (HE:) – уходят из России и продают свои активы. Энел Россия (MCX:) уже продана ЛУКОЙЛу (MCX:) и Газпромбанку. На очереди Юнипро, интерес к которой выказывают Газпромбанк и Интер РАО.

Акции Юнипро положительно выделяются в секторе, так как покажут значительный рост в случае возобновления дивидендов. Компания демонстрирует хорошие результаты в условиях спада ВВП и экономической активности. 2023 год также планирует быть сильным с точки зрения производственных и финансовых результатов. Компания контролируется немецким концерном Uniper, она относится к нецикличным и генерирует стабильно крупный денежный поток. При продаже Юнипро российским инвесторам компания сможет вернуть дивидендные выплаты.

Интересной выглядит компания Интер РАО – одна из недооцененных компаний российского фондового рынка. Компания работает с высокой рентабельностью и генерирует большой денежный поток, также компания заинтересована в покупке Юнипро. Дивидендная политика предполагает дивиденды 25% от чистой прибыли. С учетом огромной денежной позиции, возобновление дивидендов подтолкнет акции вверх.

В мае фондовые рынки второй месяц подряд продолжили рост после обвала в марте. Некоторые бумаги дорожали опережающими темпами. Лидеры майского роста — в обзоре РБК Quote

РБК Quote определила десять российских и иностранных акций из каталога Quote, которые стали рекордсменами роста по итогам мая.

Несмотря на мировую пандемию и риски ослабления мировой экономики, фондовые рынки продолжили апрельский рост. За месяц индекс Мосбиржи вырос на 3,18%, а американские индексы Dow Jones и NASDAQ — на 4,26% и 6,75%, соответственно.

На этом фоне средний рост десяти лучших российских акций составил 21,04%. Десять лучших акций, торгующихся на американских торговых площадках, подорожали за май в среднем на 22,75%.

Лучшие российские бумаги

Примечательно, что шесть из десяти лидеров — это акции энергетических компаний. При этом четыре энергетические бумаги расположились в самой верхней части списка. И, кроме того, эти четыре лидера — акции «Россетей» и их дочерних компаний.

Кроме энергетиков, в российский топ-10 вошли акции золотодобывающей компании, представителя ретейла, а также бумаги нефтяной и стивидорной компании.

Первую строку заняли привилегированные акции «Россетей». За месяц они подорожали на 53,30%, с ₽1,55 до ₽2,37 за акцию. 6 мая компания опубликовала рекомендацию совета директоров выплатить дивиденды в размере ₽0,189304 на привилегированную акцию и ₽0,0885155625 на обыкновенную акцию. На тот момент такие дивиденды обеспечивали доходность 11% по привилегированным бумагам и 7% по обыкновенным. Инвесторы сочли это веским основанием для покупок, что привело к началу роста цен на бумаги «Россетей». Обыкновенные акции «Россетей» выросли за месяц на 28,84% и заняли третью строчку нашего топа.

Между ними — на втором месте — оказались привилегированные акции «Ленэнерго». За май эти бумаги подорожали на 40,81%. Торги акциями компании не проводились с 17 марта по 17 мая в связи с формальной реорганизацией компании. После возвращения бумаг на биржу 18 мая котировки акций «Ленэнерго» выстрелили вверх.

Лучшие иностранные акции

В отличие от российского списка, в иностранной части нашего рейтинга нет претендентов на отраслевое лидерство. В топ-10 иностранцев вошли представители совершенно разных секторов экономики. Единственный отраслевой дубль — это две компании, занимающиеся электронными платежами — PayPal и Square.

Первое место среди самых лучших иностранных акций мая досталось бумагам L Brands. Эту компанию воспринимают как владельца сети Victoria’s Secret. Но в феврале сеть нижнего белья объявила, что знаменитый бренд будет продан. Тогда рынок отреагировал падением котировок. Это случилось в самое неподходящее время — из-за пандемии коронавируса инвесторы в феврале и марте спешили избавиться от проблемных бумаг. В результате с уровня $20 акции L Brands подешевели ниже $10.

Возможно, слишком низкий уровень цен стал одной из причин обратного быстрого роста акций в мае. Он начался после публикации отчетности. L Brands отчиталась в целом не самым лучшим образом — показала убыток и снижение выручки. Но при этом бренд косметики и парфюмерии Bath & Body Works продемонстрировал уверенный рост. Инвесторы это оценили, и к концу мая акции L Brands выросли на 36,16% до $16,2.

Второе место иностранной части топа заняли акции китайского интернет-магазина JD.com. За май они подорожали на 26,06%. Компания два квартала подряд показывает блестящие финансовые результаты. Это значит, что условиях пандемии интернет-магазины могут чувствовать себя вполне уверенно. Что, в свою очередь, делает акции привлекательными для инвесторов.

На третьей строчке списка десяти лучших иностранных бумаг месяца находятся акции PayPal. За май рост котировок платежной системы составил 26,02%. Компания извлекает выгоду от востребованности онлайн-платежей в условиях пандемии. Еще в апреле PayPal объявил о рекордном увеличении числа пользователей и объема платежей. А после публикации отчетности 6 мая акции PayPal ускорили рост. Инвесторы положительно восприняли сообщение о возможном восстановлении объемов электронных платежей во втором квартале 2020 года.

Дальнейшие перспективы

Мультипликаторы

P/E

и EV/

EBITDA

, показывают, что после майского роста некоторые акции нашего рейтинга могут быть уже переоценены рынком. Среди российских бумаг это акции «Россетей», МОЭСК и «РусГидро».

При этом акции МОЭСК могут показать снижение уже в понедельник, 8 июня. Дело в том, что в пятницу, 5 июня, — последний день для покупки этих бумаг с правом получения дивидендов. Как правило, на следующий торговый день котировки акций снижаются — наступает дивидендный

гэп

.

В то же время акции «Россетей», вероятнее всего, продолжат свой рост вплоть до 10 июня — последнего дня, чтобы купить их и получить

дивиденды

.

С другой стороны, мультипликаторы показывают, что акции «Селигдара», ОГК-2 и НМТП сохраняют потенциал дальнейшего роста.

Среди иностранных бумаг, потенциал роста также сохраняется у бумаг ViacomCBS и American International.

Согласно значениям мультипликаторов, переоцененными являются акции JD.com, Square и NVIDIA. Правда, эти бумаги могут считаться классическими акциями роста и все равно сохранять рост.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подпишитесь, чтобы быть в курсе

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов.

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее