Приветствую всех любителей и знатоков мира финансов.

Сегодняшний рассказ о таком явлении, как биржа драгметаллов. Какие драгоценные металлы продаются через биржу, что влияет на цену, котировки за последнее время — обо всем этом пойдет речь ниже. Такая торговля имеет ряд специфических черт. Статья поможет ориентироваться в этом сложном процессе.

Оглавление

- Какие драгоценные металлы представлены на Лондонской бирже LME

- Онлайн-графики курса драгметаллов на сегодня

- Динамика цен

- Как изменились котировки за последние 10 лет

- Золото

- Серебро

- Платина

- Палладий

- Как изменились котировки за последние 10 лет

- Что влияет на стоимость драгметаллов

- Как анализировать рынок драгметаллов

- Фьючерсы на драгметаллы и их спецификация

- Стоит ли инвестировать

- Пример торговли драгметаллами на бирже

- Прогноз

- Заключение

Какие драгоценные металлы представлены на Лондонской бирже LME

Для торговли драгоценными металлами нет отдельной биржи. Эти товары представлены на Лондонской бирже металлов LME, Нью-Йоркской NYMEX, Чикагских CBT и СМЕ, Токийской ТСЕ.

Но одной из самых важных является биржа в Лондоне. Все дело в том, что дважды в сутки на этой площадке устанавливается золотой фиксинг, который определяет цену золота и является важнейшим ориентиром для всех остальных бирж драгметаллов. Кроме того, с 1987 года на ЛМЕ производится фиксинг цен и на серебро.

На LME проводятся торги фьючерсами на следующие драгметаллы: золото, платину, палладий, серебро. Цена определяется за тройскую унцию, что в переводе на метрическую систему составляет 31,1034768 грамма.

Онлайн-графики курса драгметаллов на сегодня

Золото (руб/грамм)

Золото (USD/грамм)

Золото (USD/грамм)

Золото (USDунция)

Серебро (рубграмм)

Серебро (USDГрамм)

Серебро (рубунция)

Серебро (USDунция)

Платина (рубграмм)

Платина (USDГрамм)

Платина (рубунция)

Платина (USDунция)

Палладий (рубграмм)

Палладий (USDГрамм)

Палладий (рубунция)

Палладий (USDунция)

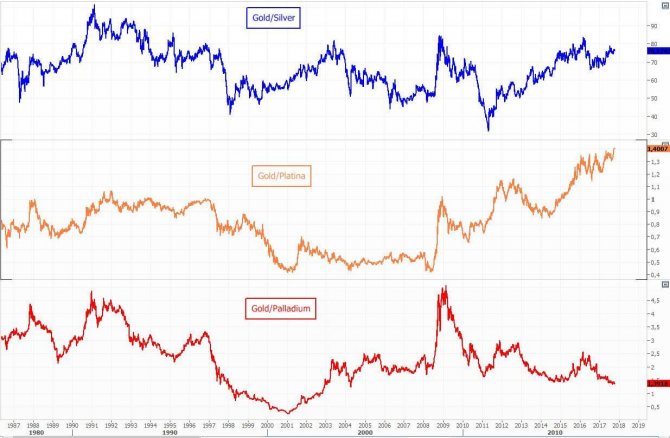

Динамика цен

Котировки драгметаллов испытывают взлеты и падения точно так же, как и другие биржевые инструменты. В целом за обозримый исторический период они, конечно же, выросли. Но для спекулятивной торговли или инвестирования важно отслеживать и понимать краткосрочные колебания на бирже драгметаллов.

Как изменились котировки за последние 10 лет

Курс цен на драгметаллы в общих чертах может совпадать. Например, на биржах существует растущий тренд на все виды драгметаллов. Но расти они могут по-разному, откаты или колебания могут проходить с разной интенсивностью. Для понимания сути процесса я рассмотрю котировки в течение 10 лет на все виды металлов.

Золото

Впервые отметки в 1000 долларов за тройскую унцию на бирже драгметалл достиг в марте 2008 года. Затем произошел откат, и во второй раз этой символической отметки тройская унция золота достигла в феврале 2009 года.

Такую сильную линию сопротивления во второй раз пробить не удалось, и с февраля до сентября 2009 года котировки колебались от 880 до 990. А затем произошло пробитие сопротивления и резкий рост — в ноябре 2009 цена доходила до 1226. Так часто бывает после того, как цены смогли преодолеть сильное сопротивление. Рост может быть быстрым и сильным.

Но затем откат до 1070 и штурм новых высот с мая 2010 года. Здесь рост был не таким резким, но довольно устойчивым, почти все месяцы (кроме июля 2010), он привел котировки к декабрю на уровень 1418 долларов.

Небольшой откат в январе 2011 до уровня 1318 и новый подъем до 1911 в августе того же года. Этот спад перемежался попытками роста до 1750, но в целом стоимость на бирже драгметалла была ближе к 1500 долларов.

В сентябре 2011 начался спад до 1536. С октября 2012 и уровня 1790 долларов за унцию золото покатилось вниз. Остановилось падение в июне 2013 года на уровне 1194.

До июня 2015 года золото находилось в боковом тренде, коридор стоимости драгметалла на бирже составлял 1140—1400 с небольшим креном к нижнему краю.

И в июле 2015 уровень поддержки был пробит, цены ушли ниже, до 1054.

От этого уровня в феврале 2016 котировки оттолкнулись и пошли вверх до 1370 в июле. Но в декабре опять уровень в 1054, а в сентябре 2017 уровень 1350. После небольшого снижения следующие три месяца снова попытка роста до 1367 в январе 2018 года.

В августе 2018 цена на золото опять была в районе нижней границы коридора — 1158. Но за последний год золото находится в растущем тренде, стоимость на бирже достигала 1440 долларов за тройскую унцию.

Серебро

Минимальные отметки стоимости драгметалла на бирже последних 10-12 лет — это 8,300 в октябре 2008 года.

Затем трехлетний растущий тренд, за время которого цены на серебро выросли более чем в пять раз и достигли уровня 49,836 долларов за тройскую унцию в апреле 2001. Однако уже в мае цены на серебро обрушились до 32,400. Правда, в августе того года котировки на бирже выросли до 44, но это был кратковременный всплеск, и в сентябре стоимость опускались даже до 26.

До марта 2013 курс колебался в ценовом коридоре 26-36, пока с апреля по июнь не снизился до 18.

Локальный минимум в 13,700 долларов за унцию драгметалла был достигнут в декабре 2015 года.

С тех пор, вот уже почти четыре года, цены на серебро более или менее стабильны и составляют от 13 до 18. Исключение — июнь—июль 2016 года, когда котировки пытались выйти за пределы коридора, но максимум на что их хватило — попытки преодолеть уровень в 20 долларов.

В биржевых котировках серебра, в отличие от золота, продолжается боковое движение. Как можно видеть, не всегда тренды для драгметаллов совпадают.

Платина

Обзор последнего десятилетия котировок платины на бирже нужно начать с пика: декабрь 2007 — февраль—март 2008 — октябрь 2008. Соответственно цена за тройскую унцию: 1445 — 2305 — 754 доллара. Меньше чем за год почти двукратный рост, а затем трехкратное падение.

В ноябре 2008 года начинается фаза роста котировок драгметалла, которая остановилась в апреле 2010 на уровне 1758. Пятимесячное колебание 144-1648 и плавный рост до 1882 в мае 2011.

Такой уровень держался до сентября 2011 года, когда платина подешевела до 1472.

Коридор цен на драгметалл 1418—1674 держался до июня 2013. Затем уровни понизились до 1336—1472, но тренд остался боковым. Волатильность в этот период была небольшой, цены менялись, но не очень сильно.

А вот в августе 2014 курс пошел вниз. Поначалу это выглядело как колебание в коридоре (движение к нижней границе). Но без всяких трудностей и особых откатов котировки опустились до 827 долларов за унцию к концу 2015 года.

Правда, в августе 2016 они даже добирались до 1200, но это был только всплеск в целом бокового тренда с границами на уровнях 796-1020 долларов.

Это движение продолжается и в настоящий момент.

Палладий

Палладий в начале 2009 года стоил на бирже в пределах 170-190 долларов за унцию. В это время начался растущий тренд, который становился все круче. В апреле 2010 унция стоила 572 доллара. Затем спад в мае до 392, следующий месяц колебания в районе 450 и резкий рывок к отметке 805 в декабре.

Весь 2011 год — это колебания в боковом тренде от 688 до 848. Август-сентябрь того года — плохие месяцы для рынка палладия, цена уходит до 532.

Однако к марту 2013 с откатами и понижениями котировок цены на драгметалл выросли до 787 долларов.

Но настоящий рост начался в феврале 2014 с уровня 702 доллара. К августу они были уже 907.

А затем с сентября 2014 до января 2016 они скатились до 453 долларов за унцию.

В феврале 2016 начался новый растущий тренд, в ходе которого котировки росли до 1130 долларов в январе 2018, и после падения в августе чуть ниже отметки в 900 штурм новых вершин: 1549 в феврале 2019 и 1571 в июле.

Палладий, в отличие от всех драгметаллов, в настоящий момент находится в фазе бурного роста и осваивает исторические рекорды котировок.

Что влияет на стоимость драгметаллов

Прежде всего, на стоимость драгметалла на бирже влияет цена его добычи. Нужно учитывать, что времена, когда самородки золота величиной в килограммы можно было добывать в реке, давно прошли. Содержание металла в руде составляет от нескольких процентов до десятых долей процента. Это если брать все руды месторождения.

Палладий и платина очень часто добываются в залежах руд цветных металлов, вместе с медью и никелем. Не зря в России основным производителем этих металлов является Норильский никель.

Для получения драгметаллов нужно переработать огромное количество руды. Причем большую часть этой руды добывают в шахтах.

Рост мировых запасов (или падение) драгметаллов в сочетании со спросом также оказывает влияние на цены. Кроме ювелирной промышленности, драгметаллы используются в электронике, химической промышленности, машиностроении. Развитие новых технологий, повышение спроса всегда способствуют росту цен на бирже, так как быстро нарастить добычу не представляется возможным.

Как анализировать рынок драгметаллов

При анализе рынка драгметаллов нужно следить за изменением запасов — это, прежде всего, может повлиять на долгосрочные биржевые котировки. Для более коротких периодов обязательно смотреть на графики добычи металлов и спрос на них на мировом рынке.

Но кроме этого, драгоценные металлы, особенно золото, являются защитным активом. Во время обесценивания акций, валют золото приобретает формат защитного актива, спрос на него растет в зависимости от поведения рынка ценных бумаг или валюты.

Фьючерсы на драгметаллы и их спецификация

Металлы продают не в виде конкретных слитков, но в виде торгового соглашения через биржу на покупку-продажу в будущем по оговоренной цене. Такое соглашение называется фьючерс. Цену исполнения берут по лондонскому фиксингу. Для серебра и золота цены устанавливаются на ЛБМ (Лондонской бирже металлов), а для платины и палладия на бирже London Platinum&Palladium Market.

Фьючерсы на бирже имеют спецификацию:

- контракт поставочный;

- для золота и палладия обычный фьючерс на 100 тройских унций, для серебра — 5000, для платины — 50. Для серебра есть мини-фьючерс на 2500 унций;

- цена в долларах США.

Не нужно забывать, что для фьючерсов существует экспирация или срок окончания обращения на бирже. За этим следует поставка физического металла или обратная сделка и закрытие текущей позиции.

Сроки экспирации на бирже:

- Золото — февраль, апрель, июнь, август, октябрь, декабрь.

- Палладий — март, июнь, сентябрь, декабрь.

- Платина — январь, апрель, июль, октябрь.

- Серебро — январь, март, май, июль, сентябрь, декабрь.

Стоит ли инвестировать

Драгметаллы, особенно золото, всегда воспринимались как защитные инструменты в биржевой торговле. Когда на биржах штормит, котировки ценных бумаг падают, можно было купить металл и аккумулировать даже физические объемы в слитках.

Что касается инвесторов и спекулянтов, то драгметаллы очень интересны в плане торговли на бирже. Волатильность привлечет краткосрочных спекулянтов, а перспективы устойчивого роста в будущем — инвесторов.

Для торговли есть возможности как спекулятивного подхода (большая волатильность), так и инвестиционного (надежность актива и его высокая ликвидность).

Инвестировать в драгметаллы не только можно, но и нужно.

Пример торговли драгметаллами на бирже

Уровни поддержки-сопротивления чаще становятся точками, где котировки драгметаллов на бирже меняют свое направление движения, на сленге биржевиков они «отталкиваются». Например, цена на золото падает, но доходя до определенного уровня, снижение прекращается, тренд разворачивается или становится боковым.

После нескольких попыток пробить уровень поддержки часто котировки меняют направление и совершают рывок вверх. Подобные явления характерны и для восходящих движений на бирже, только тогда курс начинает понижаться после безуспешных попыток пробития линий сопротивления.

На графике золота три раза тестировалась поддержка приблизительно на уровне 1275 долларов, потом цена резко пошла вверх.

Можно также использовать пробойный метод или контрпробойный. Он основан на пробитии линий поддержки или сопротивления.

Пробойный метод заключается в открытии позиции по тренду, кода пробивается уровень сопротивления — покупка, линия поддержки — шорт (продажа).

Контрпробойный, если вы уверены, что цена, пробив уровень, уйдет назад. При превышении котировок над уровнем сопротивления — продажа, понижении ниже уровня поддержки — покупка.

Прогноз

Скачки цены на бирже, падение и рост возможны как в настоящий момент, так и в будущем, но в перспективе спрос вряд ли упадет, себестоимость добычи и выплавки драгметаллов не снизится, а много новых месторождений не найдут. Поэтому рост котировок практически неизбежен.

Потребление растет, доллар, похоже, будет слабеть с понижением ставки. Все говорит о росте цен на драгметаллы, особенно интересны в этом плане котировки золота на бирже. Что касается палладия, то здесь нужно быть осторожным, после всплеска на бирже котировок последнего времени возможен откат.

Заключение

Сегодня я рассказал об особенностях торговли драгметаллами на бирже. Надеюсь, это помогло вам открыть для себя новые инструменты и способ заработать деньги. Делитесь ссылками на мои статьи, буду очень признателен.

Лондонская биржа металлов (LME) — это биржа, которая торгует фьючерсными и опционными контрактами. Базовый актив контрактов — промышленные и драгоценные металлы.

Лондонскую биржу металлов называют мировым центром торговли промышленными металлами. Здесь можно узнать цену на металл и застраховать производство от резких ценовых колебаний.

История становления LME. На сайте биржи написано, что международная торговля металлами в Британии началась еще в 43 году нашей эры во времена вторжения римлян. Официальные торги металлами начались в 1571 году, когда открылась Королевская биржа в Лондоне.

Сначала трейдеры торговали внутри страны, но потом начали импортировать металл из других стран. В итоге к началу 19 века появилось так много торговцев, что на Королевской бирже стало невозможно работать. Отдельные группы торговцев металлом перешли в «Иерусалимскую кофейню», где появилась традиция ринга. Один из трейдеров рисовал мелом на полу круг и объявлял цену, после чего остальные трейдеры собирались возле него и выкрикивали свои предложения. Ринг в усовершенствованном виде сохранился на бирже до сих пор.

Во время промышленной революции Великобритании не хватало своего металла, и его стали импортировать из Малайзии и Чили. Открытие Суэцкого канала сократило срок доставки до трех месяцев — так появились трехмесячные контракты.

В 1887 году трейдеры организовали Лондонскую биржу металлов. Они переехали в специально построенное здание после того, как число членов биржи стало больше 300.

Сначала на бирже торговали только медью и оловом. Цинк и свинец официально добавились в 1920 году, до этого ими торговали неофициально. В 2000 году появился индекс из 6 базовых металлов. В 2010 году добавились два фьючерсных контракта на кобальт и молибден, а в 2017 году — контракты на золото и серебро.

В декабре 2012 года Лондонскую биржу металлов приобрел холдинг Hong Kong Exchanges & Clearing Limited.

Торговать вправе только участники биржи. На бирже продаются контракты на будущую поставку металла с разным сроком обращения. По сути, это оптовый рынок, который предлагает товары для институциональных инвесторов и производителей, страхующих свой ценовой риск.

Эта статья могла быть у вас в почте

Подпишитесь на Инвестник — рассылку для инвесторов, и получайте письмо с главными новостями каждый понедельник

Время работы биржи цветных металлов

Торги происходят ежедневно, кроме выходных и праздничных дней.

График торгов на London Metal Exchange. Торговля на ринге происходит с 11:00 до 17:00 (13:00—19:00 мск) и делится на торговые сессии. Подробное расписание можно найти на официальном сайте LME.

Торговля через электронную систему LMEselect происходит с 01:00 до 19:00 (03:00—21:00 мск), драгоценными металлами торгуют на час дольше — до 20:00 (22:00 мск).

Торговля по телефону происходит круглые сутки.

Структура и управление LME

Лондонская биржа металлов состоит из подкомитетов, которые подчиняются правлению напрямую или через исполнительный комитет.

На официальном сайте биржи указано 12 подкомитетов: комитет по хранению, комитет дилеров, торгующих на ринге, и другие. Например, комитет по физическому рынку представляет интересы трейдеров, которые физически поставляют металл.

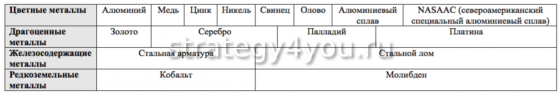

Торгуемые металлы Лондонской биржи

На Лондонской бирже можно торговать контрактами на 14 металлов:

- Цветные металлы: алюминий, медь, цинк, никель, свинец, олово.

- Черные металлы: сталь.

- Малые металлы: кобальт, молибден, литий.

- Драгоценные металлы: золото, серебро, платина, палладий.

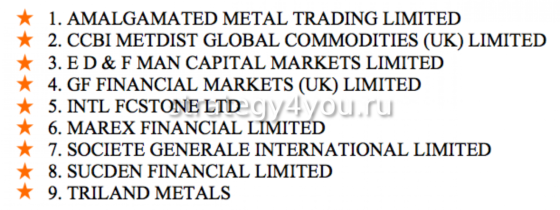

Участники торговли на бирже металлов LME

Торговать могут только члены биржи. Полный перечень можно найти на сайте LME.

Есть 7 категорий членства для торговли базовыми металлами и 3 категории членства для торговли драгоценными металлами. Категории отличаются друг от друга уровнем сервиса и клиринговыми операциями. Например, члены первой, второй и четвертой категорий могут предлагать клиентам клиринговые услуги. Но участники четвертой категории не являются членами клиринговой палаты, поэтому клиринговые услуги в любом случае будут осуществлять через членов первой или второй категории.

На ринге могут торговать только члены первой категории, и они могут совершать сделки как от своего имени, так и от имени клиентов.

Основные типы контрактов и торговых площадок

На LME можно торговать фьючерсными контрактами разного срока действия, опционными контрактами на металлы и фьючерсным контрактом на индекс LME, который состоит из 6 основных металлов.

Кроме стандартных фьючерсов есть мини-фьючерсы — LMEminies. Кроме стандартных опционов есть опционы на среднюю цену TAPO. Все контракты торгуются лотами от 1 до 65 тонн в зависимости от металла и оцениваются в долларах США.

На бирже есть три торговые площадки:

- Ринг — торговать здесь могут только избранные, то есть члены первой категории.

- Электронная торговая платформа LMEselect.

- Телефон — это удивительно, но биржа выделяет торги по телефону в отдельную торговую площадку.

Виды и особенности торгов на LME

Между подразделениями — на ринге. Каждый металл торгуется на высоколиквидных пятиминутных ринг-сессиях. Во время второй ринг-сессии определяют официальные расчетные цены.

Торговля в интернете доступна через лицензированных дистрибьюторов и электронную систему LMEselect. Здесь торгуют члены категорий с первой по четвертую. Торговать можно в режиме реального времени всеми финансовыми инструментами. Для всех сделок передаются цены и объемы. Члены первой и второй категорий могут заключать анонимные сделки с другими участниками.

Функции (услуги) Лондонской биржи цветных металлов

Лондонская биржа металлов помогает производителям и потребителям металлов управлять своими финансовыми рисками с помощью хеджирования.

Хеджирование — это компенсация риска изменения цен на металл фиксированием цены на этот же металл на фьючерсном рынке.

У хеджирования есть две основные цели:

- Производители фиксируют текущую цену, если она их устраивает.

- Производители фиксируют текущую цену, потому что у них есть фиксированная стоимость контракта.

Например, производитель соглашается продать сталь через три месяца по текущей цене LME. Стоимость фиксируют в договоре. Но цена за три месяца может измениться, поэтому производитель говорит своему брокеру купить фьючерсный контракт на сталь на бирже с той же датой поставки, которая стоит в договоре.

Фьючерсный контракт открывается в противоположную сторону, поэтому в нашем примере производитель его покупает. Обе сделки проходят через клиринговую палату LME. Она принимает на себя риски и становится контрагентом обеих сделок.

По фьючерсному контракту происходят маржинальные платежи. Начальная маржа замораживается на счете один раз, вариационная маржа списывается ежедневно. Вариационная маржа рассчитывается клиринговой палатой в зависимости от текущей цены на металл.

За два дня до физической поставки металла брокер закрывает фьючерсный контракт — в нашем случае продает его по текущей расчетной цене биржи. И параллельно он поставляет металл тоже по текущей цене биржи. Ценового риска нет, потому что одна сделка компенсирует другую. Если производитель потеряет деньги на продаже металла, он заработает на фьючерсном контракте.

Гарантия поставки металлов. Для гарантии физической поставки металла биржа лицензирует сеть складских помещений по всему миру. Складские компании должны соответствовать критериям биржи.

С июля по сентябрь 2019 года LME проводила рыночные консультации по оптимизации складской работы и логистики. Основная цель консультаций — сделать склады более удобными и добиться более высоких складских запасов без повышения текущих арендных ставок.

Дополнительные возможности. Кроме производителей, которые хеджируют риски, на Лондонской бирже металлов торгуют трейдеры, которым не нужны поставки металла. Они спекулятивно зарабатывают на разницах цен и обеспечивают ликвидность финансовых инструментов.

Рынок металлов как объект инвестирования

Инвестировать на Лондонской бирже металлов сложно, потому что временной горизонт ограничен сроком действия фьючерсных контрактов.

Как правило, инвестируют в драгметаллы — и для этого не нужна Лондонская биржа. Например, чтобы вложиться в золото, можно:

- купить слитки;

- открыть обезличенный металлический счет;

- купить монеты;

- купить пай ETF FXGD, если у вас есть брокерский счет.

Однако золото начало расти в цене только с 2018 года. А с февраля 2016 года по январь 2017 стоимость золота падала.

Формирование цены золота на лондонской бирже

Содержание

- 1 Определение цены на Лондонской бирже

- 2 Принципы работы и формирование цены золота на Лондонской бирже

Определение цены на Лондонской бирже

Котировки золота по Лондонскому фиксингу влияют на установление стоимости драгоценных металлов на прочих аналогичных биржах. Кроме того, показывается мировая экономическая ситуация. Благодаря этому эксперты делают прогнозы, какими будут цены на валюту.

В 2017 году снова растёт курс золота. Лондон и котировки на его бирже ежедневно наглядно об этом говорят.

Причины таковы:

- постоянные финансовые кризисы. Из-за них большинство инвесторов предпочитают хранить свои деньги в жёлтом металле, за несколько последних лет не потерявшем в цене;

- цены золота на Лондонской бирже увеличиваются, т. к. гиперактивно растут производства, на которых задействованы важные полезные ископаемые.

На динамику роста за последний месяц можно посмотреть в таблице.

| Дата | Стоимость (доллары за унцию) |

|---|---|

| 23.03.17 | 1247 |

| 30.03.17 | 1248 |

| 06.04.17 | 1252 |

| 12.04.17 | 1274 |

| 18.04.17 | 1278 |

| 19.04.17 | 1279 |

| 21.04.17 | 1281 |

Принципы работы и формирование цены золота на Лондонской бирже

London Metal Exchange (LME) работает с ценными контрактами на специальные сплавы, свинец и иные драгоценные металлы.

Торговые сессии проводятся утром и вечером. Обязательно проходит торг 9 металлов, далее длится десятиминутный перерыв.

Благодаря Ring Dealing Members, появляется лондонский фиксинг. У них есть максимум прав, так как все участники – партнёры клиринговой палаты, работающей без расхождений денежным законам о рынках. Определённые органы Великобритании отвечают за их регулирование.

В LME золото в физическом виде поставляют редко. Но, если такое происходит, то это влияет в конвертации цены на золото. Лондонской бирже инвесторы верят за её открытое ведение финансовой деятельности. Как результат – определение долгосрочных цен на важные металлы.

London Metal Exchange считается ликвидным рынком. За всё время существования рекорд был достигнут в 2010 году – торговый объем составил 12 000 000 000 000 долларов.

Сегодня большое количество сделок совершается через биржевые операции. Это удобная форма проведения торгов. Ведь с их помощью можно произвести закуп необходимого сырья практически из любой точки планеты. В разных частях света присутствуют торговые точки, где в определённые сессии начинаются все внешние и внутренние операции по движению различных активов. Но Лондонской бирже драгоценных металлов цены регулируются при помощи покупательной способности контрагентов по всему миру.

Самые крупные биржи располагаются в Нью-Йорке и Лондоне. Они являются и самыми старыми на сегодняшний день. Ежедневно через них совершаются миллионы операций на миллиардные суммы. Драгоценные металлы – одно из направлений таких учреждений. Котировки цен при торговле постоянно курсируют по отметкам.

Более молодые биржи имеют РФ и Украина. У каждой стаж в 12 лет. Такие биржи, наравне с мировыми, также проводят торговлю по основным пунктам, к которым относятся:

- сельхоз ресурсы;

- валюта;

- ценные бумаги;

- энергетические ресурсы;

- драгоценные металлы.

В России распространена торговля по последним 2 пунктам. Ежедневно проводятся операции с зарубежными партнёрами по поставкам приобретённого сырья в больших объёмах.

УБДМ или украинская биржа драгоценных металлов осуществляет торговлю материалов также в значительных масштабах. На ней присутствуют мировые котировки по всем видам этих ценных ресурсов.

Какие драгоценные металлы представлены на Лондонской бирже (LME)

На LME, где формируются котировки, представлено большое количество металлов. Здесь и цветные (свинец, алюминий и др.), и железосодержащие (стальная арматура, лом), и редкоземельные металлы. Поскольку речь идет о драгоценных металлах, на бирже ЛМЕ представлено серебро, золото, платина и палладий.

В общем, все металлы, находящиеся в обращении.

Непосредственно торговлей биржа не занимается. Она формирует цены по фьючерсам LBMA (площадка, где продается и покупается рассматриваемый актив), оказывает клиринговые и другие услуги. Однако именно от нее зависит то, как поведет себя драгметалл на рынке.

Котировки драгоценных металлов ОМС: специфика работы со счетом

ОМС отражает ценовую динамику металлов в обезличенном виде, показывает драгметалл в граммах, принадлежащий клиенту, без обозначения пробы, количества, производителя и других индивидуальных примет.

Инвестиции в драгметаллы с регистрацией на обезличенном металлическом счете – идеальное решение, обоснование которого – положительная тенденция изменения каждой котировки драгоценных металлов ОМС, где дополнительно выполняются операции их привлечения, размещения.

Преимущества ОМС:

- отсутствие НДС на операции покупки, продажи;

- отсутствие транспортных, производственных издержек в стоимости обезличенного металла;

- исключение рисков, относительно утраты, форс-мажора;

- наличие доступной системы обналичивания счета.

Металлический счет можно открыть для серебра, палладия, золота либо платины. ОМС не входит в систему гарантирования вкладов, поэтому выбирать банк, практикующий услуги ОМС, следует надежный.

Динамика цен

Чтобы отследить поведение ставок, необходимо обратиться к графику. Он составляется за определенный период по данным биржи и показывает минимальную и максимальную стоимость, а также среднее значение, ¾ и ¼ цены, что удобно для анализа.

Как изменились котировки за последние 10 лет

Прошедшее десятилетие драгоценные металлы на бирже значительно колебались в стоимости. Первоначально показывали активный рост, однако сейчас я вижу постепенное падение. Несмотря на некоторое снижение цены, по сравнению с 2008 стоимость драгоценных металлов значительно выросла.

Я рассмотрю график наиболее популярного драгметалла на бирже – золота. Из всех представленных активов именно в золото старается вкладываться большая часть инвесторов.

В 2008 наступил кризис, что послужило первой причиной снижения котировок не только золота, но и иных драгметаллов. За год до этого с марта по октябрь цена золота на бирже стремительно падала – с 1034 до 681 долларов. Однако вскоре актив пошел в рост. Абсолютный исторический максимум на бирже был установлен спустя три года после кризиса – $1923,7.

С сентября 2011 по декабрь 2015 котировки золота падали. Минимум составлял $1045. В 2021 году стоимость золота составляла 1250 долларов. По состоянию на 2021 год цена варьируется в пределах $1400. Ожидается, что осенью стоимость на бирже будет достигать 1450 долларов за унцию.

За 10 лет серебро подорожало на 661 %, золото на 614 %, платина на 320 %, а палладий всего на 152 %. Низкая стоимость последнего актива обусловлена его нестабильностью – постоянные взлеты и падения из-за трейдинговой деятельности.

Золотой фиксинг

Метод установления цены на «солнечный» метал ежедневно, который активно применяется с 12 сентября 1919 года на Лондонском межбанковском рынке, определяют как «золотой фиксинг». Стоимость золота, что есть результатом Лондонского золотого фиксинга, является мировой ценой на поставку вышеуказанного драгоценного металла. Она используется как ориентир в подавляющем большинстве контрактов на поступление физического золота.

Компания London Gold Market Fixing Limited устанавливает цену на «солнечный» метал согласно результатам существующего предложения и спроса на него.

Краткая история Лондонского золотого фиксинга

- «Н.М. Ротшильд и его сыновья»;

- Сэмюэль Монтегью энд Co;

- «Пиксли энд Абель»;

- Шарпс Уилкинс;

- «Мокатта энд Голдсмит».

Результатами первого золотого фиксинга являлась установленная следующая стоимость на данный металл: 1 тройская унция золота в граммах оценивалась в 4 фунта 18 шиллингов 9 пенсов. Следует отметить, что на 12 сентября 1919 года в Нью-Йорке цена за 1 тройскую унцию «солнечного» металла предлагали 19 долларов и 39 центов.

Участники Лондонского золотого фиксинга первоначально обычно обговаривали цену на золото по телефону. Но со временем они стали собираться в офисе компании Ротшильдов.

LGF не проводился в годы Второй мировой войны в период с 1939 и по1954 гг., поскольку золотой рынок в Лондоне не функционировал.

Начиная с 2004 года с помощью телекоммуникационной конференц-системы стали проводить золотой фиксинг.

- Группа Ротшильдов вышла из торговли «солнечным» металлом и соответственно из золотого фиксинга. Банк Барклайз Капитал с 2004 года занял ее место.

- Компания Scotia Moсatta овладела местом компании Мокатта энд Голдсмит.

- Дойче банк занял место Пиксли энд Абель;

- Банковское учреждение HSBC стало собственником компании Сэмюэль Монтегью энд Co. Поэтому именно оно занимает ее место.

- Также в состав «золотой пятерки» входит и транснациональный банк Societe Generale.

Процедура LGF

Фиксинг по «солнечному» металлу осуществляется дважды в день: утренная фиксация цены на золото в 10:30 и вечерний фиксинг в 15:00 по местному времени. Его проводят представители пяти крупнейших банковских учреждений в мире: Societe Generale, HSBC, Scotia Moсatta, Barclays Capital и Дойче банк.Каждый из них входит в Лондонскую Ассоциацию Рынка драгметаллов.

Следует отметить, что вышеуказанное время суток совпадает с открытием рынков в США.

Представители «золотой пятерки» в процессе фиксинга со своими дилерами поддерживают непрерывную связь, а через них с торговыми компаниями, что покупают или предлагают физический «солнечный» металл со всего мира.

Физическое золото является реальным в отличие от опционных и фьючерсных золотых контрактов.

Процедура золотого фиксинга происходит следующим образом:

- председатель объявляет цену на золото, которую он считает на данный момент самой оптимальной;

- если компании не хотят продавать по такой стоимости «солнечный» метал, то цена на него повышается;

- если не находится покупателей, то стоимость золота понижается.

В случае поступления встречных предложений, то они берутся ко вниманию, и подсчитывается соотношение между покупателями драгоценного металла и его продавцами.

Особенностью вышеуказанного финансового мероприятия, которая отличает его от аукциона, является то, что клиент имеет возможность менять свое решение вплоть до окончания фиксации цены, то есть свободно в любое время. Участник обладает правом не только менять объем желаемой сделки, но и переходить из продавца в покупатели, то есть действовать в другом направлении.

В случае если спрос на «солнечный» металл превышает предложение, то его стоимость, конечно же, увеличивается и наоборот. Пока не наступит рыночное равновесие между предложением и спросом продолжается процесс золотого фиксинга.

По времени он обычно занимает от 5-ти до 40 минут. Самый длительный фиксинг был зафиксированный 23 мая 1990 года. В это время наблюдался кризис в Персидском заливе. Процесс фиксации цены на золото продолжался около 2 часов и 40 минут.

Стоит отметить, что председатель ни в коем случае не может объявить стоимость фиксированной, если участники фиксинга получают данные о заявках. С этой целью используется так называемый «устный флаг». В его качестве применяется миниатюрный британский флаг, который есть у каждого банкира. Поэтому если хотя бы один флажок поднят, то председатель не может проголосить «the fix». Между спросом и предложением разница должна составлять не более 50 слитков для фиксации цены на золото.

В некоторых случаях возникает ситуация, которая носит название «фиксинг по воле». Это, конечно же, происходит в крайне редко. Ее суть: если не удается сбалансировать заявки с торгов, то на свое усмотрение председатель фиксирует цену на золото.

Цена на «солнечный» металл фиксируется в долларах, евро и фунтах стерлингов.

После фиксации стоимости на «солнечный» металл, участники торгов осуществляют расчет по размещенным заявкам, что поступали в процессе фиксинга. Участник, который покупает золото, рассчитывается за него согласно зафиксированной стоимости плюс 25 центов американского доллара для слитков «солнечного» металла, 0,0025 цента – для серебряных слитков. При осуществлении покупки слитков палладия и платины к стоимости фиксинга плюсуется 2 доллара.

С участником, что продает драгоценный металл, расчет осуществляется согласно зафиксированной стоимости.

За весь период проведения золотого фиксинга в Лондоне исторический максимум был зафиксирован 1980 года 21 января. Он составлял 850 американских долларов за 1 тройскую унцию «солнечного» металла. Этот показатель был обусловлен инфляцией во время кризиса, что развернулся на Востоке, и стремительным ростом цены на нефть.

Условия Лондонского рынка золота

Все золото, что попадает на Лондонский золотой рынок, должно строго соответствовать стандартам и требованиям так называемой «хорошей доставки»:

- «Солнечный» металл имеет не менее 995 частей чистого золота. Добавка примесей составляет не более 5 частей. Под чистым драгоценным металлом считается золото 999,9 пробы.

- На слитке должна присутствовать маркировка и порядковый номер одного из 49 аффинажных и маркировочных предприятий, что зарекомендовали себя как надежные поставщики. В случае отсутствия порядкового номера и маркировки слиток обязательно должен иметь специальный сертификат, в котором прописаны вышеуказанные данные. Документ заверяется одним из 49 маркировочных заводов.

- Вес золотого слитка не должен превышать 450 унций. Минимальный вес его составляет 350 унций.

Следует отметить, что если покупатель пожелает приобрести «солнечный» металл определенной пробы, то рынок по своему по желанию может пойти ему навстречу. Хотя, конечно же, диктовать свои условия, что не соответствуют указанным стандартам, клиент не имеет права.

Результат золотого фиксинга

Установленная цена «солнечного» металла используется во всем мире.

Центральный банк РФ (Банк России) каждый рабочий день производит расчет учетной стоимости на золото, исходя из расчета значений золотого фиксинга, что действуют на конкретный момент. Цена «солнечного» металла пересчитывается в рубли согласно официальному курсу американского доллара к российскому деревянному действующему на день, следующий за днем определения учетных цен.

При открытии и ведении обезличенных металлических счетов в золоте, при купли-продажи мерных слитков коммерческие банковские учреждения используют результаты LGF.

Следует отметить, что дневной LGF отражает наиболее полную картину, поскольку во время его проведения еще работают биржи США, Европы, Ближнего Востока и Африки. Данная цена на золото считается наиболее ликвидною в течение дня и выступает в качестве отправной точки для установления стоимости на «солнечный» металл национальными банковскими учреждениями многих стран по всему миру.

Закрытие Лондонского золотого фиксинга (LGF)

Наиболее прозорливые эксперты утверждали, что LGF был идеальным инструментом для Ротшильдов, чтобы контролировать рынок золота. Хотя они и вышли из состава «золотой пятерки», но все равно незримо осуществляли контроль над LGF.

В 2014 году Дойче банк пытался продать свое место в LGF, но купить его так и не нашлось желающих. В августе этого года данная компания все-таки вышла из состава «золотой пятерки».

20 марта 2015 года LGF перестал существовать. Многие закулисные моменты его закрытия пока неизвестны.

Новый Лондонский золотой фиксинг именуется теперь LBMA Gold Price. Китайские банковские учреждения, несмотря на поданные ими заявки, в список участников не попали.

В список участников LBMA Gold Price к HSBC, Scotiabank, Societe Generale, Barclays и UBS присоединился Goldman Sachs. 31 марта 2015 года седьмым участником нового фиксинга по «солнечному» металлу стал американское банковское учреждение JPMorgan. Эксперты утверждают, что на сегодняшний день для США очень хорошо сложилась финансовая обстановка, поскольку из 7 голосов на LBMA Gold Price им принадлежит два.

Что влияет на стоимость драгметаллов

Стоимость драгоценных металлов зависит от большого числа факторов. Приведу основные:

- политическая нестабильность, финансовые кризисы;

- демонстрации, пикетирования, протесты;

- введение санкций;

- поведение на рынке доллара;

- средний класс в развивающихся странах все чаще стал приобретать ювелирные украшения, что способствует росту цены на этот актив;

- различные природные катастрофы – наводнения, пожары;

- ведение военных действий.

Эти факторы – главные в формировании цены. Существуют и другие, вызывающие колебание курса на бирже, например изменения в добыче драгметалла, его транспортировке.

Где найти ежедневные онлайн котировки драгоценных металлов?

Биржевая игра на основе драгметаллов превратилась из хеджирующей стратегии для понижения инфляционного риска в выигрышный, продуктивный метод вложения денег. Поэтому сегодня банковские, финансовые рынки предлагают множество действенных интересных инвестиционных инструментов, программы просмотра онлайн котировки драгоценных металлов, полезные информационные блоки, статистическую информацию о динамике курсов.

Совет от Сравни.ру: Отслеживать динамику любых котировок, используя онлайн-режим, можно также на сайте ЦБ. Однако при открытии ОМС в банке, контролировать курсовые тенденции необходимо исключительно в выбранной кредитной организации на официальном сайте.

Как анализировать рынок драгметаллов

Анализ рынка драгметаллов, как и любого другого рынка, предполагает отслеживание новостей и изменений в политической, финансовой сферах. К примеру, сегодня стоит отслеживать такие факторы, влияющие на стоимость:

- ожидание снижения процентных ставок ФРС США;

- возобновление переговоров Китая и США;

- снижение доходности гособлигаций США с 3,25 % до 1,93 %.

Если это произойдет, котировки на бирже значительно возрастут.

Из примера видно, что для анализа необходимо учитывать все факты и новости, происходящие в мире. Особое внимание следует уделять курсу доллара и факторам, оказывающим на него влияние.

Стоит ли инвестировать, плюсы и минусы

Я считаю, однозначно да, но это мое личное мнение. Чтобы вы решили этот вопрос для себя, я приведу все достоинства и недостатки такого инвестирования.

Преимущества:

- Рынок драгметаллов более стабилен во все времена по сравнению с ценными бумагами или фондами.

- Покупка драгметалла – это надежная защита от инфляции. Стоимость, как правило, растет с опережением инфляции. Деньги обесцениваются, золото, серебро, платина и палладий – никогда.

- Профессиональные участники рынка при формировании инвестиционного портфеля приобретают драгметаллы. Это необходимо для снижения рисков от покупки акций мировых или российских компаний. Благодаря этому свойству драгметаллы становятся востребованными в период кризиса, когда вкладываться в фондовый рынок рискованно.

Что касается минусов, здесь только один. Драгоценные металлы – это не быстрое получение прибыли, за короткий промежуток они не дадут быстрого прироста капитала.

Если и вкладываться, то на несколько лет. Желательно инвестировать лет на 10.

Какими ресурсами торгуют

Активно торгуются лоты по энергетическому сырью и драгоценным металлам. Связанно это с высоким спросом на эти виды товаров. Также это объясняется и широкой сферой применения данных ресурсов в различных отраслях промышленности.

Энергетические ресурсы постоянно добываются на территории разных стран. Они относятся и невозвратным материалам. Это означает, что при использовании такого вида объекта он полностью вырабатывается и не подлежит переработке.

Драгоценные металлы имеют в этом плане преимущество. Они могут многократно использоваться. Есть даже отдельные пункты торговли, посвящённые сделкам по лому благородного сырья. После покупки материалы подлежат вторичной переработке и необходимым уровням обработки и, после экспертизы сырьё может приобрести изначальное качество.

Прогноз

Большинство экспертов склоняется к тому, что резкого падения стоимости драгметаллов не будет. В ближайшие несколько лет цена на бирже будет стабильной с незначительными колебаниями и положительной динамикой, как это и было раньше.

До конца 2021 года на драгметаллы будут оказывать влияние два фактора. Просесть курс может из-за укрепления доллара, однако, с другой стороны, стоимость способна вырасти из-за возрастания интереса у инвесторов как к активу с долгосрочной перспективой.

Обстановка в мире нестабильна из-за политических конфликтов, введений санкций и нарастания популизма в развитых странах, поэтому инвесторы будут искать активы, которые со временем смогут принести хорошую прибыль.

Лондонская биржа металлов (ЛБМ) или, в оригинале, The London Metal Exchange (LME) — крупнейший в мире рынок торговли опционами и фьючерсными контрактами на цветные металлы. Биржа металлов LME располагается в Лондоне, столице Великобритании, в центральной части города. Является одной из старейших подобных организаций в мире. Лондонская Биржа цветных металлов ведет торговлю алюминием, медью, цинком, никелем и другими.

Сегодня общий годовой объем торгов достигает отметки в 14 триллионов долларов США (USD). Из них часть отправляется в казну Великобритании. В торгах принимают участие около 100 компаний. Биржа владеет хранилищами запасов цветных металлов, разбросанных по разным уголкам планеты.

Время работы лондонской биржи цветных металлов

В Лондоне живут и работают по гринвичскому времени или GMT+0 (Greenwich Mean Time), оно же UTC+0. Московское время — GMT+3, поэтому часы работы биржи для Москвы смещаются на 3 часа вперед.

LME Лондонская биржа открывается в 11:40 по местному времени (14:40 по московскому), закрывается в 17:00 (20:00). За это время проводятся две торговые сессии: с 11:45 до 14:45 и с 14:55 до 17:00. Биржа работает с понедельника по пятницу, суббота и воскресенье — выходные дни. Кроме того, выходными могут быть праздничные дни.

Торговля на электронной площадке LMEselect возможна с 1:00 (4:00) до 19:00 (22:00), а торговля на внутриофисном телефонном рынке (Inter-office Trading) осуществляется 24 часа в сутки.

График торгов на London Metal Exchange

Торговый день биржа металлов LME делит на 2 части: первую и вторую сессии, каждая из которых включает по 2 ринга и внебиржевые сделки. Окончания ринга знаменует гонг.

- 11:45 (GMT+0) — начало первого кольца первой сессии. Продолжается до 11:50.

- 12:35—12:40 — второе кольцо, в рамках которого фиксируют стоимость металла для 1-й сессии.

- 13:25—14:45 — внебиржевые торги.

- 14:55—15:00 — первый ринг второй сессии.

- 16:10—16:15 — второй ринг.

- 16:15—17:00 — внебиржевая торговля в рамках второй сессии торгового дня.

История становления биржи LME

1877 год, 1 января — официальная дата начала работы ЛБМ (основана в 1876) под названием Metals and Mining Company. Биржа работала над магазином, торгующим шляпами в Lombard Court.

Поначалу торговля велась исключительно медью, позднее были добавлены цинк и свинец, но официальный статус эти металлы на бирже приобрели только в 1920 году.

1882 — в связи с увеличением числа участников (их стало более 300 человек), LME Лондонская биржа металлов переехала в специально построенное отдельное здание по Whittington Avenue. Это место станет территорией проведения торгов на следующие 98 лет.

1897 — к торговле оловом и медью прибавилось серебро.

1914 — закрытие торговли серебром.

1920 — начало официальных торгов свинцом и цинком.

1935—1939 годы — кратковременное возобновление торговли серебром.

Период Второй мировой войны—1954 год — все торги были закрыты.

1968—1989 — очередной период, когда Лондонская биржа цветных металлов осуществляла торговлю серебром.

1978 год — появление контрактов на алюминий.

1978 — биржа начала торговлю никелем.

1980 — переезд в здание Plantation House.

1989 — на LME открыли торговлю контрактами на олово.

1992 — запуск торгов алюминиевым сплавом.

1994 год — переезд на нынешний адрес.

2005 — введение контрактов на пластик.

2010 — появление мелких контрактов на молибден и кобальт.

2011 — закрытие торгов пластиком.

2012 год, декабрь — LME Лондонская биржа металлов куплена финансовым холдингом HKEX (Hong Kong Exchanges and Clearing). Сумма сделки составила 1,4 млрд фунтов стерлингов. Покупка биржи не сказалась на ее деятельности.

В 2015 году биржа запустила торговлю стальным ломом и стальной арматурой, а в 2017 году в продажу были введены золото и серебро.

2016 год – биржа переехала в новый офис на Финсбери-сквер. Открытая торговая площадка биржи также была перенесена в новое место. В усовершенствование технологий инвестировали 1 миллион фунтов стерлингов. Новые офисы были официально открыты президентом Чили Мишель Бачелет на церемонии перерезания ленточки в мае.

В 2020 году из-за пандемии коронавируса биржа перешла на электронное ценообразование (цены рассчитывались на основе активности электронного рынка). Генеральный директор Мэтью Чемберлен предложил закрыть торговую площадку до начала 2021 года. Но, из-за негативной реакции со стороны крупных пользователей, в июне 2021 года LME отменила планы по закрытию.

Функции Лондонской биржи цветных металлов

Биржа LME формирует стоимость металлов и изделий из них по всем миру. Стоимость устанавливается согласно колебаниям спроса и предложения. В этом процессе участвует каждый трейдер на бирже.

В рамках Лондонской биржи цветных металлов торгуют главные представители этого рынка, поэтому сальдо спроса и предложения на биржевые активы демонстрирует текущее состояние рынка металлов.

Хеджирование

Страхование рисков изменения цен в будущем — еще одна базовая функция London Metal Exchange. Операции хеджирования проводятся на бирже с момента ее официального основания и являются одной из причин создания биржи. Хеджирование позволяет минимизировать будущие риски и крайне актуально для трейдеров, работающих с финансовыми деривативами.

Прямой выход на рынок

10/10

Брокер работает в том числе и для России, и СНГ. Автоматическая страховка до € 2 500 000 (евро).

Узнать больше ⮞

Гарантия поставки металлов

Лондонская биржа LME выступает гарантом исполнения сделок по биржевым контрактам. Отгрузка реального товара гарантируется благодаря наличию десятков складов с продукцией, расположенных в разных частях мира.

- Алюминий: ежедневная торговля на общую сумму более 12 млрд долларов США.

- Медь: второй по популярности металл на бирже LME — ежедневные объемы торговли примерно на 3 млрд долларов.

- Цинк: сумма одного дня торгов может доходить до 4 млрд USD (2 тонны).

- Никель: продается на сумму до 1 млрд в течение одного торгового дня (до 40 тонн).

- Олово и свинец торгуются в ощутимо меньших объемах.

- Кроме того продаются железо, сталь, чугун, титан, кобальт, молибден.

Дополнительные возможности

Помимо перечисленного биржа цветных металлов выполняет и сугубо рыночные функции, а именно:

- работает в качестве спекулятивной площадки;

- предоставляет возможности для арбитражной торговли;

- располагает надежными инвестиционными активами;

- позволяет временно передавать права на товар от одних участников рынка к другим с последующим возвратом.

Виды и особенности торгов на бирже LME

Имея в виду торговлю под наименованием «кольцо» или «ринг», LME Лондонская биржа подразумевает 5-минутную операцию, доступную исключительно «кольцевым участникам» (их всего 9). Название не случайно: кресла трейдеров развернуты друг к другу таким образом, что образуют круг.

В распоряжении участников торгов только 5 минут. Сидя в оранжевых креслах по кругу, трейдеры видят глаза друг друга. Сделки производятся путем, ставших традиционными, выкриков (open outcry), причем, довольно эмоциональных и с бурной жестикуляцией и периодическими вскакиваниями с места: времени слишком мало, чтобы расслабляться.

В настоящий момент биржа LME позволяет вести кольцевую торговлю девяти участникам. Это представители компаний:

- британской GF Financial Markets;

- Marex Financial Ltd;

- Amalgamated Metal Trading Ltd;

- E D & F Man Capital Markets Limited;

- Metdist Trading Ltd;

- INTL FCStone Europe Ltd;

- Societe Generale International;

- Sucden Financial Ltd;

- Triland Metals Ltd.

Все перечисленные фирмы — крупнейшие игроки на рынке цветных металлов. Участники кольцевой торговли обладают максимумом прав при совершении сделок в ринге.

Между подразделениями

Это торги облигациями или с иностранной валютой, осуществляемые между подразделениями биржи. Чтобы увидеть приблизительную стоимость валют, участники торгов связываются с брокером.

Торговля онлайн

Лондонская биржа цветных металлов позволяет вести торги на собственной электронной площадке LME Select Screen Trading System — она помогает трейдерам на ходу анализировать текущее состояние рынка, чтобы заключать максимально выигрышные сделки. Этот вид торговли доступен трейдерам по всему миру. Ключевая особенность работы через онлайн-систему — наличие преференций (льготных преимуществ) и гибких индивидуальных настроек.

Участники торговли на бирже металлов LME

- Трейдеры с максимумом прав, участвующие в ринге (Ring Dealing Members)

- Трейдеры, у которых нет доступа к рингу (Associate Broker Clearing Members)

- Участники без права торговли на ринге, работающие через клиринговую палату по своим сделкам (Associate Trade Clearing Members)

- Брокерские фирмы, которые не ведут торговлю, но дают доступ к ней своим клиентам (Associate Broker Members)

- Рядовые трейдеры (Associate Trade Members)

- Почетные участники без права на ведение торговли (Individual and Honorary Members)

London Metal Exchange является важнейшей биржей металлов во всем мире, она обеспечивает ценообразование на один из самых главных материалов в мире. Биржа проводит более 200 млн лотов за год, через нее проходят физические поставки по фьючерсам на более чем 4 млрд тонн. Биржа LME занимает три четверти мирового рынка фьючерсов по металлам.

Более 9 лет в трейдинге. Главное, что это одинаково доступно всем — вся информация в открытом доступе, как для нас, так и для трейдеров в Нью-Йорке. Один клик — и вы там, второй клик — и вы уже в Токио. Эти захватывающие путешествия приносят не только наслаждение, но и деньги.

Биржа находится в столице Великобритании, Лондоне, в центре города. Это одна из самых старых организаций данного типа в мире. На Лондонской бирже торгуют алюминием, медью, цинком, никелем и остальными металлами. Официальный веб-ресурс торговой площадки – https://www.lme.com.

Общий объем торгов за год на текущий момент составляет около 14 триллионов USD (то есть, долларов США). Часть из этих средств уходит в казну Великобритании.

В торгах на LME принимает участие до сотни компаний. У биржи есть хранилища запасов разных цветных металлов, которые расположены в различных точках планеты. В 2012 году Лондонскую биржу цветных металлов выкупил финансовый холдинг HKEX (Hong Kong Exchanges&Clearing Limited) и сегодня она считается акционерным обществом с правом на владение акциями, переданным участникам. Участники первых четырех категорий обязаны приобрести определенный объем акций.

Лондонская биржа металлов имеет президента, есть торговый директор и еще 13 экспертов по разным направлениям. Иерархия управления биржей представлена несколькими комитетами, которые подчиняются исполнительному комитету.

Основные комитеты на Лондонской бирже:

- Комитет по физическому рынку.

- Комитет пользователей.

- Комитет по металлам.

- Комитет по складским помещениям.

- Комитет по торговым опционам.

- Комитет по котировкам.

- Комитет арбитражной комиссии.

Также есть другие комитеты. За предыдущие полтора столетия Лондонская биржа успела стать самой крупной международной площадкой, где работают миллионы трейдеров, среди которых есть покупатели и производители цветных и драгоценных металлов, транснациональные корпорации, разного типа инвесторы, мелкие спекулянты.

За 2017 год было продано около 3.5 миллиардов тонн металла. В день в среднем заключается контрактов на 40 миллиардов долларов США, а торги ведут больше сотни компаний. На биржу приходится три четверти международного рынка фьючерсных металлических контрактов.

Торгуемые металлы на бирже в Лондоне

Все цветные металлы, которые активно торгуются на Лондонской бирже сегодня, были доступны далеко не всегда. Список формировался с начала 20 столетия. Данные представлены на официальном сайте. На бирже торгуют алюминий и медь, цинк и свинец, олово и никель, а также алюминиевый сплав, титан и чугун, молибден и т.д. Также торгуется индексный контракт LMEX, в его состав входят лишь некоторые из металлов.

Металлы, которые торгуются на LSE:

Самой большой популярностью пользуется алюминий – его оборот равен 12 миллиардам долларов США в день. Причины простые – защита от коррозии (оксидная пленка), прекрасная теплопроводность, присутствие в большом числе разных сплавов. На втором месте находятся медь и цинк – их оборот меньше в 3-4 раза. Далее идет никель в значительно меньших объемах, свинец.

Нужно отметить, что драгметаллы в слитках на Лондонской бирже не продаются – этим занимаются биржи, являющиеся членами Лондонской ассоциации участников рынка драгметаллов (LBMA, London Bullion Market Association). Лондонская же биржа металлов формирует актуальную цену на золото по фьючерсам LBMA, предоставляет клиринговые и другие услуги.

Основные типы контрактов и торговых площадок

The London Metal Exchange дает возможность покупать и продавать такие производные: опционы, фьючерсы, среднемесячные фьючерсы, средние ценовые опционы (ТАРО), индекс по азиатским контрактам (HKEX London Minis), контракт на LME Index (это биржевой индекс по шести основным металлам, в состав которых входят цинк, медь, свинец, олово, никель, алюминий), ежемесячные 5-тонные фьючерсы (LMEminis).

В онлайн-режиме Лондонская биржа подает графики изменения стоимости на основные металлы, опционные и фьючерсные контракты.

Торговые возможности для участников LME:

- Телефонные торги – проводятся круглосуточно, вне биржевых площадок

- Ринг – с 11.40 до 17.00 (местное время)

- LMEselect – электронная площадка, работающая с 1.40 до 20.00

Время работы биржи цветных металлов в Лондоне

LME открывается ровно в 11.40 (если по Москве, то в 14.40) и закрывается в 17.00 (в Москве это 20.00). Торговых сессий за это время проводится две: первая с 11.45 до 14.45 и вторая с 14.55 до 17.00. Дни работы биржи – будние, с понедельника по пятницу включительно. Выходные – традиционно суббота и воскресенье, а также различные праздники.

На электронной бирже LMEselect в режиме онлайн можно торговать с 1.00 (если Москва, то это 4.00) и до 19.00 (в Москве это 22.00). На телефонном внутриофисном рынке (обозначается как Inter-office Trading) торговля ведется все 24 часа в сутки.

График торгов на London Metal Exchange

Когда и как проходят торги на LME:

- 45-11.50 – первое кольцо первой сессии.

- 35-12.40 – второе кольцо, которое фиксирует цену металла для первой сессии.

- 25-14.45 – время прохождения внебиржевых торгов.

- 55-15.00 – первое кольцо второй сессии торгов.

- 10-16.15 – второе кольцо второй сессии.

- 15-17.00 – ведение внебиржевой торговли второй сессии текущего торгового дня.

Непрерывное ценообразование на Лондонской бирже отсутствует. Торги ведутся дважды в день по графику, сессии проходят в большом зале, где находятся изогнутые в кольцо скамейки. На них сидят члены биржи либо их уполномоченные. Это ринг (или биржевое кольцо), где заключаются сделки. В одном биржевом кольце сделки заключаются по металлам поочередно.

Больше всего сделок проходит вне биржевых площадок – сотня брокеров круглосуточно покупает/продает контракты под собственную ответственность. Члены биржи с представительствами в иных часовых поясах несут ответственность за торговлю на цветмет, пока Лондонская биржа цветных металлов закрыта.

Все сделки по металлам совершают в лотах, стандартное значение которых составляет 25 тонн. Исключение составляют лишь олово с лотом в 5 тонн и никель с лотом в 6 тонн.

История становления биржи LME

В 2017 году LME исполнилось 140 лет. Истоки биржи уходят в далекий 1571 год, когда при королеве Елизавете I открыли биржу для торговли товарами. На особое счету Лондонской Королевской биржи были именно металлы. Торговали внутри Великобритании, но постепенно торговля распространилась на Европу.

- 1877 – биржа официально начала работу и называлась Metals and Mining Company. Сначала торговали медью, позже добавили свинец и цинк (хотя, официально данные металлы вошли в перечень лишь в 1920 году).

- 1882 – участников стало около 300 человек, биржу официально перенесли в отдельное здание (тут, на Whittington Avenue, биржа будет работать следующие 98 лет).

- 1897 – к меди и олову добавили серебро.

- 1914 – торговлю серебром прекратили.

- 1920 – свинец и цинк.

- 1935 – 1939 – возобновили ненадолго работу с серебром.

- Со Второй мировой войны до 1954 – биржа не работала.

- 1968 – 1989 – торговля серебром.

- 1978 – алюминий, никель.

- 1980 – работу начали вести в здании Plantation House.

- 1989 – контракты на олово.

- 1992 – алюминиевый сплав.

- 1994 – начало торговли по актуальному (сегодняшнему) адресу.

- 2005 – контракты на пластик.

- 2010 – мелкие контракты на кобальт и молибден.

- 2011 – торги пластиком закрыты.

- 2012 – LME выкупил холдинг HKEX за 1.4 миллиардов фунтов стерлингов, что на деятельности биржи не отобразилось.

Лондонская биржа цветных металлов сформирована достаточно сложно и является основным местом торговли, формирования цен, оборота, купли/продажи актива.

Функции биржи цветных металлов в Лондоне

Биржа формирует цены металлов и изделий (свинцовых, медных, никелевых, алюминиевых и т.д.) по всему миру. Цены фиксируют в соответствии с изменением соотношения спроса/предложения. Этот процесс объединяет всех трейдеров биржи.

Здесь торгуют самые важные представители рынка, в связи с чем сальдо спроса/предложения полностью формируем текущее состояние рынка.

Хеджирование

Гарантия поставки металлов

LME является гарантом исполнения всех сделок в соответствии с биржевыми контактами. У биржи есть десятки складов с реальным товаром, которые находятся в разных точках планеты.

Объемы торгов огромны: алюминия ежедневно торгуется на 12 миллиардов USD, меди на 3 миллиарда USD, цинка на 4 миллиарда USD, никеля на миллиард, олова и свинца меньше. Также торгуются кобальт, молибден, чугун, сталь, железо.

Дополнительные возможности

Виды и особенности торгов на бирже LME

Торги на бирже называются «ринг» («кольцо»). Нужно отметить, что все основные операции проводятся всего лишь за 5 минут, в них принимают участие только 9 кольцевых участников, сидящих на повернутых друг к другу креслах по кругу. Трейдеры видят друг друга, сделки осуществляют выкриками (обычно торговля идет очень эмоционально).

Участники 1 категории:

Эти фирмы являются самыми значимыми на рынке цветных металлов, у них есть максимум прав в торговле в ринге.

Между подразделениями

Так ведутся торги с иностранной валютой или облигациями, которые проходят между разными подразделениями LME. Для того, чтобы узнать примерную цену валют, участникам приходится связываться с брокером.

Торговля онлайн

Торги ведутся на собственной площадке для электронной работы Select Screen Trading System, где трейдеры могут в режиме текущего времени анализировать состояние рынка, совершать сделки.

Работать могут люди со всего мира – и в Москве, и в Лондоне, и в Нью-Йорке. Основная особенность онлайн-работы – наличие гибких индивидуальных настроек и льготных преимуществ.

Участники торговли на бирже металлов LME

- Ring Dealing Members – ринг, максимум прав и возможностей.

- Associate Broker Clearing Members – трейдеры без доступа к рингу.

- Associate Trade Clearing Members – отсутствует право торговать на ринге, торговля осуществляется посредством клиринговой палаты по собственным сделкам.

- Associate Trade Members – обыкновенные торговцы.

- Individual and Honorary Members – почетные участники, у которых нет права торговать.

- Associate Broker Members – брокеры, не торгуют, но дают возможность работать клиентам.

Лондонская биржа цветных металлов – самая важная в мире, которая формирует цены на один из главных товаров на планете. Ежегодно биржа проводит около 200 миллионов лотов, осуществляет физические поставки по фьючерсным сделкам на 4 миллиарда тонн, занимая три четверти всего рынка.

- LMEselect: 01.00 — 19.00 (London time)

- Ring trading: 11.40 — 17.00 (London time)

- Inter-office telephone trading: 24 hours

Contact us

For further information please get in touch.

Contact us

Trading calendar

Trading calendar — 2023-2033

The LME recognises 19 June 2024 and 19 June 2030 as US holidays, however as both dates are 3rd Wednesday prompts, these will remain as tradeable prompts until further updates are made by the LME.

Stay up to date

Register with LME.com

Receive full access to all our price data and gain access to our monthly LME newsletter, packed with market tips and insights from our on-staff specialists.