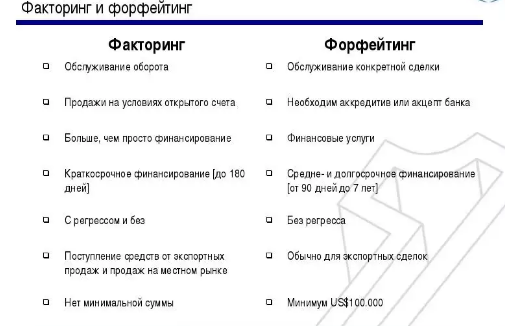

Бизнесменам, производителями поставщикам для улучшения всех бизнес-процессов финансовые учреждения предлагают факторинг или форфейтинг. В первом случае происходит продажа товара на условиях отсрочки платежа. При ней поставщик передает права на получение долга в факторинговую компанию. Сам при этом получает от фактора сначала 90% от суммы долга покупателя, а после погашения задолженности еще 10%.

Форфейтинг же обозначает операцию по приобретению форфейтором обязательства у компании с долгом перед кредитором. В этом случае посредник берет на себя различные риски, при желании всегда имеет возможность продать свой долг. При этом с периода выкупа обязательства клиент получает сразу все средства и не несет ответственности, если покупатель не сможет рассчитаться в сроки, прописанные в договоре.

Таким образом, факторинг может длиться до 180 дней, а форфейтинг растянуться на несколько лет. В первом случае ответственность за неуплату покупателя лежит на всех сторонах, во втором – только на форфейтере.

Сходства и различия факторинга и форфейтинга

|

Форфейтинг |

Факторинг |

|

|

Длительность |

Может доходить до 10 лет и больше |

Задолженность может быть не больше, чем 6 месяцев |

|

Масштаб |

Практикуется слияние форфейторов в Консорциум |

Ограничен возможностями одного агента |

|

Сегмент бизнеса |

Крупный |

Малый и средний |

|

Риски |

Освобождает своего клиента от рисков |

Даже в ситуации отказа от права регресса агента политические и валютные риски сохраняются и на клиенте |

|

Регресс |

Не предусмотрен |

Условия регресса прописываются в контракте |

|

Распределение долга |

Выплачивается вся сумма |

Сначала выплачивается 90%, остальные поступают после погашения долга |

|

Свойства уступаемого обязательства |

Цели не ограничиваются только торговыми, поэтому возможно использовать финансовый вексель |

Денежные требования, прописанные в контракте |

|

Переуступка долга |

Возможна |

Не предусмотрено |

Каждая из этих видов сделок имеет свои достоинства. Например, при форфейтинге не предусмотрен регресс, происходит оптимизация структуры баланса за счет уменьшения долга. Клиент имеет возможность сэкономить значительную сумму на банковских займах.

Сравнение факторинга и форфейтинга с лизингом

Имеют форфейтинг и факторинг различия с лизингом. Последний может быть рассчитан на средне-, долгосрочное финансирование. В качестве объекта сделки выступают основные фонды. В то время как в факторинге – дебиторская задолженность, в форфейтинге – долговые обязательства. При лизинге в качестве гарантии оператора выступает право собственности на объект лизинга. Как и при форфейтинге регресс на поставщика невозможен, поскольку противоречит природе самой сделки.

Лизинг, факторинг, форфейтинг имеют разные риски (ликвидности, валютные, кредитные):

- Лизингодатель принимает их на себя. в обеспечение обязательств может быть изъят объект лизинга.

- Фактор принимает на себя, но возможен регресс поставщика.

- Форфейтер. Принимает на себя, но требует гарантии от банка-импортера.

В заключение отметим, что на этом различия не заканчиваются, например, в факторинге объектом для операции выступает счет-фактура, а в форфейтинге – вексель. В первом случае требуется поручительство третьего лица, а во втором – его гарантия. Вместе с тем оба метода являются уникальными, востребованными в экономике развитых стран.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

-

Лизинг. Факторинг. Форфейтинг

Кроме

традиционных активных операций, таких,

как кредитование юридических и физических

лиц, прямое и портфельное инвестирование,

кассовые и расчетные операции, коммерческие

банки стали проводить посреднические

операции. Интерес к таким операциям со

стороны банков и клиентов вызван

следующими причинами [9, с.194]:

-

данные

операции строятся на основе уже

предлагаемых ранее услуг, в результате

чего процедура предоставления

посреднических услуг к моменту их

появления в банковской практике уже

отработана; -

в

некоторых ситуациях посреднические

услуги удовлетворяют потребности

клиентов банка более полно, чем

традиционные операции; по мере развития

посреднических услуг расширяется круг

банковской клиентуры; -

как

правило, посреднические услуги включают

в себя несколько видов традиционных

услуг, что способствует универсальности

коммерческого банка и диверсификации

банковских рисков; -

в

связи с комплексным характером

посреднических услуг расширяются

возможности формирования доходности

банковской деятельности в целом.

К числу

посреднических услуг обычно относят

лизинг, факторинг, трастовые операции

и агентские услуги для клиентов.

Интерес

коммерческих банков к лизинговым

операциям объясняется следующими

обстоятельствами:

-

конкуренция

на рынке традиционных услуг толкает

банки к поиску новых выгодных вложений

средств; -

лизинг

имеет реальное материальное обеспечение

в виде движимого имущества, находящегося

в собственности лизингодателя, поэтому

реализация имущественных прав существенно

упрощается по сравнению с залогом; -

лизинговые

операции имеют более высокий уровень

рентабельности по сравнению с долгосрочным

кредитованием; -

развивая

лизинг, банки имеют возможность расширить

круг надежных клиентов и повысить

качество их обслуживания; -

учитывая

долгосрочный характер лизинговых

операций, банк получает стабильный

доход в течение длительного времени.

Однако

важно учитывать, что лизинг является

банковской операцией с достаточно

высоким уровнем риска. Кроме того, лизинг

является капиталоемким видом бизнеса,

и лизинговые компании заинтересованы

в широком привлечении заемных средств.

Поэтому коммерческим банкам целесообразно

участвовать в лизинговых операциях не

только непосредственно (организация

лизингового отдела в банке), но и

опосредовано, кредитуя лизинговые

компании, формируя дочерние компании

и воздействуя на масштабы, направления

и конкретные виды лизинга.

Факторинг

является разновидностью торгово-комиссионной

операции, направленной на решение

проблемы недостатка оборотных средств

клиента для осуществления расчетов с

его партнерами. В классическом варианте

факторинг представляет собой многоцелевую

операцию, связанную с краткосрочным

кредитованием клиента через покупку у

него долговых обязательств покупателей

продукции или поставщиков сырья,

оборудования, страхованием клиентов

от риска неплатежа со стороны их

партнеров, контролем за финансовым

состоянием поставщиков и платежеспособностью

покупателей, организацией бухгалтерского

учета движения продукции и расчетов за

нее, а также консультированием клиентов

в части сбыта и рекламы товаров, работ,

услуг.

В мировой

практике существуют различные формы

факторинга. Наиболее комплексный

характер носят услуги в случае соглашения

о полном обслуживании, которое обычно

предлагается постоянным клиентам.

Полное обслуживание включает в себя

защиту клиента поставщика от риска

неплатежа со стороны покупателей (при

договоре без права регресса), организацию

учета реализованной продукции и состояния

дебиторской задолженности, обеспечения

поступления денежных средств поставщику

за счет предварительной оплаты долговых

обязательств покупателя.

По

степени информированности других лиц

о заключенном между клиентом и фактором

договоре различают закрытый и открытый

факторинг. Открытым называется факторинг,

о наличии которого извещаются партнеры

клиента. В этом случае им сообщают, что

правопреемником клиента становится

фактор. При открытом факторинге клиент

получает кредит в размере оговоренной

по договору суммы от стоимости долговых

обязательств, оплата по которым

осуществляется в адрес факторинговой

компании. При закрытом факторинге все

денежные средства от плательщиков

по-прежнему поступают на счет клиента,

который переводит их на счет фактора с

добавлением комиссионного вознаграждения.

В результате такой процедуры процесс

погашения задолженности по кредиту

затягивается, фактору требуются

дополнительные ресурсы для текущих

операций и, кроме того, растет риск

неплатежа, так как к счету клиента могут

предъявляться претензии со стороны

других лиц (налоговые органы, кредиторы).

Все это удорожает закрытый факторинг.

По

уровню риска неплатежа можно выделить

факторинг с правом регресса и без права

регресса. Факторинг с правом регресса

предполагает, что фактор имеет право

вернуть клиенту купленные у него долговые

обязательства при отказе плательщика

от их оплаты независимо от причины.

Таким образом, данная форма факторинга

передает риск неплатежа и тем самым

погашения кредита клиенту. В соответствии

с правом регресса клиент обязан возместить

фактору сумму, уплаченную при продаже

долговых обязательств, однако комиссионное

вознаграждение клиенту не возвращается.

Такая форма отношений выгодна клиенту

только при достаточно высокой

платежеспособности его партнеров.

При

факторинге без права регресса фактор

полностью принимает на себя риск

неплатежа со стороны плательщиков, если

их обязательства были рассмотрены в

ходе предварительной аналитической

работы и включены в договор.

При

наличии в сделке иностранного участника

(например, иностранных плательщиков,

поставщика-экспортера) факторинг

приобретает международный характер.

Следует учитывать, что в этой ситуации

для фактора возрастают риски [10, с.311]:

-

валютный

(неблагоприятное изменение валютного

курса); -

переводной

(затруднения в переводе валютных

платежей).

Своеобразной

формой кредитования экспортеров,

продавцов при продаже товаров является

форфейтинг. По механизму осуществления

он достаточно близок к факторингу. В то

же время необходимо отметить существующие

различия между этими операциями:

-

факторинг

обычно носит краткосрочный характер,

а форфейтинг чаще связан со среднесрочными

операциями. Однако в целях уменьшения

риска банка целесообразно, чтобы

векселедатель разбил свое обязательство

на несколько векселей с более короткими

сроками погашения; -

при

факторинге операции совершаются в

основном в рамках национального рынка,

хотя возможно участие в сделке

иностранного партнера. Форфейтинг

всегда связан с обслуживание

экспортно-импортных операций; -

факторинг

бывает двух видов: с правом регресса и

без права регресса. При форфейтинге

банки вынуждены отказываться от права

регресса, в результате банк принимает

все риски на себя, освобождая от них

своих клиентов; -

при

факторинге существует практика, когда

банк предварительно оплачивает клиенту

70-80% от суммы предъявленных обязательств.

Оставшаяся часть суммы за вычетом платы

по факторингу поступает клиенту только

после оплаты условных обязательств

плательщиками-покупателями продукции.

В момент покупки векселя банк-форфейтор

представляет клиенту вексельную сумму

за вычетом дисконта, т.е. на руках у

клиента оказываются больше средств,

чем при факторинге. -

существуют

различия в видах и размерах рисков. В

частности, по сравнению с факторингом

при форфейтинге дополнительно возникают

такие риски, как страновой риск (в том

числе экономический и политический,

связанные с неблагоприятными изменениями

в стране векселедателя-плательщика);

переводной риск (возможность задержки

платежей в результате моратория,

принятого государством, законодательных

ограничений, наличия кризиса неплатежей

в банковской системе); валютный риск

(связанный с неблагоприятным изменением

валютных паритетов, в результате чего

возникают потери у одной из сторон);

риск-гаранта (потеря платежеспособности

авалистом или гарантом; для снижения

данного риска в банке осуществляется

лимитирование объемов гарантий от

одного лица).

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Довольно часто в финансовой практике сегодня можно услышать о форфейтинговых операциях как специфической форме кредитования торговых сделок. Давайте разберемся с тем, что же представляет собой форфейтинг (в частности, международный) и в чем заключаются ключевые различия между форфейтинговыми, лизинговыми, а также факторинговыми операциями.

Суть форфетирования заключается в том, что финансовый агент или форфейтор (чаще всего банк) на определенных условиях приобретает коммерческие долговые обязательства заемщика перед кредитором.

Одной из ключевых характеристик форфейтинга можно назвать то, что чаще всего подобным образом компании кредитуются в основном при проведении внешнеторговых операций, то есть, сделок, которые заключаются на мировом рынке, между иностранными партнерами.

В связи с этим, очень часто используется такой термин как «международный форфейтинг» (кстати, подобная специфическая форма проведения операций довольно часто применяется в европейском бизнесе, например, форфейтинговую форму кредитования нередко предпочитают всем остальным в Великобритании, а вот у нас на родине она пока что не очень популярна).

Еще один нюанс в данном случае заключается в том, что абсолютно все риски по долговым обязательствам переходят к банку-форфейтору без права оборота на продавца обязательства.

Все форфейтинговые операции можно разделить на два вида, Финансовый форфейтинг – эффективное и надежное средство, которое обычно используют в основном для быстрого закрытия договора (то есть, максимально быстрой реализации долгосрочных долговых обязательств по данной торговой сделке). В свою очередь, суть экспортного форфетирования состоит в перечислении оговоренной суммы денег экспортеру, который по условиям договора предоставил заем иностранному покупателю.

Механизм форфетирования

Для того чтобы было понятнее, попробуем разобрать схему проведения операций форфейтинга более наглядно.

Суть в данном случае заключается в следующем.

Агент-форфейтор, в роли которого, как уже было сказано, выступает банк, выкупает у продавца (то есть, экспортера в данной торговой сделке) финансовые обязательства покупателя (то есть, импортера).

При этом банк сам предварительно – полностью или частично – выплачивает продавцу стоимость партии товара, которая поставляется при форфейтинговой операции.

В дальнейшем покупатель-импортер перечисляет банку уплаченную им (банком) ранее сумму и соответствующее вознаграждение (чаще всего размер вознаграждения агенту-форфейтору не превышает 1,5%, хотя некоторые банки берут комиссию в большем размере).

Различия форфейтинга, факторинга и лизинга

Международный форфейтинг имеет целый ряд различий с такими основными (и наиболее популярными в России) видами финансовых операций как лизинг и факторинг.

Факторинг и форфейтинг часто рассматривают как схожие механизмы, однако различия есть и весьма существенные.

Среди главных различий между форфетированием и международным факторингом можно в первую очередь отметить невозможность регресса относительно продавца при форфейтинге (то есть, в данном случае над экспортером не висит риск неплатежа по контракту).

Помимо этого форфейтинговое кредитование рассчитано на долгосрочные (или хотя бы среднесрочные) контракты и подразумевает довольно крупную сумму сделки, в то время, как международный факторинг будет более выгодным решением для операций с меньшими суммами – в целом факторинг популярен среди небольших компаний.

Еще один момент заключается в том, что форфетирование всегда осуществляется исключительно при содействии форфейтора (то есть, банка), который кстати, берет на себя не только финансовые, но и политический риски. Если при факторинге замораживается лишь часть общей суммы требования, то при форфетировании выплачивается полная сумма.

Не стоит путать форфейтинговые операции также и с лизингом. Лизинг, по сути, является финансовой арендой с правом выкупа, хотя на самом деле это не идентичные понятия. Предмет лизингового договора полностью переходит в собственность кредитора (лизингополучателя) только после полной выплаты его стоимости или по истечении срока действия лизингового договора.

У форфейтинга, как мы могли убедиться выше, принципиально иная схема кредитования.

Пока что в среде российского предпринимательства наиболее популярным является лизинг, что обусловлено самими особенностями современной внешнеторговой деятельности, но при этом не стоит забывать, что проведение операций форфейтинга связано с меньшими трудностями (в том числе документарными), по сравнению с лизинговым кредитованием.

Несколько слов в пользу международного форфейтинга

Форфейтинговые сделки, несомненно, имеют несколько весомых преимуществ перед другими видами внешнеторговых операций, связанных с кредитованием. Во-первых, банк в данном случае полностью берет на себя все риски данной операции. Во-вторых, сегодня активно развивается рынок форфейтинговых ценных бумаг, на котором долг можно довольно выгодно продать.

При этом полную сумму долгового обязательства можно делить на части, оформляя отдельный вексель на каждую из этих частей (соответственно, продать на рынке можно не только весь долг целиком, но и его отдельные части).

Кроме того, форфетирование представляет собой довольно гибкий вид кредитования – в частности, существует возможность вносить долговые платежи с предоставлением льготного периода (по договоренности сторон).

Источник: http://www.investmentrussia.ru/get-rich/forfeitnig.html

Факторинг

Межгосударственный кредит:

- правительственный кредит;

- кредиты международных организаций;

- кредиты государственных банков.

Также выделяют нетрадиционные виды кредитования:

- Лизинг

- Факторинг

- Форфейтинг

- Для выявления отличий между факторингом и другими нетрадиционными видами международного кредитования проведем сравнительную характеристику между ними.

Лизинг – это комплекс имущественных и экономических отношений между лизингодателем или лизингополучателем, возникающих в связи с приобретением в собственность имущества и последующей сдачей его во временное пользование и владение за определенную плату.

Как уже было сказано ранее, суть факторинга в связи с экспортом сводится к тому, что финансовый институт (фактор) соглашается освободить экспортера от финансового бремени экспортной сделки, в особенности от взимания выручки с зарубежных покупателей, с тем, чтобы он мог сосредоточиться на своей основной деятельности.

По сравнению с факторингом форфейтинг обладает определенными преимуществами.

Первый обычно используется для среднесрочного финансирования (90 — 180 дней), к тому же предоставляется в относительно небольшом количестве валют, и при этом всегда остается определенный риск для экспортера (финансовые институты обычно принимают только до 80% долга и требуют сохранения права регресса на экспортера в случае неплатежеспособности импортера). Недостатком факторинга является и то, что процент по нему обычно выше, чем при форфейтинговой форме финансирования. Наконец, в отличие от факторинговых операций при форфейтинге банк приобретает векселя на всю сумму и на полный срок, беря на себя все коммерческие риски и без права регресса, что также более выгодно для экспортера.

Форфейтинг, как и факторинг, является операцией по продаже дебиторской задолженности. Однако существуют и заметные различия между этими операциями. Суть операции форфейтинга заключается в следующем:

Продавец, предоставляя отсрочку по платежам, может потребовать от покупателя выписать долговую расписку (вексель). По векселю продавец получает бесспорное право получения платежа по векселю при наступлении срока исполнения обязательства.

Вексель с отсроченным платежом, называется векселем с оборотом. Для уменьшения риска продавец может требовать гарантий третьего лица исполнения обязательств по векселю.

Гарантия третьего лица на векселе называется авалем, а вексель — авалированным.

Вексель — вид ценной бумаги. По своим свойствам вексель можно квалифицировать, как частный случай бескупонной облигации. Вексель можно в любой момент продать третьему лицу (форфейтеру) надписав его.

Передаточная надпись на векселе называется индоссаментом. Продавая вексель, его владелец переуступает форфейтеру право требования долга.

Таким образом, продав вексель, поставщик может получить деньги до наступления срока платежа.

При продаже векселя его владелец не платит комиссии. Интерес форфейтера заключается в скидке, предоставляемой владельцем векселя, от номинала. Эта скидка называется дисконт, её размер оговаривается сторонами при заключении сделки и зависит от текущих процентных ставок и рисков.

- Сравнительная характеристика факторинга, лизинга и форфейтинга представлена в таб.

- Сравнительная характеристика факторинга, лизинга и форфейтинга

- Все три вида кредитования по-своему уникальны и востребованы экономиками разных стран.

- Целесообразность использования того или другого вида определяется целью, которую преследует кредитор (продавец, экспортер):

Факторинговое обслуживание наиболее эффективно для малых и средних предприятий, которые традиционно испытывают финансовые затруднения из-за несвоевременного погашения долгов дебиторами и ограниченности доступных для них источников кредитования.

Этот метод еще более интересен для этих предприятий, так как дополняется элементами бухгалтерского, информационного, рекламного, сбытового, юридического, страхового и другого обслуживания кредитора (клиента), что дает возможность клиентам сосредоточиться на производстве и экономить на издержках по оплате труда.

Источник: https://mirznanii.com/a/260765-3/faktoring-6-3

Лизинг, кредит или покупка (сравнение)

Что выбрать – лизинг, кредит или покупку за счет собственных средств?

Множество компаний после анализа эффективности лизинга, кредита и покупки выбирают лизинг. Эффективность лизинга доказана многолетней практикой и точными расчетами. Когда необходимо провести сравнение кредита, лизинга и покупки, чаще всего специалисты обращают внимание на налоговые льготы, предусмотренные российским законодательством при финансовой аренде и другие факторы.

Что нужно учитывать при сравнении:

Очень часто предприятия, выбирая между лизингом и кредитом, за основу берут сумму лизинговых платежей и сравнивают ее с суммой кредита и процентов. При этом не учитывается сокращение налоговых отчислений, которое возникает при использовании как схемы лизинга, так и кредитной схемы финансирования.

Льготное налогообложение лизинга является одним из его существенных преимуществ и ведет в результате к сокращению реальных затрат по обслуживанию лизинговой сделки.

Кроме того, следует учитывать все расходы, которые предприятие будет нести при каждом способе финансирования, но при лизинге лизинговая компания может их уже учесть в лизинговых платежах.

Кроме того, часто не учитывается, что лизинговые платежи содержат в себе НДС, который в дальнейшем предприятие сможет зачесть из бюджета. Возможность предприятия возмещать уплаченный НДС в разной сумме (при лизинге возмещение НДС больше, чем при кредите и покупке), оказывает важное влияние на результаты сравнения источников финансирования.

Таким образом, если за критерий сравнения взять просто сумму платежей, не учитывая налоговые выгоды, возникающие вследствие использования той или иной схемы финансирования, а также возможные дополнительные затраты, сравнение будет некорректным.

Два важных фактора при сравнении:

1. Расходы

- Для того, чтобы определить сумму расходов на приобретение основных средств, необходимо четко понять суть этих расходов.

- Неверно считать, что расходы предприятия ограничиваются стоимостью этого основного средства.

- При прямой покупке расходы представляют собой выплату полной стоимости при приобретении имущества и налога на имущество. Кроме этого, поскольку покупка имущества происходит за счет чистой прибыли организации или предприятия, то это означает, что уплаченный ранее налог на прибыль также удорожает сделку.

- При получении кредита на покупку имущества расходы представляют собой выплату основной суммы долга процентов по кредиту, налога на имущество, страховка залога, оценка залога, комиссия за открытия счетов, обслуживание, рассмотрение заявки.

- При лизинге расходы состоят из ряда лизинговых платежей (в т.ч. авансовый платеж), выплачиваемых в течение нескольких лет, выплаты выкупной стоимости по окончанию договора лизинга.

Также в расчетах по каждому варианту должны быть учтены следующие возможные затраты организации: транспортный налог, страхование имущества, налог на имущество (при лизинге меньше почти в 3 раза за счет ускоренной амортизации), таможенные платежи, расходы на доставку и т. д. При лизинге указанные расходы, как правило, входят в состав лизинговых платежей или оплачиваются самостоятельно, при выборе лизингополучателя.

2. Налоговая оптимизация

Действующим Российским законодательством предусмотрены особенности налогообложения при лизинге, позволяющие оптимизировать налоговые выплаты. Поэтому при расчете денежных потоков, связанных с обслуживанием лизинговой сделки, необходимо учитывать и экономию по налогам.

Прямая покупка:

- При приобретении имущества в собственность за счет собственных средств расходами, уменьшающими налогооблагаемую прибыль по налогу на прибыль, являются амортизационные отчисления, налог на имущество, транспортный налог, страхование и дополнительные расходы, относимые на себестоимость.

- В этом случае Налоговым кодексом РФ не предусмотрены льготы для компаний, приобретающих основные средства. Амортизация начисляется на общих условиях.

- НДС возмещается в размере, рассчитанном от стоимости имущества.

Приобретение в кредит:

- При приобретении имущества в собственность за счет кредитных средств, законодательством предусмотрена стандартная процедура начисления амортизации.

- Как и в любом другом случае возможна ускоренная амортизация при эксплуатации этого имущества в агрессивной среде или в условиях повышенной сменности (максимальный коэффициент не выше 2). Таким образом, в большинстве случаев возможность ускоренной амортизации собственного имущества законодательством не предусмотрена.

- В этом случае Налоговым кодексом РФ не предусмотрены льготы для компаний, приобретающих основные средства. Амортизация, как и в случае прямой покупки, начисляется на общих условиях.

- При приобретении имущества в собственность за счет кредитных средств расходами, уменьшающими налогооблагаемую прибыль по налогу на прибыль, являются амортизационные отчисления, налог на имущество, транспортный налог, страхование и дополнительные расходы, относимые на себестоимость, а также часть процентов по кредиту.

- НДС возмещается также в размере, рассчитанном от стоимости имущества.

Приобретение в лизинг:

- Важнейшим преимуществом приобретения оборудования в лизинг является право сторон лизингового договора применять механизм ускоренной амортизации с коэффициентом не выше 3, как при линейном, так и при нелинейном методе начисления амортизации для целей налогообложения (согласно п. 7 ст. 259 НК РФ).

- Применение механизма ускоренной амортизации позволяет лизингополучателю существенно уменьшить выплаты по налогу на прибыль в первые годы после приобретения основных средств.

- Также за счет ускоренной амортизации уменьшается размер налога на имущество, подлежащего к уплате Лизингодателем (или Лизингополучателем, если имущество числится на его балансе), что ведет к уменьшению затрат Лизингополучателя.

- Возможность отнесения лизинговых платежей Клиента в полном объеме на себестоимость продукции (гл, 25 НК РФ). Что значительно снизит налог на прибыль. И при выборе расчета «все включено» (страховка, транспортный налог, налог на имущество) еще больше снизит налог на прибыль.

- НДС возмещается в размере, рассчитанном от общего размера лизинговых платежей и соответственно больше, чем при кредите и покупке.

- Приобретение оборудования в лизинг позволяет организации или предприятию долгосрочно планировать свои затраты.

Сравнение процесса и срока оформления сделки:

При приобретении имущества за счет собственных средств технология реализации сделки представляется наиболее простой. В данном случае покупатель оплачивает продавцу технику напрямую и в течение оговоренного времени получает ее. Срок реализации сделки зависит в основном от наличия техники у продавца и наличия денег у покупателя.

При приобретении имущества за счет кредитных средств ситуация заметно осложняется:

- Во-первых, при обращении в банк необходимо подготовить внушительный комплект документов;

- Во-вторых, деньги банк выдаст только при наличии твердого залогового обеспечения (составляющего до 150- 200% от запрашиваемого кредита);

- В-третьих, если банк и примет положительное решение о кредитовании, срок со дня обращения в банк до момента выдачи денег может составить 2-3 месяца, а иногда и до полугода.

При лизинге процесс оформления происходит немногим дольше, чем при прямой покупке, но значительно проще и быстрее, чем при кредите.

Для заключения лизинговой сделки требуется меньше гарантий, чем для получения банковского кредита, так как собственность на имущество в период действия договора лизинга остается за лизингодателем.

Одновременно лизинг решает дополнительно ряд задач, которые при прочих вариантах приобретений также занимают изрядное количество времени — страхование, постановка на учет, ТО и т. д.

Таким образом, для того чтобы корректно сравнить кредит и лизинг, необходимо рассчитать совокупные расходы и льготы при каждом источнике финансирования, учитывая вышеизложенные факторы.

Основные отличия между лизингом, кредитом и покупкой:

| Наименования статьи | Лизинг | Кредит | Покупка |

| Удорожание в год | 5-14% | 12-18% | 0% |

| Страховка | Включено в удорожание (льготная ставка 5-7%) | 7-10% | 7-10% |

| Оплачивает страховку | Лизинговая компания | своими силами | Своими силами |

| Налог на имущество | Включено в удорожание, (льготная ставка 1,1%) уменьшение за счет ускоренной амортизации | 2,2% | 2,2% |

| Оплачивает налог на имущество | Лизинговая компания | Своими силами | Своими силами |

| Срок амортизации имущества | 25-30 месяцев | 74-90 месяцев | 74-90 месяцев |

| Коэффициент ускоренной амортизации | 1,1 — 3 | Нет | Нет |

| Срок оформления сделки | 3-14 дней | 1-3 месяца | 1-3 дня |

| НДС уплаченный, возмещаемый из бюджета | НДС от общей суммы договора лизинг | НДС от стоимости оборудования, НДС с уплаченных процентов по кредиту не возмещаются | НДС от стоимости оборудования |

|

Платежи, относящиеся на себестоимость |

Лизинговые платежи в полном объеме |

Только платежи % * по кредиту, начисленная амортизация |

|

| Остаточная стоимость имущества через 25 месяцев, в процентах от первоначальной стоимости | 0% | 66% | 66% |

| Обеспечение | Аванс 10-30% | Ликвидное имущество должно в 1,5-2 раза превышать сумму самого кредита | |

| Отражение в балансе (улучшение или ухудшение) | Лизинг в отличие от кредита не увеличивает кредиторскую задолженность предприятия*** и не ухудшает инвестиционную привлекательность | Использование кредита приводит к значительному увеличению кредиторской задолженности**, что негативно сказывается на инвестиционной привлекательности предприятия |

*затратами признаются проценты в размере, не превышающем более чем на 20% среднюю ставку по аналогичным обязательствам, при отсутствии информации о сопоставимых долговых обязательствах предельная величина процентов, признаваемых расходами, принимается равной ставке рефинансирования Банка России, увеличенной в 1,1 раза, — если обязательство выдается в рублях, и равной 15%, если обязательство выдается в валюте (п.1 ст.269 НК РФ)

** сумма основного долга (тело кредита) и сумма начисленных процентов отражаются в бухгалтерской отчетности предприятия в полном размере.

*** кредиторская задолженность отражается в бухгалтерской отчетности предприятия по мере начисления лизинговых платежей

Рассмотрим на примере сравнение трех способов приобретения имущества:

Предмет лизинга:

| Наименование | Кол-во | Цена без НДС | Стоимость с НДС | Коэффициент ускорения |

| Имущество | 1 | 847 458 | 1 000 000 | 3,0 |

Условия лизинга:

| Условия аванса | 20% | Периодичность платежей, мес. | Ежемесячно |

| Авансовый платеж, руб. | 200 000 | Балансодержатель | Лизингодатель |

| Кредитная ставка, % | 16% | Транспортный налог | Не учтено |

| Срок лизинга, мес. | 24 | Страхование | Не учтено |

| Лизинговая комиссия | 2% | Дополнительные расходы | Не учтено |

| Дата периодических платежей | 10 | Таможенное оформление | Не учтено |

Затраты Клиента в течение срока лизинга (24 мес.):

| Лизинг | Кредит | Покупка | |

| Платежи поставщику (аванс) | 200 000 | 200 000 | 1 000 000 |

| Лизинговые платежи | 1 029 864 | — | — |

| Налог на имущество | 2 347 | 29 985 | 29 985 |

| Транспортный налог | — | — | — |

| Погашение кредита | — | 800 000 | — |

| Погашение процентов | — | 135 194 | — |

| Страхование | — | — | — |

| Дополнительные расходы | — | — | — |

| Возмещение НДС | — 187 606 | — 152 542 | — 152 542 |

| Снижение налога на прибыль | — 250 140 | — 107 440 | — 74 993 |

| ЗАТРАТЫ за срок лизинга | 792 117 | 905 198 | 802 450 |

Итоговые значения отражают сальдо денежных потоков Лизингодателя на время окончания договора лизинга (24 месяца) по каждому из рассматриваемых вариантов. Как видно из расчета, затраты в течение 24 месяцев при лизинге значительно ниже затрат при кредитовании, а также ниже чем затраты при покупке за счет собственных средств.

Источник: http://www.edinleasing.ru/indexe2da.html

Чем лизинг отличается от кредита

В данном материале рассмотрим разницу между кредитом и лизингом, а также сходства данных финансовых операций.

Покупка автомобиля стала не роскошью, а необходимостью для большинства граждан нашей страны. Ведь наличие машины помогает развивать бизнес и существенно экономить время при передвижении в отдаленные регионы.

Однако стоимость большинства автомобилей все еще остается высокой. Но в случае, когда накапливать средства и ждать нет возможности, рациональным выходом из ситуации станет покупка в кредит.

Для того чтобы избежать огромных процентных ставок, а также понять, на что следует обратить внимание при заключении договора с банком, мы рассмотрим все основные аспекты и способы приобретения транспортного средства.

А также проанализируем, в чем разница между кредитованием и лизингом, и какие преимущества имеют юридические лица при оформлении необходимых документов.

Что такое лизинг и кредит: определение

Многие из нас полагают, что кредит и лизинг это два разных названия единого процесса покупки. Однако это не так, ведь данные термины имеют разное определение и механизм действия:

- Лизинг – это способ покупки транспортного средства или нежилой недвижимости с дальнейшей ежемесячной оплатой стоимости, которая разбивается на заранее установленный период. До момента окончательного внесения полной суммы, физическое или юридическое лицо приобретает статус арендатора данного объекта

- Кредитование – способ покупки, при котором физическое или юридическое лицо ежемесячно выплачивает установленную часть от общей суммы стоимости покупки. При этом ответственность за расходы по обслуживанию предмета договора, в отличие от лизинга, несет то лицо, на чье имя было оформлено двустороннее соглашение

При заключении договора лизинга, владельцем авто становится та финансовая компания, которая предоставила возможность покупки с последующей оплатой частями. Таким образом, человек, на чье имя было оформлено соглашение, выступает арендатором до момента внесения последнего платежа.

Все услуги по оформлению страхового полиса, документации и технического обслуживания транспортного средства ложатся на плечи банка или финансового представителя. А средства, которые будут выплачены в дальнейшем, адресуются не продавцу, а организации, которая ранее выкупила данный объект.

Лизинг и кредитование

Стоит отметить, что и в случае заключения договора лизинга, и при оформлении кредитного соглашения, кроме основной части от разбитой первоначальной стоимости автомобиля ежемесячно необходимо выплачивать процент за использование предмета договора.

Используя данные способы можно приобрести:

- Маршрутные такси

- Технические объекты (снегоочистители, подъемные краны)

- Прицепы

- Легковые и грузовые авто (новые и с пробегом)

- Предметы сельскохозяйственной техники (тракторы, сенокосы)

Чем лизинг отличается от кредита: сравнение, отличие лизинга от банковского кредита простыми словами

Лизинг и кредит имеют ряд отличий, основываясь на которых, человек может принять решение о наиболее выгодном способе оформления покупки. Для того чтобы понять в чем разница между данными видами заключения сделки, необходимо проанализировать достоинства и недостатки каждого из них. Существенными преимуществами лизинга являются:

- Предметом договора для заключения лизинга может служить большее количество доступных объектов, нежели при оформлении кредита

- Срок рассмотрения поданного заявления варьируется от 1 до 4 недель

- Поиск и выбор товара ложится на плечи представителей лизинговой компании

- Время, затраченное на амортизацию, не превышает 3 лет

- Срок осуществления ежемесячных выплат может достигать 5 лет

- Оформление страхового полиса и технического осмотра автомобиля входит в пакет услуг лизингового договора

- До момента полного выкупа желаемого объекта у компании, человек освобождается от уплаты имущественного налога

- В начале оплаты обязательной ежемесячной суммы, физическое или юридическое лицо выступает в роли арендатора, поэтому покупку комплектующих деталей и техническое обеспечение транспортного средства оплачивает фирма, с которой был заключен договор

- При возникновении финансовых неудобств, арендатор может согласовать изменение суммы ежемесячной оплаты, а также продлить или уменьшить срок действия соглашения

- Поскольку НДС входит в сумму ежемесячной выплаты, в некоторых случаях ее могут вернуть плательщику

- Возможность приобрести поддержанное транспортное средство

- Отсутствие минимальной залоговой суммы

К негативным характеристикам лизинговых услуг относят:

- Перед оформлением соглашения сотрудники компании проверяют кредитную историю

- Арендатор не имеет права распоряжаться и владеть лизинговой покупкой до момента последней выплаты

К положительным сторонам кредитования относят:

- Возможность быстрого оформления покупки в отделении банка

- Человек может владеть и распоряжаться автомобилем, если он не выступает в роли залога

- Возможность самостоятельного выбора срока действия соглашения и суммы ежемесячной выплаты

- Минимальная сумма аванса может варьироваться от 10 до 30%

- При оформлении разрешения в банке, человек имеет право выехать за границу на кредитованном автомобиле

- По соглашению транспортное средство можно продать

- В случае досрочного погашения дополнительная комиссия и проценты не начисляют

Однако кредитование имеет и ряд негативных характеристик. Среди них выделяют:

- При оформлении кредитного договора сотрудники банка не занимаются решением вопросов о поиске и выборе товара

- Отсутствие возможности приобретения подержанного транспортного средства

- Время, затраченное на амортизацию, варьируется в пределах 6-7 лет

- Отсутствие возврата НДС

- Срок рассмотрения заявки от 3 до 6 недель с момента подачи

- Страховой полис необходимо выбирать по соглашению обеих сторон

- Сотрудники проверяют кредитную историю

- Изменить условия договора и продлить срок выплат нельзя

- Переоформить автомобиль на другое лицо можно, однако для этого потребуется разрешение компании, выдавшей кредит

- При покупке обязательным фактором является уплата имущественного побора в размере 2,2% от общей стоимости машины

- Оплата технического осмотра и покупка комплектующих запчастей не оплачивается банком

Стоит отметить, что проценты за использование кредитных или лизинговых услуг могут существенно отличаться, в зависимости от каждой отдельной компании. Поэтому данный фактор невозможно отнести к положительным или отрицательным характеристикам.

Преимущества лизинга перед кредитом для юридических и физических лиц: описание, льготы

Лизинг имеет ряд преимуществ, которые выгодно отличают данный вид сделки от кредитования. Благодаря этим факторам, и физические, и юридические лица получают больше, чем просто аренду с дальнейшим выкупом объекта, в процессе заключения соглашения. К положительным сторонам оформления лизинга для компаний и индивидуальных предпринимателей относят:

- Отсутствие внесения обязательной залоговой суммы

- Возможность быстрого заключения договора

- Выплаты лизинговой суммы не оказывают влияния на баланс активов

- Возможность воспользоваться быстрой амортизацией

- Юридические лица могут вернуть ранее уплаченную сумму НДС

- Любое авто может быть выкуплено лизинговой компанией, в том числе подержанное

- Срок действия договора и суммы ежемесячной выплаты оговариваются индивидуально

Для граждан нашего государства при покупке лизингового авто предусмотрена возможность участия во всероссийской льготной программе. Однако существует список выполнения обязательных условий для ее получения:

- Размер субсидии должен составлять 10% для одного транспортного средства

- Период участия в программе не должен превышать 3 лет

- Предметом договора могут стать только те автомобили, которые при изготовлении прошли процесс сборки на территории Российской Федерации

- Сумма субсидии не превышает 550 тыс. рублей для одного авто, и не выше 10 млн. для одного арендатора

- В программе могут участвовать заемщики легковых, грузовых и других видов автомобилей, включая тех, которые имеют прицеп

Преимущества лизинга

Также с целью получения льгот для оформления лизинга необходимо ознакомиться со следующими правилами:

- Участник программы имеет право выбрать автомобиль самостоятельно

- Машина может относиться к иностранному или отечественному бренду, но в обязательном порядке – быть собранной на территории нашего государства

- При разрыве договора арендатор не портит собственную кредитную историю

- Для проведения данных сделок фирма обязана иметь сертификат, подтверждающий разрешение от Минпромторга

- Размер первой оплаты может варьироваться в зависимости от класса и возраста машины

- ОСАГО является обязательным

- На размер ставки будет влиять возраст и марка транспортного средства

- Стать участником программы могут и физические, и юридические лица

- КАСКО не является обязательным элементом оформления

Индивидуальные предприниматели и компании имеют ряд своих преимуществ и особенностей, которые влияют на возможность получения льготных условий. Среди них:

- Юридические лица должны быть зарегистрированы в ЕГРЮЛ и вести деятельность не менее 6 месяцев

- Размер суммы НДС, которую можно вернуть равняется 18% от общей стоимости

- Вносить данные в декларацию о покупке не нужно

Среди организаций, которые сотрудничают с всероссийской льготной программой:

- ВТБ Лизинг – первый платеж от 10 до 39%

- Major Лизинг – от 10 до 49%

- РЕСО – варьируется в пределах 0-50%

- Европлан – первичная оплата минимум 10%

- КАМАЗ – обязательная сумма не менее 20% от общей стоимости

Сравнение лизинга и коммерческого кредита: пример, налоговые вычеты

Условия коммерческого кредита и лизинговые предложения существенно отличаются при заключении договора, как с физическими, так и с юридическими представителями. Суть кредитования обусловлена возможностью приобретения автомобиля в рассрочку. Действия лизинговых компаний могут охватывать следующие цели составления соглашения:

- С целью использования авто для предоставления услуг другим лицам

- Человек может оформить данный вид сделки с целью дальнейшего выкупа

- С целью долгосрочной аренды транспортного средстваКоммерческий кредит отличается от лизинга в следующих характеристиках:

- Для амортизации при кредитовании понадобится не менее 5 лет, в то время как с договором лизинга максимальный срок – 3 года

- Первоначальный взнос является обязательным при оформлении кредитного соглашения, а лизинговые компании в нем не нуждаются

- Лизинг позволяет арендовать авто на время и в дальнейшем, вернуть его на баланс фирмы

- Кредиторы не рассматривают предложения об оформлении договора, в котором товаром выступает авто с пробегом, в то время как лизинговые фирмы соглашаются на их выкуп

- Юридические лица могут вернуть 18% от суммы оплаты НДС при наличии лизингового договора

- Период рассмотрения заявления в банках гораздо дольше

- При лизинге предусмотрена смена срока действия договора и сумма выплат

В качестве примера возьмем новое авто стоимостью 2 млн рублей. При заключении кредитной сделки ежемесячный платеж составит – около 80 000 тыс., в то время как при лизинговой покупке – 40 000 рублей.

При этом предугадать сумму, которая может быть потрачена на техническое обслуживание и осмотр автомобиля купленного в кредит невозможно.

А в случае поломки или замены каких-либо механизмов, лизинговая компания понесет все расходы самостоятельно.

Однако в процессе расчета учитывалась сумма, которая предусмотрена в случае возврата транспортного средства на баланс лизинговой организации. Если ваша цель – приобрести машину, то ежемесячный платеж не будет отличаться от ежемесячного банковского взноса.

Что выгоднее, лучше для покупки грузового автомобиля: кредит или лизинг

В зависимости от цели оформления договора лизинга, грузовой автомобиль, а также его комплектующие могут находиться в долгосрочной аренде или использоваться с целью дальнейшего приобретения. При кредитовании транспортное средство обязательно необходимо выкупить. Основываясь на положительных и отрицательных сторонах обоих способов заключения сделки, можно выделить следующие факторы:

- При лизинговом соглашении вы сможете сэкономить личные средства на техническом обслуживании автомобиля

- Существует несколько факторов, которые смогут уменьшить стоимость авто, находящегося во владении лизинговой компании

- Из-за работы с тяжелым грузом транспортное средство может преждевременно выйти из строя, поэтому быструю замену можно оформить при помощи договора лизинга

- Существует множество лизинговых предложений, где вы самостоятельно сможете выбрать необходимую грузовую машину из рекомендованного списка с использованием государственных льгот

- Лизинговые фирмы предоставляют выкуп и длительную аренду спецтехники и оборудования, поэтому вы сможете сэкономить свои средства

- Оформление документов занимает минимальное количество времени

- Вы можете выбрать авто с пробегом для длительной аренды без переплаты

Исходя из вышесказанного, можно сделать вывод: выбирать кредитование или лизинг необходимо в зависимости от целей и дальнейших планов. В случае покупки, сумма в обоих случаях не будет отличаться кардинально.

Но если вы планируете использовать автомобиль не более 5 лет, то стоит выбрать лизинг.

Ведь при минимальной ежемесячной оплате, вы сможете заработать на данном авто значительно больше, не потравив время и средства на оформление документов.

Источник: https://heaclub.ru/chem-lizing-otlichaetsya-ot-kredita-sravnenie-otlichie-lizinga-ot-bankovskogo-kredita-prostymi-slovami-chto-vygodnee-luchshe-dlya-pokupki-gruzovogo-avtomobilya-kredit-ili-lizing-preimushhestva-l

Что выгоднее лизинг или кредит: сравнительный калькулятор Excel

Лизинг или кредит — что выгоднее? Калькулятор расчета лизинга для юридических лиц и ИП на нашем сайте поможет сделать правильный выбор. Вы узнаете о преимуществах лизинга перед кредитом не на словах, а на цифрах.

Если Вы физическое лицо, то можете просто сравнить итоговую ставку по лизингу по сравнению со ставкой кредита, которую предлагает Вам банк. Рассчитайте лизинговый платеж в этой модели онлайн.

На мобильном устройстве рекомендуем использовать этот калькулятор платежей по лизингу.

В файле Эксель ниже представлена модель сравнительного расчета затрат для выбора наиболее экономичного способа приобретения имущества — в кредит или в лизинг на срок до 10-ти лет. Основные изменяемые параметры в модели задаются в ячейках, закрашенных желтым цветом. Вы можете обновлять данные прямо на сайте, получая пересчет.

Вы можете скачать расчетную модель в формате MS Excel нажатием на СКАЧАТЬ ФАЙЛ.

Модель дает возможность анализа эффективности каждого из способов приобретения имущества для организаций, использующих общую и упрощенную системы налогообложения, а также с учетом применения таких специальных налогов как налог на имущество и транспортный налог.

Предусматривается возможность выбора построения графиков для кредита и лизинга в виде аннуитетных (ежемесячно равных) или дифференцированных (снижающихся ежемесячно) платежей.

Модель может быть использована для проверки «адекватности» коммерческих предложений от банков и лизинговых компаний с учетом скрытых затрат, связанных с разностью налогообложения двух схем.

Зачастую задать в модели график, полностью соответствующий предложению финансовой компании (банка или лизингового оператора) невозможно, поскольку они используют свои собственные методики расчета затрат. Поэтому в расчетных графиках предусмотрено несколько «желтых» полей, которые могут быть исправлены вручную для получения финального сравнения затрат по схемам.

Общая информация и понятия кредита и лизинг

Кредит — предоставление банковским учреждением физическому либо юридическому лицу денежной суммы для покупки требуемых товаров, мощностей, автомобилей и прочего имущества. Средства подлежат возврату с процентами согласно договору кредитования.

Лизинг — услуга, при которой ИП либо юридическое лицо берет имущество в аренду на длительный срок с возможностью последующего выкупа. Схема с обязательным последующим выкупом называется финансовым лизингом (в этом ее отличие от операционного лизинга – простой аренды). Цепочка взаимоотношений разных сторон выглядит так:

- Компания, предоставляющая данный сервис (лизингодатель), покупает дорогостоящую технику или оборудование у производителя. Также предметом отношений лизинга могут выступать торговые площади, здания и проч., кроме участков и природных объектов.

- Предприниматель либо представитель организации обращается в лизинговую компанию, собрав необходимые документы. Обязательным условием является первый взнос (аванс), эта цифра составит от 5 до 20% от полной стоимости.

- Сделка завершается подписанием арендного договора с указанием процента вознаграждения и срока действия. Предмет договора передается в пользование арендатору на оговоренный период времени.

Оба термина относятся к финансовым инструментам, которые позволяют без внесения полной суммы получить необходимый транспорт или оборудование в пользование. Каждая из услуг обладает своим перечнем преимуществ и недостатков.

Достоинства лизинга перед кредитом

Полноценное развитие фирмы не обходится без финансовых затрат на покупку дополнительного оборудования или транспорта, информационную поддержку, компьютерное обеспечение и т.д.

Свободными средствами располагают единицы предпринимателей, однако выход всегда есть: даже если денег не хватает, всегда можно воспользоваться такими услугами как кредит или лизинг.

Что выгоднее, необходимо рассматривать по нескольким показателям. Разберем выгоды лизинга перед кредитом.

Условия предоставления

Кредитная деятельность банковской системы регламентируется условиями предоставления крупных займов предпринимателям и ООО.

Так, чтобы взять в кредит сумму, требуемую для осуществления закупки имущества, необходимо подать в банк пакет документов, балансовые показатели, причем копии должны быть заверены у нотариуса. В итоге только сбор данных и нотариальное заверение займет минимум неделю.

Рассмотрение документации банком занимает 2-3 недели, в течение которых тщательно изучаются экономические показатели, официальные отчеты и бумаги.

Лизинговые компании также требуют подтвердить платежеспособность, однако здесь к клиенту относятся более лояльно.

Лизингодатель рассматривает не только «сухие» документы, при изучении данных клиента учитываются все положительные моменты, а в том числе неофициальный доход. Это связано с тем, что предмет лизинга всегда ликвиден для страховой компании, т.к.

обычно она специализируется на приобретении таких объектов. Это означает, что лизинговая компания меньше опасается дефолта заемщика.

Подтверждение передачи имущества в финансовую аренду осуществляется в срок до 1 недели в 90 % сделок с малым процентом отказов.

Залоговое обеспечение

Получение кредита на покупку автомобиля или техники предусматривает, что предмет договора переходит в собственность заёмщика, однако, он считается залогом до полной выплаты займа с учетом процентов.

То есть, при отказе от внесения очередных платежей предмет, приобретенный за счет кредита, может быть изъят банком через суд (а с недавних пор – еще и во внесудебном порядке, при наличии такого в условиях договора).

Нецелевой денежный кредит предоставляется банком исключительно под залог недвижимости, транспорта, основных средств, товара в эквиваленте стоимости. При отсутствии подходящего залога в кредите будет отказано.

Лизингодатель же остается владельцем (но не собственником) предмета аренды в течение всего срока действия договора, поэтому залог при лизинге требуется крайне редко.

Прозрачные условия и гибкий подход к построению графика

Ставка по лизингу и кредиту отличается незначительно, однако, проценты в договоре лизинга начисляются по простой схеме, предполагая одинаковый размер ежемесячного вознаграждения либо дифференцированную схему. Лизингополучатель всегда видит итоговый график платежей, может просить предусмотреть отсрочку в данном графику.

Кредит — совсем другое дело, здесь за малым процентом может скрываться дополнительная единовременная комиссия. К ставке, которой оперируют кредитные специалисты, могут добавиться:

- страхование предмета договора, рисков заёмщика, жизни и трудоспособности ИП и т.д., данные платежи составят 1-2% от суммы кредита в месяц;

- единоразовая комиссия за предоставление кредита, которая входит в общую сумму и погашается с «телом» займа.

В договоре с лизинговой компанией можно оговорить отсрочки по ежемесячным платежам и скорректировать их размер, если работа фирмы приносит сезонный доход.

Для банка такой подход – практически исключен.

Комплексное обслуживание

Выдача кредита подразумевает только оплату товара продавцу и страховки. Лизингодатели же предлагают включить в договор не только сам предмет аренды, но и его обслуживание.

Это все опять же связано с тем, что страховая компания обычно специализируется на работе с предметом лизинга и имеет договоре не только с поставщиком, но и с сервисными компаниями, имеет возможность получения скидки от них.

К примеру, к лизингу автомобиля могут быть включены обслуживание на ТО, страховку, расходы на топливо, налоги и прочие расходы. Преимущество заключается в том, что все затраты равномерно распределяются на срок действия договора, избавляя получателя услуг от крупных единоразовых выплат.

Если фирма арендует автопарк, лизинговая компания может взять на себя расходы на содержание транспорта и его бесперебойную работу.

Ускоренная амортизация и снижение налога на прибыль

Срок амортизации грузового и специализированного транспорта с объемом двигателя свыше 3,5 л при лизинге по сравнению с условиями стандартных программ кредитования снижается с 5-7 лет до 21 мес. и 7-10 лет до 29 мес. соответственно.

Специальный коэффициент амортизации не должен превышать отметку 3. Ежемесячные платежи по лизингу вносятся в группу затрат, что означает снижение налога на прибыль. Взносы по лизингу включаются в себестоимость продукции, а потому быстро окупаются. По истечению договора осуществляется выкуп предмета лизинга по низкой стоимости за счет ускоренных амортизационных темпов.

Что касается кредита, затраты на его погашение частично покрываются начислением амортизации. В отличие от лизинга, платежи по кредитам нельзя в полном объеме отнести к затратам, часть процентов переносится на прибыль. Данная сумма рассчитывается как разница между банковским процентом и ставкой рефинансирования ЦБ РФ, умноженной на максимальный коэффициент 1,8 (в иностранной валюте — 0,8).

Уплата НДС при лизинге – налоговая оптимизация на ОСН

Законодательство о лизинге позволяет принимать входящий НДС к зачету ежемесячно по мере уплаты платежей по лизинговому договору, в то время, как кредитный договор – только в конце, при постановке предмета на баланс организации.

Основное отличие также состоит в том, что проценты по кредиту не облагаются НДС, а значит их нельзя принять к зачету при уплате НДС организацией. В то время как при длительном сроке кредитования или лизинга, проценты составят очень значительную часть всей суммы сделки. Это очень важное экономическое преимущество лизинга для плательщика НДС.

Скидки от поставщика

Кредитные программы не предусматривает скидки на оплату товара для предпринимателей и организаций, акционные предложения доступны только частным лицам.

Лизинговые компании же могут предложить оборудование или авто по специальному предложению. Это объясняется тем, что такие организации часто закупают продукцию непосредственно у поставщика оптом, то есть по сниженной цене. В свою очередь, лизингодатель может сдать ее в аренду на выгодных условиях и при этом не остаться в минусе.

Самый яркий пример — лизинг с нулевым удорожанием, то есть по истечению срока договора клиент выходит на розничную стоимость предмета договора, несмотря на заемное финансирование. Чаще всего такой метод применяется при автомобильном лизинге, в итоге после нескольких лет использования транспортного средства лизингополучатель за весь период оплачивает сумму нового авто в салоне.

Недостатки лизинга

Стоимость финансирования

Так как длительная аренда не является бесплатной для самой лизинговой компании, а лизингодатели, как известно, сами привлекают заемное финансирование, то в среднем стоимость финансирования у лизинговых компаний выше, чем ставка кредитования у банка. Что, впрочем, обычно компенсируется скидками от поставщиков, налоговыми выгодами, а также увлечением срока договора.

Начисление НДС на УСН

НДС облагаются лизинговые платежи в полном объеме. Если предприятие работает по упрощенной системе налогообложения и не платит НДС, этот налог в составе лизинговых платежей увеличивает сумму затрат по оплате обязательств лизинга. Если же система налогообложения лизингополучателя предусматривает оплату НДС, недостаток аннулируется, а, напротив, становится налоговой оптимизацией.

Предмет лизинга — собственность лизинговой компании

Заключение договора лизинга означает лишь передачу его предмета во временное пользование клиенту, при этом он остается собственностью лизингодателя. Арендуемое имущество может эксплуатироваться в полном режиме, однако, несвоевременная оплата лизинговых платежей и просрочки без согласования с лизингодателем могут привести к его изъятию.

Компания, владеющая правами на собственность, имеет право забрать предмет договора без судебного решения в связи с грубым нарушением условий договора и эксплуатации.

И лизинг, и кредит применимы в современной практике компаний. Чтобы сделать верный выбор, внимательно изучите рынок предложений, задавайте вопросы, сделайте сравнительный расчет и привлекайте компетентных специалистов.

Источник: http://calculator24.ru/2016/03/13/chto-vygodnee-lizing-ili-kredit-sravnitelnyj-kalkulyator/

Здравствуйте! Сегодня мы расскажем вам про форфейтинг. Многие бизнесмены нашей страны часто пользуются услугами различных финансовых организаций. Всем известно такое понятие, как кредит, факторинг и лизинг, но не каждый предприниматель знаком с форфейтингом. А ведь это тоже один из видов торгового финансирования. Сейчас мы подробно расскажем о том, что представляет собой форфейтинг, для чего он нужен и пошагово расскажем о последовательности его оформления.

-

Понятие форфейтинга

-

Стороны договора

-

Особенности форфейтинга

-

Виды форфейтинга

-

Схема форфейтинга

-

Необходимые документы

-

Отличия форфейтинга от факторинга и лизинга

-

Достоинства и недостатки всех форм форфейтинга

-

Заключение

Понятие форфейтинга

«Форфейтинг» — это иностранное слово, которое пришло к нам из Западной Европы. Дословно с английского оно переводится как «расплата» или «штраф», а с французского «целиком».

У нас мало кто знает, что оно означает, т.к. форфейтинг в России еще не «прижился» и на сегодняшний день нет банков, которые оказывали бы эту услугу.

Итак, форфейтинг – это покупка долговых обязательств (векселей) импортера третьей стороной у экспортера.

Если трактовать это определение простыми словами, тогда форфейтинг представляет собой своеобразную форму кредита. Например, в стране «А» (он же экспортер) выращивают экзотические фрукты. А предприниматель из страны «Б» (импортер), хочет их купить. Но у импортера нет необходимой суммы для покупки партии товара. В таком случае он расплачивается векселем. После чего вмешивается третья сторона – форфейтер. Он покупает ценные бумаги (векселя) у экспортера, после чего всю сумму по векселю импортер выплачивает не экспортеру, а форфейтеру. То есть форфейтинговые компании перекупают долги у экспортеров.

Стороны договора

Форфейтинг подразумевает наличие трех сторон. Но стоит помнить, что договор заключается между двумя сторонами (экспортером и форфейтером).

- Продавец (экспортер или кредитор). Он чаще всего является производителем товара, который сам его и реализует. У экспортера, после того как покупатель выписал на него векселя, есть два варианта. Или ждать определенное время, пока импортер выплатит ему необходимую сумму, или продать дебиторские задолженности форфейтинговой компании. Если продавец выбирает первый вариант, он получает всю сумму в полном объеме, но через некоторое время. Во втором варианте, экспортер теряет несколько процентов (комиссионные или дисконт), но получает деньги сразу.

Многие предприниматели продают только часть ценных бумаг, после чего оставшуюся часть суммы покупатель выплачивает непосредственно продавцу, а часть форфейтеру.

Дисконт – это своего рода плата за услуги (покупку векселей) форфейтинговой компании.

- Покупатель (импортер или дебитор). Не производит наличный расчет, а пишет письменное обязательство о том, что обязуется уплатить долг. Такая дебиторская задолженность может быть представлена векселями, авалями, сертификатами и т. д. При форфейтинге для покупателя меняется только схема погашения задолженности, он переводит деньги не экспортеру, а на счет форфейтинговой компании.

- Форфейтинговая компания. После заключения договора переводит необходимую сумму по факту отгрузки продавцом товара.

Благодаря форфейтингу многие компании находят зарубежных клиентов. Помимо этого, расширяется их производство и география продаж.

Особенности форфейтинга

Форфейтинг представляет собой несложный процесс с большим количеством особенностей:

- Данный тип торгово-финансовых отношений имеет международный характер. Участники соглашения чаще всего представляют разные страны;

- Все расходы (комиссионные, проценты и т.д.) ложатся на экспортера (продавца);

- Выкупив векселя, форфейтер не может предъявлять претензии их бывшему владельцу. Другими словами, все риски, такая организация берет на себя;

- Срок погашения задолженности по векселям намного больше, чем при факторинге и лизинге;

- Экспортер может продавать только часть векселей;

- Ставки по задолженностям при форфейтинге выше, чем при аналогичных внутренних операциях. Это обуславливается большими рисками.

Виды форфейтинга

Форфейтинг подразделяется на несколько видов:

- Внутренний форфейтинг – это когда все стороны договора являются представителями (резидентами) одной страны. Данный вид мало распространен и практически нигде не встречается.

- Международный форфейтинг – это когда экспортер и импортер представляют разные страны. Такая форма форфейтинга очень распространена в Америке и Европе.

Схема форфейтинга

Данная финансовая процедура довольна проста. Рассмотрим основные ее этапы.

- Экспортер (продавец) узнает у форфейтинговой компании стоимость их услуг, после чего решает ими воспользоваться;

- Продавец и покупатель заключают между собой договор на поставку партии товара, после чего последний передает векселя, сертификаты и другие платежные обязательства;

- Форфейтинговая компания (банк) и продавец заключают контракт о выкупе платежных обязательств покупателя;

- Происходит отгрузка продукции;

- Экспортер предъявляет копии транспортных документов, которые являются доказательством отправки товара;

- Форфейтер выплачивает оговоренную сумму за векселя, сертификаты или другие ценные бумаги.

Необходимые документы

Любая форма форфейтинга предполагает наличие определенного пакета документов. Их не так много, но тем не менее именно они являются основой форфейтинговых отношений.

- Копия контракта на поставку продукции или предоставление услуг;

- Копия инвойса, заверенного подписями экспортера и импортера (это аналог счет-фактуры);

- Копия транспортных документов (документы подтверждающие отправку товара);

- Передаточная запись на векселе, где указывается, что он передается форфейтеру;

- Гарантийное письмо, поручительство по векселю или аваль.

Отличия форфейтинга от факторинга и лизинга

Все эти понятия очень отличаются друг от друга. Основное их сходство, это то, что форфейтинг, факторинг и лизинг являются своего рода кредитами. А все отличия разберем с помощью таблицы.

| Параметры | Форфейтинг | Лизинг, факторинг |

| Категория операций | Внешнеторговые | Внутри торговые |

| Валюта | Большой выбор мировых валют | Ограниченное количество. В основном рубли, евро, доллары США |

| Срок кредитования | От нескольких месяцев до нескольких лет | От 90 до 180 дней |

| Регресс (предъявление претензий предыдущему владельцу ценных бумаг) | Отсутствует, т.к. все риски возлагаются на форфейтинговую компанию | Зависит от вида заключаемого договора |

| Размер выкупаемого долга | 100%, т.е. выкупается в полном объеме | До 90% |

| Стороны, подписывающие договор | Форфейтер и экспортер | Банк (финансовое учреждение), продавец, покупатель |

| Наличие дополнительных гарантий | В случае надобности, можно запросить гарантийное поручительство третьей стороны | нет |

| Возможность передачи письменных обязательств третьей стороне | Есть | Нет |

Достоинства и недостатки всех форм форфейтинга

Как любая финансовая операция, форфейтинг имеет своих поклонников и противников. Это обуславливается наличием положительных и отрицательных качеств таких торговых отношений. Поэтому рассмотрим подробно все его стороны.

Достоинства:

- Простота оформления. В сделке участвует всего 2 стороны, помимо этого, требуется минимальный пакет документов;

- Минимальные риски для экспортера. Ему не нужно переживать о том, что импортер не заплатит по векселю;

- Для импортеров создаются лояльные и гибкие условия погашения задолженности. Начать погашать кредит он может не сразу, а через несколько лет;

- Экспортер имеет право продать только часть векселей, чтобы покрыть кассовые расходы. Остальные деньги он может получить напрямую от импортера.

Недостатки:

- Переплата, которая представляет собой дисконт форфейтера. Все комиссионные по кредиту платит экспортер;

- Отсутствие возможности адекватно оценить платежеспособность импортера.

Заключение

Форфейтинг – это вид торгового финансирования, суть которого заключается в покупке дебиторских задолженностей клиентов банковским учреждением.

Процедура оформления очень проста и сводится к заполнению передаточной графы, после чего форфейтер становится новым владелец векселя.

При таком соглашении продавец получает деньги сразу после отгрузки товара, а покупатель имеет гибкий график погашения задолженности. Форфейтинговая компания, в свою очередь, получает неплохие проценты.