По общим правилам сумма отчислений по страховым взносам по-прежнему составляет 30 % от зарплаты сотрудника:

- 22 % — обязательное пенсионное страхование (ОПС);

- 5,1 % — обязательное медицинское страхование (ОМС);

- 2,9 % — обязательное социальное страхование (ООС).

Страховые взносы от производственного травматизма и профессиональных заболеваний, размер которых напрямую зависит от того, насколько опасным делом занимается организация, остались без изменений, в размере от 0,2 % до 8,5 %.

Для поддержки малого и среднего бизнеса в период коронавирусной пандемии с 1 апреля 2020 года разрешено применять пониженные ставки на страховые взносы за работников, но только в части выплат, которая превышает МРОТ. Таким образом, платеж снизился и выглядит как:

30 % с МРОТ + 1 % с части, превышающей МРОТ:

- 10 % — обязательное пенсионное страхование;

- 5 % — обязательное медицинское страхование;

- 0 % — обязательное социальное страхование: в связи с материнством и при временной нетрудоспособности.

Льготами может воспользоваться любая организация и ИП, у которых за прошлый год:

- доход составляет не более 2 млрд рублей в год;

- до 250 человек штатных сотрудников;

- доля в распоряжении крупных компаний не превышает 49 %;

- до 25 % доли в распоряжении государства, регионов и НКО.

Льготная ставка распространяется не на всю зарплату, а только на ту часть, которая больше МРОТ. Поэтому чем больше официальная зарплата, тем больше будет эффект от применяемой льготы.

Для расчета берут федеральный МРОТ, который в 2022 году равен 13 890 рублей.

Рассмотрим пример расчета.

По договору штатный сотрудник получает зарплату в размере 30 000 рублей.

Ранее работодатель заплатил бы 30 % страховых взносов от зарплаты, т.е. 30 % × 30 000 рублей = 9 000 рублей.

С учетом льгот работодатель малого и среднего бизнеса заплатит:

30 % от суммы федерального МРОТ

30 % × 13 890 = 4167 рублей

И 15 % от оставшейся суммы

(30 000 − 13 890) × 15 % = 2416,5 рублей

Итого работодатель заплатит

4167 + 2416,5 = 6583,5 рублей

Экономия составит 2416 рублей.

Государственные органы ведут единый реестр компаний малого и среднего бизнеса. Организации автоматически добавляются в этот список. Проверить свою организацию можно на сайте, а в случае ее отсутствия корректировку в реестр можно внести также через интернет. Для этого на сайте rmsp.nalog.ru в разделе «Вас нет в реестре или данные некорректны?» заполняется заявление.

Когда убедитесь, что попали в список компаний малого и среднего бизнеса, просто считайте взносы по-новому. Никаких заявлений подавать не надо.

В Эльбе льгота называется «Тариф для малого и среднего бизнеса — 15 %». Чтобы ее включить, необходимо указать льготу в разделе Реквизиты → Сотрудники.

Сервис подготовит всю необходимую отчётность, посчитает зарплату, налоги и взносы, сформирует платежные документы.

Существуют другие льготы и они связаны с определенными отраслями, которые поддерживает государство. Эти льготы, как правило, значительно выгоднее. Рассмотрим их процентные ставки.

- 7,6 % страховых взносов для ИТ-компаний;

Условия для получения льготы:- Компания должна быть зарегистрированным юридическим лицом, но только не ИП.

- Организация разрабатывает программы и базы данных для дальнейшей продажи, устанавливает и сопровождает программное обеспечение собственной разработки. В ЕГРЮЛ должны быть внесены соответствующие коды ОКВЭД.

- У компании есть аккредитация от Минкомсвязи (заявление на аккредитацию можно подать лично).

- Разработка программного обеспечения приносит не меньше 70% дохода.

- 20 % страховых взносов для благотворительных организаций, применяющих УСН.

- 15 % страховых взносов для организаций общепита со среднесписочной численностью работников свыше 250 человек.

- 14 % страховых взносов для участников проекта «Сколково».

- 7,6 % страховых взносов для участников территорий опережающего развития. Такими участниками являются СЭЗ в Крыму и Севастополе, резиденты свободного порта Владивосток и резиденты особой экономической зоны в Калининграде.

- 0 % страховых взносов выплачивается при выдаче заработной платы членам экипажей судов, которые зарегистрированы в Российском международном реестре судов.

В связи с пандемией коронавируса субъектам малого и среднего предпринимательства (МСП) были предоставлены льготы по уплате страховых взносов. На сегодняшний день некоторые из этих мер уже перестали действовать, другие остались в силе. Наша статья — это напоминание для страхователей-субъектов МСП о том, по каким правилам платить взносы с выплат физлицам во второй половине 2020 года.

Ставки

Чтобы разобраться в ситуации, вспомним, как менялись тарифы страховых взносов с выплат работникам-россиянам в течение 2020 года.

Январь — март 2020 года

В первом квартале 2020 года никакие антикоронавирусные льготы еще не действовали. Для большинства страхователей актуальными были ставки, закрепленные статьей 425 НК РФ:

- по пенсионным взносам, если выплаты не превышали 1 292 000 рублей — 22%;

- по пенсионным взносам, если выплаты превышали 1 292 000 рублей — 10%;

- по взносам «на больничные», если выплаты не превышали 912 000 рублей — 2,9%;

- по медицинским взносам — 5,1%.

ВНИМАНИЕ.

В январе — марте 2020 года тарифы страховых взносов в большинстве случаев не зависели от категории организации или ИП. Одинаковые ставки действовали как для малых и средних, так и для крупных предприятий.

Заполнить, проверить и сдать расчет по страховым взносам через интернет

Сдать бесплатно

Апрель — июнь 2020 года

Во втором квартале для разных категорий страхователей были введены разные тарифы.

Для компаний и ИП, включенных на основании налоговой декларации за 2018 год в реестр субъектов малого и среднего предпринимательства и относящихся к наиболее пострадавшим от пандемии отраслям, ставки по взносам за апрель, май и июнь составляли 0%. То же самое относилось к организациям, включенным в реестр социально ориентированных некоммерческих организаций (СОНКО), которые с 2017 года получают субсидии и гранты. Нулевые тарифы установлены Федеральным законом от 08.06.20 № 172-ФЗ (см. «Принят закон, который освобождает бизнес от налогов и взносов за второй квартал 2020 года»).

ВНИМАНИЕ.

Проверить, включен ли страхователь в реестр МСП, а также узнать, какие коды по ОКВЭД присвоены организации или ИП, можно с помощью сервиса «Контур.Фокус».

Подключиться к сервису «Контур.Фокус»

Демодоступ

Для всех прочих субъектов МСП с апреля было введено следующее правило. Часть выплаты за месяц, не превышающая МРОТ (12 130 руб.), облагается по обычным ставкам. То есть по таким, какие действовали в январе — марте 2020 года. Часть выплаты, превышающая МРОТ, облагается по пониженным тарифам:

- по пенсионным взносам (в пределах базы и сверх нее) — 10%;

- по взносам «на больничные» — 0%;

- по медицинским взносам — 5%.

Пониженные ставки утверждены Федеральным законом от 01.04.20 № 102-ФЗ (см. «Для малого и среднего бизнеса снижены ставки страховых взносов»).

Рассчитывать страховые взносы по новой, пониженной ставке

Попробовать бесплатно

Если плательщик взносов числился в реестре субъектов МСП, но потом из реестра его исключили, необходимо перейти на обычные тарифы. Сделать это нужно с 1-го числа месяца, в котором состоялось такое исключение (см. «Расчет взносов для малого и среднего бизнеса в 2020 году: смотрите алгоритм от ФНС»).

ВАЖНО.

Июль — декабрь 2020 года

В третьем и четвертом кварталах нулевых «коронавирусных» ставок больше нет.

Все малые и средние предприятия (как пострадавшие, так и не пострадавшие от пандемии), используют два тарифа. Часть выплаты за месяц, не превышающая МРОТ, облагается по обычным ставкам, а часть свыше МРОТ — по пониженным. А именно: пенсионные взносы — 10%, медицинские — 5% (Федеральный закон от 01.04.20 № 102-ФЗ).

Рассчитайте сниженные взносы по правильному алгоритму в понятном веб‑сервисе для небольших ООО

Рассчитать бесплатно

Сроки уплаты

В связи с коронавирусом для субъектов, включенных в реестр МСП по состоянию на 1 марта 2020 года, и относящихся к наиболее пострадавшим отраслям, передвинуты сроки уплаты страховых взносов за март — июль 2020 года. Перенос предусмотрен и для компаний, внесенных в реестр СОНКО и получающих с 2017 года субсидии и гранты (постановление Правительства РФ от 02.04.20 № 409; см. «Для малого и среднего бизнеса перенесены сроки уплаты взносов» и «ФСС назвал новые сроки уплаты взносов «на травматизм»»).

Таблица

Сроки уплаты взносов для субъектов МСП из пострадавших отраслей и СОНКО, получающих субсидии и гранты

|

Месяц 2020 года, за который начислена выплата |

Вид страховых взносов |

||

|

Пенсионные (по обычным тарифам) |

Медицинские |

«На больничные» |

«На травматизм» |

|

март |

не позднее 15 октября 2020 года |

||

|

апрель |

не платятся |

не позднее 16 ноября 2020 года |

|

|

май |

не позднее 15 декабря 2020 года |

||

|

июнь |

не позднее 16 ноября 2020 года |

||

|

июль |

не позднее 15 декабря 2020 года |

||

|

начиная с августа |

не позднее 15-го числа месяца, следующего за тем месяцем, за который начислен платеж |

Сформируйте платежку на уплату налогов в один клик по данным из отчета

Остальные категории страхователей обязаны соблюдать обычные сроки уплаты взносов: не позднее 15-го числа месяца, следующего за тем, за который начислен платеж (п. 3 ст. 431 НК РФ, ст. 22 Федерального закона от 24.07.98 № 125-ФЗ).

СПРАВКА.

Отчетность по взносам

Сроки сдачи РСВ за 9 месяцев и за год не передвигали. Представить указанные отчеты необходимо не позднее 30 октября 2020 года и 1 февраля 2021 года соответственно (п. 7 ст. 431 НК РФ).

Субъекты МСП, перечисляющие страховые взносы по пониженным тарифам, при заполнении РСВ должны использовать новый код категории застрахованного лица — «МС» и новый код плательщика страховых взносов — 20 (письмо ФНС от 07.04.20 № БС-4-11/5850@; см. «Понижение страховых взносов: разъяснено, как малому и среднему бизнесу заполнять РСВ»).

СПРАВКА.

Уменьшение страховых взносов с 30 до 15% — еще одна мера, предложенная российскими законодателями для поддержки бизнеса в период эпидемии коронавируса. Однако указанное снижение страховых взносов в 2020 году затронет далеко не всех хозяйствующих субъектов. Кому разрешат использовать льготные ставки? Каким образом будут рассчитываться взносы? Рассказываем в нашей статье.

Для каких субъектов предусмотрено снижение страховых взносов

В первом обращении к россиянам 25.03.2020, посвященном мерам по борьбе с распространением коронавирусной инфекции, президент озвучил идею снизить страховые взносы с 30 до 15% для всех микропредприятий.

Изменения, основанные на поручениях президента правительству, были изложены в федеральном законе от 01.04.2020 № 102-ФЗ «О внесении изменений в части первую и вторую…». Согласно ему возможность уменьшить страховые взносы с 30 до 15 процентов есть у всех представителей малого и среднего бизнеса.

Критериями для попадания в реестр субъектов МСП, публикуемый на сайте налоговой инспекции, являются:

- средняя численность работников: для микропредприятий — до 15 человек, для малых предприятий — до 100, для средних — до 250;

- годовой доход: для микропредприятий — не более 120 млн руб., для малых — не более 800 млн руб., для средних — не более 2 млрд руб.;

- по структуре уставного капитала компании или по доле владения прочими юридическими лицами: 25% или 49% в зависимости от категории владельца.

Сниженные ставки действуют с 1 апреля 2020 года. Законом № 102-ФЗ оговорен их срок — до 31 декабря 2020 года (ст. 6). В соответствии со ст. 2 изменения будут внесены в НК РФ, а с 1 января 2021 года указанные ставки будут действовать бессрочно.

Уменьшение страховых взносов — значения ставок

Общая величина ставки страховых взносов, регулируемых НК РФ, составляет 30%. При этом она подразделяется:

- на 22% — по взносам на обязательное пенсионное страхование (ОПС);

- 5,1% — по взносам на обязательное медстрахование (ОМС);

- 2,9% — по взносам на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

Обратите внимание! Взносы на страхование от несчастных случаев подчиняются положениям федерального закона от 24.07.1998 № 125-ФЗ. Принимаемые в настоящий момент изменения этот нормативный акт не затрагивают.

Уменьшение страховых взносов до 15% выражено следующими ставками:

- 10% — на ОПС;

- 5% — на ОМС;

- 0% — на ВНиМ.

Применять сниженные ставки можно не ко всей сумме дохода, начисленного в пользу физлица. На сумму вознаграждения за месяц в пределах установленной минимальной величины оплаты труда взносы придется начислить в прежнем порядке, т. е. по ставкам 22%, 5,1% и 2,9%. Пониженные ставки распространяются на сумму превышения месячного вознаграждения над величиной МРОТ.

Обратите внимание! На 2020 год размер минимальной оплаты труда, установленной на федеральном уровне, составляет 12 130 руб. Региональный МРОТ на расчет взносов не влияет.

Для взносов на ОПС и ВНиМ определены предельные годовые базы в размере 1 292 000 и 912 000 руб., при превышении которых расчет сумм на пенсионное страхование производится по льготной ставке 10%, а взносы на ВНиМ перестают начисляться. То есть в этих случаях сравнение месячного дохода с величиной МРОТ в целях исчисления страхвзносов уже теряет смысл. Для медстрахования лимит базы не установлен.

Как сделать расчет страховых взносов в 2020 году при снижении ставок

Разберем, как рассчитать платежи по страховым взносам при снижении ставок, на практическом примере.

За май 2020 года в ООО «СтройПроектМонтаж» была начислена заработная плата:

- ведущему инженеру Владимирову К. В. — 50 000 руб.

- уборщице Смирновой Г. В., принятой на полставки, — 11 000 руб.

Необходимо рассчитать величину взносов к уплате в бюджет за май с зарплаты работников.

Организация является субъектом среднего предпринимательства и включена в соответствующий реестр ФНС, в связи с чем она имеет право уменьшить страховые взносы с 30 до 15% при превышении месячной зарплаты каждого работника над величиной МРОТ.

С зарплаты Владимирова в части, не превышающей МРОТ, т. е. 12 130 руб., сумму взносов нужно посчитать по стандартным ставкам 22, 5,1 и 2,9%:

- на ОПС = 12 130 × 22% = 2668,60 руб.,

- на ОМС = 12 130 × 5,1% = 618,63 руб.,

- на ВНиМ = 12 130 × 2,9% = 351,77 руб.

С суммы превышения зарплаты ведущего инженера над МРОТ используются новые ставки 10, 5 и 0%. То есть с 37 870 руб. (50 000 — 12 130) взносы будут рассчитаны следующим образом:

- на ОПС = 37 870 × 10% = 3 787 руб.

- на ОМС = 37 870 × 5% = 1 893,50 руб.

- на ВНиМ = 37 870 × 0% = 0.

Зарплата Смирновой не превышает МРОТ, поэтому взносы с нее считаются в обычном порядке:

- на ОПС = 11 000 × 22% = 2 420 руб.,

- на ОМС = 11 000 × 5,1% = 561 руб.,

- на ВНиМ = 11 000 × 2,9% = 319 руб.

Итого за май по организации нужно заплатить

- на ОПС =2668,60 +3787 + 2420 = 8875,60 руб.,

- на ОМС = 618,63 + 1893,50 + 561 = 3073,13 руб.,

- на ВНиМ = 351,77 + 0 + 319 = 670,77 руб.

Подводим итоги

Российское законодательство обеспечило снижение страховых взносов для малого бизнеса и субъектов среднего предпринимательства в сложных экономических условиях. Начиная с 1 апреля текущего года указанные организации и ИП имеют право исчислять страховые взносы с вознаграждений в пользу физлиц по льготным ставкам: 10% — на ОПС, 5% — на ОМС и 0% — на ВНиМ. Однако эти ставки можно будет применять не ко всему доходу физлица, а лишь к той части, которая по итогам месяца превысит величину МРОТ.

Пандемия коронавируса и меры, принимаемые Правительством РФ, существенно повлияли не только на учет времени и расчет зарплаты, но и на расчет страховых взносов. В целях поддержки предпринимателей в условиях пандемии принят Федеральный закон от 01.04.2020 № 102-ФЗ с рядом поправок в нормативно-правовые акты, регулирующие уплату страховых взносов.

Льготные тарифы страховых взносов

Льготные тарифы страховых взносов установлены для организаций и ИП, включенных в реестр малого и среднего предпринимательства.

В период с 1 апреля до 31 декабря 2020 года для указанных плательщиков применяются следующие тарифы страховых взносов:

- На выплаты в пользу физических лиц в части, не превышающей МРОТ (определяемой по итогам каждого месяца), взносы исчисляются по общим тарифам (ст. 425 НК РФ):

-

- на пенсионное страхование – 22 % (на выплаты, не превышающие предельный размер базы по взносам) и 10 % (на выплаты свыше предельного размера базы по взносам);

- на медицинское страхование – 5,1 %;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством – 2,9 % или 1,8 % (на выплаты отдельным категориям физлиц, например, временно пребывающим иностранцам).

- На выплаты в пользу физических лиц в части, превышающей МРОТ (определяемой по итогам каждого месяца), взносы начисляются по пониженным тарифам (ст. 6 Закона №102-ФЗ):

- на пенсионное страхование – 10 % (на выплаты, не превышающие предельный размер базы по взносам) и 10 % (на выплаты свыше предельного размера базы по взносам);

- на медицинское страхование – 5 %;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0 %.

Федеральный МРОТ на 01.01.2020 составляет 12 130 руб. (Федеральный закон от 27.12.2019 № 463-ФЗ).

Указанные плательщики страховых взносов вправе применять тарифы страховых взносов с 1-го числа месяца, в котором сведения о них внесены в реестр МСП, но не ранее чем с 1 апреля 2020 года (письмо ФНС России от 29.04.2020 № БС-4-11/7300@).

Если плательщика страховых взносов исключают из реестра МСП, то он теряет право на применение пониженных тарифов с 1-го числа месяца, в котором произошло это событие (письмо ФНС России от 29.04.2020 № БС-4-11/7300@).

Расчет страховых взносов по льготному тарифу в «1С:Зарплате и управлении персоналом»

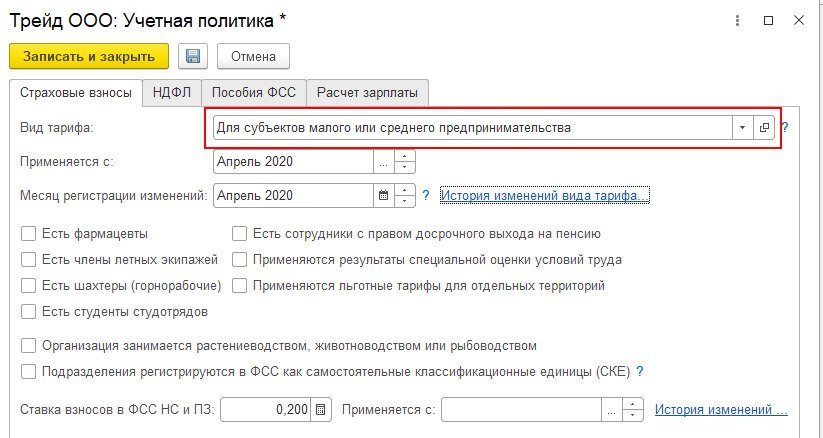

В программе «1С:Зарплата и управление персоналом» для расчета страховых взносов по льготному тарифу в учетной политике организации необходимо указать вид тарифа «Для субъектов малого и среднего предпринимательства» и месяц, с которого этот тариф применяется.

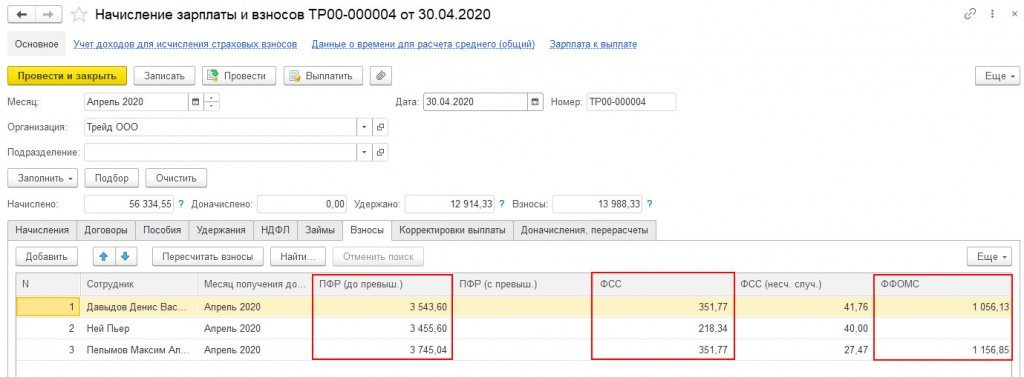

При расчете взносов в документах (Начисление зарплаты и взносов, Увольнение) никаких дополнительных колонок не возникает. В колонках отображаются общие суммы взносов.

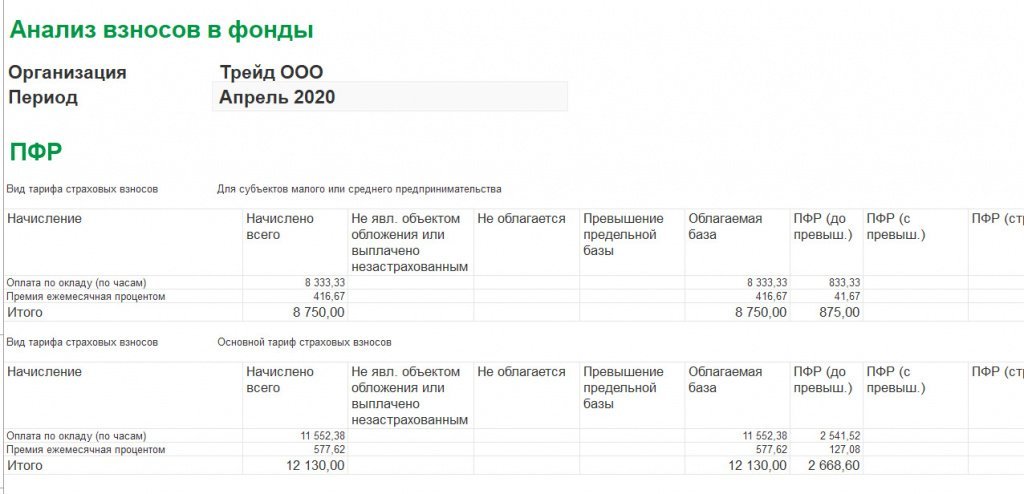

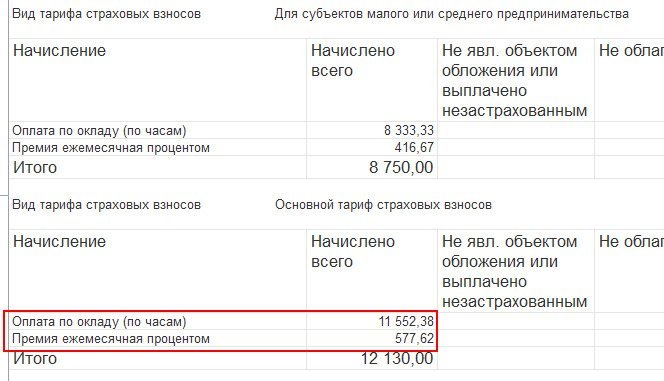

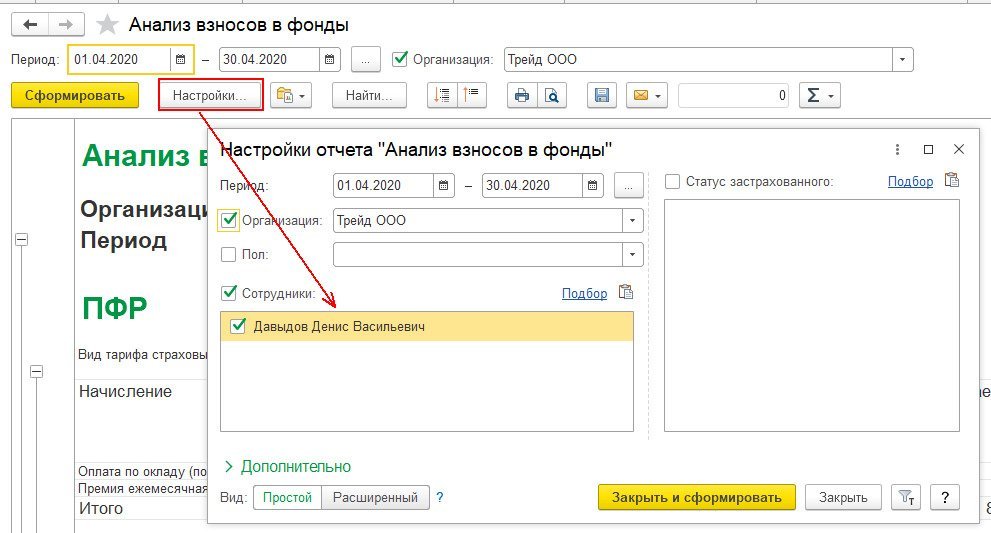

Проверить расчет удобно с помощью отчета «Анализ взносов в фонды» (раздел Налоги и взносы/Отчеты по налогам и взносам). В нем можно сделать, например, отбор по одному сотруднику.

И проанализировать расчет взносов.

В некоторых случаях существуют особенности расчета взносов по пониженным тарифам:

-

Если у сотрудника несколько видов начислений, то для расчета базы в пределах МРОТ сумма рассчитывается пропорционально с каждого вида начисления, облагаемого взносами.

-

Если сотрудник работает на неполную ставку, корректировка МРОТ на количество занимаемых ставок не предусмотрена. (п. 9 ст. 2, ст. 6 Федерального закона от 01.04.2020 №102-ФЗ).

Например, сотрудник работает на 0,5 ставки с окладом 20 000 руб., начислено за апрель – 10 000 руб., сумма начислений в пределах МРОТ (12 130 руб.) – 10 000 руб., сумма взносов в ПФР – 10 000 руб. * 22% (основной тариф) / 100 = 2200 руб.

-

Если сотрудник работает на нескольких должностях (например, 0,5 ставки по основному месту и еще 0,2 ставки по совместительству), база для расчета взносов суммируется по физическому лицу и сравнивается с МРОТ, т.е. пониженная ставка применяется в целом к сумме начислений по физическому лицу (ст. 6 Федерального закона №102-ФЗ).

-

Если в организации применяется районный коэффициент или северная надбавка, корректировка МРОТ на эти показатели не предусмотрена. Порядок расчета взносов для всех регионов одинаковый.

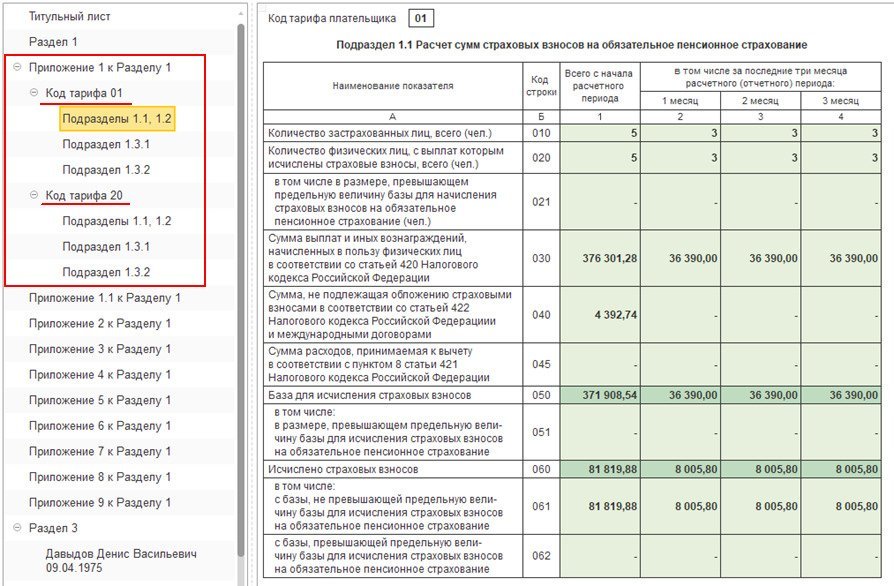

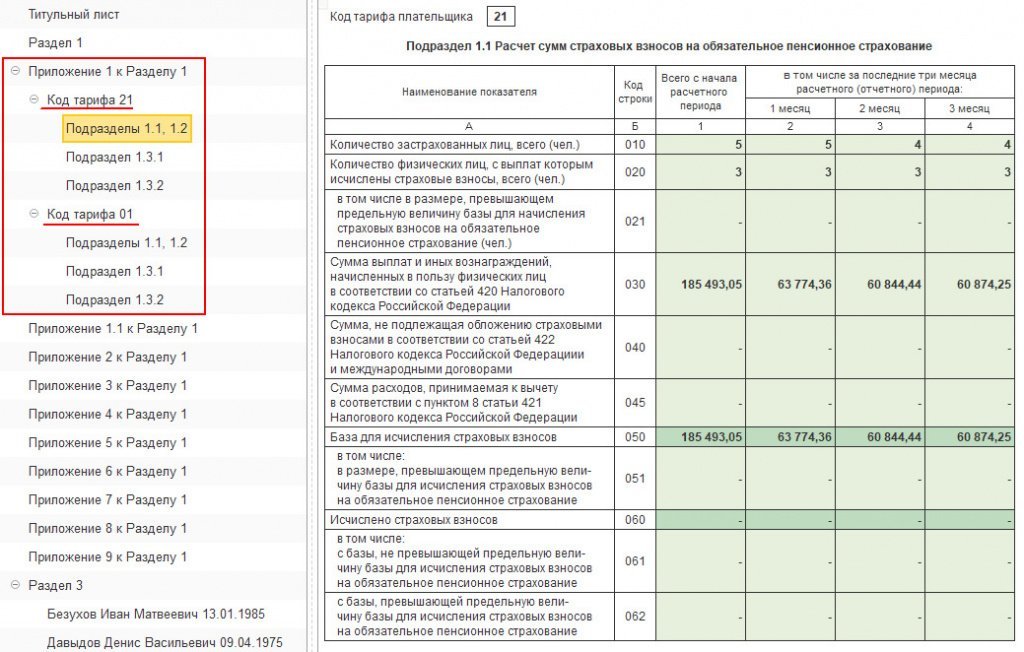

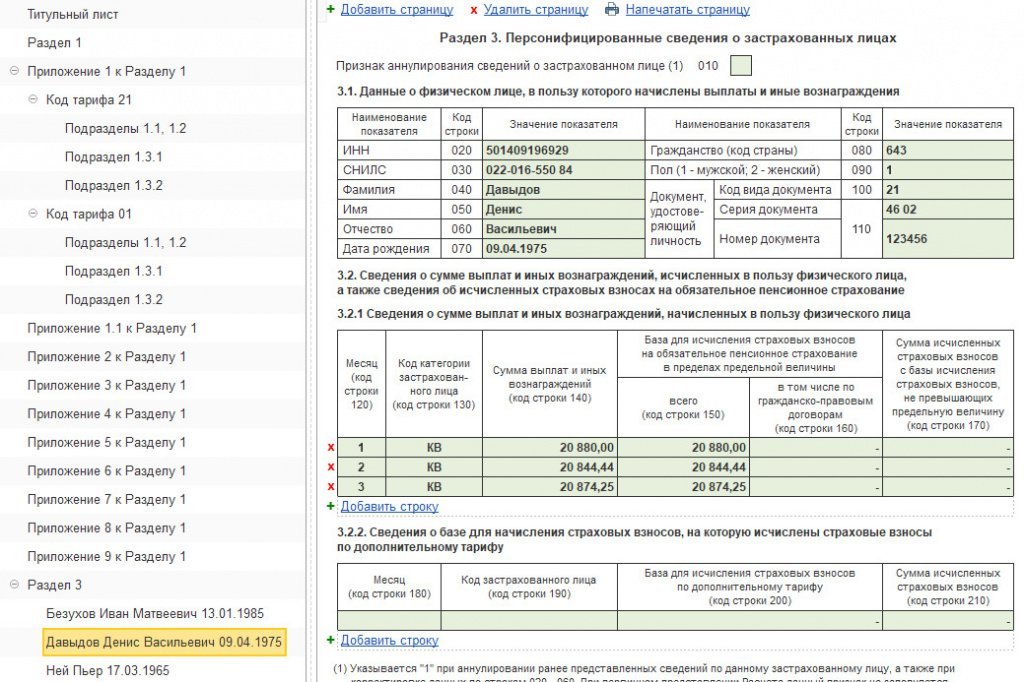

При формировании расчета по страховым взносам за 1 полугодие 2020 года плательщики, относящиеся к субъектам МСП, в отношении выплат, облагаемых по пониженным тарифам, должны использовать код тарифа «20» (письмо ФНС от 07.04.2020 № БС-4-11/5850@).

Этот код не назван в Приложении № 5, однако специалисты ФНС России рекомендуют указывать именно его, пока в Порядок заполнения расчета не внесены соответствующие изменения (письмо от 07.04.2020 № БС-4-11/5850@).

В случае если в течение расчетного (отчетного) периода применялось более одного тарифа, то в расчет включается столько приложений № 1 к разделу 1 (либо только отдельных подразделов приложения № 1 к разделу 1), сколько тарифов страховых взносов применялось в течение расчетного (отчетного) периода (п. 5.4 Порядка заполнения расчета).

Поэтому за 1 полугодие 2020 года будет сформировано два приложения № 1 к разделу 1. Одно приложение с кодом тарифа «01» и второе приложение с кодом тарифа «20».

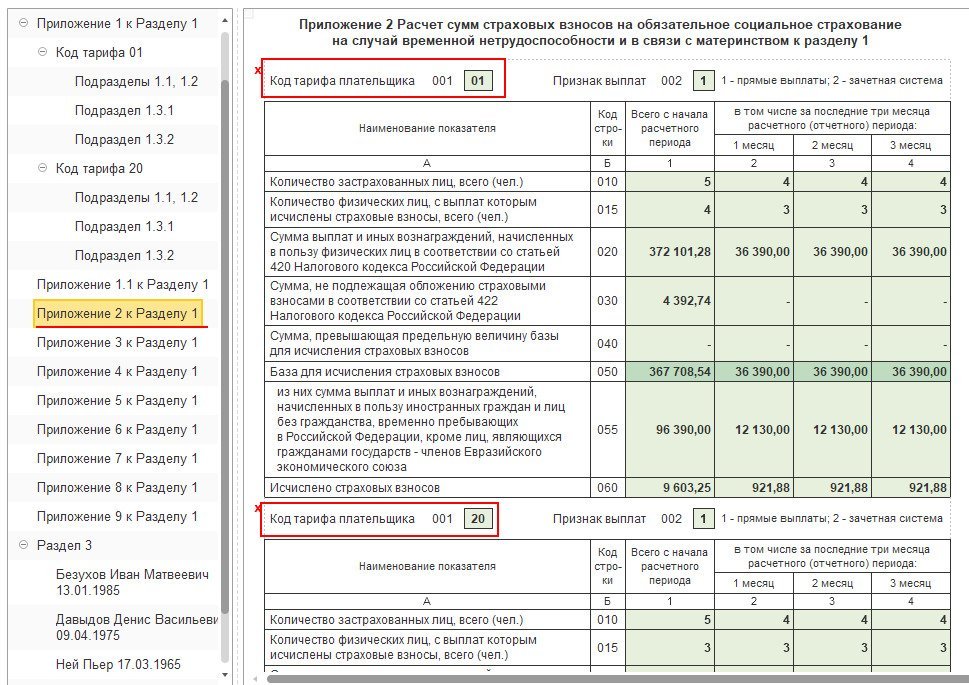

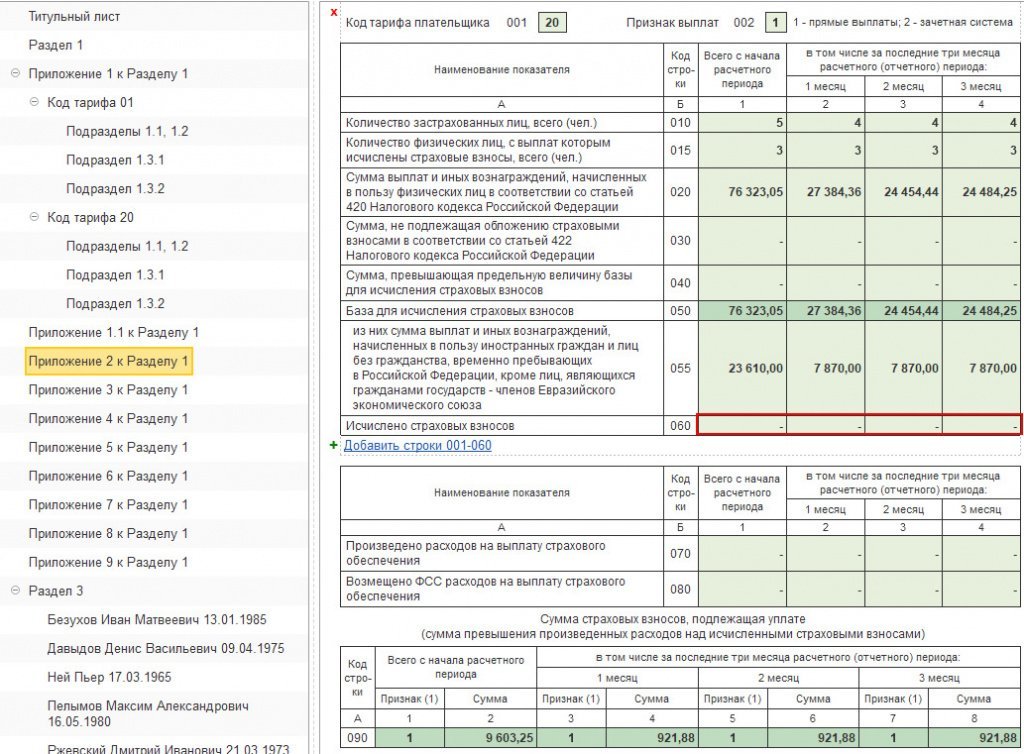

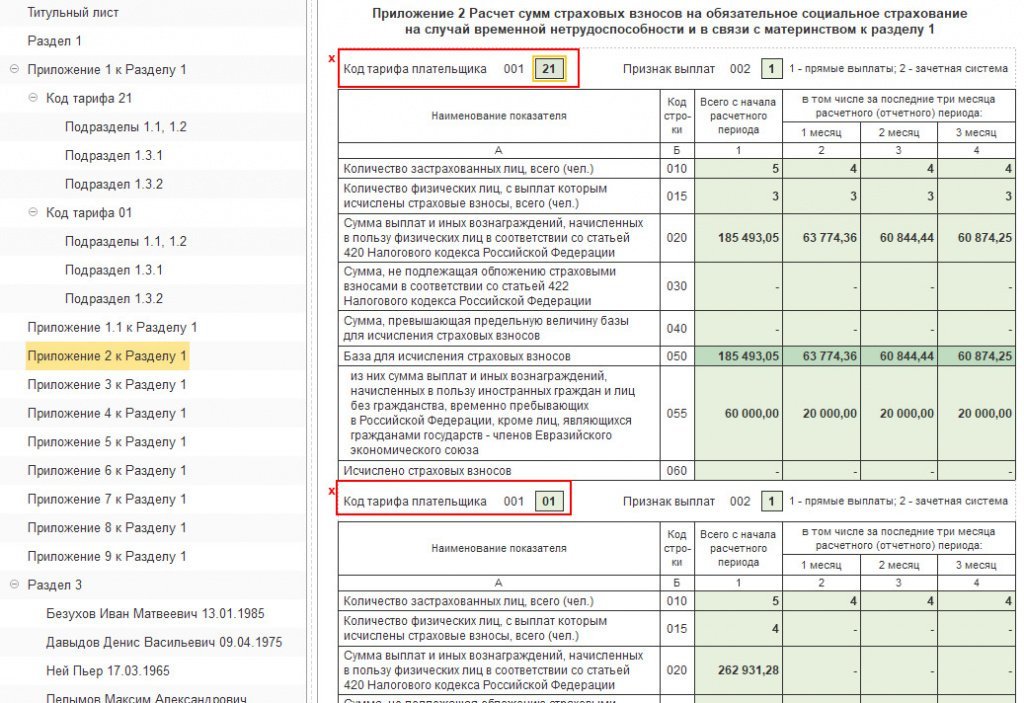

Также в расчете сформируются два приложения № 2 к разделу 1 (с кодом тарифа «01» и с кодом «20»), за исключением строк 070–090.

В строках 070-090 отражается информация в целом по плательщику страховых взносов.

В приложении 2 с кодом тарифа плательщика «01» отражается расчет страховых взносов на ОСС по общим тарифам. В приложении с кодом тарифа «20» отражается расчет страховых взносов на ОСС по пониженным тарифам. Но! Суммы начисленных взносов на обязательное социальное страхование будут равны нулю (в графах указаны прочерки), т.к. тариф равен 0%.

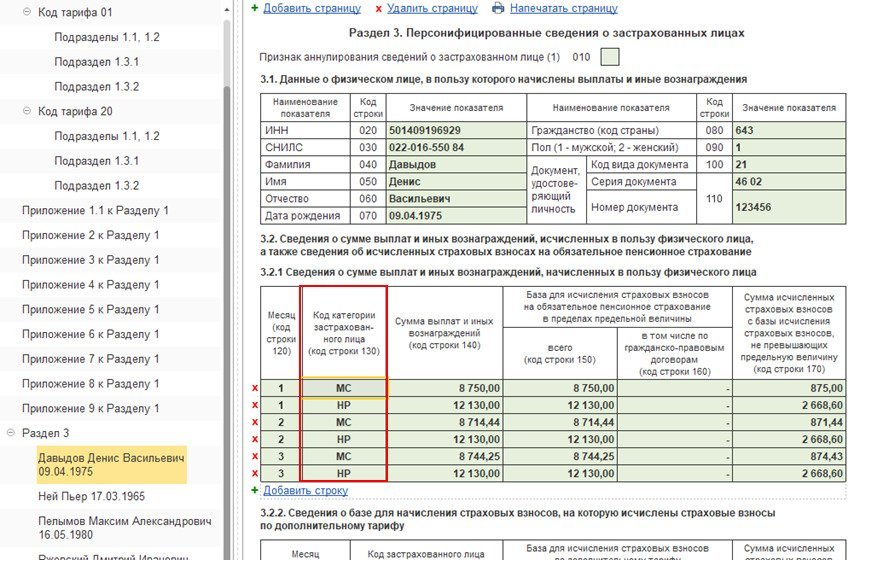

При заполнении подраздела 3.2.1 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица», раздела 3 «Расчета по страховым взносам» плательщики должны указать следующие коды категории застрахованного лица (Письмо ФНС от 07.04.2020 № БС-4-11/5850@):

-

МС – физические лица;

-

ВЖМС — застрахованные в системе обязательного пенсионного страхования лица из числа иностранных граждан или лица без гражданства, временно проживающие на территории Российской Федерации, а также временно пребывающие на территории Российской Федерации иностранные граждане или лица без гражданства, которым предоставлено временное убежище в соответствии с Федеральным законом от 19.02.1993 № 4528-1 «О беженцах»;

-

ВПМС — иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»), временно пребывающие на территории Российской Федерации».

При этом по каждому застрахованному лицу суммы выплат и исчисленных взносов отражаются двумя строками с разными категориями застрахованного лица.

С кодом категории «НР» отражаются начисления по общим тарифам. При этом по строке 150 подраздела 3.2.1 во II квартале 2020 г. должно быть указано значение не более 12 130 (т.е. МРОТ).

С кодом категории «МС» («ВЖМС», «ВПМС» для иностранцев) отражаются начисления по пониженному тарифу в части выше МРОТ.

Налоговые органы будут проверять наличие сведений о работодателе в «Едином реестре субъектов МСП« на начало каждого месяца, за который взносы рассчитаны с применением пониженных тарифов, для проверки правомерности применения такой льготы.

В письме от 18.05.2020 № БС-4-11/8821@ специалисты налоговой службы уточнили перечень контрольных соотношений для проверки расчета по взносам с кодом тарифа «20».

Нулевой тариф страховых взносов

Принятых правительством в апреле 2020 года мер по снижению тарифов страховых взносов оказалось недостаточно. Из-за сложной эпидемиологической ситуации в стране было продлено действие ограничительных мер. Большинство предприятий малого бизнеса были вынуждены временно прекратить деятельность, что привело к большим финансовым проблемам. Особенно пострадавшими оказались предприятия, работающие в сфере пассажирских перевозок, культуры и развлечений, туристического и гостиничного бизнеса, общественного питания и т.п.

В связи с этим 08.06.2020 г. принят Федеральный закон 172-ФЗ, который предусматривает нулевые ставки по страховым взносам на ОПСЮ ОМС и ОСС со всех выплат в пользу физических лиц. При этом не имеет значения, превышают начисления предельную величину базы по страховым взносам или нет.

Нулевой тариф распространяется на доходы, начисленные за II квартал 2020 года и применяется задним числом с 01.04.2020.

Право на применение нулевых тарифов получили организации и ИП, включенные в реестр малого и среднего предпринимательства и осуществляющие деятельность в отраслях наиболее пострадавших от коронавирусной инфекции, а также социально ориентированные НКО.

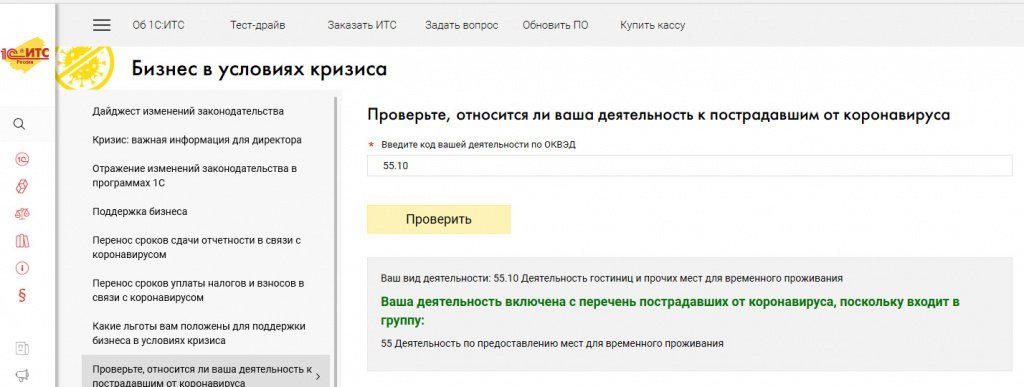

Проверить, относится ли осуществляемая деятельность к наиболее пострадавшим от коронавируса, можно с помощью специального сервиса на сайте 1С:ИТС.

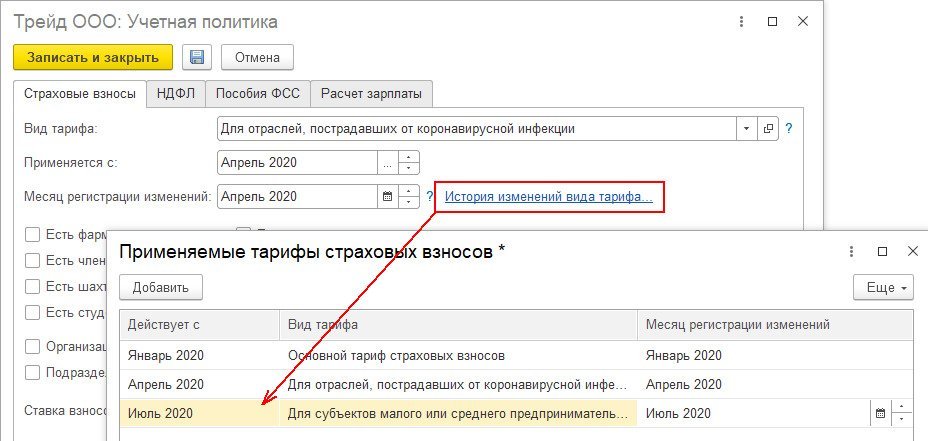

Организациям, получившим право на применение нулевого тарифа, в учетной политике организации следует установить тариф «Для отраслей пострадавших от коронавирусной инфекции».

Так как нулевые ставки действуют только во втором квартале 2020 г., с июля 2020 года необходимо установить тариф, который применялся организацией до 01.04.2020. Для этого в учетной политике следует перейти по ссылке «История изменений вида тарифа» и внести необходимые сведения с июля 2020 года.

Поскольку нулевые тарифы применяются задним числом, то ранее начисленные взносы, возможно, потребуется пересчитать.

Например, в апреле были начислены взносы по пониженным тарифам, в мае после установления нового «нулевого» тарифа в документе «Начисление зарплаты и взносов» автоматически пересчитаются взносы за апрель. Для уволенных сотрудников перерасчет производится отдельным документом «Перерасчет страховых взносов» (раздел Налоги и взносы).

Заполнение расчета по страховым взносам

Плательщики, которые имеют право на нулевые тарифы страховых взносов за полугодие 2020 года, при заполнении приложения № 1 и приложения № 2 к разделу 1 расчета, в поле 001 «Код тарифа плательщика» указывают значение «21». Этот код пока не внесен в приложение № 5, однако специалисты ФНС России рекомендуют указывать именно его, пока в Порядок не внесены соответствующие изменения (письмо ФНС России от 09.06.2020 № БС-4-11/9528@).

В строках 070-090 отражается информация в целом по плательщику страховых взносов. Если в течение апреля-июня 2020 года организации и предприниматели, применяющие ставку 0 процентов по страховым взносам, производили оплату пособий, то зачесть эти суммы можно в следующих периодах (п. 9 ст. 431 НК РФ). Также за возвратом суммы превышения можно обратиться в орган ФСС России (ч. 2 ст. 4.6 Федерального закона от 29.12.2006 № 255-ФЗ).

В разделе 3 по сотрудникам за апрель-июнь 2020 указывается: всего сумма выплат (строка 140), база для исчисления страховых взносов на ОПС (строка 150), но при этом в строках исчисленных страховых взносов будут прочерки (строка 170). В строке 130 указывается код застрахованного лица — КВ (ВЖКВ, ВПКВ в отношении иностранцев).

ФНС России дополнила ранее утвержденные контрольные соотношения для проверки расчета по страховым взносам. Они приведены в приложении к письму налоговой службы от 10.06.2020 № БС-4-11/9607.

В соответствии с п. 2.11–2.13 контрольных соотношений при отражении в расчете по взносам кода «21» налоговые органы будут проверять обязательное соблюдение условий, закрепленных в ст. 3 Закона № 172-ФЗ, т.е. условий для применения тарифов в размере 0 процентов.

Необходимо, чтобы:

-

работодатель по состоянию на 01.03.2020 был включен в »Единый реестр субъектов малого и среднего предпринимательства«;

-

основной вид деятельности (по коду из ЕГРЮЛ или ЕГРИП) относился к наиболее пострадавшим от коронавируса отраслям.

Снижение страховых взносов

Описание меры

Для организаций и ИП, включенных в Единый реестр МСП, совокупный тариф страховых взносов снижается с 30 до 15% для части зарплат, превышающей в течение месяца МРОТ (12130 рублей). Тариф страховых взносов на обязательное пенсионное страхование составит 10%, на обязательное медицинское страхование – 5%. Страховые взносы на обязательное социальное страхование случай временной нетрудоспособности и в связи с материнством не уплачиваются.

Срок получения

Бессрочно с месяца включения в Единый реестр МСП, но не ранее 1 апреля 2020 года

Добавить в «Нужное»

Страховые взносы в связи с коронавирусом

В связи с непростой экономической ситуацией в марте-апреле 2020 года бухгалтеры стали задавать вопрос, введут ли освобождение от уплаты страховых взносов в связи с коронавирусом, будет ли снижение страховых взносов в связи с коронавирусом и дадут ли отсрочку уплаты страховых взносов.

Отмены страховых взносов из-за коронавируса, конечно, не произошло. Но некоторые послабления (льготы) по страховым взносам законодатели все-таки ввели. Более того, эти послабления продлили и на 2021 год. Соответствующие изменения внесены в НК РФ.

Снижение страховых взносов в связи с коронавирусом

Тариф страховых взносов уменьшен в связи с коронавирусом не для всех организаций и предпринимателей-работодателей, а только для тех, кто относится к субъектам малого и среднего предпринимательства. То есть организация (ИП) должна быть внесена в реестр субъектов МСП, размещенный на сайте ФНС (пп.17 п.1 ст.427 НК РФ). Вид деятельности при этом неважен, как и применяемый режим налогообложения.

Кроме того, пониженный тариф страховых взносов применяется не к полной сумме выплат в пользу работника, а лишь к сумме, которая превышает за месяц МРОТ (пп.17 п.1 ст.427 НК РФ). В 2020 г. он был равен 12 130 руб. То есть если работнику была начислена за ноябрь 2020 г. зарплата в размере 15000 руб., то по пониженному тарифу облагалась сумма в размере 2870 руб. (15 000 руб. – 12 130 руб.). А сумма в размере 12 130 руб. облагалась взносами по общему тарифу.

В 2021 году МРОТ составляет 12792 руб. (ст.3 Закона от 29.12.2020 N 473-ФЗ). Соответственно, при зарплате 15 000 руб. пониженными взносами будет облагаться сумма в размере 2208 руб. (15 000 руб. – 12 792 руб.)

Пониженный тариф страховых взносов в связи с коронавирусом изначально был введен на период с 1 апреля по 31 декабря 2020 г. Но его действие продлили (пока бессрочно). Тариф, применяемый к выплатам свыше МРОТ в 2021 году, мы показали в таблице (ст. 6 Закона от 01.04.2020 N 102-ФЗ, п.2.1 ст.427 НК РФ).

| Вид страхового взноса | Пониженный тариф страховых взносов в связи с коронавирусом | |

|---|---|---|

| Взносы на обязательное пенсионное страхование |

в пределах предельной базы 1 465 000 руб.* с начала года |

10% |

|

свыше предельной базы 1 465 000 руб.* с начала года |

10% | |

| Взносы на обязательное социальное страхование на ВНиМ | 0% | |

| Взносы на обязательное медицинское страхование | 5% |

*Лимит базы по пенсионным взносам на ОПС в 2021 г.

То есть страховые взносы в 2021 г. организации и ИП из реестра МСП могут платить по уменьшенным тарифам.

А вот льгот по страховым взносам на травматизм из-за коронавируса не ввели. Тарифы взносов на травматизм на 2021 г. установлены прежние, то есть такие же как и в 2020 г. (Закон от 22.12.2020 N 434-ФЗ).

—

Вам может быть полезно узнать, как воспользоваться пониженной ставкой по страховым взносам в условиях пандемии коронавирусной инфекции COVID-19 (вирус SARS-CoV-2)

—

Отсрочка уплаты страховых взносов из-за коронавируса

Отсрочку уплаты страховых взносов в связи с коронавирусом давали в отношении взносов, срок уплаты которых приходился на 2020 год. Причем получить ее могли не все, а только микропредприятия, ведущие деятельность в наиболее пострадавших отраслях по перечню Правительства. Кстати, микропредприятие должно было быть включено в реестр МСП по состоянию на 01.03.2020 г.

Сроки уплаты страховых взносов в период коронавируса (включая взносы на травматизм) и длительность отсрочки для микропредприятий из особо пострадавших отраслей приведены в таблице (Постановление Правительства от 02.04.2020 N 409):

| Период, за который начислены страховые взносы | Отсрочка уплаты страховых взносов |

|---|---|

| март – май 2020 г. | 6 месяцев |

| июнь – июль 2020 г. | 4 месяца |

—

Читайте также, как получить отсрочку (рассрочку) по уплате налогов и страховых взносов в условиях пандемии коронавирусной инфекции COVID-19 (вирус SARS-CoV-2)

—

Отсрочка подачи Расчета по страховым взносам

В период пандемии для большинства организаций и предпринимателей период с 30 марта по 30 апреля был объявлен нерабочим (Указы Президента от 25.03.2020 N 206, от 02.04.2020 N 239). В связи с этим сдавать отчетность в обычные сроки в этот период было затруднительно. Поэтому Правительство утвердило перенос сроков сдачи почти всей отчетности (Постановление Правительства от 02.04.2020 N 409).

Так, крайний срок сдачи Расчета по страховым взносам за 1 квартал 2020 года был перенесен с 30 апреля 2020 г. на 15 мая 2020 г.

А вот сроки представления отчетности в ФСС и ПФР (отчеты СЗВ-М, СЗВ-ТД, расчет 4-ФСС, подтверждение основного вида деятельности) остались прежними.

—

Вам также могут быть интересны следующие материалы:

— Налоговые каникулы и другие меры налоговой поддержки в условиях пандемии коронавирусной инфекции COVID-19 (вирус SARS-CoV-2);

— Приостановление налоговых проверок в условиях пандемии коронавирусной инфекции COVID-19 (вирус SARS-CoV-2)

—

Страховые взносы ИП в связи с коронавирусом

В 2020 году предприниматель, как и прежде, должен был заплатить за себя фиксированные взносы, а в 2021 году — взносы за 2020 г. в размере 1% с дохода, превышающего 300 000 руб. Фиксированные пенсионные взносы для ИП на 2020 год в общем случае составляли 32 448 руб., а для ИП из пострадавших отраслей – 20 318 руб. Кстати, если предприниматель вел деятельность не весь 2020 год, то он был вправе платить фиксированные взносы за себя в меньшей сумме.

Что касается уплаты 1%-х взносов по итогам 2020 года, то их по общему правилу нужно уплатить не позднее 01.07.2021.