Законы

В 2022 году на фоне санкций и внешнего давления правительство позаботилось о предпринимателях и ввело отраслевые, региональные и федеральные программы помощи. А в 2023 многие из них продлило и трансформировало. Мы собрали практически все меры по господдержке МСП, которые действуют и в 2023 году: льготы, гранты, отмены проверок и ещё много чего.

Программы поддержки на открытие и развитие бизнеса

В центре мер господдержки малого бизнеса в 2023 году стоят льготные кредитные программы. Они выгодные, они массовые и их много. Мы собрали те, которые действуют в 2023 году. А в конце покажем, как найти остальные.

Льготные инвесткредиты по программе «1764»

Ставка: до 2,5% — для средний предприятий, до 4% — для малого и микробизнеса.

Сумма: от 50 000 000 до 1 000 000 000 ₽.

Для кого: для производственных МСП, логистики и гостиничного бизнеса, научной и технической деятельности, деятельности в области архитектуры и инженерно-технических испытаний.

Цели: инвестиционные и проектное финансирование.

Правительство продлило льготную программу инвестиционного кредитования «1764» для нескольких сфер МСП. В 2022 году туда входили обрабатывающие производства, гостиницы, предприятия транспортировки и хранения. А в 2023 году к ним добавили научную и техническую деятельность, архитектурные бюро, инженерно-изыскательные организации.

Всего дают от 50 000 000 до 1 000 000 000 ₽ на срок до десяти лет. Пять из них будет действовать льготная ставка. Конкретная сумма и ставка по льготному кредиту зависит от категории предприятия.

| Микропредприятия | Малый бизнес | Средний бизнес | |

|---|---|---|---|

| Ставка | до 4% | до 4% | до 2,5% |

| Сумма | до 200 000 000 ₽ | до 500 000 000 ₽ | до 1 000 000 000 ₽ |

Получить льготный кредит могут юридические лица и ИП, которые:

- включены в единый реестр субъектов МСП;

- не осуществляют подакцизную деятельность и добычу/реализацию полезных ископаемых;

- не входят в группу с компаниями крупного бизнеса;

- не находятся на стадии банкротства.

Всего кредиты по льготной программе выдают в 49 банках — они здесь. В этом списке:

- АО «Альфа-Банк»;

- Банк ВТБ;

- АО «Владбизнесбанк»;

- Банк «Левобережный» (ПАО);

- ПАО «Промсвязьбанк»;

- АО «Россельхозбанк»;

- ПАО Сбербанк;

- ПАО «Совкомбанк»;

- ПАО Банк «ФК Открытие» и другие.

Про возможность и конкретные условия получения льготного кредита лучше узнать в выбранном банке. В нашей статье «Как получить льготный кредит для поддержки бизнеса» можно найти полезную информацию о займах для предпринимателей.

Кредитные каникулы для МСП

Суть: отсрочка по кредитным платежам или уменьшение суммы платежей.

Срок: до шести месяцев.

Для кого: 70+ видов деятельности по ОКВЭД, включая сельское хозяйство, здравоохранение, гостиницы, розничную торговлю, услуги.

Малому и среднему бизнесу в 2022 году разрешили взять отсрочку по возврату кредита или уменьшить размер платежей в течение льготного периода. Эта программа будет работать до 31 марта 2023 года — согласно закону № 519-ФЗ от 19.12.2022.

Программа действует для предпринимателей из отраслей, которые входят в список постановления Правительства РФ от 10.03.2022 № 337:

- сельское хозяйство;

- наука и образование;

- здравоохранение;

- культура и спорт;

- гостиничный бизнес;

- общественное питание;

- информационные технологии, в том числе производство компьютеров и разработка программного обеспечения;

- оптовая и розничная торговля;

- сфера услуг.

Также в перечне обрабатывающие производства, включая производство лекарств, продуктов питания, одежды, мебели, бытовой химии, электрического оборудования, резиновых и пластмассовых изделий. Всего более 70 кодов ОКВЭД.

Но есть важное условие: на кредитные каникулы смогут претендовать заёмщики, которые заключили договор займа до 1 марта 2022 года. Для получения льготы необходимо обратиться в банк с заявлением о получении отсрочки или уменьшения размера платежей. Максимальный срок кредитных каникул — шесть месяцев.

Отсрочка по льготным кредитам в рамках программы ФОТ 3.0

Суть: отсрочка оплаты по процентам и основному долгу.

Срок: до шести месяцев.

Для кого: для заёмщиков в рамках льготной программы ФОТ 3.0.

Субъекты МСП, получившие в 2021 году льготные кредиты на восстановление предпринимательской деятельности по программе ФОТ 3.0, смогут воспользоваться отсрочкой по выплате займа в 2023 году. Отсрочка даётся на шесть месяцев. Это время заёмщики могут не платить проценты и основной долг по кредиту.

Чтобы получить отсрочку, льготный кредит по ФОТ 3.0 должен был быть оформлен на некоторых условиях. Есть четыре главных:

- Цели кредитования: на восстановление предпринимательской деятельности, включая выплату заработной платы работникам заёмщика, платежей по процентам и по основному долгу по кредитным договорам — за исключением выплаты дивидендов, выкупа собственных акций или долей в уставном капитале, осуществления благотворительности.

- Сроки кредитного договора: заключён с 9 марта по 1 июля 2021 года и/или с 1 ноября по 30 декабря 2021 года на срок не более 18 месяцев.

- Сумма займа: для договора, заключённого в период с 9 марта по 1 июля 2021 года, — не более 500 000 000 ₽, с 1 ноября по 30 декабря 2021 года — не выше 300 000 000 ₽.

- Процентные ставки: от 6 до 8% годовых.

Полные условия предоставления льготного кредитования, по которым применяется отсрочка по платежам, указаны в постановлении Правительства РФ от 27.02.2021 № 279.

Программа льготного кредитования для импортёров

Ставка: 5,25% на февраль 2023 года.

Сумма: от 3 000 000 ₽ до 30 000 000 000 ₽ или больше.

Для кого: импортёры продукции, которая считается приоритетной.

Цели: финансирование импортных контрактов, заключённых после 1 марта 2022 года.

Импортёров кредитовали и в 2022 году, а в 2023 программу продлили и изменили условия. Речь идёт о программе льготного кредитования для импортёров, где ставка кредита считается по формуле:

ставка ЦБ (7,5) × 30% + 3 процентных пункта = 5,25%.

Льготный кредит дают бизнесу на импорт продукции из перечня приоритетной. В нём в том числе есть:

- продовольственные товары — орехи, кофе, какао-бобы, джемы, фруктовое пюре, консервированные фрукты, сухие молочные смеси для детского питания;

- лекарства и фармацевтическая продукция;

- транспорт — бульдозеры, самосвалы, асфальтоукладчики;

- строительные материалы и станки;

- сельскохозяйственные машины;

- электроника.

Все товары, которые сейчас считаются приоритетными, есть постановлении Правительства РФ от 18.05.2022 № 895.

Срок льготного кредитования зависит от категории заёмщика. Для закупки сырья и комплектующих льготную ставку дают на год, для закупки оборудования и средств производства — на три года.

К потенциальным заёмщикам есть ряд стандартных требований: не банкроты, с хорошей кредитной историей, без долгов по налогам и других льготных кредитов по одному и тому же импортному контракту.

Стоимость товара по импортному контракту должна быть минимум 3 000 000 ₽. Общая сумма кредитования — до 10 000 000 000 ₽. Если Минпромторг и Минэкономразвития разрешат — до 30 000 000 000 ₽. А если разрешит Правительство, то и больше.

Конкретные банки, которые участвуют в программе, в Минпромторге называть отказываются. Говорят, санкционные риски. Ещё говорят, что летом таких банков было 25. Такие программы точно есть в ВТБ, МКБ, «Ак Барс» и Новикомбанке. Получается немного квест: импортёры сами должны найти банк с программой кредитования импортёров и уже там узнать подробности.

Льготные кредиты IT-компаниям

Ставка: 1–5%.

Сумма: от 5 000 000 ₽ до 10 000 000 000 ₽.

Для кого: аккредитованные IT-компании.

Цели: разработка и внедрение проектов на основе российских решений.

Аккредитованные IT-организации могут получить льготный кредит на реализацию новых проектов, разработку и внедрение программ на основе российских решений. Льготная ставка 1–5%.

Кредит дадут аккредитованным IT-компаниям, которые:

- сохранят занятость на период действия кредитного договора не менее 85% среднесписочной численности работников по состоянию на 1 марта 2022 года;

- будут индексировать зарплаты не реже одного раза в год;

- согласятся на условие в кредитном договоре о запрете на объявление и выплату дивидендов на время кредита.

Потенциальный заёмщик самостоятельно выбирает уполномоченный банк для получения льготного кредита. Список банков и контактные лица по ссылке.

Другие льготы по кредитам

Выше — лишь часть из того, что предлагают в Правительстве. Есть много других мер льготного кредитования:

- для застройщиков;

- для инновационных МСП;

- для промышленных предприятий;

- для аграриев;

- для молодых предпринимателей.

Вообще много для кого есть льготные программы. Поискать больше можно на сайте Правительства. Или через специальный калькулятор.

Для тех, кто с Эвотором

У нас есть сервисы для товарного учёта, маркировки, ЕГАИС, управления кафе и интеграции с 1С. Они помогут наладить складской учёт, контролировать и анализировать продажи, вести КУДиР, а ещё рассчитывать налоговые платежи и взносы.

Налоговые льготы для МСП в условиях санкций

В 2023 году ИП и юрлица получают льготы по налогам и сборам. Согласно федеральному закону от 26.03.2022 № 67-ФЗ, будет много чего.

Пониженные пени. До конца 2023 года пени по налогам будут начислять по 1/300 ставки Центрального Банка за весь период просрочки. Применять, как раньше, с 31-го дня просрочки 1/150 ключевой ставки не нужно.

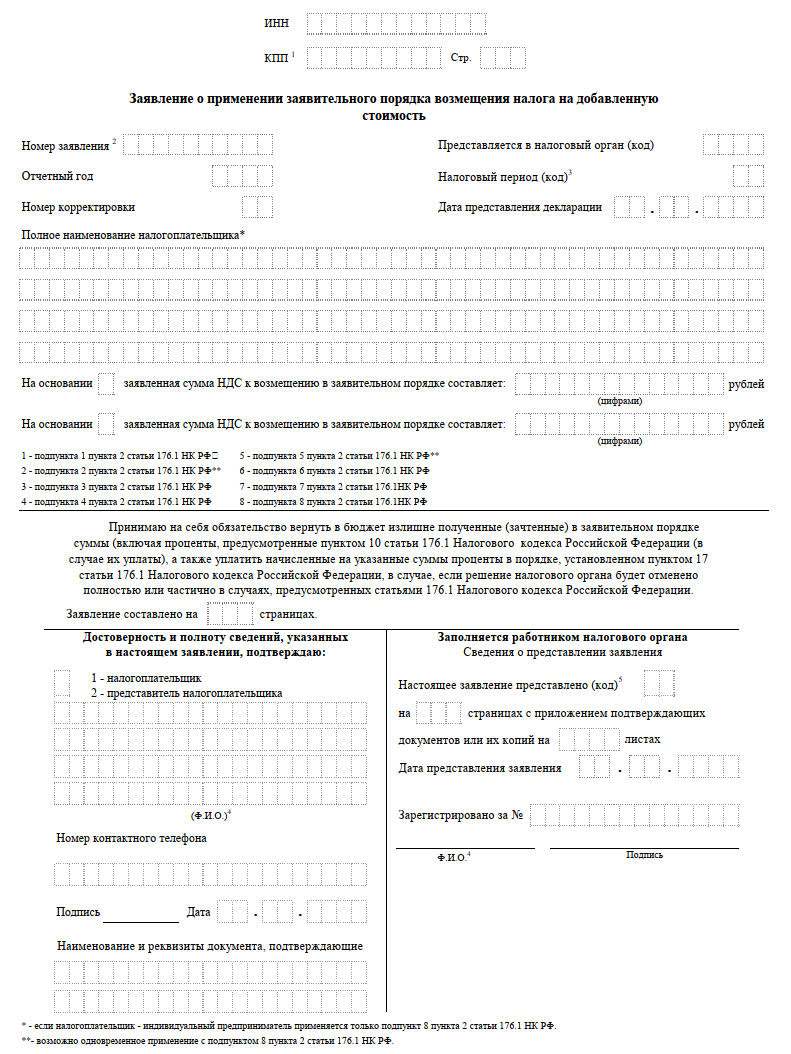

Ускоренное возмещение НДС. До конца 2023 года контрагент может возместить НДС в заявительном порядке без банковской гарантии или поручительства. Возместить НДС можно в размере, который не превышает сумму налогов и взносов за предыдущий год. Получить льготу не смогут те, кто банкротится или проводит реорганизацию.

Обнуление НДС для туристической индустрии. Гостиницы, турбазы, гостевые дома смогут пять лет не платить НДС с услуг по предоставлению жилья в аренду.

Мораторий на проверки онлайн-касс. Опять продлили запрет на проверки онлайн-касс. Это значит, что плановых проверок не будет, а внеплановые будут ограничены. Но у налоговой всё равно есть варианты, как прийти в точку и устроить инспекцию. Вот тут все подробности.

Нулевая ставка налога для впервые зарегистрированных ИП из производственной, социальной и научной сферы. Льгота работает до 1 января 2025 года. ИП должен применять налоговые системы УСН и ПСН.

Субсидии для малого бизнеса

В 2023 году программы субсидирования малого бизнеса существуют в нескольких формах:

- субсидии на трудоустройство молодёжи и безработных;

- субсидии от центра занятости;

- гранты для МСП;

- федеральные ведомственные субсидии.

Субсидии бизнесу на трудоустройство безработных и молодёжи

Работодатели могут получить субсидию за трудоустройство сразу нескольких льготных категорий.

Кого надо нанимать:

- работников, уволенных по сокращению или ликвидации организации;

- работников, находящихся под риском увольнения;

- граждан Украины, прибывших в экстренном массовом порядке;

- беженцев, получателей временного убежища;

- молодых людей до 30 лет;

- безработных, направленных службой занятости.

Какой размер субсидии. Всего — три МРОТ на каждого нового работника. Но дадут их не сразу. Первый платёж работодатель получит через месяц после трудоустройства соискателя, второй — через три месяца, третий — через шесть месяцев.

Как получить субсидию. Сначала зарегистрироваться в программе на сайте «Работа в России». Потом найти работника, а когда он нанят — подать заявление через систему «Соцстрах». Если заявку одобрят, Социальный фонд России рассчитает и выплатит субсидию. Подробности на сайте Правительства.

Субсидии на открытие бизнеса от центра занятости

Безработные, которые докажут жизнеспособность своей бизнес-идеи в центре занятости, могут получить субсидию на открытие собственного дела. Это не кредит и не ссуда, а программа государственной финансовой поддержки от регионов.

Какой размер субсидии. Размер субсидии зависит от региона. Например, в Курской области предпринимателям и самозанятым дают 150 000 ₽, а в Тюменской поддержку получит только ИП в размере 193 300 ₽. Информацию о сумме и порядке предоставления поддержки в вашем субъекте можно уточнить в центре занятости.

Кому дают субсидию. Чтобы получить деньги, соискатель должен:

- иметь гражданство РФ,

- быть совершеннолетним,

- иметь официальный статус безработного не менее десяти дней,

- получить отказ от всех работодателей, к которым его направил центр занятости для трудоустройства.

Как получить субсидию:

- Встать на учёт в центре занятости как безработный.

- Пройти курс по основам предпринимательской деятельности. Они платные, но расходы берёт на себя государство.

- Согласовать, сдать и защитить бизнес-план перед комиссией в центре занятости.

- Зарегистрировать ИП, открыть счёт и получить деньги.

Целевое использование государственных денег будут проверять. Обычно, чтобы потратить деньги и отчитаться о целях, на которые их потратили, дают 90 дней.

Гранты для МСП

Грантовую господдержку в 2023 году получают действующие и начинающие предприниматели. В статье «Гранты для молодых предпринимателей до 25 лет» мы уже описали алгоритм и условия получения финансовой помощи. Сейчас только перечислим несколько программ, которые работают на момент подготовки материала.

Гранты молодым предпринимателям. Деньги дают на создание или развитие своих проектов. Получатели — ИП и юрлица, основанные предпринимателями в возрасте от 14 до 25 лет включительно, которые владеют долей минимум 50%. Размер гранта — 100 000 – 500 000 ₽.

Грант можно потратить на реализацию бизнес-проекта, в том числе на аренду и ремонт помещения, приобретение ПО, оргтехники, оборудования, если проект предполагает создание небольшого производства, оплату первых взносов по договорам лизинга, услуг связи. Тут подробности.

Гранты на разработку и внедрение российских цифровых решений. Минцифры даёт от 20 000 000 ₽ до 6 000 000 000 ₽ для компаний, внедряющих российские решения в сфере ИТ. Обязательное условие для получения поддержки — наличие проекта в Перечне особо значимых проектов. Грант можно потратить на зарплаты сотрудникам, приобретение программного обеспечения, оборудования и другие расходы. Бюджет покрывает до 80% стоимости проекта. Тут подробности.

Гранты на создание комплектующих. Агентство по технологическому развитию выделяет до 100 000 000 ₽ бизнесу, который нуждается в комплектующих, производство которых на территории РФ отсутствует или ограничено. Государство в лице агентства готово выделить до 80% финансирования на создание российских аналогов комплектующих. Тут страница программы.

Возможно, в вашем регионе есть ещё грантовые программы. Информация о них есть на местном сайте Минэкономразвития или платформе «Мойбизнес.рф», раздел «Центры инфраструктуры МСП в вашем регионе».

Для тех, кто с Эвотором

Покупайте сервисы для товарного учёта, маркировки, ЕГАИС, управления кафе и интеграции с 1С. Они помогут наладить складской учёт, контролировать и анализировать продажи, вести КУДиР, а ещё рассчитывать налоговые платежи и взносы.

Алгоритм: как получить субсидии для малого бизнеса

На самом деле никакого конкретного алгоритма нет, а у каждой программы свои условия. К большинству описанных выше форм поддержки мы приложили ссылки с подробностями. Лучше идите туда и ищите детали, там же будут формы для подачи заявок.

Если вы хоть примерно попадаете в условия, ваш путь будет примерно таким:

- С вами свяжутся, вышлют чек-лист с подробными условиями и необходимыми документами.

- Если заявку примут, будет проверка на несколько месяцев.

- Если заявку одобрят, свяжутся снова. Вероятно, разработают какой-то график выплат, заключат договор на предоставление субсидии.

- Когда деньги придут, скорее всего, придётся отчитываться о целях, на которые они пошли. Возможно, такая отчётность будет постоянной — всё зависит от условий программы.

- Скорее всего, какие то формы контроля останутся и после окончания программы. Например, могут проверить среднесписочную численность штата в сравнении с моментом выдачи субсидии. Или наличие долгов по налогам.

Другие меры поддержки МСП в 2023 году

Неналоговые проверки. Для компаний и ИП отменили плановые и внеплановые проверки до 2024 года: постановление Правительства от 10.03.2022 № 336. Речь о неналоговых проверках, например трудовых и пожарных. Но есть исключения. Например, для объектов высокого риска внеплановые проверки могут проводиться при угрозе жизни и здоровью граждан, обороне и безопасности страны, возникновении чрезвычайных ситуаций.

Продление аренды. Если контрагент арендует муниципальные или государственные участки, он сможет продлить аренду на три года без торгов. Льгота действует до 1 марта 2023 года. Основание — федеральный закон от 14.03.2022 № 58-ФЗ.

Биржа импортозамещения. Юрлица и ИП могут подобрать российские детали, запчасти и комплектующие на замену зарубежным. Для этого открыли сервис «Биржа импортозамещения».

Сокращение срока оплаты по договорам с госкомпаниями и госкорпорациями. Срок оплаты услуг, работ и товаров в пользу МСП сократился с 15 до семи рабочих дней.

Это будет работать для новых договоров, заключённых начиная с 23 марта 2022 года.

Центры поддержки предпринимательства: «Мой бизнес» и цифровая платформа МСП

Национальный проект «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы» (мойбизнес.рф) направлен на всестороннее улучшение бизнес-климата в России. В его структуру входят четыре федеральных проекта:

- создание благоприятных условий для осуществления деятельности самозанятыми гражданами;

- создание условий для лёгкого старта и комфортного ведения бизнеса;

- ускоренное развитие субъектов малого и среднего предпринимательства;

- создание цифровой платформы МСП с механизмом адресного подбора и возможностью дистанционного получения мер поддержки субъектами МСП и самозанятыми гражданами.

Все проекты объединяет единая цель — создание благоприятных, максимально прозрачных и доступных условий для успешного развития собственного дела.

Экспериментальную Цифровую платформу МСП запустили 1 февраля 2022 года. На ней предприниматели могут удалённо получать всю необходимую информацию для открытия, ведения и поддержки бизнеса.

После регистрации в личном кабинете цифровая платформа автоматически рассчитывает рейтинг бизнеса на основе данных от ФНС, Центробанка, федеральных ведомств и других. Это поможет предпринимателю за несколько минут определить подходящие антикризисные программы с высокой вероятностью одобрения заявки.

Также на сайте можно подать заявку на кредит до 10 000 000 ₽ и пройти курс обучения для предпринимателей. Из курса бизнесмен узнает, на какие меры поддержки может претендовать компания и какие из них наиболее эффективные.

На одном ресурсе собраны все инструменты для облегчения жизни предпринимателям: антикризисная поддержка, онлайн-сервисы для организации удалённой работы, телефоны горячих линий для консультации МСП, адреса региональных центров «Мой бизнес», предоставление услуг в электронном виде. ИП и юрлицам остаётся только пользоваться удобным сервисом цифрового портала.

Получайте раз в неделю подборку лучших статей Жизы

Рассказываем истории из жизни бизнесменов, следим за льготами для бизнеса и

даём знать, если что-то срочно пора сделать.

На ту же тему

Актуалочка

Статьи, на которые стоит обратить внимание 👀

Как платить налог на УСН 1%?

Перерегистрируйте ООО/ИП в регион с пониженной ставкой налога с дохода

Кому будет выгодно?

Предпринимателям — владельцам ИП или ООО на упрощёнке, которые получили по году более 1.000.000 рублей доходов. Для таких предприятий в ряде регионов РФ местным законодательгым органом снижена ставка налогообложения.

Мы предлагаем услугу переоформления вашего бизнеса в регион с такой льготой под ключ. Технически переход на льготную систему налогообложения происходит через смену прописки/временную регистрацию со снятием с учета по месту прописки для ИП или путём смены юридического адреса для ООО. В случае с ИП эта процедура занимает один день, для ООО срок 2-3 месяца (столько длится смена адреса при смене региона).

Сколько можно сэкономить в 2023…2024 гг?

Вы можете совершенно законным способом облегчить налоговое бремя, уменьшив ставку до 1 процента на УСН «доход» вместо 6 или до 5 процентов на УСН «доход минус расход». Льгота действует с момента перерегистрации юрлица или ИП. Но по практике происходит пересчет за весь год. Пример выгоды за счет легального уменьшения налоговых выплат:

| Годовой оборот | УСН 6% — выгода в 2023 г | УСН 15% — выгода в 2023 г |

| 25 млн | 750.000 | 300.000 |

В каких регионах отсутствуют ограничения по видам деятельности?

Правительство давно уже планировало сделать 1%-й налог для всех предприятий на УСН, но пока что прогресса нет. Впрочем, льгота планировалась с существенной оговоркой: её получат лишь организации определенного профиля.

Но получить максимальный экономический эффект можно иным путем: компания РИКС КОНСАЛТ рекомендует выбирать проверенные нами лично регионы, где ставка снижена для всех без учета ОКВЭД.

- Чечня: льготная ставка бессрочная

- Республика Удмуртия: в 2023 — 3%, если выбран УСН доходы, и 5%, если УСН доходы минус расходы.

- В Республике Кабардино-Балкария льготой можно воспользоваться до конца 2024 года в случае, если организация или ИП имеет статус Субъекта малого и среднего предпринимательства.

- В Республике Калмыкия ставка 1% и 5% действует в первый год, далее каждый год налог увеличивается на процент.

- В Перми ИП и ООО впервые зарегистрированные, могут рассчитывать на 1, 2, 4% вместо 6 и 5, 7, 10% вместо 15%.

- В Бурятии 1% вместо 6 и 5% вместо 15 в 2023 как для перерегистрировавшихся, так и для новых ООО и ИП.

Регионы с менее выгодными льготными ставками

В ряде регионов ставка превышает 1% с дохода и 5% с дохода-расход, варьируясь от 2% и выше с дохода и 7% с дохода-расход (Красноярский край, Республики Карелия, Коми, Приморский и Хабаровский край, Архангельская, Астраханская, Брянская, Владимирская, Волгоградская, Ивановская, Калининградская, Костромская, Курганская, Липецкая, Новгородская, Орловская, Саратовская, Тамбовская, Тверская, Томская, Тульская область, Республика Крым, Санкт-Петербург).

ВНИМАНИЕ! В 2022 году другие регионы льготу отменили или предоставляют их с ограничениями. Следите за информацией на нашем сайте и в наших группах в соцсетях.

Сводная таблица «В каких регионах есть налоговые льготы для ООО и ИП на УСН «доход» и «доход минус расход»

В таблице — перечень регионов, где без ограничений по ОКВЭД действует сниженная ставка налогов 1…3 и 5…9 для предприятий на УСН с указанием условий получения льготы, сроков ее действия и ссылкой на закон, а также стоимости наших услуг по содействию в перерегистрации фирм и индивидуальных предпринимателей:

| Регион и условия |

Ограничения |

Стоимость услуг по перерегистрации |

|

Республика Удмуртия в 2023 г: 1% — первый год, 3% — второй год, если налог платится с дохода, 5% — два года, если УСН доход-расход. Основание: Закон 67-РЗ от 29.11.19г., 18-РЗ от 21.04.20г, 76-РЗ от 30.11.20г, 120-РЗ от 26.11.21 г. |

Для ИП ограничений нет, для ООО: среднесписочная численность работников за налоговый период, в котором применяется льготная ставка, составляет не менее среднесписочной численности работников, отраженной в сведениях за предшествующий налоговый период, но не менее пяти человек. |

185.000 рублей для ИП, 80.000 для ООО*. |

|

Мурманская область: 1% — 2 года, если УСН — «доход», 5% — 2 года, если УСН — «доход-расход» Основание: ФЗ-2478-01-ЗМО от 17.04.20 г, ФЗ-N 1075-01-ЗМО от 3.03.2009 г |

Если первичная регистрация была в 2022 г |

185.000 рублей для ИП, 80.000 для ООО*. |

|

Чеченская Республика, 1% — если налог платится с дохода, 5% — доход-расход если в штате до 20 человек включительно; от 21 до 40 человек включительно — 2 процента с дохода, 7% — доход-расход; от 41 до 100 человек включительно — 6 процентов с дохода, 15% — «доход-расход» Основание: 49-РЗ от 27.11.2015г., Распоряжение Правительства №167-р от 20.04.2020 г. |

Ограничение на число сотрудников не распространяется на пострадавшие отрасли от ковид-19 (см. Перечень) |

80.000 для ООО*, 180.000 рублей для ИП + 2500 в месяц арендный платеж |

|

Республика Калмыкия до 2024 г включительно: 1% — 1й год, 2%-2й год, 3%-3й год, 4%-4й год, 5%-5й год, если налог платится с дохода, 5% — 2а года, 7%-3й год, 9%-4й год, 10%-5й год, если налог платится с дохода-расход

Основание: РЗ N 154-IV-З от 30.11.2009 г, РЗ N 104-VI-З от 10.06.2020 г |

Перерегистрация либо первичная регистрация в 2022-2023 годах |

200.000 рублей для ИП, 80.000 для ООО*. |

|

Пермь и Пермский край с 2022 г бессрочно: 1% — 1й год, 2% -2й год, 4%-3й год, если налог платится с дохода. 5, 7, 10% — если налог платится с дохода-расход Основание: Закон Пермского края от 29 ноября 2021 г. N 25-ПК |

Первичная регистрация ООО, ИП в 2022 г и далее |

185.000 для ИП, 80.000 для ООО*. |

|

Республика Бурятия основание: Закон республики Бурятия от 26.11 2002 № 145-III, 1277-VI от 27.11.2020 г |

Первичная регистрация, Перерегистрация ООО, ИП в 2022-2023 г |

185.000 для ИП, 80.000 для ООО*. |

* — по ООО отдельно оплачивается стоимость юридического адреса порядка 10-15 тыс в месяц.

Ответы на часто задаваемые вопросы:

- Правда ли, что перерегистрация в регион означает открытие выездной проверки/увеличивает ее риски?

Это не так. В приказе ФНС РФ от 30.05.2017 N ММ-3-06/333 содержится концепция осуществления налоговых проверок, смена адреса как фактор, влияющий на открытие налоговых проверок в этом документе не фигурирует.

- Правда ли, что если ИП сменит регистрацию, то он не сможет получать медпомощь как обычно?

Неправда. Так как право на медпомощь никак не связано с пропиской в соответствии со ст. 41 Конституции РФ – каждый гражданин РФ имеет его. Кроме того, вы можете прикрепиться к обычной поликлинике в соответствии с Приказом Минздравсоцразвития РФ от 26.04.2012г N 406н, написав заявление на имя главврача. Процедура простая и быстрая, а отказать вам не имеют права.

- Нужно ли менять номера на автомобиль, если меняешь прописку?

Если сам автомобиль не меняется, то нет: в соответствии с ст.19.22 КоАП штраф не предусмотрен. Если вы меняете авто, то нужно. Получить их можно в ближайшей ГИБДД.

- Обязательно ли менять прописку ребенку на льготный регион вместе с собой?

Ребенок в соответствии со ст. 20 ГК РФ может быть прописан с любым из родителей. С 14 лет он может быть прописан отдельно. Штрафов за прописку ребенка не вместе с родителем не существует.

- Как часто можно менять прописку у ИП и юрадрес у ООО в целях получения льготы?

Законами РФ ограничения не установлены, но практика работы ИФНС показывает, что не чаще, чем раз в 2 года. - С какого момента наступает право пользования льготой?

С момента перерегистрации в соответствии со ст. 83 НК РФ и текстами законов. - Сниженная ставка применяется в течение всего года или только с момента перерегистрации?

В соответствии со ст. 284 НК РФ применяется ставка, действующая на 31 декабря года, т.е. за весь год. - Можно ли вычитать страховые взносы из авансовых платежей:?

В соответствии с письмом Минфина N03-11-11/1047 от 15.01.2020 применение сниженной налоговой ставки не противоречит вычитанию страховых взносов из суммы авансовых платежей. Вы на законных основаниях сможете уменьшить таким образом сумму налога.

- Есть ли в регионах, куда вы предлагаете перерегистрацию, ограничения по видам деятельности?

В рекомендуемых нами регионах ограничений точно нет, мы постоянно мониторим ситуацию, поддерживаем связь с налоговыми и администрациями рекомендуемых регионов и актуализируем их перечень.

См. также ответы на другие вопросы

Чтобы заказать услугу по перерегистрации ООО или ИП – звоните нам по телефону: 8(499)877-50-75 либо пишите на info@riksconsult.ru

либо оставляйте заявку, и мы обязательно с вами свяжемся!

Выгоднее всего зарегистрироваться и начать работать на «упрощенке» или ПСН не с конца, а с начала календарного года, чтобы не сокращать «каникулярный» период.

Регионам предоставлено право освободить от налогов ИП, работающих на патенте и на «упрощенке». Эта льгота предназначена для ИП, работающих в определенных сферах хозяйствования (производство, социальная, научная сфера, оказание бытовых услуг), при соблюдении ряда условий.

Власти регионов РФ вправе установить налоговые каникулы вплоть до 31 декабря 2024 г. (включительно).

Основные условия

Законами субъектов РФ могут быть не только объявлены налоговые каникулы, но и установлены условия их применения, как общие, так и дополнительные (ст. 346.20, 346.50 НК). В частности, льготируемые сферы деятельность (коды ОКВЭД) определяют именно регионы устанавливают регионы.

Также возможны ограничения по численности персонала (в частности, для рес. Карелия – не более 15 наемных работников), по доходам от льготируемой деятельности (не более 60 млн руб. – для Севастополя).

Если ИП работает на ином налоговом режиме, он вправе перейти на патент или «упрощенку» и уйти на каникулы. Если ИП-«упрощенец» перейдет на патент, то и он сможет применять нулевую ставку при соблюдении всех перечисленных условий (см. разъяснения Минфина от 22.07.21 № 03-11-11/58955).

«Каникулярные» условия

ИП вправе «уйти» на эти каникулы с первого же дня регистрации, при соблюдении ряда условий. Во-первых, ИП зарегистрирован в этом качестве после того, как вступит в силу НПА, установивший налоговые каникулы. Эта возможность доступна и тогда, когда ИП уже прекращал свою бизнес-деятельность, но принял решение возобновить ее впервые, или же зарегистрировался повторно, уже после введения каникул (с эти согласны как суды, см. п. 14 Обзора, утв. Президиумом ВС РФ 04.07.18, так и финансисты, см., например, письмо Минфина от 20.05.21 № 03-11-11/38638).

В случае когда человек уже был снят с учета как ИП, и уже после введения каникул впервые возобновил бизнес-деятельность, снова зарегистрировавшись как ИП, то право «уйти» на каникулы бесспорно.

Иное дело, если на дату введения каникул человек работал как ИП, далее был снят с учета и снова зарегистрировался – в этом случае возможны проблемы, ведь финансисты считают, при таких условиях право на каникулы не возникает (письмо Минфин от 20.01.20 № 03-11-11/2566).

Во-вторых, на каникулы может уйти ИП, с момента регистрации которого не истекло два года (календарных). «Свежезарегистрированные» ИП-«упрощенцы» или ИП на УСН имеют право на обнуление налоговой ставки максимум два налоговых периода с даты регистрации.

В-третьих, «упрощенцу» надо помнить о том, что доля дохода от «каникулярных» видов деятельности, должна быть не менее 70% (по итогам года, от общего объема доходов от реализации товаров (работ, услуг)).

Нельзя воспользоваться нулевой ставкой, если:

-

доходы в отчетном (налоговом) периоде нарастающим итогом превысили с начала года 150 млн руб. (не выше 200 млн руб., при превышении этого порога право на УСН утрачивается);

-

за отчетный (налоговый) период средняя численность превысила 100 человек (не более чем на 30 персон).

В-четвертых, перерывы в работе на спецрежимах недопустимы. Если в течение двух налоговых периодов ИП прекращает работать на спецрежиме, то лишается права на каникулы. Особенно это важно для ИП на патентах: если ИП купит патенты, а между сроками их действия будут перерывы, то это означает и разрыв в применении ПСН, и, соответственно, утрату права на каникулы (см. письмо Минфина от 17.10.16 № 03-11-09/60291).

Также вид деятельности ИП должен подпадать под действие налоговых каникул (по ОКВЭД2, по бытовым услугам – еще и по ОКПД2). Необходимо соблюдать дополнительные условия, которые могут быть введены в регионах (средняя численность, предельные размеры доходов, предельные размеры дохода для УСН).

Помните о том, что при нарушении условий придется пересчитать и заплатить налоги на общих основаниях за весь налоговый период.

Процедурные аспекты

Уведомлять ИФНС об «уходе» на каникулы не надо, специальной процедуры не установлено. Основная задача: соблюдать все «каникулярные» условия.

«Упрощенцы» освобождаются от уплаты налог (и минимального тоже), а равно и авансовых платежей в течение 2х лет с года регистрации в качестве ИП. Заполняя декларацию, следует указывать ставку в «0%».

Изменений по упрощенке в 2023 году едва ли не больше, чем во всех остальных режимах разом. А главбух, которые все эти изменения умеет применять — на вес золота.Станьте таким главбухом!

«Клерк» запускает новый поток курса профессиональной передподготовки уже в этом январе. Собрали для этого лучших преподавателей страны, дадим полезные материалы по итогам курса и пришлем официальный диплом. Узнать больше!

При применении ПСН нет необходимости оплачивать первые два патента, соблюдая принцип непрерывности, т.е. не допуская перерыва в сроках действия первого и второго патентов. При заполнении заявления для получения патента, на стр. 002 в поле «Индивидуальный предприниматель применяет налоговую ставку __ процентов, установленную» указать «0%», в поле «ссылка на норму закона субъекта Российской Федерации» – норму (подпункт, пункт, статья, реквизиты) и реквизиты закона субъекта РФ, которым были введены налоговые каникулы.

Из-за беспрецедентных санкций, обрушившихся на Россию, правительство продолжает вводить дополнительные льготы для компаний в разных сферах экономики. Чтобы помочь им адаптироваться, продлили ряд антикризисных мер поддержки бизнеса в 2023 году и добавили новые льготы.

НПА, регулирующие новые меры поддержки бизнеса

В связи с введением санкций по отношению к России, ее гражданам и организациям государственные власти приняли множество мер поддержки бизнеса в марте 2022 года для различных отраслей экономики.

Указом № 121 от 16.03.2022 президент РФ расширил полномочия глав субъектов РФ принимать решения по поддержке социальных объектов, контролировать ситуацию на рынке труда, внедрять мероприятия по улучшению занятости населения, оказывать организациям, ИП, самозанятым гражданам дополнительные льготы, учитывая ситуацию на местах и др.

Многие антикризисные меры по поддержке бизнеса 2022 года продлили и на 2023 год (Федеральный закон от 19.12.2022 № 519). Есть и новые льготы. Среди НПА, регулирующих применение новых мер поддержки бизнеса сегодня, в 2023 году, в различных сферах экономики:

- Федеральный закон № 46 от 08.03.2022 (внедрение кредитных каникул для малого и среднего бизнеса, ИП, снижение стоимости чистых активов ООО и АО, регулирование сфер госзакупок, пенсионного обеспечения, обращения лекарств и др.) с изменениями на 2023 год (ФЗ № 420 от 04.11.2022, ФЗ № 519 от 19.12.2022, ФЗ № 571 от 28.12.2022);

- постановление Правительства РФ № 25-2 от 21.01.2022 (положение о правительственной комиссии по повышению устойчивости российской экономики в условиях санкций) с изменениями на 2023 г. (ПП РФ № 1744 от 01.10.2022, ПП РФ № 1942 от 31.10.2022);

- постановление Правительства РФ № 336 от 10.03.2022 (запрет на проведение плановых проверок бизнеса) с изменениями (ПП РФ № 2036 от 10.11.2022, ПП РФ № 2516 от 29.12.2022);

- постановление Правительства РФ № 353 от 12.03.2022 (продление сроков действия лицензий и других видов разрешительных документов) с изменениями (ПП № 2351 от 20.12.2022, ПП № 2399 и 2401 от 23.12.2022, ПП № 2435 от 26.12.2022, ПП № 63 от 23.01.2023);

- Федеральный закон № 67 от 26.03.2022 (о налоговых льготах) в редакции ФЗ № 523 от 19.12.2022;

- распоряжение Правительства РФ № 427-р от 05.03.2022 (о возможности отказаться от раскрытия финансовой отчетности, если это грозит введением компаниям ограничительных мер) в редакции распоряжения Правительства РФ № 4001-р от 16.12.2022;

- постановление Правительства РФ № 575 от 02.04.2022 (о продлении срока действия разрешений на строительство) в редакции ПП РФ № 2500 от 29.12.2022.

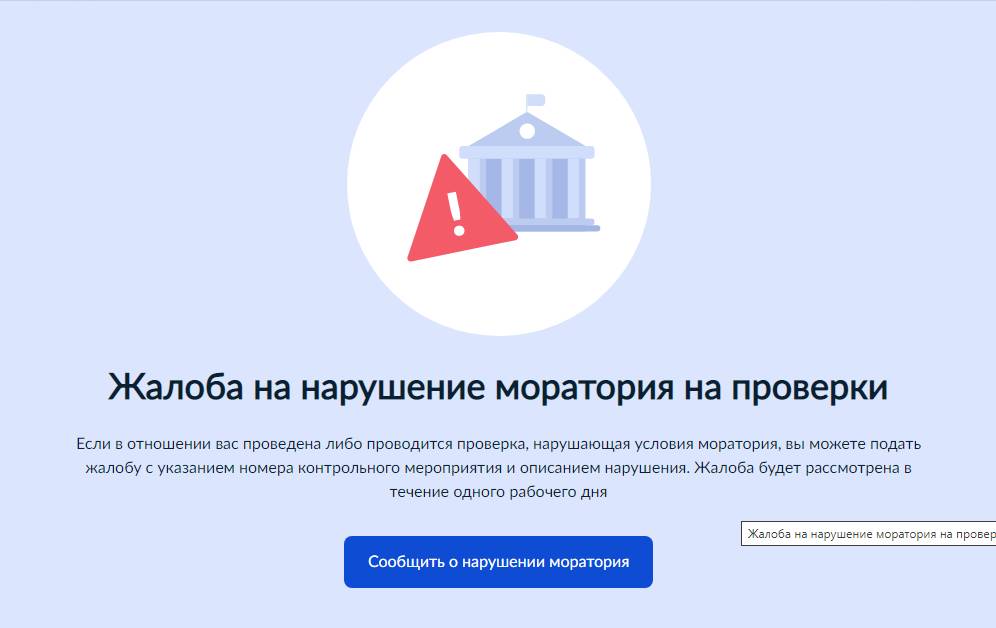

Запрет на проверки

Среди первых антисанкционных мер по поддержке бизнеса, которые ввели в марте 2022 года, — мораторий на плановые проверки субъектов МСП (ПП РФ № 336 от 10.03.2022). Его продлили в качестве мер поддержки малого и среднего бизнеса в 2023 г., то есть плановые проверки отменят на весь 2023 г. (ПП РФ от 29.12.2022 № 2516). Исключение — проверки опасных производственных объектов и санитарного, противопожарного и ветеринарного контроля. А к примеру, аккредитованные IT-компании освобождают от проверок до конца 2024 г. (ФЗ № 46 от 08.03.2022).

Проверяющие органы вправе проводить внеплановый контроль объектов, если есть риск вреда жизни и здоровью граждан, безопасности государства, аварий или ЧП, при выявлении нарушений на опасных производствах. Но только с разрешения прокуратуры (п. 3 постановления Правительства РФ № 336).

Если госорган нарушил введенный запрет на проверки, то вы вправе пожаловаться через специальный сервис на Госуслугах. Жалоба рассматривается один рабочий день. Если выявят нарушение, то контрольное мероприятие обязаны отменить.

Кредитные каникулы

В обширный список мер поддержки бизнеса в 2023 г. входят и кредитные каникулы (ст. 13 ФЗ № 46 от 08.03.2022, ст. 15 ФЗ от 19.12.2022 № 519). Отсрочить платежи по кредитам, выданным до 1 марта 2022 г., разрешили до 31 марта 2023 г. Отсрочки предоставляют для мелких и средних предпринимателей из отдельных секторов экономики (постановление Правительства РФ от 10.03.2022 № 337). Среди них:

- аграрный сектор;

- перерабатывающая промышленность;

- оптовая и розничная торговля;

- разработка IT-программ;

- сделки с недвижимостью;

- ремонт оборудования;

- общественное питание;

- гостиничный сектор;

- образование;

- медицина;

- соцуслуги и др.

Обратиться в финансовые организации за переносом сроков платежей по кредитам компании вправе до 31.03.2023 включительно.

Банк России практикует программы льготного кредитования на увеличение оборотных средств, расширение производства, открытие новых компаний и т. п. Ставки не превышают 15 % — для мелких фирм и 13,5 % — для средних компаний.

Активно внедряют меры поддержки бизнеса в Москве в 2023 году в условиях санкций. Среди них мораторий на рост арендной платы, отсрочка платежей по аренде и кредитам. В столице активно практикуют льготные кредиты, гранты и субсидии для предприятий из разных отраслей. Например, гранты на открытие новых точек в сфере быстрого питания (постановление Правительства Москвы № 395 от 16.03.2022), на приобретение расходных материалов и комплектующих (постановление Правительства Москвы от 15.03.2022 № 358), на тестирование инноваций (постановление Правительства Москвы от 22.03.2022 № 410) и др.

Получить льготные займы и компенсации есть возможность онлайн на сайте инвестиционного портала города Москвы.

На кредитные каникулы вправе претендовать и представители малого и среднего бизнеса, если их единственного участника, который выполнял функции исполнительного органа, мобилизовали (ст. 5 ФЗ от 20.10.2022 № 406). Освобождают такие компании на весь срок военной службы мобилизованного и дополнительно еще 90 дней после его возвращения. За кредитными каникулами необходимо обратиться в банк до 31 декабря 2023 года.

Работа с валютой

Центральный банк РФ смягчил требования для экспортеров по валюте, ранее установленные Указом Президента РФ № 79 от 28.02.2022. По этому нормативному акту экспортеры обязаны были продавать 80 % вырученной от внешнеторговых операций валюты. С 24.05.2022 этот объем снизили до 50 % (Указ Президента РФ № 303 от 23.05.2022).

Теперь компаниям разрешено продавать валюту, зачисленную на транзитные счета, не за 3, как ранее, а за 120 рабочих дней (Решение Совета директоров Банка России от 26.05.2022). Это, по утверждению финансового регулятора, поможет бизнесу управлять валютной ликвидностью.

Юридическим лицам — нерезидентам, которые являются подданными недружественных государств, запрещено покупать иностранную валюту на внутреннем валютном рынке РФ за российский рубль или иную иностранную валюту. За исключением случаев, когда курс покупки иностранной валюты или цена заключаемого договора не отклоняется более чем на 2 % от курса покупки, складывающегося на организованных торгах на российском и/или международном валютном рынке (п. 1 Решения Совета директоров ЦБ РФ от 19.07.2022).

Освобождение от НДС

Некоторые отрасли освобождены от уплаты НДС. Компании IT-сектора, ранее платившие этот налог в размере 3 %, сейчас освобождаются от него до 2024 года включительно (п. 14 ст. 2 ФЗ № 67 от 26.03.2022, абзац первый пункта 1.15 статьи 284 НК РФ). Для использования такой льготы фирмы обязаны соответствовать ряду условий:

- аккредитоваться в Министерстве цифрового развития, связи и массовых коммуникаций;

- иметь штат минимум 7 сотрудников;

- обладать минимум 90 % долей доходов от передачи прав на разработанное, обновляемое программное обеспечение и на выполнение работ по установке и сопровождению IT-программ.

До июля 2027 г. установлена нулевая ставка по НДС и в качестве меры поддержки гостиничного бизнеса в 2023 году — для услуг по предоставлению мест в отелях и на услуги по сдаче в аренду объектов туриндустрии, начавших действовать после 01.01.2022. Если гостиница еще не построена, то отсчет 5-летнего срока аналогично пойдет со дня сдачи в эксплуатацию (ФЗ № 66 и 67 от 26.03.2022, ст. 164 НК РФ).

Еще одно нововведение по НДС в качестве меры поддержки отечественного бизнеса — до конца 2023 г. продлили ускоренный порядок его возврата в заявительном порядке. Если сумма налога, предусмотренная к возврату, не выше общей суммы уплаченных налогов и страховых сборов за предыдущий период, то подают только заявление в ФНС. Поручительство или банковская гарантия не требуются.

В 2023 году несколько изменился порядок возмещения из-за введения Единого налогового счета (Федеральный закон от 14.07.2022 № 263). При появлении НДС к возмещению, сначала следует подать декларацию в ФНС. Дождаться одобрения и пополнения ЕНС. Если баланс положительный, то написать заявление в ИФНС о перечислении денег на расчетный счет.

Бланк заявления в инспекцию ФНС утвержден в приложении № 1 к Письму ФНС России от 01.04.2022 № ЕА-4-15/3971@.

Автоматическое продление лицензий

В 2023 году сроки действия разрешительных документов продлят автоматически на 12 месяцев (постановление Правительства РФ № 63 от 23.01.2023). Если у лицензии истекает срок действия в период с 14 марта 2022 г. по 31 декабря 2023 года, то срок ее действия продлят автоматически. Не придется подавать заявления, платить госпошлины и т. д. Это позволит сократить издержки на прохождение различных процедур для получения лицензий в условиях внешнего санкционного давления.

В первую очередь такое решение коснулось важных сфер деятельности — например, лицензии на радиовещание и телевидение, отдельные виды санитарно-эпидемиологических заключений, госрегистрация лекарственных препаратов для ветеринарного применения и др.

Корпоративные льготы для АО и ООО

ФЗ № 519 от 19.12.2022 установил новые антикризисные льготы в 2023 году для АО и ООО, разрешив им проводить общие собрания акционеров заочно. Это касается собраний, в которых необходимо избрать совет директоров или ревизионную комиссию, назначить аудиторскую организацию или аудитора, утвердить годовые отчет, бухгалтерский баланс. Для этого АО потребуется решение совета директоров, а ООО — решение исполнительного органа.

В том же ФЗ № 519 установлено, что еще год советы директоров компаний вправе работать в уменьшенном составе, если в них осталось не менее трех человек. А в АО вправе избрать совет директоров сразу на 3 года.

Еще одна норма, которую продлили до конца 2023 г., касается увеличения минимального пакета акций с 1 до 5 % для тех акционеров, которые вправе запрашивать документы у АО, оспаривать его сделки, решения, списки тех, кто вправе участвовать в общем собрании акционеров и т. д.

С 2023 г. не все АО обязаны проводить аудит ежегодно. Обязанность это делать возложена только на публичные акционерные общества (Федеральные законы № 99-ФЗ и 114-ФЗ от 16.04.2022).

Налоговые льготы

Правительство наделено полномочиями принимать различные льготы по налогам: корректировать периоды уплаты налогов, взносов, сроки предоставления отчетности и др. (ФЗ № 46 от 08.03.2022 и ФЗ № 52 от 09.03.2022). Подробнее о налоговых мерах поддержки бизнеса в 2023 году — в таблице.

| Меры поддержки | Условия | Основание |

|---|---|---|

| Обнуление ставки УСН | Регионы продолжат устанавливать для вновь зарегистрированных ИП, в течение 2 лет перешедших на УСН и ПСН, налоговую ставку в размере 0 %. Действует до конца 2024 г. |

П. 4 ст. 346.20, п. 3 ст. 346.50 НК РФ, ФЗ № 66 и 67 от 26.03.2022 |

|

Единый налоговый счет (ЕНС) для компаний и предпринимателей на УСН |

С 1 января 2023 года средства на счет компании перечисляют на ЕНС одной платежкой, а распределять деньги в счет уплаты разных налогов и взносов чиновникам предстоит самостоятельно | П. 9 ст. 1 ФЗ № 263 от 14.07.2022 |

| Уменьшение пени при просрочке налога | Пени рассчитают в размере 1/300 ставки Банка России независимо от того, сколько дней просрочено. | ФЗ № 67 от 26.03.2022 |

| Уменьшение налога на роскошь | Отменили повышающий коэффициент для автомобилей стоимостью от 3 до 5 млн и от 5 до 10 млн руб. Коэффициент 3 применят только для транспорта, стоимость которого выше 10 млн руб. | ФЗ № 67 от 26.03.2022 |

| Зафиксирован налог на имущество | В 2023 году налог платят по кадастровой стоимости недвижимости, установленной на 01.01.2022 | ФЗ № 67 от 26.03.2022 |

| Новый срок уплаты НДС |

Установлен новый срок уплаты НДС: 28-го числа каждого из 3 месяцев, следующих за истекшим налоговым периодом |

ФЗ № 263 от 14.07.2022 |

| Зачет и возврат налога | Положительное сальдо единого налогового счета есть возможность вернуть или зачесть. Для этого ФНС России приказом от 30.11.2022 № ЕД-7-8/1133@ утвердила формы документов |

Приказ ФНС России от 30.11.2022 № ЕД-7-8/1133@ |

Настоящий налоговый рай власти создали для новых компаний, действующих на Курильских островах. ФЗ № 50 от 09.03.2022 на 20 лет устанавливает нулевую ставку на некоторые виды налогов (НДС, на имущество, землю, транспорт) и пониженный размер страховых взносов за сотрудников.

Снижение тарифов на взносы

С января 2023 Федеральный закон от 14.07.2022 № 239 установил единую предельную величину базы для исчисления страховых взносов и их единый тариф. Для основной категории плательщиков страховых взносов (на обязательное пенсионное страхование, соцстрахование по больничным, ОМС) совокупный тариф составляет (п. 3 ст. 425 НК РФ):

- 30 % — в пределах базы;

- 15,1 % — сверх нее.

Для плательщиков страховых взносов для прокуроров, сотрудников СК РФ, судей тарифы на обязательное соцстрахование на случай временной нетрудоспособности — 2,9 %, на ОМС — 5,1 % (п. 4 ст. 425 НК РФ).

Еще с 2021 г. действуют пониженные ставки по взносам и для некоторых предпринимателей продовольственной отрасли, работающих в любом регионе РФ, со штатом не более 250 сотрудников (п. 13.1 ст. 427 НК РФ). Для них предусмотрены ставки:

- на пенсионное страхование — 10 %;

- по болезни и в связи с материнством — 0 %;

- на медстрахование — 5 %.

Тарифы по страховым взносам для курильских компаний снизили до 7,6 %:

- на обязательное пенсионное страхование — 6 %;

- по болезни и в связи с материнством — 1,5 %;

- на обязательное медстрахование — 0,1 %.

Власти внедрили новые меры поддержки бизнеса в 2023 г. для компаний по отсрочке оплаты взносов. Для фирм, которые относятся к пострадавшим от санкций отраслям, предусмотрен перенос оплаты взносов за апрель — сентябрь 2022-го на год вперед (постановление Правительства РФ от 29.04.2022 № 776).

Эта льгота не относится к страхованию от несчастных случаев и профзаболеваний на производстве. По этим ситуациям взносы оплачивают по общему графику.

Ослабление контроля за чистыми активами

В качестве дополнительных антикризисных мер поддержки бизнеса в условиях санкций в 2023 году власти перестали контролировать чистые активы АО и ООО. Если эти активы ниже уставного капитала (УК), то это не станет основанием для его уменьшения, ликвидации предприятия или раскрытия этих сведений в отчетности (ст. 17 ФЗ № 46 от 08.03.2022).

Ранее если эти активы становились ниже УК 2 года подряд, то фирму обязывали раскрыть информацию об этом. Если и в дальнейшем активы ниже УК, то предстояло его увеличивать или ликвидировать фирму (п. 4 и 6 ст. 35 ФЗ № 208 от 26.12.1995, п. 4 ст. 30 ФЗ № 14 от 08.02.1998).

Еще по теме:

- помощь от государства на развитие бизнеса;

- новые основания для изменения существенных условий;

- контракты и сделки с едпоставщиками во время санкций.

Республика Адыгея

(действовали до 31.12.2017)

Республика Алтай

(продлены до 31.12.2023 Законом Республики Алтай от 23.12.2020 № 79-РЗ)

Амурская область

(продлены до 01.01.2024 Законом Амурской области от 03.11.2020 № 604-ОЗ)

Архангельская область

(продлены до 31.12.2023 Областным законом Архангельской области от 02.11.2020 № 334-20-ОЗ)

Астраханская область

(продлены до 31.12.2023 Законом Астраханской области от 26.11.2020 № 94/2020-ОЗ)

Республика Башкортостан

(продлены до 01.01.2024 Законом Республики Башкортостан от 30.11.2020 №331-з)

Белгородская область

(продлены до 01.01.2024 Законом Белгородской области от 05.04.2021 № 53)

Брянская область

(продлены до 01.01.2024 Законом Брянской области от 26.10.2020 № 78-З и Законом Брянской области от 30.11.2020 № 85-З)

Республика Бурятия

(продлены до 31.12.2023 Законом Республики Бурятия от 27.11.2020 № 1277-VI)

Владимирская область

(продлены до 01.01.2024 Законом Владимирской области от 05.11.2020 № 90-ОЗ)

Волгоградская область

(продлены до 31.12.2023 Законом Волгоградской области от 26.12.2020 № 134-ОД)

Вологодская область

(продлены для ИП на ПСН до 01.01.2024 Законом Вологодской области от 01.12.2021 №4985-ОЗ)

Воронежская область

(продлены до 31.12.2023 Законом Воронежской области от 16.11.2020 № 95-ОЗ)

Республика Дагестан

(продлены для ИП на УСН до 01.01.2024 Законом Республики Дагестан от 30.06.2021 № 53)

Еврейская АО

(действовали до 31.12.2020)

Забайкальский край

(продлены до 01.01.2024 Законом Забайкальского края от 27.11.2020 № 1857-ЗЗК)

Ивановская область

(продлены до 01.01.2024 Законом Ивановской области от 29.10.2020 № 64-ОЗ)

Республика Ингушетия

(действовали до 31.12.2020)

Иркутская область

(срок действия закона не ограничен)

Кабардино-Балкарская Республика

(продлены до 01.01.2024 Законом Кабардино-Балкарской республики от 10.12.2020 № 47-РЗ)

Калининградская область

(продлены до 31.12.2022 Законом Калининградской области от 23.11.2020 № 474)

Республика Калмыкия

(действовали до 01.01.2022)

Калужская область

(срок действия закона не ограничен)

Камчатский край

(продлены до 01.01.2024 Законом Камчатского края от 03.12.2020 № 526)

Карачаево-Черкесская республика

(продлены до 01.01.2024 Законом КБР от 10.12.2020 № 47-РЗ)

Республика Карелия

(продлены до 31.12.2023 Законом Республики Карелия от 23.10.2020 № 2516-ЗРК)

Кемеровская область

(продлены до 01.01.2024 Законом Кемеровской области — Кузбасса от 09.12.2020 № 144-ОЗ)

Республика Коми

(продлены до 01.01.2024 Законом Республики Коми от 26.10.2020 № 55-РЗ)

Республика Крым

(продлены для ИП на ПСН до 01.01.2024 Законом Республики Крым от 23.12.2020 № 141-ЗРК/2020)

Кировская область

(продлены по 01.01.2024 Законом Кировской области от 02.04.2021 № 466-ЗО)

Костромская область

(продлены до 01.01.2024 Законом Костромской области от 27.10.2020 № 14-7-ЗКО)

Краснодарский край

(действовали до 2018 года)

Красноярский край

(продлены до 01.01.2024)

Курганская область

(продлены до 01.01.2024 Законом Курганской области от 25.11.2020 № 96)

Курская область

(продлены до 01.01.2024 Законом Курской области от 18.09.2020 № 74-ЗКО)

Ленинградская область

(продлены до 01.01.2024 Законом Ленинградской области от 05.04.2021 № 33-оз)

Липецкая область

(продлены до 01.01.2024 Законом Липецкой области от 08.10.2020 № 436-ОЗ)

Магаданская область

(продлены до 01.01.2024 Законом Магаданской области от 27.11.2020 № 2529-ОЗ)

Республика Марий Эл

(продлены до 01.01.2024 Законом Республики Марий Эл от 15.12.2020 № 53-3)

Республика Мордовия

(срок действия закона не ограничен)

Москва

(действовали до 31.12.2020)

Московская область

(продлены до 31.12.2023 Законом Московской области № 227/2021-ОЗ)

Условия и ограничения прописаны в Законе Московская областная Дума от 12.02.2009 № 9/2009-ОЗ.

Мурманская область

(продлены до 01.01.2024 Законом Мурманской области от 09.11.2020 № 2558-01-ЗМО)

Ненецкий автономный округ

(продлены до 01.01.2024 Законом Ненецкого автономного округа от 27.11.2020 № 210-оз)

Нижегородская область

(действовали до 31.12.2020)

Новгородская область

(продлены до 31.12.2023 Законом Новгородской области от 26.12.2020 № 660-ОЗ)

Новосибирская область

(продлены до 31.12.2023

Законом Новосибирской области от 10.11.2020 № 15-ОЗ)

Омская область

(продлены до 01.01.2024 Законом Омской области от 28.10.2020 № 2317-ОЗ)

Оренбургская область

(продлены до 01.01.2024 Законом Оренбургской области от 10.11.2020 № 2429/672-VI-ОЗ)

Орловская область

(продлены до 01.01.2024 Законом Орловской области от 08.12.2020 № 2547-ОЗ и Законом Орловской области от 08.12.2020 № 2555-ОЗ)

Пензенская область

(продлены до 01.01.2024 Законом Пензенской области от 07.09.2020 № 3549-ЗПО)

Пермский край

(продлены до 01.01.2024 Законом Пермского края от 27.11.2020 № 598-ПК)

Приморский край

(срок действия закона не ограничен)

Псковская область

(продлены до 31.12.2023 Законом Псковской области от 26.11.2020 № 2122-оз)

Ростовская область

(продлены до 01.01.2024 Законом Ростовской области от 30.11.2020 № 399-ЗС)

Рязанская область

(продлены до 31.12.2023 Законом Рязанской области от 27.11.2020 № 81-ОЗ)

Самарская область

(продлены до 31.12.2023 Законом Самарской области от 22.10.2020 № 107-ГД)

Санкт-Петербург

(продлены до 31.12.2023 Законом Санкт-Петербурга от 24.12.2020 № 637-144)

Саратовская область

(до 31.12.2023 Законом Саратовской области от 25.11.2020 № 139-ЗСО)

Республика Саха

(продлены Законом Республики Саха (Якутия) от 10.11.2020 № 2263-З N 437-VI)

Сахалинская область

(продлены до 31.12.2023 Законом Сахалинской области от 26.11.2020 № 85-ЗО)

Свердловская область

(продлены до 01.01.2024 Законом Свердловской области от 19.11.2020 № 118-ОЗ и Законом Свердловской области от 14.10.2020 № 100-ОЗ)

Смоленская область

(продлены до 31.12.2023 Законом Смоленской области от 24.09.2020 № 109-з

Севастополь

(продлены до 01.01.2024 Законом города Севастополя от 17.11.2020 № 608-ЗС)

Ставропольский край

(продлены до 01.01.2024 Законом Ставропольского края от 12.11.2020 № 116-кз)

Тамбовская область

(продлены до 01.01.2024 Законом Тамбовской области от 27.11.2020 № 552-З)

Тверская область

(действовали до 31.12.2020)

ПСН

Томская область

(продлены до 01.01.2024 Законом Томской области от 13.10.2020 № 136-ОЗ)

Тульская область

(продлены до 01.01.2024 Законом Тульской области от 29.10.2020 № 84-ЗТО)

Республика Тыва

(продлены до 01.01.2024 Законом Республики Тыва от 03.12.2020 № 657-ЗРТ)

Тюменская область

(продлены до 01.01.2024 Законом Тюменской области от 29.10.2020 № 73)

Удмуртская Республика

(продлены до 31.12.2023 Законом Удмуртской Республики от 30.11.2020 № 78-РЗ)

Ульяновская область

(действовали до 31.12.2020)

Хабаровский край

(срок действия закона не ограничен)

Республика Хакасия

(продлены до 01.01.2024 Законом Республики Хакасия от 27.11.2020 № 77-ЗРХ)

Ханты-Мансийский АО

(действовали до 31.12.2020)

Челябинская область

(продлены до 01.01.2024 Законом Челябинской области от 03.09.2020 № 213-ЗО)

Чеченская республика

(действовали до 31.12.2020)

Чувашская Республика

(продлены до 01.01.2024 Законом Чувашской Республики от 26.11.2020 № 103)

Ямало-Ненецкий АО

(продлены до 01.01.2024 Законом Ямало-Ненецкого автономного округа от 26.11.2020 № 128-ЗАО)

Ярославская область

(продлены до 31.12.2023 Законом Ярославской области от 23.09.2020 № 58-З)

Ежегодно в налоговом законодательстве происходит множество изменений, и 2023 год – не исключение. Причём, новшеств будет больше, чем обычно, прежде всего, в сроках сдачи отчётов и уплаты налогов. В этой статье мы собрали самые важные изменения в деятельности индивидуальных предпринимателей.

Налоги

С 2023 года начинает действовать новый порядок расчётов с бюджетом – единый налоговый платёж. Суть ЕНП в том, что налогоплательщик зачисляет деньги на специальный счёт, с которого налоговая инспекция самостоятельно спишет нужные суммы и распределит по видам платежей.

Как ИФНС будет узнавать, в счёт какого платежа перечислены деньги? Из отчёта или декларации, а если периодичность платежа не совпадает с периодичностью отчётности, то придётся по каждому платежу направлять уведомление об исчисленных суммах.

ЕНП распространяется не на все платежи в бюджет, но на большую их часть:

- налоги НДС, НДФЛ, НДПИ, УСН, на прибыль, имущество, транспорт;

- торговый сбор;

- страховые взносы, кроме взносов на травматизм и профессиональные заболевания.

Хотя ФНС представила новый порядок расчётов, как облегчение для бизнеса, в этом есть определённые сомнения. Например, плательщики УСН перечисляли авансовые платежи в течение года без каких-либо отчётов или сообщений. Эти суммы затем отображались в годовой декларации, но в 2023 году перед уплатой аванса надо будет направить уведомление.

То же самое относится к уплате взносов за работников и удержанию с них НДФЛ. Ведь формы РСВ и 6-НДФЛ сдают раз в квартал, а взносы и налог с дохода физлиц перечисляют каждый месяц.

В рамках ЕНП действует общее правило: отчёты и уведомления сдают не позднее 25-го числа, а платежи перечисляют не позднее 28-го числа.

В частности, годовую декларацию по УСН индивидуальные предприниматели теперь будут сдавать не до 30 апреля, а до 25 апреля. А вот авансы, наоборот, станут платить чуть позже: до 28 апреля, июля, октября.

Подробнее о сроках сдачи отчётности, перечисления налогов, взносов и сборов смотрите в нашем календаре бухгалтера на 2023 год.

Что касается других налоговых изменений для ИП, то их немного.

- Выросли лимиты годового дохода для применения упрощённой системы: теперь можно зарабатывать до 251,4 млн рублей, а если вы хотите иметь право на стандартные и пониженные ставки УСН, то до 188,55 млн рублей.

- Производителям и продавцам ювелирных изделий запретили применять УСН и ПСН с 2023 года.

- АУСН смогут применять больше предпринимателей, а не только те, что были зарегистрированы во второй половине 2022 года. Для перехода на этот новый налоговый режим с 2023 года надо подать уведомление не позже декабря текущего года.

Обратите внимание: если вы хотите оформить патент ИП с 1 января 2023 года, заявление на его получение надо подать не позже 16 декабря 2022 года, то есть за 10 рабочих дней. Исключение — мобилизованные предприниматели, им выданные патенты продлят автоматически на тот же срок.

Страховые взносы

С 2023 года вместо ПФР и ФСС станет действовать единый Фонд пенсионного и социального страхования (СФР). Из-за этого взносы ИП за себя и за работников больше не будут делить по разным видам страхования. На сами тарифы или размеры взносов объединение не повлияет.

Вот как сказано об этом в новой редакции пункта 6 статьи 431 НК РФ: «Страховые взносы на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование исчисляются плательщиками страховых взносов, указанными в подпункте 1 пункта 1 статьи 419 настоящего Кодекса, в виде единой суммы».

Например, за себя ИП в 2023 году должен платить суммы, указанные в статье 430 НК РФ: 36 723 рублей на пенсионное страхование и 9 119 рублей на медицинское страхование. Всего получается 45 842 рубля, и именно столько необходимо перечислить до конца 2023 года в любые сроки и любыми частями. Просто теперь не надо будет делить общую сумму взносов на пенсионные и медицинские.

Условие о дополнительном 1%-ом взносе с суммы свыше 300 000 рублей дохода для ИП в 2023 году осталось в силе, как и срок его перечисления — 1 июля следующего года.

Что касается взносов за работников, то раньше работодатели платили так:

- на пенсионное страхование – 22%;

- на медицинское страхование – 5,1%;

- на социальное страхование по болезни и материнству – 2,9%.

Всего 30%, и это называлось совокупным тарифом. В 2023 году разбивки на суммы по разным видам страхования не будет, вместо него устанавливается единый тариф взносов, тоже в 30%.

Взносы по травматизму и профзаболеваниям, как и раньше, будут платить отдельно, и здесь тариф зависит от класса профессионального риска основного вида деятельности работодателя: от 0,2% до 8,5%.

Льготы для субъектов МСП сохранились: 30% платят с зарплаты в пределах МРОТ, а дальше — 15%. При этом надо учитывать, что минимальная зарплата в 2023 году составит 16 242 рублей.

А вот крупным работодателям придётся сложнее, для них на 2023 год установлена единая предельная величина базы по взносам за работников в размере 1 917 000 рублей. По сравнению с показателями на 2022 год это существенный рост, поэтому фискальная нагрузка для крупного бизнеса вырастет.

Важно: из-за объединения фондов с 2023 года отменяются многие отчёты в ПФР и ФСС. Вместо них вводится новый отчёт ЕФС-1. Однако за прошлый год надо будет отчитаться по прежним правилам.

Ещё одно новшество для работодателей — если вы привлекаете исполнителей по договорам ГПХ, то с 2023 года за них надо будет платить взносы и на социальное страхование (на больничный и декретные выплаты). Так что никакой экономии по таким лицам, в сравнении с наёмными работниками, больше не будет.

Меры поддержки в 2023 году

Ситуация в экономике и политике сложная, и она не могла не сказаться на бизнесе. В первую очередь, меры поддержки со стороны государства предусмотрены для мобилизованных индивидуальных предпринимателей:

- перенесены сроки сдачи отчётов и уплаты налогов;

- отменены штрафы и блокировки расчётных счетов за несданную отчётность;

- приостановлены выездные проверки и другие мероприятия налогового контроля;

- предприниматель может назначить управляющего бизнесом, аналогично директору в ООО;

- предусмотрено упрощённое закрытие ИП без электронной подписи или посещения налоговой инспекции.

Поскольку меры поддержки мобилизованных предпринимателей в 2023 году могут изменяться и дополняться, рекомендуем отслеживать их на промостранице ФНС. Там же можно задать интересующие вас вопросы.

Что касается других мер поддержки бизнеса в 2023 году, то они очень разнообразны. Для начала советуем ознакомиться с порталом » Мой Бизнес». Это совместный ресурс Министерства экономического развития и Национальных проектов России.

В частности, для поддержки бизнеса предусмотрены:

- льготное кредитование;

- бюджет на рекламу;

- гранты для предпринимателей до 25 лет;

- кредитные каникулы;

- освобождение оборудования от НДС при ввозе;

- финансирование инвестиционных проектов;

- упрощение участия в госзакупках;

- возмещение затрат на строительство теплиц и выращивание овощей;

- гранты для туристической отрасли;

- автоматическое продление лицензий;

- социальные контракты на открытие своего дела до 350 000 рублей.

Некоторые федеральные программы поддержки бизнеса действуют годами, и к ним постоянно добавляются новые. Чтобы узнать подробности, надо пройти по соответствующей вкладке.

Читайте также: Налоговые каникулы для ИП

Кроме того, в каждом субъекте РФ есть свои региональные программы помощи предпринимателям. Например, в Татарстане предоставляют субсидии для ИП и организаций для возмещения части затрат на лизинг оборудования. В Краснодарском крае установлена отсрочка по арендным платежам на муниципальную недвижимость. В Москве выделяют гранты для организации фастфуда, а особой поддержкой пользуется деятельность в сфере обрабатывающих и высокотехнологичных отраслей экономики.

Всю информацию о программах для бизнеса на 2023 год можно получить в экономических департаментах (отделах) муниципальных и региональных администраций своего субъекта РФ.

Бесплатная консультация по налогообложению

Денежная помощь

Субсидии за новых работников

На 2023 год продлена льгота для работодателей, которые принимают на работу сотрудников некоторых категорий, например:

- молодых людей до 30 лет;

- людей со статусом безработных.

Субсидия выплачивается в сумме трёх МРОТ — в феврале 2023 года он равен 16 242 рублям с учётом страховых взносов и районного коэффициента. Выплата производится тремя частями: через один, три и шесть месяцев после трудоустройства нового работника.

Чтобы получить помощь, нужно подобрать кандидатов через базу «Работа в России», а через месяц после трудоустройства подать заявление в Социальный фонд РФ, который теперь объединяет Пенсионный фонд и Фонд соцстрахования.

Гранты для предприятий, созданных молодёжью

ИП и предприятия, основанные предпринимателями от 14 до 25 лет (несовершеннолетними с позволения родителей/опекунов), могут получить

денежную помощь в сумме 100–500 тысяч рублей. Если бизнес ведётся в северных регионах страны — до 1 миллиона рублей.

Чтобы получить помощь, нужно выполнить условия:

- нет долгов по налогам и взносам больше 1 000 рублей;

- есть сертификат о прохождении бесплатного бизнес-обучения в Корпорации МСП или центре «Мой бизнес»;

- вы вложили в проект не менее 25% его стоимости (можно использовать льготный заём в центре «Мой бизнес»).

Грант — целевой, деньги должны быть направлены на развитие предприятия:

- аренду, ремонт зданий, помещений;

- подключение коммуникаций;

- покупку оборудования и ПО;

- оплату лизинговых взносов, коммунальных платежей, услуг связи;

- оплату паушального платежа для франшизы;

- продвижение бизнеса в интернете;

- покупку сырья и материалов и другие цели.

Нельзя направить грант на покупку недвижимости или машины. А также оплатить этими деньгами налоги, другие обязательные платежи и проценты по кредитам.

Для получения денежной помощи нужно подготовить заявку на участие в отборе, разработать бизнес-план и вместе с другими документами подать в центр «Мой бизнес». Специалисты центра детально проконсультируют по пакету документов, примут их и передадут в региональный департамент экономики на рассмотрение.

Льготные кредиты

Льготные кредиты на развитие бизнеса

Представители малого бизнеса могут получить заём со сниженной ставкой от 2,5 до 4% на срок до 10 лет и направить деньги на:

- покупку производственной площадки;

- капремонт зданий, помещений;

- закупку оборудования;

- запуск новой линии по производству продукции и т. п.

Согласно документу, приоритет для получения льготного займа у компаний, работающих в области логистики, переработки сельхозпродукции, отельного бизнеса.

Кредиты по выгодной ставке от Корпорации МСП

В соответствии с программой ИП и организации могут получить кредит в размере от трёх миллионов до одного миллиарда рублей на срок до трёх лет для:

- реконструкции и модернизации основных средств;

- пополнения оборотных средств;

- рефинансирования прошлых займов;

- для иных целей — до 50 миллионов рублей.

Процентная ставка определяется банком, но для малого бизнеса она не должна превышать ключевую ставку Банка России более чем на 4 процентных пункта, для микропредприятий и самозанятых — более чем на 4,5 п. п.

Полный список банков, участвующих в программах льготного кредитования, приведён на сайте Корпорации МСП.

Налоговые льготы

0% НДС для туристического бизнеса

Программа начала работать 1 июня 2022 года и будет действовать пять лет. Условия определены в ФЗ-67.

Применять льготный режим налогообложения могут как действующие предприятия турбизнеса, так и вновь созданные. Для первых срок действия программы отсчитывается с момента её запуска, для вторых — с момента открытия компании.

Под условия программы попадают:

- гостиницы, кемпинги;

- спортивные, развлекательные, конгресс-центры;

- горнолыжные курорты;

- яхт-клубы;

- аквапарки.

Ускоренное возмещение НДС

С 1 января 2023 года предпринимателям упростили порядок возмещения НДС. Теперь не нужно ждать контрольной проверки налоговой или предоставлять банковскую гарантию, поручительство. Достаточно подать в ФНС заявление о возмещении налога.

Гарантия или поручительство не нужны, если возврат НДС не превышает сумму уплаченных за год налогов и взносов, если превышает — потребуется.

Схема возврата проста: нужно подать в ФНС декларацию по НДС и заявление на возмещение в течение 5 дней после подготовки декларации. Налоговая проверяет документы 5 дней. Если всё в порядке, на следующий день передаёт данные в казначейство, которое также переводит деньги в течение 5 дней. Возврат средств теперь занимает не 3 месяца, как раньше, а максимум 11 дней.

Другие виды поддержки

Мораторий на проверки

Минэкономразвития продлило на 2023 год отсрочку на валютные и плановые неналоговые проверки, которые проконтролируют кассовые операции, учёт выручки, использование ККТ.

Плановые налоговые проверки пройдут в обычном порядке. Не отменены и внеплановые проверки ФНС, если поступила жалоба на компанию от сотрудника, потребителя или при анализе результатов деятельности компании возникли подозрения, что есть нарушения в работе.

У нас тоже есть, что предложить предпринимателям. Подключайтесь к бесплатным вебинарам с экспертами МТС и узнавайте, как экономить, продавать больше и эффективно решать другие задачи бизнеса.

.jpg)