Аудиоверсия этой статьи

На развитие бизнеса нужны средства — личные сбережения предпринимателя или деньги из внешних источников. Рассказываем о привлечении финансирования от частных инвесторов, банков и специальных фондов

Содержание

Зачем нужны инвестиции

Этапы развития компаний

Типы финансирования бизнеса

Как выбрать тип финансирования

Принципы поиска инвесторов

Источники финансирования для стартапов

Источники финансирования на этапах расширения и роста бизнеса

Поиск инвесторов в интернете

Ошибки при поиске финансирования

Как подготовиться к переговорам с инвесторами

Методы оценки бизнеса

Привлечение инвестиций в бизнес: ключевые моменты

Сервис

Зарегистрируйте бизнес бесплатно и без визита в налоговую

Подать заявку

Зачем нужны инвестиции

Инвестирование — это внешний финансовый поток, который поддерживает бизнес на старте, на стадии развития и до момента, когда он начнет приносить стабильную прибыль. На деньги инвесторов можно покупать оборудование, арендовать помещения или нанимать персонал.

Нередко финансовая поддержка извне требуется бизнесу и в период стабильной работы. Однако многие инвесторы отказываются вкладывать деньги в проект, пока он не раскрыл свой потенциал.

По данным Федерального бюро статистики труда США и исследовательской компании Startup Genome, до 75 % вновь созданных организаций не доживают до стадии воплощения идеи в жизнь. В 30–40 % случаев вложенные в них средства полностью теряются.

Между тем привлечение финансирования из внешних источников помогает поддержать бизнес в период становления и развития.

Этапы развития компаний

Вне зависимости от рода деятельности компании проходят через:

-

начальный этап — на нем идет разработка и вывод продуктов на рынок; на этой стадии, по статистике от исследователей из Startup Genome, закрывается до 90 % стартапов с убытками для инвесторов;

-

этап расширения, который наступает после разработки и внедрения бизнес-модели; для него характерны рост продаж и постоянный денежный поток;

-

этап роста, когда предприятие получает стабильный доход, укрепляет позиции на рынке.

На каждом этапе не обойтись без финансирования. На старте оно помогает компании создавать первые образцы продукта или тестировать выбранную бизнес-модель. На этапе расширения — продвигать продукт или выходить на зарубежные рынки. Инвестиции в зрелое предприятие обеспечивают модернизацию производства, поглощение конкурентов либо поиск и развитие новых направлений.

Типы финансирования бизнеса

Существует два способа привлечения средств:

-

Долевое инвестирование. Подразумевает передачу части бизнеса финансовому партнеру. Он становится совладельцем предприятия, влияет на организационные или рабочие процессы и получает часть прибыли.

-

Долговое финансирование. Речь о получении кредита, который гасят в оговоренные сроки с выплатой процентов. Собственник бизнеса сохраняет контроль над предприятием. Однако банки часто отказывают в займах компаниям, которые находятся на начальном этапе, из-за высоких рисков. На двух следующих этапах финансированием такого типа можно активно пользоваться.

Как выбрать тип финансирования

При привлечении финансирования нужно определиться, будет ли это заем под проценты или долевое участие инвестора. Для этого взвесить плюсы и минусы каждого варианта.

Долевое партнерство менее выгодно для собственника компании, поскольку ему придется постоянно отдавать часть прибыли инвестору. В то же время участие в бизнесе сторонних людей или компаний позволяет оптимизировать рабочие процессы, наладить связи с другими участниками рынка.

Если предприниматель планирует привлечь заемный капитал, то ему придется выполнять условия кредитора, например банка. При этом важно оценить потенциал и доходность бизнеса; учесть стоимость активов и размер дебиторской задолженности.

Принципы поиска инвесторов

У бизнеса на разных стадиях развития могут быть разные источники финансирования. Так, на начальном этапе обычно используют собственный капитал, средства знакомых или друзей либо помощь частных инвесторов.

На этапах расширения и роста привлекают венчурные фонды, прямые либо стратегические инвестиции, банки. Зрелым компаниям помогают банки или фонды прямых инвестиций.

Источники финансирования для стартапов

Вновь созданные компании могут рассчитывать на такие источники средств:

-

Друзья или знакомые. Эти деньги привлечь проще и быстрее. Но у способа есть минус: если предприятие провалится и возникнут сложности с возвратом долгов, отношения с близкими людьми могут испортиться.

-

Частные инвесторы, которые занимаются финансированием компаний на ранних стадиях развития, — бизнес-ангелы. Одни вкладывают в предприятие деньги, а взамен получают его часть. Затем перепродают ее ради прибыли. Другие выбирают дивидендную модель, и получают фиксированную долю от растущей доходной части. Развитие проекта можно ускорить, если привлечь партнера с опытом или связями.

-

Бизнес-инкубаторы. Предлагают создателям стартапов учебные курсы или услуги по поиску клиентов. Помогают построить бизнес-модель будущего предприятия. Правда, искать источники финансирования собственнику компании приходится самому.

-

Корпоративные акселераторы роста. Заинтересованы в поиске и развитии стартапов для внедрения идей в рамках корпорации. После запуска пилотного проекта появляется возможность начать работать с крупным заказчиком.

-

Гранты от государственных и коммерческих фондов. Их выделяют по результатам конкурсов. Потратить деньги можно на заранее оговоренные цели, это необходимо подтверждать отчетами. Для участия в конкурсе нужно подать заявку и подготовить пакет документов.

-

Инвестиционные клубы. Объединяют частных инвесторов, которые ищут стартапы и представляют их на встречах сообщества. Связаться с клубом можно через заявку на сайте или социальные сети.

-

Краудфандинг. Позволяет привлечь средства от нескольких частных инвесторов через специальные площадки. Распоряжаться полученными деньгами бизнес может по своему усмотрению.

-

Венчурные фонды. Распределяют средства инвесторов, ориентированы на международный рынок. Чтобы подать заявку на финансирование, нужно отправить презентацию проекта с пояснениями на электронную почту фонда.

Источники финансирования на этапах расширения и роста бизнеса

Предприятия нередко проходят начальный этап за счет собственных средств владельца или учредителей. Однако финансирование требуется и дальше. Деньги нужны, чтобы масштабировать проект или увеличить объем выпуска востребованных на рынке товаров.

Финансированием зрелых компаний занимаются, как правило, юридические лица. Они получают проценты по займам или прибыль от долевого участия в бизнесе.

Бизнес, который уже работает, может использовать такие внешние источники средств:

-

Инвестиционные фонды. Вкладывают средства в прибыльные проекты. Получают долю в бизнесе, которую затем продают стратегическим партнерам по повышенной ставке. На сайтах этих фондов обычно есть перечень услуг, условия сотрудничества и форма обратной связи.

-

Стратегические инвестиционные фонды. Покупают компании, чтобы получить прибыль. Такие инвесторы самостоятельно ищут интересные им проекты.

-

Банки, которые занимаются финансированием частных лиц и компаний. Отличаются консервативным подходом, работают с организациями, способными погасить кредит с выплатой процентов. Чтобы получить заем на выгодных условиях, сначала можно открыть в выбранном банке расчетный счет или подключить зарплатный проект. Это повысит шансы на успех, но не гарантирует его.

Бонусы для бизнеса

Откройте расчетный счет в Сбербанке и получите бонусы на развитие бизнеса

Открыть расчетный счет

Поиск инвесторов в интернете

Для поиска людей или компаний, готовых вложить деньги в бизнес, владельцы используют и другие инструменты. Среди них — ведение блога в социальных сетях или на специальных ресурсах для предпринимателей. Обмениваться информацией с партнерами можно на платформах Vc.ru или Spark, для популяризации новой идеи в сфере IT подойдет площадка Habr.

Стартапы могут найти инвесторов, регулярно участвуя в конкурсах. Помощь в организации и проведении таких мероприятий оказывают «Стартап-кафе», Web Summit и Slush.

Публикация экспертного контента в сетевых изданиях также позволяет компаниям заявить о себе и привлечь финансирование. Запросы на комментарии от специалистов из разных сфер удобно искать, например, через Pressfeed.

Ошибки при поиске финансирования

Отсутствие четкого плана развития. Если у предпринимателя нет ясной бизнес-модели, заниматься привлечением финансирования рано. Инвесторы не согласятся вкладывать средства в проект с туманными перспективами, поскольку их цель — защитить свободный капитал от инфляции и получить прибыль.

Попытка реанимировать компанию, потерявшую рынок или крупных заказчиков. Вряд ли в подобной ситуации стоит думать о внешнем финансировании как о спасении. Нередко у такого бизнеса есть долговые обязательства, предприятие работает на устаревшем оборудовании или выпускает продукцию, которую не удается реализовать.

✅ Инвесторам интересны:

• проекты, у которых есть стратегия развития и продукты, пользующиеся спросом;

• предприятия, владеющие производственной базой, патентами или другими востребованными на рынке активами.

Как подготовиться к переговорам с инвесторами

Перед привлечением финансирования и началом переговоров с потенциальными партнерами необходимо разработать бизнес-модель и финансовый план. В нем указать статьи расходов и срок окупаемости предприятия.

На этапе согласования оценивают долю бизнеса, передаваемую инвестору. Результат переговоров зависит от интереса партнеров к компании. Когда доля и размер заемного капитала определены, составляют предварительное соглашение. В нем прописывают детали финансовой поддержки и условия взаиморасчетов.

Методы оценки бизнеса

Оценить рентабельность и перспективность проекта позволяют следующие способы:

-

Метод фиксированной стоимости. Используется для привлечения ресурсов на ранних этапах развития бизнеса, когда его будущее максимально неопределенно. Компании, занимающиеся финансированием подобных проектов, вкладывают фиксированную сумму в обмен на оговоренную долю в бизнесе.

-

Метод венчурного капитала. Базируется на оценке текущего положения дел и теоретической доходности, которую хочет получать инвестор. Например, компания планирует за пять лет достичь рыночной стоимости х рублей, а инвестор ожидает 20-кратную прибыль. Стартовая цена бизнеса принимается за х/20, соотношение суммы привлеченного капитала к исходной стоимости проекта определяет долю инвестора.

-

Метод дисконтирования денежных потоков. Базируется на детальном финансовом прогнозе развития с горизонтом не меньше трех лет. Срок планирования соответствует периоду окупаемости и зависит от особенностей бизнеса. Например, прогноз для небольшого магазина или учебного центра составляют на три года, для проектов, нуждающихся в больших вложениях, модель рассчитывают с перспективой на пять-семь лет.

Привлечение инвестиций в бизнес: ключевые моменты

-

Круг доступных источников финансирования определяется этапом, на котором находится компания. Эти источники отличаются на старте и на стадиях расширения и роста бизнеса.

-

Когда встает вопрос о том, чтобы привлечь внешние средства, нужно выбрать тип финансирования — заем под проценты или участие инвестора в обмен на долю в бизнесе.

-

Взять кредит сложнее вновь созданным компаниям. К долговому финансированию с залоговым обеспечением и погашением займа за счет части прибыли лучше переходить после стабилизации бизнеса.

-

На привлечение инвесторов работают и активности в интернете. Компания может вести блог о своей деятельности, участвовать в профильных мероприятиях или размещать в сетевых изданиях экспертные комментарии своих специалистов.

-

Заинтересовать инвесторов помогают расчет доходности предприятия, который позволяет обосновать объем вложений и оценить срок возврата средств, и пошаговая стратегия развития. Получить деньги по нечетким формулировкам — «на маркетинг» или «для привлечения квалифицированных работников» — вряд ли удастся.

СРОЧНО!!!!! ПОМОГИТЕ С ТЕСТОМ ПО ОБЩЕСТУ!!!!!!!!

1. … — деятельность, осуществляемая на свой риск, с целью извлечения прибыли.

2. … — это принадлежность определённого имущества конкретному лицу или группе лиц.

3. … — это форма организации предпринимательской деятельности, основанная на объединении двух или более участников, которые становятся совладельцами, а также их имущества.

4. Мы знаем, что акционерное общество — это предприятие, собственниками которого выступают держатели акций. … — это доходы владельца акций.

5. Выбери правильный ответ

А. Предпринимательство ставит своей целью завоевание и удержание власти.

Б. Финансовое предпринимательство является видом бизнеса.

Верны ли данные суждения о бизнесе?

а) Верно только А б) Верно только Б

в) Верны оба суждения г) Оба суждения неверны.

6. Все приведённые ниже термины, за исключением одного, относятся к видам предпринимательства. Найди термин, выпадающий из общего ряда.

Производственное, торговое, страховое, оценочное, посредническое.

7. Выбери верные суждения и запиши цифры, под которыми они указаны.

Формы бизнеса отличаются способами организации.

Занятие бизнесом требует от производителя многих знаний и умений, чтобы организовать эффективное производство.

Предпринимательство играет важную роль в экономике, так как оно обеспечивает производство товаров и услуг, создаёт рабочие места.

Товарищество предполагает ответственность одного человека за деятельность фирмы.

Предприятие не может использовать накопленную прибыль в качестве источника финансирования бизнеса.

8. К какому виду бизнеса можно отнести деятельность Евгения?

Евгений зарегистрирован в качестве индивидуального предпринимателя. Он оказывает услуги риелтора: находит людей, которые хотели бы сдать квартиру, а потом предлагает её для съёма нуждающимся в жилье людям. За свои услуги он берёт 30 % от размера арендной платы за 1 месяц.

а) Страховой б) Посреднический в) Недвижимый г) Производственный

9. Что из перечисленного можно отнести к достоинствам индивидуального предпринимательства как формы бизнеса?

1. Лёгкость в привлечении финансовых средств по сравнению с крупным бизнесом

2. Предприниматель несёт личную ответственность за успех

3. Простота создания и управления

4. Уплата налогов

10. Установи соответствие между примерами и видами предпринимательства. К каждой позиции, данной в первом столбце, подбери соответствующую позицию из второго столбца.

Пример

Вид предпринимательства

А. Фирма «Вилка-поилка» выпускает эксклюзивные вилки и бутылки для воды

1. Производственное

Б. Акционерное общество «Ребс» принимает вклады у населения

2. Финансовое

В. Компания «Зорро» осуществляет операции с ценными бумагами

Г. ИП Васнецов рисует дизайнерские картины

Д. Фирма «О мой мох» занимается выращиванием декоративного мха

Привлечь финансирование позволяют различные инструменты рынка инвестиций. Количество таких инструментов ограничено.

Какие способы привлечения финансирования существуют? Что важно знать предпринимателю, желающему привлечь финансирование? На эти вопросы ответим в данной статье. При условии, что компания является инвестиционно привлекательной (подробнее о факторах инвестиционной привлекательности здесь), у нее существует несколько различных вариантов привлечения финансирования.

Рассмотрим несколько самых популярных работающих на рынке способов привлечения капитала в малый бизнес.

Привлечь деньги на онлайн-площадке (краудлендинг)

Краудлендинг (народное кредитование) — коллективное онлайн-кредитование группой инвесторов индивидуальных предпринимателей или компаний. Ключевым звеном в краудлендинге является инвестиционная онлайн-площадка.

Параметры долгового капитала:

Сумма: в среднем 5-15 млн. руб. (до 200 млн.руб.)

Процент: в среднем 23-26% (до 34%).

Скорость получения: от нескольких дней до нескольких недель.

Срок займа: от нескольких недель до нескольких месяцев.

Целевой портрет заемщика:

Компания, не обладающая ликвидными залогами и поручителями. Цели займа – развитие бизнеса, реализация гос.контракта. Средняя годовая выручка – от 50 млн.руб./год и выше. Срок работы компании – от полугода.

Доступность для малого бизнеса:

Для компаний, срок работы которых от полугода и выше с выручкой от нескольких миллионов годовой выручки. Компания проходит через внутренний скоринг площадки на наличие стоп-факторов, получает оценку финансового состояния. Компании с высоким риском дефолта не принимаются к размещению на площадке. Доля проектов из числа допущенных и завершенных успешно в среднем составляет 35%.

Значимые представители рынка:

— Penenza

— МодульДеньги

— Поток Диджитал

— StartTrack

— АтомИнвест

— Сберкредо

Привлечь частного инвестора

Привлечение частного инвестора в бизнес, как правило происходит по схеме продажи доли бизнеса, либо выдачи займа. Встречаются и комбинированные схемы покупки доли + займа, а также схемы конвертируемого займа, при которой, если компания не может в срок вернуть деньги, то расплачивается с инвестором долей.

Привлечение частного инвестора, пожалуй, самая творческая задача для бизнесмена. В отличие от других инструментов, правила на рынке поиска частного инвестора отсутствуют, а ожидания конкретных инвесторов различаются в зависимости от инвестиционных аппетитов, наличия отраслевой специализации в инвестициях и других факторов. Почти во всех случаях, привлекая частного инвестора, компания теряет полную самостоятельность в принимаемых решениях, особенно стратегических.

Параметры привлеченного капитала:

Сумма: От несколько сот тысяч рублей до нескольких сот миллионов рублей.

Процент: Среднее ожидание по окупаемости инвестиций – от 1 года до 3-х.

Скорость получения: от нескольких дней до нескольких месяцев.

Срок займа: от нескольких недель до нескольких лет.

Целевой портрет заемщика:

Компания, готовая допустить в бизнес еще одного участника. Как правило целью привлеченного финансирования является развитие компании, выход на новые рынки, выпуск нового продукта на рынок.

Доступность для малого бизнеса:

Доступность для малого бизнеса ограничивается количеством инвесторов, желающих вложиться в новый бизнес. На сегодняшний день инвестиционная активность в России не высокая. Количество инвестиционных сделок по сравнению с выдачей кредитов относительно низкое. В связи с этим доступность данного инвестиционного инструмента для малого бизнеса оценивается как низкая.

Представители рынка (площадки по поиску инвесторов):

— beboss.ru

— businessesforsale.ru

— business-platform.ru

— start2up.ru

— biznet.ru

— finatica.com

— deloshop.ru

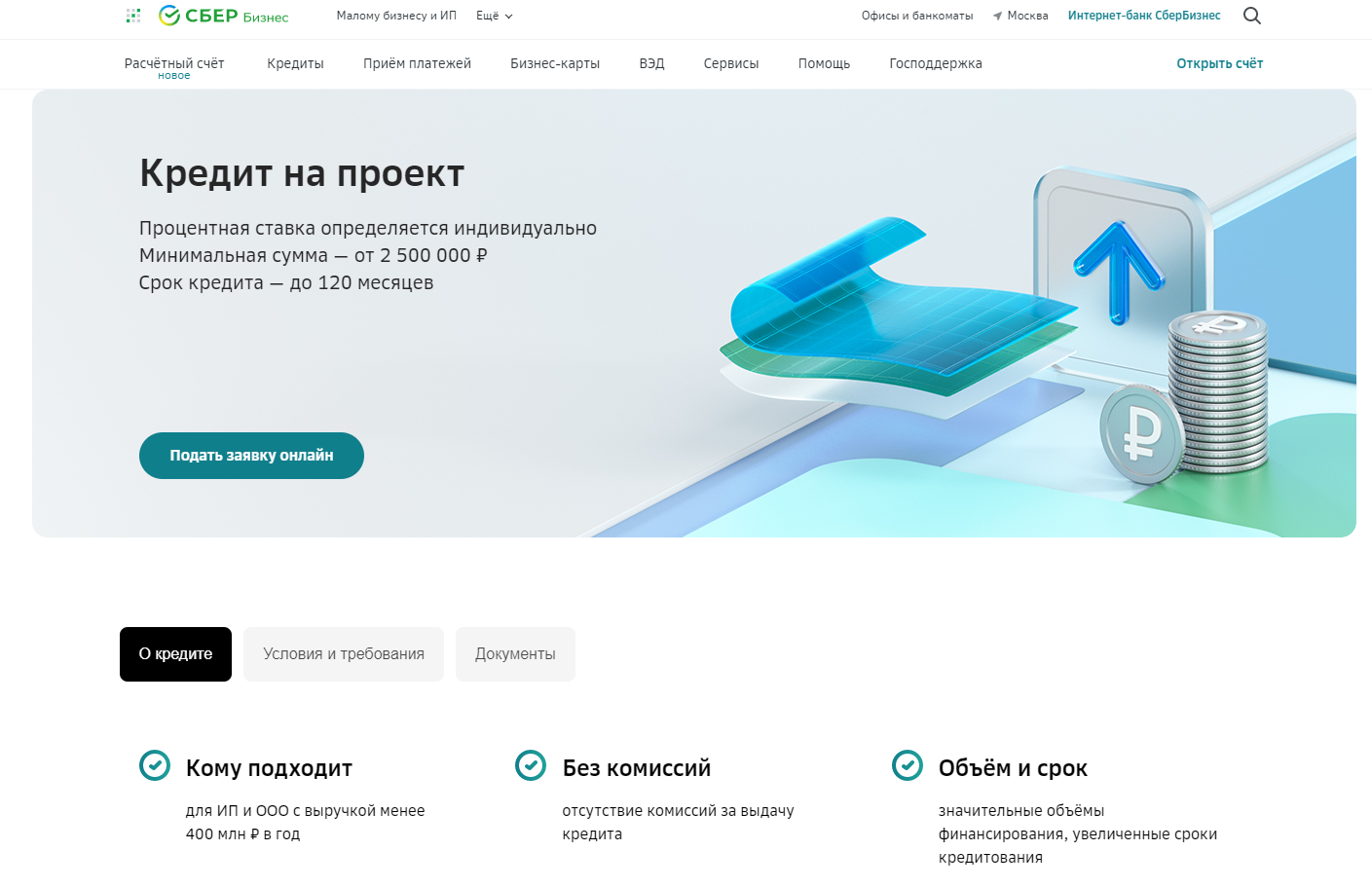

Получить банковский кредит

Банковский кредит – денежная ссуда, предоставляемая коммерческими банками и другими финансовыми учреждениями для текущей или инвестиционной деятельности, обеспечивается товарно-материальными, золотовалютными ценностями или ценными бумагами, долговыми обязательствами. Из самого определения следует, что банк предоставляет ссуду под залоги. Как правило, залогами являются транспортные средства, недвижимость, реже – оборудование.

Параметры долгового капитала:

Сумма: в среднем от нескольких миллионов до нескольких десятков миллионов.

Процент: в среднем 12-17%.

Скорость получения: от 3 до 7 лет.

Срок займа: в среднем 3-5 лет.

Целевой портрет заемщика:

Компания, обладающая ликвидными залогами и поручителями. Цели займа – развитие бизнеса, пополнение оборотного капитала. Средняя годовая выручка – от 50 млн.руб./год и выше. Срок работы компании – от полугода.

Доступность для малого бизнеса:

Для компаний, срок работы которых от полугода и выше с выручкой от нескольких миллионов годовой выручки. Компания проходит через банковский скоринг на наличие стоп-факторов, получает оценку финансового состояния.

Наиболее значимые представители рынка:

— Сбербанк

— ВТБ

— АЛЬФА-БАНК

— Промсвязьбанк

— Райффайзенбанк

— АК БАРС БАНК

— Банк ЗЕНИТ

— МСП Банк

Привлечь деньги через эмиссию и продажу облигаций

Эмиссия облигаций – это выпуск компанией ценных бумаг для дальнейшей продажи инвесторам, по которым они будут получать купонный доход и иметь возможность продажи бумаги по рыночной цене. Облигации различают биржевые и внебиржевые (коммерческие). Внебиржевые продаются вне биржи. Ставки по ним обычно выше. Выпустить коммерческие облигации, в отличии от биржевых, может практически любая компания. Вероятность и скорость продажи облигаций зависит от инвестиционной привлекательности компании.

Параметры долгового капитала:

Сумма: от 50 млн.руб. до нескольких сот миллионов.

Процент: в среднем 9-12%.

Скорость получения: от нескольких месяцев.

Срок займа: в среднем на 2-4 года.

Целевой портрет заемщика:

Средняя годовая выручка компании от 100 млн.руб./год. Компания обладает достаточной инвестиционной привлекательностью. Компания существует на рынке несколько лет, способна выплачивать инвесторам купонный доход и иметь возможность погашения долга в конце периода эмиссии облигаций.

Доступность для малого бизнеса:

Эмиссия и продажа коммерческих облигаций обладает высокой доступностью для компаний малого бизнеса за счет возможности их регистрации практически любой компанией. При условии достаточной инвестиционной привлекательности компании, а также привлекательной доходности, облигации пользуются спросом на инвестиционном рынке, так как права инвесторов защищены в достаточной мере. Эмиссия биржевых облигаций является более трудоемким процессом по сравнению с эмиссией коммерческих облигаций, накладывающим дополнительные требования к потенциальным инвесторам. Тем не менее, доступность по сравнению с банковским кредитом оценивается как достаточно высокая, в связи с отсутствием необходимости предоставления залогов, более гибким скорингом со стороны организаторов процесса.

Представители рынка:

— Московская биржа.

— Национальный расчетный депозитарий.

Вывод:

В зависимости от целей компании и ее специфических особенностей, целесообразно применять тот или иной инструмент привлечения финансирования. Так, на небольшой срок небольшую сумму денег быстрее и проще всего привлечь через краудлендинговую площадку. При наличии ликвидных залогов, поручителей, на оборотный капитал или реализацию инвестиционного проекта имеет смысл рассматривать банковское кредитование. При наличии высоких рисков развития бизнеса или желания владельца бизнеса привлечь партнера, имеет смысл рассматривать привлечение частного инвестора. Для получения длинных денег в размере от нескольких десятков миллионов рублей по умеренной ставке, оптимальным инструментов будет эмиссия коммерческих или биржевых облигаций.

Ознакомиться с возможностями Росконсалтинг относительно сопровождения привлечения финансирования на бирже по ссылке здесь >>

Рекомендуемые статьи

Многие предприниматели сталкиваются с вопросом о том, за какие деньги развивать бизнес – за собственный капитал или путем привлечения сторонних средств. Второй вариант привлекателен возможностью быстро масштабироваться, а не копить на очередное расширение годами. Но как привлечь инвестиции в бизнес, особенно если он открыт недавно и пока не раскрыл потенциал?

Когда нужно финансирование

Ошибочно полагать, что бизнесу привлечение сторонних средств нужно только на этапе стартапа. Несомненно, новый бизнес сильно нуждается в финансировании для реализации, выхода на рынок. Ситуация усугубляется тем, что именно на этапе стартапа получить деньги инвесторов сложнее всего – у вас есть только идея в виде бизнес-плана, но практически или полностью нет результата.

Не меньшая потребность в деньгах наблюдается и на втором этапе развития компании, когда идея реализована в конкретном продукте, есть экономические показатели. Шансы на то, что инвесторы заинтересуются бизнесом, гораздо выше, так как им есть на что опираться при принятии решения.

Даже когда компания имеет готовый продукт и успешно продает его на рынке, необходимость в привлечении дополнительного финансирования никуда не исчезает. Деньги всегда нужны на:

- финансирование оборотных средств и реализацию обязательств перед кредиторами;

- расширение и/или усовершенствование предприятия, оборотное финансирование;

- поддержание компании на плаву в тяжелые моменты, например, во время кризиса;

- экспансию бизнеса на рынке за счет приобретения других, более мелких компаний.

В связи с этим поиск источников финансирования, повышение инвестиционной привлекательности – это ключевые задачи любой компании независимо от того, на каком она сейчас этапе развития.

Девять источников финансирования

Если вы четко понимаете, сколько денег и для каких конкретно задач нужно вашему бизнесу, стоит сразу перейти к проверке различных источников финансирования. Важно быть психологически готовым к многочисленным отказам, и именно из-за их наличия нужно попробовать все варианты.

FFF – friend, family and fools

Один из самых доступных источников денег для бизнеса – это друзья, родственники и знакомые, у которых есть деньги и желание инвестировать их для приумножения капитала. Преимущество таких инвесторов в том, что у них изначально лояльное отношение к вам за счет близких и родственных связей. Не нужно прописывать KPI, оформлять договорные отношения сторон, показывать отчеты. В то же время такой источник финансирования не может дать большую сумму, к тому же всегда есть риск испортить отношения со значимыми для вас людьми, если с бизнесом будут проблемы.

Платформы для запуска стартапов

Начинающие предприниматели могут презентовать свою идею на специальных платформах, чтобы привлечь внимание инвесторов и получить профессиональные консультации по поводу бизнеса. Такие сайты предоставляют исследования, информацию и посильную помощь в развитии. В числе популярных площадок есть сервис Startups.co с большим коммьюнити в лице более 14 млн пользователей, а также платформа Gust.com. Аналогичные, но более мелкие сервисы доступны и в российском сегменте, однако надо учитывать, что их аудитория меньше, чем у описанных выше.

Классический краудфандинг

Этот метод привлечения инвестиций в бизнес можно охарактеризовать известной фразой «с миру по нитке». Есть множество онлайн-платформ, на которых предприниматели презентуют бизнес: Kickstarter, BoomStarter, Fig и многие другие. Пользователи, которым проект показался интересным, поддерживают его вложением своих денег. Лучше всего этот метод работает на глобальном рынке, тогда как в России явление пока новое и недостаточно развито, аудитория не настолько большая и наиболее лояльно относится к разного рода благотворительным и социальным инициативам.

Краудфандинг через займы

Классический краудфандинг дает хороший результат только в случае ответственного подхода к рекламной кампании. Большую роль сыграет известность человека или проекта, представляющего бизнес. Но что делать, если всего этого нет? В таком случае стоит обратиться к сервисам, которые предоставляют бизнесу синдицированные займы. Это отличный вариант для работающих проектов с большими оборотами и доходностью, но не имеющих больших собственных активов. Проценты по краудфандинговым займам – больше банковских, но быстро оформляются и не требуют залога.

Бизнес-ангелы

Частные инвесторы различного уровня, которые вкладывают личные деньги в преимущественно новые проекты на начальных стадиях развития. В обмен на вложенные средств они получают акции компании. Найти бизнес-ангела не так сложно. В Интернете можно найти информацию о рейтингах бизнес-ангелов в России и в других странах, после чего связаться с ними по контактным данным. В числе таких площадок: Pitch Book, Angel List, Startup Point и многие другие. Нередко частные инвесторы встречаются на выставках стартапов и на других тематических бизнес-мероприятиях.

Бизнес-инкубаторы и акселераторы

Сотрудничество с бизнес-инкубатором или акселератором – хорошая перспектива для владельца развивающейся компании. Такие организации заинтересованы в участии в развитии новых бизнесов и готовы предоставить для этого определенные суммы и помощь. Некоторые платформы, например, TechStars, 500Startups и Ycombinator предоставляют начинающим предпринимателям профессиональные консультации, могут выдать пусть и скромный, но стартовый капитал, а также дать доступ к информации об инвесторах, у которых бизнесмен может запросить финансирование.

Профессиональные социальные сети

Найти инвесторов или потенциальных партнеров по бизнесу можно в профессиональных соцсетях, например, в Linkedln. Некоторые такие онлайн-сервисы даже идут навстречу предпринимателям и помогают связаться с инвесторами со всего мира, а также организовать доставку продукции вашей компании в другое государство. В числе таких лояльных сервисов есть Xing, Startup Nation, Meetup. Кроме профессиональных социальных сетей, в качестве источников инвестиций стоит рассмотреть тематические сайты и форумы, аудитория которых потенциально заинтересована в вашем бизнесе.

Рынок прямых инвестиций

Есть компании, которые покупают доли в бизнесах для дальнейшей их перепродажи через несколько лет с целью получения прибыли. Вы можете обратиться в такие организации и привлечь инвестиции в размере от нескольких тысяч до миллионов рублей в зависимости от того, насколько перспективным ваш бизнес покажется прямым инвесторам. Как и другие новые способы, рынок прямых инвестиций не очень сильно развит в России, но эта ситуация постепенно исправляется. Что касается рынка США, за последний год прямые инвесторы вложились в развитие более 2100 фирм.

Предварительные продажи

Такой вариант привлечения финансирования пользуется популярностью у застройщиков, которые продают квартиры еще на стадии проекта даже до начала строительных работ. По такой схеме вы можете начинать производство или закупку товара в случае, когда соберете достаточную для этого сумму с потребителей, заинтересованных в продукте. Например, можно сделать лендинг и через него собирать предзаказы либо реализовать механизм совместных покупок. Для готового бизнеса этот вариант не слишком рентабелен, но для стартапа поможет собрать деньги на стартовый закуп.

Если бизнес уже развитый

Перечисленные выше способы больше подходят для стартапов. Но где искать финансирование, если бизнес уже достаточно зрелый и нуждается в серьезной сумме? Есть несколько вариантов:

- Инвестиционные фонды. В отличие от венчурных фондов, такие организации охотно инвестируют в зрелые проекты. Найти их просто: у каждого фонда есть свой сайт, на котором есть вся информация о команде, об условиях и особенностях сотрудничества.

- Стратегические инвесторы. Крупные компании и корпорации, которые выкупают целые бизнесы для получения синергетического эффекта. Выйти на такого участника самому очень сложно – обычно они первые предлагают сделку. Для этого компании нужно как можно чаще появляться на отраслевых мероприятиях, публиковаться в СМИ, расширять контакты.

- Банки. На новый бизнес получить выгодный кредит в банке достаточно сложно, особенно в российских реалиях. Однако, если компания на рынке не первый месяц и имеет ряд положительных финансовых показателей, вполне можно рассчитывать на кредитование.

Что касается типа финансирования, оно может быть заемным и долевым. Второе обходится дороже, так как продажа доли отнимает часть прибыли у собственника. Если выбираете долевую финансовую поддержку, старайтесь находить инвесторов, которые поддержат не только деньгами, но и профессиональной консультацией, управленческими навыками, связями, экспертным взглядом. В таком случае польза для компании компенсирует некоторую недостачу прибыли.

Что нужно для поиска инвесторов

Прежде чем приступить к привлечению инвесторов, проверьте свой бизнес по такому чек-листу:

- полностью собрана команда проекта – есть специалисты по продажам, маркетингу, IT;

- есть готовый продукт или на крайний случай его минимально жизнеспособная версия;

- продажи уже запущены и показывают наличие платежеспособного спроса на продукт;

- вы понимаете рынок, знаете преимущества вашего решения от продуктов конкурентов;

- сформирована четкая дорожная карта дальнейшего развития бизнеса на годы вперед.

Если по каждому из пунктов чек-листа у вас есть галочка, привлечь инвестиции будет значительно проще и вы уже готовы к взаимодействию с инвесторами. В противном случае надо подготовиться.

Как привлечь внимание инвестора

Наличие команды и четкой бизнес-идеи с дорожной картой – важные, но не единственные условия для успешного привлечения финансов в компанию. Повысить шансы на успех помогут эти советы:

- Изучите инвестора. Узнайте, в какие проекты он инвестирует, вкладывал ли ранее деньги в бизнес подобный вашему. Не исключено, что не вся информация будет в открытом доступе, но придя на встречу подготовленным, вы заметно улучшите свои позиции в лице инвестора.

- Говорите правду. Не выдавайте желаемое за действительное и честно сообщите о том, как продвигается бизнес, сколько денег и для чего нужно, какую выгоду от этого получит сам инвестор. Постарайтесь сделать так, чтобы у него не было никаких сомнений на ваш счет.

- Будьте реалистом. Обращайтесь за финансированием к инвесторам примерно того же уровня, что и ваш бизнес. Не стоит просить поддержки у глобальных корпораций, имея за плечами стартап в самом начале развития. Частные лица поддержат вас более охотно.

Если по какой-либо причине получили отказ от инвестора, обязательно проанализируйте встречу и постарайтесь понять, почему она привела к негативному результату. Это поможет не ошибаться.

Заключение

Откажитесь от убеждения, что для запуска и развития бизнеса нужен либо крупный свой капитал, либо кредитная кабала от многочисленных банков. Проверьте рассмотренные выше источники финансирования, подготовьтесь к диалогу с инвесторами и сделайте шаг к развитию своего дела.

- /

- /

13 МАЯ 2022

Разбираем имеющиеся возможности

Автор: Наталья Джораева, эксперт по корпоративным финансам и инвестициям, основатель информационного сервиса Get-Investor.ru. Опыт работы в финансах более 15 лет, руководящие должности в группе АФК Система и штаб-квартире Евросети. Консультант 300+ стартапов и компаний малого бизнеса. Эксперт года по версии StartHub-2021 (Агентство инноваций г. Москвы), преподаватель образовательных программ «GenerationS» и StartHub.

Вы основатель стартапа или владелец давно работающей на рынке компании? На какой бы стадии развития ни находился бизнес, вопрос привлечения внешнего финансирования будет актуален всегда. Ведь именно с помощью инвестиций вы сможете кратно ускорить развитие компании и в разы увеличить продажи и прибыль. Давайте разберемся, какие бывают источники финансирования бизнеса и какой лучше всего подойдет именно вам. Даже если часть из них не актуальна для вас прямо сейчас, вы будете иметь в виду возможности, которые откроются на следующем этапе развития компании.

Источники:

1. Собственные средства основателя компании

2. Ближний круг – друзья и знакомые

3. Краудфандинг

4. Гранты и субсидии

5. Бизнес-ангелы

6. Венчурные фонды

7. Банковский кредит

8. Факторинг

9. Лизинг

10. Товарный кредит

1. Собственные средства основателя компании

Что это?

По статистике каждый третий стартап запускается на средства своих основателей. И это не обязательно только деньги – инвестицией может быть ваша экспертиза, ноу-хау или, как минимум, время, которое вы вкладываете в проект, не получая на первых порах никакой финансовой отдачи.

Когда актуально?

Конечно, основатель может проинвестировать в собственный бизнес на любой стадии его развития, но все-таки в большинстве случаев это происходит на самом старте, когда компания только открылась. На этом этапе продаж еще нет, но появляются первые расходы – на разработку продукта, найм первых сотрудников, маркетинговые эксперименты и так далее. Эти расходы вам и нужно покрыть на первых порах, пока бизнес не выйдет на безубыточность или не появится внешний инвестор. Кстати, для инвестора тот факт, что вы вложили в проект не только свое время, но и сбережения, будет позитивным сигналом. Ведь кому захочется рисковать, инвестируя в проект, в который даже его основатель не рискнул вложить свои деньги?

2. Ближний круг – друзья и знакомые

Что это?

Этот источник первых инвестиций в мире венчура называют 3F: friends, family, fools (друзья, семья, дураки). Ближний круг – первые люди, к которым можно обратиться за деньгами: в долг или за небольшую долю в вашем проекте. Обычно они бывают готовы профинансировать ваш проект не потому, что хорошо разбираются в бизнесе и, тем более, инвестировании, а потому, что верят в вас как в человека или предпринимателя. Поэтому важно учитывать риск испортить с ними отношения, если проект «не выстрелит», а вернуть долги быстро не получится.

Когда актуально?

Этот источник финансирования используется для покрытия расходов на самом начальном этапе, когда вашей главной задачей будет разработать продукт и постараться довести его до первых продаж. Как только готов прототип или базовая версия продукта и получена позитивная обратная связь от покупателей – можно переходить к профессиональным инвесторам.

3. Краудфандинг

Что это?

Краудфандинг – это способ привлечения в проект небольших денег от множества частных лиц через специализированные онлайн-площадки. В данном случае, о покупке доли в компании речь не идет. Это скорее способ проверить свою идею на жизнеспособность: если концепция продукта понравится пользователям площадки – они поддержат его личными средствами.

Когда актуально?

Краудфандинг актуален для стартапов на начальной стадии развития, особенно в нише В2С, ориентированной на широкую аудиторию.

4. Гранты и субсидии

Что это?

Это инструмент безвозмездного финансирования перспективных проектов от государственных или коммерческих фондов по итогам конкурсного отбора. В России гранты выдаются такими организациями, как Минэкономразвития РФ, Минцифра, Фонд президентских грантов, Фонд содействия инновациям, Национальная технологическая инициатива (НТИ), фонд «Сколково» и другими. Чтобы получить грант, проект должен соответствовать требованиям фонда. Для участия в конкурсе необходимо подготовить пакет документов и подать заявку. Перечень документов у каждого фонда свой, но везде придется представить бизнес-план и учредительные документы компании.

Когда актуально?

Этот вид финансирования подходит компаниям на любой стадии развития, начиная от этапа идеи и заканчивая миллиардными оборотами, главное – выбрать соответствующую своей стадии программу. Помните, что после выдачи гранта фонд будет отслеживать использование денег по назначению: компания-получатель должна регулярно отчитываться о своих тратах и подтверждать их документами.

5. Бизнес-ангелы

Кто это?

Бизнес-ангел – это частный инвестор, который финансирует проекты на начальной стадии за долю в компании. Его цель – заработать на перепродаже этой доли, когда компания вырастет, или на части будущей прибыли компании в виде дивидендов. Бизнес-ангелы могут инвестировать как единолично, так и через синдикаты – объединившись с несколькими другими инвесторами.

Когда актуально?

Бизнес-ангелы, как правило, инвестируют в проекты на предпосевной и посевной стадиях, когда у проекта нет регулярных продаж и значительной выручки. Идеальный вариант для стартапа – привлечь бизнес-ангела с опытом и связями в той же отрасли, в которой развивается проект, что значительно повысит шансы на его успех.

6. Венчурные фонды / Private equity

Что это?

Private equity – это собирательное название профессиональных инвестиционных фирм, которые инвестируют в частные компании, не котирующиеся на фондовой бирже. Венчурный капитал (VC) – это тип прямых инвестиций, который ориентирован на высоко рискованные инвестиции в компании на ранней стадии развития с многократным потенциалом роста.

Когда актуально?

Венчурный капитал в основном подходит для компаний, которые уже прошли «посевную» стадию, разработали продукт и вывели его на рынок, то есть начали продажи. Таким образом, этот тип финансирования предназначен для того, чтобы помочь компаниям расти быстрее, чем если бы они росли органически, за счет более существенных вливаний в маркетинг и/или усиление команды.

Преимущество венчурных фондов заключается в том, что они могут профинансировать несколько раундов для одной и той же компании, тогда как бизнес-ангел, например, не всегда может это сделать из-за более ограниченного бюджета. Венчурные фонды часто имеют конкретную отраслевую направленность и хорошие связи в своей нише.

7. Банковский кредит

Что это?

Банк – первое, что приходит в голову, когда заходит речь о финансировании бизнеса. Главное преимущество банковского кредита в том, что основателю в обмен на деньги не нужно отдавать долю в компании, а это значит, что в долгосрочной перспективе это может оказаться гораздо более дешевым способом финансирования, чем инвестиции от бизнес-ангела или венчурного фонда. Но, к сожалению, банки – большие консерваторы, поэтому они финансируют не стартапы, а уже доказавший свою устойчивость бизнес: торговые, производственные, строительные и подобные компании. Кредиты чаще всего выдаются на пополнение оборотных средств, приобретение оборудования или строительство под залог конкретного имущества или обязательство о поддержании определенных оборотов по счетам в банке-кредиторе.

Когда актуально?

Как уже упоминалось, банки готовы брать на себя гораздо меньший риск, чем венчурные фонды и бизнес-ангелы. Этот источник финансирования подходит компании, если она генерирует стабильные денежные потоки доходов и органически растет уже в течение нескольких лет.

8. Факторинг

Что это?

Факторинг – это финансовая услуга для компаний, работающих на условиях отсрочки платежа. С ее помощью продавец получает деньги за товар сразу после отгрузки, может устранить кассовые разрывы и пополнить оборотный капитал. Например, если вы поставщик продуктов питания и работаете с крупной торговой сетью, стандартная отсрочка оплаты может составлять от 60 дней. Чтобы не ждать так долго, а уже сейчас получить живые деньги и снова запустить их в оборот, вы можете «продать» этот счет факторинговой компании. Конечно, с определенной скидкой, на которой в результате факторинговая компания и заработает.

Когда актуально?

Вы будете желанным клиентом для факторинговых компаний, если ваш бизнес удовлетворяет большинству таких требований: компания “старше” 6 месяцев, работает преимущественно с коммерческими, а не государственными клиентами, среди которых есть крупные, известные бренды, и сумма средней поставки одному клиенту составляет не менее 3 млн рублей.

9. Лизинг

Что это?

Лизинг – это долгосрочная аренда имущества с возможностью его выкупа в дальнейшем, и в этом его ключевое отличие от обычной аренды или единовременной покупки. С помощью лизинга компании могут распределять платежи на более длительный период времени вместо того, чтобы полностью оплачивать в момент приобретения. Например, можно арендовать у лизинговой компании автомобиль в течение 2-3 лет, а потом выкупить его по остаточной стоимости. Или взять в лизинг оборудование для нового производства, и если бизнес «не пошел» – просто вернуть оборудование лизинговой компании.

Когда актуально?

Лизинг, в первую очередь, актуален для компаний, которым для работы необходимо дорогостоящее оборудование, транспорт, спецтехника или производственная недвижимость, но нет средств для ее приобретения прямо сейчас.

10. Товарный кредит / поставщики

Что это?

Товарный кредит – это предоставление поставщиком определенного товара или услуги с отсрочкой платежа. Если ваша бизнес-модель предусматривает отсрочки получения оплаты от покупателей или длинный цикл продажи, стоит попытаться договориться о более длительных сроках оплаты и с поставщиками, чтобы не столкнуться с кассовым разрывом. Идеальная ситуация – когда срок расчетов с поставщиками равен или даже превышает срок получения оплаты от ваших покупателей.

Когда актуально?

Проще всего договориться о товарном кредите, если у вас сильная переговорная позиция: например, вы являетесь крупным/важным клиентом для вашего поставщика. Если поставщик не готов предоставлять длительную отсрочку платежа, обсуждайте хотя бы скидку за то, что так быстро с ним рассчитываетесь.

Подведем итоги

Как мы видим, есть много форм финансирования, доступных для предпринимателей. Поэтому не зацикливайтесь исключительно на продаже доли или банковском кредите, смотрите шире, чтобы выбрать источник финансирования, который лучше всего подходит для вашей ситуации и стадии развития бизнеса.

Нужна помощь в разработке стратегии финансирования бизнеса и поиске финансовых партнеров? Свяжитесь с нами:

Подписывайтесь на еженедельную рассылку с обзорами событий венчурного рынка и новых публикаций на Get-Investor.ru.

Присоединяйтесь к нам в telegram и вконтакте.

Узнавайте первыми

Подпишитесь и раз в неделю получайте подборку полезных материалов

Структура информационного центра по краудфинансированию

- ЧТО ТАКОЕ КРАУДФИНАНСИРОВАНИЕ

- РЕГУЛИРОВАНИЕ РЫНКА

- ПРИВЛЕЧЕНИЕ СРЕДСТВ НА ИНВЕСТИЦИОННЫХ ПЛАТФОРМАХ

- ИНВЕСТИРОВАНИЕ НА ИНВЕСТИЦИОННЫХ ПЛАТФОРМАХ

- ПРЕИМУЩЕСТВА КРАУДФИНАНСИРОВАНИЯ

- МЕРЫ ГОСУДАРСТВЕННОЙ ПОДДЕРЖКИ

- ДОКУМЕНТЫ И ССЫЛКИ

I. ЧТО ТАКОЕ КРАУДФИНАНСИРОВАНИЕ

Краудфинансирование – это привлечение средств на развитие бизнеса или запуск проекта от нескольких инвесторов через специальные платформы.

Виды краудфинансирования

- Классический краудфандинг

Сбор средств на какую-либо цель или идею, причем не обязательно коммерческую. Этот механизм подходит для финансирования благотворительных, творческих, образовательных или экологических проектов. Краудфандинг может быть использован и для сбора денег на личные цели. В обмен на финансирование инвесторы могут в будущем становиться первыми получателями разрабатываемого продукта или услуги, получать какие-то сувениры, упоминание себя в качестве спонсоров проекта и т.п.

Пример:

-

Малоизвестная музыкальная группа ищет средства, чтобы дать концерт, а участники сбора средств получают бонусы в виде дешевых билетов, брендированной продукции или упоминания в титрах.

-

Компания высылает минимум 50 банок красной икры по низкой цене, тогда как вам нужно не более 10. Если кто-то найдет 5 желающих, соберет деньги, закажет и получит 50 банок, а затем раздаст заказчикам — он окажется инициатором краудфандинга.

- Краудлендинг

Привлечение финансирования в форме займа от нескольких инвесторов при помощи посредника – инвестиционной платформы. Компания может привлечь средства от граждан (P2B) или других предприятий (B2B). Этот механизм подходит для компаний, уже работающих на рынке определенное время и способных подтвердить свою платежеспособность.

Пример:

- Компании нужно закупить сырье на 1 млн руб. на выполнение госконтракта, авансирование по которому не предусмотрено договором. Свободных средств нет. Компания размещает заявку на инвестиционной площадке и занимает средства у широкого круга инвесторов на два месяца.

- Краудинвестинг

Привлечение финансирования в обмен на долю в компании или часть будущей прибыли бизнеса. Этот механизм подходит для стартапов или действующих малых предприятий, реализующих новые проекты.

Пример:

- У Вас есть бизнес-идея, требующая средств на запуск, но традиционные финансовые организации не готовы предоставить финансирование на реализацию проекта с нуля. Вы размещаете заявку на инвестиционной площадке и привлекаете средства инвесторов в обмен на право их участия в управлении компанией – передаете долю в бизнесе.

Ассоциация операторов инвестиционных платформ (см.на сайте: rus-crowd.ru) создала карту рынка краудфинансирования, в которой отражены представители краудфандинга, краудлендинга и краудинвестинга:

II. РЕГУЛИРОВАНИЕ РЫНКА

В России с 2020 года вступил в силу Федеральный закон № 259-ФЗ (см. на сайте Гарант), регулирующий развитие краудфинансирования (далее – Закон). Под действие Закона попадают краудлендинг и краудинвестинг. Классический краудфандинг Законом не регулируется.

Участники процесса краудфинансирования

- инвестиционные платформы;

- операторы инвестиционных платформ;

- инвесторы;

- организации, привлекающие инвестирование.

Инвестиционная платформа – это информационная система в сети «Интернет», используемая для дистанционного заключения договоров инвестирования.

Доступ к платформе предоставляет оператор. Он же раскрывает информацию о платформе и ее деятельности, заключает договоры с инвесторами и лицами, привлекающими инвестиции, проводит идентификацию клиентов, а также отчитывается об осуществлении деятельности перед Банком России.

Требования к операторам:

-

юридическое лицо

-

капитал не менее 5 млн рублей

-

невозможность совмещения деятельности с иной деятельностью финансовой организации за исключением профессиональных видов деятельности на рынке ценных бумаг

-

включение в реестр операторов инвестиционных платформ Банка России (см. на сайте ЦБ РФ)

Способы инвестирования в проекты на инвестиционных платформах

- Предоставление займа (краудлендинг);

- Покупка эмиссионных ценных бумаг по закрытой подписке (краудинвестинг);

- Покупка утилитарных цифровых прав (УЦП) – инвесторы приобретают токены, которые дают право в будущем требовать от заемщика предоставления вещей или оказания услуг либо право использовать результаты его интеллектуальной деятельности (краудлендинг и краудинвестинг).

Документы, регулирующие отношения сторон при краудфинансировании

- Правила инвестиционной платформы

Организованный акт оператора инвестиционной платформы, определяющий основные условия работы площадки: правила авторизации, требования к инвесторам и заемщикам и т.д.

- Договор об оказании услуг по содействию в привлечении инвестиций

Заключается между оператором инвестиционной платформы и организацией, привлекающей финансирование. Договор обеспечивает доступ заемщика к участию в краудфинансировании.

- Договор об оказании услуг по содействию в инвестировании

Заключается между оператором инвестиционной платформы и лицом, желающим вложить средства в проекты. Договор обеспечивает доступ инвестора к участию в краудфинансировании.

- Договор инвестирования

Заключается между заемщиком и инвестором и содержит условия предоставления финансирования по конкретному проекту.

III. ПРИВЛЕЧЕНИЕ СРЕДСТВ НА ИНВЕСТИЦИОННЫХ ПЛАТФОРМАХ

Привлекать инвестиции на инвестиционной платформе может только юридическое лицо или индивидуальный предприниматель.

В течение одного календарного года одно лицо может привлечь с использованием инвестплатформ не более 1 млрд рублей.

Инвестиционные платформы могут установить дополнительные требования к заемщикам: минимальный возраст компании, минимальный размер выручки, отсутствие просроченной задолженности и т.д.

Механизм привлечения средств с помощью краудфинансирования

Шаг 1. Формулирование цели и подготовка бизнес-плана проекта

Определите цель проекта и его потенциальную аудиторию, изучите конкурентов. Подготовьте описание проекта, посчитайте сколько денег нужно на реализацию и продвижение проекта.

Шаг 2. Выбор способа финансирования проекта

Это может быть привлечение займа, продажа эмиссионных ценных бумаг (облигации или акции), размещение их с помощью инвестиционной платформы, продажа утилитарных цифровых прав.

Шаг 3. Выбор инвестиционной платформы

Изучите правила и размер комиссии инвестиционных площадок, обратите внимание на срок их существования, посмотрите, какие проекты собирают финансирование прямо сейчас, какие отзывы о площадке в сети «Интернет». Существуют платформы, специализирующиеся на финансировании проектов определенной направленности, например, госзаказов.

ВАЖНО! Инвестиционная платформа должна быть зарегистрирована в реестре Банка России (см. на сайте ЦБ РФ)

Шаг 4. Заключение договора о содействии в привлечении инвестиций

Зарегистрируйтесь на платформе и предоставьте все необходимые документы и информацию о проекте. Платформа проведет оценку Вашего предложения и, в случае положительного решения, заключит с Вами договор о содействии в привлечении финансирования. На некоторых платформах заемщику присваивается рейтинг, который влияет на размер комиссии и процентную ставку.

ВАЖНО! Процесс оценки проекта обязателен, поскольку платформе важно направлять на инвестиции только потенциально прибыльные предложения, чтобы сохранить доверие инвесторов.

Шаг 5. Заключение договора инвестирования

После опубликования проекта на платформе начинается этап привлечения инвесторов. Их деньги перечисляются на номинальный счет платформы и, как только наберется необходимая сумма, будут перечислены Вам за вычетом комиссии платформы. С каждым из инвесторов при этом будет заключен договор инвестирования.

ВАЖНО! Как правило, на платформах стоит ограничение по минимальной сумме инвестиций, необходимой для запуска проекта. Если в течение определенного срока финансирование не собрано, то проект считается несостоявшимся, и деньги возвращаются инвесторам.

Шаг 6. Реализация проекта

Воспользуйтесь средствами для реализации заявленного проекта. На этом этапе рекомендуется раскрывать информацию о Вашей деятельности инвесторам, например, посредством почтовой рассылки или уведомлений на сайте платформы.

Шаг 7. Возврат инвестиций

Рассчитайтесь с инвесторами определенным в договоре способом.

ВАЖНО! В договоре может быть указана Ваша обязанность как Налогового агента заплатить налог за Ваших инвесторов-физических лиц.

IV.ИНВЕСТИРОВАНИЕ НА ИНВЕСТИЦИОННЫХ ПЛАТФОРМАХ

Инвесторами могут быть физические и юридические лица и индивидуальные предприниматели (том числе иностранные).

Физические лица (кроме ИП и квалифицированных инвесторов) могут инвестировать через инвестиционные платформы в совокупности не более 600 тыс. рублей в год (ограничение не распространяется на приобретение утилитарных цифровых прав).

Сама инвестиционная платформа не вкладывает денежные средства в проекты. При этом инвестиционные платформы могут устанавливать ограничение на минимальную сумму для инвестирования.

Механизм инвестирования с помощью краудфинансирования

Шаг 1. Заключение договора о содействии в инвестировании

Прежде чем регистрироваться на платформе, изучите ее правила и опыт работы, почитайте отзывы о платформе в сети «Интернет» и профессиональных чатах, посмотрите число успешно реализованных проектов, оцените долю просроченной задолженности по проектам, изучите, какой сервис берет на себя платформа в вопросах работы с просроченной задолженностью.

ВАЖНО! Инвестиционная платформа должна быть зарегистрирована в реестре Банка России (см. на сайте ЦБ РФ)

Шаг 2. Выбор проектов для инвестирования

Проанализируйте все предложения, размещенные на платформе, и выберите интересные Вам проекты. Определите сумму и условия, на которых Вы готовы инвестировать в каждый конкретный проект.

ВАЖНО! Инвестиции с помощью краудфинансирования не застрахованы, риски невозврата средств полностью принимает на себя инвестор. Диверсифицируйте свои инвестиции между проектами для снижения риска потери всех средств.

Шаг 3. Осуществление инвестиций

Деньги инвесторов перечисляются на номинальный счёт платформы и переводятся заёмщику, только если проект наберёт нужный размер финансирования. В этом случае между заемщиком и инвестором в электронном виде будет заключен договор инвестирования. Денежные средства на номинальном счете принадлежат инвесторам, но по их поручению осуществлять операции с ними может владелец счета – оператор платформы. Если выбранный проект не соберет необходимый объем средств, то Вы можете направить финансы в другой проект.

ВАЖНО! Инвестор, принявший инвестиционное предложение, в течение пяти рабочих дней со дня его принятия, но не позднее дня прекращения действия инвестиционного предложения вправе отказаться от заключения договора инвестирования.

Шаг 4. Возврат инвестиций

Погашение долга инвестору осуществляется заёмщиком через номинальный счёт платформы.

ВАЖНО! Полученные средства от инвестиций на инвестиционных платформах признаются доходом, а, значит, физическим лицам нужно заплатить НДФЛ, а предприятиям и индивидуальным предпринимателям – налог в соответствии с применяемой системой налогообложения.

V.ПРЕИМУЩЕСТВА КРАУДФИНАНСИРОВАНИЯ

Краудфинансирование как способ привлечения средств обладает преимуществами по сравнению с услугами традиционных финансовых посредников:

- Доступность на разных стадиях развития бизнеса

Изначально краудфинансирование было наиболее востребовано на этапах становления бизнеса, но сейчас данный инструмент все чаще используется на стадиях развития и зрелости компании.

- Скорость рассмотрения заявки

От нескольких часов до нескольких дней. Срок зависит от рейтинга заемщика, ставки, срока и целей привлечения средств.

- Небольшой пакет документов

Для оценки проекта инвестиционные платформы запрашивают гораздо меньший объем документов, чем традиционные финансовые организации.

- Отсутствие обязательных залогов

На некоторых платформах предусмотрена возможность предоставления имущественного залога, но это не является обязательным. При этом обычно требуется поручительство владельцев бизнеса.

- Дистанционное взаимодействие с участниками

Вся процедура получения финансирования и осуществления инвестирования (от регистрации на платформе до совершения финансовых операций) происходит в дистанционном режиме. Онлайн формат стирает географические ограничения.

- Гибкость и прозрачность

Заемщики самостоятельно определяют срок и сумму займа, могут влиять на ставку (чем выше исполнительская дисциплина, тем выше рейтинг и выгоднее условия каждый последующий раз). Количество собранных денег можно увидеть в режиме реального времени на странице проекта.

VI. МЕРЫ ГОСУДАРСТВЕННОЙ ПОДДЕРЖКИ

Поддержка: компенсация части расходов на привлечение денежных средств на инвестиционной платформе (комиссия платформы) – не более 5% от объема финансирования и не более 500 тыс. рублей в рамках одного инвестиционного договора

Для кого: субъекты МСП, соответствующие требованиям постановления Правительства Российской Федерации № 1898 от 27.12.2019.

Как получить: через оператора инвестиционной платформы, который заключил соглашение с Минэкономразвития России на получение субсидии.

Подробнее в постановлении Правительства Российской Федерации № 1898 (см. на сайте Гарант)

Мера поддержки доступна до 2024 года. В пилотном 2021 году на реализацию программы выделено 20 млн рублей.

Контактный телефон для получения консультации Минэкономразвития России: + 7 (495) 870-29-21 доб. 10550, 18993

VII. ДОКУМЕНТЫ И ССЫЛКИ

- Федеральный закон от 02.08.2019 № 259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты Российской Федерации»

- Постановление Правительства Российской Федерации от 27.12.2019 № 1898 «Об утверждении Правил предоставления субсидий из федерального бюджета российским организациям в целях компенсации части затрат на обеспечение доступа к платформе для коллективного инвестирования»

- Реестр операторов инвестиционных платформ Банка России

- Презентация Банка России «Краудфинансирование»:

← Блог о торговле

Опубликовано: 28.06.2022

Создание и дальнейшее развитие бизнеса практически невозможно без инвестиций: предпринимателю нужно заняться поиском средств на этапе планирования. Доступно несколько решений, позволяющих получить источники финансирования, и методы, обеспечивающие развитие собственного дела с нуля без солидного стартового капитала. Рассказываем, где искать средства и как предупредить попадание в долговую яму.

С чего начать поиск денег и как избежать опасных схем

На первых порах необходимо составить бизнес-план, без которого сложно будет планировать траты, невозможно – получить кредит или привлечь инвесторов. Рекомендуется расписать все статьи расходов, определить прогнозируемую окупаемость и риски, способные замедлить процесс выхода на чистую прибыль. Во избежание форс-мажоров и накопления долгов не стоит прибегать к следующим методам:

- получать займы у частных лиц под высокий процент на короткий срок с размытыми условиями;

- обращаться в микрофинансовые организации: они устанавливают колоссальные процентные ставки при минимальном сроке выплаты долга. В случае просрочки могут перепродать долг коллекторам, которые будут надоедать звонками не только должнику, но и его родственникам, коллегам.

Нужно тщательно взвесить все и за и против, беря деньги под залог недвижимости или автомобиля: самая успешная бизнес-идея может провалиться на старте, в этом случае предприниматель останется ни с чем. Лучше выбирать более безопасные варианты с минимальными рисками: рассмотрим ТОП-7 перспективных.

Где искать средства для развития бизнеса

Способ №1. Банковский кредит

Обращение в банк – первый вариант, представляющий интерес для владельца мелкого бизнеса. Средств на открытие и развитие собственного дела нужно немного. Например, создание пункта выдачи заказов или интернет-магазина на платформе электронной коммерции inSales обойдется в среднем в 150-200 тысяч рублей (с учетом рекламы, персонала и других статей расходов). К прогнозируемой сумме нужно добавить около 10% (не стоит планировать финансы впритык): в течение 10-15 месяцев предприниматель сможет закрыть долговые обязательства.

В 2022 году действует большое количество государственных программ и мер, направленных на поддержку малого и среднего бизнеса: выбрать подходящую с низкими процентными ставками будет просто. Помимо этого, в российских банках постоянно действуют кредитные предложения с выгодными условиями. СберБанк обеспечивает выдачу займов на сумму от 100 тысяч до 200 миллионов рублей сроком на 1-180 месяцев под 12,5-16% годовых (зависит от целей, типа бизнеса и кредита). Аналогичные предложения можно найти в других финансово-кредитных организациях, этот метод имеет ряд плюсов:

- быстрая проверка и получение ответа на запрос, особенно при наличии обоснованного бизнес-плана;

- широкий выбор кредитных продуктов, которые постоянно обновляются;

- в случае финансовых проблем с банком всегда можно договориться об отсрочке, в крайнем случае доступно рефинансирование.

Однако при не успешности бизнеса предприниматель останется один на один с большим долгом. Если бизнес-план указывает на высокий риск невозврата или предприниматель имеет плохую кредитную историю, то шансы на одобрение заявки приближаются к нулю. Кредит станет хорошим решением только в том случае, если на погашение тела и процентов не придется направлять всю выручку. Получить заем могут индивидуальные предприниматели, самозанятые и общества с ограниченной ответственностью.

Варианты кредитных продуктов от СберБанк

Способ №2. Привлечение инвестора

Синергия перспективной бизнес-идеи и финансов может перерасти в прибыльный проект, остается лишь найти инвестора. Привлечение частного инвестора связано с получением финансов под развитие проекта, каждый этап которого зафиксирован в бизнес-плане. Этот формат подразумевает регистрацию общества с ограниченной ответственностью или заключение договора, условия которого обеспечивают защиту прав и обязанностей всех участников. Для поиска инвесторов можно использовать следующие рекомендации:

- посещение тематических выставок и семинаров;

- презентация проекта на платформах стартапов;

- сети бизнес-ангелов, которые позволяют не только найти источник финансирования, но и получать подсказки по ведению и развитию проекта, что предупреждает доминирующее количество ошибок. Для российских предпринимателей доступна национальная сеть «Частный капитал» и другие некоммерческие организации;

- бизнес-инкубаторы и акселераторы, ориентированные преимущественно на поддержку молодых предпринимателей.

Условия получения средств и поддержки зависят от типа инвестора, а также от его требований. Стоит приготовиться к тому, что инвесторы будут проверять предпринимателя, поэтому важно отсутствие незакрытых кредитов, проблем с законом и негативной репутации.

Предложение для поиска инвесторов: пример с портала БИБОСС

Способ №3. Взять в долг у друзей

Заем средств у родственников или близких людей – оптимальное решение для предпринимателей, которые получили отказ в выдаче кредита в банке и не могут запустить сбор в рамках поддержки стартапа. Из плюсов стоит выделить отсутствие процентных ставок, а также гибкие сроки: заем друзьям можно отдавать частями, в случае потребности в отсрочке ее будет проще получить, если сравнивать с банковским сектором. Один человек может не располагать суммой, необходимой на открытие бизнеса, поэтому часто приходится обращаться к нескольким друзьям. Долговые обязательства могут быть скреплены устными договоренностями или нотариально заверенной распиской, которая защищает права лица, предоставляющего средства, и регламентирует обязательства заемщика.

Способ №4. Ведение деятельности, позволяющей накопить средства

Предприниматели имеют возможность работать в нишах, не требующих стартовых инвестиций или нуждающихся в минимальных вливаниях. Такой подход позволяет накапливать деньги, которые будут задействованы для раскрутки и масштабирования бизнеса. В качестве приоритетных стоит рассматривать:

- дропшиппинг-модель. Для старта предпринимателю понадобится лишь платформа для ведения продаж: сайт интернет-магазина, группа в социальной сети или мессенджере. Он будет выполнять функцию посредника: заключит договоренности с производителем, выставит его товары и начнет принимать заказы, а также оплату. В стоимость продукции включена наценка дропшиппера, которая составляет его прибыль. Логистические процессы обеспечит производитель: он соберет, упакует и отправит заказы;

- работа на маркетплейсах и торговых площадках. На маркетплейс можно выйти с низкобюджетными товарами или изделиями hand made;

- предоставление услуг. Можно заниматься уборками, консультированием в той области, в которой предприниматель является экспертом, или выбрать другую сферу.

Этот способ позволяет не брать на себя кредитные обязательства и не зависеть от требований инвесторов, однако процесс накопления средств может затянуться минимум на год. Риски минимальные: если бизнес не окупится или не пойдет, то все можно начать заново, но уже с другой идеей.

Схема функционирования дропшиппинг-модели

Способ №5. Краудфандинг

Метод краудфандинга – перспективное решение для бизнес-проектов, представляющих практическую, социальную или другую ценность. Суть в том, что участники платформы объединяют свои финансовые усилия, направляя их на поддержание понравившегося проекта. Финансовые и другие инициативы – добровольные, сбор ведется через интернет. Существует несколько вариаций это модели, реализующихся на разных условиях:

- краудинвестинг: привлекаются профессиональные инвесторы, которые получат ценные бумаги новосозданной компании;

- краудлендинг, в рамках которого средства предоставляются в срочном порядке на непродолжительное время, но на существующий бизнес для развития, масштабирования;

- гарантированное предоставление нефинансового вознаграждения. Инвесторы получают определенные привилегии от автора проекта, например, фиксированное количество услуг, первый экземпляр книги или настольной игры, переведенной на русский язык;

- благотворительные сборы, но они проводятся для социальных проектов и не предполагают получения вознаграждения инвесторами.

Взаимодействие между бизнесом и пользователями выполняется через специальные инвестиционные платформы: они включены в реестр Центрального Банка России. Если платформы в базе нет, то лучше отказаться от сотрудничества. Для запуска сбора необходимо:

- сформировать концепцию будущего проекта;

- поставить цели и выполнить бизнес-планирование;

- выбрать площадку из реестра, потом – найти отзывы о ней, сведения о сроке работы, закрытых сборах и другую информацию, указывающую на благонадежность;

- познакомиться с условиями сотрудничества: какие документы нужно предоставить, какой тип сборов ведется, какой процент площадка взимает за услуги, наличие скрытых комиссий;

- составить инвестиционное предложение: конкретизировать свои обязательства, описать цели, указать сроки и сумму (минимальная и максимальная, после достижения которой сбор прекратится), другие.

После запуска сбора инвестиционный договор будет заключаться автоматически между автором проекта и пользователями, которые оказывают финансовую помощь. Аудитория платформ активная и любит свежие идеи, но на открытие стандартного бизнеса (интернет-магазин одежды или салон красоты) средства могут собирать долго. До старта рекомендуется изучить законодательные нормы, касающиеся краудфандинга и правил взаимодействия между участниками платформ.

Открытый краудфандинговый сбор: портал planeta.ru

Способ №6. Поиск бизнес-партнера

Привлечение бизнес-партнера не стоит путать с инвестированием. В таком формате все затраты разделяют на две и более частей, что зависит от количества партнеров. Все участники имеют равные права и обязательства, возможен вариант, при котором каждый отвечает за свою часть работы: первый ищет поставщиков, второй – курирует маркетинг, а третий анализирует доступные инвестиционные потоки. Сотрудничество с партнерами подразумевает создание бизнеса в форме общества с ограниченной ответственностью, которое уравнивает права учредителей, позволяет честно делить выручку и продать дело в случае необходимости. Из плюсов открытия совместного дела стоит выделить:

- солидарную ответственность;

- равномерное распределение финансовых вливаний, возможно сотрудничество в формате «используем то, что есть». Например, один из соучредителей имеет цех, второй – оборудование, а третий – средства на закупку производственного сырья: объединив усилия, они создадут прибыльное дело;

- возможность в любой момент продать бизнес, в этом случае все учредители получат равные доли или те, которые соответствуют объему вливаний в раскрутку (оговаривается до запуска проекта).

Из минусов стоит выделить возможные конфликты между партнерами, имеющими разное видение на развитие проекта, и ситуации, при которых учредитель потребует срочно продать бизнес или захочет изъять из него свои деньги. Начать поиск партнеров можно в социальных сетях, на досках объявлений и специальных площадках, например, PartnerSearch.RU и аналогичных.

Найти партнера, готового вести равноправное сотрудничество и делиться опытом, можно даже на Avito

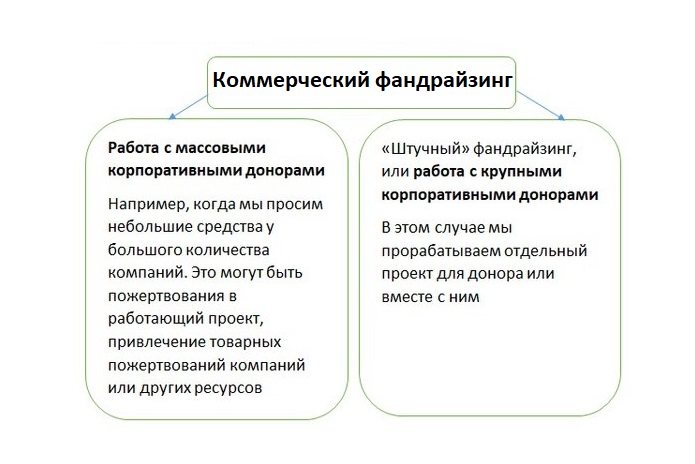

Способ №7. Фандрайзинг

Фандрайзинг бывает социальным и коммерческим, последний представляет интерес для предпринимателя. Имеет схожие черты с краудфандингом, но эти понятия не стоит путать. Краудфандинг обеспечивает быстрый коллективный сбор средств, которые инвесторам не нужно возвращать в «чистом виде».

Фандрайзинг связан с привлечением посредника, который занимается поиском инвесторов, обсуждает детали и оказывает содействие по реализации сделки. Он может искать специалистов, оборудование и решать другие вопросы, однако основное направление – инвестиции. Обеспечивает формирование потребностей компании и соблюдение интересов спонсоров, взаимодействует с инвесторами, формирует благоприятную репутацию.

Посредник ищет разных инвесторов, в качестве которых могут выступать физические и юридические лица, фонды, грантодатели, меценаты и другие организации, что зависит от типа проекта. За свое участие получает процент от сделки или долю в бизнесе – эта часть оговаривается в начале сотрудничества. Из плюсов стоит выделить стабильное финансирование, положительный имидж, четкий план действий и фиксированные обязательства всех сторон. Поиск фандрайзера начинается с формирования идеи, планирования и проверки потенциального посредника. Наиболее охотно инвесторы направляют средства в социальные, технологические и культурные проекты.

Виды коммерческого фандрайзинга

В заключение

Доступно много способов, которые помогают получить средства на развитие бизнеса: различия заключаются в сроках, условиях и требованиях к организационно-правовой форме. Для нестандартных проектов, представляющих ценность для общества, стоит использовать краудфандинг или фандрайзинг, обеспечивающие получение денег в относительно сжатые сроки. Если планируется открытие производства, точки общественного питания или интернет-магазина, то лучше обратить внимание на банковские кредитные продукты, получение займа у друзей или ниши, которые не требуют солидных вливаний и дают возможность развивать проект за счет извлекаемой чистой прибыли.

Инвестиции и привлечение партнеров – хорошее решение для глобальных проектов и предпринимателей, которые не боятся коллективной ответственности и готовы разделить бизнес с другими людьми. При выборе способа важно заранее оценить, сколько денег нужно будет вернуть и каким будет ежемесячный платеж. В идеальном варианте сумма должна составлять не более 20-30% от чистой выручки (после раскрутки), иначе дело считается нерентабельным: предприниматель будет направлять средства на погашение долга, не имея возможностей для продуктивного развития, расширения, маркетинга.

Запустите онлайн-продажи

Создайте интернет-магазин за 1 день и продавайте на

маркетплейсах, в соцсетях и мессенджерах

Читайте также

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс» – Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г.Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;