В случае если гражданин считает, что страховыми организациями нарушено страховое законодательство, он вправе обратиться в Центральный банк Российской Федерации (Банк России), осуществляющий регулирование, контроль и надзор в сфере финансовых рынков за некредитными финансовыми организациями, в соответствии с Федеральным законом от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банк России)» (местонахождение: 107016, г. Москва, ул. Неглинная, д. 12, тел. 8-(495)-771-91-00, факс: 8-(495)-621-64-65, председатель — Набиуллина Эльвира Сахипзадовна),

Кроме того, в соответствии с частью 2 статьи 16 Закона Российской Федерации от 07.02.1992 № 2300-1 «О защите прав потребителей» запрещается обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг).

Функции федерального государственного надзора в области защиты прав потребителей согласно Положению о Федеральной службе по надзору в сфере защиты прав потребителей и благополучия человека, утвержденному постановлением Правительства Российской Федерации от 30.06.2004 № 322, осуществляет Федеральная служба по надзору в сфере защиты прав потребителей и благополучия человека (Роспотребнадзор) (адрес: 127994, г. Москва, Вадковский переулок, д. 18, строение 5 и 7, тел. 8-(499)-973-26-90; официальный сайт в сети «Интернет» — www.rospotrebnadzor.ru).

Учитывая изложенное, гражданин вправе обратиться в Роспотребнадзор.

Гражданин также может обратиться с соответствующим заявлением в Российский Союз Автостраховщиков, представляющий собой единое общероссийское профессиональное объединение, основанное на принципе обязательного членства страховщиков, осуществляющих ОСАГО, устанавливающий обязательные для его членов правила профессиональной деятельности и контролирующий их соблюдение (адрес: 115093, Москва, ул. Люсиновская, д. 27, стр. 3; тел. 8-(495)-771-69-44; официальный сайт в сети «Интернет» — www.autoins.ru).

Навязали страховку? Вернуть деньги возможно. Рассказываем, как правильно это сделать и чем поможет Народный рейтинг Банки.ру

Проблема навязывания одного финансового продукта вместо другого пережила пик своей популярности несколько лет назад. Банк России принимал различные меры, чтобы искоренить порочную практику, но подобные случаи встречаются и сейчас.

Дотянули до конца «периода охлаждения»

Расторгнуть договор страхования на законных основаниях можно в так называемый «период охлаждения», который длится 14 дней со дня приобретения полиса. Но не всегда это удается сделать, причем не по вине страхователя.

В такой ситуации оказался пользователь из Уфы, оставивший свой отзыв в Народном рейтинге страховых компаний Банки.ру под ником user2090513.

«После оформления кредита в банке 25 января 2022 года автоматом были заключены два полиса страхования жизни и здоровья, — написалон в начале февраля. — Хочу их расторгнуть (как известно на это дается 14 дней) через личный кабинет, не прибегая к услугам «Почты России». Но доступа в него нет!»

Не появился доступ и спустя неделю с момента оформления полисов. Хотя, как рассказал пользователь, на сайте страховщика говорится, что открывают кабинет в срок 3-5 дней. «Складывается впечатление, что у банка со страховой какой-то сговор, так как доступа нет по причине отсутствия у страховой данных по этим полисам (якобы их банк еще не отправил)», — недоумевает он.

«Зачастую у страхователей возникают трудности с активаций личного кабинета при расторжении договора страхования в «период охлаждения», — рассказала редактор «Народного рейтинга страховых компаний» Банки.ру Наталья Болдырева. —

Чтобы не пропустить срок для возврата денежных средств, рекомендуем клиенту незамедлительно обратиться за помощью в страховую компанию».

Полис вместо выплат

Пользователя из Белгорода, оставившего отзыв в Народном рейтинге страховых компаний, тоже уговорили оформить полис. «При получении денег по страховому случаю (смерть застрахованного лица) менеджер страховой компании совместно со старшим менеджером убедили меня, что выплату возможно получить только через 6 месяцев, после вступления в наследство, — написал он. — Для ускорения получения денежных средств рекомендовали мне оформить договор страхования с минимальным платежом 200 тыс. рублей».

Пользователь внимательно изучил договор до его подписания, обратил внимание, что в нем прописаны ежегодные взносы в размере 200 тыс. рублей. Но менеджер, по его словам, заверил, что «никаких взносов в дальнейшем вносить не надо, так как если не расторгнуть договор, то в уплату пойдут внесенные первоначально средства, то есть пролонгация». А пункт в договоре о ежегодных платежах, дескать, нужен для тех, кто оформляет налоговый вычет.

Оставить отзыв

Впоследствии оказалось, что ежегодные взносы все же необходимы. Возможности вносить по 200 тыс. рублей каждый год у страхователя не было. В итоге он потерял изначально уплаченную сумму, потому что если нет последующих платежей деньги не возвращаются.

После обращения в Народный рейтинг Банки.ру проблему удалось решить. Договор был аннулирован после проведения проверки. «Мы рекомендуем проверять условия договора страхования перед его подписанием, а если остаются непонятными какие-то пункты, лучше проконсультироваться с независимыми специалистами и только после этого подписывать документ», — советует Наталья Болдырева.

Заманчивое предложение

После обращения в Народный рейтинг Банки.ру вернул страховщик деньги и в случае, описанном пользователем Евгением. Его пожилая тетя не устояла перед «заманчивым предложением от сотрудника банка», который предложил переоформить банковский вклад на более выгодных условиях. «Она, конечно, согласилась, — написал Евгений. — Тут же ей открыли новый вклад, оформили банковскую карту, несмотря на то, что картами она вообще не пользуется, и подключили страховку». Стоимость годового полиса 975 рублей, которые банк списал с ее счета. Людмила Алексеевна получила пакет документов, в полной уверенности, что выгодно вложила деньги, даже не стала его открывать.

«Недостачу 975 рублей она обнаружила при снятии очередной пенсии, — продолжает он. — На вопрос, почему были списаны 975 рублей, сотрудник ответить не смог». Оформили письменный запрос в банк, получили ответ: «18.12.2021 вами оформлен полис страхования … со сроком действия с 19.12.2021 по 18.12.2022. Сумма списана с вашего счета … в размере 975 рублей в счет оплаты полиса»

Естественно, все сроки для расторжения договора без потери страховой премии истекли. А осадок остался.

«История, которую описал Евгений в Народном рейтинге Банки.ру, к сожалению, не уникальная, — прокомментировала Наталья Болдырева. — Во многих случаях страховщики помогают пользователям. После обращения они проводят проверки по отзыву и оперативно реагируют, проявляя клиентоориентированный подход».

Страхование на Банки.ру

Как расторгнуть договор и вернуть страховую премию

Чтобы не попадать в неприятные ситуации, нужно сразу проверять наличие в договоре дополнительных услуг и продуктов, сопутствующих основному. Если такие услуги подключены, можно от них отказаться. Расторгнуть можно личные договоры страхования жизни, каско, от несчастного случая, добровольного медицинского страхования. Для этого необходимо:

- Незамедлительно обратиться страховую компанию с заявлением о расторжении договора страхования и возврате денежных средств. И лучше сделать это максимально оперативно, чтобы страховщик не сослался на то, что заявление к нему пришло уже после завершения «периода охлаждения»).

- После того, как заявление получено страховщиком, у него есть семь дней на расторжение договора и возврат денег. Полис перестает действовать в момент получения страховой компанией заявления от клиента.

- Если страховщик отказывается возвращать уплаченную премию, можно рассказать о своей ситуации, оставив отзыв в Народном рейтинге Банки.ру. Эксперты сервиса уведомят страховую компанию. Как правило, в этом случае страховщики реагируют оперативно.

- Защищает права потребителей и финансовый уполномоченный, главная задача которого урегулирование споров между финансовыми организациями и их клиентами. Кроме того, можно направить обращение в Банке России.

Оставить отзыв

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Почему вообще так происходит, почему пострадавшему выплачивают меньше, чем ему нужно для ремонта автомобиля. И самое главное — что делать, если не устраивает сумма страховой выплаты. Об этом — на Бробанк.ру.

-

Почему страховая занижает выплаты

-

Как происходит расчет страховой выплаты

-

Откуда берется занижение цены

-

Что делать, если не устраивает сумма выплаты по ОСАГО после ДТП

Почему страховая занижает выплаты

На практике почти во всех случаях пострадавшие получают меньше, чем нужно. Если это выплата наличными, то ее не хватает на необходимый ремонт. Если выбран ремонт, сервис может указать на необходимость доплаты. И так случается повсеместно. Но небезосновательно.

При расчете положенной выплаты учитывается износ транспортного средства, его деталей. И это самый главный фактор, из-за которого рассчитанная сумма страхового возмещения неприятно удивляет автовладельца.

То есть, если ваше авто выпущено в 2010 году, то износ деталей явно будет большим, и вы давно не тратились на их замену. После ремонта вы получаете новые детали, и вроде как частично должны оплатить их из своих средств, так как ранее установленные и поврежденные были изношены.

По закону максимальное занижение за износ — 50%, оно рассчитывается по специальной утвержденной формуле.

Кроме того, заниженная выплата по ОСАГО может быть результатом следующих особенностей ее расчета:

- если говорить объективно, то осмотр авто представителем страховщика сложно назвать экспертизой. Поэтому часто встречаются погрешности, осмотр неглубокий, много чего упускается из вида;

- заниженная стоимость деталей при расчете страхового возмещения. Цена берется из специального, утвержденного законом каталога. И часто эта стоимость ниже, чем реальная рыночная.

А еще есть “экспертная погрешность”, которая позволяет страховщикам законно занижать положенную выплату на 10%. И естественно, компании этим пользуются. Одно накладывается на другое, и пострадавший автовладелец получает меньше денег, чем ему реально нужно для ремонта машины.

Как происходит расчет страховой выплаты

Вообще, сумма определяется не просто так, а на основании методики расчета и определения размера расходов на ремонт авто после ДТП. Это регулирует положение Центрального Банка РФ №755-П.

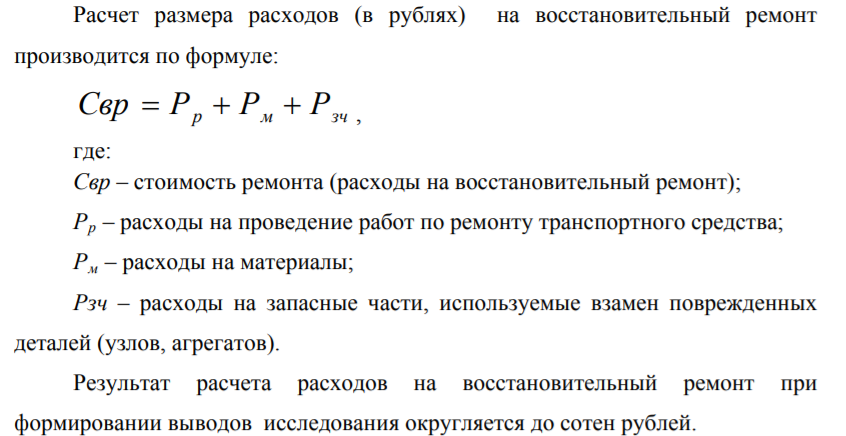

На деле простому человеку практически нереально изучить этот документ и определить, сколько ему положено по закону, не занижает ли страховая выплату. Например, вот формула расходов на восстановительный ремонт:

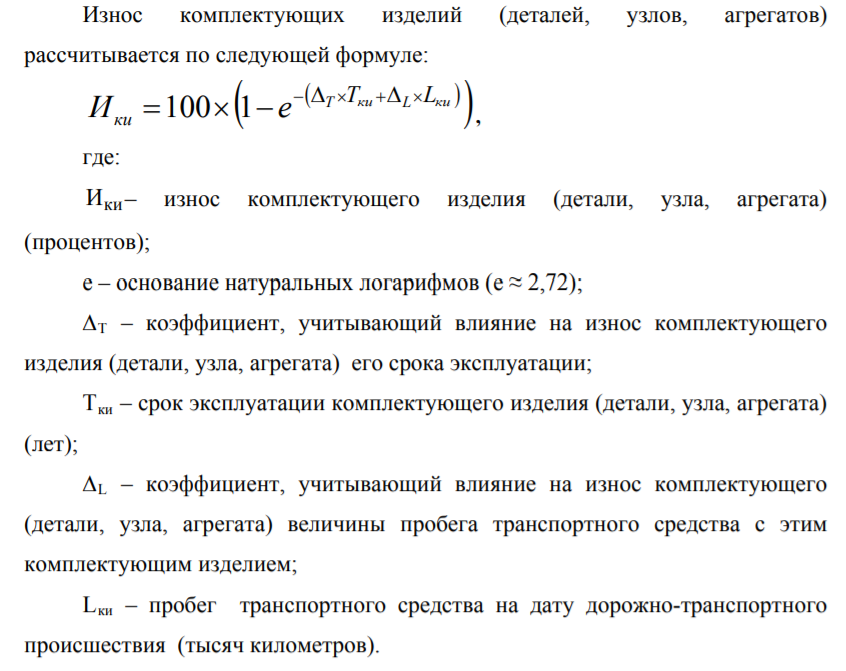

Формула расчета износа:

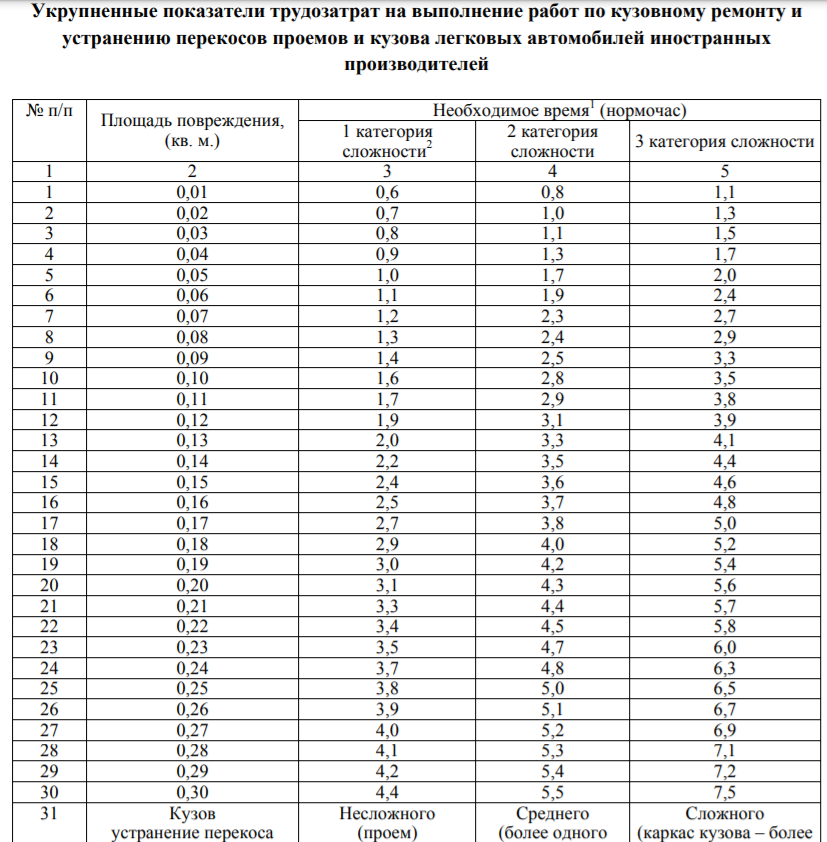

Если потерпевший выбирает не денежную компенсацию, а ремонт, в расчет идут трудозатраты работников сервиса:

Более того, при расчете играет роль регион пользования автомобилем, срок эксплуатации транспортного средства, объем механических повреждений. Есть даже отдельная формула для определения износа шин, предусмотрен отдельный порядок расчета при полной гибели ТС.

Важный момент расчета — стоимость запчастей, которая регулируется Главой 7 указанного выше положения Центрального Банка. В каждом регионе формируются свои справочники, делается выборка запчасти, устанавливается ее средняя цена.

Самое интересное, в справочники включаются не только розничные, но и оптовые цены. И понятно, что при выведении средней цены она будет не в пользу пострадавшего. Хоть и оговаривается, что оптовые цены учитываются с наценкой, но вряд ли с реальной рыночной.

В интернете можно найти калькуляторы, которые якобы считают положенную по ОСАГО выплату. Но на них не стоит полагаться, эти программы не учитывают регион и стоимость запчастей, которая может постоянно меняться. Не нужно слепо верить таким программам.

Запросить среднюю цену запчастей, материалов и нормочасов можно на сайте РСА →

Откуда берется занижение цены

Вообще, сначала нужно объективно оценить ситуацию. Если у вас старое авто, скорее всего, к нему применен большой коэффициент износа, который может достигать 50%. Но, конечно, если машина относительно новая, а сумма сильно занижена, нужно разбираться.

Откуда может взяться занижение цены:

- Машина далеко не новая, имеет высокую степень износа.

- Погрешности эксперта, который недооценил повреждения.

- Учтены цены на запчасти из установленного реестра, которые ниже реальных.

- Законна погрешность 10%, примененная страховщиком. И можно не сомневаться, что он ее применил.

С первым пунктом спорить бесполезно. Есть закон, есть утверждена формула. В подавляющем числе случаев причиной маленькой выплаты по КАСКО или ОСАГО является плохая экспертиза. Действительно, она редко бывает качественной, осмотр быстрый и поверхностный.

Что делать, если не устраивает сумма выплаты по ОСАГО после ДТП

В течение 20 дней после подачи заявления страховая компания проводит экспертизу транспортного средства, делает на ее основании расчет положенной суммы и переводит ее автовладельцу. Если вас не устраивает сумма выплаты по ОСАГО, нужно сразу приступать к действиям.

Что делать, если не устроила сумма выплаты по страховке:

- Обратиться к страховой компании и попросить предоставить вам детали экспертизы, на основе которой проводился расчет. На этом этапе нужно определить, почему назначили так мало.

- Изучите представленные материалы. Если вы видите, что ущерб недооценен, нужно подать страховщику заявление о несогласии с установленной суммой. Бланк можно скачать с сайта компании и заполнить дома. Если отправляете заказным письмом или приносите лично, ответ на заявление дается в течение 30 дней. Многие компании принимают претензии на электронную почту и рассматривают их 15 дней.

- В большинстве случаев требуется проведение независимой экспертизы, которую оплачивает потерпевший. Если правда окажется на его стороне, страховщик обязан возместить затраты.

- Управляющий в течение 18 дней дает ответ. Если требуется еще одна экспертиза, срок увеличивается еще на 10 дней. Если получен отказ, дается его обоснование. Если ответ снова вас не устраивает, можете идти в суд. Если ответ положительный, ваши претензии обоснованы, с заключением управляющего вы идете в суд.

- Дальше все зависит от решения суда. Если он встанет на вашу сторону, то кроме недоплаченной суммы вы можете также затребовать пени (сразу указываете в иске) в размере 1% в день от неоплаченной суммы, начиная с 20-го дня.

После получения ответа на претензию, если он не в вашу пользу, нужно взять этот ответ, приложить к нему отчет независимой экспертизы и обратиться к финансовому омбудсмену.

Обратиться к финансовому омбудсмену по ОСАГО можно через онлайн-приемную, вход в которую выполняется через Госуслуги.

С недавнего времени обращение к омбудсмену по этому вопросу — обязательная часть. Только после его оценки ситуации можно идти в суд.

Так что, если вы не согласны с оценкой страховой компании, в 2021 нужно сначала написать претензию страховщику, после провести оценку повреждений, написать обращение к омбудсмену и только после этого писать исковое заявление в суд.

Обратите внимание, что если ваши требования не будут удовлетворены, суд встанет на сторону страховой компании, вы понесете потери на независимой экспертизе. Поэтому инициируйте дело только в том случае, если максимально уверены, что страховая компания занижает выплату. Причем делайте собственную оценку ситуации объективно с учетом того, как именно страховая рассчитывает выплату.

Частые вопросы

Что делать если не устраивает выплата по ОСАГО?

Для начала обратитесь к страховщику, запросите детали экспертизы. На их основании составляйте претензию, проводите независимую оценку и обращайтесь к финансовому омбудсмену. Только после выполнения всех шагов идите в суд.

Я не согласен с оценкой страховой, ущерб больше 400000. Что делать?

По закону за повреждение транспортного средства страховая компания может заплатить максимально 400 000 рублей. Если реальный ущерб больше, оставшуюся часть вы должны взыскивать с виновника ДТП в добровольном порядке или через суд.

В какой суд обращаться, если страховая занижает выплату по ОСАГО?

Если сумма иска меньше 50 000 — к мировому судье. Если больше — в районный суд.

Можно ли сразу обратиться в суд, если не согласен с выплатой по ОСАГО?

Нет, сначала нужно направить претензию страховой компании и получить на нее ответ. После обратиться к омбудсмену и получить его заключение. И только после этого можно идти в суд.

Сколько времени занимает разбирательство?

Единых сроков нет. Если пройти все этапы вплоть до суда, все займет 3-4 месяца.

Комментарии: 8

Жалобы и обращения на действия страховых организаций в рамках ОСАГО принимает Российский союз автостраховщиков (РСА).

Бесплатная «Горячая линия РСА» 8-800-200-22-75, +7 (495) 641-27-85 (для жителей Москвы).

Отдел РСА по работе с обращениями граждан принимает население по графику:

понедельник – с 9:00 до 12:00,

среда – с 15:00 до 18:00,

пятница – с 9:00 до 12:00 часов

по адресу: г. Москва, ул. Люсиновская, д. 27, стр. 3.

Телефон: +7 (495) 771-69-44, доб. 150, 157, 207.

Почтовый адрес: 115093, г. Москва, ул. Люсиновская, д. 27, стр. 3.

Скачать Бланк обращения в РСА

О поддельных бланках полисов ОСАГО сообщайте: +7 (495) 771-69-44 доб. 151, 246; e-mail: gureevat@autoins.ru

На рынок автостраховок идет постоянный вброс липовых полисов ОСАГО. Мошенники часто и сами не скрывают: мол, бланк оригинальный, но не учтенный, а потому и цена такая низкая. Хочешь сэкономить – рискуй. От инспектора он отмажет, а если авария – тут уже разбирайся сам.

Когда после ДТП фальшивку обнаружат, страховщик точно откажется оплачивать ремонт машины. Мол, мы такого не продавали, а бланк и вообще поддельный. Или скопированный. Или спрятанный от ревизии. Сути дела это не меняет – денег пострадавшему не дадут, ремонт не сделают. Как восстановить справедливость? Рассказываем, что делать, если у виновника ДТП поддельный полис ОСАГО.

Когда ОСАГО – «липа»?

«Полис ОСАГО стал дорогим удовольствием, поэтому предлагаем купить идентичные бланки Ресо-Гарантия, МАКС, ВСК, Ренессанс. Вы можете заказать любой бланк: пустой, с печатями или заполненный вашими данными», – сеть пестрит подобными объявлениями. И не спроста.

Спрос на фальшивые полисы заставляет этот рынок эволюционировать. Если раньше «липу» рисовали буквально «на коленке» на заднем сидении «девятки», то сейчас качество подделок весьма похвально. Имея даже специальные знания, вы не всегда смогли бы отличить фальшивку от подлинного полиса.

Единственное, что наверняка вам скажет о подделке – это база РСА. Введите серию и номер, и сервис выдает вам информацию о статусе страховки, страховой компании, дате заключения, начале и окончании действия договора. Если данные из полиса и из базы не совпадают или и вовсе отсутствуют, ОСАГО – «липа».

Способов подделки масса – это может быть и действительно фальсификат или, например, полис-«двойник», с теми же серией, номером и припиской страховщика. А может быть, и наоборот – бланк настоящий, действительно поставлен на учет, но используется «агентами» несанкционированно, страховщик о его использовании не уведомлен.

Значения это не имеет: и то, и то «липа», по которой страховая уж точно не будет делать ремонт или выплачивать возмещение. Хотя иногда она делать это все же должна. Рассказываем, как получить компенсацию от страховой, если ОСАГО поддельный.

Когда страховая в ответе

Дело в том, что бланки ОСАГО – это бланки строгой отчетности. Они отгружаются страховщикам, которые впоследствии сами распространяют их между своими агентами, обеспечивают их контроль, и сами же несут ответственность за их несанкционированное использование (п. 7.1 ст. 15 ФЗ № 40 «Об ОСАГО»). Это когда бланк настоящий, но сведения в нем отличаются от сведений в базе.

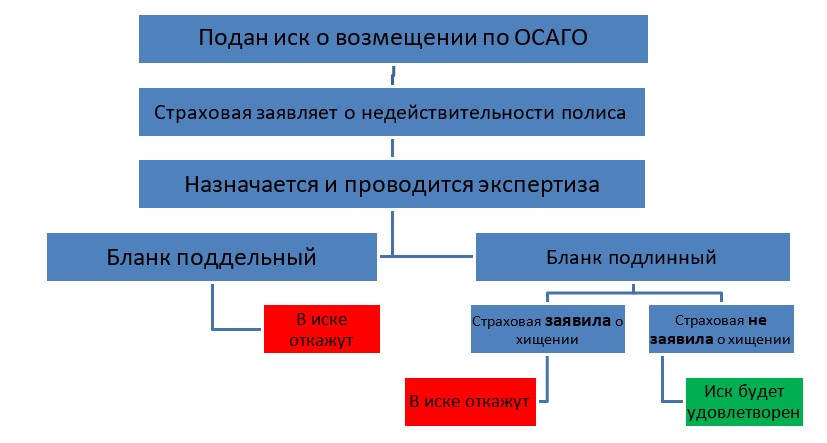

Если водитель с таким полисом попадет в ДТП, тот факт, что он «липовый» не освобождает страховщика от ответственности. СК обязана осуществить по нему страховое возмещение пострадавшему водителю. Исключение – случаи, когда страховщик заявил о хищении бланка в полицию до наступления факта ДТП. Такой подход находит отражение и в судебной практике (определение ВС РФ № 57-КГ16-17 от 17.01.2017).

Схематически это выглядит так:

Кто возместит ущерб?

Во всех остальных случаях привлечь страховщика не удастся. Действительного полиса у виновника нет, а значит СК ни при чём. Кто оплатит пострадавшему водителю ремонт? А если потребуется лечение?

Ущерб жизни и здоровью можно возместить за счет РСА. Именно она, как профессиональное объединение автостраховщиков, выплачивает компенсации в случае отсутствия у виновного водителя действующей автогражданки (пп. г) п. 1 ст. 18 ФЗ № 40). Порядок, адреса и документы для обращения узнайте на сайте РСА.

Ремонт же будет оплачивать сам виновный водитель. Лица, риск гражданской ответственности которых не застрахован (хотя должен был быть), самостоятельно возмещают причиненный ими вред (ст. 1064 ГК, п. 4 ст. 4 ФЗ № 40).

Предложите ему решить вопрос «миром». Мол, оплати ремонт и «замяли». Идет в отказ? Перед тем, как подавать на виновника ДТП в суд, отправьте ему претензию почтой, его адреса должны быть в протоколе, составленном инспектором или в вашем экземпляре европротокола, если ГИБДД не вызывали. Возможно, «письмо счастья» его вразумит. Игнор и дальше? Что ж, сам виноват.

За возмещением – в суд

В сторону реплики о том, что в судах справедливости нет! Не идите на поводу у виновника и не отказывайтесь от подачи иска. Шансы выиграть у вас гораздо выше, чем может показаться. Подтверждается это и судебной практикой. Например, решения Басманного районного суда г. Москвы № 2-1679/16 и 2-1691/16. Итак, если виновник отказывается возмещать ущерб, действуем!

Шаг 1. Делаем экспертизу

Вам нужно доказать размер ущерба, который планируете взыскивать с виновника – свидетельств соседа по гаражу суду недостаточно. Для этого обращаемся в экспертную организацию и заказываем проведение независимой технической экспертизы. Конечно, можно провести ремонт самостоятельно, и потом в суде ссылаться на стоимость ремонта в чеках и накладных из СТО. Но тогда справедливо встанет вопрос о наличии взаимосвязи между отремонтированными повреждениями и ДТП. Так что лучше уж сделать экспертизу сразу. Ее стоимость можно также взыскать с виновника (п.п. 2, 4 Постановления Пленума ВС РФ № 1 от 21.01.2016).

Шаг 2. Готовим иск

В иске нужно изложить суть случившегося и заявить требование о взыскании с виновника ДТП суммы ущерба, стоимости экспертизы, других судебных расходов. Для подготовки корректного иска, соответствующего особенностям вашей ситуации, закажите его у юристов. Также можете воспользоваться представленным ниже образцом.

Образец иска к виновнику ДТП

Образец иска к виновнику ДТП.docx ≈ 8 КБ

Мы не рекомендуем вам составлять документ самостоятельно. Обратитесь к юристу!

Скачать образец

Приложите к иску:

- копию претензии, направленной виновнику;

- ПТС, СТС;

- протокол, составленный в ГИБДД;

- копию заключения эксперта;

- документ об уплате госпошлины;

- копии иска и документов по количеству сторон.

Шаг 3. Подаем иск

Иск нужно подать в суд по месту жительства ответчика. Если сумма требований меньше 50 тыс. руб, иск подается мировому судье, если больше – в районный суд. По возможности посещаем заседания или направляем туда своего представителя. В процессе поддерживаем заявленные требования, даем суду объяснения, выполняем иные требования. Если итоговое решение положительно и оно вступило в силу – получаем в канцелярии суда исполнительный лист.

Шаг 4. Взыскиваем ущерб принудительно

Обращаемся с исполнительным листом в подразделение ФССП по месту проживания виновника ДТП. Пишем заявление, прикладываем исполнительный лист и ждем. В ваш адрес придет постановление об открытии исполнительного производства. С этого момента вашим визави займутся приставы. Если он и дальше откажется платить, ему арестуют счета, машину, недвижимость. При необходимости, обратят взыскание на зарплату. В общем, инструментов давления масса. Остается только ждать денег!

Можно ли наказать виновника за поддельный полис ОСАГО?

Вам мало судебного решения и вы жаждите еще больше крови? К сожалению, придется смирится. Наказать водителя за подделку полиса нельзя, разве что кроме случаев, когда он сам признается, что осознанно купил фальшивку или подделал полис. В остальных же случаях, максимум, что ему угрожает – ч. 2 ст. 12.37 КоАП и штраф 800 руб. Но будьте благосклонны, вы и так наказали его основательно!