Компании с государственным участием на Московской бирже

Государство является крупнейшим собственником на российском рынке. В этой статье поговорим о том, в каких публичных компаниях государство является акционером.

На российском фондовом рынке присутствует достаточно много компаний, где государство прямо или косвенно является акционером. Это не только привычные Газпром и Роснефть, но и многие другие, даже самые инновационные корпорации. На данный момент доля эмитентов с госучастием в индексе Мосбиржи составляет 40%.

- Что такое компания с государственным участием

- Список компаний с госучастием

- Как провести редомициляцию

- Особенности компаний с госучастием

- Кратко

Что такое компания с государственным участием

Основной орган, который осуществляет управление федеральной собственностью в РФ, называется Росимущество. Именно через него государство управляет большинством компаний с госучастием. Однако есть и другие структуры, через которые осуществляется управление. Среди них:

- Банк России,

- Ростех,

- ВЭБ.РФ,

- и другие.

Также нередки случаи, когда доли в компаниях принадлежат государству не напрямую, а через другие компании с госучастием. Например, 10% НОВАТЭК владеет дочерняя структура Газпрома — Газпром Капитал. В свою очередь, около 50% Газпрома принадлежат государству, а значит, доля владения РФ в капитале НОВАТЭК составляет примерно 5%. Этот показатель называется эффективным процентом контроля или эффективной долей владения.

Эффективная доля владения — это доля материнской компании в капитале дочернего предприятия с учетом как прямого, так и косвенного владения.

Список компаний с госучастием

Объединенная авиастроительная корпорация (ОАК) имеет эффективный процент контроля государства на уровне 92,3%. Государство владеет компанией через Росимущество.

Таттелеком — это универсальный оператор связи в республике Татарстан. 87,2% акций компании принадлежат холдингу Связьинвестнефтехим, единственным акционером которого является Татарстан.

ИРКУТ занимается авиастроением, поэтому 87% акций принадлежат ОАК, а еще 8,7% принадлежат компании Сухой, доли которой также распределены между ОАК и госструктурами. Таким образом, доля владения РФ в ИРКУТ составляет примерно 85%.

Совкомфлот — на сайте компании указано, что 82,8% акций принадлежат Российской Федерации, но конкретные владельцы не раскрываются. Вероятно, это также Росимущество.

НМТП, или Новороссийский морской торговый порт, на 50,1% принадлежит компании Транснефть. Еще 10,5% акций принадлежат дочерней структуре Транснефти — ООО «Транснефть-сервис», а еще 20% НМТП находится в руках Росимущества. Таким образом, эффективный процент контроля государства составляет 80%.

Транснефть — 100% обыкновенных акций с правом голоса принадлежат Росимуществу. Однако с учетом привилегированных бумаг эффективная доля владения РФ снижается до 78,5%.

ФСК Россети — крупнейший в России оператор электрических сетей. 75% холдинга принадлежит государству в лице Росимущества. Из-за того, что ФСК Россети владеет контрольными пакетами акций почти во всех МРСК, торгующихся на бирже, в них также присутствует существенная доля владения государства: от 44 до 81%.

Аэрофлот — 73,77% акций компании принадлежат Российской Федерации. Конкретные структуры не уточняются.

РусГидро — в этой компании РФ в лице Росимущества владеет 62,73% акций. Также 13% компании принадлежат банку ВТБ, 60,9% которого находятся в собственности государства. В результате эффективная доля РФ в капитале РусГидро составляет 70,6%.

АЛРОСА — 33% компании принадлежат Росимуществу, 25% — Республике Саха (Якутия) и еще 8% — администрации районов Республики Саха (Якутия). Всего в собственности государства находятся 66% акций компании.

ВТБ — на данный момент 60,9% обыкновенных акций банка принадлежат Российской Федерации через Росимущество.

Ростелеком — компания не раскрывает текущий состав акционеров, но по данным 2020 года 38,2% акций принадлежали Росимуществу, 21% — банку ВТБ и 3,4% — ВЭБ.РФ. Эффективный процент контроля РФ на тот момент составлял 56,3%.

Башнефть — 57,6% акций принадлежат компании Роснефть, 25% — Республике Башкортостан и еще 9,1% — Национальному расчетному депозитарию, который входит в группу Московской биржи. Таким образом, учитывая долю государства во всех перечисленных компаниях, эффективный процент контроля РФ в капитале Башнефти составляет 56%.

Мосэнерго — 53,8% принадлежат дочерней структуре Газпрома — Газпром Энергохолдингу, а 26,4% находятся в собственности Москвы. Таким образом, эффективная доля РФ составляет 53,3%.

КамАЗ — 47,1% акций принадлежат госкорпорации Ростех.

Сбербанк — в 2020 году Банк России продал свою долю в Сбербанке правительству РФ в лице Министерства финансов. Таким образом, теперь 50% + 1 акция принадлежат государству через Минфин.

Газпром — Российская Федерация владеет контрольным пакетом акций через следующие структуры: Росимущество (38,4%), Роснефтегаз (10,97%) и Росгазификация (0,89%). Доля РФ в капитале Газпрома составляет 50,2%.

Газпром нефть на 95,7% принадлежит Газпрому, а значит, доля государства в компании составляет 47,9%.

ОГК-2 на 77% принадлежит Газпрому через дочерние компании. Еще 3,9% принадлежат Мосэнерго. Эффективная доля государства в ОГК-2 составляет примерно 40,5%.

Роснефть — до 2020 года государственная компания Роснефтегаз владела чуть более 50% акций Роснефти, однако позже 9,6% были переданы дочерней компании Роснефти «РН-НефтьКапиталИнвест». Теперь доля государства в нефтяной компании составляет 40,4%.

Татнефть — 34% голосующих акций компании принадлежат Республике Татарстан.

Интер РАО — 8,5% акций принадлежат компании ФСК Россети, которая на 88% государственная. Еще 26,3% находятся в руках Роснефтегаза. Таким образом, эффективная доля РФ в компании составляет 33,8%.

ТГК-1 на 51,8% принадлежит Газпром энергохолдингу, а значит, на 25,9% — государству.

Московская биржа — 11,7% акций группы принадлежат Банку России, 10% находятся в руках Сбербанка, а 8,4% — в руках ВЭБ.РФ. Эффективный процент контроля государства в компании составляет 25,1%.

ВСМПО-АВИСМА — 25% крупнейшего в мире производителя титана принадлежат государству в лице Ростеха.

VK Group — 57,3% голосующих акций VK контролирует компания «МФ Технологии», 10% которой принадлежат Ростеху. Эффективная доля государства в компании, таким образом, составляет 5,7%.

НОВАТЭК — как уже было сказано в начале, 10% НОВАТЭК владеет дочерняя структура Газпрома, а значит, государство занимает в капитале НОВАТЭК примерно 5%.

Компании с государственным участием на Московской бирже. Источник данных: аналитический отдел сервиса Газпромбанк Инвестиции

Особенности компаний с госучастием

У компаний с государственным участием есть ряд достаточно определенных особенностей.

Высокие дивиденды. В 2021 году правительство РФ опубликовало распоряжение, согласно которому в России начал действовать единый подход к правилам выплаты дивидендов госкомпаниями. Теперь все государственные компании обязаны направлять на выплату дивидендов не менее 50% от скорректированной чистой прибыли. Этот факт позитивно сказывается и на миноритарных акционерах — частных инвесторах.

Субсидии и поддержка государства. Поскольку многие компании с госучастием управляют системообразующими предприятиями, государство их всегда поддерживает. Например, Аэрофлот, который очень сильно пострадал от пандемии COVID-19 в 2020 году: чтобы спасти компанию, государство выделило ей субсидию на особых условиях — выплата Аэрофлоту была сделана разом и не зависела от падения трафика. В то же время другие авиакомпании получали субсидии помесячно за каждого пассажира, потерянного в отчетном месяце по сравнению с аналогичным периодом прошлого года.

Приоритет при распределении национальных проектов. Когда государство проводит конкурс на реализацию национального проекта, то приоритет нередко дается государственным компаниям. Например, Ростелеком стал ключевым партнером в реализации национальной программы «Цифровая экономика Российской Федерации». На этот проект из федерального бюджета в 2021–2023 годах планировалось выделить около 552 млрд рублей.

Таким образом, можно заметить, что государство в той или иной степени присутствует практически во всех секторах экономики. Эффективность бизнеса зависит от размера госучастия в его структуре, но несущественно. При этом у госкомпаний есть достаточно много преимуществ перед частным бизнесом, что делает их более устойчивыми к экономическим спадам. Но вместе с тем темпы роста таких компаний могут быть ограничены.

Кратко

-

1

Государство прямо или косвенно является акционером 40% компаний из индекса Мосбиржи. -

2

Компании с государственным участием преследуют не только экономические цели, но и социальные.

Данный справочный и аналитический материал подготовлен компанией ООО «ГПБ Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «ГПБ Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «ГПБ Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

В рейтинге Forbes самых успешных компаний России суммарная прибыль 50 его участников достигла 12,56 трлн рублей. Возглавила список триада государственных гигантов — «Газпром», Сбербанк и «Роснефть», — при этом большинство участников рейтинга представляют в нем частный бизнес. Кому принадлежат самые прибыльные предприятия страны — в материале Forbes

Forbes впервые представил рейтинг самых прибыльных российских компаний, отранжировав их по размеру чистой прибыли за 2021 год. Из 50 компаний списка 28 являются частными. Лидирует среди частных компаний «Лукойл» Вагита Алекперова и Леонида Федуна. В прошлом году чистая прибыль нефтяной компании выросла в 10,4 раза (до 755,5 млрд рублей).

На втором месте среди владельцев самых прибыльных частных компаний России — акционеры «Новатэка» и «Сибура» Леонид Михельсон и Геннадий Тимченко. Владимиру Богданову с партнерами принадлежит третий по величине чистой прибыли частный актив — «Сургутнефтегаз». Компания заработала для своих акционеров за год 513,2 млрд рублей.

Кому еще принадлежат самые прибыльные компании страны?

Вагит Алекперов (на фото), Леонид Федун — «Лукойл»

Компания: «Лукойл»

Чистая прибыль за 2021 год: 775,5 млрд рублей

«Лукойл» — одна из крупнейших вертикально интегрированных нефтегазовых компаний в мире, на долю которой приходится более 2% мировой добычи, и крупнейшая частная нефтяная компания России. Несмотря на огромную прибыль, дивиденды по результатам 2021 года компания решила не объявлять и не выплачивать. Доля Алекперова на конец 2021 года в компании составляла 28,33%, Федуна — 9,32% акций.

В апреле 2022 года ЕС и Великобритания ввели санкции против Алекперова и Федуна. В том же месяце Алекперов ушел с поста президента компании, чтобы «компания могла спокойно развиваться». В июне покинул пост вице-президента «Лукойла» Леонид Федун.

Леонид Михельсон, Геннадий Тимченко — «Новатэк», «Сибур»

Компании: «Новатэк», «Сибур»

Суммарная чистая прибыль за 2021 год: 695,1 млрд рублей

«Новатэк» является крупнейшим независимым производителем природного газа в России. Компания занимается разведкой, добычей, переработкой и реализацией природного газа и жидких углеводородов. Михельсон — основатель и крупнейший акционер «Новатэка», ему принадлежит 24,76% компании. Геннадий Тимченко владеет 23,49% «Новатэка». В «Сибуре» он владеет 17%, у Михельсона — 30,6%. «Сибур» — крупнейшая интегрированная нефтегазохимическая компания России. В феврале 2022 года Геннадий Тимченко попал под санкции ЕС, в марте он покинул совет директоров компании «Новатэк» по собственному желанию.

На фоне санкций «Сибур» и китайская Sinopec заморозили часть работ по строительству Амурского газохимического комплекса из-за сложностей с доставкой оборудования. Партнеры планировали достроить завод к середине 2024 года. Sinopec также приостановила переговоры об инвестировании $500 млн в новый проект.

Владимир Богданов — «Сургутнефтегаз»

Компания: «Сургутнефтегаз»

Чистая прибыль за 2021 год: 513,2 млрд рублей

«Сургутнефтегаз» объединяет научно-проектные, геологоразведочные, буровые, добывающие подразделения, нефте- и газоперерабатывающие, сбытовые предприятия. Владимир Богданов был назначен гендиректором «Сургутнефтегаза» в 1984 году, в 33 года, и с тех пор бессменно руководит компанией и владеет крупным пакетом акций. «Он создал компанию в самые сложные периоды, в начале 1990-х годов, одним из немногих смог ее сохранить и теперь достаточно активно развивается. Это его детище, это его гордость», — говорил про него один из основателей «Лукойла» Вагит Алекперов.

Владимир Потанин — «Норникель»

Компания: «Норникель»

Чистая прибыль за 2021 год: 512,9 млрд рублей

«Норникель» — крупнейший в мире производитель палладия, один из крупнейших производителей никеля, платины и меди. С 2008 по 2012 год Потанин участвовал в так называемых никелевых войнах за контроль над компанией с другим ее акционером — Олегом Дерипаской. В 2012 году Потанин и Дерипаска при посредничестве Романа Абрамовича подписали мировое соглашение, которое истекает в 2023 году.

«Интеррос» Владимира Потанина на конец 2021 года владел 35,95% акций компании, «Русал» — 27,8%, Crispian Романа Абрамовича, Александра Абрамова и Александра Фролова — 4,7% акций.

Владимир Лисин — НЛМК

Компания: НЛМК

Чистая прибыль за 2021 год: 371,7 млрд рублей

Группа НЛМК (Новолипецкий металлургический комбинат) — крупнейший в России производитель стальной продукции. Владимир Лисин через кипрский офшор контролирует более 79% акций НЛМК. С 1998 года он занимает пост председателя совета директоров Новолипецкого металлургического комбината. В апреле Лисин впервые высказался о санкциях. По его словам, речь сейчас идет не столько о личном благополучии, сколько о «каскаде негативных последствий для десятков тысяч работников и еще десятков, а может, и сотен тысяч сотрудников различных компаний-партнеров и клиентов».

Алишер Усманов (на фото), семья Андрея Скоча — «Металлоинвест», «Мегафон»

Компании: «Металлоинвест», «Мегафон»

Суммарная чистая прибыль за 2021 год: 355,7 млрд рублей

«Металлоинвест» — один из ведущих мировых производителей железорудной продукции. Входит в холдинг USM, управляющий также активами в сфере горной добычи, телекоммуникаций и технологий, в том числе оператором «Мегафон». Сегодня Усманову принадлежит 49% USM, по 15% у Владимира Скоча и Варвары Скоч (отца и дочери Андрея Скоча), 5% у давнего партнера Усманова Фархада Мошири, еще 5% принадлежит бывшему генеральному директору USM Ивану Стрешинскому. Усманов попал под персональные санкции Евросоюза 28 февраля — одновременно с миллиардерами Алексеем Мордашовым, Геннадием Тимченко, Михаилом Фридманом, Петром Авеном и Александром Пономаренко.

Андрей Мельниченко — «Еврохим», СУЭК

Компании: «Еврохим», СУЭК

Суммарная чистая прибыль за 2021 год: 318,1 млрд рублей

«Еврохим» и СУЭК были созданы в 2000-е годы на базе промышленных активов, приобретенных группой МДМ Андрея Мельниченко и Сергея Попова. После «развода» бизнес-партнеров Мельниченко достались «Еврохим» и СУЭК.

«Еврохим» — один из крупнейших российских производителей минеральных удобрений, выпускает весь спектр азотных, калийных, фосфорных и комплексных удобрений. Производственные активы компании расположены в России, Бельгии, Литве и Китае. «Еврохим» на конец 2021 года на 100% принадлежал Мельниченко.

СУЭК — крупнейшая угольная компания в России и одна из крупнейших угольно-энергетических компаний в мире, Мельниченко владел в ней 92%.

После введения санкций против него Мельниченко вышел из советов директоров «Еврохима» и СУЭКа и перестал быть бенефициаром этих компаний.

Алексей Мордашов — «Северсталь»

Компания: «Северсталь»

Чистая прибыль за 2021 год: 299,6 млрд рублей

Горнодобывающая и металлургическая компания, владеющая Череповецким металлургическим комбинатом, вторым по величине сталелитейным комбинатом России. Мордашов начал работать на комбинате еще при Советском Союзе, сейчас ему принадлежит 77% акций «Северстали».

После введения санкций в отношении Мордашова компания прекратила отгрузку стальной продукции в европейские страны. Свою долю в компании бизнесмен сохранил.

Олег Дерипаска — En+ Group

Компания: En+ Group

Чистая прибыль за 2021 год: 260,3 млрд рублей

En+ Group владеет активами в сфере производства алюминия, глинозема и электроэнергии, добычи угля и других полезных ископаемых. Создана в 2002 году Олегом Дерипаской. Изначально в En+ вошли акции «Иркутскэнерго», потом к ним добавились акции Красноярской ГЭС и «Русал». В 2007 году Дерипаска объединил «Русал» со вторым производителем алюминия в России — «Суал-Холдингом» Виктора Вексельберга и Леонарда Блаватника, а также глиноземными активами швейцарского трейдера Glencore. На их базе была создана UC Rusal, ставшая крупнейшей в мире алюминиевой компанией. En+ владеет 56,88% в капитале UC Rusal. Дерипаске принадлежит 44,95% акций En+ Group.

Роман Абрамович (на фото), Александр Абрамов, Александр Фролов — Evraz

Компания: Evraz

Чистая прибыль за 2021 год: 259,6 млрд рублей

Одна из крупнейших металлургических и горнодобывающих компаний мира с активами в России, США, Канаде, Чехии и Kазахстане. Производит металлопродукцию, преимущественно используемую для развития инфраструктуры в разных странах. В частности, является главным поставщиком рельсов для метрополитенов Москвы, Санкт-Петербурга, Казани и Новосибирска.

Абрамовичу принадлежит 28,7% акций Evraz, основателям компании Александру Абрамову и Александру Фролову — 19,32% акций и 9,65% акций соответственно. В мае 2022 года правительство Великобритании ввело санкции против Evraz, в сообщении британского МИДа было сказано, что компания работает в отраслях, имеющих стратегическое значение для России. Санкции запретили вести с ней дела всем британским гражданам и компаниям.

Виктор Рашников — ММК

Компания: ММК

Чистая прибыль за 2021 год: 229,6 млрд рублей

ММК сегодня является крупнейшим поставщиком стали на российском рынке. Виктор Рашников начал работать на комбинате в 1967 году простым слесарем, в 1991 году его назначили главным инженером, спустя шесть лет он возглавил комбинат, а в 2000-х стал владельцем контрольного пакета.

В марте 2022 года Рашников попал под санкции ЕС и Великобритании. Перед этим бизнесмен успел перевести свои акции ММК с Кипра на российскую компанию. После введения против него санкций Рашников заявлял, что может отказаться от контрольного пакета акций в ММК, однако в итоге долю в компании он сохранил.

Сулейман Керимов и семья — «Полюс»

Компания: «Полюс»

Чистая прибыль за 2021 год: 167,4 млрд рублей

Одна из десяти крупнейших в мире и крупнейшая в России по объему добычи золотодобывающая компания. Основные предприятия группы расположены в золотодобывающих регионах Восточной Сибири и Дальнего Востока, где у нее работает пять действующих рудников, несколько проектов находятся в стадии строительства. После введения санкций против Керимова и его сына Саида их доля в компании сократилась с 76,34% до 46,35% — 29,99% акций «Полюса» были проданы компании «Группа Акрополь». Саид Керимов также покинул совет директоров «Полюса». В мае 2022 года семья Керимова пожертвовала 46,35% акций «Полюса» Фонду поддержки исламских организаций, учредителем которого являются Совет муфтиев России, Духовное управление мусульман европейской части России и муфтий шейх Равиль Гайнутдин.

Андрей Гурьев и семья — «Фосагро»

Компания: «Фосагро»

Чистая прибыль за 2021 год: 129,7 млрд рублей

Российский химический холдинг — один из мировых лидеров по производству фосфорных удобрений и фосфатного сырья. Владеет горнодобывающими и перерабатывающими предприятиями в Мурманской, Вологодской, Саратовской и Ленинградской областях, собственной логистической инфраструктурой, в том числе двумя портовыми терминалами. «Фосагро» торгуется на бирже, 48,48% акций компании принадлежали на конец 2021 года бывшему сенатору Андрею Гурьеву и членам его семьи.

Сын бывшего сенатора Андрей Гурьев — младший после введения санкций покинул пост генерального директора и совет директоров «Фосагро». Гурьев-старший также вышел из совета директоров компании.

Дмитрий Мазепин — «Уралкалий»

Компания: «Уралкалий»

Чистая прибыль за 2021 год: 129,6 млрд рублей

«Уралкалий» управляет пятью рудниками, шестью калийными фабриками и одной карналлитовой фабрикой, расположенными в городах Березники и Соликамск. После введения санкций Дмитрий Мазепин продал контрольный пакет (52%) в компании «Уралхим», владеющей «Уракалием», и покинул пост генерального директора «Уралхима».

Михаил Фридман (на фото), Петр Авен, Алексей Кузьмичев, Герман Хан, Андрей Косогов — Альфа-банк

Компания: Альфа-банк

Чистая прибыль за 2021 год: 117,9 млрд рублей

Крупнейший частный банк в России, занимающий четвертое место в стране по размеру активов, принадлежит люксембургской компании ABH Holdings. На конец 2021 года 32,9% акций принадлежали Михаилу Фридману, 21% — Герману Хану, 16,3% — Алексею Кузьмичеву, 12,4% — Петру Авену, 3,7% — Андрею Косогову.

После введения против них санкций ЕС Фридман и Авен вышли из совета директоров Альфа-банка.

В России государственный сектор занимает значительную долю в корпоративной сфере, что оказывает влияние на условия конкуренции на товарных рынках.

Одним из основополагающих принципов государственной политики по развитию конкуренции было признано сокращение доли государственных компаний на конкурентных товарных рынках. Национальным планом развития конкуренции предусмотрены меры по ликвидации унитарных предприятий и запрету на приобретение государством организаций, осуществляющих деятельность на конкурентных товарных рынках.

Указ Президента Российской Федерации от 21.12.2017 № 618 «Об основных направлениях государственной политики по развитию конкуренции» задает цель сокращения доли хозяйствующих субъектов, учреждаемых или контролируемых государством или муниципальными образованиями, в общем количестве хозяйствующих субъектов, осуществляющих деятельность на товарных рынках (п. 3 Указа). Для достижения обозначенной цели Национальный план по развитию конкуренции в Российской Федерации на 2018–2019 годы включает следующие меры, которые направлены на сокращение доли государственного сектора:

1) ограничение создания унитарных предприятий на конкурентных товарных рынках;

2) запрет приобретения государством акций и долей организаций, осуществляющих деятельность на товарных рынках в условиях конкуренции.

Одним из ключевых показателей национального плана является обеспечение во всех отраслях экономики (за исключением сфер деятельности субъектов естественных монополий и организаций оборонно-промышленного комплекса) присутствия не менее трех хозяйствующих субъектов, не менее чем один из которых относится к частному бизнесу.

В то же время для достижения цели снижения доли государственного участия в экономике необходимо располагать оценками текущей ситуации. При отсутствии единого подхода оценки доли государственного сектора в российской экономике существенно различаются, однако в конечном итоге все они сходятся в его значительном размере.

Унитарные предприятия

Первое чтение в Государственной Думе Российской Федерации прошел законопроект № 554026-7, предусматривающий ликвидацию всех унитарных предприятий на конкурентных товарных рынках. По мнению разработчика законопроекта (ФАС России), их участие в хозяйственной деятельности оказывает негативное влияние на конкуренцию на локальных конкурентных рынках, поскольку унитарные предприятия имеют право распоряжаться государственным (муниципальным) имуществом, являясь при этом коммерческой организацией, что обеспечивает им необоснованные конкурентные преимущества.

В то же время унитарные предприятия могут создаваться для осуществления профильной деятельности на рынках, где отсутствуют частные предприниматели. В соответствии с этим Комитетом по экономической политике, промышленности, инновационному развитию и предпринимательству Государственной Думы Российской Федерации было выдвинуто предложение о ликвидации унитарных предприятий только после проведения анализа состояния конкуренции на соответствующем товарном рынке, который должен включать анализ условий доступа на рынок и доли хозяйствующих субъектов.

В 2019 году количество унитарных предприятий в России составило 17 тыс. При этом в последние годы наблюдалось их постепенное снижение на 2,4–2,9 тыс. ежегодно. В то же время каждый год создавалось порядка 600 новых предприятий данной организационно-правовой формы.

По данным СПАРК, в 2017 году общий объем выручки унитарных предприятий составил 2,2 трлн руб., при этом на 10 крупнейших организаций пришлось 617 млрд руб., или 28% от общего объема выручки. Данные по выручке унитарных предприятий представлены только по 9,7 тыс. компаний. Средний объем выручки, за исключением 10 крупнейших организаций, составил в 2017 году 164 млн руб. При этом для 8,3 тыс. объем выручки не превысил 120 млн руб.

Доля унитарных предприятий в общем количестве организаций в России незначительна и составляет порядка 0,3%. При этом сфера ЖКХ, где больше всего сосредоточено унитарных предприятий, имеет самый большой инвестиционный потенциал со стороны малого бизнеса. Вместе с тем является стратегическими для городского хозяйства.

Объем закупок в рамках Федерального закона от 05.04.2013 №44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» у унитарных предприятий составил в 2018 году 393 млрд руб., из которых только 50% было разыграно в рамках конкурентных процедур.

Государство в корпоративном секторе

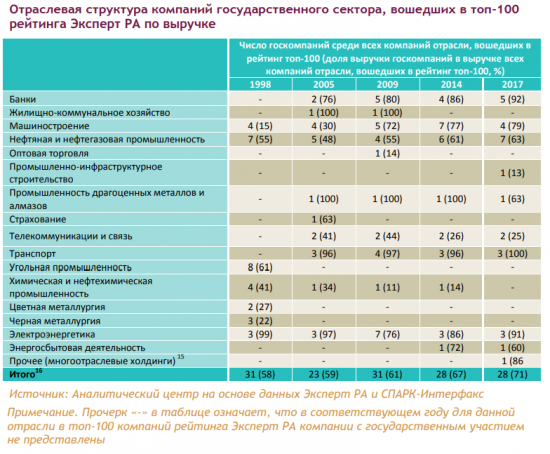

Из 100 крупнейших компаний, представленных в рейтинге Эксперт РА за 2017 год, 28 компаний являются компаниями с государственным участием (доля госучастия – не менее 25%), в них работают 5,5% всех занятых в российской экономике в 2017 году. Доля выручки компаний государственного сектора в совокупной выручке топ-100 компаний в 2017 году составила 50%.

Анализ отраслевой структуры компаний, представленных в рейтинге в 2017 году, показывает рост числа компаний из сферы оптовой торговли (в 2017 году в топ-100 представлено на 3 компании больше), и снижение числа компаний в сфере машиностроения (на 3 компании меньше). Также в топ-100 выросло число представителей сферы строительства, в том числе промышленно-инфраструктурного.

Крупнейшие компании с государственным участием присутствуют в 9 отраслях, большая часть из них функционирует в нефтяной и нефтегазовой промышленности (7), банковской сфере (5) и машиностроении (4).

На долю четырех государственных банков, представленных в топ-100 крупнейших компаний в 2017 году, пришлось 88% выручки всех компаний в этой отрасли, вошедших в перечень топ-100 компаний. В секторе электроэнергетики из пяти представленных в рейтинге компаний три являются государственными, на них приходится 91% выручки компаний этой отрасли, вошедших в рейтинг.

В сфере транспорта все три компании, представленные в топ-100, являются компаниями с государственным участием.

Динамика отраслевой структуры госкомпаний, попавших в рейтинг «Эксперт РА», по данным с 2014 по 2017 год, показывает сохранение доли государства на высоком уровне в большинстве отраслей.

В секторе машиностроения доля государственных компаний в выручке всех компаний данного сектора, попавших в рейтинг, за 2014–2017 годы выросла с 77 до 79%. Наибольшую долю в выручке крупнейших компаний машиностроительной отрасли составляет госкорпорация «Ростех», на которую приходится 48% выручки крупнейших компаний в сфере машиностроения.

В нефтяной и нефтегазовой промышленности доля госкомпаний в выручке всех компаний из топ-100 для данной отрасли выросла с 61% в 2014 году до 63% в 2017 году.

В банковской сфере число госкомпаний увеличилось с четырех в 2014 году до пяти в 2017 году, при этом доля их выручки возросла с 86 до 92%. Рост объясняется переходом к Банку России контроля над банком «Открытие» в рамках проведения санации.

Следует отметить, что присутствие государства заметно снижалось на протяжении 1998–2014 годов в отрасли химической и нефтехимической промышленности – с четырех до одной компании. После продажи Республикой Татарстан пакета акций группы «Нижнекамскнефтехим» в 2016 году доля государства в этой сфере и вовсе снизилась до нуля.

Значительно сократилась доля государства в сфере промышленности драгоценных металлов и алмазов по причине появления в топ-100 компании «Полюс», одного из крупнейших частных предприятий по добыче золота. Ранее единственной организацией, входившей в топ-100 в данной сфере деятельности, была АК «Алроса».

Крупнейшие организации по капитализации

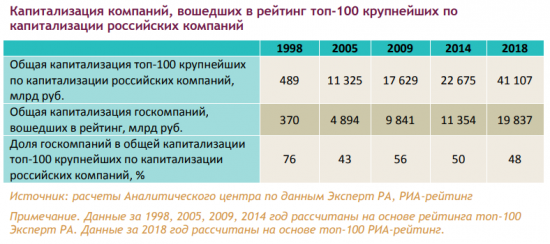

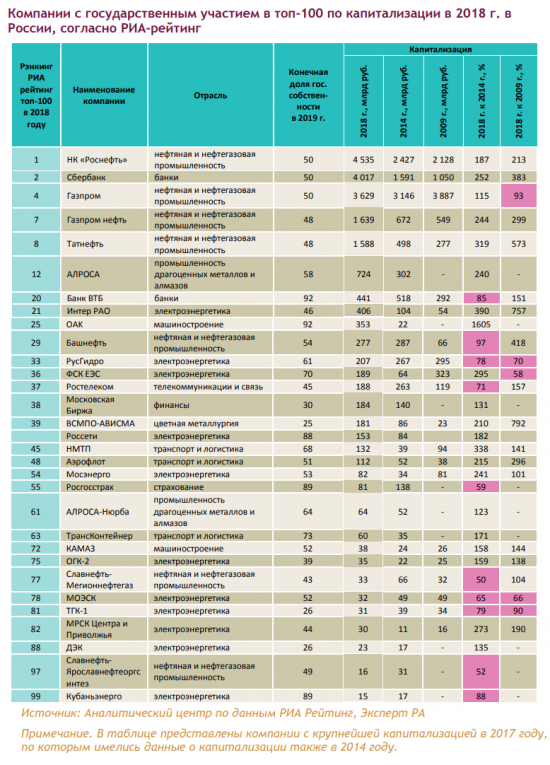

Стоимость 100 самых дорогих компаний России, по оценкам РИА Рейтинг, за год сократилась на 8,3%, или на 54 млрд долл.,и составила 592 млрд долл. на 31 декабря 2018 года. Доля государственных компаний в топ-100 по уровню капитализации составила 48% в стоимостном выражении.

По сравнению с 2009 годом снизилась капитализация целого ряда госкомпаний. Так, рыночная стоимость Газпрома в 2018 году составила только 93% стоимости компании в 2009 году, РусГидро – 70%, ФСК ЕЭС – 58%, МОЭСК – 66%, ТГК-1 – 90%. Часть госкомпаний значительно потеряла в капитализации после роста в 2014 году, в частности, «Банк ВТБ» (в 2018 капитализация составила только 85% от стоимости в 2014 году), «Башнефть» (97%), «Ростелеком» (71%), «Росгосстрах» (59%), «СлавнефтьМегионнефтегаз» (50%) и другие.

Для сравнения, по оценке OECD, в Китае общая стоимость компаний с государственным участием на конец 2015 года составила 29,2 млрд долл. или 2,1 трлн руб.

В настоящее время в России действует прогнозный план (программа) приватизации федерального имущества на 2017–2019 годы, утвержденный распоряжением Правительства Федерации от 8 февраля 2017 г. № 227-р. В соответствии с планом предполагается приватизация пакетов акций крупнейших компаний, занимающих лидирующее положение в соответствующих отраслях экономики. Так, до 2019 года планируется сокращение доли участия Российской Федерации в уставных капиталах таких компаний, как: «АЛРОСА» (до 29% плюс 1 акция), «Совкомфлот» (до 25% плюс 1 акция), «Банк ВТБ» (до 25% плюс 1 акция), и прекращение участия в таких компаниях, как: «Новороссийский морской торговый порт», «Объединенная зерновая компания», «Приокский завод цветных металлов» и «Производственное объединение «Кристалл».

При этом стоит отметить, что планируемые к продаже «Новороссийский морской торговый порт» и «АЛРОСА» показали значительный рост капитализации в 2018 году по сравнению с 2014 годом, в то время как стоимость «Банка ВТБ» снизилась на 15%.

По данным Росимущества (Отчет о выполнении прогнозного плана (программы) приватизации федерального имущества на 2017–2019 годы в 2017 году), доход федерального бюджета от приватизации в 2017 году составил 14,3 млрд руб., из них 8,5 млрд руб. – в ходе продажи акций акционерной компании с ограниченной ответственностью «Система Шиям Телесервисез Лтд» (совместное российско-индийское предприятие). Покупателем выступило ПАО АФК «Система». В программе на 2018–2019 годы заложен прогноз доходов в 5,6 млрд руб. (без учета продаж крупнейших организаций).

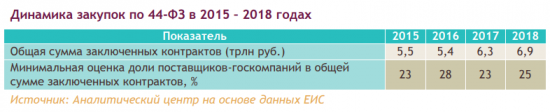

Закупки государственных органов власти могут рассматриваться в качестве одного из институтов развития и инструмента поддержки малого и среднего бизнеса. В то же время значительная часть госзакупок распределяется среди компаний с государственным участием, что приводит к снижению их потенциала как института развития.

По итогам 2018 года общая сумма контрактов, заключенных государственными и муниципальными заказчиками в рамках 44-ФЗ22,????? составила 6,9 трлн руб. При этом в качестве поставщиков выступали как частные, так и государственные компании. Доля поставщиков из числа госкомпаний в 2018 году по минимальной оценке составила 25%. В то же время фактическая доля может быть выше за счет поставщиков, которые не указали в качестве основания для осуществления закупок по Федеральному закону от № 223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц» принадлежность к компаниям с государственным участием. (К примеру, ПАО «МОЭК» относится к госкомпаниям (доля государства – 49%). Однако в качестве обоснования осуществления закупок по 223-ФЗ указано только то, что МОЭК является субъектом естественных монополий.)

Наибольший объем закупок по 44-ФЗ в 2018 году пришелся на сферу строительства и на продукцию обрабатывающих производств (совокупно 63% общей суммарной стоимости заключенных контрактов). При этом в указанных отраслях зафиксирована одна из наименьших долей госкомпаний среди всех поставщиков: в строительной сфере – 13% от общего объема заключенных контрактов (по стоимости), в сфере закупок продукции обрабатывающих производств – 16%.

Наибольший объем контрактов, заключенных с госкомпаниями, по итогам закупок по 44-ФЗ в 2018 году наблюдался в сфере оказания финансовых и страховых услуг (в данной сфере в стоимостном выражении 77% контрактов были заключены с госкомпаниями), что обусловлено контрактами с группами «Сбербанк» и «ВТБ».

Также высокие доли контрактов, где поставщиками выступали государственные компании, наблюдаются в закупках услуг, связанных с научной и инженерно-технической деятельностью (65% от суммарной стоимости заключенных контрактов в данной сфере в 2018 году), услуг водоснабжения (63%) и услуг в области здравоохранения и социальных услуг (51%).

Краткие выводы

Государственный сектор сохраняет высокую долю в экономике России. Из 100 крупнейших компаний, представленных в рейтинге «Эксперт РА» в 2017 году, рассчитываемом на основе данных за предыдущий год, 28 компаний являются компаниями с государственным участием, в них работают 5,5% всех занятых в российской экономике в 2017 году. Доля выручки компаний государственного сектора в совокупной выручке топ-100 компаний в период с 2005 по 2017 год колеблется в районе 50%. При этом наименьшая доля зафиксирована в 2005 году в размере 46%, наибольшая – 51% в 2014 году.

Анализ отраслевой структуры компаний, представленных в рейтинге в 2017 году, показывает, что крупнейшие компании с государственным участием присутствуют в 9 отраслях, большая часть из них функционирует в нефтяной и нефтегазовой промышленности (7), банковской сфере (5) и машиностроении (4). Динамика отраслевой структуры госкомпаний, попавших в рейтинг «Эксперт РА», по данным с 2014 по 2017 год, показывает сохранение доли государства на высоком уровне в большинстве отраслей, за исключением химической и нефтехимической промышленности и промышленности драгоценных металлов и алмазов.

Стоимость 100 самых дорогих компаний России, по оценкам РИА Рейтинг, составила 592 млрд долл. на 31 декабря 2018 года. Доля государственных компаний в топ-100 по уровню капитализации составила 48%.

Несмотря на то что в целом капитализация самых дорогих госкомпаний выросла с 9,8 трлн руб. в 2009 году до 19,8 трлн руб. 2018 году, в отношении целого ряда государственных компаний рыночная стоимость снизилась. Так, капитализация Газпрома в 2018 году составила только 93% стоимости компании в 2009 году, РусГидро – 70%, ФСК ЕЭС – 58%, МОЭСК – 66%, ТГК-1 – 90%.

Доля унитарных предприятий в общем количестве организаций в России, по данным СПАРК, составляет порядка 0,3%, а выручка большинства не превышает 120 млн руб. Многие унитарные предприятия осуществляют деятельность в социально значимых сферах. Относительно высокая доля унитарных организаций присутствует и в ряде конкурентных отраслей: ритуальные услуги (10% в общем количестве компаний в данной сфере), деятельность по эксплуатации автомобильных дорог и автомагистралей (7,5%), деятельность физкультурно-оздоровительных комплексов (2,8%) и торговля лекарственными средствами (2,3%).

На отдельных конкурентных рынках наблюдается высокая доля государственных и муниципальных закупок, где унитарные предприятия выступают в качестве поставщиков: закупки услуг транспорта и складского хозяйства (доля в общем объеме заключенных контрактов по стоимости – 15%), услуг в области информации и связи (5,0%) и строительных работ (4,5%) и другие.

Значительная часть госзакупок распределяется среди компаний с государственным участием, что приводит к снижению их потенциала как института развития. В рамках закупок для государственных и муниципальных нужд в соответствии с 44-ФЗ минимальная оценка доли поставщиков из числа госкомпаний в 2015–2018 годах составила от 23 до 28% в стоимостном выражении.

Возникает другой вопрос – чем им (правительству) не нравится владение 25% акций частных предприятий? Раз это фактически не госпредриятие, а только % участия – о каком удушении конкуренции со стороны государства идет речь?

И я с трудом понимаю, как могут быть частными метро и тому подобные базовые вещи.

Государство должно иметь контроль над инфраструктурой, связью, недрами, транспортом, т.е. тем, что и является государством (объединением).

Довод о том, что у предприятий с госучастием есть не только прибыль, но и убытки, которые якобы удастся покрыть за счет приватизации, не выдерживают критики. Какой уважающий себя частный инвестор будет ломиться в компанию, генерирующую убытки? Или им по разнарядке насильно втюхивали акции Сбера, Газпрома, Алросы и проч.?

Источник