Банк России принимает меры по поддержке граждан и бизнеса в период борьбы с распространением коронавируса.

Меры Банка России направлены на поддержку заемщиков, испытывающих сложности с платежами, на поддержку кредитования малого и среднего бизнеса, а также на снижение издержек на проведение платежей.

Реструктуризация кредитов и займов граждан и бизнеса

В 2020–2021 годах, следуя рекомендациям Банка России (впервые даны в марте 2020 года, неоднократно продлевались), банки провели реструктуризацию более 2,2 млн кредитных договоров граждан на общую сумму 1047,9 млрд рублей, а также 110,1 тыс. кредитных договоров субъектов малого и среднего предпринимательства. Суммарная ссудная задолженность по реструктурированным кредитам субъектов МСП на конец 2021 года составила 1045,8 млрд рублей.

Реализация программ реструктуризаций позволила снизить риски дефолта заемщиков, обеспечить многим гражданам, попавшим в сложную ситуацию, возможность восстановить платежеспособность и продолжить исполнение своих обязательств перед кредиторами.

Поддержка кредитования малого и среднего бизнеса

С 24 января по 31 марта 2022 года Банк России продолжает предоставление кредитов в рамках временного механизма поддержки кредитования субъектов малого и среднего предпринимательства (МСП) из отраслей, в наибольшей степени подверженных негативному влиянию противоэпидемических мер.

Ставка по кредиту для субъекта МСП устанавливается на уровне не выше 8,5 % годовых, а при условии получения гарантии Корпорации МСП — не выше 8% годовых с отсрочкой платежей по основному долгу и процентам до трех месяцев. Банки, являющиеся уполномоченными по Программе стимулирования кредитования субъектов МСП и предоставляющие предпринимателям такие кредиты, смогут до 31 марта 2022 года привлекать кредиты Банка России под поручительства Корпорации «МСП» по ставке 4% на срок до 1,5 лет.

До 30 сентября 2020 года для поддержки предпринимателей в условиях пандемии действовали различные механизмы поддержки кредитования субъектов малого и среднего предпринимательства.

Доступность и безопасность платежей

С 1 мая 2020 года максимальные банковские комиссии на переводы граждан в Системе быстрых платежей (СБП) ограничены:

- переводы до 100 тыс. рублей в месяц — без комиссии;

- переводы на сумму свыше 100 тыс. рублей в месяц — не более 0,5% от суммы перевода, но не более 1500 рублей.

Малым и средним предприятиям с 1 июля по 31 декабря 2021 года компенсировались затраты на банковские комиссии, когда их клиенты оплачивали покупки и услуги через СБП. На эти цели государство выделило 500 млн рублей. Подробнее…

Правила возмещения содержатся в Постановлении Правительства РФ.

Наличные деньги могут сохранять вирусы, как и любая бумага, 3–4 дня. Банк России рекомендует в период эпидемии платить бесконтактно, делать покупки онлайн (чтобы меньше выходить из дома). Для безопасности наличных платежей введены специальные требования к обработке банкнот, а также к банкоматам. В частности, в банкоматах должна быть отключена функция, которая позволяет деньги, принятые от одного клиента, выдавать другому без обработки в банке. Так одни и те же банкноты не окажутся в обращении, когда на них еще может оставаться вирус. Подробнее…

Обратите внимание! Кибермошенники используют ситуацию с распространением коронавируса для попыток хищений денег с банковских счетов. Сейчас как никогда важно быть осмотрительными и не принимать поспешных решений. Не сообщайте посторонним людям и не вводите на неизвестных сайтах данные своей банковской карты, пароли из СМС-сообщений, под каким бы предлогом эти данные ни пытались узнать.

Доступность услуг страхования

В случае временной нетрудоспособности можно было обратиться в страховую организацию с заявлением о продлении срока урегулирования страховых случаев, об отсрочке платежа по договорам добровольного страхования на весь период нетрудоспособности. До 31 декабря 2020 года Банк России рекомендовал удовлетворять такие заявления, а также не начислять неустойку (штраф, пени) и не применять иных последствий за ненадлежащее исполнение договора добровольного страхования во время болезни страхователя.

Последнее обновление страницы: 03.02.2022

Добавить в «Нужное»

Льготный кредит малому бизнесу под 2 процента

Поскольку экономическое положение у многих организаций и предпринимателей весной и летом 2020 г. было непростым, Правительство приняло целый ряд мер поддержки малого бизнеса в связи с коронавирусом. О том, на какую помощь от государства могут претендовать те, кто пострадал от коронавируса, мы рассказали в отдельной консультации. Но хотим подробнее рассказать о возможности взять льготный кредит для малого бизнеса без залога и поручителей под небольшую ставку, который к тому же при определенных условиях можно не возвращать. Порядок выдачи и погашения такого кредита определен в Постановлении Правительства от 16.05.2020 N 696.

—

Вам также могут быть интересны следующие материалы:

— Обзор: «Кредитные каникулы: установлен список пострадавших отраслей и лимиты по потребкредитам»;

— Обзор: «Малый и средний бизнес может воспользоваться кредитными каникулами: обзор нового закона»;

— Обзор: «Президент предложил допмеры для поддержки бизнеса, граждан и медперсонала»

—

Кредиты для зарплаты малому бизнесу

Именно так называют этот кредит в интернете. Но на самом деле кредит можно будет использовать для покрытия любых документально подтвержденных расходов (на выплату зарплаты, оплату ранее полученных кредитов для поддержки малого бизнеса в связи с коронавирусом и т.д.).

Кредит можно получить, начиная с 1 июня 2020 г. по 1 ноября 2020 г.

Назовем, каким условиям должен соответствовать заемщик, чтобы получить льготный кредит:

- заемщик (организация или предприниматель) относится к субъектам малого или среднего предпринимательства;

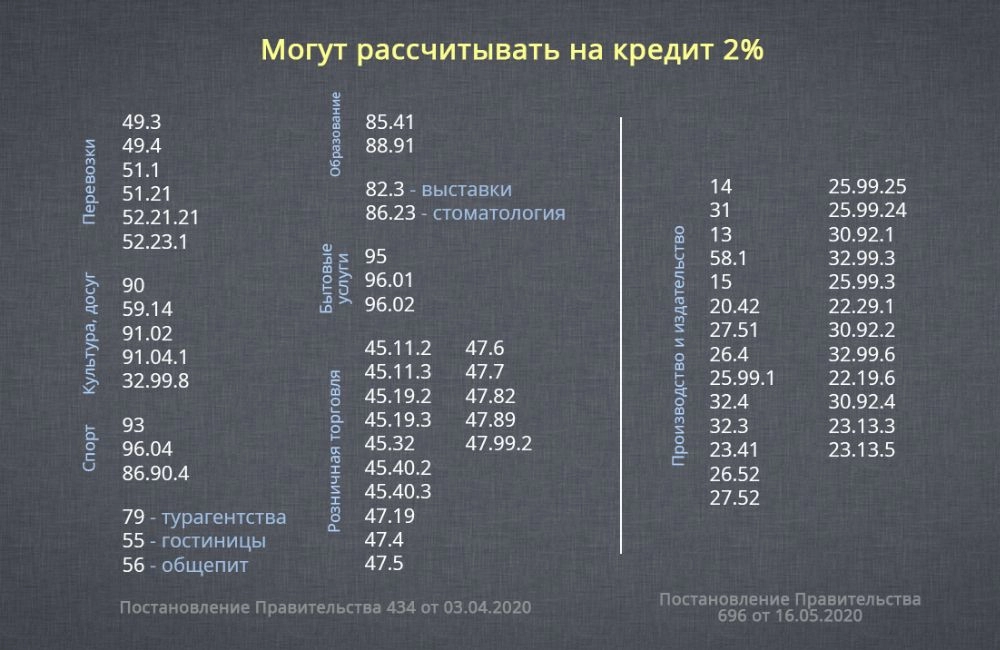

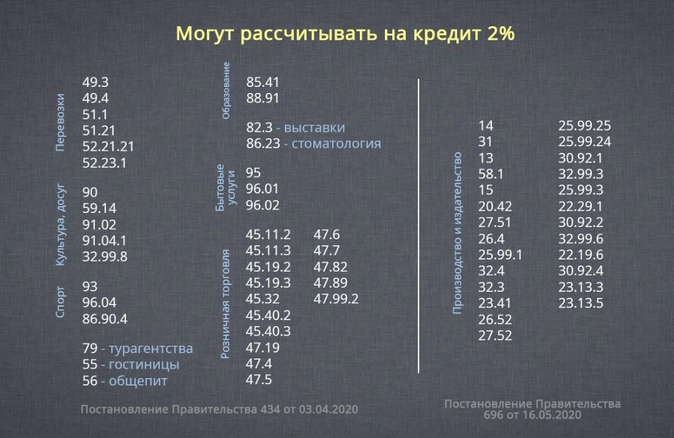

- заемщик должен работать в пострадавших отраслях (перечень утвержден Постановлением Правительства от 03.04.2020 N 434) или отраслях, требующих поддержки для возобновления деятельности (их перечень приведен в Приложении N 2 к Постановлению Правительства от 16.05.2020 N 696). При этом микропредприятия и малые предприятия должны ориентироваться на основной или дополнительный вид экономической деятельности, указанный в реестре по состоянию на 1 марта 2020 г. А средний бизнес ориентируется на основной вид деятельности, содержащийся в реестре на указанную дату;

- заемщик должен иметь работников, то есть предприниматели, работающие в одиночку, такой кредит получить не смогут;

- заемщик не должен находиться на стадии банкротства, его деятельность не должна быть приостановлена (деятельность ИП с работниками не должна быть прекращена).

Ставки по кредитам для малого бизнеса

По рассматриваемому кредиту будет действовать 3 периода:

- базовый (с даты заключения договора до 1 декабря 2020 г.). В это время проценты по кредиту будут начисляться по ставке не выше 2%;

- период наблюдения (период с 1 декабря 2020 г. по 1 апреля 2021 г.): сохраняется ставка не более 2%;

- период погашения (период продолжительностью 3 месяца). В это время будет действовать стандартная ставка банка, устанавливаемая по соглашению с банком.

Вместе с тем, при соблюдении определенных условий (п. 12 Правил, утв. Постановлением Правительства от 16.05.2020 N 696) и сохранении численности работников на уровне не менее 90% весь долг и начисленные проценты по кредиту будут полностью списаны. То есть можно сказать, что это будет беспроцентный кредит для малого бизнеса.

Если же численность сохранится на уровне не менее 80%, то спишут половину долга.

Максимальная сумма кредита

Максимум, который выдадут в рамках льготного кредита малому бизнесу под 2 процента, определяется так:

(МРОТ с учетом районных коэффициентов, процентных надбавок и страховых взносов по ставке 30%) * численность работников на 1 июня 2020 г. * количество месяцев с даты заключения договора до 1 декабря 2020 г.

-

Какие виды льготных кредитов существуют

-

Беспроцентные кредиты на выплату зарплаты

-

Льготные кредиты на возобновление деятельности с возможностью списания

-

Льготные кредиты на пополнение оборотных средств для системообразующих организаций

-

Как оформить льготный кредит

-

Вывод

Какие виды льготных кредитов существуют

В период пандемии бизнесмены могут получить заемные средства на льготных условиях по трем программам:

- Беспроцентные кредиты на выплату зарплаты.

- Льготные кредиты на возобновление деятельности с возможностью списания.

- Льготные кредиты на пополнение оборотных средств.

Рассмотрим, кто и как может воспользоваться этими программами.

Беспроцентные кредиты на выплату зарплаты

Бизнесмены из пострадавших от коронавируса отраслей (постановление № 434 от 3 апреля 2020 года с изменениями) могут оформить беспроцентный кредит на выплату зарплаты. Условия для его получения перечислены в постановлениях № 422 от 2 апреля 2020 г. И № 575 от 24 апреля 2020 г.

Малые предприятия и ИП могут быть отнесены к пострадавшей отрасли по основному или дополнительному коду ОКВЭД. Представители среднего и крупного бизнеса могут рассчитывать на кредит только если к пострадавшей отрасли относится их основной вид деятельности. В любом случае бизнесмен должен работать в этой сфере не менее года.

Для средних и крупных компаний есть еще одно дополнительное условие — численность сотрудников не должна быть снижена более, чем на 10% по сравнению с предыдущим месяцем.

Получить кредит можно в одном из банков, которые подписали соглашение с Минэкономразвития. Их перечень постоянно расширяется: по состоянию на 22 мая в программе участвовали 39 банков, а заявки еще от 64 кредитных организаций находились в рассмотрении.

Подробнее об этом кредите читайте в статье «Как получить беспроцентный кредит на зарплату сотрудникам»

Льготные кредиты на возобновление деятельности с возможностью списания

Этой программа утверждена постановлением № 696 от 16 мая 2020 г. Кроме компаний и ИП из стандартного списка пострадавших отраслей льготные кредиты по ставке 2% могут получить:

- Социально-ориентированные НКО.

- Предприятия из отдельного списка отраслей, которые нуждаются в поддержке для возобновления деятельности (приложение № 2 к постановлению № 696).

Основной перечень пострадавших отраслей включает в себя торговлю и сферу услуг. А по дополнительному списку льготный кредит могут получить и некоторые производственные компании.

ИП без работников не могут воспользоваться этой программой. Причина в том, что кредит ориентирован не только на возобновление деятельности, но и на поддержку занятости.

Если заемщик в течение срока действия договора сохранит более 90% численности, то кредит и проценты будут полностью списаны за счет бюджета, и заемщику не придется ничего возвращать. При сохранении 80% численности государство спишет половину долга.

Программа кредитования для возобновления деятельности начала работать с 1 июня 2020 года.

Подробно об этой программе мы рассказали в статье «Льготный кредит на возобновление деятельности»

Льготные кредиты на пополнение оборотных средств для системообразующих организаций

От кризиса страдает не только малый и средний бизнес, но и крупные компании. Правительство разработало специальную кредитную программу для системообразующих организаций (постановление № 582 от 24 апреля 2020 г.). Речь идет о крупнейших предприятиях, которые имеют особое значение для экономики РФ.

Системообразующие компании, включенные в реестр, могут получить кредит на пополнение оборотных средств в сумме до 3 млрд рублей на срок до 3 лет месяцев. Ставка по кредиту в течение первых 12 месяцев не должна превышать 5% годовых.

Рассчитывать на льготное финансирование могут те крупнейшие компании, выручка которых во 2 квартале 2020 года снизилась более чем на 30% по сравнению с аналогичным периодом 2019 года. Также льготные кредиты в рамках лимита могут получить дочерние общества этих компаний.

Заемщик должен в течение периода кредитования сохранить не менее 90% от численности сотрудников на 1 мая 2020 года.

Список банков, которые работают по этой программе, намного короче, чем перечни по двум предыдущим. По данным на 22 мая 2020 года в ней участвовали пять крупнейших кредитных организаций, которые входят в Топ-20 по активам: Сбербанк, ВТБ, Газпромбанк, Совкомбанк и Банк «Ак Барс». Но Минэкономразвития планирует расширить этот перечень.

Как оформить льготный кредит

Ни по одной из перечисленных программ в постановлении не приведена форма заявления и не указан полный перечень документов, которые должен предоставить заемщик. Это не случайно: каждый банк определяет порядок оформления кредита самостоятельно. Но в большинстве случаев от заемщика потребуют:

- Учредительные документы.

- Бухгалтерскую отчетность за последние 2-3 года с необходимыми расшифровками.

- Справки об отсутствии задолженности перед бюджетом.

- Отчет СЗВ-М для подтверждения численности.

- Документы по обеспечению кредита. Банк может запросить их, если финансовое положение заемщика вызывает у него сомнения. Например, госкорпорация ВЭБ.РФ обеспечивает своими гарантиями беспроцентные кредиты, выдаваемые на выплату зарплаты.

Вывод

Бизнесмены из пострадавших отраслей и системообразующие предприятия могут воспользоваться специальными кредитными программами. Льготное финансирование нацелено не только на поддержку бизнеса, но и на максимальное сохранение рабочих мест.

Отбор банков для участия в программах ведет Минэкономразвития. Списки необходимых документов и порядок оформления кредита каждый банк определяет самостоятельно.

Самую свежую информацию о мерах государственной поддержки бизнеса во время пандемии читайте у нас в разделе «Сохранить бизнес».

В начале мая президент озвучил новые меры поддержки бизнеса. Так уж завелось, что их меряют пакетами, так вот, это был третий пакет. И одна из инициатив заключалась в предоставлении бизнесу из пострадавших сфер экономики возможности взять льготный кредит по ставке 2% годовых. И самое неожиданное — президент пообещал, что в случае сохранения сотрудников, кредит вместе с процентами будет списан. Несколько дней назад вышло Постановление Правительства, прочитав которое, в общих чертах можно понять, что ожидает тех, кто решит воспользоваться этой льготой. У себя на YouTube канале мы уже выпустили подробный обзор этого льготного кредита. Спешим поделиться нашим новым видео.

Что это за постановление?

Постановление, которое мы анонсировали во вступлении, утверждает правила предоставления субсидий для банков на возмещение недополученных ими доходов по льготному кредиту. Т.е. оказывая услуги предпринимателям по предоставлению этого льготного кредита, банки должны придерживаться определённых правил. И отсылаясь в ходе статьи к какому-то пункту, мы будем иметь в виду именно эти правила, а не само Постановление.

Кто может рассчитывать на кредит?

Первое, что бросается в глаза — для получения кредита нет никаких условий по сохранению численности сотрудников. От этого только зависит будет ли кредит вам прощён. А получить его можно даже если вы прямо перед этим провели масштабное сокращение персонала. Кредит предоставляется как юридическим лицам, так и индивидуальным предпринимателям, но только при наличии сотрудников. Разумеется, чтобы не возникло проблем с получением, вы не должны быть в состоянии банкротства и ваша деятельность не должна быть приостановлена. Эти условия прописаны в пункте 9 Правил.

Кредит выдаётся только при наличие в выписке определённых ОКВЭД. Это дело привычное, наверное, уже все бухгалтеры выучили наизусть список кодов ОКВЭД, относящихся к пострадавшим сферам экономики. Но тут-то нас и поджидает сюрприз. Помимо привычного всем списка, утверждённого постановлением 434, в Правилах имеется свой список видов деятельности, представители которых тоже могут претендовать на получение кредита (Приложение № 2). В нём собрано 25 производственных кодов и один код для издания книг. Ниже представлен объединённый список всех ОКВЭД, с которыми можно получить кредит.

Аналогично беспроцентному кредиту, который уже вовсю получают предприниматели по всей стране, кредит под два процента положен малым и микропредприятиям при наличии у них какого-то кода из списка выше в качестве основного или дополнительного, а вот у всех остальных считается только основной ОКВЭД. Это прописано в пункте 10 Правил.

Социально-ориентированные НКО, которым оказывается поддержка в связи с коронавирусом и включённые в соответствующий реестр, могут не смотреть на свои виды деятельности, им кредит положен по умолчанию.

Сколько денег дадут?

Максимальная сумма кредита считается как произведение расчётного размера оплаты труда, количества сотрудников на 1 июня 2020 года и количество месяцев с момента заключения кредитного договора до 1 декабря. Любознательный читатель спросит: «А что такое расчётный размер оплаты труда?». Это произведение МРОТ, увеличенного на 30 процентов, на районный коэффициент и процентную надбавку. А если вы настолько любознательный читатель, что хотите эту информацию перепроверить, то добро пожаловать в пункт 24 Правил. Итоговая формула для расчёта суммы кредита выглядит так:

МРОТ * 1,3 * Районный коэффициент * Процентная надбавка * Кол-во сотрудников на 01.06.20 * Кол-во месяцев

Например, предприниматель из Петербурга с 10 сотрудниками, заключивший кредитный договор с 1 июня, может рассчитывать максимально на 946 140 рублей (12 130 руб * 1,3 * 1 * 1 * 10 чел * 6 мес).

Как выдают деньги?

Тут всё не так просто. После одобрения кредита банк не сможет перевести всю сумму вам на счёт. Он может это делать ежемесячными платежами не более двойного расчётного размера оплаты труда (что такое расчётный размер оплаты труда смотрите выше). Возвращаясь к нашему примеру с предпринимателем из Петербурга с десятью сотрудниками, то максимальный ежемесячный перевод в рамках такого кредитного договора будет 315 380 (2 * 12 130 руб * 1,3 * 1 * 1 * 10 чел).

И ещё интересный вопрос — каким образом будет осуществляться непосредственно перевод кредитных денег на счёт. У нас есть предположение, что это будет реализовано по той же схеме, что и использование кредита 0% на зарплату. Мы у себя в инстаграм-историях рассказывали об этом. Чтобы в рамках зарплатного кредита получить живые деньги на счёт, нужно отправить в банк информацию о платежах, которые вам необходимо сформировать (например, ведомость на выплату зарплаты). Далее банк перечисляет необходимую сумму вам на счёт и в этот же день деньги необходимо отправить туда, куда вы обещали банку. Мы думаем, что новый кредит будет работать аналогичным образом.

На что можно тратить?

Господин Мишустин в ходе совещания с Правительством заявил, что этот кредит можно тратить на любые нужды бизнеса, но Правительство рассчитывает, что в первую очередь он пойдёт на зарплату. Формулировка в Правилах, действительно, позволяет тратить деньги на любые необходимые для бизнеса нужды (см. определение термина «возобновление деятельности» в п. 5 Правил), но как всё будет в итоге — посмотрим. Наверняка можно сказать следующее:

- Этим кредитом можно будет гасить взятые ранее льготные кредиты, в том числе беспроцентный зарплатный кредит.

- С помощью этого кредита можно будет платить зарплату. Только зарплату, про налоги в Правилах ничего не говорится.

Как гасить кредит?

А вот это самое интересное. В соответствии с правилами весь срок кредитования делится на 3 периода — базовый период, период наблюдения и период погашения.

Базовый период. Начинается с даты заключения договора и заканчивается 1 декабря 2020. Договор можно заключить в срок с 1 июня по 1 ноября. Во время базового периода происходит перечисление денег, т.е. формирование основного долга. По окончании этого периода происходит начисление процентов по ставке 2% годовых. Проценты присоединяются к основному долгу (капитализируются, как выразился президент).

После базового периода есть два варианта развития событий.

1. Вы не справились с соблюдением необходимых условий для прощения хоть какой-то части кредита, а именно, количество ваших сотрудников на конец какого-то месяца базового периода было менее 80 процентов от количества сотрудников 1 июня 2020 или в отношении вас по состоянию на 25 ноября введена процедура банкротства (или ваша деятельность была приостановлена). В этом случае для вас начинается период погашения. Весь долг, образовавшийся за базовый период (включая проценты) необходимо погасить тремя равными долями в срок до 28 декабря, 28 января и 1 марта. На этот период банк устанавливает свою процентную ставку по кредиту, это будет далеко не два процента.

2. По итогам базового периода вы выдержали все условия (сотрудники не уменьшились, вы продолжаете работать). В этом случае вы переходите в период наблюдения.

Период наблюдения. Начинается с 1 декабря 2020 года и заканчивается 1 апреля 2021 года. В этот период банк никаких денег вам не переводит, но и вы свой долг не возвращаете. За вами просто наблюдают. 1 апреля, когда этот период закончится, банк ещё раз начислит свои проценты по ставке 2% годовых. Причём он будет начислять их на весь долг (с учётом начисленных ранее процентов). И после этого решается ваша судьба. Тут уже три варианта развития событий:

- Вам прощают кредит полностью (включая проценты).

- Вам прощают только половину кредита (включая проценты).

- Вам ничего не прощают.

Чтобы получить полное списание задолженности, в периоде наблюдения необходимо выполнить следующие условия:

- На дату завершения периода наблюдения (1 апреля 2021 года) в отношении вас не введена процедура банкротства и ваша деятельность не приостановлена.

- Средняя зарплата, выплачиваемая сотрудникам в период наблюдения, не меньше МРОТ. Эту информацию банки будут определять с помощью специального электронного сервиса, который разрабатывают в ФНС.

- В течение периода наблюдения на конец каждого месяца численность сотрудников была не ниже 80% от численности на 1 июня 2020.

- Отношение численности сотрудников по состоянию на 1 марта 2021 года к численности сотрудников по состоянию на 1 июня 2020 года не менее 0,9

Для списания половины долга, нужно выполнить те же самые условия кроме последнего, оно тут полегче. Достаточно чтобы отношение количества сотрудников на 1 марта 2021 к количеству на 1 июня 2020 было не ниже 0,8.

Мы обратили внимание, что в правилах уровень сохранения занятости, который нужно поддерживать на конец каждого месяца, дан в процентах, а условие списание долга — в долях. Нам это показалось интересным, но делать какие-то выводы не рискнём.

Несколько предостережений

Во-первых, бюджет на эту программу ограничен и если желающих окажется слишком много, то вы можете не успеть в ней поучаствовать, поэтому советую как можно быстрее принять решение и не терять время, если всё-таки надумаете сюда влезть.

Второе предупреждение — даже если вы абсолютно уверены, что подходите под все условия для полного списания долга по кредиту, то всё равно будьте готовы его гасить своими деньгами, лучше в итоге получить приятный сюрприз, чем неожиданные траты.

Третье — ответственно подходите к выбору банка для получения этого кредита, если он нарушит какие-то условия Правительства, то ваш льготный кредит превратится в самый обычный.

Четвертое — внимательно читайте кредитный договор, в нём должно быть прописано, что кредит выдаётся на возобновление деятельности, а срок окончания должен быть 30 июня. При нарушении этих условий у банка могут возникнуть проблемы с получением компенсации от государства, а вы, соответственно, будете должны вернуть этот кредит по рыночным условиям (см. определение «кредитный договор» в п. 5 Правил).

Эпидемия коронавируса привела к тому, что из-за вынужденной изоляции многие организации и предприниматели оказались в сложном положении. Чтобы поддержать бизнес в условиях нестабильной экономики, в мае 2020 года был предложен комплекс мер, в числе которых – кредит с господдержкой. Сколько денег смогут получить предприниматели? Кому доступна льготная ставка? В каких случаях не нужно возвращать деньги? Разбираемся вместе.

Суть программы льготного кредитования бизнеса

Программа вошла в число мер, предложенных президентом России для поддержки и сохранения бизнеса. Получить заем могут организации и ИП, которые работают в отраслях, пострадавших от коронавируса. Деньги будут выдаваться до 30 июня 2021 года. Договор с банком можно заключить до 1 ноября 2020 года. Индивидуальные предприниматели и организации смогут взять кредит, а выплату процентов и основного долга возьмет на себя государство.

Заемные средства предоставляются с выгодной ставкой – под 2%. Если работодателю удается сохранить хотя бы 90% официальных сотрудников, то возвращать долг не нужно – это сделает государство. Объем кредита рассчитывается исходя из количества работников, оформленных на 1 июня 2020 года.

Кто может получить кредит на льготных условиях

Воспользоваться программой могут компании или ИП с наемными работниками.

Если индивидуальный предприниматель работает один, то взять деньги под льготный процент у него не выйдет.

Компания не должна быть банкротом или приостанавливать деятельность.

Организация или ИП должны работать в одной из отраслей, пострадавших от коронавируса:

- транспорт и пассажирские перевозки;

- туризм;

- гостиничный бизнес;

- физкультурно-оздоровительная деятельность;

- культура и организация досуга;

- общественное питание;

- бытовые услуги населению;

- дополнительное образование;

- здравоохранение;

- розничная торговля непродовольственными товарами;

- СМИ.

Сфера деятельности компании проверяется по основному коду ОКВЭД на 1 марта 2020 года.

Важно! Для малого бизнеса и микропредприятий учитываются дополнительные коды видов деятельности, для крупных предприятий – только основной.

Программа рассчитана не только на предприятия малого и среднего бизнеса. На получение государственной поддержки могут рассчитывать даже крупные компании из тех отраслей, что пострадали вследствие коронавируса.

На какие цели выдается

Получить льготный кредит можно на возобновление деятельности компании. Сюда относятся любые расходы, связанные с бизнесом, которые подтверждены документально:

- выдача заработной платы сотрудникам;

- погашение ранее оформленных льготных и беспроцентных кредитов на выплату зарплат;

- закупка материалов;

- оплата аренды;

- расчеты с поставщиками и подрядчиками;

- оплата коммунальных платежей и т. д.

Важно! Оформив льготный кредит, стремитесь максимально сохранить штат сотрудников и уровень заработной платы не ниже МРОТ.

На что нельзя потратить льготный кредит

Как водится, есть и ограничения, но их не так много. Средства, полученные по льготной программе, нельзя расходовать на выплату дивидендов. Также запрещено с помощью кредита выкупать собственные акции и доли в уставном капитале компании. Тратить заемные средства на благотворительность тоже запрещено.

Как рассчитывается сумма кредита

Лимит рассчитывается индивидуально, в зависимости от количества оформленных сотрудников и даты заключения договора с банком. Чтобы узнать, какая сумма положена вам, перемножьте между собой:

- МРОТ с учетом региональных коэффициентов и надбавок, а также страховых взносов в размере 30% от МРОТ;

- количество официально оформленных работников на 1 июня 2020 года;

- количество месяцев с заключения договора по 1 декабря 2020 года.

В итоге должна получиться формула вида: (А+А*30%)*В*С.

Например, в кафе работает 10 сотрудников, а кредит был взят в июне 2020. Рассчитаем максимальный размер кредита:

(12130 + 12130*30%)*10*6 = 946 140 рублей

Однако получить всю сумму единовременно нельзя. Выплата производится траншами. Размер разовой выплаты считается по формуле:

МРОТ с учетом надбавок и страховых взносов*2*число сотрудников

Кафе сможет получить единовременно (12130+12130*30%)*2*10 = 315 380 рублей. Ежемесячные переводы на эту сумму будут продолжаться до исчерпания кредита.

Важно! Чем раньше оформлен договор, тем длиннее базовый период (количество месяцев). Следовательно, наибольшие суммы получат заемщики, подписавшие документы в июне. Меньше всего получат те, кто придет в банк в ноябре.

В случае, если договор с банком оформлен не в июне, а в июле или августе, наше гипотетическое кафе получит гораздо меньше денег, так как базовый период уменьшится с 6 месяцев до 5 и 4 соответственно.

(12130+12130*30%)*10*5 = 788 450 рублей – максимальная сумма при оформлении в июле.

(12130+12130*30%)*10*4 = 630 760 рублей – максимальная сумма при оформлении в августе.

Если работодатель протянет с оформлением кредита еще один месяц и придет за ним в сентябре, он лишится еще 157 690 рублей.

Срок возврата и порядок погашения

Условия кредита зависят от периода действия договора. Выделяют три периода:

- Базовый – до 1.12.2020.

- Период наблюдения – с 1.12.2020 до 1.04.2021.

- Период погашения – это три месяца после базового периода или периода наблюдения.

Во время базового периода действует льготная процентная ставка – 2%. При этом заемщик пока ничего не выплачивает. Начисленные проценты копятся, а по завершении базового периода суммируются с основным долгом.

Как будут разворачиваться события в дальнейшем, зависит от численности сотрудников:

- Если удалось сохранить более 80% штата и компания не банкрот – наступает период наблюдения.

- Если же работодатель лишился более 20% сотрудников, приостановил деятельность или объявил себя банкротом, наступит период погашения. Это значит, что деньги нужно будет вернуть банку. Погашение производится тремя платежами: 28 декабря 2020 года, 28 января 2021 года, а также 1 марта 2021 года. При этом процентная ставка будет уже не льготной, а стандартной – той, что указана в договоре.

С 1 декабря 2020 года наступает период наблюдения. Пока он длится, выплачивать кредит заемщику также не нужно. Начисленные по льготной ставке проценты скапливаются и добавляются к основному долгу. По окончании этого периода будет учитываться не только число оформленных сотрудников, но и уровень их зарплаты, которая не должна опускаться ниже МРОТ.

Государство погасит 50% от суммы задолженности, если будут соблюдены определенные условия:

- с 1 июня 2020 года по 1 марта 2021 года сохранено не менее 80% рабочих мест;

- в конце каждого месяца периода наблюдения остается не менее 80% сотрудников;

- работники получают ежемесячный доход не менее 1 МРОТ;

- организация не банкрот.

Чтобы долг заемщика был списан полностью, необходимо соблюдать аналогичные условия. Разница лишь в том, что на 1 марта 2021 года численность сотрудников должна составлять не менее 90% от показателя на 1 июня 2020 года.

Для примера снова возьмем наше кафе. 1 июня 2020 года в нем официально трудилось 10 человек. Если к первому марта 2021 года работать продолжат все – долг будет погашен за счет государственных средств. Если за весь период был уволен только один официант – долг также будет списан полностью.

Если же за период наблюдения из кафе уволят двоих сотрудников, то работодателю придется оплачивать 50% задолженности из своего кармана. Государство компенсирует лишь половину долга.

Если же дела у владельцев пойдут совсем плохо, и из 10 сотрудников останутся лишь 5 человек или еще меньше, с 1 апреля 2021 года наступит период погашения. В таком случае работодателю придется возвращать сумму основного долга и начисленных процентов. Причем сделать это нужно будет тремя платежами – 30 апреля, 30 мая и 30 июня 2020 года. Льгота во время периода погашения не действует, поэтому за эти три месяца будет начисляться стандартный процент, указанный в договоре.

Какие организации могут выдать заем для малого бизнеса под 2%

Оформить кредит с господдержкой под 2% сегодня можно в одном из банков-участников:

- Сбербанк

- ВТБ

- РНКБ

- Промсвязьбанк

- Росбанк

- Совкомбанк

- Банк АК БАРС

- Дальневосточный банк

- Банк Открытие

- Альфа-банк

- Райффайзенбанк

- Россельхозбанк

- Сургутнефтегазбанк и др.

Перечень участников постоянно пополняется, так как добавляются новые организации.

Как оформить кредит через Выберу.ру

С помощью портала финансовых услуг Выберу.ру вы также можете подать предварительную заявку на льготный кредит для бизнеса. Для этого перейдите по ссылке в раздел. Ознакомьтесь с перечнем организаций, готовых принимать онлайн-заявки. Сделав выбор, нажмите кнопку «Оформить». После этого система совершит автоматический переход на официальный сайт банка.

Заключение

Льготный кредит под 2% – хорошее подспорье бизнесу в условиях нестабильной экономики. Программа может помочь многим компаниям. Заемные деньги позволяют расплатиться с долгами, сохранить штат и удержать бизнес на плаву.

Однако если компания лишится части сотрудников или обанкротится, руководству придется возвращать деньги в банк – при этом ставка будет стандартной, а не льготной. Поэтому перед подачей заявки тщательно проанализируйте свои возможности и риски.

4.2

Рейтинг статьи 4.2 из 5

Государство разработало пакет мер поддержки предпринимателей в период коронавируса. Эксперт управления личным капиталом и инвестициями Игорь Файнман по просьбе РБК Quote дал оценку объявленным мерам

Прошел первый месяц карантина. Давайте проанализируем антикризисный план правительства в целях поддержки бизнеса и сделаем выводы.

Игорь Файнман — финансовый консультант, эксперт в области инвестиций и управления частным капиталом, квалифицированный инвестор на российских и мировых финансовых площадках, автор проекта «Файнманомика».

1. Отсрочка по налогам

Компаниям малого и среднего бизнеса предоставляется отсрочка по всем налогам, за исключением НДС, на ближайшие шесть месяцев.

Комментарий: позитивная мера, но лучше бы включили НДС. Многие представители бизнеса попали в крайне затруднительное положение с его уплатой в текущем периоде, а как из этого положения выпутываться — никто не подсказал.

Проблема в том, что предприятия исчисляют НДС при отгрузке: подписал акт — возникла обязанность уплатить НДС. А факт оплаты за товар или услугу в расчет не берется. И в период карантина из-за этого масса перебоев. Выход может быть, если НДС оплачивать не по отгрузке, а по оплате. Но таких изменений пока не введено.

2. Поддержка микропредприятий

Микропредприятиям предоставлена отсрочка по налогам и уплатам страховых взносов в социальные фонды также в течение шести месяцев.

Комментарий: здесь важно обратить внимание на то, что именно входит в категорию микропредприятий. Речь идет о компаниях средней численностью не более 15 человек и годовой выручкой до налогообложения до ₽120 млн за 2019 год. Для микробизнеса это хорошо. И многие ИП подпадают под эту категорию. Предоставленные им отсрочки помогут пережить кризис без дополнительной нагрузки в виде уплаты в социальные фонды.

3. Отсрочка по уплате кредитов

Отсрочка по уплате кредитов предоставляется микропредприятиям и компаниям малого и среднего бизнеса до шести месяцев.

Комментарий: на самом деле это глоток воздуха для компаний, оставшихся без выручки. Многие из них работали «с колес» и без накопленной ликвидности, что не позволяет им выполнять текущие кредитные обязательства. Объективная картина выглядит так: малый и средний бизнес перекредитован, и платить им неоткуда при отсутствии выручки.

4. Мораторий на банкротство

Мораторий на шесть месяцев на подачу заявлений кредиторов о банкротстве и взыскании долгов и штрафов (это касается не только малого бизнеса).

Комментарий: этот пункт меня беспокоит как инвестора. На самом деле это даст дополнительную возможность мошенникам, которые не планировали возвращение займов или долгов по облигациям. Категорически рекомендую инвесторам в ближайший год очень внимательно смотреть не только на отрасль, но и на то, кому они дают в долг, покупая те же облигации.

5. Снижение страховых взносов

Для малых и средних предприятий размер страховых взносов снизится с 30% до 15% на зарплаты выше МРОТ.

Комментарий: очень действенная мера, помогающая снять часть нагрузки с бюджета организации. По опыту своей компании могу только подтвердить, что она облегчает жизнь собственнику и позволяет высвободившиеся средства направить на необходимые платежи.

6. Беспроцентные займы на выплату заработной платы

Беспроцентные кредиты на выплату заработной платы выдаются на срок в шесть месяцев. Сначала это касалось только малого бизнеса, теперь возможность распространили на крупный и средний.

Комментарий: а через шесть месяцев их с чего платить? Предприятия остановлены, выручки нет, а зарплату платим из займа. Даже беспроцентный кредит нужно будет гасить в будущем. В лояльность банков через полгода верить не приходится, и эта мера вполне может толкнуть предприятия к банкротству.

7. Прямая безвозмездная финансовая помощь

Деньги можно потратить на выплату зарплат сотрудникам в апреле и мае. Объем поддержки будет рассчитываться с учетом числа работников по состоянию на 1 апреля, исходя из суммы в ₽12 130 на одного сотрудника в месяц.

Комментарий: позитивная мера, но имеет ограничения — она распространяется на наиболее пострадавшие отрасли:

- аэропорты, автоперевозки;

- культура, организация досуга и развлечений;

- физкультурно-оздоровительная деятельность и спорт;

- деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма;

- гостиничный бизнес;

- общественное питание;

- организации дополнительного образования, негосударственные образовательные учреждения;

- организация конференций и выставок;

- предоставление бытовых услуг населению (ремонт, стирка, химчистка, услуги парикмахерских и салонов красоты).

Проверяйте, входит ли в одну из этих категорий ваш бизнес, и отправляйте заявку с 1 мая через личный кабинет вашей организации на сайте ФНС.

8. Отсрочка по уплате арендных платежей

Отсрочка по уплате арендных платежей распространяется на государственное, муниципальное и частное имущество (за исключением жилых помещений). Оплатить задолженность арендаторы смогут в течение двух лет. Владельцу недвижимости запрещено вводить дополнительные платежи. Также арендодателям рекомендовано снизить размер арендной платы по соглашению с арендатором.

Комментарий: а как быть бизнесу, который зарабатывал на аренде? Из каких средств ему платить зарплату и обновлять фонд недвижимости? Я думаю, что нас ждут поправки и дополнения к данной мере поддержки.

9. Мораторий на проверку бизнеса

До 1 июня 2020 года приостанавливается проведение выездных проверок субъектов малого и среднего предпринимательства. Автоматически на полгода продлеваются все лицензии и разрешения.

Комментарий: остается только добавить, что если к вам пришли с проверкой, то ссылайтесь на приказ ФНС России от 20.03.2020 № ЕД-7-2/181 и звоните жаловаться на горячую линию ФНС 8 (800) 222-22-22.

Вывод: безусловно, данных мер недостаточно. Ждем третий пакет мер и надеемся, что точка невозврата для большинства бизнесов не будет пройдена и помощь успеет как раз вовремя.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Организации и ИП, пострадавшие от коронавируса, могут взять у банков бесплатные кредиты, которые при определенных условиях не нужно будет возвращать. Не верите? Рассказываем.

Бесплатные кредиты

Банки приступили к выдаче льготных кредитов для компаний и ИП по правительственной программе возобновления бизнеса (утв. постановлением Правительства РФ от 16.05.2020 № 696).

Суть кредитования заключается в предоставлении бизнесу кредитов на выплату зарплат и возобновление деятельности на условиях их частичного или полного погашения государством. То есть деньги у банка берет организация/ИП, а отдает их государство.

Общая ставка таких кредитов составляет 2% годовых. Но при определенных условиях взятый кредит можно будет вообще не возвращать.

Это предусмотрено для тех случаев, когда заемщик полностью или по большей части сохранит всех своих наемных сотрудников. Собственно, в целях сохранения рабочих мест государство и субсидирует данные кредиты.

Условия кредитования следующие:

-

Если заемщик (организация/ИП) сохранит не менее 90% численнности своих работников, то государство полностью выплатит весь основной долг по кредиту и все полагающиеся по нему проценты. Самим компаниям ничего возвращать не придется.

-

Если заемщик (организация/ИП) сохранит не менее 80% численнности своих работников, то государство погасит за него половину основного долга, к которому прибавится сумма начисленных процентов по ставке 2%.

-

Если организация/ИП сохранит менее 80% персонала, то долг по кредиту придется вернуть в полном объеме с начисленными процентами (по льготной ставке 2%).

Кто сможет получить такой кредит

Льготные кредиты по правительственной программе возобновления бизнеса выдаются:

-

организациям и ИП, осуществляющим деятельность в одной или нескольких отраслях российской экономики, в наибольшей степени пострадавших от коронавирусной инфекции (перечень таких отраслей утвержден постановлением Правительства РФ от 03.04.2020 № 434);

-

организациям и ИП, осуществляющим деятельность в одной или нескольких отраслях экономики, требующих поддержки для возобновления деятельности (приложение № 2 к постановлению Правительства РФ от 03.04.2020 № 434);

-

некоммерческим организациям, включенным в реестр социально ориентированных некоммерческих организаций, получающих меры поддержки.

Кстати, перечень пострадавших компаний и ИП в целях предоставления кредитов определяется не только по основному, но и по любому дополнительному ОКВЭД.

Предприниматели, не имеющие наемных работников, претендовать на получение льготного кредита не могут. Также не смогут получить такие кредиты и заемщики, в отношении которых была введена процедура банкротства.

Сколько денег можно получить

Величина кредита будет зависеть от двух факторов:

-

срок, на который выдается кредит (число месяцев);

-

численность наемных работников заемщика.

При этом заемщик вправе сам определять число месяцев, на которые ему нужен будет кредит, но в пределах периода с 1 июня по 1 декабря. То есть максимальный период кредитования составляет 6 месяцев.

Величина кредита рассчитывается как произведение расчетного размера оплаты труда, численности работников заемщика и числа месяцев кредитования.

В свою очередь расчетный размер оплаты труда определяется как сумма МРОТ и МРОТ, умноженный на 30% (величина страховых взносов).

Допустим, в организации работает 15 человек. Ей нужно взять кредит за 6 месяцев. Сумма кредита будет рассчитываться по формуле:

(12 130 + 12 130 × 30%) × 15 × 6

В результате банк предоставит организации кредит в размере 1 419 210 рублей.

Как погашать кредит

Как мы уже говорили, если компания сохранит 90% своих работников, то кредит и проценты по нему она возвращать не будет. Если компания к 1 декабря сохранит менее 80% своего персонала, кредит отдавать придется.

Если было сокращено более 20% персонала (по сравнению с данными на 1 июня), кредит будет погашаться по обычной ставке, определенной в кредитном договоре, а не по льготной 2%.

В этом случае кредит надо погашать поэтапно, за три месяца. Первый платеж — 28 декабря 2020 года, второй — 28 января 2021 года, третий — 1 марта 2021 года. Гасится кредит равными суммами (основной долг плюс сумма процентов за период до 1 декабря 2020 года).

Если по состоянию на 1 апреля 2021 года компания сохранит 80% персонала, кредит будет погашаться по ставке 2%, причем половину кредита с процентами оплатит государство. Оставшаяся сумма будет погашаться равными частями — 30 апреля, 30 мая и 30 июня 2021 года.