Что такое товарный кредит? В чем его преимущества?

Как рассчитать лимит товарного кредитования и сроки товарного кредита?

Как оценить эффективность предоставления товарного кредита с отсрочкой платежа покупателю?

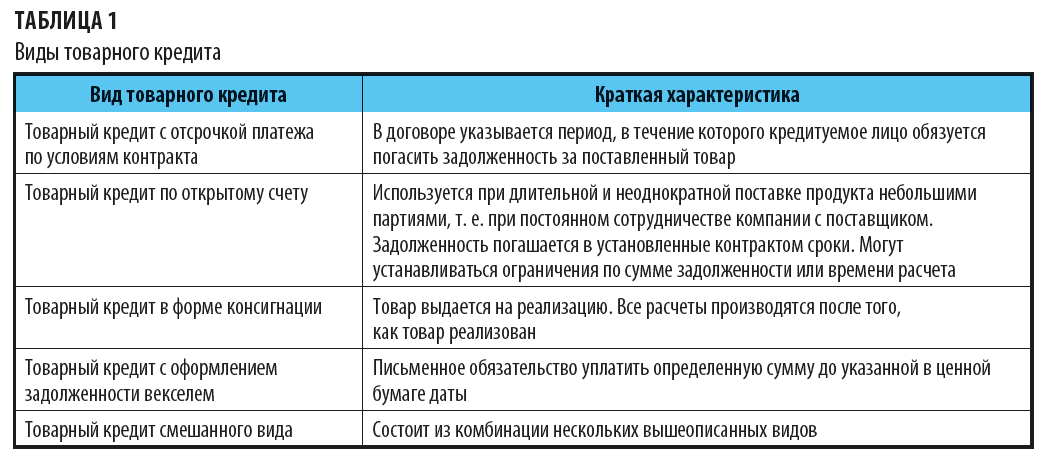

Виды товарного кредита

Товарный кредит — это кредит, который оформляется между продавцом и покупателем. Он предоставляется на условиях отсрочки платежа за поставленные товары, а его срок и условия фиксируются в договоре поставки.

Виды товарных кредитов представлены в табл. 1.

К сведению

На практике товарный кредит с отсрочкой платежа — самая распространенная разновидность коммерческого товарного кредита, который оговаривается условиями контракта на поставку товаров и не требует специальных документов по его оформлению.

Привлекая к использованию заемный капитал в форме товарного кредита, покупатель максимально старается удовлетворить свои потребности в финансировании, тем самым снизить объем привлеченного заемного капитала в виде денежных средств.

Выдавая товарный кредит, продавец расширяет рынок сбыта, увеличивает обороты и за счет этого наращивает свою прибыль.

Но при этом у продавца должен быть отлажен системный подход к определению размера лимита по товарному кредиту и сроков отсрочки платежа. Если в компании нет инструментов для определения индивидуальных пределов по сумме и сроку заимствования, это может негативно отразиться на ликвидности компании.

Как рассчитать лимит товарного кредитования и сроки товарного кредита?

Лимит товарного кредитования — это то максимальное количество продукта в денежном выражении, которое продавец может отгрузить покупателю с отсрочкой платежа с минимальными рисками для себя.

Размер лимита товарного кредита и срок отсрочки платежа для каждого покупателя определяется индивидуально. При этом обязательно учитываются:

- прошлый опыт работы с покупателем его потенциальные возможности по закупке продукции;

- платежеспособность покупателя, т. е. возможности погашать задолженность за отгруженный товар;

- информация из внешних источников о благонадежности покупателя, если с ним еще не работали.

Обратите внимание!

Обязательно следует оговарить и закрепить документально: объем закупок в квартал.

Чтобы рассчитать лимит товарного кредита для покупателя, необходимо знать:

- запланированный объем продаж на определенный период времени для этого покупателя (месяц, квартал, год);

- срок, на который будет предоставлена отсрочка по платежам.

Вариант 1

С покупателем есть опыт работы

Лимит товарного кредита на месяц можно рассчитать по формуле:

Кредитный лимит = Запланированный объем продаж на месяц / Срок отсрочки платежа;

Срок отсрочки платежа = 30 / Количество оборотов за месяц.

Запланированный объем продаж — это:

- среднемесячный объем продаж, рассчитанный на основании прошлых закупок;

- объем продаж на определенный период согласно контракту.

При определении срока отсрочки платежа учитывают:

- опираясь на прошлый опыт, количество закупок в периоде, для которого определяется объем продаж (если объем продаж взяли за месяц, то и количество закупок берут за месяц);

- территориальную удаленность покупателя от продавца, чтобы срок оплаты не наступил ранее срока поставки продукции покупателю;

- интересы продавца, если он привлекает для пополнения оборотных средств заемные средства, так как срок отсрочки платежа влияет на оборачиваемость всей дебиторской задолженности, а при наличии в обороте заемных средств ее срок оборачиваемости должен быть выше срока оборачиваемости заемных средств.

Пример 1

Покупатель ООО «Север» покупал продукцию в ООО «Прима» со 100%-ной предоплатой.

Планируется изменить договорные условия работы с покупателем ООО «Север», так как через три месяца он планирует увеличить объем закупок на 30 % в месяц.

Чтобы определить лимит товарного кредита и срок отсрочки платежа, которые можно предложить покупателю, необходимо проанализировать предыдущий опыт работы с ним:

За последние три месяца ООО «Прима» отгрузила ООО «Север» товара на 69 236 тыс. руб., т. е. среднемесячная отгрузка составляет 23 079 тыс. руб. (69 236 / 3).

Количество закупок на последние три месяца — 8, т. е. 2,67 раза в месяц. Количество оборотов за месяц — 3.

Тогда:

- срок отсрочки платежа = 30 / 3 = 10 дней;

- кредитный лимит = 23 079 / 10 = 2308 тыс. руб.

Чтобы сохранить объем и частоту отгрузок, покупателю ООО «Север» предложены следующие условия для договора на товарный кредит с отсрочкой платежа:

- срок отсрочки — 10 календарных дней;

- кредитный лимит — 2500 тыс. руб.

В дальнейшем размер кредитного лимита и срок отсрочки платежа могут быть изменены, так как:

- планируется увеличить объем закупок;

- просрочки по оплате (если они будут) могут привести к сокращению или отказу в предоставлении отсрочки.

Вариант 2

С покупателем раньше не работали

В этом случае при расчете лимита товарного кредита и определении срока отсрочки платежа необходимо проанализировать дебиторскую задолженность в компании и принять решение, которое позволит получить компании дополнительную прибыль.

Характер дебиторской задолженности (ДЗ) определяется с помощью коэффициента дебиторской задолженности (КОДЗ):

КОДЗ = Выручка / Средний остаток ДЗ.

К сведению

Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерской отчетности на начало и конец анализируемого периода, деленное на 2.

Коэффициент оборачиваемости показывает, сколько раз за анализируемый период компания получает от покупателей оплату в размере среднего остатка неоплаченной задолженности.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2019.

Основные виды товарного кредита

Разница между товарным и коммерческим кредитом

Когда выгодно взять товарный кредит?

Как рассчитать лимит товарного кредитования?

Как взять товарный кредит?

Плюсы и минусы товарного кредита

Особенности кредитования

Товарным кредитом считается предоставление натурального товара, услуги или вещи в рассрочку с условием последующего возвращения полной стоимости в денежном эквиваленте. Покупатель может использовать продукт, получать выгоду, оплатив только часть цены. Продавец заинтересован в сделке, поскольку расширяется число потенциальных клиентов.

Основные особенности товарного кредита:

- Выдача товара возможна на беспроцентной основе, если условие предусматривает договор.

- Кредитующей стороной может выступать не только банк, но и коммерческое предприятие или физическое лицо.

- Данный вид финансового продукта может выдаваться в материальной форме либо деньгами, которые в обязательном порядке расходуются на приобретение конкретного товара.

Товарный кредит — один из самых распространенных видов займов в России, который доступен для оформления онлайне или офлайне.

Основные виды товарного кредита

В зависимости от совокупности особенностей, факторов и условий, выделяются следующие разновидности заемного продукта:

- Отсрочка — самая популярная и привычная форма кредитования, которая подразумевает выдачу товара с указанием конкретного срока, когда стоимость должна быть возвращена. Большинство магазинов придерживаются именно этого типа товарного кредита.

- Открытый счет — способ постоянного сотрудничества компаний. В соответствии с соглашением сторон могут вводиться лимиты по максимальной сумме задолженности или периоду погашения.

- Консигнация — предоставление товара для его реализации. Партнеры ведут постоянный учет выгоды от сотрудничества. Кредитование возобновляется, когда партия продукции полностью продана. Данный тип заемных отношений не применим к товарам с коротким сроком годности.

- Вексель — ценная бумага, гарантирующая возврат суммы по долговому обязательству в указанную дату. Инструмент эффективно используется в бизнесе для востребования с заемщика задолженности.

Дополнительно существуют комбинированные варианты, включающие черты сразу нескольких вышеуказанных типов. Хотя доверие сторон крайне важно, кредитные отношения обязательно скрепляются письменным договором, который имеет юридическую силу. Риски есть с обеих сторон: продавец может предоставлять некачественный товар или получить аванс, но не осуществить поставку, а покупатель не вернуть долг, отдать деньги частично или не вовремя.

Разница между товарным и коммерческим кредитом

Фактически товарный кредит — разновидность коммерческого займа, являющегося условием договоренности по предоставлению товара или услуги. В соглашении сторон обязательно фиксируются:

- сумма;

- реквизиты сторон;

- срок погашения.

При необходимости указываются иные особенности и индивидуальные условия.

Таблица различий между товарным и коммерческим займом:

|

Товарный кредит |

Коммерческий кредит |

|

|

Тип соглашения |

Обособленный договор |

Условие договора по оказанию услуг или поставке продукции |

|

Основные условия |

Цена является рекомендованной, но не обязательной для выполнения Стоимость товара, срок погашения, сумма платежей — несущественные пункты соглашения |

Цена, период погашения и размер платежа — основные пункты в договоре |

|

Заемщик или кредитор |

Любой участник гражданского права |

Финансовые организации и банки |

|

Объект по договору |

Материальные предметы или услуги |

Деньги |

Субъектами договоренности могут выступать любые физические или юридически лица, а не только финансовые структуры. Объектами являются оказанные услуги или переданные товары, а не финансовые средства.

Что лучше: товарный или коммерческий кредит?

Выбирая между двумя типами кредитования, нужно руководствоваться условиями сотрудничества, степенью доверия контрагентов и другими особенностями. В бизнесе активно используются оба варианта. В некоторых случаях они применяются одновременно в рамках одного контракта.

К примеру, консигнация как форма товарного кредита наиболее часто выбирается при заключении договора между поставщиком и сетью розничных товаров. Если срок годности продукта подходит к концу, нереализованные остатки списываются и возвращаются производителю или дилеру.

Когда выгодно взять товарный кредит?

Товарный займ целесообразно получать, если он в результате принесет прибыль. Для юрлиц и физлиц обоснованность подобного соглашения немного различается.

Для физических лиц

Обоснованность займа формируется, исходя из платежеспособности гражданина. Перед оформлением товара рекомендуется вычислить итоговую сумму, которую придется отдать за покупку. Если переплата слишком высокая, есть смысл отказаться от затеи.

В большинстве случаев подобная мера является необходимой для приобретения крупного товара (квартира, автомобиль, дорогая техника или мебель).

Для юридических лиц

В бизнесе главное получение прибыли, что невозможно сделать без постоянного развития, привлечения инвестиций и финансовых вливаний. Чтобы не изымать средства из оборотного капитала, замедляя прогресс, для закупки реализуемого товара, рабочего оборудования и необходимых вещей, часто прибегают к товарному кредиту.

Продуктовым, электронным и универсальным ритейлерам выгодно оформлять подобный договор, поскольку нужная сумма перечисляется поставщику после реализации товара. В соглашении обязательно прописываются условия возврата просроченной продукции, некачественного или утерянного продукта.

Способ будет настоящим спасением для предприятия, с которым заключен крупный контракт на поставку продукции, но у него нет в данный момент средств на закупку комплектующих. Чтобы не потерять выгодное коммерческое предложение, целесообразно оформить товарный кредит.

Как рассчитать лимит товарного кредитования?

Сумма займа имеет верхнюю планку, поскольку перегруженность кредитами может привести к возникновению просрочек и задолженности. Продавец для каждого клиента устанавливает индивидуальные рамки, исходя из кредитного рейтинга, платежеспособности.

Лимит подразумевает максимальное количество товаров или продукции, выраженное в денежном эквиваленте, которое можно предоставить заемщику. Основным критерием при расчете является платежеспособность или возможность погашать долг вовремя.

В крупных компаниях существует некоторое противоречие между отдельными структурами внутри фирмы:

- отдел продаж стремиться продать максимальное количество продукции;

- бухгалтерия работает на сокращение дебиторской задолженности.

Разногласия двух отделов необходимо учитывать при заключении договора. Поэтому для каждого контрагента необходимо тщательно и правильно рассчитывать допустимую сумму.

Пример расчета

При вычислении используются формальные и неформальные способы выявления платежеспособности. Первые включают:

- учредительные документы фирмы;

- финансовые и бухгалтерские отчеты;

- результаты всевозможных комиссий, проверок и экспертиз.

Вторые должны осуществляться строго в рамках действующего законодательства. Для выяснения можно связаться с другими кредиторами компании или партнерами по бизнесу.

Для вычисления допустимого лимита по товарному кредиту используется формула Л = Р x М x (Во – Вп), где:

- Л — лимит товарного кредита в рублях или другой валюте;

- Р — объем реализованной продукции;

- М — коэффициент маржи;

- Во — время отсрочки;

- Вп — количество дней просрочки.

Пример. Исходные данные: Р — 1 000 000 р., М — 1.015, Во — 11, Вп — 4. Подставляем величины в формулу и получается: Л = 1 000 000 x 1.015 x (11 – 4) = 7 105 000 рублей.

Как взять товарный кредит?

Для физлиц существуют общие требования: возраст, гражданство, трудовой стаж. Для получения займа потребуется собрать пакет документов.

Необходимые документы

В большинстве случаев необходимо предоставить:

- паспорт;

- СНИЛС.

Дополнительно могут запросить ИНН, загранпаспорт или водительское удостоверение. Некоторые банки требуют справку о доходах по форме банка или 2-НДФЛ.

Требования к заемщикам

Получить займ могут совершеннолетние лица, но большинство банков устанавливает минимальный лимит от 21 года. Отечественные банки преимущественно работают с гражданами РФ, но для иностранцев доступны особые условия.

Важное требование — наличие постоянного источника доходов. Кредитный рейтинг является одним из основных факторов при принятии решения.

Как правильно составить договор?

В соглашении, помимо основных условий кредитования (срок, сумма, процент), прописываются:

- количество;

- комплектация;

- тара и упаковка;

- качество.

Документ составляется на основе ст. 822 ГК РФ и не может противоречить. Дополнительно применяются статьи ГК РФ с 465 по 485 о купле-продаже.

Плюсы и минусы товарного кредита

Основные преимущества:

- возможность получить товар или услугу до момента оплаты;

- погашение задолженности частями.

К недостаткам относятся:

- высокие переплаты по процентам;

- наличие штрафов и дополнительных комиссий.

Перед заключением кредитного договора нужно тщательно проанализировать целесообразность займа и объективно оценить платежеспособность. Чтобы избежать трудностей и неприятных неожиданностей, следует внимательно ознакомиться с соглашением.

Вопросы, рассмотренные в материале:

- Когда возникает необходимость в отсрочке платежа поставщику

- Можно ли убедить поставщика в предоставлении отсрочки

- Как регулируются отношения между клиентом и поставщиком в плане предоставления отсрочки на законодательном уровне

- Как в договоре закрепить право на отсрочку платежа поставщику

- Как рассчитать целесообразность отсрочки платежа поставщику

В бизнесе часто возникают такие моменты, когда необходима отсрочка платежа поставщику за полученный товар. Нужно понимать, что это процесс непростой. Как клиенту добиться продления времени выплаты денежных средств? Ничего невозможного в этом нет. В данной статье рассматриваются проверенные способы, с помощью которых вы гарантированно получите отсрочку оплаты доставленной продукции.

Что значит отсрочка платежа поставщику

Что означает отсрочка платежа поставщику? Имеется в виду, что оплата полученного товара происходит не в тот срок, который указан в договоре, а несколько позднее.

Сегодня многие фирмы работают таким образом, когда продукция отпускается с отсрочкой платежа. Поставщик предоставляет кредит покупателю на период до нескольких месяцев, точное время зависит от реализуемости товара. Клиент обязуется за этот срок оплатить приобретенную продукцию.

Почему это выгодно покупателю:

- Исключение получения продукции с браком.

- Выведения из оборота большой суммы денег для этого не потребуется.

- Погашение задолженности в удобное для клиента время.

Почему отсрочка платежа для поставщика тоже представляет интерес? Он получает следующие маркетинговые преимущества:

- Повышение дохода. К этому приводит увеличение объема продаваемой продукции, если грамотно управлять денежной задолженностью.

- Расширение рынков сбыта. Возможность привлечения новых потребителей.

- Повышение репутации компании при работе с популярным подрядчиком.

- Выстраивание отношений с клиентами, выгодных обеим сторонам. Долгосрочное сотрудничество с официальными посредниками, постоянными покупателями и другими важными партнерами.

Какие при отсрочке платежа поставщику грозят риски:

- упадет доходность, а также фирме грозит имущественная неустойчивость;

- снизится мобильность;

- сократится оборот средств, возможны кассовые разрывы;

- возникнет проблема имущественной задолженности.

Согласно законодательству отсрочку платежа поставщику по договору поставки можно оформить только на товары в виде алкоголя и продовольствия. Во всех других случаях для выполнения данного условия требуется обоюдная договоренность сторон.

Поставщик заинтересован в предоплате, потому что он оказывается в этом случае в более выгодных условиях. Покупателю такое положение невыгодно, он предпочитает приобретать товар с отсрочкой платежа. Особенно это имеет значение для тех компаний, у которых денежные средства на данный момент в дефиците.

Право на отсрочку платежа поставщику в договоре поставки

В статье 516 (пункт 1) Гражданского кодекса Российской Федерации говорится, что порядок оплаты прописывается в договоре, который стороны заключают между собой. И поставщик, и потребитель самостоятельно выбирают, в каком виде будет происходить оплата. Какой способ им удобнее: отсрочка, рассрочка или единовременный платеж?

Этот факт (отсрочка платежа) должен отражаться в договоре поставки продукции. Также должно быть четко прописано, какой срок для этого предоставляется. Это строгое правило, которое продавцы должны неукоснительно соблюдать. Например, что касается продовольственных товаров, то для каждой продукции предусмотрен свой срок отсрочки платежа поставщику:

- 8 суток — для товара, срок годности которого составляет 8 суток;

- 25 суток — для товара со сроком годности 10–30 суток;

- 40 суток — для товара, срок годности которого больше 30 дней; то же самое касается и алкогольной продукции.

Этот порядок действует с 01 января 2017 года (раньше сроки были несколько другими). Об этом указывается в статье 9 закона «Об основах государственного регулирования торговой деятельности в Российской Федерации» (№ 381-ФЗ, от 28.12.2009).

Как следует из положений пункта 5 статьи 488 Гражданского кодекса Российской Федерации, товар при отсрочке платежа поставщику находится в залоге, если в договоре поставки не указано что-либо другое. Когда поставщик совсем не получает деньги за товар, он имеет право на удержание вещей (имущества) должника.

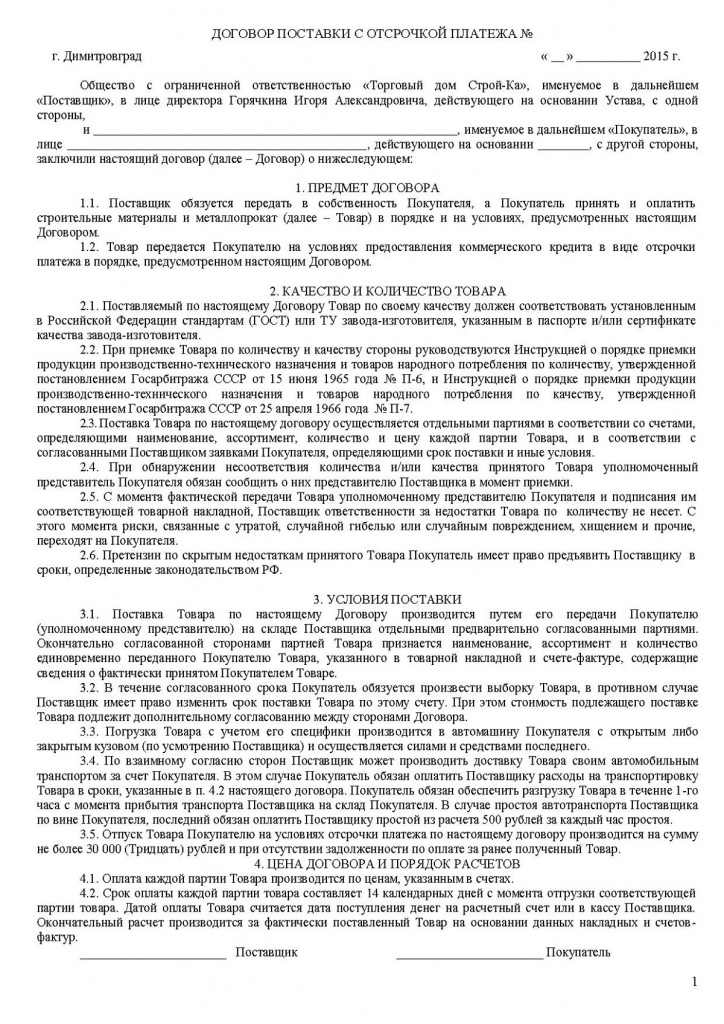

Во время заключения соглашения о поставке в текст договора включается пункт об отсрочке платежа поставщику. Если стороны изменяют условия оплаты, подписывая основной договор, этот пункт добавляется к тексту дополнительного соглашения к договору. Не имеет значения, каким способом закрепляется это условие. Нужно принимать во внимание такие моменты:

- указывается событие, которое служит началом отсрочки платежа поставщику.

- также указывается срок, по окончании которого продукция полностью оплачивается;

К примеру, как может быть сформулирован пункт об отсрочке в договоре: «Отсрочка платежа – 100 %. Оплата производится в течение 30 рабочих дней начиная с того времени, как товар поступает на склад покупателя».

Отличие договора поставки с рассрочкой платежа от договора с отсрочкой

Хотя на законодательном уровне допустимо использование и отсрочки, и рассрочки платежа в договоре поставки, на самом деле это совершенно различные понятия.

- При рассрочке платежа вся сумма, которую клиент передает за полученный товар, может делиться на несколько частей. То есть она возмещается не сразу. Происходит удлинение времени оплаты.

- Во время отсрочки платежа поставщику обе стороны заключают договор, чтобы перенести оплату продукции на определенный срок (например, на неделю, месяц и т. п.).

В статье 508 Гражданского кодекса РФ говорится, что передача товаров может осуществляться несколькими партиями. Сторонам следует предварительно согласовать график поставки. Продукция будет прибывать по частям в течение нескольких месяцев, если в соглашении не указан другой график привоза.

Оплачиваться привезенный товар может по-разному. Например, деньги перечисляются за каждую партию, когда она прибывает. Это не будет считаться отсрочкой платежа поставщику, так как нет в данном случае договоренности сторон о переносе сроков оплаты товара. Такой вариант используют, когда покупатель не имеет возможности хранить большое количество продукции. То есть у него нет для этого условий.

Отсрочка платежа поставщику по договору разрешена законодательством. Стороны обязаны указывать в договоре срок отсрочки, а также в каком порядке он будет исчисляться.

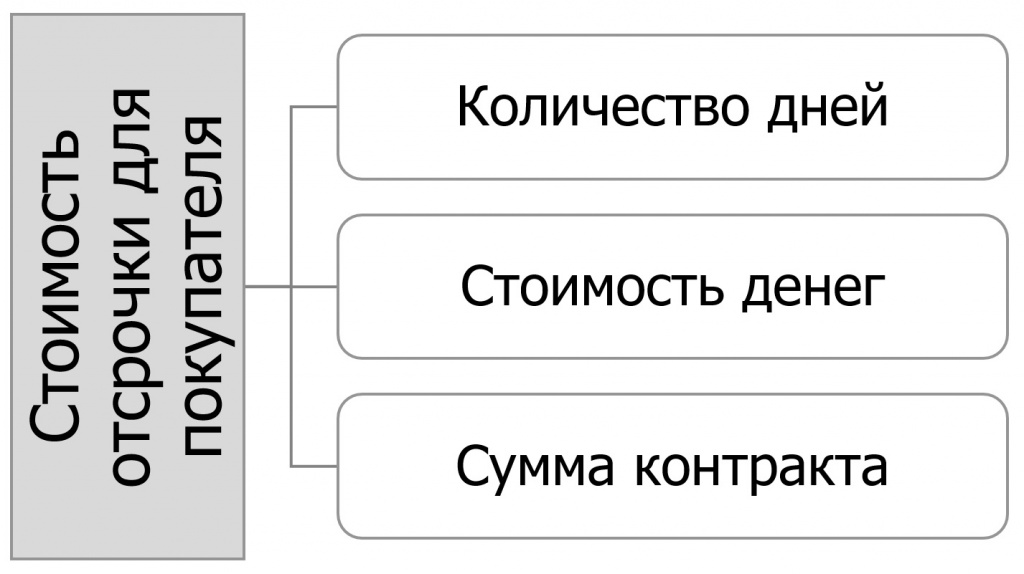

Как рассчитать стоимость отсрочки платежа поставщику

Необходимо учитывать, когда поставщик допускает отсрочку оплаты, он несет убытки. Как подсчитать количество средств, которые удастся сэкономить? Это можно сделать, воспользовавшись следующей формулой:

ОП = (КДО / 365) х (БП / 100 %) x СК

Величины: ОП – стоимость отсрочки (в рублях);

КДО – количество дней отсрочки;

БП – банковский процент на заем (в %);

СК – стоимость контракта (в рублях).

Рассчитав сумму по данной формуле, можно понять, какая получится экономия, если добиться отсрочки платежа у поставщика. Это точный расчет. Вы увидите, сколько денег затратите, если возьмете кредит в банке и рассчитаетесь сразу после поставки продукции.

Формула наглядно отражает, сколько средств потратит ваша фирма, если будет давать отсрочку клиентам. Необходимо к общей сумме добавить 20 процентов, так как существуют некоторые риски, что деньги не вернутся. Также необходимо будет затратить еще некоторое количество средств – для получения задолженности, которая была просрочена.

Для оценки количества денег, потраченных на кредит, следует учитывать годовой процент. А также в расчет берутся платежи банкам за предоставление кредита. Придется оплатить страховку, оформление залога, комиссионные и другие услуги, получая кредит в банке.

Таким образом можно подсчитать не только процент банка. Некоторые предприниматели считают по формуле отсрочки платежа у поставщика величину дохода, вкладывая средства в другое дело или в акции. Этим же способом можно вычислить процент прибыльности своего бизнеса.

Также эта формула подойдет тем, кто собирается длительное время закупать товар с доставкой, используя метод предоплаты. То есть предоставлять своего рода кредит поставщику. Расчет предоплаты производится таким же образом, только вместо числа дней отсрочки платежа поставщику нужно подставлять количество дней, которое пройдет от оплаты до прибытия продукции.

Как это происходит в действительности: покупатель оплачивает компании поставку товара, добавляя к стоимости процент. Величина его зависит от времени отсрочки платежа поставщику. Например, стоимость товара – 200 рублей, если отсрочка оплаты на неделю – цена уже 202 рубля, задержка оплаты на месяц – товар будет стоить 210 рублей и т. д. Следует рассчитать возможную выгоду. В данном случае предлагаемая отсрочка незначительно увеличивает цену.

Сравнивая цену товара с отсрочкой и без нее, можно понять выгоду. Определять эту величину следует с использованием такого неравенства:

НЗО / (100 % — НЗО) х (365 / КДО) х 100 % ≤ БП

Здесь НЗО – надбавка за отсрочку в процентах (утрата скидки, когда сделка осуществляется с использованием отсрочки платежа поставщику);

КДО – число дней отсрочки;

БП – процент банка на предоставление займа (в %).

Если неравенство сходится, значит, использовать отсрочку платежа поставщика выгоднее, чем брать кредит. В данном случае вы получите прибыль. Когда неравенство не выполняется, то есть значение величины слева больше правой, – не делайте отсрочку, выгоды не будет.

Предположим, вы покупаете канистры, оплачивая товар в момент поставки. Одна канистра стоит 200 рублей. Вы провели переговоры относительно улучшения условий поставки и решили установить цену канистры в 206 рублей. В расчет берется отсрочка сроком на 21 день. Руководитель сообщил, что ваша компания может занимать средства под 22 процента годовых. Таким образом, ваша надбавка за отсрочку платежа поставщику получается: 6 рублей (206 ‒ 200). То есть 3 процента. Далее оцениваете, насколько отсрочка выгодна в этих условиях:

3 / (100 — 3) × (365 / 21) × 100 % = 53,75

53,75 % > 22%

Левая величина получается намного больше правой. Из неравенства видно, что в данном случае отсрочка платежа поставщику будет невыгодной. Как лучше поступить? Следует обговаривать с поставщиком, каким образом будут проводиться продажи – с выплатой средств по факту поставки или с предоставлением отсрочки платежа. Второй вариант может обойтись дороже. Дешевле в этом случае воспользоваться кредитом. Пример с канистрами наглядно показывает, что бизнесмену выгоднее договориться об отсрочке на 21 день, увеличив цену всего лишь на 1,25 процента.

Многие зарубежные фирмы не соглашаются на отсрочку, работая с поставщиками из России. Они предпочитают приобретать товар на выгодных условиях – по минимальной цене. Стоимость европейской валюты в 6–10 раз меньше российской, а кредитная ставка – примерно 3 процента годовых. Поэтому компании из Европы не спешат договариваться об отсрочке платежей с поставщиками из России. Они не видят для себя выгоды, приравнивая эту процедуру к дорогостоящему кредиту.

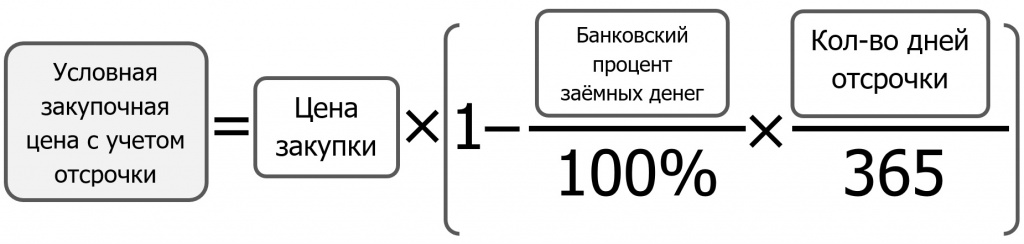

Если имеются два коммерсанта с одинаковым товаром, но цена и отсрочка платежа поставщикам разные, можно оценить сумму закупки. Рассчитать условную закупочную цену легко, достаточно воспользоваться следующей формулой:

УслЗак = ЗАК х (1 – (БП / 100 %) x (КДО / 365)),

Здесь УслЗак – это условная закупочная стоимость с отсрочкой (в рублях);

ЗАК – закупочная стоимость (в рублях);

БП – процент банковского займа;

КДО – число дней отсрочки.

Например, один поставщик предлагает товар, который стоит 200 рублей, не предоставляя отсрочку платежа. Поставщик номер 2 устанавливает цену в 205 рублей и дает отсрочку на 30 дней. Предположим, ваша фирма берет кредит с 22 процентами годовых. Как вы думаете, что выгоднее? Давайте рассчитаем условную закупочную стоимость в каждом случае:

1 поставщик: УслЗак = 200 × (1 – (22 / 100) × (0 / 365)) = 200 руб.

2 поставщик: УслЗак = 205 × (1 – (22 / 100) × (30 / 365)) = 201,3 руб.

Что получается? Первый вариант более выгодный, хотя там отсутствует отсрочка платежа поставщику. Таким образом, пользуясь этой формулой, можно подсчитать, что предложение второго поставщика принесет выгоду только в том случае, если отсрочка превысит 41 день.

Как написать письмо об отсрочке платежа поставщику

В каких случаях необходимо оформление письма об отсрочке платежа? Это нужно делать, когда какой-нибудь экономический объект не погашает взятые обязательства. Если он не может оплатить поставку продукции, следует уведомить об этом контрагента, написав письмо об отсрочке платежа поставщику. В этом документе партнеру по бизнесу сообщается, что все обязательства, которые перед ним существуют, будут покупателем погашены.

На законодательном уровне типовая форма письма не закреплена. Приводятся только некоторые рекомендации, из чего состоит структура документа и какие должны быть пункты, чтобы он имел юридическую силу. Каждая фирма своими силами разрабатывает собственную форму письма. Предпочтительно использовать фирменный бланк организации для оформления документа.

Отправляется письмо об отсрочке платежа поставщику самим должником. Также необходим такой документ, если требуется предоставить ответ на полученную от поставщика претензию. Что указывается в тексте? В письме сообщается о готовности должника к погашению обязательств с учетом процентов и сроков, указанных партнером. Когда это не представляется возможным, следует разместить в письме просьбу о переносе срока выплаты денег.

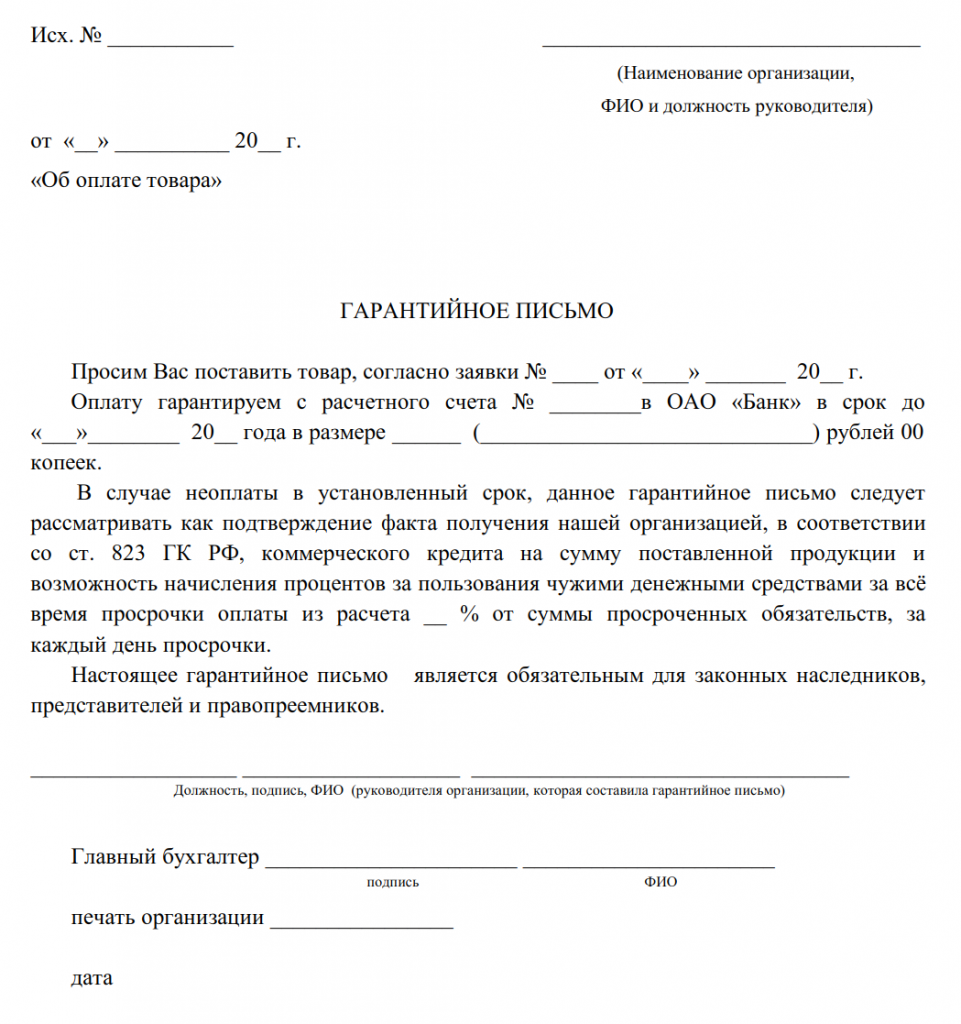

Гарантийное письмо об отсрочке платежа поставщику (образец):

Рекомендуемые пункты, которые может содержать письмо об отсрочке платежа поставщику:

- Название компании, отправившей письмо (ИП).

- Наименование организации (Ф. И. О. предпринимателя) – получателя письма.

- Реквизиты отправителя (ИНН, юридический адрес, КПП и т. п.).

- Реквизиты договора о поставке товара.

- Описание гарантии по оплате имеющейся задолженности, которая предоставляется должником.

- Указание величины долга по оплате (сумма указывается прописью). Если требование партнера – уплата неустойки, должнику в письме необходимо указать свое согласие или несогласие.

- В какой срок обязательства будут погашены.

Письмо подписывается руководителем и главным бухгалтером организации. Если у компании имеется печать, ее тоже необходимо поставить.

Из чего состоит структура письма об отсрочке платежа поставщику:

- В верхнем правом углу документа находится информация, касающаяся отправителя и получателя. А также здесь указывается дата создания письма и его исходящий номер.

- Вступление. В этой части описывается причина обращения (например, можно написать такую фразу: «В связи с невозможностью исполнить обязательство в срок по причине…» и т. п.). Здесь же сообщается цель обращения («Для решения вопроса», «Во избежание конфликта» и т. п.).

- Главная часть письма, в которой отправитель обращается к поставщику с просьбой об отсрочке платежа. Желательно воспользоваться фразами: «Обращаюсь с просьбой» или «Прошу вас». Форма обращения к партнеру по бизнесу должна быть уважительная. Когда документ содержит несколько просьб к партнеру по бизнесу, они указываются отдельными абзацами или пунктами. Если отправитель желает получить ответ в определенный срок, ему тоже следует сообщить об этом в письме.

- В конце документа – подпись руководителя компании (с расшифровкой).

Советы, которыми рекомендуется воспользоваться, если вы собираетесь написать поставщику письмо об увеличении отсрочки платежа:

- Стиль письма должен быть деловым.

- Свое требование или просьбу излагайте ясно и четко. Сленг в данном случае недопустим.

- Письмо должно состоять из простых предложений, сложные деепричастные или причастные обороты нежелательны. Не рекомендуются пространные рассуждения или расплывчатые обороты.

- Реально оценивайте свои возможности, указывая предполагаемые сроки погашения обязательств. Рекомендуется указывать время с некоторым запасом.

- Сообщите поставщику о том, что планируете сотрудничать с ним и впредь. Это остановит его при попытке обратиться в судебные органы, чтобы возместить долг.

Как убедить поставщика в отсрочке платежа

Бизнесмены не часто соглашаются предоставлять отсрочку. У них для этого имеются основания. В случае поставки товара с отсрочкой платежа поставщика подстерегают определенные риски. Как правило, дебиторскую задолженность мониторят менеджеры по продажам, стремящиеся увеличивать сбыт продукции. Поэтому для менеджера важно поддерживать хорошие взаимоотношения с покупателями. Во время задержки оплаты при отсрочке платежа поставщику менеджеру приходится непросто, если должник не спешит выполнять взятые на себя обязательства.

Но все решаемо. Для российского рынка история с отсрочкой платежа – обычное дело. Более того, сейчас эта практика применяется и в других отраслях. Раньше кредит выдавали только для товаров народного потребления. В случае отсрочки обе стороны имеют свою выгоду. Покупатель может оплачивать приобретаемую продукцию не в момент покупки, а через несколько месяцев. Поставщик получает лояльных покупателей своего товара. Конечно, не все и не всегда проходит гладко. Но отчаиваться не стоит, в случае отсрочки платежа поставщику возникающие нюансы легко поддаются коррекции.

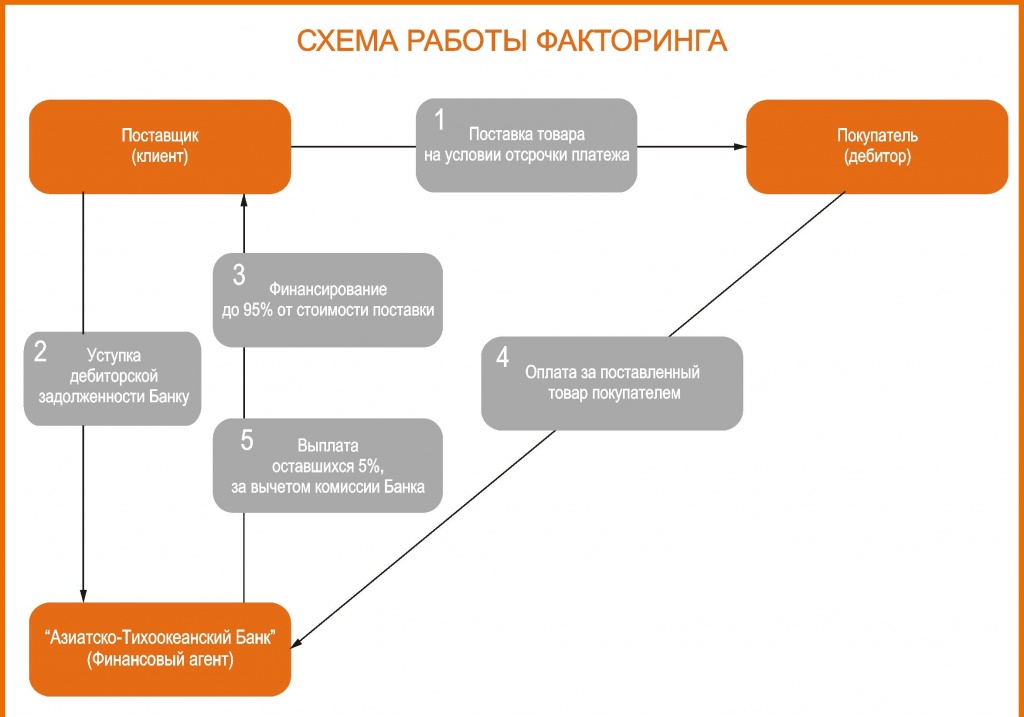

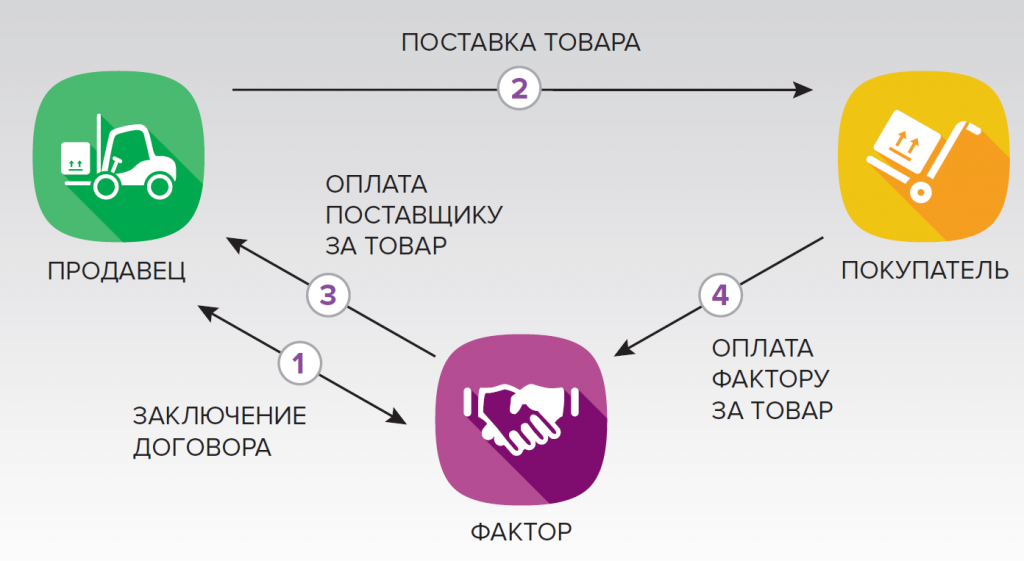

Эта проблема быстрее решается, если привлечь третью сторону, которая закроет разрыв кассы и возьмет на себя вопрос о неуплате задолженности. К примеру, этим может заняться факторинговая компания. Этой организацией предоставляются услуги по финансированию поставок товара.

Факторинговая фирма может даже выкупать дебиторскую задолженность, чтобы гарантировать поступление платежа. То есть по сути она становится сопровождающей компанией, регулирующей выплату задолженности при отсрочке платежа поставщику. Данная организация будет сопровождать оплату поставок продукции, мониторя сроки до тех пор, пока дебиторская задолженность не будет погашена.

Факторинг при этом обеспечивается «дебиторкой», от которой зависит спектр предоставляемых услуг, а также возвращение средств в факторинговую компанию. Для поставщика это сотрудничество выгодно вдвойне. Он получает финансирование и гарантию того, что будет обеспечен средствами в денежном эквиваленте во время отсрочки платежа. Поставщик, кроме того, будет защищен от потерь.

Факторинговое сотрудничество позволяет выстроить отношения между покупателем и поставщиком таким образом, что отсрочка платежа будет выгодной для обоих партнеров по бизнесу. Но до начала сотрудничества факторинговая организация и клиент должны обсудить ожидаемые возможности.

Рассмотрим пример. У клиента есть пять дебиторов, которые каждый месяц получают товар при отсрочке платежа поставщику на сумму 30 миллионов руб. Независимая факторинговая компания может взять на себя этих дебиторов, возмещая клиенту денежные средства и ликвидируя кассовый разрыв. С помощью факторингового обслуживания можно успешно финансировать дебиторские поставки и снижать риски неуплаты за полученный товар.

Как начать процесс факторинга? Сначала необходимо подписать договор с факторинговой компанией. Затем происходит передача клиентом поставок и информации о дебиторах, определяется лимит и объем необходимых услуг. Перед этим факторинговая организация собирает всю информацию о дебиторах и на ее основании устанавливается лимит для каждой организации.

Лимит – это фактический размер рисков, существующих для факторинговой фирмы. Эта компания обязуется возмещать все убытки, выкупая у клиента дебиторскую задолженность. Факторинговая организация выплачивает ему денежные средства за отгрузку товара и выдает поручительство, гарантируя оплату поставленной продукции во время отсрочки платежа поставщику.

Не всегда этот вопрос решается только с помощью лимита. Необходимо, чтобы дебитор тоже подписал соглашение об участии в факторинге. Он должен принять условия, которые указываются в уведомлении о переводе платежей на счет факторинговой компании. Также дебитор должен подтвердить свое согласие о проведении мероприятия по сопровождению дебиторской задолженности. Если будут просрочки, ему позвонят и корректно напомнят о том, что требуется оплата.

Таким образом, у вас будет договор об отсрочке платежа поставщику, подписанный всеми сторонами. Дебиторы будут проверены, все необходимые уведомления подписаны, а лимиты установлены. Теперь поставщик может спокойно отгружать свою продукцию с отсрочкой платежа, ему можно не беспокоиться, что он не получит оплату после отправки товара. Вся информация будет у факторинговой компании.

Конечно, в этом вопросе имеется много разных нюансов, но в целом картина выглядит именно так. Схематично можно так представить деятельность факторинговой компании:

- Контролирует оплату поставки товара.

- Проверяет деловую репутацию фирмы и ее кредитную историю.

- Помогает грамотно выстроить политику компании, как лимитную, так и тарифную.

- Принимает на себя все возможные риски неуплаты.

Другие способы убедить в необходимости отсрочки платежа

В каких случаях можно получить отсрочку платежа? Есть два способа:

- информирование о договоре с другими продавцами;

- сообщение поставщику о непростом положении компании с просьбой войти в положение.

Имейте в виду, что второй вариант по сути является торгом. Почему поставщик должен входить в ваше положение? Этот способ стоит использовать лишь в том случае, когда у продавца монополия, а срок поставок вместе с качеством товара в целом подходящие. Объясните контрагенту на переговорах, зачем и на какой срок вам понадобится отсрочка платежа поставщику.

Соберите всю информацию при подготовке к встрече. Выясните у бизнесменов, какой ожидается прогноз их доходов на следующие три месяца. Спросите, смогут ли они выполнить свои обязательства, касающиеся отгрузки продукции. Для оценки увеличения задолженностей необходимо также ознакомиться с отчетами, чтобы выяснить, какие для возвращения средств были приняты меры.

Данная информация поможет вам аргументированно разъяснить контрагенту, откуда взялся этот кассовый разрыв. Вы должны доказать, что проблемы компании носят временный характер.

Подготовьте прогноз движения финансов на следующие три месяца. Отчет в цифрах будет убедительнее, он наглядно продемонстрирует, на какой срок потребуется продлить отсрочку и по какой причине это нужно сделать. Письмо об увеличении отсрочки платежа поставщику следует подготовить в двух вариантах. В первом сделайте акцент на существующей отсрочке, а во второе внесите данные, позволяющие в будущем обойти дефицит денежных средств. Не обязательно описывать каждый поступивший платеж, достаточно рассказать о самых крупных из них.

Обращаясь к поставщику с просьбой об отсрочке платежа, выступите с встречным предложением. Подготовьте несколько вариантов, которые, по вашему мнению, будут интересны продавцу и выгодны для вас. Необходимую информацию о контрагенте можно найти в Интернете. Также следует изучить рыночную ситуацию. Если спрос на товар поставщика пошел на спад, попробуйте предложить ему следующее:

- Расширяйте ассортимент. Этот вариант следует сначала обсудить с бизнесменами.

- Заключайте долгосрочные контракты.

- Принимайте участие в рекламных акциях.

- Предоставьте поставщику рекламу своих потребителей. У поставщика могут появиться новые клиенты.

Если продукция поставщика пользуется высоким спросом, предложите такие варианты:

- Увеличение количества и объема закупок. Этот метод лучше использовать, если компания планирует расширять собственный бизнес, а также он применяется при открытии новых магазинов. Нужно четко представлять оптимальный объем заказа, в противном случае кассовый разрыв станет еще больше.

- Исключение долгов по оплате товара.

- Повышение стоимости товара. Увеличив отсрочку платежа, поставщику можно поднять и закупочные цены. Следует сначала подготовить прогноз движения финансовых потоков, чтобы была наглядно показана возможная прибыль. В своем прогнозе отразите повышение закупочной стоимости, а также укажите необходимую вам отсрочку.

Уведомить поставщика о том, что вы договорились с другими продавцами о назначении отсрочки платежа поставщику, можно такими способами.

Если товар, реализуемый фирмой, неуникальный, а поставщик не монополист, можно во время переговоров сообщить о сотрудничестве с другими поставщиками. То есть допустимо использовать своего рода шантаж.

До начала переговоров об увеличении отсрочки платежа поставщику соберите все данные о поставщиках, с которыми вы не заключали договоров. Это можно сделать на сайтах поставщиков, изучив их расценки или сделав заявки на предлагаемые ими услуги.

Вы должны уточнить их условия, как оплачивается товар, как происходит доставка. А также какие имеются скидки, связанные со сроками и объемами закупок.

Чтобы сформировать портфели нескольких продавцов, занесите всю информацию в таблицу. Таким способом можно быстро переключиться на других поставщиков, если намечающиеся переговоры не приведут в результате к успеху.

Получив отказ в отсрочке платежа, сообщите поставщику, что он вас не устраивает и ваша компания с ним больше работать не будет. Якобы у вас есть другие, более выгодные предложения. Может быть, поставщик после такого веского довода передумает.

Получить расчет

экономии

Сколько это стоит? Нет. Зачем это нужно?!

Очень часто слышу от клиентов, что факторинг — весьма дорогой продукт. Первый вопрос, который задают 99% клиентов: «Сколько это стоит?» И, узнав структуру факторинговой комиссии и ставки, они сразу же переводят ее в годовые проценты и сравнивают с процентной ставкой за кредит. Результат очевиден — он не в пользу факторинга. Сравнивать факторинг и кредит достаточно сложно, поскольку эти услуги предназначены для удовлетворения разных потребностей клиентов. Прежде всего необходимо выяснить, что действительно нужно клиенту. Многие обращаются в банк за факторингом, не только не зная о нем ничего, но даже не осознавая до конца, что именно они хотят получить в итоге. Если вы сумеете понять потребности клиента, то сможете предложить ему продукт или набор продуктов, наиболее полно, качественно и оптимально по цене удовлетворяющих его потребностям.

Одна из первейших потребностей клиента — финансирование оборотного капитала.

Существует несколько вариантов решения данной задачи. Давайте рассмотрим их и сравним.

Продавайте в кредит (вы — поставщик)

Вы можете торговать по предоплате, не предоставляя своим покупателям отсрочку платежа: на первый взгляд самый простой и дешевый способ. Тем самым можно в какой-то мере решить проблему нехватки оборотных средств. Но минусы такого решения очевидны. Конкуренция на товарных рынках и рынках услуг растет с потрясающей скоростью и становится по-настоящему жесткой. Снижение цен, улучшение качества товаров и услуг, расширение товарной номенклатуры, организация бесплатной доставки, бонусы и т. п. — лишь некоторые из мероприятий, к которым вынужден прибегать поставщик в современных условиях, стремясь найти и удержать покупателя. К перечисленному выше следует также отнести предоставление поставщиком отсрочек платежа за продаваемый товар и оказываемые услуги. Пожалуй, этот механизм становится одним из важнейших инструментов в борьбе за клиента.

Товарный кредит выгоден всем участникам рынка: и производителю, и дистрибутору, и розничному продавцу. Инвестируя денежные средства в построение каналов сбыта, большинство торговых компаний сегодня способны увеличить в разы объемы продаж при соответствующем товарном наполнении.

Товарный кредит сегодня становится основным инструментом развития компаний. Поэтому, не давая своим покупателям возможность приобретать товар в кредит, вы ограничиваете свою компанию в росте объема продаж и, следовательно, росте прибыли.

Коммерческий кредит: просите и требуйте (вы — покупатель)

Работая с поставщиками, обратитесь к ним с просьбой о предоставлении коммерческого кредита. Формы коммерческого (хозяйственного) кредита весьма разнообразны. Он может предоставляться предприятиями-кредиторами в товарной и денежной форме на основе договоров купли-продажи, договоров займа, коммерческих и финансовых векселей. К плюсам данного варианта можно отнести то, что подобный вид кредита является беззалоговым, а иногда даже бесплатным, к минусам — то, что далеко не все поставщики готовы предоставить отсрочку, да и беззалоговым он является только на первый взгляд. Согласно действующему законодательству (п. 5 ст. 488 ГК РФ), если иное не предусмотрено в договоре купли-продажи, товар, проданный в рассрочку, находится в залоге у поставщика, пока покупатель его не оплатит. В случае когда покупатель не может по каким-либо причинам (в т. ч. из-за кассового разрыва, вызванного плохой платежной дисциплиной дебиторов) своевременно оплатить товар, продавец вправе требовать возврата неоплаченного товара и уплаты процентов. Выходит, вы не можете спокойно распоряжаться товаром до полной его оплаты: существует вероятность того, что поставщик потребует возврата товара. Спорным является и бесплатность такого кредита. Многие поставщики за возможность «платить не сразу» повышают цену товара на 1-3 %.

Овердрафт: бег на короткие дистанции

Третий инструмент — это овердрафт. Залоговое обеспечение для овердрафта не требуется. Вам лишь необходимо поддерживать оборот по расчетному счету в банке, причем значительно больший, чем объем средств, который вы получаете при этом виде финансирования. По цене овердрафт сопоставим с краткосрочным кредитом, но по размеру и сроку финансирования никак не привязан к вашему торговому обороту. Максимум через тридцать дней вам придется вернуть полученные деньги. Может возникнуть проблема с временным отсутствием свободных средств, так как все поступления от покупателей идут на погашение финансирования. Таким образом, поставленная задача — финансирование торгового (производственного) цикла — опять не выполняется. Отметим, что для закрытия незначительных по объему и временным интервалам кассовых разрывов овердрафт, несомненно, может быть использован.

Суровая арифметика кредита

Кредит? Да, тот самый, с которым все потенциальные клиенты сравнивают факторинг. Первый вопрос: а подходит ли кредит для удовлетворения вашей потребности? И второй: на какой срок и в каком размере вы хотите привлечь ресурсы? Напомню, что мы рассматриваем задачу финансирования оборотного капитала. Значит, размер и срок кредита должны быть сопоставимы с недостающими оборотными средствами для финансирования торгового цикла: т. е. полученные средства будут нужны лишь до того момента, пока не поступят деньги от покупателей.

Давайте рассмотрим пример с некой условной фирмой «Х» (см. рисунок). Предположим, что фирма «Х» осуществляет равномерные отгрузки с интервалом 10 дней. Сумма поставки составляет 100 ед., срок отсрочки — 30 дней, стоимость ресурсов — 15%, а время, затраченное на приобретение и доставку партии товара, составляет 10 дней. Итого: на конец месяца дебиторская задолженность составит 300 ед.

Предположим, что фирма «Х», произведя отгрузку 1 января, решает взять кредит в размере 300 ед. на приобретение трех партий товара, которые будут отгружены, соответственно, 10, 20 и 30 января. Брать отдельные транши кредита под закупку каждой партии товара достаточно проблематично. К тому же это влечет за собой дополнительные затраты и неудобства: достаточно сложно точно спрогнозировать, когда именно будет осуществлена отгрузка и возникнет необходимость закупки нового товара. Держать же большие запасы готовой продукции — значит выводить из оборота ресурсы, которые должны приносить прибыль.

Итак, 1 января вы получили кредит 300 ед. Для закупки партии товара, которая будет отгружена 10 января, вам необходимо всего 100 ед. Получается, что проценты за «оставшиеся» 200 ед. кредита выплачиваются вами впустую. Эту часть кредита вы не используете либо используете не по назначению, а значит, неэффективно. Вы переплачиваете!

Ситуация повторится после 10 января, но только вы будете переплачивать уже не за 200 ед., а «всего» за 100. Вот расчет ваших затрат:

100ед . 15% / 365 . 10дн . 3 = 1,23ед. — это то, что вы должны были заплатить за удовлетворение ваших реальных потребностей. 200ед . 15% / 365 . 10дн + 100ед. . 15% / 365 . 10дн = 1,23 ед. — а это то, что вы переплатили из-за неоптимального выбора инструмента и неэффективного использования ресурсов.

В итоге стоимость кредита вместо ожидаемых 15% годовых составила 30% годовых.

«Бизнес-идея» факторинга

При факторинговом обслуживании «подводные камни» других форм финансирования можно обойти. Вы торгуете с отсрочкой платежа и не испытываете дефицита оборотных средств. Более того, вы платите только за тот период, в течение которого реально пользуетесь заемными деньгами. Составляющая факторинговой комиссии за использование денежных ресурсов не превышает стоимости обычного краткосрочного кредита. К тому же с вас не взимают никаких дополнительных комиссий за открытие и ведение счетов, за ведение и сопровождение сделки, за резервирование (бронирование) денежных средств.

Вы получаете финансирование сразу после того, как отгрузили товар своему покупателю, и пользуетесь им до фактической оплаты покупателем профинансированной поставки. Если покупатель решит досрочно (до наступления срока платежа по контракту) расплатиться за товар, то с вас не будет дополнительно взиматься комиссия за досрочное погашение финансирования. Не стоит забывать, что краткосрочное финансирование обслуживает движение оборотного капитала и спрос на него является производной от спроса на товары и услуги, а следовательно, изменяется в зависимости от рыночной конъюнктуры или сезона. Если в данный момент у вас нет потребности в привлечении дополнительных ресурсов, вы можете временно отказаться от финансирования поставок и не платить комиссию. При этом у вас остается возможность возобновить финансирование при появлении подобной необходимости.

Попробуем подтвердить вышесказанное на примере.

Рассмотрим экономическую эффективность применения факторинга на примере все той же условной фирмы «Х» с ежемесячным объемом продаж 400 ед. и отсрочкой платежа один месяц. Предположим, что фирма «Х» не применяет факторинг. Скрытые затраты (упущенная выгода) в связи с предоставлением коммерческого кредита ее покупателям могут достигнуть 15%! Допустим, что по официальным данным инфляция за год составит 12% и будет равномерной в течение года (о фактической инфляции с учетом скрытой инфляции мы можем только догадываться). Следовательно, фирма «Х» в ожидании платежа от своих дебиторов за месяц теряет 1% от оборота. Это при условии, что дебиторы заплатят через 30 дней, а платежная дисциплина наших контрагентов, как правило, оставляет желать лучшего.

От 1 до 3% (а в некоторых случаях до 5%) фирма переплачивает за сырье и материалы. Во-первых, из-за отсутствия свободных денежных средств «Х» не может приобретать сырье по предоплате или по факту, что чаще всего дешевле. Значит, фирма вынуждена сама прибегать к коммерческому кредиту у своих поставщиков. Разница в цене при предоплате и оплате с отсрочкой, как правило, составляет 1-3%. Во-вторых, «Х» не может воспользоваться скидкой за приобретение большего объема товара. А это еще 1-2% от стоимости сырья/материалов. Если предположить, что доля сырья в себестоимости продукции составляет хотя бы 50-60%, то к потерям фирмы «Х» смело можно прибавить еще 2-3% от ежемесячного оборота. И, наконец, третья и, пожалуй, самая главная составляющая потерь: выводя деньги из оборота на целый месяц, фирма «Х» не может инвестировать их в производство (закупку) новой партии товара, т. е. пропускает как минимум один производственный или торговый цикл. При рентабельности бизнеса в 15% недополученная прибыль за минусом налога на прибыль составит 11,4%.

Фактор факторинга: выводы

Вышеизложенная экономическая привлекательность факторинговой модели обусловлена конкретным (но весьма распространенным) обстоятельством.

Применение факторинга в данной или похожей ситуации позволяет увеличить «финансовый рычаг» и прийти к наиболее оптимальному соотношению «финансового» и «операционного» рычагов.

Применение факторингового финансирования дает дополнительные возможности для развития бизнеса за счет оптимизации отношений с поставщиками и дилерами.

Выбор есть. Выбирайте разумно (вместо послесловия)

Другие виды финансирования могут обладать не меньшей эффективностью, если их правильно применять в соответствии с вашими потребностями. Вам предстоит самостоятельно выбирать инструмент либо набор инструментов финансирования оборотного капитала. Во многом этот выбор будет зависеть от финансовой политики вашей организации, которая, в свою очередь, определяется кредитной политикой — т. е. совокупностью способов привлечения средств для финансирования текущей деятельности и размещения временно свободных средств. Правильная кредитная политика решает несколько задач. В первую очередь, это повышение рентабельности собственного капитала за счет использования заемных средств и размещения собственных временно свободных средств. «Сопутствующие» задачи, обеспечивающие эффективность кредитной политики, состоят в минимизации стоимости привлеченных заемных средств и снижении кредитных рисков (риска заемщика и риска кредитора).

Привлечение кредита, замещающего временно отвлеченные собственные оборотные средства или увеличивающего массу применяемого оборотного капитала, увеличивает «финансовый рычаг» и повышает рентабельность собственного капитала. Замечу, что эффект «финансового рычага» всегда проявляется при привлечении заемных средств в любом их виде, а «операционный рычаг» будет оказывать заметное влияние лишь в том случае, когда проценты по привлеченным средствам достаточно значительны.

Как говорится в одном из афоризмов: «Все преимущества наличия денег заключаются в возможности ими пользоваться». Факторинг — это финансовый инструмент, который позволяет вам использовать заработанные деньги уже сейчас, вкладывая их в дальнейшее развитие вашего бизнеса.