Кредиты для бизнеса в Сбербанке

Сбербанк России выдает кредиты для малого бизнеса на разные цели. Финансовый продукт можно получить на выгодных условиях. В банке разработано несколько кредитных программ, позволяющих каждому предпринимателю подбирать оптимальные условия для получения кредитных средств, учитывая конкретные потребности бизнеса.

В статье мы рассмотрим, какие варианты кредитов предлагает Сбербанк для ИП и ООО, требования и условия получения кредита для бизнеса, как подать заявку онлайн и получить кредит.

Особенности кредитования ИП и ООО в Сбербанке

Сбербанк России оказывает финансовую поддержку малому бизнесу, предлагая выгодные условия для оформления кредитного договора. Подать заявку на получение кредитных средств на разные бизнес-цели можно в режиме онлайн. Быстрое оформление на упрощенных условиях доступно предпринимателям, имеющим открытый расчетный счет в Сбербанке.

Преимущества

Кредитные продукты от Сбербанка РФ весьма популярны у представителей малого бизнеса, что обусловлено возможностью быстрого получения денежных средств на разные цели и другими преимуществами программ кредитования.

Плюсы кредитов для бизнеса в Сбербанке:

- Большой выбор кредитных программ.

- Оформление через интернет с оперативным рассмотрением заявки.

- Быстрое перечисление денежных средств на расчетный счет предпринимателя (после подписания договора).

- Возможность получения кредита без поручительства и без залогового имущества.

- Невысокая процентная ставка.

- Длительный срок кредитования.

- Доступные кредитные лимиты – от 150 000 до 600 млн. рублей.

Виды и условия кредитов для бизнеса в Сбербанке

Кредит для ИП и ООО в Сбербанке — хорошая возможность для развития бизнеса.

Во-первых, все условия прозрачны и зафиксированы в договоре.

Во-вторых, платежи по кредиту можно отнести к расходам и уменьшить налог на прибыль.

В-третьих, в сравнении с инвестициями и частными займами вы сохраняете полный контроль над бизнесом.

В Сбербанке малый и средний бизнес может взять кредит на следующие цели:

- пополнение оборотных средств;

- осуществление текущих расходов;

- покрытие кассового разрыва;

- покупка транспорта или оборудования для хозяйственной деятельности;

- инвестирование в недвижимость, строительство и другое имущество;

открытие нового бизнеса или бренда; - участие в тендерах и заключение госконтрактов;

- рефинансирование кредитов других банков.

Также можно получить кредит на любые цели, факторинг, лизинг и банковские гарантии для участия в торгах по 44-ФЗ и 223-ФЗ.

Узнайте, какой продукт доступен вам, не выходя из дома, просто подав заявку на сайте.

Рассмотрим подробней, какие кредитные программы предлагает Сбербанк РФ для представителей малого бизнеса в 2020 году.

Кредит «Оборотный»

Он подходит юридическим лицам и ИП с годовой выручкой до 400 млн рублей. Сбербанк не взимает комиссию за выдачу кредита, а также возможно оформление без залога. Оборотный кредит от Сбербанка позволит финансировать текущие цели, поучаствовать в торгах, реализовать бизнес-идеи.

Условия кредитования:

- сумма — от 100 тысяч до 5 млн рублей без залога, максимальная сумма устанавливается в зависимости от финансового положения компании;

- срок — от 1 до 36 месяцев;

- ставка — от 11 до 17%;

- отсрочка первого платежа — до 3-х месяцев.

Срок рассмотрения занимает до 3-х дней с момента подачи полного пакета документов.

Кредит «Инвестиционный»

Целевое назначение кредита: строительство и ремонт, покупка недвижимости, транспортных средств, рефинансирование кредитов, оформленных в других банках на инвестиции.

Условия выдачи кредита в Сбербанке на недвижимость:

- сумма кредита — от 100 тысяч до 10 млн рублей;

- срок кредитования — от 1 до 180 месяцев;

- процентная ставка — 13,9%;

- обеспечение — приобретаемые объекты недвижимости или поручительство физических и/или юридических лиц.

Комиссия за выдачу кредита отсутствует. Минимальный размер собственных средств при залоге приобретаемого имущества — от 20%.

Банк выдает инвестиционный кредит только при заключении страховки. Возможность предоставления отсрочки платежа отсутствует.

Овердрафт

Продукт предназначен для быстрого покрытия кассового разрыва и расчетов с контрагентами дажи при отсутствии собственных денег на счету компании.

Условия подключения овердрафта в Сбербанке:

- сумма — от 50 000 ₽ до 17 млн рублей (не более 50% от среднемесячного оборота);

- срок кредитования — до 36 месяцев;

- процентная ставка — от 10,5% годовых в рублях (для отдельных категорий заёмщиков: до 1 млн рублей — 15,0% годовых, до 3 млн рублей — 14,0%, свыше — 12,5%);

- срок траншей — от 30 до 90 календарных дней.

Овердрафт можно сразу подключить к расчетному счету. Процентная ставка будет начисляться только после расходования заемных средств и только на потраченную сумму.

«Кредит на Проект»

Этот кредит от Сбербанка для юридических лиц подойдет тем, кто желает вложить деньги в активы на развитие бизнес-проектов, в строительство нового объекта, рефинансировать займы, выданные в других финучреждениях на похожие цели.

Условия кредитования:

- сумма кредита — от 2,5 до 200 млн рублей;

- срок кредитования — от 1 до 120 месяцев;

- процентная ставка — от 11,0%;

- отсрочка по основному долгу — до 12 месяцев.

Для получения кредита требуется обеспечение в виде поручительство физического или юридического лица, залога приобретаемой недвижимости или гарантий субъектов поддержки малого бизнеса.

После одобрения деньги банк перечисляет деньги на расчетный счет ИП или ООО.

Кредиты, выдаваемые на поддержку малого и среднего бизнеса

Эти банковские продукты были созданы с целью финансово поддержать малый и средний бизнес в период пандемии коронавируса.

Они включают:

- Кредит «На зарплату под 0%». Получить его компании из пострадавших отраслей, если они работают больше года, сделали отчисления в ПФР за последний месяц и сохранили до 90% штата (по сравнению с предыдущим отчетным периодом). Сумма кредита рассчитывается исходя из регионального МРОТ, количества сотрудников и месяцев кредитования. В течение 6-и месяцев пользования деньгами ставка по кредиту не начисляется, с 7-о месяца устанавливается ставки банка в рамках программы льготного рефинансирования ЦБ РФ. Итоговую уточняйте перед оформлением.

- Кредит «Господдержка 2%». Этот кредит также выдается на зарплату, но его можно направить и на поддержание работы компании (арендная плата, налоги, погашение иных задолженностей). Суть кредита в том, что если за весь срок пользования заемными средствами вам удастся сохранить 90% штата, деньги вообще не придется возвращать. Если 80% — вернете только половину долга. Если сократите больше сотрудников, кредит нужно будет вернуть в полном объеме с начисленными процентами. Сумма займа рассчитывается аналогично предыдущему продукту.

Также клиентам Сбербанка доступна реструктуризация кредитов.

Как бизнесмену получить кредит в Сбербанке

Представители малого бизнеса могут получить кредитные средства в Сбербанке при условии выполнения всех требований финансового учреждения.

Поэтапное оформление кредита:

- Изучение кредитных программ, выбор подходящего финансового продукта для оформления договора. По всем вопросам консультируют менеджеры Сбербанка.

- Подготовка пакета документов по требованию банка.

- Подача заявки (онлайн или в стационарное отделение).

- Предоставление документов в банк.

- Составление и подписание кредитного договора.

- Получение денежных средств. Быстрое зачисление на расчетный счет предпринимателя.

Требования к заемщикам

Кредит на бизнес-цели в Сбербанке могут получить заемщики, соответствующие основным требованиям.

Кто может получить кредит в Сбербанке РФ:

- Предприниматели, имеющие гражданство РФ.

- Возраст – от 21 года до 70 лет на момент окончания срока кредитования.

- Срок предпринимательской деятельности – не менее 3-12 месяцев (зависит от выбранной программы кредитования).

- Достаточный объем годовой выручки (по каждой программе установлены определенные лимиты).

Необходимые документы

Для получения кредита необходимо подготовить пакет документов по списку. Перечень обязательных документов для предоставления в банк определяется в индивидуальном порядке, что зависит от выбранной программы кредитования.

Основные документы:

- Паспорт заявителя.

- ИНН.

- Финансовая отчетность.

- Документы на залоговое имущество.

- Личное заявление оформителя.

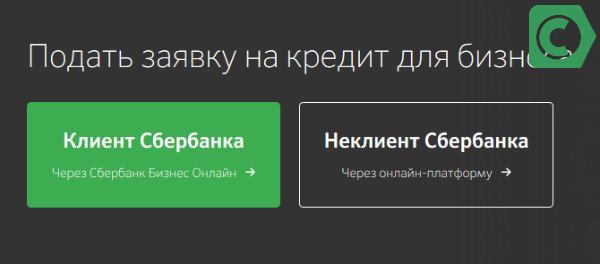

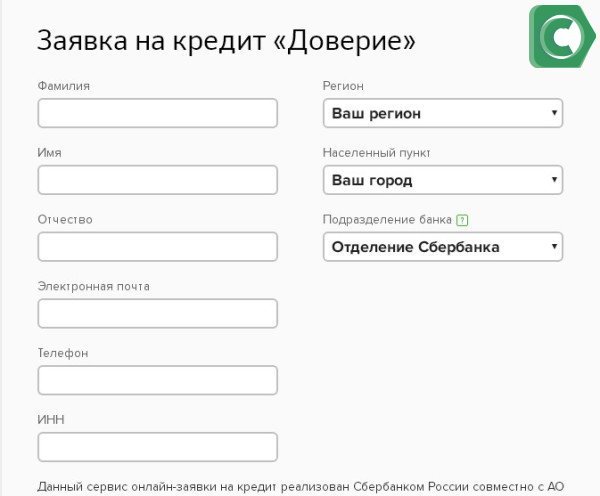

Подача заявки онлайн

Предприниматель может подать заявку на кредит через интернет на сайте финансового учреждения.

Поэтапно:

- На главной странице банка выбираем вкладку «Кредиты для бизнеса».

- Изучаем кредитные программы и условия.

- Выбираем оптимальный вариант, учитывая потребности бизнеса.

- Нажимаем кнопку «Подать заявку».

- На странице появятся две кнопки: для клиентов Сбербанка и для новых клиентов. Нажимаем на соответствующую кнопку.

- Если вы не являетесь клиентом Сбербанка, вам нужно заполнить форму для регистрации, где указываются данные организации и офис обслуживания.

- Клиенту Сбербанка нужно ввести логин и пароль для входа в личный кабинет.

- Далее клиент заполняет заявление на получение кредитных средств, следуя несложным подсказкам.

- Отправляем электронную заявку в один клик и ждем ответа банка.

В ближайшее время банк уведомит о своем решении. Если оно положительное, клиенту нужно прибыть в стационарное отделение Сбербанка с пакетом документов, где будет оформлен и подписан кредитный договор. Специалист подробно расскажет об условиях выбранной кредитной программы, сроках погашения и других нюансах.

Более подробную информацию о кредитных продуктах для малого бизнеса в Сбербанке России можно получить по телефону горячей линии или через обратную связь на сайте банка.

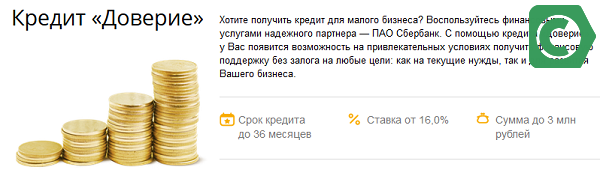

Что такое доверительный кредит в Сбербанке?

Основные требования к заемщику

Условия для получения доверительного кредита в Сбербанке в 2022 году

Как получить доверительный кредит?

Получение и обслуживание доверительного кредита от Сбербанка

Основные причины для отказа в выдаче кредита

Порядок погашения задолженности

Что такое доверительный кредит в Сбербанке?

Любой банковский продукт создается для определенной категории граждан. Доверительный кредит рассчитан на благонадежных заемщиков. Он мало чем отличается от классических займов. Разница лишь в условиях выдачи денег. По таким займам обычно действует пониженная процентная ставка. Особенности предложения:

- Заемщик должен быть подключен к зарплатному проекту Сбербанка.

- Наличие безупречной кредитной истории за последние четыре года.

- Доверительный кредит выдается только физическим лицам.

- Для оформления займа не требуются поручители, созаемщики или залог.

- Оформить кредит можно по одному паспорту (зарплатные клиенты).

- Деньги можно использовать на любые цели.

Для индивидуальных предпринимателей в Сбербанке разработана программа «Доверие». Условия выдачи кредитов на развитие малого бизнеса существенно отличаются. Детали по тарифу можно узнать тут.

Основные требования к заемщику

Базовые требования к гражданам:

- Возраст – от 18 (21) до 70 лет.

- Наличие российского гражданства.

- Регистрация на территории России.

- Участие в зарплатном проекте.

- Положительная кредитная история за 4 года.

- Долговые обязательства не должны превышать 40%– 60% от доходов заемщика.

- Общий трудовой стаж за последние пять лет – 1 год, на последнем месте работы – 6 мес.

При наличии временной регистрации займы выдаются физлицам только на период ее действия.

Минимальный возрастной порог устанавливается для зарплатных клиентов Сбербанка. Остальные граждане могут оформить кредит с 21 года.

Необходимые документы

Перечень документов зависит от статуса заемщика. Зарплатные клиенты могут оформить займ по паспорту. Остальным гражданам нужно подготовить:

- Паспорт.

- СНИЛС.

- ИНН физлица.

- Справку о доходах (2-НДФЛ).

- Заверенную работодателем копию трудовой книжки.

- Военный билет (мужчины до 27 лет).

Также претенденту нужно заполнить заявление и анкету. Банк может запросить дополнительные документы. Их перечень зависит от суммы займа и срока кредитования.

Детальную информацию о перечне документов можно узнать у менеджера Сбербанка на момент оформления займа.

Кредиты населению выдаются на таких условиях:

- полное соответствие требованиям банка;

- наличие индивидуального предложения от Сбербанка;

- предоставление всех необходимых документов;

- соблюдение графика платежей по займу.

Процентные ставки

По доверительному кредиту ставка составляет от 15% до 20% в год. Он рассчитывает индивидуально. При вынесении решения учитывается сумма займа, наличие/отсутствие страхового полиса и ряд иных факторов.

При оформлении доверительного кредита в иностранной валюте ставка будет ниже на несколько пунктов. Детали нужно уточнять у менеджера банка.

Снизить процентную ставку можно путем предоставления дополнительных гарантий. Например, при оформлении максимальной суммы займа.

Сроки кредитования

Максимальный срок кредитования составляет 5 лет, минимальный – 3 месяца. Многое зависит от суммы займа, наличия/отсутствия иных обязательств у заемщика, размера заработка. Обычно гражданам выдают деньги на срок от полугода до 1,5 лет.

Максимальная сумма

Кредитный лимит определяется с учетом региона проживания заемщика. Жители столицы могут получить до 650 000 руб., других регионов – 45 000. Минимальная сумма – 45 000 руб. (Москва), другие регионы – 15 000 руб.

Граничная сумма займа в евро – 22 000, долларах – 10 000. Ключевым фактором при определении доступной суммы является платежеспособность заемщика.

При оформлении займа на сумму от 100 тыс. руб. заемщику выдадут кредитную карту. По ней устанавливается лимит в размере 20 тыс. руб.

Как получить доверительный кредит?

Оформление любого займа начинается с подачи заявки. Основанием для оформления кредита является индивидуальное предложение банка (инвайт).

Подать заявку можно дистанционно (E-mail, система Сбербанк онлайн) или в отделении банка. Заемщику нужно указать личные и паспортные данные, сумму кредита, срок кредитования и размер заработка.

Служба безопасности проверит кредитную историю заемщика и представленные им данные. После чего заявителя известят о принятом решении. Если оно положительное, то заемщику предстоит собрать документы и повторно посетить банк. Срок рассмотрения документов – до 3 дней. После их проверки клиента пригласят для заключения договора. Деньги зачисляются на счет заемщика. После заключения кредитного договора и выдачи денег наступают обязательства клиента.

Пошаговые действия

Порядок оформления доверительного кредита:

- Банк высылает индивидуальное предложение клиенту.

- Заемщик изучает предложение и подает заявку на кредит.

- Банк проверяет претендента и извещает его о принятом решении.

- Клиент готовит пакет документов и подает его в Сбербанк.

- Банк проверяет документы и приглашает заемщика подписать договор.

- Стороны заключают соглашение, клиенту выдается пакет документов.

- После оформления сделки деньги поступают на счет заемщика.

Получение и обслуживание доверительного кредита от Сбербанка

При оформлении кредита заемщик должен открыть счет в банке. Услуга предоставляется на платной основе.

Размер комиссии составляет от 1000 до 3000 руб. Дополнительные сборы по доверительному кредиту в Сбербанке – отсутствуют. Исключением являются штрафные санкции за допущенные просрочки.

Если заемщик погашает кредит путем перевода денег через сторонние банки, то может начисляться комиссия.

Основные причины для отказа в выдаче кредита

Банк может отказать в выдаче займа по разным причинам. Среди них:

- Несоответствие возраста заемщика.

- Наличие просрочек по предыдущим кредитам за последние четыре года.

- Заемщик обращается не как физлицо, а как ИП.

- Претендент не является участником зарплатного проекта в Сбербанке.

- Предоставление неправдивых сведений о доходах или иных займах.

- Низкий уровень доходов претендента.

- Наличие судебных разбирательств.

Порядок погашения задолженности

Производить погашение кредита нужно согласно с графиком платежей. Заемщики вносят равные (аннуитетные) платежи. Граждане могут погасить кредит досрочно. Такая возможность появляется через три месяца после выдачи займа. Узнать сумму задолженности можно одним из способов:

- График платежей.

- Интернет-банк.

- По номеру телефону.

Способы погашения кредита:

- Через терминалы.

- В кассе Сбербанка.

- Через Сбербанк-онлайн.

- При помощи мобильного приложения.

- Путем безналичных переводов.

При досрочном погашении займа нужно предварительно уведомить банк. По закону заемщик должен направить уведомление за 30 дней до внесения платежа.

При досрочном закрытии обязательств нужно уточнить сумму долга за день до внесения платежа. Также нужно учитывать способ оплаты. Межбанковские переводы иногда идут до 3 дней. Желательно производить оплату через кассу Сбербанка.

За несвоевременное погашение обязательств по кредиту начисляется пеня. Ее размер – 0,1% от суммы пропущенного платежа. Пеня начисляется за каждый день просрочки.

Плюсы и минусы

Преимущества доверительного кредита:

- Зарплатные клиенты могут оформить займ по паспорту.

- Решение о выдаче кредита принимается в 2-дневный срок.

- Низкая процентная ставка по кредиту.

- Займ выдается в рублях, долларах и евро.

- Кредит можно оформить без поручителей и залога.

- За досрочное погашение займа не начисляются штрафы и комиссии.

Недостатки доверительного кредита:

- Получить займ могут только благонадежные заемщики.

- Претендент должен быть участником зарплатного проекта.

- Инициатором выдачи займа всегда выступает банк.

- Кредит доступен только физическим лицам.

- Кредитный лимит существенно ограничен.

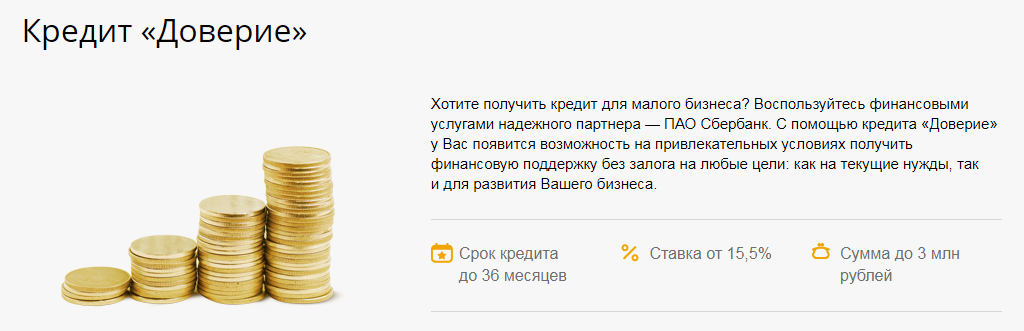

Любой предприниматель знает, как важна своевременная финансовая поддержка. Без привлечения средств невозможно решать бизнес-задачи и реализовывать планы по развитию бизнеса. Для этой цели ИП могут оформить кредит «Доверие» в Сбербанке, предоставляемый без необходимого залога или подтверждения целей использования.

Что такое кредит Доверие Сбербанк для малого бизнеса?

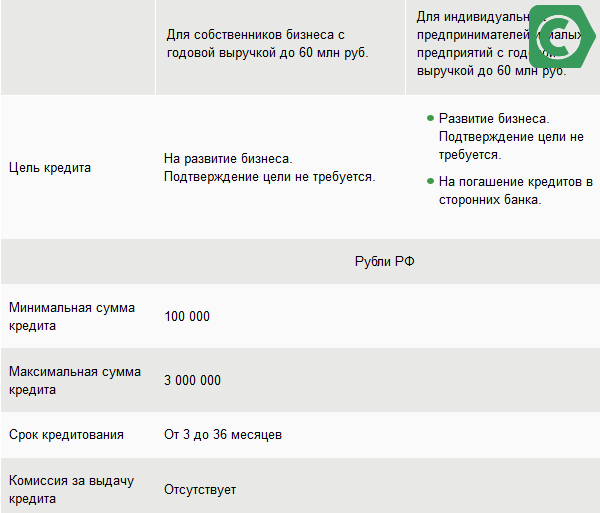

Если годовая выручка составляет до 60 млн. рублей, допустимо воспользоваться программой. Данная кредитная программа предусмотрена для ИП, собственников бизнеса или малых предприятий.

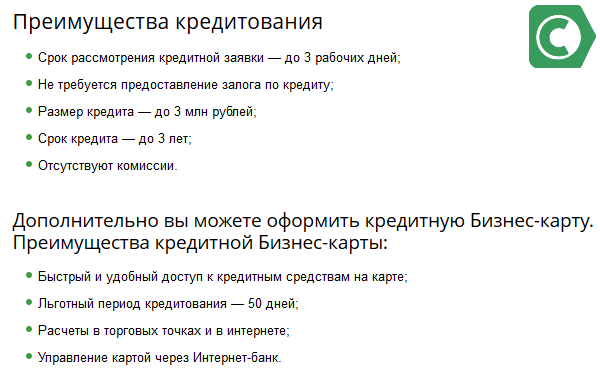

Преимуществами данного типа кредитования является:

- отсутствие залога;

- минимальный срок рассмотрения заявки (3 дня);

- отсутствие комиссий при оформлении;

- оформление бизнес-карты.

Вам может быть интересно:

Требования к предпринимателям

Для субъектов малого бизнеса обязательным требованием выступает – резидент РФ. К остальным требованиям для оформления займа относятся следующие:

- годовая выручка — до 60 млн.руб.;

- заемщик должен являться собственником бизнеса (участником ООО с максимальной долей участия) или ИП;

- наличие постоянной или временной регистрации;

- минимальный возраст заемщика — 21 год, максимальный — 70 лет (на момент погашения кредитной задолженности).

Ограничения для малого бизнеса

Помимо этого, банк устанавливает определенные требования к бизнесу заемщика:

- срок ведения — от 1 года;

- по итогам последнего отчетного периода предпринимательская деятельность не должна быть убыточной;

- нет долгов и просрочек по платежам в бюджет.

Проценты и сроки

По условиям кредитования заемные средства предоставляются на развитие бизнеса (без подтверждения цели). Для ИП и малых предприятий допускается использовать полученные средства на погашение ссуд других банков.

Запросить по программе Сбербанка Кредит Доверие допустимо до 3 млн. рублей (минимум – от 100 тыс. рублей). Для стандартных заемщиков действует ставка 17%, для повторных заемщиков она снижена до 16%.Ставка рассчитывается от базовой (18,98%) согласно предоставляемой клиентом отчетности и возможности оформить обеспечение. В зависимости от формы ведения предпринимательской деятельности обеспечением могут выступать:

Дебетовая карта Tinkoff Black Оформить карту

от Тинькофф Банка

(до 6% на остаток)

с безопасной доставкой карты

- поручительства физлиц (для ИП);

- для малых предприятий и ООО — поручительство собственника.

Дополнительное обеспечение не требуется.

Существующие сроки кредитования

Срок возврата устанавливается клиентом, но не менее 6 месяцев (для сферы торговли – от 3 месяцев). Максимальный срок возврата ссуды (36 месяцев) предлагается для ИП, работающих свыше полугода. Для повторных клиентов возможно увеличение и до 48 месяцев.

Как оформить онлайн-заявку на кредит?

Послать заявку на кредит Доверие в Сбербанке для ИП возможно онлайн. При этом форма содержит лишь общие данные: фамилия, регион, город проживания, контактная информация, вид заинтересовавшего продукта. Дальнейшее взаимодействие происходит посредством звонка от сотрудника, который предложит подойти в офис для ознакомления с запросами клиента и основными характеристиками.

Процедура оформления займа достаточно стандартна. Необходимо посетить офис и переговорить с менеджером. Он пояснит, что необходимо подготовить и в каком виде оформить документы.

Необходимые документы

Потребуются бумаги по трем основным направлениям:

- учредительные или регистрационные;

- бухгалтерия;

- относительно хозяйственной деятельности.

Помимо этого понадобиться заполнить анкету и предоставить паспорт (для ИП) и паспорта участников — для юрлиц.

После заполнения анкеты и подачи документов менеджер назначит дату посещения офиса, магазина или места производства, так как он должен осмотреть ситуацию изнутри, чтобы провести детальную аналитику. После этого, происходит согласование и принятие решения.

Условия кредита Доверие от Сбербанка

Если Сбербанк кредит Доверие для малого бизнеса согласовывает, необходимо подписать контракт на ссуду. Здесь отображаются все согласованные условия и критерии взаимодействия, обязательства относительно выплат и права в спорных ситуациях. Перечисление разрешенной суммы происходит на счет ИП или юр.лица. Погашение выполняется по таким условиям:

- вся сумма разделяется на срок и каждый месяц нужно оплачивать одинаковый размер;

- для ИП, ведущих сезонную деятельность, допустимо прописать индивидуальный график погашения с разными объемами для каждого месяца;

- существует возможность отсрочить платеж (по предварительному согласованию, не более, чем на 6 месяцев);

- выплачивать проценты обязательно ежемесячно;

- неустойка начисляется за каждые сутки просрочки: 0,1%;

- досрочно вернуть долг допустимо в любой момент без штрафов или доплат.

Аналогичные кредиты для малого бизнеса

Кредит Доверие в Сбербанке помогает участникам микро и малого бизнеса решить текущие затруднения за счет заемных средств. Весьма лояльные условия и достаточно простая схема оформления позволяет своевременно получить ссуду. Кроме этого, учреждение предлагает немало иных программ, каждая из которых имеет целевое назначение: на пополнение оборотных активов; на покупку оборудования, транспорта, недвижимости, лизинг, рефинансирование.

Вам может быть интересно:

Заключение

Предпринимательская деятельность требует постоянного привлечения финансов. Если у частного предпринимателя или владельца малого предприятия нет свободных активов, он может обратиться в банк за финансированием.

Кредиты на любые цели для бизнеса

В бизнесе постоянно нужны средства – на приобретение необходимого оборудования, для расширения сферы деятельности, на представительские расходы и т.д. Если…

Кредит для бизнеса «Доверие»

Сбербанк имеет репутацию надежного партнера, предоставляя широкий спектр услуг по кредитованию. К числу наиболее выгодных и эффективно работающих программ относится…

Кредиты с залогом для бизнеса в Сбербанке

Развитие бизнеса требует финансовых вливаний, при этом собственных средств предпринимателя для обеспечения предприятия всем необходимым может не хватать. Выходом из…

Кредит «Бизнес-Доверие»

Ведение бизнеса постоянно требует финансовых трат для покрытия текущих расходов, развития дела, повышения его эффективности и массы других целей. Собственные…

Кредит «Экспресс под залог»

Финансовые трудности периодически возникают у любого бизнеса, особенно тяжело в таких ситуациях небольшим предприятиям и индивидуальным предпринимателям. Выйти из затруднительного…

Программа кредитования для бизнеса «Бизнес-контракт»

Кредитный продукт Сбербанка «Бизнес-контракт» является отличным решением для тех, кто заключает государственные, экспортные и внутрироссийские контракты. Теперь можно рассчитывать на…

Беззалоговые кредиты для бизнеса в Сбербанке

Дополнительные финансовые вливания становятся основой развития бизнеса и предпринимательской деятельности. Лучшим решением этой задачи станут беззалоговые кредиты в Сбербанке, позволяющие…

Кредит «Доверие» для ИП и малого бизнеса в Сбербанке

- Условия кредитования ИП в Сбербанке

- На что ИП может взять кредит в Сбербанке?

- Необходимые документы

- Оформление страховки обязательно?

- Как рефинансировать кредит для ИП и бизнеса в Сбербанке России

Займы для индивидуальных предпринимателей и малого частного производства, которые предлагает сегодня Сбербанк, пользуются повышенным спросом у российских бизнесменов. Благодаря таким программам, ИП имеет возможность дать старт своему делу или расширить уже имеющееся предприятие.

Особенно привлекательные условия для предпринимателей малого звена предоставляются в рамках специального кредитного проекта, который носит название «Доверие». Этому виду займа и посвящен представленный обзор.

Условия кредитования ИП в Сбербанке

Займ «Доверие» — это специальная кредитная программа, разработанная Сбербанком России для поддержки индивидуального предпринимательства и малого частного бизнеса. Данный вид ссуды имеет множество преимуществ, как:

- невысокая процентная ставка,

- достаточно длительный срок погашения,

- отсутствие залога,

- минимальные требования к заемщику и к предоставляемым им документам.

Кроме того, займ предоставляется на любые нужды, в том числе на текущие и для перспективного роста собственного производства.

Основные условия кредита «Доверие» от Сбербанка на бизнес заключаются в следующем:

- валюта кредитования – рубли РФ;

- процентная годовая ставка – начиная от 17%;

- минимальный объем займа – 100 тысяч руб.;

- максимальное ограничение по кредиту – 3 миллиона руб.;

- период погашения долга – от 180 суток до 36 месяцев;

- комиссионный сбор за предоставление ссуды – отсутствует;

- обеспечение – поручительство физического (для ИП) либо юридического (для ООО) субъекта.

Обязательным условием получения кредита является наличие у заемщика (ИП, владельца частного производства) собственного бизнеса, приносящего в год доход в сумме не менее 60 миллионов рублей.

На что ИП может взять кредит в Сбербанке?

Взять займ «Доверие» ИП имеет право на любые цели. При этом финансовая организация не требует подтверждения, для каких намерений оформляется ссуда, то есть это нецелевой вид займа. Потратить заемные средства можно на:

- развитие бизнеса;

- расширение производства;

- внедрение новых технологий;

- приобретение более современного оборудования;

- покупку транспортных средств, необходимых для ведения бизнеса;

- погашение ранее оформленных займов в других банках и так далее.

Однако, если ИП предоставит в организацию акты, подтверждающие на какие цели был использован кредит, то он может рассчитывать на снижение годовой процентной ставки до 16,5%.

Необходимые документы

При оформлении ссуды «Доверие» ИП и представители малого бизнеса должны предъявить в банк такие документы:

- удостоверение личности гражданина России (паспорт РФ) с обязательной отметкой об адресной регистрации по месту проживания;

- если займ оформляет Общество с ограниченной ответственностью, то необходимо предоставить паспорта всех учредителей компании;

- акты, подтверждающие официальную регистрацию в реестре индивидуальных предпринимателей;

- учредительную документацию на компанию;

- свидетельства, журналы, счета и прочие акты по хозяйственной деятельности малого предприятия;

- заявление-анкета на предоставление займа, написанное в соответствии с установленной формой.

Перед тем, как приступить к оформлении кредита, заемщик должен еще раз согласовать список требуемых документов с представителями Сбербанка, так как банк оставляет за собой право расширить или сократить его.

Оформление страховки обязательно?

Многих индивидуальных предпринимателей и бизнесменов интересует вопрос: «Является ли оформление страховки обязательным условием для получения кредита «Доверие»». Представители банка отвечают на него так:

Страхование денежных средств, оформленных в Сбербанке в заем, не является обязательным.

Однако финансовая организация рекомендует своим заемщикам для снижения всевозможных рисков все же воспользоваться этой услугой и застраховать взятые в долг наличные.

Как рефинансировать кредит для ИП и бизнеса в Сбербанке России

В рамках действующей проекта «Доверие» любой предприниматель, владеющий своим делом, приносящим стабильный доход, может воспользоваться услугой рефинансирование взятого ранее кредита. Данная программа предоставляется представителям малого бизнеса и ИП на таких базовых условиях:

- период кредитования – до 3 лет;

- сумма займа – в пределах 3 000 000 руб.;

- ставка по процентам — от 17% в год.

Преимуществами рефинансирования кредита для ИП в Сбербанке являются:

- предоставление займа на более длительный срок;

- существенное снижение кредитной нагрузки;

- отсутствие дополнительной платы за услугу перекредитования;

- возможность досрочного погашения ссуды без начисления пени и штрафов;

невысокие проценты; - возможность оформить займ без залога и так далее.

Чтобы воспользоваться услугой рефинансирования, предприниматель должен:

- Ознакомиться с условиями перекредитования, списком требований и перечнем необходимых документов (это можно сделать на сайте в соответствующем разделе «Рефинансирование»).

- Лично посетить ближайшее отделение Сбербанка России и заполнить специальную анкету на предоставление услуги.

- Дождаться решения специалистов, которые проведут анализ финансово-хозяйственной деятельности вашего малого частного предприятия.

- После одобрения заявки, нужная сумма выдается заемщику на руки либо перечисляется на его банковский счет.

Самые выгодные займы 2021

Сбербанк России оказывает финансовую поддержку не только физических лиц, но и предпринимателей. На выбор предлагаются самые разные программы кредитования, среди которых можно выбрать наиболее подходящий вариант. Интересную и заслуживающую отдельного внимания программу представляет собой кредит Доверие от Сбербанка для малого бизнеса.

-

Что такое кредит «Доверие» от Сбербанка

-

Условия выдачи кредита

-

Требования для получения кредита «Доверие»

-

Требования к заемщику

-

Требования к бизнесу

-

Как оформить кредит Доверие от Сбербанка

-

Алгоритм действий

-

Требуемые документы

-

Плюсы и минусы программы «Доверие»

Что такое кредит «Доверие» от Сбербанка

Уже из названия становится понятным, что данная программа кредитования предусматривает более чем лояльные условия для потенциальных заемщиков. Оформить кредит Доверие от Сбербанка могут индивидуальные предприниматели и юридические лица.

Изюминкой программы является то, что не нужно подтверждать цель получения денег, и не нужен никакой залог. Если часто при кредитовании малого и большого бизнеса банк требует финансовых отчетов, куда расходуются заемные средства, то здесь предприниматель может распоряжаться ими по своему усмотрению.

Программа предполагает выдачу денег для расширения бизнеса. По условиям банка, ваш бизнес должен быть стабильным и более или менее устоявшимся с положительной финансовой динамикой.

Условия выдачи кредита

Кредитная программа разработана только для собственников бизнеса. Это означает, что вы должны быть зарегистрированы как индивидуальный предприниматель, быть владельцем ООО или иметь максимальную долю участия в ООО, если потенциальным заемщиком является юридическое лицо с несколькими учредителями. Также кредит предоставляется фермерским хозяйствам, учредителем которых является один участник ИП.

Доверительная программа предлагает привлекательные условия, особенно в части процентных ставок. Данные сведены в таблицу ниже.

Условия по кредиту Доверие для малого бизнеса от Сбербанка:

| Условие | Описание |

| Срок предоставления кредита | От 3 до 36 месяцев |

| Сумма | От 100 тысяч рублей до 3 млн. руб. |

| Процентная ставка | От 15,5% до 17% |

| Комиссия | Отсутствует |

| Обеспечение | Поручительство физических или юридических лиц |

Таким образом, данная программа кредитования разработана для тех случаев, когда на развитие бизнеса срочно требуются деньги. По таблице видно, что подать заявку и получить одобрение смогут те, кто платежеспособен, поскольку сроки небольшие. Данное предложение можно рассматривать как срочную финансовую помощь в расширении бизнеса.

При желании вы можете самостоятельно рассчитать сумму ежемесячных платежей с помощью онлайн-калькулятора. Этот инструмент удобен тем, что можно заранее спланировать кредитную нагрузку и составить представление, какую сумму придется отдавать ежемесячно, если оформить в кредит, к примеру, 1 миллион рублей на 3 года с учетом процентов. Чтобы сделать предварительный расчет, достаточно в сервисе ввести нужную сумму и выбрать срок. Система автоматически выдаст информацию с указанием размера ежемесячного платежа и суммы переплаты.

Важно! Предварительный расчет не дает гарантии, что в банке вам одобрят запрашиваемую сумму. Результаты расчетов носят ознакомительный характер и не являются окончательными.

Требования для получения кредита «Доверие»

Кредит доверие предлагается оформить следующим категориям предпринимателей:

- Собственникам бизнеса с выручкой до 60 млн. руб. в год.

- Малым предприятиям с годовой выручкой до 60 млн. руб. в год.

- Индивидуальным предпринимателям (в том числе фермерским хозяйствам) с выручкой до 400 млн. в год.

Чтобы получить одобрение, необходимо соответствовать требованиям, которые банк отдельно предъявляет к самому заемщику, и отдельно – для бизнеса.

Требования к заемщику

Стандартные требования особо не изменились и в данной программе. Претендовать на кредит могут следующие лица:

- В возрасте от 21 до 70 лет. Важно понимать, что 70 лет – это порог, достигаемый к моменту полной выплаты долга. Поскольку сроки небольшие, несложно посчитать, что максимальный возраст для подачи заявления — 66 полных лет.

- Зарегистрированные постоянно или временно на территории Российской Федерации. По данному требованию становится понятно, что претендовать на оформление кредита могут и иностранные граждане, если они будут соответствовать остальным пунктам и условиям.

- Зарегистрировавшие официально свой бизнес в качестве ИП или ООО, а также учредители в ООО с максимальной долей бизнеса, что приближает их к понятию владельца бизнеса.

Требования к бизнесу

Новоиспеченные предприниматели и владельцы бизнесов, запущенных вчера, не смогут оформить такой кредит, так как есть определенные требования:

- Срок регистрации бизнеса – не менее 12 месяцев назад.

- Положительная финансовая динамика в последнем отчетном периоде.

- Отсутствие налоговой задолженности и также иных видов долгов перед государственными бюджетом.

Таким образом, из требований становится ясным, что для становления нового бизнеса кредит «Доверие» получить нельзя, а вот для поддержки и расширения – вполне реально.

Как оформить кредит Доверие от Сбербанка

Процедуру оформления займа по программе «Доверие» можно считать упрощенной, так как не нужно оформлять залог и подтверждать цели, на которые берутся деньги.

Одним из плюсов является быстрое рассмотрение заявки и ее обработка, тогда как в стандартном режиме часто процесс может затянуться, так как требуется время на различные выездные проверки, оценку состояния бизнеса и анализ баланса.

Алгоритм действий

Получение кредита для бизнеса отличается от процедуры оформления займа физическими лицами. Процесс представляет из себя более сложный алгоритм. Однако с кредитом Доверие все намного проще. Вам необходимо сделать всего лишь три шага:

- Обратиться в отделение Сбербанка. Как и всегда, есть два варианта действий:

- Оставить онлайн-заявку в интернете.

- Явиться в офис лично.

- Сбербанк проведет анализ финансово-хозяйственной деятельности вашего бизнеса и сообщит вам о положительном результате посредством СМС или позвонив на контактный номер телефона. Вам необходимо только подождать.

- При принятии положительного решения вам нужно явиться в офис для оформления бумаг и подписания договора.

Независимо от того, как вы обратились, вам будет назначена встреча с сотрудником, который разъяснит условия, даст компетентную консультацию и ответит на вопросы. На данном этапе потребуется заполнить анкету и представить личные документы.

Важно! В случае отказа финансовая организация не обязана давать разъяснений.

На этом несложная процедура оформления кредита Доверие завершается.

Требуемые документы

На каждом из этапов оформления вам необходимо предоставлять определенные бумаги по списку.

При подаче заявки потребуются:

- Удостоверяющий личность документ (паспорт для ИП, или паспорта всех участников ООО).

- Заполненная анкета (заполнить можно предварительно, скачав бланк в интернете или на приеме у специалиста).

- СНИЛС.

- ИНН.

- Документ о временной регистрации (в отдельных случаях).

На этапе проверки сотрудникам кредитной организации потребуется следующий пакет документов:

- Документы на право пользования помещением (договор аренды или право собственности).

- Лицензия (если вы занимаетесь соответствующим видом деятельности).

- Бухгалтерская отчетность за последний налоговый период.

- Подтверждение отсутствия налоговой задолженности и др.

Когда кредит одобрен, явиться для его получения необходимо со следующими документами:

- Свидетельство о регистрации ИП или юридического лица.

- Устав ООО.

- Протоколы общего собрания или решение единственного учредителя о передаче полномочий, избрании совета директоров.

- Приказ о назначении главного бухгалтера.

- Выписка из списка участников общества и т. д.

Важно! Более детальный и исчерпывающий список необходимых документов лучше уточнить у вашего менеджера в Сбербанке.

Плюсы и минусы программы «Доверие»

Кредит Доверие от Сбербанка для малого бизнеса — довольно интересный продукт со своими особенностями и нюансами, рассчитанный на поддержку малого предпринимательства. С одной стороны, условия привлекательны, а требования – лояльны, с другой – получить такую форму кредита сможет не каждый желающий. Отзывы клиентов по поводу данного предложения разделились на два фронта, в связи с чем следует детальнее рассмотреть плюсы и минусы данной программы.

Преимущества кредита «Доверие»:

- Быстрое рассмотрение и процедура финансовой оценки бизнеса.

- Не нужно предоставлять залог, что часто становится камнем преткновения при желании оформить кредит на бизнес.

- Не нужно подтверждать цель, а значит, вы избавлены от лишней бумажной волокиты и ненужной суеты.

- Привлекательные ставки для предпринимателей до 17%, тогда как физлицам предлагаются ставки в среднем по 24%.

- Дополнительный бонус – возможность оформить кредитную бизнес-карту со льготными условиями и беспроцентным периодом в 50 дней.

Недостатки программы:

- Чтобы претендовать на получение заемных средств, необходимо иметь уже устоявшийся бизнес, а финансовая поддержка чаще всего требуется в начале становления.

- Срок в три года – слишком маленький, поэтому ежемесячные выплаты получаются довольно крупными.

- Программа не способна заинтересовать представителей малого бизнеса с хорошим годовым оборотом и успешной финансовой деятельностью, так как максимальная сумма к выдаче составляет 3 миллиона рублей. Этого мало.

- Чтобы оформить кредит, требуется поручитель. Это дополнительная головная боль для потенциального заемщика.

К сервису и процедуре оформления претензий у пользователей нет. Но условия и требования не всех устраивают. Даная программа больше подходит для мелких предпринимателей, которые ведут стабильную бизнес-деятельность и уверенны в своей платежеспособности.

Потребность в дополнительном финансировании ощущают не только обычные граждане. Предприниматели и владельцы бизнеса остро нуждаются в инвестиция в собственное развитие, модернизацию, расширение. В силу сложностей с подтверждением платежеспособности и предоставления гарантий на крупные займы, заемщики все чаще выбирают кредит «Доверие» Сбербанка для малого бизнеса. Условия оформления такого займа максимально упрощены, а ставки снижаются для постоянных клиентов и надежных заемщиков при повторном обращении к кредитору.

Особенности кредита Доверие от Сбербанка

Большинство кредитных предложений для предпринимателей рассчитано на выполнение конкретных целей, когда необходимо приобрести оборудование, инвестировать в недвижимость или восполнить оборотные средства. Пользуясь продуктом «Доверие для малого бизнеса», предприниматель избавлен от необходимости согласовывать целевое назначение для расходования заемной суммы на поддержание или развитие деятельности.

Условия кредитования не ограничены узкими лимита – кредитор готов рассматривает заявки в широком диапазоне:

- Сумма – не менее 100 тысяч рублей. Максимальный лимит – 200 миллионов рублей.

- Процентная ставка назначается индивидуально, 11% в год и выше.

- Погашение – в течение 15 лет. Минимальный период кредита – 1 месяц.

Сбербанк проявляет максимальную лояльность по отношению к представителям бизнеса, особенно для предприятий малых и средних форм. Деньги выдают юрлицам и частным предпринимателям, отвечающим минимальным требованиям к платежеспособности. Банк не потребует подтверждения, куда будут расходоваться средства. Достаточно подтвердить финансовой отчетностью, что заемщик достаточно зарабатывает, чтобы справиться со взятыми обязательствами, и привлечь поручителя.

Обычно крупные займы предусматривают оформление залога, что делает процесс согласования более длительным. Отсутствие залоговых требований влечет за собой появление шанса на получение кредитных средств для недавно открывшихся предприятий, начала новых проектов.

Как взять кредит Доверие

Для подачи предварительной заявки необязательно посещать офис банка. Кредитор предлагает оформить заявку прямо на сайте, после выбора кредитного продукта.

Подача заявки онлайн ведет к сокращению времени оформления и его этапов:

- Перейти на страницу с описанием кредита «Доверие малому бизнесу».

- Выбрать ссылку с онлайн-анкетой.

- Заполнить основные параметры запрашиваемого кредита – величину требуемого лимита и срок погашения. Упрощенная форма составления доступна после авторизации в личном кабинете Сбербанк Бизнес Онлайн.

- Система предложит подселить отсканированную документацию согласно списку, в зависимости от формы организации, типа бизнеса.

- После проверки информации заявка отправляется на рассмотрение.

После получения запроса на кредит банк в ближайшее время анализирует финансовое положение предпринимателя, результаты его коммерческой деятельности, и выносит предварительное решение. О принятом одобрении кредитное учреждение оповещает через смс или звонком по номеру телефона, оставленному для связи в отправленной анкете. После одобрения владелец бизнеса должен предоставить оригиналы документации и подписать договор.

Условия получения

Чтобы получить выгодный займ, необходимо выполнить минимальные требования банка, являясь собственником зарегистрированного бизнеса в качестве ИП или в форме ООО. Подателем заявки может стать учредитель юрлица, обладающий максимальной долей в бизнесе такой формы. Кредит, основанный на доверии, предоставляют и фермерским хозяйствам, открытых единственным участником со свидетельством ИП.

У программы есть несколько преимуществ по сравнению с другими программами, а условия максимально гибкие, в зависимости от выбранных параметров оформления в следующих пределах:

- Сумма кредитования – от 100 тысяч рублей.

- Ставки – определяют индивидуально, 11% — 17% годовых.

- Погашение – в течение 3-15 лет, в зависимости от обстоятельств.

Банк не взимает дополнительных комиссий, а обеспечением может выступать поручительство со стороны обычных платежеспособных граждан и юрлиц. В отличие от залоговых кредитов, когда банк рассматривает предложенные объекты с точки зрения ликвидности, доверительный кредит выдают в минимально сжатые сроки.

Требования к заемщику и бизнесу

Чтобы рассчитывать на согласование займа, необходимо выполнить 3 важные требования:

- соответствие параметрам заемщика, включая его платежеспособность;

- предоставление исчерпывающего списка документации;

- соблюдение требований к финансовым показателям бизнеса.

Стать заемщиком может предприниматель со свидетельством ИП или организация, представленная уполномоченным лицом. Рассматривая каждый запрос в индивидуальном порядке, банк будет руководствоваться соблюдением указанных выше требований.

Требования к бизнесу заемщика выполнить довольно просто:

- Ведение коммерческой деятельности не менее 3-12 месяцев (в зависимости от формы бизнеса).

- Получение выручки до 400 миллионов рублей в течение последнего года для предпринимателей, включая фермеров и выручки до 60 миллионов рублей для организаций малых форм бизнеса.

- Владелец бизнеса должен являться резидентом РФ, т.е. находиться в России на легальных основаниях в течение 180 дней и более.

- Подтверждение факта своевременной уплаты налоговых и иных обязательных сборов в бюджетные и внебюджетные фонды.

- Ведение прибыльного бизнеса с положительной динамикой результатов, подтвержденных последней отчетностью, чтобы иметь возможность регулярно вносить платежи.

Одновременно с параметрами бизнеса анализируют соответствие конкретного заявителя, занимающегося предпринимательской деятельностью:

- возраст будущего клиента не должен превышать 70 лет на момент завершения выплат (самые молодые заемщики должны быть старше 21 года);

- наличие временной или постоянной регистрации в пределах РФ, что дает возможность кредитования иностранных предпринимателей, работающих в России;

- если заявитель представляет интересы организации, он должен быть зарегистрирован в качестве ИП или владеть наибольшей долей в организации.

Предлагая бизнесменам взять ссуду, основанную на доверии к клиенту, Сбербанк устанавливает единственное существенное ограничение – наличие уже действующего предприятия, получающего доход и выплачивающего все предусмотренные законодательством сборы и налоги. Для получения средств для стартапа придется искать иные кредитные продукты с дополнительными гарантиями со стороны клиента.

Перечень необходимых документов

Список документации, которые затребует кредитор, будет зависеть от категории заемщика и его формы бизнеса.

Со стороны организации или ИП могут потребоваться:

- уставная документация;

- свидетельства о регистрации предприятия;

- бухгалтерский баланс;

- отчетность о полученной прибыли или понесенных убытках;

- налоговая декларация за последний отчетный период;

- при передаче имущества в залог – предоставляют правоустанавливающие документы, подтверждающие наличие ликвидной собственности.

Со стороны лица, подающего заявку от имени предприятия, необходимо предъявить:

- паспорт, личный удостоверяющий документ (если состав собственников более одного, предоставляют гражданские паспорта каждого);

- заявление-анкета с заполненной информацией об организации, заемщике, параметрами займа;

- свидетельство СНИЛС;

- документ о постановке на учет в качестве налогоплательщика;

- справка о постоянной или временной регистрации.

Дополнительно от клиента могут потребовать:

- Арендный договор, предоставляющий информацию о месте расположения бизнеса, либо бумаги на недвижимость, если предприятие работает на собственных площадях.

- При ведении деятельности, предусматривающей лицензирование, необходима сама действующая лицензия.

- Протокол проведения общего собрания, решение учредителя о наделении заявителя полномочиями, решения о совете директоров.

- Приказы о назначении должностных лиц, имеющих право подписывать документы, отдавать распоряжения, относящиеся к деятельности компании.

- Выписка с составом участником ООО.

Каждое обращение за заемным лимитом в рамках программы «Бизнес Доверие» Сбербанка, рассматривают индивидуально, а при появлении дополнительных вопросов сотрудник банка попросит представить документацию по запросу. Имея положительный опыт использования программ кредитования в Сбербанке для ИП, проще получить новую сумму, если за предыдущий период предприниматель подтвердил свою надежность и ответственность в качестве заемщика. Заслужив доверие от Сбербанка, представитель бизнеса вправе рассчитывать на более выгодные ставки и меньшие требования к обеспечению, поскольку кредитное учреждение будет отталкиваться от предыдущей истории сотрудничества.