- /

- /

13 МАЯ 2022

Разбираем имеющиеся возможности

Автор: Наталья Джораева, эксперт по корпоративным финансам и инвестициям, основатель информационного сервиса Get-Investor.ru. Опыт работы в финансах более 15 лет, руководящие должности в группе АФК Система и штаб-квартире Евросети. Консультант 300+ стартапов и компаний малого бизнеса. Эксперт года по версии StartHub-2021 (Агентство инноваций г. Москвы), преподаватель образовательных программ «GenerationS» и StartHub.

Вы основатель стартапа или владелец давно работающей на рынке компании? На какой бы стадии развития ни находился бизнес, вопрос привлечения внешнего финансирования будет актуален всегда. Ведь именно с помощью инвестиций вы сможете кратно ускорить развитие компании и в разы увеличить продажи и прибыль. Давайте разберемся, какие бывают источники финансирования бизнеса и какой лучше всего подойдет именно вам. Даже если часть из них не актуальна для вас прямо сейчас, вы будете иметь в виду возможности, которые откроются на следующем этапе развития компании.

Источники:

1. Собственные средства основателя компании

2. Ближний круг – друзья и знакомые

3. Краудфандинг

4. Гранты и субсидии

5. Бизнес-ангелы

6. Венчурные фонды

7. Банковский кредит

8. Факторинг

9. Лизинг

10. Товарный кредит

1. Собственные средства основателя компании

Что это?

По статистике каждый третий стартап запускается на средства своих основателей. И это не обязательно только деньги – инвестицией может быть ваша экспертиза, ноу-хау или, как минимум, время, которое вы вкладываете в проект, не получая на первых порах никакой финансовой отдачи.

Когда актуально?

Конечно, основатель может проинвестировать в собственный бизнес на любой стадии его развития, но все-таки в большинстве случаев это происходит на самом старте, когда компания только открылась. На этом этапе продаж еще нет, но появляются первые расходы – на разработку продукта, найм первых сотрудников, маркетинговые эксперименты и так далее. Эти расходы вам и нужно покрыть на первых порах, пока бизнес не выйдет на безубыточность или не появится внешний инвестор. Кстати, для инвестора тот факт, что вы вложили в проект не только свое время, но и сбережения, будет позитивным сигналом. Ведь кому захочется рисковать, инвестируя в проект, в который даже его основатель не рискнул вложить свои деньги?

2. Ближний круг – друзья и знакомые

Что это?

Этот источник первых инвестиций в мире венчура называют 3F: friends, family, fools (друзья, семья, дураки). Ближний круг – первые люди, к которым можно обратиться за деньгами: в долг или за небольшую долю в вашем проекте. Обычно они бывают готовы профинансировать ваш проект не потому, что хорошо разбираются в бизнесе и, тем более, инвестировании, а потому, что верят в вас как в человека или предпринимателя. Поэтому важно учитывать риск испортить с ними отношения, если проект «не выстрелит», а вернуть долги быстро не получится.

Когда актуально?

Этот источник финансирования используется для покрытия расходов на самом начальном этапе, когда вашей главной задачей будет разработать продукт и постараться довести его до первых продаж. Как только готов прототип или базовая версия продукта и получена позитивная обратная связь от покупателей – можно переходить к профессиональным инвесторам.

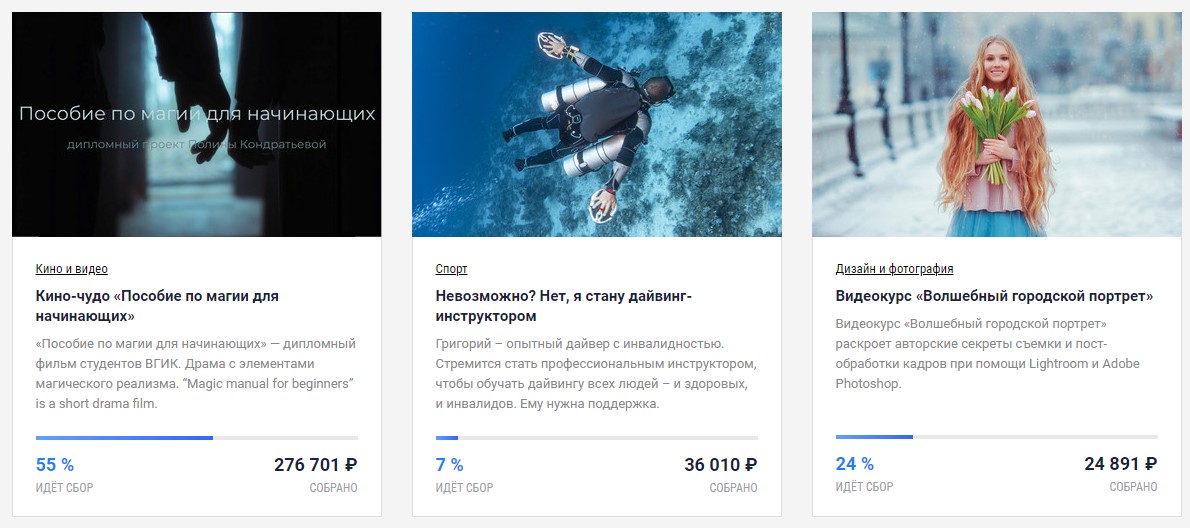

3. Краудфандинг

Что это?

Краудфандинг – это способ привлечения в проект небольших денег от множества частных лиц через специализированные онлайн-площадки. В данном случае, о покупке доли в компании речь не идет. Это скорее способ проверить свою идею на жизнеспособность: если концепция продукта понравится пользователям площадки – они поддержат его личными средствами.

Когда актуально?

Краудфандинг актуален для стартапов на начальной стадии развития, особенно в нише В2С, ориентированной на широкую аудиторию.

4. Гранты и субсидии

Что это?

Это инструмент безвозмездного финансирования перспективных проектов от государственных или коммерческих фондов по итогам конкурсного отбора. В России гранты выдаются такими организациями, как Минэкономразвития РФ, Минцифра, Фонд президентских грантов, Фонд содействия инновациям, Национальная технологическая инициатива (НТИ), фонд «Сколково» и другими. Чтобы получить грант, проект должен соответствовать требованиям фонда. Для участия в конкурсе необходимо подготовить пакет документов и подать заявку. Перечень документов у каждого фонда свой, но везде придется представить бизнес-план и учредительные документы компании.

Когда актуально?

Этот вид финансирования подходит компаниям на любой стадии развития, начиная от этапа идеи и заканчивая миллиардными оборотами, главное – выбрать соответствующую своей стадии программу. Помните, что после выдачи гранта фонд будет отслеживать использование денег по назначению: компания-получатель должна регулярно отчитываться о своих тратах и подтверждать их документами.

5. Бизнес-ангелы

Кто это?

Бизнес-ангел – это частный инвестор, который финансирует проекты на начальной стадии за долю в компании. Его цель – заработать на перепродаже этой доли, когда компания вырастет, или на части будущей прибыли компании в виде дивидендов. Бизнес-ангелы могут инвестировать как единолично, так и через синдикаты – объединившись с несколькими другими инвесторами.

Когда актуально?

Бизнес-ангелы, как правило, инвестируют в проекты на предпосевной и посевной стадиях, когда у проекта нет регулярных продаж и значительной выручки. Идеальный вариант для стартапа – привлечь бизнес-ангела с опытом и связями в той же отрасли, в которой развивается проект, что значительно повысит шансы на его успех.

6. Венчурные фонды / Private equity

Что это?

Private equity – это собирательное название профессиональных инвестиционных фирм, которые инвестируют в частные компании, не котирующиеся на фондовой бирже. Венчурный капитал (VC) – это тип прямых инвестиций, который ориентирован на высоко рискованные инвестиции в компании на ранней стадии развития с многократным потенциалом роста.

Когда актуально?

Венчурный капитал в основном подходит для компаний, которые уже прошли «посевную» стадию, разработали продукт и вывели его на рынок, то есть начали продажи. Таким образом, этот тип финансирования предназначен для того, чтобы помочь компаниям расти быстрее, чем если бы они росли органически, за счет более существенных вливаний в маркетинг и/или усиление команды.

Преимущество венчурных фондов заключается в том, что они могут профинансировать несколько раундов для одной и той же компании, тогда как бизнес-ангел, например, не всегда может это сделать из-за более ограниченного бюджета. Венчурные фонды часто имеют конкретную отраслевую направленность и хорошие связи в своей нише.

7. Банковский кредит

Что это?

Банк – первое, что приходит в голову, когда заходит речь о финансировании бизнеса. Главное преимущество банковского кредита в том, что основателю в обмен на деньги не нужно отдавать долю в компании, а это значит, что в долгосрочной перспективе это может оказаться гораздо более дешевым способом финансирования, чем инвестиции от бизнес-ангела или венчурного фонда. Но, к сожалению, банки – большие консерваторы, поэтому они финансируют не стартапы, а уже доказавший свою устойчивость бизнес: торговые, производственные, строительные и подобные компании. Кредиты чаще всего выдаются на пополнение оборотных средств, приобретение оборудования или строительство под залог конкретного имущества или обязательство о поддержании определенных оборотов по счетам в банке-кредиторе.

Когда актуально?

Как уже упоминалось, банки готовы брать на себя гораздо меньший риск, чем венчурные фонды и бизнес-ангелы. Этот источник финансирования подходит компании, если она генерирует стабильные денежные потоки доходов и органически растет уже в течение нескольких лет.

8. Факторинг

Что это?

Факторинг – это финансовая услуга для компаний, работающих на условиях отсрочки платежа. С ее помощью продавец получает деньги за товар сразу после отгрузки, может устранить кассовые разрывы и пополнить оборотный капитал. Например, если вы поставщик продуктов питания и работаете с крупной торговой сетью, стандартная отсрочка оплаты может составлять от 60 дней. Чтобы не ждать так долго, а уже сейчас получить живые деньги и снова запустить их в оборот, вы можете «продать» этот счет факторинговой компании. Конечно, с определенной скидкой, на которой в результате факторинговая компания и заработает.

Когда актуально?

Вы будете желанным клиентом для факторинговых компаний, если ваш бизнес удовлетворяет большинству таких требований: компания “старше” 6 месяцев, работает преимущественно с коммерческими, а не государственными клиентами, среди которых есть крупные, известные бренды, и сумма средней поставки одному клиенту составляет не менее 3 млн рублей.

9. Лизинг

Что это?

Лизинг – это долгосрочная аренда имущества с возможностью его выкупа в дальнейшем, и в этом его ключевое отличие от обычной аренды или единовременной покупки. С помощью лизинга компании могут распределять платежи на более длительный период времени вместо того, чтобы полностью оплачивать в момент приобретения. Например, можно арендовать у лизинговой компании автомобиль в течение 2-3 лет, а потом выкупить его по остаточной стоимости. Или взять в лизинг оборудование для нового производства, и если бизнес «не пошел» – просто вернуть оборудование лизинговой компании.

Когда актуально?

Лизинг, в первую очередь, актуален для компаний, которым для работы необходимо дорогостоящее оборудование, транспорт, спецтехника или производственная недвижимость, но нет средств для ее приобретения прямо сейчас.

10. Товарный кредит / поставщики

Что это?

Товарный кредит – это предоставление поставщиком определенного товара или услуги с отсрочкой платежа. Если ваша бизнес-модель предусматривает отсрочки получения оплаты от покупателей или длинный цикл продажи, стоит попытаться договориться о более длительных сроках оплаты и с поставщиками, чтобы не столкнуться с кассовым разрывом. Идеальная ситуация – когда срок расчетов с поставщиками равен или даже превышает срок получения оплаты от ваших покупателей.

Когда актуально?

Проще всего договориться о товарном кредите, если у вас сильная переговорная позиция: например, вы являетесь крупным/важным клиентом для вашего поставщика. Если поставщик не готов предоставлять длительную отсрочку платежа, обсуждайте хотя бы скидку за то, что так быстро с ним рассчитываетесь.

Подведем итоги

Как мы видим, есть много форм финансирования, доступных для предпринимателей. Поэтому не зацикливайтесь исключительно на продаже доли или банковском кредите, смотрите шире, чтобы выбрать источник финансирования, который лучше всего подходит для вашей ситуации и стадии развития бизнеса.

Нужна помощь в разработке стратегии финансирования бизнеса и поиске финансовых партнеров? Свяжитесь с нами:

Подписывайтесь на еженедельную рассылку с обзорами событий венчурного рынка и новых публикаций на Get-Investor.ru.

Присоединяйтесь к нам в telegram и вконтакте.

Узнавайте первыми

Подпишитесь и раз в неделю получайте подборку полезных материалов

Краудфандинг позволяет запускать проекты без стартового капитала и реализовывать MVP — минимально жизнеспособную модель. Разбираем, что это такое, каким он бывает и как привлечь инвестиции.

Как работает краудфандинг

Краудфандинг — способ коллективного финансирования проектов. Проекты могут быть любыми: создание приюта для животных, съемка музыкального клипа, производство сноубордов.

Вот несколько примеров привлечения денег краудфандингом.

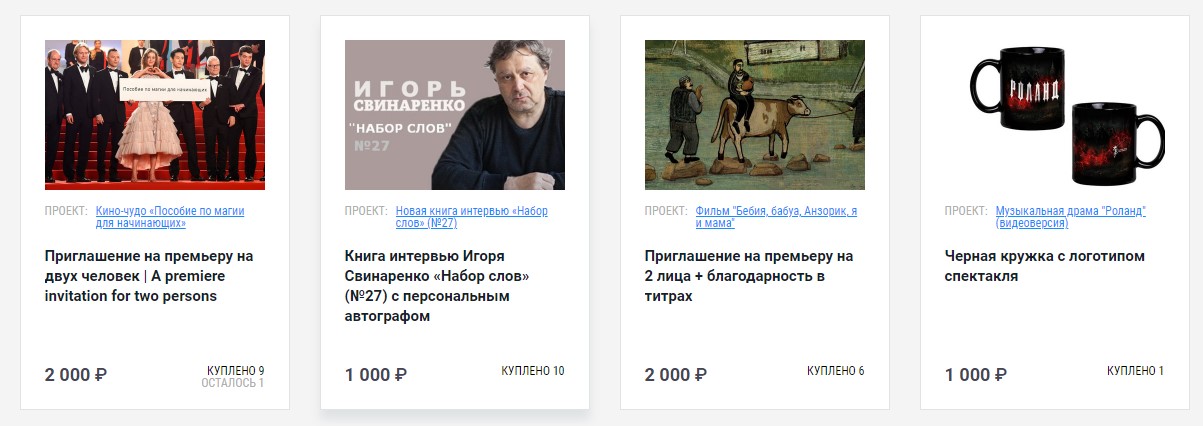

В краудфандинге две «стороны»: фаундеры и бэкеры. Фаундер — тот, кто собирает деньги. У него есть идея, но нет средств на ее реализацию. Бэкер — инвестор, который вкладывает деньги в развитие проекта. Чаще всего фаундер предлагает бэкерам «благодарность» за инвестицию: упоминание в титрах, бесплатный продукт или книгу с подписью автора.

Обычно в краудфандинге четко определены необходимая сумма, цель и сроки сбора. Например, фаундер может собирать 1 000 000 рублей на экспедицию в Арктику до 29 декабря. При инвестировании бэкеры видят общую необходимую сумму, время до окончания сбора и прогресс: сколько денег уже собрано.

Сбор средств заканчивается, когда истекает срок проекта или когда фаундер закрывает его досрочно. Если вся сумма уже собрана, но время еще есть, бэкеры могут продолжать инвестировать.

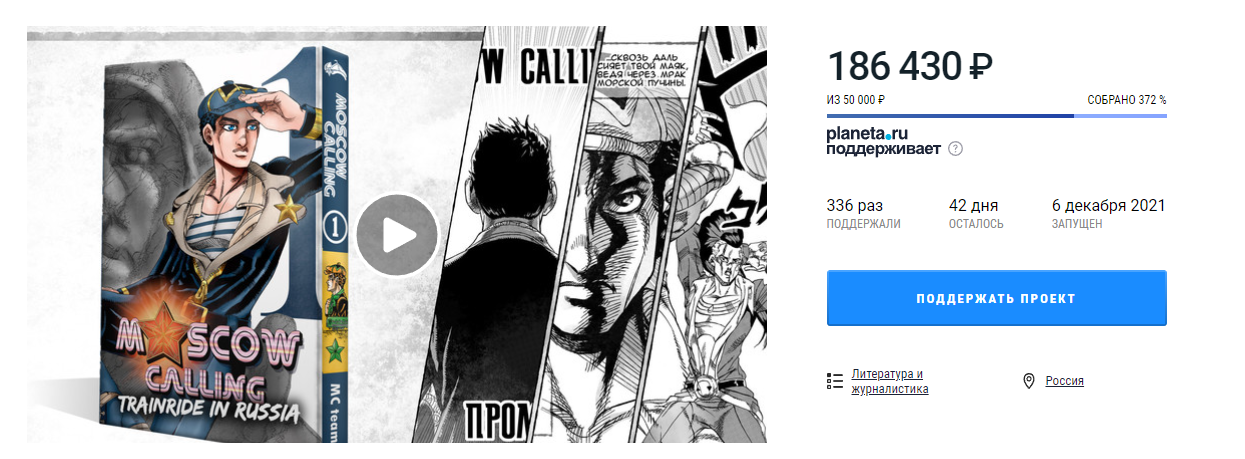

Так выглядит проект, который поддерживают даже после сбора необходимой суммы

Это не стандартные инвестиции, когда нужно искать большой капитал и заключать договора с инвесторами. Краудфандинг обычно используют для продвижения творческих проектов или бизнес-проектов на особых условиях. А о том, где найти инвестора для стартапа, в блоге ПланФакта есть отдельный материал.

Виды и модели краудфандинга

Есть много классификаций видов краудфандинга. Самая распространенная — в зависимости от типа вознаграждения, которое получают инвесторы. Бывает три вида:

- Reward crowdfunding — бэкеры помогают проекту за бонусы. Это публичное упоминание имени, реклама в СМИ, будущая продукция бесплатно.

- Debt crowdfunding — бэкеры помогают за долю прибыли, чаще всего за процент от продаж. Этот вид краудфандинга применим для стартапов, планирующих выпускать востребованные продукты.

- Equity crowdfunding — бэкеры помогают за долю в проекте, например, за акции компании. Этот вид краудфандинга могут использовать в том числе крупные бренды для реализации новых проектов и повышения узнаваемости.

Банк России использует другую классификацию видов краудфандинга. В зависимости от того, кто выступает фаундером и бэкерами, он выделяет:

- p2p-кредитование, когда и фаундер, и бэкеры — физические лица;

- p2b-кредитование, когда юридическое лицо привлекает средства от физических лиц;

- b2b-кредитование, когда и фаундер, и бэкеры — юридические лица;

- rewards-краудфандинг, когда средства привлекают за нефинансовое вознаграждение.

Каждый вид краудфандинга может быть реализован по разным моделям. Они зависят от условий сбора средств, суммы взносов и того, как будут тратить деньги. Выделяют пять самых распространенных моделей краудфандинга:

- «Все или ничего». Если фаундер не успевает собрать средства в установленный срок, он не получает ничего. Если успевает, ему перечисляют всю собранную бэкерами сумму.

- «Оставить все». Неважно, сколько денег соберет проект, фаундер получит всю сумму за вычетом комиссии платформы.

- «Вознаграждение». В этом случае деньги получает не фаундер, а команда, которая будет работать над проектом. Фаундер собирает средства на идею и передает их тем, кто ее реализует.

- «Сделка со свободной ценой». Фаундер создает какой-то продукт, например, клип, книгу или PDF со стихами. Бэкеры сами решают, сколько за него заплатить, и могут перечислить и 100 рублей, и 50 000 рублей за одну единицу продукта.

- «Благотворительность». Это безвозмездное перечисление средств на социально важные проекты. Часто эту модель используют приюты для бездомных животных и благотворительные фонды, собирающие деньги на лечение детей.

Частные лица — например, музыканты, поэты и писатели — чаще всего используют rewards-краудфандинг по модели «Оставить все». Для бизнеса применим больше Debt crowdfunding или Equity crowdfunding.

Преимущества и недостатки краудфандинга

Кандидат экономических наук, доцент Уральского государственного экономического университета Елена Буценко привела в журнале «Экономические исследования» ряд преимуществ краудфандинга. По ее словам, краудфандинг выгоднее стандартного привлечения инвестиций, потому что:

- не нужно оформлять документы, тратить время на переговоры со множеством инвесторов и составление договоров;

- не будет одного инвестора, который может управлять проектом за счет финансовых рычагов;

- большое количество бэкеров, которые могут рассказать о проекте знакомым, дает дополнительную медийную поддержку.

К недостаткам Елена Буценко отнесла:

- ограничения — правила краудфандинговых платформ могут запрещать определенные проекты;

- возможность кражи идеи недобросовестными людьми: те, у кого есть деньги, могут воспользоваться ей и запустить проект раньше, заняв рынок;

- недоверие к фаундеру — некоторые авторы проектов могут не торопиться с реализацией проекта или исчезнуть с собранными деньгами, поэтому бэкеры могут тщательно проверять идею.

Есть и другие мнения. Специалисты Национального исследовательского университета «Высшая школа экономики» отмечают, что к преимуществам краудфандинга стоит отнести финансовую стабильность проекта, а к недостаткам — сложный расчет нужного объема инвестирования и возможные конфликты интересов с инвесторами.

Федор Мурачковский, сооснователь и генеральный директор Planeta.ru, поделился с ПланФактом своим видением плюсов и минусов модели:

«Для предпринимателей краудфандинг интересен не только возможностью привлечения средств на свое дело, но и своими рекламными возможностями. Это отличное маркетинговое исследование, позволяющее понять, актуальна ли идея, нужна ли она людям. Именно поэтому такие зарубежные гиганты, как Xiaomi и Amazon, запустили собственные крауд-платформы: с их помощью они тестируют спрос. Если они видят интерес, запускают новый товар в производство, если нет — экономят средства на запуске бесперспективного товара.

Помимо этого, краудфандинг хорош для укрепления связи внутри сообщества клиентов (они как бы объединяются для одной общей цели), поиска инвесторов (которые тоже сразу видят актуальность проекта), как инструмент предзаказов. За участие в крауд-проектах люди получают различные вознаграждения. Логично, что флагманским вознаграждением зачастую становится сам товар, который предприниматель хочет произвести с помощью людей — гаджет, настольная игра, календарь и прочее.

При всех плюсах краудфандинга у него есть один большой минус — это работа. Безусловно, у платформ есть своя аудитория и они работают с ней. Например, наша площадка бесплатно рассказывает об интересных кампаниях в рассылке, соцсетях, подсвечивает их на сайте и в СМИ, а с позапрошлого года даже сама финансово участвует в некоторых своих проектах. Но всё равно каждый проект предполагает большую работу автора не только по оформлению, но и по продвижению идеи.

Однако, это одновременно и большой плюс: привлекая внимание к крауд-проекту, автор привлекает внимание и к своей инициативе. Довольно много авторов в процессе продвижения проектов находили дополнительные возможности: авторы творческих проектов — продюсеров, социальных — попечителей, а бизнес-проектов — инвесторов, которые вне крауд-кампании вносили деньги. Именно поэтому у краудфандинга отличные перспективы для развития»

Российские краудфандинговые платформы

Planeta.ru. Это крупнейшая российская краудфандинговая платформа. На ней зарегистрировано более 1,2 млн человек и опубликовано более 500 проектов в разных нишах — от съемок документальных фильмов до строительства теплицы на органической ферме. В 2014 году Planeta.ru получила Премию Рунета в номинации «Экономика, Бизнес и Инвестиции». Всего благодаря платформе собрали более 1,6 млрд рублей.

Чтобы опубликовать проект на Planeta.ru, нужно зарегистрироваться на платформе и подписать соглашение на использование сервиса. Для этого понадобятся документы: копии свидетельства ОГРН (ОГРН ИП) и ИНН или паспорт и ИНН, если вы физическое лицо.

Услуги платформы бесплатны, площадка берет процент только в случае успешного завершения проекта. Размер комиссии зависит от того, сколько денег удалось собрать:

- 10% от суммы, если удалось получить 100% и более от цели;

- 15% от суммы, если получили 50-99,9% от цели;

- 5,9% от суммы, если проект был благотворительным.

Комиссию не взимают, если удалось собрать менее 49,9% от необходимой суммы — в этом случае проект считается неуспешным.

Boomstarter. Вторая по популярности платформа в России. На ней зарегистрировано более 900 тысяч пользователей и опубликовано более 2 000 проектов. Всего бэкеры на Boomstarter инвестировали более 500 млн рублей.

Для запуска проекта на Boomstarter нужно зарегистрировать профиль, привязать к нему номер телефона и email-адрес и подтвердить их. После этого можно создать проект и отправить его на модерацию. Она длится в среднем до семи дней.

Стоимость размещения проектов на Boomstarter зависят от выбранного тарифа. Чем больше продвижения нужно, тем дороже он стоит. Также есть комиссия — в случае успешного сбора средств она составит 3,5% от суммы.

Тарифы на размещение проекта на Boomstarter.

StartTrack. Платформа работает только с Equity crowdfunding — на ней краудфандинг не представлен отдельными проектами, а работает через покупку акций компаний на этапе preIPO. Благодаря платформе компании Mealjoy и GROWS.AI привлекли 30 и 8 млн рублей соответственно.

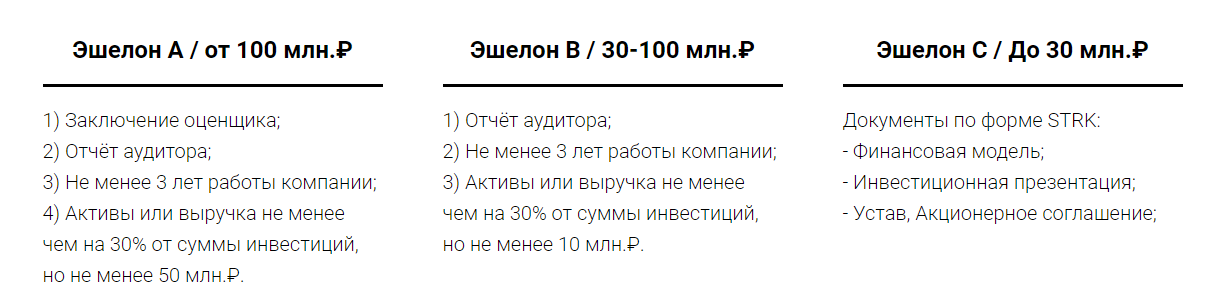

На StartTrack нельзя прийти со стартапом — можно разместить акции, если хотите работать по франшизе или если уже есть хорошие финансовые результаты. Для размещения нужно предоставить документы, список зависит от типа компании.

Размещение компании на платформе бесплатное. Есть комиссия — она зависит от суммы привлеченных средств и эшелона. Узнать размеры комиссии можно у менеджеров площадки.

Крупных игроков на российском рынке больше нет. Есть небольшие площадки, часто ориентированные на конкретную нишу. Например, недавно была запущена платформа Lucky Child — она позволяет собирать деньги на подарок ребенку по модели краудфандинга.

Зарубежные платформы для краудфандинга

Kickstarter. Крупнейшая площадка, на которой финансируют преимущественно творческие проекты. Ежедневно на ней собирают десятки и сотни тысяч долларов. С момента запуска в 2009 году на площадке профинансировали более 214 000 проектов. Более 21 млн человек в общей сложности перечислили фаундерам более 6,3 млрд долларов.

Для запуска проекта достаточно создать профиль и предложить какую-то творческую идею. Собирать деньги на благотворительность или предлагать акции в обмен на инвестиции нельзя — площадка работает только с творчеством. Каждый проект оценивают, и к публикации допускают только потенциально успешные.

Площадка работает по модели «Все или ничего». Если не успеть собрать средства, все перечисления будут возвращены спонсорам. Если достичь цели, придется отдать комиссию за вывод денег — она зависит от используемой системы платежей.

Indiegogo. Еще один крупнейший сайт, финансирующий не только творческие, но и бизнес-проекты: чаще всего инновационные стартапы. На платформе собрано суммарно более 1 биллиона долларов. Ей пользуются из 223 стран по всему миру.

Чтобы опубликовать проект на Indiegogo, нужно зарегистрироваться на платформе и заполнить информацию о цели сбора. После завершения проекта можно продолжать собирать деньги. Комиссия за вывод средств зависит от того, какую систему будете использовать и в какой стране находитесь.

Booomerang. Платформа из Дании, доступная также пользователям других стран. Работает преимущественно с творческими проектами. Доступно четыре модели краудфандинга: и когда фаундеры принимают пожертвования безвозмездно, и когда дарят бэкерам какой-то продукт или доступ к нему.

Для создания проекта на платформе нужна регистрация и подробное описание цели сбора. Также придется заплатить налоги по местному законодательству.

Crowdfunder. Площадка работает с разными проектами: бизнес-идеями, благотворительностью, творческими начинаниями и даже проектами в области спорта. Доступно несколько моделей, в том числе с безвозмездным инвестированием и вознаграждением для бэкеров.

Для запуска проекта достаточно подробно описать его. Площадка берет свою комиссию за размещение — она зависит от типа проекта и составляет в среднем 5% плюс НДС.

RocketHub. Это нишевая краудфандинговая площадка, работающая только цифровыми продуктами, в том числе необходимыми для оцифровки бизнеса. Это могут быть онлайн-сервисы, облачные решения, софт, плагины, электронные книги.

Финансирование осуществляется по модели Reward crowdfunding: бэкеры инвестируют и получают доступ к продукту.

Запустить проект на RocketHub сложнее, чем на других платформах. Сначала нужно отправить заявку команде площадки. Они проверят ее, и если их все устроит, назначат встречу, чтобы обсудить детали. Потом протестируют продукт и опубликуют его на платформе.

Успешные примеры краудфандинга

Модель краудфандинга использовалась давно, просто в последние несколько лет «перешла» в цифровое пространство. Один из ярких примеров — строительство Собора Парижской Богоматери. Его возводили на средства прихожан, а строительство шло 182 года.

Один из самых известных примеров в российской практике — сборы группы «Би-2» на выпуск альбома Spirit. На площадке Planeta.ru она получила 1 250 000 рублей и выпустили альбом. Потом успех музыкантов повторила группа «Алиса» — в 2016 и 2019 годах она собрала 11,3 и 17,4 млн рублей соответственно на предзаказах новых альбомов.

Пример краудфандинга от крупного бренда — Xiaomi. У компании не было собственных средств на новые гаджеты, поэтому она использовала для разработок краудфандинг. Бренд привлекал средства на выпуск новых устройств взамен на сам продукт и получал таким образом и покупателей, и деньги на производство, и дополнительную рекламу.

Необычный пример краудфандинга — сбор более 55 тысяч долларов на приготовление картофельного салата. Зак Браун опубликовал проект на платформе Kickstarter в качестве шутки, а получил реальные инвестиции от бэкеров.

Как запустить проект, чтобы привлечь средства

Чтобы привлечь нужную сумму, нужно правильно подойти к размещению проекта. Федор Мурачковский, сооснователь и генеральный директор Planeta.ru, дал советы по запуску:

«Что нужно сделать, чтобы повысить свои шансы на успех в краудфандинге?

1. Не надеяться собрать все деньги таким образом, а рассматривать его скорее как инструмент дополнительного финансирования, особенно если речь о масштабных проектах. Например, команда «Кооператива Чёрный» собирала на Planeta.ru 1 млн рублей на оборудование обжарочного цеха. В тексте проекта ребята заявили, что общая смета проекта 10 млн, но они вкладывают в него свои деньги и предлагают сообществу профинансировать лишь часть.

2. Формулировать цель проекта не из собственных интересов, а из интересов сообщества. Предпринимательница и основательница сети кафе «Тайяки» Анастасия Березенец запустила на Planeta.ru проект на расширение своей точки, потому что клиенты регулярно ей намекали, что пора расширяться. Когда люди заинтересованы в проекте, они активнее в него включаются.

3. Не пренебрегать видеообращением. По нашему внутреннему исследованию, 75% пользователей смотрят видеообращения, а значит, хороший ролик усиливает проект. В ролике можно рассказать о своей идее, о том, как она возникла, как она поможет людям. Видеообращение не должно быть быть больше 2 минут. В противном случае оно может и не сработать, потому что его просто не досмотрят до конца.

4. Предложить интересные лоты. Помнить, что краудфандинг — это взаимовыгодное сотрудничество. В отличие от других крауд-технологий, автор не должен возвращать полученные средства с процентами, он должен потратить их на реализацию проекта. Люди поддерживают краудфандинговые проекты за интересные бонусы. Для их придумывания можно привлечь партнеров, продумать интересные нематериальные опции типа собственных мастер-классов, тест-драйвов продукции или вписывания имен участников проектов в специальный раздел на сайте.

5. До запуска проекта представлять свою целевую аудиторию — это поможет и описать проект на понятном целевой аудитории языке, и заранее продумать способы продвижения»

Станислав Грушевский, автор и PR-менеджер ряда краудфандинг-проектов, также поделился своим опытом:

«В прошлом году на средства, собранные на краудфандинге, я выпустил свою книгу «PR в b2b». До этого как привлеченный специалист участвовал в продвижении 3 краудфандинг-проектов. Все эти четыре проекта, за исключением первой попытки, собрали изначально планируемую сумму денег.

Краудфандинг — хороший инструмент для продвижения бизнеса. Конечно, далеко не каждый проект, особенно бизнес-проект, имеет потенциал, чтобы собрать средства на краудфандинге. На мой взгляд, краудфандинг держится на трех китах. Практически все более-менее успешные проекты имеют одну или несколько характеристик:

Во-первых, эффект новизны. С помощью краудфандинга можно протестировать гипотезы и узнать, есть ли спрос на новую для рынка услугу или товар еще до его полноценного запуска.

Во-вторых, наличие своей базы. Лучше всего работают проекты, у инициаторов которых уже есть своя лояльная аудитория. Именно она дает первые 20-30% от общей суммы и помогает преодолеть первую стадию, когда люди боятся или не хотят инвестировать в проект, потому что оценивают шансы на его реализацию как невысокие.

В-третьих, социальную значимость или нематериальную мотивацию автора. Важно объяснить аудитории, почему необходим именно краудфандинг, а не другие способы привлечения средств в бизнес-проект.

Главное преимущество краудфандинга — в отличных возможностях для продвижения. Сам по себе запуск проекта может не принести значительной прибыли, так как существенная их часть уйдет в расходы: в подготовку контента, в продвижение.

Зато можно протестировать спрос на продукт, можно заявить о нем на широкую аудиторию и в определенном смысле «застолбить» тему за собой, можно найти потенциальных партнеров и инвесторов, можно повысить узнаваемость у конечной аудитории за счет публикаций в СМИ и соцсетях — спектр решаемых с помощью краудфандинга бизнес-задач очень широк»

Чем краудфандинг отличается от краудсорсинга

Краудфандинг могут путать с краудсорсингом. Это не взаимозаменяемые понятия.

Краудсорсинг — методика решения бизнес-задач, основанная на привлечении большого количества людей. Сложный проект разбивают на микрозадачи и предлагают их специалистам, чтобы найти рабочую силу на каждую из них. Так компания решает проблему намного быстрее, чем если бы использовала внутренние ресурсы.

В краудфандинге ищут деньги. В краудсорсинге — идеи или специалистов, которые могут выполнить какую-то работу. При этом им могут заплатить или принять от них безвозмездную помощь, все зависит от условий. А чтобы цели были достигнуты, нужно правильно подбирать специалистов.

Как запустить краудфандинг на Boomstarter.ru: пошаговая инструкция

1. Нажмите на «Создать проект» на главной странице и выберите вид краудфандинга. Доступно две модели:

- «Все и больше». Проект завершается по таймеру, собирать можно больше цели. Если цель не достигнута, деньги тоже можно получить. Срок — до 60 дней.

- «До цели». Срок не ограничен, деньги можно выводить ежемесячно. Когда цель достигнута, проект завершается — забрать больше 100% от цели нельзя.

Выбирайте тип краудфандинга в зависимости от потребностей.

2. После выбора модели вам предложат зарегистрироваться на платформе. Можно использовать регистрацию через email или быстрый вход через «ВКонтакте» и Facebook.

3. Когда авторизуетесь в соцсети, войдите в аккаунт на Boomstarter. Вас перебросит на страницу создания проекта, где нужно максимально подробно рассказать о нем. Можно дать емкое название, загрузить фото, указать срок и сумму сбора. Обязательно нужно будет выбрать категорию и место реализации проекта.

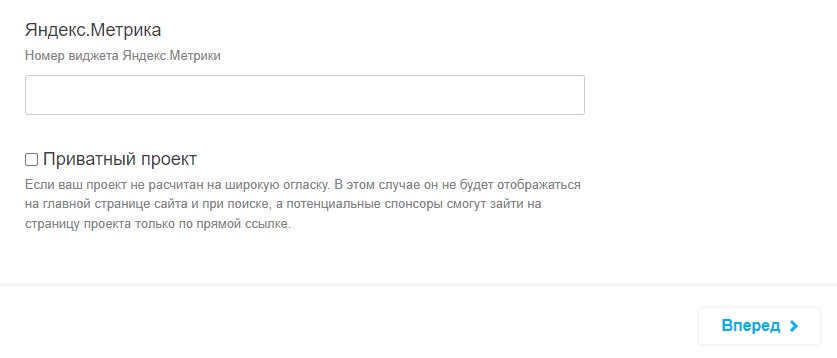

По желанию проект можно сделать приватным. Тогда он не попадет в общую ленту, а увидеть его смогут только те, у кого будет прямая ссылка. Также к проекту можно будет подключить счетчик «Яндекс.Метрики» для отслеживания поведения пользователей.

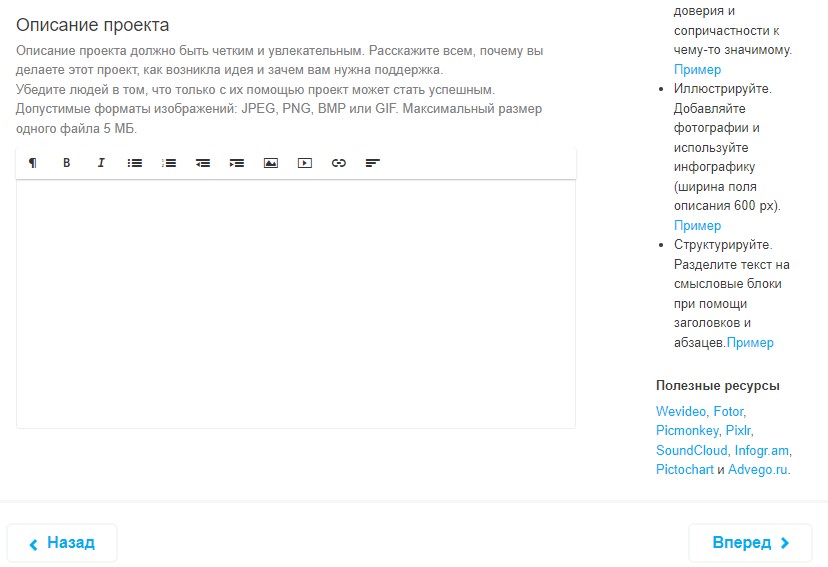

4. Дальше можно будет прикрепить видео с рассказом о проекте — ссылкой на YouTube. Также доступно поле для подробного описания с форматированием: можно выделять слова, делать маркированные и нумерованные списки, добавлять изображения и встраивать видео прямо в описание.

5. Следующий шаг — добавление вознаграждений. Указываете, что получат бэкеры за инвестицию. Если ничего не предлагаете, выбираете вариант «Без вознаграждений».

6. Дальше вам предложат связать аккаунт на платформе с аккаунтами в соцсетях и указать подробную информацию о себе. Это важно, потому что бэкеры могут оценивать ваш профиль, принимая решение об инвестиции.

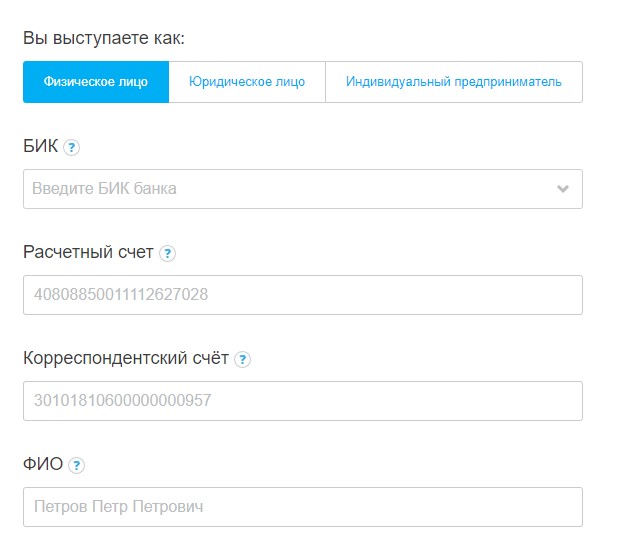

7. Заключительный шаг — добавление данных о банковском счете, на который планируете получить средства от бэкеров. Нужно будет указать платежные реквизиты и прикрепить скан-копию паспорта, если вы физическое лицо. Если выступаете от имени компании, понадобятся другие документы.

Дальше выбираете пакет размещения и отправляете проект на модерацию. Обо всех изменениях вас уведомят письмом на электронную почту.

Краудфандинг позволит собрать средства, если хотите заняться творчеством или запустить стартап, но нет денег. Разместите проект на популярной платформе и сделайте это правильно. Это поможет привлечь даже больше инвестиций, чем запланировано.

Содержание статьи

Показать

Скрыть

Как устроено коллективное финансирование через интернет-платформы и как пользоваться этим механизмом?

Краудфандинг — это коллективное финансирование проекта, производства товара или услуги. Слово crowdfunding в переводе с английского дословно означает «народное финансирование». Краудфандинг можно разделить на два вида: краудлендинг (коллективные займы для финансирования проекта) и краудинвестинг (коллективное инвестирование компании через покупку ее ценных бумаг).

В России краудфандинг фактически существует с середины 2000-х, однако законодательно данная сфера регулируется с 1 января 2020 года. При этом само понятие «краудфандинг» в законодательстве не используется. Закон регулирует отношения, которые возникают при финансировании инвестиционных проектов широким кругом инвесторов с использованием информационных технологий. Закон также регулирует возникновение и обращение утилитарных цифровых прав (создаваемые и оборачиваемые в информационной системе права требования передачи вещи или интеллектуальных прав, права требования выполнения работ или оказания услуг — прим. ред.).

Узнать больше про инвестиции

Коллективное финансирование возможно только через специализированную инвестиционную платформу, которая должна находиться в реестре ЦБ. Только после получения статуса оператора инвестиционной платформы (ОИП) площадка может размещать заявки по сбору средств на проект через интернет. На начало ноября 2022 года в реестр ОИП включено 63 организации.

Важно! Физическое лицо суммарно за календарный год может инвестировать не более 600 тыс. рублей через инвестиционные платформы.

В конце июня 2022 года Банк России впервые проанализировал рынок краудфандинга. В начале 2022 года объем рынка краудфандинга в стоимостном выражении сократился на 2,4 млрд рублей, на 42% по сравнению с IV кварталом 2021 года. При этом по итогам 2021 года объем привлеченных денежных средств с помощью краудфандинга вырос на 97% по сравнению с итогами 2020 года: с 7 млрд до 13,8 млрд рублей.

Что такое краудфандинг: как работает и зачем он нужен

Краудфандинг — это механизм коллективного финансирования проекта, товара или услуги, при котором деньги поступают от конечных потребителей. Он популярен в благотворительной и творческой среде. Тот, кто вкладывает деньги (бэкер) в проект, в конечном счете может получить вознаграждение, которое может быть как материальным (одежда, изделия, книга), так и нематериальным (запись песни, доступ к мастер-классу). В этом принципиальное отличие краудфандинга от пожертвования.

Для сбора средств с помощью краудфандинга автор проекта (фаундер) четко определяет необходимую сумму, цель и срок реализации. Сбор средств заканчивается, когда истекает установленный фаундером срок. Если необходимая сумма собрана, но срок не окончен, люди могут продолжать финансировать проект. Если же сумма не собрана, а срок сбора подошел к концу, то в большинстве случаев площадка не перечислит никаких средств автору проекта.

Коммуникация происходит через инвестиционную платформу — сайт-посредник, на котором встречаются бэкеры и фаундеры.

Традиционно выделяется три вида краудфандинга в зависимости от типа вознаграждения бэкера:

- Reward crowdfunding — бэкеры финансируют проект за бонусы. Это может быть публичное упоминание имени или бесплатная поставка будущей продукции.

- Debt crowdfunding — бэкеры финансируют проект за возврат денег с процентами, чаще всего за процент от продаж. Применяется в основном среди стартапов.

- Equity crowdfunding — бэкеры финансируют проект за долю в нем.

Банк России использует другую классификацию видов краудфандинга:

- p2p-кредитование, где и фаундер, и бэкеры — физические лица;

- p2b-кредитование, где юридическое лицо привлекает средства физических лиц;

- b2b-кредитование, где и фаундер, и бэкеры — юридические лица;

- rewards-краудфандинг, в котором средства привлекают за нефинансовое вознаграждение.

Краудфандинг пользуется популярностью в РФ довольно давно. Нельзя сказать, что в данный момент он переживает какой-то особый этап роста и развития, но точно пользуется популярностью у аудитории и будет продолжать это делать, говорит сооснователь и управляющий партнер инвестиционной платформы Money Friends Юрий Колесников.

Психология инвестиций: как перестать бояться потерь на бирже, сохранить деньги и здравый смысл. Рассказывают эксперты

Что такое краудлендинг: как работает и зачем нужен

Краудлендинг — это предоставление процентных займов под финансирование проектов, размещенных на инвестиционной платформе. Краудлендинг в России широко используют компании малого и среднего бизнеса для быстрого и кратковременного пополнения оборотных средств.

В 2021 году объем привлеченных средств с помощью краудлендинга в России составил 9 млрд рублей, в I квартале 2022 года — 2,3 млрд рублей.

ЦБ считает, что на рынке краудлендинга в России сформировалась олигополия. На долю трех операторов инвестиционных платформ приходится две трети всех привлеченных денежных средств, на крупнейший ОИП — 37%.

По мнению Колесникова, краудлендинг в России только начинает получать признание у пользователей — как заемщиков, так и инвесторов. «Мы видим, как стремительно растет объем рынка от года к году. В 2021 году аналитический отдел Money Friends прогнозировал к 2030 году объем выдач рынка на уровне 800 млрд — 1 трлн рублей. Мы по-прежнему придерживаемся этого прогноза», — говорит он.

Что такое краудинвестинг: как работает и зачем нужен

Краудинвестинг — это инвестирование денежных средств в компании за счет покупки их ценных бумаг, предлагаемых с помощью инвестиционной платформы. Как правило, краудинвестинг является комплементарной услугой в дополнение к основной деятельности профессиональных участников рынка ценных бумаг и организуется для закрытого круга лиц. Для привлечения инвестиций краудинвестинг используют преимущественно крупные компании.

Выбрать брокера для инвестиций

Тем не менее в России сейчас наблюдается рост количества субъектов малого и среднего бизнеса, разместивших дополнительный выпуск ценных бумаг. За 2021 год объем привлеченных средств с помощью краудинвестинга составил 4,7 млрд рублей, в I квартале 2022 года — 1 млрд рублей. Российский рынок краудинвестинга формируется двумя-тремя ОИП (на крупнейший ОИП приходится 66%).

Краудинвестинг в России пока не прижился, и сложно сказать, изменится ли ситуация в будущем, считает Колесников. «Мы сами не видим желания частных инвесторов принимать участие в инвестициях с подобным механизмом, а также не видим инициатив от коллег, которые бы сделали краудинвестинг основным или дополнительным продуктом на своей платформе», — говорит он.

Краудфинансирование в России: состояние рынка и перспективы

Согласно данным ЦБ, активными инвесторами — физическими лицами в основном являются мужчины (для краудлендинга — 80%, для краудинвестинга — 82,77% от количества инвесторов — физических лиц) в возрасте около 40 лет (для краудлендинга — 39 лет, для краудинвестинга — 42 года). Квалифицированные инвесторы составляют 6,7% в общей доле зарегистрированных инвесторов.

По мнению Центробанка, более чем двукратный прирост активных инвесторов за 2021 год говорит о привлекательности данного способа инвестирования в качестве альтернативного финансового инструмента.

Важно! Реальная прибыль инвестора через крауд-платформы по итогам 2021 года составила 15%.

В основном через краудлендинговые площадки финансируют девелопмент, продажу и покупку жилой и коммерческой недвижимости, а также оптовую и розничную торговлю. Через краудинвестинговые платформы собирают средства на грузоперевозки и производство товаров.

По мнению сооснователя и управляющего партнера инвестиционной платформы Money Friends Юрия Колесникова, краудфинансирование — это привлекательный инструмент для сбора средств. «Однако пока есть проблема того, что пользователи боятся пробовать новое, поэтому относятся к инструменту с некоторым недоверием», — поясняет он. Но все, кто пробует получить займ через крауд-платформы, обязательно оценивают удобство и скорость его получения, добавляет он.

Значительный рост доверия со стороны инвесторов произошел в феврале 2022 года, когда на рынках ценных бумаг начался шторм, а на рынке краудфинансирования остался полный штиль, говорит Колесников. «Это связано с тем, что мы работаем только с компаниями из РФ, и в данный момент это один из главных маркеров стабильности, а значит и доверия к нашему продукту со стороны инвесторов», — поясняет он.

Рынок краудфинансирования в России развивается и масштабируется. «Кто-то из наших коллег предлагает новые продукты для инвесторов. Например, мы совсем недавно запустили кредитование под залог ТС, чтобы дать возможность получать средства более молодым компаниям, которые только начинают развиваться, но при этом продукт учитывает и интересы инвесторов», — говорит Колесников.

«Потенциал рынка огромный, но сейчас первостепенная цель — это популяризировать его. Доверие заемщиков завоевать проще, но сложнее объяснить им, что такое краудинвестирование», — заключает он.

С помощью сервиса Банки.ру вы можете больше изучить тему инвестиций, почитать актуальную аналитику или выбрать подходящего брокера для инвестиций.

Еще по теме:

Что ждет рынок нефти зимой и стоит ли покупать фьючерсы

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Предварительно следует объяснить, что этапы предпринимательского процесса в сфере искусства могут быть разными в зависимости от направления творческой деятельности, сущности стартапа и прочих факторов, но в целом выделяют 5 этапов:

-

Первоначальная подготовка и формирование новаторских идей.

-

Фильтрация: оценка этих идей на соответствие конкретным, предварительно установленным критериям.

-

Защита идеи с помощью возможных способов защиты интеллектуальной собственности.

-

Разработка бизнес-модели и бизнес-плана.

-

Изыскание и обеспечение гарантии первоначального финансирования путем установления партнерских отношений и разработки взаимовыгодной стратегической программы.

Что такое бизнес-модель?

По сути, бизнес-модель — это план, реализуемый компанией для получения дохода и извлечения прибыли в результате своей деятельности. Бизнес-модель также рассматривается как ряд взаимоотношений, участвующих в создании ценности. Создание ценности и забота о клиентах — это то, что отличает бизнес-модели, имеющие в основном рыночную направленность, от тех, которые, помимо всего прочего, ориентированы на достижение социальных и культурных целей.

Перед тем, как начать поиск источников внешнего финансирования, в первую очередь, необходимо разработать базовую бизнес-модель. Независимо от того, в какой форме она будет представлена, письменной или графической, ваша модель должна давать ответы на такие вопросы:

-

Как будущее креативное предприятие планирует реализовывать свои продукты или услуги, а также создавать ценность?

-

Кто является потенциальными клиентами предприятия?

-

Что будет служить источником доходов? и

-

Каким образом предприятие будет достигать своих стратегических целей?

Существуют различные виды бизнес-моделей для создания креативного предприятия и каждый из них уникален. Определенные бизнес-модели принято считать традиционными, когда бизнес существует физически (например, танцевальная студия, театр или коммерческая галерея). Иногда их называют физическими предприятиями, т. е. такими, у которых есть свой физический офис или другое помещение, где происходит физическое общение с клиентами и покупателями. К «офлайн-моделям» также относятся:

-

Коллективные бизнес модели, популярные среди творческих людей, которые совместно используют ресурсы в целях снижения общих расходов.

-

Модели «без посредников», когда люди творчества не используют традиционные каналы сбыта, и отказываются от услуг посредников (агентов, продюсеров, оптовых компаний, брокеров).

Другие виды бизнес-моделей предполагают использование онлайн- и мобильных технологий. К таким видам относятся:

-

Онлайн-платформы для реализации художественных работ.

-

Организации, созданные по принципу членства.

-

Онлайн-трансляция выступлений.

-

Фримиум-модель, когда базовые онлайн-услуги предоставляются бесплатно, а дополнительные — за определенную сумму.

Стоит помнить, что онлайн-модели не предполагают «живого» взаимодействия между предпринимателем и онлайн-пользователями, поэтому они определенно влияют на коммуникационно-маркетинговую стратегию в целом.

Бизнес-модели могут быть как сложными, так и простыми, в зависимости от изначальной задумки предпринимателя, доступных ресурсов и видения будущего развития. Всегда помните о двух особо важных моментах, которые необходимо учесть при составлении бизнес-плана и бизнес-модели: прогнозирование доходов и определение точки безубыточности.

-

Чрезвычайно важно спрогнозировать ожидаемый доход организации. Многие предприниматели сетуют, что построение прогноза любой степени сложности занимает очень много времени. Однако запомните одну важную вещь: инвесторы не вложат в ваш проект деньги, если вы не в состоянии предоставить ряд обоснованных прогнозов. Кроме того, тщательно продуманный финансовый прогноз будет очень полезен при разработке операционного и кадрового планов, без которых вам будет трудно добиться успеха.

-

Проще говоря, точка безубыточности — это когда расходы предприятия равны его доходам. Определив точку безубыточности, бизнесу будет легче строить планы по объемам производства, которые необходимы для поддержания прибыльности предприятия.

Перед тем, как приступить к изысканию источников внешнего финансирования, необходимо ответить на такие ключевые вопросы:

-

Какой объем стартового капитала нам необходим и на что пойдут наши первоначальные вложения?

-

Каково будет соотношение наших собственных капиталовложений и средств, полученных из внешних источников, для нашего будущего творческого предприятия?

-

Каков потенциал для роста нашего творческого предприятия?

-

Откуда будет поступать внешнее финансирование — от физических лиц и/или организаций/учреждений?

Внешнее финансирование может поступать от частных лиц (члены семьи, друзья, доноры, меценаты-инвесторы или краудфандинг) и от организаций (банков, фондов, государственных учреждений и проч.)

-

Существует два основных вида финансирования для новых предприятий — заёмный капитал и долевое финансирование.

-

Долговые инструменты относятся к заёмным денежным средствам (обычно в форме кредита), которые подлежат возврату. Предполагают ежемесячные платежи, но не предполагают размывания права собственности.

-

Долевые финансовые инструменты предполагают привлечение средств путем продажи и отказа от части будущей компании в пользу внешнего инвестора. Происходит размывание права собственности, что может привести к потере контроля над предприятием.

Причины, почему начинающие предприниматели предпочитают заёмный капитал долевому финансированию.

-

Краудфандинг предполагает мобилизацию средств в виде многочисленных пожертвований от физических лиц для того, чтобы запустить проект или предприятие. Обычно сбор средств происходит через Интернет и люди, а также организации могут сами определить сумму, которую они хотят внести, чтобы воплотить инициативу в жизнь. Вот самые распространенные способы сбора средств по принципу краудфандинга:

-

Пожертвования — когда большое количество людей вносят по небольшой сумме для поддержки проекта или нового предприятия, представляющего собой важную общественную ценность и оказывающего нравственное или этическое воздействие.

-

Предварительный заказ — когда клиенты и покупатели предварительно оплачивают определенный продукт, выпуск которого еще не начался, с целью стимулирования его производства.

-

Долевое финансирование — когда ряд людей, выступая в роли акционерных инвесторов, инвестируют небольшие суммы в предприятие или в проект на ранних этапах его становления.

-

Меценаты-инвесторы — еще один способ привлечь финансирование из внешних источников. Это частные лица, которые предоставляют финансовую и экспертную поддержку в обмен на долю в акционерном капитале. Обычно это вышедшие на пенсию специалисты с большим предпринимательским или управленческим стажем, которые отлично разбираются в вопросах данного бизнеса.

-

Венчурное финансирование — это когда внешние инвесторы предоставляют средства начинающим компаниям с большим потенциалом развития. Обычно это инвестиции в высокотехнологичные отрасли и другие отрасли с высоким потенциалом развития, поэтому для креативных стартапов маловероятно привлечь средства этим способом.

После того, как мы рассмотрели, что такое бизнес-модель и какими бывают источники внешнего финансирования, в следующей лекции мы сможем перейти к разработке бизнес-плана, основанного на принципах взаимовыгодного, коллективного и стратегического сотрудничества.

Материал раздела Основной

На что и как собрать деньги через краудфандинг

В РФ растет популярность краудфандинга. Физлица, ИП и небольшие фирмы с помощью специальных платформ собирают деньги на открытие и расширение бизнеса. Параллельно зарождается регулирование этого явления. Как работает краудфандинг и как можно с его помощью получить необходимые для бизнеса деньги?

С миру по нитке

Краудфандинг буквально переводится с английского как «коллективное финансирование». Это один из способов привлечения инвестиции. Физическое лицо, ИП или фирма размещает информацию о своем проекте на специальной интернет-платформе и просит финансовой помощи. Любой пользователь платформы, которого заинтересует проект, может стать инвестором и сделать взнос на произвольную сумму. Минимальный размер инвестиций может составлять $1, а величина дохода, как правило, превышает ставки по банковским вкладам. Участники краудфандинга — это лицо, привлекающее инвестиции, инвестор и оператор инвестиционной платформы. Татьяна Баклашова и Александр Рудяков, юрист и ассоциированный партнер юридической фирмы «ЮСТ», рассказывают о том, какие требования к ним предъявляются и какие есть способы привлечь деньги.

Сачок для ветра

В России и за рубежом краудфандинговые платформы активно используют, чтобы собирать деньги на открытие или расширение бизнеса. В 2015 году три товарища, Михаил Аксельрод, Антон Фролов и Игорь Каменев, запустили приложение Windy App. Они вложили в его разработку $30 тыс., еще $50 тыс. им дал друг-инвестор. Приложение, которое сообщало скорость и направление ветра в пункте, где находится пользователь, стали скачивать кайтсерферы, велосипедисты, рыбаки, яхтсмены, гольфисты и даже владельцы дронов. Однако создателям приложения удалось его монетизировать лишь через два года. Для этого им потребовалось расширить его функционал. Деньги на это товарищи собрали с помощью краудфандинга. Как основателям удалось создать востребованное за рубежом приложение, рассказывает РБК.

Мясо для вегетарианца

Голландцы Яаап Кортевег и Нико Коффеман тоже воспользовались возможностями краудфандинга для расширения бизнеса. Началось все с того, что вспышка свиного гриппа и массовая гибель скота в одном из регионов на юге Нидерландов натолкнула обычного фермера Яаапа Кортевега на идею делать «мясо» из растительных продуктов. Однако идея так и осталась бы идеей, если бы не случайная встреча. В кемпинге во Франции Яаап Кортевег познакомился с Нико Коффеманом, вегетарианцем и голландским сенатором от партии, отстаивающей права животных. Вместе они решили создать компанию «Мясник вегетарианец». Сейчас в компании работают 70 сотрудников, она выпускает более 40 аналогов различных мясных продуктов и поставляет их в 17 стран мира, имеет свое кафе в Гааге и завод в Бреде. Как краудфандинг помог бизнесу голландцев вырасти из «домашнего» предприятия в полноценную компанию, рассказывает Bloomberg Businessweek.

Сбор средств загнали в рамки

Народное финансирование бизнес-проектов становится популярнее, а правовое регулирование в России только-только появляется. С 1 июля 2020 года в России вступил в силу закон, который регламентирует привлечение инвестиций — в частности, определяет важные понятия, такие как инвестиционная платформа, операторы и участники инвестиционной платформы, утилитарные цифровые права, и устанавливает требования к участникам такой деятельности. Платформа должна отвечать требованиям, установленным в ст. 11 закона о краудфандинге. Например, на такой платформе нужно опубликовать реестр заключенных с ее помощью договоров (с указанием сторон и существенных условий). Партнер Bryan Cave Leighton Paisner Russia Екатерина Дедова рассказывает, какие ограничения закон наложит на инвесторов и бизнес, привлекающий деньги с помощью краудфандинга.

Строим вместе

Краудфандинг в недвижимости позволяет девелоперам и частным инвесторам совместно финансировать строительство или покупать готовые объекты коммерческой недвижимости. Количество краудфандинговых платформ, предлагающих инвестировать в недвижимость, в мире исчисляется сотнями. Согласно прогнозу Всемирного банка, к 2025 году объем краудфандинговой индустрии может вырасти до $96 млрд. Однако в России коллективное инвестирование в недвижимость появилось совсем недавно и пока активно развивается через закрытые паевые инвестиционные фонды недвижимости, например Aktivo. Существует мнение, что с помощью этих фондов девелоперы могут обойти закон об эскроу. Георгий Чумбуридзе, акционер инфраструктурного оператора «Вертикаль», считает, что это не так, и объясняет почему.

Забетонировать щель

Зато депутаты Госдумы не считают идею о том, что с помощью краудфандинговых платформ девелоперы могут обойти закон об эскроу, совсем бессмысленной. Такой вывод можно сделать из законопроекта, который они разработали. Документ делает недопустимыми вложения через краудфандинг в имущество, сделки с которым требуют государственной регистрации. В мае 2019 года документ готовился ко второму чтению в Госдуме. Источники РБК тогда говорили, что существенных изменений в тексте уже не будет, так как его основные положения согласованы с федеральными органами. Закон пока не принят, но девелоперам стоит ознакомиться с его основными положениями.

Каждому свой кредитор

Один из частных случаев краудфандинга – краудлендинг, или коллективное кредитование физическими лицами. Краудлендинг пока не слишком востребован в России. Однако привлекателен для инвесторов тем, что обеспечивает хорошую доходность. В частности, доходность зарубежных платформ измеряется в диапазоне 10–20% в долларах США, пишет РБК. Но и риски того, что вложения не окупятся, высоки. Через краудлендинг обычно кредитуются мелкие компании или компании, которые только создаются. По мнению партнера EY Томаса Мартина, чаще всего это проекты из сфер искусство (кино, музыка, театр) и технологии. Банки не хотят кредитовать таких заемщиков напрямую, сомневаясь в их прибыльности. В октябре 2019 года свою платформу для краудлендинга запустил Сбербанк. РБК выяснил, зачем крупнейшему банку страны потребовалось создавать себе конкурента.

Как все

Сбербанк не первый начал осваивать краудлендинг. За последние несколько лет аналогичные платформы запустили Модульбанк, Альфа-банк и онлайн-ретейлер Ozon. Означает ли это, что российские предприниматели наконец получили выгодный источник финансирования? 31-летний предприниматель из Саранска Денис Тюрин считает, что да. Он рассказал РБК, что через платформу «Модульденьги» за два дня собрал 500 тыс. руб. на закупку корпусной мебели для Фонда социального страхования в Нижнем Новгороде и выплату зарплат рабочим. Комиссия оказалась вполне сопоставима с той, которую берут российские банки. Однако Тюрин остался доволен. Он выплатил заем досрочно, через два месяца, и продолжает использовать краудлендинг для других бизнес-целей. РБК попросил предпринимателей и инвесторов поделиться своими историями использования краудлендинговых платформ и выяснил, какие недостатки у них есть.

Ещё несколько лет назад у предпринимателя, не имеющего стартового капитала на запуск бизнеса, было всего два варианта: либо идти в банк за кредитом, либо обращаться к родным и друзьям с просьбой дать денег взаймы. Но сейчас есть довольно много альтернативных инструментов финансирования своего бизнеса. О некоторых из них в своей авторской колонке для портала Biz360.ru рассказала CEO компании Onestart Анастасия Курбатова.

Досье

Анастасия Курбатова, 24 года, СЕО компании

Onestart, которая специализируется на привлечении инвестиций в проекты. Окончила факультет журналистики Московского международного университета. Работала кредитным специалистом в банке, затем менеджером по работе с проектами. С 2019 года возглавляет компанию Onestart.

Обойтись без услуг банка

Вся суть альтернативных финансов заложена в названии этого явления и созвучна с требованием современного человека. Люди любят выбор, стремятся к независимости, и одна только мысль о том, что кто-то может что-то не разрешить, многих вводит в замешательство.

К примеру, взять кредит в банке – это иногда настоящий челлендж, особенно для начинающих предпринимателей, не до конца уверенных в перспективности своей бизнес-идеи. Получается, рынок просто нашёл уязвимости у якобы надёжных финансовых партнёров и постарался перекрыть их новыми продуктами.

Другая проблема в коммуникации с классическим банком –

конфликт интересов. Сотруднику банка, по большому счёту, наплевать на ваш бизнес или на ваши вложения. Даже самый участливый менеджер будет продвигать в первую очередь собственные опции и предложения, а значит, вы будете преследовать разные цели и, возможно, не достигнете компромисса.

Все эти факторы могут оказаться достаточно весомыми, чтобы задуматься об альтернативных источниках финансирования. Принципы их действия мы рассмотрим на примере P2P-кредитования, краудфандинга, краудинвестинга и криптовалют.

P2P-кредитование

- P2P-кредитование (или краудлендинг)

– механизм получения займа от инвестора или группы инвесторов через специальную онлайн-платформу. Коммуникацией с платформой, поиском заинтересованных сторон и определением условий сотрудничества может заниматься P2P-компания.

Продукт подходит тем, кто не может получить ту или иную банковскую услугу или если его не устраивают её условия. Компании, занимающиеся P2P-проектами, сводят инвесторов и заёмщиков, предлагая им выгодные схемы сотрудничества.

Для P2P-кредитования характерны:

-

простые формы кредитования;

-

доступность и мобильность услуг (обычно всё проходит онлайн);

-

более выгодные условия, чем в банках;

-

доходность для инвесторов;

-

возможность оформления кредита как ценной бумаги;

-

перепродажи кредита.

Главный риск здесь – в неспособности заёмщика выплатить кредит. Но большинство P2P-компаний проверяют данные, оценивают риски и на основе этого определяют процентную ставку. Иногда у таких компаний даже есть резервный финансовый фонд, что даёт некоторые гарантии инвесторам.

P2P сегодня – это довольно большой рынок финансовых взаимоотношений и действительно удобный механизм для его участников, ведь исчезновение посредников между заёмщиком и деньгами значительно снижает стоимость привлечения финансов. Объём рынка Р2Р в России показывает стабильный рост, а его деятельность регламентируется законом. Однако и здесь не исключены случаи мошенничества.

Краудфандинг и краудинвестинг

Эти финансовые инструменты для привлечения капитала часто путают, хотя разница между ними принципиальна.

-

Краудфандинг (от англ. сrowd – «толпа», funding – «финансирование») – коллективная финансовая поддержка какого-либо проекта или идеи. Сбор средств может быть организован для релиза фильма, пластинки или книги, поддержки социального проекта и т.д. Прибегают к краудфандингу и предприниматели – как правило, по такой схеме пытаются запустить свой проект стартаперы, у которых есть симпатичная идея для бизнеса, но нет средств. Те, кто дают им деньги, взамен получают продукцию самой компании или какой-то приятный подарок.

-

Краудинвестинг (от англ. сrowd – «толпа», investing – «инвестиции») – формат коллективных инвестиций, когда несколько субъектов финансируют одно предприятие. Когда финансируемая компания получает прибыль, она распределяет её между теми, кто в неё инвестировал.

Если у инвестора и будут какие-то стимулы для участие в краудфандинге, то уж точно не финансовые. «Заёмщик» обычно преследует какую-то креативную, социальную или благотворительную цель.

Для краудфандинга характерны:

-

небольшой размер пожертвований;

-

большое количество участников крауд-кампании;

-

бонусы и подарки как благодарность за «инвестиции»;

-

огласка в соцсетях и на крауд-платформах.

Несмотря на простоту и кажущуюся популярность, инвесторы не всегда положительно отзываются о своём опыте на краудфандинговых площадках. Если говорить про бизнес, то большинство стартаперов осуществляют сбор средств, когда их проект находится на уровне задумки. Ждать несколько лет инвесторы не хотят, и их можно понять: количество так и не реализованных идей очень велико.

Гораздо интереснее для бизнеса краудинвестинг. Как и в краудфандинге, люди «скидываются» на реализацию той или иной идеи на специальной платформе. Однако здесь уже есть вероятность получения прибыли или хотя бы возврата денежных средств. В случае удачного запуска проекта инвесторы получают долю в бизнесе, а затем – часть прибыли. Если необходимая сумма для запуска или поддержки проекта не набирается, средства возвращают инвесторам.

Для краудинвестинга характерны:

-

более выгодные условия, чем в венчурной индустрии;

-

доступность, охватность и массовость;

-

копирование бизнес-концепций;

-

отсутствие твёрдых гарантий.

Краудинвестинг в России пока ещё довольно низкого уровня и выглядит как игра, в которую не все хотят играть. Опытные инвесторы не стремятся вкладываться в «кота в мешке», ведь на площадке для краудинвестирования обычно нет отдела мониторинга или юристов. Начинающие бизнесмены в свою очередь не очень любят напрягаться – просчитывать риски, составлять бизнес-план или хотя бы оценивать серьёзность собственных намерений.

Формат развивается слабо и из-за российского менталитета. В стране, в которой за последние 100 лет люди много раз теряли собственные сбережения, недоверие возникает уже на генетическом уровне. Ещё одна проблема медленного развития альтернативных финансов в России – низкий уровень финансового образования.

В то же время краудинвестинг очень перспективен. К примеру, рынок США понимает потенциал механики и её положительное влияние на экономику, поэтому регулирует все процессы на площадке на законодательном уровне. Проработанная правовая база, появление регулятора, переосмысление правил платформы – всё это может сделать краудинвестинг по-настоящему модной и прибыльной системой и в России.

Криптовалюты

Наверное, мало кто активнее следит за развитием рынка криптовалют, чем традиционные банки. Всё дело в прямой конкуренции, банки чувствуют угрозу в этом инструменте.

- Криптовалюта («цифровые деньги») – электронное платежное средство без физического выражения формы. Основной единицей измерения являются «коины» (или «монеты»). Их используют как традиционные деньги, включая хранение, передачу третьим лицам, оплату товаров или услуг и т.д. В некоторых странах криптовалюты находятся вне закона.

Для криптовалют характерны:

-

практичность и мобильность;

-

низкая стоимость переводов;

-

волатильность;

-

отсутствие единого регулирования.

Криптовалюты как альтернативный источник финансирования бизнеса подходят технологически продвинутым предпринимателям, которые могут привлечь к своему проекту внимание держателей токенов, это их инструмент снижения рисков. Либо это путь для тех, у кого сегодня есть свободные средства, а идеи для бизнеса пока нет: можно купить биткоины с расчётом на то, что завтра его курс значительно вырастет (как уже неоднократно случалось).

Вместо резюме

Финтех-индустрия стремительно развивается, и предпринимателям имеет смысл следить за появлением и развитием новых форматов. Кредит – далеко не единственный финансовый инструмент, ему уже есть много альтернатив. И ещё больше их будет появляться в будущем.

Добро пожаловать в новую финансовую реальность!

Чтобы не пропустить интересную и полезную для вас статью о малом бизнесе, подпишитесь на наш Telegram-канал, страницу в Facebook и канал на «Яндекс.Дзен».

Содержание

- Что такое краудфандинг

- Как бизнесу заработать с помощью крауд-технологий

- Как привлечь финансирование через площадку

- Плюсы и минусы крауд-технологий для бизнеса

- Крауд-платформы в мире и России

- Реестр операторов инвестиционных платформ

Что такое краудфандинг

Недавно кофейный кооператив «Чёрный» запустил на Planeta.ru проект для открытия собственного обжарочного цеха. До 20 июня команда хочет собрать миллион рублей на закупку необходимого оборудования. За поддержку проекта кооператив предлагает свой мерч, зерно, каппинги, мастер-классы и другие вознаграждения для кофеманов.

К моменту написания этой колонки на счётчике проекта около 200 тысяч. Если к обозначенной дате нужная сумма не будет собрана, деньги вернутся вложившимся участникам.

Будущий обжарочный цех кооператива «Чёрный»

Так работает краудфандинг – народное финансирование. Само явление существует достаточно давно, но с развитием интернета получило дополнительное распространение.

Термин «краудфандинг» (от англ. crowd – толпа, funding – финансирование) возник в 2006 году.

В 2020 году он попал в базу «АКАДЕМОС», на основе которой вносятся изменения в Русский орфографический словарь.

Исполнительный директор ассоциации операторов инвестиционных платформ Кирилл Косминский сказал, что это событие имеет не меньшее значение для всей отрасли крауд-технологий, чем принятие закона о крауд-платформах (259-ФЗ «О цифровых финансовых активах»), и отметил, что признание инструмента на лингвистическом уровне говорит о его востребованности.

Как бизнесу заработать с помощью крауд-технологий

Однако даже на лингвистическом уровне существует недопонимание. С развитием краудфандинга начали развиваться и другие типы крауд-технологий: краудинвестинг и краудлендинг. Периодически их путают. У всех терминов есть общий корень crowd, обозначающий группу лиц, а дальше начинаются различия.

Периодически крауд-технологии путают, отсюда и мем «крауд-чота-там»

Краудфандинг

Заработать с помощью классического или rewards-краудфандинга не получится. Собранные средства автор должен потратить на реализацию цели проекта. Этот инструмент предполагает финансирование за нефинансовые вознаграждения.

Часто работает как предзаказ: например, разработчики гаджета для трекинга времени TimeFlip в своей крауд-кампании предлагали будущие гаджеты по спеццене.

По сути, участники краудфандинговых проектов совершают отложенную покупку. Помимо получения этого нефинансового бонуса, их мотивация заключается в желании реализовать цель проекта, присоединиться к команде, которая над ним работает, а также симпатии или уважении к автору проекта.

Из-за таких смысловых особенностей краудфандинг иногда путают с пожертвованиями, что неверно. Ключевые отличия краудфандинга от сбора донатов заключаются в том, что каждый крауд-проект посвящён одной идее, для реализации которой нужна конкретная сумма средств, в возвратности этих денег в случае неуспеха, а также наличии вознаграждений для участников.

Для бизнеса краудфандинг может быть интересен как маркетинговое исследование и возможность получить стартовый капитал.

Например, предпринимательница Светлана Новак собрала на Planeta.ru деньги на запуск производства мармелада из морской капусты: оформление необходимой документации и выпуск первой партии продукта. Бизнес-ангелы, увидевшие спрос на необычный продукт, уже вне крауд-кампании вложили в проект 600 тысяч рублей за 6% от прибыли.

Соответственно, краудфандинг может выступать как предынвестиционная стадия. Во время пандемии для многих представителей малого бизнеса и социальных предпринимателей такая возможность обратиться за поддержкой к клиентам стала настоящим спасением.

Например, московский «Магазинчик милоты» собрал 355 тысяч рублей на выплату долгов, образовавшихся из-за вынужденного закрытия в самоизоляцию. Фотограф и предприниматель из Лобни Иван Хафизов в прошлом году запустил с помощью краудфандинга производство сборного макета наличника – кампания на Planeta.ru принесла 5,3 млн рублей.

«Лего в русском народном стиле» предзаказали на 5 млн рублей

Рекорд по сборам среди проектов на российских краудфандинговых платформах составляет 17,4 млн рублей и принадлежит рок-группе «Алиса». На российских платформах лидируют по популярности социальные и творческие кампании, но и бизнес-проекты регулярно появляются.

При этом маркетинговая функция краудфандинга для них оказывается более ценной, чем финансовая. Как отметила предпринимательница Гузель Санжапова, автор 6 успешных крауд-проектов с общей суммой сбора больше 8 млн рублей, «краудфандинг больше про людей, чем про деньги».

Краудлендинг

Зато абсолютно точно про деньги краудлендинг. Краудлендинговые или займовые платформы могут служить альтернативой традиционным банковским инструментам. Заёмщики размешают на краудлендинговых площадках сумму необходимого кредита, а инвесторы предоставляют им деньги под процент. Существует три типа такого финансирования:

- p2p – заёмщик и инвесторы – физлица;

- p2b – физлица кредитуют юрлицо;

- b2b – и инвесторы, и заёмщики – юрлица.

Соответственно, компания может заработать, давая деньги «взаймы» или получая на свои нужды займы под проценты.

Краудлендинговые площадки заинтересованы в том, чтобы инвесторы не потеряли свои деньги, а вернули с процентами, поэтому проверяют надёжность приходящих на их платформы компаний: проводят нефинансовую проверку (оценку репутации, кредитной истории, прочность бизнес-модели, отсутствие судебных разбирательств) и финансовую оценку рисков.

При этом платформы, входящие в реестр Банка России, для финансовой оценки имеют доступ к той же инфраструктуре, что и традиционные банки.

CEO краудлендинговой платформы «Фандико» Иван Белый отмечает, что для заёмщика такой способ финансирования может быть значительно быстрее, проще и технологичнее, чем в банке.

Срок рассмотрения документов, затягивающийся в банках на несколько месяцев, на краудлендинговых площадках составляет от одного дня до пары недель, а средства в надёжные компании часто привлекаются спустя всего несколько часов после публикации карточки проекта. К тому же банки часто отказывают в кредитах предпринимателям, не имеющим российского гражданства, а платформы работают и с нерезидентами.

Для инвесторов такие площадки – один из способов диверсификации портфеля.

Платформы могут быть интересны инвесторам более высокой доходностью (12-30% годовых), но где высокая доходность, там и высокие риски. Площадки стараются их минимизировать, хоть и всегда предупреждают о потенциальной возможности неплатежа.

По данным Центробанка, за 2020 год объём сделок, заключённых с использованием крауд-платформ, составил 7 млрд рублей, при этом 60% из них пришлось именно на сегмент краудлендинга.

Кирилл Косминский уточнил, что основная масса сделок на этих платформах в России – до 5 млн рублей, хотя случались сделки и до 30 млн рублей. Эксперты прогнозируют 1,5-2 кратный рост рынка ежегодно при условии благоприятного развития за счёт корпоративных инвестиций.

Краудинвестинг

В краудинвестинге можно заработать, продавая долю в акционерном капитале компании. Компания проходит проверку краудинвестинговой площадки, получает доступ к широкому кругу инвесторов и привлекает до нескольких сотен миллионов рублей.

В России этот инструмент пока «не взлетел». По мнению Косминского, это связано с тем, что «ранее не было чётких и прозрачных правил, закреплённых в законодательстве, а также встраивания инструмента в инфраструктуру сектора поддержки стартапов».

Российские компании могут использовать зарубежные краудинвестинговые компании, только если у них есть филиалы за рубежом.

Читайте также:

Запускаете кампанию на Kickstarter? Даем пошаговую инструкцию

Как создать «Кикстартер» для ICO, краудфандинга и краудинвестинга

Как мы выпустили онлайн-курс с помощью краудфандинга

Как привлечь финансирование через площадку

Чтобы привлечь финансирование через краудфандинговую платформу, предприниматель должен подробно расписать свою идею, сделать мотивирующее видеообращение для участников, продумать лоты и создать черновик кампании на сайте выбранной платформы.

Со стороны может показаться, что для успешного завершения проекта нужно просто проанонсировать его у себя в фейсбуке, но, как правило, одного поста недостаточно даже авторам с большой аудиторией – необходимо очень чёткое понимание целевой аудитории, стратегия продвижения, работа с лидерами мнений и СМИ.

Площадка может присоединиться к продвижению инициативы и анонсированию проекта на своих ресурсах, но в первую очередь предоставляет автору удобный сервис и своё имя. Подробнее о том, как российские крауд-платформы могут помочь в продвижении проектов, мы писали в предыдущей колонке. С автором, прошедшим модерацию, платформа заключает договор, по которому переводит средства в случае успешного сбора.

Для получения займа на краудлендинговой платформе нужно зарегистрироваться на выбранном ресурсе и предоставить необходимые документы. Специалисты платформы оценивают кредитоспособность предпринимателя и размещают карточку проекта, оформленную по внутренним стандартам.

Далее начинаются торги среди желающих выдать заём – сообщества зарегистрированных инвесторов площадки. Заёмщик сам может выбрать устраивающие его условия займа. Возврат займа по индивидуальному графику осуществляется напрямую переводом со счёта компании на номинальный счёт платформы, средства автоматически распределяются по лицевым счетам инвесторов.

Платформа контролирует выполнение обязательств.

Плюсы и минусы крауд-технологий для бизнеса

Основной минус краудфандинга в том, что это довольно трудозатратный инструмент: проект мало качественно презентовать на площадке, его нужно ещё постоянно продвигать. Некоторым предпринимателям удавалось создать сообщество именно с помощью краудфандинга, но, как правило, наличие комьюнити является важным фактором, определяющим успех крауд-кампании.

Авторам, которые не готовы прилагать усилия для распространения информации о проекте, краудфандинг однозначно не подходит. Впрочем, усилия вполне оправдываются, учитывая то, что плюсом является не только привлечение дополнительного финансирования, но и возможность бесплатно протестировать спрос на свой продукт.

Мировые гиганты Xiaomi и Amazon запустили собственные краудфандинговые платформы именно для маркетингового исследования концептов. Краудфандинг работает как хороший пиар-инструмент, помогает привлечь партнёров и громче заявить о себе. Он может быть предынвестиционной стадией, а также способом сбора предзаказов и регулирования объёмов итогового тиража.

В отличие от краудфандинга, в краудлендинге не нужно тратить массу усилий на рекламу своего проекта – к финансированию подключаются инвесторы, уже зарегистрированные на платформе, а сами площадки всегда работают над привлечением новых инвесторов.

Но заёмщиков могут отпугнуть более высокие ставки по сравнению с традиционными инструментами, а также необходимость работы со множеством инвесторов. Краудлендинг и краудинвестинг не подойдут вновь образованным компаниям, а также компаниям, не имеющим операционной окупаемости хотя бы в одном отчётном периоде.

При этом неоспоримым преимуществом является скорость и автоматизация работы: оформление займа проходит полностью дистанционно и значительно быстрее, чем в обычных банках.

Крауд-платформы в мире и России

Kickstarter

Крупнейшая в мире краудфандинговая платформа. Работает с конца апреля 2009 года. За это время больше 20 миллионов человек помогли собрать $5,8 млрд, и больше 200 тысяч проектов были успешно завершены.

Работает по модели «всё или ничего»: если в заявленный срок деньги не собраны в полном объёме, они возвращаются бэкерам.

Известна своими рекордными сборами на изобретения и компьютерные игры. Лидер среди российских крауд-проектов на этой площадке – «тамагочи для хакеров» Flipper Zero, с помощью которого можно управлять различными электронными устройствами – собрал $4,8 млн.

При этом запуститься там российскому проекту не так просто: создавать кампании на Kickstarter могут совершеннолетние резиденты страны, имеющие счёт в банке одной из 21 одобренных стран – стран СНГ в списке нет.

Для запуска российским предпринимателям потребуется участие посредника или регистрация компании за рубежом. Комиссия площадки составляет 5%, ещё 5% от суммы сбора уходит на покрытие расходов платёжных агрегаторов.

Zopa

Первая в мире краудлендинговая платформа. С 2005 года почти полумиллионом заёмщиков привлечено более 5 млрд фунтов стерлингов. Инвесторы площадки за это время получили проценты на общую сумму более 350 млн фунтов стерлингов. Разрешены займы до 25 тысяч фунтов стерлингов. В 2020 года площадка получила банковскую лицензию. Работает с жителями Великобритании.

MicroVentures

Основанная в 2009 году, MicroVentures была одной из первых венчурных компаний в финансовой индустрии, создавших «открытую для общественности» инвестиционную платформу. Аккредитованные и неаккредитованные инвесторы могут инвестировать в проверенные стартапы наряду с венчурными капиталистами. С помощью платформы 110 000 инвесторов вложили более $220 млн в более чем 400 компаний.

Planeta.ru