Краткосрочная кредиторская задолженность — это долги, с которыми сталкивается практически каждая компания и которые она должна погасить в короткие сроки. В статье мы раскроем сущность краткосрочной кредиторской задолженности (далее — КЗ), правила ее отражения в балансе и сроки погашения.

Краткосрочная и долгосрочная КЗ, сущность и способы возникновения

Кредиторская задолженность — это обязательства организации перед другими лицами (юридическими и/или физическими). В зависимости от срока погашения КЗ принято разделять на краткосрочную и долгосрочную. Срок погашения краткосрочной кредиторской задолженности — это период, в течение которого организация должна произвести оплату своего долга контрагенту.

КЗ может возникнуть:

- перед поставщиками — по неотфактурованным поставкам, коммерческим кредитам в виде отсрочки или рассрочки оплаты товаров (работ, услуг);

- перед покупателями — по полученным авансам в счет предстоящей поставки товаров (работ, услуг);

- перед сотрудниками — по выплате заработной платы, пособий, невозмещенным суммам по авансовым отчетам и прочим операциям с персоналом;

- перед бюджетом и внебюджетными фондами — по уплате федеральных и региональных налогов, взносов (в ФСС, ПФР, ФФОМС), пеней и штрафов;

- по прочим основаниям.

Максимальный срок погашения краткосрочной КЗ

Погашение кредиторской задолженности является текущей деятельностью организации и, как правило, происходит за счет собственных оборотных средств. Срок погашения задолженности устанавливается законодательством либо прописывается в договорах.

Для краткосрочной КЗ срок погашения не должен превышать 12 месяцев с момента ее возникновения, в противном случае такая задолженность будет считаться долгосрочной.

Своевременное погашение КЗ поможет избежать негативных последствий, таких как неустойка, штрафные санкции, ущерб деловой репутации компании.

Как раскрыть информацию о кредиторской задолженности в пояснениях к бухгалтерскому балансу, подробно разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный демо-доступ к системе К+. Это бесплатно.

Правила отражения краткосрочной КЗ на счетах и в балансе

Суммы краткосрочной кредиторской задолженности — это один из источников формирования средств организации, поэтому они находят свое отражение в пассиве бухгалтерского баланса по строке 1520 «Краткосрочная кредиторская задолженность». В балансе по данной строке указывается сумма кредитовых сальдо по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76.

Если счет имеет дебетовое и кредитовое сальдо одновременно, то в балансе такие данные показываются развернуто, то есть дебетовый остаток отражается в активе баланса в составе дебиторской задолженности, а кредитовый остаток по счету — в пассиве.

Скачать бланк бухгалтерского баланса можно здесь.

Перед составлением годовой отчетности задолженность должна быть подтверждена, т. е. произведена сверка расчетов со всеми контрагентами и проведена инвентаризация расчетов.

О том, как провести инвентаризацию кредиторки, можно узнать из материала «Инвентаризация дебиторской и кредиторской задолженности».

Итоги

Сумма краткосрочной кредиторской задолженности — это один из важнейших финансовых показателей хоздеятельности организации. В балансе ее отражают по строке 1520. Перед составлением годовой бухотчетности необходимо провести инвентаризацию расчетов с контрагентами.

Добавить в «Нужное»

Кредиторская задолженность – это…

Кредиторская задолженность – это сумма долгов и обязательств перед другими организациями и физическими лицами (включая ИП), которую ваша организация должна погасить. Те, кому вы должны, именуются кредиторами.

В нашей консультации мы подробно расскажем о кредиторской задолженности, в том числе об отражении ее сумм в бухгалтерском и налоговом учете.

Состав кредиторской задолженности

В состав кредиторской задолженности включаются долги компании перед:

- поставщиками и подрядчиками;

- покупателями и заказчиками;

- работниками (по оплате труда);

- бюджетом (по уплате налогов, взносов и других обязательных платежей);

- организациями и физлицами (ИП), выдавшими компании кредит/заем;

- прочими кредиторами.

Виды кредиторской задолженности

Кредиторскую задолженность можно разделить на следующие виды.

По срокам погашения.

В зависимости от сроков погашения кредиторскую задолженность разделяют на краткосрочную и долгосрочную.

Краткосрочная кредиторская задолженность – это та задолженность, срок погашения которой не превышает 12 месяцев.

Долгосрочная кредиторская задолженность – это задолженность, срок погашения которой превышает 12 месяцев.

По своевременности исполнения обязательства.

По этому признаку кредиторская задолженность делится на:

- задолженность, срок погашения которой еще не наступил;

- просроченную задолженность.

По вероятности погашения.

Здесь кредиторскую задолженность подразделяют на:

- нормальную;

- сомнительную;

- безнадежную к взысканию.

По типу кредитора.

По данному признаку кредиторскую задолженность можно разделить на кредитную и небанковскую.

На каких счетах бухгалтерского учета отражается кредиторская задолженность

Кредиторская задолженность отражается на счетах учета расчетов. Увеличение кредиторской задолженности показывается по кредиту того или иного счета, а уменьшение – по дебету. Ниже вы сможете ознакомиться с примерами бухгалтерских проводок.

Кредиторская задолженность в бухгалтерском учете

В бухгалтерском учете отражайте кредиторскую задолженность в той сумме, которую считаете правильной (п. 73 Положения, утв. Приказом Минфина России от 29.07.1998 N 34н (далее – Положение)). При этом важным моментом является то, что суммы по расчетам с банками и бюджетом, отражаемые в бухгалтерской отчетности, должны быть согласованы с соответствующими организациями и должны быть тождественны (п. 74 Положения).

Приведем примеры основных проводок возникновения и погашения кредиторской задолженности.

| Содержание операции | Дебет | Кредит |

|---|---|---|

| Возникновение задолженности перед поставщиками и подрядчиками и ее погашение | ||

| Приняты к учету товары/работы/услуги | 08, 10, 20, 26, 41 и др. | 60 |

| Оплачены товары/работы/услуги | 60 | 51 и др. |

| Возникновение задолженности перед покупателями и заказчиками по полученным авансам и ее погашение | ||

| Получен аванс в счет предстоящей отгрузки товаров (предстоящего выполнения работ/оказания услуг) | 51 и др. | 62 |

| Отгружены товары (выполнены работы/оказаны услуги) | 90-1 | 51 и др. |

| Возникновение задолженности перед работниками по оплате труда и ее погашение | ||

| Начислена заработная плата работникам | 20, 25, 26 и др. | 70 |

| Выплачена заработная плата работникам | 70 | 50, 51 |

| Возникновение задолженности перед бюджетом и внебюджетными фондами и ее погашение | ||

| Начислены налоги, взносы | 25, 26, 44, 70 и др. | 68, 69 |

| Уплачены налоги, взносы | 68, 69 | 51 |

| Возникновение задолженности по кредитам и займам и ее погашение | ||

| Получен кредит/заем | 51 и др. | 66, 67 |

| Начислены проценты по кредиту/займу | 91-2 | 66, 67 |

| Погашена задолженность по кредиту/займу | 66, 67 | 51 и др. |

Инвентаризация кредиторской задолженности

В некоторых случаях организации обязаны проводить инвентаризацию. В частности, это необходимо сделать перед составлением годовой бухгалтерской отчетности (ст. 11 Закона от 06.12.2011 N 402-ФЗ, п. 27 Положения). Среди прочего проводится и инвентаризация кредиторской задолженности.

Подробнее о проведении инвентаризации кредиторской задолженности можно прочитать в отдельном материале.

Где искать кредиторскую задолженность в балансе

Долгосрочным долгам отведено место в разделе IV Бухгалтерского баланса (утв. Приказом Минфина России от 02.07.2010 N 66н). Краткосрочные обязательства отражаются в разделе V Баланса, в частности краткосрочная кредиторская задолженность показывается по строке 1520.

Списание кредиторской задолженности в бухгалтерском учете

Списать кредиторскую задолженность можно при возникновении одного из следующих оснований:

- в отношении кредиторской задолженности истек срок исковой давности. Исключением в данном случае является задолженность перед бюджетом (приложение к письму Минфина России от 28.12.2016 N 07-04-09/78875, Постановление Правительства РФ от 06.05.2016 N 393);

- кредитор ликвидирован (прекратил свою деятельность);

- кредитор исключен из ЕГРЮЛ/ЕГРИП по решению ИФНС как недействующий.

Кредиторская задолженность, по которой истек срок исковой давности, списывается по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа/распоряжения руководителя организации (п. 78 Положения).

Если же вы списываете кредиторскую задолженность в связи с тем, что кредитор ликвидирован или исключен из ЕГРЮЛ/ЕГРИП как недействующий, то к вышеупомянутым документам приложите выписку из ЕГРЮЛ/ЕГРИП, подтверждающую исключение кредитора из реестра.

Списывается кредиторская задолженность в следующие сроки.

| Причина списания кредиторской задолженности | В каком периоде нужно списать кредиторскую задолженность |

|---|---|

| Истечение срока исковой давности | В том отчетном периоде, на который приходится дата окончания течения срока исковой давности |

| Ликвидация кредитора (прекращение деятельности) или исключение его из ЕГРЮЛ/ЕГРИП как недействующего | В том отчетном периоде, на который приходится дата внесения соответствующей записи в ЕГРЮЛ/ЕГРИП |

Суммы списываемой кредиторской задолженности по общему правилу относятся на финансовые результаты организации и включаются в состав прочих доходов (п. 78 Положения, п. 7 ПБУ 9/99).

При списании кредиторской задолженности делается проводка Дебет 60 (62, 66 и др.) – Кредит 91 субсчет 1.

Кстати, если вы получили аванс от покупателя/заказчика и начислили с этой суммы НДС, а затем вам нужно списать кредиторскую задолженность, то сумму налога включите в прочие расходы и сделайте проводку Дебет 91 субсчет 2 – Кредит 62 (76) субсчет НДС.

Списание кредиторской задолженности в налоговом учете

Основаниями для списания кредиторской задолженности в налоговом учете могут служить не только те основания, о которых мы рассказали выше, но и другие. Например, если кредитор простил вам долг (Письмо Минфина России от 18.01.2021 N 03-03-06/1/1945).

Для списания кредиторской задолженности в налоговом учете потребуются те же документы, которые нужны для ее списания в бухгалтерском учете.

Списываемая кредиторская задолженность включается в состав внереализационных доходов (п. 18 ст. 250 НК РФ). Правда, есть случаи, когда списываемую кредиторку не нужно включать в доходы. К примеру, это не нужно делать, когда кредиторская задолженность по уплате налогов/взносов/пеней/штрафов списывается по закону или решению Правительства РФ (пп. 21 п. 1 ст. 251 НК РФ).

При методе начисления списанная кредиторская задолженность включается во внереализационные доходы в последний день отчетного (налогового) периода, в котором (пп. 5 п. 4 ст. 271 НК РФ, Письмо Минфина России от 02.04.2021 N 03-03-06/1/24533):

- истек срок исковой давности;

- внесена запись в ЕГРЮЛ/ЕГРИП о ликвидации (прекращении деятельности) или об исключении кредитора из ЕГРЮЛ/ЕГРИП как недействующего;

- возникло иное основания для списания кредиторской задолженности (например, подписано соглашение о прощении долга).

Когда долги есть, а денег на их погашение нет

Если у вас нет денежных средств на погашение задолженности, то можете предложить кредитору или оформить отступное, или новировать ваше обязательство перед ним (ст. 409, 414 ГК РФ).

Анализ кредиторской задолженности

Организациям полезно проводить анализ различных показателей своей деятельности, в том числе рассчитывать коэффициенты, позволяющие анализировать кредиторскую задолженность.

Приведем в качестве примера несколько коэффициентов.

Коэффициент оборачиваемости кредиторской задолженности.

Рассчитывается он по следующей формуле:

Коб. = Выручка/ Средняя величина кредиторской задолженности

Выручка берется из строки 2110 Отчета о финансовых результатах.

Средняя величина кредиторки, в свою очередь, рассчитывается так:

Скз = (Кредиторская задолженность на начало периода + Кредиторская задолженность на конец периода)/2

Если переложить эту формулу на строки баланса, то она будет иметь такой вид.

Скз = (стр.1520 на начало периода + стр.1520 на конец периода)/2

Коэффициент показывает, сколько рублей выручки приходится в среднем на один рубль краткосрочной кредиторской задолженности. Чем выше величина коэффициента оборачиваемости кредиторской задолженности, тем быстрее компания может гасить свои долги.

По аналогии с краткосрочной кредиторской задолженностью можно рассчитать коэффициент оборачиваемости всей кредиторки.

Средний срок оборота кредиторской задолженности.

Определяется по формуле:

Ср.об. = 365/Коб.

Этот коэффициент отражает средний срок возврата долгов.

Кредиторская задолженность — это долги организации перед поставщиками и подрядчиками, работниками по выплате зарплаты, бюджетом. Наша статья ознакомит вас с бухгалтерскими проводками при учете кредиторской задолженности и примерами проводок с пояснениями.

Виды кредиторской задолженности

Основные виды кредиторской задолженности приведены в разделе VI Приказа Минфина РФ от 31.10.2000 № 94н, утвердившего план счетов. Это расчеты:

- перед поставщиками и подрядчиками (счет 60);

- перед покупателями и заказчиками (счет 62);

- по краткосрочным и долгосрочным кредитам и займам (счета 66 и 67 соответственно);

- по уплате налогов и сборов (счет 68);

- по соцстрахованию (счет 69);

- с работниками по оплате труда (счет 70);

- с подотчетниками (счет 71);

- с иными кредиторами (счета 75, 76, 86 и другие).

Пожалуй, самым распространенным видом «кредиторки» является задолженность перед поставщиками и подрядчиками за товары, услуги и не оплаченные в срок работы.

Учет кредиторской задолженности в 2021 году

Порядок отражения кредиторской задолженности регулируется Положением по ведению бухучета и отчетности (Положение), утвержденного Приказом Минфина РФ от 29.07.1998 № 34н.

Согласно пункту 73 положения, обязательства компании отражаются в учете в суммах, сформировавшихся на основе бухгалтерских проводок. В случае если возникают сомнения в расчетах, правильными считаются именно свои показатели, подтвержденные соответствующей «первичкой».

При расчетах с банками и бюджетом подход другой. Здесь сомнений лучше избегать и разногласия устранять сразу. На это прямо указано в п. 74 положения: все цифры должны быть согласованы и тождественны. Оставлять показатели неурегулированными недопустимо.

«Кредиторка» отражается на счетах учета в зависимости от стадии — от ее возникновения до погашения или списания.

На этапе возникновения «кредиторки» производятся следующие записи.

|

Возникновение кредиторской задолженности |

||

|

Содержание хозяйственной операции |

Дебет |

Кредит |

|

Перед поставщиками и подрядчиками |

||

| Принятие к учету товаров (работ, услуг) | Счета 08 (10, 20, 26, 41, 44, 91-2) | Счет 60 |

|

Перед покупателями и заказчиками по полученным авансам |

||

| Зачислен аванс в счет предстоящей отгрузки товаров (работ, услуг) | Счета 51, 52 | Счет 62 |

|

Перед банками и иными кредиторами |

||

|

Получение кредита |

Счета 51, 52 |

Счета 66, 67 |

|

Перед бюджетом и внебюджетными фондами |

||

| Начисление налогов, страховых взносов | Счета 26 (44, 70, 90-3, 91-2, 99) | Счета 68, 69 |

|

Перед персоналом по оплате труда |

||

| Начисление зарплаты, пособий по больничным листам |

Счета 20 (26, 91-2) |

Счет 70 |

О том, какими проводками отразить погашение и списание «кредиторки», читайте в соответствующих разделах данной статьи.

Сроки кредиторской задолженности

Общий срок давности для списания кредиторcкой задолженности прописан в пп. 1 ст. 196, п. 1 ст. 192 ГК РФ. Он составляет три года. Истечение срока заканчивается в соответствующие месяц и число последнего (третьего) года срока — п. 1 ст. 192 ГК РФ.

А вот начало исчисления срока давности зависит от того, установлен ли специально срок погашения такой задолженности. Исходя из пункта 2 ст. 200 ГК РФ, возможны три варианта ситуаций.

| Ситуации | Начало исчисления срока давности |

| Срок погашения задолженности установлен в договоре | По окончании срока погашения задолженности |

| Срок погашения задолженности не прописан в договоре либо определен моментом востребования | С даты предъявления кредитором требования об исполнении долга |

| В договоре срок погашения долга не установлен или он определен моментом востребования, но кредитором при предъявлении требования установлен срок для его погашения | По окончании срока, установленного для погашения, требования о погашении обязательств |

Если последний день срока давности выпадает на выходной, днем окончания срока признается ближайший рабочий день (ст. 193 ГК РФ). Такой порядок применяется как к сроку погашения обязательств, так и к дате истечения срока давности.

Срок исковой давности отличается еще двумя особенностями.

1. Согласно статье 202 ГК РФ срок давности может приостанавливаться. В такой ситуации следует определить, укладывается ли этот срок в 10 лет с момента срока погашения обязательств, а по задолженности, срок погашения которой не определен или установлен моментом востребования — с даты ее возникновения (п. 2 ст. 202 ГК РФ).

2. Срок давности может восстановить свое течение.

Ситуации, при которых срок исковой давности подлежит восстановлению, представлены в таблице.

|

В какой момент |

Действия должника |

Норма |

| До истечения срока исковой давности |

Признает наличие задолженности путем: — признания претензии; — внесения в договор условия о наличии долга; — подписания акта сверки взаиморасчетов |

Статья 203 ГК РФ |

| После истечения срока исковой давности | Письменно признает свой долг |

Пункт 2 ст. 206 ГК РФ |

Если восстановленный срок исковой давности выходит за пределы максимально установленного (10 лет — абз. 2 ст. 200 ГК РФ), он продлевается — п. 8 Постановления Пленума ВС РФ от 29.09.2015 № 43, п. 2 ст. 10.4 принципов международных коммерческих договоров УНИДРУА (приняты в 2010 году).

Для отдельных видов обязательств федеральное законодательство устанавливает свои сроки исковой давности со специальными условиями их приостановления.

Погашение кредиторской задолженности в 2021 году: проводки

Оплата задолженности отражается в учете в зависимости от вида обязательств. Проводки со счетами списания задолженности представлены в таблице.

|

Содержание хозяйственной операции |

Дебет |

Кредит |

|

Погашение задолженности перед поставщиками и подрядчиками |

||

| Оплачены товары (работы, услуги) | Счет 60 | Счета 50, 51 |

|

Погашение задолженности перед покупателями и заказчиками по полученным авансам |

||

| Отгрузка товаров (выполнение работ, услуг) |

Счет 62 |

Счет 90-1 |

|

Погашение задолженности перед банками и иными кредиторами |

||

| Погашение кредита, процентов | Счета 66, 67 | Счета 51, 52 |

|

Погашение задолженности перед бюджетом и внебюджетными фондами |

||

| Оплата налогов, страховых взносов |

Счета 68, 69 |

Счет 51 |

|

Погашение задолженности перед персоналом по оплате труда |

||

| Выплата зарплаты, пособий по временной нетрудоспособности |

Счет 70 |

Счета 51, 50 |

|

Погашение задолженности перед другими кредиторами |

||

| Уплачена задолженность по расчетам с прочими кредиторами, учредителями (участниками) | Счета 76 (75, 86) | Счета 51 (52, 08-3, 19-3) |

Списание кредиторской задолженности: проводки

Процедура списания «кредиторки» производится при наличии одного из перечисленных ниже оснований:

- истечение срока давности. Учтите, что срок исковой давности не действует в отношении налоговой задолженности — п. 74 положения, приложение к письму Минфина РФ от 28.12.2016 № 07-04-09/78875;

- ликвидация или исключение кредитора из ЕГРЮЛ по решению ИФНС — п. 9 ст. 63, ст. 64.2, 419 ГК РФ, п. 6 ст. 22, п. 1 ст. 21.1, п. 9 ст. 22.3, п. 1 ст. 22.4 Закона от 08.08.2001 № 129-ФЗ «О госрегистрации юрлиц и ИП».

Момент списания невостребованной кредиторской задолженности наступит, если в ее отношении обнаружится одно из названных выше обстоятельств.

Списывать «кредиторку» нужно в том периоде, в котором для этого появились основания (письмо Минфина РФ от 19.12.2006 № 07-05-06/302).

Если таким основанием является истечение срока давности, задолженность списывается в том периоде, на который выпадает дата его окончания (п. 16 ПБУ 9/99, утвержденного Приказом Минфина РФ от 06.05.1999 № 32н).

Если кредиторская задолженность списывается вследствие ликвидации кредитора или его исключения из ЕГРЮЛ (ЕГРИП) по решению ИФНС, тогда процедура списания производится на дату внесения в реестр записи о соответствующем событии (пп. 6, 7 ст. 22, п. 9 ст. 22.3, п. 5 ст. 22.4 Закона от 08.08.2001 № 129-ФЗ, п. 16 ПБУ 9/99).

Сумма списанной «кредиторки» учитывается в прочих доходах (п. 7 ПБУ 9/99, утвержденного Приказом Минфина РФ от 06.05.1999 № 32н).

Увеличение дохода от списанной кредиторской задолженности, согласно разделу VIII инструкции по применению плана счетов, утвержденной Приказом Минфина РФ от 31.10.2000 № 94н, сопровождается следующей записью:

|

Содержание операций |

Дебет | Кредит |

Первичный документ |

| Списание задолженности |

Счета 60 (62, 66, 67, 76) |

Счет 91-1 |

Акт инвентаризации, приказ |

Начисленный с полученного аванса НДС при списании кредиторской задолженности включается в прочие расходы (пп. 11, 16 ПБУ 10/99, утвержденный Приказом Минфина РФ от 06.05.1999 № 33н) и отражается проводкой:

|

Содержание операций |

Дебет | Кредит |

Первичный документ |

| НДС, начисленный с полученного аванса, включен в прочие расходы |

Счет 91-2 |

Счета 62-НДС (76-НДС) |

Бухгалтерская справка-расчет |

Для решения финансовых вопросов многие компании привлекают внутренние и сторонние источники финансирования. Во втором случае у фирмы на определенной стадии могут возникнуть так называемые долгосрочные и краткосрочные обязательства. При их наличии одной из главных задач фирмы или предприятия являются своевременные возвраты долгов, при этом полученные средства не являются собственностью фирмы, она просто пользуется ими до того момента, когда придет срок их возврата.

Как разделяются активы и обязательства на краткосрочные и долгосрочные согласно Международным стандартам финансовой отчетности?

Признаки краткосрочных обязательств

Данная разновидность кредитных средств обладает следующими особенностями:

- Общий размер заемных средств во многом определяет продолжительность производственного цикла предприятия. Чем более значительны краткосрочные обязательства субъекта хозяйственной деятельности, тем меньшие суммы он будет привлекать, чтобы использовать их для оплаты текущих расходов в процессе работы фирмы.

- Краткосрочные обязательства предприятия заменяют бесплатный источник заемного капитала.

- Суммарный размер задолженностей часто определяется тем, насколько успешно компания осуществляет торговлю своей продукцией. Активно работающее предприятие вынуждено постоянно расходовать финансы, поэтому часто ему требуются заемные средства.

- При составлении бухгалтерской отчетности фирмы стоит помнить, что краткосрочные обязательства в балансе – это «Пассив».

- В некоторых случаях задолженности, сроки которых менее 12-месячного периода, можно погашать при помощи текущих активов. Данные финансовые средства задействованы при плановой деятельности субъекта хозяйствования, а чтобы использовать их для погашения задолженностей, зачислить их надо не позднее 12-месячного срока с даты создания задолженности.

- Сумма данной разновидности задолженности зависит от частоты выплат по ней, что дает возможность оперативно работать с источниками средств при осуществлении производственной деятельности.

- Размер краткосрочных обязательств трудно оценить в перспективе, данная ситуация вытекает из невозможности точно рассчитать размер сумм, составляющих основу обязательств по долгам.

Как отражаются краткосрочные обязательства в Бухгалтерском балансе?

Расчет коэффициента и его значение

Описываемая задолженность выражается при помощи коэффициента, который демонстрирует долю обязательств по отношению к общему долгу. Чтобы рассчитать данный коэффициент, пользуются следующей формулой:

Ккз = Ко : (Ко + До)

где

- Ккз – коэффициент, который необходимо рассчитать,

- Ко – краткосрочные,

- До – долгосрочные.

используемые обязательства:

Показатель, который будет получен после проведенных операций, показывает, насколько субъект хозяйствования в течение 12-месячного периода зависит от заемных финансовых вливаний. Если коэффициент краткосрочных обязательств получился высоким, это свидетельствует о том, что фирма платежеспособна, респектабельна и надежна.

Краткосрочные обязательства и их составляющие

При внесении в отчетность долговых обязательств, должны учитываться все заемные средства фирмы. Краткосрочные обязательства компании состоят из следующих компонентов:

- Условной оплаты.

- Средств, которые занимались на длительный срок, но их часть нужно вернуть в сроки, не превышающие 12-месячного периода.

- Кредиторской задолженности.

- Доходов, которые предприятие не заработало.

- Долговых обязательств до востребования.

- Депозитных вкладов, размещенных на 12-месячный период, и которые будут возвращены.

- Налоговых отчислений.

- Дивидендов, которые необходимо выплатить владельцам акций.

- Займов по векселям со сроками менее 12-месячного периода.

- Задолженностей, требующих погашения не позднее 12-месячного срока.

Вопрос: Как отразить в учете организации (должника) исполнение ее обязательств по договору краткосрочного процентного займа поручителем (юридическим лицом) и дальнейшее погашение организацией задолженности перед ним, если помимо суммы, выплаченной поручителем кредитору, организация уплачивает поручителю начисленные на эту сумму проценты, размер которых соглашением о выдаче поручительства не установлен?

Посмотреть ответ

Разновидности краткосрочных обязательств

Краткосрочные обязательства можно разделить на несколько подвидов:

- Операционные. К этому типу задолженностей можно отнести: оплату на аренду, авансовые отчисления, полученные субъектом хозяйствования, налоги, текущие платежи в бюджет. К группе операционных обязательств отнесены задолженности компании по полученным материалам, которые будут задействованы в производстве, а также начисленная, но пока не выплаченная зарплата работникам фирмы.

- Долги, подлежащие возврату не позднее 12-месячного периода с даты формирования отчетности.

- Средства, которые требуются для погашения задолженностей в течение 12-месячного периода. К этой категории относятся бонусные выплаты, отчисления работникам фирмы за отпуска, бонусы и прочие краткосрочные обязательства.

Условия возникновения задолженности

Данный тип задолженности может образоваться из-за того, что нельзя предугадать доходы, которые получит фирма, или размер убытков, которые она понесет. Например, в местности, где фирма производит свою продукцию, всегда существует возможность природных катаклизмов или техногенных катастроф. Эта угроза может существенно нарушить производственный цикл компании. Считается, что вероятность того, что случится катастрофа, может быть большой, небольшой и средней.

Краткосрочные обязательства разделяют на две категории:

- Расчетные.

- Точно определимые.

Конкретную сумму расчетных обязательств нет возможности определить до наступления расчетной даты. Поскольку расчетная дата наступит обязательно, задачей бухгалтера является точный расчет суммы, которую фирма-заемщик должна представить к погашению. Примерами указанного типа обязательств могут быть налоги на имущество или получение прибылей, а также оплаченные отпуска работников фирм или выполнение гарантийных требований.

Точно определимыми краткосрочными обязательствами выступают будущие выплаты, которые были прописаны в договоре или указаны в законодательных актах и поддающиеся точному расчету. При учете таких обязательств необходимо определить наличие нужной суммы для оплаты каждого обязательства и контролировать, чтобы оплата задолженности была верно зафиксирована. В качестве примеров точно определимых обязательств выступают: займы в банках, векселя, дивиденды, счета. Также сюда относят доходы, которые не были заработаны, акцизные сборы и уплата налогов с продаж.

Векселя, как инструмент долговых обязательств

Такие ценные бумаги имеют ту же смысловую нагрузку, что и понятие «кредиторская задолженность». Векселя использует компания, чтобы получить продукцию и финансирование, которые не будут задействованы при осуществлении основной деятельности данного субъекта хозяйствования.

Краткосрочные ценные бумаги условно подразделяют на обеспеченные и необеспеченные. Эта классификация во многом определяется условиями, которые были оговорены при заключении соглашения. В качестве обеспечения можно рассматривать закладные на имущество фирмы-должника или права на арест имущества.

Если компания имеет краткосрочные задолженности, обеспеченные такими векселями, то в отчетности прописывают активы, с помощью которых данные обязательства будут погашаться.

Сегодня компании оперируют как процентными, так и беспроцентными вексельными обязательствами. Для процентных ценных бумаг характерна четко прописанная ставка. На беспроцентных векселях отметка о взимаемых процентах отсутствует, но после их использования все равно необходима уплата дополнительных процентов.

Авансы и другие виды обязательств

Авансовые платежи связаны с тем, что при осуществлении сделок часто возникают предпринимательские риски. Если компания запрашивает аванс, а контрагент не исполняет условия договора, то при помощи этого платежа можно будет хотя бы частично погасить убытки.

Если говорить о других видах обязательств, то они могут включать в себя выплаты зарплат персоналу, а также процентов по кредиту.

Особая статья расходов – налоги. Ее всегда включают в структуру краткосрочной задолженности. Налоги состоят из всех средств, которые будут отправлены в бюджеты различных ведомств.

После того как будет подведена оценка работы компании, а также сдана вся отчетная документация, начисляются дивиденды, — они будут выплачены держателям акций. В пассив баланса предприятия заносятся также перечисления по требованиям кредиторов. На предприятии может возникнуть еще одна разновидность краткосрочных долговых обязательств – задолженность по зарплате. Если компания не рассчиталась с персоналом, то средства, которые еще не были выплачены, относят к краткосрочным обязательствам.

Краткосрочные активы – части капитала компании, которые направляются на уплату краткосрочных обязательств, срок оплаты которых не должен превышать 12-месячный срок. Данные активы формируются в тот момент, когда создается предприятие. К ним принадлежат:

- Спонсорские средства.

- Платежи из бюджета.

- Паевые взносы.

- Взносы акционеров компании.

Пополнение краткосрочных активов также возможно из таких источников, как:

- Кредиторская задолженность.

- Депозитные средства, размещенные в банках, и срок хранения которых не превышает 12-месячного периода.

- Перераспределяемые капиталы, которые создаются из прибылей из фондов накопления и потребления.

Долгосрочные обязательства

Под долгосрочными обязательствами понимают такие разновидности займов, которые будут возвращены через срок, превышающий 12-месячный рубеж с даты поступления. К долгосрочным обязательствам относятся:

- Различные типы задолженностей, возникновение которых может привести к убыткам в деятельности субъектов хозяйствования.

- Задолженности, которые образуются при плановой работе фирмы, например, пенсионные отчисления.

- Обязательства, возникшие при покупке активов, появившиеся после выпуска долгосрочных облигаций.

При фиксации отчетности долгосрочных обязательств предприятия необходимо указывать такую информацию:

- Гарантии того, что данные обязательства будут погашены.

- Размер процентной ставки.

- Особенности задолженности.

- Указывается период, в течение которого долги будут возвращены.

Важно! При отражении в отчетности данных по долгосрочным обязательствам для облигаций, следует указывать сведения, которые могут повлечь снижение их номинальной стоимости. Также необходима фиксация всей информации о скидках или бонусах по указанным обязательствам.

В некоторых случаях при нарушении определенных условий соглашения кредитор может потребовать мгновенного погашения займа. В данном случае согласно международным стандартам данные обязательства следует рассматривать как краткосрочные. В качестве долгосрочных данные обязательства можно рассматривать лишь в следующих случаях:

- Исключается возможность того, что в течение 12 месяцев, начиная с отчетной даты, произойдут нарушения.

- Перед утверждением финансовой отчетности кредитор согласился не требовать оплаты обязательств, даже если условия соглашения будут нарушены.

Долгосрочные обязательства – это также разнообразные виды задолженностей предприятия, которые подлежат погашению в сроки, превышающие 12-месячный рубеж. К такой разновидности обязательств относят оценочные обязательства предприятия, отложенные налоговые обязательства и долговые обязательства.

Среди часто используемых видов долгосрочных обязательств выделяют:

- Отсроченные налоговые отчисления.

- Арендные платежи, которые нужно оплачивать реже, чем раз в 12 месяцев.

- Облигации, сроки по которым дольше годичного периода.

- Векселя, сроки по которым дольше годичного периода.

- Кредиты и займы, полученные на более, чем годичные сроки.

При оценивании финансовой стабильности субъекта хозяйствования долгосрочные обязательства компании разделяют на две подгруппы:

- Доли долгосрочной кредиторской задолженности, которые будут погашены в сроки, превышающие 12-месячный период после подачи отчетности.

- Доли долгосрочной кредиторской задолженности, которые будут погашены ранее 12-месячного периода с даты предоставления отчетности.

Коэффициент покрытия долгосрочных обязательств представляет такой расчетный показатель: отношение чистого прироста свободных средств к величине платежей по долгосрочным обязательствам.

Под чистым приростом свободных средств понимают чистую прибыль фирмы после учета амортизации и выплаты налогов. Под платежами по долгосрочным обязательствам — возврат занятых ранее средств и уплату начисленных процентов.

Важно! Для формирования верной отчетности по определенным счетам в примечаниях указывают поясняющую информацию. К примеру, если векселя выписаны на крупные суммы, то формируется пояснительная записка, в которой указывают дату погашения, остатки и процентные начисления, а также другие особенности данных финансовых документов.

Если были заключены какие-либо особые кредитные договоры, были оформлены коммерческие кредиты или открыты линии кредитования, такие документы также подлежат раскрытию.

Для краткосрочных обязательств предназначен пятый раздел баланса, для долгосрочных — четвертый. Долгосрочные обязательства в балансе — это пять строк со своими номерами:

- В 1410-й – отражают суммарный заемный капитал.

- В 1420-й — относят налоговые выплаты.

- В 1430-й — включают оценочные займы.

- В 1450-й — включают иные долгосрочные обязательства организации.

- В 1400-й — суммируют все предыдущие строки.

Часто отчисления налогов на предприятии не рассматриваются в качестве долгосрочных обязательств. Большинство компаний отчисляют налоги ежеквартально, что означает выплаты чаще 1 раза за год, поэтому их относят к краткосрочным. Также в качестве собственных средств фирмы могут выступать долгосрочные долговые обязательства.

Вопрос: Как отражается в бухгалтерском учете и годовой бухгалтерской отчетности полученный организацией в банке долгосрочный кредит на осуществление текущей деятельности?

Посмотреть ответ

Например, если был взят кредит на долгий период и с небольшой процентной ставкой или при кредитовании полностью отсутствуют проценты. Долгосрочные обязательства, которые взял на себя субъект хозяйствования, если в данный момент на рынке высокая инфляция, могут быть выгодны компании. Под действием инфляции ценность денег постоянно уменьшается. Так, за 1 миллион рублей сегодня можно купить меньше товаров, чем 10 лет назад. Этот момент, наряду со всем вышесказанным, важно учитывать при ведении бухгалтерии, чтобы обеспечить стабильность и платежеспособность своего предприятия.

Компания «Дельта» ведет бизнес в долг: товар получает с отсрочкой платежа, оплачивает через месяц и заказывает опять. Налоговой тоже должны — срок уплаты налога за 2021 год наступит только в конце апреля, а пока деньги находятся «в обороте». Даже зарплату сотрудникам платят через две недели после ее начисления. Наверное, у бизнеса дела идут не очень? Вовсе нет.

Когда компания должна контрагентам — это нормально, главное, не допускать просрочки платежа, чтобы не испортить деловую репутацию и не получить штраф. Почти в каждом бизнесе есть кредиторская задолженность — долги компании перед контрагентами. По сути, это деньги, которые бизнес получил взаймы, но не платит за них проценты, в отличие от кредита.

Источники кредиторской задолженности

Кредиторская задолженность может возникнуть перед:

- клиентами — компания получила предоплату, но не поставила товар или не оказала услуги;

- поставщиками — товар или услуга получены, а деньги за них еще не перечислены;

- сотрудниками — зарплата начислена, но еще не выплачена;

- бюджетом — начисленные, но неуплаченные налоги и сборы;

- учредителями — в период, когда дивиденды начислены, но еще не оплачены.

Оптимального соотношения между долями нет. Для каждой компании пропорция разная. Какие-то источники могут отсутствовать, например, компания все покупает по предоплате, поэтому задолженности перед поставщиками не будет.

Типы кредиторской задолженности

- материальная (товарный кредит) — компания получает товар от поставщика в долг с отсрочкой. За это время продает его с наценкой и возвращает деньги. Она не вкладывает свои деньги, но получает прибыль.

- денежная — полученные авансы от покупателей. Это заемные средства, которые можно использовать в бизнесе: оплачивать рекламу, аренду, закупать сырье. Главное, удержаться от соблазна и не потратить все предоплаты от клиентов, иначе не на что будет выполнять заказы.

Виды кредиторской задолженности

По сроку погашения:

- краткосрочная — до 12 месяцев;

- долгосрочная — больше 12 месяцев.

По источнику возникновения:

- внутренняя — перед сотрудниками;

- внешняя — перед поставщиками и клиентами.

По возможности погашения:

- основная — фирма собирается погасить долг;

- безнадежная — по задолженности истек срок давности, кредитор простил долг или прекратил деятельность.

Плюсы кредиторской задолженности

- Это бесплатный источник финансирования — компании не нужно брать кредит на закупку товара и платить банку проценты. В этом главный плюс кредиторской задолженности.

- Получить отсрочку платежа проще, чем кредит в банке. Да, поставщику нужно предоставить документы, подтверждающие платежеспособность, но обычно решение принимается быстрее, не нужно платить комиссию, оформлять страховку или залог.

- Деньги можно использовать по своему усмотрению.

Минусы кредиторской задолженности

- Для бизнеса это может стать «плохой привычкой». В ситуации, когда рынок нестабилен, и курс непредсказуемо растет, поставщики просят внести полную предоплату за товар. Для компании, которая работает исключительно «в долг», это может стать фатальным.

- Управление кредиторской задолженностью требует дополнительных затрат времени и ресурсов. Но если ее не контролировать, можно получить штраф, судебный иск или разрыв отношений с партнером. Нужно проводить сверку расчетов с поставщиками, чтобы видеть состояние кредиторской задолженности и не допускать просрочки.

Управление кредиторской задолженностью

Основной показатель правильного управления кредиторской задолженностью — способность компании бесперебойно работать. Если постоянно задерживать оплату поставщикам, они могут ухудшить условия поставки, перестать предоставлять отсрочку платежа или вовсе отказаться от сотрудничества. Неуплата налогов влечет за собой штрафы и блокировку счета, что может резко остановить работу. Задержка поставок клиентам приведет к тому, что они уйдут к конкурентам. А невыплата заработной платы — к текучести кадров и проблемам с трудовой инспекцией.

Кредиторская задолженность как атомная энергия — при грамотном управлении дает компании широкие возможности, но стоит ослабить контроль, последствия станут разрушительными для бизнеса.

Признаки рационального управления кредиторской задолженностью:

- компания не отказывается от возможностей отсрочки платежа, чтобы повысить свою эффективность;

- компания не допускает просрочек платежей и поставок;

- длительность оборота кредиторской задолженности выше, чем у дебиторской.

Управление включает в себя функции мониторинга, прогнозирования и анализа кредиторской задолженности. Каждую из этих функций помогает реализовать определенный инструмент.

Список кредиторов

Для мониторинга кредиторской задолженности можно использовать список кредиторов. Это таблица, в которой перечислены кредиторы, размер долга и срок уплаты. Вести ее можно так, как удобно предпринимателю. Ее цель — собрать все данные о кредиторах в одном месте и напоминать собственнику об обязательствах.

| Контрагент | Срок | Сумма, руб. | Обязательства |

| Налоговая | 30 апреля | 10 000 | налог по упрощенной системе |

| Клиент ИП Иванов | 15 марта | 5 000 | отгрузить товар |

| Поставщик ООО «Альфа» | 20 марта | 50 000 | перечислить оплату за товар |

Недостаток этой таблицы — она не показывает, будут ли 20 марта у компании деньги на оплату поставщику, а 25 апреля — на уплату налогов. С этим может помочь платежный календарь.

Платежный календарь

Платежный календарь — это перечень предстоящих платежей и поступлений с разбивкой по датам. Этот инструмент показывает кому, когда и сколько нужно заплатить. Плюс в нем отражены возможные поступления средств. С его помощью собственник может увидеть, сколько денег нужно компании для погашения текущих обязательств. Календарь также помогает компании прогнозировать кассовые разрывы, чтобы вовремя принять меры: попросить клиентов заплатить пораньше или договориться о переносе платежа с поставщиками.

Платежный календарь можно вести даже в обычном блокноте, но ПланФакт значительно облегчает этот процесс.

Марина Шершнева, генеральный директор «АудитКонсалт»:

«Управление кредиторской задолженностью в компании можно разделить на четыре основных процесса:

1. Учет кредиторской задолженности и ее анализ.

2. Оплата задолженности с учетом возможных штрафов и пеней.

3. Переговоры по переносу выплат, если компания не может выполнить свои обязательства.

4. Списание кредиторской задолженности, если компании простили долг или компания-кредитор ликвидирована»

Показатели кредиторской задолженности

Для анализа кредиторской задолженности важно периодически рассчитывать показатели оборачиваемости и соотношения дебиторской и кредиторской задолженности.

Коэффициент оборачиваемости

Показывает, сколько оборотов успевает сделать кредиторская задолженность за период. Рассчитывается как отношение выручки к среднему размеру кредиторской задолженности.

Выручка — это деньги, полученные компанией от основной деятельности: продажи товаров и оказания услуг.

Коэффициент оборачиваемости КЗ = Выручка : Кредиторская задолженность (ср)

Кредиторская задолженность (ср) = (КЗ на начало периода + КЗ на конец периода) : 2

Длительность оборота = Период : Коэффициент оборачиваемости

Рассчитать можно как оборачиваемость в целом по бизнесу, так и по конкретному поставщику.

Пример

У компании «Дельта» размер кредиторской задолженности на начало года — 100 000 рублей, на конец года — 60 000 рублей, выручка — 800 000 рублей.

Кредиторская задолженность (ср) = (100 000 + 60 000) : 2 = 80 000 (руб.)

Коэффициент оборачиваемости = 800 000 : 80 000 = 10 (раз)

Длительность оборота = 365 : 10 ≈ 37 (дней)

Показатели оборачиваемости кредиторской задолженности не имеют какой-то нормы, их нужно отслеживать в динамике. Увеличение коэффициента оборачиваемости говорит о том, что компания быстрее платит кредиторам. Уменьшение коэффициента показывает как сложности с оплатой обязательств, так и то, что компании удается договориться о большей отсрочке или увеличить предоплаты от клиентов.

Соотношение дебиторской и кредиторской задолженности

Дебиторская задолженность — это деньги, которые должны компании контрагенты. Более подробно о ней рассказано в этой статье. Оптимально, если дебиторская и кредиторская задолженность одинаковы по размеру и показатель равен единице. Для расчета соотношения дебиторская задолженность, как и кредиторская, берется в среднем за период.

Соотношение = Дебиторская задолженность (ср) : Кредиторская задолженность (ср)

Если показатель больше единицы, это говорит о том, что оборотный капитал «уходит» из компании. Если меньше — существует угроза финансовой устойчивости бизнеса.

Пример

Дебиторская задолженность компании «Дельта» в среднем за год составляет 100 000 рублей.

Соотношение = 100 000 : 80 000 = 1,25.

Объем дебиторской задолженности на 25% превышает кредиторскую. Финансовое положение бизнеса неустойчиво.

Матвей Лассаль, основатель компании KIMI:

«В нашей компании специалисты получают зарплату два раза в месяц: пятнадцатого и тридцатого числа. Пятнадцатого — за проекты, выполненные в первой половине прошлого месяца, а тридцатого — за вторую половину прошлого месяца. Таким образом, кредиторская задолженность по зарплате в нашей компании равна одному месяцу. Это дает возможность сокращать риски: несмотря на возможные задержки от клиентов, мы не попадаем в кассовые разрывы, и в течение месяца можем ждать деньги от клиента. Благодаря этому у нас нет задержек по зарплате.

Главная цель кредиторской задолженности в нашем бизнесе — сократить риски по выплатам дебиторской задолженности.

Оборачиваемость дебиторки должна быть короче, чем у кредиторки. Нужно добиться того, чтобы компания сначала получала деньги, а потом оплачивала расходы, входящие в себестоимость. Нашим клиентам мы рекомендуем брать отсрочку по платежам перед поставщиками, чтобы компании сначала продавали товар, а потом платили поставщику. Когда у нас есть отсрочка перед поставщиком, на масштабирование уходит меньше ресурсов»

Резюмируем

- Кредиторская задолженность — это долг компании перед контрагентами: клиентами, поставщиками, бюджетом и другими.

- Грамотное управление кредиторской задолженностью позволяет в полной мере использовать ее плюсы (получение бесплатных денег для бизнеса) и избежать возможных рисков (санкций из-за несвоевременной оплаты долга).

- Управление кредиторской задолженностью включает мониторинг, прогнозирование и анализ ее влияния на деятельность компании.

Последствия возникновения долгосрочной кредиторской задолженности

Роль кредиторской задолженности в признании юридического лица банкротом

Виды кредиторской задолженности

Анализ, инвентаризация и списание кредиторской задолженности

Почему важно следить за состоянием своих расчетов с контрагентами? Это позволяет оперативно выявлять проблемные места, искать пути их решения, вести переговоры с кредиторами и дебиторами и т. д. А чтобы вы успешно смогли решать эти задачи, мы подготовили для вас рекомендации по проведению различных видов анализа кредиторской задолженности, а также готовые формы, которые вы сможете использовать в своей работе.

Что такое кредиторская задолженность и последствия ее возникновения

Кредиторская задолженность — это сумма долгов и обязательств компании перед своими кредиторами, в качестве которых могут выступать поставщики, подрядчики и даже собственно работники компании.

Самые распространенные виды кредиторской задолженности:

• перед поставщиками и подрядчиками;

• перед покупателями и заказчиками (например, по полученным авансам);

• по кредитам и займам;

• по уплате налогов, сборов, страховых взносов;

• по оплате труда и т. д.

В бухгалтерском учете кредиторской задолженности отражается на счетах:

• 62 «Расчеты с покупателями и заказчиками»;

• 60 «Расчеты с поставщиками и подрядчиками»;

• 70 «Расчеты с персоналом по оплате труда»;

• 71 «Расчеты с подотчетными лицами»;

• 69 «Расчеты по социальному страхованию и обеспечению» и т. д.

Контроль состояния кредиторской задолженности — обязательная задача любой компании: рост кредиторской задолженности ухудшает финансовую устойчивость компании, непогашение кредиторской задолженности не только ухудшает партнерские отношения с контрагентами, но может также обернуться новыми обязательствами по уплате штрафов и даже судебными исками и признанием банкротом.

Если у компании есть кредиторская задолженность, перед руководством всегда возникает вопрос: какие долги при возможности оплачивать в первую очередь? Поэтому рекомендуется классифицировать задолженность по приоритетности платежей (например, исходя из того, за просрочку каких платежей предусмотрены самые большие штрафы).

Помимо санкций в виде штрафов должник по заявлению кредитора может стать банкротом. Банкротством считается признанная арбитражным судом или наступившая в результате завершения процедуры внесудебного банкротства гражданина неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнить обязанность по уплате обязательных платежей[1].

Когда юридическое лицо признается банкротом

Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены.

К сведению

Состав и размер денежных обязательств, требований о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и обязательных платежей определяются на дату подачи в арбитражный суд заявления о признании должника банкротом.

При определении наличия признаков банкротства учитываются:

• размер денежных обязательств, в том числе размер задолженности за переданные товары, выполненные работы и оказанные услуги, суммы займа с учетом процентов, подлежащих уплате должником, размер задолженности, возникшей вследствие неосновательного обогащения, и размер задолженности, возникшей вследствие причинения вреда имуществу кредиторов, за исключением обязательств перед гражданами, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, обязательств по выплате компенсации сверх возмещения вреда, обязательств по выплате вознаграждения авторам результатов интеллектуальной деятельности, а также обязательств перед учредителями (участниками) должника, вытекающих из такого участия;

• размер обязательных платежей без учета установленных законодательством РФ штрафов (пеней) и иных финансовых санкций.

При определении наличия признаков банкротства должника не учитываются неустойки (штрафы, пени) за неисполнение или ненадлежащее исполнение обязательства, проценты за просрочку платежа, убытки в виде упущенной выгоды, подлежащие возмещению за неисполнение или ненадлежащее исполнение обязательства, а также иные имущественные и (или) финансовые санкции, в том числе за неисполнение обязанности по уплате обязательных платежей.

Производство по делу о банкротстве может быть возбуждено арбитражным судом при условии, что требования к должнику — юридическому лицу в совокупности составляют не менее чем 300 тыс. руб.

Виды кредиторской задолженности

По срокам возникновения кредиторскую задолженность делят на долгосрочную и краткосрочную (более 12 месяцев и менее 12 месяцев соответственно).

Также кредиторскую задолженность делят на следующие виды:

• Сомнительная задолженность.

Сомнительным долгом признается любая задолженность, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией[2].

Если у компании перед контрагентом есть встречное обязательство, сомнительным долгом признается задолженность в той части, которая превышает задолженность перед этим контрагентом.

• Безнадежная задолженность.

Безнадежными долгами (долгами, нереальными к взысканию) признаются долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства[3], в случае возврата взыскателю исполнительного документа по следующим основаниям[4]:

– невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях;

– у должника нет имущества, на которое может быть обращено взыскание, и все принятые судебным приставом-исполнителем допустимые законом меры по отысканию его имущества оказались безрезультатными.

• Задолженность, взыскать которую невозможно ввиду истечения срока исковой давности.

В соответствии со ст. 196 Гражданского кодекса РФ срок исковой давности составляет три года с момента образования задолженности.

Проводим комплексный анализ кредиторской и дебиторской задолженности

Кредиторскую задолженности часто анализируют одновременно с дебиторской задолженностью, ведь в некоторых случаях можно разойтись с контрагентом взаимозачетом задолженностей. Кроме того, чтобы планировать погашение своей задолженности, необходимо понимать, как скоро погасят свою задолженность перед организацией покупатели, заказчики.

Часто вопрос оплаты сводится к ожиданию поступления денежных средств от покупателя или заказчика, возникает сильная взаимозависимость всех звеньев кооперации. Поэтому всегда отслеживайте состояние расчетов.

В бухгалтерском балансе кредиторская задолженность отражается в качестве заемных средств компании, а дебиторская — в качестве собственных средств. Следовательно, при анализе финансового состояния компании по данным бухгалтерской отчетности необходимо учитывать и состояние расчетов.

Учитывая ухудшение платежеспособности, особенно в кризисных ситуациях, особое внимание уделяйте переговорам с контрагентами. Рекомендуем не только писать официальные письма, но и встречаться лично, поддерживать связь по телефону. Так выстраиваются доверительные отношения, и при необходимости решения вопросов отсрочки или рассрочки платежей можно надеяться на положительное решение.

Чтобы данные о расчетах были актуальными, необходимо проводить инвентаризацию финансовых обязательств, цель которой — сверить сведения бухгалтерского учета и фактические показатели.

Чтобы не допустить искажения данных бухгалтерского баланса, своевременно списывайте дебиторскую и кредиторскую задолженности, по которым истек срок исковой давности.

Чтобы оперативно анализировать состояние расчетов, рекомендуем формировать отчеты о кредиторской и дебиторской задолженностях. Унифицированной формы таких отчетов нет, их можно разрабатывать самостоятельно и с учетом специфики организации включать в них необходимую информацию. Отчеты можно объединять в единый документ для консолидации данных или же, наоборот, формировать два отдельных документа (в зависимости от количества дебиторов и кредиторов).

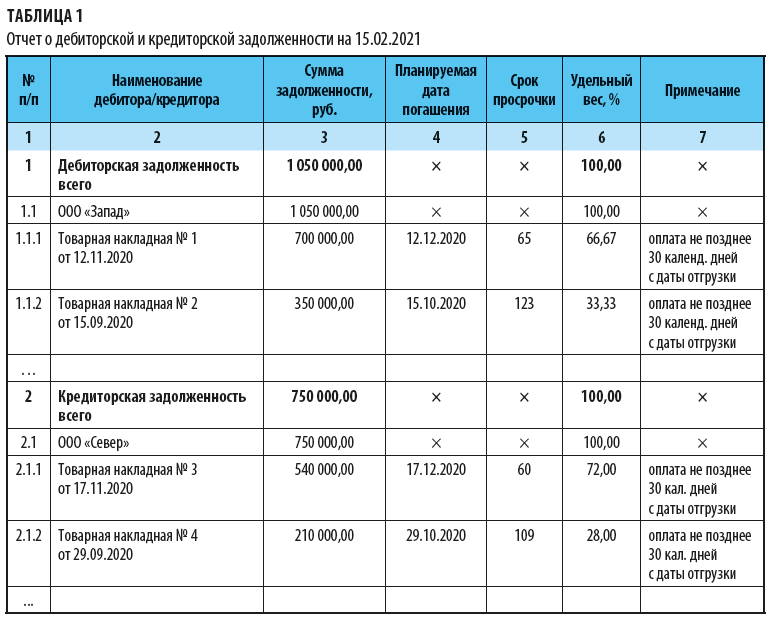

Пример единого отчета о дебиторской и кредиторской задолженности представлен в табл. 1.

Обратите внимание: отчет о состоянии обязательств принято формировать на конкретную дату (в нашем случае — на 15.02.2021). Это позволяет отслеживать и контролировать расчеты в динамике. Особенно актуальна такая информация при расчете дней просрочки платежей.

В нашем примере в отчет включена следующая информация:

• наименование компании-партнера и документ, на основании которого возникает необходимость оплаты (указываем товарную накладную как факт состоявшейся отгрузки, дополнительно можно указать счет на оплату);

• сумма задолженности;

• планируемая дата погашения (в данном случае в соответствии с информацией из гр. 7 «Примечание» рассчитывается предполагаемая дата оплаты согласно условиям договоров);

• удельный вес (%) задолженности. Эти сведения необходимы для анализа структуры задолженности.

Дополнительно в отчеты также можно включать сведения о начисленных штрафах и пенях.

Работая с задолженностями, особое внимание необходимо уделять самым давним долгам (гр. 5 «Срок просрочки» отчета) и самым большим суммам (гр. 6 «Удельный вес, %» отчета).

Исходя из сведений Отчета, если все дебиторы исполнят свои обязательства и погасят свои задолженности перед компанией, компания сможет расплатиться со своими кредиторами.

Анализируем кредиторскую задолженность в динамике

Анализ кредиторской задолженности в динамике позволяет оценить эффективность управления долгами за несколько аналогичных периодов, увидеть положительные или отрицательные тенденции в развитии. Так, например, если с каждым годом растут показатели кредиторской задолженности, это характеризует компанию с негативной стороны: увеличивается зависимость от заемных средств, ухудшается финансовая устойчивость.

[1] См. Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» (в ред. от 30.12.2020).

[2] Статья 266 Налогового кодекса РФ (далее — НК РФ).

[3] Выносится в порядке, установленном Федеральным законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» (в ред. от 22.12.2020).

[4] Статья 266 НК РФ.

Статья опубликована в журнале «Справочник экономиста» № 3, 2021.

Кредиторская задолженность предприятия должна быть отражена в бухгалтерском учете и отчетности. Анализ структуры этих сумм и динамики их изменения позволяет компании выстраивать эффективную политику взаимодействия с контрагентами. Кредиторская задолженность организации – это инструмент, который дает возможность субъектам хозяйствования наращивать производственные объемы при фактическом отсутствии в текущем периоде собственных денежных резервов.

Понятие кредиторской задолженности и ее виды

«Кредиторка» может возникнуть на любом этапе развития бизнес-проекта. Кредиторская задолженность – это мы должны или нам? Это те средства, которые подлежат оплате предприятием в пользу его контрагентов или третьих лиц, т.е. «мы должны». Объясним, что такое кредиторская задолженность простыми словами – например:

- у предприятия возникли обязательства перед поставщиком в результате того, что была получена партия товара, но по факту по ней не произведена оплата;

- понятие кредиторской задолженности актуально и для ситуаций, когда работодатель начислил заработную плату персоналу, исчислил по ней налог и взносы, но не осуществил перечисление средств в пользу получателей;

- что значит кредиторская задолженность в расчетах с подотчетными лицами – расходы, понесенные сотрудником при выполнении служебного поручения, когда их оплата произведена из собственных средств работника, а работодателю представлен авансовый отчет с подтверждающей документацией и ожидается возмещение издержек.

Период погашения кредиторской задолженности определяет тип долга – краткосрочный (до 12 месяцев) или долгосрочный (свыше 1 года). Рассмотрим, что входит в кредиторскую задолженность с точки зрения бухучета:

- кредитовое сальдо по бухгалтерскому счету 62, если речь идет о взаимоотношениях с покупателями и заказчиками;

- кредитовый остаток по счету 60 при отражении долга перед поставщиками или подрядной организацией;

- задолженность перед прочими контрагентами по кредиту счета 76;

- задолженность по налогам, страхвзносам и иным платежам в бюджет – кредитовый остаток по счетам 68, 69;

- кредитовые сальдо по счетам 70, 71, 73 при проведении расчетов с персоналом;

- задолженность перед учредителями определяется по остатку счета 75.

Погашение кредиторской задолженности осуществляется при перечислении денег в счет оплаты выставленных счетов, требований, авансовых отчетов, при проведении выплат по оплате труда и налогам. В учете эти операции показываются дебетовыми оборотами по указанным счетам в корреспонденции со счетами учета денежных средств.

Срок погашения кредиторской задолженности регулируется договорной документацией между участниками сделки, в отношении расчетов с персоналом – трудовым законодательством, по налогам – Налоговым кодексом. В отчетности кредиторская задолженность относится к пассиву баланса.

Переуступка кредиторской задолженности

Переуступка предполагает изменение должника. Фактически задолженность передается третьим юридическим или физическим лицам. При заключении сделки по отчуждению долговых обязательств оформляется договор цессии. В соглашении должно быть обозначено согласие кредитора на переуступку. Процедура регламентируется нормами гражданского права и может носить возмездный или безвозмездный характер.

Факторинг кредиторской задолженности

Факторинг может осуществляться банковской организацией или факторинговой компанией. Суть этой операции – оформление кредитных ресурсов под уже полученные товары или принятые по акту услуги. Факторинговая структура оплачивает счет вместо плательщика по сделке, продавец вовремя получает деньги, покупатель – товары. Выгода для факторинговой организации – за оказанные услуги она взимает плату в виде процента от суммы договора. Отличие от банковского займа – отсутствие требований к залогу и поручителям.

Оценка кредиторской задолженности

Абсолютные значения задолженности можно отследить по бухгалтерским регистрам и отчетности. Относительные показатели отражаются через:

- коэффициент кредиторской задолженности и ее оборачиваемости для определения скорости погашения долгов;

- коэффициент зависимости от заемных ресурсов;

- период оборота кредиторской задолженности;

- коэффициент, отображающий уровень финансовой независимости.

Для оптимизации финансовой политики необходимо систематически высчитывать эти показатели, дополняя их исследованиями по динамике изменений и сравнением с объемом дебиторской задолженности. Снижение кредиторской задолженности свидетельствует о положительной динамике, но при условии, что падение показателя реализовано в разумных пределах. Резкое сокращение величины привлеченных ресурсов – это не всегда положительная тенденция для предприятия. Полное отсутствие «кредиторки» или ее минимальный объем может сигнализировать о проведении излишне осторожной финансовой политики, невозможности оперативно нарастить объемы производства.

Уменьшение кредиторской задолженности говорит о повышении уровня инвестиционной привлекательности компании и росте ее платежеспособности. Снижение кредиторской задолженности может быть достигнуто несколькими путями:

- взаимозачет долгов с контрагентом при наличии встречных требований;

- реализация части имущества или сдача активов в аренду для частичного или полного погашения займов;

- реструктуризация кредиторской задолженности;

- корректировка суммы долга в судебном порядке.

Снятие «кредиторки» с баланса возможно при погашении обязательств или при их списании после истечения срока исковой давности.

Рост кредиторской задолженности

Привлекаемые денежные ресурсы помогают предприятию оперативно наращивать производственную мощность, реализовывать крупные проекты и приобретать дорогостоящие активы. Увеличение кредиторской задолженности говорит о возникновении дополнительных обязательств перед кредиторами или о расширении списка кредиторов. Также рост кредиторской задолженности свидетельствует об ухудшении финансовой ситуации внутри компании. Нормальным считается явление, при котором увеличение «кредиторки» сопровождается наращиванием «дебиторки» в аналогичном объеме.

Наибольший риск для предприятия – наличие долгов перед персоналом. В такой ситуации увеличение кредиторской задолженности свидетельствует о нарушении трудового законодательства и грядущем назначении штрафных санкций. При оценке состояния расчетов с контрагентами сравнивается объем дебиторской и кредиторской задолженности – если «кредиторка» выше в 2 раза, чем обязательства дебиторов, то положение предприятия описывается как кризисное с характерной утратой ликвидности.