Кликните на текст документа

чтобы развернуть его целиком.

Договор на оказание услуг по созданию сайта №

г.

«» 2023 г.

ФИО заказчика (паспорт серия серия паспорта номер номер паспорта, выдан кем и когда выдан паспорт), дата рождения года рождения, действующий как физическое лицо, именуемое в дальнейшем «Заказчик», с одной стороны, и ФИО исполнителя (паспорт серия серия паспорта номер номер паспорта, выдан кем и когда выдан паспорт), дата рождения года рождения, именуемое в дальнейшем «Исполнитель», действующее как физическое лицо с другой стороны, вместе либо по отдельности, именуемые «Стороны» либо «Сторона» заключили настоящий договор (далее – «Договор) о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. В соответствии с условиями Договора Исполнитель обязуется по заданию Заказчика оказать услуги (далее – Услуги) по разработке интернет сайта (далее – Сайт), а Заказчик обязуется оплатить Услуги.

1.2. Задание Заказчика (далее – Техническое задание) содержится в Приложении №1 к Договору, являющемуся неотъемлемой частью Договора.

1.3. Приемка и оплата Услуг производится Заказчиком поэтапно, в соответствии с Приложением №2, являющемся неотъемлемой частью Договора.

1.4. Для оказания услуг Исполнитель вправе привлекать соисполнителей по своему выбору.

2. СРОК ДЕЙСТВИЕ ДОГОВОРА

2.1. Договор вступает в силу с даты его подписания и действует до полного его исполнения Сторонами.

3. ПРАВА И ОБЯЗАННОСТИ ЗАКАЗЧИКА

3.1. Заказчик обязуется:

3.1.1. В течение 5 (Пяти) рабочих дней предоставлять Исполнителю в электронном виде материалы, необходимые для оказания Услуг: Техническое задание, изображения и текстовые материалы, для их размещения на сайте, а также прочие материалы, необходимые по мнению Заказчика или Исполнителя для создания Сайта; 3.1.2. Предоставлять Исполнителю ответы на вопросы в отношении Технического задания, а в случае выявления ошибок – устранять их в течение 5 (Пяти) рабочих дней; Договор на оказание услуг по созданию сайта

3.1.3. Предоставить Исполнителю данные аккаунта (учетной записи) на сайте хостинг-провайдера, выбранного Заказчиком, для переноса, настройки и запуска Сайта в эксплуатацию;

3.1.4. Принимать и оплачивать Услуги в соответствии с Приложением №2. 3.2. Исполнитель обязуется:

3.2.1. Оказывать Услуги качественно и в сроки в соответствии с условиями Договора; 3.2.2. Не передавать и не показывать третьим лицам информацию и материалы, связанные с оказанием Услуг по заданию Заказчика без письменного согласия последнего;

3.2.3. Предоставлять Заказчику информацию о ходе оказания Услуг;

3.2.4. Оказывать консультационную помощь по вопросам связанным с исполнением Услуг, в т.ч. предоставлять Заказчику информацию по технической реализации Сайта; 3.2.5. Передавать Услуги поэтапно, в соответствии с Приложением №2.

3.3. Заказчик вправе:

3.3.1. Не возмещать Исполнителю расходы, понесенные им в ходе исполнения Договора;

3.3.2. Контролировать ход оказания Услуг;

3.3.3. Получать от Исполнителя устные и письменные объяснения, связанные с оказанием Услуг не позднее 5 (Пяти) рабочих дней с момента обращения;

3.4. Исполнитель вправе:

3.4.1. Получать от Заказчика пояснения в части Технического задания;

3.4.2. Получать графическую и текстовую информацию для наполнения Сайта;

3.4.3. Требовать оплаты за оказанные и принятые Заказчиком Услуги;

3.4.4. Самостоятельно определять состав специалистов, необходимых для оказания Услуг.

4. ПОРЯДОК СДАЧИ-ПРИЕМА УСЛУГ

4.1. В течение 5 (Пяти) рабочих дней со дня окончания каждого этапа оказания Услуг в соответствии с Приложением №2 к Договору, Исполнитель обязан предоставить Заказчику доступ к Сайту для оценки качества, выполненных в рамках этапа Услуг.

4.2. В течение 5 (Пяти) рабочих дней со дня получения доступа и письменной информации от Исполнителя об окончании очередного этапа, Заказчик производит оценку и прием Услуг, путем подписания Акта об оказанных услугах либо при наличии возражений, Заказчик направляет их Исполнителю в письменном виде. Исполнитель в течение 5 (Пяти) рабочих дней обязан устранить замечания Заказчика. Договор на оказание услуг по созданию сайта

5. СТОИМОСТЬ УСЛУГ

5.1. Полная стоимость услуг по договору составляет ( ).

6. ПОРЯДОК РАСЧЕТОВ

6.1. Оплата услуг по Договору производится в следующем порядке:

6.1.1. предоплата за первый этап оказания Услуг в сумме ( );

6.1.2. предоплата за второй этап, в соответствии с Приложением №2, составляет сумме ( );

6.1.3. предоплата за третий этап, в соответствии с Приложением №2, составляет сумме ( );

7. АВТОРСКИЕ ПРАВА И ИНТЕЛЛЕКТУАЛЬНАЯ СОБСТВЕННОСТЬ

7.1. Стороны настоящим признают, что в случае создания Исполнителем в ходе оказания услуг результатов творческой и/или интеллектуальной деятельности независимо от способа их выражения, которые могут быть признаны объектами интеллектуальной собственности и объектами авторского права, в соответствии с действующим законодательством Российской Федерации (далее – Произведения), то исключительные права на Произведения, созданные Исполнителем в ходе оказания Услуг принадлежат Исполнителю и автоматически передаются Заказчику в момент подписания Акта оказания услуг в соответствии со ст.1234 ГК РФ.

7.2. Исключительные права на Произведения, созданные Исполнителем в ходе оказания Услуг передаются на весь срок охраны в соответствии законодательством Российской Федерации на территорию всего мира.

7.3. Заказчик вправе передавать исключительные права на Произведения, которые ему передаются в соответствии с Договором, любым третьим лицам.

7.4. Стороны соглашаются, что вознаграждение Исполнителя за передачу исключительных прав на Произведения входит в стоимость Услуг.

7.5. Исполнитель гарантирует Заказчику, что на все Произведения, исключительные права на которые передаются Заказчику, не распространяются какие-либо права третьих лиц, которые могли бы препятствовать Заказчику в использовании Произведений.

8. ОТВЕТСТВЕННОСТЬ СТОРОН

8.1. Стороны несут ответственность за неисполнение или ненадлежащее исполнение Услуг в соответствии с Договором и законодательством России.

8.2. Ввиду того, что Заказчик уплачивает каждый этап оказания Услуг путем предоплаты, пени и штрафы не могут быть наложены на Заказчика.

8.3. За нарушение Исполнителем сроков оказания Услуг, предоплаченных Заказчиком, Заказчик имеет право потребовать от Исполнителя уплатить пени в размере 3% (Три процента) от суммы предоплаты за каждый день просрочки. Договор на оказание услуг по созданию сайта

8.4. Споры и разногласия, которые могут возникнуть при исполнении настоящего Договора, будут по возможности разрешаться путем переговоров между Сторонами. В случае невозможности разрешения споров путем переговоров стороны передают их на рассмотрение в Арбитражный суд г. Москвы. При рассмотрении споров в суде, переписка Сторон по электронной почте будет признана достаточными доказательствами.

9. ФОРС-МАЖОРНЫЕ ОБСТОЯТЕЛЬСТВА

9.1. Под форс-мажорными обстоятельствами подразумеваются такие явления, которые находятся вне контроля Сторон и в случае которых выполнение обязательств согласно настоящему Договору становится невозможным.

9.2. Если форс-мажорные обстоятельства имеют место и препятствуют Сторонам своевременно выполнить обязательства, то Стороны, находящиеся в таких экстремальных условиях, освобождаются от исполнения обязанностей до прекращения действия указанных форс-мажорных обстоятельств при условии, что Сторона, подвергшаяся действию форс-мажорных обстоятельств, немедленно уведомит другую Сторону о случившимся с подробным описанием создавшихся условий.

10. РАСТОРЖЕНИЕ ДОГОВОРА

10.1. Заказчик имеют право на односторонний отказ от исполнения настоящего Договора в порядке и по основаниям, предусмотренным Гражданским Кодексом Российской Федерации при этом, уведомив Исполнителя не позднее, чем за месяц до расторжения настоящего Договора.

10.2. В случае одностороннего расторжения договора Исполнителем, Исполнитель возвращает Заказчику полученные авансом денежные суммы за вычетом стоимости оказанных и принятых Заказчиком услуг.

11. ПРОЧИЕ УСЛОВИЯ

11.1. Все договоренности по предмету настоящего Договора, достигнутые Сторонами ранее, теряют силу с момента подписания настоящего Договора.

11.2. Все документы, признаваемые Сторонами как часть Договора, являются таковыми только после подписания их Сторонами.

11.3. Стороны обязуются не разглашать и не использовать в своих интересах, а равно в интересах третьих лиц, деловую, коммерческую, техническую и иную конфиденциальную информацию, ставшую им известной в связи с заключением и исполнением настоящего Договора, а также иные сведения, касающиеся деятельности Сторон, как в период действия настоящего Договора, так и в течение 3- х лет после его завершения. Договор на оказание услуг по созданию сайта

11.4. Любые уведомления, направляемые любой Стороной, вручаются адресату лично или отправляются с курьером, по телексу, факсу, модему или заказным почтовым отправлением с подтверждением получения.

11.5. Всякие изменения и дополнения к настоящему Договору будут действительны лишь при условии, что они совершены в письменной форме и подписаны уполномоченными на то лицами обеих Сторон. Все приложения и дополнения являются неотъемлемой частью данного Договора.

11.6. Настоящий Договор составлен в 2-х экземплярах, имеющих равную юридическую силу по одному экземпляру для каждой из Сторон.

АДРЕСА И РЕКВИЗИТЫ СТОРОН

Заказчик

Исполнитель

*являясь налоговым резидентом России обязуетесь уплатить налог в размере 13% от дохода.

Внешнеэкономическая деятельность включает импорт, реимпорт, экспорт и реэкспорт. Все эти операции оформляются внешнеэкономическим контрактом, который регулирует правила сделки. Правильное оформление и грамотное заключение контракта — гарантия соблюдения договора. Читайте в статье, какие бывают иностранные контракты и как их составлять.

Что такое внешнеторговый контракт

Любая торговая операция проходит этап переговоров, по итогам которого стороны заключают договор. Все сделки российских компаний с иностранными государствами должны основываться на контракте, иначе вам будет сложно оформить таможню и провести денежные расчеты.

Международные торговые отношения регулирует Венская конвенция «О договорах международной купли-продажи товаров».

Иностранный контракт — основная форма оформления международных торговых сделок. В этом документе содержатся условия поставки товаров продавцом и условия получения и оплаты продукции покупателем. Контракт составляется в письменном виде и учитывает государственное и таможенное законодательство обеих стран — сторон сделки.

Если на этапе согласования договора упущены какие-то важные моменты, в дальнейшем нужно составить по ним дополнительные соглашения к договору.

Виды иностранных контрактов при ВЭД

На международном рынке много вариантов соглашений по торговым сделкам. По направленности различают контракты на импорт и экспорт. Содержание договора, как правило, зависит от того, какая операция предстоит сторонам.

Контракты отличаются в зависимости от предмета сделки:

- купля-продажа;

- договор подряда на выполнение работ или оказание услуг;

- аренда или международный лизинг;

- международные транспортировки.

В составе контракта есть основные и дополнительные условия сделки. К основным относится время поставки, условия оплаты и ответственность сторон.

Контракты различаются по времени поставки:

- регулярные поставки — поставки с определенной периодичностью и объемом продукции, заключенные на год или более долгий срок;

- срочные — в договоре указан точный срок, в который импортер хочет получить товар; если поставщик нарушит срок, покупатель может признать договор недействительным и выдвинуть санкции;

- долгосрочные — договор без указания точного срока.

Контракты отличаются по форме оплаты:

- денежная оплата — сделки предполагают расчеты в валюте, которая предусмотрена в договоре;

- натуральная оплата (бартер) — сделки предполагают обмен одного товара на другой.

По характеру оформления контракта:

- разовый контракт — контракт, составленный на одну сделку;

- рамочный контракт — контракт, регулирующих несколько сделок: в таком контракте не определены существенные условия, а все условия определяются отдельно для каждой поставки.

Структура внешнеторгового контракта

У внешнеторгового контракта своя особая структура, которая зависит от характера сделки и порядка взаимодействия сторон. Она может отличаться, но мы рассмотрим самый популярный вариант иностранного контракта — купля-продажа.

- Как и любой документ, контракт начинается с указания даты и места заключения контракта. Кроме того, контракту присваивается свой номер из трех групп, который содержит информацию о сторонах, коде предприятия и порядкового номера договора.

- Преамбула договора содержит реквизиты сторон: их полное наименование, местоположение и юридический статус.

- Предмет договора включает наименование товара и его описание: комплектация, ассортимент, вес, модель и другие подробности.

- Подсчет общей суммы, на которую заключен договор и стоимости единицы товара, с краткой характеристикой условий поставки по Инкотермс 2010. В этом же разделе нужно указать код валюты, используемой для оценки товара.

- Условия платежа включают валюту оплаты, сроки оплаты, условия кредитования (если такие предусмотрены) и список документов для оформления сделки купли-продажи. В разделе надо указать полные названия фирм, название банка, номер счета и другие платежные реквизиты. На случай несостоявшейся сделки нужно предусмотреть гарантии возврата денег.

- Важно указать сроки поставки товара — четкие даты или промежуток времени, в который товар должен быть доставлен покупателю.

- Условия приемки товара по качеству и количеству. Стоит указать, будет ли присутствовать при приемке товара продавец или эксперт и что делать, если будет установлена недостача или несоответствие ассортимента.

- Информация о страховании и гарантийном обслуживании тоже должна оговариваться в условиях контракта. Нужно указать предмет страхования и перечень рисков, а также оговорить сроки и условия гарантийного обслуживания или замены товара.

- Ответственность сторон в случае ненадлежащего исполнения обязанностей, предусмотренных договором. Нужно указать, кто и в каком размере несет ответственность.

- Порядок разрешения споров (арбитражное соглашение). Как правило, начинается все с мирных переговоров, а если к согласию не удастся прийти, то нужно указать в каком судебном органе будет происходить разбирательство.

- На случай форс-мажора: пожара, стихийного бедствия, военных действий или изменений законодательства — нужно предусмотреть освобождение сторон от ответственности за нарушение договора. При этом сторона, у которой произошел форс-мажор, должны предупредить партнера по сделке и предоставить документы, подтверждающие этот факт.

- В заключении нужно оговорить порядок изменения и дополнения договора, условия конфиденциальности, уступки прав и возможности участия третьих лиц.

Как банки регистрируют договоры

Раньше на все контракты от 50 000 долларов нужен был паспорт сделки. С 1 января 2018 года его отменили, но валютный контроль никуда не исчез. Теперь контракт нужно регистрировать в банке.

Банки регистрируют не все договоры, а только те, которые превысили лимит по сумме. Для импортных контрактов — 3 млн. рублей, а для экспортных — 6 млн. рублей.

Для регистрации договора в банк нужно принести информацию о контракте и реквизиты иностранного контрагента. Для импортных и экспортных контрактов нужны разные документы. В отделе валютного контроля вам объяснят, что нужно сделать в вашем случае.

Внешнеторговый контракт — это основной документ, который регулирует сотрудничество между контрагентами из разных стран. Если возникнут конфликты, то именно контракт позволит не получить убытки и обезопасить себя от недобросовестных партнеров. Ответственный подход к составлению договора поможет вам защитить свои интересы.

В облачном сервисе Контур.Бухгалтерия вы можете вести налоговый и бухгалтерский учет валютных и рублевых операций на УСН, а еще — начислять зарплату, автоматически рассчитывать налоги и формировать отчеты, сдавая их через интернет. Первые 14 дней работы бесплатны для всех новых пользователей.

Попробовать бесплатно

01.10.2018г.

Заключили контракт с иностранной организацией на оказание услуг? Проверьте, какие налоги Вы должны уплатить, и какие документы затребовать от иностранной организации для включения их в расходы.

Российская организация заключает контракт с иностранной организацией на оказание этой иностранной организацией услуг. Проверим, какие налоги должны быть уплачены.

Налоги

-

Налог на добавленную стоимость (НДС). Для того чтобы понимать, будем ли мы являться плательщиком НДС за иностранную организацию, т.е. налоговым агентом нам необходимо внимательно изучить подпункты 3 и 4 статьи 148 НК РФ о месте оказания услуг.

Особое внимание следует уделить определению места осуществления деятельности покупателя, которое определяется по месту его регистрации.

Это важно, т.к. если покупатель находится на территории РФ, то и налог на добавленную стоимость будет уплачивать именно он, как налоговый агент, причем обязанность по уплате НДС возникнет только в случае перечня услуг, указанного в подпункте 4 статьи 148 НК РФ.

Например, заключен договор с иностранной организацией на оказание ими маркетинговых услуг для российской организации. Местом осуществления деятельности является территория РФ, т.к. покупатель, российская организация, зарегистрирована на территории РФ и маркетинговые услуги поименованы в подпункте 4 статьи 148 НК РФ. Таким образом, российская организация будет являться налоговым агентом по НДС и уплачивать налог в момент перечисления денежных средств в адрес иностранной организации. -

Налог на прибыль. В некоторых случаях российская организация будет являться также налоговым агентом по налогу на прибыль. Конкретно, в каких случаях, и при перечислении каких доходов указано в пункте 1 статьи 309 НК РФ.

Так, например, при выплате дохода иностранной организации за возможность использования лицензии российской организацией, необходимо исчислить налог на прибыль и уплатить его в бюджет не позднее дня следующего за днем перечисления дохода иностранной организации.

Однако, российская организация не всегда будет являться плательщиком налога на прибыль, если даже такие доходы будут поименованы в вышеуказанной статье. Для того чтобы ответить на вопрос о необходимости уплаты налога на прибыль за иностранного контрагента следует изучить соглашение об избежании двойного налогообложения (при его наличии) с иностранной организацией, с которой заключен договор.

В данных соглашениях могут быть предусмотрены освобождения от уплаты налога у источника выплаты, либо уплаты меньшей суммы налога на прибыль.

Для того чтобы воспользоваться правом не уплачивать налог на прибыль, недостаточно только предусмотренной соглашением возможности. У иностранного контрагента российской компании необходимо запросить свидетельство о статусе налогового резидента с нотариальным переводом (сертификат о налоговом резидентстве) с апостилем или консульской легализацией. Такое свидетельство (сертификат) будет подтверждать, что иностранная компания постоянно пребывает в данном иностранном государстве.

Подтверждающие документы от иностранной организации

Еще один важный момент – это какие именно документы необходимо будет запросить у иностранной организации для подтверждения оказанных ими услуг.

В первую очередь все основные условия оказания услуги будут прописаны в договоре, заключаемом между российской организацией и иностранным контрагентом.

Условие о моменте принятия услуги также прописывается в договоре, кроме этого, иностранная организация предоставляет российской организации, документ, подтверждающий принятие этой услуги, это может быть заказ, счет (инвойс), отчет или какой-либо иной документ. Других документов иностранная организация не предоставляет. Можно ли такой документ использоваться как первичный документ и отразить его в расходах по налогу на прибыль?

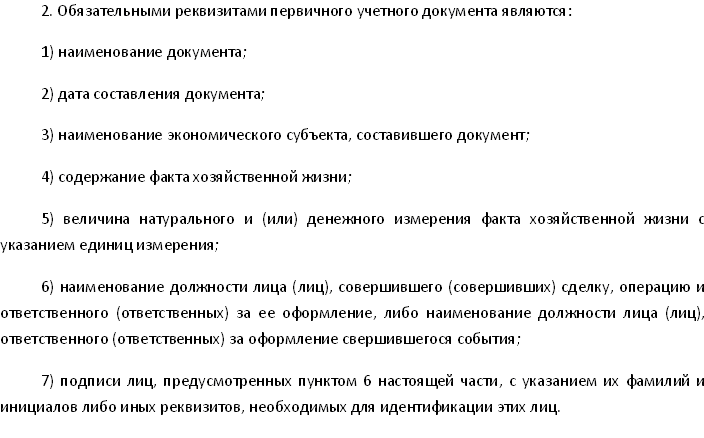

В соответствии с российским законодательством для целей принятия документа к бухгалтерскому учету первичным документом может являться документ, в котором будут указаны обязательные реквизиты в соответствии с пунктом 2 статьи 9 Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»:

Получается, что если в документе, предоставленном от иностранной организации (счете, заказе, отчете) указаны вышеперечисленные реквизиты, то принять документ к бухгалтерскому учету можно.

Согласно Налоговому Кодексу РФ расходами признаются документально подтвержденные затраты, обоснованные и понесенные налогоплательщиком, пункт 1 статьи 252 НК РФ. Документальное подтверждение обозначает получение документа, оформленного в соответствии с Законом о бухгалтерском учете, либо получение документа, который применяется на территории иностранного государства в соответствии с принятым там обычаем делового оборота.

Получается, что в нашем случае наличие договора с иностранной организацией, в котором прописаны условия принятия услуги российской организацией, а также наличие документа (счета, заказа, отчета), предоставляемого по условиям договора будут являться достаточным основанием для принятия к учету и отражения в расходах по налогу на прибыль оказанных услуг. Обратите внимание договор и инвойс от иностранной организации должны быть обязательно переведены на русский язык.

Бухгалтерские услуги ИП и ООО от компании Бизнес-Аналитика — приведите бухучет в порядок с нами! Оставьте заявку на сайте, или узнайте стоимость по тел.: (495) 661-35-70!

Автор: Ширяева Наталья

- Главная

- Поддержка экспортеров

- Образцы внешнеторговых документов

|

Образец внешнеторгового контракта (doc, 72 кб) |

|

Образец товарно-транспортной накладной CMR (jpg, 136 кб) |

|

Описание Таможенной декларации (doc, кб) |

|

Порядок заполнения грузовой таможенной декларации (doc<, 35 кб) |

|

Описание Сертификата происхождения товара (doc, 58 кб) |

|

Пример Сертификата происхождения общей формы» (jpg, 87 кб) |

|

Пример Сертификата происхождения форма-CT-1 (jpg, 223 кб) |

|

Описание Авианакладной (doc, 24 кб) |

|

Пример Авианакладной (doc, 259 кб) |

|

Определение Автотранспортной накладной (doc, 76 кб) |

|

Пример Автотранспортной накладной (CMR) (pdf, 60 кб) |

|

Определение Железнодорожной накладной (doc, 23 кб) |

|

Пример Железнодорожной накладной (jpg, 136 кб) |

|

Определение Коносамента (doc, 43 кб) |

|

Пример Коносамента (gif, 55 кб) |

|

Описание Проформы счет, Коммерческого счета, Упаковочного листа (doc, 23 кб) |

|

Пример Проформы счет (pdf, кб) |

|

Формы Коммерческого Счета и Упаковочного листа (xls, 30 кб) |

Добрый день!

Исходя из своего опыта работы в части сопровождения моих клиентов при работе с иностранными заказчиками (в основном это США, Канада, Кипр, Великобритания, Австралия, Германия, Швейцария, Нидерланды, Бельгия, Чехия и другие страны ЕС, а также Китай), прохождения валютного контроля, а также прохождения налоговых проверок со своими клиентами хотелось бы отметить следующее.

1. В рамках выстраивания отношений с иностранными контрагентами, как правило, возможны 3 варианта:

1.1. Работа с иностранной компанией как физическое лицо. Здесь плюсы в том, что не нужно открывать ИП (хотя если честно многие очень сильно переоценивают насколько хлопотно работать как ИП – ничего сложного нет ни в его открытии, ни в сдаче отчетности).

При работе как физическое лицо Вам нужно будет раз в год до 30 апреля года, следующего за отчетным подать декларацию 3 НДФЛ и до 15 июля года, следующего за отчетным, оплатить налог по ставке НДФЛ 13%.

Еще плюс в том, что здесь не платятся страховые взносы.

Минус здесь в том, что платить налог нужно по ставке 13% в то время как ИП платит налог по ставке 6% + если Вы работаете как ИП, то это полностью официальная занятость, которую хорошо воспринимают и банки и которая хорошо подходит для получения виз и т.п. Доход по 3 НДФЛ – это тоже официальный доход, но не во всех случаях он может служить полноценным подтверждением регулярного дохода.

Еще здесь всех интересует вопрос – могут ли привлечь к ответственности за незаконную предпринимательскую деятельность если я буду работать с иностранной компанией как физическое лицо?

Чисто формально согласно ст. 2 Гражданского кодекса РФ обязанность зарегистрироваться как ИП/открыть ООО у Вас есть только в случае, если Вы заключили договор не с одной иностранной компанией, а оказываете услуги различным компаниям – в этом случае у Вас появляется признак систематичности оказания услуг (что и является признаком предпринимательской деятельности) и как следствие появляется обязанность зарегистрироваться как ИП. Если контрагент – только одна компания – можно спокойно работать как физическое лицо.

Если же говорить с точки зрения моей личной практики, то на сегодняшний день в целом налоговые органы не возражают и против ситуаций, когда у Вас несколько заказчиков, а Вы все равно отчитываетесь как физическое лицо – для них важно, чтобы Вы платили налоги. Но это при условии, что у Вас не такой большой доход, если доход за год исчисляется миллионами – лучше конечно рассмотреть вариант с ИП (как только Ваш доход становится больше, то и ответственность становится выше, при определенном уровне дохода без регистрации ИП теоретически может грозить даже уголовная ответственность).

Однако при работе как физическое лицо есть один важный момент – если суммы поступлений будут достаточно крупными – могут быть проблемы уже со стороны банка, а именно есть риски блокировки счета/карты по 115-ФЗ, если не будете соблюдать критерии ЦБ.

1.2. Работа как ИП (либо открытие ООО). Здесь минус в том, что не все хотят открывать ИП, хотя в целом у ИП есть ряд преимуществ. Основной плюс – вместо ставки налога по НДФЛ 13% Вы будете платить только УСН 6%, правда с оговоркой, что еще нужно будет платить страховые взносы (За 2019 г. фиксированная сумма страховых взносов составляет 36238 руб.) + еще страховые взносы 1% с суммы дохода, превышающей 300 т.р. – но их можно вычесть из налога если у Вас нет работников.

Давайте для примера сравним, сколько будет платежей в бюджет отдельно если Вы работаете как физическое лицо и отдельно если Вы работаете как ИП в ситуации, когда Вы за год заработали 1 млн. руб.

— для физического лица – 13% от 1 млн. руб. = 130000 руб.

— для ИП – 6% от 1 млн. руб. = 60000 руб. + фиксированные страховые взносы 36238 руб. + страховые взносы 1% от суммы дохода, превышающей 300 т.р. – 1% от 700000 руб. (1 млн. руб. – 300000 руб.) — 7000 руб. = 60000 руб. + 36238 руб. + 7000 руб. = 103238 руб. Однако дело еще в том, что ИП на УСН «доходы» может вычесть сумму страховых взносов из суммы налога (то есть вычесть 36238 руб. из 60000 руб.) и в этом случае налог составит: 23762 (60000 руб. — 36238 руб.) + 36238 руб. + 7000 руб. (эту часть страховых взносов тоже можно будет вычесть на самом деле, но здесь я этот вычет не беру в расчет) = уже 67000 руб.

То есть если у Вас доход более-менее неплохой, то чисто финансово уже выгоднее открывать ИП (в нашем примере 67000 руб. вместо 130000 руб.), тем более, что у Вас в этом случае будет полноценное подтверждение дохода, да еще и в этом случае идут отчисления на Вашу пенсию, в отличие от варианта с физическим лицом.

Единственное еще «минусы» ИП – нужно открывать расчетный счет в банке и проходить валютный контроль при получении денег по договору от иностранной компании (об этом речь пойдет дальше).

Также отмечу, что для ИП еще есть вариант перейти на патентную систему налогообложения (особенно актуально для разработчиков, которые работают на иностранные компании). Здесь правда оговорюсь, что есть ряд нюансов, которые нужно соблюдать для того, чтобы сохранить возможность применять ПСН работая на иностранную компанию (есть определенные требования к составлению договора)

1.3. Добавлю, что с 2019 г. для Москвы, Московской области, Республики Татарстан, Калужской области (а в дальнейшем скорее всего это будет актуально и для других регионов) есть возможность получать доход и оплачивать налоги как самозанятый гражданин – в этом случае отличия в том, что размер налога составляет 4% при получении дохода от физических лиц и 6% при получении дохода от юридического лица, в том числе как самозанятый можно работать с иностранными компаниями. Если Вы получаете доход от иностранной компании, то разницы в ставке налога между ИП УСН 6% и самозанятым не будет – в обоих вариантах будет ставка налога 6%.

Однако плюс самозанятого – не обязательно регистрировать ИП (хотя ИП тоже может перейти на уплату налога как самозанятый, то есть и обычное физическое лицо и ИП могут перейти на налог для самозанятых).

И еще самый главный плюс самозанятого – не нужно платить страховых взносов. То есть если дохода не будет – ничего платить не нужно вообще (а ИП фиксированную часть страховых взносов 36238 руб. в любом случае должен будет оплатить). Но правда это скорее выгодно для случаев, когда доход небольшой или нерегулярный, а для если доход регулярный – то поскольку ИП может все равно сумму страховых взносов вычесть из налога на УСН при условии отсутствия работников, разницы уже нет (вернее ИП даже выгоднее, так как в этом случае Вы и страховые взносы для своей пенсии уплатите и ничего не потеряете, так как вычтете их из налога).

При этом самозанятый при получении дохода от иностранной компании должен будет в мобильном приложении «Мой налог» при отражении дохода выбрать тип реализации «Юридическому лицу или ИП», отметить «Иностранная организация» и указать ее наименование (см. разъяснения ФНС, изложенные в Письме № СД-4-3/7497@ от 19.04.2019).

В целом моя рекомендация – если у Вас доход регулярный и более-менее нормальный – лучше посмотреть в сторону открытия ИП.

Если Вы принципиально не хотите работать как ИП – можно рассматривать вариант работать как физическое лицо.

При этом в регионах, где действует закон для самозанятых, я бы рекомендовал подумать над тем, чтобы зарегистрироваться как самозанятый вместо оплаты НДФЛ, в этом случае будет возможность платить 6% вместо 13% и в то же время не заморачиваться с ИП.

2. Что касается самого Договора с иностранным заказчиком, то его можно заключить в нескольких формах:

— в форме стандартного договора.

— в форме счета-договора (инвойса-договора) – то есть когда мы объединяем инвойс и договор и делаем все в одном документе (больше подходит для разовых/периодических услуг).

— в отдельных случаях можно использовать вариант с договором-офертой (есть особенности).

Также часто бывают ситуации, когда у Вас нет вообще договора с иностранным заказчиком по разным причинам (контрагент не хочет подписывать, сотрудничество нерегулярное и т.п.) – в этом случае у Вас все равно сохраняется возможность легализовать свой доход как физическое лицо.

3. Также есть различные способы подписания договора с иностранным заказчиком, в частности:

— стандартный обмен бумажными формами через курьера (сейчас все реже применяется).

— подписание договора путем обмена сканами (п.2 ст. 434 Гражданского кодекса РФ). То есть подписали, отсканировали – скинули контрагенту, он сделал тоже самое и по итогу у каждого есть скан договора, подписанный с двух сторон. Действующее законодательство, а также налоговая и банковская практика полностью допускают такой вариант, то есть этот способ ничем не уступает первому варианту, но при условии, что в этом случае Вы соблюдаете специальные требования, установленные законом и практикой для данного способа подписания Договора.

4. Валютный контроль. Если Вы будете работать как ИП с иностранной компанией, то будете проходить валютный контроль при получении денег на расчетный счет в Вашем банке.

В целом на сегодняшний день правила такие, что договоры с иностранными заказчиками подлежат обязательной регистрации если они превышают 6 млн рублей по экспорту (или эквивалент в валюте), 3 млн рублей (или эквивалент в валюте) по импорту. Если в договоре нет фиксированной суммы, то в этом случае обязанность зарегистрировать договор появится, как только сумма контракта достигнет и превысит указанные суммы.

Также с учетом последних изменений если сумма договора за весь период его действия не превышает 200 тысяч руб. (то есть если будет 3 платежа по 100 т.р., то это уже 300 т.р. и под исключение Вы не подпадаете), то не обязательно даже предоставлять документы в банк. Правда формально у банка все равно остается право запросить документы, если у него появятся сомнения относительно совершаемых Вами операций.

5. К самому договору с иностранным заказчиком есть определенные требования в плане его содержания. Требования можно разделить на 2 составляющие:

— требования законодательства (то есть для определенных видов договоров закон устанавливает требования что именно в них должно быть учтено, какие условия должны быть прописаны и т.д.).

— требования из банковской практики при прохождении валютного контроля.

Логика банков здесь очень простая – когда 2 стороны заключают между собой реальный договор, они заинтересованы в защите своих интересов по договору. Например, если российский ИП заключает договор с компанией из США на разработку программного обеспечения (ПО), то с точки зрения банка логично, что заказчик из США будет заинтересован в том, чтобы в договоре были прописаны сроки выполнения работ, порядок устранения недостатков, порядок приемки и т.п., а исполнитель заинтересован в том, чтобы в договоре четко были прописаны условия и порядок оплаты по договору. Если банк видит, что в договоре «криво» прописаны условия про сроки выполнения работы и порядок приемки, то у банка могут возникнуть сомнения – действительно ли договор реальный, поскольку для банка подозрительно почему заказчик так беспечен по отношению к таким важным пунктам в правоотношениях между сторонами.

Безусловно, что все нюансы по требованиям банков к договору здесь я не смогу описать, но наиболее общими требованиями являются следующие:

5.1. Предмет договора. Обязательно должен быть конкретизирован, то есть просто «разработка программного обеспечения» — это не лучший вариант, желательно прописать, например, для чего разрабатывается ПО (для каких целей, для какого проекта и т.п.). Очень распространенным вариантом является рамочный договор, когда в договоре мы не расписываем полноценное ТЗ, а делаем отсылку каким способом стороны согласовывают требования к задачам (дополнительными соглашениями, инвойсами, путем переписки, в системах постановки задач и т.д.).

5.2. Порядок и сроки оплаты. За нарушение сроков оплаты можно получить штраф вплоть до 100% от суммы перевода, поэтому обычно я рекомендую прописывать сроки таким образом, чтобы они точно не были нарушены (то есть с привязкой к какому-либо событию, которое мы сами контролируем – выставление инвойса, подписание акта + прописывать сроки с запасом и т.д.). Еще бывают ситуации, когда компания проводит оплату не напрямую на р/с ИП/ООО, а через различные системы – тут нужно каждую ситуацию смотреть отдельно (допустимо это или нет) и, если допустимо – этот момент также обязательно должен быть прописан в договоре.

5.3. Сроки выполнения работы. До 2018 г. в плане этого пункта было проще, сейчас с учетом последних изменений требований к данному пункту стало больше, а именно сейчас в плане сроков выполнения работ должно быть больше конкретики. Если ситуациях такая, что определить срок заранее нельзя (а так происходит в большинстве случаев), то обычно мы привязываем срок к определенным событиям (оплата и т.д.) + в отдельных случаях прописываем предварительные сроки, а затем по ходу работы конкретизируем их через дополнительные соглашения.

5.4. Порядок приемки услуг. Если вкратце, то в стандартная форма приемки – подписание акта об оказании услуг, также еще есть упрощенный вариант, когда факт приемки работ мы привязываем к определенным событиям (оплата по договору, направление определенного текста на электронную почту, отсутствие претензий в течение какого-либо времени и т.п. – при упрощенном порядке также есть ряд дополнительных требований).

Также помимо указанного, в договоре обязательно должны быть прописаны пункты про применимое право, электронный документооборот и еще ряд пунктов, но сейчас не буду на них останавливаться.

6. Ответственность. По практике, легче всего при получении денег от иностранного заказчика попасть на ст. 15.25. КоАП РФ «Нарушение валютного законодательства Российской Федерации и актов органов валютного регулирования». Ответственность по данной статье может достигать 100% от полученной Вами на счет суммы. Например, бывают ситуации, когда заказчик перечисляет оплату за услуги, но делает это каждый раз с задержкой на неделю-две — в такой ситуации есть реальные шансы получить штраф до 100% от суммы каждого перевода (то есть вообще могут по всем платежам забрать все деньги).

В отдельных случаях может грозить ответственность по ст. 193 Уголовного кодекса РФ «Уклонение от исполнения обязанностей по репатриации денежных средств в иностранной валюте или валюте Российской Федерации» (репатриация — это промежуток времени между датой экспорта и датой поступления денег в качестве оплаты эксперта или между датой платежа по импорту и датой импорта).

Готов ответить на Ваши дополнительные вопросы.

С Уважением,

Васильев Дмитрий.

Внешнеэкономическая деятельность всегда связана с массой вопросов и страхов. Страхи вполне обоснованы, так как санкции за нарушение валютного законодательства очень высокие.

Первое, с чего начинается любая сделка — это договор. К экспортному контракту нужно подходить очень внимательно, так как риски того, что из-за неточных формулировок в договоре могут быть проблемы:

- с банком (банк- агент валютного контроля и внимательно проверяет все сделки с нерезидентами);

- с таможней (при составлении Таможенной декларации и провозе Продукции через Границу РФ);

- с налоговой (при экспорте у нас ставка 0%, а для её подтверждения требуется пакет документов, куда однозначно входит договор);

- и с самим покупателем.

Основные положения, которые нужно учесть при составлении внешнеэкономического контракта.

Язык контракта

В связи с тем, что мы будем представлять контракт в государственные органы на территории РФ (на таможню, в банк и в налоговую) у вас обязательно должен быть экземпляр контракта на русском языке. Это может быть перевод Вашего контракта, составленного на иностранном языке. Но обычно контракты составляются на двух языках сразу и разделены на 2 колонки. Именно такой формат удобен обеим сторонам внешнеэкономической деятельности

Номер. Дата. Место подписания

Любой контракт начинается с даты, номера и места подписания. Не будет ошибкой, если вы присвоите контракту номер в соответствии со стандартами Вашей фирмы. Но на эту тему было давнее письмо Центробанка от 15 июля 1996 года № 300 «О рекомендациях по минимальным требованиям к обязательным реквизитам и форме внешнеторговых контрактов». В нём рекомендовано указывать унифицированный номер контракта, состоящий из трех групп знаков6

- Первая группа знаков должна состоять из двух букв или трех цифр, соответствующих коду страны Покупателя (Продавца) по международному классификатору «Страны мира», используемому для целей таможенного оформления.

- Вторая группа знаков должна состоять из восьми цифр, составляющих код организации Покупателя (Продавца) в соответствии с Общероссийским классификатором «Предприятия и организации» (далее ОКПО).

- Третья группа знаков должна состоять из пяти цифр, представляющих собой порядковый номер документа на уровне организации Покупателя (Продавца).

Дата подписания контракта оформляется следующим образом: ДД.ММ.ГГ, где первая пара цифр — день, вторая пара цифр — месяц, третья пара цифр — две последние цифры года.

Пример:

Номер: 643/ 96591900/00001

Дата: 20.08.19

Место: г. Москва, Российская Федерация

В контракте также необходимо указывать место подписания контракта, полные официальные наименования организаций Продавца и Покупателя, полное наименование страны иностранного партнера и страны назначения товара и их трехзначный код в соответствии с международным классификатором «Страны мира».

Структура контракта

Структура внешнеэкономического контракта, как и любого российского строго не регламентирована, но любой контракт должен содержать существенные условия для того или иного вида сделки.

Рекомендована структура контракта, содержащая следующие разделы:

- Предмет контракта;

- Цена и сумма;

- Условия платежа;

- Срок поставки;

- Условия приемки товара по качеству и количеству;

- Форс-мажор;

- Рассмотрение споров;

- Санкции;

- Прочие условия и обстоятельства сделки;

- Адреса покупателя и продавца;

- Подписи сторон.

Предмет договора

В предмете договора нужно четко указать характеристики Товара:

- наименование

- ассортимент, размеры, модели, комплектность,

- страну происхождения товара и другие данные, необходимые для описания товара, включая ссылки на международные и (или) национальные стандарты на продукцию. Также необходимо указывать:

- наименование тары или упаковки в соответствии с международным классификатором «Коды для видов груза, упаковок и материалов упаковок (с дополнительными кодами для наименований упаковок)»;

- описание и требование к маркировке товара;

- объем, вес, количество товара;

- объем груза, вес груза с упаковкой или без нее в согласованных единицах измерения

Пример 1:

«1.1. Покупатель покупает, а Продавец продает ___________________ (далее Товар).

1.2. Поставка товара осуществляется партиями. Каждая партия поставляемого Товара должна соответствовать ассортименту и количеству, в инвойсах и товарно-транспортных накладных на данную поставку.»

Пример 2:

«Продавец обязуется поставить, а Покупатель принять и оплатить Товар в количестве, по техническим характеристикам и ценам, зафиксированным в Приложениях/Спецификациях, являющихся неотъемлемой частью настоящего Контракта.

Также можно сделать ссылку на Приложение или Спецификацию, в которых будет написано точное наименование и характеристики товара. В зависимости от этого в дальнейшем будет определяться код ТНВЭД для расчета таможенных пошлин.

Цена и сумма. Условия платежа

В данном разделе необходимо не только отразить цену Товара за единицу, но и общую стоимость Товара. Необходимо указать базиса поставки в соответствии с международными правилами Инкотермс. Указать на то, кто и в каком порядке оплачивает налоговые и таможенные платежи.

Раздел «Условия платежа» должен содержать:

- наименование и код валюты, в которой будет производиться платеж, в соответствии с классификатором, используемым для целей таможенного оформления, поскольку валюта цены может не совпадать с валютой платежа;

- сроки платежа и условия рассрочки, если таковая предусмотрена;

- обязательный перечень документов, передаваемых Продавцом Покупателю и подтверждающих факт отгрузки, стоимость и номенклатуру отгруженных товаров.

Указание четких сроков оплаты в данном случае необходимо, так как именно они потребуются в дальнейшем для расчета срока действия контракта при оформлении в банке документов по валютному контролю. И это требование, установленное ФЗ «О валютном регулировании и валютном контроле»

Обязательно прописываются фактические ожидаемые сроки поступления товара по импорту либо денежных средств по экспорту. Не условный срок, а фактический, т.е. либо конкретное количество дней, либо конкретная дата! Формулировки «в течение двух месяцев» или «по мере готовности» не подойдут.

Пример:

«2.1 Цены за Товар указываются в инвойсах, составляющих неотъемлемую часть Контракта. Инвойсы составляются отдельно на каждую поставку. Цены за Товар устанавливаются в ЕВРО.

2.2. Платежи по Контракту будет производиться в ЕВРО в форме банковского перевода средств со счета Покупателя на счет Продавца.

2.3. Товар оплачивается Покупателем на условии 100% предоплаты, в соответствии с инвойсом в течение 7 дней с момента получения инвойса.

2.4. Таможенные пошлины, а также другие выплаты в стране Продавца, связанные с выполнением настоящего Контракта, производятся и оплачиваются за счет Продавца. Таможенные пошлины, а также другие выплаты в стране Покупателя, связанные с выполнением настоящего Контракта, производятся и оплачиваются за счет Покупателя.

2.5. Каждая Сторона соглашается о том, что любой инвойс, выставленный по настоящему Контракту должен соответствовать применимому праву и нормам местного налогообложения. ….. »

2.6. Условия поставки согласно Инкотермс-2010 указываются в инвойсах и могут различаться.

Возврат аванса

В соответствии со статьёй 19 Федерального Закона «О валютном регулировании и валютном контроле» № 173-ФЗ во внешнеторговых контрактах обязательно нужно прописать условие и сроки, когда будет возвращена предоплата в случае, если поставка Товара по каким-либо причинам не состоится. Формулировка может быть следующей:

Пример:

«В случае не поставки Товара Продавцом в пункт отгрузки в течение 20 (двадцати) календарных дней после истечения срока поставки, указанногов Разделе 6 настоящего Контракта, Продавец обязуется по письменному требованию Покупателя в течение последующих 1 0 (десяти) календарных дней вернуть всю оплаченную Покупателем сумму»

Срок поставки

Основным критерием в данном разделе служит дата окончательной поставки товара и график последующих поставокданной продукции с указанием сроков действияконтрактных условий, на протяжении которых должны быть завершены взаимные расчеты и поставки товара. вы должны указать конкретный срок, в течение которого будет произведена поставка Товара. Срок может быть:

- Конкретной датой

- В течение определенного количества дней с момента подписания контракта

- В течение определенного количества дней с момента предоплаты

Пример:

«Срок поставки Товара согласовывается Сторонами в соответствующей Спецификации»

«Товар должен быть отгружен Продавцом в течение 10 календарных дней с момента получения предоплаты»

«Продавец обязуется отгрузить Товар в течение 10 рабочих дней с момента подписания настоящего контракта»

Условия приемки товара по качеству и количеству

В данном разделе необходимо детально расписать обязанности сторон, каким образом будет осуществляться доставка товара, момент перехода риска случайной гибели и права собственности.

Пример:

«Продавец поставляет Покупателю Товар в соответствии с настоящим Контрактом на условиях FCAБрлох, Чешская Республика в редакции международных правил толкования торговых терминов „Инкотермс-2010“»

Также нужно учесть, что при ВЭД используются международные правила Инкотермс и в данном разделе нужно выбрать условие, подходящее в каждом конкретном случае или сделать отсылку к инвойсу или спецификации.

Форс-мажор

Здесь мы прописываем условия, при наступлении которых стороны будут освобождаться от ответственности за неисполнение условий, предусмотренных контрактом. Это могут быть :

- стихийные бедствия (наводнения, пожары, землетрясения и другие бедствия), войны и так далее.

- забастовки, военные перевороты.

Кстати, изменения в законодательстве также могут быть признаны форс-мажорными обстоятельствами. В эпоху санкция я настоятельно рекомендую вам прописывать это условие. В начале года мы с партнёрами столкнулись с ситуацией, когда в Россию из Украины был запрещён ввоз шоколада. Авансы были оплачены. Поставщик был готов поставить Товар. Но, после 01 января это стало невозможным. На таможне перестали впускать на территорию РФ такие грузы.

Пример:

- Стороны освобождаются от ответственности за частичное или полное невыполнение обязательств по настоящему Контракту, если такое неисполнение явилось следствием обстоятельств непреодолимой силы, обстоятельств вне контроля, возникших после заключения Контракта в результате событий чрезвычайного характера, которые Сторона не могла предотвратить разумными мерами, например,стихийные бедствия, наводнения, пожары, землетрясения, запрет правительства на экспорт или импорт продукции, забастовки или любые другие события, делающие невозможным исполнить обязательства по настоящему договору.

- Сторона, для которой создалась невозможность исполнения обязательств по настоящему Контракту, обязана в трехдневный срок письменно известить другую Сторону о наступлении и прекращении вышеназванных обстоятельств.Надлежащим доказательством наличия указанных выше обстоятельств и их продолжительности будут служить справки, выдаваемые Торгово-промышленной палатой страны Продавца или Покупателя.

- Если эти обстоятельства будут продолжаться более трех месяцев, то каждая из Сторон будет иметь право отказаться от дальнейшего исполнения обязательств по Контракту, и в этом случае ни одна из сторон не будет иметь права требовать от другой стороны возмещения возможных убытков.

Если бы не это условие в контракте, то пришлось бы ехать и съедать весь шоколад там прям на фабрике)) Но всё обошлось.

Рассмотрение споров (арбитраж)

Во внешнеторговом контракте очень важно понимать где будет рассматриваться спор в случае возникновения между сторонами разногласий и нарушения кем-то своих обязательств.

Пример:

«Если Стороны не достигнут согласия, спор будет разрешаться в Арбитражном Суде Швейцарии в Лозанне, в соответствии с регламентом производства дел в этом суде.»

Но, на мой взгляд, для нас, как для российских экспортёров удобнее всего будет выбрать для рассмотрения спора — Россию.

Пример:

«Все споры и разногласия, которые могут возникать из настоящего Контракта или в связи с ним, будут по возможности решаться путем переговоров между сторонами. В случае, если стороны не придут к соглашению, то дело подлежит, с исключением подсудности общим судам, передаче на решение арбитражного суда при Торгово-промышленной палате РФ в Москве в соответствии с правилами ведения дел в указанном арбитражном суде. Решение арбитражного суда будет являться окончательным для обеих сторон.»

Санкции

Конечно же, в ваших интересах как можно подробнее прописать ответственность в случае нарушения одной из сторон договора. Как минимум, рекомендую отразить санкции, приведенные в примере:

Пример:

1. За нарушение сроков поставкиТовара Продавец уплачивает Покупателю пеню в размере 0,3% от суммы не поставленного Товара за каждый день просрочки.

Продавец не несет ответственности за просрочку поставки Товара, случившуюся по причине наступления форс-мажорных обстоятельств.

2. В случае нарушения сроков оплат по данному контракту Покупатель уплачивает Продавцу пеню в размере 0,3% от неоплаченной в срок стоимости Товара за каждый день просрочки.

Покупатель не несет ответственности за просрочку или неосуществления платежа, случившуюся, по причине наступления форс-мажорных обстоятельств или по какой-либо другой причине, не зависящей от Покупателя.

3. Товар несоответствующий стандартам Российской Федерации подлежит возврату Продавцу в полном объеме, за исключением взятых проб товара, для проведения исследований по качеству.

4. Уплата пени не освобождает Стороны от выполнения обязательств по Контракту.

Прочие условия и обстоятельства сдели

В данном разделе вы можете прописать:

- дату вступление договора в силу;

- срок окончания действия договора.

Пример:

«1.НастоящийКонтрактвступаетв силу после его подписания ответственными лицами Сторон настоящего контракта указанные в преамбуле настоящего Контракта.

2.Контрактдействуетдо 31.12.2019 года, а в части исполнения обязательств — до полного выполнения сторонами своих договорных обязательств».

Можно указать гарантийные обязательства, сборка и приведение в рабочее состояние оборудования, обучение сотрудников и другие различные информационные и практические услуги.

Пример:

1. Гарантийный период определяется соответствующим паспортом на Товар и исчисляется со дня запуска Товара в эксплуатацию согласно отметке в Акте пуска Товара в эксплуатацию, за исключением быстроизнашивающихся деталей и при условии использования и складирования Товара согласно инструкции о пользовании, требований в паспорте и технической документации.

2. Продавец обязуется заменять все гарантийные составляющие, вышедшие из строя, при соблюдении всех правил эксплуатации, указанных в паспорте-руководстве по эксплуатации, кроме: тех, что вышли из строя по вине пользователя, при несоблюдении правил эксплуатации указанных в паспорте, при использовании ненадлежащих материалов, при использовании за пределами возможностей Товара, при устранении неполадок третьими лицами, при отсутствии проведения ежемесячного технического обслуживания.

Постановка контракта на учет в банке

В прошлом году были внесены изменения, регулирующие взаимоотношения участников ВЭД и банка:

Отменили инструкцию Банка России «О порядке представления резидентами и нерезидентами уполномоченным банкам документов…» от 04.06.2012 № 138-И. Теперь мы руководствуемся инструкцией № 181-И, из содержания которой следует, что:

- отменены паспорта сделок (вместо паспорта сделки используется контракт);

- если вы заключили контракт на сумму менее 200 000 руб., то никаких документов предоставлять в банк не надо. Но в платежке указывать информацию о коде вида валютной операции обязательно. Иначе банк может просто не пропустить этот платёж. Также у банка есть полное право запросить любые документы по сделаке, если возникнут какие-либо сомнения в её легальности.

- отменены справки о валютных операциях;

Отмена паспортов сделок порадовала. Но валютный контроль, конечно же остался. Теперь контракты по ВЭД в банке нужно ставить на учет :

- Контракт по импорт товаров (кредитный договор) необходимо поставить на учет в банке, если его стоимость равна или превышает 3 000 000 руб. (три миллиона рублей)

- Контракт по экспорту ставится на учет, если его сумма равна или превышает 6000 000 (шесть миллионов) руб.

В рублях валютную стоимость контракта нужно рассчитать по официальному курсу ЦБ на дату заключения контракта.

вы направляете контракт в банк (в онлайне это просто и быстро) п. А банк, не позднее следующего дня ставит этот контракт на учет и присваивает ему ему уникальный номер. Срок постановки контракта на учет в банке — 1 рабочий день. Еще один день дается банку на то, чтобы сообщить фирме уникальный номер контракта , присвоенный при его постановке на учёт в банке . На весь процесс- максимум 2 дня. Раньше было 5. А, учитывая выходные, иногда выходило больше недели.

Отечественному бизнесу интересно сотрудничать с иностранными компаниями по ряду причин: поиск качественного сырья для производства, применение импортных технологий, продвижение российских продуктов на зарубежные рынки.

В статье рассказываем, как работать с иностранными партнёрами, соблюдая при этом новые требования законодательства.

Плюсы сотрудничества с зарубежными партнёрами

Цена – основной плюс работы с иностранцами для экспортёров, ведь зарубежные компании готовы предложить за товары более привлекательные цены, чем покупатели на внутреннем рынке.

Нужно учитывать ёмкость российского рынка. К примеру, даже если компания производит очень красивые и качественные матрёшки, всё равно наступит время, когда объём продаж в стране перестанет расти, так как количество потребителей ограничено. Выход на зарубежные рынки позволит существенно увеличить объём сбыта.

Для импортёров ценовой фактор также остаётся решающим. Сырьё, товары или оборудование будет дешевле закупить напрямую у иностранного производителя. При этом не стоит забывать, что на территории России производится не всё сырьё и оборудование.

Поиск иностранной компании для сотрудничества

Новых партнёров можно найти с помощью интернета. Если вы уже знаете, с какими компаниями хотите сотрудничать, найдите их контакты на официальном сайте или в соцсетях, после чего позвоните либо направьте письмо с предложением о сотрудничестве.

Если ваша задача – поиск партнёров в конкретной отрасли, можно использовать:

- сайты-агрегаторы. Например, B2B-площадка Kompass, на которой представлены сведения о компаниях из 70 стран, среди которых есть как импортёры, так и экспортёры

- международные выставки, на которых можно не только обменяться контактами, но и посмотреть на продукцию будущих партнёров. К примеру, на сайтах Экспоцентра или Expomap можно найти информацию о международных выставках в России

Подготовка к сотрудничеству с иностранной компанией

С иностранными компаниями сотрудничать сложнее, чем с отечественными. Законодательство предъявляет к внешнеэкономическим сделкам более серьёзные требования.

Чтобы подготовиться к работе с иностранной компанией, необходимо выполнить следующие действия.

Проверить законодательство

Для работы с зарубежными партнёрами необходимо соблюдать как российское, так и иностранное законодательство.

Необходимую информацию о российском законодательстве можно найти в федеральных законах и кодексах. А вот нюансы иностранного законодательства в первую очередь надо уточнить у зарубежного партнёра, который в большинстве случаев должен ориентироваться в законах своей страны. Иначе придётся изучать все требования самостоятельно или с привлечением организаций, которые специализируются на внешнеэкономической деятельности.

В этом плане экспортёрам проще – они всегда могут обратиться в Российский экспортный центр, специалисты которого поддерживают отечественный бизнес и проводят консультации по различным вопросам: от логистики до правовой поддержки.

Также можно проанализировать сайты различных ведомств, где иногда размещают информацию о тонкостях импорта и экспорта определённой продукции. К примеру, если вы планируете заниматься экспортом или импортом продукции животноводства или растениеводства, зайдите на сайт Россельхознадзора: здесь указаны нюансы сотрудничества с разными странами.

Стоит учесть, что в России на некоторые категории товаров могут быть установлены ограничения в виде запрета на вывоз или разрешительного порядка вывоза.

Запрет означает, что вывозить данные категории товаров с территории РФ запрещено, а разрешительный порядок – вывозить товар можно, но для этого необходимо разрешение соответствующего органа.

Рассмотрим в таблице свежие перечни таких товаров. Ограничения действуют до 31 декабря 2022 года.

| Нормативно-правовой акт | Ограничение |

| Постановление Правительства РФ от 09.03.2022 № 311 | Запрет на вывоз:

|

| Постановление Правительства РФ от 09.03.2022 № 312 | Разрешительный порядок вывоза:

|

| Постановление Правительства РФ от 09.03.2022 № 313 | Запрет на вывоз в недружественные страны:

|

Проверить реквизиты

Для проверки реквизитов следует:

- запросить у потенциального партнёра учредительные документы (желательно с нотариальным переводом на русский язык)

- проверить, действительно ли существует контрагент с такими реквизитами

Для проверки иностранного контрагента необходим ресурс, аналогичный ресурсам для проверки российского контрагента по ИНН, данным в ЕГРЮЛ/ЕГРИП, например:

- Открытые базы данных иностранных государств – нужно найти интересующую вас страну, перейти по ссылке и по реквизитам партнёра проверить его регистрационные данные

- Налоговые администрации стран мира – здесь можно найти реквизиты налоговых органов страны потенциального партнёра

Проверить добросовестность иностранного контрагента

Подтверждение факта регистрации зарубежного партнёра ещё не говорит о его добросовестности.

Способы проверки благонадёжности:

- Специальные онлайн-ресурсы, которые позволяют получить данные быстро и без существенных затрат.

К примеру, в сервисе Контур.Фокус можно заказать бизнес-справки (иначе говоря, досье о зарубежной компании на русском языке) и выписки о контрагентах из 160 стран мира. При этом контрагентов из Беларуси и Казахстана можно проверить онлайн.

- С привлечением посредников, которыми могут выступать как юридические, так и физические лица. Несмотря на то, что способ достаточно затратный, он обеспечивает максимальную надёжность.

Пример из практики: компания планировала закупить напрямую у производителя большую партию средств индивидуальной защиты из Китая. Чтобы убедиться в добросовестности партнёра, они наняли специалиста, который лично посетил завод в Китае, проверил реальность существования производства указанных товаров и предоставил компании подробный фотоотчёт.

- Проверить контрагента самостоятельно. Этот способ бюджетный, но может занять много времени, так как сведения для каждого государства содержатся в различных информационных ресурсах. Чтобы найти всю необходимую информацию, скорее всего, нужно будет промониторить сразу несколько сайтов.

Постановка внешнеэкономического контракта на учёт в банке

Внешнеэкономические контракты подлежат валютному контролю. На учёт в банке, открывшем валютный счёт, необходимо ставить контракты с иностранными контрагентами, которые связаны:

- с экспортом и импортом товаров

- с получением или предоставлением кредитов и займов

- с выполнением работ (оказанием услуг), передачей информации и результатов интеллектуальной деятельности и исключительных прав

- с продажей или покупкой в РФ и за её пределами продовольствия, запасов и иных товаров для эксплуатации и техобслуживания транспорта в пути следования и в местах остановки

- с передачей по договорам аренды или лизинга движимого и недвижимого имущества

Валютный контроль устанавливает требования к сумме контракта в рублях. Следовательно, регистрации подлежат только:

- импортные контракты стоимостью 6 млн рублей и выше

- экспортные контракты стоимостью 3 млн рублей и выше

Согласно письму Банка России от 28 февраля 2022 года № 019-12-4/1210, организация вправе принимать платежи в валюте на счета, открытые в других банках, если в отношении банка, в котором был поставлен на учёт валютный контракт компании, были введены антироссийские санкции.

Нюансы заключения договора с иностранной компанией

Внешнеэкономический контракт заключают с учётом законов государств, в которых зарегистрированы его стороны. При этом довольно часто могут возникать расхождения при переводе терминов, поэтому следует обращать внимание на то, какое законодательство используется для их толкования.

Существует специальный международный сборник терминов, которые регулируют различные условия поставки, – Инкотермс. При согласовании условий отгрузки, доставки, перехода права собственности и ответственности на товар рекомендуется руководствоваться им. В данный момент актуальной является редакция Инкотермс 2020, но можно руководствоваться и предыдущими редакциями.

Например, в Инкотермс термин DDP означает, что поставщик берёт на себя обязательства по доставке товара до места назначения, таможенному оформлению и уплате всех пошлин, а покупатель должен только принять и разгрузить товар.

Контракт заключается сразу на 2-х языках. При этом следует обратить внимание на пункт договора, касающийся того, какой язык будет использоваться при наличии расхождений. Для отечественного поставщика будет лучше, если при их наличии будет применяться русский язык.

Список недружественных стран, особенности сотрудничества с ними

Порядок работы с недружественными странами претерпел существенные изменения. Распоряжением Правительства РФ от 5 марта 2022 года № 430-р был утвержден специальный список стран, совершавших недружественные действия в отношении России, в который вошли:

- все страны – члены Евросоюза

- Австралия, Канада, США, Швейцария, Норвегия

- Республика Корея, Сингапур, Тайвань (Китай)

- Украина и другие страны

Чтобы совершить определённые операции с контрагентами из недружественных стран, теперь требуется разрешение Правительственной комиссии по контролю за осуществлением иностранных инвестиций в РФ. Порядок получения такого разрешения закреплён в постановлении Правительства РФ от 6 марта 2022 года № 295 (далее – постановление № 295).

В соответствии с п. 1 Правил, утверждённых постановлением № 295, получать указанное разрешение необходимо на следующие группы операций:

- сделки, связанные с возникновением прав собственности на ценные бумаги и недвижимое имущество

- сделки по предоставлению кредитов и займов, кроме случаев, когда предоставление запрещено нормативно-правовыми актами

Обязанность получить разрешение распространяется не только на сделки с лицами из недружественных стран, но и на сделки с лицами, находящимися под влиянием лиц, связанных с ними. Факт нахождения под таким контролем определяется согласно ст. 5 Федерального закона от 29 апреля 2008 года № 57-ФЗ.

Помимо этого, согласно п. 1 Правил, утверждённых постановлением № 295, требуется получать разрешение на сделки резидентов с нерезидентами из любых стран при совершении операций:

- по предоставлению иностранной валюты по договорам займа в пользу нерезидентов

- по зачислению резидентами иностранной валюты на свои иностранные счета

- по денежным переводам без открытия банковского счёта с использованием электронных средств платежа, предоставляемых иностранными поставщиками услуг

Порядок расчётов с недружественными странами

Президент РФ в указе от 5 марта 2022 года № 95 установил временный порядок исполнения обязательств перед зарубежными кредиторами из недружественных стран, который распространяется на:

- обязательства, превышающие 10 млн рублей в календарный месяц

- обязательства, превышающие эквивалент указанной суммы (10 млн рублей) в валюте по официальному курсу ЦБ РФ, зафиксированному на 1-е число каждого месяца.

Для расчёта по таким обязательствам резидент вправе открыть на имя иностранной компании счёт типа «С» в российском банке, после чего отечественная компания сможет перечислять сумму долга в рублях на этот счёт. На официальном сайте ЦБ РФ можно подробнее ознакомиться с режимом счёта типа «С».