Помните поговорку из советского прошлого? «Везде – в лесах и на морях – тебя приветствует Госстрах!». Приветствовать желающих застраховаться граждан тогда и правда больше было некому, так же как и летать чем-то, кроме самолётов «Аэрофлота». То время давно ушло, но преемник социалистического страховщика – компания «Росгосстрах» – до сих пор, кажется, живёт так, словно остаётся монополистом в масштабах страны. Правда, если советский Госстрах старался быть со своими клиентами честным, то его российский наследник, по-видимому, ради миллиардных доходов готов химичить и лукавить.

Спросите, в чём же лукавство? За примерами далеко ходить не надо. Как бы вы расшифровали «Росгосстрах»? Скорее всего – Российская государственная страховая компания». Рядом фирменная эмблема с коронованным двуглавым орлом. Для многих уже одного этого будет достаточно, чтобы не сомневаться, куда нести деньги. И лишь те, кто решится повнимательнее познакомиться с известным брендом, с удивлением воскликнут: а что ж тут государственного? Вот жуки, знают, как к людям подойти!

Стратегически неважная компания

В начале 1992 года рухнувшая вместе со страной единая система советского Госстраха, что называется, дышала на ладан. Постановлением правительства на её основе была создана новая Российская государственная страховая компания, 100% акций которой принадлежали государству.

Сменив название, страховщик выжил, но до прежнего процветания ему было далеко. Новые коммерческие компании откусывали у неповоротливого монстра всё новые доли рынка. Пока в июле 2002 года кресло исполнительного директора не занял Данил Хачатуров. К своим 30 годам он успел поработать трейдером, вице-президентом Бинбанка и первым вице-президентом нефтяной компании «Славнефть». Как позже признавались знающие Хачатурова люди, в его талантах экономиста они не сомневались никогда. Но представить, что вскоре он станет владельцем крупнейшей страховой компании в стране, даже не могли.

В 2001 году на продажу был выставлен пакет из 49% акций Росгосстраха. Его собственником стал консорциум инвесторов. Спустя два года на торги пошло ещё 26% акций. За всё это, по данным Forbes, бюджет получил около 2 млрд рублей.

Тем не менее компания всё ещё вполне могла считаться государственной, так как блокирующий пакет оставался в руках государства.

К 2008 году «Росгосстрах» значительно упрочил свои позиции. Однако грянувший кризис затронул и его. В результате, как писал Forbes, Хачатуров обратился к министру финансов Алексею Кудрину, после чего было принято решение о дальнейшей приватизации компании. Но сделать это мешал её статус – будучи крупнейшим страховщиком в стране, «Росгосстрах» входил в число стратегически важных предприятий. Отдать блокирующий пакет столь ценной компании из ведения государства в частные руки? Против этого выступили многие, вплоть до ФСБ. Однако Алексей Кудрин смог «правильно обосновать» это решение, и осенью 2009 года занимавший тогда президентский пост Дмитрий Медведев исключил «Росгосстрах» из стратегического списка. В результате доля государства уменьшилась до 13,1%. А ещё спустя год Данил Хачатуров выкупил и её, заплатив 8,1 млрд рублей. По итогам торгов, продолжавшихся менее двух минут, государственного в «Росгосстрахе» осталось не больше, чем в МММ.

Более того, при желании «Росгосстрах» вообще можно назвать не только не государственной, но и, по нашему мнению, не вполне российской компанией. Согласно опубликованному списку аффилированных лиц ОАО «Росгосстрах» по состоянию на осень 2012 года, ООО «РГС Капитал», которой принадлежат 86,9% компании, является собственностью кипрской компании, которой, в свою очередь, владеет панамская компания. В общем, и не рос, и не гос, один только страх.

По теме

1886

Как сообщили в пресс-службе департамента региональной безопасности и противодействия коррупции Москвы, в столице организовали 11 пунктов сбора гуманитарной помощи для граждан ДНР и ЛНР.

Не хочешь – не страхуй. Ходи пешком

Сегодня «Росгосстрах» по праву считается недосягаемым игроком на отечественном рынке страхования. И этим положением он пользуется в полной мере.

В 2012 году в страховом семействе случился скандал. Поводом для этого стало изменение порядка прохождения техосмотра автомобилей, который увязали с оформлением полиса ОСАГО. В «Росгосстрахе» быстро сообразили, как извлечь из этого выгоду. Компания просто начала продавать полисы «автогражданки» без пройденного на этот момент техосмотра. Таким образом, получалось, что заиметь техталон может даже проржавевшее корыто с неработающими тормозами. «Это удобно нам – мы не теряем клиентов, это удобно автовладельцам, которые экономят время», – объяснял Хачатуров, подчёркивая, что «Росгосстрах» никак не нарушает закон. Однако опешившие конкуренты обратились в ФАС, а позже к делу пришлось подключиться даже прокуратуре. Правда, сами водители были только рады такой уловке. Но прошло немного времени – и плакать пришлось уже им. С момента введения ОСАГО «Росгосстрах» вскоре стал лидером в этом секторе страхования. Но с годами золотой дождь, который проливала на головы страховщиков «автогражданка», начал иссякать. Метод, как поправить благосостояние, в «Росгосстрахе» нашли радикальный.

В результате уже который год антимонопольное ведомство завалено жалобами автовладельцев. Граждане жалуются, что приобрести полис ОСАГО в «Росгосстрахе» стало практически невозможно. То есть возможно, но лишь при условии, что вдобавок оформишь ещё какую-нибудь страховку – жизни, имущества или здоровья. В итоге «автогражданка» обходится намного дороже. Региональные управления ФАС уже штрафовали «Росгосстрах» за такие проделки, но что такое 1,5 млн рублей для компании, обороты которой исчисляются в миллиардах? При этом сам Данил Хачатуров ничего страшного не видит. «Вы хотите – покупаете, не хотите – уходите», – считает он.

Никаких преград

На прошлой неделе депутаты Госдумы одобрили поправки к закону об ОСАГО. В результате уже осенью стоимость полиса может вырасти на 18–24%. Одним из наиболее активных сторонников повышения цены страховки выступал как раз Данил Хачатуров, по словам которого, страхование ответственности автовладельцев является жутко убыточным направлением. Правда, поверить в это трудно. Как сообщало Агентство страховых новостей, в 2013 году «Россгосстрах» собрал с водителей 34,7 млрд рублей. А выплатил по страховкам всего 23,8 миллиарда. Неплохой «убыток», правда? Неудивительно, что Данил Хачатуров с капиталом в 2,6 млрд долларов успешно входит в списки самых богатых людей России. Также Forbes называет его одним из «королей российской недвижимости», в которую компания успешно вкладывает прибыли.

– Это чрезвычайно амбициозный человек, он всегда достигает своей цели. При этом для него не существует препятствий, – характеризуют Хачатурова знающие его люди.

Также рассказывают, что он часто вспоминает с ностальгией времена СССР. Правда, говорят, в прошлом его привлекает не пионерское детство и не колбаса за 2.20, а былая слава Госстраха, который являлся монополистом в масштабах страны.

И хотя сегодня повторить былое невозможно, но кто сказал, что к этому нельзя стремиться? В конце января компания сообщила: для россиян уже разработана программа накопления средств на организацию похорон. «Мы смогли изменить отношение людей к страхованию «автогражданской» ответственности в 2003 году, обеспечили реформу ТО в 2012 году, сможем изменить и рынок ритуальных услуг в лучшую, цивилизованную сторону – будем защищать интересы наших клиентов от рождения до смерти», – заявил Хачатуров.

Как понимать такие формулировки?

Действительно, почему не склонить бабушек нести в «Росгосстрах» свои «гробовые», которые они сейчас прячут по шкафам? Тем более что рынок огромный и прибыли обещают быть соответствующими. Вот уж и правда умный человек.

Незадолго до слияния страховых активов ВТБ и «Согаза» неизвестное лицо купило 12,5% акций страховщика «Газпрома» примерно за 23 млрд рублей. Позднее большая часть этого пакета была приобретена «Согазом» за 55 млрд рублей. Появление крупнейшей страховой компании России обогатило на сотни миллионов долларов также миллиардера Юрия Ковальчука, двоюродного племянника президента Михаила Шеломова, бывшего помощника Игоря Сечина.

В октябре 2018 года страховая компания «Согаз» и банк ВТБ закрыли сделку по продаже 100% компании «ВТБ Страхование». В результате появилась крупнейшая страховая компания России, работающая под единым брендом «Согаз».

«ВТБ Страхование» обошлось «Согазу» в 70,4 млрд рублей, часть этой суммы была оплачена акциями «Согаза» — ВТБ получил 10% в компании и место в совете директоров, а также денежную компенсацию, которая изначально составляла 14,6 млрд рублей, но позднее была уменьшена на 3,6 млрд рублей. На ту же сумму была увеличена стоимость акций «Согаза», говорится в отчетности ВТБ.

Справедливую стоимость 10% акций «Согаза», которые получил ВТБ, оценили, как следует из отчетности «Согаза» за 2018 год, в 56,024 млрд рублей, по версии отчетности ВТБ, в 55,8 млрд рублей. Для дальнейших расчетов мы использовали оценку, приведенную в документе ВТБ. Таким образом, весь «Согаз» стороны оценили как минимум в 558 млрд рублей (с учетом корректировок после закрытия сделки — 594 млрд рублей).

В чьих интересах сделка?

«Согаз», созданный как внутренний страховщик для компаний группы «Газпром», в 2004 году перешел под контроль петербургского банка «Россия» и связанных с ним лиц. В числе совладельцев банка «Россия» — миллиардер , бизнесмен Николай Шамалов (по информации Bloomberg и Reuters, его сын был женат на дочери президента Владимира Путина), музыкант Сергей Ролдугин (близкий друг Владимира Путина), миллиардер (ещё один друг Владимира Путина) и Михаил Шеломов (двоюродный племянник Владимира Путина).

На конец 2013 года банку «Россия» опосредованно принадлежал контрольный пакет акций «Согаза», но после введения санкций США и Евросоюза в 2014 году структура акционеров «Согаза» изменилась. Крупнейший акционер — ООО «Аквила» (среди его бенефициаров Юрий и Татьяна Ковальчуки), «СГ-инвест» Антона Устинова — председателя правления «Согаза» и бывшего помощника Сечина, «Газпром газораспределение», ООО «Акцепт» Михаила Шеломова, ООО «Кордекс» (полный список акционеров здесь).

Кто и сколько заработал на сделке?

-

Юрий и Татьяна Ковальчуки. Компания «Аквила» владеет 32,3% «Согаза», а Ковальчуку вместе с супругой опосредованно принадлежат 49,9% «Аквилы» (через компанию «Большой дом 9»). Остальные акции в «Большом доме 9», а значит и доля в «Аквиле», — у членов совета директоров и топ-менеджера банка «Россия», но источник Forbes называет их номинальными акционерами. Исходя из сделки ВТБ и «Согаза», пакет акций страховой компании, подконтрольный Ковальчуку и его жене, стоит как минимум 89,9 млрд рублей (или $1,35 млрд по текущему курсу). И эта стоимость одного актива больше всего состояния банкира, которое Forbes в начале года оценил в $1,3 млрд. Тогда Ковальчук занял 74-е место в рейтинге богатейших бизнесменов.

-

Михаил Шеломов. Его компании «Акцепт» принадлежит 12,47% акций «Согаза». О Шеломове стало известно в 2008 году после публикации газеты «Ведомости». Все та же компания «Акцепт» тогда появилась в числе акционеров банка «Россия». Дмитрий Песков сообщил газете, что «Михаил Шеломов действительно дальний родственник Владимира Путина, сын его двоюродной сестры». В публикации консорциума журналистов OCCRP утверждается, что Шеломов «последние десять лет работает «ведущим специалистом» в петербургском филиале госкомпании «Совкомфлот», занимающейся транспортировкой нефти и нефтепродуктов». В беседе с «Новой газетой» Шеломов заявлял, «что «Акцепт», «можно сказать», его личный проект», а на вопрос, действительно ли все это его собственность, он отвечал своим вопросом: «Вам это очень интересно знать?» Сейчас под контролем Шеломова находятся 7,98% банка «Россия». Но как показала сделка с ВТБ, «Согаз» куда более ценный актив. Исходя из этой сделки, стоимость подконтрольных ему 12,47% акций страховой компании составляет как минимум 69,6 млрд рублей (или $1,05 млрд).

-

Неизвестный акционер. Миллиардер Геннадий Тимченко стал совладельцем «Согаза» в 2009 году вместе с неназванными партнерами, а в 2012 году он выкупил их доли. После введения санкций США Тимченко продал компанию «Кордекс» (ей принадлежало 12,5% акций «Согаза»). В 2016 году из публикации «Новой газеты» стало известно, что контроль над «Кордексом» перешел к дочери Тимченко Ксении Франк. Не менее чем за полгода до сделки ВТБ и «Согаза» Ксения Франк продала принадлежащие ей 100% «Кордекса», сообщил Forbes представитель Ксении Франк. Он отказался сообщить детали сделки. Но как следует из отчетности «РСК-Инвест» (через которую Франк владела «Кордексом», в 2019 году ликвидирована), в 2015 году компания потратила на приобретение акций 23,23 млрд рублей, а в 2017 году получила от продажи акций других организаций примерно столько же — 23,05 млрд рублей. За время владения «Кордексом» компания «РСК-Инвест» получила в качестве дивидендов 1,6 млрд рублей. Именно пакет акций «Кордекса» стал основой для сделки ВТБ и «Согаза». Сначала «Согаз» выкупил «Кордекс» с принадлежащими ему 10% акций страховщика за 54,99 млрд рублей (следует из отчетности «Согаза»), а затем контроль над «Кордексом» перешел к ВТБ. Еще 2,5% акций «Кордекс», судя по его отчетности, продал за 1,39 млрд рублей.

-

Владимир Колбин. Кому «Кордекс» продала 2,5% акций «Согаза», не сообщалось, но среди акционеров «Согаза» с долей 2,5% есть компания «Спектр», принадлежащая Владимиру Колбину. Источник газеты «Ведомости» называет его сыном бизнесмена Петра Колбина, бывшего совладельца нефтетрейдера Gunvor. В интервью Forbes Геннадий Тимченко рассказывал, что Петр Колбин — его давний товарищ «со времен детства»; в расследовании телеканала «Дождь» утверждалось, что Колбин — друг детства Владимира Путина, правда, пресс-секретарь президента Дмитрий Песков это не подтверждал. В любом случае 2,5% акций «Согаза» оцениваются в 13,95 млрд рублей. А судя по отчетности «Кордекса» за 2018 год, достались они Владимиру Колбину за сумму, в 10 раз меньшую, — 1,39 млрд рублей.

-

Антон Устинов. В 2017 году «Газпром» и его дочерние предприятия снизили свою долю в «Согазе» с 40,2% до 21,2%. Новым акционером страховой компании стало ООО «СГ-Инвест» с долей 16,54%. Сейчас этот пакет принадлежит одноименному АО «СГ-Инвест». Владельцами «СГ-Инвест» являются нынешние и бывшие члены правления «Согаза». Крупнейшая доля (40%) у председателя правления «Согаза» Антона Устинова, которого ТАСС называет племянником бывшего генпрокурора России Владимира Устинова. Однако сам «Согаз» ранее опровергал информацию о таком родстве. Устинов — бывший помощник Игоря Сечина и бывший советник президента Владимира Путина. Если соотнести стоимость пакета «Согаза», принадлежащего «СГ-Инвест» (92,3 млрд рублей), с долгом этой компании 15,3 млрд рублей на конец 2018 года, то стоимость доли Антона Устинова можно оценить в 30,8 млрд рублей ($460 млн).

Что не так со сделкой?

Страховые компании оцениваются с коэффициентом к собранным премиям. Обычно стоимость лежит в диапазоне от 0,7 до 1 к премиям, говорит аналитик Antero Group Аркадий Абрамов.

В 2018 году страховые премии группы «Согаз» составили 224,9 млрд рублей. В отчетности по МСФО указано, что вклад «ВТБ Страхование» в общую сумму премий с даты приобретения равнялся 35,2 млрд рублей. То есть «Согаз» без «ВТБ Страхования» собрал 189,8 млрд рублей. Таким образом, «Согаз» бы оценен в 594 млрд рублей с коэффициентом 3,1 к премиям.

«ВТБ Страхование» для этой же сделки было оценено значительно дешевле в терминах коэффициентов. Страховые премии «ВТБ Страхование» за весь 2018 год — 103,6 млрд рублей. Компания для сделки была оценена в 70,4 млрд рублей, то есть коэффициент к премии составил 0,68.

При этом обе компании зарабатывают сравнимую прибыль: по итогам 2017 года у «Согаза» — 30,6 млрд рублей, у «ВТБ Страхование» — 19,9 млрд рублей.

Впрочем, директор группы рейтингов финансовых институтов НКР Евгений Шарапов считает, что в случае со сделкой «Согаза» и «ВТБ Страхования» применение мультипликатора в лоб вряд ли возможно: одна из компаний — явный лидер всего рынка, а другая при продажах ориентирована в значительной степени на сетку банка ВТБ. «Поэтому в каком-то смысле эти компании не имеют сопоставимых конкурентов на российском страховом рынке, по которым известны исторические мультипликаторы, — объясняет Шарапов. — Плюс в сделку вошло много параметров, которые не описываются мультипликатором. Например, мы заметили, что «ВТБ Страхование» после сделки резко изменила стратегию по выплате комиссионного вознаграждения». Если в 1 квартале 2018 года ее величина составляла около 16%, то по итогам 1 квартала 2019 года — уже более 60%. «В таких случаях для корректной работы мультипликатора страховые премии необходимо очищать от экстракомиссий», — объясняет эксперт.

Forbes в пятницу обратился за комментариями в ВТБ и «Согаз».

Уже после публикации материала представитель ВТБ прислал комментарий. В нем он отказался комментировать условия сделки, сославшись на существующие соглашения о конфиденциальности. При этом в ВТБ настаивают на том, что к вопросу оценки стоимости компаний Forbes подошел некорректно: «На наш взгляд, непрофессионально сравнивать какие бы то ни было мультипликаторы двух компаний без учета фундаментальных отличий в их бизнесе. В то время как «Согаз» является крупнейшей страховой компанией России с фокусом на корпоративном сегменте, «ВТБ Страхование» был лидером на рынке продажи страховок совместно с банковскими продуктами». По словам представителя ВТБ, мультипликатор к премиям «не является единственным и самым объективным показателем для оценки страховых компаний, сравнивать по нему можно лишь однотипные компании с одинаковым видом бизнеса, скоростью роста».

«Оценка, которая использовалась в ходе сделки, проводилась профессиональными иностранными оценщиками из Big 4 на основе одинаковых методологий, по международным стандартам и с применением всех необходимых процедур контроля и оценки качества», — настаивает ВТБ.

Уточнение. В статью были внесены изменения, касающиеся Ксении Франк. Уже после выхода материала ее представитель предоставил Forbes документ, свидетельствующий о том, что она продала компанию «Кордекс» за несколько месяцев до сделки «Согаза» и ВТБ, о чем не было известно ранее.

Кандидаты в миллиардеры: кто будет в «Золотой сотне» Forbes в 2020 году

Кандидаты в миллиардеры: кто будет в «Золотой сотне» Forbes в 2020 году

8 фото

Банк России одобрил консолидацию ВТБ: в банк должны войти БФКО “Открытие” и РНКБ: что ждет Росгосстрах?

В прошлом году страховая компания Росгосстрах отметила свое 100-летие. В 2021 году Центробанк активно искал владельцев на свой актив – банк “Открытие”, на санацию которого он потратил почти 1 трлн рублей. Страховщик Росгосстрах принадлежит БФКО “Открытие” на 100%. Рассматривались варианты продажи стратегическим инвесторам как всего актива, так и отдельно страхового, пенсионного и банковского бизнеса.

По информации с рынка рассматривались несколько потенциальных инвесторов, включая концерн “Россиум” – “Регион” и страховая компания СОГАЗ. Однако сделки не состоялось и Банк России отложил решение данного вопроса на несколько лет. Одним из вариантов рассматривалось IPO Банка Открытие.

Страхование сегодня входит в новую фазу. Мы рассмотрим три потенциальных сценария, кто же станет владельцем страховой компании “Росгосстрах” и дадим нашу оценку, что будет лучше для рынка страхования России.

Что даст банку ВТБ консолидация активов Открытия и РНКБ

Как пишет газета «Коммерсантъ», Председатель правления банка ВТБ Андрей Костин обратился к премьер-министру РФ Михаилу Мишустину с предложением объединить в общую группу с банком еще две подконтрольные государству и попавшие под блокирующие санкции кредитные организации – «Открытие» и Российский национальный кредитный банк (РНКБ), который работает в Крыму. Это произошло после того, как кредитная организация попала под санкции США и ЕС после начала спецоперации.

Ранее в ВТБ обозначали свои стратегические цели, что они планируют увеличить количество активных клиентов до 30 млн к 2025 году. На конец 2021 года у банка уже было порядка 16 млн клиентов. Ожидается, что такая консолидация позволит увеличить клиентскую базу ВТБ еще на 5 млн клиентов за счет присоединяемых кредитных организаций.

В текущих реалиях это решение видится логическим и позволит расширить влияние госбанка, однако, вероятнее всего приведет к определенной оптимизации персонала в рамках дублирующих функций.

Однако даже с учетом объединения это не позволит кредитной организации стать первой – Сбербанк по-прежнему будет банком номер 1 по количеству отделений и клиентов.

Что ждет Росгосстрах, если консолидация в госбанке ВТБ состоится

Логично предположить, что вместе со всеми банковскими активами “Открытие” ВТБ в процессе консолидации получит и страховой, и пенсионный бизнес БФКО, включая страховую компанию ПАО СК “Росгосстрах” и его 100% “дочку” ООО “Росгосстрах Жизнь”.

Тем не менее, на наш взгляд, существует три сценария развития событий, и владельцами Росгосстрах могут стать другие структуры. Рассмотрим каждую из них в отдельности.

1. Страховая компания “Росгосстрах” будет принадлежать ВТБ?

Такой вариант может стать как постоянным, так и транзитным.

ВТБ сотрудничает со страховой компанией АО “СОГАЗ”, которая несколько лет назад получила весь страховой бизнес от банка ВТБ, который, в свою очередь, получил 10% акций страховщика. СОГАЗ стал реализовывать свои страховые продукты через банк вместо страховщика ООО “ВТБ страхование” (бывшая 100% дочка ВТБ 24, а позднее банка ВТБ). Таким образом, если банк решит оставить страховой актив себе, то может возникнуть конфликт интересов с АО “СОГАЗ” в рамках предыдущих договоренностей. Тем не менее, такой вариант развития событий возможен, так как после продажи свой дочерней компании СОГАЗу, банк стал присматриваться к страховым активам на рынке.

Компанию ПАО СК “Росгосстрах” возглавляет бывший генеральный директор ООО “ВТБ страхование” Геннадий Гальперин, и основной ТОП-менеджмент – это также экс-сотрудники “ВТБ страхование”. Нынешний глава банка “Открытие” Михаил Задорнов много лет проработал с этой командой страховщика и есть вероятность, что после консолидации он продолжит работать в объединенной структуре, а менеджмент Росгосстраха вновь вольется в новую команду.

В случае ухода М. Задорнова может возникнуть вопрос о дальнейшей работе существующей команды ТОП-менеджмента СК “Росгосстрах” в новых условиях, однако, у них уже был опыт работы с руководством банка ВТБ.

Останется ли бренд Росгосстраха? На наш взгляд, это пока открытый вопрос, поскольку бренд ВТБ более сильный. Однако для простых клиентов в регионах имя компании “Росгосстрах” будет более привычным и понятным.

2. СОГАЗ купит Росгосстрах?

В случае, если ВТБ вновь решит сосредоточиться только на банковском бизнесе, то может произойти предыдущий сценарий, как и с ООО “ВТБ страхование”: продажа страховщика АО “СОГАЗ” с получением дополнительной доли в капитале уже объединенной страховой компании.

Однако СОГАЗ больше позиционирует себя как корпоративный страховщик, а Росгосстрах – розничный. Да и бренд “Росгосстрах” достаточно сильный и компания имеет уже 100-летнюю историю.

Возможно, в этом случае произойдет разделение брендов для работы с разными сегментами клиентов: “Росгосстрах” будет предоставлять услуги розничным клиентам, а под брендом “СОГАЗ” страховщик будет работать по корпоративной линейке продуктов.

С точки зрения нынешней команды ТОП-менеджмента СК “Росгосстрах”, то это, на наш взгляд, пока большой вопрос, поскольку у страховой компании “СОГАЗ” уже был неоднозначный опыт присоединения бизнеса СК “ВТБ страхование”.

Кстати, компания ООО “ВТБ страхование”, а точнее ее лицензия без основного страхового бизнеса, несколько лет назад была продана АО “СОГАЗ” и стала ООО “Газпром страхование”.

С точки зрения санкций, АО “СОГАЗ” попало под непосредственное давление запада в связи с участием в страховании Крымского моста. Поскольку ВТБ уже находится под санкциями, то существенного дополнительного негативного влияния в текущей ситуации это не окажет.

3. Владельцем Росгосстрах станет иной инвестор?

Напомним, что в прошлом году страховым бизнесом Открытия активно интересовалась группа “Россиум” – “Регион”, которая уже имеет в своей структуре страховую компанию “Югория” и банк МКБ. Для этого инвестора покупка такого актива могла бы решить вопрос с быстрым расширением присутствия на страховом рынке и получением большого количества клиентов, а также для совместной работы не только в рамках чисто страхового, но и банковского бизнеса.

Несмотря на текущую ситуацию, банк МКБ попал только под санкции Великобритании и получил из возможных негативных самый мягкий сценарий. При этом сама компания ГСК “Югория” не испытывает никакое давление от западных “партнеров”.

В 2021 году “Регион” -“Россиум” позвали в свою команду Олега Овсяницкого, который на протяжении многих лет был генеральным директором страховой компании “ВСК”. В 2022 году он занял пост члена совета директоров ГСК “Югория”, а позднее – пост генерального директора страховщика. Изначально, по информации с рынка, Олег Овсяницкий не планировал возглавить “Югорию” и, видимо, должен был стать руководителем “Росгосстраха”, в случае приобретения этого актива инвестором. Однако этого не произошло и О. Овсяницкий все же возглавил ГСК “Югория”. В компании пересматривается стратегия, меняется команда ТОП-менеджмента и строятся серьезные планы на развитие.

В случае такого развития событий, есть вероятность, что компанию возглавит именно Олег Овсяницкий, который имеет большой опыт работы в крупной страховой компании и команду для развития в новых условиях. ГСК “Югория” может сохранить свой бренд в регионах Урала и Сибири, где она исторически сильна.

Возможно появление и других инвесторов, хотя нам видится такой сценарий менее вероятным.

В настоящее время есть хорошая возможность для покупки СК “Росгосстрах”, поскольку в прошлом году страховщик вынужден был снизить свой уставной капитал, чтобы соответствовать требованиям Центробанка и проиграл иск на 12 млрд рублей к компании “Капитал лайф страхование жизни”. Поэтому вопросы по цене для покупки страховой компании “Росгосстрах” могут быть решены по более “лайтовому” сценарию.

Обновление от 04.05.2022

Как сообщает “Интерфакс”, банк “ФК Открытие” завершил юридическое присоединение РГС банка. Автобизнес продолжит развиваться в группе под брендом “Открытие Авто”. Сеть отделений РГС банка полностью присоединилась к сети “Открытие”. Удаленные точки продаж РГС банка в автосалонах, которых насчитывается более 700 шт., продолжит функционировать в прежнем формате под брендом “Открытие”. Информационные системы двух банков объединяет до конца 2022 г.

Обновление от 13.05.2022

Объединение банков ВТБ, “Открытия” и крымского РНКБ решили ускорить. На майском обсуждении было объявлено принципиальное намерение завершить слияние в первой половине 2023 года.

Обновление от 15.06.2022

Глава ВТБ Андрей Костин заявил, что сделка по присоединению банка “Открытие” к группе ВТБ произойдет не раньше осени 2022 года. На данный момент ЦБ занят согласованием оценщика, после чего еще несколько месяцев понадобится на проведение самой оценки. Как заявил Костин, на данный момент рассматривается вариант, при котором ВТБ не будет забирать на свой баланс “плохие” долги кредитной организации. Также он добавил, что согласен к дальнейшей работе с главой банка Михаилом Задорновым, если у того будет желание. Об этом стало известно из интервью Андрея Костина изданию “Коммерсантъ”.

Обновление от 27.06.2022

“Интерфакс” сообщает, что банк “Открытие”, а также принадлежащая ему страховая компания “Росгосстрах” могут быть приобретены ВТБ без торгов и одобрения ФАС. Это следует из поправок, внесенных в Госдуму.

Группа депутатов внесла поправки в правительственный законопроект, который регулирует выпуск акций международных компаний. Документ уже был одобрен комитетом Госдумы по собственности. 28 июня его рассмотрят во втором чтении.

Страховая компания Росгосстрах: итоги 2021 года

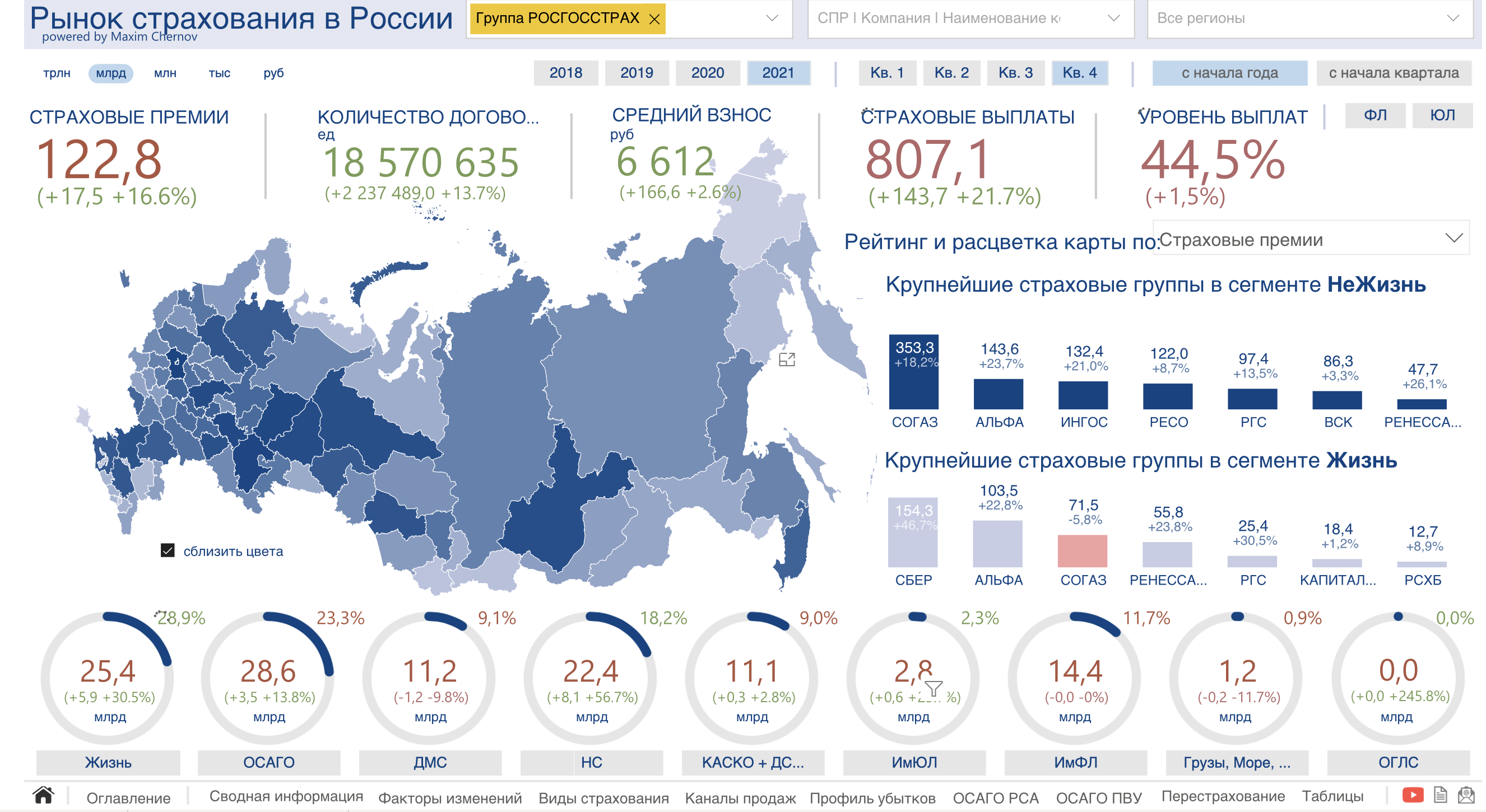

По итогам 2021 года, страховщик занимает пятую позицию в рэнкинге страховых компаний на рынке России, а также в сегментах “жизнь” и “не жизнь” по сумме собранной страховой премии. Общие сборы компании Росгосстрах составили 122,8 млрд рублей.

Итоговая страховая премия по страхованию жизни составила 25,4 млрд рублей (рост к 2020 году – 30,5%). ОСАГО выросло до 28,6 млрд рублей (рост на 13,8%), КАСКО – 11,1 млрд рублей (плюс 2,8%).

Личные виды страхования: ДМС снизился на 9,8% до 11,2 млрд рублей за счет корпоративных контрактов, страхование от несчастного случая показало бурный рост до 22,4 млрд рублей (плюс 56,7%) за счет кредитного страхования жизни (КСЖ) через банки-партнеры.

Классический вид страхования физлиц – страхование квартир и строений (ИФЛ) остался без изменений – 14,4 млрд рублей. Страхование имущества ЮЛ (ИмЮЛ) выросло до 268 млрд рублей (плюс 25,7%).

Итоговые комментарии эксперта

Очевидно, что возможное очередное объединение с АО “СОГАЗ” еще больше увеличит консолидацию на страховом рынке, что повысит управляемость для регулятора, однако, снизит конкуренцию, и вероятнее всего, клиентоориентированность крупнейшего страховщика.

На наш взгляд, бренд “Росгосстрах” является уникальным, узнаваемым и сильным на страховом рынке, имеющим 100-летнюю историю и доверие клиентов. Варианты с оставлением страховщика в периметре ВТБ или привлечение нового инвестора являются более благоприятными для страховой компании. Однако в случае с ВТБ, на наш взгляд, команде ТОП-менеджмента важно будет не потерять фокус и не стать полностью банковским страховщиком с соответствующей продуктовой линейкой, поскольку сила “Росгосстраха” именно в агентах. И это не стоит забывать и нельзя потерять.

Страхование сегодня и завтра на страховом рынке России в рубриках Анализ рынка и Авторские статьи.

Последние актуальные новости страхования, анализ рынка и прогнозы по развитию рынка в РФ в 2022 году на информационно-аналитическом ресурсе Calmins.com – обдуманное страхование!

Статья одобрена экспертом страхового рынка Денисом Лебедевым

Calmins.com ©

Источники: bfm.ru, interfax.ru, kommersant.ru

Фото: Илья Питалев / РИА Новости

Французская финансовая группа Societe Generale продала Росбанк и свой страховой бизнес в России инвестиционной компании миллиардера Владимира Потанина «Интеррос», пишет ТАСС со ссылкой на заявление компании.

«Societe Generale объявляет о завершении сделки по продаже Росбанка и его дочерних страховых компаний в России компании Interros Capital», — указано в пресс-релизе. Бывший владелец Росбанка выйдет из его активов во втором квартале 2022 года с учетом изменения курса валют с момента объявления о сделке 11 апреля 2022 года.

О том, что кредитная организация перейдет «Интерросу», стало известно 11 апреля. Тогда Societe Generale подчеркнула, что Росбанк останется ее привилегированным партнером в России.

По данным Bloomberg, из-за кризиса на Украине европейские банки понесли по меньшей мере 7 миллиардов долларов убытков. Потери Societe Generale оказались наибольшими — уход с российского рынка стоил компании 3,7 миллиарда долларов. UniCredit — один из европейских банков с большим присутствием в России — заявил, что получил ущерб в размере 2 миллиардов долларов.

ЦБ засекретил всех бенефициаров страховых компаний

Банк России разрешил не раскрывать бенефициаров и топ-менеджмент страховщиков. Как выяснило АСН, из сайта регулятора уже исчез раздел о собственниках «СОГАЗа», «СберСтрахования», «РЕСО», «АльфаСтрахования» и иных СК.

Рустам АХМЕТГАРЕЕВ

Эксклюзивные материалы АСН и наиболее интересные статьи про страховой рынок России и мира читайте в официальном telegram-канале АСН. В день подписчики канала получат 1-3 наиболее интересных статей про страхование.

Как стало известно АСН, из решения Совета директоров ЦБ от 18 марта следует, что некредитные финансовые организации (в число которых входят и страховые компании) вправе не раскрывать до 31 декабря 2022 г. информацию:

- о структуре и составе акционеров (участников), в том числе о лицах, под контролем либо значительным влиянием которых находится организация,

- о членах органов управления и иных должностных лицах,

- уведомления о реорганизации компании.

Банк России вправе до 31 декабря 2022 г. не раскрывать на своём официальном сайте:

- лиц, контролирующих страховые организации,

- информацию о структуре и составе акционеров страховых компаний.

В то же время у страховщиков сохраняется обязанность направлять перечисленные выше сведения в Банк России.

Как выяснило АСН, из сайта регулятора уже скрыт специальный раздел о бенефициарах страховщиков — в котором ранее раскрывались сведения почти по всем СК.

Выборочная проверка АСН (по топ-5 крупнейших компаний) показала, что из сайта регулятора уже убрали сведения о владельцах «СОГАЗа», «Сбербанк страхования жизни», «АльфаСтрахования» и «РЕСО-Гарантии». Бенефициары «Ингосстраха» не раскрываются с 2018 г.

Госдума 11 марта приняла закон, разрешающий Банку России определять перечень информации страховщиков, не подлежащей публичному раскрытию.

Ещё до приказа регулятора засекретил акционеров «Росгосстрах», на сайте РНПК перестала отображаться информация о вице-президентах, у «АльфаСтрахования» — о Совете директоров, а в РЕСО убрали президента Группы.

Уже с засекреченными учредителями в начале 2021 г. была создана «Константа». При этом АСН изначально предполагала связь «Константы» с крупнейшим крымским банком РНКБ. Позднее РНКБ на словах признал «Константу» и переименовал её в «РНКБ Страхование». Но в ЕГРЮЛ учредители «РНКБ Страхования» не раскрыты до сих пор.

По теме:

«Росгосстрах» засекретил своих акционеров

Страховщики стирают личную историю

Страховщики под американскими санкциями: штатный режим и первые трудности

Читайте новости АСН

в Телеграм-канале

Подпишитесь на новостную рассылку ASN Daily

Самые интересные материалы сайта на ваш электронный адрес

Кому на самом деле принадлежат наши наши "государственные" компании. Ответ вас шокирует.

Никаких выдумок и предположение , только настоящие факты – в нашей стране они шокируют намного сильнее любых самых смелых фантазий. Посмотрим, кто на самом деле владеет Газпромом, Сбербанком, Роснефтью, Норильским Никелем и кому уходит прибыль от их деятельности.

Газпром

Фото из открытых источников

Доля Российской Федерации

Считается, что государство более 50% акций Газпрома, чем полностью обеспечивает контроль за компанией со стороны государства.

Кручу-верчу

Однако, все совсем не так просто: непосредственно Российской Федерации (в лице Росимущество) принадлежит всего лишь 38,37% акций Газпрома.

АО «Роснефтегаз» (полностью принадлежит Росимуществу) владеет 10,97% акций Газпром, а ОАО «Росгазификация» — 0,89% акций. И вот это ОАО только на ¾ принадлежит тому же Роснефтегазу, а на 25% частным лицам. Кто эти «частные акционеры» никому не неизвестно…

Сам Роснефтегаз считается входящим в «корпоративную структуру» ПАО «Роснефть», хотя правильней считать наоборот, поскольку именно Роснефтегазу принадлежит 40% Роснефти.

В общем только 38,37% акций Газпрома записано непосредственно (напрямую) на Российскую Федерацию, остальное принадлежит не напрямую и это приводит к тому, что далеко не все дивиденды попадают в бюджет Российской Федерации, а порой они просто и не выплачиваются, а остаются в распоряжении конторы. Очень мутная схема, зачем это сделано. Я думаю вы сами понимаете…

Явные иностранцы, олигархи и кто угодно

Остальные 49,77% Газпрома принадлежат иностранцам (их крайне стыдливо называют «собственниками Американских депозитарных расписок»).

Другие крупные владельцы не раскрываются. Это может быть кто угодно, даже Вы! Правда обойдется это Вам дорого: 1% от Газпрома (не путайте, НЕ одна акция, а 1% от всех акций) стоит всего около 68 млрд. руб.

Соответственно как минимум 49,77% дивидендов Газпрома точно не попадают в бюджет Российской Федерации, а расходится «по рукам» (от Лондона до Миссисипи).

Дивиденды Газпрома за 2020 – 297 млрд. руб. Вот и подумайте куда уходят эти деньги?

«Сбер» или Сбербанк

Фото из открытых источников

Правительству напрямую принадлежит 50% акций +1 акция Сбербанка, а остальное:

- 44,37% — иностранным гражданам;

- 1,92% — отечественным юридическим лицам;

- 3,71% — гражданам (от работников банка и простых граждан до олигархов).

Купить акции Сбера может совершенно любой гражданин, но 1% акций Сбера обойдется дороже, чем 1% акций Газпрома (всего около 128 млрд. руб.).

Однако, мало кто знает, что существуют еще и «привилегированные акции Сбера», по которым ВСЕГДА платятся дивиденды.

И таких «префов» у Российской Федерации нет. Они принадлежат тому, кто купит именно привилегированные акции, а не обычные (в 2019 граждане бросились (кто мог себе позволить броситься) покупать такие акции в надежде на спекулятивную прибыль).

В результате более 50% дивидендов идут в не бюджет, а расходятся от Берлина до Вашингтона.

Дивиденды Сбера за 2020 — 422,4 млрд. руб. И опять подумайте куда уходят деньги?

«Роснефть – совсем не на благо России»

Фото из открытых источников

Про «благо России» совсем не я придумал, так пишет сама Роснефть.

В Роснефти Российская Федерация напрямую владеет всего 1 (одной) акцией (НЕ 1% акций), а остальное:

- 40,40% акций Роснефти принадлежит «Роснефтегаз», который, как уже написано выше , не всегда делится полученными дивидендами с бюджетом страны;

- 19,75% акций у «Бритиш Петролеум»;

- 18,46% акций у эмирата Катар с берега Персидского залива;

- 11,04% у разного рода инвесторов, в том числе иностранных.

Нефтяной ЧОП

10,36% Роснефти принадлежит бывшему ЧОП «РН-Охрана», которое ныне называет себя «ООО «РН-НефтьКапиталИнвест» и ООО «РН-Капитал» (принадлежит «РН-Трейд»). Предположу, что «РН» – это сокращенно РосНефть, а владельцы этих компаний-акционеров разнообразные: некие физические лица, сама Роснефть (получается, что самой себе через «прокладку» принадлежат собственные акции).

Дивиденды Роснефти за 2020 – 73,5 млрд. руб. Опять очень мутная схема и опять не понятно куда уходят эти деньги.

Норильский Никель

Тут все очень просто: Российской Федерации в Норильском Никеле НЕ принадлежит ничего ни в каком виде. Вот как дело обстоит:

- 34,59% у структуры Владимира Потанина;

- 27,82% у структур Олега Дерипаски (т.к. он под санкциями США, то теперь не управляет этой долей;

- скромные 4,7% компании связывают с Романом Абрамовичем.

Остальные почти 33% большей частью переведены в Американские депозитарные расписки, то есть куплены иностранными инвесторами.

Дивиденды Норильского Никеля за 2020 — 98,64 млрд руб. (за 9 мес.) Получаются все деньги за наши недра уходят в частные руки и половина опять за границу.

Если сложить все то получается что десятки миллиардов долларов напрямую уходят за границу благодаря мутным схемам, хотя мы эти компании считаем государственными. Данные для статьи взяты из открытых источников. Если в них ошибка или не точность заранее прошу прощения.

А как вы думайте, зачем все это?

Источник: https://zen.yandex.ru/media/id/5e81d4376e38a37070d2d2c0/komu-na-samom-dele-prinadlejat-nashi-nashi-gosudarstvennye-kompanii-otvet-vas-shokiruet-611ce306dcd7e7410859f6c6?&utm_campaign=dbr

10

24766