При реализации крупных проектов, например, при расширении производства или открытии нового направления бизнеса, компании нужны деньги. Получить их можно в виде кредита или займа. В чем разница, и как учитываться полученные и выданные кредиты и займы разберем далее.

Кредиты и займы — в чем отличие

Когда организации не хватает денег, например, для покупки оборудования или сырья, она может получить кредит или заем. Финансовые инструменты похожи и решают одну задачу — обеспечить компанию свободными деньгами. Однако есть несколько отличий.

Отличие № 1 — Лицо, выдающее кредит или займ

Получить кредит организация может только в кредитном учреждении, то есть в банке. Для этого заключают кредитный договор, согласно которому сторона, выдающая деньги — это кредитор, а получающая деньги — заемщик.

Заем может выдать любое физическое или юридическое лицо. Банки займами не занимаются. При выдаче денег в займ заключается договор займа, по условиям которого одна сторона — заимодавец, а другая — займополучатель.

Отличие № 2 — Проценты

Кредит всегда выдается под определенный процент за пользование кредитными средствами. От банка к банку он может отличаться, но он никогда не равен 0 %. Проценты по выданным кредитам — это доход банка.

Заем в свою очередь может быть как процентный, так и беспроцентный. Это условие законодатель оставляет на усмотрение сторон (п. 1 ст. 809 ГК РФ).

Важно! Если договор займа предполагается беспроцентным, в нем обязательно нужно указать, что плата за пользование заемными деньгами не взимается. Иначе заимодавец имеет право взыскать проценты по ставке ЦБ РФ, действовавшей на момент действия договора займа (п. 1 ст. 809 ГК РФ).

Отличие 3 — Предмет

Кредит выдается только в виде денежных средств. Банк не может выдать кредит товаром, сырьем или другим имуществом.

Займ можно выдать в любой форме. Самая популярная форма займа — денежная, но иногда в заем выдают товары и другое имущество, за пользование которым также взыскивают проценты.

Отличие 4 — Законодательное регулирование

Кредитные отношения в основном регулируются нормативными актами Центрального Банка России. Часть вопросов также закреплена в федеральных законах и Гражданском Кодексе.

На договор займа нормативные акты Центробанка России не распространяются, поэтому он регулируется только федеральными законами и Гражданским Кодексом.

Бухгалтерский учет кредитов и займов

Бухгалтерский учет кредитов и займов регулируется ПБУ 15/2008. Несмотря на то, что кредит и займ по правовой природе отличаются друг от друга, в бухгалтерском учете эти понятия практически идентичны.

Для бухгалтерского учета важен срок погашения кредитных или заемных обязательств, поэтому используют два счета:

- 66 — для учета краткосрочных кредитов и займов, срок погашения которых не более 12 месяцев (включительно);

- 67 — для учета долгосрочных кредитов и займов, срок погашения которых более 12 месяцев.

Счета пассивные. По ним проходят операции трех типов: получение заемных средств, начисление процентов и возврат. По кредиту отражается поступление и начисление процентов, а по дебету — возврат и погашение процентов. Тело кредита и сумму процентов учитывают на разных субсчетах, открытых к счетам 66 и 67.

Остаток суммы по кредиту или займу на конец периода попадает в строку 1410 бухгалтерского баланса, если он долгосрочный, и в строку 1510, если он краткосрочный.

Аналитический учет по этим счетам должен отражать информацию в разрезе кредиторов и заимодавцев, договоров займа или кредита, видов поступивших средств.

Расходы по кредитам и займам

Сумма полученного кредита или займа — это не доход компании, как и возврат этой суммы — это не расход. Поэтому сами суммы в формировании финансового результата и налогооблагаемой базы не участвуют (п. 1 ст. 251 НК РФ).

Однако получение кредита или займа связано с расходами, которые учитываются в составе прочих расходов для целей налогообложения:

- проценты за пользование заемными средствами;

- дополнительные расходы в виде оплаты информационных и консультационных услуг, оплаты услуг за экспертизу договора и так далее.

Исключение — расходы, которые включаемые в стоимость инвестиционного актива. То есть проценты по кредитам и займам, которые непосредственно связаны с приобретением, строительством или сооружением инвестиционного актива. Организации, применяющие упрощенные способы ведения бухучета, могут признавать все расходы по кредитам и займам в составе прочих.

Расходы по займам и кредитам в бухгалтерском учете отражают обособленно от основной суммы займа или кредита. Для этого к бухгалтерским счетам открывают субсчета.

Проценты по займам или кредитам учитывают равномерно в течение срока действия договора или в порядке, который предусмотрен условиями договора, если это не нарушает принцип равномерности учета (п. 8 ПБУ 15/2008).

Бухгалтерские проводки при получении кредитов и займов

Например, ООО «Фортуна» 1 апреля заключило кредитный договор на сумму 300 000 рублей, сроком на 3 месяца под 1 % ежемесячно. Дата уплаты процентов и части тела кредита — последний день месяца. Кредит оборотный, то есть привлечен для покупки сырья и материалов. Бухгалтер ООО «Фортуна» строит в учете следующие проводки.

| Дата | Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|---|

| 01.04.2021 | 51 | 66.1 | 300 000 |

На расчетный счет поступили кредитные средства |

| 30.04.2021 | 91.2 | 66.2 | 3 000 | Начислены проценты за пользование заемными средствами в апреле |

| 30.04.2021 | 66.2 | 51 | 3 000 | Оплачены проценты за апрель |

| 30.04.2021 | 66.1 | 51 | 100 000 | Погашена часть кредита |

| 31.05.2021 | 91.2 | 66.2 | 2 000 |

Начислена проценты за пользование заемными средствами в мае. Сумма рассчитана исходя из того, что часть кредита уже была погашена, следовательно, процент считаем от 200 000 рублей. |

| 31.05.2021 | 66.2 | 51 | 2 000 | Оплачены проценты за май |

| 31.05.2021 | 66.1 | 51 | 100 000 | Погашена часть кредита |

| 30.06.2021 | 91.2 | 66.2 | 1 000 | Начислена проценты за пользование заемными средствами в июне. Сумма рассчитана исходя из того, что часть кредита уже была погашена, следовательно, процент считаем от 200 000 рублей. |

| 30.06.2021 | 66.2 | 51 | 1 000 | Оплачены проценты за июнь |

| 30.06.2021 | 66.1 | 51 | 100 000 | Погашена последняя часть кредита |

Дата уплаты процентов и тела кредита может выпадать не на конец месяца, а на любое другое число. В таком случае в конце месяца строим проводку Дт 91.2 Кт 66/67 для начисления расходов по процентам, а проводку по их погашению строим той датой, когда деньги были фактически перечислены кредитору.

При получении кредита мы используем счет 51, так как получен он в денежной форме. Если заем выдается в неденежной форме, можно использовать счета 10, 41 и аналогичные. Однако в таком случае происходит переход права собственности, а следовательно, операция облагается НДС.

Бухгалтерские проводки при получении кредитов и займов для целей приобретения или сооружения инвестиционных активов

Иначе проводки будут выглядеть, если ООО «Фортуна» привлечет кредит для покупки нового оборудования. Бухгалтер сделает следующие записи.

| Дата | Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|---|

| 01.04.2021 | 51 | 66.1 | 300 000 | На расчетный счет поступили кредитные средства |

| 02.04.2021 | 08 | 60 | 300 000 | Куплено оборудование у поставщика, но еще не введено в эксплуатацию |

| 02.04.2021 | 51 | 60 | 300 000 | Поставщику перечислена оплата за оборудование |

| 30.04.2021 | 08 | 66.2 | 3 000 | Проценты за пользование денежными средствами отнесены на стоимость купленного основного средства |

| 30.04.2021 | 66.2 | 51 | 3 000 | Оплачены проценты за апрель |

| 30.04.2021 | 66.1 | 51 | 100 000 | Погашена часть кредита |

| 31.05.2021 | 08 | 66.2 | 2 000 | Начислена проценты за пользование заемными средствами в мае. Сумма рассчитана исходя из того, что часть кредита уже была погашена, следовательно, процент считаем от 200 000 рублей. |

| 31.05.2021 | 66.2 | 51 | 2 000 | Оплачены проценты за май |

| 31.05.2021 | 66.1 | 51 | 100 000 | Погашена часть кредита |

| 30.06.2021 | 08 | 66.2 | 1 000 | Начислена проценты за пользование заемными средствами в июне. Сумма рассчитана исходя из того, что часть кредита уже была погашена, следовательно, процент считаем от 200 000 рублей. |

| 30.06.2021 | 66.2 | 51 | 1 000 | Оплачены проценты за июнь |

| 30.06.2021 | 66.1 | 51 | 100 000 | Погашена последняя часть кредита |

| 01.07.2021 | 01 | 08 | 306 000 | Оборудование введено в эксплуатацию, проценты учтены в стоимости |

Включать проценты в стоимость инвестиционного актива можно только при условии, что работы по его приобретению, строительству или сооружению начаты.

Приобретение или сооружение инвестиционного актива может быть приостановлено. Если период приостановления длительный, то есть превышает 3 месяца, то проценты прекращают включать в стоимость актива и относят на прочие расходы с первого числа месяца, следующего за месяцем приостановления. При возобновлении процесса приобретения или сооружения проценты снова включают в стоимость с первого числа месяца, следующего за месяцем возобновления (п. 11 ПБУ 15/2008).

При прекращении приобретения или сооружения проценты перестают включать в стоимость и учитывают в качестве прочих расходов, начиная с первого числа месяца, следующего за месяцем прекращения (п. 12 ПБУ 15/2008).

Проценты учитывают в стоимости инвестиционного актива до тех пор, пока он не введен в эксплуатацию. Как только организация начинает использовать актив для изготовления продукции, выполнения работ или оказания услуг, то проценты учитывают уже в составе прочих расходов с первого числа месяца, следующего за месяцем начала использования имущества (п. 13 ПБУ 15/2008).

Кредитные или заемные средства могут быть частично направлены на приобретение инвестиционного актива, а частично на другие цели. В таком случае проценты пропорционально относятся на стоимость актива и на прочие расходы.

Налогооблагаемая временная разница

При получении кредита для приобретения инвестиционного актива возникает налогооблагаемая временная разница, так как в бухгалтерском учете проценты относятся на стоимость актива, а в налоговом они относятся в состав расходов. Возникает разница между налоговым и бухгалтерским учетом, следовательно, формируется отложенное налоговое обязательство на счете 77 в соответствии с ПБУ 18/2002.

Списание отложенного налогового обязательства начнется вслед за тем, как инвестиционный актив будет принят к учету и его начнут амортизировать.

Бухгалтерские проводки при переводе займа или кредита из краткосрочного в долгосрочный

Краткосрочный кредит или заем могут стать долгосрочными, например, если стороны подпишут дополнительное соглашение и пролонгируют кредит или займ на срок более 12 месяцев. В таком случае используют следующую проводку

| Дебет | Кредит | Описание |

|---|---|---|

| 66 | 67 | Краткосрочный кредит или займ переведен в разряд долгосрочных |

Бухгалтерский учет выданных займов

Организация может не только получать, но и выдавать займы. Все выданные займы учитывают на счете 58, как финансовые вложения. Их учет регулирует ПБУ 19/2002. Об учете финансовых вложений мы подробно рассказали в нашей статье.

Вернемся к примеру с ООО «Фортуна» и допустим, что займ 300 000 рублей на 3 месяца выдала компания ООО «Клад». Бухгалтерия «Клада» сделает такие проводки.

| Дата | Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|---|

| 01.04.2021 | 58 | 51 | 300 000 |

Перевели сумму займа на расчетный счет ООО «Фортуна» |

| 30.04.2021 | 76 | 91.1 | 3 000 | Начислили доход в виде процентов от выданного займа |

| 30.04.2021 | 51 | 76 | 3 000 | ООО «Фортуна» перечислил деньги в счет уплаты процентов |

| 30.04.2021 | 51 | 58 | 100 000 | ООО «Фортуна» погасил часть займа |

| 31.05.2021 | 76 | 91.1 | 2 000 | Начислили доход в виде процентов от выданного займа |

| 31.05.2021 | 51 | 76 | 2 000 | ООО «Фортуна» перечислил деньги в счет уплаты процентов |

| 31.05.2021 | 51 | 58 | 100 000 | ООО «Фортуна» погасил часть займа |

| 30.06.2021 | 76 | 91.1 | 1 000 | Начислили доход в виде процентов от выданного займа |

| 30.06.2021 | 51 | 76 | 1 000 | ООО «Фортуна» перечислил деньги в счет уплаты процентов |

| 30.06.2021 | 51 | 58 | 100 000 | ООО «Фортуна» погасил часть займа |

Если заем будет беспроцентным, то это его нельзя называть финансовым вложением. Поэтому вместо счета 58 нужно использовать счет 76. А проводок по начислению процентов попросту не будет. В нашем примере, но без процентов, проводки будут следующие.

| Дата | Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|---|

| 01.04.2021 | 76 | 51 | 300 000 | Перевели сумму займа на расчетный счет ООО «Фортуна» |

| 30.04.2021 | 51 | 76 | 100 000 | ООО «Фортуна» погасил часть займа |

| 31.05.2021 | 51 | 76 | 100 000 | ООО «Фортуна» погасил часть займа |

| 30.06.2021 | 51 | 76 | 100 000 | ООО «Фортуна» погасил часть займа |

Полученные проценты учитывают в составе внереализационных доходов.

Кредиты и займы — важный аспект финансовой жизни компании. Бросать их без детального учета нельзя. Для этих целей рекомендуем вам облачный сервис Контур.Бухгалтерия. Настраивайте аналитику, контролируйте размер задолженности, начисляйте проценты и следите за сроками. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Чем отличается заем от кредита?

Кредит представляет собой денежные средства, перечисленные кредитной организацией заемщику. При этом последний осуществляет выплату процентов за пользование такими заемными средствами.

Важным отличием займа от кредита является то, что заем — привлеченные средства организаций и физлиц, выраженные деньгами или их натуральным эквивалентом.

С учетом указанных определений можно выделить, чем кредит отличается от займа:

- кредит выдает только банк, а заем могут предоставлять физлица, организации и ИП;

- кредит подразумевает выплату кредитору процентов за пользование выданной суммой, выдача займов такого обязательного условия не содержит: они могут быть и беспроцентными;

- кредит выдается исключительно денежными средствами, заем — как деньгами, так и в виде натурального эквивалента (товаром, например).

См. также «Возможен ли беспроцентный заем между юридическими лицами?».

Какие проводки содержит бухучет кредитов и займов полученных?

В бухгалтерском учете особых отличий займа от кредита нет. Так, правила учета кредитов и займов в бухгалтерском учете описаны в ПБУ 15/2008 «Учет расходов по займам и кредитам».

К расходам при этом следует относить:

- проценты за пользование кредитами и займами;

- прочие сопутствующие расходы: оплату консультационных и информационных услуг, экспертную оценку договора о выдаче кредита или займа и др.

Проценты, согласно п. 8 ПБУ 15/2008, учитываются одним из следующих способов:

- равномерно в течение всего срока действия договора,

- в порядке, предусмотренном условиями договора, если это не нарушает равномерности их учета.

Прочие расходы, связанные с кредитами и займами, следует учитывать равномерно на протяжении всего срока договора.

Бухучет заимствованных активов ведется с использованием следующих счетов:

- 66 — по договорам сроком действия 12 месяцев и менее;

- 67 —по договорам, действующим больше 12 месяцев.

Порядок бухучета полученных кредитов и займов рассмотрим на примерах.

Пример бухучета полученного кредита

Пример 1

Организация получила кредит 2 февраля в сумме 1 500 000 руб. Процентная ставка — 10%. Срок договора о выдаче кредита — 24 месяца. Сумма ежемесячного платежа — 62 500 руб. Договором с банком предусмотрена оплата процентов и погашение суммы кредита ежемесячно на последнее число каждого месяца. Проценты начисляются со следующего дня после получения кредита.

В феврале организация сделает следующие проводки:

2 февраля

Дт 51 Кт 67.1 — кредит получен на расчетный счет организации в сумме 1 500 000 руб.

28 февраля

Дт 91.2 Кт 67.2 — начислены проценты по кредиту: 1 500 000 / 365 × 26 × 10% = 10 684,93 руб.

Дт 67.2 Кт 51 — оплата процентов — 10 684,93 руб.

Дт 67.1 Кт 51 — частичное погашение кредита — 62 500 руб.

Проводки в марте:

31 марта

Дт 91.2 Кт 67.2 — начислены проценты по кредиту: (1 500 000 – 62 500) / 365 × 31 × 10% = 12 208,90 руб.

Дт 67.2 Кт 51 — оплата процентов — 12 208, 90 руб.

Дт 67.1 Кт 51 — частичное погашение кредита — 62 500 руб.

Данный кредит, являясь долгосрочным, будет отражен по строке 1410 «Заемные средства» бухгалтерского баланса в сумме, учтенной по кредитовому сальдо счета 67.

Если бы кредит был краткосрочным, его следовало бы отразить по строке 1510 «Заемные средства» бухбаланса.

Коммерческий кредит и товарные векселя показываются по строкам:

- 1450 «Прочие обязательства» (по долгосрочной задолженности);

- 1520 «Кредиторская задолженность» (по краткосрочной задолженности).

Следует отметить, что в случае, если средства были получены с целью приобретения, сооружения или изготовления инвестиционного актива, проценты необходимо отражать с использованием счета 08 «Вложения во внеоборотные активы» (Дт 08 Кт 66.2/67.2). Исключение из указанного правила делается для хозсубъектов, ведущих учет упрощенным способом, которые вправе для этих целей применять счет 91.2 (п. 7 ПБУ 15/2008).

Все подробности отражения заемщиком в бухгалтерском учете получения и возврата займа или кредита рассмотрены в Готовом решении от КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите к рекомендациям экспертов.

О бухучете кредиторской задолженности см. статью «Как кредиторская задолженность отражается на счетах?».

Как отразить в бухгалтерском учете выданные кредиты и займы?

Учет займов выданных регулируется ПБУ 19/02 «Учет финансовых вложений».

Для отражения займов в бухучете заимодавец применяет счет 58 «Финансовые вложения».

Пример 2

Организация выдала заем 1 марта сроком на 1 год. Сумма займа — 3 000 000 руб. Процентная ставка по займу — 15% годовых. В соответствии с условиями договора заемщик выплачивает проценты за каждый день пользования займом на конец каждого месяца. Проценты начинают начисляться со дня, следующего за днем выдачи займа, Договором не предусмотрено частичное погашение суммы займа на ежемесячной основе.

В октябре заимодавец отразил:

1 марта

Дт 58 Кт 51 — выдача займа — 3 000 000 руб.

31 марта

Дт 76 Кт 91.1 — начислены проценты: 3 000 000 / 365× 30 × 15% = 36 986,30 руб.

Дт 51 Кт 76 — проценты получены от заемщика — 36 986,30 руб.

Проводки в апреле:

30 апреля

Дт 76 Кт 91.1 — начислены проценты за апрель: 3 000 000 / 365× 30 × 15% = 36 986,30 руб.

Дт 51 Кт 76 — проценты получены — 36 986,30 руб.

Проводки в мае:

31 мая

Дт 76 Кт 91.1 — начислены проценты: 3 000 000 /365 × 31 × 15% = 38 219,18 руб.

Дт 51 Кт 76 — проценты поступили на расчетный счет — 38 219,18 руб.

…и так далее до 28 февраля следующего года.

Сумму займа заимодавец отразит в бухбалансе по строке 1170 «Финансовые вложения» в размере 3 000 000 руб.

Бухучет беспроцентных займов выданных

Пример 3

Рассмотрим условия из примера 2, при этом предположим, что договором была предусмотрена выдача беспроцентного займа.

Тогда проводки у заимодавца будут выглядеть так:

1 марта

Дт 76 Кт 51 — выдача беспроцентного займа 3 000 000 руб.

Следующей и последней записью в учете заимодавца будет проводка Дт 51 Кт 76 (она появится в день возврата займа).

ВАЖНО! Займы, выданные на беспроцентных условиях, для компании-заимодавца не являются финвложениями (п. 2 ПБУ 19/02), поскольку не выполняется существенное условие признания таковыми активов: их способность приносить доход. В то же время предусматривающий проценты выданный заем будет считаться таковым (п. 3 ПБУ 19/02).

В отчетности заимодавца выданный заем будет отражаться по строке 1230 «Дебиторская задолженность». При этом организация может детализировать в бухбалансе вид дебиторской задолженности: краткосрочная задолженность со сроком 12 месяцев и менее и долгосрочная задолженность со сроком более 12 месяцев.

Как учесть беспроцентный заем, выданный сотруднику, читайте здесь.

Каковы особенности налогового учета кредитов и займов?

Полученные кредитные или заемные средства не являются доходом в целях исчисления налога на прибыль для их получателя в силу норм подп. 10 п. 1 ст. 251 НК РФ. Также не являются расходом выданные средства с учетом положений п. 12 ст. 270 НК РФ. Аналогично не являются доходами и расходами средства, полученные и выплаченные в счет погашения кредита или займа.

При этом суммы начисленных и уплаченных процентов полностью признаются внереализационными расходами в соответствии с подп. 2 п. 1 ст. 265 НК РФ. Момент отражения в расходах сумм процентов определяется согласно п. 8 ст. 272 НК РФ:

- на конец каждого месяца,

- на дату погашения кредита или займа (если они полностью выплачены).

Подробнее см. в материале «Принимаемые для налогообложения проценты по кредиту».

Сумма процентов при наличии контролируемой задолженности включается в состав внереализационных расходов в размере, предусмотренном в ст. 269 НК РФ.

Проценты, полученные в рамках договоров о выдаче кредитов и займов, относятся к внереализационным доходам (п. 6 ст. 250 НК РФ).

Следует отметить, что различия в бухгалтерском и налоговом признании в расходах начисленных сумм процентов при инвестиционном кредите или при наличии контролируемой задолженности вызывают возникновение временных разниц, учитываемых в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Практические ситуации для заемщика и заимодавца, связанные с учетом процентов по займам и кредитам, рассмотрены в Готовом решении от КонсультантПлюс. Оформите пробный онлайн доступ к К+ бесплатно.

Возможно ли погашение процентов займа взаимозачетом?

Одним из способов взаиморасчетов при погашении процентов по договору займа контрагенты вправе выбрать зачет взаимных требований. Зачет требований возможен при соблюдении 3-х условий (ст. 410 ГК РФ):

- займодавец и заемщик имеют друг к другу встречные требования;

- требования обеих компаний однородны;

- срок исполнения встречного требования уже наступил.

Для зачета достаточно заявления одной из сторон.

Понятие однородное требование законодательно не закреплено. Согласно п. 7 информационного письма Президиума ВАС от 29.12.2001 № 65 указано, что требование, предъявляемое к зачету, может не соответствовать обязательствам одного вида. Из этого следует, что однородными признаются обязательства, связанные с исполнением различных договоров, но с одинаковым способом погашения и выраженным в одной валюте.

Пример:

Компания «Строймастер» получила процентный займ от ООО «Альянс» на сумму 20 млн руб. под 15% годовых сроком на 1 год с выплатой процентов по окончании периода кредитования. То есть вернуть «Строимастер» обязан 20 млн руб. основного долга и 3 млн руб. процентов (20 млн.руб * 10%).

По данной операции компании зафиксировали в учете следующие проводки:

|

ООО «Строймастер» |

ООО «Альянс» |

||||

|

Дт 51 Кт 66 |

20 млн.руб |

получен займ |

Дт 58 Кт 51 |

20 млн. руб |

Выдан займ |

|

Дт 91.2 Кт 66 |

2 млн.руб. |

Начислены проценты |

Дт 76 Кт 91.1 |

2 млн. руб |

Проценты к получению |

ООО «Альянс» приобрело офисное помещение у компании «Строймастер» за 3 млн руб.. Компании зафиксировали в учете проводки:

|

ООО «Строймастер» |

ООО «Альянс» |

||||

|

Дт 62 Кт 01 |

3 млн руб |

Продано помещение |

Дт 08 Кт 60 |

3 млн.руб. |

Куплен офис |

Фирма «Строймастер» направила заявление о зачете взаимных требований на сумму 2 млн руб.

Проводки у контрагентов будут выглядеть следующим образом:

|

ООО «Строймастер» |

ООО «Альянс» |

||||

|

Дт 66 Кт 62 |

2 млн. руб |

взаимозачет |

Дт 60 Кт 76 |

2 млн.руб. |

взаимозачет |

Итоги

Бухучет полученных кредитов и займов находит свое отражение на счетах: 66 — для краткосрочных договоров, 67 — для долгосрочных, а выданные займы отражаются заимодавцем по счетам: 58 — по процентным займам, 76 — по беспроцентным займам. Проценты по кредиту и займу являются внереализационными доходами для кредитора и внереализационными расходами для заемщика.

Источники:

- Налоговый кодекс РФ

- Гражданский кодекс РФ

- Информационное письмо Президиума ВАС РФ от 29.12.2001 N 65

Если компания взяла кредит или займ, она автоматически обязана вести учет расчетов по долгосрочным кредитам и займам. Рассказываем, какой счёт бухгалтерского учета для этого предназначен и приводим основные правила учёта с проводками.

Какой счет использовать

Отражают взятые долгосрочные кредиты и займы на счете учёта № 67. Это следует из Плана счетов бухучета финансово-хозяйственной деятельности и Инструкции по его применению (утв. приказом Минфина от 31.10.2000 № 94н).

На этом счете собирают данные о состоянии расчетов по кредитам и займам, взятых организацией на длительный срок. То есть — от 1 года.

Учитывают суммы полученных на долгий срок кредитов и займов по кредиту счета 67 и дебету счетов:

- 51 «Расчетные счета»;

- 52 «Валютные счета»;

- 55 «Специальные счета в банках»;

- 60 «Расчеты с поставщиками и подрядчиками» и т. д.

Типовые проводки

Длительные займы, привлеченные путем выпуска и размещения облигаций, учитывают обособленно. Проводки могут быть такими:

| Ситуация | Решение |

| Облигации размещены по цене, превышающей их номинал |

Делают записи по Дт 51 и др. в корреспонденции со счетами:

Сумму, отнесенную на счет 98, списывают равномерно в течение срока обращения облигаций на счет 91 «Прочие доходы и расходы». |

| Облигации размещены по цене ниже их номинала | Разницу между ценой размещения и номинальной стоимостью облигаций доначисляют равномерно в течение срока их обращения с Кт 67 в Дт 91 |

По полученным долгосрочным кредитам и займам проценты к уплате отражают по Кт 67 в корреспонденции с Дт 91. Начисленные суммы процентов учитывают обособленно.

На суммы погашенных кредитов и займов дебетуют счет 67 в корреспонденции со счетами учета денежных средств. Кредиты и займы, не оплаченные в срок, учитывают обособленно.

Аналитический учет долгосрочных долгов ведут:

- по видам кредитов и займов;

- по кредитным организациям и другим заимодавцам, предоставившим их;

- по отдельным кредитам и займам.

Учет по векселям

На отдельном субсчете отражают расчеты с банками по учету (дисконту) векселей и иных долговых обязательств со сроком погашения более 12 месяцев.

Учет (дисконт) векселей и иных долговых обязательств организация-векселедержатель отражает по Кт 67 (номинальная стоимость векселя) и:

- Дт 51 или 52 (фактически полученная сумма денег);

- 91 (учетный процент, уплаченный кредитной организации).

Учет (дисконт) векселей и иных долговых обязательств закрывают на основании извещения кредитной организации об оплате путем отражения суммы векселя по Дт 67 и кредиту соответствующих счетов учета дебиторской задолженности.

При возврате векселедержателем денег, полученных от кредитной организации в результате учета (дисконта) векселей или иных долговых обязательств, из-за невыполнения в срок векселедателем или другим плательщиком по векселю своих обязательств по платежу делают запись по ДТ 67 в корреспонденции со счетами учета денежных средств.

При этом задолженность по расчетам с покупателями, заказчиками и другими дебиторами, обеспеченную просроченным векселем, продолжают учитывать на соответствующих счетах учета дебиторской задолженности.

Аналитический учет дисконтированных векселей ведут:

- по кредитным организациям, осуществившим учет (дисконт) векселей или иных долговых обязательств;

- по векселедателям;

- по отдельным векселям.

Также обособленно ведут учет расчетов с кредитными организациями, заимодавцами и векселедателями в рамках группы компаний, о деятельности которой составляется сводная бухгалтерская отчетность.

Какие еще счета могут понадобиться

В рамках учета расчетов по долгим кредитам и займам возможна корреспонденция со следующими счетами:

| По дебету | По кредиту |

|

51 Расчетные счета

52 Валютные счета 55 Специальные счета в банках 62 Расчеты с покупателями и заказчиками 67 Расчеты по долгосрочным кредитам и займам 76 Расчеты с разными дебиторами и кредиторами 91 Прочие доходы и расходы |

07 Оборудование к установке

08 Вложения во внеоборотные активы 10 Материалы 11 Животные на выращивании и откорме 41 Товары 50 Касса 51 Расчетные счета 52 Валютные счета 55 Специальные счета в банках 60 Расчеты с поставщиками и подрядчиками 67 Расчеты по долгосрочным кредитам и займам 68 Расчеты по налогам и сборам 76 Расчеты с разными дебиторами и кредиторами 82 Резервный капитал 91 Прочие доходы и расходы |

Любая организация хоть однажды брала банковский кредит. В этой статье мы расскажем, как отразить кредитные операции в 1С, разберем проводки в 1С 8.3 при получении кредита в банке и уплате процентов. А еще рассмотрим, как отправить заявку на получение кредита.

Содержание

- Кредит в банке — проводки в 1С 8.3

- Нормативное регулирование

- Учет в 1С

- Возврат суммы долга и процентов банку

- Проценты по кредиту — проводки в 1С 8.3

- 1С Кредит

Нормативное регулирование

Кредит — это форма гражданского договора, по которому кредитор (чаще всего банк) обязуется выдать денежные средства, а заемщик — вернуть их в установленный срок с процентами (ст. 819 ГК РФ).

Сумма кредита отражается как кредиторская задолженность (п. 2 ПБУ 15/2008) на счетах:

- 66 — при сроке возврата 12 мес. и менее;

- 67 — если срок свыше 12 мес.

БУ: Проценты по кредиту включают в:

- стоимость актива, для создания которого взят кредит: ОС, НМА, НЗП и пр. (п. п. 7, 9, 12 ПБУ 15/2008, пп. д. п. 11 ФСБУ 5/2019);

- прочие расходы — в остальных случаях (п. 7 ПБУ 15/2008, п. 11 ПБУ 10/99).

Организации, имеющие право на упрощенный бухучет, могут любые проценты учитывать в прочих расходах.

НУ: Начисленные банком проценты все заемщики признают во внереализационных расходах на конец каждого месяца действия договора (пп. 2 п. 1 ст. 265, п. п. 3, 4 ст. 328, п. 8 ст. 272 НК РФ).

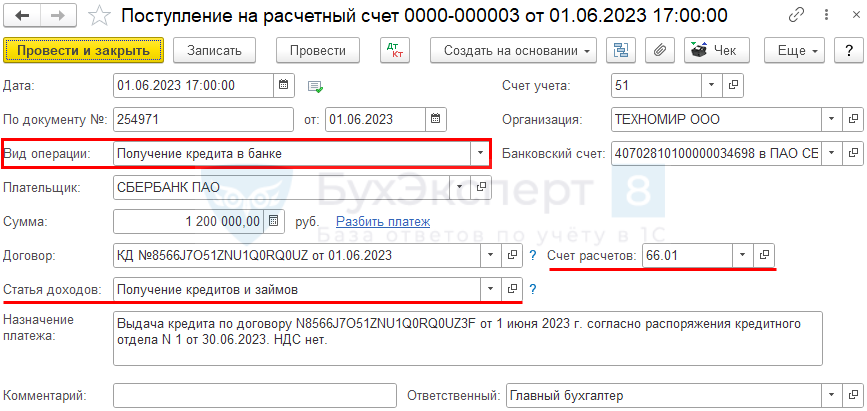

Учет в 1С

1 июня Организация взяла кредит в банке для пополнения оборотных средств:

- срок — 6 мес.

- сумма — 1 200 000 руб.

- ставка — 19 % годовых.

Банк удерживает с р/с организации часть долга и проценты за пользование кредитом на последнее число каждого месяца:

- 200 000 руб. — погашение основного долга;

- сумма процентов — согласно графику платежей.

Поступление кредита от банка оформите документом Поступление на расчетный счет в разделе Банк и касса.

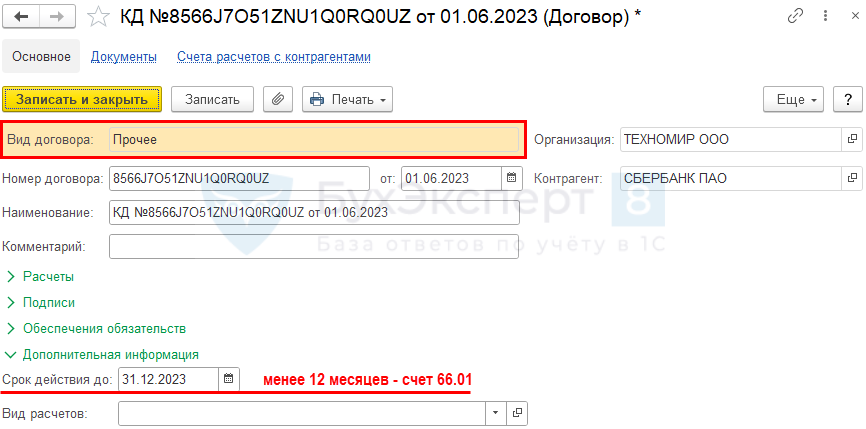

При выборе Вида операции — Получение кредита в банке Статья доходов устанавливается автоматически:

Договор с банком должен иметь вид — Прочее.

Если установить срок действия, то нужный счет расчетов в документы подставится автоматически.

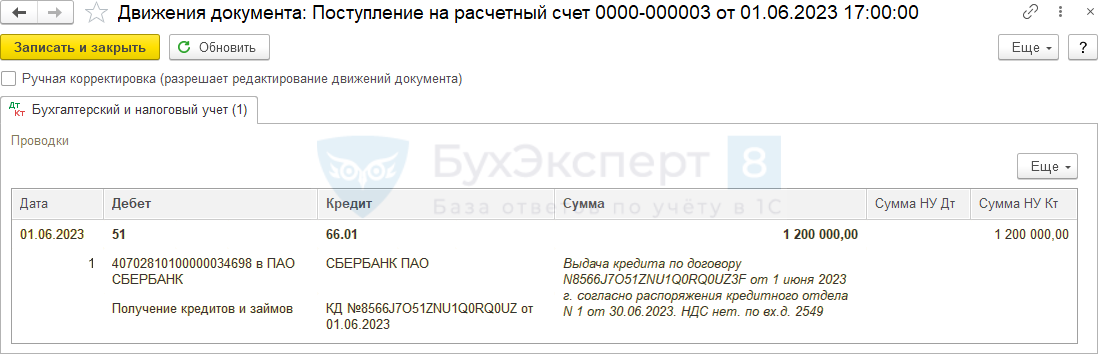

Проводки

Возврат суммы долга и процентов банку

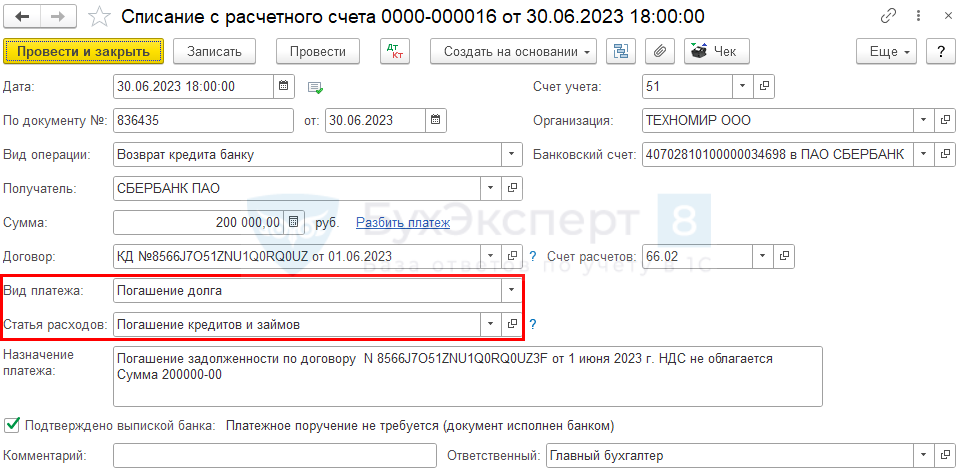

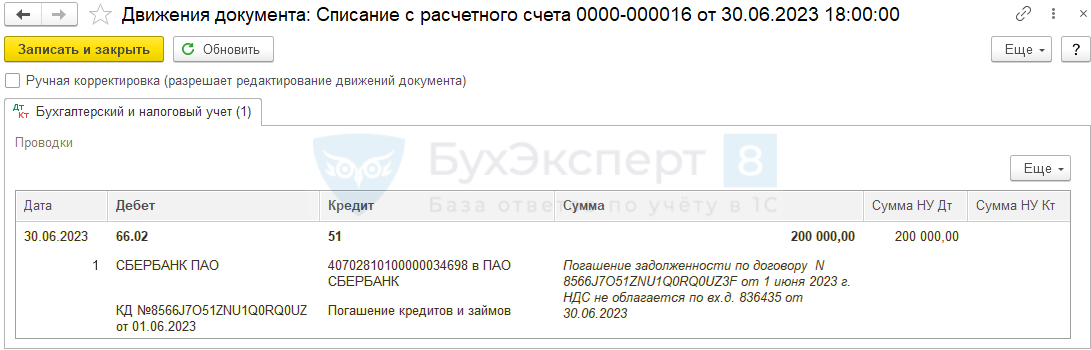

Чаще всего в банке, предоставившем кредит, у организации есть расчетный счет, и банк самостоятельно удерживает нужные суммы. В программе отразите эти операции документом Списание с расчетного счета вид операции Возврат кредита банку в разделе Банк и касса.

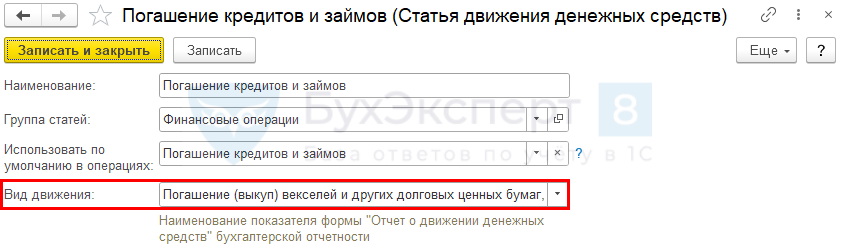

При оплате тела кредита выберите Вид платежа — Погашение долга, тогда Статья расходов автоматически установится — Погашение кредитов и займов.

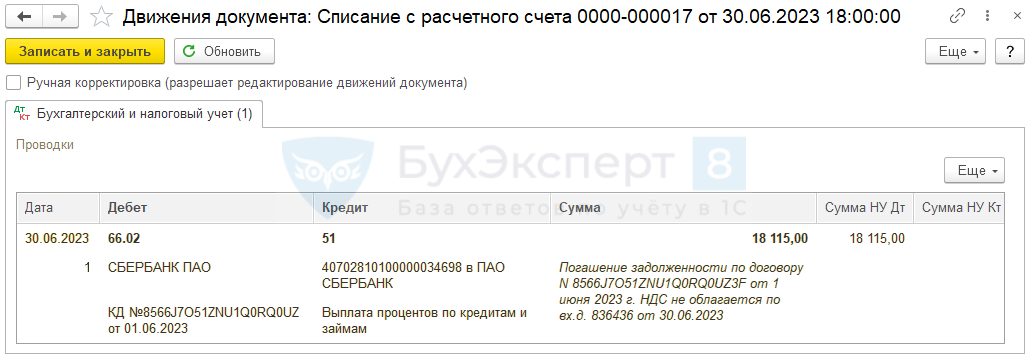

Проводки

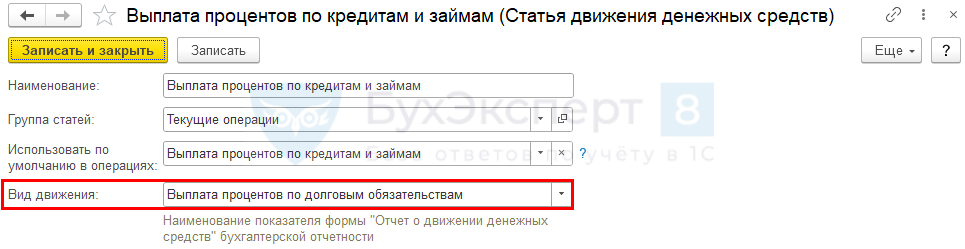

Документ по уплате процентов оформите аналогично, только укажите Вид платежа — Уплата процентов.

Статья расходов автоматически установится — Выплата процентов по кредитам и займам.

Проводки

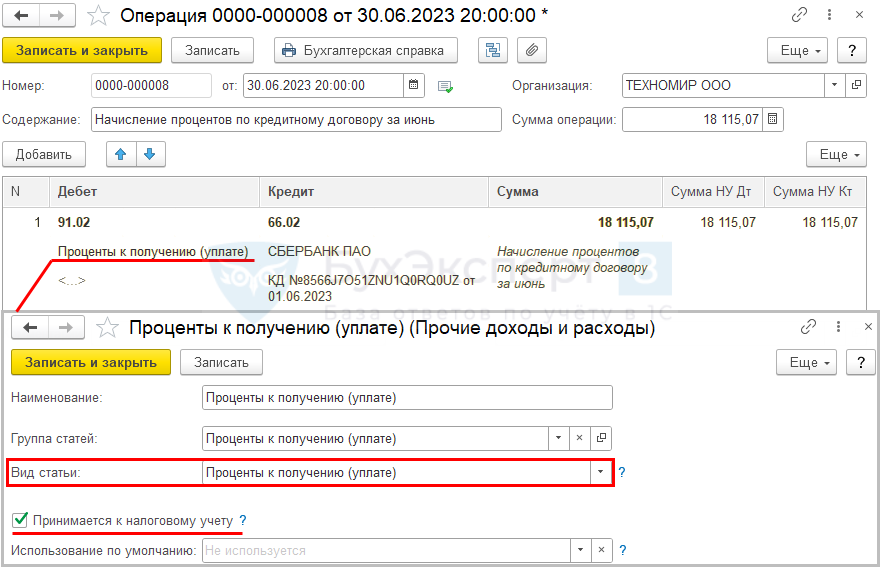

Проценты по кредиту — проводки в 1С 8.3

В кредитном договоре прописан способ расчета процентов (по умолчанию — по формуле простого процента), а также график платежей с разбивкой на основной долг и проценты. Независимо от графика уплаты проценты в БУ и НУ начисляются на конец каждого месяца. Поэтому если по графику проценты уплачиваются в середине месяца за период, например, с 17 числа текущего по 16 число следующего месяца, то рассчитайте проценты за каждый месяц пропорционально календарным дням.

Например:

- проценты уплачиваются 16-го числа каждого месяца, сумма 30 000 руб.;

- сумма процентов, подлежащих уплате 16.07.2023, рассчитана за 30 дней (с 17 июня по 16 июля), из них 14 дней приходится на июнь и 16 дней — на июль.

Следовательно, проценты нужно распределить между июнем и июлем в суммах:

- 30 000 / 30 дн. x 14 дн. = 14 000 руб. — июнь;

- 30 000 / 30 дн. x 16 дн. = 16 000 руб. — июль.

По нашему примеру при оплате процентов с 18 (17) по 16 число расчет был бы таким:

Excel

Начисление процентов отражайте ежемесячно документом Операция, введенная вручную в разделе Операции.

Можно создать документ Типовая операция для автоматизации процесса начисления.

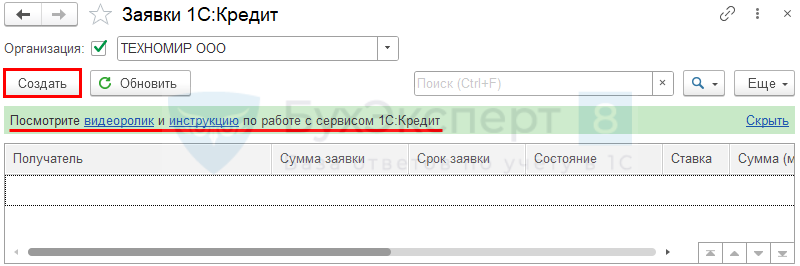

1С Кредит

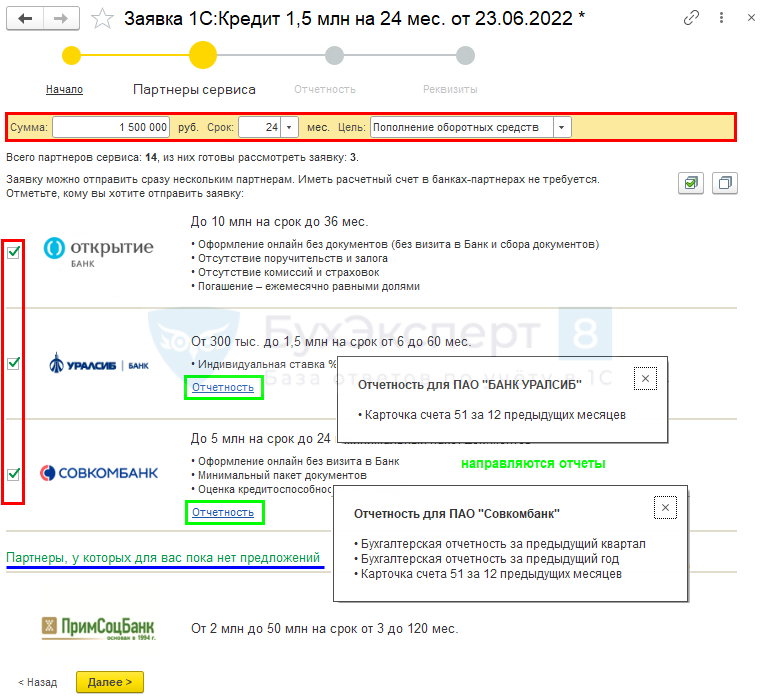

Направить заявку на получение кредита можно прямо из программы, благодаря сервису 1С:Кредит в разделе Банк и касса — только в банки, подключенные к сервису.

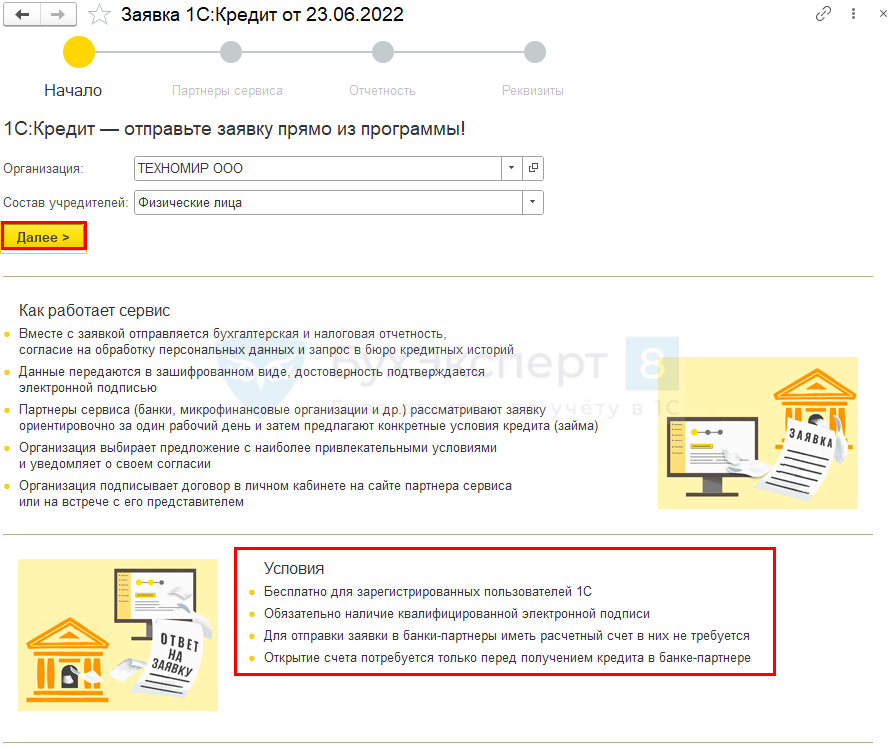

Здесь же можно перейти по ссылкам к подробному описанию сервиса.

Посмотрите условия, укажите нужные данные и по кнопке Далее переходите к следующим шагам.

Задайте необходимые данные по своей заявке, и сервис покажет, какие банки готовы с вами работать на этих условиях. Отметьте флажком только те, в которые хотите обратиться.

Подберите к заявке необходимые отчеты для банков (лишние можно исключить).

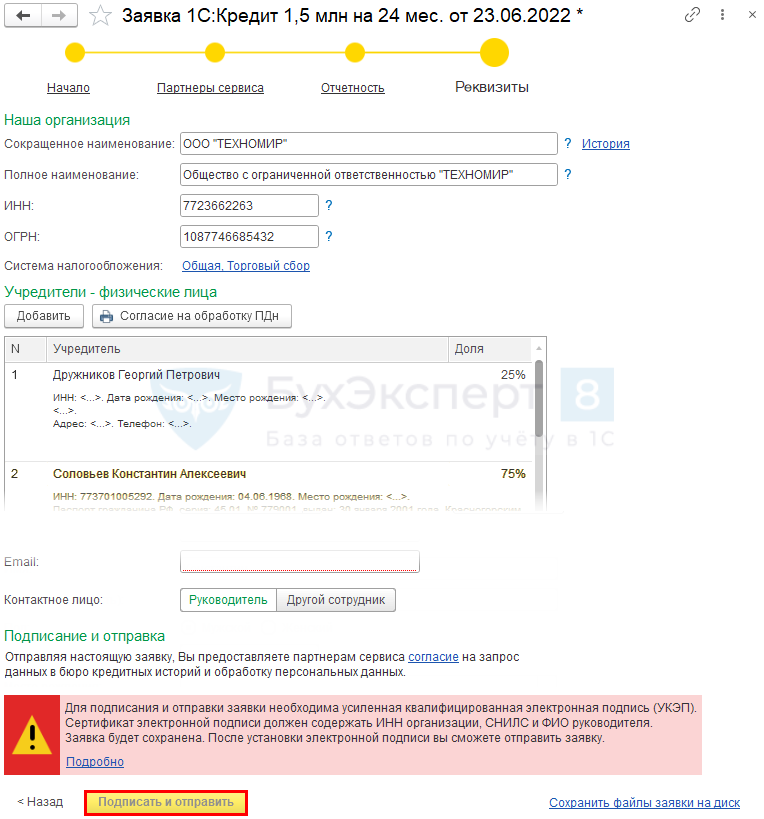

На заключительном этапе проверьте все реквизиты компании, настройте ЭЦП и отправьте заявку.

За ходом рассмотрения заявки можно следить из списка заявок.

См. также:

- Отражение в учете начисленных процентов по кредиту

- Проценты по кредитам и займам при УСН

- Кредит с комиссией на приобретение материалов

- Кредит на приобретение ОС

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Добавить в «Нужное»

Учет кредитов и займов в бухгалтерском учете

Об учете денежных средств и расчетных операций мы рассказывали в нашей отдельной консультации. В этом материале подробнее остановимся на учете кредитов и займов.

Заем и кредит

Заем – это предоставление одной стороной (займодавцем) в собственность другой стороне (заемщику) денег или других вещей, определенных родовыми признаками, с обязательством их возврата (п. 1 ст. 807 ГК РФ). Это значит, что по договору займа можно передать как денежные средства, так и другие вещи, определенные родовыми признаками (к примеру, материалы), а займодавцем может быть любая организация или физлицо. В этом отличие займа от кредита, объект которого — только денежные средства, предоставляемые банком или иной кредитной организацией (п. 1 ст. 819 ГК РФ).

Синтетический и аналитический учет кредитов и займов

Бухучет кредитов и займов в нашей консультации рассматривается с точки зрения заемщика. Ведь порядок учета у займодавца будет иной: при предоставлении займов, являющихся финансовыми вложениями, бухгалтерский учет ведется на счете 58 «Финансовые вложения» (Приказ Минфина от 31.10.2000 № 94н). А если, к примеру, предоставлен займ сотруднику без процентов, бухгалтерский учет и вовсе ведется на счете 73 «Расчеты с персоналом по прочим операциям» (Дебет счета 73 – Кредит счета 50 «Касса», 51 «Расчетные счета» и т.д.).

При получении заемных средств синтетический учет кредитов и займов ведется на счете 66 «Расчеты по краткосрочным кредитам и займам» (заем на срок до 12 месяцев включительно) или 67 «Расчеты по долгосрочным кредитам и займам» (заем на срок свыше 12 месяцев).

Аналитический учет кредитов и займов ведется по видам кредитов и займов, кредитным организациям и другим заимодавцам, предоставившим их.

Учет кредитов и займов у заемщика ведется в соответствии с ПБУ 15/2008.

Проводки по кредитам и займам

Учет займов в бухгалтерском учете в целом аналогичен учету кредитов банков. Если получен кредит, проводка будет следующая:

Дебет счета 51, 52 «Валютные счета» и др. – Кредит счета 66, 67.

Соответственно, если погашен кредит, проводка формируется обратная:

Дебет счета 66,67 – Кредит счета 51, 52 и др.

Ниже приведем основные проводки по кредиту и займу, которые делает в своем учете заемщик.

Бухгалтерские проводки по учету кредитов и займов:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Получен кредит в банке, заем денежными средствами | 51 52 и др. 55 |

66 67 |

| Получен заем в неденежной форме | 10 «Материалы» 41 «Товары» и др. |

66 67 |

| Начислены проценты по займу (кредиту) при общем порядке | 91-2 «Прочие расходы» | 66 67 |

| Начислены проценты по займу (кредиту), включаемые в стоимость инвестиционного актива | 08 «Вложения во внеоборотные активы» | 66 67 |

| Отражены отрицательные курсовые разницы по валютному займу (кредиту) | 91-2 | 66 67 |

| Отражены положительные курсовые разницы по валютному займу (кредиту) | 66 67 |

91-1 «Прочие доходы» |

| Погашена задолженность (проценты) по займу (кредиту) | 66 67 |

51 52 и др. |

Компании имеют право получать займы и кредиты, а также выдавать займы сотрудникам и контрагентам. При этом бухгалтер должен четко понимать, на каких счетах следует учитывать операции, особенности формирования проводок, налогового учета, как правильно отражать погашение процентов займа взаимозачетом и т. д. Мы расскажем все необходимые проводки, объясним их формирование на практических примерах.

Какие проводки содержит бухучет

Где отображается получение и возврат займа в бухучете

Как отразить в бухучете выданные займы

Бухгалтерский учет беспроцентных займов

Особенности налогового учета

Погашение процентов займа взаимозачетом

Личные кабинеты популярных МФО

Горячая линия популярных МФО

Какие проводки содержит бухучет

Порядок применения проводок для учета кредитов и займов в бухгалтерском учете описан в ПБУ 15/2008 «Учет расходов по займам и кредитам».

Учет и кредитов, и займов осуществляется на пассивных счетах, по которым проводят операции по получению, возврату заемных средств, начислению и погашению процентов.

Независимо от вида заимствования, правила отражения проводок одинаковые:

- Расходы по займам отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому они относятся.

- Они относятся к прочим расходам.

- Проценты, причитающиеся к оплате заимодавцу (кредитору), учитываются равномерно, независимо от условий предоставления займа (кредита).

- Дополнительные расходы по займам могут включаться равномерно в состав прочих расходов в течение срока займа (кредитного договора).

Что относится к расходам:

- Начисленные проценты за пользование заемными средствами.

- Сопутствующие расходы, в т. ч. оплата за оказание консультационных и информационных услуг, экспертную оценку договора о выдаче кредита или займа и др.

Кредитов

Для учета кредитов используются следующие счета:

- Сч. 66 — если кредитный договор действует до 12 месяцев (включительно).

- Сч. 67 — если договор действует более 12 месяцев.

К счетам 66 и 67 заводят субсчета для учета суммы основного долга и задолженности по процентам. Например, для учета основного долга используют счет 66.1 (67.1), для учета долга по процентам — счет 66.2 (67.2).

Займов

Учет займов производится на тех же счетах, что и кредитов: 66 или 67 в зависимости от срока предоставления займа.

Пример бухучета

Компания оформила кредит 01 марта в сумме 2000000 рублей, процентная ставка 10% годовых. Срок 24 месяца, с ежемесячным погашением в последний день месяца. Сумма ежемесячного платежа по кредиту 83333 рублей.

Поскольку кредит выдан на срок более 12 месяцев, он является долгосрочным и учитывается на счете 67. В балансе он отражается по строке 1410 «Заемные средства» в сумме, учтенной по кредитовому сальдо счета 67 (при выдаче 2000000 рублей).

Какие формируются проводки:

|

Дата |

Сумма |

Дебет овый счет |

Кредитный счет |

Операция |

|

1 марта |

2000000 руб. |

51 |

67.1 |

выдача кредита |

|

31 марта |

2000000 / 365 * 30 * 10% =6 438 руб. |

91.2 |

67.2 |

начисление процентов по кредиту |

|

31 марта |

16438 руб. |

67.2 |

51 |

оплата процентов |

|

31 марта |

83333 руб. |

51 |

67.1 |

погашение кредита |

|

30 апреля |

(2000000–83333) / 365 * 30 * 10% =15753 руб. |

91.2 |

67.2 |

начисление процентов по кредиту |

|

30 апреля |

15753 руб. |

67.2 |

51 |

оплата процентов |

|

30 апреля |

83333 руб. |

67.1 |

51 |

погашение кредита |

Аналогичным образом формируются проводки и на все последующие месяцы.

В случае, если предприятие на ОСНО, а заемные средства были получены для инвестиционной деятельности предприятия, для отражения процентов должен быть применен не 91 сч., а счет 08 «Вложения во внеоборотные активы» – Дт. 08 Кт. 67.2. При УСН применяется счет 91.2.

Где отображается получение и возврат займа в бухучете

Сумму полученного займа нельзя считать доходом компании, также, как и ее возврат, это не расход. Поэтому эти суммы не оказывают влияние на налогооблагаемую базу.

При получении займа в денежной форме, используется сч. 51.

Рассмотрим на примерах, как в бухучете отразить получение и возврат займа.

Пример: 01 июня компания получила заем для пополнения оборотных средств в размере 500000 рублей, сроком на 3 месяца, с ежемесячным погашением в сумме 167000 рублей. Процентная ставка 1% в месяц, оплата процентов ежемесячно.

Получение займа, проводка:

|

Дата |

Сумма |

Дебетовый счет |

Кредитный счет |

Операция |

|

01 июня |

500000 |

51 |

66.1 |

Получение займа |

Возврат заемных средств, проводка:

|

Дата |

Сумма, рублей |

Дебетовый счет |

Кредитный счет |

Операция |

|

30 июня |

5000 (на остаток долга в 500000) |

91.2 |

66.2 |

Начисление процентов за июнь |

|

30 июня |

5000 |

66.2 |

51 |

Оплата процентов |

|

30 июня |

167000 |

66.1 |

51 |

Внесение первого взноса по кредиту |

|

31 июля |

3330 (на остаток долга 333000) |

91.2 |

66.2 |

Начисление процентов за июль |

|

31 июля |

3330 |

66.2 |

51 |

Оплата процентов |

|

31 июля |

167000 |

66.1 |

51 |

Оплата второго транша по кредиту |

|

31 августа |

1660(на остаток долга 166000) |

91.2 |

66.2 |

Начисление процентов за август |

|

31 августа |

1660 |

66.2 |

51 |

Оплата процентов |

|

31 августа |

166000 |

66.1 |

51 |

Оплата третьего, последнего транша по кредиту |

Если дата оплаты займа приходится не на последний день месяца, например, на 15 число, в конце месяца формируется проводка Дт. 91.2 Кт 66 – начисление процентов, а проводка по их погашению будет сформирована 15 числа, после их фактической уплаты.

Как отразить в бухучете выданные займы

В бухучете для отражения выданных займов применяется сч. 58 «Финансовые вложения».

Пример. Компания 1 марта выдала заем на 100000 рублей сроком на 10 месяцев, с единовременным погашением, под 5 % годовых. По условиям договора начисление процентов осуществляется за каждый день пользования займом, выплата ежемесячно, на конец каждого месяца. Проценты начинают начисляться со следующего дня после получения займа.

Проводки в марте:

|

Дата |

Сумма, рублей |

Дебетовый счет |

Кредитный счет |

Операция |

|

1 марта |

1000000 |

58 |

51 |

Выдача займа |

|

31 марта |

100000 / 365 * 30 * 5% = 411 |

76 |

91.1 |

Начисление процентов за март (30 дней) |

|

31 марта |

411 рублей |

51 |

76 |

Уплата процентов заемщиком |

|

30 апреля |

100000 / 365 * 30 * 5% = 411 |

76 |

91.1 |

Начисление процентов за апрель (30 дней) |

|

30 апреля |

411 |

51 |

76 |

Уплата процентов заемщиком |

|

31 мая |

100000 / 365 * 31 * 5% = 425 |

76 |

91.1 |

Начисление процентов за май (31 день) |

|

31 мая |

425 |

51 |

76 |

Уплата процентов заемщиком |

И так ежемесячно, в течение срока пользования заемными средствами, до января следующего года.

В бухгалтерском балансе займ отражается на счете 1170 «Финансовые вложения» в сумме 100000 рублей.

Бухгалтерский учет беспроцентных займов

Компания может получить беспроцентный займ от своего учредителя или от другого юридического лица. Учет расчетов по договору беспроцентного займа учитывается на тех же счетах, что и процентного, в зависимости от его срока – 66, 67.

Пример формирования проводок:

|

Дебетовые счета |

Кредитные счета |

Операция |

|

50, 51 |

66 |

Получение краткосрочного займа от учредителя на пополнение оборотных средств |

|

51, 52, 10, 41 |

67 |

Получение долгосрочного займа от другой компании |

|

66/67 |

51, 52, 10, 41 |

Возврат беспроцентного займа |

Если беспроцентный займ выдает компания, например, своим работникам, для учета вместо счета 58 «Финансовые вложения» применяется счет 76 «Расчеты с разными дебиторами и кредиторами», т. к. данное вложение денег не принесет доход и не может быть финансовым вложением. Когда компания выдает займ без процентов сотруднику, он учитывается на счете 73 «Расчеты с персоналом по прочим операциям». Возврат займа от контрагента отображается на счёте 50, 51, 52, 10, 41 и т. д., в зависимости от цели заимствования.

Пример формирования проводок:

|

Дебетовые счета |

Кредитные счета |

Операция |

|

50, 51 |

73 |

Выдача беспроцентного займа своему работнику |

|

51, 52, 10, 41 |

76 |

Выдача беспроцентного займа другой компании |

|

76/73 |

50, 51, 52, 10, 41 |

Погашение займа |

Займы, выданные на беспроцентных условиях, для компании-заимодавца не являются финансовыми вложениями. Заемщик не должен признавать в своих доходах.

Материальную выгоду в виде сэкономленных процентов заемщик также не учитывает в своих доходах.

В бухгалтерской отчетности заем отражается по строке 1230 «Дебиторская задолженность» баланса. Отражение осуществляется в зависимости от срока выдачи – до 12 месяцев, более 12 месяцев.

Особенности налогового учета

Полученные займы и кредиты не считаются полученным компанией доходом, поэтому не учитываются при исчислении налога на прибыль для их получателя. Также выданные заемные средства не являются расходом. Аналогично не являются доходами и расходами средства, полученные и выплаченные в счет погашения кредита или займа.

Начисленные проценты после уплаты списываются на внереализационные расходы. Отражаются расходы по процентам ежемесячно, в последний день месяца или в любой день месяца при окончательном погашении, вместе с кредитом или займом.

Полученные проценты по договорам займов относят к внереализационным доходам.

Если компания выдает займ не денежными средствами, а товарами или материалами, т. е. в натуральной форме, то обязательно отражается их выбытие. В этом случае заемщику переходит от компании-заимодавца право собственности на данные ТМЦ, т. е. они реализуются и потребуется начислить НДС. После погашения долга отражаются операции по оприходованию полученного имущества. Входной НДС принимается к вычету в стандартном порядке. Если заемщик физическое лицо или юридическое лицо, которое не является плательщиком НДС, такого права у займодателя не будет.

Учет заемных средств осуществляется аналогично, независимо от того, получает/выдает компания займ или кредит.

Погашение процентов займа взаимозачетом

Взаимозачет является одним из способов погашения процентов по договору займа. Для проведения операции, она должна соответствовать требованиям, определенным в ст. 41 ГК РФ:

- У займодателя и заемщика должны быть встречные требования.

- Эти требования должны являться однородными, т. е. они могут быть связаны с исполнением различных договоров, но с одинаковым способом погашения и выраженными в одной валюте.

- Наступил срок исполнения обязательств по встречному требованию.

Как можно сделать

Чтобы зачесть погашение процентов по займу взаимозачетом, любая из сторон договора должна составить заявление.

Пример

ООО «Импульс» выдало процентный займ ООО «Мост» в сумме 10 млн руб., сроком на 12 месяцев, под 10% годовых, с единовременной выплатой процентов в конце срока. Получается, что компания «Мост» должна вернуть через 12 месяцев 10 млн руб. займа + проценты за год в сумме 1 млн руб.

Примеры формирования проводок:

ООО «Импульс» выдача займа:

|

Сумма |

Дебетовые счета |

Кредитные счета |

Операция |

|

10 млн руб. |

58 |

51 |

Выдача займа |

|

1 млн. руб. |

76 |

91.1 |

Сумма процентов к получению |

ООО «Мост» получение займа:

|

Сумма |

Дебетые счета |

Кредитные счета |

Операция |

|

10 млн руб. |

51 |

66 |

Получение займа |

|

1 млн. руб. |

91.2 |

66 |

Начисление процентов |

ООО «Мост» купил у ООО «Импульс» производственный цех за 5 млн руб.

Операция сопровождалась проводками:

|

Мост |

Импульс |

||||

|

Дебет |

Кредит |

Операция |

Дебет |

Кредит |

Операция |

|

08 |

60 |

Покупка цеха |

62 |

01 |

Продажа цеха |

ООО «Мост» оформило заявление о зачете взаимных требований на сумму 1 млн руб.

С формированы проводки в сумме 1 млн руб.:

|

Мост |

Импульс |

||||

|

Дебет |

Кредит |

Операция |

Дебет |

Кредит |

Операция |

|

60 |

76 |

Взаимозачет |

66 |

62 |

Взаимозачет |

Выводы

- Учет займов в бухгалтерском учете производится в зависимости от срока заимствования.

- Краткосрочные займы – счет бухгалтерского учета 66, долгосрочные – 67.

- Займы выданные – счет бухгалтерского учета 58, если заем процентный, и счет 76, если беспроцентный.

- Денежные средства, полученные организацией, находящейся на упрощенной системе налогообложения, в качестве займа, не признаются ее доходом, а возвращённый заем — ее расходом.

- Возврат займа при УСН считается доходом только в сумме полученных процентов.

- Взаимозачет является одним из способов погашения процентов по договору займа.

- Бухгалтер должен всегда быть в курсе изменений нормативных документов, так как законодательно могут вводиться новые правила, регулирующие учет кредитов и займов, отменяющие ранее действующие. Невыполнение требований повлечен наложение штрафов.

Личные кабинеты популярных МФО

Институт Юнеско

Личный кабинет еКапуста

Личный кабинет Займер

Личный кабинет MoneyMan

Личный кабинет Belkacredit

Личный кабинет Веб-займ

Личный кабинет Webbankir

Личный кабинет VIVA Деньги

Личный кабинет МигКредит

Личный кабинет КредитПлюс

Личный кабинет Лайм-Займ

Личный кабинет Турбозайм

Личный кабинет Быстроденьги

Личный кабинет Финмолл

Личный кабинет Kviku

Личный кабинет Vivus

Личный кабинет Е заем

Личный кабинет Деньги сразу

Личный кабинет Займ Экспресс

Личный кабинет Отличные наличные

Личный кабинет Монеза

Личный кабинет МикроКлад

Личный кабинет One click money

Личный кабинет Займиго МФК

Личный кабинет Joymoney

Личный кабинет ДоброЗайм

Личный кабинет Смсфинанс

Личный кабинет Финтерра

Личный кабинет Pay P.S.

Личный кабинет ГринМани

Личный кабинет Cash-U finance

Личный кабинет Деньги для всех

Личный кабинет Kredito24

Личный кабинет Конга

Личный кабинет Cash To You

Личный кабинет Касса Взаимопомощи

Личный кабинет Плисков

Личный кабинет М Булак

Личный кабинет Platiza.ru

Личный кабинет ВсегдаЗаем

Личный кабинет Boostra

Личный кабинет credit7

Личный кабинет ПапаЗайм

Личный кабинет ЭкспрессДеньги

Личный кабинет УН-Финанс

Личный кабинет Фастмани.ру

Личный кабинет Кредит Лайн

Личный кабинет ООО МКК «ГФК»

Личный кабинет До зарплаты

Личный кабинет Честное слово

Личный кабинет Creditter

Личный кабинет Деньги на дом

Личный кабинет Микроденьги

Личный кабинет ФастФинанс

Личный кабинет Деньга

Личный кабинет Profi Credit

Личный кабинет Твой.кредит

Личный кабинет Деньгимигом

Личный кабинет Крепкая монета

Личный кабинет Ализайм

Личный кабинет Дополучкино

Личный кабинет Займы.рф

Личный кабинет Касса №1

Личный кабинет Денежная единица

Личный кабинет Срочноденьги

Личный кабинет Выручайка

Личный кабинет Капиталина

Личный кабинет Страна Экспресс

Личный кабинет СмартСтарт

Личный кабинет ВАН КЛИК МАНИ

Личный кабинет Надо денег

Личный кабинет На личное

Личный кабинет Финансовый аспект

Личный кабинет Денежная лента

Личный кабинет Cash Point

Личный кабинет Мани на диване

Личный кабинет Экспресс финанс

Личный кабинет КэшДрайв

Личный кабинет Всегда в плюсе

Горячая линия популярных МФО

Горячая линия MoneyMan

Горячая линия еКапуста

Горячая линия Займер

Горячая линия Касса №1

Горячая линия Kviku

Горячая линия МигКредит

Горячая линия Лайм-Займ

Горячая линия Страна Экспресс

Горячая линия Веб-займ

Горячая линия VIVA Деньги

Горячая линия Быстроденьги

Горячая линия Турбозайм

Горячая линия Займ Экспресс

Горячая линия Kredito24

Горячая линия One click money

Горячая линия Смсфинанс

Горячая линия Городские Микрозаймы 24

Горячая линия ДоброЗайм

Горячая линия КэшДрайв

Горячая линия МикроКлад

Горячая линия Отличные наличные

Горячая линия Webbankir

Горячая линия Финмолл

Горячая линия Vivus

Горячая линия Joymoney

Горячая линия Финтерра

Горячая линия Belkacredit

Горячая линия Деньги для всех

Горячая линия Е заем

Горячая линия Монеза

Горячая линия ФастФинанс

Горячая линия Агора

Горячая линия Быстрый город

Горячая линия Инвест-ЭН

Горячая линия Займиго МФК

Горячая линия Boostra

Горячая линия Фастмани.ру

Горячая линия Pay P.S.

Горячая линия Деньгимигом

Горячая линия ВсегдаЗаем

Горячая линия М Булак

Горячая линия ГринМани

Горячая линия УН-Финанс

Горячая линия ЭкспрессДеньги

Горячая линия Cash-U finance

Горячая линия Cash To You

Горячая линия Касса Взаимопомощи

Горячая линия Profi Credit

Горячая линия Русзаймсервис

Горячая линия Удобные деньги

Горячая линия credit7

Горячая линия Конга

Горячая линия Кредит Лайн

Отзывы популярных МФО

Отзывы МФО Займер

Отзывы МФО еКапуста

Отзывы МФО MoneyMan

Отзывы МФО Веб-займ

Отзывы МФО Kviku

Отзывы МФО МигКредит

Отзывы МФО VIVA Деньги

Отзывы МФО Лайм-Займ

Отзывы МФО ДоброЗайм

Отзывы МФО Турбозайм

Отзывы МФО Быстроденьги

Отзывы МФО Webbankir

Отзывы МФО ВсегдаЗаем

Отзывы МФО Займ Экспресс

Отзывы МФО Отличные наличные

Отзывы МФО Joymoney

Отзывы МФО ГринМани

Отзывы МФО Деньги для всех

Отзывы МФО Vivus

Отзывы МФО Плисков

Отзывы МФО КэшДрайв

Отзывы МФО Belkacredit

Отзывы МФО Финтерра

Отзывы МФО One click money

Отзывы МФО МикроКлад

Отзывы МФО Cash-U finance

Отзывы МФО Boostra

Отзывы МФО Смсфинанс

Отзывы МФО credit7

Отзывы МФО Pay P.S.

Отзывы МФО Займиго МФК

Отзывы МФО УН-Финанс

Отзывы МФО Profi Credit

Отзывы МФО Kredito24

Отзывы МФО Монеза

Отзывы МФО Крепкая монета

Отзывы МФО ЭкспрессДеньги

Отзывы МФО Cash To You

Отзывы МФО Финмолл

Отзывы МФО Польза-Финанс

Отзывы МФО ООО МКК «ГФК»

Отзывы МФО CarMoney

Отзывы МФО Е заем

Отзывы МФО Platiza.ru

Отзывы МФО Фастмани.ру

Отзывы МФО ФастФинанс

Отзывы МФО Касса Взаимопомощи

Работа любой организации так или иначе связана с кредитами и займами. Для объединения и структурирования сведений о кредитных операциях предприятия используют счет 67 «Расчеты по долгосрочным кредитам и займам».

Общие сведения

Счет 67 служит для сбора и обработки данных о кредитах и займах, период выплаты которых превышает один год. В их числе:

- суммы кредитов и займов по их видам;

- процентная часть;

- операции по погашению;

- штрафы за просроченные платежи.

Учет сведений на счете 67 ведётся по:

- займам и кредитам;

- кредитным учреждениям;

- учреждениям, выдавшим займ;

- конкретным средствам, выданным под проценты;

- кредитным учреждениям, осуществившим покупку ценных бумаг, и другим кредитным обязательствам по векселям.

С точки зрения структуры, счет 67 схож со счетом 66. Главное и единственное их различие — длительность кредитного периода. Счет 66 предназначен для учета информации о краткосрочных кредитных отношениях, срок выплаты которых составляет менее одного года.

Счет 67 отражает финансовый баланс предприятия, выраженный в его долговых обязательствах и доходах за текущий период. Это позволяет считать обозначенный счет пассивным — остатки по нему за конкретный период включаются в состав источников прибыли организации за этот период.

При снижении срока выплаты кредита или займа до года и меньше задолженность может быть переведена в статус краткосрочной.

Субсчета и аналитика

К счету 67 могут быть открыты дополнительные субсчета:

- 67.1 — долгосрочные кредиты;

- 67.2 — долгосрочные займы;

- 67.3 — проценты по оплате займов и кредитов;

- 67.4 — штрафы и пени по уплате кредитов и займов;

- 67.5 — просроченные кредиты и займы;

- 67.6 — займы под выпуск ценных бумаг;

- 67.7 — займы и кредиты для работников.

Аналитика ведется внутри каждого субсчета обособленно. Кроме того, могут буть созданы отдельные субсчета для кредитов в иностранной валюте (в разрезе каждого вида валюты). Количество и состав субсчетов определяются учетной политикой предприятия.

Дебет и кредит

Бухгалтерские проводки, составляющиеся по дебетовым записям счета 67, свидетельствуют о снижении суммы долга по займам с длительным сроком выплаты. Это происходит после:

- погашения долга;

- выполнения обязательств обеими сторонами кредитного договора;

- перехода задолженности из статуса долгосрочной в статус долга с коротким периодом выплаты;

- зачисления непогашенного в срок кредита или займа в число другой прибыли;

- зачисления в счет другой прибыли увеличения стоимости товаров или услуг, связанное с ростом курса по кредиту или займу с длительным периодом выплаты в валюте.

Зачисление средств, предоставленных под проценты на длительный период (а также размер процентов), выражаются в кредите.

Типовые бухгалтерские проводки по счету 67

К основным бухгалтерским проводкам по счету 67 относятся:

- зачисление долгосрочных кредитов и займов — Дт 50, 52, 55 ‒ Кт 67;

- выполнение условий кредитного договора по долгосрочным кредитам и займам после внесения средств — Дт 67 ‒ Кт 50, 52, 55;

- изменение данных по кредиту после его переоформления — Дт 66 ‒ Кт 67;

- перечисление кредитов или займов на банковский счет — Дт 67 ‒ Кт 51, 52, 55;

- оплата поставщику за счет средств, выданных под проценты на длительный срок — Дт 60 ‒ Кт 67.

Скопировать урл

Распечатать

Ваш вопрос – наш ответ

Задать вопрос

-

Редактор Мария Власова

22 марта 2023 в 11:39

Курьер вам должен доверенность показать от клиента.

Самовывоз курьером. Как оформить?

-

Редактор Мария Власова

22 марта 2023 в 11:38

Да, верное, не пишите этот Указ, он к вам не относится.

Личное дело работника

-

Гость_5910

22 марта 2023 в 11:25

Ну я Указ вписывать не буду. Правильно же не хранить копии паспортов и т.п. Делаю новое положение о ведении…

Личное дело работника

-

Редактор Мария Власова

22 марта 2023 в 11:19

Вероятно, они не знали, на какой документ опираться, поэтому и написали этот Указ (он к ним не относится)….

Личное дело работника