При покупке опциона уплачивается премия. Она состоит из двух компонентов: внутренней стоимости и временной стоимости. Внутренняя стоимость – это разность между текущим курсом базисного актива и ценой исполнения опциона. Временная стоимость – это раность между суммой премии и внутренней стоимостью. Например, цена исполнения опциона колл 270 руб, текущий курс акции составляет 300 руб, за опцион уплачена премия 70 руб. Тогда внутренняя стоимость опциона равна:

300-270=30 руб

Временная стоимость составляет:

70-30=40 руб

Если до истечения срока действия контракта остается много времени, то временная стоимость может оказаться существенной величиной. По мере приближения этого срока она уменьшается и в день истечения контракта будет равна нулю. Опционы без выигрыша и с проигрышем не имеют внутренней стоимости.

С учетом всего вышеизложенного решение для все описанных в задаче случаев будет таким:

1) купил 300 продал 250 =-50<0; премия 70

2) купил 250 продал 300 =50>0; премия 70; 70-50=20

3) купил 270 продал 300 =30>0; премия 70; 70-30=40

4) купил 300 продал 270 =-30<0; премия 70

Вопрос

При какой цене за наличный инструмент, покупка трехмесячного фьючерса по цене 102 руб. равноценна покупке наличного инструмента, если процентная ставка равна 16 % годовых?

1. 98 руб.

2. 100руб.

3. 104руб.

А. 1

В. 2

С. 3

D. Ни при какой из вышеперечисленных

Решение

Формулы для нахождения форвардной цены такие:

F – форвардная цена

S – спот цена базового актива

r – ставка без риска

t – время через которое будет осуществлена поставка и расчет по форвардному контракту

Div – величина дивидендов которые выплачиваются по акциям лежащим в основе форварда

n – число дней через которые будет осуществлена выплата дивидендов

В нашем случае решение будет таким:

16%/12мес*3мес=4%

102руб*4%/100=4.08

102руб-4.08=97.92руб

Вопрос

Если цена базисного инструмента равна 100 единиц, процентная ставка за привлечение заемных средств — 20 % годовых, других затрат, связанных с приобретением базисного инструмента нет, то цена фьючерса на 6 месяцев равна:

А) 80 единиц

В) 100 единиц

С) 110 единиц

D) 120 единиц

Решение

20%/12мес*6мес=10%

100ед*10%/100%=10ед

100ед+10ед=110ед

Вопрос

Если цена базисного инструмента равна 200 единиц, процентная ставка за привлечение заемных средств — 12 % годовых, других затрат, связанных с приобретением базисного инструмента нет, то цена фьючерса на 3 месяца равна:

А) 203 единиц

В) 206 единиц

С) 208 единиц

D) 212 единиц

Решение

12/12*3=3%

200*3%/100%=6ед

200+6=206ед

Вопрос

При какой цене за фьючерсный контракт не существует возможности арбитража между вложением 1000 ед. в акции и покупкой трехмесячного фьючерсного контракта на фондовый индекс, если рыночная процентная ставка равна 12 % годовых, а совокупные дивиденды по акциям равны 10 % годовых?

А) 1005 ед.

В) 1030 ед.

С) 1050 ед.

D) 1055 ед.

Решение

Расчет по фьючерсному контракту производится на указанную в нем дату в будущем, поэтому у покупателя фьючерса есть возможность до этого вложить деньги под текущую процентную ставку и получить доход. Следовательно, цена фьючерса дороже именно на эту величину. Однако, если по активу, приобретаемому по фьючерсу, за срок до исполнения фьючерса тоже копился доход, то из базиса он должен вычитаться.

Т.е. в общем виде формула такова:

F – форвардная цена

S – спот цена базового актива

r – ставка без риска

t – время через которое будет осуществлена поставка и расчет по форвардному контракту

Div – величина дивидендов которые выплачиваются по акциям лежащим в основе форварда

n – число дней через которые будет осуществлена выплата дивидендов

В нашем случае решение будет таким:

12%/12*3=3% доход который получаем по деньгам до расчета по фьючерсу

10%/12*3=2,5% доход который теряем по акциям до расчета по фьючерсу

3%-2,5%=0,5%

1000ед*0,5%/100%=5ед

1000ед+5ед=1005ед

Вопрос

Рассчитайте цену четырехмесячного товарного фьючерса, если цена наличного инструмента равна 100 ед., процентная ставка на заемные средства составляет 12 % годовых, расходы на хранение, страховку и транспортировку составляют 6 % годовых.

А) 104 ед.

В) 104,5ед.

С) 105,5ед.

D) 106 ед.

Решение

12%/12*4=4%

6%/12*4=2%

4+2=6%

100*6%/100%=6ед

100ед+6ед=106ед

Вопрос

Рассчитайте цену трехмесячного фьючерса на фондовый индекс, если рыночная процентная ставка равна 12 % годовых, совокупные дивиденды по акциям, составляющим индекс равны 8 % годовых, а значение индекса на начало периода равно 1000 ед.

А) 1010 ед.

В) 1030 ед.

С) 1040 ед.

D) 1050 ед.

Решение

12%/12*3=3% доход который получаем по деньгам до расчета по фьючерсу

8%/12*3=2% доход который теряем по акциям до расчета по фьючерсу

3%-2%=1%

1000ед*1%/100%=10ед

1000ед+10ед=1010ед

Вопрос

Определите форвардную иену акции, по которой выплачивается дивиденд в размере 50 руб. на 60 день с даты заключения 3-месячного форвардного контракта, если спот-цена акции равна 500 руб., а процентная ставка составляет 30 % годовых (считать, что в месяце 30 дней).

А) 486,25 руб.

В) 537,5 руб.

С) 588,75 руб.

D) 625,75руб.

Решение

30%/12*3мес=7,5% доход который получаем по деньгам до расчета по 3 мес форварду

500руб*7,5%/100%=37,5руб доход который получаем по деньгам до расчета по 3 мес форварду

50руб — доход который теряем по акциям

30%/12*1мес=2,5% доход который теряем по деньгам от дивидендов если их положить под процент

50руб*2,5%/100%=1,25руб доход который теряем по деньгам от дивидендов если их положить под процент

500руб+37,5руб-50руб-1,25руб=486,25руб

Вопрос

Спот-цена акции — 1000 руб., рыночная процентная ставка 23 % годовых. Определите форвардную цену для контракта, который заключается на 90 дней, если дивиденд по акции в размере 50 руб. выплачивается в последний день действия контракта (считать, что в году 360 дней).

А) 1007,5 руб.

В) 1057,5 руб.

С) 1107.5 руб.

Решение

23%/12*3мес=5,75% доход который получаем по деньгам до расчета по 3 мес форварду

1000руб*5,75%/100%=57,5руб доход который получаем по деньгам до расчета по 3 мес форварду

50руб — доход который теряем по акциям до расчета по форварду

Т.к. дивиденд выплачивается в последний день истечения форвадра, то нет возможности эти деньги реинвестировать под рыночный процент, следовательно, дополнительных потерь нет.

1000руб+57,5руб-50руб=1007,5руб

Вопрос

Спот-цена акции — 1000 руб., рыночная процентная ставка 25 % годовых. Какую сумму теряет инвестор, покупая форвардный контракт на акцию сроком на 90 дней, по сравнению с покупкой акции на спотовом рынке, если дивиденд по акции в размере 50 руб. выплачивается на 30 день заключения контракта (считать, что в году 360 дней)?

А) 0 руб.

В) 50 руб.

С) 52,08 руб.

D) 54,5 руб.

Решение

50руб доход который получаем по дивидендам

25%/12*2мес=4,167% доход который получаем по процентам от дивидендов

50руб 4,167%/100%=2,08руб доход который получаем по процентам от дивидендов

50руб+2,08руб=52,08руб

Вопрос

Курс доллара равен 1$ 24,42 руб. Определите форвардный курс валюты на 6 месяцев, если процентная ставка по рублевому депозит) равна 12 %, а по долларовому — 4 %.

А) 25,38 руб.

В) 26,02 руб.

С) 27,34 руб.

Решение

Кратко формула для расчета форвардного курса такова:

В нашем случае решение будет выглядеть следующим образом (приведу подробный ход рассуждений при расчете, из него будет так же понятно почему выше приведенная формула имеет именно такой вид):

12%/12*6мес=6%

24,42*6%/100%=1,4652

24,42+1,4652=25,8852

4%/12*6мес=2%

1*2%/100%=0,02

1+0,02=1,02

Из пропорции:

1,02 : 25,8852

1:х

находим х:

х=25,8852/1,02=25,38руб

Вопрос

Спот-цена тонны алюминия составляет 120 тыс. руб., процентная ставка на 90-дневный депозит равна 15 % годовых, затраты на хранение и страхование составляют 2 % годовых от спот-цены товара. Определите форвардную цену тонны алюминия через 90 дней.

А) 124500руб.

В) 125100руб.

С) 126500руб.

Решение

15%/12мес*3мес=3,75%

120 000*3,75%/100%=4 500 руб

2%/12мес*3мес=0,5%

120 000*0,5%/100%=600 руб

120 000 руб + 4 500 руб +600 руб = 125 100 руб

Вопрос

Курс доллара равен 25 руб., процентная ставка по рублевому депозиту на 3 месяца — 40 % годовых, по долларовому депозиту на 3 месяца — 5 % годовых. Определить трехмесячный форвардный курс валюты.

А) 26,24 руб.

В) 27,16руб.

С) 28,76руб.

D) 29,18руб.

Решение

40%/12*3мес=10%

25*10%/100%=2,5

25+2,5=27,5

5%/12*3мес=1,25%

1*1,25%/100%=0,0125

1+0,0125=1,0125

Из пропорции:

1,0125 : 27,5

1:х

находим х:

х=27,5/1,0125=27,16

Вопрос

По окончании третьего года на счете инвестора находится сумма 21 074 руб. Начисление происходило по схеме сложного процента по ставке 12 % в конце каждого года. Рассчитайте первоначальную сумму вклада:

А) 14 480 руб.

В) 15 000 руб.

С) 15 500 руб.

D) 16 740 руб.

Решение

PV=FV/(1+r)n=21 074/(1+0.12)3=15 000 руб

Вопрос

По окончании второго года на счете инвестора находится сумма 28 732 руб. Начисление происходило по схеме сложного процента по ставке 13 % в конце каждого года. Рассчитайте первоначальную сумму вклада:

А) 21 701 руб.

В) 22 000 руб.

С) 22 501 руб.

В) 22 803 руб.

Решение

PV=FV/(1+r)n=28 732/(1+0.13)2= 22 501 руб

Вопрос

По окончании четвертого года на счете инвестора находится сумма 36 600 руб. Начисление происходило по схеме сложного процента по ставке 10 % в конце каждого года. Рассчитайте первоначальную сумму вклада:

А) 25 тыс. руб.

В) 26 тыс. руб.

С) 27,5 тыс. руб.

D) 28 тыс. руб.

Решение

PV=FV/(1+r)n=36 600/(1+0.1)4= 24 998 руб

Вопрос

По окончании второго года на счете инвестора находится сумма 32 542 руб. Начисление происходило по схеме сложного процента по ставке 11 % в конце каждого года. Рассчитайте первоначальную сумму вклада:

А) 26 000 руб.

В) 26 412 руб.

С) 26 674 руб.

D) 29 317 руб.

Решение

PV=FV/(1+r)n=32 542/(1+0.11)2= 26412 руб

Вопрос

По окончании 2-го года на счете клиента банка находится сумма 13 685.7 руб. Начисление процентов в банке происходило по схеме сложного процента в конце каждого квартала по ставке 16 % годовых. Рассчитайте первоначальную сумму вклада.

А) 9 000 руб.

В) 10 000руб.

С) 11 000 руб.

D) 12 000 руб.

Решение

PV=FV/(1+r)n=13 685,7/(1+0.16/4)2*4= 10 000 руб

Вопрос

Вкладчик положил в банк 20 000 руб. Банк выплачивает 9% годовых. Проценты сложные. Какая сумма будет на счете у вкладчика через два года.

А) 21 200 руб.

В) 23 762 руб.

С) 24 335 руб.

D) 25 425 руб.

Решение

FV= PV(1+r)n=20 000(1+0,09)2= 23 762 руб

Вопрос

Вкладчик положил в банк 20 000 руб. Банк выплачивает 12 % годовых. Проценты сложные. Какая сумма будет на счете у вкладчика через три года.

А) 23 333 руб.

В) 26 740 руб.

С) 28 099 руб.

D) 29 055 руб.

Решение

FV= PV(1+r)n=20 000(1+0,12)3= 28 099 руб

Вопрос

Вкладчик положил в банк 10 000 руб. Банк выплачивает сложные проценты. Какая сумма будет на счете у вкладчика через три года, если процентная ставка за первый год — 20 %, за второй — 30 %, за третий — 25 %?

А) 19 500 руб.

В) 20 100 руб.

С) 21 000 руб.

D) 24 300 руб.

Решение

FV= ((10 000*1,2)*1,3)*1,25=19 500 руб

Вопрос

Вкладчик положил в банк 10 000 руб. Банк выплачивает сложные проценты. Какая сумма будет на счете у вкладчика через два года, если процентная ставка за первый год — 20 %, за второй — 30 %?

А) 13 200 руб.

В) 14 100 руб.

С) 15 600 руб.

D) 16 000 руб.

Решение

FV= (10 000*1,2)*1,3=15 600 руб

Вопрос

Банк выплачивает 12 % годовых. Проценты сложные. Какую минимальную сумму требуется разместить вкладчику в банке, чтобы через 2 года у него было не менее 10 000 руб.

А) 5 555 руб.

В) 6 354 руб.

С) 7 972 руб.

D) 8 515 руб.

Решение

PV=FV/(1+r)n=10 000/(1+0.12)2= 7 972 руб

Вопрос

Банк выплатил за первый год проценты по ставке Сбербанка, а за второй год на 10 % ниже, чем в Сбербанке. Проценты сложные. Какую минимальную сумму требуется разместить вкладчику в банке, чтобы через 2 года его вклад был не менее 10 000 руб., если ставка Сбербанка все два года была равна 12 % годовых.

А) 8 058 руб.

В) 8 505 руб.

С) 8 906 руб.

D) 9 002 руб.

Решение

PV=(10 000/1.108)/1.12=8058 руб

Ставка за второй год:

12% — 100%

Х% — 10%

Х=12*10/100=1,2

12%-1,2%=10,8%

Вопрос

Банк выплатил за первый год проценты по ставке Сбербанка, а за второй год на 10 % ниже, чем в Сбербанке. Проценты сложные. Какую минимальную сумму требуется разместить вкладчику в банке, чтобы через 2 года его вклад был не менее 15 000 руб., если ставка Сбербанка все два года была равна 15 % годовых.

А) 11 492 руб.

В) 11 546 руб.

С) 11 769 руб.

D) 12 012 руб.

Решение

PV=(15 000/1.135)/1.15=11 492 руб

Ставка за второй год:

15% — 100%

Х% — 10%

Х=15*10/100=1,5

15%-1,5%=13,5%

Вопрос

Банк выплачивает сложные проценты. Какую минимальную процентную ставку должен обеспечить банк для того, чтобы вкладчик удвоил свои средства за два года.

А) 30,5 %

В) 40,4 %

С) 41,4%

D) 42,6 %

Решение

FV=PV(1+r)n

FV=2PV

n=2

r=21/2-1=0.414

Вопрос

Банк выплачивает сложные проценты. Какую минимальную процентную ставку должен обеспечить банк для того, чтобы вкладчик утроил свои средства за два года.

А) 55,7 %

В) 62,3 %

С) 68,4%

D) 73,2%

Решение

FV=PV(1+r)n

FV=3PV

n=2

r=31/2-1=0.732

Вопрос

Банк выплачивает сложные проценты. Какую минимальную процентную ставку должен обеспечить банк для того, чтобы вкладчик удвоил свои средства за четыре года.

А) 18,12%

В) 18,92%

С) 19,51 %

D) 20,34 %

Решение

FV=2PV

n=4

r=21/4-1=0.189

Вопрос

Банк выплачивает сложные проценты. Какую минимальную процентную ставку должен обеспечить банк для того, чтобы вкладчик утроил свои средства за четыре года.

А) 25,12%

В) 28,92 %

С) 30,17%

D) 31,61 %

Решение

FV=3PV

n=4

r=31/4-1=0.316

Вопрос

Банк выплачивает сложные проценты. Вкладчик разместил в банке 10 000 руб. Какую минимальную процентную ставку должен обеспечить банк для того, чтобы вкладчик через два года имел на счете 25 000 руб.

А) 58,01 %

В) 58,05%

С) 58,11 %

D) 58,23 %

Решение

FV=PV(1+r)n

FV/PV=25000/10000=2.5

n=2

r=2.51/2-1=0.5811

Вопрос

Банк выплачивает сложные проценты. Вкладчик разместил в банке 15 000 руб. Сколько лет потребуется вкладчику для того, чтобы его вклад достиг 21 600 руб., если банк выплачивает 20 % годовых.

А) 1 год

В) 1,5 года

С) 2 года

D) 3 года

Решение

FV=PV(1+r)n

FV/PV= (1+r)n

n=log (1+r) (FV/PV)=log 1.2 (21600/15000)=2 года

Вопрос

Банк выплачивает сложные проценты. Вкладчик разместил в банке 15 000 руб. Сколько лет потребуется вкладчику для того, чтобы его вклад достиг 41 160 руб., если банк выплачивает 40 % годовых.

А) 1,5 года

В) 2 года

С) 2,5 года

D) 3 года

Решение

FV=PV(1+r)n

FV/PV= (1+r)n

n=log (1+r) (FV/PV)=log 1.4 (41160/15000)=3 года

Вопрос

Банк А выплачивает сложные проценты раз в полгода. Банк Б выплачивает 12 % годовых по простой процентной ставке. Вкладчик разместил по 10 000 руб. в банках А и Б сроком на 2 года. Какую полугодовую процентную ставку должен начислять банк А, чтобы у вкладчика по итогам 2-х лет суммы в банках были одинаковы.

А) 4,5 %

В) 5,53 %

С) 5,82%

D) 6%

Решение

FVбанк А = 10000(1+х)4=FV

FV банк Б= 10000(1+2*0.12)=FV

10000(1+х)4=10000(1+2*0.12)

10000(1+х)4=12400

(1+х)4=1,24

х=1,055-1

x=0,0553

5,53%

Вопрос

Банк А выплачивает сложные проценты раз в полгода. Банк Б выплачивает 15 % годовых по простой процентной ставке. Вкладчик разместил по 10 000 руб. в банках А и Б сроком на 2 года. Какую полугодовую процентную ставку должен начислять банк А, чтобы у вкладчика по итогам 2-х лет сумма вклада в банке А была на 10 % больше, чем в банке Б.

А) 8,01 %

В) 8,64%

С) 9,01 %

D) 9,35 %

Решение

FVбанк А = 10000(1+х)4=1.1FV

FV банк Б= 10000(1+2*0.15)=FV

10000(1+х)4=1.1*(10000(1+2*0.15))

10000(1+х)4=14300

(1+х)4=1,43

х=1,0935-1

x=0,0935

9.35%

Вопрос

Банк А выплачивает сложные проценты раз в полгода по ставке 15 % годовых. Банк Б выплачивает простые проценты. Вкладчик- разместил по 10 000 руб. в банках А и Б сроком на 3 года. Какую процентную ставку должен начислять банк Б, чтобы у вкладчика по итогам 3-х лет суммы в банках А и Б были одинаковы.

А) 15,34%

В) 16,45%

С) 17,36%

Б) 18,11 %

Решение

FVбанк А=10000(1+0.15/2)6=FV

FVбанк Б=10000(1+3х)=FV

10000(1+0.15/2)6=10000(1+3х)

1.5433=1+3x

3x=0.5433

x=0.1811

18.11%

Вопрос

Необходимо определить годовую процентную ставку начисляемых ежегодно сложных процентов при условии, что сумма вклада удваивается за 2 года.

А) 30,03 %

В) 31,15%

С) 39,51 %

D) 41,42%

Решение

FV=PV(1+x)2=2PV

(1+x)2=2

x=0.4142

41,42%

Вопрос

Необходимо определить годовую процентную ставку начисляемых ежегодно сложных процентов при условии, что сумма вклада удваивается за 4 года.

А) 18,29%

В) 18,92%

С) 20,12%

D) 20,21 %

Решение

FV=PV(1+x)4=2PV

(1+x)4=2

x=0.1892

18,92%

Вопрос

По вкладу в банке ежеквартально начисляется 3 % от суммы вклада. Найдите годовую ставку процента с учетом ежеквартального реинвестирования дохода.

А) 12 %

В) 12,3 %

С) 12,6 %

D) 13,1 %

Решение

FV=PV(1+0.03)4

FV/PV=1.1255

12.6%

Вопрос

Инвестор разместил на депозит в банке 1000 руб. сроком на 5 лет. Банк начисляет 20 % годовых раз в год. Два с половиной года инвестор был в командировке за границей. Вернувшись из командировки, инвестор получил процентные платежи, начисленные ему за три предшествующие года, и далее получал процентные платежи в конце каждого года. Суммарно инвестор получил следующую сумму процентных платежей:

А) 1 000 руб.

В) 1 128 руб.

С) 1 098 руб.

D) 1 214 руб.

Решение

FV=1000(1+0.2)3=1728

1728-1000=728

FV=1000(1+2*0.2)=1400

1400-1000=400

728+400=1128

Вопрос

Банк производит начисление процентного дохода раз в полгода в конце каждого периода. Инвестор поместил 1.01.96 г. 2 млн. руб. на вклад в банке. По истечении 2 лет сумма по вкладу составила 2.525 млн. руб. Рассчитайте полугодовую процентную ставку, обеспечившую инвестору указанную сумму с учетом

реинвестирования дохода.

А) 6%

В) 6,2%

С) 7%

D) 7,4%

Решение

2.525=2(1+x)4

(1+x)4=1.2625

x=0.06

Вопрос

Инвестор имеет 100 000 руб. в начале 1998 г. Он хочет разместить их с целью получения дохода, так чтобы в начале 2003 г. у него было не менее 300 000 руб. для покупки квартиры. Банк А предлагает вклад с начислением 10 % годовых раз в полгода. Банк Б предлагает вклад под 25 % годовых с начислением процентов раз в год. В каком из банков следует разместить свои средства инвестору при прочих равных условиях и начислении по схеме сложного процента?

А) В банке А

В) В банке Б

С) Ни в каком, так, как ни один из банков не выполнит условия инвестора

D) В любом, т.к. оба банка выполнят условия инвестора

Решение

300000

5 лет

FV=100000(1+0.1/2)10=162889,4

FV=100000(1+0.25)5=305175,7

Вопрос

Банк выплатил за первый год проценты по ставке Сбербанка, а за второй год на 20 % выше, чем в Сбербанке. Проценты сложные. Какую минимальную сумму требуется разместить вкладчику в банке, чтобы через 2 года его вклад был не менее 20 000 руб., если ставка Сбербанка все два года была равна 12 % годовых.

А) 10 340 руб.

В) 15 609 руб.

С) 18 701 руб.

D) 14 306 руб.

Решение

12%-100%

х%-20%

х=20*12/100=2,4%

12%+2,4%=14,4%

PV=(20 000/(1+0,144))/(1+0,12)==(20 000/(1+0,12))/(1+0,144)=15609,4

Вопрос

Инвестор разместил на депозит в банке 10 000 руб. сроком на 5 лет. Банк начисляет 15 % годовых раз в год. По истечении 1-го и 2-го годов инвестор снимал проценты по вкладу наличными, а потом уехал за границу в командировку на 3 года и оставшиеся проценты получил только при закрытии банковского счета. Суммарно инвестор получил следующую сумму процентных платежей:

А) 7 500 руб.

В) 7 905 руб.

С) 8 209 руб.

Решение

FV=10000*(1+2*0.15)=13000

13000-10000=3000

FV=10000*(1+0.15)3=15208.75

15208.75-10000=5208.75

3000+5208.75=8208.75

Вопрос

Инвестор вложил 15 000 руб. сроком на 5 лет на депозит в банке, который начисляет 12 % по вкладу. В конце каждого года инвестор снимает со счета начисленную сумму очередного процента. Какую величину составит обшая сумма вклада и начисленных в течение 5 лет процентных платежей?

А) 21 435 руб.

В) 24 000 руб.

С) 26 100 руб.

D) 26 435 руб.

Решение

FV=15000(1+5*0.12)=24000

Вопрос

По окончании 2-го года на счете клиента банка находится сумма 13 200 руб. Начисление процентов в банке происходило по схеме простого процента в конце каждого квартала по ставке 16 % годовых. Рассчитайте первоначальную сумму вклада.

А) 9 000 руб.

В) 10 000 руб.

С) 11 000 руб.

D) 12 000 руб.

Решение

PV=13200/(1+8*0.16/4)=10000

Вопрос

Вкладчик положил в банк 10 000 руб. в начале 1997 г. Банк выплачивал простые проценты по следующим процентным ставкам: 1997 г. — 100 % годовых; 1998 г. — 60 % годовых; 1999 г. — 30 % годовых. В предположении, что вкладчик не снимал денег со своего счета, определите, какая сумма будет на его счете в начале 1999г.

А) 22 000 руб.

В) 26 000 руб.

С) 32 000 руб.

D) 35 000 руб.

Решение

FV=10000(1+1)=20000

FV=10000(1+0.6)=16000

Первонач вклад+проценты за первый год+проценты за второй год=10000+10000+6000=26000

Вопрос

Вкладчик положил в банк 10 000 руб. в начале 1997 г. Банк начисляет с периодичностью раз в полгода простые проценты по следующим процентным ставкам: 1997 г. — 100 % годовых; 1998 г. — 60 % годовых; 1999 г. — 30 % годовых. В предположении, что вкладчик не снимал денег со своего счета, определите, какая сумма будет на его счете в середине 1999 г.

А) 22 000 руб.

В) 26 000 руб.

С) 27 500 руб.

D) 32 000 руб.

Решение

FV=10000(1+2*1/2)=20000

20000-10000=10000

FV=10000(1+2*0.6/2)=16000

13000-10000=3000

FV=10000(1+0.3/2)=11500

11500-10000=1500

10000+10000+6000+1500=27500

Вопрос

Вкладчик положил в банк 10 000 руб. в начале 1996 г. Банк выплачивал простые проценты с процентными ставками на уровне 100 % отставки рефинансирования ЦБ РФ в 1996 г., 90% от той же ставки в 1997г. и 80% от ставки рефинансирования в 1998 г. Будем считать, что ставка рефинансирования ЦБ РФ была следующей: в 1996 г. — 150 % годовых; 1997 г. — 100 % годовых; 1998 г. — 50 % годовых. В предположении, что вкладчик не снимал денег со своего счета, определите, какая сумма будет на его счете в начале 1999 г.

А) 26 000 руб.

В) 32 000 руб.

С) 38 000 руб.

D) 42 000 руб.

Решение

1996 год:

150%

1997 год:

100%-100%

x-90%

x=100*90/100=90%

1998 год:

50%-100%

x-80%

x=50*80/100=40%

FV=10000(1+1.5)=25000

25000-10000=15000

FV=10000(1+0.9)=19000

19000-10000=9000

FV=10000(1+0.4)=14000

14000-10000=4000

10000+15000+9000+4000=38000

Вопрос

Вкладчик положил в банк некоторую сумму в начале 1996 г. Банк начисляет с периодичностью раз в полгода простые проценты.по следующим процентным ставкам: 1996 г. — 100 % годовых; 1997 г. — 60 % годовых: 1998 г. — 30 % годовых. В предположении, что вкладчик не снимал денег со своего счета, определите, какую сумму он положил в банк, если на его счете в середине 1998 г. было 55 000 руб.

А) 15 000 руб.

В) 20 000 руб.

С) 22 000 руб.

D) 25 000 руб.

Решение

55000=(PV(1+1)-PV)+(PV(1+0.6)-PV)+(PV(1+0.3/2)-PV)+PV

55000=PV(1+1)-PV+PV(1+0.6)-PV+PV(1+0.3/2)-PV+PV

55000=2PV-PV+1.6PV-PV+1.15PV-PV+PV

55000=2.75PV

PV=20000

Вопрос

Вкладчик положил в банк некоторую сумму в начале 1996 г. Банк выплачивал простые проценты по следующим процентным ставкам: 1996 г. — 80 % годовых; 1997 г. — 60 % годовых: 1998 г. — 30 % годовых. В предположении, что вкладчик не снимал денег со своего счета, определите, какую сумму он положил в банк, если на его счете в начале 1999 г. была 81 000 руб.

А) 12 000 руб.

В) 22 000 руб.

С) 25 000 руб.

D) 30 000 руб.

Решение

81000=(PV(1+0.8)-PV)+(PV(1+0.6)-PV)+(PV(1+0.3)-PV)+PV

81000=PV(1+0.8)-PV+PV(1+0.6)-PV+PV(1+0.3)-PV+PV

81000=1.8PV-PV+1.6PV-PV+1.3PV-PV+PV

81000=1.8PV-2PV+1.6PV+1.3PV

81000=2.7PV

PV=30000

Вопрос

Вкладчик положил в банк некоторую сумму в начале 1996 г. Банк в конце каждого года начисляет простые проценты по следующим процентным ставкам: 1996 г. — 80 % годовых; 1997 г. — 60 % годовых; 1998 г. — 30 % годовых. В предположении, что вкладчик не снимал денег со своего счета, определите, какую сумму он положил в банк, если на его счете в середине 1998 г. было 36 000 руб.

А) 12 000 руб.

В) 15 000 руб.

С) 18 000 руб.

D) 20 000 руб.

Решение

36000=(PV(1+0.8)-PV)+(PV(1+0.6)-PV)+PV

36000=PV(1+0.8)-PV+PV(1+0.6)-PV+PV

36000=1.8PV-PV+1.6PV

36000=2.4PV

PV=15000

Вопрос

Вкладчик положил в банк некоторую сумму в начале 1996 г. Банк начисляет с периодичностью раз в полгода простые проценты по следующим процентным ставкам: 1996 г. — 80 % годовых; 1997 г. — 60 % годовых; 1998 г. -30 % годовых. В предположении, что вкладчик не снимал денег со своего счета, определите, какую сумму он положил в банк, если на его счете в середине 1997 г. было 42 000 руб.

А) 12 000 руб.

В) 15 000 руб.

С) 18 000 руб.

D) 20 000 руб.

Решение

42000=(PV(1+0.8)-PV)+(PV(1+0.6/2)-PV)+PV

42000=1.8PV-PV+1.3PV-PV+PV

42000=2.1PV

PV=20000

Вопрос

Вкладчик положил в банк некоторую сумму в начале 1996 г. Банк начисляет с периодичностью раз в полгода простые проценты по следующим годовым процентным ставкам: 1996 г. — 90 % от ставки рефинансирования ЦБ РФ; 1997 г. — 80 % от ставки рефинансирования ЦБ РФ; 1998 г. — 70 % от ставки рефинансирования ЦБ РФ. В предположении, что вкладчик не снимал денег со своего счета, определите, какую сумму он положил в банк, если на его счете в середине 1997 г. было 55 000 руб. Для ставки ЦБ РФ принять значения: 1996 г. — 150 %; 1997 г.-100%; 1998 г.-50%.

А) 15 000 руб.

В) 18 000 руб.

С) 20 000 руб.

D) 25 000 руб.

Решение

1996 год

150%-100%

x-90%

x=150*90/100=135%

1997 год

100%-100%

x-80%

x=80%

55000=(PV(1+1.35)-PV)+(PV(1+0.8/2)-PV)+PV

55000=2.35PV-PV+1.4PV-PV+PV

55000=2.35PV-PV+1.4PV

55000=2.75PV

PV=20000

Вопрос

Вкладчик положил в банк некоторую сумму в начале 1996 г. Банк выплачивал простые проценты по следующим процентным ставкам: 1996 г. — 90 % от ставки рефинансирования ЦБ РФ; 1997 г. — 80 % от ставки рефинансирования ЦБ РФ; 1998 г. — 70 % от ставки рефинансирования ЦБ РФ. В предположении, что вкладчик не снимал денег со своего счета, определите, какую сумму он положил в банк, если на его счете в конце 1998 г. было 38 500 руб. Для ставки ЦБ РФ принять значения: 1996 г. — 150 %; 1997 г. — 100 %; 1998 г. — 50 %.

А) 10 000 руб.

В) 11 000 руб.

С) 12 000 руб.

D) 15 000 руб.

Решение

1996 год

150%-100%

x-90%

x=150*90/100=135%

1997 год

100%-100%

x-80%

x=80%

1998 год

50%-100%

x-70%

x=50*70/100=35%

38500=(PV(1+1.35)-PV)+(PV(1+0.8)-PV)+(PV(1+0.35)-PV)+PV

38500=2.35PV-PV+1.8PV-PV+1.35PV-PV+PV

38500=2.35PV-2PV+1.8PV+1.35PV

38500=2.35PV-2PV+1.8PV+1.35PV

38500=3.5PV

PV=11000

Вопрос

Вкладчик положил в банк некоторую сумму в начале 1996 г. Банк начисляет с периодичностью раз в полгода простые проценты по следующим годовым процентным ставкам: 1996 г. — 90 % от ставки рефинансирования ЦБ РФ; 1997 г. — 80 % от ставки рефинансирования ЦБ РФ; 1998 г. — 70 % от ставки рефинансирования ЦБ РФ. В предположении, что вкладчик не снимал денег со своего счета, определите, какую сумму он положил в банк, если на его счете в середине 1998 г. было 39 900 руб. Для ставки ЦБ РФ принять значения: 1996 г. — 150 %; 1997 г.-100%; 1998 г.-50%.

А) 10 000 руб.

В) 11 000 руб.

С) 12 000 руб.

D) 15000 руб.

Решение

1996 год

150%-100%

x-90%

x=150*90/100=135%

1997 год

100%-100%

x-80%

x=80%

1998 год

50%-100%

x-70%

x=50*70/100=35%

39900=(PV(1+1.35)-PV)+(PV(1+0.8)-PV)+(PV(1+0.35/2)-PV)+PV

39900=2.35PV-PV+1.8PV-PV+1.175PV-PV+PV

39900=2.35PV-2PV+1.8PV+1.175PV

39900=2.35PV-2PV+1.8PV+1.175PV

39900=3.325PV

PV=12000

Вопрос

Вкладчик положил в банк 20 000 руб. в начале 1997 г. Банк начислял простые проценты. В предположении, что вкладчик не снимал денег со своего счета, определите процентную ставку банка, если в начале 1999 г. на счете вкладчика было 50 000 руб.

А) 25 %

В) 50%

С) 75 %

D) 100%

Решение

50000=20000(1+2*x)

2x=1.5

x=0.75

75%

Вопрос

Вкладчик положил в банк 20 000 руб. в начале 1997 г. Банк начислял простые проценты. В предположении, что вкладчик не снимал денег со своего счета, определите процентную ставку банка, если в начале 1998 г. на счете вкладчика было 50 000 руб.

А) 50%

В) 75 %

С) 100%

D) 150%

Решение

50000=20000(1+x)

x=1.5

150%

Вопрос

Вкладчик положил в банк 20 000 руб. в начале 1997 г. Банк начислял простые проценты. В предположении, что вкладчик не снимал денег со своего счета, определите процентную ставку банка, если в начале 1999 г. на счете вкладчика было в 3 раза больше денег, чем первоначально вложенная сумма

А) 25 %

В) 50%

С) 100%

D) 150%

Решение

3*20000=20000(1+2*x)

3=1+2x

x=1

100%

Вопрос

Вкладчик положил в банк 20 000 руб. в начале 1996 г. Банк начислял простые проценты в размере 90 % от ставки рефинансирования ЦБ РФ в течение следующего года, 80 % от этой ставки в течение второго года и 70 % в течение третьего года. В предположении, что вкладчик не снимал денег со своего счета и ставка рефинансирования не менялась в течение трех лет, определите ставку рефинансирования ЦБ РФ, если в начале третьего года на счете вкладчика было 50 000 руб.

А) 44 %

В) 50 %

С) 75 %

D) 88 %

Решение

50000=20000(1+0.9x)-20000+20000(1+0.8x)-20000+20000

50000=20000(1+0.9x)-20000+20000(1+0.8x)

2.5=1+0.9x-1+1+0.8x

1.7x=1.5

x=0.88

Вопрос

Вкладчик положил в банк 20 000 руб. в начале 1996 г. Банк начислял простые проценты в размере 90 % от ставки рефинансирования ЦБ РФ в течение следующего года, 80 % от этой ставки в течение второго года и 70 % в течение третьего года. В предположении, что вкладчик не снимал денег со своего счета и ставка рефинансирования не менялась в течение трех лет, определите ставку рефинансирования ЦБ РФ, если в начале четвертого года на счете вкладчика было 50 000 руб.

А) 50%

В) 55,5%

С) 62,5 %

D) 70,5%

Решение

50000=(20000(1+0.9х)-20000)+(20000(1+0,8х)-20000)+(20000(1+0,7х)-20000)+20000

50000=20000(1+0.9х)-20000+20000(1+0,8х)-20000+20000(1+0,7х)

2,5=1+0.9х-1+1+0,8х-1+1+0,7х

1,5=2,4х

х=0,625

Вопрос

Вкладчик положил в банк некоторую сумму в начале года. Банк начислял простые проценты, причем за второй год в полтора раза выше, чем за первый, а за третий в размере 80 % от второго. В предположении, что вкладчик не снимал денег со своего счета, определите процентную ставку за первый год, если в начале четвертого года на счете вкладчика была сумма, в 3 раза превышающая первоначальную.

А) 50 %

В) 54 %

С) 58 %

D) 63 %

Решение

3PV=PV(1+x)-PV+PV(1+1.5x)-PV+PV(1+0.8*1.5x)-PV+PV

3PV=PV(1+x-1+1+1.5x-1+1+1.2x-1+1)

2=x+1.5x+1.2x

2=3.7x

x=54.05

Вопрос

Вкладчик положил в банк некоторую сумму в начале года. Банк начислял простые проценты, причем за второй год в полтора раза выше, чем за первый. В предположении, что вкладчик не снимал денег со своего счета, определите процентную ставку за второй год, если в начале третьего года на счете вкладчика была сумма, в 2 раза превышающая первоначальную.

А) 40 %

В) 50 %

С) 60 %

D) 70 %

Решение

2PV=PV(1+x/1.5)-PV+PV(1+x)-PV+PV

2PV=PV(1+x/1.5)-PV+PV(1+x)-PV+PV

2=1+0.67x-1+1+x

1.67x=1

x=0.599

Вопрос

Вкладчик положил в банк 10 000 руб. в начале 1996 г. Банк начислял с периодичностью в полгода следующие простые процентные ставки: 1996г. — 100 % годовых; 1997 г. — 60 % годовых; 1998 г. — 30 % годовых. В предположении, что вкладчик не снимал денег со своего счета определите какая сумма будет на его счете в начале 1999 г.

А) 22 000 руб.

В) 26 000 руб.

С) 29 000 руб.

D) 32 000 руб.

Решение

FV=10000(1+1)-10000+10000(1+0.6)-10000+10000(1+0.3)-10000+10000=

=10000(2-1+1.6-1+1.3)=2.9*10000=29000

Вопрос

Облигация сроком 1 год погашается по номиналу. Выплачивается ежегодный купонный доход в размере 5 % от номинала. Рыночная цена облигации составляет 91,3 % от номинала. Внутренняя ставка доходности равна…

А) 10 %

В) 12 %

С) 15 %

D) 16 %

Решение

Вопрос

Облигация сроком 1 год погашается по номиналу. Выплачивается ежегодный купонный доход в размере 8 % от номинала. Рыночная цена облигации составляет 91,5 % от номинала. Внутренняя ставка доходности равна…

А) 10 %

В) 12 %

С) 15 %

D) 18 %

Решение

Вопрос

Облигация со сроком погашения через 1 год погашается по номиналу. По облигации выплачивается ежегодный купонный доход в размере 10 % от номинала. Рыночная цена облигации составляет 91.6 (%) от номинальной стоимости. Найти внутреннюю ставку доходности.

А) 0.1

В) 0.2

С) 0.3

Решение

Вопрос

Облигация со сроком погашения через 2 года погашается по номиналу. По облигации выплачивается ежегодный купонный доход в размере 10 % от номинала. Рыночная цена облигации составляет 91.87 % от номинальной стоимости. Найти внутреннюю ставку доходности.

А) 0,1

В) 0,15

С) 0,2

Решение

Вопрос

Облигация номинальной стоимостью 1000 руб. приобретается в январе 1997 г. с дисконтом 10 %. Ставка годового купонного дохода по облигации равна 20 %. Рассчитайте ориентировочную курсовую стоимость облигации в январе 2000 г., если в момент приобретения облигации до ее погашения оставалось 5 лет. Доходность по альтернативному вложению в январе 2000 г. принять равной 10 % годовых.

А) 90,4 % от номинала

В) Для решения задачи не хватает информации о ставках ЦБ РФ по операциям репо

С) 117,4 % от номинала

D) Для решения задачи не хватает информации о доходности по альтернативному вложению

Решение

Вопрос

Рассчитайте рыночную стоимость облигации номиналом 18 000 руб. с выплатой ежегодного купонного 12 % дохода и сроком погашения через 3 года, если ставка процента по вкладу в банке составляет 14 % годовых?

А) 17 164 руб.

В) 17 269 руб.

С) 17 565 руб.

D) 17 706 руб.

Решение

Вопрос

Рассчитайте рыночную стоимость облигации номиналом 18 000 руб. с выплатой ежегодного купонного 11 % дохода и сроком погашения через 3 года, если ставка процента по вкладу в банке составляет 12 % годовых?

А) 16 857 руб.

В) 17 105 руб.

С) 17 568 руб.

D) 17 800 руб.

Решение

Вопрос

Облигация номинальной стоимостью 1000 руб. приобретается в январе 1997 г. с дисконтом 10 %. Ставка годового купонного дохода по облигации равна 20 %. Рассчитайте ориентировочную курсовую стоимость облигации в январе 2000 г., если в момент приобретения облигации до ее погашения оставалось 5 лет.

А) 90 % от номинала

В) Для решения задачи не хватает информации о ставках ЦБ РФ по операциям репо

С) 110 % от номинала

D) Для решения задачи не хватает информации о доходности по альтернативному вложению.

Решение

Вопрос

Рассчитайте рыночную стоимость облигации номиналом 17 000 руб. с выплатой ежегодного купонного 12 % дохода и сроком погашения через 3 года, если ставка процента по вкладу в банке составляет 14 % годовых?

А) 16 105 руб.

В) 16 211 руб.

С) 16 817 руб.

D) 17 421 руб.

Решение

Вопрос

Рассчитайте рыночную стоимость облигации номиналом 10 000 руб. с выплатой ежегодного купонного 12 % дохода и сроком погашения через 3 года, если ставка процента по вкладу в банке составляет 13 % годовых?

А) 9114 руб.

В) 9558 руб.

С) 9764 руб.

D) 9911 руб.

Решение

Вопрос

Бескупонная облигация А со сроком обращения 5 лет и бескупонная облигация Б со сроком обращения 10 лет имеют равную номинальную стоимость. Когда до погашения облигации А осталось 2 года, а до погашения облигации Б осталось 3 года, рыночная стоимость облигации А в два раза превысила рыночную стоимость облигации Б. Рассчитайте величину альтернативной годовой доходности.

А) 80 %

В) 90 %

С) 100 %

Решение

2PV=N/(1+r)2

PV=N/2(1+r)2

PV=N/(1+r)3

N/(2(1+r)2)=N/(1+r)3

1/(2(1+r)2)=1/(1+r)3

2(1+r)2=(1+r)3

1+r=2

r=1

Вопрос

Бескупонная облигация А со сроком обращения 5 лет и бескупонная облигация Б со сроком обращения 10 лет имеют равную номинальную стоимость. Когда до погашения облигации А осталось 3 года, а до погашения облигации Б осталось 4 года, рыночная стоимость облигации А в полтора раза превысила рыночную стоимость облигации Б. Рассчитайте величину альтернативной годовой доходности.

А) 50 %

В) 80 %

С) 100 %

Решение

1.5PV=N/(1+r)3

PV=N/1.5(1+r)3

PV=N/(1+r)4

N/(1.5(1+r)3)=N/(1+r)4

1/(1.5(1+r)3)=1/(1+r)4

1.5(1+r)3=(1+r)4

1+r=1.5

r=0.5

Вопрос

Бескупонная облигация А со сроком обращения 5 лет и бескупонная облигация Б со сроком обращения 10 лет имеют равную номинальную стоимость. Когда до погашения облигации А осталось 2 года, а до погашения облигации Б осталось 4 года, рыночная стоимость облигации Б составляла 90 % от рыночной стоимости облигации А. Рассчитайте величину альтернативной годовой доходности.

А) 4,2 %

В) 5,4%

С) 10,1 %

D) 24,8 %

Решение

PV=N/(1+r)2

0.9PV=N/(1+r)4

PV=N/(0.9 (1+r)4)

N/(1+r)2=N/(0.9(1+r)4)

1/(1+r)2=1/(0.9(1+r)4)

(1+r)2=0.9(1+r)4

0.9(1+r)2=1

(1+r)2=1.11

1+r=1.054

r=0.54

Вопрос

Бескупонная облигация А со сроком обращения 5 лет и бескупонная облигация Б со сроком обращения 10 лет имеют равную номинальную стоимость. Когда до погашения облигации А осталось 2 года, а до погашения облигации Б осталось 6 лет, рыночная стоимость облигации Б составила 80 % от рыночной стоимости облигации А. Рассчитайте величину альтернативной годовой доходности.

А) 5,7%

В) 8,6%

С) 10,4%

Решение

PV=N/(1+r)2

0.8PV=N/(1+r)6

PV=N/(0.8 (1+r)6)

N/(1+r)2=N/(0.8(1+r)6)

1/(1+r)2=1/(0.8(1+r)6)

(1+r)2=0.8(1+r)6

0.8(1+r)4=1

(1+r)4=1.25

1+r=1.057

r=0.57

Вопрос

Уставный капитал акционерного общества состоит из 800 обыкновенных акций и 200 привилегированных акций одинаковой номинальной стоимостью 1000 руб. На очередном годовом собрании акционерами единогласно было принято решение не выплачивать дивиденды по привилегированным акциям, а направить прибыль отчетного года на производственные цели.

Кто из нижеперечисленных акционеров имеет право внесения предложений в повестку дня следующего общего собрания акционеров?

А) Акционер X, владеющий 2 % обыкновенных акций общества

В) Акционер Y, владеющий 5 % привилегированных акций общества

С) Акционер Z, владеющий 10 % привилегированных акций общества

D) Никто из указанных выше акционеров

Решение

Рассмотрим вариант С

Составим пропорцию

200 шт прив акций– 100%

X шт прив акций- 10%

x=200*10/100=20

Составим пропорцию

800+200 шт акций – 100%

20 шт акций-x%

x=20*100/1000=2%

Получатся, что акционер Z владеет 2% голосующих акций (привилегированные акции приобретают голос т.к. не начислены дивиденды) Следовательно он имеет право внесения предложений в повестку дня следующего общего собрания акционеров.

Вопрос

Уставный капитал общества разделен на 80000 обыкновенных и 20000 привилегированных акций номиналом по 1000 рублей, количество акционеров равно 65. На внеочередном общем собрании акционеров, состоявшемся 20 января 2002 года, большинством в 80 % голосов принято решение о проведении закрытой подписки на облигации, конвертируемые в обыкновенные акции, в количестве 10000 штук, с размещением среди 10 лиц, не являющихся акционерами. Какие права имеет акционер X, обладающий 9600 обыкновенных акций и голосовавший против данного решения?

А) Требовать признания недействительным решения собрания, так как такие решения могут приниматься

только единогласно

В) Требовать выкупа принадлежащих ему акций по рыночной цене

С) Требовать преимущественного права приобретения размещаемых облигаций в количестве 960 штук

D) Требовать преимущественного права приобретения размещаемых облигаций в количестве 1200 штук

Решение

9600/80000*100=12%

10000 шт – 100%

х шт – 12%

х=12*10000/100=1200шт

Вопрос

Уставный капитал общества разделен на 80000 обыкновенных и 10000 привилегированных акций номиналом по 1000 рублей, количество акционеров равно 65. Привилегированные акции являются голосующими из-за невыплаты дивидендов, определенных уставом общества. На внеочередном общем собрании акционеров, состоявшемся 20 января 2002 года, большинством в 80 % голосов принято решение о проведении закрытой подписки на дополнительные привилегированные акции в количестве 10000 штук, с размещением среди 5 лиц. являющихся акционерами. Какие права имеет акционер X, обладающий 900 привилегированных акций и голосовавший против данного решения?

1. Требовать выкупа принадлежащих ему акций по рыночной цене

2. Требовать преимущественного права приобретения размещаемых акций в количестве 100 штук

3. Требовать преимущественного права приобретения размещаемых акций в количестве 900 штук

А. 1

В. 2

С. 3

D. Ничего из перечисленного выше

Решение

900/(80000+10000)*100=0,9%

10000 шт – 100%

х щт – 0,9%

х=0,9*10000/100=900 шт

Вопрос

Управляющая компания ПИФа продает инвестиционные паи по цене 154,5 руб. за пай. Расчетная стоимость пая составляет 150 руб. Правомерны ли действия управляющей компании.

Ответы:

А. Да

В. Нет

Решение

Федеральный закон от 29 ноября 2001 г. N 156-ФЗ

«Об инвестиционных фондах»

Статья 26. Определение суммы, на которую выдается инвестиционный пай, и суммы денежной компенсации, подлежащей выплате в связи с погашением инвестиционного пая

1. До завершения формирования паевого инвестиционного фонда сумма денежных средств (стоимость имущества), внесенных в паевой инвестиционный фонд, на которую выдается один инвестиционный пай, определяется правилами доверительного управления паевым инвестиционным фондом и должна быть единой для всех.

После завершения формирования паевого инвестиционного фонда сумма денежных средств (стоимость имущества), внесенных в паевой инвестиционный фонд, на которую выдается (в том числе при обмене) один инвестиционный пай, и сумма денежной компенсации, подлежащая выплате владельцу в связи с погашением инвестиционного пая (за исключением прекращения инвестиционного фонда), должны определяться исходя из расчетной стоимости инвестиционного пая.

2. Расчетная стоимость инвестиционного пая определяется в соответствии с нормативными правовыми актами федерального органа исполнительной власти по рынку ценных бумаг путем деления стоимости чистых активов паевого инвестиционного фонда, рассчитанной на день не ранее дня принятия заявок на приобретение, погашение или обмен инвестиционных паев, на количество инвестиционных паев, указанное в реестре владельцев инвестиционных паев этого паевого инвестиционного фонда.

3. Для возмещения расходов, связанных с выдачей и погашением инвестиционных паев, правилами доверительного управления паевым инвестиционным фондом могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки с расчетной стоимости инвестиционных паев при их погашении. Максимальный размер надбавки не может составлять более 1,5 процента расчетной стоимости инвестиционного пая. Максимальный размер скидки не может составлять более 3 процентов расчетной стоимости инвестиционного пая.

Соответственно в нашем случае:

150 — 100%

x – 1.5%

x=150*1.5/100=2.25

152.25 руб < 154,5 руб

Вопрос

Управляющая компания ПИФа продает инвестиционные паи по цене 151,5 руб. р пай. Расчетная стоимость

пая составляет 150 руб. Правомерны ли действия управляющей компании.

Ответы:

А. Да

В. Нет

Решение

150 — 100%

x – 1.5%

x=150*1.5/100=2.25

150+2,25=152.25

152,25>151.5

Вопрос. 2.6.1.62.1

Управляющая компания ПИФа выкупает инвестиционные паи по цене 154,5 руб. за пай. Расчетная стоимость пая составляет 150 руб. Правомерны ли действия управляющей компании.

Ответы:

А. Да

В. Нет

Решение

Выкуп по цене превышающей расчетную стоимость не осуществляется.

Вопрос. 2.6.1.62.2

Управляющая компания ПИФа выкупает инвестиционные паи по цене 151,5 руб. за пай. Расчетная стоимость пая составляет 150 руб. Правомерны ли действия управляющей компании.

Ответы:

А. Да

В. Нет

Решение

Выкуп по цене превышающей расчетную стоимость не осуществляется.

Вопрос

Инвестор внес 15000 рублей в оплату паев интервального паевого фонда. Расчетная стоимость одного

инвестиционного пая составляет 30,5 руб. Размер надбавки равен 1%. Определите количество паев, которое

будет выдано инвестору:

Ответы:

А 487

В. 486,9

С. 491,8

D. 492

Решение

30.5*1/100+30.5=30.805

15000/30.805=486.9

Вопрос

Инвестор внес 25000 рублей в оплату паев интервального паевого фонда. Расчетная стоимость одного

инвестиционного пая составляет 20 руб. Размер надбавки равен 1,5%. Определите количество паев, которое

будет выдано инвестору:

Ответы:

А 1250

В. 1231

С. 1232

D. 1231,5

Решение

20*1.5/100+20=20.3

25000/20.3=1231.5

Вопрос

АО «А» получило в налоговом периоде следующие доходы:

дивиденды от АО «В» (резидента РФ ) 400 рублей, дивиденды от АО «С» ( нерезидента РФ) 200 рублей, доход в виде процентов по облигациям АО «В» 100. Рассчитайте налог на прибыль, уплаченный непосредственно АО «А».

Ответы:

А. 90

В. 69

С. 54

D. 60

Решение

Налог на прибыль — прямой налог, взимаемый с прибыли организации (предприятия, банка, страховой компании и т. д.) за минусом суммы установленных вычетов и скидок.

К вычетам относятся:

производственные, коммерческие, транспортные издержки;

проценты по задолженности;

расходы на рекламу и представительство;

расходы на научно-исследовательские работы;

дивиденды.

В России налог официально называется Налог на прибыль организаций (до 1 января 2007 года регулировалась Главой 25 Налогового кодекса РФ).

Базовая ставка составляет 24 %: 6,5% — зачисляется в федеральный бюджет, 17,5% — зачисляется в бюджеты субъектов Российской Федерации.

Для доходов полученных в виде дивидендов от компаний-нерезидентов ставка налога составляет 15%

Налог платит получатель процента по облигации в размере 24% и дивиденда от компании нерезидента в размере 15%

Налог с дивидендов выплачивает сама компания-резидент, которая выплачивает дивиденд в размере 9%. Получатель дивиденда этот налог не платит.

Соответственно решение имеет вид:

200*15/100+100*24/100=30+24=54

Вопрос

АО «А» начислило проценты по своим облигациям АО «Б» в сумме 10 000 рублей. Кто и в какой сумме

перечислит в бюджет налог на прибыль?

Ответы:

А. АО «А» в сумме 1500 рублей

В. АО «Б» в сумме 1500 рублей

С. АО «А» в сумме 2400 рублей

D. АО «Б» в сумме 2400 рублей

Решение

10000*24/100=2400

Вопрос

АО «А», резидент РФ, начислило дивиденды по своим акциям АО «Б», резиденту РФ, в сумме 10 000 рублей.

Кто и в какой сумме перечислит в бюджет налог на прибыль?

Ответы:

А. АО «А» в сумме 900 рублей

В. АО «Б» в сумме 1500 рублей

С. АО «А» в сумме 1500 рублей

D. АО «Б» в сумме 600 рублей

Решение

10000*9/100=900

Вопрос

Физическому лицу перечислены проценты по сберегательному сертификату в размере 15 % годовых. Ставка

рефинансирования Банка России составляет 13 % годовых. Сумма начисленных процентов 3000 рублей.

Определить сумму налога на доходы физических лиц с процентов

Ответы:

А. 0 рублей

В. 52 рублей

С. 21 рублей

D. 140 рублей

Решение

В России подоходный налог взимаемый с физических лиц официально называется Налог на доходы физических лиц (НДФЛ). Основная налоговая ставка — 13%.

Некоторые виды доходов облагаются по другим ставкам:

35%:

— стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, более 4000 рублей;

— страховые выплаты по договорам добровольного страхования;

— процентные доходы по вкладам в банках в части превышения суммы, рассчитанной исходя из действующей ставки рефинансирования Центрального банка Российской Федерации, в течение периода, за который начислены проценты, по рублевым вкладам (за исключением срочных пенсионных вкладов, внесенных на срок не менее шести месяцев) и 9 процентов годовых по вкладам в иностранной валюте;

— суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения суммы указанных в пункте 2 статьи 212 Налогового Кодекса РФ, за исключением доходов в виде материальной выгоды, полученной от экономии на процентах за пользование налогоплательщиками целевыми займами (кредитами), полученными от кредитных и иных организаций Российской Федерации и фактически израсходованными ими на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры или доли (долей) в них, на основании документов, подтверждающих целевое использование таких средств.

Пункт 2 статьи 212 НК РФ устанавливает, что является доходом от использования нерыночной процентной ставки:

— Для рублевых займов (кредитов) — превышение суммы процентов, исчисленной исходя из трех четвертых действующей ставки рефинансирования, установленной ЦБ РФ на дату получения таких средств, над суммой процентов, исчисленной исходя из условий договора

— Для займов (кредитов) в иностранной валюте — превышение суммы процентов, исчисленной исходя из 9 процентов годовых, над суммой процентов, исчисленной исходя из условий договора.

9%:

— доходы от долевого участия в деятельности организаций, полученных в виде дивидендов.

30%:

— относится к нерезидентам Российской Федерации.

Существует значительный перечень стандартных, социальных, имущественных и профессиональных налоговых вычетов, уменьшающих налогооблагаемую базу, а также доходов, не подлежащих налогообложению.

Соответственно решение имеет вид:

15% — 3000

13%- х

Х=13*3000/15=2600

3000-2600=400

400*35/100=140

Вопрос

Облигация АО «А» номинальной стоимостью 1000 рублей приобретена юридическим лицом за 80 % от

номинала. Купонная ставка по облигации составляет 10 % годовых. Срок до погашения 5 лет. Определить

совокупную сумму налога на прибыль с доходов за весь срок владения облигацией.

Ответы:

А. 105 рублей

В. 123 рубля

С. 168 рублей

D. 350 рублей

Решение

При покупке

1000 – 100%

x- 80%

x=1000*80/100=800 руб

200*24/100=48 руб

Купон

1000*10/100=100 руб

За 5 лет

100*5=500

500*24/100=120 руб

120+48=168 руб

Вопрос

Юридическое лицо, резидент РФ, получило на свой расчетный счет дивиденды по принадлежащим ему акциям АО «А», резидента РФ, в размере 182 000 рублей. Определить налог на прибыль с полученных дивидендов.

Ответы:

А. 10 920 рублей

В. 18 000 рублей

С. 16 380 рублей

Решение

100% — х

91%-182 000 (т.к. налог 9%)

х=182000*100/91=200000 руб

200 000-182 000=18000 руб

Вопрос

Обыкновенная акция АО «А» была приобретена АО «Б» за 870 рублей и продана за 890 рублей. За период

владения акцией на расчетный счет АО «Б» были перечислены дивиденды от резидента РФ в сумме 90 рублей. Определить совокупную сумму налога на прибыль с доходов по акции, уплаченных в бюджет непосредственно АО «Б».

Ответы:

А. 6 рублей

В. 4,8 рублей

С. 10,2 рубля

D. 38,5 рублей

Решение

От перепродажи

890-870=20 руб

20*24/100=4,8 руб

По дивидендам налог уплачен АО «А»

Вопрос

АО «А», резидент РФ, получило дивиденды от иностранного АО «В» в сумме 10 000 рублей. В свою очередь АО «А» начислило АО «В» дивиденды в сумме 15 000 рублей. Определить размер налога на прибыль с дивидендов у АО «А и АО «В».

Ответы:

А. АО «А» — 1500 рублей, АО «В» — 2250 рублей

В. АО «А» — 600 рублей, АО «В» — 2250 рублей

С. АО «А» — 1500 рублей, АО «В» — 900 рублей

D. АО «А» — 600 рублей, АО «В» — 900 рублей

Решение

10 000*15/100=1500 руб

15 000*15/100=2250 руб

Вопрос

Общая сумма налога на прибыль и налога на доходы физических лиц, подлежащая удержанию из доходов

получателей дивидендов — налоговых резидентов Российской Федерации, равна 100 тыс. рублей. Доля

юридического лица АО «А» в общей сумме дивидендов равна 20 %, доля физического лица Б. в общей сумме дивидендов равна 10 %. Определить суммы налога, подлежащее удержанию из доходов получателей

дивидендов АО «А» и Б.

Ответы:

А. Сумма налога с дивидендов АО «А» — 20 тыс. рублей, с дивидендов Б. — 10 тыс. рублей

В. Сумма налога с дивидендов АО «А» — 10 тыс. рублей, с дивидендов Б. — 20 тыс. рублей

С. Сумма налога с дивидендов АО «А» — 15 тыс. рублей, с дивидендов Б. — 15 тыс. рублей

D. Сумма налога с дивидендов АО «А» — 6 тыс. рублей, с дивидендов Б. — 6 тыс. рублей

Решение

100тыс*20%/100%=20 тыс

100тыс*10%/100%=10 тыс

Вопрос

Физическое лицо, взяв в банке кредит под 15 % годовых, приобрело ценные бумаги, обращающиеся на

организованном рынке. Ставка рефинансирования Центрального банка Российской Федерации составляла 13 % годовых. Сумма уплаченных процентов за пользование привлеченными денежными средствами составила 195 рублей. На какую сумму может быть уменьшен доход от продажи указанных ценных бумаг.

Ответы:

А. 0 рублей

В. 195 рублей

С. 169 рублей

D. 39 рублей

Решение

195 – 15%

х – 13%

х=195*13/15=169

| 🎓 Заказ №: 22505 |

| ⟾ Тип работы: Задача |

| 📕 Предмет: Экономика |

| ✅ Статус: Выполнен (Проверен преподавателем) |

| 🔥 Цена: 249 руб. |

👉 Как получить работу? Ответ: Напишите мне в whatsapp и я вышлю вам форму оплаты, после оплаты вышлю решение.

➕ Как снизить цену? Ответ: Соберите как можно больше задач, чем больше тем дешевле, например от 10 задач цена снижается до 50 руб.

➕ Вы можете помочь с разными работами? Ответ: Да! Если вы не нашли готовую работу, я смогу вам помочь в срок 1-3 дня, присылайте работы в whatsapp и я их изучу и помогу вам.

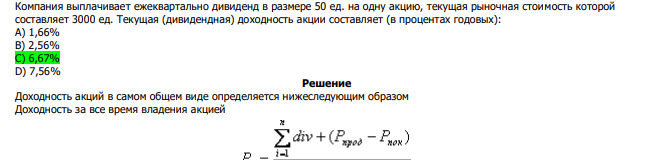

⚡ Условие + 37% решения:

Компания выплачивает ежеквартально дивиденд в размере 50 ед. на одну акцию, текущая рыночная стоимость которой составляет 3000 ед. Текущая (дивидендная) доходность акции составляет (в процентах годовых): А) 1,66% В) 2,56% С) 6,67% D) 7,56%

Решение Доходность акций в самом общем виде определяется нижеследующим образом Доходность за все время владения акцией Годовая доходность

Готовые задачи по экономике которые сегодня купили:

- Производство национального дохода характеризуется производственной функцией yt =min2Nt ,0,25Kt

- Доходность к погашению облигации с годовой купонной ставкой 10 %, сроком погашения 1 год и рыночной стоимостью 75 %, в годовых процентных ставках равна:

- Если рыночная стоимость облигации равна 85 % от номинальной стоимости, годовой купон — 10 %. то по истечении 3 месяцев с момента выплаты купона, «грязная» цена облигации в процентах от номинальной стоимости составит: А) 85% В) 87,5% С) 88,5% D) 90%

- Потребительский кредит в размере Р тысяч рублей погашается двумя платежами Q1 и Q2 в конце каждого полугода, проценты I по кредиту выплачиваются сразу при покупке. P тыс. руб. = 100

- Известны курс A/B спот f – g и форвардная маржа h – k (срок t дней).

- Текущая доходность облигации с купонной ставкой 10 % годовых и рыночной стоимостью 75 % равна: А) 3.92% В) 10% С) 11,76% D) 13,33%

- При какой цене за наличный инструмент, покупка трехмесячного фьючерса по цене 102 руб. равноценна покупке наличного инструмента, если процентная ставка равна 16 % годовых?

- Экономика страны описывается производственной функцией КоббаДугласа

- Выдана ссуда в 620 тысяч рублей на 25 лет по 13% годовых.

- Потребительский кредит выдан на сумму 230 тыс.руб. открыт на 2 года по ставке 12,5% годовых. А = 230 тыс.руб.

По

банковскому вкладу ежемесячно начисляется

доход в 1.6%. Годовая ставка с учетом

реинвестирования дохода составит

—19.2%

—19.48%

—20.2%%

+—20.98%

По

банковскому вкладу ежеквартально

начисляется доход в 1.6%. Годовая ставка

с учетом реинвестирования дохода

составит

—6.4%

+—6.56%

—9.6%%

—10.5%

r

= (1+0,16)^4 – 1 = 6,56%

Инвестор

поместил 500 руб. на банковский депозит

сроком на 4 года под 12% годовых с

поквартальным начислением процентов.

Если в течение всего периода инвестор

не производил никаких изъятий со счета,

то в конце указанного срока он получит

сумму:

+—802.35

руб

—773.52

руб

—768.10

руб

—845.22

руб

FV=500*(1+0,12/4)^4*4

= 802,35

Инвестор

поместил на банковский депозит 2000 рублей

сроком на 4 года. В течение первых двух

лет ставка составляла 10% годовых, в

течение последних двух лет — 8% годовых.

В конце каждого года инвестор снимал

начисленный процентный доход. Общая

сумма вклада и начисленных в течение

всего срока процентных платежей составит

+—2720

руб

—2822.69

руб

—2160

руб

—3120

руб

Инвестор

поместил на банковский депозит 2000 рублей

сроком на 4 года. В течение первых двух

лет ставка составляла 10% годовых, в

течение последних двух лет — 8% годовых.

Общая сумма вклада и начисленных в

течение всего срока процентных платежей

составит

—2720

руб

+—2822.69

руб

—2160

руб

—3120

руб

FV=2000*(1+0,1)^2*(1+0,08)^2=2822,69

Инвестор

поместил $1000 на валютный депозит в банк

сроком на 2 года. В течение первого года

ставка составила 8% годовых; в течение

второго года – 6%. Начисление процентов

поквартальное. Если в течение всего

периода инвестор не производил никаких

изъятий со счета, его начисленный

процентный доход составит

—$1148.85

+—$148.85

—$1144.80

—$144.80

Инвестор

поместил $1000 на валютный депозит в банк

сроком на 2 года. В течение первого года

ставка составила 8% годовых; в течение

второго года – 6%. Если в течение всего

периода инвестор не производил никаких

изъятий со счета, его начисленный

процентный доход составит

—$1148.85

—$148.85

—$1144.80

+—$144.80

Инвестор

поместил $1000 на валютный депозит в банк

сроком на 2 года. В течение первого года

ставка составила 8% годовых; в течение

второго года – 6%. Начисление процентов

помесячное. Если в течение всего периода

инвестор не производил никаких изъятий

со счета, его начисленный процентный

доход составит

+—$149.80

—$148.85

—$144.85

—$144.80

Инвестор

поместил 1000 руб. на банковский депозит

сроком на 4 года под 12% годовых. Если в

течение всего периода инвестор не

производил никаких изъятий со счета,

его начисленный процентный доход

составит

—480.00

руб

+—573.52

руб

—520.00

руб

—612.22

руб

FV=1000*(1+0,12)^4=1573,52

Инвестор

поместил на банковский депозит 2000 руб.

сроком на 3 года под 10% годовых. По

истечении трех лет сумма на депозитном

счете составила (при условии, что инвестор

не снимал начисленный процентный доход

до истечения этого срока):

—2600

руб

—2696

руб

+—2662

руб

—2700

руб

FV=2000*(1+0,1)^3=2662

Инвестор

поместил 1000 руб. на банковский депозит

сроком на 4 года при ставке в 12% годовых.

В конце каждого года инвестор снимал

со счета начисленный доход за

соответствующий год. Общая сумма вклада

и начисленного за 4 года процентного

дохода составит

—1120

руб

+—1480

руб

—1573.52

руб

—1360

руб

FV=1000*(1+4*0,12)=1480

Инвестор

поместил на банковский депозит 3000 руб.

сроком на 2 года. В течение первого года

ставка составила 11%, в течение второго

— 8% годовых. Общая сумма вклада и

начисленного за два года процентного

дохода, при условии, что по истечении

первого года инвестор снял со счета

начисленные проценты, составит

—3596.4

руб

—3500

руб

—3696

руб

+—3570

руб

Какую

сумму необходимо положить инвестору

на банковский депозит под 17% годовых,

чтобы через три года сумма на этом счете

составляла 4250 руб. (банк производит

начисление процентов один раз в полгода)

—1675.56

руб

+—2605.02

руб

—3113.67

руб

—2653.57

руб

PV=4250/(1+0,177225)^3=2605,02

Какую

сумму необходимо положить инвестору

на банковский депозит под 17% годовых,

чтобы через три года сумма на этом счете

составляла 2265 руб. Если по истечении

каждого года инвестор снимал со счета

начисленные проценты

—1600.00

руб

—1400.00

руб

+—1500.00

руб

—1700.00

руб

В

начале 1967 года Иван Кузьмич втайне от

супруги положил 100 руб. из пенсии на

сберегательную книжку под 3% годовых,

спрятал книжку в сундук, а вскоре

скоропостижно скончался. В 1986 году при

переезде сберегательная книжка была

неожиданно обнаружена его вдовой. Если

вдова Ивана Кузьмича закроет сбер.

книжку в начале 1987 года, она сможет

получить

+—180.61

руб

—160

руб

—182

руб

—196.36

руб

FV=100*(1+0,03)^20=180,61

Несколько

лет назад под Новый Год Ваша бабушка

положила 5 тыс. рублей на банковский

депозит под 20% годовых, но забыла точно,

сколько лет назад она это сделала.

Определить, сколько лет пролежала

указанная сумма на депозите, если к

концу текущего года на депозитном счете

оказалось 12442 руб

—4

года

+—5

лет

—6

лет

—7

лет

Несколько

лет назад под Новый Год Ваша бабушка

положила 5 тыс. рублей на банковский

депозит под 20% годовых, но забыла точно,

сколько лет назад она это сделала.

Определить, сколько лет пролежала

указанная сумма на депозите, если к

концу текущего года на депозитном счете

оказалось 10368 руб

+—4

года

—5

лет

—6

лет

—7

лет

Несколько

лет назад под Новый Год Ваша бабушка

положила 5 тыс. рублей на банковский

депозит под 20% годовых, но забыла точно,

сколько лет назад она это сделала.

Определить, сколько лет пролежала

указанная сумма на депозите, если к

концу текущего года на депозитном счете

оказалось 14930 руб

—4

года

—5

лет

+—6

лет

—7

лет

Несколько

лет назад под Новый Год Ваша бабушка

положила 5 тыс. рублей на банковский

депозит под 20% годовых, но забыла точно,

сколько лет назад она это сделала.

Определить, сколько лет пролежала

указанная сумма на депозите, если к

концу текущего года на депозитном счете

оказалось 17916 руб

—4

года

—5

лет

—6

лет

+—7

лет

Инвестор

положил определенную сумму на банковский

депозит под ставку 16% годовых с помесячным

начислением процентов. Определите

величину годовой ставки c начислением

процентов один раз в год, которая (при

прочих равных условиях) принесет ему

доход, равный доходу, получаемому по

его вкладу

—17,89%

—18,02%

—15,67%

+—17,23%

r

= (1+0,16/12)^12 – 1= 17,23%

Инвестор

положил определенную сумму на банковский

депозит под ставку 18% годовых с помесячным

начислением процентов. Определите

величину годовой ставки c начислением

процентов один раз в год, которая (при

прочих равных условиях) принесет ему

доход, равный доходу, получаемому по

его вкладу

+—19,56%

—19,25%

—18,81%

—18,00%

r

= (1+0,18/12)^12 – 1=19,56%

Инвестор

положил определенную сумму на банковский

депозит под ставку 18% годовых с

поквартальным начислением процентов.

Определите величину годовой ставки c

начислением процентов один раз в год,

которая (при прочих равных условиях)

принесет ему доход, равный доходу,

получаемому по его вкладу

—19,56%

+—19,25%

—18,81%

—18,00%%

r

= (1+0,18/4)^4 – 1=19,25%

Инвестор

положил определенную сумму на банковский

депозит под ставку 18% годовых с полугодовым

начислением процентов. Определите

величину годовой ставки c начислением

процентов один раз в год, которая (при

прочих равных условиях) принесет ему

доход, равный доходу, получаемому по

его вкладу

—19,56%

—19,25%

+—18,81%

—18,00%%

r

= (1+0,18/2)^2 – 1 = 18,81%

Инвестор

положил определенную сумму на банковский

депозит под ставку 19% годовых с помесячным

начислением процентов. Определите

величину годовой ставки c начислением

процентов один раз в год, которая (при

прочих равных условиях) принесет ему

доход, равный доходу, получаемому по

его вкладу

—20,40%

—19,00%

+—20,75%

—19,90%

r

= (1+0,19/12)^12 – 1 = 20,75%

Инвестор

положил определенную сумму на банковский

депозит под ставку 19% годовых с

поквартальным начислением процентов.

Определите величину годовой ставки c

начислением процентов один раз в год,

которая (при прочих равных условиях)

принесет ему доход, равный доходу,

получаемому по его вкладу

+—20,40%

—19,00%

—20,75%

—19,90%

r

= (1+0,19/4)^4 – 1 = 20,40%

Инвестор

положил определенную сумму на банковский

депозит под ставку 19% годовых с полугодовым

начислением процентов. Определите

величину годовой ставки c начислением

процентов один раз в год, которая (при

прочих равных условиях) принесет ему

доход, равный доходу, получаемому по

его вкладу

—20,40%

—19,00%

—20,75%

+—19,90%

r

= (1+0,19/2)^2 – 1 = 19,90

Два

года назад Вы поместили $5000 на валютный

депозит под постоянную ставку и уехали

в длительную командировку. По истечении

указанного срока сумма на депозите

составила $5886. Ставка депозита составляла

—8.0%

—8.86125%

—9%

+—8.5%

5000=5886/(1+IRR)^2,

1+IRR

= 1,0849

IRR=8,5%

Два

года назад Вы поместили $5000 на валютный

депозит под постоянную ставку и уехали

в длительную командировку. По истечении

указанного срока сумма на депозите

составила $5832. Ставка депозита составляла

+—8.0%

—8.86125%

—9%

—8.5%

5000

= 5832/(1+IRR)^2

По

окончании третьего года со дня помещения

средств в депозит на счете инвестора

находится сумма 21074 руб. Начисление

происходило по схеме сложного процента

по ставке 12%. Первоначальная сумма вклада

составила

—14480

руб

+—15000

руб

—15500

руб

—16740

руб

PV=

21074/(1+0,12)^3 = 15000

По

окончании второго года со дня помещения

средств в депозит на счете инвестора

находится сумма 28 732 руб. Начисление

происходило по схеме сложного процента

по ставке 13%. Первоначальная сумма вклада

составила

—21

701 руб

—22

000 руб

+—22501

руб

—22803

руб

PV=28732/(1+0,13)^2=22501

Если

по окончании родного института Вы

вознамеритесь бессрочно долго поздравлять

свой деканат с Новым годом открыткой

стоимостью $0.50, то Вам будет необходимо

поместить в валютный депозит под

постоянную ставку в 6% годовых следующую

сумму (инфляцию не учитывать)

—$5.00

—$6.67

+—$8.33

—$26.00

PVP=0,50/0,06=8,33

Если

по окончании родного института Вы

вознамеритесь бессрочно долго поздравлять

свой деканат с Новым годом открыткой

стоимостью $0.60, то Вам будет необходимо

поместить в валютный депозит под

постоянную ставку в 6% годовых следующую

сумму (инфляцию не учитывать)

—$5.00

—$8.33

+—$10.00

—$26.00

PVP=0,6/0,06=10

Если

по окончании родного института Вы

вознамеритесь бессрочно долго поздравлять

свой деканат с Новым годом открыткой

стоимостью $0.60, то Вам будет необходимо

поместить в валютный депозит под

постоянную ставку в 5% годовых следующую

сумму (инфляцию не учитывать)

—$30.00

+—$12.00

—$10.00

—$8.33

PVP=0,6/0,05=12

Если

по окончании родного института Вы

вознамеритесь бессрочно долго поздравлять

свой деканат с Новым годом открыткой

стоимостью 20 руб., то Вам будет необходимо

поместить в депозит под постоянную

ставку в 12% годовых следующую сумму

(инфляцию не учитывать)

—120.00

руб

+—166.67

руб

—240.00

руб

—633.33

руб

PVP=20/0,12=166,67

Если

по окончании родного института Вы

вознамеритесь бессрочно долго поздравлять

свой деканат с Новым годом открыткой

стоимостью 12 руб., то Вам будет необходимо

поместить в депозит под постоянную

ставку в 6% годовых следующую сумму

(инфляцию не учитывать)

—120.00

руб

—166.67

руб

+—200.00

руб

—633.33

руб

PVP=12/0,06=200

Если

по окончании родного института Вы

вознамеритесь бессрочно долго поздравлять

свой деканат с Новым годом открыткой

стоимостью 12 руб., то Вам будет необходимо

поместить в депозит под постоянную

ставку в 12% годовых следующую сумму

(инфляцию не учитывать)

+—100.00

руб

—166.67

руб

—200.00

руб

—633.33

руб

PVP=12/0,12=100

По

окончании родного института Вы собираетесь

бессрочно долго поздравлять свой деканат

с Новым годом открыткой стоимостью 20

руб. Для этого Вам будет необходимо

поместить в депозит под постоянную

ставку в 12% годовых следующую сумму

(прогнозируемая инфляция составит 8% в

год)

—166.67

руб

—250.00

руб

+—500.00

руб

—633.33

руб

PVP=20/(0,12-0,08)

= 500

По

окончании родного института Вы собираетесь

бессрочно долго поздравлять свой деканат

с Новым годом открыткой стоимостью 8

руб. Для этого Вам будет необходимо

поместить в депозит под постоянную

ставку в 20% годовых следующую сумму

(прогнозируемая инфляция составит 12% в

год)

—40.00

руб

—66.67

руб

+—100.00

руб

—166.67

руб

PVP=8/(0,2-0,12)=100

По

окончании родного института Вы собираетесь

бессрочно долго поздравлять свой деканат

с Новым годом открыткой стоимостью 12

руб. Для этого Вам будет необходимо

поместить в депозит под постоянную

ставку в 20% годовых следующую сумму

(прогнозируемая инфляция составит 8% в

год)

—60.00

руб

+—100.00

руб

—150.00

руб

—250.00

руб

12/(0,2-0,08)

=100

Рассчитайте,

какую сумму необходимо положить в

банковский депозит под 16% годовых, чтобы

ежедневно, в течение 3 лет получать 6

руб. на мороженое. Год считать состоящим

из 365 дней

—4918

руб

+—5301

руб

—6570

руб

—14753

руб

Определите

размер ежегодного (в конце года) взноса

на банковский депозитный счет, который

необходимо осуществлять, чтобы к концу

четвертого года сумма на нем составила

6683 руб. Банк платит 17% годовых

—1500

руб

+—1300

руб

—1200

руб

—1150

руб

6683=A*(1+0,17)^4-1)/0,17,A=1300

Определите

размер ежегодного (в конце года) взноса

на банковский депозитный счет, который

необходимо осуществлять, чтобы к концу

четвертого года сумма на нем составила

5655 руб. Банк платит 17% годовых

—900

руб

—1300

руб

+—1100

руб

—1250

руб

Определите

размер ежегодного (в конце года) взноса

на банковский депозитный счет, который

необходимо осуществлять, чтобы к концу

четвертого года сумма на нем составила

11309 руб. Банк платит 17% годовых

—2400

руб

—2300

руб

+—2200

руб

—2650

руб

Определите

размер ежегодного (в конце года) взноса

на банковский депозитный счет, который

необходимо осуществлять, чтобы к концу

четвертого года сумма на нем составила

16964 руб. Банк платит 17% годовых

—3000

руб

+—3300

руб

—2900

руб

—4000

руб

Определите

сумму, которую необходимо положить

сегодня на счет в банке под 15% годовых,

чтобы иметь возможность в течение 6 лет

ежегодно в конце каждого года оплачивать

поездку на отдых стоимостью $3171 (инфляцию

не учитывать)

—$14000

—$13000

+—$12000

—$15000

PVA=3171/0,15*(1-1/(1+0,15)^6

Определите

сумму, которую необходимо положить

сегодня на счет в банке под 15% годовых,

чтобы иметь возможность в течение 6 лет

ежегодно в конце каждого года оплачивать

поездку на отдых стоимостью $3964 (инфляцию

не учитывать)

+—$15000

—$13000

—$14000

—$16000

Определите

сумму, которую необходимо положить

сегодня на счет в банке под 15% годовых,

чтобы иметь возможность в течение 6 лет

ежегодно в конце каждого года оплачивать

поездку на отдых стоимостью $3700 (инфляцию

не учитывать)

—$11.000

—$21.000

—$17.000

+—$14.000

Определите

сумму, которую необходимо положить

сегодня на счет в банке под 15% годовых,

чтобы иметь возможность в течение 6 лет

ежегодно в конце каждого года оплачивать

поездку на отдых стоимостью $4228 (инфляцию

не учитывать)

—$13.000

—$14.000

+—$16.000

—$15.000

49.

Рассчитайте, какую сумму будет готов

заплатить инвестор за облигацию с