При предоставлении займа другой организации проводки могут быть различными. О том, с чем это связано и какие именно бухгалтерские записи возникают у стороны, дающей средства в долг, читайте в нашем материале.

Условия выдачи денег в долг, влияющие на бухучет операций по этому долгу

Операции заимствования между юрлицами, не входящими в число кредитных организаций, не являются редкостью. Они более простым способом, чем в банке (без сбора большого количества документов), позволяют получить на нужный срок необходимые средства, и процентная ставка при этом может быть ниже, чем устанавливаемая банком по кредиту (вплоть до ее отсутствия). Еще один положительный момент заключается в том, что у получателя займа не возникает необходимости регулярно отчитываться перед своим кредитором о текущем финансовом положении, как это происходит при получении кредита.

Грамотно оформить договор займа вам помогут Путеводители по договорной работе от КонсультантПлюс. В частности, мы рекомендуем ознакомиться с информацией о рисках для займодавца и заемщика. Получите пробный доступ к системе бесплатно и переходите в материалы.

Проводки по предоставлению займа юридическому лицу и проводки по начислению процентов по нему, если они предусмотрены договором заимствования, у передающей стороны имеют прямую зависимость от двух условий:

- Будут ли начисляться проценты за пользование средствами, взятыми в долг, или стороны пришли к соглашению об их отсутствии.

- Входит ли выдача займов в перечень обычных для нее видов осуществляемой деятельности или такие операции имеют место от случая к случаю.

Первое из условий определяет саму суть долга, возникающего у получающей стороны перед займодавцем: окажется он приносящим доход или нет. То есть следует его считать финвложением (размещением средств с целью извлечения из этого процесса финансовой выгоды) или расценивать просто как дебиторскую задолженность.

От второго условия зависит, в каких именно проводках заем организации от организации отразится при начислении процентов (т. е. дохода по нему).

Предоставление юридическому лицу займа от юрлица под проценты

В бухгалтерских проводках выдача займа юрлицу под проценты отобразится с возникновением в дебетовой части записи счета 58, один из субсчетов которого Планом счетов бухучета (утв. приказом Минфина РФ от 31.10.2000 № 94н) отведен для отражения выдаваемых в долг средств. Аналитика на нем организуется по получателям заимствований и каждому из заключаемых договоров. Обособленно следует отражать долги, обеспеченные векселями.

В кредитовой части проводки возникнет счет учета денежных средств, соответствующий их виду:

- 51 — при безналичном перечислении в рублях;

- 52 — при переводе средств в валюте.

Таким образом, проводка по учету выданного под проценты займа будет иметь вид: Дт 58 Кт 51 (52).

Проценты, ежемесячно начисляемые по займу, на счете 58 не показываются. Для их учета предназначен другой счет — 76, по дебету которого будет фиксироваться сумма дохода, рассчитанная по ставке, предусмотренной договором. Привязка проводок по учету выданного организацией займа и проводок по отражению начисляемых по нему процентов к разным счетам обусловлена разной сущностью возникающей задолженности: на счете 58 это сумма доходных вложений, а на счете 76 — текущие расчеты по платежам, связанным с этими вложениями.

В кредитовой части записи, отражающей начисление процентов, возникнет счет учета финрезультата:

- 90, если выдача займов в учетной политике юрлица обозначена как один из обычных для него видов осуществляемой деятельности;

- 91, если предоставление заемных средств к числу обычных видов деятельности не относится.

То есть факт начисления процентов запишется как Дт 76 Кт 91 (90). Поступление платежа по ним отобразится записью Дт 51 (52) Кт 76.

При возврате основной суммы долга по займу возникнет проводка Дт 51 (52) Кт 58.

Как у заимодавца начисляются НДС и налог на прибыль, вы можете узнать из Путеводителя от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Выдан беспроцентный заем — как это отразить в проводках

Однако выдаваемый денежными средствами заем может оказаться и беспроцентным (ст. 809, 810 ГК РФ). В такой ситуации он теряет основной признак (способность приносить доход), позволяющий ему числиться в составе финвложений. Как в таком случае показать долг заемщика? Его следует отразить как обычную задолженность контрагента по расчетам, не связанным с реализацией в его адрес, т. е. с применением счета 76.

Облагается ли беспроцентный заем налогом на прибыль, узнайте здесь.

В зависимости от того, в рублях или в валюте будет сделано перечисление средств, выдаваемых в долг, проводка — выдан заем другой организации — без процентов приобретет вид Дт 76 Кт 51 либо Дт 76 Кт 52.

Поскольку начисления дохода не предусматривается, то не появятся записи операций по отражению в учете процентов и по их оплате. То есть до момента возврата долга его сумма будет числиться по дебету счета 76. Возврат же отобразится проводкой, обратной той, которой долг принимался на учет: Дт 51 (52) Кт 76.

Таким образом, в ситуации, когда другой организации выдан беспроцентный заем — проводки по нему будут отображать только его возникновение в учете и списание при возврате средств.

Итоги

Предоставление денежных средств в долг по договоренности между юрлицами может осуществляться как на условиях оплаты процентов за это, так и без дополнительных платежей. Для займодавца заем в первом случае приобретает характер финвложений (т. е. приносит доход), а во втором является просто дебиторской задолженностью. Соответственно, учитывать сумму средств, выданных в долг, надо на счете либо 58, либо 76, отражая это проводкой либо Дт 58 Кт 51 (52), либо Дт 76 Кт 51 (52). Проводки по процентам, начисляемым по займу, отраженному на счете 58, будут привязаны к счету 76: Дт 76 Кт 91 (90) — начисление; Дт 51 (52) Кт 76 — оплата.

Компания вправе выдать другой фирме или физическому лицу заем. Эту сделку оформляют письменно — договором займа. Проценты, которые получатель должен платить по займу, обычно прописывают в договоре. Если такого условия в нем нет, то их рассчитывают исходя из ставки рефинансирования, действующей на момент возврата займа.

Компания вправе выдать и беспроцентный заем. Однако подобное условие обязательно должно быть прописано в договоре. Исключение предусмотрено лишь для займов, выдаваемых не в денежной, а в натуральной форме. По умолчанию считается, что они беспроцентные. В то же время компания вправе установить в договоре обязанность заемщика уплачивать проценты и по ним. Отметим, что сумму беспроцентных займов в составе финансовых вложений не учитывают. Поэтому по строке 1170 баланса их не отражают. Для подобных займов предназначены строки 1190 (по долгосрочным) или 1230 (по краткосрочным) бухгалтерского баланса.

Какие-либо дополнительные затраты, связанные с выдачей заемных средств (на юридическую экспертизу договора, оплату консультационных услуг и т.д.), учитывают в составе прочих расходов (). Операции по выдаче займов в денежной форме НДС не облагают. Не начисляют налог и на сумму процентов, которые по ним начислены. Поэтому «входной» НДС по тем или иным затратам, связанным с выдачей средств сторонним лицам, к вычету не принимают. Сумму налога включают в состав прочих расходов компании.

Проценты, начисленные по займам, отражают в составе либо выручки от продаж (если подобные сделки являются обычным видом деятельности), либо прочих доходов (если эти поступления не связаны с обычными видами деятельности фирмы). Их начисляют по окончании каждого отчетного периода (месяца) в соответствии с условиями договора. Это предусмотрено пунктом 16 ПБУ 9/99. Факт уплаты процентов заимодавцем значения не имеет.

Сумму процентов отражают на счетах по учету расчетов. На размер финансовых вложений она не влияет. Это связано с тем, что ПБУ 19/02 предусматривает ограниченный перечень случаев, когда те или иные операции приводят к увеличению стоимости вложений. При этом начисление процентов по выданным заемным средствам в нем не предусмотрено. Такие проценты могут учитываться по счету 76 «Расчеты с разными дебиторами и кредиторами» (если заем выдан стороннему лицу) или 73 «Расчеты с персоналом по прочим операциям» (если заем выдан сотруднику компании).

Порядок уплаты процентов заемщиком также определяют в договоре. Если он там не указан, то заемщик обязан перечислять их ежемесячно до погашения суммы займа.

Пример

В январе компания выдала долгосрочный заем другой фирме в сумме 4 000 000 руб. Он предоставлен под 24% годовых. Проценты начисляются за каждый день пользования займом. Уплата процентов заемщиком происходит не позднее окончания каждого квартала. Дополнительные расходы, связанные с выдачей займа, составили 11 800 руб. (в том числе НДС — 1800 руб.).

Операции по выдаче займа будут отражены записями:

Дебет 58 Кредит 51

— 4 000 000 руб. — перечислена сумма займа заемщику;

Дебет 19 Кредит 60

— 1800 руб. — учтен НДС по расходам, связанным с выдачей займа;

Дебет 91-2 Кредит 60

— 10 000 руб. (11 800 — 1800) — учтены расходы, связанные с выдачей займа;

Дебет 91-2 Кредит 19

— 1800 руб. — списан НДС по расходам, связанным с выдачей займа;

Дебет 76 Кредит 91-1

— 81 311 руб. (4 000 000 руб. х 24% : 366 дн. х 31 дн.) — начислены проценты за январь;

Дебет 76 Кредит 91-1

— 76 066 руб. (4 000 000 руб. х 24% : 366 дн. х 29 дн.) — начислены проценты за февраль;

Дебет 76 Кредит 91-1

— 81 311 руб. (4 000 000 руб. х 24% : 366 дн. х 31 дн.) — начислены проценты за март;

Дебет 51 Кредит 76

— 238 688 руб. (81 311 + 76 0 66 + 81 311) — получены проценты за I кв.

Далее операции по начислению процентов компания отражает в аналогичном порядке. При возврате суммы займа нужно сделать запись:

Дебет 51 Кредит 58

— 4 000 000 руб. — сумма займа возвращена на расчетный счет компании.

Заем может быть предоставлен как в безналичной, так и в наличной форме. Во втором случае на него распространяются все требования, связанные с ограничением наличных расчетов. Так, сумма наличных, выплачиваемая по одному договору, не может превышать 100 000 рублей (*). Однако это ограничение не применяют, если деньги выдаются гражданину, который не зарегистрирован в качестве индивидуального предпринимателя. Поэтому, например, работнику компании или ее владельцу заем может быть выдан в большей сумме. В этой ситуации нужно учитывать, что выдача займа за счет наличной выручки, поступившей в кассу компании, не допускается (**).

При проведении операции по возврату или выдаче наличных займов контрольно-кассовую технику использовать не нужно. Это связано с тем, что в такой ситуации реализации товаров, работ или услуг не происходит (*). Данное правило в полной мере применяют и в отношении процентов по займу, которые внесены в кассу заимодавца наличными.

Если фирма выдает процентный заем в натуральной форме (товарами или материалами), то прежде всего необходимо отразить их выбытие. Дело в том, что право собственности на эти ценности переходит от компании-заимодавца к заемщику. Следовательно, происходит его реализация. Отметим, что операции по выдаче займа в товарном виде от НДС не освобождаются. Поэтому при передаче имущества в заем фирме-заимодавцу следует начислить налог к уплате в бюджет. После возврата займа отражаются операции по оприходованию полученного имущества. Сумму «входного» НДС компания может принять к вычету в обычном порядке. При этом если компания выдала заем физлицу, предпринимателю или другой компании, которые не являются плательщиками налога, то такого права у нее не возникает.

Пример

В январе компания выдала долгосрочный заем другой фирме. Заем предоставлен товарами. Их стоимость, определенная в договоре, составляет 2 360 000 руб. (в том числе НДС — 360 000 руб.). Себестоимость товаров составляет 2 000 000 руб. Заем выдан под 24% годовых. Проценты начисляются за каждый день пользования займом. Уплата процентов заемщиком происходит не позднее окончания каждого квартала.

Операции по выдаче займа будут отражены записями:

Дебет 76 Кредит 90-1

— 2 360 000 руб. — отражена выручка от реализации товаров;

Дебет 90-2 Кредит 68

— 360 000 руб. — начислен НДС;

Дебет 90-3 Кредит 41

— 2 000 000 руб. — списана себестоимость товаров, переданных в заем;

Дебет 58 Кредит 76

— 2 360 000 руб. — отражена сумма займа;

Дебет 76 Кредит 91-1

— 47 974 руб. (2 360 000 руб. х 24% : 366 дн. х 31 дн.) — начислены проценты за январь;

Дебет 76 Кредит 91-1

— 44 879 руб. (2 360 000 руб. х 24% : 366 дн. х 29 дн.) — начислены проценты за февраль;

Дебет 76 Кредит 91-1

— 47 974 руб. (2 360 000 руб. х 24% : 366 дн. х 31 дн.) — начислены проценты за март;

Дебет 51 Кредит 76

— 140 827 руб. (47 974 + 44 879 + 47 974) — получены проценты за I кв.

Далее операции по начислению процентов компания отражает в аналогичном порядке. При возврате суммы займа нужно сделать записи:

Дебет 19 Кредит 76

— 360 000 руб. — учтен НДС по возвращенным товарам;

Дебет 41 Кредит 76

— 20 000 00 руб. (2 360 000 — 360 000) — оприходованы возвращенные товары;

Дебет 68 Кредит 19

— 360 000 руб. — принят к вычету НДС по возвращенным товарам;

Дебет 76 Кредит 58

— 2 360 000 руб. — списана сумма возвращенного займа.

Компания может предоставить другому лицу заем, сумма которого выражена в иностранной валюте (например, долларах США, евро). В данном случае необходимо учитывать, что суммы предоставленных другим организациям займов, выраженные в иностранной валюте, числящиеся в организации в качестве финансовых вложений, подлежат пересчету как на дату совершения операции в иностранной валюте, так и на отчетную дату (*).

Многие специалисты считают, что данное положение применимо в отношении лишь краткосрочных финвложений. Ведь для формирования бухгалтерской отчетности стоимость вложений во внеоборотные активы (в том числе и долгосрочные финвложения) принимается в оценке в рублях по курсу, действовавшему на дату совершения операции в иностранной валюте, в результате которой указанные активы и обязательства принимаются к учету. Пересчет стоимости таких вложений после их принятия к бухучету в связи с изменением курса не производится (*).

Однако бухгалтерский учет должен формировать полную и достоверную информацию о деятельности компании. Поэтому такой пересчет необходим в отношении как краткосрочных, так и долгосрочных вложений.

Если курсы инвалюты на момент выдачи займа и на дату составления отчетности (день возврата займа) будут отличаться, у компании в бухгалтерском учете возникнут курсовые разницы. Положительные отражают в составе прочих доходов, отрицательные — прочих расходов компании. Их учитывают по счету 91 «Прочие доходы и расходы» (субсчет 1 «Прочие доходы» или 2 «Прочие расходы»).

Мнение специалиста

Одной из основных задач бухгалтерского учета является формирование полной и достоверной информации о деятельности организации и ее имущественном положении, необходимой как внутренним, так и внешним пользователям бухгалтерской отчетности. Следовательно, с учетом того, что выданный заем представляет собой прежде всего дебиторское требование организации, выраженное в валюте, курс которой не является стабильным, по нашему мнению, наиболее достоверной информацией для пользователя будет являться все же сумма займа, пересчитанная в рубли по курсу на каждую отчетную дату.

Е. Титова, эксперт службы Правового консалтинга ГАРАНТ, член Палаты налоговых консультантов

В. Горностаев, рецензент службы Правового консалтинга ГАРАНТ, аудитор

Пересчету также подлежит и задолженность заимодавца по уплате процентов по полученному им займу, сумма которого установлена в инвалюте.

Пример

В январе компания выдала заем другой фирме. Сумма займа выражена в долларах США и составляет 20 000 USD. Средства предоставлены под 24% годовых. Проценты начисляются за каждый день пользования займом также в долларах США. Уплата процентов заемщиком происходит не позднее окончания каждого квартала. Заем был возвращен в апреле вместе с процентами, начисленными за этот месяц.

Сумма процентов составила:

— за январь:

20 000 USD х 24% : 366 дн. х 31 дн. = 407 USD;

— за февраль:

20 000 USD х 24% : 366 дн. х 29 дн. = 380 USD;

— за март:

20 000 USD х 24% : 366 дн. х 31 дн. = 407 USD;

— за апрель:

20 000 USD х 24% : 366 дн. х 30 дн. = 393 USD.

Предположим, что курс доллара США составил:

— на день выдачи займа — 29 руб./USD;

— на последнее число января — 29,2 руб./USD;

— на последнее число февраля — 29,3 руб./USD;

— на последнее число марта — 29,6 руб./USD;

— на день возврата займа и начисления процентов за апрель — 30 руб./USD.

Операции по выдаче и возврату займа, а также процентов по нему будут отражены записями:

Дебет 58 Кредит 51

— 580 000 руб. (20 000 USD х 29 руб./USD) — перечислен заем;

Дебет 76 Кредит 91-1

— 11 884 руб. (407 USD х 29,2 руб./USD) — начислены проценты за январь;

Дебет 58 Кредит 91-1

— 4000 руб. (20 000 USD х (29,2 руб./USD — 29 руб./USD)) — отражена курсовая разница по сумме займа на конец января;

Дебет 76 Кредит 91-1

— 11 134 руб. (380 USD х 29,3 руб./USD) — начислены проценты за февраль;

Дебет 58 Кредит 91-1

— 2000 руб. (20 000 USD х (29,3 руб./USD — 29,2 руб./USD)) — отражена курсовая разница по сумме займа на конец февраля;

Дебет 76 Кредит 91-1

— 41 руб. (407 USD х (29,3 руб./USD — 29,2 руб./USD)) — отражена курсовая разница по процентам, начисленным за январь;

Дебет 76 Кредит 91-1

— 12 047 руб. (407 USD х 29,6 руб./USD) — начислены проценты за март;

Дебет 58 Кредит 91-1

— 6000 руб. (20 000 USD х (29,6 руб./USD — 29,3 руб./USD)) — отражена курсовая разница по сумме займа на конец марта;

Дебет 76 Кредит 91-1

— 236 руб. ((407 USD + 380 USD) х (29,6 руб./USD — 29,3 руб./USD)) — отражена курсовая разница по процентам, начисленным за январь и февраль;

Дебет 76 Кредит 91-1

— 11 790 руб. (393 USD х 30 руб./USD) — начислены проценты за апрель;

Дебет 58 Кредит 91-1

— 8000 руб. (20 000 USD х (30 руб./USD — 29,6 руб./USD)) — отражена курсовая разница по сумме займа на конец апреля;

Дебет 76 Кредит 91-1

— 478 руб. ((407 USD + 380 USD + 407 USD) х (30 руб./USD — 29,6 руб./USD)) — отражена курсовая разница по процентам, начисленным за январь, февраль и март;

Дебет 51 Кредит 58

— 600 000 руб. (20 000 USD х 30 руб./USD) — возвращен заем;

Дебет 51 Кредит 76

— 47 610 руб. ((407 USD + 380 USD + 407 USD + 393 USD) х 30 руб./USD) поступили проценты по займу.

По материалам книги-справочника «Годовой отчет» под общ. редакцией В.Верещаки

Организации часто выдают займы. Они могут быть процентными и беспроцентными, выдаваться юридическим и физическим лицам.

Из статьи вы узнаете:

- как организации на ОСНО отразить в программе процентный заем, выданный другой организации,

- проводки по выдаче займа контрагенту в 1С 8.3,

- как сделать расчет процентов по займам,

- как отразить начисление процентов по займам,

- как вести учет займов в 1С 8.3 Бухгалтерия.

Содержание

- Выдача займа контрагенту: нормативное регулирование

- Учет займов в 1С 8.3 Бухгалтерия

- Выдача займа

- Начисление процентов по займу

- Возврат займа и перечисление процентов

- Отражение выдачи займа контрагенту в отчетности

Выдача займа контрагенту: нормативное регулирование

По договору займа одна сторона передает другой стороне деньги (либо другие материальные ценности), а вторая сторона обязуется вернуть их (либо эквивалент) через определенный срок (ст. 807 ГК РФ).

Заимодавец-юридическое лицо заключает в письменной форме договор займа (ст. 808 ГК РФ), в котором указывает (ст. 807, 809 ГК РФ):

- сумму и срок договора;

- размер процентов, порядок их расчета и уплаты;

- другие условия — по заявлению одной из сторон (п. 1 ст. 432 ГК РФ).

Если в договоре не указан размер процентов, они рассчитываются в размере ключевой ставки Банка России, действовавшей в периоды начисления процентов (п. 1 ст. 809 ГК РФ).

Проценты исчисляются со дня, следующего за днем предоставления займа (ст. 191 ГК РФ), до дня его возврата (включительно).

БУ. Предоставленные другим организациям процентные займы относятся к финансовым вложениям (п. 3 ПБУ 19/02).

Проценты по займу:

- относятся к прочим доходам организации (п. 34 ПБУ 19/02, п. 7 ПБУ 9/99);

- начисляются за каждый истекший месяц в соответствии с условиями договора и признаются в доходах в течение срока договора ежемесячно независимо от фактической выплаты (п. 16 ПБУ 9/99).

Беспроцентные займы не соответствуют определению финансовых вложений, т. к. не приносят экономической выгоды (п. 2 ПБУ 19/02) и отражаются в составе дебиторской задолженности на счете 76 «Расчеты с разными дебиторами и кредиторами». Счет 58 «Предоставленные займы» в данном случае неприменим.

НУ. Банковские проценты признаются в составе внереализационных доходов на конец каждого месяца соответствующего отчетного (налогового) периода независимо от фактической выплаты (п. 6 ст. 250, п. 6 ст. 271, п. 4 ст. 328 НК РФ).

УСН. Проценты по займу признают в составе доходов на дату фактического получения (п. 6 ст. 250, п. 1 ст. 346.17 НК РФ).

НДС. Выдача займов не признается объектом обложения НДС (пп. 1 п. 2 ст. 146, пп. 1 п. 3 ст. 39 НК РФ, Письма ФНС РФ от 29.04.2013 N ЕД-4-3/7896, Минфина РФ от 29.11.2010 N 03-07-11/460).

Начисление процентов по договору займа относится к операциям, не облагаемым (освобождаемым) от НДС (пп. 15 п. 3 ст. 149 НК РФ).

Подробнее Выданные займы: общие вопросы учета

01 июня Организация перечислила контрагенту заем в размере 100 000 руб. По условиям договора:

- срок займа — 2 месяца;

- ставка — 10% годовых;

- выплата процентов — в конце срока.

31 июля на расчетный счет поступила сумма займа и проценты за весь срок договора.

Выдача займа

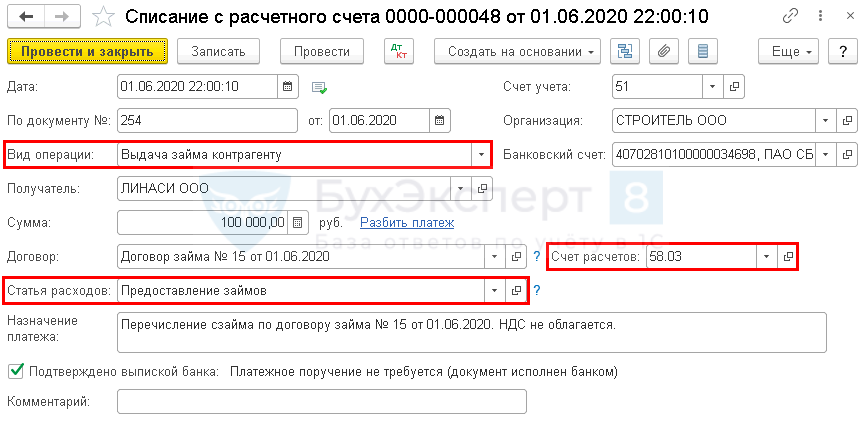

Перечисление займа контрагенту отразите документом Списание с расчетного счета вид операции Выдача займа контрагенту в разделе Банк и касса — Банковские выписки — кнопка Списание.

Укажите:

- Счет дебета — 58.03 «Предоставленные займы»;

- Получатель — заемщик по договору, выбирается из справочника Контрагенты;

- Договор — договор с заемщиком, по которому начисляются проценты, выбирается из справочника Договоры:

- Вид договора — Прочее;

- Статья расходов — предопределенная статья из справочника Статьи движения денежных средств — Предоставление займов:

- Вид движения — Приобретение долговых ценных бумаг, предоставление займов другим лицам.

Выдача займа контрагенту: проводки в 1с 8.3

Документ формирует проводку:

- Дт 58.03 Кт 51 — перечисление займа.

Начисление процентов по займу

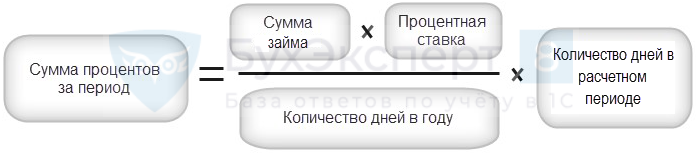

Рассчитайте самостоятельно сумму причитающихся процентов за каждый месяц действия договора.

Порядок расчета процентов по займам определяется договором. Расчет процентов по нашему примеру:

Сумма процентов за июнь в нашем примере составит:

- 100 000 * 10% / 366 * 29 = 792,35 руб.

Аналогично рассчитайте проценты по займу для других месяцев действия договора:

Месяц Кол-во дней Сумма процентов Июнь 29 792,35 Июль 31 846,99 Итого 60 1 639,34

Отражение начисления процентов по займам в 1с 8.3 зависит от частоты данной операции:

- Если организация предоставляет много процентных займов, и требуется автоматическое заполнение раздела 7 декларации по НДС, смотрите подробнее материал об автоматическом заполнении Как заполнить автоматически формирование записей Раздела 7 при выдаче займов?

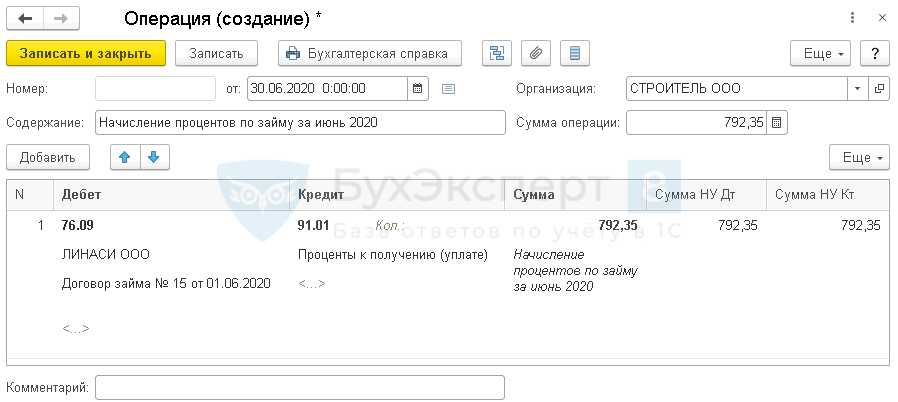

- Если операция разовая, начислить проценты по займу в 1с 8.3 можно документом Операция, введенная вручную в разделе Операции — Операции, введенные вручную — кнопка Создать — Операция.

Особенности заполнения документа Операция, введенная вручную по нашему примеру:

- Дебет — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

- Субконто 1 — заемщик по договору, выбирается из справочника Контрагенты;

- Субконто 2 — договор с заемщиком, выбирается из справочника Договоры;

- Кредит — 91.01 «Прочие доходы»;

- Субконто 1 — Проценты к получению (уплате):

- Вид статьи — Проценты к получению (уплате);

- Сумма, Сумма НУ Дт, Сумма НУ Кт — сумма начисленных процентов.

Аналогично отразите начисление процентов по займам в 1С 8.3 за остальные месяцы.

Возврат займа и перечисление процентов

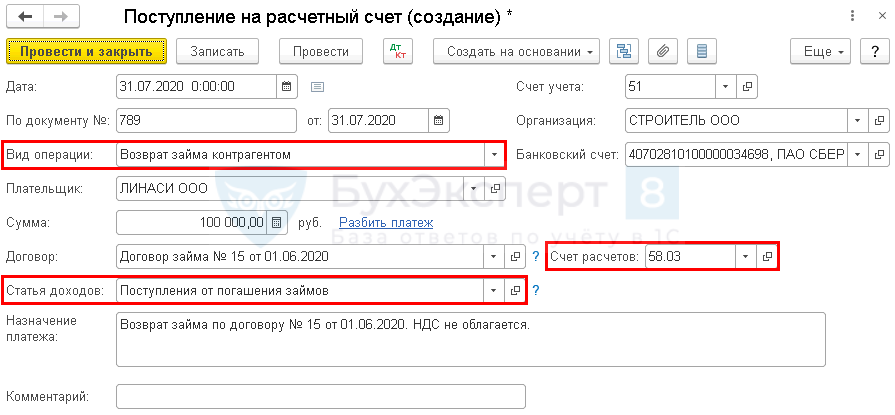

Шаг 1. Поступление на счет суммы займа отразите документом Поступление на расчетный счет вид операции Возврат займа контрагентом в разделе Банк и касса — Банковские выписки — кнопка Поступление.

Укажите:

- Плательщик — заемщик по договору;

- Счет расчетов — 58.03 «Предоставленные займы»;

- Статья доходов — предопределенная статья из справочника Статьи движения денежных средств Поступления от погашения займов:

- Вид движения — Поступления от погашения займов, от продажи долговых ценных бумаг.

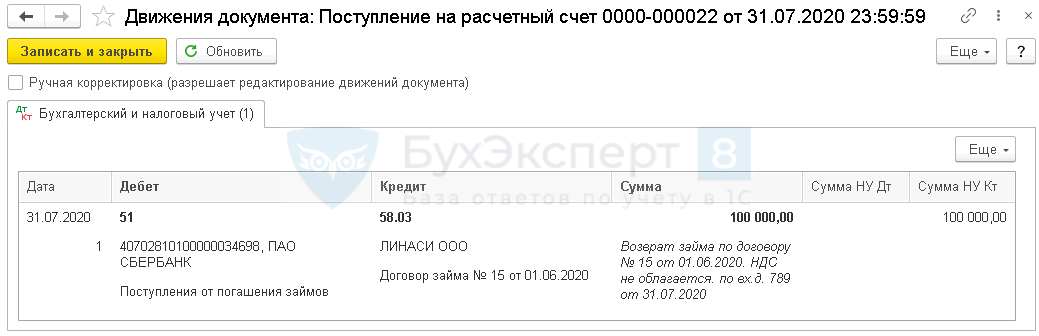

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 58.03 — поступление на счет суммы займа.

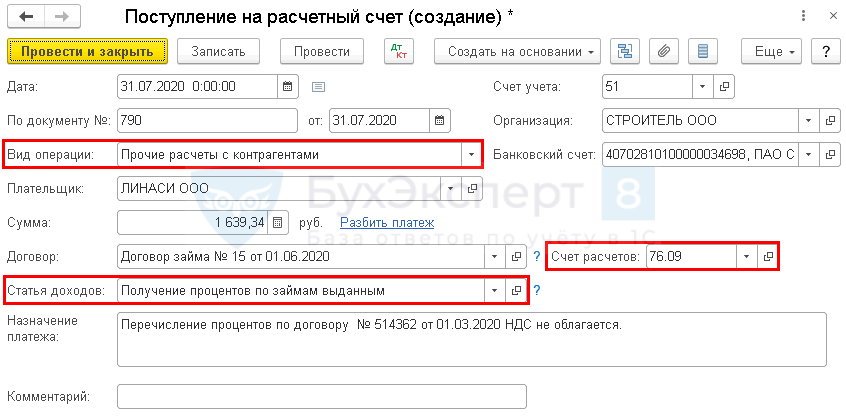

Шаг 2. Поступление на счет процентов отразите документом Поступление на расчетный счет вид операции Прочие расчеты с контрагентами в разделе Банк и касса — Банковские выписки – кнопка Поступление.

Укажите:

- Плательщик — заемщик по договору;

- Сумма — сумма начисленных процентов по договору;

- Счет расчетов — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

- Статья доходов — статья из справочника Статьи движения денежных средств:

- Вид движения — Поступления от дивидендов, процентов по долговым финансовым вложениям.

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 76.09 — поступление на счет процентов.

Отражение выдачи займа контрагенту в отчетности

Отчет о финансовых результатах

В отчете о финансовых результатах проценты по займу отражаются:

- стр. 2320 «Проценты к получению».

PDF

Отчет о движении денежных средств

В отчете о движении денежных средств сумма займа и проценты отражаются: PDF

- стр. 4210 «Поступления — всего»:

- стр. 4213 «от возврата предоставленных займов….» — возврат депозита банком;

- стр. 4214 «дивидендов, процентов…» — полученные проценты.

- стр. 4220 «Платежи — всего»:

- стр. 4223 «в связи с приобретением долговых ценных бумаг…» — выданный займ;

- стр. 4200 «Сальдо денежных потоков от инвестиционных операций» — полученные проценты.

Декларация по налогу на прибыль

В декларации по налогу на прибыль проценты по договору займа отражаются в составе внереализационных доходов:

- Лист 02 Приложение N 1:

- стр. 100 «Внереализационные доходы».

PDF

- стр. 100 «Внереализационные доходы».

Декларация по НДС

Если организация одновременно осуществляет операции, облагаемые и необлагаемые НДС, то она должна вести раздельный учет (абз. 5 п. 4 ст. 170 НК РФ).

В декларации по НДС начисленные проценты отражаются:

- Раздел 7:

- Код операции — 1010292 Операции займа в денежной форме и ценными бумагами, операции РЕПО.

Раздел 7 заполняется:

- автоматически: см. Как заполнить автоматически формирование записей Раздела 7 при выдаче займов?

- вручную — при отражении начисления процентов документом Операция, введенная вручную.

См. также:

- Получены проценты на остаток по счету в банке. Нужно ли заполнять Раздел 7 декларации по НДС?

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Добавить в «Нужное»

Выдача займа: проводки

В соответствии с договором займа одна сторона (займодавец) передает в собственность или обязуется передать другой стороне (заемщику) деньги, вещи, определенные родовыми признаками, или ценные бумаги, а заемщик обязуется возвратить полученное по договору (п. 1 ст. 807 ГК РФ).

Какие на предоставленные займы делаются проводки в бухгалтерском учете займодавца, расскажем в нашей консультации.

Учет выданных займов: проводки

Бухгалтерские проводки по займам будут зависеть от того, признается ли выдача займа финансовым вложением для займодавца.

Мы рассматривали в отдельной консультации условия для признания финансовых вложений.

Применительно к займу финансовым вложением будет считается лишь процентный заем. Если заем выдан без процентов, то и учет его будет вестись не на счете учета финансовых вложений, а на счете учета расчетов.

На займы выданные проводки будут такие (Приказ Минфина от 31.10.2000 № 94н):

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Предоставлен процентный заем | 58 «Финансовые вложения», субсчет «Предоставленные займы» | 51 «Расчетные счета, 52 «Валютные счета», 10 «Материалы», 41 «Товары» и др. |

| Предоставлен беспроцентный заем | 76 «Расчеты с разными дебиторами и кредиторами» | 51, 52, 10, 41 и др. |

Заем в неденежной форме облагается НДС у займодавца (пп. 1 п. 1 ст. 146, пп. 15 п. 3 ст. 149 НК РФ). Поэтому при предоставлении неденежного займа займодавец должен начислить НДС:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Начислен НДС при предоставлении неденежного процентного займа | 58 | 68 «Расчеты по налогам и сборам» |

| Начислен НДС при предоставлении неденежного беспроцентного займа | 76 | 68 |

Возврат займа: проводки

Если на займы выданные в бухгалтерских проводках кредитуются счета учета имущества, передаваемого взаймы, то при возврате эти счета дебетуются, т. е. делаются обратные проводки:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Возвращен процентный заем | 51, 52, 10, 41 и др. | 58 |

| Возвращен беспроцентный заем | 51, 52, 10, 41 и др. | 76 |

При возврате неденежных займов заемщик предъявляет займодавцу сумму НДС:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Предъявлен НДС при возврате неденежного процентного займа | 19 «НДС по приобретенным ценностям» | 58 |

| Предъявлен НДС при возврате неденежного беспроцентного займа | 19 | 76 |

Займ сотрудникам: проводки

При предоставлении процентных займов работникам организации может использоваться как счет 58, так и специальный счет для учета расчетов с персоналом по прочим операциям счет 73 «Расчеты с персоналом по прочим операциям»:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Выдан процентный заем работнику (вариант 1) | 58 | 50 «Касса», 51, 10 и др. |

| Выдан процентный заем сотруднику (вариант 2) | 73, субсчет «Расчеты по предоставленным займам» | 50, 51, 10 и др. |

Какой счет использовать, 58 или 73, организация определяет самостоятельно и закрепляет этот порядок в своей Учетной политике для целей бухгалтерского учета.

Соответственно, возврат займов будет отражаться обратными записями:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Возвращен процентный заем работником (вариант 1) | 50, 51, 10 и др. | 58 |

| Сотрудник вернул процентный заем (вариант 2) | 50, 51, 10 и др. | 73, субсчет «Расчеты по предоставленным займам» |

Беспроцентные займы работникам всегда отражаются на счете 73.

Проценты по краткосрочным займам: проводки

Независимо от того, предоставлен долгосрочный или краткосрочный заем, начисление процентов по нему будет отражаться следующими записями:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Начислены проценты по выданному займу | 76 | 91 «Прочие доходы и расходы», субсчет «Прочие доходы» |

| Начислены проценты по предоставленному работнику займу | 73, субсчет «Расчеты по предоставленным займам» | 91, субсчет «Прочие доходы» |

Компании имеют право получать займы и кредиты, а также выдавать займы сотрудникам и контрагентам. При этом бухгалтер должен четко понимать, на каких счетах следует учитывать операции, особенности формирования проводок, налогового учета, как правильно отражать погашение процентов займа взаимозачетом и т. д. Мы расскажем все необходимые проводки, объясним их формирование на практических примерах.

Какие проводки содержит бухучет

Где отображается получение и возврат займа в бухучете

Как отразить в бухучете выданные займы

Бухгалтерский учет беспроцентных займов

Особенности налогового учета

Погашение процентов займа взаимозачетом

Личные кабинеты популярных МФО

Горячая линия популярных МФО

Какие проводки содержит бухучет

Порядок применения проводок для учета кредитов и займов в бухгалтерском учете описан в ПБУ 15/2008 «Учет расходов по займам и кредитам».

Учет и кредитов, и займов осуществляется на пассивных счетах, по которым проводят операции по получению, возврату заемных средств, начислению и погашению процентов.

Независимо от вида заимствования, правила отражения проводок одинаковые:

- Расходы по займам отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому они относятся.

- Они относятся к прочим расходам.

- Проценты, причитающиеся к оплате заимодавцу (кредитору), учитываются равномерно, независимо от условий предоставления займа (кредита).

- Дополнительные расходы по займам могут включаться равномерно в состав прочих расходов в течение срока займа (кредитного договора).

Что относится к расходам:

- Начисленные проценты за пользование заемными средствами.

- Сопутствующие расходы, в т. ч. оплата за оказание консультационных и информационных услуг, экспертную оценку договора о выдаче кредита или займа и др.

Кредитов

Для учета кредитов используются следующие счета:

- Сч. 66 — если кредитный договор действует до 12 месяцев (включительно).

- Сч. 67 — если договор действует более 12 месяцев.

К счетам 66 и 67 заводят субсчета для учета суммы основного долга и задолженности по процентам. Например, для учета основного долга используют счет 66.1 (67.1), для учета долга по процентам — счет 66.2 (67.2).

Займов

Учет займов производится на тех же счетах, что и кредитов: 66 или 67 в зависимости от срока предоставления займа.

Пример бухучета

Компания оформила кредит 01 марта в сумме 2000000 рублей, процентная ставка 10% годовых. Срок 24 месяца, с ежемесячным погашением в последний день месяца. Сумма ежемесячного платежа по кредиту 83333 рублей.

Поскольку кредит выдан на срок более 12 месяцев, он является долгосрочным и учитывается на счете 67. В балансе он отражается по строке 1410 «Заемные средства» в сумме, учтенной по кредитовому сальдо счета 67 (при выдаче 2000000 рублей).

Какие формируются проводки:

|

Дата |

Сумма |

Дебет овый счет |

Кредитный счет |

Операция |

|

1 марта |

2000000 руб. |

51 |

67.1 |

выдача кредита |

|

31 марта |

2000000 / 365 * 30 * 10% =6 438 руб. |

91.2 |

67.2 |

начисление процентов по кредиту |

|

31 марта |

16438 руб. |

67.2 |

51 |

оплата процентов |

|

31 марта |

83333 руб. |

51 |

67.1 |

погашение кредита |

|

30 апреля |

(2000000–83333) / 365 * 30 * 10% =15753 руб. |

91.2 |

67.2 |

начисление процентов по кредиту |

|

30 апреля |

15753 руб. |

67.2 |

51 |

оплата процентов |

|

30 апреля |

83333 руб. |

67.1 |

51 |

погашение кредита |

Аналогичным образом формируются проводки и на все последующие месяцы.

В случае, если предприятие на ОСНО, а заемные средства были получены для инвестиционной деятельности предприятия, для отражения процентов должен быть применен не 91 сч., а счет 08 «Вложения во внеоборотные активы» – Дт. 08 Кт. 67.2. При УСН применяется счет 91.2.

Где отображается получение и возврат займа в бухучете

Сумму полученного займа нельзя считать доходом компании, также, как и ее возврат, это не расход. Поэтому эти суммы не оказывают влияние на налогооблагаемую базу.

При получении займа в денежной форме, используется сч. 51.

Рассмотрим на примерах, как в бухучете отразить получение и возврат займа.

Пример: 01 июня компания получила заем для пополнения оборотных средств в размере 500000 рублей, сроком на 3 месяца, с ежемесячным погашением в сумме 167000 рублей. Процентная ставка 1% в месяц, оплата процентов ежемесячно.

Получение займа, проводка:

|

Дата |

Сумма |

Дебетовый счет |

Кредитный счет |

Операция |

|

01 июня |

500000 |

51 |

66.1 |

Получение займа |

Возврат заемных средств, проводка:

|

Дата |

Сумма, рублей |

Дебетовый счет |

Кредитный счет |

Операция |

|

30 июня |

5000 (на остаток долга в 500000) |

91.2 |

66.2 |

Начисление процентов за июнь |

|

30 июня |

5000 |

66.2 |

51 |

Оплата процентов |

|

30 июня |

167000 |

66.1 |

51 |

Внесение первого взноса по кредиту |

|

31 июля |

3330 (на остаток долга 333000) |

91.2 |

66.2 |

Начисление процентов за июль |

|

31 июля |

3330 |

66.2 |

51 |

Оплата процентов |

|

31 июля |

167000 |

66.1 |

51 |

Оплата второго транша по кредиту |

|

31 августа |

1660(на остаток долга 166000) |

91.2 |

66.2 |

Начисление процентов за август |

|

31 августа |

1660 |

66.2 |

51 |

Оплата процентов |

|

31 августа |

166000 |

66.1 |

51 |

Оплата третьего, последнего транша по кредиту |

Если дата оплаты займа приходится не на последний день месяца, например, на 15 число, в конце месяца формируется проводка Дт. 91.2 Кт 66 – начисление процентов, а проводка по их погашению будет сформирована 15 числа, после их фактической уплаты.

Как отразить в бухучете выданные займы

В бухучете для отражения выданных займов применяется сч. 58 «Финансовые вложения».

Пример. Компания 1 марта выдала заем на 100000 рублей сроком на 10 месяцев, с единовременным погашением, под 5 % годовых. По условиям договора начисление процентов осуществляется за каждый день пользования займом, выплата ежемесячно, на конец каждого месяца. Проценты начинают начисляться со следующего дня после получения займа.

Проводки в марте:

|

Дата |

Сумма, рублей |

Дебетовый счет |

Кредитный счет |

Операция |

|

1 марта |

1000000 |

58 |

51 |

Выдача займа |

|

31 марта |

100000 / 365 * 30 * 5% = 411 |

76 |

91.1 |

Начисление процентов за март (30 дней) |

|

31 марта |

411 рублей |

51 |

76 |

Уплата процентов заемщиком |

|

30 апреля |

100000 / 365 * 30 * 5% = 411 |

76 |

91.1 |

Начисление процентов за апрель (30 дней) |

|

30 апреля |

411 |

51 |

76 |

Уплата процентов заемщиком |

|

31 мая |

100000 / 365 * 31 * 5% = 425 |

76 |

91.1 |

Начисление процентов за май (31 день) |

|

31 мая |

425 |

51 |

76 |

Уплата процентов заемщиком |

И так ежемесячно, в течение срока пользования заемными средствами, до января следующего года.

В бухгалтерском балансе займ отражается на счете 1170 «Финансовые вложения» в сумме 100000 рублей.

Бухгалтерский учет беспроцентных займов

Компания может получить беспроцентный займ от своего учредителя или от другого юридического лица. Учет расчетов по договору беспроцентного займа учитывается на тех же счетах, что и процентного, в зависимости от его срока – 66, 67.

Пример формирования проводок:

|

Дебетовые счета |

Кредитные счета |

Операция |

|

50, 51 |

66 |

Получение краткосрочного займа от учредителя на пополнение оборотных средств |

|

51, 52, 10, 41 |

67 |

Получение долгосрочного займа от другой компании |

|

66/67 |

51, 52, 10, 41 |

Возврат беспроцентного займа |

Если беспроцентный займ выдает компания, например, своим работникам, для учета вместо счета 58 «Финансовые вложения» применяется счет 76 «Расчеты с разными дебиторами и кредиторами», т. к. данное вложение денег не принесет доход и не может быть финансовым вложением. Когда компания выдает займ без процентов сотруднику, он учитывается на счете 73 «Расчеты с персоналом по прочим операциям». Возврат займа от контрагента отображается на счёте 50, 51, 52, 10, 41 и т. д., в зависимости от цели заимствования.

Пример формирования проводок:

|

Дебетовые счета |

Кредитные счета |

Операция |

|

50, 51 |

73 |

Выдача беспроцентного займа своему работнику |

|

51, 52, 10, 41 |

76 |

Выдача беспроцентного займа другой компании |

|

76/73 |

50, 51, 52, 10, 41 |

Погашение займа |

Займы, выданные на беспроцентных условиях, для компании-заимодавца не являются финансовыми вложениями. Заемщик не должен признавать в своих доходах.

Материальную выгоду в виде сэкономленных процентов заемщик также не учитывает в своих доходах.

В бухгалтерской отчетности заем отражается по строке 1230 «Дебиторская задолженность» баланса. Отражение осуществляется в зависимости от срока выдачи – до 12 месяцев, более 12 месяцев.

Особенности налогового учета

Полученные займы и кредиты не считаются полученным компанией доходом, поэтому не учитываются при исчислении налога на прибыль для их получателя. Также выданные заемные средства не являются расходом. Аналогично не являются доходами и расходами средства, полученные и выплаченные в счет погашения кредита или займа.

Начисленные проценты после уплаты списываются на внереализационные расходы. Отражаются расходы по процентам ежемесячно, в последний день месяца или в любой день месяца при окончательном погашении, вместе с кредитом или займом.

Полученные проценты по договорам займов относят к внереализационным доходам.

Если компания выдает займ не денежными средствами, а товарами или материалами, т. е. в натуральной форме, то обязательно отражается их выбытие. В этом случае заемщику переходит от компании-заимодавца право собственности на данные ТМЦ, т. е. они реализуются и потребуется начислить НДС. После погашения долга отражаются операции по оприходованию полученного имущества. Входной НДС принимается к вычету в стандартном порядке. Если заемщик физическое лицо или юридическое лицо, которое не является плательщиком НДС, такого права у займодателя не будет.

Учет заемных средств осуществляется аналогично, независимо от того, получает/выдает компания займ или кредит.

Погашение процентов займа взаимозачетом

Взаимозачет является одним из способов погашения процентов по договору займа. Для проведения операции, она должна соответствовать требованиям, определенным в ст. 41 ГК РФ:

- У займодателя и заемщика должны быть встречные требования.

- Эти требования должны являться однородными, т. е. они могут быть связаны с исполнением различных договоров, но с одинаковым способом погашения и выраженными в одной валюте.

- Наступил срок исполнения обязательств по встречному требованию.

Как можно сделать

Чтобы зачесть погашение процентов по займу взаимозачетом, любая из сторон договора должна составить заявление.

Пример

ООО «Импульс» выдало процентный займ ООО «Мост» в сумме 10 млн руб., сроком на 12 месяцев, под 10% годовых, с единовременной выплатой процентов в конце срока. Получается, что компания «Мост» должна вернуть через 12 месяцев 10 млн руб. займа + проценты за год в сумме 1 млн руб.

Примеры формирования проводок:

ООО «Импульс» выдача займа:

|

Сумма |

Дебетовые счета |

Кредитные счета |

Операция |

|

10 млн руб. |

58 |

51 |

Выдача займа |

|

1 млн. руб. |

76 |

91.1 |

Сумма процентов к получению |

ООО «Мост» получение займа:

|

Сумма |

Дебетые счета |

Кредитные счета |

Операция |

|

10 млн руб. |

51 |

66 |

Получение займа |

|

1 млн. руб. |

91.2 |

66 |

Начисление процентов |

ООО «Мост» купил у ООО «Импульс» производственный цех за 5 млн руб.

Операция сопровождалась проводками:

|

Мост |

Импульс |

||||

|

Дебет |

Кредит |

Операция |

Дебет |

Кредит |

Операция |

|

08 |

60 |

Покупка цеха |

62 |

01 |

Продажа цеха |

ООО «Мост» оформило заявление о зачете взаимных требований на сумму 1 млн руб.

С формированы проводки в сумме 1 млн руб.:

|

Мост |

Импульс |

||||

|

Дебет |

Кредит |

Операция |

Дебет |

Кредит |

Операция |

|

60 |

76 |

Взаимозачет |

66 |

62 |

Взаимозачет |

Выводы

- Учет займов в бухгалтерском учете производится в зависимости от срока заимствования.

- Краткосрочные займы – счет бухгалтерского учета 66, долгосрочные – 67.

- Займы выданные – счет бухгалтерского учета 58, если заем процентный, и счет 76, если беспроцентный.

- Денежные средства, полученные организацией, находящейся на упрощенной системе налогообложения, в качестве займа, не признаются ее доходом, а возвращённый заем — ее расходом.

- Возврат займа при УСН считается доходом только в сумме полученных процентов.

- Взаимозачет является одним из способов погашения процентов по договору займа.

- Бухгалтер должен всегда быть в курсе изменений нормативных документов, так как законодательно могут вводиться новые правила, регулирующие учет кредитов и займов, отменяющие ранее действующие. Невыполнение требований повлечен наложение штрафов.

Личные кабинеты популярных МФО

Институт Юнеско

Личный кабинет еКапуста

Личный кабинет Займер

Личный кабинет MoneyMan

Личный кабинет Belkacredit

Личный кабинет Веб-займ

Личный кабинет Webbankir

Личный кабинет VIVA Деньги

Личный кабинет МигКредит

Личный кабинет КредитПлюс

Личный кабинет Лайм-Займ

Личный кабинет Турбозайм

Личный кабинет Быстроденьги

Личный кабинет Финмолл

Личный кабинет Kviku

Личный кабинет Vivus

Личный кабинет Е заем

Личный кабинет Деньги сразу

Личный кабинет Займ Экспресс

Личный кабинет Отличные наличные

Личный кабинет Монеза

Личный кабинет МикроКлад

Личный кабинет One click money

Личный кабинет Займиго МФК

Личный кабинет Joymoney

Личный кабинет ДоброЗайм

Личный кабинет Смсфинанс

Личный кабинет Финтерра

Личный кабинет Pay P.S.

Личный кабинет ГринМани

Личный кабинет Cash-U finance

Личный кабинет Деньги для всех

Личный кабинет Kredito24

Личный кабинет Конга

Личный кабинет Cash To You

Личный кабинет Касса Взаимопомощи

Личный кабинет Плисков

Личный кабинет М Булак

Личный кабинет Platiza.ru

Личный кабинет ВсегдаЗаем

Личный кабинет Boostra

Личный кабинет credit7

Личный кабинет ПапаЗайм

Личный кабинет ЭкспрессДеньги

Личный кабинет УН-Финанс

Личный кабинет Фастмани.ру

Личный кабинет Кредит Лайн

Личный кабинет ООО МКК «ГФК»

Личный кабинет До зарплаты

Личный кабинет Честное слово

Личный кабинет Creditter

Личный кабинет Деньги на дом

Личный кабинет Микроденьги

Личный кабинет ФастФинанс

Личный кабинет Деньга

Личный кабинет Profi Credit

Личный кабинет Твой.кредит

Личный кабинет Деньгимигом

Личный кабинет Крепкая монета

Личный кабинет Ализайм

Личный кабинет Дополучкино

Личный кабинет Займы.рф

Личный кабинет Касса №1

Личный кабинет Денежная единица

Личный кабинет Срочноденьги

Личный кабинет Выручайка

Личный кабинет Капиталина

Личный кабинет Страна Экспресс

Личный кабинет СмартСтарт

Личный кабинет ВАН КЛИК МАНИ

Личный кабинет Надо денег

Личный кабинет На личное

Личный кабинет Финансовый аспект

Личный кабинет Денежная лента

Личный кабинет Cash Point

Личный кабинет Мани на диване

Личный кабинет Экспресс финанс

Личный кабинет КэшДрайв

Личный кабинет Всегда в плюсе

Горячая линия популярных МФО

Горячая линия MoneyMan

Горячая линия еКапуста

Горячая линия Займер

Горячая линия Касса №1

Горячая линия Kviku

Горячая линия МигКредит

Горячая линия Лайм-Займ

Горячая линия Страна Экспресс

Горячая линия Веб-займ

Горячая линия VIVA Деньги

Горячая линия Быстроденьги

Горячая линия Турбозайм

Горячая линия Займ Экспресс

Горячая линия Kredito24

Горячая линия One click money

Горячая линия Смсфинанс

Горячая линия Городские Микрозаймы 24

Горячая линия ДоброЗайм

Горячая линия КэшДрайв

Горячая линия МикроКлад

Горячая линия Отличные наличные

Горячая линия Webbankir

Горячая линия Финмолл

Горячая линия Vivus

Горячая линия Joymoney

Горячая линия Финтерра

Горячая линия Belkacredit

Горячая линия Деньги для всех

Горячая линия Е заем

Горячая линия Монеза

Горячая линия ФастФинанс

Горячая линия Агора

Горячая линия Быстрый город

Горячая линия Инвест-ЭН

Горячая линия Займиго МФК

Горячая линия Boostra

Горячая линия Фастмани.ру

Горячая линия Pay P.S.

Горячая линия Деньгимигом

Горячая линия ВсегдаЗаем

Горячая линия М Булак

Горячая линия ГринМани

Горячая линия УН-Финанс

Горячая линия ЭкспрессДеньги

Горячая линия Cash-U finance

Горячая линия Cash To You

Горячая линия Касса Взаимопомощи

Горячая линия Profi Credit

Горячая линия Русзаймсервис

Горячая линия Удобные деньги

Горячая линия credit7

Горячая линия Конга

Горячая линия Кредит Лайн

Отзывы популярных МФО

Отзывы МФО Займер

Отзывы МФО еКапуста

Отзывы МФО MoneyMan

Отзывы МФО Веб-займ

Отзывы МФО Kviku

Отзывы МФО МигКредит

Отзывы МФО VIVA Деньги

Отзывы МФО Лайм-Займ

Отзывы МФО ДоброЗайм

Отзывы МФО Турбозайм

Отзывы МФО Быстроденьги

Отзывы МФО Webbankir

Отзывы МФО ВсегдаЗаем

Отзывы МФО Займ Экспресс

Отзывы МФО Отличные наличные

Отзывы МФО Joymoney

Отзывы МФО ГринМани

Отзывы МФО Деньги для всех

Отзывы МФО Vivus

Отзывы МФО Плисков

Отзывы МФО КэшДрайв

Отзывы МФО Belkacredit

Отзывы МФО Финтерра

Отзывы МФО One click money

Отзывы МФО МикроКлад

Отзывы МФО Cash-U finance

Отзывы МФО Boostra

Отзывы МФО Смсфинанс

Отзывы МФО credit7

Отзывы МФО Pay P.S.

Отзывы МФО Займиго МФК

Отзывы МФО УН-Финанс

Отзывы МФО Profi Credit

Отзывы МФО Kredito24

Отзывы МФО Монеза

Отзывы МФО Крепкая монета

Отзывы МФО ЭкспрессДеньги

Отзывы МФО Cash To You

Отзывы МФО Финмолл

Отзывы МФО Польза-Финанс

Отзывы МФО ООО МКК «ГФК»

Отзывы МФО CarMoney

Отзывы МФО Е заем

Отзывы МФО Platiza.ru

Отзывы МФО Фастмани.ру

Отзывы МФО ФастФинанс

Отзывы МФО Касса Взаимопомощи

При реализации крупных проектов, например, при расширении производства или открытии нового направления бизнеса, компании нужны деньги. Получить их можно в виде кредита или займа. В чем разница, и как учитываться полученные и выданные кредиты и займы разберем далее.

Кредиты и займы — в чем отличие

Когда организации не хватает денег, например, для покупки оборудования или сырья, она может получить кредит или заем. Финансовые инструменты похожи и решают одну задачу — обеспечить компанию свободными деньгами. Однако есть несколько отличий.

Отличие № 1 — Лицо, выдающее кредит или займ

Получить кредит организация может только в кредитном учреждении, то есть в банке. Для этого заключают кредитный договор, согласно которому сторона, выдающая деньги — это кредитор, а получающая деньги — заемщик.

Заем может выдать любое физическое или юридическое лицо. Банки займами не занимаются. При выдаче денег в займ заключается договор займа, по условиям которого одна сторона — заимодавец, а другая — займополучатель.

Отличие № 2 — Проценты

Кредит всегда выдается под определенный процент за пользование кредитными средствами. От банка к банку он может отличаться, но он никогда не равен 0 %. Проценты по выданным кредитам — это доход банка.

Заем в свою очередь может быть как процентный, так и беспроцентный. Это условие законодатель оставляет на усмотрение сторон (п. 1 ст. 809 ГК РФ).

Важно! Если договор займа предполагается беспроцентным, в нем обязательно нужно указать, что плата за пользование заемными деньгами не взимается. Иначе заимодавец имеет право взыскать проценты по ставке ЦБ РФ, действовавшей на момент действия договора займа (п. 1 ст. 809 ГК РФ).

Отличие 3 — Предмет

Кредит выдается только в виде денежных средств. Банк не может выдать кредит товаром, сырьем или другим имуществом.

Займ можно выдать в любой форме. Самая популярная форма займа — денежная, но иногда в заем выдают товары и другое имущество, за пользование которым также взыскивают проценты.

Отличие 4 — Законодательное регулирование

Кредитные отношения в основном регулируются нормативными актами Центрального Банка России. Часть вопросов также закреплена в федеральных законах и Гражданском Кодексе.

На договор займа нормативные акты Центробанка России не распространяются, поэтому он регулируется только федеральными законами и Гражданским Кодексом.

Бухгалтерский учет кредитов и займов

Бухгалтерский учет кредитов и займов регулируется ПБУ 15/2008. Несмотря на то, что кредит и займ по правовой природе отличаются друг от друга, в бухгалтерском учете эти понятия практически идентичны.

Для бухгалтерского учета важен срок погашения кредитных или заемных обязательств, поэтому используют два счета:

- 66 — для учета краткосрочных кредитов и займов, срок погашения которых не более 12 месяцев (включительно);

- 67 — для учета долгосрочных кредитов и займов, срок погашения которых более 12 месяцев.

Счета пассивные. По ним проходят операции трех типов: получение заемных средств, начисление процентов и возврат. По кредиту отражается поступление и начисление процентов, а по дебету — возврат и погашение процентов. Тело кредита и сумму процентов учитывают на разных субсчетах, открытых к счетам 66 и 67.

Остаток суммы по кредиту или займу на конец периода попадает в строку 1410 бухгалтерского баланса, если он долгосрочный, и в строку 1510, если он краткосрочный.

Аналитический учет по этим счетам должен отражать информацию в разрезе кредиторов и заимодавцев, договоров займа или кредита, видов поступивших средств.

Расходы по кредитам и займам

Сумма полученного кредита или займа — это не доход компании, как и возврат этой суммы — это не расход. Поэтому сами суммы в формировании финансового результата и налогооблагаемой базы не участвуют (п. 1 ст. 251 НК РФ).

Однако получение кредита или займа связано с расходами, которые учитываются в составе прочих расходов для целей налогообложения:

- проценты за пользование заемными средствами;

- дополнительные расходы в виде оплаты информационных и консультационных услуг, оплаты услуг за экспертизу договора и так далее.

Исключение — расходы, которые включаемые в стоимость инвестиционного актива. То есть проценты по кредитам и займам, которые непосредственно связаны с приобретением, строительством или сооружением инвестиционного актива. Организации, применяющие упрощенные способы ведения бухучета, могут признавать все расходы по кредитам и займам в составе прочих.

Расходы по займам и кредитам в бухгалтерском учете отражают обособленно от основной суммы займа или кредита. Для этого к бухгалтерским счетам открывают субсчета.

Проценты по займам или кредитам учитывают равномерно в течение срока действия договора или в порядке, который предусмотрен условиями договора, если это не нарушает принцип равномерности учета (п. 8 ПБУ 15/2008).

Бухгалтерские проводки при получении кредитов и займов

Например, ООО «Фортуна» 1 апреля заключило кредитный договор на сумму 300 000 рублей, сроком на 3 месяца под 1 % ежемесячно. Дата уплаты процентов и части тела кредита — последний день месяца. Кредит оборотный, то есть привлечен для покупки сырья и материалов. Бухгалтер ООО «Фортуна» строит в учете следующие проводки.

| Дата | Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|---|

| 01.04.2021 | 51 | 66.1 | 300 000 |

На расчетный счет поступили кредитные средства |

| 30.04.2021 | 91.2 | 66.2 | 3 000 | Начислены проценты за пользование заемными средствами в апреле |

| 30.04.2021 | 66.2 | 51 | 3 000 | Оплачены проценты за апрель |

| 30.04.2021 | 66.1 | 51 | 100 000 | Погашена часть кредита |

| 31.05.2021 | 91.2 | 66.2 | 2 000 |

Начислена проценты за пользование заемными средствами в мае. Сумма рассчитана исходя из того, что часть кредита уже была погашена, следовательно, процент считаем от 200 000 рублей. |

| 31.05.2021 | 66.2 | 51 | 2 000 | Оплачены проценты за май |

| 31.05.2021 | 66.1 | 51 | 100 000 | Погашена часть кредита |

| 30.06.2021 | 91.2 | 66.2 | 1 000 | Начислена проценты за пользование заемными средствами в июне. Сумма рассчитана исходя из того, что часть кредита уже была погашена, следовательно, процент считаем от 200 000 рублей. |

| 30.06.2021 | 66.2 | 51 | 1 000 | Оплачены проценты за июнь |

| 30.06.2021 | 66.1 | 51 | 100 000 | Погашена последняя часть кредита |

Дата уплаты процентов и тела кредита может выпадать не на конец месяца, а на любое другое число. В таком случае в конце месяца строим проводку Дт 91.2 Кт 66/67 для начисления расходов по процентам, а проводку по их погашению строим той датой, когда деньги были фактически перечислены кредитору.

При получении кредита мы используем счет 51, так как получен он в денежной форме. Если заем выдается в неденежной форме, можно использовать счета 10, 41 и аналогичные. Однако в таком случае происходит переход права собственности, а следовательно, операция облагается НДС.

Бухгалтерские проводки при получении кредитов и займов для целей приобретения или сооружения инвестиционных активов

Иначе проводки будут выглядеть, если ООО «Фортуна» привлечет кредит для покупки нового оборудования. Бухгалтер сделает следующие записи.

| Дата | Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|---|

| 01.04.2021 | 51 | 66.1 | 300 000 | На расчетный счет поступили кредитные средства |

| 02.04.2021 | 08 | 60 | 300 000 | Куплено оборудование у поставщика, но еще не введено в эксплуатацию |

| 02.04.2021 | 51 | 60 | 300 000 | Поставщику перечислена оплата за оборудование |

| 30.04.2021 | 08 | 66.2 | 3 000 | Проценты за пользование денежными средствами отнесены на стоимость купленного основного средства |

| 30.04.2021 | 66.2 | 51 | 3 000 | Оплачены проценты за апрель |

| 30.04.2021 | 66.1 | 51 | 100 000 | Погашена часть кредита |

| 31.05.2021 | 08 | 66.2 | 2 000 | Начислена проценты за пользование заемными средствами в мае. Сумма рассчитана исходя из того, что часть кредита уже была погашена, следовательно, процент считаем от 200 000 рублей. |

| 31.05.2021 | 66.2 | 51 | 2 000 | Оплачены проценты за май |

| 31.05.2021 | 66.1 | 51 | 100 000 | Погашена часть кредита |

| 30.06.2021 | 08 | 66.2 | 1 000 | Начислена проценты за пользование заемными средствами в июне. Сумма рассчитана исходя из того, что часть кредита уже была погашена, следовательно, процент считаем от 200 000 рублей. |

| 30.06.2021 | 66.2 | 51 | 1 000 | Оплачены проценты за июнь |

| 30.06.2021 | 66.1 | 51 | 100 000 | Погашена последняя часть кредита |

| 01.07.2021 | 01 | 08 | 306 000 | Оборудование введено в эксплуатацию, проценты учтены в стоимости |

Включать проценты в стоимость инвестиционного актива можно только при условии, что работы по его приобретению, строительству или сооружению начаты.

Приобретение или сооружение инвестиционного актива может быть приостановлено. Если период приостановления длительный, то есть превышает 3 месяца, то проценты прекращают включать в стоимость актива и относят на прочие расходы с первого числа месяца, следующего за месяцем приостановления. При возобновлении процесса приобретения или сооружения проценты снова включают в стоимость с первого числа месяца, следующего за месяцем возобновления (п. 11 ПБУ 15/2008).

При прекращении приобретения или сооружения проценты перестают включать в стоимость и учитывают в качестве прочих расходов, начиная с первого числа месяца, следующего за месяцем прекращения (п. 12 ПБУ 15/2008).

Проценты учитывают в стоимости инвестиционного актива до тех пор, пока он не введен в эксплуатацию. Как только организация начинает использовать актив для изготовления продукции, выполнения работ или оказания услуг, то проценты учитывают уже в составе прочих расходов с первого числа месяца, следующего за месяцем начала использования имущества (п. 13 ПБУ 15/2008).

Кредитные или заемные средства могут быть частично направлены на приобретение инвестиционного актива, а частично на другие цели. В таком случае проценты пропорционально относятся на стоимость актива и на прочие расходы.

Налогооблагаемая временная разница

При получении кредита для приобретения инвестиционного актива возникает налогооблагаемая временная разница, так как в бухгалтерском учете проценты относятся на стоимость актива, а в налоговом они относятся в состав расходов. Возникает разница между налоговым и бухгалтерским учетом, следовательно, формируется отложенное налоговое обязательство на счете 77 в соответствии с ПБУ 18/2002.

Списание отложенного налогового обязательства начнется вслед за тем, как инвестиционный актив будет принят к учету и его начнут амортизировать.

Бухгалтерские проводки при переводе займа или кредита из краткосрочного в долгосрочный

Краткосрочный кредит или заем могут стать долгосрочными, например, если стороны подпишут дополнительное соглашение и пролонгируют кредит или займ на срок более 12 месяцев. В таком случае используют следующую проводку

| Дебет | Кредит | Описание |

|---|---|---|

| 66 | 67 | Краткосрочный кредит или займ переведен в разряд долгосрочных |

Бухгалтерский учет выданных займов

Организация может не только получать, но и выдавать займы. Все выданные займы учитывают на счете 58, как финансовые вложения. Их учет регулирует ПБУ 19/2002. Об учете финансовых вложений мы подробно рассказали в нашей статье.

Вернемся к примеру с ООО «Фортуна» и допустим, что займ 300 000 рублей на 3 месяца выдала компания ООО «Клад». Бухгалтерия «Клада» сделает такие проводки.

| Дата | Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|---|

| 01.04.2021 | 58 | 51 | 300 000 |

Перевели сумму займа на расчетный счет ООО «Фортуна» |

| 30.04.2021 | 76 | 91.1 | 3 000 | Начислили доход в виде процентов от выданного займа |

| 30.04.2021 | 51 | 76 | 3 000 | ООО «Фортуна» перечислил деньги в счет уплаты процентов |

| 30.04.2021 | 51 | 58 | 100 000 | ООО «Фортуна» погасил часть займа |

| 31.05.2021 | 76 | 91.1 | 2 000 | Начислили доход в виде процентов от выданного займа |

| 31.05.2021 | 51 | 76 | 2 000 | ООО «Фортуна» перечислил деньги в счет уплаты процентов |

| 31.05.2021 | 51 | 58 | 100 000 | ООО «Фортуна» погасил часть займа |

| 30.06.2021 | 76 | 91.1 | 1 000 | Начислили доход в виде процентов от выданного займа |

| 30.06.2021 | 51 | 76 | 1 000 | ООО «Фортуна» перечислил деньги в счет уплаты процентов |

| 30.06.2021 | 51 | 58 | 100 000 | ООО «Фортуна» погасил часть займа |

Если заем будет беспроцентным, то это его нельзя называть финансовым вложением. Поэтому вместо счета 58 нужно использовать счет 76. А проводок по начислению процентов попросту не будет. В нашем примере, но без процентов, проводки будут следующие.

| Дата | Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|---|

| 01.04.2021 | 76 | 51 | 300 000 | Перевели сумму займа на расчетный счет ООО «Фортуна» |

| 30.04.2021 | 51 | 76 | 100 000 | ООО «Фортуна» погасил часть займа |

| 31.05.2021 | 51 | 76 | 100 000 | ООО «Фортуна» погасил часть займа |

| 30.06.2021 | 51 | 76 | 100 000 | ООО «Фортуна» погасил часть займа |

Полученные проценты учитывают в составе внереализационных доходов.

Кредиты и займы — важный аспект финансовой жизни компании. Бросать их без детального учета нельзя. Для этих целей рекомендуем вам облачный сервис Контур.Бухгалтерия. Настраивайте аналитику, контролируйте размер задолженности, начисляйте проценты и следите за сроками. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Проводки по выдаче займа — это отражение операций с заемными средствами в бухгалтерском учете. Получить деньги в долг можно не только в банке или другой кредитно-финансовой организации. Заемщиком денежных средств также может стать компания, не имеющая специальной лицензии, например, работодатель или деловой партнер.

Деятельность, связанная с кредитованием граждан и организаций, подлежит обязательному лицензированию. То есть выдавать денежные средства в качестве займа могут банки, кредитные фирмы, микрофинансовые организации. Помимо лицензированных компаний, предоставить заем могут и обычные компании, основной вид деятельности которых не связан с кредитованием (ВАС РФ от 10.08.1994 № С1-7/ОП-555).

Так, например, получить денежные средства компании в виде займа могут учредители или сотрудники, бизнес-партнеры, индивидуальные предприниматели или простые граждане. Лицензия не требуется, если выдача займа не имеет систематического или постоянного характера (примеры проводок для учета данных операций предоставлены ниже).

Особенности учета займов

По условиям договора между заемщиком и займодателем, в долг могут быть переданы не только финансовые активы, но и материальные ценности. Например, основные средства организации, материально-производственные запасы, сырье, готовая продукция или же товары, нематериальные активы и прочее имущество компании.

Отражайте предоставление займа другой организации (проводки) в сумме выданных финансовых активов либо по стоимости переданных материальных ценностей. Если заем был выдан в иностранной валюте, бухгалтерия обязана делать записи в рублях.

Отметим, что условия выдачи займов играют ключевую роль в бухгалтерском учете. В данной ситуации первый вопрос, который должен возникать для для компании-займодателя: являются ли переданные средства финансовыми вложениями или нет.

Условия для признания заемных средств финансовыми вложениями:

- факт передачи активов в долг (имущества во временное распоряжение) оформлен документально, то есть подписан соответствующий договор между заемщиком и давальцем;

- компания-займодатель официально принимает риски по невыплате и невозврату займа (кредита) на себя;

- активы, переданные в долг, будут приносить экономическую выгоду, компания-давалец планирует прибыль по процентам за передачу активов в пользование другой фирме или физическому лицу.

Если активы, переданные в долг, не отвечают этим трем условиям, то к финансовым вложениям их отнести нельзя. В таком случае между заемщиком и давальцем заключается беспроцентный кредитный (заемный) договор.

Если предоставляется процентный займ: проводки по процентному договору

Так, при заключении процентного договора займа проводки составляются с использованием спецсчета 58 «Финвложения», причем к данному бухсчету следует открыть отдельный субсчет «Средства, переданные под заем».

|

Содержание операции |

Дебет |

Кредит |

|

Займ выданный, бухгалтерские проводки: |

||

|

В денежной форме |

58 |

50 «Касса» 51 «Расчетные счета» 52 «Валютные счета» |

|

В натуральной форме |

01 «Основные средства» 10 «Материалы, сырье» 41 «Товары» |

|

|

Возврат заемных средств |

50, 51, 52, 01, 10, 41 |

58 |

Если составлен беспроцентный договор займа: проводки

Если по беспроцентному договору выданы заемные средства другой организации, проводки формируются с применением бухсчета 76 «Расчеты с прочими дебиторами и кредиторами».

|

Содержание операции |

Дебет |

Кредит |

|

Займы выданные, проводки: |

||

|

В денежной форме |

76 |

50 «Касса» 51 «Расчетные счета» 52 «Валютные счета» |

|

В натуральной форме |

01 «Основные средства» 10 «Материалы, сырье» 41 «Товары» |

|

|

Возврат займа, проводки |

50, 51, 52, 01, 10, 41 |

76 |

ВАЖНО!

При передаче заемных активов в неденежной форме следует начислить налог на добавленную стоимость (пп. 1 п. 1 ст. 146, пп. 15 п. 3 ст. 149 НК РФ). Для этого следует составить запись: по дебету счет 76 либо 58, в зависимости от условий договора, и по кредиту счета 68.

После возвращения такого долга НДС может быть предъявлен компании-давальцу, отразите операцию по дебету счета 19 и кредиту счетов 76 или 58.

Выдаем займы сотрудникам

При отражении операций по выдаче активов в долг сотрудникам организации, будь то обычные работники или учредители организации, допустимо использовать те же счета бухучета, что и при кредитовании юридических лиц. Либо допустимо применить один специальный счет 73 «Расчеты с персоналом по прочим операциям». В договоре займа в реквизитах должны быть указаны кроме ФИО и данных паспорта действительный адрес и телефон работника.

Отметим, что выбор — выдавать займ или нет — остается за компанией. Однако свое решение, какой счет будет использован в бухгалтерском учете, следует закрепить в учетной политике.

|

Операция |

Дебет (Дт) |

Кредит (Кт) |

|

Выдан займ сотруднику, проводки по беспроцентному договору |

76 73 |

50 51 52 01 10 41 |

|

Отражена выдача займа сотруднику, проводки по процентному договору |

58 73 |

Для отражения операции «выдача займа учредителю» проводки аналогичные. Возвращение денег или ценностей, взятых в долг, отражают обратной проводкой, где по дебету (доход) отражаются бухсчета 50, 51, 01, 10, а по кредиту (расход) — 76, 58, 73.

ВАЖНО!

Предоставляя беспроцентный заем сотруднику организации, налоговики могут признать получение материальной выгоды за сотрудником. В таком случае на экономию по процентам может быть начислен НДФЛ по ставке 35 %.