Юридическое лицо имеет возможность и право продажи принадлежащего ему автомобиля не только фирмам, но и частным лицам. Соответственно, частное лицо имеют право этот автомобиль приобрести в собственность. Такие сделки имеют существенные нюансы. Как правильно подготовить пакет документов, какую стоимость авто отразить в договоре купли-продажи, что о таких сделках говорит Налоговый кодекс, состав бухгалтерских проводок по сделке – вот далеко не полный перечень вопросов, которые приходится решать бухгалтеру организации-продавца.

Какую информацию предоставить физическому лицу при продаже ему автомобиля и как это сделать?

Договор и другие документы

ВАЖНО! Образец договора купли-продажи автомобиля между юридическим лицом (продавец) и физическим лицом (покупатель) от КонсультантПлюс доступен по ссылке

Основным документом, подтверждающим сделку продажи автомобиля между юрлицом и физлицом, является договор купли-продажи. Каких-то особенностей или нововведений, по сравнению с прошлыми периодами, договор в настоящее время не содержит. Вместе с тем его содержание должно отвечать нормам гражданского законодательства РФ.

Стандартный договор купли-продажи авто составляется по нормам ГК РФ, ст. 161, 454, 458, 130, 224, 223. Он должен включать:

- число и место, где заключался;

- реквизиты сторон (данные паспорта физлица и реквизиты продавца-юрлица);

- содержание сделки и обязанности сторон;

- детальное описание автомобиля;

- стоимость (цифрами и прописью);

- как будут исполняться обязанности по договору: порядок передачи товара, передачи средств, дата передачи;

- аксессуары, дополнения к автомобилю (при наличии);

- пакет передаваемых документов.

На заметку! Несмотря на то что автомобиль – движимое имущество и при продаже в общем случае регистрация прав не требуется (ст. 130 ГК РФ), его необходимо переоформить на нового владельца в ГИБДД. Один экземпляр договора необходимо оставить в инспекции.

Продажа основного средства в организации осуществляется приказом руководителя. При заключении договора и переоформлении потребуются документы на автомобиль, прежде всего ПТС. Выбытие ОС оформляется пакетом бухгалтерских документов. При внесении наличных денег через кассу физлица на руки покупателю выдаются подтверждающий кассовый документ и вторые экземпляры бухгалтерских документов. О них мы будем говорить более подробно дальше.

Как учитывать продажу автомобиля, являющегося основным средством?

Стоимость автомобиля и его цена

При определении продажной цены стороны могут договориться на любую сумму. Об этом говорит ст. 40 НК РФ п. 1. Пока не доказано обратное, любая цена сделки считается рыночной и законной. Проверять сделку налоговики имеют право, только если в ней есть признаки взаимозависимости продавца и покупателя, а значит, по логике фискальных органов, и корысти (п. 2 той же статьи).

Согласно ст. 421 ГК РФ участники сделки свободны при заключении договора, в том числе и в части установления цены на товар. Если автомобиль продается по низкой цене, малой остаточной стоимости либо значительно ниже рыночной, целесообразно составить акт, в котором нужно указать все технические характеристики подержаного авто, в том числе его дефекты как обоснование цены.

Списанный автомобиль тоже можно реализовать частному лицу. В этом случае логично будет к пакету документов и акту приложить справку бухгалтерии о том, что автомобиль списан и числится за балансом. Привлекают также независимых оценщиков.

Как исчислить НДС при продаже автомобиля — основного средства?

Отражение сделки в учете организации

Доходы признаются организацией по договорной рыночной стоимости. Кроме договора купли-продажи, необходимо зафиксировать сделку в первичных документах. Унифицированные формы по учету ОС отвечают особенностям передачи транспортного средства по договору между гражданином и фирмой не в полной мере.

Товарная накладная ТОРГ-12 также не может быть использована. Документ, регламентирующий ее применение, касается только юрлиц (пост. Госкомстата №132 от 25/12/98 г.) и ТМЦ, а не основных средств, к которым относится автомобиль. Для подобных случаев в организации должен быть разработан собственный бланк акта приема-передачи автомобиля. Его форма фиксируется в учетной политике фирмы. Согласно акту, делается соответствующая запись в карточке ОС-6 по выбывшему авто.

Выписывать ли покупателю счет-фактуру? Очевидно, нет, поскольку граждане НДС не платят и к вычету его не предъявляют. Это подтверждается и позицией фискальных органов. Так, ст. 168-7 НК утверждает, что для выполнения требований, касающихся НДС, если речь идет об услугах и товарах в розницу, достаточно выдать покупателю кассовый чек. Ст. 169-3 (1) НК освобождает фирму от обязанности выдавать счет-фактуру гражданину, если стороны письменно согласились с таким вариантом. Рекомендуется прописывать указанный нюанс в договоре купли-продажи.

Наконец, оформлять лишь один экземпляр документа по НДС считает возможным Минфин (письмо №03-07-09/14 от 25/05/11 и ряд других).

Корреспонденции счетов по договору такие:

- Дт 62 Кт 91/1 – зафиксирован доход от реализации.

- Дт 91/2 Кт 68 – начислен НДС.

- Дт 01/выбытие ОС Кт 01 – зафиксирована первоначальная стоимость транспорта.

- Дт 02 Кт 01/выбытие ОС – зафиксирована начисленная амортизация реализуемого ОС.

- Дт 91/2 Кт 01/выбытие ОС – зафиксирована в прочих расходах остаточная стоимость выбывающего автомобиля.

- Дт 50, 51 Кт 62 – автомобиль оплачен физлицом.

Оплату производят через кассу, с вручением покупателю кассовых документов, подтверждающих внесение денег, либо фиксируют внесение денег на расчетный счет юрлица от физлица.

При этом обязательно использовать ККТ, как и при любой сделке, в которой фигурируют наличные. Лимит расчетов наличными через кассу соблюдать в данном случае не нужно – он не касается расчетов с физическими лицами.

В НУ доход по сделке признается облагаемым налогами при ОСНО, УСН, совмещенном с одним из названых режимов. При проверке ФНС особенно обращают внимание на этот момент. Некоторые налогоплательщики, во избежание проблемных ситуаций при совмещении режимов, по умолчанию относят доход от продажи авто к налогооблагаемым. Согласно ст. 268 п. 1 НК, если продается амортизируемое имущество, доход можно уменьшить на его остаточную стоимость.

Как при расчете налога на прибыль учесть продажу автомобиля — основного средства?

«Подводные камни», о которых лучше знать заранее

Как показывает практика указанных сделок, некоторые моменты могут вызывать споры с контролирующими органами, проблемы при сдаче налоговой отчетности, в которой отражается купля-продажа. Об отсутствии сторонних претензий лучше позаботиться заранее.

Чтобы у налоговой не возникало вопросов по стоимости продажи, указанной в договоре, целесообразно приложить к нему заключение независимого эксперта, оценивающего продаваемый автомобиль. Это особенно касается авто с пробегом, частично или полностью изношенных. Срок оплаты не должен быть более поздним, нежели дата, указанная в акте приёма-передачи.

Может ли организация продавать своим сотрудникам принадлежащие ей автомобили? Между налогоплательщиками и ФНС по многим аспектам таких сделок идет дискуссия. Суть ее в том, что существует понятие «взаимозависимых лиц», или лиц, экономически связанных между собой, интересы которых могут пересекаться, и одно из таких лиц может оказывать влияние на другое (ст. 105.1 НК РФ). Чиновники фискальных органов, ссылаясь на ст. 212 НК РФ, могут признать заниженную цену сделки материальной выгодой покупателя и доначислить НДФЛ на эту гипотетическую «выгоду».

Организации может быть доначислен налог на прибыль. Налоговую базу они определяют, сравнивая аналогичные сделки между взаимозависимыми и невзаимозависимыми контрагентами. Прямых указаний на то, являются ли работники и работодатели взаимозависимыми, в законодательстве нет. Иная ситуация возникает, если автомобиль продается руководителю этой же фирмы как частному лицу. Исходя из норм ст. 105.1 НК РФ, оснований считать стороны сделки взаимозависимыми здесь больше (например, если доля участия руководства более 25%).

К сведению! Однако чтобы иметь основание для доначисления налогов, необходимо как минимум доказать факт взаимозависимости и факт продажи по ценам, не имеющим отношения к рыночным, определить цены как безосновательно заниженные. В ином случае цена сделки автоматически считается законной и рыночной.

При наличии соответствующих ресурсов у организации продажу автомобиля лучше проводить через аукцион.

Самое важное

- Продажа автомобиля организацией частному лицу оформляется договором купли-продажи автомобиля и пакетом бухгалтерских документов, одним из основных является акт приема-передачи.

- Доходы по сделке налогооблагаемы. Цена в договоре может фигурировать любая. Выдавать счет-фактуру покупателю не обязательно, если этот пункт прописан в договоре.

- При продаже автомобиля директору может возникнуть вопрос о стоимости сделки и о взаимозависимости сторон. Во избежание подобных претензий со стороны налоговых органов целесообразно привлекать к оценке автомобиля независимых специалистов.

- Бухгалтерский учет выбывающего авто ведется с использованием стандартных проводок и счетов 01, 02, 91, 62, а также счетов наличных и безналичных расчетов.

Как ООО продать автомобиль физлицу без применения ККТ и без агента?

Добрый день!

ООО на УСНО (ККТ нет) хочет продать автомобиль за наличный расчет физическому лицу? Подскажите, пожалуйста, варианты.

Нашла один вариант: через агента (который и пробьет чек), однако руководству этот вариант не нравится.

Кто-нибудь сталкивался с такой проблемой? Какая стоимость агента в таком случае?

Заранее благодарна.

Закажите полный комплект по 54‑ФЗ (касса, ОФД, настройка ККТ с регистрацией в ФНС и товароучетная система)

Добрый день.

Цитата (anna auditor):Кто-нибудь сталкивался с такой проблемой? Какая стоимость агента в таком случае?

стоимость агента у вас будет договорной

ст 1005 ГК РФ

1. По агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала.

По сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент, хотя бы принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки.

По сделке, совершенной агентом с третьим лицом от имени и за счет принципала, права и обязанности возникают непосредственно у принципала.

2. В случаях, когда в агентском договоре, заключенном в письменной форме, предусмотрены общие полномочия агента на совершение сделок от имени принципала, последний в отношениях с третьими лицами не вправе ссылаться на отсутствие у агента надлежащих полномочий, если не докажет, что третье лицо знало или должно было знать об ограничении полномочий агента.

3. Агентский договор может быть заключен на определенный срок или без указания срока его действия.

4. Законом могут быть предусмотрены особенности отдельных видов агентского договора.

ст 1006 ГК РФ

Принципал обязан уплатить агенту вознаграждение в размере и в порядке, установленных в агентском договоре.

Если в агентском договоре размер агентского вознаграждения не предусмотрен и он не может быть определен исходя из условий договора, вознаграждение подлежит уплате в размере, определяемом в соответствии с пунктом 3 статьи 424 настоящего Кодекса.

При отсутствии в договоре условий о порядке уплаты агентского вознаграждения принципал обязан уплачивать вознаграждение в течение недели с момента представления ему агентом отчета за прошедший период, если из существа договора или обычаев делового оборота не вытекает иной порядок уплаты вознаграждения.

Цитата (anna auditor):ООО на УСНО (ККТ нет) хочет продать автомобиль за наличный расчет физическому лицу? Подскажите, пожалуйста, варианты.

приобрести ККТ, зарегистрировать, а через месяц снять с учета (если больше таких сделок не будет)

Добрый день!

Вариантов избежать применения контрольно-кассовой техники в случае продажи товара организацией физическому лицу не так уж и много. 1) оплата через агента; 2) оплата через платёжного агента; 3) покупка ККТ; 4) аренда ККТ; 5) ничего не делать.

1) организация привлекает агента (посредника), через которого заключается договор с покупателем, Агент является юридическим лицом или индивидуальным предпринимателем, у агента есть и используется ККТ, при расчёте с покупателем агент применяет её, а при получении оплаты от агента платёжным поручением на расчётный счёт организации ККТ не применяется (п. 9 ст. 2 54-ФЗ). Затратами будет вознаграждение агента, которое зависит от договора между сторонами. Но ваше руководство этот вариант не устраивает. Значит, смотрите следующие.

2) организация заключает договор самостоятельно, но оплата производится через платёжного агента, действующего на основании 103-ФЗ. При этом необходимо заключить договор с платёжным агентом на приём платежей, открыть специальный счёт в банке, на который и поступит оплата от платёжного агента. Затраты на открытие и закрытие специального счёта и комиссию агента.

3) Купить ККТ, зарегистрировать в ФНС. При желании после сделки можно продать ККТ. Но придётся оплатить стоимость фискального регистратора, услуг ОФД и работ по вводу ККТ в эксплуатацию.

4) Аналогично варианту 3, но ККТ не приобретается, а берётся в аренду.

5) Тут всё просто, санкции указаны в части 2 статьи 14.5 КоАП РФ, срок давности привлечения к ответственности — один год с момента совершения административного правонарушения. Если с момента расчёта прошёл год, а данный факт не выявлен налоговым органом, то привлечение к ответственности становится невозможным. Риск привлечения к ответственности увеличивает то, что все сведения о смене собственника автомобиля попадают в ФНС автоматически из органов, регистрирующих эти факты.

100sh, спасибо. Придется все-таки выбрать вариант с комиссионером. Вопросы удалены модератором.

Отчеты по ЕГАИС, маркировке, ФСРАР и Меркурию в одном окне

Скачивать бланки документов могут только

подписчики журнала «Главная книга».

Если вы уже подписаны на журнал, авторизуйтесь

или активируйте код доступа с карты подписчика

Если хотите оформить подписку, заполните заявку

Активация подписки

Для активации подписки — войдите на сайт или зарегистрируйтесь

Войти

Зарегистрироваться

Пользователь с таким логином и паролем уже вошел на сайт.

Осуществить новый вход?

Мое местоположение

Россия

Москва

Санкт-Петербург

Алтайский край

Амурская область

Архангельская область

Астраханская область

Белгородская область

Брянская область

Владимирская область

Волгоградская область

Вологодская область

Воронежская область

Донецкая Народная Республика

Еврейская автономная область

Забайкальский край

Запорожская область

Ивановская область

Иркутская область

Калининградская область

Калужская область

Камчатский край

Кемеровская область — Кузбасс

Кировская область

Костромская область

Краснодарский край

Красноярский край

Курганская область

Курская область

Ленинградская область

Липецкая область

Луганская Народная Республика

Магаданская область

Московская область

Мурманская область

Ненецкий автономный округ

Нижегородская область

Новгородская область

Новосибирская область

Омская область

Оренбургская область

Орловская область

Пензенская область

Пермский край

Приморский край

Псковская область

Республика Адыгея

Республика Алтай

Республика Башкортостан

Республика Бурятия

Республика Дагестан

Республика Ингушетия

Республика Кабардино-Балкария

Республика Калмыкия

Республика Карачаево-Черкессия

Республика Карелия

Республика Коми

Республика Крым

Республика Марий Эл

Республика Мордовия

Республика Саха (Якутия)

Республика Северная Осетия (Алания)

Республика Татарстан

Республика Тыва (Тува)

Республика Удмуртия

Республика Хакасия

Республика Чечня

Республика Чувашия

Ростовская область

Рязанская область

Самарская область

Саратовская область

Сахалинская область

Свердловская область

Севастополь

Смоленская область

Ставропольский край

Тамбовская область

Тверская область

Томская область

Тульская область

Тюменская область

Ульяновская область

Хабаровский край

Ханты-Мансийский автономный округ

Херсонская область

Челябинская область

Чукотский автономный округ

Ямало-Ненецкий автономный округ

Ярославская область

Задавать вопросы и отвечать на них могут только

зарегистрированные

пользователи

Авторизуйтесь или Зарегистрируйтесь

Сервис открыт для подписчиков или по временному доступу

Главная → Статьи → Продажа автомобиля юрлицом физлицу через кассу с выдачей кассового чека

Продажа автомобиля юрлицом физлицу через кассу с выдачей кассового чека

Организация продает автомобиль физическому лицу за 1 000 000 руб.

Может ли организация принять всю сумму денежных средств в кассу с выдачей кассового чека физическому лицу?

В соответствии с п. 1 ст. 861 ГК РФ расчеты с участием граждан, не связанные с осуществлением ими предпринимательской деятельности, могут производиться наличными деньгами (ст. 140 ГК РФ) без ограничения суммы или в безналичном порядке.

Правила осуществления наличных расчетов в РФ в валюте РФ, а также в иностранной валюте с соблюдением требований валютного законодательства РФ установлены Указанием Банка России от 07.10.2013 № 3073-У “Об осуществлении наличных расчетов” (далее – Указания № 3073-У).

Согласно п. 5 Указаний № 3073-У наличные расчеты в валюте РФ и иностранной валюте между участниками наличных расчетов и физическими лицами осуществляются без ограничения суммы.

Пунктом 6 Указаний № 3073-У установлено, что наличные расчеты в валюте РФ и иностранной валюте между участниками наличных расчетов в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 тысяч рублей либо сумму в иностранной валюте, эквивалентную 100 тысячам рублей по официальному курсу Банка России на дату проведения наличных расчетов (далее – предельный размер наличных расчетов).

Наличные расчеты производятся в размере, не превышающем предельный размер наличных расчетов, при исполнении гражданско-правовых обязательств, предусмотренных договором, заключенным между участниками наличных расчетов, и (или) вытекающих из него и исполняемых как в период действия договора, так и после окончания срока его действия.

В целях применения этого ограничения под участниками наличных расчетов понимаются индивидуальные предприниматели и юридические лица (п. 2 Указаний № 3073-У).

Таким образом, физические лица, не являющиеся индивидуальными предпринимателями, к данной категории лиц не относятся.

Заключение между физическим лицом (покупателем) и продавцом договора розничной купли-продажи (ст. 492 ГК РФ) подтверждается выдачей физическому лицу товарного и кассового чеков (ст. 493 ГК РФ, ст. 1.2 Федерального закона от 22.05.2003 № 54-ФЗ “О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа”).

Таким образом, организация вправе принять наличные денежные средства в кассу от физического лица за проданный ему автомобиль с выдачей кассового чека.

Какие-либо риски в рассматриваемом случае отсутствуют, поскольку предельный размер наличных денежных расчетов между юридическим и физическим лицами законодательно не установлен.

Оснований для претензий со стороны налоговых органов также не имеется.

Вместе с тем необходимо отметить, что Указанием Банка России от 11.03.2014 № 3210-У определен Порядок ведения кассовых операций юридическими лицами и упрощенный порядок ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства (далее – Указание № 3210-У).

Согласно п. 2 Указаний № 3210-У для ведения кассовых операций юридическое лицо устанавливает лимит остатка наличных денег – максимально допустимую сумму наличных денег, которая может храниться в кассе, после выведения в кассовой книге суммы остатка наличных денег на конец рабочего дня.

В случаях, помимо перечисленных в п. 2 Указаний № 3210-У, накопление юридическим лицом наличных денег в кассе сверх установленного лимита остатка наличных денег не допускается.

Таким образом, если сумма наличных денег в кассе организации в конце рабочего дня (с учетом принятой от физического лица суммы за автомобиль) превысит установленный лимит, денежные средства необходимо внести на банковский счет.

Ответ подготовил: Иванкова Ольга, эксперт службы Правового консалтинга ГАРАНТ, аудитор, член АПР

Контроль качества ответа: Барсегян Артем, рецензент службы Правового консалтинга ГАРАНТ

Обратите внимание, что С 1 июля 2017 года организации и ИП, которые осуществляют расчеты с покупателями (клиентами), обязаны использовать в своей деятельности онлайн-кассы. Исключения предусмотрены лишь для некоторых случаев, указанных в статье 2 Федерального закона от 22.05.2003 № 54-ФЗ (далее — Закон № 54-ФЗ) и статье 7 Федерального закона от 03.07.2016 № 290-ФЗ

| Необходимо передавать фискальные данные в ИФНС? Компания Электронный Экспресс является оператором фискальных данных и входит в реестр ОФД ФНС России. Подключить кассу к ОФД >> |

- Опубликовано 20.08.2020 08:53

- Автор: Administrator

- Просмотров: 35504

Бизнесу нередко требуется пополнение основных средств, в частности – автопарка. Не каждая организация, а особенно индивидуальный предприниматель, может позволить себе дорогостоящую покупку без привлечения заёмных средств. В таком случае приходится обращаться за помощью к банкам или лизинговым компаниям. Лизинг, по своей сути, представляет собой долгосрочную финансовую аренду с возможностью последующего выкупа, и на данный момент всё больше и больше набирает свою популярность. К сожалению, насколько прост механизм платежей и выкупа в лизинг, настолько сложным является его отражение в учёте, так как нужно учитывать много подводных камней. А сегодня мы коснёмся ещё более нетипичной ситуации, когда автомобиль, приобретённый ранее в лизинг, было решено продать. Разберем реализацию полностью и не полностью самортизированного автомобиля в программе 1С: Бухгалтерия ред. 3.0.

Для начала разберёмся с ценой продажи. Многие предприятия при определении цены отталкиваются от размера выкупной или остаточной стоимости основного средства, что в корне неверно.

За основу следует брать рыночную стоимость, которую можно определить либо самостоятельно при помощи поиска аналогичного имущества в интернете, или прибегнув к помощи независимой экспертизы. В противном случае, придётся объяснять налоговому инспектору почему при продаже вы действовали не в целях получения прибыли своей организацией, а в пользу покупателя. Отягчающим условием будет взаимозависимое лицо в качестве покупателя, то есть учредитель, сотрудник, родственник.

Ситуация № 1: Продажа полностью самортизированного автомобиля

Разберём ситуацию с реализацией автомобиля в программном продукте 1С: Бухгалтерия предприятия, редакция 3.0.

Обращаем ваше внимание, что мы рассматриваем практическим пример, когда в течение срока договора лизинга основное средство учитывалось на балансе лизингополучателя.

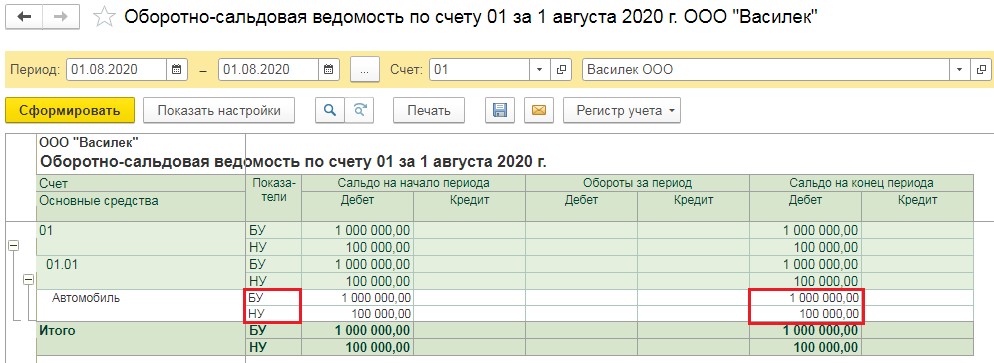

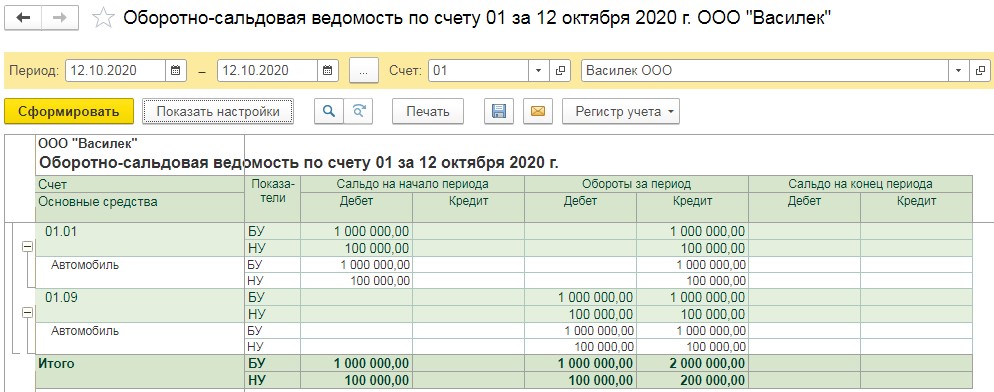

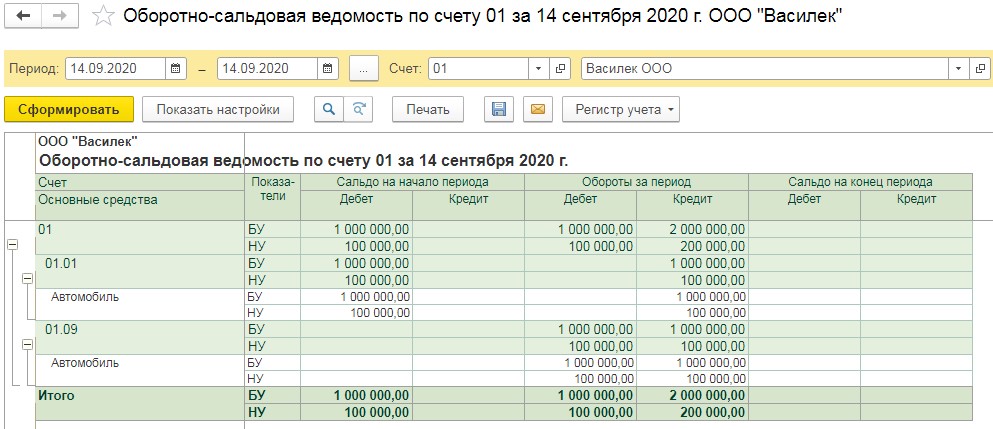

Перед продажей убедимся, что у нас есть это основное средство – сформируем отчёт «Оборотно-сальдовая ведомость по счёту» в разделе «Отчёты».

Хочется обратить ваше внимание на разницы в суммах по бухгалтерскому и налоговому учёту, в связи с тем, что лизинговое оборудование отражается в бухгалтерском учёте по первоначальной стоимости, а в налоговом – по выкупной, так как остальные суммы признаются расходами по лизингу. Подробнее о формировании стоимостей, разниц и учёте лизинга вы можете на нашем мастер-классе «Лизинг. Учет у лизингополучателя».

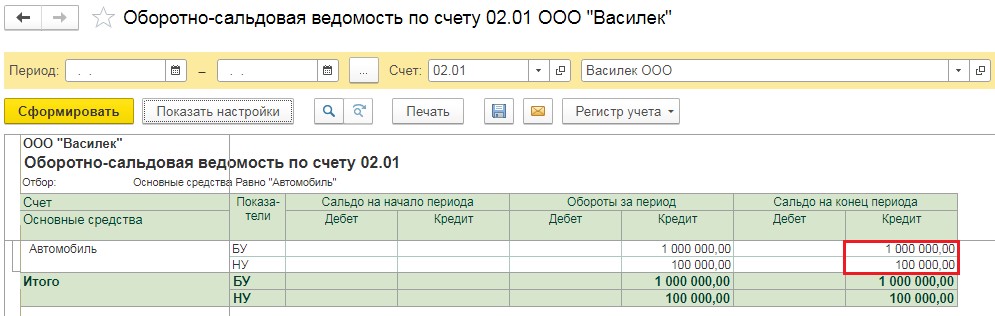

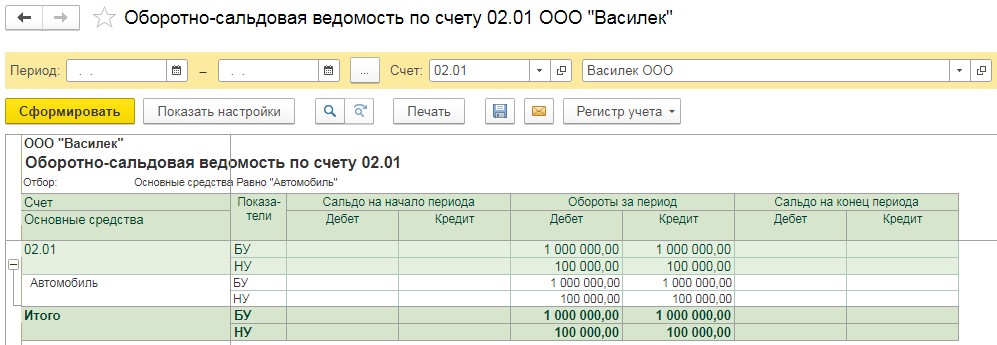

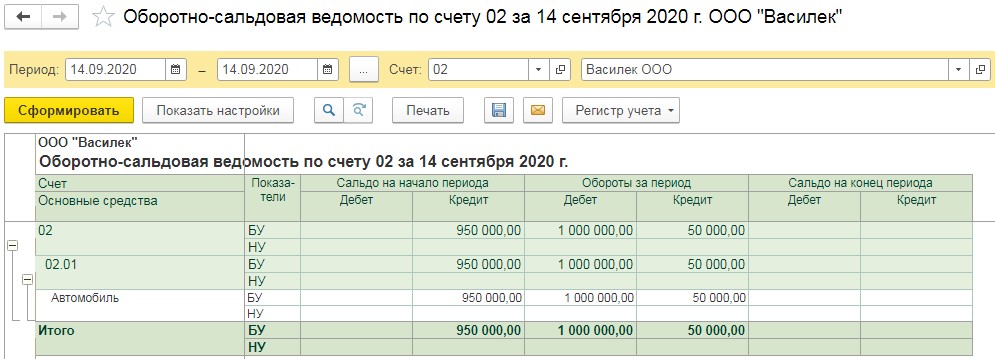

Также проверим, что амортизация по данному основному средству полностью начислена, для этого сформируем «Оборотно-сальдовую ведомость по счёту» 02 в разделе «Отчёты».

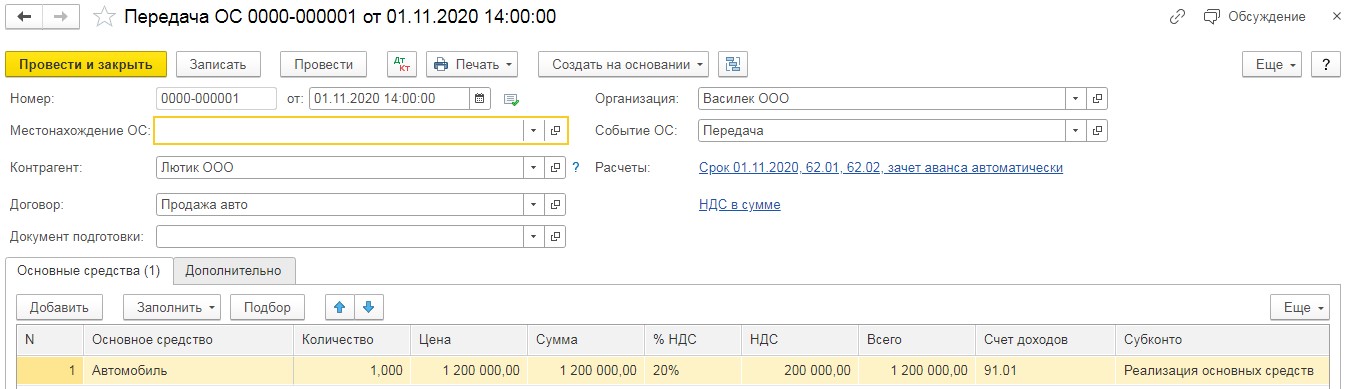

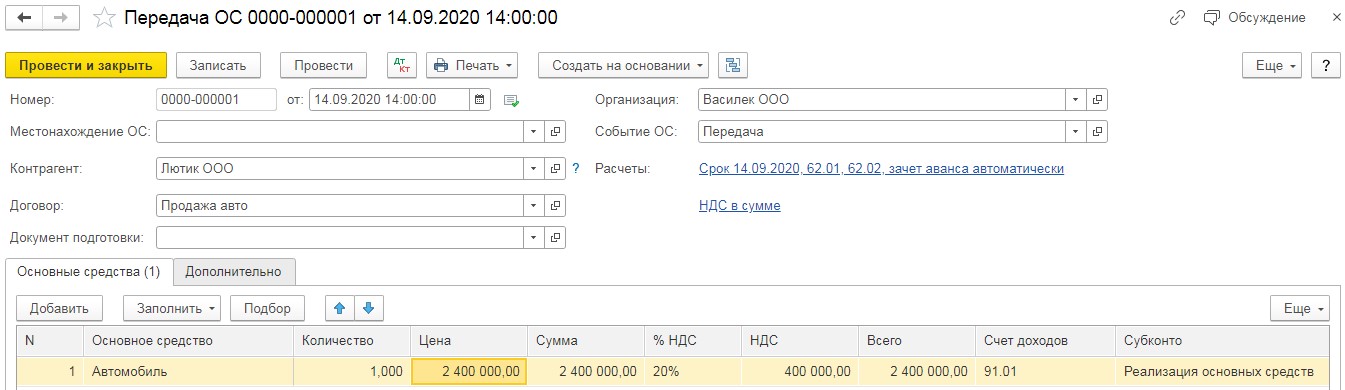

Далее для отражения реализации основного средства следует перейти в раздел «ОС и НМА» и выбрать пункт «Передача ОС».

Заполним созданный документ данными о продаже, а именно: контрагент, договор, объект продажи, цена, НДС. Заполненный документ будет выглядеть следующим образом:

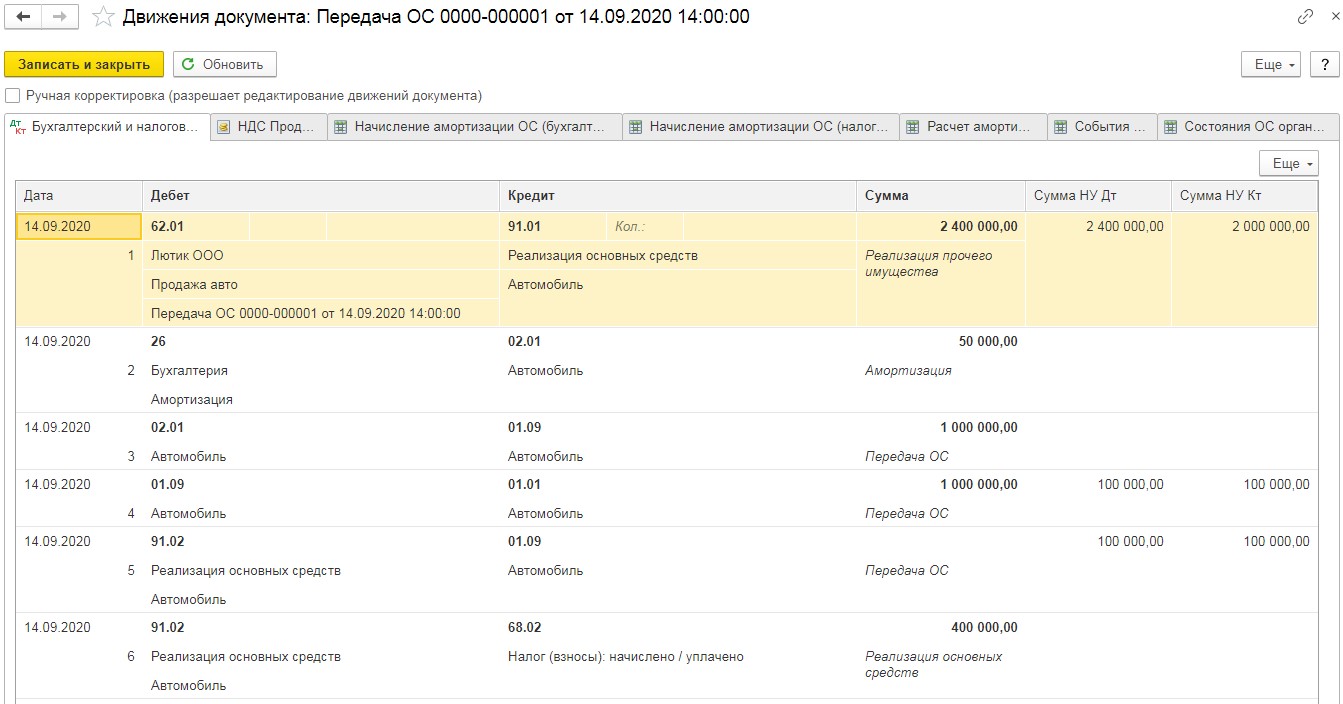

Проведённый документ позволит вывести на печать «Акт о приёме-передаче ОС» по форме ОС-1 и создаст следующие проводки:

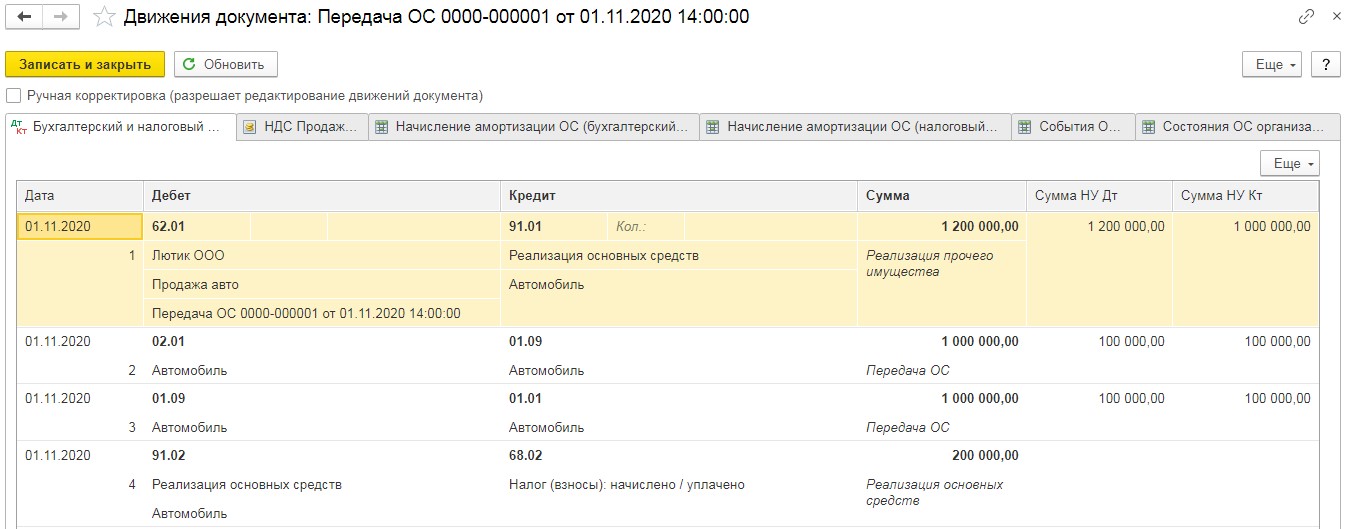

В первой строке мы видим отражение дохода и формирование дебиторской задолженности покупателя. Обратите внимание, что сумма по кредиту в налоговом учёте отличается от суммы в бухгалтерском учёте, в том случае, если реализация происходит с НДС.

Второй строкой мы переносим всю начисленную амортизацию на счёт выбывших основных средств, а затем на этот же счёт переносим и само основное средство. В нашем примере основное средство полностью амортизировано, поэтому суммы совпадают и нет проводок по начислению амортизации за текущий месяц.

И последняя строка – это начисление НДС с продажи.

Сформируем оборотно-сальдовые ведомости. Проверим, что на счёте 01 отсутствует конечное сальдо по проданному автомобилю.

Так же проверим, что все суммы амортизации списаны с 02 счёта.

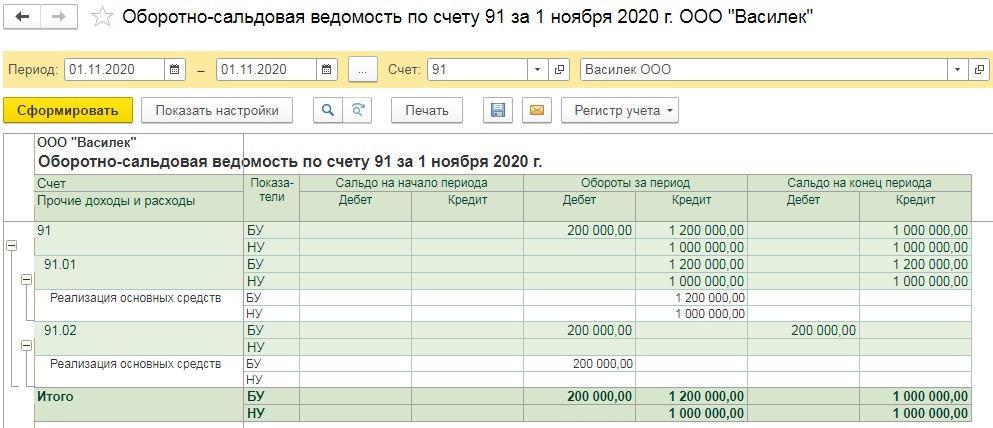

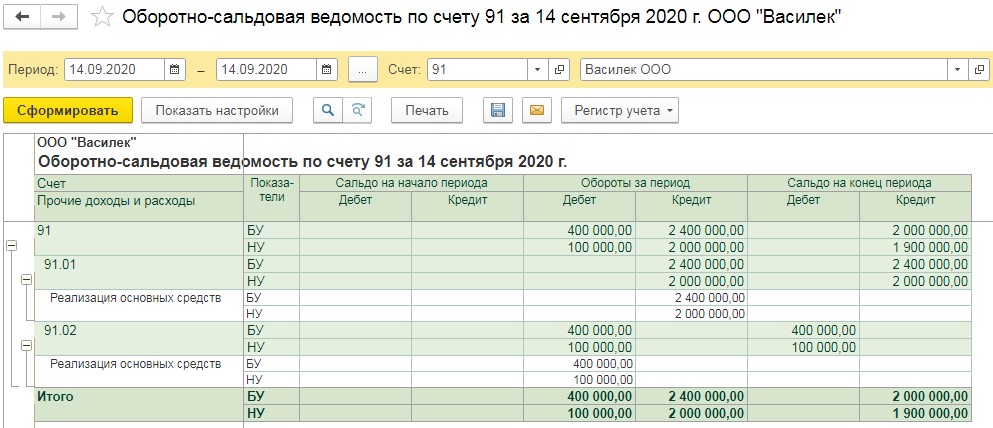

На счёте 91 по бухгалтерскому учёту по кредиту будут отражены доходы, связанные с реализацией основного средства, а по дебету сумма НДС. А в налоговом учёте по кредиту отражается сумма продажи, сразу за вычетом налога на добавленную стоимость.

Ситуация № 2: Продажа не до конца самортизированного автомобиля

Теперь давайте изменим немного условия нашего примера и посмотрим на проводки, формируемые документом «Передача ОС», в случае, когда оборудование амортизировано не до конца.

Автомобиль продается сразу же после выкупа, поэтому в налоговом учете остаточная стоимость равна выкупной цене (амортизация в НУ после выкупа не начислялась)

Заполненный документ представлен на рисунке:

Стоимость продажи в целях примера мы изменили на 2 400 000 рублей, в том числе НДС 400 000 рублей. Сформируем проводки по кнопке

В первой строке мы видим отражение дохода в бухгалтерском учёте на сумму с НДС, а в налоговом учёте без.

Во второй строке отражена сумма амортизации за текущий месяц, так как оборудование было амортизировано не до конца.

Затем, сумма всей начисленной амортизации переходит на счёт выбывших основных средств, куда переходит и само основной средство.

И в итоге мы получаем проводки по счёту учёта доходов и расходов: на дебет счёта 91.02 отнесён не только НДС, но и выкупная стоимость основного средства по налоговому учёту.

Как и в прошлом примере, проверим закрытие счетов 01 и 02.

Также сформируем оборотно-сальдовую ведомость по счёту 91.

В бухгалтерском учёте мы видим разницу между стоимостью продажи и входящим в неё налогом на добавленную стоимость, а в налоговом учёте разницу между ценой продажи и выкупной стоимостью лизингового оборудования.

Так как в налоговом учёте основное средство учитывается по стоимости выкупа, а она обычно невелика, то важно учесть, что при продаже практически вся цена реализации (без НДС) будет признаваться доходом организации и облагаться налогом на прибыль.

Например, предприятие приобрело автомобиль в лизинг по стоимости равной 1 000 000 рублей. При этом выкупной платёж составил 100 000 рублей. При реализации указываем рыночную стоимость в размере 1 200 000 рублей. И получаем следующий результат:

— доход: 1 200 000 рублей,

— расход: всего 100 000 рублей.

Налог составит (1 200 000 – 100 000) * 20% = 220 000 рублей.

Выходит, что вся сумма реализации бывшего предмета лизинга будет признаваться в налоговом учете доходом и облагаться налогом на прибыль. При таких условия продавать выгодно, только в том случае, если у вас в налоговом учёте убыток и вы хотите покрыть его прибылью от данной сделки. А если в текущем периоде у вас и так имеется прибыль, то сумма налога на прибыль будет существенно увеличена за счёт этой операции.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

- Журнал

- Вопрос эксперту

- ККТ

ООО на ОСНО продало авто физлицу, но чек не выдало — что делать?

Яна Клементьева, 29 ноября 2019

Поставили на баланс юрлица авто директора, чтобы при продаже сохранить «красивый» гос. номер за фирмой.

В августе поставили на баланс машину директора, в октябре продали ее физлицу, чек не выдали, а получается, надо было?

Что сейчас сделать? ККТ у нас нет, расчет физлица был на р/счет фирмы.

4 046

Решен

Оксана Кобзева, эксперт Контур.ОФД 18 декабря 2019

Добрый день.

Да, ККТ при продаже товаров физлицам применять нужно. В идеале, нужно сформировать чек коррекции, на сумму, поступившую на расчетный счет. Покупать ККТ для одной операции, конечно, так себе вариант. Можно попробовать взять кассу в аренду, есть такие сервисы, это дешевле, чем покупка, но все равно недешево, так как помимо аренды кассы, отдельно оплачивается стоимость фискального накопителя.

За неприменение ККТ предусмотрены штрафы:

для должностных лиц — от четверти до половины суммы расчета, осуществленного без применения кассы, но не менее 10 000 рублей;

для ЮЛ — от трех четвертых до одного размера суммы расчета, осуществленного без применения ККТ, но не менее 30 000 рублей.

Срок привлечения к ответственности за нарушения в области применения ККТ составляет один год, а не два месяца. как раньше ч.1. ст.4.5 КОАП РФ

Штрафа можно избежать, сформировав чек коррекции.

Если посмотреть на размер штрафа, то аренда ККТ уже не кажется сильно дорогой…

Взвесьте сами все за и против. Я рассказала все, что знаю.

Хорошего дня)

ОФД

Аналитика продаж, чеки и передача данных с кассы в ФНС

Узнать больше

Вопросы по теме

ОФД

Аналитика продаж, чеки и передача данных с кассы в ФНС

Узнать больше